Как инвестору сэкономить на налогах

Опубликовано: 13.05.2024

Содержание

Каждый инвестор стремится получать максимальный доход и отдавать как можно меньшую часть заработка третьим лицам. Сегодня мы расскажем, как абсолютно законно не платить налог (или хотя бы снизить его) и уменьшить свои расходы.

Сколько % налог

Участники торгов на Московской бирже платят государству НДФЛ в размере 13% от своего дохода. Некоторые ошибочно считают, что при выводе денег со счета налог взимается со всей суммы, включая те деньги, которые вы изначально клали на счет. На самом деле налогом облагается именно прибыль.

К примеру, вы положили на свой счет 50 тысяч и заработали еще 50 тысяч. Потом решили вывести со счета все деньги. Налог спишется не с 100 тысяч, а только с дохода. В итоге брокер спишет с вашего депозита не 13 000, а 7 000 рублей.

13% — это налог для резидентов России, то есть для тех, кто проживает на территории страны более 183 дней в году. Если вы нерезидент, ваш налог будет выше — 30% на Московской бирже.

Как взимаются налоги

Налог государству за участников биржи платят их брокеры. Так же, как работодатель уплачивает налоги из зарплат подчиненных.

Способы сэкономить

Не существует универсального способа экономии на налогах, который будет выгоден каждому инвестору. Изучите нюансы каждого вида, и при верном выборе вы сможете скорректировать свой уровень дохода на десятки процентов.

Торговать валютой

Дело в том, что брокер рассчитывает налог с прибыли своего клиента, который работает на фондовой и срочной секциях Московской биржи.

Трейдеры и инвесторы, которые торгуют валютой, формально не имеют прибыли. Технически, они совершают обмен (одной валюты на другую), а не покупку актива.

В общем, если вы торгуете валютой, то не платите налог.

Инвестировать долгосрочно

Не платить налог можно и при вложениях на длительный срок. Есть несколько важных нюансов:

- Вы должны владеть ценной бумагой не менее 3 лет.

- Ценные бумаги должны быть приобретены после 1 января 2014 года.

- Льгота касается только акций, облигаций и ПИФов на Московской бирже.

- Доход с вашей бумаги не должен превышать 3 млн рублей ежегодно.

- Вы должны являться налоговым резидентом.

- Льгота не распространяется на дивиденды по акциям, купоны по облигациям.

Если вы владеете бумагой меньше трех лет или зарабатываете с нее больше 3 млн рублей в год, заплатить налог придется.

Вы купили акции известной компании «А» за 100 000 рублей. Они выросли в цене в 10 раз и теперь стоят 1 млн рублей. С этих денег вам не нужно платить налог.

Также вы купили акции другой компании «Б» за 100 000 рублей. Они подорожали в 40 раз, и теперь стоят 4 млн рублей. Выходит, ваша прибыль составляет 3 900 000 рублей. Это больше 3 млн, поэтому с этой суммы вам придется выплатить налог в 507 тысяч.

Для получения льготы обратитесь к своему брокеру. Когда истекают 3 года, льготу можно продлить еще на 12 месяцев, если вы продолжаете владеть этими ценными бумагами.

Использовать убыток

Способ заключается в переносе финансовых потерь от операций на следующие периоды и позволяет платить меньше налогов. Это работает с ценными бумагами и инструментами срочных сделок — то есть, не только с акциями и облигациями, но и с фьючерсами, опционами.

К примеру, вы открыли счет на Московской бирже и купили инструменты на 50 тысяч рублей. По итогам года вы потеряли 20 тысяч и у вас осталось 30. Этот убыток вы можете декларировать в следующем году.

Затем у вас был прибыльный год, и вы удвоили свой депозит, в результате закрыв год с 60 тысячами рублей на счету. Вам нужно заплатить 3 900 рублей налога. Но если вы используете схемы с убытком, то должны будете заплатить налог не с 30, а всего лишь с 10 тысяч.

Дело в том, что в прошлом году у вас был убыток в размере 20 тысяч рублей. При вычете их из прибыли этого года (30 тысяч) остается всего 10 тысяч. С них вам нужно будет заплатить 1 300 рублей налога.

Пользоваться этим способом вычета можно 10 лет с момента фиксации убытка, пока вы не исчерпаете все потери. Эта льгота оформляется в налоговой — потребуется предоставить документы с подтверждением убытков.

Здесь тоже есть пара нюансов:

- Возможность переноса убытков есть только у тех, кто торгует либо на Московской, либо на Питерской бирже — то есть, на организованном рынке ценных бумаг. С торговлей на Форексе такая схема не сработает.

- Не получится применить с одних ценных бумаг на другие. То есть если ваши убытки были по акциям, то и применить его вы сможете только на акции. Нельзя убытки по акциям применить, например, к облигациям.

Открыть ИИС

Частная инвестиционная деятельность выгодна государству, потому что они развивают экономику страны. Поэтому инвесторов готовы поддерживать налоговыми льготами, самая выгодная из которых — ИИС. Открыть индивидуальный инвестиционный счет (ИИС) — самый популярный в России способ сэкономить на налогах.

ИИС открывается на любой срок, минимум 3 года, за которые выводить деньги со счета нельзя. При этом можно выбрать одну из двух льгот.

Льгота типа А. Вычет на взнос

Это работает так: вы вносите деньги на ИИС, а в следующем году налоговая возвращает вам 13% от вашего взноса, но не больше 52 тысяч рублей. Также налоговая не вернет вам больше, чем был НДФЛ за прошлый год.

Чтобы воспользоваться таким видом льготы, вы должны быть официально трудоустроены.

Этот тип подойдет тем инвесторам, у которых хорошая «белая» зарплата, полностью облагаемая налогом, а также тем, кто не планирует вкладывать больше 400 000 рублей. Стоит выбрать этот вариант и если вы предпочитаете не рисковать — хотите гарантированно получать фиксированную сумму каждый год.

Льгота типа Б. Вычет на доход

В этом случае вам не нужно платить налог 13% на доход со сделок на бирже. ИИС оформляется, когда вы уже закрыли счет и вывели деньги.

Чтобы получить льготу, ваш счет должен быть открыт не менее 3 лет, и за это время с него нельзя снимать внесенные деньги. Но выводить дивиденды по акциям и купоны по облигациям можно без потери льгот.

Такой тип выгоден тем, кто не работает официально или много зарабатывает с торгов.

Есть еще несколько важных нюансов:

- Один человек может оформить только один ИИС.

- Открыть ИИС может только налоговый резидент России.

- До конца срока действия нельзя выводить деньги со счета, чтобы льготы не пропали.

- Деньги на счете наследуются.

Экономить на налоге с купонов

Физические лица могут быть полностью или частично освобождены от выплаты налога на доход с облигаций:

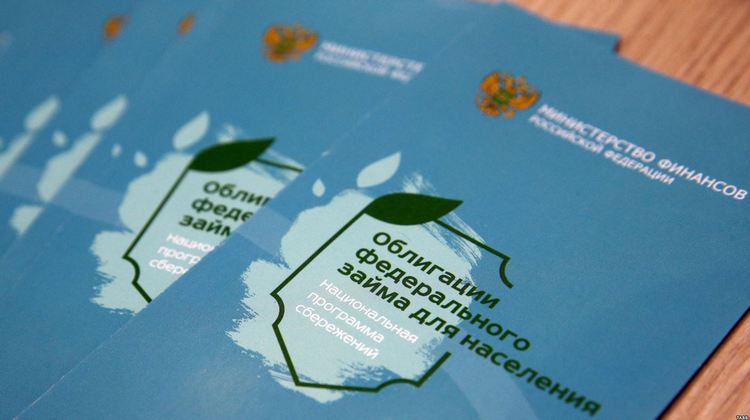

- Держатели ОФЗ (облигаций федерального займа) вообще не являются плательщиками НДФЛ. Это касается также еврооблигаций Министерства финансов, региональных облигаций. Полный список организаций, купонные доходы по которым не облагаются налогом, можно найти на сайте Московской биржи.

- Если вы владеете рублевыми корпоративными облигациями, выпущенными не раньше 2017 года. Тогда налог на доход взимается лишь в случае, если доходность по купону больше ключевой ставки ЦБ + 5%.

Продать акции инновационного сектора

Здесь два варианта:

- Продать до 2023 года. Такие акции должны находиться в вашей собственности более года.

- Продать после 2023 года. Активы не облагаются налогом в случае, если они были в вашей собственности более 5 лет.

Есть еще один нюанс — такие акции должны быть куплены ПОСЛЕ включения этих бумаг в список эмитентов инновационного сектора, а проданы ДО даты исключения из этого списка.

Конечно, это не все способы сэкономить на налогах, но самые популярные. Теперь вы знаете, как сэкономить расходы и тем самым увеличить свою прибыль. Главное — фиксируйте убыток, будьте в курсе положенных вами льгот и пользуйтесь налоговыми вычетами.

Чтобы узнать и другие тонкости торговли, записывайтесь на наши курсы. Они подойдут и новичкам, которые еще не заработали первые деньги на бирже, и опытным инвесторам, которые хотят увеличить свой доход.

Лайфхак № 1. Купить и держать 3 года

Размер прибыли, попадающий под льготу. Льгота распространяется на акции, облигации и паи открытых ПИФов

Размер прибыли рассчитывается по формуле Х × 3 млн руб. = Y, где Х — число полных лет владения (3, 4, 5 лет или более), а Y — суммарный объем прибыли за годы владения бумагами, который не облагается налогом.

Срок. Учитывается только доход по бумагам, купленным после 1 января 2014 года. Если вы покупали бумаги раньше, льгота не применяется.

Лайфхак № 2. Купить акции компаний РИИ

Важно! Льгота действует с 1 января 2016 года по 31 декабря 2022 года. Если вы купили бумаги раньше, воспользоваться льготой не получится. Если продадите позже, а льгота не продлится — задним числом тоже не сможете освободить прибыль от налога.

Лайфхак № 3. Купить облигации

Купонный доход по государственным и муниципальным облигациям не облагается налогом. В то же время НДФЛ будет удержан, если вы продали облигацию дороже, чем купили, или если купили дешевле номинала и дождались погашения.

Лайфхак № 4. Не платить НДФЛ с валютной переоценки еврооблигаций Минфина

Валютная переоценка — это пересчет вашего инвестиционного результата в рублевый эквивалент. Например, вы инвестировали в еврооблигации, номинированные в долларах, и получили убыток в валюте. Но за время владения бумагами курс доллара к рублю вырос. Формально сделка принесла убыток, но по факту вы заработали на изменении курса валюты, и с прибыли придется заплатить налог.

Лайфхак № 5. Зачесть прошлогодний убыток

Лайфхак № 6. Открыть ИИС

Льгота на взнос,

или тип вычета «А»

Позволяет получать 13% от суммы взноса — до 52 000 руб. в год, но не больше уплаченного НДФЛ. Подойдет тем, у кого белая зарплата.

Льгота на доход,

или тип вычета «Б»

Позволяет не платить НДФЛ с инвестиционного дохода. Подойдет тем, у кого нет официального дохода или он небольшой.

Новые клиенты могут открыть счет с тарифом FreeTrade. Этот счет обладает всеми налоговыми преимуществами ИИС и идеально подходит для начинающих инвесторов — «ФИНАМ» не берет комиссию за сделки с акциями, облигациями и ETF на фондовом рынке Московской биржи. А при открытии и пополнении счета на сумму от 30 000 руб. мы подарим вам наш лучший онлайн-курс «Начинающий», который обычно стоит 2900 руб.

Награды и достижения «ФИНАМ»

© 2007–2021 «ФИНАМ»

Дизайн — «Липка и Друзья», 2015

При полном или частичном использовании материалов ссылка на Finam.ru обязательна. Подробнее об использовании информации и котировок. Редакция не несет ответственности за достоверность информации, опубликованной в рекламных объявлениях. 18+

АО «Инвестиционная компания «ФИНАМ». Лицензия на осуществление брокерской деятельности №177-02739-100000 от 09.11.2000 выдана ФКЦБ России без ограничения срока действия. Адрес: 127006 г. Москва, пер. Настасьинский, д.7, стр.2.

This site is protected by reCAPTCHA and the Google Privacy Policy and Terms of Service apply.

ООО «Управляющая компания «Финам Менеджмент». Лицензия на осуществление деятельности по управлению ценными бумагами №077-11748-001000 выдана ФСФР России без ограничения срока действия.

АО «Банк ФИНАМ». Лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте № 2799 от 29 сентября 2015 года.

ООО «ФИНАМ ФОРЕКС», лицензия профессионального участника рынка ценных бумаг на осуществление деятельности форекс-дилера № 045-13961-020000 от 14 декабря 2015 года. Адрес: 127006, Российская Федерация, г. Москва, пер. Настасьинский, д. 7, стр. 2.

Каждый инвестиционный инструмент имеет свой особенный режим налогообложения, который может значительно влиять на итоговую доходность. Ослабление налогового бремени стало одним из способов привлечь внимание частных инвесторов к рынку со стороны властей, рассказывает начальник управления продаж и маркетинга УК «Райффайзен Капитал» Константин Кирпичев. «Государство старается стимулировать розничных инвесторов использовать различные инструменты для приумножения средств, в том числе за счет налоговых льгот», — говорит он.

С этой целью за последние несколько лет в Налоговый кодекс были введены правки, касающиеся налоговых инвестиционных вычетов. В частности, в ст. 219.1 НК были внесены положения о том, что инвестор имеет право на инвестиционный налоговый вычет при продаже ценных бумаг, купленных после 1 января 2014 года и находившихся в собственности инвестора более трех лет. Новые льготы коснулись и купонных доходов по корпоративным облигациям: выпущенные с 1 января 2017 года бумаги теперь освобождаются от уплаты НДФЛ.

РБК разбирался, какие налоги на текущий момент должен платить частный инвестор, обращаясь к основным финансовым инструментам, и какими налоговыми льготами и вычетами он может воспользоваться, чтобы повысить доходность своих вложений.

Акции и облигации

Налогообложение частных инвесторов на рынках акций и облигаций мало чем отличается от налогообложения физических лиц в целом — они обязаны платить 13% НДФЛ с прибыли от операций на фондовом рынке, рассказывает руководитель управления по работе с физическими лицами ГК «Финам» Дмитрий Леснов. Это касается как акций (при росте их стоимости за период инвестирования) и выплачиваемых по ним дивидендов, так и облигаций.

В случае с доходом по дивидендам и купонным доходам инвестор сразу получает на руки сумму за вычетом налога, рассказывает Игорь Соболев, руководитель направления индивидуальных инвестиционных счетов «БКС Брокер». То есть налог выплачивает сама компания — эмитент ценных бумаг.

Налоговое обязательство по доходам от операций на фондовом рынке наступает при переводе купленных ранее бумаг в денежную форму или по окончании календарного года. «Доход, полученный от продажи ценной бумаги, поступает на счет брокера. Если в течение года инвестор выводит средства, то брокер в качестве налогового агента удерживает с инвестора налог по выводимым средствам. Если инвестор деньги до конца года не выводит, то в первый рабочий день следующего года с этой суммы будет автоматически удержан налог за предыдущий налоговый период. Делать это будет тоже брокер», — объясняет Леснов.

В случае, если на денежном счете у брокера на конец календарного года не хватает средств на уплату НДФЛ, например если на выручку снова были куплены бумаги, брокер не сможет заплатить налоги за своего клиента, и тогда тому нужно либо внести недостающую сумму на брокерский счет в течение января и налог уплатит брокер, либо самостоятельно разрешать все вопросы с налоговыми органами. В последнем случае брокер должен будет выдать клиенту справку о том, какая сумма налога была рассчитана и удержана, и клиент будет знать, сколько ему нужно заплатить в налоговой.

Для владельцев ценных бумаг российское законодательство предусматривает ряд налоговых льгот. Правила предоставления инвестиционных налоговых вычетов для владельцев ценных бумаг, обращающихся на их организованном рынке, устанавливаются ст. 219.1 НК РФ. Так, на рынке акций российских эмитентов освобождаются от уплаты налога доходы, включая дивидендные выплаты, в случае если с момента покупки до момента продажи ценной бумаги прошло более трех лет, рассказывает Дмитрий Леснов. Согласно закону налог не будет взыскиваться с дохода 9 млн руб. за три года. Если доход инвестора выше, то НДФЛ все-таки придется заплатить, но под налогообложение попадет лишь сумма дохода, превышающая 9 млн руб.

На рынке рублевых облигаций не нужно платить НДФЛ с доходов, полученных за счет купонных выплат по государственным (федеральным, субфедеральным и муниципальным) облигациям. Однако следует помнить, что в данном случае налогом будет облагаться разница между ценой покупки и продажи, если она в «положительной зоне», уточняет начальник отдела брокерских операций Росевробанка Евгений Волков.

Кроме того, с 1 января 2017 года от начисления НДФЛ освобожден и купонный доход по корпоративным облигациям российских эмитентов, выпущенным в 2017–2020 годах. «Это правило действует, если ставка купона на момент его выплаты не превышает ключевую ставку Банка России более чем на 5 процентных пунктов, — поясняет партнер и управляющий директор блока по работе с частными клиентами компании «Атон» Андрей Ревенко. — Если превышение есть, то в таком случае купонный доход облагается НДФЛ, а налог определяется как превышение суммы выплаты процентов (купона) над суммой процентов, рассчитанной исходя из номинальной стоимости облигаций и ключевой ставки Центрального банка, увеличенной на 5%». То есть при ключевой ставке 8,5% годовых облагаться налогом будет купонный доход, ставка по которому выше 13,5%.

Банковский вклад

Согласно ст. 214.2 НК РФ, доход с банковских вкладов физических лиц облагается налогом в двух случаях. Во-первых, он взыскивается с дохода по валютным вкладам, если процентная ставка по ним превышает 9% годовых. Во-вторых, выплата в казну начисляется на доходы по рублевому вкладу, процентная ставка по которому превышает ставку рефинансирования ЦБ на 5 процентных пунктов.

«То есть если физическое лицо кладет средства на депозит и ставка по нему ниже показателя «ставка ЦБ + 5 п.п.» (на текущий момент 13,5%), то доход не облагается налогом, если же выше, то гражданину придется заплатить 13% с процентов, превышающих обозначенный порог», — поясняет старший аналитик ИК «Фридом Финанс» Богдан Зварич. В этом случае налогообложение по вкладу происходит, когда клиенту выплачиваются проценты: банк самостоятельно вносит этот налог, и в руки вкладчика попадает доход уже с вычетом НДФЛ.

Для расчета учитывается размер ключевой ставки на момент заключения или продления договора. Правда, в законе есть оговорка: если за период начисления процентов по вкладу этот процент повышался, а с момента, когда ставка по депозиту превысила ключевую ставку на 5 процентных пунктов, прошло более трех лет, то доход по депозиту будет облагаться налогом.

Согласно базе данных портала Banki.ru, сейчас российские кредитные организации не предлагают вкладов, проценты по которым могли бы подвергаться налогообложению: максимальные ставки по вкладам в рублях составляют 10,5% годовых, в валюте — 3%.

Индивидуальный инвестиционный счет (ИИС)

Индивидуальный инвестиционный счет (ИИС) — это специальный брокерский счет, по которому предоставляются налоговые льготы при уплате НДФЛ. Этот инструмент, доступный россиянам с начала 2015 года, дает инвестору право ежегодно размещать на нем сумму, не превышающую 1 млн руб., и приобретать на него финансовые инструменты с некоторыми ограничениями, например, на них нельзя покупать «народные» ОФЗ, во вклады можно размещать не более 15% средств с ИИС, а приобретение ценных бумаг иностранных эмитентов допускается только на российских биржах.

Для владельцев ИИС существуют налоговые вычеты двух видов, причем инвестор должен выбрать один из них — оба применить нельзя. В зависимости от выбранного вычета индивидуальные инвестиционные счета разделают на тип А и тип Б. «Условие для получения льготы всего одно — не выводить средства из открытого счета на протяжении трех лет», — уточняет Евгений Волков. Один раз избрав тип налоговой льготы, изменить его на альтернативный уже не получится.

Тип льготы А позволяет запросить вычет на взносы средств на ИИС. В этом случае инвестор имеет право получить прибавку в размере 13% от внесенной суммы за весь год. Вычет можно получить с суммы не более 400 тыс. руб. в год, то есть максимально владелец счета сможет за 12 месяцев сэкономить 52 тыс. руб., объясняет Андрей Ревенко.

Второй тип — ИИС с вычетом на доходы (тип Б). В этом случае не облагается налогом прибыль от инвестиций, полученная за три года, то есть от налогообложения освобождается вся прибыль, полученная по данному счету в течение периода инвестирования. «По истечении трехлетнего срока инвестирования (с момента открытия счета) инвестор может не платить налог с полученного дохода от сделок купли-продажи по счету ИИС. Для этого ему необходимо обратиться в налоговую и взять справку, что вычета по первому типу льгот не было получено, и предоставить ее в брокерскую компанию», — рассказывает Игорь Соболев.

При выборе налогового вычета по типу Б налоговым агентом выступает брокер, и инвестору не нужно общаться с налоговой инспекцией. «А вот если вы выбрали тип вычета А, то придется заполнить декларацию самостоятельно», — рассказывает Дмитрий Леснов. Чтобы получить данный тип вычета, инвестору необходимо подать в налоговую справку 3-НДФЛ и пакет подтверждающих документов о наличии ИИС и внесения на него денежных средств, объясняет Соболев.

Владельцам ИИС стоит также помнить, что при закрытии счета ранее чем через три года все льготы будут аннулированы. Еще один важный момент заключается в том, что частичный вывод средств с ИИС с одновременным сохранением льгот невозможен. «Если изъять часть средств со счета, это будет равносильно расторжению договора на ведение ИИС», — уточняет Дмитрий Леснов.

В случае с выбором одной из двух возможных льгот по ИИС эксперты советуют ориентироваться на личные инвестиционные стратегии. «На мой взгляд, для облигационных стратегий больше подходит вычет типа А — возврат 13% от взносов на ИИС, не превышающих 400 тыс. руб. Дополнительное преимущество в данном случае можно получить, если составить портфель из облигаций, по которым купонные выплаты также освобождены от налога. В итоге такие вложения могут оказаться более доходными по сравнению с депозитом и даже ПИФом облигаций», — рассуждает Константин Кирпичев.

Для стратегий на рынке акций, по мнению эксперта, более актуален вычет типа Б, который дает возможность освободить от налога весь полученный доход. «Особенно выгодна эта льгота еще и потому, что она применяется ко всей сумме на ИИС в пределах 1 млн руб. в год», — говорит он.

Обезличенные металлические счета (ОМС)

При оформлении ОМС клиент покупает у банка драгоценный металл, но по факту такой счет не привязан к конкретным физическим слиткам. При получении дохода от операций с ОМС клиент должен заплатить НДФЛ (13% для резидентов, 30% для нерезидентов).

«Владельцу ОМС банк выплачивает весь доход, то есть и проценты по вкладу, и сумму итоговой стоимости драгоценного металла. На этот доход клиент должен самостоятельно оплатить НДФЛ в случае, если счет находился во владении клиента менее трех лет», — объясняет директор департамента пассивных, страховых и инвестиционных продуктов банка «Открытие» Вадим Погосьян. Если срок владения ОМС более трех лет, то клиент освобождается от уплаты налога, добавляет эксперт. Но если владелец ОМС решит снять со счета не денежные средства, а физический слиток, то ему будет необходимо дополнительно уплатить также налог на добавленную стоимость (НДС) в размере 18%.

По ОМС предусмотрены налоговые вычеты. Если счет находился во владении менее трех лет, то налогоплательщик имеет право уменьшить сумму дохода, облагаемую налогом, на сумму имущественного налогового вычета (250 тыс. руб.), рассказывает адвокат бюро «Дмитрий Матвеев и партнеры» Ольга Гутиева. «Например, если клиент выводит деньги с ОМС, которым он владел менее трех лет, например, на 1 млн руб., то он имеет право уменьшить налогооблагаемую сумму на 250 тыс. руб. и заплатить НДФЛ с 750 тыс. руб. дохода», — объясняет юрист.

Также клиент может уменьшить налогооблагаемую базу за счет фактически произведенных и документально подтвержденных расходов на приобретение металла. «Если клиент предоставляет в налоговую документы, подтверждающие, что он потратил на покупку слитка 600 тыс. руб., а продал его за 1 млн руб., то налогооблагаемой становится сумма 400 тыс. руб.», — приводит пример Ольга Гутиева.

ПИФы

Еще один популярный инструмент инвестиций — это бумаги паевых инвестиционных фондов (ПИФов). Доход, полученный пайщиком от продажи паев такого фонда, облагается налогом на доходы физических лиц в размере 13%. Доходом в этом случае считается разница между ценой покупки и продажи пая, уточняет Константин Кирпичев. Если клиент продает паи по цене ниже цены покупки, то налог не взимается.

На бумаги ПИФов распространяется та же льгота, что и в случае с долгосрочными инвестициями в акции и облигации. «В соответствии с Налоговым кодексом инвестор имеет право на инвестиционный налоговый вычет при продаже ценных бумаг, купленных после 1 января 2014 года и находившихся в собственности инвестора более трех лет. То есть пайщик просто не уплачивает налог с дохода при соблюдении вышеописанных условий», — объясняет Вадим Ярош, начальник департамента развития клиентских отношений УК «КапиталЪ».

В течение данного периода допустим обмен паев на паи другого ПИФа с сохранением налоговых льгот, уточняет Дмитрий Леснов. «Обмен паев возможен в рамках ПИФов, находящихся в ведении одной и той же управляющей компании. Фактически клиент подает заявку на погашение паев одного фонда и покупку другого, но в данном случае такое погашение не будет облагаться налогом», — объясняет финансист.

Налоговым агентом по расчету, удержанию и перечислению в бюджет подоходного налога пайщиков — физических лиц является управляющая компания. «Она является налоговым агентом и обязана рассчитать и удержать налог на доходы физических лиц при выплате дохода пайщику. Клиент пишет заявку на погашение паев, и у компании есть десять рабочих дней на перечисление денежных средств клиенту. Выплачивается пайщику чистая сумма уже без налога», — объясняет Вадим Ярош.

Что на практике

Все налоговые льготы и вычеты, если их применять с умом, позволят инвестору выиграть на доходности инвестиций. Аналитики «БКС Экспресс» приводят пример использования налогового вычета в ИИС. Если инвестор открывает ИИС сроком не менее трех лет на 400 тыс. руб., то в первый год он может получить до 52 тыс. руб. от государства в рамках налогового вычета и таким образом увеличить доходность вложений.

«Математика очень проста, к любому вложению в ценные бумаги вы добавляете себе дополнительный доход от налогового вычета. То есть, например, налоговый вычет за первый год равен 13%, делим его на три года (минимальный срок вложения через ИИС) = 4,33% дополнительной доходности в год. Прибавляем к этому доход, полученный, к примеру, от покупки облигаций ОФЗ (7,68% годовых), итого получается доходность 12% годовых», — рассказывает Игорь Соболев. «Это существенно выше, чем банковский процент по депозиту. Кроме того, такое вложение не уступает по надежности банковскому вкладу, потому что в данном случае доходность гарантируется государством», — говорит он.

Применение налоговых льгот может менять доходность и по другим инвестициям, например в акции (без применения ИИС). Допустим, инвестор купил бумаги на 100 тыс. руб. и через три года их стоимость поднялась до 150 тыс. руб. Доход в этом случае составит 50 тыс. руб., средняя доходность — 14,5% годовых. Но если он продал акции, не дождавшись одного дня до окончания трехлетнего периода, дающего налоговый вычет, ему придется заплатить НДФЛ (13%), и доход составит 43,5 тыс. руб., а доходность — 12,8% годовых, приводит пример Богдан Зварич.

Если инвестор 1 сентября 2014 года приобрел ценные бумаги на сумму 1 млн руб., а 20 октября 2017 года реализовал их на сумму 16 млн руб., то финансовый результат от этой операции составил 15 млн руб. Бумаги находились в собственности три года и соответствовали критериям для инвестиционного вычета (от НДФЛ освобождается доход в 9 млн руб.). Таким образом, с учетом вычета НДФЛ составит 780 тыс. руб. Если же вычет применяться не будет, то сумма к уплате налога составит уже 1 950 000 руб.», — приводит еще один пример главный финансовый консультант ИК «ЦЕРИХ Кэпитал Менеджмент» Иван Марков. Таким образом, налоговый вычет поможет сэкономить такому инвестору более 1 млн руб.

С одной стороны, постоянно идут разговоры о повышении инвестиционной привлекательности для физических лиц, с другой - государство регулярно придумывает новые издержки, чтобы «жизнь медом не казалась», а казна пополнялась. О том, какое налогообложение инвестиционной деятельности для российских вкладчиков предусмотрено в 2021 году буду разбираться для вас далее в этом материале.

Изменения вступают в силу, как правило, в начале года. Согласно последним инновациям, если прибыль превышает 5 млн. в год, то ставка НДФЛ увеличивается до 15%. Итоговый показатель формирует и доход от акций, и с депозитов, и даже прибыль, полученная при продаже недвижимости. В целом - все источники денег, поэтому как никогда важно разобраться в нюансах и подводных камнях.

Оглавление:

Нужно ли платить налог от инвестиций

Да, однозначно да. По законодательным правилам нашей страны, налогообложение инвестиций - обязательный атрибут деятельности физических лиц, независимо от того, какое время вы в сегменте инвестиций и сколько заработали. Фактически многое - это налог на прибыль, например, после торговли на бирже за вас платит брокер, но с денег клиента, с депозита - банк, с аренды - вы сами. Традиционно, налогообложение происходит по формуле простого процента, а вот инвестирование (начисление прибыли по депозитам в банках, онлайн-проектах) по формуле сложного процента, а как она работает можно узнать из материала на www.gq-blog.com.

Налоговая ставка для частных инвесторов в России

Рассматривая общие нормы, стоит обозначить: в России резиденты должны платить 13% как налог на доход физических лиц, а нерезиденты - 30%. Налог - как бы не хотелось его не платить, является обязательным условием деятельности не только крупных компаний, но и обычного инвестора с небольшим капиталом для вложений. Предлагаю разобраться в определенных нюансах по типичным инвестиционным инструментам, чтобы понимать, сколько же получим в итоге, отминусовав все, что нужно. Это позволит оценивать возможные риски, и просчитывать потенциальную доходность.

Депозиты

Сегодня с прибыли изымается 13%, и банк в этом случае является налоговым агентом, автоматически оплачивая издержки из вашей прибыли и отдавая «чистые» деньги на руки. Согласно новому Закону, начиная с 2022 года, налогом будет облагаться не весь доход по депозитам, а лишь прибыль за вычетом необлагаемого процентного дохода. Он зависит от ключевой ставки на начало года, например, на 1 января 2021 она составляла 4,25%. При этом доход не должен быть выше за год, чем 1 млн. рублей. Значит оплатить издержки нужно будет с максимальной суммы до 42500 рублей. Если выше - применяется другая налоговая норма.

Недвижимость

Актуальные виды налогообложения предусматривают оплату издержек собственников различного вида недвижимости, согласно Налоговому Кодексу. Поскольку любая недвижимость является потенциальной инвестиций (вы можете продать ее дороже, чем купили или сдать в аренду), то такой инструмент также в списке «обязательных» для инвесторов во время составления декларации.

Налоговые ставки для собственников недвижимости

| Размер налоговой ставки, % | Объекты и их особенности |

|---|---|

| 0,1 от кадастровой стоимости | С гаражных построек, помещений, приспособленных для жилья, недвижимых комплексов, машино-мест, зданий, с площадью не больше 50 кв.м, предназначенных под ИЖС, личных подсобных хозяйств, содержание садов, огородных участков, дач, постройки, что в стадии строительства, если они в будущем будут применены под жилье. |

| 2% | Недвижимое имущество, что оценено свыше 300 млн. руб. |

| 0,5 | Все остальные объекты. |

Для физических лиц расчет производят работники налоговой службы, а вот юридические должны это делать самостоятельно.

Фондовый рынок

Система налогообложения подразумевает, что прибыль, полученную на торговле акциями или облигациями, нужно уменьшить на 13% (или 30%, если физическое лицо не резидент России). Но вот есть определенные нюансы, если зарабатываете на акциях и облигациях иностранных компаний или государств. Ключевая разница сосредоточена в таких аспектах:

- В случае приобретения иностранных акций, разница между покупкой и продажей формируется в рублях. Например, купили 10 ценных бумаг за 30 долларов, когда курс был 65 рублей за 1$. Продали за те же 30$, но доллар оценивался в 75 рублей. С каждых 10 рублей нужно оплатить налог.

- В случае торговли корпоративными облигациями, необходимо добавить купонный доход. Представим: купили облигацию по 95% с купоном 10%, и при этом выплачивали его вам последний раз квартал назад. К цене облигации добавляется 2,5%, а общая сумма в день покупки - 97,5%. Еще через квартал вы продали облигацию по 99%, но купонный налог уже оставляет 5%. Таким образом, налог государству на доход оплатите на сумму разницы между 104% и 97,5%.

Валютные операции

Представим ситуацию: вы разобрались, что такое валютные пары, и решили на них заработать. Разумеется, без услуг брокера вам не обойтись. Налог изымается с учетом разницы между тем, что продали и тем, что купили - фактически это вся прибыль. Плюс, нужно оплатить услуги брокера и депозитария. Если разница между покупкой и продажей отрицательная (продали дешевле, чем купили), сумма облагаемого налога уменьшается.

Рассмотрим на простом примере. Вы купили ценных бумаг на 200 тысяч рублей, продали на 250 тысяч, получив 50 тыс. чистой прибыли. Затем вы купили на 200 тысяч, а продали на 190 тысяч, получив убыток 10 тыс. рублей. В итоге, за операции вы получили чистый доход 40 тыс. рублей, из которых нужно оплатить государству 13%.

Льготы по налогообложению инвестиций

Актуальное налогообложение инвестиционной деятельности физических лиц предусматривает определённые льготы, но их, к слову, не так много. На самых популярных остановлюсь далее.

- Если вы владеете недвижимостью меньше 3-х лет, затем ее продаете, то платите 13% подоходного налога. Но если больше 5, то издержки не взымаются. Валюта также приравнивается к имуществу.

- Налоговый вычет, но не более чем 52 тысяч рублей на средства, что лежат на брокерском счету не менее 3-х лет.

За что платит инвестор

Меня всегда интересовал вопрос - почему я должна платить государству, когда сама заработала на стартовый капитал для инвестирования, и почему принципы налогообложения учитывают только финансовую поддержку самой страны, а не отдельных вкладчиков? В нашей стране, как и в других государствах, используется правило пропорционального налогообложения - чем выше прибыль, тем больше размер налоговых издержек, но в случае фиксированного процента. Суммируя все, что сказано выше, можно подвести черту - за что же платит налоги инвестор:

- за недвижимость в случае владения, продажи ее или на прибыль, полученную от аренды;

- за прибыль по депозитам;

- за разницу между затраченными и полученными деньгами в случае покупки акций, облигаций;

- на доход от дивидендов как иностранных, так и российских компаний, и по сути, вложения в бизнес с целью получения дохода, являются аналогичным инструментом.

Рекомендую наперед узнавать не только, какой потенциальный доход можно получить, но и во сколько обойдутся услуги брокера, депозитария, как именно происходит налогообложение инвестиций, например, открывая счет в «Тинькофф», есть инструкция и калькулятор с указанием всех вычетов. Часто государство путает понятия «спекулянт» и «инвестор», хотя в первом случае нет ничего плохого - это способ получения денег на основе своих знаний, оценки рынка и быстрого решения о покупке или продаже активов.

Обратите внимание: потери по работе с ценными бумагами сальдировать нельзя. Таким образом, не получится учитывать убыток от потери в цене акции, что куплена в долларах, и прибыль от продажи фьючерса на курс евро/доллар. А вот юридическое лицо это сделать может, поскольку налоги начисляются на сальдированную прибыль. Принципиально наперед узнать не только о том, что такое фьючерсы, но и то, как начисляется налог. Важно обозначить термин «бумажный доход». Например, в 2018 году купили акцию, и она растет в цене, но вы ее не продаете, хотя учитываете, что, продав в 2021 или 2022 придется заплатить издержки. На срочном рынке налог взымается в конце каждого торгового дня.

Ежегодно меняются условия, как в сегменте налогообложения строительных организаций, так и для инвесторов, чем суммарный депозит в банках превышает 1 млн. рублей. Необходимо помнить, что налоговый период начинается с 1 января и длится 1 календарный год. По его истечению необходимо подавать налоговую декларацию. Остается пожелать каждому разобраться в нюансах оплаты издержек, эффективности каждого инвестиционного инструмента, чтобы вложить свои средства безопасно и регулярно получать солидный доход.

1. На счет можно внести до 1 000 000 рублей в год. Вносить средства можно как частями, так и всю сумму целиком. Если вы решили положить на ИИС больше максимально разрешённой суммы, то брокер откажет или переведет лишние деньги на обычный счёт.

2. Инвестор может открыть только один ИИС. Можно перевести ИИС от одного брокера к другому без закрытия счета.

3. На ИИС можно купить акции, облигации, валюту, деривативы: инвестор имеет такой же доступ к рынку, как и владелец обычного счёта.

4. Вывести средства можно только после закрытия ИИС. Помните, что сохранить возможность получить льготы можно, только если ИИС открыт более трёх лет. Если решите закрыть счёт через год или два, придётся вернуть все вычеты и заплатить штраф.

5. Ещё одна важная особенность — вносить деньги можно только в рублях.

6. Открыть ИИС могут как физлица, так и ИП, которые являются налоговыми резидентами России и имеют облагаемый налогом доход.

7. Доступен ИИС для пенсионеров, госслужащих и даже несовершеннолетних. В последнем случае нужно по каждой сделке получать одобрение родителей.

Согласно статье 219.1 налогового кодекса РФ, если инвестор держит акции на протяжении трёх лет, то он имеет право не платить НДФЛ от прибыли с продаж: то есть разницу между ценой покупки и ценой продажи ценной бумаги.

Максимальная прибыль, с которой можно не платить налоги, рассчитывается так: N × 3 млн рублей. N — число полных лет владения ценными бумагами.

Льгота распространяет только на те бумаги, которые были куплены позднее 1 января 2014 года.

Эта льгота регулируется статьёй 284.2 НК РФ. Она предполагает, что инвестор может не платить НДФЛ с акций, которыми владеет не менее пяти лет.

Действует это правило только в отношении акций российских компаний, купленных после 1 января 2011 года и обращающихся на неорганизованном рынке ценных бумаг.

Сейчас налог 13% с купонного дохода не нужно платить, если вы приобрели государственные, муниципальные или субфедеральные облигации.

При этом НДФЛ заплатить придётся, если вы:

- продали облигацию дороже, чем купили,

- купили дешевле номинала и дождались погашения.

С начала 2018 года купонный налог не взимается и с российских корпоративных облигаций, выпущенных с 1 января 2017 года.

Если вы инвестируете в инновационный сектор экономики и держите бумаги более года, то налог на доход можно не платить.

Сейчас в перечень входит семь организаций: «Институт стволовых клеток человека», завод экологической техники и экопитания «ДИОД», «Фармсинтез», Научно-производственное объединение «Наука», «Наука-Связь», «ВТОРРЕСУРСЫ» и группа компаний «РОЛЛМАН».

Решение о пополнении перечня принимает правительство РФ.

Государство придумало механизм переноса убытков с «плохого» года на прибыльный.

Учесть понесённые потери инвестор может в течение 10 лет. Согласно статье 220 НК РФ, вычет предоставляется от операций с ценными бумагами на организованном рынке.

Чтобы получить право перенести убытки с одного года на другой, необходимо документально подтвердить их наличие в определённый период времени.

Рассчитывать на получение любого вида льгот можно при предоставлении налоговой декларации.

- Разбор

- Для себя

- Элементарно

- Личный опыт

- Повестка дня

- Отдохнуть

- Перейти на сайт

- Контакты

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Читайте также: