История налогов в россии с 1990 года

Опубликовано: 16.05.2024

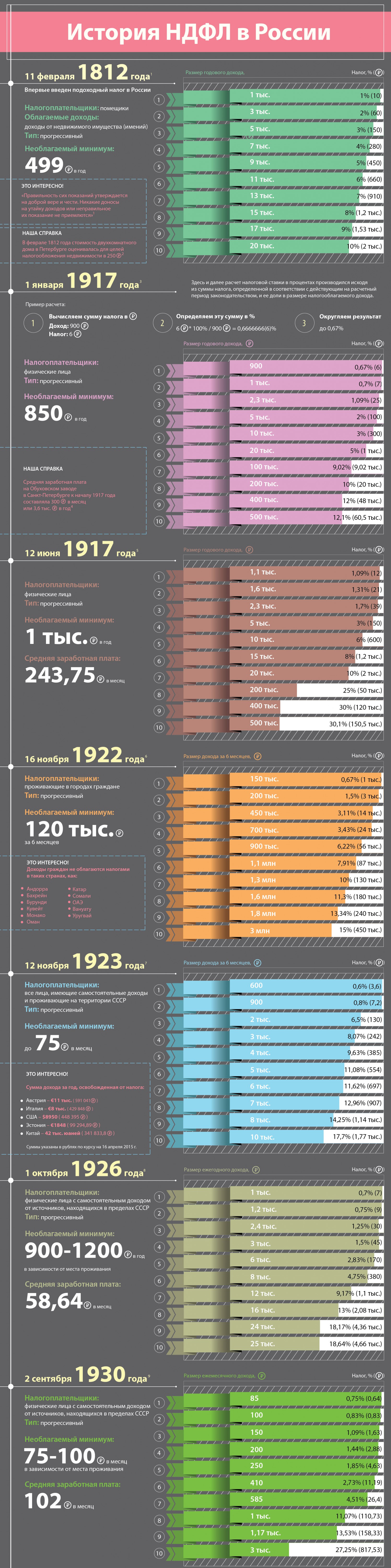

За свою историю налог на доходы граждан пережил множество изменений, но практически всегда высокие доходы облагались повышенным налогом, а минимально необходимые для жизни заработки налогом не облагались вообще. Но с момента вступления в силу части второй НК РФ в 2001 году в России действует фиксированная ставка налога в размере 13% и отсутствует минимальный не облагаемый налогами размер доходов.

Впервые подоходный налог был введен в России 11 февраля 1812 года в форме налога на доходы помещиков от принадлежащего им недвижимого имущества. Его ставка являлась прогрессивной и варьировалась от 1% до 10%, а не облагаемый налогом минимум дохода составлял 500 руб. в год. Для сравнения, на тот момент стоимость двухкомнатного дома в Петербурге оценивалась для целей налогообложения недвижимости в 250 руб.

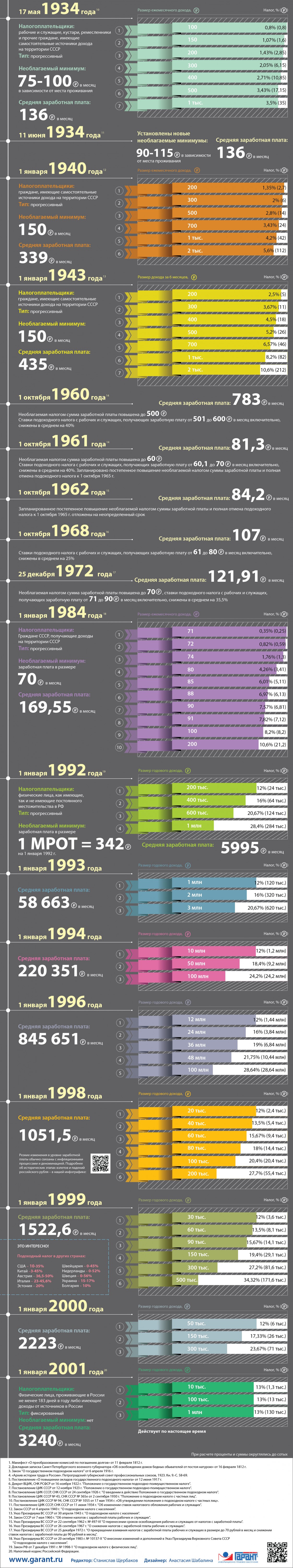

Этот уровень налога продержался до 1992 года, когда в России было принято новое налоговое законодательство, которым также была установлена прогрессивная шкала подоходного налога. Она менялась от 12% при доходе до 200 тыс. руб. (при этом минимальный размер оплаты труда налогом не облагался) до налога в размере 124 тыс. руб. с заработков, превышающих 600 тыс. руб. Сумма дохода сверх 600 тыс. руб. также дополнительно облагалась налогом по ставке 40%.

В дальнейшем ставки налога почти ежегодно корректировались по мере роста инфляции, пока в 2001 году не был введен в действие современный НК РФ, впервые в России установивший плоскую шкалу налогообложения доходов физических лиц в размере 13% независимо от суммы дохода. Эта ставка действует и в настоящее время, подвергаясь постоянной критике сторонников прогрессивной шкалы налогообложения.

В марте 2015 года на рассмотрение Госдумы поступили сразу три законопроекта об изменении ставок НДФЛ и порядка его исчисления.

Первый законопроект 1 был внесен 16 марта депутатом от фракции КПРФ Николаем Рябовым и предполагает повышение ставки НДФЛ до 16% при одновременной освобождении от налогообложения суммы в размере прожиточного минимума. Как поясняет автор, это позволило бы снизить налоговую нагрузку на наименее защищенные слои населения.

Практически сразу после него, 18 марта, был внесен второй законопроект 2 от фракции КПРФ, предлагающий ввести в России прогрессивную шкалу налогообложения по НДФЛ, при которой доходы в сумме свыше 1 млн руб. в месяц будут облагаться налогом по ставке 50%.

Третий законопроект 3 поступил в Госдуму 26 марта от депутатов Сергея Миронова, Василия Швецова, Валерия Гартунга, Михаила Емельянова и Александра Тарнавского. Он также предусматривает введение прогрессивной шкалы налога на доходы физических лиц, превышающие 24 млн руб. в год. Максимальная ставка НДФЛ в случае принятия этого законопроекта достигнет 50% по доходам, превышающим 200 млн руб. в год.

Это не первые попытки отказаться от действующей в России плоской шкалы налогообложения доходов граждан. Аналогичные законопроекты регулярно вносятся в Госдуму и так же регулярно отклоняются ею. Например, такой законопроект 4 , внесенный в октябре 2013 года депутатами от фракции "Справедливая Россия", был возвращен его инициаторам 12 декабря 2013 года по причине отсутствия заключения Правительства РФ, после чего так и не был внесен повторно.

История развития подоходного налога в России – в инфографике.

Материалы по теме:

Вычет по НДФЛ для тех, кто думает про пенсии

В отличие от других социальных вычетов, вычет на уплату взносов по пенсионному страхованию можно получить и в налоговой инспекции, и у работодателя.

Новые правила налога на имущество физических лиц

С 1 января 2015 года налог на имущество физических лиц будет рассчитываться из кадастровой стоимости недвижимости, что повлечет за собой его резкое увеличение.

НДФЛ

Одним из прямых налогов в России является налог на доходы физических лиц (НДФЛ). На практике у налогоплательщиков возникает множество вопросов, связанных с его уплатой. Как рассчитывается ставка НДФЛ? Какие существуют сроки подачи декларации? И нужно ли ее подавать? Имеет ли физическое лицо право на налоговый вычет? Какие доходы освобождаются от налога? Ответы на эти и другие вопросы вы найдете в нашем материале.

ТАСС-ДОСЬЕ. 23 июня 2020 года президент РФ Владимир Путин в своем обращении к россиянам предложил ввести с 1 января 2021 года повышенную ставку налога на доходы физлиц (НДФЛ) для граждан с доходами более 5 млн рублей в год - 15% вместо стандартной 13%. При этом дополнительно будет облагаться только часть дохода, превышающая 5 млн рублей.

ТАСС подготовил материал об истории НДФЛ в современной России.

История

После распада СССР в России действовала прогрессивная шкала налога на доходы физических лиц: чем больше доход получал россиянин в год, тем больше он платил.

В соответствии с законом РСФСР от 7 декабря 1991 года, подписанным президентом Борисом Ельциным, устанавливалась минимальная ставка НДФЛ на доходы до 42 тыс. рублей. При официальном курсе доллара в 57 копеек это соответствовало месячной зарплате, приблизительно, в $6 тыс. При превышении этой суммы налог возрастал: так, с годовых доходов от 42 тыс. до 84 тыс. рублей необходимо было заплатить 5 тыс. 40 рублей и 15% от суммы, превышающей 42 тыс. Максимальная ставка была установлена для доходов более 420 тыс. рублей - 144 тыс. 540 рублей и 60% от суммы, превышающей 420 тыс. рублей.

Уже 16 июля 1992 года в закон были внесены поправки - ставка в 12% была установлена для годовых доходов размером менее 200 тыс. рублей. К тому времени в России уже был введен свободный курс рубля, и эта сумма соответствовала месячной зарплате в $127.

В 1992 году в закон были внесены поправки, уменьшающие или освобождающие от НДФЛ некоторые виды доходов, в том числе "северные надбавки".

В 1993 году лимит для минимальной ставки в 12% был повышен до 1 млн рублей, в 1994 году - до 10 млн рублей, в 1996 году - до 12 млн рублей. С 1998 года 12% налога взимались с годового дохода размером до 20 тыс. деноминированных рублей. В 1999 году минимально облагаемый уровень был поднят сначала до 30 тыс., а затем до 50 тыс. рублей.

К концу 2000 года закон предусматривал три варианта НДФЛ. Получавшие в год до 50 тыс. рублей (в 4,2 тыс. рублей, $150 в месяц) уплачивали 13%. Годовые зарплаты от 50 тыс. до 150 тыс. рублей облагались налогом в 6 тыс. рублей и дополнительно 20% с суммы, превышающей 50 тыс. рублей. Максимальный налог платили те, кто получал доход более 150 тыс. рублей в год (42 тыс. рублей, $1,5 тыс. в месяц) - с них взимали 26 тыс. рублей и 30% с суммы, превышающей 150 тыс. рублей. Средняя месячная заработная плата в то время составляла 3,2 тыс. рублей.

С 1 января 2001 года в России вступила вторая часть Налогового кодекса РФ, которая установила плоскую шкалу НДФЛ - 13%, которая действует до сих пор. При этом существуют увеличенные или, наоборот, уменьшенные ставки для доходов, полученных от специфических видов деятельности (с крупных денежных призов, дивидендов и так далее). Освобождаются от налогообложения государственные пособия, пенсии, некоторые спортивные призы и так далее.

Дискуссии о возвращении прогрессивной шкалы

Плоская шкала НДФЛ вводилась в начале 2000-х годов для повышения собираемости налогов. Предполагалось, что она поспособствует исчезновению "черных" зарплат, и люди даже с большими доходами будут декларировать их целиком. Вопрос о возврате прогрессивной шкалы начал звучать в начале 2010-х годов: соответствующие законопроекты неоднократно вносили в Госдуму депутаты от КПРФ и "Справедливой России", но все они не получили одобрения правительства или были отклонены.

14 июня 2013 года президент РФ Владимир Путин на гражданском саммите "Группы двадцати" в Ново-Огарево заявил, что плоская шкала НДФЛ не введена "на века", хотя и позволила увеличить доходы бюджета.

Также в июне 2013 года первый вице-премьер Игорь Шувалов сказал, что считает целесообразным отмену плоской шкалы НДФЛ, но не ранее 2018 года.

30 ноября 2017 года премьер-министр Дмитрий Медведев в интервью телеканалам заявлял, что никаких решений об изменений ставки НДФЛ нет, и плоская шкала этого налога "оказалась очень удачной".

В начале 2018 года в Госдуме начали обсуждать возможность введения прогрессивной шкалы НДФЛ с небольшим повышением для больших зарплат - до 15%. В частности, такой вариант в марте 2018 года озвучил глава комитета Госдумы по финансовому рынку Анатолий Аксаков.

7 июня 2018 года в ходе прямой линии президент РФ Владимир Путин заявил, что переход к прогрессивной шкале налогообложения нецелесообразен: "фискальный результат почти нулевой, а шума много, и ухудшение в целом инвестиционного климата очевидно".

20 февраля 2020 года министр финансов РФ Антон Силуанов в интервью РБК заявлял, что введение прогрессивной шкалы НДФЛ возможно будет после 2024 года.

Материал из Documentation.

Содержание

В 1992—1993 годах большинство предприятий не стремилось уклоняться от налогов. Более того, нередко финансовые службы предприятий не предпринимали даже совершенно законных действий по снижению суммы уплачиваемых налогов за счет оптимизации бухгалтерской отчетности. Первоначальное терпимое отношение к ужесточению налогового режима объяснялось несколькими причинами. [1]

Во-первых, большинство предприятий, в особенности из госсектора, привыкло быть законопослушными. Предприятия традиционно видели в государстве хотя и не идеального, но партнера, который в критическую минуту окажет помощь. Многие директора совершенно искренне полагали, что запредельные налоговые ставки являются временным «перегибом», который вскоре будет исправлен. Некоторые из них даже обращались с соответствующими призывами в правительство, ожидая, что к ним прислушаются. [2]

Во-вторых, в 1992—1993 годах в России ещё сохранялись некоторые элементы прямого государственного участия в экономических процессах. Благодаря этому довольно многие предприятия получали за счёт бюджета льготные кредиты и индивидуальные налоговые скидки, им предоставлялись льготы во внешнеэкономической деятельности и т. д. Всё это позволяло смягчать нехватку оборотных средств и более терпимо относиться к высоким налогам. [3]

В-третьих, утратив свои финансовые накопления, многие предприятия при этом сумели сохранить довольно значительные материальные резервы: парк машин и оборудования, земли, здания, сооружения, запасы сырья и полуфабрикатов. Эти ресурсы, благодаря тому, что их можно было продавать, обменивать и сдавать в аренду, тоже сыграли роль демпфера в сложной финансовой ситуации. Кроме того, внутренние цены на энергоресурсы и транспорт в 1992 году ещё были относительно низки и не столь сильно сказывались на уровне издержек, как впоследствии. [4]

Однако с течением времени практика сбора налогов и налоговое законодательство только ужесточались, действие льгот во многих случаях было прекращено, а ресурсы прошлых лет были постепенно израсходованы. Поэтому примерно во второй половине 1993 года предприятия, потеряв надежду на уменьшение фискального давления со стороны государства, начали поиск методов уклонения от налогов. А последним аргументом в пользу массового отказа от налоговой законопослушности стало, по всей видимости, повышение налоговых ставок с 1 января 1994 года. [5]

Раньше других уходить от налогов начали небольшие предприятия негосударственного сектора, которые любыми способами стремились максимизировать норму прибыли. Психологические мотивы такого поведения этих предприятий были примерно таковы: мы никогда не имели поддержки государства и не получали от него никакой защиты, поэтому у нас есть моральное право недоплачивать такому государству. Именно вновь возникшие частные предприятия изобрели множество самых разнообразных приемов по уменьшению суммы уплачиваемых налогов. Прежде всего, предприятия после внимательного изучения особенностей налогового законодательства постарались в максимальной степени воспользоваться допустимыми льготами. В частности, стали значительно чаще использоваться такие способы сокращения налогооблагаемой базы как перевод части расходов в разряд затрат на НИОКР, содержание объектов жилищно-коммунальной и социальной сферы, благотворительные нужды, представительские и командировочные расходы, рекламу и т. д. [6]

Кроме того, очень многие предприятия стали перестраивать бухгалтерское и институциональное оформление своей деятельности таким образом, чтобы получать легальную возможность пользоваться предусмотренными законом адресными налоговыми льготами (малым предприятиям, социальным организациям и т. п.), а также давальческими схемами организации производства (толлингом). [7]

Однако возможности по снижению налогового бремени за счёт применения законных льгот были весьма ограниченными. В подавляющем большинстве случаев легальная налоговая оптимизация не обеспечивала российским предприятиям полноценного решения их финансовых проблем. Как следствие, предприятия всё чаще и чаще стали применять методы, включающие в себя те или иные правонарушения. При этом эти правонарушения маскировались под обычную экономическую деятельность. [8]

Проблема нехватки оборотных средств, которая резко обострилась после либерализации цен, была порождена не только обесценением денежных накоплений предприятий и кризисом сбыта, но и значительно усилившимся налоговым бременем. Возросшие платежи в бюджет существенно уменьшили долю дохода, которую предприятия могли использовать для собственных нужд. [9]

Анализ ситуации, связанной с широкомасштабным уклонением российских юридических лиц от налогов в 1990-е годы, показывает, что последствия этого процесса носили двойственный характер. С одной стороны, предприятия, уходя от налогов, сохраняли финансовые ресурсы, которые были необходимы им для поддержания производственной деятельности. Следовательно, этот процесс фактически противодействовал спаду производства. Кроме того, уменьшая налоговую составляющую в стоимости продукции, предприятия могли дешевле продавать свою продукцию. А это, помимо облегчения сбытовых проблем предприятий, оказывало сдерживающее воздействие на инфляционную динамику в российской экономике. С другой стороны, беспорядок в налоговой сфере объективно работал против стабильности в бюджетно-финансовой системе России, снижал эффективность любых макроэкономических мероприятий, сокращал возможности по финансированию бюджетной сферы и государственных инвестиций. Помимо этого, преимущественно теневой характер операций по уходу от налогов подпитывал криминальную составляющую экономических отношений и способствовал общему росту преступности в стране. [10]

Одним из ярких примеров трансплантации, приведшей к активизации альтернативного и отторжению внедрявшегося института, явилось введение в 1992 г. пятиступенчатой прогрессивной шкалы налогообложения физических лиц с максимальной ставкой 35 %, аналогичной шкалам, существующим в развитых капиталистических странах. В это время необходимая сеть налоговых инспекций еще только создавалась, информация о налогоплательщиках практически отсутствовала, институт налоговой полиции не был предусмотрен вовсе. Мысль о том, что гражданин должен «добровольно» отдать часть заработанных денег государству, совершенно противоречила господствовавшим культурным стереотипам, а учет собственных доходов и заполнение налоговой декларации на десятке листов требовали значительного времени и незаурядной квалификации, которой не обладала даже деловая элита. В результате попытка трансплантации прогрессивного подоходного налога оказалась неудачной. Введенные тогда правила налогообложения внесли весомый вклад в активизацию альтернативного института — теневой экономики. [11] [12]

Доля ВВП России, изымаемая в виде налогов, составила в конце 1994 года немногим более 20 % против 24 % в 1993 году. Эти цифры увеличатся более чем в полтора раза, если учесть отчисления во внебюджетные фонды. [13]

Этапы налоговой реформы

Налоговая система до 1990 года

Система налоговых сборов и платежей в России до 1990 года развивалась под преобладающим влиянием государственного монополизма в сфере распределительных отношений. Главной целью налоговой системы советского периода было привлечение в бюджет в запланированных объёмах финансовых поступлений в виде отчислений от доходов хозяйственной деятельности государственных, кооперативных, общественных организаций и населения.

Основными налоговыми платежами в советское время являлись:

- налоги с населения, то есть подоходный налог, сельскохозяйственный налог, налог на холостяков, одиноких и малосемейных граждан;

- налоги с предприятий, то есть налог с оборота и платежи из прибыли с государственных предприятий, подоходный налог с предприятий и хозяйственных органов кооперативных и общественных организаций, таможенные и государственные пошлины.

Наибольшую часть налоговых поступлений СССР составляли отчисления предприятий от прибыли и налог с оборота, исчисленный как разница между оптовой и розничной ценой и взимаемый преимущественно в отраслях, производящих товары народного потребления. К 1990 году поступления в государственный бюджет налога с оборота превысили платежи из прибыли государственных предприятий, составив около 27-30 % всех его доходов. Доходы, получаемые бюджетом от населения в виде налога на заработную плату и подоходного налога, были весьма незначительны. Их совокупный объём уступал доходам бюджета в форме поступлений от таможенных и государственных пошлин. Основная величина фискальных изъятий взималась с населения через налог с оборота и систему отчислений от фонда заработной платы. К концу 1980-х — началу 1990-х годов база доходов бюджета от населения не имела перспектив развития, а база доходов от хозяйственной деятельности государства имела тенденцию к сокращению. Объёмы платежей государственных предприятий из прибыли в союзный бюджет и бюджеты республик снижались: 1986 год — 129,8 млрд рублей, 1987 год — 127,4 млрд рублей, 1988 год — 119,6 млрд рублей, 1989 год — 115,5 млрд рублей. Параллельно, при росте расходов, масштабы финансового кризиса нарастали. В конце 1991 года внутренний государственный долг превысил 995 млрд рублей, внешний долг достиг 47 млрд инвалютных рублей.

Таким образом, к началу 1990-х годов основной задачей советской налоговой системы была реализация исключительно фискальной функции. Присущие мировой налоговой практике и в определённой степени применяемые ранее в инструментарии российской налоговой политики регулирующая, стимулирующая и социальная функции были полностью замещены механизмом централизованного планирования, государственного снабжения и государственного социального обеспечения. Сами же налоги имели форму плановых отчислений. Налоговая система СССР не обеспечивала запланированных объёмов финансовых поступлений на государственные расходы.

Кардинальные преобразования в политической и экономической жизни России на рубеже 1980-1990-х годов, интеграция постсоциалистической системы в единый мировой хозяйственный комплекс потребовали создания новой налоговой системы.

Первый этап налоговой реформы (1990—1997)

Начиная с 1990 года, в России началось полномасштабное строительство новой налоговой системы. Так, в апреле 1990 года был принят Закон «О подоходном налоге с граждан СССР, иностранных граждан и лиц без гражданства». В июне 1990 года принят ещё один важный Закон «О налогах с предприятий, объединений и организаций».

Однако основы существующей в настоящее время российской налоговой системы были заложены в конце 1991 года с принятием Закона «Об основах налоговой системы в Российской Федерации» (закон установил перечень идущих в бюджетную систему налогов, сборов, пошлин и других платежей, определил плательщиков, их права и обязанности, а также права и обязанности налоговых органов) и соответствующих законов по конкретным видам налогов, которые вступили в действие с 1 января 1992 года.

Таким образом, действующая ныне налоговая система России практически была введена с 1992 года и основывалась на более чем 20 законодательных актах. 21 ноября 1992 года указом президента Российской Федерации была образована самостоятельная Государственная налоговая служба РФ (раннее она входила в состав министерства финансов), на которую были возложены основные функции по разработке и реализации налоговой политики в стране.

Налоговая система Российской Федерации периода 1992 года включала 4 группы налогов:

1. Общегосударственные налоги и сборы, определяемые законодательством РФ.

2. Республиканские налоги и сборы республик в составе РФ, национально-государственных и административных образований, устанавливаемые законами этих республик и решениями государственных органов этих образований.

3. Местные налоги и сборы, устанавливаемые местными органами государственной власти в соответствии с законодательством РФ и республик в составе РФ.

4. Общеобязательные республиканские налоги и сборы республик в составе РФ и общеобязательные местные налоги и сборы.

Состав налогов и сборов периодически менялся по решению соответствующих органов.

Сформированная НС тормозила экономику государства.

Выделяются три группы причин, которые обусловливали кризис доходной базы бюджета:

1. политическая нестабильность, ограничивавшая готовность и способность власти собирать налоги;

2. угнетающее воздействие несбалансированности бюджета на состояние налоговой базы — долги государства бюджетным организациям, и, как следствие, их неплатёжеспособность усиливали кризис расчётов, что в итоге стимулировало неденежные формы платежей в бюджет;

3. объективная ограниченность возможности государства собирать налоги сверх определённого уровня.

Власти не понимали природу бюджетного кризиса и пытались поднять собираемость налогов. Но частые поправки привели к нестабильности и непредсказуемости НС.

В 1997 году на территории России действовало более 40 налогов и сборов, уплачиваемых физическими и юридическими лицами. К этому периоду уже сформировалась трёхуровневая налоговая система, которая включала:

1. Общегосударственные налоги (федеральные), взимаемые на всей территории РФ по единым ставкам (около 13):

o налог на добавленную стоимость;

o подоходный налог с банков;

o подоходный налог со страховой деятельности;

o налог с биржевой деятельности;

o налог на операции с ценными бумагами;

o таможенная пошлина;

o государственная пошлина;

o подоходный налог (или налог на прибыль) предприятий;

o подоходный налог с физических лиц;

o налоги и платежи за использование природных ресурсов;

o налоги на транспортные средства;

o налог с имущества, переходящего в порядке наследования и дарения и др.

2. Республиканские налоги и налоги национально-государственных и административно-территориальных образований (было около 6):

o налог на имущество предприятий;

o плата за воду, забираемую промышленными предприятиями из водохозяйственных систем и др.

3. Местные налоги и сборы (было около 24):

o налог на имущество физических лиц;

o земельный налог;

o сбор за право торговли;

o налог на рекламу (до 5 % от стоимости услуг по рекламе);

o налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров;

o лицензионный сбор за право торговли спиртными напитками;

o лицензионный сбор за право проведения местных аукционов и лотерей;

o сбор со сделок, произведенных на товарных биржах и при продаже и покупке валюты (по ставке до 0,1 % от суммы сделки) и др.

Риски для бизнеса были чрезвычайно высоки. Было много возможностей уклонения от уплаты налогов. Недостаточный контроль со стороны властей привёл к тому, что в полном объёме платили только те, кто не имел льгот и недоимок. Но налоговое бремя слишком тяжело, и предприятия закрывались, либо уклонялись от налогов.

Начиная с 1990 года, в России началось полномасштабное строительство новой налоговой системы. Так, в апреле 1990 года был принят Закон «О подоходном налоге с граждан СССР, иностранных граждан и лиц без гражданства». В июне 1990 года принят ещё один важный Закон «О налогах с предприятий, объединений и организаций».

Однако основы существующей в настоящее время российской налоговой системы были заложены в конце 1991 годас принятием Закона «Об основах налоговой системы в Российской Федерации» (закон установил перечень идущих в бюджетную систему налогов, сборов, пошлин и других платежей, определил плательщиков, их права и обязанности, а также права и обязанности налоговых органов) и соответствующих законов по конкретным видам налогов, которые вступили в действие с1 января1992 года.

Таким образом, действующая ныне налоговая система России практически была введена с 1992 года и основывалась на более чем 20 законодательных актах. 21 ноября1992 года указомпрезидента Российской Федерациибыла образована самостоятельнаяГосударственная налоговая служба РФ(раннее она входила в состав министерства финансов), на которую были возложены основные функции по разработке и реализации налоговой политики в стране.

Налоговая система Российской Федерации периода 1992года включала 4 группы налогов:

Общегосударственные налоги и сборы, определяемые законодательством РФ.

Республиканские налоги и сборы республик в составе РФ, национально-государственных и административных образований, устанавливаемые законами этих республик и решениями государственных органов этих образований.

Местные налоги и сборы, устанавливаемые местными органами государственной власти в соответствии с законодательством РФ и республик в составе РФ.

Общеобязательные республиканские налоги и сборы республик в составе РФ и общеобязательные местные налоги и сборы.

Состав налогов и сборов периодически менялся по решению соответствующих органов.

Сформированная НС тормозила экономику государства.

Выделяются три группы причин, которые обусловливали кризис доходной базы бюджета:

политическая нестабильность, ограничивавшая готовность и способность власти собирать налоги;

угнетающее воздействие несбалансированности бюджета на состояние налоговой базы — долги государства бюджетным организациям, и, как следствие, их неплатёжеспособность усиливали кризис расчётов, что в итоге стимулировало неденежные формы платежей в бюджет;

объективная ограниченность возможности государства собирать налоги сверх определённого уровня.

Власти не понимали природу бюджетного кризиса и пытались поднять собираемость налогов. Но частые поправки привели к нестабильности и непредсказуемости НС.

В 1997 годуна территории России действовало более 40 налогов и сборов, уплачиваемых физическими и юридическими лицами. К этому периоду уже сформировалась трёхуровневая налоговая система, которая включала:

Общегосударственные налоги (федеральные), взимаемые на всей территории РФ по единым ставкам (около 13):

налог на добавленную стоимость;

подоходный налог с банков;

подоходный налог со страховой деятельности;

налог с биржевой деятельности;

налог на операции с ценными бумагами;

подоходный налог (или налог на прибыль) предприятий;

подоходный налог с физических лиц;

налоги и платежи за использование природных ресурсов;

налоги на транспортные средства;

налог с имущества, переходящего в порядке наследования и дарения и др.

Республиканские налоги и налоги национально-государственных и административно-территориальных образований (было около 6):

налог на имущество предприятий;

плата за воду, забираемую промышленными предприятиями из водохозяйственных систем и др.

Местные налоги и сборы (было около 24):

налог на имущество физических лиц;

сбор за право торговли;

налог на рекламу(до 5 % от стоимости услуг по рекламе);

налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров;

лицензионный сбор за право торговли спиртными напитками;

лицензионный сбор за право проведения местных аукционов и лотерей;

сбор со сделок, произведенных на товарных биржах и при продаже и покупке валюты (по ставке до 0,1 % от суммы сделки) и др.

Риски для бизнеса были чрезвычайно высоки. Было много возможностей уклонения от уплаты налогов. Недостаточный контроль со стороны властей привёл к тому, что в полном объёме платили только те, кто не имел льгот и недоимок. Но налоговое бремя слишком тяжело, и предприятия закрывались, либо уклонялись от налогов.

Тут вы можете оставить комментарий к выбранному абзацу или сообщить об ошибке.

Читайте также: