История налогообложения в сша

Опубликовано: 05.05.2024

Налоговая система США в настоящее время является одной из самых передовых во всем мире. За счет сборов, взимаемых с самых экономически активных слоев общества, обеспечивается основная доля федерального бюджета. Налоговая система Америки лучше всего отображает капиталистический подход ко взиманию налогов. Благодаря разнообразию видов и уровней последних, а также разнообразных льгот и скидок для незащищенных слоев общества, НС США позволяет грамотно распределять нагрузку на население и своевременно пополнять казну. Подробнее о том, как платят налоги в США и какие виды выплат существуют, вы сможете узнать из этой статьи.

Краткий экскурс в историю

Налоги являются основным рычагом, с помощью которого государство воздействует на рыночную экономику. На долю налогов приходится 90% всех поступлений в бюджет, которое получает государство, поэтому нельзя недооценивать этот мощный инструмент. В США, которые являются федеративным государством, используется трехуровневая система взимания налогов. Но появилась она, конечно же, далеко не сразу.

Еще Бенджамин Франклин, один из основателей Декларации независимости, говорил: «В жизни нельзя избежать двух вещей: смерти и налогов». В 19 веке бюджет государства формировался из доходов от продажи государственных земель и таможенных пошлин. Такая система не очень эффективно наполняла казну страны, поэтому в 20 веке было проведено несколько больших налоговых реформ. Во время этого периода приоритет в экономической политике государства отдавался попеременно то ослаблению налоговых обязательств с целью стимуляции рыночной системы, то увеличению налоговых сборов для устранения дефицита бюджета. В 60-е Дж. Кеннеди снизил налоговые ставки с целью увеличить налоговые сборы в длительной перспективе. Но эта мера имела лишь временный эффект: через пару лет экономика вновь перестала расти, а военные действия во Вьетнаме привели к значительной финансовой нестабильности.

В 1968 году конгресс США несколько понизил подоходный налог, и это принесло положительные результаты. Финансовая обстановка вновь стала стабильной. Во время правления Р. Рейгана было принято несколько налоговых законов. В 1981 и 1986 году ставка подоходного налога была вновь снижена. Тем не менее нагрузка на граждан в тот период оставалась довольно высокой, но при этом увеличивалась и эффективность социального страхования. И все же администрации Рейгана не удалось полностью ликвидировать дефицит бюджета, поэтому Дж. Бушу пришлось поднять подоходный налог. В результате долгого пути налоговая система США наконец пришла к некоторой степени сбалансированности. За счет увеличения налогов на корпорации и внедрения системы налоговых льгот для малоимущих слоев населения Америке удалось достигнуть модели, в которой экономика активно развивается, а бюджет остается наполненным.

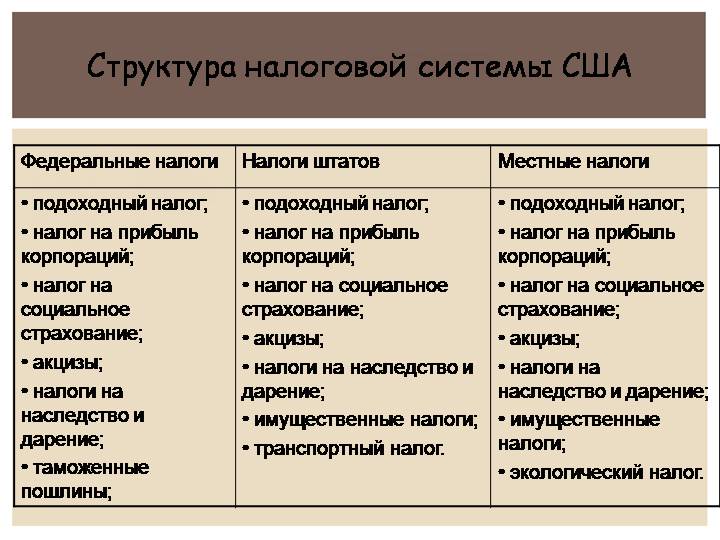

Структура налоговой системы США

На данный момент налоги в Соединенных Штатах взимаются на трех уровнях. В НС Америки параллельно используются все виды налогов. В результате один человек может выплачивать несколько видов подоходного налога и несколько видов налога на имущество (например, на местном и федеральном уровнях). Федеральные налоги, налоги штатов и местные налоги имеют свои особенности и принципы. Рассмотрим их поподробнее.

- Федеральные налоги составляют основу бюджета США. Они – самая весомая часть всех сборов Америки. На федеральном уровне взимаются подоходный налог, налог на прибыль корпораций и на наследство, таможенные пошлины, акцизы и налог на социальное страхование. Федеральный рассчитывается по прогрессивной шкале. Первые 5800 долларов не облагаются подоходным налогом, что дает возможность населению постепенно наращивать свои доходы, не отвлекаясь на солидные отчисления. Если же вы получаете больше этой суммы, подоходный налог может составить от 10 до 35%. Логика проста: чем больше денег вы получаете, тем больше должны отдать государству. Однако в этой системе есть множество исключений: например, если у вас есть недвижимость в ипотеке и/или взят кредит на образование, вы можете получить солидный налоговый вычет.

- Налоги штатов - это второе звено в НС Америки. Налоговая служба штатов имеет полную независимость в вопросах налогово-бюджетной политики и может самостоятельно регулировать сборы на своей территории. За счет этих поступлений штаты обеспечивают свое развитие. Налоги с населения составляют 80% всего бюджета, а остальная часть обеспечивается грантами от государства. Самые популярные штаты Америки с высоким уровнем качества жизни имеют довольно высокие налоговые выплаты на этом уровне. Первое место занимают налоги, полученные с продаж. Вторым по значимости идет подоходный, а за ним – налог на прибыль корпораций.

- Муниципальные налоги в США занимают отдельный уровень в НС. За счет этих выплат свой бюджет складывают города. Однако, в отличие от налогов штатов, местные сборы составляют лишь небольшую часть от бюджета городов. Большую часть они добирают с помощью субсидий и грантов. Даже столица Америки – Вашингтон – не может самостоятельно покрыть все свои расходы. Приоритетным налогом для местных сборов является имущественный. Его ставка колеблется от 1 до 3%.

Естественно, такой огромный финансовый пласт должен кем-то организовываться. Контролирует эти выплаты Министерство финансов США, а точнее, Служба внутренних доходов. Неуплата налогов в Америке – довольно серьезное преступление, за которое можно много лет отсидеть в заключении.

Принципы налогообложения

Налоговая система США не зря считается самой развитой и сложной в мире. В ее основе лежат многочисленные принципы, которые неизменно соблюдаются при разработке новых законов и формировании налоговых выплат.

- Принцип справедливого налогообложения гарантирует всем жителям США равные права. Каждому начисляются налоги по мере их состоятельности. Бедный человек в Америке никогда не будет платить столько же, как владелец бизнеса.

- Преобладание прямых налогов над косвенными. Жители США всегда в курсе того, какие начисления будут ждать их в следующем месяце. Прямые налоги составляют 70% всех налоговых поступлений.

- Принцип равенства привилегий и иммунитетов говорит о равенстве перед налогами штатов всех граждан независимо от места рождения.

- Принцип налогового иммунитета на товары и услуги, которые принимают участие в торговле между штатами. Это правило было подтверждено рядом судебных решений. На практике это выглядит так: если вы покупаете молоко в штате Техас и везете его в Калифорнию, то последний штат не имеет права облагать налогом ввозимый на его территорию товар.

- Принцип верховенства закона. Все вводимые на территории США налоги могут быть установлены, отменены или изменены только в соответствии с прописанными в Конституции законами.

- Принцип параллельности взимаемых налогов. Каждый гражданин США выплачивает несколько вариантов одного и того же налога. Например, подоходный взимается на федеральном, местном и штатном уровнях. А на некоторые виды горючего может распространяться до пяти видов акцизов: федеральный, штатный, смежный универсальный и специфический.

- Принцип публичности: каждый человек в Америке может узнать, на что конкретно пошли его налоги. Взимаемые государством средства могут использоваться исключительно в целях погашения долгов страны, пополнения государственного бюджета, обеспечения обороны и других действий, направленных на благополучие США.

Виды налогов

Налоги по штатам США, федеральные налоги и местные можно разделить на несколько видов.

- Личный подоходный налог является основным источником пополнения казны Соединенных Штатов. Он взимается с личных доходов населения, а его процент зависит от получаемой человеком прибыли.

- Налоги, взимаемые с заработной платы, отправляются на нужды социального страхования. Они дают возможность на получение пенсии и выплаты в случае травм, инвалидности и другой нетрудоспособности. Как и в России, итоговый размер пенсии зависит от стажа и заработной платы работника, а также от политики штата. Минимальный возможный взнос составляет 25-30%. В связи с высоким уровнем травматизма на работе, у штатов есть сопутствующие программы, которые помогают выплатами нетрудоспособным гражданам.

- Налог на прибыль в США касается корпораций и компаний, которые зарегистрированы как юридические лица. Обложению подлежит чистая прибыль предприятия. Данный налог прогрессивный, а значит, возрастает по мере увеличения доходов предприятия. Такая система дает простор для развития малого и среднего бизнеса.

- Налоги на имущество в США подразумевают обложение ценных бумаг, недвижимости, домов оброком в размере 1,5-3%.

- Топливный налог включен в стоимость бензина.

- Налог на продукты и товары является самым наглядным для любого человека, который приехал в США. Устанавливается штатными органами самоуправления. Например, в штате Пенсильвания он составляет 6%. Абсолютно все продукты на прилавках магазинов продаются без наценки, и итоговую сумму вы можете увидеть только в чеке. Поэтому крайне важно заранее узнавать налоги, взимаемые в том или ином штате, во избежание неприятных ситуаций.

- Существуют также налоги на медицину. Собранные средства идут на реализацию федеральной программы Medicare. Она позволяет пользоваться медицинскими услугами малообеспеченным и пожилым людям, которые не могут оплатить свое лечение самостоятельно.

Как вы видите, бюджет США формируется из множества разных источников. Их количество может ввести в заблуждение неопытного человека, и даже специалисты зачастую не могут дать совет по смежным областям. Но такая система позволяет грамотно разграничить источники дохода, а многочисленность налогов – составить индивидуальный план для каждого города и каждого штата.

Подоходный налог

Какие налоги с зарплаты в США нужно платить ее гражданам? Выплачивать налоги необходимо абсолютно всем резидентам, даже тем, которые проживают на территории других стран или имеют бизнес не в Америке. Подоходный налог в США обычно взимается на федеральном и штатном уровнях, а его величина зависит от статуса человека и его доходов. Больше всего привилегий получают родители-одиночки и вдовы/вдовцы. У женатых пар доход считает совместно, а неженатые и незамужние граждане получают лимит в два раза меньший. Например, для неженатого молодого человека заработная плата до 9000 долларов будет облагаться налогом в 10%. Если он станет получать от 9 до 37 тыс. долларов, то ему придется выплачивать уже 15%. Максимальная ставка подоходного налога в США составляет 40%.

С чего же взимается этот сбор? Для установления ставки суммируются все денежные средства, которые резидент США получает от:

- предпринимательской деятельности;

- выплат заработной платы;

- получения пособий и пенсий, которые выплачиваются частными фондами;

- доходов от продажи;

- государственных пособий выше определенного минимума.

Но, несмотря на значительный процент ставки подоходного налога, в нем есть множество льгот. Если вы занимаетесь благотворительностью, оплачиваете расходы по уходу за детьми, оплачиваете медицинские издержки, то вам могут быть оформлены налоговые вычеты.

Корпорационный налог

Налог на чистую или валовую прибыль распространяется абсолютно на все корпорации в Соединенных Штатах. Налоговая служба тщательно контролирует добросовестность всех компаний, а неуплата налогов в Соединенных Штатах и создание офшоров карается пожизненным заключением. Как определяется чистая прибыль предприятия, с которой оно должно уплатить налог? Для этого из общего количества денег, полученных компанией, вычитаются следующие издержки:

- заработная плата;

- налоги на социальное обеспечение;

- расходы на аренду и ремонт, амортизацию помещений;

- расходы на рекламу;

- проценты по кредитным выплатам;

- операционные убытки.

Налог на прибыль корпораций, так же как и подоходный, является прогрессивным и взимается ступенчато. Если предприятия небольшое, ставка составит 15% за первые 50 000 долларов чистой прибыли. Затем она увеличивается: за последующие 25 000 долларов нужно будет заплатить еще 25%. Налог с прибыли, увеличившейся после этого еще на 25%, составит уже 34% и т. д. Но налоговая система США старается поощрять развитие бизнеса, поэтому существуют многочисленные льготы для предпринимателей. Среди основных можно выделить инвестиционный налоговый кредит и ускоренную амортизацию.

Налог на имущество

Поимущественным налогом в США облагается все имущество, которым владеет человек. Будь то недвижимость, автомобили, ценные бумаги, земли – за владение резидент Америки должен заплатить определенный сбор. К счастью, он не очень большой. Процентная ставка составляет от 1 до 4% в зависимости от штата. За счет поимущественного налога почти полностью обеспечивают свое существование штаты США. Дело в том, что подоходный налог, взимаемый на штатном уровне, обычно довольно незначительный и не может обеспечить все потребности административной единицы. А вот налог на имущество обеспечивает около 80% бюджета штатов.

Характеристика налоговой системы в Америке

Соединенные Штаты Америки состоят из 50 штатов, каждый из которых имеет свои налоговые выплаты и законы. Тем не менее, несмотря на разнообразие, всех их объединяют общие характеристики налоговой системы в Америке.

- Главной особенностью налоговой системы в США является прогрессивный характер налогообложения, который позволяет начислять процентную ставку по налогам сообразно уровню доходов человека или корпорации. Например, одинокий человек с уровнем дохода 6000 долларов будет платить ПН в размере 15%, а матери-одиночке с доходом в 10 000 долларов будет начислена 10% ставка.

- Дискретность налогов. Налоги на прибыль корпораций строго очерчены рамками закона. Более высокая ставка будет применена только к строго определенной сумме доходов.

- Регулярные изменения в налоговом законодательстве позволяют чутко реагировать на требования экономики и применять то методы стимулирования, то сдерживания роста.

- Равенство всех людей с равным доходом – налоговая система США не допускает поблажек и исключений из правил, поэтому у людей, находящихся в одинаковых жизненных условиях и с примерно одинаковой зарплатой, и уровень налогов будет один и тот же.

- Фиксированный минимальный уровень доходов, не облагаемый налогами, также является одной из основных характеристик НС в Америке. Для подоходного налога существует определенная цифра, до достижения которой гражданин не обязан уплачивать налоговую ставку из своих средств. Например, человек, получающий 3000 долларов в месяц, ПН платить не будет.

- Наличие большого количества налогов, скидок, вычетов позволяет налоговой системе быть более гибкой и удобной для населения. Хоть всевозможные сборы и составляют большую часть расходов для населения, в сложных жизненных ситуациях люди могут воспользоваться исключениями из общих правил.

Плюсы и минусы налогообложения в Америке

Налоговая система в Штатах имеет множество плюсов, которые мы уже описали. Самый главный – это стимулирование экономики страны, грамотное финансовое обеспечение на федеральном уровне и защита населения. Но и эта система не идеальна, хоть и во многом превосходит другие страны.

Во-первых, самым главным минусом налоговой системы США является довольно высокий размер налогов. Например, средний подоходный налог составляет 25-30%. Согласитесь, это немало. Во-вторых, многим американцам не нравится тот факт, что уплачиваются налоги не на одном уровне, а на целых трех. Необходимость выплат ПН на федеральном, местном и штатном уровне может сильно ударить не только по кошельку, но и по времени: пока разберешься со всеми декларациями, пройдет не один час. Также в Америке существует довольно жесткий контроль за уплатой налогов, поэтому отлынивание от этой гражданской обязанности может грозить вам судом и тюрьмой.

Сравнение налоговой системы России и США

По мнению ряда специалистов, налоговая система России не является совершенной. Некоторые экономисты считают, что улучшить ее можно, интегрировав зарубежный опыт. Для этого проводится сравнительный анализ двух систем. Так как американская является одной из самых успешных, именно ее берут для сравнения.

Во время рассмотрения этих структур можно заметить многие существенные отличия. Так, если в США налоги имеют прогрессивный характер (увеличиваются пропорционально увеличению доходов), то в России они одинаковы для всех уровней населения независимо от уровня дохода. Переход в России к прогрессивному налогообложению может помочь преодолеть огромное классовое неравенство и простимулировать малый и средний бизнес. Еще одним отличием можно считать преобладание прямых налогов в США и косвенных в России. Косвенные снижают платежеспособность населения, так как являются ценообразующим фактором. К тому же в России население гораздо чаще получает "серую зарплату" в конверте, а в США неуплата налогов довольно строго карается, поэтому в Америке гораздо меньше желающих "сэкономить" на налогах. Ну и последним отличием является характер основных налогов. В Америке основное пополнение местного бюджета идет за счет местных (штатных) налогов, а в России основной источник – это федеральный налог, который является одним для всех регионов. Из-за это средства зачастую не доходят до дальних уголков нашей страны.

Налоги – это главный рычаг в деле управления рыночной экономикой, без которого невозможно представить процветание страны. В НС заложен огромный потенциал, развивая который можно добиться роста предпринимательства, платежеспособности населения и многих других факторов. Хоть на первый взгляд и может показаться, что налоговая система в Соединенных Штатах сложная и запутанная, на самом деле это не так. Налоговые законы приняты с долей безупречной логики и понятны на интуитивном уровне. Характеристика налоговой системы США самая положительная, и это позволяет этой стране процветать, а ее гражданам чувствовать себя в безопасности.

Американцы всегда платили налоги. Однако почти никогда не любили этого делать.

Американский историк Эллиот БраунлиElliot Brownlee, автор книги "Федеральные Налоги в Америке. Краткая История"Federal Taxation in America: A Short History, пришел к выводу, что в истории американских налогов были четыре поворотных момента - Гражданская война, Первая Мировая война, "Великая Депрессия" и Вторая Мировая война. Во всех этих случаях власти страны были вынуждены создавать принципиально новый налоговый режим. Джозеф ТорндайкJoseph Thorndike, редактор аналитического налогового портала Tax Analysts, отмечает, что налоги не меняются сами по себе - они являются плодом общества и могут измениться только вместе с ним. Изменения могут произойти и в иных случаях - например, если какие-то налоги по определенным причинам перестают приносить доход государству.

После появления нового государства - Соединенных Штатов Америки - налогов было относительно немного. В период с 1791 по 1802 год федеральные власти США ввели налоги на процесс дистилляции спирта, на конные экипажи, на рафинированный сахар, табак, имущество, продаваемое с аукциона, корпоративные ценные бумаги и на рабов.

Ситуация кардинально изменилась с началом войны с Британской Империей (1812 год). Чтобы залатать бюджет, были введены налоги с продаж, которые взимались при реализации золота, серебра, ювелирных изделий и часов (предмет роскоши в ту пору). Однако в 1817 году Конгресс СШАUS Congress отменил эти налоги - их заменой стали таможенные ставки на импортные товары.

Очередные налоговые реформы начались в 1862 году - после начала Гражданской войны. Чтобы профинансировать военные действия, Конгресс впервые в истории США ввел подоходный налог. Он был основан на тех же принципах, что и современный - то есть, люди с меньшими доходами обязаны были платить меньше, чем более состоятельные. Одновременно была создана централизованная налоговая служба - до этого эти функции выполняли чиновники, подчиненные губернаторам штатов. Полномочия тогдашних американских налоговиков мало отличались от современных. Во время Гражданской войны американцы, зарабатывавшие от $600 до $10 тыс. в год платили налог в размере 3%, более богатые - 4-6%. В итоге, в 1866 году фискальные службы США установили рекорд - они собрали $310 млн. налогов. Этот результат был побит лишь в 1911 году.

В 1868 году непопулярный подоходный налог был на короткое время отменен. Конгресс принял решение получать основные доходы за счет налогообложения производителей табака и алкоголя. Впрочем, в 1894 году подоходный налог вновь вернулся, но просуществовал всего год. Он был отменен после решения Верховного Суда СШАUS Supreme Court, который вынес вердикт, что подоходный налог незаконен: во-первых, о нем нет упоминаний в Конституции, во-вторых, все штаты не согласились признать его введение.

1913 год положил конец налоговой свободе. Тогда была принята 16-я Поправка к Конституции, которая сделала подоходный налог реальностью. Эта поправка дала Конгрессу право менять налоговые ставки, облагая и частных лиц, и коммерческие структуры. Налог сработал даже в условиях Первой Мировой войны. В 1918 году впервые в истории США налогов было собрано на сумму, превышающую $1 млрд.

В 1932 году в США было проведено крупнейшее в истории мирного времени повышение налогов. Причиной этого стала Великая Депрессия - серьезнейший экономический кризис в истории страны. Целью повышения налогов стало уменьшение бюджетного дефицита. Подоходный налог на частных лиц достиг 55%, налог на корпорации - 14%. Позитивный результат достигнут не был: в стране возросло число банкротств, экономическая активность снизилась, бюджетный дефицит сокращен не был. В результате, инициатор налоговой реформы президент Герберт ГуверHerbert Hooverp проиграл выборы Франклину Делано РузвельтуFranklin Roosevelt.

Рузвельт пришел к власти, обещая создать прогрессивную налоговую систему и перенести основную часть налогового бремени на плечи богатых американцев. С 1935 года американцы, обладавшие годовым доходом более $500 тыс., обязаны были платить 75%-й подоходный налог. Рузвельт также отменил знаменитый "сухой закон" - тотальное запрещение на торговлю алкогольными напитками в США. В результате, бюджет страны серьезно пополнили налоги, которые начали платить магазины, торгующие спиртными напитками. Ранее торговцы алкоголем тратили эти средства на взятки чиновникам, отчисления мафии и контрабандистам. Однако это не помогло - в 1937 году экономика США опять оказалась в трудном положении, а бюджетный дефицит снова начал расти.

В то время состояние бюджета считалось одним из главных критериев, по которым оценивалось положение дел в экономике страны. Однако в середине 1930-х годов Рузвельт стал сторонником идей британского экономиста Джона КейнсаJohn Maynard Keynes. Кейнс, в частности, считал необходимым всемерное увеличение государственных расходов, которые способны увеличить инвестиции в экономику и увеличить уровень спроса. США на практике реализовали многие идеи Кейнса, однако на резкие меры не шли - бюджетные траты не увеличивались, но налоги более не повышались.

С началом Второй Мировой войны налоги в США достигли пика - некоторые из них доходили до 96%.Тем не менее, с началом Второй Мировой войны экономика США начала бурный подъем: практически исчезла безработица, и ВВП в последующее десятилетие увеличивался, в среднем, на 5.01% в год. Это было достигнуто за счет колоссальных военных заказов. В результате принятых в ходе войны административных мер по учету населения, в США резко выросло число налогоплательщиков. В 1943 году была введена новая норма - работающие американцы получили возможность платить налог не раз в год, а постоянно - соответствующие отчисления делались из их зарплат и централизовано перечислялись налоговым структурам. Это также позволило резко увеличить объемы налоговых поступлений. В 1939 году подоходный налог платили 3.9 млн. человек, перечислившие в федеральный бюджет США $2.2 млрд., в 1945 году - 42.6 млн. ($35.1 млрд.). Выходу налогоплательщиков из тени также способствовал бурный рост патриотических настроений в американском обществе - известный музыкант Ирвинг Берлин даже написал песню "Я заплатил Мой Подоходный Налог Сегодня"I Paid My Income Tax Today.

После окончания Второй Мировой войны в Сенате и Конгрессе США началась кампания по снижению налогов, однако все подобные инициативы были заблокированы президентом Гарри ТрумэномHarry Truman. В 1948 году были повышены налоги на корпорации и на богатых. В 1950 году, с началом войны в Корее, налоги еще более возросли.

В 1961 году первое послевоенное снижение налогов провел президент Джон КеннедиJohn Kennedy. В своей налоговой политике Кеннеди следовал идеям Эндрю МеллонаAndrew Mellon (1855-1937), нещадно критикуемых кейсианцами. Меллон - нечастый пример успешного бизнесмена, создавшего собственную экономическую теорию (известна его книга "Налогообложение: Народное Дело"Taxation: The People's Business) и реализовавшего ее на практике. Долгое время Меллон был министром финансов США, в том числе он возглавлял это ведомство и при президенте Гувере. Меллон, в частности, ввел практику возврата налоговых платежей налогоплательщикам. Суть метода, поныне применяемого в США, заключается в том, что по итогам года при соблюдении определенных условий, налогоплательщики могут получить от государства часть средств, заплаченных ими в качестве налогов.

В 1961 году Кеннеди, в среднем, сократил налоги на 20-30%. Наивысшей планкой подоходного налога стала планка 70%, вместо 91%. В 1963 году Кеннеди был убит. Снижение налогов сопровождалось принятием пакета законов, направленных на улучшение ситуации в области социальной сферы. Экономические советники президента исходили из следующей логики: меры социальной защиты населения (фактически государство брало на себя оплату некоторых расходов малоимущих жителей страны, например, медицинских) позволят американцам сэкономить, что оживит потребительский спрос. Результат: рост ВВП составил 3.74%, однако уже через несколько лет экономика США стала пробуксовывать. Не стоит забывать, что именно в это время США вели войну во Вьетнаме.

В 1968 году налоги вновь были повышены, правда незначительно. В этот момент бюджетный дефицит США был рекордно низким. Любопытно, что повышение налогов поддерживали многие бизнесмены, выполнявшие государственные заказы. Они были озабоченны снижением уровня государственных расходов. Однако повышение налогов не помогло решить эту проблему - в США была слишком высокая инфляция.

В 1971 и 1975 годы были проведены умеренные сокращения налогов, параллельно сокращены госрасходы. Тогда экономика США вступила в период умеренного роста. В 1978 году власти вновь решили помочь бизнесу - были сокращены некоторые налоги на коммерческие структуры, в частности, налог на основной капитал и налог на инвестиции. Тем не менее, американская экономика оказалась в состоянии стагнации.

В 1986 году крупнейшее сокращение налогов провел президент Рональд РейганRonald Reagan. В общей сложности, подоходный налог был снижен на 23% (более низких налогов не было с 1916 года). Были введены три постоянные ставки подоходного налога на частных лиц - 15%, 28% и 33%. Кроме того, была проведена система реформ корпоративных налогов, которая ограничила число лазеек, к которым прибегали компании, чтобы уменьшить налогооблагаемую базу. У реформы Рейгана было и остается много поклонников и много противников. Сторонники считают, что сокращение налогов помогло создать в США более 40 млн. рабочих мест. Противники уверены, что эта реформа больно ударила по основе основ американского общества - среднему классу и намного ухудшила положение наиболее малообеспеченных слоев населения страны.

В 1990 году президент Джордж Буш-старшийGeorge H.W. Bush решил сократить государственные расходы и немного повысить налоги. С этой строкой в налоговой истории США была связана любопытная история: на пресс-конференции Буша напрямую спросили, будет ли он повышать налоги. Буш ответил, буквально, следующее: "Читайте по моим губам - новых налогов не будет". Буквально через две недели налоговые ставки выросли. Их главными жертвами стали состоятельные американцы.

В 1993 году налоги вновь выросли. Инициатором этого шага стал президент Билл КлинтонBill Clinton, намеревавшийся сократить размеры дефицита федерального бюджета. Особенно вырос подоходный налог, который должны были платить богатые американцы. В частности, для жителей США с годовым доходом от $115 тыс. до $250 тыс. налог вырос с 31% до 36%. Как известно, Клинтон смог на короткое время сделать бюджет страны профицитным.

В 1999 году были сокращены подоходные налоги на физических лиц. Любопытно, что по оценкам Министерства Финансов СШАUS Treasury Department, в 1999 году 20% богатейших семей США получили 49% от национального дохода и заплатили 59% от всех налогов, заплаченных в федеральный бюджет. На долю 20% богатейших жителей США пришлось 78% прибыли, полученной от сокращения налогов.

В 2001 году Джордж Буш-младший пошел по стопам Рейгана и серьезно уменьшил налоги (были приняты несколько законов). Эта реформа должна была сохранить налогоплательщикам $1.3 трлн. в течение десяти лет. Фактически, реформа Буша стала третьим по масштабам сокращением налогов в послевоенной истории США. В частности, появился новый минимум подоходного налога - 10%. Традиционная сетка налогов, которые платили американцы с разным уровнем дохода, также претерпела изменения: ставка 28% была уменьшена до 25%, 31% - до 28%, 36% до 33% и 39.6% до 35%. В 2003 году Буш пошел еще дальше - он сократил налог на дивиденды до 15%.

Впрочем, в 2004 году Конгресс США был вынужден отменить ряд налоговых льгот для корпораций - причиной стали требования Всемирной Торговой ОрганизацииWorld Trade Organization. В 2005 и 2006-е годы Буш закрепил свою налоговую реформу, в частности, нововведения были призваны помочь работающим американцам отложить достаточно средств для пенсии. 15 Марта 2007 Washington ProFile

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

ВОРОНЕЖСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

ФАКУЛЬТЕТ МЕЖДУНАРОДНЫХ ОТНОШЕНИЙ

КАФЕДРА МЕЖДУНАРОДНОЙ ЭКОНОМИКИ И

по дисциплине «Налоги и налогообложение»

на тему: «Налоговая система Соединенных Штатов Америки»

Специальность 080102 «Мировая экономика»

преподаватель Бородина А.С.

студентка 3 курса 4 группы Рыкова В.Ю.

1. Историческая справка развития налоговой системы США. 4

2. Действующая система налогов и сборов. 7

2.1. Характеристика налоговой системы США. 7

2.2. Уровни взимания налогов и сборов. Характеристика и особенности налогов. 8

2.3. Реализация налоговой политики в период противодействия экономическому кризису. 15

Список использованных источников. 19

Приложение 1. 20

Один из авторов Декларации независимости США, Б. Франклин, когда-то произнес фразу о том, что в жизни нет ничего неизбежного, кроме смерти и налогов. С тех пор налоговая система США совершенствовалась, принимала все более разветвленный характер, способствовала развитию рыночных отношений. Она отвечает задачам не только фискальным – обеспечить доходами федеральный бюджет, бюджеты штатов и местные бюджеты, налоги выступают в качестве инструмента регулирования развития экономики.

Формирование и движение бюджетных средств занимают центральное место в реализации экономической политики американского государства. На сегодняшний день США является наиболее развитым государством имеющим огромный опыт построения налоговой системы отвечающей требованиям развитой рыночной экономики.

Целью данной работы является изучение налоговой системы Соединенных Штатов Америки. Объектом изучения выступают конкретные виды основных налогов и отношения, складывающиеся в обществе по поводу их установления и взимания.

Для достижения поставленной цели необходимо решить следующие задачи:

· рассмотреть историю развития американской налоговой системы;

· проанализировать действующую систему налогов и сборов, рассмотрев основные типы взимаемых налогов, а также налоговую нагрузку на экономических контрагентов, соотношение прямых и косвенных налогов;

· выявить инструменты налоговой политики, реализуемые в период противодействия экономическому кризису.

Источниками для написания реферата послужили экономическая периодика, посвященная налоговой системе развитых стран, ведущую роль среди которых занимают США, а также Интернет ресурсы.

Одной из наиболее важных черт фискальной системы США является отчетливо выраженное преобладание налогообложения дохода над налогообложением потребления. Однако такая структура приоритетов сформировалась лишь постепенно, под воздействием сочетания различных внешних и внутренних факторов. И хотя американская налоговая система довольно гибка и, в целом, способствует экономическому развитию страны, было бы большим преувеличением целиком приписывать эту гибкость исторической мудрости налоговых властей.

Американский историк Эллиот Браунли, автор книги «Федеральные Налоги в Америке. Краткая История», пришел к выводу, что в истории американских налогов были четыре поворотных момента — Гражданская война, Первая мировая война, «Великая Депрессия» и Вторая мировая война. Во всех этих случаях власти страны были вынуждены создавать принципиально новый налоговый режим.

После появления нового государства — Соединенных Штатов Америки — налогов было относительно немного. В период с 1791 по 1802 год федеральные власти США ввели налоги на процесс дистилляции спирта, на конные экипажи, на рафинированный сахар, табак, имущество, продаваемое с аукциона, корпоративные ценные бумаги и на рабов.

Ситуация кардинально изменилась с началом войны с Британской Империей (1812 год). Чтобы залатать бюджет, были введены налоги с продаж, которые взимались при реализации золота, серебра, ювелирных изделий и часов. Однако в 1817 году Конгресс США отменил эти налоги — их заменой стали таможенные ставки на импортные товары.

Очередные налоговые реформы начались в 1862 году — после начала Гражданской войны. Чтобы профинансировать военные действия, Конгресс впервые в истории США ввел подоходный налог. Он был основан на тех же принципах, что и современный — то есть, люди с меньшими доходами обязаны были платить меньше, чем более состоятельные. Одновременно была создана централизованная налоговая служба — до этого эти функции выполняли чиновники, подчиненные губернаторам штатов..

В 1868 году непопулярный подоходный налог был на короткое время отменен. Конгресс принял решение получать основные доходы за счет налогообложения производителей табака и алкоголя. 1913 год положил конец налоговой свободе. 16-я Поправка к Конституции, которая сделала подоходный налог реальностью, дала Конгрессу право менять налоговые ставки, облагая и частных лиц, и коммерческие структуры. Налог сработал даже в условиях Первой мировой войны. В 1918 году впервые в истории США налогов было собрано на сумму, превышающую $1 млрд.

В 1932 году в США было проведено крупнейшее в истории мирного времени повышение налогов. Причиной этого стала Великая Депрессия — серьезнейший экономический кризис в истории страны. Целью повышения налогов стало уменьшение бюджетного дефицита. Подоходный налог на частных лиц достиг 55%, налог на корпорации — 14%. Позитивный результат достигнут не был: в стране возросло число банкротств, экономическая активность снизилась, бюджетный дефицит сокращен не был. В результате, инициатор налоговой реформы президент Герберт Гувер проиграл выборы Франклину Делано Рузвельту.

Рузвельт пришел к власти, обещая создать прогрессивную налоговую систему и перенести основную часть налогового бремени на плечи богатых американцев. С 1935 года американцы, обладавшие годовым доходом более $500 тыс., обязаны были платить 75%-й подоходный налог. Рузвельт также отменил знаменитый «сухой закон» — тотальное запрещение на торговлю алкогольными напитками в США. В результате, бюджет страны серьезно пополнили налоги, которые начали платить магазины, торгующие спиртными напитками.

С началом Второй мировой войны налоги в США достигли пика — некоторые из них доходили до 96%.Тем не менее, с началом Второй мировой войны экономика США начала бурный подъем: практически исчезла безработица, и ВВП в последующее десятилетие увеличивался, в среднем, на 5% в год. Это было достигнуто за счет колоссальных военных заказов. В результате принятых в ходе войны административных мер по учету населения, в США резко выросло число налогоплательщиков. В 1943 году была введена новая норма — работающие американцы получили возможность платить налог не раз в год, а постоянно — соответствующие отчисления делались из их зарплат и централизовано перечислялись налоговым структурам.

В 1961 году первое послевоенное снижение налогов провел президент Джон Кеннеди. В частности, была введена практика возврата налоговых платежей налогоплательщикам. Суть метода, поныне применяемого в США, заключается в том, что по итогам года при соблюдении определенных условий, налогоплательщики могут получить от государства часть средств, заплаченных ими в качестве налогов.

В 1961 году Кеннеди, в среднем, сократил налоги на 20—30%. Наивысшей планкой подоходного налога стала планка 70%, вместо 91%. В 1963 году Кеннеди был убит. Снижение налогов сопровождалось принятием пакета законов, направленных на улучшение ситуации в области социальной сферы. Экономические советники президента исходили из следующей логики: меры социальной защиты населения (фактически государство брало на себя оплату некоторых расходов малоимущих жителей страны, например, медицинских) позволят американцам сэкономить, что оживит потребительский спрос. Результат: рост ВВП составил 3.74%.

В 1986 году крупнейшее сокращение налогов провел президент Рональд Рейган. В общей сложности, подоходный налог был снижен на 23% (более низких налогов не было с 1916 года). Были введены три постоянные ставки подоходного налога на частных лиц — 15%, 28% и 33%. Кроме того, была проведена система реформ корпоративных налогов, которая ограничила число лазеек, к которым прибегали компании, чтобы уменьшить налогооблагаемую базу.

В 2001 году Джордж Буш-младший пошел по стопам Рейгана и серьезно уменьшил налоги . Эта реформа должна была сохранить налогоплательщикам $1.3 трлн. в течение десяти лет. Фактически, реформа Буша стала третьим по масштабам сокращением налогов в послевоенной истории США. В частности, появился новый минимум подоходного налога — 10%. Традиционная сетка налогов, которые платили американцы с разным уровнем дохода, также претерпела изменения.

Впрочем, в 2004 году Конгресс США был вынужден отменить ряд налоговых льгот для корпораций — причиной стали требования Всемирной Торговой Организации. В 2005 и 2006-е годы Буш закрепил свою налоговую реформу, в частности, нововведения были призваны помочь работающим американцам отложить достаточно средств для пенсии.

Современную налоговую систему в Соединенных Штатах в целом характеризуют следующие черты:

1) прогрессивный характер налогообложения;

2) дискретность налоговых начислений - каждая более высокая ставка применима лишь к строго определенной части облагаемой суммы;

3) регулярное изменение в законодательном порядке действующих ставок налогообложения;

4) универсальность обложения - при равенстве сумм дохода обычно действуют одинаковые налоговые ставки;

5) наличие большого количества целевых скидок, льгот и исключений;

6) обособленность от налоговых сборов в фонды социального обеспечения;

7) фиксированный минимальный уровень индивидуальных доходов, не подлежащий налогообложению.

С точки зрения использования экономического (стимулирующего) потенциала системы инвестиционный потенциал налоговой системы США реализуется через следующие главные элементы:

· применение норм ускоренной амортизации основных фондов предприятий, позволяющих увеличивать долю издержек и, соответственно, снижать долю прибыли в цене продукции и услуг, что представляет собой форму льготы в части налога на прибыль, а также способ стимулирования инвестиций в развитие хозяйствующих субъектов;

· масштабные льготы, касающиеся инвестиций в научно-исследовательские и опытно-конструкторские работы, вплоть до полного освобождения соответствующих затрат и результатов от большинства видов налогообложения;

· специальные налоговые скидки за использование альтернативных видов энергии в производственно-хозяйственной деятельности субъектов экономики, которые могут составлять до 50% стоимости соответствующих видов оборудования, исключаемых из налогооблагаемой базы.

Практическая реализация фискальной функции в налоговой системе США характеризуется в первую очередь тем, что в ее основе лежит налогообложение физических лиц (населения). При этом основными видами налогов являются:

· подоходный налог, за счет которого формируются более 40% доходов федерального бюджета и примерно такая же доля налоговых доходов штатов;

· отчисления в фонды социального страхования, которые в равных долях делают наниматель (юридическое лицо - субъект хозяйствования) и рабочие (этот платеж населения составляет более 15% доходов федерального бюджета).

Шкала федеральных налогов прогрессивна, основное бремя лежит на богатых. При этом широко признаны ее дефекты, искажающие экономическую активность. В то же время налоги штатов и местные налоги имеют плоскую либо регрессивную шкалу - в результате во время рецессий финансовые кризисы дают о себе знать именно на уровне отдельных штатов.

В целом налоги в США почти пропорциональны доходу (для 90% налогоплательщиков эффективная налоговая ставка - примерно 25%), с небольшой прогрессивностью, достигающей для наиболее богатых налогоплательщиков примерно 35%. Полного согласия в обществе относительно степени прогрессивности, конечно же, нет, консенсус имеется только относительно ее необходимости, хотя бы в небольшом размере.

Бюджетная система США состоит из федерального бюджета, бюджетов штатов и бюджетов муниципалитетов. В настоящее время насчитывается 50 штатов и около 83 тыс. муниципальных образований.

Конституция США наделяет собственными налоговыми полномочиями только федеральное и региональные правительства, в то время как органы власти муниципалитетов получают права по установлению и сбору налогов в результате их делегирования органами власти штатов. Всеми вопросами, имеющими отношение к уплате налогов, занимается Налоговое управление США. Федеральным органом налогового контроля является Служба Внутренних Доходов, которая уже дольше восьмидесяти лет находится в структуре Главного Налогового управления Министерства финансов США.

Служба внутренних доходов США включает центральный аппарат, 7 региональных и 58 окружных налоговых управлений. Региональные и районные отделения СВД осуществляют контроль за своевременным поступлением налогов, правильностью заполнения налоговых деклараций, взиманием задолженности по налогам, возвратом налогоплательщику переплаченных сумм, удержанием штрафа с налогоплательщиков. Служба отвечает за соблюдение налогового законодательства плательщиками, выпускает материалы и руководства по применению федерального налогового законодательства, контролирует правильность применения налогового кодекса, включая сбор налогов и проведение проверок, и защиту интересов США в налоговых спорах.

Деятельность СВД направлена на обеспечение получения государственной казной налоговых поступлений в надлежащем объеме при минимальных издержках.

Отличительной чертой налоговой системы США является то, что в бюджет каждого уровня зачисляются поступления только тех налогов, права по установлению и администрированию которых принадлежат правительству этого уровня. Таким образом, в США отсутствует практика, когда поступления от налогов, которые регулируются одним правительством, распределяются между различными бюджетами,

Налоговая система США состоит из трех уровней, соответствующих трем уровням власти:

· верхнего (федерального уровня), где собираются федеральные налоги, поступающие в федеральный бюджет;

· среднего (уровня штатов), где собираются налоги и сборы, вводимые законами штатов, поступающие в бюджеты штатов;

· нижнего (местного уровня - графства, муниципалитеты, округи и другие государственные территориальные образования), где собираются налоги, вводимые органами местного самоуправления, поступающие в местные бюджеты.

Законодательные органы штатов могут вводить налоги, не противоречащие федеральному законодательству, а органы местного самоуправления вправе взимать налоги, разрешенные им законами штатов.

Полная классификация американских налогов включает восемь позиций, первые пять видов налогов взимаются в различных пропорциях на всех уровнях, таможенные пошлины поступают только в федеральный бюджет, а налоги последних двух категорий взимаются налоговыми службами штатов и местными органами власти (таблица 1).

История развития системы налогообложения в Америке всегда вызывала интерес не только исследователей, но и простых смертных. Действительно, культурные и исторические особенности этой страны не могли не оказать влияние на систему налогов. Думается, была она не менее интересной…

15 апреля в США — последний день подачи налоговых деклараций.

Итак, на сегодняшний день американцы строго платят ряд налогов, в частности:

- Федеральный подоходный налог (относится, как видно из названия, к федеральным налогам, а значит, платится абсолютно всеми без исключения налоговыми резидентами. Взимается он, кстати, из зарплаты);

Интересный факт: сейчас подоходный налог в США считается одним из самых высоких в мире.

- подоходный налог штата (некоторые штаты устанавливают дополнительный подоходный налог, но это вовсе не обязательно. Если вы слышите фразу, что в определенном штате граждане не платят подоходный налог, то это значит, что они всего лишь не платят подоходный налог именно этого штата. А вот федеральный приходится платить всем. Но, безусловно, налоговое обложение в штатах, где не взимается дополнительных налогов, гораздо ниже);

- минимальный альтернативный налог (этот налог придуман для тех, кто пользуется налоговыми льготами, чтобы они уплачивали фиксированную сумму. То есть, если размер вашего налога, рассчитанный по всем правилам с учетом льгот, оказывается меньше установленного минимума, то вы должны компенсировать полученную разницу, уплатив альтернативный минимальный налог);

- налог на недвижимость (ну здесь, думается, все просто. Это стандартный для большинства стран налог);

- корпоративный налог (налогообложение предпринимательской деятельности);

- социальные налоги (к ним относятся, например «Social Security Tax» — налог для оказания помощи инвалидам и безработным, Medicare — федеральная государственная программа доступной для оказания медицинской помощи бедным и пожилым людям).

Итак, как видно из списка, налоги в США имеют определенную классификации по уровням бюджетной системы:

- федеральные налоги;

- налоги конкретного штата;

- местные налоги.

Итак, каким же образом сейчас происходит уплата налогов в США?

Каждый гражданин страны обязан самостоятельно в установленный законом срок подать налоговую декларацию. Причем платить налоги вы обязаны и в том случае, если находитесь на территории Штатов более 180 дней за год (подряд, конечно же).

Сбором налогов занимается федеральная служба Internal Revenue Service. Кстати, в Америке предусмотрен ряд случаев, которые позволяют получить льготы по налогам: «личное» освобождение (получает его гражданин в зависимости от количества у него иждивенцев, например, детей), персональный вычет и различные особые вычеты (их можно получить при наличие ипотеки, с их помощью можно возместить часть затрат на образование детей, на медицинские траты, медицинскую страховку. Да предусмотрено огромное количество случаев их получения!).

Кстати, чтобы получить эти вычеты по всем правилам, чаще всего американцы тоже пользуются услугами агентов, потому как разобраться во всем, да еще и собрать необходимый пакет документов не так-то просто. Стоит взять на заметку: у большинства американцев есть хорошая привычка: они хранят больше года все свои квитанции, справки и счета. Они могут понадобиться в любой момент!

Но все вышеперечисленные налоги и правила их уплаты существовали, конечно же, не всегда.

Первый корпоративный подоходный налог появился официально в 1909 году. А уже в 1913 появился самый важный для современной Америки подоходный Федеральный налог, о котором мы уже говорили выше. Кстати, в то время он тоже являлся очень важным для налоговой системы. Не было еще дифференциации налоговых ставок, все платили стандартно. И если потом уже стало учитываться семейное положение, наличие детей и т.д., то в тот период таких различий между налогоплательщиками не делалось.

Интересный факт: появление официального Федерального подоходного налога историки связывают с «долгоиграющей» классовой войной богачей и бедняков. Бедняки хотели, чтобы введение налога означало, что обеспеченный класс больше заботиться о них, отдавая часть заработка на нужды бедных. Однако, они не рассчитывали на то, что этот налог также сильно ударит и по их карманам (и кошелькам).

А вот современный налог на недвижимость появился совсем скоро, спустя три года – в 1916 году.

Кстати, если копнуть вглубь истории, то станет понятно, что одной из причин войны за независимость в США (которая датируется 1775-1783 г.г.) стало именно недовольство граждан налогами.

А вот 1932 год был не самым простым в истории налогов США – он ознаменовался самым большим и резким повышением налогов.

Долгожданное снижение налогов наступило уже при Кеннеди, который снизил ставки почти на 30%, а налогоплательщики получили, наконец, разгрузку. В 1968 налоги опять повысились, правда, практически незначительно для граждан.

Интересный факт: многие бизнесмены того времени, которые работали непосредственно с государственными заказами, были вполне довольны повышением налогов, что неудивительно. До их повышения казна была истощена, а значит, средств на заказы у государства не было… Что было не на руку бизнесменам.

Далее следует ряд небольших снижений налогов: в 1971, 1975, 1978 годах. Причем снижения коснулись не только простых граждан, но и бизнесменов (1978 год). А вот в 1986 году произошло одно из крупнейших в истории Америки сокращение налогов, при Рональде Рейгане. Удивительно, но у этой реформы находились и свои противники, которые считали, что реформа ухудшила состояние среднего класса в Америке.

1990, 1993 год – новый рост налогов, цель – сокращение дефицита бюджета, рост экономики. После повышение налогов экономика на достаточно длительное время стабилизировалась.

В целом, история налогов в США – тема очень интересная и обширная, в статье мы смогли охватить только самые интересные, но «поверхностные» моменты. Кстати, в США и сейчас уделяют большое значение изучению тонкостей функционирования их налоговой системы. Например, не так давно было проведено исследование, которое показало, что американцы, которые имеют более высокий уровень доходов, платят налоги намного более аккуратно … Интересно, а что показали бы подобные исследования в России?

За остро обсуждаемой сейчас в США проблемой "фискального обрыва" стоит глубокая полемика между либералами и консерваторами о судьбе налоговой реформы. И тут важно понимать особое значение налогов в американской истории.

16 декабря 1773 года в Бостоне члены тайной организации "Сыны свободы", переодевшись индейцами, выбросили за борт с трех английских судов 342 тюка с чаем стоимостью 18 тысяч фунтов стерлингов. Они протестовали против "Чайного акта" - решения британского парламента предоставить стоявшей на грани банкротства Ост-Индской компании право фактически беспошлинного ввоза в колонии полумиллиона фунтов чая.

Этот инцидент вошел в историю под названием "Бостонское чаепитие" - один из многих, но самый яркий эпизод борьбы североамериканских колонистов за свои налоговые права под лозунгом No taxation without representation ("Нет представительства – нет налогов"). Колонии не избирали депутатов парламента, но налоги в британскую казну платили.

Лондон ответил на Бостонское чаепитие чрезвычайными законами, которые американцы назвали "нестерпимыми" (Intolerable). В 1774 году был созван Континентальный Конгресс, провозгласивший независимость 13 колоний от Великобритании.

В Декларации независимости в качестве одной из причин отделения было указано "обложение нас без нашего согласия налогами". Это было начало Американской революции или Войны за независимость, как называет ее русская историография.

Налоги стали причиной и первого в истории молодого независимого государства восстания. Когда первый министр финансов США Александер Гамильтон искал, чем бы покрыть государственные долги, накопившиеся за годы борьбы за независимость, его взор обратился к виски, и он ввел федеральный акцизный сбор. Закон об акцизе облагал виски сбором при его производстве, а не продаже, а потому делал невозможным бартер.

Возмущенные фермеры Пенсильвании в ответ отказывались платить акциз, нападали на сборщиков налогов и уничтожали их документацию. Те из них, кто соглашался с новым побором, находили свои перегонные кубы продырявленными. В конце концов 6000 вооруженных фермеров разбили лагерь близ Питтсбурга и объявили, что выходят из состава США в качестве независимого государства.

Президент Джордж Вашингтон воспринял вызов в высшей степени серьезно. Он направил на подавление восстания отряд милиции, вдвое превосходящий численностью войско бунтовщиков. Обошлось без кровопролития. Тем не менее зачинщики были преданы суду, двое приговорены к смертной казни, а затем помилованы президентом.

Приняв Конституцию, штаты делегировали федеральному Конгрессу право устанавливать и взимать налоги, пошлины, подати и акцизные сборы (статья I, раздел 8, параграф 1). В период ратификации Конституции вопрос о разделении полномочий в области налогообложения стоял остро. Как писал Гамильтон о соответствующих положениях Конституции, народу их рисовали в извращенном свете, указывая на них как на зловещие орудия, при помощи которых уничтожат местное самоуправление и растопчут свободы народа, как чудовищного монстра, пожирающие челюсти которого не пощадят ни женщин, ни детей, ни стариков, ни людей высокого, ни низкого происхождения, ни святых, ни грешников.

Однако со времен Гамильтона вплоть до Гражданской войны основным источником пополнения федерального бюджета были таможенные пошлины. Правительства штатов взимали налог на собственность и лишь в некоторых штатах существовал подоходный налог. Первый федеральный закон о подоходном налоге был принят в 1861 году.

Правительство Авраама Линкольна мотивировало введение подоходного налога необходимостью финансировать вооруженные силы в военное время - во времена Гражданской войны в США. Закон 1861 года устанавливал единую ставку налога: три процента с дохода, превышающего 800 долларов в год (это 21052 доллара по нынешнему курсу). Годом позже была введена прогрессивная шкала: три процента с дохода свыше 600 долларов в год и пять процентов с дохода свыше 10 тысяч в год (227272 доллара в пересчете на сегодняшний курс).

Федеральный подоходный налог существенно укрепил экономическое положение США. Начиная с 1866 года в течение 28 лет подряд федеральный бюджет сводился с профицитом. К началу XX века правительство погасило две трети своих военных долгов. Оставшаяся задолженность составляла менее 10 процентов ВВП. Однако в 1895 году Верховный Суд США признал закон о федеральном подоходном налоге неконституционным.

Кандидат демократов на президентских выборах 1896 года Уильям Дженнингс Брайан выступил против этого решения суда. По его мнению, оно объяснялось нежеланием богачей нести свою долю расходов правительства. В речи, которая вошла в анналы под названием "Крест из золота", Брайан обрушился на противников подоходного налога всей силой своего ораторского дара. В сочетании с золотым стандартом отмена налога представлялась ему наихудшим злом:

". Если они дерзают открыто утверждать, что золотой стандарт есть благо, мы должны сопротивляться этому всеми силами, ибо на нашей стороне трудящиеся массы страны и всего мира. Мы отстаиваем интересы масс, и мы обязаны заявить в ответ на требование сохранить золотой стандарт: вы не смеете терзать чело труженика этим терновым венцом, распинать человечество на кресте из золота!", - это был финал речи Брайана. С этими словами оратор развел руки в стороны и на несколько секунд замер в позе распятия.

Вопрос о федеральном подоходном налоге разрешился лишь в 1913 году, когда была принята и ратифицирована 16-я поправка к Конституции, которая гласит: "Конгресс имеет право устанавливать и взимать налоги с доходов, из какого бы источника они ни происходили".

С тех пор налоговое законодательство США постоянно усложнялось, и не было президента, который не обещал снизить налоги. Одним из сторонников максимального снижения налогов был 30-й президент США Калвин Кулидж:

"Налоги отбирают у каждого часть заработка и вынуждают каждого отдавать часть своего рабочего времени работе на правительство. Расходы правительства – федерального и правительств штатов – составляют колоссальную сумму – семь с половиной миллиардов долларов в год. Эта цифра с трудом укладывается в голове. Это полный заработок пяти миллионов работников, получающих пять долларов в день, за 300 дней работы. Если правительство пожелает получить дополнительно сто миллионов долларов на свои расходы, эти пять миллионов работников должны будут работать 304 дня. Вот почему я хочу сократить государственные расходы. Я хочу, чтобы народ Америки работал меньше на правительство и больше на себя".

Дважды сокращал налоги за свои восемь лет у власти Рональд Рейган. Подписывая в октябре 1986 года Закон о налоговой реформе, он заявил, что со вступлением этого закона в силу Америка получит самую низкую среди промышленно развитых стран шкалу налогообложения.

"Когда наши отцы-основатели создавали правительство, они и вообразить не могли того, что мы сегодня знаем как прогрессивный подоходный налог. Когда подоходный налог начали взимать в 1913 году, верхняя ставка составляла семь процентов для людей, зарабатывающих более 500 тысяч долларов в год. Сегодня эта сумма равна доходам мультимиллионеров. Но на наших глазах предельная ставка налогообложения скакнула вверх на 90 процентов, не пощадив и бедняков. Налоги росли, а налоговый кодекс запутывался и усложнялся, создавая благоприятную почву для деятельности налоговых махинаторов и приводя в отчаяние всех остальных. Вопиюще несправедливый, наш налоговый закон стал для среднестатистического налогоплательщика источником обиды и уныния. Не будет преувеличением назвать его антиамериканским".

Преемник Рейгана Джордж Буш-старший, избираясь в президенты в 1988 году, торжественно пообещал, несмотря на сложную экономическую ситуацию, не повышать налоги: "Мой соперник не исключает повышения налогов. А я исключаю. Конгресс будет заставлять меня повысить налоги, но я скажу: "Нет". Они будут настаивать, и я скажу снова: "Читайте по губам: никаких новых налогов".

Буш-старший был избран, однако не сдержал обещания – он вынужден был пойти на компромисс с Конгрессом и согласиться с повышением налогов, чтобы сократить дефицит федерального бюджета. Американцы не забыли обещание. Они переделали ключевую фразу фразу read my lips: no new taxes в насмешливое read my lips: no new Texans – "Читайте по губам: никаких новых налогов" в "Читайте по губам: никаких новых техасцев" и проголосовали в 1992 году за демократа Билла Клинтона.

Налоговая тема была одной из важнейших и в ходе последней президентской кампании.

"Моя налоговая философия проста. Она заключается в том, чтобы дать некоторую передышку среднему классу и тем, кто стремится стать средним классом, потому что по ним нанесен тяжелый удар за последнее десятилетие, за последние 15, последние 20 лет. У губернатора Ромни другая философия. Не далее как две недели назад в телеинтервью его спросили, считает ли он справедливым, что кто-то, чьи доходы составляют 20 миллионов в год, платит налог по более низкой ставке, чем медсестра или водитель автобуса, зарабатывающие 50 тысяч в год. И он сказал: да. Я считаю это справедливым" - это было выступление президента США Барака Обамы в предвыборных дебатах с республиканским кандидатом Миттом Ромни.

Читайте также: