Источники погашения налоговой задолженности

Опубликовано: 14.05.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 23 декабря 2009 г. N 03-02-07/1-565 О зачете сумм излишне уплаченных налогов и источниках погашения задолженности перед бюджетом и внебюджетными фондами

Вопрос: ФГУП осуществляет ликвидацию более 60 федеральных государственных унитарных предприятий на основании распоряжений ТУ Федерального агентства по управлению государственным имуществом (далее по тексту - ТУ ФАУГИ).

В ходе ликвидационных мероприятий проводятся сверки расчетов территориальными налоговыми инспекциями по проверке полноты и правильности начисления и уплаты налоговых платежей в бюджеты различных уровней и внебюджетные фонды.

Сверки расчетов выявляют переплаты по отдельным видам налогов в бюджеты различных уровней, в том числе по налогам, отмененным в настоящее время, а также недоимки по налоговым платежам.

Задолженность по налоговым платежам ликвидируемых ФГУП перед бюджетом и внебюджетными фондами подлежит безусловному погашению, однако предприятия, по которым принимается решение о ликвидации, проходят проверку, проводимую ТУ ФАУГИ, по результатом которой выявляется, что:

- предприятия не обладают имуществом более 100000,00 руб.;

- не ведут хозяйственную деятельность более 1 года;

- не имеют на балансе недвижимого имущества;

- не имеют денежные средства на расчетном счету, достаточные для проведения ликвидационных мероприятий;

- на некоторых предприятиях отсутствует руководитель.

В связи с отсутствием источника погашения вышеуказанной задолженности по налоговым платежам процедуры ликвидации ФГУП завершены быть не могут.

Прошу дать разъяснение о:

- возможности проведения зачета переплат по отдельным видам налогов в бюджеты различных уровней в счет недоимок по соответствующим налогам;

- правомерности отказа территориальных налоговых инспекций ликвидируемых ФГУП от зачета переплат в бюджет по налогам, отмененным в настоящее время.

На основании вышеизложенного прошу Вас:

1) определить источник погашения задолженности по налоговым платежам перед бюджетом и внебюджетными фондами;

2) разъяснить, существует ли в практике Министерства финансов РФ решение подобных проблем в аналогичных ситуациях;

3) дать письменные разъяснения ликвидационным комиссиям, как поступать в подобных ситуациях.

Ответ: В Департаменте налоговой и таможенно-тарифной политики рассмотрено обращение от 29.07.2009 N 730 о порядке зачета сумм излишне уплаченных налогов, а также об источниках погашения задолженности перед бюджетом и внебюджетными фондами и сообщается следующее.

Согласно пункту 4 статьи 59 Налогового кодекса Российской Федерации (далее - Кодекс) суммы излишне уплаченных ликвидируемой организацией или излишне взысканных с этой организации налогов, сборов (пеней, штрафов) подлежат зачету налоговым органом в счет погашения недоимки по иным налогам, сборам и задолженности ликвидируемой организации по пеням, штрафам в порядке, установленном Кодексом.

По-видимому, в тексте предыдущего абзаца допущена опечатка. Имеется в виду "пункту 4 статьи 49"

На основании пункта 1 статьи 78 Кодекса сумма излишне уплаченного налога подлежит зачету в счет предстоящих платежей налогоплательщика по этому или иным налогам, погашения недоимки по иным налогам, задолженности по пеням и штрафам за налоговые правонарушения либо возврату налогоплательщику в порядке, предусмотренном статьей 78 Кодекса.

Зачет сумм излишне уплаченных федеральных налогов и сборов, региональных и местных налогов производится по соответствующим видам налогов и сборов, а также по пеням, начисленным по соответствующим налогам и сборам.

Заявление о зачете или возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы (пункт 7 статьи 78 Кодекса).

Пунктом 6 статьи 35 Федерального закона от 14.11.2002 N 161-ФЗ "О государственных и муниципальных унитарных предприятиях" установлено, что порядок ликвидации унитарного предприятия определяется Гражданским кодексом Российской Федерации, указанным Федеральным законом и иными нормативными правовыми актами.

В случае, если при проведении ликвидации государственного или муниципального предприятия установлена его неспособность удовлетворить требования кредиторов в полном объеме, руководитель такого предприятия или ликвидационная комиссия должны обратиться в арбитражный суд с заявлением о признании государственного или муниципального предприятия банкротом (пункт 5 статьи 35 Федерального закона N 161-ФЗ).

На основании пункта 3 статьи 7 названного Федерального закона Российская Федерация, субъекты Российской Федерации или муниципальные образования несут субсидиарную ответственность по обязательствам своих казенных предприятий при недостаточности их имущества.

| Заместитель директора Департамента | С.В. Разгулин |

Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 23 декабря 2009 г. N 03-02-07/1-565

Автор: Екатерина Соловьева Бухгалтер-консультант

Автор: Екатерина Соловьева

Бухгалтер-консультант

Неуплата налогов в бюджет может повлечь за собой ответственность, вплоть до уголовной. А между тем, она далеко не всегда бывает связана со злым умыслом руководства компании. Зачастую недоплаты вызваны ошибками в расчете налогов или при заполнении платежных поручений, невнимательностью бухгалтера к срокам уплаты налогов. Когда возникает недоимка и чем она грозит? Какие меры предпримет ИФНС, чтобы заставить компанию уплатить налоги? Что делать, чтобы избежать досадных оплошностей? Об этом – в нашей статье.

Что такое недоимка по налогам и когда она возникает?

Сначала разберемся – что из себя представляет недоимка и почему возникает.

Чем отличается недоимка от задолженности по налогам?

Обратимся к определению, которое содержится в статье 11 НК РФ. Согласно ему, недоимка – это сумма налога (сбора, страховых взносов), не уплаченная вовремя. Из этого определения следуют два вывода.

Во-первых, недоимка представляет собой именно сумму обязательного платежа в бюджет (то есть, налога, сбора, взноса). И не включает начисленные санкции за неуплату (пени и штрафы).

Во-вторых, речь идет именно о просроченном платеже. То есть о налоге (сборе, взносе), не перечисленном в бюджет своевременно.

Задолженность перед бюджетом – понятие более широкое.

Во-первых, когда говорят о такой задолженности, подразумевают не только налоговые долги, но и долги по санкциям – пеням и штрафам.

Во-вторых, налоговая задолженность – это не всегда просроченные платежи. То есть, задолженность может быть текущей или просроченной.

Например – компания сдала декларацию по НДС за третий квартал 21 октября (в то время, как крайний срок сдачи – 25 октября). В декларации НДС заявлен к уплате на сумму 9000 руб. По правилам, которые установлены статьей 174 НК РФ, НДС надо платить равными долями в течение трех месяцев, следующих за отчетным кварталом, не позже 25 числа каждого из этих месяцев. Предположим, что фирма перечислила часть налога в сумме 3000 руб. 22 октября.

Таким образом, у нее числится задолженность перед бюджетом по НДС на сумму 6000 руб. (9000 руб. – 3000 руб.). Но такая задолженность не считается недоимкой, это текущий долг. Ведь 1/3 налога компания заплатила вовремя. А перечислить следующую часть она должна только 25 ноября.

Другой пример. По общему правилу, отпускные выплачивают сотрудникам за три дня до начала отпуска. При выплате отпускных с них удерживают НДФЛ (п. 1 ст. 223 НК РФ). Формально в этот момент у организации (налогового агента) возникает задолженность перед бюджетом по НДФЛ. Но такая задолженность тоже является текущей. Ведь перечислить налог в бюджет в этом случае компания обязана в последнее число месяца, в котором выплатили отпускные (п. 6 ст. 226 НК РФ).

Итак, вот главные различия между недоимкой и задолженностью перед бюджетом:

- недоимка – это всегда просроченный долг, в то время как задолженность может быть как просроченной, так и текущей;

- недоимка включает в себя только сумму неуплаченного налога (сбора, взноса). А задолженность перед бюджетом – это налог (сбор, взнос) плюс санкции.

Почему может образоваться недоимка

Это может произойти в силу разных обстоятельств. Например:

- бухгалтер ошибся при исчислении облагаемой базы или суммы налога. Либо умышленно занизил налогооблагаемую базу. Это выяснилось при камеральной или выездной проверке;

- сумма налога (сбора, взноса) была рассчитана правильно и верно отражена в декларации. Ошибка возникла при заполнении платежного поручения;

- сумма налога (сбора, взноса) исчислена, отражена в декларации и указана в «платежке» верно. Но платеж отправлен по неправильным реквизитам (например, не на тот КБК). Это было выявлено при сверке расчетов с бюджетом;

- бухгалтер «забыл» заплатить налог вовремя.

В зависимости от того, по какой причине возникла недоплата, различаются виды и степени ответственности.

Ответственность за неуплату налога и возможные последствия

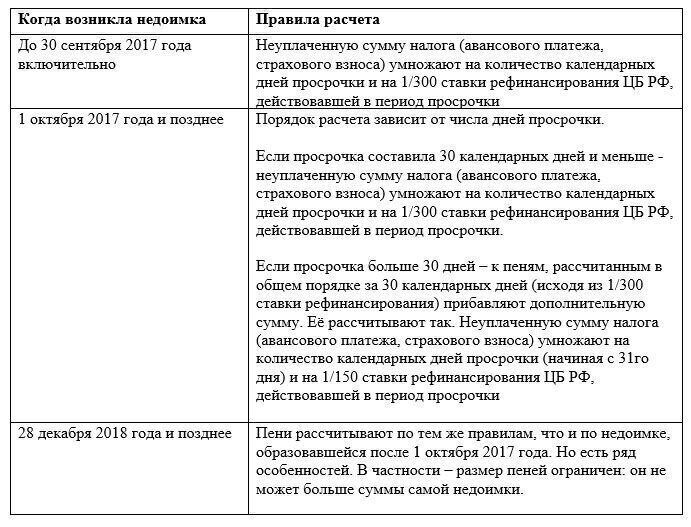

Если налог (сбор, взнос) не заплатить в положенный срок, на сумму недоплаты будут начислены пени. Порядок их расчета зависит от того, когда именно возникла недоимка.

Такой порядок следует из статьи 75 НК РФ, пункта 9 статьи 13 Закона от 30 ноября 2016 № 401-ФЗ, статьи 9 Закона от 27.11.2018 № 424-ФЗ, писем Минфина от 01.08.2017 № 03-02-07/1/48936, от 10.07.2017 № 03-02-07/1/43489.

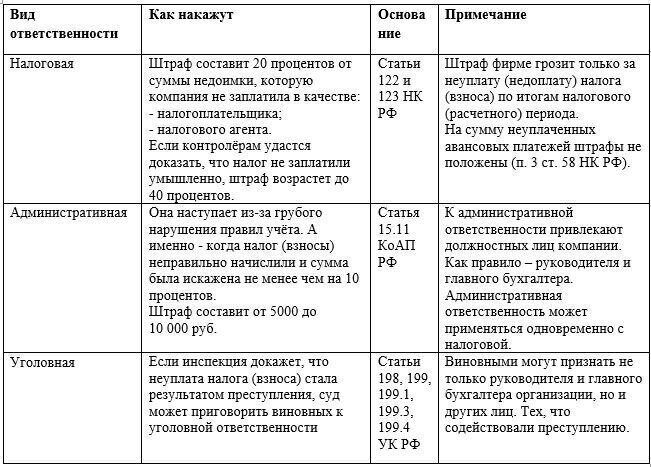

Помимо пени, организацию могут привлечь к налоговой ответственности. А ее руководство – к ответственности административной и, в особо тяжелых случаях – уголовной. Здесь важно обратить внимание на следующий момент. Компанию и ее должностных лиц накажут, если налог (сбор, взнос) не заплатили из-за ошибок в расчете либо неправомерных действий. Иными словами, ответственность наступит, только если недоимка возникла по причине неправильного исчисления налога или умышленного занижения его суммы.

Если же бюджетный платеж рассчитали верно, но не уплатили вовремя либо перечислили не в той сумме (из-за ошибки в «платежке») или не на тот КБК, ответственности удастся избежать. В этом случае компании «грозят» только пени. Такие выводы следуют из письма Минфина от 24.05.2017 № 03-02-07/1/31912, п. 19 постановления Пленума ВАС от 30.07.2013 № 57.

Подробнее виды ответственности рассмотрены в таблице.

Порядок и сроки взыскания недоимки

Образовавшуюся у компании недоимку инспекторы будут взыскивать. При этом они будут действовать по такому алгоритму.

Шаг № 1: направят требование об уплате налога (сбора, страхового взноса)

Обнаружив недоимку, инспекторы сначала направят организации требование об уплате налога (сбора, страховых взносов). Здесь существуют определенные правила по срокам:

В общем случае требование направляют в течение трех месяцев с момента обнаружения недоплаты; если сумма недоплаченного налога (а также задолженности по пеням и штрафам по нему) небольшая – меньше 500 рублей, то требование выставят в течение года со дня выявления недоимки; если требование выставляют по результатам налоговой проверки, то срок – 20 рабочих дней с даты вступления в силу решения по итогам такой проверки.

Такие правила установлены статьей 70 НК РФ.

Пункт 4 статьи 69 НК РФ устанавливает – какая именно информация должна содержаться в требовании. Так, в документе должны быть указаны следующие данные:

- сумма задолженности по налогу (сбору, взносу);

- размер начисленных пеней;

- срок исполнения требования;

- меры по взысканию недоимки, которые предпримет налоговая инспекция в случае неисполнения требования;

- основания, по которым взимается налог (сбор, страховой взнос), и нормы налогового законодательства, которые обязывают организацию заплатить его.

Если какие-либо из перечисленных сведений в документе отсутствуют, то оно считается оформленным с нарушениями. Как следствие – налогоплательщик вправе не исполнять его. Такой вывод следует из Постановления Президиума ВАС от 22.07.2003 № 2100/03.

Если требование составлено без нарушений, организация обязана его выполнить. Общий срок исполнения – восемь рабочих дней с даты получения. Но в самом документе может быть проставлен и другой (более длительный) срок. Такой порядок предусмотрен пунктом 4 статьи 69 НК РФ.

Дату получения требования организацией считают в зависимости от того, каким именно способом оно было представлено. Так, если документ отдали непосредственно руководителю в руки, то день получения – это собственно момент вручения документа. Если налоговики отправили требование по почте заказным письмом, то оно считается полученным на шестой рабочий день с момента отправки.

Если же документ переслали в электронном виде по ТКС, то он считается полученным в тот день, когда компания отправила электронную квитанцию о приеме. Такие выводы следуют из пунктов 6 и 8 статьи 69 НК РФ и пунктов 5 и 12 Порядка, утвержденного приказом ФНС от 27.02.2017 № ММВ-7-8/200.

Впрочем, требование инспекции можно обжаловать. Для этого компания вправе обратиться в суд (п. 1 ст. 138 НК РФ).

Шаг № 2: вынесут решение о взыскании и спишут деньги со счетов

Если в установленный срок компания не погасит недоимку, контролеры вынесут решение о взыскании. Форма документа утверждена приказом ФНС от 13.02.2017 № ММВ-7-8/179. Оформить его ИФНС обязана в течение двух месяцев с того момента, когда истек срок исполнения требования организацией. Пропустив двухмесячный период, взыскать недоимку с организации инспекция сможет только через суд.

Решение о взыскании направляют компании. Сделать это контролеры должны за шесть рабочих дней с момента его принятия.

В ряде случаев решение могут приостановить или отозвать. Так, оно будет приостановлено в следующих ситуациях:

- фирма получила отсрочку или рассрочку уплаты налога (взноса);

- на счета организации в банках суд наложил арест;

- вышестоящая инстанция велела приостановить взыскание.

Решение отзовут, в частности, если:

- недоимка уже погашена либо признана безнадежной и списана;

- компания подала «уточненку», где сумма налога (взноса) уменьшилась и недоимки не стало.

Такой порядок следует из пунктов 4.1 и 10 статьи 46 НК РФ.

Исполнять решение о взыскании будут за счет средств на счетах организации. В первую очередь, деньги спишут с рублевого расчетного счета. Для этого ИФНС направит в обслуживающий компанию банк поручение на перечисление налога. Банк обязан исполнить его не позднее следующего операционного дня.

Если денег на расчетном счете недостаточно, могут быть задействованы (при определенных условиях) практически любые счета и вклады организации. В частности, валютный счет, депозитные вклады, счет в драгметаллах. Кроме того, при недостаточности средств на счетах и вкладах контролеры вправе взыскать недоимку за счет электронных денег фирмы.

Шаг № 3: взыщут недоимку за счет имущества компании

Если средств на счетах и электронных денег компании не хватило для погашения недоимки, налоговики могут взыскать ее за счет прочего имущества организации (п. 7, 10 ст. 46, ст. 47 НК РФ).

Перечень такого имущества приведен в пункте 5 статьи 47 НК РФ. В принципе, это может быть любое имущество фирмы, которое числится на ее балансе – готовая продукция, товары на складе, оборудование, помещения, материалы и т.п. Соответствующее решение ревизоры примут в течение одного года после окончания срока исполнения требования об уплате налога (страхового взноса).

Взыскание производится судебным приставом – по решению и на основании постановления ИФНС (п. 9 ст. 47 НК РФ). Формы этих документов утверждены приказом ФНС от 13.02.2017 № ММВ-7-8/179.

Шаг № 4: заблокируют счета и арестуют имущество

Чтобы обеспечить взыскание недоимки, контролеры могут приостановить операции по счетам фирмы или наложить арест на ее имущество. Основание – статьи 76 и 77 НК РФ.

Блокировка счета производится по решению, форма которого утверждена приказом ФНС от 13.02.2017 № ММВ-7-8/179. Его выносят после того, как оформят решение о взыскании долга перед бюджетом. Причем заблокировать могут не только банковские счета, но и «электронные кошельки» компании. Сумма заблокированных средств равна сумме недоимки. То есть, если остаток на счету больше недоплаты налога, разницу фирма может использовать по своему усмотрению.

Арест имущества возможен только с санкции прокурора. Его накладывают в том случае, если денег на счетах недостаточно, чтобы погасить недоимку. Основание для ареста – постановление ИФНС (по форме, утвержденной приказом ФНС от 13.02.2017 № ММВ-7-8/179). Эта обеспечительная мера означает, что владеть, пользоваться и распоряжаться имуществом компания может только под контролем налоговой инспекции. После погашения недоимки чиновники вынесут решение об отмене ареста.

Когда недоимку признают безнадежной

Решение признать недоимку безнадежной принимает ИФНС. Основания для такого решения приведены в пункте 1 статьи 59 НК РФ. В частности, контролеры спишут долг в следующих случаях:

- если компания ликвидируется. Безнадежной признают ту часть задолженности, на погашение которой денег и имущества фирмы не хватило, а покрыть ее за счет средств учредителей и участников невозможно;

- по решению суда – в связи с истечением срока взыскания;

- долги были списаны со счета организации, но не поступили в бюджет потому, что обслуживающий ее банк был ликвидирован;

- если размер задолженности перед бюджетом не превышает 300 000 руб., а с момента ее образования прошло пять лет.

После того, как инспекция спишет налоговую задолженность, компания вправе списать ее и в своем учете.

Подведем итог

Если у компании образовалась недоимка по налогам, это может привести к крайне неприятным последствиям. Во-первых, возникнут лишние траты в виде пеней, а в ряде случаев – и штрафов, которые при крупной сумме задолженности могут быть весьма значительны. Во-вторых, должностных лиц могут привлечь к административной, а при определенных обстоятельствах – и к уголовной – ответственности.

В-третьих, блокировка счетов и арест имущества могут парализовать весь бизнес и поставить под угрозу само существование предприятия.

Парадоксальность такой ситуации заключается в том, что директор и/или собственник компании оказываются в зависимом положении. Поскольку могут пострадать из-за низкой квалификации, невнимательности или безответственности бухгалтера.

Всего этого можно избежать, если передать бухгалтерию на аутсорсинг. В этом случае вы можете быть уверены в том, что налоги будут правильно рассчитаны и вовремя перечислены по верным реквизитам. Также мы регулярно проводим сверки с налоговой, чтобы убедиться в отсутствии у компании налоговых долгов.

«Клерк» Рубрика Налоговые штрафы

Фото Евгения Смирнова, Кублог

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

В начале напомним основные тезисы, касающиеся исполнения обязанности по уплате налога, определенные п. 3 ст. 45 НК РФ:

- обязанность по уплате налога считается исполненной налогоплательщиком только после предъявления им соответствующего поручения в банк. Данное поручение подтверждает перечисление денежных средств на счет Федерального казначейства;

- на банковском счете налогоплательщика, предъявляющего поручение, должна быть достаточная сумма денежного остатка на момент совершения платежа.

Что такое пеня по налогам?

Словом, пеня является средством обеспечения своевременной уплаты налога. Но не только. Кроме того, пени могут быть начислены также в случаях выявления налоговиками занижения суммы налогового платежа или перечисления налоговым агентом налоговых платежей позже установленного срока.

Случаи, когда пени не начисляются

- арест имущества налогоплательщика на основании решения налогового органа;

- арест денежных средств или иного имущества налогоплательщика, а также приостановление операций по счетам в банках на основании решения суда;

Важная деталь: в первых двух случаях освобождение от уплаты пеней работает лишь в период действия указанных в них обстоятельств. Подача заявления о предоставлении отсрочки (рассрочки) или инвестиционного налогового кредита не приостанавливает начисление пеней на сумму налога, подлежащую уплате (абз. 2 п. 3 ст. 75 НК РФ).

Порядок начисления пени

Иными словами, для определения величины пени нужны сумма налоговой задолженности и период просрочки (п. 3 ст. 75 НК РФ).

Однако при исчислении периода просрочки (за который начисляются пени) необходимо учесть одну особенность: налоговым законодательством точно определен лишь первый день такого периода – день, следующий за установленным днем уплаты налога или сбора. О последнем дне расчетного периода в п. 3 ст. 75 НК РФ не сказано ни слова. Зато в п. 4 названной статьи содержится важная оговорка – пеня определяется за каждый день просрочки.

Предположим, что налогоплательщик уплатил налог с нарушением установленного срока: не 25 июля, а лишь 16 августа 2016 года. Какой день – 15 или 16 августа следует считать последним днем просрочки? Возможны варианты.

Два мнения по поводу одного дня

Сказанное означает следующее. К примеру, налог на прибыль по сроку должен быть уплачен 28 июля 2016 года. Однако налогоплательщик платежное поручение направил лишь на следующий день, то есть 29 июля. Формально в описанной ситуации имеется однодневная просрочка. Но! В соответствии с п. 3 ст. 75 НК РФ период просрочки начинается с 29 июля, то есть в день, когда в банк подано платежное поручение, а налог (как отмечено в Письме № 03‑02‑07/39318) считается уплаченным. Получается, что в данном случае нет никакой просрочки. Идем дальше.

Обозначенная позиция финансистов отличается от мнения налоговиков относительно последнего дня периода просрочки. Последние при расчете величины пеней, как правило, руководствуются разъяснениями, содержащимися в п. 57 и 61 Постановления Пленума ВАС РФ от 30.07.2013 № 57, где сказано (практически дословно), что пени начисляются по день фактического погашения недоимки.

Иными словами, налоговики настаивают на включении дня погашения налоговой задолженности в период для расчета пеней, тогда как финансисты считают, что этот день следует исключить из расчета. То есть предметом разногласий представителей двух контролирующих ведомств является день погашения задолженности.

Учитывать (или нет) его при определении размера пени – решать вам, исходя из возможных рисков. Со своей стороны добавим, что финансисты в Письме № 03‑02‑07/39318 высказали (на наш взгляд) более обоснованную точку зрения по анализируемому вопросу, нежели высшие арбитры, которые ограничились, по сути, лишь указанием на необходимость включения спорного дня в период просрочки, при этом никак не аргументируя свою позицию.

Но вернемся к нашему примеру. Учитывая разъяснения Минфина, получается, что пени налогоплательщик должен исчислить за 21 день, то есть с 26 июля по 15 августа.

Итак, для расчета пени нужны сумма налоговой задолженности и две даты – определенный налоговым законодательством срок уплаты налога и дата погашения недоимки.

Формула расчета пени

Сумма налоговой задолженности

Н. Н. Катаева

автор статьи, ведущий эксперт журнала "Главная книга"

Бывает, что для участия в конкурсе на госзаказ, получения кредита в банке или подтверждения контрагенту своей "чистоты" перед заключением договора организации или предпринимателю требуется справка об отсутствии задолженности по налогам.

Но при ее получении вдруг обнаруживается долг, о котором уже и думать забыли. Как списать такую налоговую задолженность, если гасить ее вы не планируете?

Какой долг перед бюджетом можно списать

Списать с лицевого счета налогоплательщика можно только безнадежную ко взысканию налоговую задолженность (пп. 1, 2 ст. 59 НК РФ; п. 1 Порядка, утв. Приказом ФНС от 02.04.2019 N ММВ-7-8/164@). Безнадежной считается такая задолженность по налогам, сборам, страховым взносам, пеням или штрафам, которую налоговая инспекция уже взыскать не может, например, из-за истечения сроков взыскания (подп. 4 п. 1 ст. 59 НК РФ).

Внимание. Уплатить налог по требованию налогового органа нужно в указанный в нем срок.

Если срока нет, для его уплаты есть 8 рабочих дней со дня получения требования (п. 4 ст. 69 НК РФ).

ИФНС утрачивает возможность взыскать долг, в частности, если (Постановления 9 ААС от 03.03.2020 N 09АП-824/2020; АС ЗСО от 18.06.2019 N Ф04-2294/2019):

- не приняты меры по бесспорному (внесудебному) взысканию налоговой задолженности в установленные сроки;

- пропущены сроки для обращения в суд с иском о взыскании долга.

Срок на взыскание налогового долга надо считать со дня истечения срока исполнения требования о его уплате. При внесудебном взыскании сроки для принятия ИФНС решениястатьи (46, 47 НК РФ):

- о взыскании с расчетного счета должника - 2 месяца;

- о взыскании за счет его имущества (если денег на счетах недостаточно) - 1 год.

Для обращения ИФНС в суд сроки составляют:

- 6 месяцев, если пропущен срок для принятия решения о взыскании с расчетного счета должника;

- 2 года, если пропущен срок для принятия решения о взыскании за счет имущества должника.

После того как установленные сроки прошли, налоговики утрачивают право на взыскание налоговой задолженности.

Когда можно списать старый налоговый долг

Списать старый долг перед бюджетом можно только через суд. Основанием для списания будут:

- судебный акт с формулировкой, что задолженность признана безнадежной ко взысканию или что инспекция не вправе взыскать ее из-за истечения срока взыскания;

- решение налогового органа о признании задолженности безнадежной ко взысканию и ее списании.

Скорее всего, сама налоговая не будет "чистить" карточку лицевого счета налогоплательщика от "неликвидной" задолженности, поэтому подать иск о признании суммы долга безнадежной ко взысканию придется вам самим (Кассационное определение ВС от 18.03.2020 N 44-КА20-2; п. 9 Постановления Пленума ВАС от 30.07.2013 N 57). И сделать это лучше, когда вы точно уверены, что все сроки на взыскание вашей задолженности ИФНС действительно пропустила.

При подаче заявления в суд придется уплатить госпошлину в размере 6 000 руб. (подп. 4 п. 1 ст. 333.21 НК РФ). Но в случае выигрыша уплаченную госпошлину можно будет взыскать с ответчика, то есть с налоговой инспекции.

В заявлении укажите, что просите признать сумму налоговой задолженности безнадежной ко взысканию и обязанность по ее уплате прекращенной. Для подтверждения суммы старого долга к заявлению приложите акт сверки с налоговой и справку о состоянии расчетов по установленным формам (Приказы ФНС от 16.12.2016 N ММВ-7-17/685@, от 28.12.2016 N ММВ-7-17/722@).

Получив судебный акт, согласно которому налоговый орган не вправе взыскивать старый долг, вы можете подать в ИФНС заявление о признании задолженности безнадежной ко взысканию и ее списании.

К заявлению приложите копию вступившего в силу судебного акта, заверенную гербовой печатью суда (подп. 4 п. 1 ст. 59 НК РФ; п. 5 приложения N 2 к Приказу ФНС от 02.04.2019 N ММВ-7-8/164@).

В течение 6 рабочих дней после получения документов ИФНС вынесет решение о признании задолженности безнадежной ко взысканию и ее списании. И спишет задолженность из карточки лицевого счета.

Поскольку обязанности вручить вам копию принятого решения у налоговой нет, запросите ее сами, обратившись с письменным заявлением (подп. 9 п. 1 ст. 21, подп. 12 п. 1 ст. 32 НК РФ; пп. 3, 5 приложения N 1 к Приказу ФНС от 02.04.2019 N ММВ-7-8/164@).

Справка. При отсутствии судебного акта о признании долга безнадежным ко взысканию (до момента вступления его в силу) в выдаваемой ИФНС справке расчеты по налогам, пеням, штрафам отражаются с учетом всех задолженностей. В том числе и тех, возможность принудительного взыскания которых утрачена (п. 9 Постановления Пленума ВАС от 30.07.2013 N 57). Но в этом случае налоговый орган может указать в справке и об утрате возможности взыскания суммы недоимки из-за истечения срока взыскания.

Как отразить списание налоговой задолженности в учете

Списание задолженности нужно отразить в учете на дату вынесения ИФНС решения. Включать в доходы для расчета налога на прибыль списанную безнадежную кредиторскую задолженность по налогам, пеням и штрафам не надо (подп. 21 п. 1 ст. 251 НК РФ).

Но есть исключение. При списании недоимок по налогам, которые ранее при начислении учитывались в "прибыльных" расходах, их придется учесть в составе внереализационных доходов в периоде списания как доходы прошлых лет, выявленные в текущем периоде (п. 33 ст. 270 НК РФ). Это, например, недоимка по налогу на имущество, транспортному или земельному налогу, страховым взносам. Уточненную декларацию по налогу на прибыль за прошлые периоды представлять не требуется.

А нужно ли на УСН включать во внереализационные доходы списанные по решению налоговых органов недоимки по налогам, которые в период применения общей системы налогообложения при начислении учитывались в "прибыльных" расходах? Этот вопрос мы задали специалисту. И получили такой ответ.

Включение в "упрощенные" доходы списанной недоимки

КОСОЛАПОВ Александр Ильич. Государственный советник РФ 1 класса

- При определении налоговой базы не учитываются доходы в виде сумм кредиторской задолженности по уплате налогов, сборов, взносов, пеней и штрафов перед бюджетом, списанных и (или) уменьшенных иным образом в соответствии с законодательством или по решению Правительства РФ (подп. 21 п. 1 ст. 251 НК РФ).

Поэтому признанные безнадежными ко взысканию недоимки по налогам, которые при начислении были учтены в расходах, при списании их по решению ИФНС внереализационных доходов не образуют.

Получается, что для упрощенцев никакого исключения нет. И отражать списанный старый налоговый долг в доходах им не надо независимо от того, включали они налог при начислении в расходы или нет.

Пример. Отражение в бухучете списания старого налогового долга

Условие. По решению налоговой инспекции от 19.10.2020 признана безнадежной ко взысканию и списана задолженность организации в общей сумме 372 952 руб., из них:

- недоимка по налогу на имущество - 103 208 руб.;

- задолженность по пеням и штрафам - 269 744 руб.

Решение. В бухучете надо сделать такие записи.

Принудительное исполнение налоговой обязанности регулируется Налоговым кодексом. Предусмотренная им процедура взыскания призвана создать дополнительные гарантии защиты прав собственности налогоплательщика. Нарушение порядка взыскания может влечь списание задолженности налогоплательщика как безнадежной. Вопросам принудительного исполнения обязанности по уплате налога с учетом практики применения соответствующих положений НК РФ посвящено интервью с экспертом – Сергеем Разгулиным, действительным государственным советником РФ 3 класса.

Какое значение имеет направление налогоплательщику требования об уплате налога?

Требование — это извещение налогоплательщика о неуплаченной сумме налога, а также об обязанности по ее уплате (статья 69 НК РФ).

Только после того, как налоговым органом налогоплательщику будет направлено требование об уплате налога, могут применяться собственно меры взыскания.

Но напомню, что правоприменительная практика признает уплату налогоплательщиком сумм, причитающихся по любому решению налогового органа, как принудительное взыскание. Если в результате рассмотрения последующей жалобы решение инспекции будет отменено, налогоплательщик, «добровольно» уплативший сумму налога, вправе претендовать не только на возврат сумм как излишне взысканных, но и на проценты, начисленные на уплаченную сумму по день возврата.

Должно ли требование об уплате налога быть подписано начальником налоговой инспекции?

Нет. Форма требования, утвержденная приказом ФНС России от 13.02.2017 № ММВ-7-8/179@, вообще не предусматривает подписи должностного лица налогового органа. Указывается только ФИО исполнителя.

Каким налоговым органом налогоплательщику направляется требование?

Требование направляется налоговым органом, в котором налогоплательщик состоит на учете, либо налоговым органом, которым в соответствии со статьей 101.4 НК РФ обнаружено налоговое правонарушение.

Требование об уплате налога может быть передано руководителю организации или индивидуальному предпринимателю (их законному или уполномоченному представителю) лично под расписку, направлено по почте заказным письмом или передано в электронной форме по телекоммуникационным каналам связи.

Если требование было направлено по почте, когда оно считается полученным?

Согласно абзацу первому пункта 6 статьи 69 НК РФ в случае направления требования об уплате налога по почте заказным письмом оно считается полученным по истечении 6 дней с даты направления заказного письма.

В силу прямого указания НК РФ соответствующая процедура признается соблюденной независимо от фактического получения налогоплательщиком (его представителем) требования. Обращайте внимание на дату фактического получения требования, когда она приходится в пределах отведенных 6 дней. Для ситуации, связанной с моментом определения даты получения требования о представления документов, судебные органы занимают позицию, согласно которой при получении требования в пределах отведенных 6 дней срок представления документов исчисляется с даты фактического получения требования (Определения ВАС РФ от 23.03.2012 № ВАС-2652/12, от 24.05.2013 № ВАС-6232/13).

Представляется, что для отсчета сроков применения последующих процедур взыскания к определению даты получения требования об уплате налога можно использовать указанный подход судебных органов по аналогии.

Каковы сроки направления требования?

Сроки направления различаются в зависимости от оснований выявления задолженности. По результатам налоговой проверки требование об уплате налога должно быть направлено налогоплательщику в течение 20 рабочих дней с даты вступления в силу соответствующего решения (независимо от суммы).

Требование об уплате недоимки, выявленной вне проверки, направляется не позднее трех месяцев со дня ее обнаружения. Если сумма недоимки и задолженности по пеням и штрафам, относящейся к этой недоимке, составляет менее 500 рублей, то требование об уплате должно быть направлено налогоплательщику не позднее одного года со дня выявления недоимки (статья 70 НК РФ).

При направлении требования учтена особенность уплаты страховых взносов, связанная с проверкой Фондом соцстраха обоснованности расходов на выплату страхового обеспечения?

Для направления требования об уплате страховых взносов по результатам проверки ФСС налоговому органу отводится 10 рабочих дней. Данный срок исчисляется со дня получения решения органа ФСС о непринятии к зачету расходов страхователя на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Форма решения территориального органа ФСС приведена в приложении № 7 к Приказу ФСС России от 25.01.2017 № 10. Форма решения предусматривает вручение его организации (индивидуальному предпринимателю), что позволяет проконтролировать соблюдение сроков взыскания.

Как оформляется выявление недоимки вне рамок проверки?

При выявлении недоимки налоговый орган составляет документ по форме приложения №1, утвержденной Приказом ФНС России от 13.02.2017 № ММВ-7-8/179@.

Налоговый орган направлять налогоплательщику документ о выявлении недоимки не обязан. Но сам по себе срок, когда недоимка должна быть выявлена, не является произвольным. Например, под днем выявления недоимки, указанной в налоговой декларации (расчете авансового платежа) или налоговом уведомлении, следует понимать следующий день после наступления срока уплаты налога (авансового платежа). В случае представления налоговой декларации, расчета авансового платежа с нарушением установленных сроков — следующий день после их представления. Такой вывод сделан в Постановлении Пленума ВАС РФ от 30.07.2013 № 57.

В какой срок направляется требование об уплате штрафа по нарушению, выявленному вне рамок налоговой проверки?

НК РФ такой срок четко не устанавливает. По аналогии со сроками в статьях 100 и 101 НК РФ можно предположить, что требование об уплате штрафа должно быть направлено в течение 20 дней со дня вручения решения о привлечении к ответственности (26 дней — в случае отправки такого решения по почте).

Что относится к повторному требованию?

Изменением налоговой обязанности является изменение ее содержания на основании, в частности, поправок в НК РФ, имеющих обратную силу, проведения зачета налоговым органом излишне уплаченных или взысканных сумм после направления налогоплательщику первоначального требования, предоставления налогоплательщику рассрочки (отсрочки) уплаты налога.

Направление требование является самостоятельной стадией в процедуре взыскания налога. Истечение срока, указанного в требовании, влечет переход к следующим действиям налогового органа по бесспорному взысканию.

Нужно отличать уточненное требование от повторного. Требование не может направляться повторно на одни и те же суммы, поскольку это приводит к восстановлению или продлению пропущенных налоговым органом сроков взыскания. Поэтому новое требование на те же суммы (или отличающее увеличившимся размером пеней) является неправомерным.

Какой срок отводится на исполнение требования?

Значение требования состоит и в том, что налогоплательщику устанавливается срок для добровольного погашения возникшей недоимки.

Обычно требование об уплате налога должно быть исполнено в течение 8 дней с даты его получения. Данный срок исчисляется в рабочих днях.

В требовании может быть указан более продолжительный период времени для уплаты налога. НК РФ не ограничивает максимальную продолжительность срока исполнения, которая может быть установлена налоговым органом.

Из каких стадий складывается процедура взыскания?

Принудительное взыскание налоговым органом задолженности состоит из взаимосвязанных этапов. При взыскании налога надлежит соблюдать последовательность стадий: направление требования, обращение взыскания на счета, на иное имущество.

Налоговый орган, по общему правилу, не вправе принять решение об обращении взыскания на имущество, если им в порядке статьи 46 НК РФ не выносилось решение о взыскании на денежные средства на счетах.

Налоговым органом пропущен срок направления требования. Последующие действия по взысканию не проводятся?

Не совсем так. Нарушение срока направления требования не приводит к увеличению других сроков, установленных для принудительного взыскания налога. В подобной ситуации для целей взыскания срок на добровольную уплату налога, установленный в требовании, исчисляется с момента окончания срока, в течение которого такое требование должно было быть направлено налогоплательщику.

Иными словами, направление требования с пропуском установленного в статье 70 НК РФ срока имеет смысл, при условии, что с учетом срока исполнения такого требования сроки совершения налоговым органом действий по взысканию не истекли. В частности, не истек срок на принятие налоговым органом решения о взыскании за счет денежных средств.

При этом, если требование направляется с пропуском установленного срока, то при расчете срока взыскания следует исходить из срока исполнения требования, равного 8 рабочим дням.

Как осуществляется взыскание за счет денежных средств организации или индивидуального предпринимателя?

Взыскание налога производится по решению налогового органа, которое должно быть принято в течение 2 месяцев с момента истечения срока исполнения требования об уплате налога. В банк, в котором открыты счета налогоплательщика, направляется поручение на списание и перечисление в бюджетную систему денежных средств со счетов налогоплательщика.

Решение о взыскании доводится до сведения организации или индивидуального предпринимателя в течение 6 дней после вынесения указанного решения.

В случае пропуска срока принятия решения налоговый орган может обратиться в суд с заявлением о взыскании с организации или индивидуального предпринимателя причитающейся к уплате суммы налога. Срок подачи заявления в суд составляет 6 месяцев.

Как взыскивается недоимка за счет имущества?

При недостаточности или отсутствии денежных средств на счетах организации (индивидуального предпринимателя), при отсутствии информации о счетах, налог погашается за счет иного имущества в соответствии со статьей 47 НК РФ.

Вывод о недостаточности или отсутствии денежных средств на счетах в банках может быть сделан налоговым органом только на основании данных о состоянии всех известных ему счетов налогоплательщика.

Взыскание налога за счет имущества производится по решению руководителя (заместителя руководителя) налогового органа путем направления в течение 3 дней с момента вынесения такого решения соответствующего постановления судебному приставу-исполнителю. Исполнительные действия регламентируются Федеральным законом от 02.10.2007 № 229-ФЗ «Об исполнительном производстве».

Какой срок отводится на принятие решения о взыскании недоимки за счет имущества организации или индивидуального предпринимателя?

Решение о взыскании налога за счет имущества налогоплательщика может быть принято налоговым органом при наличии ряда условий:

— предварительное направление налогоплательщику требования об уплате налога;

— неуплата налогоплательщиком в установленный срок суммы налога;

— вынесение налоговым органом решения о взыскании налога за счет денежных средств на счетах налогоплательщика;

— отсутствие на счетах налогоплательщика необходимых денежных средств.

Предыдущий этап может быть пропущен при отсутствии у налогового органа информации о счетах налогоплательщика или при осуществлении в отношении налогоплательщика исполнительного производства в отношении налоговой задолженности.

При невыполнении указанных условий решение об обращении взыскания на имущество налогоплательщика считается принятым без достаточных оснований (пункт 11 Приложения к письму ФНС России от 24.12.2013 № СА-4-7/23263).

Решение о взыскании налога за счет имущества принимается в течение одного года после истечения срока исполнения требования об уплате налога.

Решение о взыскании налога за счет имущества, принятое после истечения указанного срока, считается недействительным и не исполняется. В этом случае налоговый орган может обратиться в суд с заявлением о взыскании. Заявление может быть подано в течение 2 лет со дня истечения срока исполнения требования.

В случаях принудительного взыскания налога как определяется момент погашения недоимки?

Обязанность по уплате налога считается исполненной с момента предъявления в банк поручения на перечисление в бюджетную систему на соответствующий счет Федерального казначейства денежных средств со счета налогоплательщика в банке при наличии на нем достаточного денежного остатка на день платежа.

Денежные суммы, списанные банком со счетов налогоплательщика, не могут быть включены в размер недоимки.

В случае взыскания налога за счет имущества, не являющегося денежными средствами, обязанность налогоплательщика по уплате налога считается исполненной с момента реализации имущества и погашения задолженности за счет вырученных сумм.

Когда на имущество в целях его реализации уже наложен арест, может ли задолженность налогоплательщика продолжать взыскиваться за счет другого имущества?

Повторное возложение на налогоплательщика обязанности погасить задолженность по уплате налога, если именно в этих целях у него уже было арестовано (описано) и изъято имущество, из пункта 5 статьи 47 НК РФ не следует. Этот вывод был сделан Конституционным судом в Определении от 17.10.2001 № 238-О.

Причем, если в результате действий третьих лиц в ходе принудительного взыскания средства в бюджет фактически не поступили, то это не свидетельствует о неисполнении налогоплательщиком своих налоговых обязанностей.

Начатый процесс взыскания длится до полного погашения долга?

Да, хотя завершить его погашением в силу ряда причин не всегда возможно.

Поручения налогового органа на списание денежных средств в уплату налога могут быть приостановлены или отозваны. Скажем, в случаях представления уточненных деклараций к уменьшению.

Процедура взыскания может прекратиться, если соответствующая задолженность признана безнадежной. К таким случаям статья 59 НК РФ относит в том числе вынесение судебным приставом-исполнителем постановления об окончании исполнительного производства при возврате взыскателю исполнительного документа по основаниям, предусмотренным пунктами 3 и 4 части 1 статьи 46 Федерального закона «Об исполнительном производстве», если:

— невозможно установить местонахождение должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках или иных кредитных организациях, за исключением случаев, когда предусмотрен розыск должника или его имущества;

— у должника отсутствует имущество, на которое может быть обращено взыскание, и все принятые судебным приставом-исполнителем допустимые законом меры по отысканию его имущества оказались безрезультатными.

В названных случаях списание производится, когда с даты образования недоимки и (или) задолженности по пеням и штрафам прошло более 5 лет, и:

— ее размер не превышает размера требований к должнику, установленного законодательством о несостоятельности для возбуждения производства по делу о банкротстве (для организаций — от 300 тысяч рублей);

— или судом возвращено заявление о признании должника банкротом или прекращено производство по делу о банкротстве в связи с отсутствием средств, достаточных для возмещения судебных расходов на проведение процедур, применяемых в деле о банкротстве.

Какие сроки давности взыскания?

В отношении налоговой недоимки не используются установленные Гражданским кодексом сроки исковой давности, а применяются самостоятельные сроки взыскания. Срок принудительного взыскания складывается из следующих временных промежутков:

— выставление требования — 3 месяца (или 20 рабочих дней);

— срок добровольной уплаты — 8 рабочих дней (по общему правилу).

Сроки последующих действий исчисляются со дня истечения срока исполнения требования.

Принятие решения о взыскании за счет денежных средств — 2 месяца. При пропуске срока — 6 месяцев на обращение в суд с заявлением о взыскании.

Принятие решения о взыскании налога за счет имущества (при условии принятия решения о взыскании за счет денежных средств) — один год (при пропуске срока — 2 года на обращение в суд с заявлением о взыскании).

Пропущенный по уважительной причине срок обращения в суд может быть восстановлен судом. Например, такой причиной может признаваться обжалование решения налогового органа налогоплательщиком.

Что еще помимо исключительно судебной перспективы взыскания означает пропуск налоговым органом сроков на бесспорное взыскание?

Если налоговым органом были своевременно приняты меры к принудительному взысканию суммы налога, начисление пеней осуществляется по день фактического погашения недоимки. После истечения пресекательного срока взыскания задолженности по налогу пени на указанную задолженность не начисляются (письмо Минфина России от 29.10.2008 № 03-02-07/2-192, Постановление Президиума ВАС РФ от 06.11.2007 № 8241/07).

При пропуске срока на взыскание за счет денежных средств отсутствуют основания для взыскания за счет имущества в порядке статьи 47 НК РФ.

Зачет фактически является разновидностью (формой) уплаты налога. По этой причине налоговые органы не вправе самостоятельно произвести зачет излишне уплаченного налога в счет погашения недоимки, возможность принудительного взыскания которой утрачена в силу истечения установленных НК РФ сроков взыскания (Определение Конституционного суда от 08.02.2007 № 381-О-П).

Справка об исполнении налогоплательщиком обязанности по уплате налогов, сборов, пеней, штрафов, процентов формируется программным обеспечением налоговых органов по данным информационных ресурсов инспекций ФНС. В справке о состоянии расчетов с бюджетом должно содержаться (при наличии соответствующих обстоятельств) указание на утрату налоговым органом возможности взыскании недоимки. Об этом было сказано в Постановлении Президиума ВАС РФ от 01.09.2009 № 4381/09.

Однако в форме справки об исполнении налогоплательщиком (плательщиком сбора, плательщиком страховых взносов, налоговым агентом) обязанности по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов, утвержденной Приказом ФНС России от 20.01.2017 № ММВ-7-8/20@, подобная строчка не предусмотрена.

При наличии судебного решения, в котором в мотивировочной или резолютивной части содержится положение об утрате налоговым органом возможности взыскания задолженности в связи с истечением установленного срока, в том числе определения об отказе в восстановлении пропущенного срока подачи заявления в суд о взыскании, такая задолженность согласно статье 59 НК РФ должна быть признана налоговым органом безнадежной и списана.

Читайте также: