Интернет торговля бухгалтерский и налоговый учет

Опубликовано: 11.05.2024

В этой статье рассмотрены вопросы, связанные с особенностями нормативного регулирования бухгалтерского учета операций в интернет-торговле и вариантами учета в зависимости от способов оплаты.

Интернет-магазины - это предприятия и организации, осуществляющие торговлю через сеть Интернет. Продажа через интернет-магазины относится к электронной розничной торговле, осуществляемой через телемагазины и компьютерные сети (код по ОКВЭД - 52.61.2 или код по ОКВЭД2 – 47.91). В настоящее время продажа товаров через Интернет получила широкое распространение. Использование такой возможности существенно сокращает расходы продавцов (не нужно покупать торговые помещения, оборудование, нет необходимости пользоваться услугами посредников и т.д.), дает возможность установить доступные цены на реализуемые товары. Несмотря на всю «виртуальность», интернет-магазину необходимо вести бухгалтерский и налоговый учет.

Обратимся к законодательству

Продажа товаров дистанционным способом - это продажа по договору купли-продажи, заключаемому на основании ознакомления покупателя с предложенным продавцом описанием товара, содержащимся в каталогах, проспектах, буклетах, исключающими возможность непосредственного ознакомления покупателя с товаром, а также с использованием информационно-телекоммуникационной сети «Интернет» (п. 2 ст. 497 ГК РФ, постановление Правительства РФ от 27.09.2007 № 612 «Об утверждении правил продажи товаров дистанционным способом», ст. 26.1 Закона от 07.02.1992 № 2300-1 «О защите прав потребителей» (далее - Закон № 2300-1)).

На сайте интернет-магазина, с которого покупатели будут делать заказ, должна быть представлена информация не только о полном фирменном наименовании продавца и его местонахождении, но и данные о товаре: потребительские свойства, место его изготовления, цена, гарантия, срок годности, условия приобретения, способ оплаты и доставки (п. 2 ст. 26.1 Закона № 2300-1, п. 8 Правил продажи).

Так как вести учет?

При дистанционной торговле перечень расходов отличается от затрат обычных розничных магазинов. Например, отсутствуют расходы на аренду торговых площадей для обслуживания покупателей, но могут арендоваться складские помещения. В штате могут отсутствовать продавцы, но имеется много работников, занятых доставкой товаров. Транспорт может быть как собственным, так и арендованным, в том числе у работников. Значительную долю расходов компаний, занятых интернет-торговлей, занимает реклама, расходы на маркетинговые исследования, доставку, поддержание работы сайта, содержание службы, принимающей заказы (в том числе call-центра), и др.

Денежные средства, попавшие в электронный кошелек продавца, следует отражать на специальном субсчете «Электронные деньги» к счету 55 «Специальные счета в банках». В этом случае денежные средства из электронного кошелька будут отражены в форме бухгалтерского баланса по строке «Денежные средства».

Для учета расчетов с покупателем используется счет 62 «Расчеты с покупателями и заказчиками». При поступлении денежных средств на расчетный счет интернет-магазина необходимо произвести запись по дебету счета 51 «Расчетные счета» и кредиту счета 55 «Специальные счета в банках».

Выручка от реализации товара включается в состав доходов от обычных видов деятельности. При этом производится запись по дебету счета 62 «Расчеты с покупателями и заказчиками» и кредиту счета 90 «Продажи», субсчет «Выручка».

Одновременно продажная стоимость товара списывается со счета 41 «Товары» в дебет счета 90 субсчет «Себестоимость продаж». Кроме того, производится сторнировочная запись по дебету счета 90 субсчет «Себестоимость продаж» и кредиту счета 42 «Торговая наценка» на сумму торговой наценки, относящейся к проданному товару.

Сумма причитающегося электронной платежной системе (ЭПС) агентского вознаграждения (за вычетом возмещаемого НДС) признается расходом по обычным видам деятельности и отражается в составе расходов на продажу записью по дебету счета 44 «Расходы на продажу» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами».

Важно знать

При продаже товаров организация обязана распечатывать и выдавать покупателю чек ККТ не ранее чем за пять минут до реального совершения покупки. При дистанционной торговле организация обязана применять ККТ непосредственно в момент оплаты товаров (письмо ФНС России от 10.07.2013 № АС-4-2/12406).

При продаже товаров через интернет-магазин существуют следующие способы расчетов с покупателями:

- оплата наличными курьеру. Покупатель производит оплату наличными денежными средствами за товар курьеру, который, в свою очередь, выдает чек ККТ;

- расчеты посредством банковской карты. Продавец должен зарегистрироваться в системе электронных платежей и заключить с обслуживающим банком договор интернет-эквайринга, на основании которого кредитная организация откроет продавцу специальный счет, куда будут поступать денежные средства от покупателей;

- переводы с использованием ЭПС. Для использования данной системы расчетов, продавец должен зарегистрироваться в выбранной платежной электронной системе (Webmoney, Яндекс Деньги, Rupya, LigPay и т.п.) и заключить посреднический договор с агентством, которое в дальнейшем будет осуществлять перевод электронных денег. Далее продавец размещает на своем сайте информацию для покупателей, о том через какую систему следует производить расчеты за товар;

- оплата наложенным платежом при доставке товаров по почте. Продавец передает товары в почтовую службу. Денежные средства, которые покупатель вносит в кассу почтового отделения при получении товара, сотрудник почтовой службы оформляет как платеж в адрес продавца товаров. Далее деньги переводятся продавцу в безналичном порядке. Если продавец получает денежный перевод наличными, при его получении он должен оприходовать наличную выручку в общем порядке и отпечатать чек контрольно-кассовой техникой.

Рассмотрим их подробнее.

Оплата наличными

Если товары продаются через интернет-магазин за наличный расчет на основании статьи 2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт», применение ККТ обязательно (письмо Минфина России от 27.09.2013 № 03-01-15/40098).

Обратите внимание: при продаже товаров организация обязана распечатывать и выдавать покупателю чек ККТ не ранее чем за пять минут до реального совершения покупки. При дистанционной торговле организация обязана применять ККТ непосредственно в момент оплаты товаров. За нарушение вышеуказанного порядка предусмотрен штраф.

Оплата банковской картой

Организации-продавцу достаточно заключить договор с одним из процессинговых центров, чтобы получить возможность принимать платежи от покупателей, которые расплачиваются банковскими пластиковыми картами.

Основанием для использования услуг по осуществлению электронных платежей является договор интернет-эквайринга, на основании которого банк переводит на расчетный счет организации-клиента определенную часть денежных средств. За осуществление операций банк получает комиссионное вознаграждение. Ежедневно банк направляет продавцу выписку о проведенных за день операциях (отчет о выполненных транзакциях). После получения выписки с суммой оплаченного товара продавец доставляет его покупателю.

Перевод денежных средств регулируется Федеральным законом от 27.06.2011 № 161-ФЗ «О национальной платежной системе». Перевод денежных средств осуществляется в срок не более трех рабочих дней начиная со дня списания денежных средств с банковского счета плательщика.

Услуги банка-эквайера по проведению расчетов не подлежат налогообложению НДС (подп. 3 п. 3 ст. 149 НК РФ).

Так как денежные средства поступают на расчетный счет организации более одного дня, в бухгалтерском учете для контроля за движением денег используется счет 57 «Переводы в пути» субсчет «Продажи по платежным картам» в соответствии с Инструкцией по применению плана счетов бухгалтерского учета (утв. приказом Минфина России от 31.10.2000 № 94н). Расчеты с банком-эквайером можно учитывать на счете 76 «Расчеты с разными дебиторами и кредиторами».

Оплата банковской картой должна отражаться как предоплата. Это необходимо учитывать при исчислении суммы НДС.

Обратите внимание: услуги банка-эквайера по проведению расчетов не подлежат налогообложению НДС (подп. 3 п. 3 ст. 149 НК РФ). Следовательно, стоимость услуг банка не содержит «входного» НДС.

Оплата электронными денежными средствами

В соответствии с пунктом 18 статьи 3 Закона № 161-ФЗ электронные денежные средства - это денежные средства, которые предварительно предоставлены одним лицом другому лицу, учитывающему информацию о размере предоставленных денежных средств без открытия банковского счета, для исполнения денежных обязательств лица, предоставившего денежные средства, перед третьими лицами и в отношении которых лицо, предоставившее денежные средства, имеет право передавать распоряжения исключительно с использованием электронных средств платежа.

Наиболее известными электронными платежными системами являются Webmoney, PayCash, CyberPlat, E-gold, E-port и другие. При данном способе расчетов «электронные деньги» находятся в «электронном кошельке».

Особенностью бухгалтерского учета электронных денег является использование счета 55 «Специальные счета в банках». Расчеты с операторами электронных денежных средств можно учитывать на счете 76 «Расчеты с разными дебиторами и кредиторами». И, соответственно, денежные средства, поступающие из «кошелька» на расчетный счет организации, будут учитываться на счете 51 «Расчетные счета», дата поступления которых будет отражена в выписке банка.

Сумма причитающегося ЭПС агентского вознаграждения (за вычетом возмещаемого НДС) признается расходом по обычным видам деятельности и отражается в составе расходов на продажу записью по дебету счета 44 «Расходы на продажу» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами».

Обратите внимание: согласно частям 2 и 7 статьи 10 Закона № 161-ФЗ, остаток электронных денежных средств клиента не может превышать 100 тысяч рублей. А остаток электронных денежных средств физлица не может превышать 15 тысяч рублей, если оператором не проведена идентификация клиента в соответствии с Законом от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

В случае превышения данной суммы остатка клиента-юрлица или ИП оператор обязан осуществить зачисление или перевод денежных средств в размере превышения указанного ограничения на банковский счет клиента без его распоряжения (ч. 9 ст. 10 Закона № 161-ФЗ). В случае превышения указанной суммы остатка клиента-физлица оператор не осуществляет перевод, и клиент вправе получить остаток электронных денежных средств (ч. 6 ст. 10 Закона № 161-ФЗ).

Значительную долю расходов компаний, занятых интернет-торговлей, занимает реклама, расходы на маркетинговые исследования, доставку, поддержание работы сайта и содержание службы, принимающей заказы (в том числе call-центра).

Тема бухгалтерского учета в организациях интернет-торговли затрагивает множество интересных вопросов, которые мы предлагаем рассмотреть в следующей статье. Наиболее интересные: использование систем налогообложения, учет дополнительных расходов в интернет-торговле, особенности учета возврата товаров, типичные ошибки бухгалтера.

Татьяна Лесина, бухгалтер, для журнала «Практическая бухгалтерия»

- Магазин на диване

- Интернет-торговля

- Бухгалтерский и налоговый учет торговли через интернет

В бизнесе успешен тот, кто следит за веяниями рынка и потребностями покупателей и вовремя подстраивается под них. Поэтому современная торговля использует различные методы взаимодействия с клиентами, многие продавцы вообще отказываются от стационарных торговых точек.

Магазин на диване

Сейчас не обязательно даже выходить из дома, чтобы полностью обеспечить свое существование: любой товар, начиная от мыла и заканчивая мебелью и техникой, привезут по указанному адресу.

Чаще всего дистанционная торговля ведется при помощи:

- Сайта.

- Телемагазина.

- Телефона.

- Почтовой отправки.

- Торговой площадки в интернете (так называемые маркетплейсы).

В зависимости от варианта можно сделать заказ самостоятельно, зарегистрировавшись на сайте, оформив его по телефону, согласившись с предложением о покупке после рекламного звонка или сделав заказ у продавца с доставкой через почтовое отделение.

В большинстве случаев продажу осуществляет непосредственно поставщик или производитель, что позволяет купить товар дешевле. Что касается маркетплейсов, то это, как правило, посредническая торговля. Среди наиболее известных на рынке можно выделить Ozon, Wildberries, Aliexpress и другие. Принцип работы с ними прост: площадка предлагает поставщику агентский договор и реализует через себя его товары.

Есть и еще вариант, когда товары не передаются посреднику, а отгружаются с собственного склада, тогда договор может быть не агентский, а об оказании услуг (например, информационных – площадка дает возможность размещать информацию о товаре, привлекать покупателей и получает оплату за эту услугу).

Поскольку каждый такой агент имеет свои особенности работы и требования, то внимательное изучение предложенного договора — это первое правило для продавца. Плюс придется все же отслеживать состояние страниц с товарами на сайте, отзывы, ведь за товар продолжает нести ответственность сам продавец, хотя у покупателя и возникает впечатление, что за все отвечает маркетплейс.

Интернет-торговля

Чтобы максимально упростить покупателю доступ к товару, выбор и сам процесс покупки, продавец создает сайт в интернете. Такая торговля имеет ряд несомненных преимуществ как для клиента, так и для поставщика:

- Нет лишних расходов (аренда помещения, коммуналка, наем персонала, регистрация обособленных подразделений и прочее) = более низкая цена продажи, гибкая ценовая политика, возможность предоставлять скидки.

- Менеджеров для работы можно нанимать в любой точке планеты, они легко могут работать дистанционно, имея только доступ к интернету. Обычно при этом используют специальные системы для аккумулирования информации, организации общения между разными отделами компании и с клиентами (CRM-системы).

- Нет посредников. Продавец имеет возможность передавать товар непосредственно покупателю.

- Широкий выбор вариантов оплаты. Предоплата: карты, электронные кошельки, баллы (собственные продавца или его партнеров), рассрочка, кредит. Оплата при получении: всеми перечисленными способами и наличными.

- Реклама. Сайт можно продвигать в социальных сетях, на тематических ресурсах. Покупатель может сразу попасть на страницу с нужным именно ему товаром (используется таргетинг).

- Доступ неограниченного круга покупателей. Сайт дает возможность каждому человеку в любом месте и в любое время сделать заказ товара, при этом выбрав удобную форму оплаты и доставки. Это существенно увеличивает объем сбыта по сравнению с обычной торговой точкой.

Поставщик обычно доставляет товар несколькими способами: собственной или сторонней службой, курьерами, через пункты выдачи (в т.ч. автоматизированные), почтой. При этом стоимость доставки может включаться в стоимость товаров или выделяться как отдельная услуга.

Как известно, вмененный налог и патент имеют ряд ограничений по видам деятельности. Применять ЕНВД для интернет-магазина недопустимо, это следует из определения розничной торговли и исключений из нее, указанных в статье 346.27 НК РФ.

Правда, благодаря некоторым письмам Минфина и арбитражной практике оказалось, что само использование сайта в торговле не мешает применению вмененки. Допустим, если на сайте можно только ознакомиться с ассортиментом, почитать о свойствах товара, а сам товар оплатить и получить в торговой точке, то использовать ЕНВД можно. Хотя в этом случае и говорить об интернет-магазине не приходится, ведь сайт будет нести только информационную функцию.

Кстати! Иногда Минфин демонстрирует и иную точку зрения: даже при оплате через сайт можно сохранить право на ЕНВД.

Патент

Аналогичен подход и к патентной системе налогообложения. Прямая продажа товаров через веб-сайт, так же как и торговля по каталогам, образцам, при помощи почты или телефона не относится к розничной торговле в целях применения патента.

Надо отметить, что в настоящий момент прямая трактовка закона (п. 2.3 ст. 346.27 и пп. 4 п. 6 ст. 346.45 НК РФ) такова, что при наличии в ассортименте маркированных товаров организация или ИП лишаются на право применения патента или ЕНВД в принципе, а не только в отношении этой группы товаров. Надеюсь, что формулировку пересмотрят, хотя, скорее всего, законодатели прекрасно понимают, что они написали, и это не случайность.

Самозанятые

Пока еще новый статус для ИП и просто физических лиц – самозанятый – вызывает немало вопросов. К сожалению, вопреки ожиданиям в 2020 году этот режим ввели не по всей территории России, как предполагалось, а только в 23 субъектах.

Федеральный закон № 422 от 27.11.2018 не устанавливает конкретные виды деятельности, а только критерии, которые не позволяют применять этот режим. Т.е. закон указывает не правила, а исключения. Посмотрим в каких случаях нельзя применять режим самозанятости и что это означает для интернет-торговли:

- Ведется торговля подакцизными или подлежащими маркировке товарами. К ним относятся меховые изделия, лекарственные средства, алкоголь и другие товары. Если это предмет торговли, то интернет-магазин не для вас или придется выбрать другой режим налогообложения.

- Осуществляется перепродажа товаров. Т.е. если вы не сами изготовили предмет продажи, то применять режим не вправе.

- Имеются работники. Самозанятость по определению предполагает, что гражданин со статусом ИП или без него работает самостоятельно, не привлекая сотрудников по трудовым договорам. Если нанять для работы менеджера для консультаций и оформления заказов, администратора для сайта или собственного курьера для доставки, то теряется право уплаты налога на профессиональный доход.

Обратите внимание! ФЗ № 422 указывает на невозможность применения НПД только при наличии трудовых отношений, заключить ГПХ договор самозанятый может. Например, если зарегистрироваться как плательщик НПД и привлечь для создания сайта веб-дизайнера по договору оказания услуг, то право на режим не теряется.

- Предполагается посредническая торговля. Самозанятым не может быть комиссионер, агент или поверенный.

- На НПД хочет перейти ИП, применяющий другой специальный налоговый режим или ведущий деятельность, облагаемую НДФЛ. Исключение: если ИП отказывается от применения УСН, ЕСХН, снимается с регистрации как плательщик ЕНВД или патента и остается исключительно плательщиком НПД.

- Доходы в текущем году превысили 2,4 миллиона рублей. Ограничения по доходам присущи почти всем спецрежимам, поэтому ничего удивительного тут нет.

УСН и ОСНО

Итак, наиболее подходящим и выгодным режимом для дистанционной торговли через интернет оказывается упрощенная система. В зависимости от специфики и возможности подтверждения расходов выбирается «доходная» или «доходно-расходная» упрощенка.

Крупные компании-продавцы, конечно, используют и ОСНО, хотя работа с НДС обычно не самый выгодный вариант для мелкого и среднего бизнеса. Ведь предприниматели иногда производят закуп товара у физлиц или приобретают его как частные лица мелким оптом (порой это выгоднее, чем покупать от имени организации или ИП).

Обратите внимание! При покупке товаров за рубежом (в Европе, США, Китае и т.д.) обязанность исчислить и уплатить НДС возникает у всех налогоплательщиков, даже у тех, что находятся на спецрежимах. На ОСНО можно затем получить вычет по НДС, а вот плательщикам УСН придется включить такие затраты в стоимость товаров, ведь им НДС не возмещается.

Бухгалтерский и налоговый учет торговли через интернет

Принципы бухучета едины, в общем-то, для любой деятельности и от вида торговли — через магазин, прилавок или с сайта — не меняются. Отчасти особенности учета будут зависеть от установленной системы налогообложения и в первую очередь от учетной политики.

УСН применяют часто субъекты малого предпринимательства, поэтому для них типично применение упрощенной системы бухгалтерского учета. Значит, необязательно применять полностью или частично некоторые ПБУ, можно использовать сокращенный план счетов и вести более простой учет. На ОСНО чаще работают организации, не подходящие под критерии для использования упрощенного учета, им придется испытать на себе всю мощь бюрократии.

Подробнее о БУ в торговле вы можете прочитать в статьях «Особенности ведения учета в торговле» или «Как вести учет поступления товаров». На Ассистенусе много подобных статей, и в них вы найдете нужную информацию, поэтому повторяться не буду.

Стоит остановиться только на специфических затратах, которые несет интернет-магазин и их учете:

- Создание сайта.

- Расходы по содержанию сайта.

- Операции по доставке курьером и принятие им оплаты.

Создание НМА

Создание сайта, когда компания получает на его использование исключительные права, относится к созданию НМА (нематериального актива). Причем в бухучете НМА принимается как амортизируемое имущество независимо от стоимости. В БУ проводки будут выглядеть следующим образом:

ОСНО

- Д 08 К 60 – отражено создание сайта магазина специализированной организацией.

- Д 19 К 60 – отражен НДС.

- Д 04 К 08 – после ввода сайта в работу.

- Д 44 К 05 – амортизация.

УСН

Аналогично, только сумма НДС включается в стоимость актива, а не выделяется.

Срок полезного использования НМА желательно установить одинаковый в БУ и НУ, тогда вести учет (особенно на ОСНО) будет намного легче. Определяется, как правило, на основе соглашения с правообладателем. Особенности определения СПИ указаны в п. 2 ст. 258 НК РФ.

Что касается налогового учета, то он зависит от стоимости объекта и системы налогообложения. На общей системе НМА стоимостью более 100 000 включаются в расходы частями (амортизация), а меньшей стоимостью — единовременно (пп. 26 п. 1 ст. 264 НК).

На УСН также подобные затраты включаются в расходы (пп. 2 п. 1 ст. 346.16 НК РФ) с момента принятия их на учет (разумеется речь о «доходно-расходной» упрощенке). Для этого услуга по созданию сайта должна быть не только оказана и документально подтверждена, но и оплачена. Списание будет проходить по иной схеме: равными частями в течение года (каждый квартал), т.е. по аналогии с основными средствами.

Если сайт как НМА создается самостоятельно, то проводки практически не изменятся. Просто вместо Д 08 К 60 будет: Д 08 К 76,70,69,10. Другая ситуация, если создание сайта не влечет перехода на него прав. Тогда такой актив не относится к НМА.

На ОСНО учитывается в прочих расходах, а в БУ отражается такими проводками:

- Д 97 К 60 – отражены расходы по приобретению неисключительных прав. Списание будет происходить в течение времени использования, определенного соглашением с правообладателем.

- Д 19 К 60 – отражается НДС.

- Д 68 К 77 – отражаются временные разницы. Появляются, если объект стоимостью менее 100 000, т.к. в БУ он учитывается как амортизируемый актив, а в НУ – нет.

При УСН операция более проста и отражается как расходы на продажу: Д 44 К 60. В налоговом учете на УСН в этом случае расход списывается единовременно согласно пп. 19 п. 1 ст. 346.16 НК.

Текущие расходы

Что касается расходов на содержание сайта, то это доработка, внесение изменений в текстуру, добавление новых страниц, оформление, а также оплата доменного имени (адрес сайта в сети, например, assistentus . ru ) и хостинга (это фактически предоставление места для размещения и хранения файлов сайта, почтовой службы, обеспечение их сохранности и возможности восстановления).

По мнению Минфина подобные затраты необходимо равномерно включать в течение всего срока полезного использования сайта как в бухгалтерском, так и в налоговом учете. При этом в учете указываются проводки:

- Д 97 К 60 (76) – стоимость оказанных услуг.

- Д 26 (25, 44,20) К 97 – ежемесячно в течение СПИ.

Альтернативно можно включить в учетную политику возможность признания расходов в течение срока, на который предоставлен хостинг или домен (обычно это 12 месяцев).

Доставка и оплата

Доставка собственным курьером — это обычные расходы торговой организации. Курьер получает зарплату, ее включают в затраты, как и другие сопутствующие расходы: обслуживание рабочего авто, сотовая связь, интернет и т.п.

Услуги на доставку с помощью сторонней компании отражаются так же, как любые другие услуги:

- Д 44 К 60 (76).

- Д 90.2 К 44.

Сложности возникают, когда доставщик сторонней службы принимает оплату за товар. В этом случае он может действовать как обычный посредник или платежный агент. При посреднической схеме обычно проводки выглядят так:

- Д 45 К 41 – товар передан курьеру.

- Д 62 К 90.1 – отражена выручка (на дату перехода прав собственности на товар).

- Д 76 К 62 – отражена задолженность курьера по полученной от покупателя оплате.

- Д 90.2 К 45 – списана себестоимость товара.

- Д 44 К 60 (76) – расходы на услуги курьера (вознаграждение посредника).

- Д 90.2 К 44 – стоимость услуг включена в затраты.

- Д 51 К 60 (76) – поступили деньги от курьера.

- Д 60 (76) К 50 (51) – оплачена сумма вознаграждения.

При этом курьер может использовать как ККМ самого поставщика, так и ККМ своей службы (как предусмотрено соглашением). При этом поставщик не освобождается от применения кассы.

Платежные агенты действуют в соответствии с особым Федеральным законом от 03.06.2009 г. № 103-ФЗ. Их функция – прием оплаты в пользу поставщика от населения, т.е. физических лиц. Агенты принимают оплату, самостоятельно пробивают чеки и поставщику не требуется уже этого делать. Правда, работа с платежными агентами имеет и свои нюансы. Например, агент и поставщик должны иметь специальные счета в банках.

Хотя по закону платежные агенты только принимают оплату и никак не участвуют в реализации и передаче товара, но они могут принимать оплату и непосредственно на сайте и при передаче товара (в этом случае курьер просто действует от имени двух разных юридических лиц: одно доставляет товар, другое принимает платежи).

Деятельность интернет-магазина предполагает огромное количество нюансов, которые влияют на систему налогообложения, использование онлайн-кассы, прием платежей, бухгалтерский и налоговый учет. Перед открытием такого направления бизнеса проведите сравнение различных схем работы и выберете оптимальный вариант. Предварительная работа позволит не совершить ошибки на первоначальном этапе и сэкономит вам средства на неполученных штрафах.

- Интернет-торговля

Ближайшие шесть лет — до 1 января 2027 года — регулировать продажи через интернет будут новые правила. Юрист Павел Мищенко рассказывает о некоторых из них. А еще мы к каждому разделу дали старые и новые формулировки из закона.

Что случилось

С 1 января 2021 года действуют обновленные правила продажи товаров в розницу.

Предыдущие правила устарели, они не очень хорошо учитывали особенности дистанционной торговли. Когда составляли старый документ, больше ориентировались на покупки через каталог. Помните: каталог, который приходит по обычной почте, вы выбираете в нем свитер и оплачиваете через наложенный платеж.

Новое постановление фиксирует устоявшуюся деловую практику, помогает бизнесу и клиентам договориться об общих правилах. Есть изменения, которые скорее в пользу компаний, а есть — в пользу покупателей. В общем, боевая ничья. Изменений очень много, я расскажу об основных.

На сайте должна быть оферта

Раньше. Об оферте в правилах ничего не было. Хочешь публикуй, хочешь — нет.

Что изменилось. Теперь бизнес обязан публиковать оферту, причем неважно, где именно он продает: на сайте, в приложении, соцсетях. Что продает — тоже неважно. Теперь на сайте магазина бытовой техники и в Инстаграме продавца марафона желаний должна быть оферта. Одного описания недостаточно.

Есть нюанс: оферта — это не всегда отдельный документ, который так и называется. Условия можно разместить на странице сайта, и это тоже будет считаться офертой. В любом случае советую проконсультироваться с юристом.

Оферта магазина спортивного питания: документ опубликован на странице сайта, можно перейти с главной страницы. Иногда такой документ называют «договор-оферта», но юридически это некорректно

На что повлияли изменения. Бизнес и покупатели больше защищены. Если раньше можно было трактовать условия покупки, то теперь они четко прописаны.

Условия продажи не действуют, пока бизнес их не подтвердил

Раньше. В законе было жесткое требование: если покупатель «выразил намерение купить», бизнес обязан продать.

Бизнес обходил эту проблему, например использовал вариант с предзаказом: вы пока закажите, а мы потом посмотрим — можем или нет. Но такой вариант подходил не каждому бизнесу и был на грани с законом.

Что изменилось. Новое постановление разрешает бизнесу самому определять, когда у него возникает обязанность передать товар покупателю. Обычно это тот же предзаказ, только теперь полностью легальный. Все условия должны быть в оферте.

Давайте на том же примере.

Здесь работает здравый смысл: если на сайте холодильники стоят тысячу рублей, а после оформления заказа магазин меняет стоимость на сто тысяч, тут явно не так. Покупатель может обратиться в госорганы и потребовать разобраться в ситуации. Для бизнеса это рискованно.

На что повлияли изменения. Для бизнеса это большой плюс, потому что теперь есть страховка от ошибок, изменения курса рубля и чего угодно еще. Пока компания не подтвердила, что готова продать товар или услугу на условиях с сайта — у покупателя нет права это требовать.

Для обычных покупателей изменение ничего не меняет все остается . А вот у недобросовестных меньше шансов обхитрить бизнес и нажиться на ошибке.

Контактная информация должна быть подробной

Раньше. Закон всегда требовал делиться контактами с покупателями. Это важно на случай разбирательств: вдруг товар не довезли и непонятно, с кем и как связываться.

Что изменилось. Теперь обязательных данных стало больше: ОГРН, электронный адрес и телефон. Если у ИП нет стационарного телефона, подходит сотовый.

В законе есть оговорка: можно или адрес, или телефон, но пока непонятно, как будет работать норма. Возможно, лучше перестраховаться и добавить телефон.

На что повлияли изменения. Для компании разницы никакой — только добавить лишнюю строчку в контакты. А вот для ИП все сложнее: формально он обязан указать свой электронный адрес и телефон, даже если работает без офиса. Возможно, не всем захочется давать реальные контакты и придется завести второй номер. Вдруг наплыва покупателей не сможет дозвониться мама.

Деталей к этому правилу нет. Но взываю к здравому смыслу: если у вас магазин «Волшебница», пусть электронный адрес так и называется, а не 777kit@yandex.ru.

Покупатели скорее в плюсе, потому что у них больше контактов для связи с продавцом.

Индивидуальные предприниматели, зарегистрированные на территории Российской Федерации и осуществляющие продажу товаров дистанционным способом продажи товара на территории Российской Федерации, обязаны указывать фамилию, имя, отчество (при наличии), основной государственный регистрационный номер, адрес электронной почты и (или) номер телефона.

Если не прописать процесс для обращений, покупатель может жаловаться как угодно

Раньше. В законе не было четких условий, может ли бизнес требовать определенного порядка при разбирательствах или нет. Поэтому возникали споры. Допустим, покупатель отправляет претензию по электронной почте, а магазин ее не читает. И непонятно, кто прав.

Что изменилось. У бизнеса появилась возможность самому решать, как он готов принимать заявления, если покупателю не понравилось, есть брак, хочется отказаться от покупки и так далее.

Конечно, тут тоже нельзя прописать абсурдные условия. Допустим, магазин работает в Москве, покупатель тоже из Москвы. Магазин не вправе требовать, чтобы покупатель отвез заявления на возврате в бумажной форме в Магадан только потому, что оттуда работает бухгалтер. В юридической сфере есть такое понятие, как злоупотребление правом. Приведенный пример как раз об этом.

Если бизнес сам не пропишет порядок для обращений, у покупателя появляется право обращаться как угодно. Может смс написать: мол, хочу вернуть утюг. Если магазин пропустит срок возврата, потому что не увидел смс, — это проблема магазина.

На что повлияли изменения. Бизнес и покупатели получили больше возможностей для защиты своих интересов. Условный магазин может выбрать удобный для себя способ, а если он этого не сделал — покупатель вправе поступать так, как ему удобно.

Технику и ювелирные украшения можно возвращать

Раньше. По умолчанию, покупатель вправе отказаться от покупки в любой момент и по любой причине. Это гарантирует закон «О защите прав потребителей». Но есть нюансы.

Правила для возврата товаров очень сильно отличаются от правил для услуг, то же самое с покупками в офлайн- и онлайн-бизнесе. Различий много, но вот самое важное в рамках этой статьи.

Для покупок товаров в офлайн-магазинах есть «невозвратный список» — то, что нельзя возвращать, если нет брака. Например:

- ювелирные украшения;

- технически сложные товары;

- медицинские товары;

- мебельные гарнитуры;

- коты, собаки и кактусы.

Для онлайн-покупок такого списка нет. Формально, можно вернуть и кольцо, и айфон, и кота. Магазины не всегда принимали возврат, и дело доходило до суда. А в судах единого мнения не было: вставал на сторону покупателя, нет.

Что изменилось. Теперь онлайн-бизнес обязан принимать некоторые товары, даже если нет брака или, как говорится в законе, они надлежащего качества.

Теперь точно обязан принять:

- ювелирные украшения, например кольца, серьги;

- технически сложные товары, например бытовую технику, электронику, часы с двумя и более функциями, некоторый транспорт.

К возврату есть требования, и они такие же, как для покупок в офлайн-бизнесе. Покупатель должен:

- сохранить потребительские свойства и товарный вид. Это значит, что на товаре не должно быть никаких сколов, царапин, пятен и так далее;

- показать документ, который подтверждает факт покупки. Точного списка нет, но обычно подходит чек, выписка из банка и даже свидетельские показания.

На что повлияли изменения. Скорее выиграли покупатели: если раньше магазин мог попробовать отказать, то теперь все предельно четко. Купил кольцо, не понравилось — можно вернуть. Это не значит, что у бизнеса нет права оспорить возврат, но сделать это будет сложнее.

В ст. 26 закона «О защите прав потребителей» есть общее правило:

4. Потребитель вправе отказаться от товара в любое время до его передачи, а после передачи товара — в течение семи дней.

В случае если информация о порядке и сроках возврата товара надлежащего качества не была предоставлена в письменной форме в момент доставки товара, потребитель вправе отказаться от товара в течение трех месяцев с момента передачи товара.

Возврат товара надлежащего качества возможен в случае, если сохранены его товарный вид, потребительские свойства, а также документ, подтверждающий факт и условия покупки указанного товара.

Отсутствие у потребителя документа, подтверждающего факт и условия покупки товара, не лишает его возможности ссылаться на другие доказательства приобретения товара у данного продавца.

Потребитель не вправе отказаться от товара надлежащего качества, имеющего индивидуально-определенные свойства, если указанный товар может быть использован исключительно приобретающим его потребителем.

45. При дистанционном способе продажи товара возврат транспортного средства надлежащего качества возможен в случае, если сохранены его потребительские свойства и товарный вид, документ, подтверждающий факт и условия покупки указанного товара у продавца. Отсутствие у потребителя документа, подтверждающего факт и условия покупки транспортного средства, не лишает его возможности ссылаться на другие доказательства приобретения транспортного средства у этого продавца.

Бизнес должен подтвердить заказ и условия покупки

Как было. В законе ничего не было о том, что происходит после оформления заказа. Оплачиваешь курс, а в ответ тишина: то ли купил, то ли нет.

Что изменилось. Теперь после заказа бизнес обязан подтвердить, что именно оформил клиент и на каких условиях. Как подтверждать — решает компания: может по смс, может по почте. Главное — зафиксировать условия в оферте.

Что должно быть в подтверждении:

- сам факт — да, мы видим, что вы у нас заказали такое;

- для идентификации заказа, например номер.

О других условиях можно рассказать в оферте, например:

- что именно клиент заказал, например название, количество;

- условия доставки, если есть, например адрес и телефон клиента, дата доставки, кто доставляет;

- условия самовывоза, если есть, например адрес точки, график работы и так далее.

На что повлияли изменения. В целом — ни на что. Бизнес и так присылал письма или смс в ответ на оформление заказа. Это способ убедиться, что с покупкой все в порядке, да и просто проявить внимание и заботу. Поэтому, по сути, закон закрепил устоявшуюся практику.

На покупателя можно переложить оплату за повторную доставку

Как было. Допустим, курьер приехал в согласованное время, а покупатель не открыл дверь. Может, он спит, а может — уехал по срочным делам. Если клиент все еще хочет получить заказ, он сам оплачивает повторную доставку.

Что изменилось. По умолчанию, если покупатель сам виноват в том, что не получил заказ, он ничего не платит. Курьер не смог передать заказ — приезжает еще раз и за счет бизнеса.

При этом у бизнеса появилось право включить в оферту пункт об оплате повторной доставки. Но если дополнительное условие не прописано, требовать от покупателя денег нельзя.

На что повлияли изменения. Насколько я знаю, компании редко просили повторно оплатить доставку, потому что это риск потерять клиента. Поэтому на деле новое правило просто фиксирует устоявшуюся практику. Так что для бизнеса и покупателей мало что изменилось.

| Старая версия — Постановление Правительства РФ от 27.09.2007 № 612 | Новая версия — Постановление Правительства РФ от 31.12.2020 № 2463 |

|---|---|

| 24. В случае если доставка товара произведена в установленные договором сроки, но товар не был передан покупателю по его вине, последующая доставка производится в новые сроки, согласованные с продавцом, после повторной оплаты покупателем стоимости услуг по доставке товара | 20. В случае если доставка товара произведена в установленные договором розничной купли-продажи сроки, но товар не был передан потребителю по его вине, последующая доставка производится в новые сроки, согласованные с продавцом, на условиях, предусмотренных договором розничной купли-продажи |

Можно продавать БАДы

Как было. Санитарные правила и нормы запрещали продавать биологически активные добавки через интернет.

Что изменилось. Постановление главного санитарного врача утратило силу, и теперь можно торговать БАДами хоть через «Озон».

На что повлияли изменения. У бизнеса больше шансов заработать — все-таки еще одна ниша для онлайн-торговли.

В интернете можно купить БАДы на любой вкус: хочешь — от бессонницы, хочешь — для тонуса

Открывая любой бизнес, его создатели сталкиваются с вопросом ведения бухучета. Если раньше вариант был один - штатный бухгалтер, то теперь способов ведения бухгалтерии хоть отбавляй. Как выбрать то, что подойдет именно вам, не попасть на проблемы с налоговой и не переплатить - читайте в нашей статье.

Ответ на вопрос зависит от масштабов вашей деятельности, количества сотрудников, формы налогообложения и других исходных данных. Если вы торгуете самостоятельно и прямо из своей квартиры - бухгалтер не понадобится. А вот крупным компаниям с большим числом сотрудников, да еще и работающим на общей системе налогообложения нужен целый штат специалистов во главе с главбухом. Но обо всем по порядку.

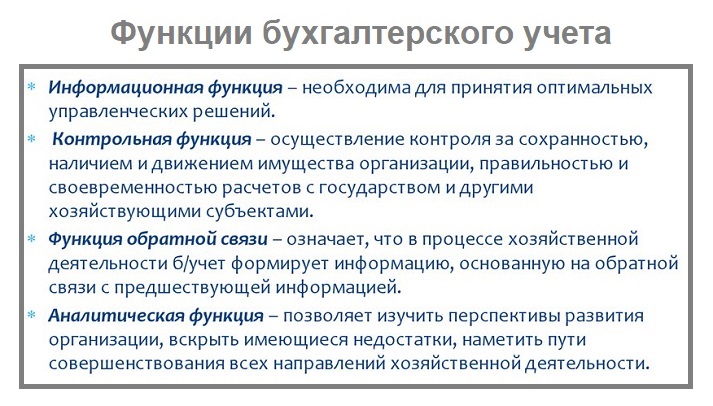

Кто такой бухгалтер и что такое бухучет

Бухгалтер - это специалист, контролирующий финансовую деятельность компании и отвечающий за нее перед государством в лице налоговой службы. Он следит за расходованием средств, ведением документации и своевременной сдачей отчетности. Есть еще понятие бухгалтерского учета. Это система документальной фиксации всей хозяйственной деятельности и финансовых операций.

Так вот, бухучет в прямом смысле этого слова обязаны вести не все юрлица и ИП. Это касается, в основном, больших компаний на общей системе налогообложения - ОСН. Они документально и непрерывно фиксируют движение каждой копейки денег - для них это требование закона.

У пользователей спецрежимов все проще - закон не требует от них тотального ведения бухгалтерского учета. Для малого бизнеса достаточно собрать данные, необходимые для заполнения налоговых деклараций. Это не значит, что все просто и бухгалтер не нужен. Если нет навыков работы с финансами и объем работ большой, лучше нанять специалиста. Но часто работы можно выполнить самому.

Когда бухучет можно вести самостоятельно

Обратимся к самой распространенной модели работы интернет-магазина. Это ИП без работников, налоговый режим - “упрощенка” 6% от доходов. Декларация сдается один раз в год. Ее вполне можно заполнить и самому - ничего сложного в этом нет. В интернете легко найти образцы и правила оформления этого документа.

Ежеквартально вы должны выплачивать авансовые платежи - их придется рассчитывать. Все финансовые операции заносятся в книгу учета расходов и доходов. На этом вся бухгалтерия в вашем случае заканчивается.

Немного сложнее будет посчитать налоги при системе УСН “доходы минус расходы”. Налогооблагаемая база здесь не валовая выручка, а чистая прибыль, которую надо определить по специальным формулам.

Еще проще придется тем, кто применяет единый налог на вмененный доход - ЕНВД. Это не самая популярная форма налогообложения для интернет-магазинов, но некоторые предприниматели с успехом ее применяют. Встать на ЕНВД можно только при наличии “настоящей” точки обслуживания покупателей, например, пункта выдачи товара.

Налогооблагаемая база при ЕНВД - это как раз площадь помещения. Исходя из того, сколько квадратных метров используется для работы и считается сумма налога. Для расчета используется формула с несколькими переменными коэффициентами. Но не суть. Самое главное - заполнить декларацию ЕНВД может любой, изучавший математику в средней школе.

Документ заполняется и сдается каждый квартал - до 20 числа следующего за ним месяца. Оплатить налог нужно до 25 числа этого же месяца.

В каких случаях стоит подключить облачную онлайн-бухгалтерию

Онлайн-бухгалтерия - это компьютерная программа, которая делает всю работу бухгалтера. Вы подключаете услугу и больше ничего не делаете. Система сама соберет все данные, заполнит декларации и отправит их в ФНС, а потом заплатит налоги. Вам только будут приходить соответствующие уведомления.

Услугу предлагают многие банки - открываете расчетный счет, подключаете онлайн-бухгалтерию и забываете об этом вопросе. Множество подобных сервисов легко найти и в интернете. Если вы открываете интернет-магазин на платформе InSales, несколько интеграций вашего сайта с онлайн-бухгалтериями будут уже внутри - их нужно только подключить и запустить.

В общем, подключить интернет-бухгалтера не проблема, однако мы не советуем подключать услугу всем подряд. Это разумно только в тех случаях, когда ВСЕ расчеты идут через банковский счет по безналичной системе. В интернет-магазинах так чаще всего и бывает, но не всегда.

Часто предприниматели расплачиваются еще и наличными: за товар, аренду помещений, покупку воды или оборудования в офис - случаев много. Если у вас есть точка выдачи товара или налажена курьерская доставка, то и покупатели могут расплатиться наличными деньгами.

При таком раскладе тоже можно пользоваться онлайн-бухгалтерией, но ее применение теряет всю свою привлекательность. Если в случае с полностью безналичными расчетами вам вообще ничего не придется делать, то при частичной работе с наличкой все платежи, проведенные с использованием живых денег вам придется заводить в систему вручную, а это неудобно.

Во-первых, легко запутаться или попросту забыть внести информацию об очередном наличном платеже. Во-вторых, при сдаче отчетности у налоговой могут возникнуть вопросы касательно таких операций. В-третьих, при работе с наличными придется выводить деньги с расчетного счета, а такое движение средств, возможно придется обосновывать.

В общем, если доля расчетов живыми деньгами существенна, применение онлайн-бухгалтерии может принести больше вреда, чем пользы. Поэтому подключайте услугу только тогда, когда львиная доля платежей идет в безналичной форме. Кстати, если расчетных счетов не один, а несколько, все операции с ними можно завести в одну систему онлайн-бухгалтерии.

Не можем не коснуться еще одного вопроса. Облачная бухгалтерия очень удобна, спору нет. Однако не все сервисы одинаково хорошо работают. Иногда случаются ошибки, да такие, что разгребать их последствия приходится долго и мучительно. Сбои и баги в системе могут привести к неправильному расчету налога, несвоевременной оплате и так далее. Это тянет за собой штрафы, пени и доначисления. Не говоря уже о потраченных нервах.

Словом, онлайн-бухгалтерии пока трудно назвать совершенным инструментом учета. Причем обычно предприниматели делятся на два лагеря: первые ругают сервис на чем свет стоит, а вторые не нарадуются, что пользуются услугой. Поэтому, если ваш выбор пал на облачную бухгалтерию, серьезно подойдите к выбору поставщика услуги. Почитайте отзывы, пообщайтесь с коллегами - кто и каким сервисом пользуется.

Когда лучше нанимать бухгалтера в штат

Вообще самый правильный и надежный вариант ведения бухгалтерского учета - это нанять опытного профессионального бухгалтера. Но тогда придется оформлять его в штат и платить заработную плату. А теперь подумайте: у вас в офисе сидит специалист, получает приличные деньги, а работает полчаса в день. Именно столько времени нужно грамотному работнику для ведения учета небольшого интернет-магазина. Понятно, что это невыгодно. Зарплата бухгалтера за год, возможно, будет больше всех возможных налогов и даже штрафов, уплаченных за это время.

Поэтому брать работника на полную ставку разумно только тогда, когда для него действительно будет работа на 8 часов в смену. Если не брать во внимание частности, то это справедливо для организаций на ОСН с приличным штатом наемных работников и большим количеством финансовых операций.

Каждый сотрудник получает заработную плату, за него нужно платить налоги, пенсионные и страховые отчисления в бюджет, подавать кучу различных уведомлений в пенсионный фонд и соцстрах. Общую систему налогообложения должны применять ООО со штатом 100 человек и более. Всех их надо обсчитать, подготовить и сдать все необходимые документы. Сами понимаете - в таком случае бухгалтеру будет чем заняться. Больше того, обычно у таких организаций не один бухгалтер, а два или три: главбух и специалисты.

А самое главное - юридические лица на ОСН обязаны вести бухгалтерский учет. Вспоминаем начало статьи - мы писали, что это такое. Бухгалтер не просто собирает финансовую информацию для последующего заполнения деклараций и расчета сумм налога. Он фиксирует все в программе 1С или ей подобных и должен предоставлять все данные по требованию налоговых органов. Не только декларации, а первичные данные.

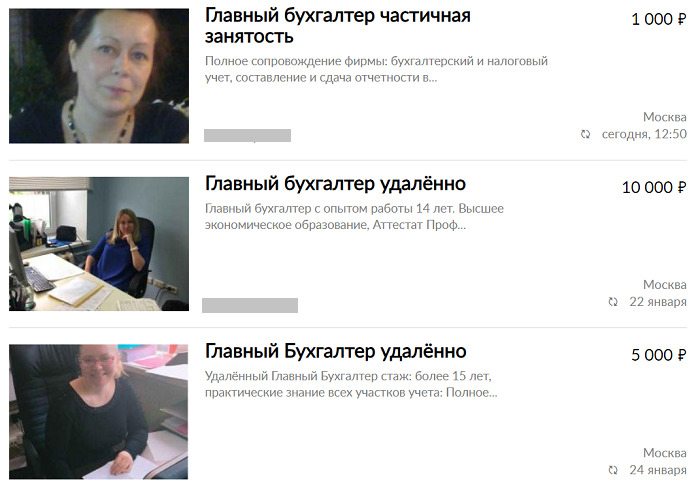

Что такое бухгалтер на аутсорсе и в каких случаях это удобно

Допустим, три предыдущих варианта ведения бухгалтерии вас не устраивают. Сами считать не хотите да и некогда, онлайн-бухгалтерии не доверяете, а нанимать штатного специалиста нет смысла. Вот бы сделать так, чтобы бухгалтер приходил в офис на час-два в неделю, заполнял все бумажки и уходил восвояси. И брал за услуги символическую сумму денег.

Вообще-то такое очень даже возможно. Такая схема работы называется аутсорсинг, или возмездное предоставление персонала. Расскажем, что к чему и как это работает.

В некой компании много бухгалтеров. Так много, что есть возможность поделиться специалистами с нуждающимися. Компания подает объявление “Бухгалтер для ИП и ООО” и ждет клиентов. Они находятся очень быстро: многие предприниматели хотят доверить работу по учету финансов профессионалу и при этом не переплачивать.

А дальше все происходит, как мы и писали: специалист берет вашу фирму под свое шефство и начинает вести бухгалтерию. Приходит только тогда, когда нужно поработать с документами, сам запрашивает у вас необходимую информацию, а самое главное - денег берет совсем немного. Если верить объявлениям в интернете, услуги “бухгалтера на час” стоят от 1000 рублей в месяц.

Плюсов у схемы много: это выгодно, всегда есть с кого спросить за работу, возможность проконсультироваться и много чего еще. Поэтому бухгалтерские услуги по договору аутсорсинга пользуются огромной популярностью. Так что присмотритесь: возможно, такой формат работы вам подойдет.

Ничего не нравится. Может, есть еще какие-то варианты?

Конечно же есть. Можно не делать ничего из того, что написано выше. Достаточно найти контору, которая просто будет заполнять ваши декларации за деньги. Предложений на рынке услуг хватает: достаточно вбить в строке поисковика: “заполнение декларации ЕНВД (УСН, ОСН)”.

Выглядит это так: вы приходите в офис такой компании, показываете учредительные документы и финансовые отчеты и милая девушка в течение пяти минут заполняет декларацию, после чего отдает ее вам на руки. В налоговую идете уже сами. Или пишете конторе нотариальную доверенность и тогда декларацию сдает компания. Все, что вам нужно сделать - это один раз за отчетный период посетить офис аудиторской фирмы.

Средняя стоимость заполнения декларации - 500 рублей. Можно сделать хитро: первый раз прийти и заплатить за заполнение документов, а потом снять с них копии и в последующем делать все самому по этому образцу - именно так многие и поступают.

Правда, в этом случае часть работы бухгалтера все-же придется делать самостоятельно. Если вы применяете УСН - нужно вести книгу учета доходов и расходов, собирать накладные и счета-фактуры, заказывать выписки с банковского счета. На основании этих данных и будет заполняться декларация. При работе на едином налоге на вмененный доход нужно лишь сообщить площадь помещения и адрес ведения деятельности. Ну и информацию об ИП или ООО, само собой.

Подводим итоги

Итак, что у нас получается. Если вы умеете считать и уверены в своих силах - попробуйте вести отчетность самостоятельно. Если объемы продаж небольшие и нет наемных работников, в этом нет ничего сложного.

Ведете расчеты исключительно безналичным способом - присмотритесь к онлайн-бухгалтерии. Нужно только тщательно выбрать поставщика услуги. Также можно воспользоваться услугами аутсорсинга или каждый раз платить за заполнение деклараций специализированной организации.

Большой штат, ОСН и многомиллионные обороты - ваш путь штатный бухгалтер. А мы надеемся, что наша статья помогла вам сделать правильный выбор.

Планируя бизнес в сфере интернет-торговли, важно правильно организовать бухгалтерский учет.

Часто у предпринимателей возникают вопросы — как вести бухгалтерию интернет-магазина? какой налоговый режим выбрать? какими документами оформляются торговые сделки с покупателями?

Специалисты из Мегаконсалт подготовили для вас подробный обзор, который поможет найти ответы на все вопросы.

- ООО или ИП (минусы и плюсы)

- Как выбрать систему налогообложения

- Документы для покупателей (накладная, чек, письмо)

- Организация налогового и бухгалтерского учета

ООО или ИП: минусы и плюсы

Порядок ведения бухгалтерского учета интернет-магазина во многом зависит от выбранной организационно-правовой формы.

В России большее распространение получили следующие два варианта: ООО (общество с ограниченной ответственностью) и ИП (индивидуальное предпринимательство).

Деятельность ООО описана в ФЗ РФ от 8 февраля 1998 года № 14-ФЗ. Согласно п. 1 ст. 2 обществом с ограниченной ответственностью признается юридическое лицо, созданное единолично или несколькими участниками.

Условия использования статуса ИП прописаны в ст. 23 ГК РФ и главе VII ФЗ РФ от 8 августа 2001 года № 129-ФЗ. Индивидуальным предпринимателем является гражданин, занимающийся ведением бизнеса без образования юридического лица. Предварительно он должен пройти государственную регистрацию в установленном порядке.

Чтобы принять правильное решение и разобраться в вопросе ведения бухгалтерии интернет-магазина, необходимо взвесить плюсы и минусы обоих форм организации бизнеса.

- Бизнес можно организовать самостоятельно или совместно с другими деловыми партнерами (согласно п. 1 ст. 88 ГК РФ общее количество учредителей должно быть не более 50 человек).

- Участники ООО несут риск убытков только в пределах своей доли (за исключением случаев, когда встает вопрос о субсидиарной ответственности).

- Учредители такой организации не несут ответственность по ее обязательствам перед другими контрагентами.

- В бизнес, созданный в форме ООО, легче привлечь крупных инвесторов и деловых партнеров.

- Если учредитель не числится в штате компании, то за него не уплачиваются взносы в ПФР.

Несмотря на большое количество положительных сторон открытия интернет-магазина в форме ООО, здесь также есть ряд отрицательных моментов. Один из главных минусов — сложная и более длительная процедура регистрации (в сравнении ИП). Кроме того, учредителю потребуется собрать широкий перечень документов, что создает дополнительные неудобства.

Прочие недостатки ООО:

- Если создатель бизнеса захочет уйти с рынка, то сделать это можно будет только через процедуру ликвидации (сложный процесс, занимающий от 2 месяцев).

- Необходимость организовать в интернет-магазине бухгалтерский и налоговый учет.

- Все активы и доходы являются собственностью общества. Это означает, что учредители не могут ими свободно распоряжаться. Они вправе рассчитывать только на дивиденды, предварительно уплатив с них 13% НДФЛ.

- Для ООО предусмотрены более высокие штрафы, чем для индивидуальных предпринимателей.

- Участники общества сразу должны внести уставной капитал в размере не менее 10 000 рублей (п. 1 ст. 14 Закон Р Ф № 14-ФЗ).

Предпринимателям, начинающим интернет-торговлю с небольших оборотов, рекомендуется сначала открыть ИП. В этом случае будет в разы легче вести бухгалтерский учет интернет-магазина. Также здесь более простой документооборот. По мере расширения бизнеса и роста доходов можно будет задуматься об открытии ООО.

Плюсы получения статуса ИП:

- Простая и быстрая процедура регистрации и ухода с рынка.

- Отсутствие сложностей с учетной работой, так как вести бухгалтерский учет интернет-магазина не обязательно.

- Для ИП предусмотрено менее суровое наказание за нарушения. Выражается это в небольших штрафах (по сравнению с ООО).

- Есть возможность свободно распоряжаться заработанными деньгами (после проведения необходимых отчислений в бюджет).

- При регистрации не нужно вносить уставной капитал.

Несмотря на очевидную выгоду получения статуса ИП, здесь также немало минусов. Один из наиболее существенных недостатков — обязанность предпринимателя делать за себя взносы в пользу пенсионного и медицинского страхования (независимо от полученной прибыли).

- При возникновении каких-либо обязательств или открытии дела о банкротстве, ИП будет отвечать всем своим имуществом (за исключением активов, перечисленных в ст. 446 ГПК РФ).

- Для индивидуального предпринимателя действует ряд ограничений по отдельным видам деятельности. Например, он не сможет торговать в своем интернет-магазине алкоголем, пиротехникой (4, 5 класса) и т. д.

- Крупные инвесторы редко проявляют интерес к бизнесу в форме ИП.

- Иногда индивидуальные предприниматели сталкиваются со сложностями при получении банковского кредита.

Как выбрать систему налогообложения

В налоговом законодательстве РФ предусмотрено 4 способа перечисления обязательных платежей в бюджет: общая система (ОСНО), по упрощенной схеме (УСН), по патенту (ПСН) и режим налогообложения для сельскохозяйственных организаций (ЕСХН).

До недавнего времени также действовал пятый режим налогообложения — налог на вмененный доход (ЕНВД). Однако он отменен с 1 января 2021 года.

В силу специфики торговли через интернет, по такому виду деятельности нельзя выбрать ПСН. Дело в том, что продажа товаров через интернет не признается розничной торговлей (пп. 1 п. 3 ст. 346.43 НК РФ).

В связи с этим для интернет-магазинов остаются доступными всего две системы налогообложения — ОСНО или УСН.

Бухучет продаж через интернет-магазин по системе ОСНО следует выбирать в том случае, когда есть весомые основания полагать, что оборот за отчетный период превысит 200 млн рублей (п. 4 ст. 346.13 НК РФ). Чаще всего это актуально для крупных интернет-магазинов, осуществляющих обширные поставки товаров по всей России.

Для мелких и средних торговых точек, работающих в режиме онлайн, больше подходит упрощенная система. Правила ее применения подробно описаны в гл. 26.2 НК РФ.

Особенности ведения бухучета интернет-магазина на УСН:

1. Такая схема доступна как ООО, так и ИП (при выполнении условий, предусмотренных законом).

2. Для ООО заменяет собой три налога: на добавленную стоимость (за исключением случаев, когда товар ввозится в РФ из другой страны), на прибыль, на имущество.

Для И П упрощенная система также заменяет 3 налога: на доходы физических лиц, на имущество граждан и НДС (за исключением ввоза товара).

3. Есть возможность выбрать между двумя способами уплаты налога: 6% от общей суммы, полученного дохода, или 15% (уплачивается с разницы между доходом и расходами).

4. Ограничения (п. 4.1 ст. 346.13 НК РФ): размер дохода в отчетном периоде не более 200 млн рублей, доля других участников в уставном капитале ООО должна быть не более 25%, количество работников до 130 человек (с учетом допустимого превышения численности, введенного в 2021 году), остаточная стоимость основных фондов ООО — не более 150 млн рублей.

Таким образом, особенности бухгалтерского учета интернет-магазина напрямую связаны с выбранным режимом уплаты налогов. Чтобы принять верное решение, нужно учитывать следующие факторы: вид товара, который планируется продавать в интернет-магазине, планируемый годовой оборот, наличие/отсутствие партнеров по бизнесу, необходимость привлечения наемных работников (например, менеджера по обработке заказов, курьеров и т.д.).

Также нужно принимать во внимание возможную приостановку деятельности торговой точки. Если это будет ИП, то владелец бизнеса понесет дополнительные потери. Он должен будет продолжать выплачивать взносы на пенсионное и медицинское страхование.

Документы для покупателей

Письмо с подтверждением заказа (покупки) — оно должно быть сформировано и отправлено покупателю сразу после проведения оплаты.

Направляется на электронную почту клиента. Какие-либо специальные требования к его содержанию не предъявляются. Компания вправе использовать свой шаблон такого документа, в том числе фирменный бланк.

В содержании такого письма обязательно должны быть отражены следующие сведения:

- наименование продавца, его контактные данные,

- информация о покупателе (ФИО, контакты),

- название купленного товара, его объем и общая стоимость.

Во многих интернет-магазинах используются специальные программы и сервисы, которые автоматически генерируют такие письма и отправляют покупателям.

Накладная (также используется название инвойс) — второй документ, который должен выдаваться при продажах через интернет-магазин. В бухгалтерском учете она является первичным документом, подтверждающим передачу ТМЦ (в данном случае товара) от одного лица (продавца) к другому (покупателю).

В накладной дублируется информация, изложенная ранее в письме, подтверждающем заказ. При этом обязательно прописывается номер документа, дата отпуска товара, его количество, цена и т. д.

Стоит учесть, что некоторые перевозчики имеют свои бланки накладных (например, Почта России). Следует заранее уточнить, какую форму использовать. Также нужно проверить, возможна ли генерация конкретного документа, избранной системой электронной коммерции.

При совершении покупок в интернет-магазине накладные могут быть предоставлены клиенту одним из следующих способов:

- онлайн — формирование документа происходит в личном кабинете покупателя, откуда его можно в любой момент скачать. Такой вариант можно использовать в случае торговли электронными товарами (например, программное обеспечение, электронные книги и т. д.),

- вложение накладной в товар сотрудниками бухгалтерии, работающими в пункте выдачи заказов интернет-магазинов. В этом случае покупатель получит инвойс вместе с заказом.

Согласно положениям ФЗ РФ от 22 мая 2005 года № 54-ФЗ организации и индивидуальные предприниматели должны использовать контрольно-кассовую технику (ККТ). Отсюда вытекает обязанность по формированию чека.

Кассовый чек — фискальный документ, который может быть подготовлен в электронном (при покупке товара онлайн) или бумажном варианте (если оплата производится наличными). В последнем случае его печатает на специальной ленте кассовая машина.

Общие требования, которым должен соответствовать кассовый чек, приведены в ст. 4.7 Закона Р Ф № 54-ФЗ. В его содержание включается следующая информация:

- название документа,

- номер,

- дата, место и точное время проведения расчетов,

- название интернет-магазина,

- ИНН продавца,

- характер операции,

- название товара и его стоимость,

- форма расчета и прочие сведения.

Таким образом, при организации бухгалтерского учета в интернет-магазине с нуля, также нужно учесть необходимость подготовки и выдачи документов покупателю.

К примеру, чтобы выдавать чеки следует сразу побеспокоиться о покупке и подключении онлайн-кассы. Сегодня на выбор предпринимателей и ООО представлено много разных решений.

Организация налогового и бухгалтерского учета

Чтобы правильно организовать бухгалтерию для интернет-магазина, важно знать основные операции и процессы, характерные для онлайн-торговли.

Типовые хозяйственные операции интернет-магазина:

1. Создание онлайн-площадки для продажи товаров – сайт можно создать самостоятельно или с привлечением сторонней организации (с переходом и без перехода исключительного права к интернет-магазину).

2. Приобретение и последующая продажа товара – вначале продавец должен купить товар по меньшей цене для того, чтобы в дальнейшем перепродать через свой сайт по более высокой стоимости.

Платежи от покупателей могут приниматься следующими способами: наличными, через банковскую карту, перечисление денег на расчетный счет магазина, с использованием электронного кошелька.

3. Доставка заказа к покупателю – здесь также есть некоторые особенности, которые должны найти отражение в бухгалтерском учете интернет-магазина.

Итак, на практике встречаются два основных варианта отправки товара к покупателям – через собственную курьерскую службу или с привлечением сторонних служб доставки. В последнем случае между сторонами заключается договор оказания услуг или договор комиссии.

4. Возврат товара – согласно Закону РФ «О защите прав потребителей» покупатель имеет право вернуть некачественный товар или же продукт надлежащего качества (при соблюдении ряда условий). Поэтому при необходимости продавец должен будет произвести соответствующие корректировки в бухгалтерских записях.

5. Коммерческие и иные расходы — при открытии интернет-магазина также следует учитывать сопутствующие расходы. В эту категорию попадают такие виды затрат: обслуживание транспорта (например, если предприниматель самостоятельно развозит заказы), оплата труда наемных работников (менеджеров, курьеров, и т. д.), аренда складских помещений (при больших оборотах), расходы на оплату банковских комиссий по РКО (расчетно-кассовому обслуживанию) и т. д.

В конце месяца коммерческие расходы должны быть списаны на основные затраты, после чего отнесены на финансовый результат.

Следующий вопрос, волнующий большинство начинающих бизнесменов — как создать бухгалтерию интернет-магазина? С чего начать?

Если магазин открыт в форме ИП, то необходимость в ведении учета отпадает. Однако обязанность вести налоговый учет никто не отменял. Конечно, эту задачу можно взять на себя. Однако это не самый лучший вариант. Особенно при отсутствии специальных знаний.

Лучше пойти другим путем, воспользовавшись услугами профессионала. Существует три основных способа, подходящих для ведения бухгалтерского и налогового учета в сфере интернет-торговли. Каждый из них имеет свои преимущества и недочеты:

1. Прием в штат постоянного бухгалтера — к очевидным преимуществам можно отнести ведение учетной работы одним человеком в течение длительного времени, возможность постоянного контроля, больше доверия к «своему» человеку.

Однако здесь есть и свои минусы: неравномерная загрузка при одинаковой зарплате, присутствует человеческий фактор в виде болезней, декретов и т. д., возникает необходимость выделения и оборудования рабочего места.

Также неактуально создание штатной бухгалтерии для интернет-магазина (для ИП/ООО). Это сложно и экономически нецелесообразно.

2. Наем приходящего бухгалтера — как правило, здесь заключается договор ГПХ, на основании которого специалист выполняет свои функциональные задачи.

Основные недостатки — низкая заинтересованность в результате, одновременное ведение нескольких компаний, что увеличивает шанс допущения ошибок, за которые в конечном итоге придется отвечать руководителю бизнеса.

3. Передача бухгалтерского учета на аутсорсинг — сегодня на рынке консалтинга существует много специализированных организаций, оказывающих бухгалтерские услуги для интернет-магазинов.

4. Решение учетных задач через программы — такой вариант предполагает самостоятельное ведение бухгалтерии через специальные утилиты. Здесь автоматически формируется необходимая отчетность и направляется в контролирующие органы.

Однако такой способ нельзя рассматривать, как равнозначную альтернативу «живому» специалисту. В ходе ведения предпринимательской деятельности часто возникают спорные вопросы, решить которые не получится без помощи настоящего профессионала.

Читайте также: