Индивидуальный коммерсант в латвии налоги

Опубликовано: 16.05.2024

Бухгалтерский учёт доверьте нам!

Индивидуальный коммерсант — когда и как зарегистрировать, налоги

Статья 1 Коммерческого закона устанавливает, что индивидуальным коммерсантом является физическое лицо внесенное в коммерческий реестр, осуществляющее коммерческую деятельность, т.е. хозяйственную деятельность, которой является любая систематическая и самостоятельная деятельность за вознаграждение.

Некоторые виды хозяйственной деятельности вправе осуществлять только коммерсант. Индивидуальный коммерсант отвечает по своим обязательствам всем своим имуществом.

Физическое лицо обязано заявить себя к внесению в коммерческий реестр в качестве индивидуального коммерсанта, если:

1) годовой оборот от осуществляемой хозяйственной деятельности физического лица, превышает 284 600 евро;

или

2) хозяйственная деятельность соответствует деятельности коммерческого агента; понятие коммерческого агента определяет статья 45 Коммерческого закона – это коммерсант, уполномоченный от имени другого лица (принципала) и в его интересах заключать сделки с третьими лицами или подготавливать заключение сделок;

или

3) хозяйственная деятельность соответствует деятельности маклера; понятие маклера определяет статья 64 Коммерческого закона – коммерсант, который занимается посредничеством при заключении сделок в пользу других лиц, не будучи постоянно связанным с этими лицами договорными отношениями; это условие не распространяется на лиц, совершающих биржевые сделки;

или

4) хозяйственная деятельность соответствует двум следующим признакам:

- годовой оборот от хозяйственной деятельности превышает 28 500 евро,

- для осуществления хозяйственной деятельности занято одновременно более пяти работников.

Физическое лицо может себя заявить к внесению в коммерческий реестр и в том случае, если оно не соответствует вышеупомянутым требованиям.

Как заявить индивидуального коммерсанта к внесению в коммерческий реестр?

Для регистрации коммерческой деятельности индивидуального коммерсанта в Регистре Предприятий Латвийской Республики, коммерсант обязан подать::

- форму заявки;

- согласие собственника недвижимости (здания или квартирной собственности) регистрировать юридический адрес индивидуального коммерсанта в соответствующем здании или квартирной собственности; если заявление подписывает лицо, которому принадлежит указанная по юридическому адресу недвижимость, то представлять согласие не требуется;

- информацию об оплате государственной пошлины,

- информацию о публикации в газете «Latvijas Vēstnesis».

Формы можно найти на интернет-сайте Регистра Предприятий Латвийской Республики.

Физическое лицо осуществляющее хозяйственную деятельность

Физическое лицо до начала хозяйственной деятельности должно регистрироваться в Службе государственных доходов (СГД) в качестве плательщика налогов от хозяйственной деятельности, с указанием области, в которой лицо осуществляет хозяйственную деятельность. Регистрацию можно осуществить как в электронном виде в Системе электронного декларирования (СЭД), так и очно в центрах обслуживания клиентов СГД.

Какие налоги платит индивидуальный коммерсант?

Индивидуальный коммерсант (ИК) может выбрать уплату налога:

- подоходный налог с доходов от хозяйственной деятельности или

- налог с микропредприятий.

В соответствии с изменениями 2018 года в первом случае 20% доходу до 20 004 евро в год или 23% части годового дохода, превышающая 20 004 евро, но не превышает 55 000 евро или а налог с микропредприятий 15% от доходов.

В соответствии с Законом “О государственном социальном страховании” индивидуальный коммерсант является лицом осуществляющим хозяйственную деятельность, которое обязано платить взносы государственного социального страхования (ОВГСС) как самозанятое лицо.

Самозанятые лица, у которых доход за месяц не достигает размера установленной в стране минимальной заработной платы (2018 г. – 430 евро), производят обязательные взносы государственного социального страхования (ОВГСС) в размере 5% из доходов для целей страхования пенсий. Если доход в месяц достигает и превышает размер минимальной заработной платы, производят ОВГСС в общем объеме (32,15%) от свободно выбранного объекта взносов, который не должен быть меньше размера минимальной заработной платы. От разницы между доходами и свободно выбранным объектом взносов должны производиться ОВГСС платежи в размере 5%. Если доход, самостоятельно занятого лица в течение всего календарного года не достигает 50 евро, то ОВГСС в размере 5% может не выполнять.

В последние годы, стремясь гармонизировать свою фискальную систему с общепринятыми нормами европейской зоны, Латвия постоянно изменяет налоговое законодательство. Благодаря этому подавляющее большинство норм и требований налоговой системы соответствует аналогичным в других странах ЕС.

Система налогообложения в Латвии

Один из важных показателей для предпринимателей, налоги в Латвии остаются самыми низкими в Европе. Причина этого, невзирая на низкий уровень государственного долга и малый дефицит госбюджета, — еще не полностью окрепшая экономика. Чтобы обеспечить ее стабильно высокий рост, в стране вводят налоговые преференции предпринимателям.

Благодаря довольно простой налоговой системе вести бизнес и учет в этой стране намного легче. Но в то же время различных законодательных «лазеек», позволяющих значительно уменьшить налоговые выплаты, в налоговой системе очень мало. Что же нужно знать о налогах и пошлинах рядовому бизнесмену?

Особенности налогообложения

В Латвии подоходный налог платят все резиденты. На этот процесс не влияет ни размер доходов, ни страна происхождения налогоплательщика. На размер ставки не влияет уровень дохода: она остается одинаковой и равняется 23 %. Это немного меньше, чем было в 2014 году, когда фискальный платеж равнялся 24 %.

Малоимущие имеют право пользоваться льготами: тем, кто получает минимальную зарплату (380 евро), ежегодный налог уменьшают от 700 евро.

Смотрите видео: Система налогообложения в Латвии.

Какой размер налога определен в Латвии для физических лиц в 2020-2021 годах?

Пошлиной облагается не только местное население, но и иностранцы, в том числе и россияне, которые живут и работают в этой стране. Налоги в Латвии в 2021 году необходимо выплачивать со следующего:

- Заработной платы.

- Прибыли от деятельности (хозяйственной, профессиональной).

- Других видов дохода, которые перечислены в латвийском законе.

Собирается подоходный налог с населения по следующим ставкам:

- Основной. Размер сбора — 23 %, это налог на доход от заработка и хозяйственной деятельности.

- С прироста капитала физические лица должны выплачивать государству 15 %.

- Проценты, дивиденды и другие виды прибыли от капитала облагаются налогом на прибыль в размере 10 %.

Трудовые граждане и нерезиденты могут составлять соглашения о ежемесячной или ежегодной выплате налогов для всех доходов, кроме зарплаты, с нее взимается сбор каждый месяц.

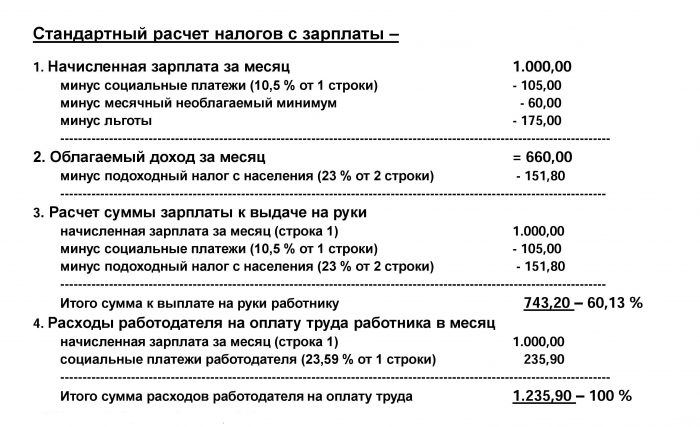

Так выглядит стандартный расчет налога с заработной платы в Латвии

Налог для юридических лиц

Налоги в Латвии для юридических лиц имеют свои особенности:

- В зависимости от того, какой деятельностью занимается фирма, какова ее резидентность и уровень дохода, ее владелец должен выплачивать 2–20 % дохода.

- Компании, инвестиционные проекты которых выше 7,1 млн евро, имеют льготы в том случае, если они работают в приоритетной для Латвии сфере.

- При формировании размера выплат с суммы дохода вычисляются средства, нужные для ведения бизнеса, а оставшаяся сумма облагается налогом.

- Длительность отчетного года — 12 месяцев. При этом с календарным годом он может не совпадать.

Перечисленные правила касаются крупных и средних корпораций. Малые предприятия выплачивают налоги и пошлины по другому регламенту.

Налоговую декларацию можно подать онлайн через EDS – систему электронного декларирования

Какие же предприятия считаются малыми? Компании, штат которых состоит максимум из пяти сотрудников и имеют годовой оборот меньше 70 000 латов. Ставка для таких фирм — 9 %. Если одно из условий будет нарушено, размер обложения будет увеличен.

Согласно изменениям, принятым в 2021 году, налогообложение увеличивается следующим образом:

- Если в штат будет взят один сотрудник, к ставке налога добавится 2 %, если два сотрудника — 4 % и т. д. Из-за того, что учет ведется поквартально, процент ставки увеличивают даже в том случае, если нанимаются временные работники.

- Если уровень товарооборота превысит указанную цифру, процент ставки возрастает на 20 %.

- На 20% увеличивается размер пошлины, если работники компании получают более 712 евро в месяц.

При устранении приведенных изменений размер налогообложения будет возвращен к изначальному показателю.

Хотя отчетный период составляет 12 месяцев, налоговая база включает прибыль, полученную на протяжении квартала. Соответственно, каждый должен подавать декларацию и платить налоги четыре раза на протяжении года.

Не выплачиваются налоги на доход, полученный от продажи акций, за исключением тех лиц, которые внесены в черный список.

Смотрите видео: Законодательство и налоги в Латвии.

Выплаты на недвижимость: что изменилось?

Налог на недвижимость в Латвии накладывают на следующие объекты:

- Подземные/наземные гаражи, стоянки.

- Дома, квартиры или долю в них.

- Участок под домом или квартирой.

- Часть земли или целые земельные участки.

Для определения размера налоговой выплаты для каждого конкретного случая используется формула: сумму кадастровой стоимости объекта необходимо умножить на процент налога, определенного для данного вида недвижимости в Латвии. Кадастровая стоимость ежегодно рассчитывается Государственной земельной службой.

Сравнение налога на недвижимость и заработной платы в странах ЕС

Налог НДС

Согласно поправкам к Закону «О налогах и пошлинах» были внесены изменения и в налог, касающийся добавленной стоимости (НДС). В документе было изменено несколько пунктов, а именно:

- Снижен порог оборота. Только после его превышения налогоплательщика ставят на НДС-учет. Одновременно с этим ему выдают номер плательщика. Ранее этот порог составлял 50 000, а с начала 2021 года — 40 000 евро.

- Снижен порог на проведение услуг и закупок товаров, которые облагаются НДС. Ранее порог закупок и услуг НДС в Латвии составлял 1430 евро, а с начала текущего года может быть куплено товаров или предоставлено услуг на 150 евро.

Не были внесены изменения базовой ставки: выплаты остались на уровне 21 %. Предметом налогообложения в этом случае являются прибыль от продаж и услуг, приобретение и поставка из стран ЕС транспортных средств, импорт различных товаров.

На почтовые отправления, медицинские товары и услуги, образовательную литературу ставка снижена до 12 %. Ставка на международные транспортные услуги и экспортные товары является нулевой.

Смотрите видео о снижении НДС в Латвии.

Другие виды налогов

Налогообложение Латвии включает и выплаты по следующим показателям:

- Налог на авто. Платят как владельцы автомашин, так и те, кто имеет мотоцикл. Объем двигателя при этом не имеет никакого значения. Сбор выплачивают до того, как будут поданы в ГИБДД документы на регистрацию транспортного средства.

- Налог на животных, которых содержат в доме. Размер сбора зависит от некоторых факторов. Так, за собаку, возраст которой старше шести месяцев, нужно ежегодно вносить плату в размере 10 евро. Если животное стерилизовано, плата — в два раза меньше. Владельцам, которые имеют инвалидность второй и первой группы, предоставляются скидки.

![Налог на животных в Латвии]()

- Пошлина за наследство. На размер перечислений в данном случае влияет степень родства. Например, дети платят 0,5 % налога от суммы наследства, дальние родственники, друзья, знакомые должны будут выплатить в кассу государства 15 % от той суммы, в которую оценен объект наследства.

- Дорожный сбор. Размер данного вида налога в Латвии зависит в первую очередь от объема двигателя: чем он больше, тем выше сумма оплаты. Ежегодно население страны выплачивает от 47 до 640 евро. Кроме того, имеет значение и длительность эксплуатации транспортного средства. Так, за каждый автомобиль, который был зарегистрирован в 2016 году и ранее, нужно будет платить пошлину в размере 7,4 %.

- Сбор за номера на автомобилях. Речь идет об использовании иностранных номеров. Все резиденты, которые проживают в Латвии и ездят на автомобилях с иностранными номерами, облагаются ежегодной пошлиной в 1000 евро. Но снизить размер сбора можно, если пройти временную регистрацию. После этого владельцы седанов и джипов обязаны будут платить только 700 евро, а имеющие авто других марок — 200 евро.

![Автомобильные номера]()

- Пошлина на продажу квартиры или домовладения. Операция приравнена к приросту имеющихся средств, поэтому ставка выплат равняется 15 %.

- Выплаты из дохода, полученного от недвижимости. Для населения в Латвии есть возможность пользоваться одним из вариантов: как малому предприятию платить с прибыли 9 % или производить расчет доходов от сдачи имущества и расходов на содержание объекта и с разницы платить 24 %.

- Выплаты за загрязнение среды. Согласно Закону «О налоге на природные ресурсы» владельцы компаний, чья работа связана с загрязнением окружающей природы, должны будут производить оплаты в государственную казну. Их размер зависит от величины компании и особенностей ее производства.

В Латвии компании, чья работа связана с загрязнением окружающей природы, должны производить оплаты в государственную казну

Защита от двойных налогов

С начала 2013 года действует конвенция, подписанная латвийской и российской стороной, о предотвращении двойной выплаты налогов тех, кто является гражданами РФ, а работают в Латвии. Благодаря соглашению об избежании двойного налогообложения были приняты следующие нормы:

- По новому Закону «О налогах и пошлинах» дивиденды не должны взиматься с общей суммы в размере более чем 5 %.

- Налог на проценты составляет 5 % от суммы, если кредит был взят компанией одного государства в другом. Во всех других случаях ставка равняется 10 %.

- Размер налога на роялти не должен быть выше 5 %.

- Налоги, которые ранее удерживались с российских компаний, оплачивающих услуги зарубежных перевозчиков, не будут взиматься, если дело касается Латвии.

Возвращение переплат

С 2017 года в Латвии начала работать система дифференцированного минимума. Ее размер стал определяться по уровню всего дохода, включая не только зарплату, но и другие денежные поступления жителей. Из-за этого произошла значительная переплата.

Смотрите видео: Как вернуть налоги через интернет.

Государство гарантирует возврат налогов. Для этого каждый гражданин должен подать декларацию в СГД. Выплаты в Латвии начались с начала 2021 года. Часть средств государство уже вернуло в счет налогов.

У нас в Латвии есть традиция. Каждый год под Новый год государство меняет налоги.

В 2021 году главные изменения коснулись работников с небольшими зарплатами и мелких предпринимателей. В Министерстве финансов посчитали, что пандемия – очень удачный момент, чтобы получателей небольших доходов постричь посильнее. Не спрашивайте🤦.

Налоги с зарплат работников в 2021

Ставка социальных взносов: 34,09% (раньше 35,09%). Из зарплаты работника удерживают 10,5%; работодатель доплачивает 23,59%.

Ставки подоходного налога:

- 20% — с годового дохода до 20 004 евро

- 23% — от 20 004 до 62 800 евро

- 31% — свыше 62 800 евро

Не облагаемый подоходным налогом минимум предусмотрен для тех, чей годовой доход не превышает 21 600 евро. Необлагаемая сумма рассчитывается индивидуально по убывающей формуле. Максимально 3600 евро в год для доходов, не превышающих 6000 евро. Для доходов от 6000 до 21 600 евро необлагаемая сумма постепенно убывает.

Минимальная зарплата за полную ставку: 500 евро в месяц (раньше 430 евро).

С 1 июля 2021 года вводится минимальный налог с зарплаты — 34,09% от минимальной зарплаты. В 2021 году это 170,45 евро. Вне зависимости от размера зарплаты, даже если она меньше минимальной.

Отдыхаете дома по хозяйству и в свободное от спиногрызов время удалось заработать €100-200 в дополнение к семейному бюджету? — Одаренные чиновники Минфина решили, что с такого заработка €170 причитаются государству.

Работаете не полную ставку? — Все равно сто семьдесят.

Здоровье не позволяет больше зарабатывать? — Не волнует. Сто семьдесят.

А если я только школу закончил (приехал в страну, вышел из тюрьмы, …), и никто не берет на нормальную работу? — Ваши проблемы. Сто семьдесят.

А вот если я всего пару часов в неделю работаю? — Вы тупой? Сто семьдесят.

- если вы студент, но только до 24 лет. После извольте успевать и учиться, и зарабатывать на минимальный налог. Страна на вас рассчитывает;

- если вы пенсионер или у вас официальная, государством установленная первая или вторая группа инвалидности;

- если у вас как минимум трое несовершеннолетних детей или один ребёнок до трёх лет;

- если у вас есть другая работа, где зарплата в сумме с этой работой будет не меньше минимальной. Сумма ваших зарплат должна дать государству не меньше установленного минимального налога.

Государство сильно ограничило возможности мелких заработков. Фактически выгнало людей в теневую экономику.

Налог микропредприятия в 2021

С 1 января 2021 года юридические лица (читай – SIA) больше не могут получить статус плательщика налога микропредприятия. SIA, которые получили этот статус до 2021 года, смогут так работать еще один год – т.е. до конца 2021 года. С 2022 года все они автоматически утратят статус микропредприятия и будут платить подоходный налог с предприятий.

С 2021 года новыми плательщиками налога микропредприятия могут стать только физические лица, индивидуальные коммерсанты, индивидуальные предприятия.

Ставка налога микропредприятия в 2021:

- 25% от оборота до 25 000 евро в год

- 40% от оборота, превышающего 25 000 евро

Если квартальный оборот не превышает 1500 евро, с 1 июля 2021 года физические лица — плательщики налоги микропредприятия дополнительно платят обязательный минимальный взнос пенсионного страхования — 10% от разницы между фактическим оборотом и 1500 евро.

Микропредприятие больше не может быть плательщиком НДС. При достижении годового оборота 40 000 евро, предприниматель должен получить номер НДС, потеряв при этом налоговый статус микропредприятия.

Работники, принятые на работу в микропредприятие после 1 января 2021 года, платят налоги с зарплаты в общем режиме (социальные взносы, подоходный налог).

Работникам, уже работающим в микропредприятии, установлен переходный период. До 30 июня 2021 года они могут продолжать получать зарплаты без удержания налогов. С 1 июля будут платить налоги в общем режиме (социальные взносы, подоходный налог).

С 1 января отменено ограничение максимальной суммы зарплаты работника микропредприятия (ранее действовало ограничение 720 евро в месяц).

Налоги для физических лиц — коммерсантов, самозанятых лиц

С 1 июля 2021 меняются социальные взносы:

Если ваши доходы меньше 500 евро в месяц, вы платите только социальные взносы пенсионного страхования:

- с января по июнь 2021 — 5% от фактического дохода (первые 50 евро в год не облагаются)

- с июля по декабрь 2021 — 50 евро (минимальный обязательный взнос 10% от 500 евро). Если у вас есть и другие заработки в общей сумме не меньше минимальной зарплаты, то 10% вы платите только с фактического дохода от хозяйственной деятельности.

Если доходы от 500 евро в месяц и выше, вы платите общие социальные взносы хотя бы в минимальном размере, т.е. 155,35 евро (31,07% от 500 евро), плюс дополнительные взносы пенсионного страхования:

- с января по июнь 2021 — 155,35 евро плюс 5% с разницы между фактическим доходом и 500 евро

- с июля по декабрь 2021 — 155,35 евро плюс 10% с разницы между фактическим доходом и 500 евро

Дальше следите за руками. Обязательные взносы пенсионного страхования (10% с июля по декабрь) государство решило зачислить в общий пенсионный котёл, а не в ваш личный пенсионный капитал. Напомним, что поправки двигались под лозунгом улучшить социальные гарантии самозанятых лиц.

Подоходный налог вы платите в общем порядке (см. выше — ставки подоходного налога) с применением необлагаемого минимума и других предусмотренных вычетов.

Новый список несотрудничающих офшоров

С 2021 года в списке осталось 12 офшоров (раньше было 25):

- Ангилья

- Гуам

- Американское Самоа

- Американские Виргинские острова

- Барбадос

- Фиджи

- Палау

- Панама

- Самоа (независимое государство)

- Сейшельские острова

- Тринидад и Тобаго

- Вануату

Список используется как мера против уклонения в применении подоходного налога. Также существуют ограничения на участие в госзакупках.

Список составлен на уровне ЕС, исходя из актуальной ситуации в области обмена информацией между странами. Ожидается, что Латвия будет идти ногу с ЕС, обновляя свой список при изменении европейского списка.

Из хороших новостей

Нераспределенная прибыль компаний по-прежнему не облагается подоходным налогом. Налог 20% (25% от нетто выплаты) взимают только при выплате дивидендов или ином распределении прибыли.

Дивиденды, полученные латвийской компанией от своих зарубежных дочек, по-прежнему можно распределить владельцам без удержания латвийского подоходного налога. При условии, что иностранные дочки налоги в своей стране заплатили.

Прирост капитала при продаже акций иностранных дочек латвийская компания может распределить своим владельцам тоже без удержания подоходного налога. При условии, что акции дочки были в собственности не менее трёх лет.

Индивидуальный коммерсант (предприниматель) - это физическое лицо, которое как коммерсант зарегистрировано в коммерческом регистре.

Индивидуальный коммерсант, используя свою фирму (название), может заключать сделки, которые связанны с коммерческой деятельностью, а также может быть истцом и ответчиком в суде.

У индивидуального коммерсанта нет статуса юридического лица.

Сделки от имени индивидуального коммерсанта заключает само физическое лицо. Индивидуальный коммерсант также может уполномочить другие лица заключать сделки от его имени.

Ответственность за обязательства.

За свои обязательства, индивидуальный коммерсант отвечает всем имуществом (включая то имущество, которое не используется в коммерческой деятельности).

Основной срок исковой давности - 3 года после исключения из коммерческого регистра. То-есть, в течении 3 лет после исключения индивидуального коммерсанта из коммерческого регистра, кредиторы имеют право требовать исполнение обязательств, связанных с коммерческой деятельностью.

Если срок или условие выполнения обязательств наступает (выполняется) после исключения из коммерческого регистра, тогда срок исковой давности для требования кредитора начинается в тот момент, когда наступает срок или исполняется условие для выполнения обязательств. В таком случае срок исковой давности может превышать 3 года.

Обязанность и право регистрироваться.

Порядок и условия регистрации регулирует Коммерческий закон Латвийской Республики.

Физическое лицо, которое ведет хозяйственную деятельность, обязана регистрироваться в коммерческом регистре если:

- годовой оборот от хозяйственной деятельности превышает 284 600 евро, или

- физическое лицо ведет деятельность коммерческого агента, или

- физическое лицо ведет деятельность маклера, или

- годовой оборот от хозяйственной деятельности превышает 28 500 евро и в связи с хозяйственной деятельностью у физического лица работает более 5 работников.

Маклером является коммерсант, который занимается с посредничеством по заключению сделок в пользу других лиц, не имея постоянных договорных отношений с данными лицами.

Но физическое лицо имеет право регистрироваться как индивидуальный коммерсант также, если не существует выше указанные обстоятельства.

Документы, необходимые для регистрации и содержание документов.

Основанием для регистрации в коммерческом регистре, является заявление определенной формы и содержания.

В заявлении нужно указать:

- Имя, фамилия, персональный код (если нет Латвийского персонального кода, тогда надо указать дату рождения и паспортные данные).

- Название (фирму) индивидуального коммерсанта. Название должно содержать слова "individuālais komersants" или сокращение "IK".

- Юридический адрес.

Если недвижимость по указанному юридическому адресу принадлежит другому лицу (которое не подписала заявление), тогда к заявлению также нужно приложить письменное согласие на регистрацию юридического адреса.

В согласии нужно указать кадастровый номер недвижимости, имя, фамилия и персональный код (или название и регистрационный номер) собственника недвижимости.

Если недвижимость по указанному юридическому адресу принадлежит лицу, которое подписала заявление, тогда отдельное согласие не требуется.

Порядок регистрации.

Какими видами деятельности может заниматься индивидуальный коммерсант?

Индивидуальный коммерсант может заниматься большинством законных видов коммерческой деятельности.

Но для некоторых видов деятельности есть дополнительные требования, которым индивидуальный коммерсант не соответствует.

Например, страхованием может заниматься только акционерное общество, европейское коммерческое общество или кооперативное общество взаимного страхования.

Налогообложение индивидуального коммерсанта.

Индивидуальный коммерсант, при выполнению определенных условий, имеет право регистрироваться плательщиком налога микро предприятий.

Если индивидуальный коммерсант не регистрирован плательщиком налога микро предприятий, тогда индивидуальный коммерсант платит:

- Подоходный налог с населения. В 2017.году 23% от прибыли. В 2018.году налоговая ставка зависит от прибыли (три ставки: 20%, 23% и 31,4%). Раз в год коммерсант обязан подать годовую декларацию по доходам. В декларации необходимо указать общую сумму доходов и расходов, связанных с хозяйственной деятельностью. Разницей между доходами и расходами является прибыль. Если коммерсант обязан платить подоходный налог за определенный таксационный год, тогда в следующем году коммерсант обязан платить авансовые платежи по подоходному налогу с населения.

- Обязательные платежи государственного социального страхования. Если доходы минус расходы в месяц не меньше минимальной минимальной заработной платы (в 2017.году - 380 евро, в 2018.году - 430 евро), тогда коммерсант за соответствующий месяц обязан платить обязательные платежи государственного социального страхования (основная ставка в 2017.году 31.13%; в 2018. году 32.15%).

Но если в течении года доходы минус расходы достигли сумму, которая равняется 12 минимальным заработным платам (для 2018.года 5160 евро), тогда за следующие месяца соответствующего года коммерсант обязан платить обязательные платежи государственного социального страхования, даже если прибыль в месяце меньше чем минимальная заработная плата.

Если индивидуальный коммерсант нанимает на работу работников, тогда индивидуальный коммерсант обязан платить налоги от заработной платы (подоходный налог с населения, обязательные платежи государственного социального страхования и пошлину предпринимательского риска).

Если индивидуальный коммерсант зарегистрирован в регистре плательщиков налога на добавленную стоимость (НДС), тогда коммерсант обязан платить НДС.

«Клерк» Рубрика Офшоры и ОЭЗ

Одной из тенденций в международном налоговом планировании последнего времени является перенос акцентов в использовании нерезидентных структур в пользу не оффшорных юрисдикций. Компании, зарегистрированные в таких странах, как Кипр, Мальта, Нидерланды, Ирландия и др., могут пользоваться не только благоприятным налоговым режимом, предусмотренным местным законодательством или правилами ЕС, но и нормами международных соглашений об избежании двойного налогообложения.

В этом ряду не является исключением и Латвия, новейшее налоговое законодательство которой делает латвийские компании весьма удобным инструментом для ведения международного бизнеса. В настоящей статье мы рассмотрим преимущества Латвии как новой и перспективной юрисдикции для налогового планирования.

Общие сведения о налогообложении в Латвии

В налоговом законодательстве Латвии имеются правила о недостаточной капитализации, трансфертном ценообразовании и «связанных» лицах, а также «черный» список оффшорных зон.

Компания считается резидентом Латвии, если она зарегистрирована в Латвии. Налогообложению подлежат все доходы резидентов, полученные ими где-либо. Постоянные представительства иностранных компаний облагаются налогом в том же порядке, что и компании-резиденты. Нерезиденты Латвии уплачивают налог только с доходов, полученных от источников в Латвии.

Корпоративный подоходный налог и налог у источника

Дивиденды, полученные латвийской компанией от нерезидентов, освобождены от налога (вне зависимости от того, является ли компания, выплатившая дивиденды, страной ЕС или третьей страной). Однако, исключение составляют дивиденды, полученные из стран, включенных в латвийский “черный” список (который в первую очередь включает оффшоры. Латвия рассматривает в качестве оффшоров более 60 государств и территорий).

Пример 1. Российская компания выплачивает дивиденды латвийской компании. Российская компания при выплате дивидендов должна удержать налог у источника по ставке 5% (если вложение в капитал составляет не менее 75000 USD и процент участия латвийской компании в российской не менее 25%) или 10% (в остальных случаях) – в случае применения Соглашения об избежании двойного налогообложения. Если Соглашение не применяется, ставка составит 15% согласно НК РФ. Полученные латвийской компанией дивиденды не облагаются налогом в Латвии.

Дивиденды, выплачиваемые латвийской компанией нерезиденту – юридическому лицу, освобождены от налога у источника, за исключением дивидендов, выплачиваемых лицам-резидентам стран, включенных в национальный “черный” список (с таких дивидендов в Латвии удерживается налог у источника по ставке 15%).

Пример 2. Латвийская компания выплачивает дивиденды российской компании. Латвия не удерживает налог у источника при выплате компании-нерезиденту (за исключением компаний из стран «черного списка»). Налог на полученные дивиденды в России составит 9%.

Дивиденды, выплачиваемые физическим лицам, подлежат налогообложению налогом у источника в Латвии по ставке 10%.

Пример 3. Латвийская компания выплачивает дивиденды российскому физическому лицу. При выплате дивидендов физическому лицу – нерезиденту латвийская компания должна удержать налог у источника по ставке 10%. Российской физическое лицо платит в России с полученных дивидендов НДФЛ по ставке 9%. Однако, оно вправе зачесть налог с дивидендов, уплаченный в Латвии.

Прирост капитала, полученный в результате продажи имущества, облагается по обычной ставке 15%. Прирост капитала, полученный в результате продажи акций/долей, освобожден от налога (за исключением акций офшорных компаний).

Проценты и роялти, выплачиваемые латвийской компанией нерезидентам, освобождены от налога у источника (с 1 января 2014 г.), за исключением процентов и роялти, выплачиваемых лицам-резидентам стран, включенных в национальный “черный” список (с таких процентов в Латвии удерживается налог у источника по ставке 15%).

Проценты, полученные латвийской компанией, облагаются по общей ставке 15%.

Оплата консалтинговых или управленческих услуг латвийской компанией в адрес нерезидентной компании, облагаются налогом у источника по ставке 10% (кроме случаев, когда соглашением об избежании двойного налогообложения установлена пониженная ставка).

Арендные платежи в адрес нерезидентной компании за пользование имуществом в Латвии, облагаются налогом у источника по ставке 5%.

Вознаграждения, полученные от участия в латвийских партнерствах, облагаются налогом у источника по ставке 15%.

Доходы, полученные нерезидентом от продажи недвижимого имущества на территории Латвии или продажи акций компании, более 50% активов которой состоит из недвижимого имущества на территории Латвии. облагаются налогом у источника по ставке 2%.

Нормы, предусмотренные Директивами ЕС о материнских и дочерних компаниях и о процентах и роялти, предусматривают, что выплаты дивидендов, процентов и роялти между связанными компаниями в пределах ЕС (а также Швейцарии) не подлежат обложению налогом у источника выплаты.

VAT (налог на добавленную стоимость)

Стандартная ставка НДС (pievienotas vertibas nodoklis, PVN) составляет 21%.

К отдельным категориям товаров и услуг применяются пониженные ставки НДС - 12% (напр., фармацевтическая продукция) или 0% (напр., экспортные операции). а также освобождение от НДС (напр., финансовые, страховые услуги, образование, здравоохранение и др.).

Холдинговые компании в Латвии

Холдинговый режим, существующий в Латвии, отличается тем, что льготы, предоставляемые холдинговым компаниям, не требуют, чтобы компании отвечали набору определенных условий, как это практикуется в большинстве стран ЕС (таких, как, например, процент участия в капитале, длительность владения акциями дочерних компаний, вид деятельности дочерних компаний и т.п.).

Организационно-правовая форма холдинговой компании может быть любой: чаще всего это общество с ограниченной ответственностью (SIA) или акционерное общество (AS).

Гражданство и резидентство акционеров и директоров латвийской компании также может быть любым.

Помимо собственно холдинговой деятельности – владения (держания) акций дочерних компаний, управления ими и получения от них дохода – латвийские компании вправе вести иной бизнес, заключать сделки с гражданами и компаниями Латвии, использовать (покупать, арендовать, сдавать в аренду) недвижимое имущество, объекты интеллектуальной собственности, как в Латвии, так и за ее пределами.

Пример холдинговой структуры при инвестировании в Россию

Примечания:

* Полученные дивиденды облагается в России НДФЛ по ставке 9%. Однако, возможен зачет налога, удержанного в Латвии у источника выплаты.

** Ставки налога у источника в России указаны в соответствии с Соглашением об избежании двойного налогообложения между Россией и Латвией (ст.10). Если нормы Соглашения не используются, то подлежит удержанию налог у источника по ставке 15%.

*** Налог у источника в Латвии не взимается в случае, если страна компании-получателя не входит в латвийский «черный» список.

**** Налогообложение полученных дивидендов зависит от конкретной юрисдикции или организационно-правовой формы получателя. При определенных условиях возможно добиться нулевого налогообложения.

Пример холдинговой структуры при инвестировании в ЕС

Примечания:

* Налог у источника не удерживается в соответствии с Директивой ЕС о материнских и дочерних компаниях (при соблюдении определенных условий).

** Налогообложение согласно нормам страны резидентства физического лица. Может быть предусмотрена возможность зачета налога, удержанного в Латвии.

*** Налог у источника не взимается в случае, если страна компании-получателя не входит в латвийский «черный» список.

**** Налогообложение полученных дивидендов зависит от конкретной юрисдикции или организационной формы получателя. При определенных условиях возможно добиться нулевого налогообложения.

Пример связки латвийской компании и английского партнерства

Налогообложение компании Латвии при выплатах процентов

Примечания:

* Ставка налога у источника в России указана в соответствии с Соглашением об избежании двойного налогообложения между Россией и Латвией (ст.11). Если нормы Соглашения не используются, то подлежит удержанию налог у источника по ставке 20%.

** Налогом по ставке 15% облагается чистый доход, то есть разница между полученными и выплаченными процентами. Также возможен зачет налога, удержанного в России.

*** Налог у источника не взимается в случае, если страна компании-получателя не входит в латвийский «черный» список. При отнесении выплачиваемых процентов к расходам следует учитывать латвийские правила недостаточной капитализации (1:4).

**** Налогообложение полученного процентного дохода зависит от конкретной юрисдикции или организационной формы получателя. При определенных условиях возможно добиться нулевого налогообложения.

Налогообложение компании Латвии при выплатах роялти

Примечания:

* Ставка налога у источника в России указана в соответствии с Соглашением об избежании двойного налогообложения между Россией и Латвией (ст.12). Если нормы Соглашения не используются, то подлежит удержанию налог у источника по ставке 20%.

** Налогом по ставке 15% облагается чистый доход, то есть разница между полученными и выплаченными роялти. Также возможен зачет налога, удержанного в России.

*** Налог у источника не взимается в случае, если страна компании-получателя не входит в латвийский «черный» список.

**** Налогообложение полученного дохода от роялти зависит от конкретной юрисдикции или организационной формы получателя. При определенных условиях возможно добиться нулевого налогообложения.

Соглашение об избежании двойного налогообложения с Россией

Действие норм Соглашения распространяется на российские 1) налог на прибыль организаций, 2) налог на доходы физических лиц, 3) налог на имущество организаций и 4) налог на имущество физических лиц; и латвийские 1) корпоративный подоходный налог, 2) подоходный налог с физических лиц и 3) налог на недвижимое имущество.

В отношении отдельных видов доходов Соглашением установлены следующие правила:

Прибыль от предпринимательской деятельности (ст.7). Прибыль предприятия одного Договаривающегося Государства подлежит налогообложению только в этом Государстве, если только предприятие не осуществляет предпринимательскую деятельность в другом Договаривающемся Государстве через находящееся там постоянное представительство. Если предприятие осуществляет предпринимательскую деятельность вышеуказанным образом, то прибыль предприятия может облагаться налогом в другом Государстве, но только в той ее части, которая относится к такому постоянному представительству.

Прибыль от международных перевозок (ст.8). Прибыль, полученная предприятием Договаривающегося Государства от эксплуатации морских и воздушных судов, автомобильного или железнодорожного транспорта в международных перевозках подлежит налогообложению только в этом Государстве.

Для доходов от недвижимого имущества (включая его прямое использование или сдачу в аренду) и прироста стоимости капитала (в результате отчуждения недвижимого имущества или отчуждения акций/долей, более 50% стоимости которых связано с недвижимым имуществом) Соглашение допускает налогообложение в обоих государствах.

Статьями 10, 11 и 12 Соглашения устанавливаются пониженные ставки налога у источника:

1) в отношении дивидендов (ст. 10):

а) 5% от общей суммы дивидендов - если получателем дивидендов является компания (иная, чем партнерство), которая прямо владеет не менее чем 25% капитала компании, выплачивающей дивиденды, и при этом сумма вложенного капитала превышает 75000 USD или эквивалентную сумму в рублях РФ или евро;

б) 10% от общей суммы дивидендов - в остальных случаях.

2) в отношении процентов - 10% (ст. 11);

3) в отношении роялти - 5% (ст. 12).

Другие доходы, не поименованные в отдельных статьях Соглашения, облагаются только в государстве резидента, получившего такие доходы (ст. 22).

Для случаев двойного налогообложения Соглашение предусматривает для резидентов РФ и Латвии возможность вычета суммы налога, подлежащего уплате/уплаченного в другом договаривающемся государстве (ст. 24).

Установлено, что компетентные органы России и Латвии не должны требовать проставления апостиля ни на каких документах, необходимых для применения Соглашения (п. 3 Протокола к Соглашению).

Протокол, подписанный одновременно с Соглашением, предусматривает общее ограничение согласно которому «резиденту одного Договаривающегося Государства не будут предоставляться никакие льготы, предусмотренные настоящим Соглашением, по уплате или освобождению от уплаты налогов с дохода, полученного в другом Договаривающемся Государстве, если в результате консультаций между компетентными органами обоих Договаривающихся Государств установлено, что главной целью или одной из главных целей создания или существования такого резидента было получение выгод в соответствии с настоящим Соглашением, которые в противном случае были бы ему не доступны» (п. 4 Протокола).

Помимо России, Латвия имеет соглашения об избежании двойного налогообложения еще с 58 странами: Албания, Армения, Австрия, Азербайджан, Беларусь, Бельгия, Болгария, Великобритания, Венгрия, Гернси, Грузия, Германия, Греция, Джерси, Дания, Исландия, Индия, Ирландия, Израиль, Испания, Италия, Канада, Китай, Казахстан, Кувейт, Кыргызстан, Литва, Люксембург, Македония, Мальта, Мексика, Молдова, Марокко, Нидерланды, Норвегия, ОАЭ, Польша, Португалия, Румыния, Сербия, Сингапур, Словакия, Словения, США, Таджикистан, Турция, Туркменистан, Украина, Узбекистан, Финляндия, Франция, Хорватия, Черногория, Чехия, Швеция, Швейцария, Эстония, Южная Корея.

Подведем итог, обозначив традиционные и новые преимущества Латвии для корпоративного и налогового планирования.

Традиционные преимущества Латвии:

- Географическое положение: близость к России и другим странами СНГ.

Членство в Европейском Союзе, зоне Евро, едином таможенном пространстве ЕС, участие в Шенгенском Соглашении.

Недорогой процесс регистрации и поддержания бизнеса.

Ставка корпоративного подоходного налога – 15% (одна из самых низких в Европе).

Высокий уровень международного банковского обслуживания, лояльность к нерезидентам.

Широкое использование русского языка, в том числе в бизнес-среде и банковской практике.

Для применения в Латвии не требуется апостилизация официальных документов из России, Украины, Беларуси, Кыргызстана, Молдовы, Узбекистана.

Новые преимущества Латвии для налогового планирования

- Освобождение от налогообложения как получаемых, так и выплачиваемых латвийской компанией дивидендов (за исключением дивидендов, полученных из или выплачиваемых в оффшоры).

Освобождение от налогообложения процентов и роялти, выплачиваемых нерезидентам (за исключением процентов и роялти, выплачиваемых в оффшоры).

Освобождение от налогообложения прироста капитала, полученного от продажи акций (за исключением акций офшорных компаний).

Действие директив ЕС о материнских и дочерних компаниях (PSD) и о процентах и роялти (IRD): отсутствие налогов при трансграничных выплатах между связанными компаниями.

Наличие Соглашения об избежании двойного налогообложения с Россией (вступила в силу 06.11.2012, применяется с 01.01.2013).

Простота получения сертификата (подтверждения) о налоговом резидентстве.

Простая регистрация по НДС (VAT) для работы с компаниями ЕС.

Читайте также: