Финансовый результат после налогообложения учитывается на счете

Опубликовано: 13.05.2024

Бухгалтерский учет финансового результата

Согласно п. 79 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29.07.1998 N 34н (далее - Положение 34н) бухгалтерская прибыль (убыток) представляет собой конечный финансовый результат (прибыль или убыток), выявленный за отчетный период на основании бухгалтерского учета всех хозяйственных операций организации и оценки статей бухгалтерского баланса по правилам, принятым нормативными правовыми актами по бухгалтерскому учету.

Порядок действий при выявлении финансового результата деятельности организации:

ШАГ 1. Определяем прибыль (убыток) от продажи продукции, товаров, работ, услуг

Дебетовые и кредитовые обороты по всем субсчетам счета 90 ежемесячно списываем через субсчет "Прибыль (убыток) от продаж":

90, субсчет "Прибыль/убыток от продаж"

выявлена прибыль от продаж

90, субсчет "Прибыль/убыток от продаж"

выявлен убыток от продаж

Таким образом счет 90 ежемесячно имеет нулевое сальдо, полученная прибыль (убыток) аккумулируется на счете 99.

ШАГ 2. Определяем финансовый результат по прочим доходам и расходам

Финансовый результат по прочим доходам и расходам формируется на субсчете 91-9 "Сальдо прочих доходов и расходов":

91, субсчет "Сальдо прочих доходов и расходов"

выявлена прибыль от прочих операций

91, субсчет "Сальдо прочих доходов и расходов"

выявлен убыток от прочих операций

ШАГ 3. Определяем прибыль (убыток) до налогообложения

Прибыль до налогообложения - сальдо по счету 99 после выявления финансового результата от обычных видов деятельности и прочих доходов и расходов. Для этого ежемесячно финансовый результат списывается со счета 90-9 "Прибыль/убыток от продаж" и со счета 91-9 "Сальдо прочих доходов и расходов" на счет 99 "Прибыли и убытки".

По дебету счета 99 "Прибыли и убытки" отражаются убытки, а по кредиту прибыли организации. Сопоставление дебетового и кредитового оборотов за отчетный период показывает конечный финансовый результат отчетного периода.

Внимание

Сальдо, образовавшееся на счете 99 до начисления налога на прибыль, показывает финансовый результат хозяйственной деятельности организации.

Документальное оформление выявления финансового результата

В соответствии с ч. 1 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" (далее - Закон N 402-ФЗ) каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Все записи по выявлению финансового результата делают в результате расчетов и сопоставлений, при этом движения активов не происходит. Соответственно, первичными учетными документами для них являются бухгалтерские справки-расчеты.

Данные, содержащиеся в первичных учетных документах, подлежат своевременной регистрации и накоплению в регистрах бухгалтерского учета (ст. 10 Закона N 402-ФЗ). Пропуски и изъятия при регистрации объектов бухгалтерского учета в регистрах не допускаются. Формы регистров утверждает руководитель по представлению должностного лица, ведущего бухгалтерский учет.

Составляются они на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью, и должны содержать следующие обязательные реквизиты:

- наименование экономического субъекта, составившего регистр;

- дата начала и окончания ведения регистра и (или) период, за который он составлен;

- хронологическая и (или) систематическая группировка объектов бухгалтерского учета;

- величина денежного измерения объектов бухгалтерского учета с указанием единицы измерения;

- наименования должностей лиц, ответственных за ведение регистра, их подписи с указанием фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

На основании документированной систематизированной информации об объектах составляются бухгалтерские отчеты (ч. 2 ст. 1 Закона N 402-ФЗ). Они должны давать достоверное представление о финансовом положении экономического субъекта на отчетную дату и финансовом результате его деятельности за отчетный период (ч. 1 ст. 13 Закона N 402-ФЗ).

Формы бухгалтерской отчетности утверждены приказом Минфина России от 02.07.2010 N 66н. В Отчете о финансовых результатах по строке 2300 "Прибыль (убыток) налогообложения" отражается прибыль (убыток) до налогообложения, включающий прибыль (убыток) от продаж. Этот показатель определяется следующим образом:

Строка 2200 "Прибыль (убыток) от продаж" + Строка 2310 "Доходы от участия в других организациях" + Строка 2320 "Проценты к получению" + Строка 2340 "Прочие доходы" - строка 2330 "Проценты к уплате" - строка 2350 "Прочие расходы" = Строка 2300.

Пример

Организация отгрузила покупателю готовую продукцию стоимостью 1 180 000 руб. (в том числе НДС 18%). Фактическая себестоимость проданной продукции в бухгалтерском учете - 800 000 руб. Право собственности на товары переходит на дату отгрузки.

Кроме того, организация продала принадлежащий ей объект основных средств по цене ниже его остаточной стоимости. Первоначальная стоимость объекта - 400 000 руб., сумма начисленной амортизации по данным бухгалтерского учета - 200 000 руб. Срок полезного использования в бухгалтерском учете - 48 месяцев (4 года). К моменту продажи ОС эксплуатировалось 24 месяца (2 года). Продажная цена объекта по условиям договора - 118 000 руб., в том числе НДС 18 000 руб.

В бухгалтерском учете операция по реализации продукции отражается так:

31 января 2020

Анализ финансовых результатов деятельности компании: пошаговый алгоритм

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

С чего начать оценку финансовых результатов деятельности организации

Весомый блок в анализе финансового состояния предприятия – это оценка прибыльности его деятельности. Ее проводят, чтобы увидеть:

- насколько адекватны расходы организации при сложившемся уровне доходов;

- значимо ли влияние чистой прибыли в формировании собственного капитала;

- насколько эффективно используются активы и пассивы в привязке к прибыли;

- какие факторы препятствуют росту финансового результата.

По сути, в названных задачах мы обобщили этапы проведения анализа. К ним мы еще вернемся. А теперь расскажем, какими вопросами стоит задаться в начале исследования. Это будут такие:

- где взять информацию?

- за какой период делать расчеты?

- как сформулировать корректные выводы?

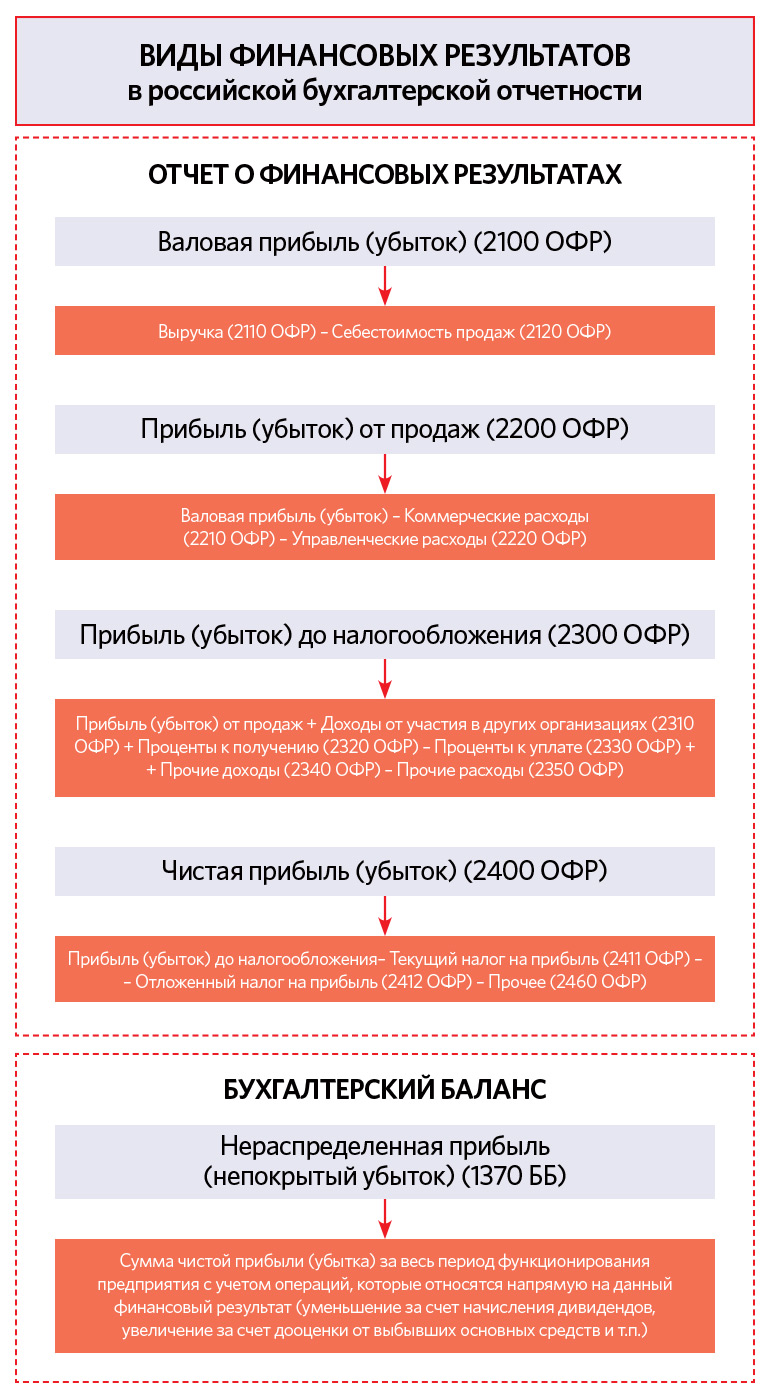

Где взять информацию? Чтобы проанализировать финансовые результаты компании, вам понадобятся отчет о финансовых результатах и бухгалтерский баланс. Отчет будет основным, так как именно он содержит четыре вида прибыли (убытка). В балансе под это отводится лишь одна строка.

За какой период делать расчеты? Если вы возьмете годовую финансовую отчетность, которая составлена по российскому формату, то анализом получится охватить максимум два года. Для, например, пятилетнего исследования, потребуются отчеты за четыре последовательных годовых периода.

Как сформулировать корректные выводы? Бытует заблуждение: финансовый анализ сводится, прежде всего, к расчету массы коэффициентов. А выводы – второстепенны и нормально, когда они строятся по принципу «Было столько, стало столько». В действительности, лучше рассчитать ограниченный набор показателей, но проникнуться их сутью и основательно разобраться, о чем говорят значения. Куча неосмысленных цифр – пустая трата времени аналитика.

Иногда проблема с пониманием и выводами кроется в нехватке общих познаний о том, как считается финансовый результат и каким он бывает. Давайте вспомним ключевые моменты этих вопросов.

Как посчитать финансовый результат деятельности предприятия

Вот несколько простых правил:

- финансовый результат деятельности предприятия – это разница между доходами и расходами. Если она положительна, то итог называется прибылью. Если отрицательна – убытком. Выходит, отождествлять прибыль с доходами, а убыток с расходами неверно. Это принципиально отличающиеся показатели;

- финансовый результат бывает разный. Все определяется тем, какие именно доходы и расходы вы берете в расчет. Например, если вообще все, то получите чистую прибыль (убыток). Если только по основным видам деятельности, то прибыль (убыток) от продаж. Иначе она именуется операционным результатом деятельности;

- предыдущие два правила не совсем подходят для расчета нераспределенной прибыли или непокрытого убытка из баланса. Там это уже не просто доходы за вычетом расходов. Это сумма чистой прибыли (убытка), которую предприятие накопило за весь период функционирования с учетом корректировки на некоторые операции. Например, на уменьшение по причине выплаты дивидендов;

- в большинстве случаев неверно отождествлять доходы и расходы с денежными притоками и оттоками. Значит, нельзя рассматривать финансовый результат как остаток денег на счетах и в кассе. Такое равенство иногда возможно лишь у организаций, которые пользуются кассовым методом признания доходов и расходов. О том, кому разрешается его использовать, написано в п. 4 и 5 ст. 6 Закона «О бухгалтерском учете».

На схеме мы показали, как называются виды финансового результата в российской отчетности и как они рассчитываются.

ОФР – отчет о финансовых результатах;

ББ – бухгалтерский баланс;

цифры в скобках – номера строк бухгалтерской отчетности

Рисунок. Виды финансовых результатов в российской отчетности

Оценка финансовых результатов: этапы и показатели

Важно понимать: в финансовом анализе нет жестко заданных правил. Это значит, что методику расчета и набор как исходных, так и итоговых показателей аналитик всегда выбирает сам. Поэтому наш подход – примерный. В нем мы ориентировались, прежде всего, на российскую отчетность. В ней нет готовых показателей маржинальной прибыли, EBITDA, NOPAT и т.п. Не будет их и в наших этапах и примерах.

Предлагаем пошаговую инструкцию, как сделать финансовый анализ предприятия в части финансовых результатов.

Этап 1. Провести горизонтальный анализ прибыли (убытка)

Суть горизонтального анализа в том, чтобы понять: как изменился финансовый результат по сравнению с предыдущим периодом. Вот некоторые его особенности:

- потребуется минимум два значения прибыли (убытка). Одно из них принимается как база для сравнения. Обычно это величина из самого раннего временного промежутка;

- рассчитываются либо абсолютные, либо относительные отклонения фактического уровня от базового. Для вычисления последних пригодятся формулы темпов роста и прироста. Смотрите их в таблице 1;

- абсолютные отклонения измеряются в той же единице, что и анализируемый показатель. В нашем случае это будут рубли. Относительные – либо в процентах, либо в долях;

- если показатель в базовом периоде равнялся нулю или имел другой знак, нежели в текущем, то темпы роста/прироста рассчитать либо не выйдет, либо они не будут иметь смысла. Для примера: в 2018 г. организация получила 1 млн руб. убытка, а в 2019 г. – 2 млн руб. прибыли. Темп прироста равен: 2 ÷ (-1) × 100% – 100% = -300%. Если трактовать буквально, то выйдет так: финансовый результат за год уменьшился на 300%. Согласитесь, это глупость;

- характер изменения (позитивный, негативный) зависит не от знака полученного отклонения. Он определяется смыслом самого показателя. Например, для доходов или прибыли важен рост и, значит, положительные величины отклонений. Для расходов и убытков, наоборот, – отрицательные.

Таблица 1. Формулы отклонений для горизонтального анализа

Название показателя

N0, N1 – значения анализируемого показателя в базовом и текущем периодах

Этап 2. Выполнить вертикальный анализ финансовых результатов деятельности предприятия

Вертикальный анализ заключается в расчете удельного веса какого-либо показателя в общей сумме однородных величин. Иначе – это оценка структуры, при которой отдельный элемент соотносится с неким целым, частью которого он является.

Данный подход отличается особенностью для всех показателей из отчета о финансовых результатах, так как не сразу ясно, что считать тем целым, на которое будут делиться частные значения. Причина: отчет строится по принципу вычитания, а не суммирования в отличие от баланса.

Поэтому предлагаем реализовать вертикальный анализ по двум направлениям:

- для нераспределенной прибыли из баланса рассчитать ее долю в собственном капитале и/или в пассиве. Это позволит понять, насколько значим вклад накопленного результата в совокупную величину источников финансирования деятельности предприятия;

- для прочих видов прибыли из отчета о финансовых результатах соотнести их значение с доходами. Причем для валовой прибыли и от продаж рассчитать соотношение с выручкой. Для прибыли до налогообложения и чистой – с суммой выручки и прочих доходов. Обоснование: так сделаем сопоставление с теми доходами, которые принимали участие в расчете конкретного вида финансового результата. Что покажут эти вычисления? Какая сумма от заработанного дохода остается у предприятия на каждом этапе формирования прибыли. Косвенно это характеристика значительности расходной части, ведь чем меньше получится удельный вес, тем больше расходов приходится на каждый рубль дохода.

Важно помнить: вертикальный анализ лишен смысла для показателей убытка.

Вот формула для расчета удельного веса:

где Ni – значение конкретного показателя (часть);

∑Ni – величина общего показателя, в который Ni входит как составной элемент (целое).

Этап 3. Рассчитать показатели рентабельности

Абсолютные значения финансового результата имеют большой недостаток: низкая степень сравнимости с другими организациями. Это так, даже если исследуется финансовая отчетность предприятий одного вида деятельности. Например, у федеральной торговой сети рублевая прибыль запросто окажется в разы выше, чем у локального магазина. Однако ее соотношение с величиной активов, собственного капитала или выручки может показать иную картину – совсем не в пользу торгового гиганта.

Такие соотношения значений финансового результата с прочими показателями деятельности организации называются рентабельностью. Их несомненное преимущество – открывающаяся возможность сравнивать изначально несопоставимые абсолютные величины.

Вот несколько особенностей, которые характерны для таких относительных величин:

- есть базовая схема расчета. Ее суть: в числителе – всегда прибыль, в знаменателе – тот показатель, рентабельность которого рассчитывается. Чаще других это: активы, собственный капитал и выручка. Но ничто не мешает поставить в знаменатель только внеоборотные или оборотные активы, обязательства или заемные средства. Конкретные названия показателей определяются именно знаменателем. Например, рентабельность активов, собственного капитала, продаж и т.д.;

- какую именно прибыль использовать в числителе? Решайте сами. Чаще других используются чистая и от продаж;

- если в знаменателе формулы находится балансовый показатель, значит, берется его среднегодовое значение, а не просто величина на дату. Почему? Потому что прибыль из числителя – это финансовый результат, который получен за период. Неверно совмещать при расчете периодические и точечные значения. Разумный выход: превратить то, что сложилось на дату, в то, что было в среднем за год. Не самый точный, но самый простой способ для этого – суммировать половинки значений на начало и на конец года. Помните: в балансе все данные приводятся на конец периода, например, на 31.12.2019 г. Их можно расценить, как величину на начало следующего года, то есть на 01.01.2020 г.;

- в чем измеряется рентабельность? Стандартная практика – проценты. Реже – доли единиц. И совсем редко, но тоже приемлемо – рубли на рубль. Например, для рентабельности активов, рассчитанной по чистой прибыли и равной 10%, трактовка будет следующей: на каждый рубль, который вложили в активы, идет отдача в виде 10 копеек чистой прибыли;

- неверно называть рентабельностью те показатели, в числителе которых – убыток. Правильнее – убыточность. В данном случае не будет противоречия с исконным смыслом слова «рента».

Смотрите в таблице 2 формулы основных показателей рентабельности. Дальше в примере мы воспользуемся именно таким набором.

Таблица 2. Относительные показатели для оценки финансовых результатов

«БУХГАЛТЕРСКИЙ УЧЕТ 2»

1. Учет финансовых результатов

Финансовый результат может выражаться в форме прибыли (превышения доходов над расходами) или в форме убытка (превышения расходов над доходами).

Как уже говорилось в брошюре «Учет затрат на производство», не все расходы предприятия могут быть включены в себестоимость готовой продукции. В этой связи фактическая (экономическая) прибыль предприятия может быть меньше бухгалтерской (налогооблагаемой) прибыли, поскольку некоторые затраты могут быть списаны за счет чистой прибыли (т.е. прибыли после уплаты налога).

2. Формирование прибыли

Балансовая прибыль предприятия представляет собой суммы прибыли от реализации продукции (работ, услуг), основных средств, прочих активов и доходов от внереализационных операций, уменьшенных на величину потерь от внереализационных операций.

Прибыль от реализации продукции (работ, услуг) определяется как разница между выручкой от реализации (без учета налога на добавленную стоимость, акцизов) и затратами на производство и реализацию продукции (работ, услуг)

Операционными доходами являются:

- поступления, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации;

- поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

- поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам);

- доход, полученный организацией в результате совместной деятельности (по договору простого товарищества);

- поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров;

- проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке.

Операционными расходами являются:

- расходы, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации;

- расходы, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

- расходы, связанные с участием в уставных капиталах других организаций;

- расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции;

- проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов);

- расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

- прочие операционные расходы.

В состав доходов от внереализационных операций включаются:

- штрафы, пени, неустойки за нарушение условий договоров;

- активы, полученные безвозмездно, в том числе по договору дарения;

- поступления в возмещение причиненных организации убытков;

- прибыль прошлых лет, выявленная в отчетном году;

- суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности;

- курсовые разницы;

- сумма дооценки активов (за исключением внеоборотных активов);

- прочие внереализационные доходы.

В состав убытков (потерь) от внереализационных операций включаются:

- штрафы, пени, неустойки за нарушение условий договоров;

- возмещение причиненных организацией убытков;

- убытки прошлых лет, признанные в отчетном году;

- суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания;

- курсовые разницы;

- сумма уценки активов (за исключением внеоборотных активов);

- прочие внереализационные расходы.

Формирование прибыли для целей бухгалтерского учета происходит следующим образом:

Выручка от реализации продукции (работ, услуг)

(Налог на добавленную стоимость)

(Затраты на производство и реализацию продукции (работ, услуг))

Прибыль (убыток) от реализации продукции (работ, услуг)

Операционные доходы и расходы

Прибыль (доходы) от внереализационных операций

(Убыток (потери) от внереализационных операций)

Прибыль до налогообложения

Налог на прибыль и иные аналогичные платежи

Чрезвычайные доходы и расходы

Чистая прибыль, остающаяся в распоряжении предприятия

3. Техника учета финансовых результатов

Внереализационные доходы и потери учитываются на счете 91. По мере возникновения доходы отражаются по кредиту счета 91, а потери по дебету.

Хозяйственные операции отражают на счете 99 «Прибыли и убытки» по так называемому кумулятивному принципу, т.е. нарастающим итогом с начала года. Сопоставлением кредитового и дебетового оборотов по счету 99 определяют конечный финансовый результат за отчетный период. Превышение кредитового оборота над дебетовым отражается в качестве сальдо по кредиту счета 99 и характеризует размер прибыли организации, а превышение дебетового оборота записывается как сальдо по дебету счета 99 и характеризует размер убытка организации. Счет 99 имеет одностороннее сальдо.

Конечный финансовый результат организации для целей бухгалтерского учета складывается под влиянием:

а) финансового результата от реализации продукции (работ, услуг), основных средств, материалов и другого имущества;

б) внереализационных прибылей и убытков.

Различие между этими составными частями прибыли или убытков состоит в том, что финансовый результат от реализации продукции и другого имущества первоначально определяют по счетам 90 и 91, а затем с этих счетов списывают на счет 99.

Внереализационные прибыли и убытки сразу относят на счет 99 без предварительной записи на промежуточных счетах.

4. Учет финансовых результатов от реализации продукции (работ, услуг)

5. Учет финансовых результатов от прочей реализации

По дебету счета 91 отражают балансовую стоимость реализуемого имущества, расходы по реализации имущества и суммы НДС, а по кредиту выручку от реализации имущества (включая указанные налоги).

Финансовый результат по счету 91 определяют сопоставлением дебетового и кредитового оборотов. Выявленную разницу между этими оборотам списывают со счета 91 на счет 99 таким же образом, как и со счета 90 «Продажи «.

6. Учет доходов и расходов от внереализационных операций

Достаточно полный перечень внереализационных доходов и расходов в ПБУ 9/99, ПБУ 10/99.

Доходы от участия в других организациях возникают при получении организацией части прибыли других организаций (от сдачи части имущества в счет вклада в уставный капитал других организаций и дочерних организаций), в виде дивидендов по приобретенным, акциям, а также арендной платы за сдачу в аренду имущества. Начисленные доходы оформляют следующей бухгалтерской записью:

Дебет счета 76 «Расчеты с разными дебиторами и кредиторами» (на сумму доходов от вкладов в уставный капитал других организаций, арендной платы и дивидендов);

Кредит счета 99 «Прибыли, и убытки» (на всю сумму начисленных доходов).

Поступившие платежи по доходам отражают по дебету счетов учета денежных средств (50, 51,52, 55) и кредиту счета 76.

Доходы и расходы, убытки от финансовых операций состоят из курсовых валютных разниц, доходов от облигаций и процентов за средства, переданные в займы, расходов по приобретению облигаций.

Положительные курсовые разницы в зависимости от объекта учета оформляют следующими бухгалтерскими записями:

Дебет счетов 50 «Касса», 52 «Валютный счет» (на разницу по денежным средствам в валюте);

Дебет счета: 71 «Расчеты с подотчетными лицами» (по операциям выдачи валюты под отчет) и других счетов;

Кредит счета 91 «Прочие доходы и расходы «.

По задолженности перед поставщиками и подрядчиками положительную курсовую разницу отражают по кредиту счета 91и дебету счета 60 «Расчеты с поставщиками и подрядчиками». Отрицательные курсовые разницы оформляют обратными бухгалтерскими проводками по отношению к положительной курсовой разнице.

Доходы организаций по облигациям оформляют бухгалтерскими записями в том же порядке, как и доходы от участия в других организациях. Прочие внереализационные доходы, расходы и потери списывают с дебета или кредита соответствующих счетов в момент их выявления на счет 91 «Прочие доходы и расходы «.

Например, с кредита счета 60 «Расчеты с поставщиками и подрядчиками» в дебет счета 91 списывают сумму начисленных предприятию штрафов, пеней, неустоек.

Затраты по аннулированным производственным заказам списывают в дебет счета 91 с кредита счетов 20 «Основное производство» (на стоимость неиспользованных полуфабрикатов, деталей и узлов), 97 «Расходы будущих периодов» (на сумму затрат по подготовке производства, относящихся к аннулированным заказам) и др.

Прибыль прошлых лет, выявленную в отчетном году, отражают по дебету счетов учета денежных средств или иных активов и кредиту счета 91; убытки оформляют обратной бухгалтерской проводкой.

Поступления от уплаты штрафов, пеней, различных неустоек и других видов санкций отражают по кредиту счета 91 и дебету счетов учета денежных средств и расчетов с дебиторами.

Уплаченные организацией суммы штрафов, пеней, неустоек и суммы от других санкций отражают по дебету счета 91 с кредита счетов учета денежных средств. При этом суммы, внесенные в бюджет в виде санкций, в состав расходов от внереализационных операций не включают, а отражают по дебету счета 99 «Прибыли и убытки».

Счет 90 имеют следующую структуру:

Счет 91 имеют следующую структуру:

Рассмотрим на примере методику определения сальдо по счету 99 «Прибыли и убытки» за каждый квартал отчетного года:

В данном случае за 1 и 2 кварталы по счету 99 было зафиксировано дебетовое сальдо, что означает общий балансовый убыток в эти периоды. В 3 и 4 кварталах и в целом за год сальдо стало кредитовым, характеризующим балансовую прибыль за 9 месяцев и за год.

Если же судить по квартальным результатам, то убыток стал результатом хозяйственной деятельности только в первом квартале. Во 2 квартале уже получена прибыль в размере 450 руб. (11.300 10.850), что повлекло уменьшение убытка за 6 месяцев.

В течение 3 квартала получено прибыли на сумму 3,200 руб. (12.800 9.600.), часть которой перекрыта убытком за 1 квартал. Балансовая прибыль за 9 месяцев отчетного года составила 1,850 руб.

В 4 квартале также была получена прибыль (1.450 руб.), что еще более увеличило сумму балансовой прибыли за год.

Правила учета создания и использования фондов и резервов будут рассмотрены в следующей брошюре «Учет фондов и резервов».

Учет собственной прибыли ведется на счете 84 «Нераспределенная прибыль (непокрытый убыток)».

Прибыль, остающаяся в распоряжении предприятия после уплаты налогов, может быть использована на выплату дивидендов учредителям.

Сформированный на счете 99 финансовый результат переносится на счет 84 «Нераспределенная прибыль (непокрытый убыток)» следующей записью:

Нераспределенная прибыль представляет собой сумму чистой прибыли, не распределенной в виде дивидендов (или иным способом) между участниками предприятия в соответствии с учредительными документами и отражается по кредиту счета 84 «Нераспределенная прибыль (непокрытый убыток)».

Убыток за отчетный период показывается по дебету счета 84. Кредитовое сальдо этого счета переносится в балансовый отчет как прибыль, дебетовое как непокрытый убыток.

Начисление дивидендов (иное распределение прибыли) отражается следующей записью по счетам 84 «Нераспределенная прибыль (непокрытый убыток)» и 75 «Расчеты с учредителями»:

Непокрытые убытки отчетного периода могут покрываться за счет резервных фондов, за счет взносов участников (если это предусмотрено учредительными документами). При недостаточности этих средств на счете 84 образуется дебетовое сальдо, которое переходит на следующий год.

7. Учет доходов будущих периодов

К счету 98 «Доходы будущих периодов» могут быть открыты субсчета:

98-1 «Доходы, полученные в счет будущих периодов»,

98-2 «Безвозмездные поступления»,

98-3 «Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы»,

98-4 «Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам ценностей» и др.,

На субсчете 98-1 «Доходы, полученные в счет будущих периодов» учитывается движение доходов, полученных в отчетном периоде, но относящихся к будущим отчетным периодам: арендная или квартирная плата, плата за коммунальные услуги, выручка за грузовые перевозки, за перевозки пассажиров по месячным и квартальным билетам, абонементная плата за пользование средствами связи и др.

По кредиту счета 98 «Доходы будущих периодов» в корреспонденции со счетами учета денежных средств или расчетов с дебиторами и кредиторами отражаются суммы доходов, относящихся к будущему отчетному периоду, а по дебету суммы доходов, перечисленные на соответствующие счета при наступлении отчетного периода, к которому эти доходы относятся.

Например, поступившие в счет доходов будущих периодов платежи за коммунальные услуги отражают по дебету счета 50 «Касса» и кредиту субсчета 98-1. При наступлении отчетного периода, к которому эти платежи относятся, их списывают с кредита счета 90 «Продажи « в дебет субсчета 83-1.

На субсчете 98-2 «Безвозмездные поступления» учитывается стоимость активов, полученных организацией безвозмездно. По кредиту счета 98 в корреспонденции со счетом 08 отражается рыночная стоимость активов ( основных средств и нематериальных активов), полученных безвозмездно. Суммы, учтенные на счете 98 списывают в кредит счета 91:

- по безвозмездно поступившим основным средствам и нематериальным активам- по мере начисления амортизации;

- по иным полученным безвозмездно материальным ценностям- по мере списания на счета учета затрат.

На субсчете 98-3 «Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы» учитывается движение предстоящих поступлений задолженности по недостачам, выявленным в отчетном периоде за прошлые годы.

8. Учет резервов

Сомнительным долгом признается дебиторская задолженность организации, которая не погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями.

Резерв сомнительных долгов создается на основе результатов проведенной инвентаризации дебиторской задолженности организации.

Величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично.

Если до конца отчетного года, следующего за годом создания резерва сомнительных долгов, этот резерв в какой-либо части не будет использован, то неизрасходованные суммы присоединяются при составлении бухгалтерского баланса на конец отчетного года к финансовым результатам.

На сумму создаваемых резервов сомнительных долгов дебетуют счет 91 «Прочие доходы и расходы « и кредитуют счет 63 «Резервы по сомнительным долгам». Списание невостребованной дебиторской задолженности отражают по дебету счета 63 «Резервы по сомнительным долгам», с кредита счетов 62 «Расчеты с разными дебиторами и кредиторами», 76 «Расчеты с разными дебиторами и кредиторами и т.д. Присоединение неизрасходованных сумм резервов сомнительных долгов к прибыли года, следующего за годом их создания, отражают по дебету счета 63 «Резервы по сомнительным долгам» и кредиту счета 91 «Прочие доходы и расходы».

9. Резервы под обесценение финансовых вложений

Создание указанного резерва отражается по дебету счету 91 «Прочие доходы и расходы « и кредиту счета 59 «Резервы под обесценение финансовых вложений». Величина резерва определяется отдельно по каждому виду ценных бумаг, котирующихся на бирже или на специальных аукционах, котировка которых регулярно публикуется.

Если до конца года, следующего за годом создания резерва под обесценение вложений в ценные бумаги, этот резерв в какой-либо части не будет использован, то неизрасходованные суммы присоединяются при составлении бухгалтерского баланса на конец года к финансовым результатам организации соответствующего года.

Основные проводки по учету финансовых результатов:

10. Заключение

Эта брошюра должна дать Вам представление о следующих основных понятиях, связанных с учетом финансовых результатов:

- бухгалтерская и экономическая прибыль;

- формирование прибыли;

- учет доходов и потерь от внереализационных операций;

- методику определения сальдо по счету 99 «Прибыли и убытки»;

- формы использования прибыли;

- учет использования прибыли.

Следующая брошюра из блока «Бухгалтерский учет-2» ознакомит Вас с учетом фондов и резервов.

Среда19 мая 2021 г.

| МРОТ: Учетная ставка ЦБ: | 12792 руб. 4,5% |

Типовые бланки

- Бухгалтерские

- Кадровые

- Юридические

- Статистические

- Экономические

- Должностные инструкции

Полезности

Бухгалтерский учет

- Основные средства

- Нематериальные активы

- Товарно-материальные ценности

- Затраты на производтво

- Денежные средства

- Расчеты с персоналом

- Расчеты с бюджетом

- Готовая продукция

- Финансовые результаты

- Капитал и резервы

- Учетная политика

- Учет и оплата труда

Налоговый учет

- НДС

- ЕСХН

- УСНО

- ЕНВД

- НДФЛ

- Страховые взносы

- Взносы в ФСС

- Налог на имущество

- Водный налог

- Земельный налог

- Транспортный налог

- Налог на прибыль

- Налог на игорный бизнес

- Акцизы

- Налог на пользование полезными ископаемыми

- Патентная система налогообложения

Управленческий учет

- Проблемы организации управленческого учета на предприятиях

- Сущность и назначение управленческого учета

- Затраты, формирующие себестоимость продукции, работ, услуг

- Системы учета затрат и калькулирования себестоимости

- Анализ и принятие краткосрочных управленческих решений

- Анализ и принятие долгосрочных инвестиционных решений

- Планирование и бюджетирование

Классификаторы

- ОКСМ

- ОКВЭД [1.1]

- ОКВЭД [2]

- ОКВ

- ОКДП

- ОКЕИ

- ОКФС

- ОКОПФ

- ОКУН

- ОКОФ

- ИНКОТЕРМС

- ОКИН

- ОКЭР

- КСД

- ОКСО

Разработка сайта:

Главный редактор:

| Порядок формирования и учета конечного финансового результата |

|

Конечный финансовый результат (чистая прибыль или чистый убыток) от деятельности организации в отчетном периоде слагается из финансового результата от обычных видов деятельности, а также прочих доходов и расходов. Формирование конечного финансового результата от всех видов доходов и расходов организации осуществляется на счете 99 «Прибыли и убытки». По дебету счета 99 «Прибыли и убытки» отражаются убытки (потери, расходы), а по кредиту — прибыли (доходы) организации. На счете 99 «Прибыли и убытки» в течение отчетного года отражаются:

Сопоставление дебетового и кредитового оборотов за отчетный период по счету 99 «Прибыли и убытки» показывает конечный финансовый результат отчетного периода. На счете 99 «Прибыли и убытки» в течение отчетного года также отражаются начисленные платежи налога на прибыль и платежи по перерасчетам по этому налогу из фактической прибыли, а также суммы причитающихся налоговых санкций — в корреспонденции со счетом 68 «Расчеты по налогам и сборам». По окончании отчетного года при составлении годовой бухгалтерской отчетности счет 99 «Прибыли и убытки» закрывается. При этом заключительной записью декабря сумма чистой прибыли (убытка) отчетного года списывается со счета 99 «Прибыли и убытки» в кредит (дебет) счета 84 «Нераспределенная прибыль (непокрытый убыток)». До введения в действие ПБУ 18/02 бухгалтерскую прибыль (прибыль до налогообложения) в общем случае можно было определить по следующей формуле: Пдн = ФРовд + ФРпдр, где Пдн — прибыль организации до налогообложения; ФРовд — финансовый результат от обычных видов деятельности, формируемый в виде сальдо на субсчете 90–9 «Прибыль/убыток от продаж»; ФРпдр — финансовый результат от прочих доходов и расходов, формируемый в виде сальдо на субсчете 91–9 «Сальдо прочих доходов и расходов». До введения в действие ПБУ 18/02 текущий налог на прибыль организации отражался в бухгалтерском учете записью по кредиту счета 99 «Прибыли и убытки» и дебету счета 68 «Расчеты по налогам и сборам» (субсчет 68–2 «Расчеты по налогу на прибыль»). Указанную выше формулу и бухгалтерскую проводку по начислению налога на прибыль могут использовать организации, являющиеся субъектами малого предпринимательства и имеющие право не применять нормы ПБУ 18/02. Остальные организации (кроме кредитных, страховых организаций и бюджетных организаций) должны определять текущий налог на прибыль (текущий налоговый убыток) расчетным путем в соответствии с нормами ПБУ 18/02. В соответствии с ПБУ 18/02 размер текущего налога на прибыль, сформированного в бухгалтерском учете и подлежащего уплате в бюджет, определяется в виде сальдо по счету 68 «Расчеты по налогам и сборам» (субсчет 68–2 «Расчеты по налогу на прибыль»). Построение аналитического учета по счету 99 «Прибыли и убытки» должно обеспечивать формирование данных, необходимых для составления отчета о прибылях и убытках. Без учета норм ПБУ 18/02 общая схема формирования конечного финансового результата и чистой прибыли организации отражается в бухгалтерском учете следующими проводками: Бухгалтерский учет финансового результата Согласно п. 79 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29.07.1998 N 34н (далее - Положение 34н) бухгалтерская прибыль (убыток) представляет собой конечный финансовый результат (прибыль или убыток), выявленный за отчетный период на основании бухгалтерского учета всех хозяйственных операций организации и оценки статей бухгалтерского баланса по правилам, принятым нормативными правовыми актами по бухгалтерскому учету. Порядок действий при выявлении финансового результата деятельности организации: ШАГ 1. Определяем прибыль (убыток) от продажи продукции, товаров, работ, услуг Дебетовые и кредитовые обороты по всем субсчетам счета 90 ежемесячно списываем через субсчет "Прибыль (убыток) от продаж": 90, субсчет "Прибыль/убыток от продаж" выявлена прибыль от продаж 90, субсчет "Прибыль/убыток от продаж" выявлен убыток от продаж Таким образом счет 90 ежемесячно имеет нулевое сальдо, полученная прибыль (убыток) аккумулируется на счете 99. ШАГ 2. Определяем финансовый результат по прочим доходам и расходам Финансовый результат по прочим доходам и расходам формируется на субсчете 91-9 "Сальдо прочих доходов и расходов": 91, субсчет "Сальдо прочих доходов и расходов" выявлена прибыль от прочих операций 91, субсчет "Сальдо прочих доходов и расходов" выявлен убыток от прочих операций ШАГ 3. Определяем прибыль (убыток) до налогообложения Прибыль до налогообложения - сальдо по счету 99 после выявления финансового результата от обычных видов деятельности и прочих доходов и расходов. Для этого ежемесячно финансовый результат списывается со счета 90-9 "Прибыль/убыток от продаж" и со счета 91-9 "Сальдо прочих доходов и расходов" на счет 99 "Прибыли и убытки". По дебету счета 99 "Прибыли и убытки" отражаются убытки, а по кредиту прибыли организации. Сопоставление дебетового и кредитового оборотов за отчетный период показывает конечный финансовый результат отчетного периода. ВниманиеСальдо, образовавшееся на счете 99 до начисления налога на прибыль, показывает финансовый результат хозяйственной деятельности организации. Документальное оформление выявления финансового результата В соответствии с ч. 1 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" (далее - Закон N 402-ФЗ) каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Все записи по выявлению финансового результата делают в результате расчетов и сопоставлений, при этом движения активов не происходит. Соответственно, первичными учетными документами для них являются бухгалтерские справки-расчеты. Данные, содержащиеся в первичных учетных документах, подлежат своевременной регистрации и накоплению в регистрах бухгалтерского учета (ст. 10 Закона N 402-ФЗ). Пропуски и изъятия при регистрации объектов бухгалтерского учета в регистрах не допускаются. Формы регистров утверждает руководитель по представлению должностного лица, ведущего бухгалтерский учет. Составляются они на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью, и должны содержать следующие обязательные реквизиты: - наименование экономического субъекта, составившего регистр; - дата начала и окончания ведения регистра и (или) период, за который он составлен; - хронологическая и (или) систематическая группировка объектов бухгалтерского учета; - величина денежного измерения объектов бухгалтерского учета с указанием единицы измерения; - наименования должностей лиц, ответственных за ведение регистра, их подписи с указанием фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц. На основании документированной систематизированной информации об объектах составляются бухгалтерские отчеты (ч. 2 ст. 1 Закона N 402-ФЗ). Они должны давать достоверное представление о финансовом положении экономического субъекта на отчетную дату и финансовом результате его деятельности за отчетный период (ч. 1 ст. 13 Закона N 402-ФЗ). Формы бухгалтерской отчетности утверждены приказом Минфина России от 02.07.2010 N 66н. В Отчете о финансовых результатах по строке 2300 "Прибыль (убыток) налогообложения" отражается прибыль (убыток) до налогообложения, включающий прибыль (убыток) от продаж. Этот показатель определяется следующим образом: Строка 2200 "Прибыль (убыток) от продаж" + Строка 2310 "Доходы от участия в других организациях" + Строка 2320 "Проценты к получению" + Строка 2340 "Прочие доходы" - строка 2330 "Проценты к уплате" - строка 2350 "Прочие расходы" = Строка 2300. ПримерОрганизация отгрузила покупателю готовую продукцию стоимостью 1 180 000 руб. (в том числе НДС 18%). Фактическая себестоимость проданной продукции в бухгалтерском учете - 800 000 руб. Право собственности на товары переходит на дату отгрузки. Кроме того, организация продала принадлежащий ей объект основных средств по цене ниже его остаточной стоимости. Первоначальная стоимость объекта - 400 000 руб., сумма начисленной амортизации по данным бухгалтерского учета - 200 000 руб. Срок полезного использования в бухгалтерском учете - 48 месяцев (4 года). К моменту продажи ОС эксплуатировалось 24 месяца (2 года). Продажная цена объекта по условиям договора - 118 000 руб., в том числе НДС 18 000 руб. В бухгалтерском учете операция по реализации продукции отражается так: Читайте также:

|