Финансирование государственных расходов налоги

Опубликовано: 16.05.2024

Расходы бюджета осуществляются с помощью бюджетного финансирования — системы предоставления денежных средств предприятиям, организациям и учреждениям на проведение мероприятий, предусмотренных бюджетом.

Бюджетное финансирование основано на определенных принципах, характеризуется специфическими формами и методами предоставления средств.

Принципы бюджетного финансирования играют важную роль в организации рациональной системы бюджетного финансирования. К ним относятся:

1) получение максимального эффекта при минимуме затрат. Бюджетные средства должны предоставляться лишь при условии обеспечения наибольшей результативности от их использования. Этот эффект может выражаться, с одной стороны, в решении различных задач социально-экономического развития страны, а с другой, — в обратном притоке в бюджет денежных средств за счет роста доходов получателей бюджетных ассигнований;

2) целевой характер использования бюджетных ассигнований. Юридические лица получают средства из бюджета только на основе утвержденного бюджета, причем на заранее обусловленные цели. Строгое соблюдение этого принципа препятствует неэффективному использованию бюджетных ассигнований;

3) предоставление бюджетных средств в меру выполнения производственных и других показателей и с учетом использования ранее отпущенных ассигнований. Зависимость бюджетного финансирования от выполнения показателей позволяет финансовым органам осуществлять действенный и эффективный контроль за деятельностью предприятий, организаций и учреждений;

4) безвозвратность бюджетных ассигнований. Предоставление средств без условия их обязательного возврата в государственный бюджет;

5) бесплатность бюджетных ассигнований: выделение бюджетных средств без уплаты государству каких-либо доходов в виде процента или других видов оплаты ассигнований.

Способы и формы бюджетного финансирования. В практике бюджетных ассигнований используются два способа бюджетного финансирования:

? финансирование по системе «нетто-бюджет». Этот способ предоставления денежных средств характеризуется тем, что бюджетные ассигнования выделяются на довольно ограниченный круг затрат, предусмотренных утвержденным бюджетом;

? финансирование по системе «брутто-бюджет». Применяется для предприятий и организаций, полностью состоящих на бюджетном финансировании. В этом случае бюджетные ассигновании выделяются на все виды расходов, которые связаны как с текущим содержанием, так и с расширением деятельности бюджетных учреждений.

Указанные способы предоставления денежных средств осуществляются при помощи следующих форм бюджетного финансирования:

1) ассигнований на содержание бюджетных учреждений;

2) средств на оплату товаров, работ и услуг, выполняемых физическими и юридическими лицами по государственным и муниципальным контрактам;

3) трансфертов населению;

4) субвенций и субсидий физическим и юридическим лицам;

5) дотаций, субвенций и субсидий нижестоящим бюджетам и государственным внебюджетным фондам;

6) инвестиций в уставные капиталы действующих или вновь создаваемых юридических лиц.

Важным элементом бюджетного финансирования являются методы предоставления средств из бюджета. С их помощью, финансовые органы обеспечивают денежными средствами предусмотренные бюджетом мероприятия, осуществляют переброску средств в целях достижения других результатов их использования, регулируют складывающиеся пропорции в распределении финансовых ресурсов.

Расходы, производимые государством в сфере материального производства, жилищно-коммунальном хозяйстве, относятся к расходам на финансирование экономики страны.

Бюджетные средства предоставляются министерствам, ведомствам и предприятиям на затраты по расширению производства (капитальные вложения), на обеспечение простого воспроизводства (субсидии, дотации и трансферты), на операционные и прочие расходы.

Расходы на финансирование народного хозяйства планируются по министерствам, ведомствам и предприятиям и одновременно предусматриваются по целевому назначению.

Основная часть бюджетных средств выделяется приоритетным отраслям народного хозяйства, к которым относятся топливная промышленность, энергетика, сельское хозяйство и транспорт.

С точки зрения целевого использования бюджетных средств наибольшее значение для развития экономики имеют расходы на финансирование капитальных вложений. Финансирование капитальных вложений — предоставление денежных средств на создание новых и расширение действующих основных фондов производственного и непроизводственного назначения. В связи с ограниченностью бюджетных ресурсов денежные средства выделяются на ограниченный круг инвестиций, включенных в целевые программы или осуществляемые по решению исполнительных органов власти.

Важным направлением- расходов на финансирование народного хозяйства является выплата различных субсидий, дотаций и субвенций юридическим лицам. Эта средства выделяются для покрытия различных текущих расходов и убытков государственных, муниципальных и частных предприятий. Основная часть этих расходов направляется в угольную промышленность, агропромышленный комплекс, жилищно-коммунальное хозяйство, городской транспорт и другие отрасли народного хозяйства.

Расходы на социальные нужды связаны с выполнением государством социальных функций. Эти расходы подразделяются на следующие его основные группы:

1) образование;

2) культура, искусство и кинематография;

3) средства массовой информации;

4) здравоохранение и физическая культура;

5) социальная политика.

Расходы на социальные нужды определяются на основе принципов сметного тонирования. Финансируются эти расходы по конкретным мероприятиям и видам затрат. Объем расходов определяется на основе взаимосвязанных друг с другом смет, разрабатываемых в учреждениях непроизводственной сферы, и расчетов ассигнований, составляемых в финансовых органах. В основе расчетов — показатели деятельности учреждений, характеризующие обслуживаемые контингента (количество учащихся, учебных групп, классов, число коек, проведенных операций и т.п.) При этом учитывается время функционирования в течение года. Эти показатели служат расчетными единицами. Денежный расход на расчетную единицу устанавливается по норме, обеспечивающей функционирование и развитие бюджетного учреждения.

Бюджетные нормы. Основной принцип расходования бюджетных средств — строгое их регламентирование по назначению и времени. Учреждение не вправе использовать денежные средства на цели, не предусмотренные сметой. Расходы сметы бюджетных учреждений включают закрытый перечень затрат, в состав которых входят:

? оплата труда работников;

? взносы в государственные внебюджетные фонды;

? трансферты населению (пенсии, стипендии, пособия, компенсации и другие социальные выплаты, установленные законодательством);

? командировочные и иные компенсационные выплаты работникам;

? оплата товаров, работ и услуг.

Указанные расходы осуществляются по установленным нормам расходов, которые представляют собой выраженную в определенной сумме денежных средств меру удовлетворения конкретной потребности.

Применяются разнообразные виды денежных норм:

1) нормы, основанные на натуральных показателях использования материальных ценностей (нормы расходов на питание, приобретение медикаментов, мягкого инвентаря, форменной одежды и т.д.). Такие нормы представляют собой денежное выражение материальных норм;

2) обобщенные индивидуальные выплаты — заработная плата, пенсии, стипендии, командировочные;

3) нормы, построенные опытно-статистическим способом на основе обобщения показателей расхода средств в прошлые периоды и с учетом бюджетных возможностей.

По степени сложности нормы подразделяются на простые (отдельный вид расхода) и комбинированные, или укрупненные, охватывающие совокупность видов расходов, образующих статью, несколько родственных статей или все расходы учреждения. В современных условиях все большее значение приобретают укрупненные нормы расходов, охватывающие все виды затрат учреждений социальной сферы. Использование таких норм позволяет ориентировать работу этих учреждений на достижение конечных результатов: обучение детей, подготовку специалистов, оказание помощи больным. Кроме того, применение укрупненных норм расширяет самостоятельность учреждений по использованию бюджетных средств на различные направления расходов и повышает их заинтересованность в рациональном и экономном использовании ресурсов.

Бюджетные нормы подвергаются изменениям под влиянием многих факторов. Увеличение норм связано с изменением системы цен и тарифов, ростом заработной платы в народном хозяйстве, с появлением дополнительных возможностей по финансированию расходов в местных бюджетах и т.п.

При планировании и финансировании расходов бюджетных учреждений на закупки товаров, работ и услуг учитывается, что все эти закупки на сумму свыше 2000 минимальных размеров оплаты труда осуществляются исключительно на основе государственных и муниципальных контрактов — договоров, заключенных органами государственной власти, местного самоуправления или бюджетными учреждениями с физическими и юридическими лицами в целях обеспечения государственных и муниципальных нужд, предусмотренных бюджетом, размещенных, как правило, на конкурсной основе и включающих обязательное условие о выплате неустойки исполнителем при нарушении его условий.

Смета расходов является финансовым планом бюджетных учреждений. Смета не имеет доходной части, так как получаемое финансирование не представляет для учреждения дохода, а является лишь поступлением средств, равным по объему и целевому направлению расходам учреждения. На основе смет финансовые органы определяют объем расходов на социальные нужды, который включается в состав бюджета на текущий год.

1. Часть расходов на социальные нужды финансируется из бюджета в ином порядке. Так, например, обеспечивается недостаток средств театрально-зрелищных предприятий и средств массовой информации. Услуги этих предприятий являются платными, но собственных доходов недостаточно для покрытия всех расходов. Разница между расходами и доходами предприятий подлежит возмещению из бюджета.

2. Самостоятельной группой расходов бюджета является финансирование науки. Из бюджета средства направляются на работы по важнейшим перспективным теоретическим исследованиям и по общегосударственным целевым научно-техническим программам. Средства на эти цели выделяются непосредственно Российской академии наук, отраслевым академиям, высшим учебным заведениям, архивам и другим организациям, занимающимся осуществлением научно-исследовательских и опытно-конструкторских работ.

3. Финансирование научных учреждений осуществляется в сметном порядке. Во всех учреждениях составляются сметы расходов по каждой конкретной теме. Порядок планирования и финансирования расходов аналогичен методике, применяемой по расходам на социально-культурные потребности.

4. Расходы на национальную оборону вытекают из функций государства. Общий размер и уровень расходов на оборону зависит от различных внутренних и внешних факторов: международной обстановки; протяженности и характера границ, обусловленных размерами территории страны; современного развития военного дела и состояния технической оснащенности армии и флота, необходимости повышения уровня жизни личного состава и проведения социально-культурных мероприятий в Вооруженных Силах; экономических возможностей страны.

Расходы на оборону хотя и являются необходимыми, носят непроизводительный характер, а потому государство стремится создать путем проведения миролюбивой внешней политики такие условия, при которых появляется возможность сокращать военные расходы.

Предусмотренная бюджетом группа расходов на национальную оборону включает в основном прямые военные расходы, проходящие через Министерство обороны РФ. В их состав входят расходы на содержание армии и флота (выплата денежного довольствия военнослужащим, заработной платы рабочим и служащим, затраты на боевую и спортивную подготовку, хозяйственные расходы и т.д.); расходы на закупку вооружений и военной техники, расходы на капитальное строительство, научно-исследовательские и опытно-конструкторские работы, расходы на выплату пенсий и пособий военнослужащим и прочие затраты. Часть средств направляется на покрытие доли Российской Федерации в общих военных расходах государств — членов СНГ.

Все эти расходы отражаются в специальной смете Министерства обороны РФ, которая затем включается в состав федерального бюджета. Особенность планирования расходов — в первую очередь определяется общим объемом расходов в целом по Министерству обороны, а затем уже составляются сметы военных округов и воинских частей. Такой порядок связан с тем, что большая часть военных расходов финансируется Министерством обороны централизованно (оплата вооружения, военной техники, горючего, продовольствия и т.п.).

Часть прямых военных расходов финансируется по другим подразделениям расходов бюджета. Так, содержание внутренних и пограничных войск, органов безопасности финансируется по разделу «Правоохранительная деятельность и обеспечение безопасности государства». Планирование и финансирование этих расходов осуществляются в сметном порядке.

Косвенные военные расходы в бюджете включают в основном выплаты пенсий и пособий ветеранам Вооруженных Сил и их семьям. Эти затраты финансируются по разделам «Социальная политика».

5. Расходы на управление включают следующие группы расходов:

? на содержание правоохранительных органов, судов и органов прокуратуры. Осуществляются для обеспечения общественной безопасности;

? на содержание органов государственной власти. Выступают в качестве финансовой базы деятельности Федерального Собрания РФ, администрации Президента и Конституционного суда;

? на содержание органов государственной власти. Включают затраты Правительства, республиканских министерств и ведомств, представительных и исполнительных органов субъектов Федерации и местного самоуправления, дипломатических учреждений и других ведомств;

? на проведение выборов и референдумов. Включают все затраты на выборы народных депутатов, президента, народных судей и проведения референдумов; т прочие расходы, проходящие по другим разделам бюджетных расходов.

Планирование и финансирование расходов на управление осуществляется так же, как и расходов на социальные нужды.

Бюджетный кредит. Наряду с безвозмездным бюджетным финансированием в настоящее время начало развиваться кредитование предприятий посредством выдачи бюджетных кредитов.

Бюджетные кредиты занимают промежуточное положение между кредитами коммерческих банков и бюджетными ассигнованиями. С одной стороны, в отличие от бюджетного финансирования эти кредиты выдаются с условием возвратности и возмездности, а с другой стороны, проценты по этим ссудам либо не взимаются, либо значительно ниже, чем по кредитам банков.

Бюджетные кредиты могут предоставляться как государственным и муниципальным предприятиям, так и частным юридическим лицам. В первом случае бюджетные кредиты предоставляются на условиях и в пределах лимитов, предусмотренных в бюджете. Во втором случае бюджетный кредит предоставляется на основании договора и только при условии предоставления заемщиком обеспечения исполнения своего обязательства по возврату кредита. Способами обеспечения исполнения обязательств по возврату кредита могут быть только банковские гарантии, поручительство, залог имущества, в том числе в виде акций, иных ценных бумаг, паев, в размере не менее 100% предоставляемого кредита. Обеспечение исполнения обязательств должно иметь высокую степень ликвидности. Обязательными условиями предоставления бюджетного кредита являются проведение предварительной проверки финансового состояния заемщика финансовым органом и отсутствие просроченной задолженности по ранее выданным бюджетным кредитам.

При утверждении бюджета на очередной год указываются цели, на которые может быть предоставлен бюджетный кредит, условия и порядок их предоставления. Одновременно с этим устанавливаются лимиты предоставления бюджетных кредитов на срок в пределах года и на срок, выходящий за пределы бюджетного года, а также ограничения по возможным субъектам-заемщикам.

Задачи в области расходов бюджета. В целом в области расходов бюджета до сих пор имеются существенные недостатки: низка эффективность использования бюджетных средств, широко распространена практика нецелевого расходования средств, непропорционально финансирование отдельных направлений расходов в условиях невыполнения плана по доходам. Бюджетные расходы не решают насущные проблемы социальной политики государства, что связано с постоянным увеличением задолженности по выплатам населению. До минимума сократились инвестиции государства в народное хозяйство, что углубляет экономический кризис и уменьшает возможности быстрой стабилизации финансового положения в стране.

Основные задачи в области расходов бюджета:

1) обеспечение приоритетного финансирования социальных расходов, сокращение и полное погашение задолженности по выплатам населению;

2) расширение государственного финансирования инвестиций в приоритетных областях экономики;

3) сокращение расходов на содержание государственного аппарата и расходов по управлению государственным долгом;

4) повышение эффективности использования бюджетных средств на национальную оборону на основе постепенного проведения военной реформы;

5) уменьшение дотации на покрытие убытков отдельных отраслей;

6) сокращение расходов по отдельным целевым статьям расходов и целевым программам;

7) концентрация расходов бюджета на наиболее эффективных затратах;

8) усиление контроля за использованием бюджетных средств;

9) ускоренное завершение перехода к казначейской системе финансирования расходов бюджета

Что такое бюджет?

В понятии обывателя бюджет обычно ассоциируется с неким хранилищем денег, находящимся в распоряжении государства, правительство которого периодически берёт оттуда средства, чтобы потратить на пенсии, социальные программы вроде материнского капитала, перечислить зарплаты бюджетникам. По факту бюджет государства – это финансовый документ, включающий комплекс смет всех потребностей страны. Кроме того, в нём указаны все источники поступлений, из которых планируется получить средства. Бюджет консолидирует денежные потоки государства, содержит информацию о планах правительства в сфере экономической деятельности, и в целом задаёт параметры экономической политики, решает вопросы финансового регулирования в масштабах всей экономики государства.

Годовой бюджет страны является законодательным актом и проходит процедуру составления и его утверждения Государственной думой и Советом Федерации, прежде чем подписывается президентом и передаётся на исполнение правительству.

Мобилизация финансовых ресурсов обеспечивает органам власти выполнение возложенных на них функций, а экономическая важность бюджета заключается в формировании конечного спроса, напрямую оказывая влияние на такие экономические показатели, как:

- объём промышленного производства;

- инвестиции;

- достаток населения страны и показатели безработицы;

- валютный курс;

- внешний и внутренний долг государства;

- инфляция и показатель ключевой ставки.

Структура бюджета

В структуру входят две составляющие: доходная и расходная.

К доходной части относятся:

- федеральные прямые и косвенные налоги;

- акцизные и таможенные пошлины и сборы;

- региональные и местные налоги.

К расходной части относятся:

- финансирование отраслей промышленного сектора экономики;

- финансирование агропромышленного комплекса и сельского хозяйства;

- затраты на оборону и правоохранительную деятельность;

- финансирование социального блока, а также науки, образования, здравоохранения.

ВНИМАНИЕ! При сбалансированном бюджете соотношение доходов и расходов является равным.

Профицит и дефицит бюджета

При несбалансированности бюджета возникает его дефицит либо профицит.

Бюджетный дефицит возникает при превышении уровня расходов государства над размером привлечённых в казну финансовых поступлений. Профицит, напротив, предусматривает преобладание суммы доходов над расходной частью.

При бюджетном дефиците государство вынуждено применять меры, направленные на урезание бюджета, а именно, к секвестру — сокращению расходов. Жёсткость принятых мер определяется величиной дефицита.

Причинами дефицита могут послужить:

- военные конфликты, в которых задействовано государство, при которых происходит увеличение расходов на модернизацию армии;

- неустойчивый курс национальной валюты;

- снижение ВВП;

- неэффективное расходование доходной части (например, дотации недоходных отраслей производства);

- недостаточность поступления средств (например, недополучение налогов) в доходную часть бюджета.

Чтобы государство могло выполнять перед своими гражданами и кредиторами обязательства, дефицит бюджета должен быть погашен — профинансирован средствами. Откуда их взять? Для устранения дефицита денежных средств государство занимает их у своих же граждан посредством выпуска облигаций государственного займа либо кредитуется у других стран или межгосударственных образований.

Ещё один способ ликвидировать дефицит государственного бюджета – провести эмиссию, то есть запустить денежный печатный станок страны, но это непопулярная мера, так как всегда негативно сказывается на уровне инфляции.

Система доходов госбюджета

Доходы служат финансовой базой для реализации основополагающих задач в сфере экономики, социальной и оборонной политики страны, состоящей из платежей физических и юридических лиц в пользу государства, а также иных неналоговых доходов, поступающих в распоряжение финансовых распорядителей.

Виды государственных доходов

Все поступающие в распоряжение государства средства можно подразделить на налоговые, неналоговые и безвозмездные перечисления.

- Налоговые поступления от физических и юридических лиц занимают центральное место в системе государственных доходов, обеспечивая органам государственной власти основной источник денежных средств. Также они являются регулятором всех социальных групп населения страны. Так, для лиц, находящихся за чертой бедности, предусмотрен механизм освобождения от налогового бремени, а для богатых – повышенный уровень налогообложения на сверхприбыль.

- Неналоговыми источниками доходов являются средства от использования или продажи государственного (муниципального) имущества, штрафы, компенсации, а также услуги возмездного характера, которые оказывает государство своим гражданам.

- Безвозмездными перечислениями называют дотации и субсидии как инструмент финансовой помощи бюджетов разных уровней, а также добровольные пожертвования и безвозвратные перечисления от внебюджетных фондов, граждан и организаций.

Разделение налогов по уровню бюджетов

Все налоги подразделяются на федеральные, региональные и местные.

Хотя система налогообложения и имеет трёхуровневый характер, наиболее значимы именно федеральные налоги. К их числу относятся такие налоги, как:

- НДФЛ;

- налог на прибыль организаций;

- НДС;

- все виды акцизов, таможенных и иных пошлин, оплата по системе «Платон».

Региональными являются налоги и сборы, обязательные к уплате на уровне субъектов государства. К этой категории относят:

- имущественный налог организаций;

- налог на игорный бизнес;

- транспортный налог;

- лицензионные сборы и пошлины.

На региональном уровне также устанавливаются налоговые льготы по отдельным видам налога.

Налоги и сборы местного уровня, а также льготы по этим налогам, устанавливаются и принимаются нормативными актами муниципалитетов. Правовое регулирование местных налогов и сборов органы местного самоуправления осуществляют в пределах определённых законодательством полномочий. К системе местных налогов относят:

- налог на имущество физических лиц;

- налог на землю;

- на содержание жилищного фонда;

- на рекламу.

Прямые и косвенные налоги

По способу изъятия налоговые платежи подразделяются на прямые и косвенные.

Прямые налоги собираются непосредственно, буквально «напрямую» с субъекта налогообложения. Это налог на прибыль, НДФЛ, налог на совокупный доход. Прямые налоги могут взиматься в бюджеты всех уровней в зависимости от географического расположения предприятия и его стратегической важности.

Доля косвенных налогов в системе бюджета России занимает ключевую роль и составляет более 70% от общего числа поступлений. Их значение заключается не только в доходности для государства, но и влиянии на ценообразование и общую структуру потребления.

К косвенным налоговым платежам относится, в первую очередь, налог на добавленную стоимость, таможенные пошлины и сборы, а также акцизы, которые взимаются с групп товаров с высокой доходностью (природные ресурсы, бензин, спирт и алкогольные напитки, табачные изделия).

Ключевое значение в этой группе налогов занимает именно НДС, приносящий почти половину поступлений в бюджет от всех косвенных налогов.

Система расходов Госбюджета

С помощью расходной части бюджета государство исполняет свои функции в сферах экономики, обороны и социальной политики, оказывая влияние на экономическое, социально-культурное развитие и состояние общества в целом.

Расходы и структура их распределения

Под расходами подразумеваются невозвратные платежи, распределение средств по которым происходит из бюджетов всех уровней в размерах и по направлениям, установленным в нормативно-правовых актах.

Из федерального бюджета финансируются расходы на:

- национальную систему обороны;

- науку и образование;

- систему здравоохранения;

- содержание государственного аппарата;

- содержание судебной и уголовно-исполнительной системы;

- формирование государственных резервов;

- обслуживание и погашение госдолга;

- дотационную деятельность (финансовая помощь слабым регионам).

К расходам, финансируемым совместно из бюджетов разных уровней, относят:

- поддержку промышленного производства;

- обеспечение органов охраны правопорядка;

- мероприятия социально-культурного характера.

Ключевой принцип межбюджетного распределения расходов заключается в соответствии фактических полномочий законодательно закреплённым на их уровне власти.

Виды бюджетов

Бюджет — смета доходов и расходов определённых образований (государства, региона, органа местного самоуправления), рассчитываемая на заданный период, обычно на один год. Для каждого из них он имеет свои отличительные характеристики.

Бюджет государства

Бюджет государства является главным инструментом регулирования экономики и перераспределения национального дохода для реализации Правительством намеченного экономического курса и социальной политики. Принимаемый на законодательном уровне, он представляет собой основной финансовый план страны, обязательный для исполнения на всей её территории.

СПРАВКА! В экономически развитых странах через бюджет перераспределяется до 40% ВВП.

В бюджете аккумулируется часть денежных доходов организаций и граждан. За счёт бюджетных средств финансируются оборона, охрана общественного порядка и безопасность государства, экономика, здравоохранение, образование и культура.

Функции госбюджета

К основным функциям государственного бюджета относят перераспределение национального дохода, стимулирование экономики, обеспечение социальной политики, направленной на развитие здравоохранения, образовательных и научных программ, а также финансовую поддержку малоимущих групп населения.

Также средства бюджета страны и внебюджетных государственных фондов используются на общие нужды всей нации, которые невозможно удовлетворить за счёт бизнес-сферы. К ним относятся государственное управление, оборона и безопасность страны, экология.

Источники доходов бюджета

Основными источниками финансовых поступлений в казну государства являются:

- налоги с физических лиц и организаций;

- эмиссия денежных знаков;

- приватизация.

Расходы госбюджета

К расходам государства относятся денежные средства, направленные на обеспечение задач и функций государства. По целям распределения расходы государства подразделяются на:

- Политические: обеспечение оборонного комплекса и системы национальной безопасности (армия, полиция, суды, тюрьмы), содержание управленческого государственного аппарата.

- Экономические: содержание и поддержка отраслей экономики, субсидирование частного малого и среднего бизнеса.

- Социальные: развитие системы здравоохранения, образовательной системы и науки, культуры, выплата пенсий, социальных пособий, зарплат бюджетникам.

- Экологическая: охрана окружающей среды.

Разница между доходами и расходами страны составляет сальдо бюджета, которое может пребывать в трёх различных состояниях:

- положительное сальдо — доходная часть преобладает над расходами, создаётся профицит;

- сальдо равно нулю — доходы полностью компенсируются расходами, бюджет является сбалансированным;

- отрицательное сальдо — уровень расходов превышает размер финансовых поступлений, создавая дефицит.

Существует понятие «интервал оптимальности» доли бюджета в показателе валового внутреннего продукта, без которого невозможно достичь экономического роста. При завышенной доле государственного бюджета в структуре ВВП экономика несёт излишнее бремя налоговой нагрузки, происходит её стагнация. Следовательно, чем меньше доля бюджета в валовом внутреннем продукте, тем выше темпы экономического роста.

ВАЖНО! Но и тут есть свои исключения. Если доля государственного бюджета в разрезе ВВП будет минимизирована, это не позволит государству эффективно выполнять свои функции, что также окажет отрицательное влияние на развитие экономического сектора.

Источники финансирования бюджетного дефицита

В структуре государственного бюджетного дефицита источники финансирования подразделяются на внутренние и внешние.

К первой группе относится эмиссия ценных бумаг (облигации федерального займа для населения), предоставление денежных ссуд бюджетами других уровней.

Вторая группа подразумевает реализацию ценных бумаг на мировом финансовом рынке, получение банковских кредитов или займов международных наднациональных финансовых корпораций, а также межгосударственное кредитование.

Требования к бюджету

К бюджету государства применяется ряд обязательных требований:

- Отсутствие жёсткой привязки и зависимости доходов от расходов. Это позволяет исполнителям бюджета расставлять приоритеты при решении задач федерального уровня, что обеспечивает гибкость экономической политики.

- Соблюдение системы иерархии и принципа автономности бюджетов разных уровней.

- Включение в бюджет государства всех подконтрольных ему доходов и расходов.

Уровни бюджетной системы

Бюджетной системой предусмотрено подразделение бюджета на три уровня:

- Федеральный (бюджет страны в целом).

- Региональный (бюджеты краёв, областей, республик, автономных округов, городов федерального значения).

- Местный (бюджеты муниципальных образований – городов, посёлков, станиц, районных центров).

Доходы и расходы бюджетов всех уровней

Формирование доходов бюджетов происходит в соответствии с бюджетным и налоговым законодательством страны. В основу бюджетных расходов всех уровней заложены единые принципы и нормативы минимальной обеспеченности бюджета для реализации госуслуг, установленных исполнительными органами власти. Рассмотрим подробнее.

Формирование доходов бюджетов

Формирование происходит за счёт налоговых и неналоговых видов доходов. В актив бюджета нового финансового года зачисляется также неосвоенный остаток денежных средств, образовавшийся по итогам завершённого бюджетного года.

Налоговые доходы включают в себя все предусмотренные налоговым законодательством федеральные, региональные и местные налоги и сборы, а также штрафы и пени.

ВНИМАНИЕ! Оценки экономической эффективности показывают, что налоговые доходы региональных бюджетов должны составлять не менее половины консолидированных доходов государственного бюджета.

Неналоговыми видами дохода являются средства, поступившие в казну в результате:

- сдачи в аренду или продажи государственной или муниципальной собственности;

- получения дивидендов по ценным бумагам;

- начисления процентов на остаток бюджетных денежных средств, размещённых на банковских счетах;

- взимания штрафов, а также оказания возмездных услуг государства своим гражданам.

Осуществление бюджетных расходов

Расходы бюджетов классифицируются по признакам их экономического содержания на текущие и капитальные.

Из текущих расходов происходит обеспечение бесперебойного функционирования системы органов власти всех уровней, бюджетных организаций и учреждений, оказывается господдержка отдельным отраслям экономики или субъектам в целом в форме дотационных выплат или субсидий.

Инструментами реализации инвестиционного направления государственной деятельности являются капитальные расходы. К ним относят статьи расходов, которые предусматривают:

- инвестирование в уже действующие или вновь создаваемые организации согласно утверждённому инвестиционному плану;

- реализацию кредитных программ для юридических лиц из бюджетных средств;

- затраты на проведение капитального ремонта и реконструкции имущества, принадлежащего на праве собственности государству, региону или городу.

Распределение средств бюджетов разных уровней

Бюджетная система страны предусматривает формирование расходных статей бюджетов в соответствии с обязательствами, обусловленными действующим законодательством, и разграничением вменённых полномочий органов вертикали власти, являющихся распорядителями бюджетов соответствующих уровней.

При подготовке и формировании бюджета на новый финансовый год акцентируется внимание на основных направлениях бюджетной и налоговой политики государства. В концепции общей финансовой и социально-экономической линий развития страны, субъекта, муниципалитета их разрабатывают и определяют законодательные органы власти.

Расходование городского бюджета

Порядок расходования средств городского бюджета определяется в соответствии с компетенцией органов местного самоуправления. Вопросы, отнесённые к задачам власти на местах, определены ФЗ № 131-ФЗ. Так, основное расходование привлечённых в городской бюджет средств заложено в статьях на образование, социальные программы, ЖКХ, дорожное хозяйство и благоустройство, культуру, проведение массовых развлекательных и спортивных мероприятий, строительство стратегических объектов социальной инфраструктуры (школы и детские дошкольные учреждения, досуговые центры).

Распоряжение городским бюджетом

Муниципалитет самостоятельно с учётом имеющихся полномочий занимается формированием, утверждением и реализацией бюджета, а также осуществляет контроль за соблюдением его исполнения.

Для этого составленный проект решения городского бюджета выносится на публичные слушания на общественное обсуждение с целью дальнейшего учёта мнений населения муниципального образования. После обсуждения указанный бюджетный проект представляется главой муниципального образования на рассмотрение и последующее утверждение Совету депутатов, который вправе утвердить его как без замечаний, так и с учётом своих поправок. После утверждения бюджет вступает в законную силу.

Подводя итог, отметим, что бюджет страны — многоступенчатый отлаженный механизм бюджетной системы страны, подразумевающий безукоснительное исполнение бюджетного закона как по горизонтали власти, так и по её вертикали. Важным моментом является процесс реализации утверждённого бюджета, для эффективности исполнения которого необходимо обеспечивать его прозрачность и строгую подотчётность. В нашей стране, ввиду особенностей географического положения — огромной территории, и сложившейся поколениями коррупционной ментальности, этот принцип бюджетного процесса реализован слабо.

Бюджетно-налоговая (фискальная) политика – меры правительства по изменению государственных расходов, налогообложения и состояния госбюджета, направленные на обеспечение полной занятости, равновесия платежного баланса, экономического роста при производстве неинфляционного ВВП (ВНП).

Основными инструментами осуществления бюджетно-налоговой политики являются налоговые и бюджетные регуляторы. К налоговым регуляторам относятся устанавливаемые виды налогов и платежей, их структура, объекты обложения, субъекты платежей, источники налогов, ставки, льготы, санкции, сроки взимания, способы внесения и др. В качестве бюджетных регуляторов выделяют уровень централизации средств государством, соотношение между федеральным или республиканским и местными бюджетами, дефицит бюджета, соотношение между государственным бюджетом и внебюджетными фондами, бюджетную классификацию статей доходов и расходов и др.

Фискальная политика в зависимости от механизма реагирования на изменения экономической ситуации подразделяется на дискреционную и недискреционную (автоматическую), в соответствии с чем определяется механизм ее функционирования, конкретизируются формы и методы регулирования.

Дискреционная фискальная политика – целенаправленное изменение величин государственных расходов, налогов и сальдо государственного бюджета в результате специальных решений правительства, направленных на изменение уровня занятости, объема производства, темпов инфляции и состояния платежного баланса.

Недискреционная (автоматическая) фискальная политика – автоматическое изменение названных величин в результате циклических колебаний совокупного дохода. Недискреционная фискальная политика предполагает автоматическое увеличение (уменьшение) чистых налоговых поступлений в госбюджет в периоды роста (уменьшения) ВНП, которое оказывает стабилизирующее воздействие на экономику.

Чистые налоговые поступления представляют собой разность между величиной общих налоговых поступлений в бюджет и суммой выплаченных правительством трансфертов.

При дискреционной фискальной политике в целях стимулирования совокупного спроса в период спада целенаправленно создается дефицит госбюджета вследствие увеличения госрасходов (например, на финансирование программ по созданию новых рабочих мест) или снижения налогов. Соответственно, в период подъема целенаправленно создается бюджетный излишек.

Дискреционная политика правительства связана со значительными внутренними временными лагами, так как изменение структуры государственных расходов или ставок налогообложения предполагает длительное обсуждение этих мер в парламенте.

При недискреционной фискальной политике бюджетный дефицит и излишек возникают автоматически в результате действия встроенных стабилизаторов экономики.

«Встроенный» (автоматический) стабилизатор – экономический механизм, работающий в режиме саморегулирования и позволяющий снизить амплитуду циклических колебаний уровней занятости и выпуска, не прибегая к частым изменениям экономической политики правительства. В качестве таких стабилизаторов в индустриальных странах обычно выступают прогрессивная система налогообложения, система государственных трансфертов, в том числе страхование по безработице и система участия в прибылях. Встроенные стабилизаторы экономики относительно смягчают проблему продолжительных временных лагов дискреционной фискальной политики, так как эти механизмы «включаются» без непосредственного вмешательства парламента.

Степень встроенной стабильности экономики непосредственно зависит от величин циклических бюджетных дефицитов и излишков, которые выполняют функции автоматических «амортизаторов» колебаний совокупного спроса.

Циклический дефицит (излишек) – дефицит (излишек) государственного бюджета, вызванный автоматическим сокращением (увеличением) налоговых поступлений и увеличением (сокращением) государственных трансфертов на фоне спада (подъема) деловой активности. Действие «встроенных стабилизаторов» объясняется следующим образом. В фазе циклического подъема налоговые отчисления автоматически возрастают, а трансфертные платежи автоматически снижаются. В результате возрастает бюджетный излишек и инфляционный бум сдерживается. В период же циклического спада налоги автоматически падают, а трансферты растут. В итоге увеличивается бюджетный дефицит на фоне относительного роста совокупного спроса и объема производства, что ограничивает глубину спада.

Степень стабилизационного воздействия бюджетного дефицита зависит от способов его финансирования, в качестве которых могут использоваться: увеличение налоговых поступлений в госбюджет, выпуск займов, денежная эмиссия.

Если дефицит госбюджета финансируется за счет выпуска государственных займов, то это ведет к росту рыночной ставки банковского процента. А рост последней приводит к удорожанию кредитов и к уменьшению объема инвестиций, что снижает стимулирующий эффект фискальной политики.

В случае финансирования дефицита госбюджета за счет денежной эмиссии государство получает особый доход (доход от печатания денег), который называется сеньораж. Сеньораж возникает при превышении прироста денежной массы над приростом реального ВНП, что приводит к повышению среднего уровня цен. В результате этого все экономические агенты платят своеобразный налог, и часть их доходов перераспределяется в пользу государства через механизм повышения цен.

Однако, следует отметить, что встроенные стабилизаторы не устраняют причин циклических колебаний равновесного ВНП вокруг его потенциального уровня, а только ограничивают размах этих колебаний. На основании данных о циклических бюджетных дефицитах и излишках нельзя оценивать эффективность мер фискальной политики, так как наличие циклически несбалансированного бюджета не приближает экономику к состоянию полной занятости ресурсов, а может иметь место при любом уровне выпуска. Поэтому встроенные стабилизаторы экономики, как правило, сочетаются с мерами дискреционной фискальной политики правительства, нацеленными на обеспечение полной занятости ресурсов.

Дискреционная фискальная политика в зависимости от фазы экономического цикла может быть стимулирующей или сдерживающей.

Стимулирующая бюджетно-налоговая политика (фискальная экспансия) в краткосрочной перспективе имеет своей целью преодоление циклического спада экономики и предполагает увеличение госрасходов, снижение налогов или комбинирование этих мер. В более долгосрочной перспективе политика снижения налогов может привести к расширению предложения факторов производства и росту экономического потенциала. Осуществление этих целей связано с проведением комплексной налоговой реформы, сопровождающейся ограничительной денежно-кредитной политикой Центрального (Национального) банка и оптимизацией структуры государственных расходов.

Сдерживающая бюджетно-налоговая политика (фискальная рестрикция) имеет своей целью ограничение циклического подъема экономики и предполагает снижение госрасходов, увеличение налогов или комбинирование этих мер. В краткосрочной перспективе эти меры позволяют снизить инфляцию спроса ценой роста безработицы и спада производства. В более продолжительном периоде растущий налоговый клин может послужить основой для спада совокупного предложения и развертывания механизма стагфляции, особенно в том случае, когда сокращение государственных расходов осуществляется пропорционально по всем статьям бюджета и не создается приоритетов в пользу государственных инвестиций в инфраструктуру рынка труда. Затяжная стагфляция на фоне неэффективного управления государственными расходами создаёт предпосылки для разрушения экономического потенциала.

Стабилизационное воздействие налогов и государственных расходов на экономическое развитие обусловлено тем, что они обладают мультипликационным эффектом и оказывают прямое влияние на совокупный спрос, объем национального производства, занятость населения. Так, в период спада правительства, стимулируя государственные расходы, вызывают мультипликационный рост потребительских расходов и множительный эффект инвестиций.

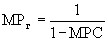

Мультипликатор государственных расходов (МРг) рассчитывается по формуле:

,

где МРС – предельная склонность к потреблению.

Он показывает приращение ВВП в результате роста государственных расходов на закупку товаров и услуг.

При значительном уровне безработицы государство проводит стимулирующую политику в форме сокращения налогов. Более низкие налоги вызывают увеличение доходов домашних хозяйств, что ведет к увеличению расходов и к росту совокупного спроса, цен, расширению объема производства и совокупного предложения. В результате повышается реальный ВВП. Низкие налоги также стимулируют рост сбережений домашних хозяйств и увеличение прибыльности предпринимательских инвестиций. Это способствует повышению нормы накопления капитала, расширению производства, снижению безработицы и увеличению национального продукта. Следовательно, налоги также приводят к мультипликационному эффекту.

Мультипликатор чистых налогов – это отношение величины изменения совокупного спроса к величине заданного изменения реальных чистых налогов. Его абсолютная величина определяется по формуле:

МР налогов = МРг – 1.

Если в эту формулу подставить значение мультипликатора расходов, то получится:

МР налогов = МРС (1 – МРС).

Налоги по сравнению с государственными расходами в меньшей степени воздействуют на изменение национального продукта. Налоговый мультипликатор меньше мультипликатора государственных расходов на величину предельной склонности к потреблению. Это объясняется тем, что государственные расходы являются составляющей совокупных расходов, а налоги выступают фактором, влияющим только на потребление – одну из переменных совокупных расходов. Кроме того, если каждая денежная единица, использованная на закупку товаров и услуг, оказывает прямое воздействие на прирост ВВП, то при сокращении налогов только одна часть доходов семейных хозяйств идет на рост потребления, поскольку другая часть уходит на сбережения.

Выбор правительством форм и методов стабилизационной фискальной политики зависит и от используемой концептуальной модели государственного регулирования. В теории и практике государств с рыночной экономикой выделяются две концептуальные модели – неокейнсианская и неоклассическая.

Неокейнсианская модель государственного регулирования экономики базируется на теории Дж. Кейнса. Он придавал особое значение недискреционной бюджетно-налоговой политике, которая, по его мнению, способна амортизировать кризис. Встроенная стабильность возникает вследствие существования функциональной зависимости между налогами и национальным доходом. Так, величина собираемого чистого налога варьирует пропорционально величине чистого национального продукта (ЧНП). Следовательно, по мере изменения уровня ЧНП возможны автоматические колебания (увеличение или уменьшение) размеров налоговых поступлений и возникающих бюджетных дефицитов и профицитов.

Антиинфляционный эффект заключается в том, что по мере роста ЧНП растут доходы производителей и происходит автоматическое повышение налоговых поступлений, которое со временем обусловливает сокращение потребления, сдерживает избыточный инфляционный рост цен, а в итоге вызывает понижение ЧНП и занятости. Следствием этого является замедление экономического подъема и формирование тенденции к ликвидации дефицита государственного бюджета и образованию профицита.

Неоклассическая модель налогового регулирования основывается на теории «экономики предложения», в которой одним из условий, обеспечивающих рост сбережений и расширение инвестиционной деятельности, выступает низкий уровень налогов. Для этого используется бюджетная концепция А. Лаффера, где главной переменной величиной являются предельные ставки налогов. Так, если предельные ставки достигают достаточно высокого уровня, то ликвидируются стимулы для предпринимательской инициативы и расширения производства, падают прибыли, усиливается процесс уклонения от уплаты налогов, следовательно, снижаются и общие налоговые поступления. Сокращение предельных налоговых ставок вызывает противоположный эффект.

Таким образом, неокейнсианцы строят механизм налогового регулирования на основе изменений уровня налогов как средства проведения антициклической политики, снижения их в периоды спада экономики, повышения в годы оживления и подъема с целью сдерживания деловой активности, а неоклассики – на основе широкомасштабного и целенаправленного снижения общего уровня налогов для поддержания высокого уровня сбережений и инвестиций, а также расширения общих налоговых поступлений.

Финансовое благополучие любого государства основывается на своевременной и полной мобилизации доходов бюджета. Государство, как аппарат управления обществом, нуждается в денежных средствах.

В современных условиях становится очевидно, что государственный кредит и государственный долг такие же важные экономические категории, как налоги, бюджет, денежное обращение, и несут не меньшую нагрузку в создании сбалансированных государственных финансов и стабильного денежного обращения.

Необходимость использования государственного займа для нужд общества вытекает из противоречий между величиной этих потребностей и возможностью государства удовлетворить их за счет доходов бюджета. Доходы государства заданы в виде уровня налогообложения, установленного законодательством.

Регулирование экономики, проведение социальной политики, обеспечение обороноспособности страны, содержание пенецитарной системы, международная деятельность требуют от государства постоянного увеличения бюджетных расходов.

Целесообразность применения государственных заимствований для финансирования дополнительных государственных расходов определяется значительно меньшими негативными последствиями для государственных финансов по сравнению с монетарными приемами (например, дополнитель-ной денежной эмиссией) балансирования доходов и расходов правительства. Государственные займы как источник мобилизации дополнительных ресурсов являются важным фактором ускорения темпов социально- экономического развития страны.

Современные тенденции развития мировой экономики определили важные аспекты государственных заимствований. Во-первых, это вопрос правильного планирования заимствований на внешних и внутренних рынках ссудного капитала с учетом обеспечения необходимого уровня стабильно-сти финансового сектора и развития отраслей экономики. Во-вторых, это вопрос совершенствования механизмов управления долгом государствен-ного сектора и регулирования внешнего долга частного сектора с целью достижения необходимых результатов. Международный опыт свидетель-ствует о том, что проведение взвешенной политики заимствований и сво-евременное принятие необходимых мер для укрепления потенциала госу-дарства в области управления долгом государственного сектора и регули-рования внешнего долга частного сектора являются очень важным фактором для обеспечения высокого уровня макроэкономической стабильности страны.

В мировой практике, как правило, многие страны имеют свои стратегии заимствования на внешних и внутренних рынках и планы по укреплению потенциала в области управления долгом. Эти потребности определяются степенью развития внутреннего рынка капитала, особенностями валютного режима, качеством макроэкономической политики и мер нормативного регулирования, организационно-правовым потенциалом в области разработки и осуществления реформ, кредитоспособностью страны и ее целями в сфере управления долгом.

Экономическая теория определяет следующие цели государственной задолженности:

Цель проведения фискальной долговой политики государства состоит в займе средств, а также в создании рынка долговых государственных обязательств, позволяющего в долгосрочной перспективе по мере необходимости занимать все новые финансовые средства для своих нужд.

Основной задачей Министерства финансов, Национального банка является, с одной стороны, управление доходностью, с другой - структурирование сроков обращения и объемов долговых обязательств.

Стабилизация экономики и стимулирование ее роста за счет государственных займов находятся в центре дискуссии о целях и влиянии дефицитного финансирования. Государственные органы посредством мероприятий, финансируемых на заемной основе, пытаются активно воздействовать на конъюнктурно важные величины: безработицу, уровень цен,

34-1467 521 внешнеэкономический баланс и т.п. Кроме того, государственный кредит, являясь средством увеличения финансовых возможностей государства, может выступать важным фактором ускорения социально-экономического развития страны. Однако значительный рост бюджетных дефицитов и государственной задолженности в последние десятилетия вызвал сильную критику в адрес правительств, пытающихся за счет дефицитов стимулировать экономическое развитие. При этом критические размеры внутренней и внешней задолженности и, как следствие, рост процентных платежей во многих странах привели к ограничению возможностей управления государственным долгом или даже к дестабилизирующим воздействиям на экономику в целом.

Аллокативная цель (т. е. оптимального распределения ресурсов) явля-ется одной из важнейших целей государственной деятельности. Государство пытается с помощью долгового финансирования увеличить производство товаров и услуг, произведенных в государственном секторе (иными словами, повысить долю государственных расходов в валовом национальном продукте). И одновременно создать необходимые условия для увеличения производства в частном секторе. Через рост государственной задолженности правительство финансирует свои расходы в том случае, если они не покрываются доходной частью бюджета.

Использование государственного долга как инструмента аллокативно- го воздействия на экономику объясняется, прежде всего, возможностью отсрочки во времени выплат по государственным обязательствам.

В экономической науке принципы дефицитного финансирования были сформулированы в работах А.Вагнера. Адольф Вагнер, основываясь на открытом им «законе возрастающей государственной активности», сформулировал в конце XIX столетия основные принципы долгового финансирования государственных расходов. Позднее они были применены правительствами многих европейских стран и оказали значительное влияние на развитие современной теории государственного долга.

Он рассматривал деятельность государства как экономически продуктивную. Исходя из этого, все государственные расходы разделяются на две группы: постоянные и чрезвычайные. Постоянные расходы — это расходы, которые регулярно (каждый год или с определенной периодичностью) возникают в процессе нормальной деятельности государства. При этом они обеспечивают замену выбывшей в течение определенного вре-менного периода стоимости и поэтому хорошо поддаются планированию. Этот вид государственных расходов финансируется только за счет налоговых сборов. Чрезвычайные расходы всегда связаны с финансированием тех государственных функций, которые не могут быть предусмотрены заранее (например, расходы, связанные с ведением военных действий или ликвидацией последствий чрезвычайных ситуаций).

В целом экономисты немецкой исторической школы конца XIX - начала XX века признавали государственную деятельность как преимущественно продуктивную. При этом финансирование государственных расходов за счет займов не только одобрялось, но и рекомендовалось. Это обосновывалось тем, что посредством долгового финансирования можно было достигнуть оптимального распределения (во времени) инвестиционной нагрузки для государства и избежать повышения налогов для обеспечения государственной деятельности в чрезвычайных ситуациях.

В теории государственного кредита существует пессимистическое направление, которое стало основой натуралистической теории кредита. Оно длительное время было преобладающим и рассматривало государ-ственный кредит как зло, угрожающее основам государственного хозяй-ства и даже государственного существования. Ученые этого направления демонстрировали перед обществом негативные стороны государственного долга, показывали пути для избежания новых займов, занимались поисками средств по сокращению накопленной задолженности.

К представителям натуралистической теории относится Адам Смит, который в своем знаменитом труде «Исследование о природе и причинах богатства народов» (1792 г.) отдельный раздел посвятил государственным долгам.

Негативно оценивая практику долгового финансирования государственных расходов, так как она уменьшает богатство нации, одновременно усугубляя налоговое бремя и значительно препятствуя накоплению капитала, А.Смит рассматривает дефицитное финансирование, «как улицу с односторонним движением, вступив на которую однажды нельзя повернуть обратно».

Таким образом, кредитное финансирование расходов, несмотря на его негативное влияние, в отдельных случаях является неотъемлемым элементом деятельности государства. По поводу необходимости выбора между государственным кредитом и повышением налогов А.Смит приходит к заключению, что государственная задолженность в значительных размерах изымает из обращения имеющийся капитал. В этих условиях повышение налогов происходит за счет сокращения потребления, но менее препятствует образованию нового капитала. Это преимущество государственной задолженности справедливо, однако, только во время войны, так как в этом случае несколько смягчается, по сравнению с налоговым финансированием, бремя военных расходов.

Особенно опасными долгами он считал долги другим странам, то есть внешние долги. Хотя и внутренний государственный долг, по его мнению, не менее губителен. Займы, по мнению Смита, уничтожают уже существующий производительный капитал. «Кредитор государства, рассматриваемый только в этом своем качестве, ни малейшим образом не заинтересован в хорошем состоянии какой-либо определенной части земли или в надлежащем употреблении какой-нибудь определенной доли капитала; в качестве кредитора государства он не знает ни одной такой отдельной части, он не наблюдает за ней, не может проявлять заботу о ней. Ее уничтожение может в некоторых случаях оставаться неизвестным ему, не может непосредственно отразиться на нем.»

Известно, что функционирование государственного кредита ведёт к образованию государственного долга. Различают внутренний и внешний государственный долг. Внутренний государственный долг - это долг свое- му населению. Он приводит, прежде всего, к перераспределению доходов внутри страны. Утечки товаров и услуг обычно не происходит, но возникают определенные изменения в экономической жизни, последствия которых могут быть весьма значительными.

В современных условиях внутренний государственный долг создается, прежде всего, не как финансовый, а как политический инструмент, с помощью которого правительство создает общественный слой, материальные интересы которого нацелены на укрепление государства. Развитые рыночные государства обычно имеют значительный государственный долг, который правительство не может погасить в ближайшей перспективе. Более того, такая задача и не ставится перед ним. Внутренний государственный долг создается не для того, чтобы быть когда-нибудь погашенным. Он необходим как постоянно действующий инструмент. Выполнение же обязательств государства перед своими кредиторами осуществляется путем поддержания баланса между притоком и оттоком кредитов. Это общий принцип организации сберегательного дела. Регулирование данного процесса осуществляется через процентную политику.

Внешний государственный долг - это долг иностранным государствам, организациям и лицам. Этот вид долга ложится на страну наибольшим бременем, так как для его погашения государство должно отдавать какие- либо ценные товары, оказывать определенные услуги, кредитор обычно ставит определенные условия, после выполнения которых и предоставляется кредит. Кроме того, если платежи по внешнему долгу составляют значительную часть поступлений от внешнеэкономической деятельности страны (20-30%), то привлекать новые займы из-за рубежа становится трудно. Их предоставляют неохотно, под более высокие проценты, требуя поручительств и залоги.

Согласно ранее действующим нормам деление на внутренний и внешний долг осуществляется по валюте займа. К внутреннему государственному долгу относят обязательства, выраженные в национальной валюте тенге. Под внешним государственным долгом понимаются обязательства, возникающие в иностранной валюте. Деление государственного долга на внутренний и внешний по критерию валюты обязательств имело смысл до тех пор, пока национальная валюта не была свободно конвертируемой, т.е. все внутренние операции проводились в тенге, а внешнеэкономические - в долларах.

В современных условиях, когда осуществляется конвертируемость тенге по текущим операциям, назрела необходимость перехода к экономически обоснованной классификации, которую используют другие страны, включая страны МВФ. Речь идет о том, что внутренним долгом следует считать долг резидентам, а внешним - нерезидентам. Деление государственного долга на внутренний и внешний более естественно проводить по критерию влияния конкретного займа на платежный баланс, на агрегаты которого оказывают влияние все экономические операции с участием нерезидентов.

Различают краткосрочный (до 1 года), среднесрочный (до 5 лет) и долгосрочный (до 30 лет) государственный долг. Наиболее тяжелыми являются краткосрочные долги. По ним вскоре приходится выплачивать основную сумму долга с высокими процентами. Такую задолженность можно пролонгировать, но эта операция связана с высокими процентами. Государственные органы стараются консолидировать краткосрочную и среднесрочную задолженность, т.е. превратить ее в долгосрочные долги, отложив на длительный срок выплату основной суммы долга и ограничиваясь ежегодной выплатой процентов. В ряде стран существуют специальные управления государственного долга при министерстве финансов, которые осуществляют погашение и консолидацию старых долгов и привле-чение новых заемных средств.

На сегодня формирование единой и эффективно функционирующей системы управления долгом Казахстана является одной из ключевых задач совершенствования государственного управления. В этом направлении важно удерживать валовой внешний долг страны на безопасном для страны уровне в долгосрочной перспективе, качественно управлять государственным долгом, долгом организаций с преобладающим участием государства, условными обязательствами государства и способствовать эффективному регулированию вопросов заимствований частным секто-ром на внешних рынках ссудного капитала.

Перспективными направления совершенствования системы государственных заимствований являются:

оптимизация системы управления долгом государственного сектора, в том числе в части ведения соответствующего учета по долговым обязательствам, осуществления системного мониторинга и контроля за состоянием долга, управления рисками, эффективного взаимодействия государственных органов и организаций с преобладающим участием государства;

максимальное приближение состава и структуры представления ва-лового внешнего долга к международным методологическим стандартам;

определение для Казахстана относительных показателей валового внешнего долга на среднесрочную перспективу, выступающих в качестве «сигнальных» пороговых значений, согласно которым государственные органы будут принимать определенные ограничительные меры для недопущения превышения валовым внешним долгом данных порогов;

определение механизмов регулирования вопросов заимствования частным сектором на внешних рынках ссудного капитала;

создание предпосылок для развития внутреннего рынка долговых инструментов.

Таким образом, государственный долг как экономическая категория представляет собой определенную систему отношений, возникающую между органами государственного управления, с одной стороны, частными лицами, негосударственными институтами, иностранными государствами - с другой, по поводу формирования и погашения задолженности органов государственного управления, возникающих в результате формирования дополнительных средств государства. С точки зрения материально-вещественного содержания, государственный долг выступает как сумма долговых обязательств государства по выпушенным и непогашенным государственным займам, полученным кредитам и процентам по ним, выданным государством гарантиям перед физическими и юридическими лицами, иностранными государствами, международными организациями и иными субъектами международного права.

В некоторых странах к государственному долгу относятся также обязательства международных институтов, которые по своей природе являются надгосударственными образованиями, т.е. существует более широкое представление о государственном долге. Напротив, в ряде стран в государственный долг не входит или входит частично сумма обязательств государственной власти по гарантированию обязательств третьих лиц.

Ключевые слова: государственный долг, государственные финансы, государственный сектор, фискальная долговая политика, сбалансированная долговая политика, аллокативная долговая политика, инвестиции.

МАКРОЭКОНОМИКА

Конспект лекций

Экономические отношения , возникающие в связи с образованием, распределением и использованием фондов денежных средств (иначе, финансовых ресурсов) в процессе перераспределения национального дохода называются финансовыми отношениями или финансами . Их место и роль в системе экономических отношений определяется тем, что они являются, во-первых , мощным инструментом влияния государства на хозяйственные процессы, и, во-вторых , средством согласования экономических интересов на различных уровнях - национальном, отраслевом, региональном, предприятий и отдельных граждан .

К финансовым отношениям относятся лишь те отношения, которые обслуживают процесс воспроизводства.

Финансы возникают при формировании прибыли, уплате налогов организациями и населением, уплате штрафов, при получении кредитов, внесении денег в банковские вклады, начислении пенсий, пособий и др.

Денежные отношения , которые обслуживают розничную торговлю, транспортные, зрелищные, бытовые и другие услуги в финансовые отношения не входят .

Совокупность форм и методов образования, распределения и использования фондов денежных средств характеризует финансовую систему, в которой общепризнано выделяют два звена: централизованные и децентрализованные финансы.

Централизованные (государственные) финансы - это система денежных фондов, находящихся в руках государства и предназначенная для финансового обеспечения присущих ему функций (управление национальной экономикой, поддержание национальной безопасности и т.д.).

Государственные финансы включают бюджетную систему, то есть совокупность всех бюджетов административно-территориальных единиц государства, и внебюджетные фонды денежных средств, то есть денежные средства государства, имеющие целевое назначение (например, государственный фонд занятости, фонд обязательного медицинского страхования, государственный пенсионный фонд).

Децентрализованные финансы - это финансы предприятий, населения и общественных организаций. Задачей финансов предприятий является формирование денежных фондов и их использование для производственной и иной деятельности. Задачей финансов населения является формирование доходов и использование их на текущие расходы, приобретение имущества и создание финансового портфеля.

В рыночной экономике государственные финансы формируются на основе принципа фискального федерализма , который предполагает, во-первых, обособленность и самостоятельность функционирования звеньев бюджетной системы на основе четкого разграничения между ними бюджетных прав, то есть доходов и бюджетных функций, или расходов .

Во-вторых, осуществление связей между местными, региональными и федеральными бюджетами в форме субсидий, субвенций и дотаций .

Центральное место в системе государственных финансов занимает государственный бюджет. Государственный бюджет - это баланс доходов и расходов государства за определенный период времени (обычно за год), представляющий собой основной финансовый план страны, который после его принятия законодательным органом власти (парламентом, Государственной думой, конгрессом и т.п.) приобретает силу закона и обязателен для исполнения .

При выполнении своих функций государство несет многочисленные расходы .

По целям расходы государства могут быть разделены на:

1) политические расходы идут на:

- обеспечение национальной обороны и безопасности (содержание армии, полиции, судов и т.п.);

- содержание аппарата управления государством;

2) экономические расходы идут на:

- содержание и обеспечение функционирования государственного сектора экономики;

- помощь (прежде всего субсидирование) частному сектору экономики;

3) социальные расходы идут на:

- социальное обеспечение (выплата пенсий, стипендий, пособий);

- образование, здравоохранение, развитие фундаментальной науки, охрана окружающей среды;

- выплату процентов по государственным облигациям, т.е. на обслуживание государственного долга , которые не входят в ВВП, так как являются результатом перераспределения национального дохода, а не его создания.

Доходы государственного бюджета характеризуют источники покрытия расходов и состоят из налоговых и неналоговых доходов .

К налоговым доходам относятся налоги с предприятий и населения, включая взносы на социальное страхование .

Неналоговые доходы включают прибыль государственных предприятий, сеньораж (доход от эмиссии денег), средства от продажи государственных ценных бумаг, доходы от приватизации и др.

Детальная структура расходов консолидированного бюджета России отражена в табл. 8.1.

Расходы консолидированного бюджета России

Расходы - всего

- на государственное управление и местное самоуправление

- на международную деятельность

- на национальную оборону

- на правоохранительную деятельность и обеспечение безопасности государства

- на промышленность, энергетику и строительство

- на сельское хозяйство и рыболовство

- на транспорт, дорожное хозяйство, связь и информатику

- на охрану окружающей среды и природных ресурсов, гидрометеорологию, картографию и геодезию

- на социально-культурные мероприятия

- на обслуживание государственного и муниципального долга

Читайте также: