Единый налог для физических лиц в беларуси 2021 сумма

Опубликовано: 13.05.2024

Законом от 29.12.2020 № 72-З «Об изменении Налогового кодекса Республики Беларусь» внесен ряд новшеств в порядок исчисления подоходного налога. Рассмотрим основные из них.

Ряд корректировок, вступающих в силу в 2021 году, являются нововведениями, а часть просто приводит нормы кодекса в соответствие с положениями указов от 31.10.2019 № 411 и от 31.12.2019 № 503 «О налогообложении».

Место работы

Местом основной работы для целей исчисления подоходного налога с 1.01.2021 считается организация или индивидуальный предприниматель, с которыми работник состоит в трудовых отношениях, за исключением работы по совместительству. При этом трудовая книжка не упоминается, поскольку ее заполнение с 28.01.2020 г. не обязательно, если нанимателем является физическое лицо (ст. 50 Трудового кодекса в редакции закона от 18.06.2019 № 219-З).

Доходы, не признаваемые объектом налогообложения

В перечень доходов, не признаваемых объектом налогообложения подоходным налогом, включены:

стоимость общедоступных социальных услуг, оказываемых бесплатно и финансируемых из бюджета либо за счет средств социального страхования, а также услуг в рамках государственного социального заказа, оказываемых бесплатно и финансируемых из бюджета (подпункт 2.23 п. 2 ст. 196 НК);

в размере расходов, оплаченных или возмещенных принимающей стороной, в т.ч. суточных, питания, проживания, проезда, при направлении организацией или индивидуальным предпринимателем, являющимися для плательщика местом основной работы (службы, учебы), за границу на обучение (профессиональную подготовку, переподготовку, повышение квалификации, стажировку, семинар, конференцию и иные мероприятия, связанные с обучением и деятельностью такой организации или индивидуального предпринимателя (подп. 2.24 п. 2 ст. 196 НК). Данная норма перенесена из Указа № 411;

для определения суммы дохода, которая не будет являться объектом при выплате вклада в уставный фонд или реализации доли (части доли) в уставном фонде организации, в состав расходов учредителя (участника) этой организации включаются (подп. 2.38 п. 2 ст. 196 НК):

С 2021 года не удерживается подоходный налог у физлица в случае, если контролирующий орган обнаружит, что налоговый агент неправомерного не удержал и не перечислил этот налог (подп. 2.39 ст. 196 НК). В такой ситуации налоговому агенту придется уплачивать налог за счет собственных средств. При этом такие суммы для плательщика не признаются объектом налогообложения. Под неправомерным неудержанием и неперечислением в бюджет суммы подоходного налога понимается невыполнение налоговым агентом в установленный срок обязанности по удержанию из доходов плательщика и перечислению в бюджет суммы подоходного налога, выразившееся в неотражении сведений об объекте налогообложения в налоговом и (или) бухгалтерском учете при его фактическом наличии, установленном на основании собранных доказательств либо данных, представленных правоохранительными органами (абз.8 ч.2 ст. 195 НК). Данные нормы введены в целях борьбы с выплатами заработной платы «в конвертах».

Налоговая база

1) С 2021 года плательщикам, получающим доходы в виде дивидендов, облагаемые подоходным налогом по ставке 6%, предоставляются налоговые вычеты, установленные ст. 209 — 211 НК (п. 3 ст. 199 НК);

2) при определении налоговой базы подоходного налога не учитываются доходы, полученные по договорам добровольного страхования (за исключением заключенных на срок менее 3 лет договоров добровольного страхования жизни и добровольного страхования дополнительных пенсий, по которым уплата страховых взносов (страховых премий) за плательщика осуществлялась за счет средств организации, индивидуального предпринимателя, физических лиц, не состоящих с плательщиком в отношениях близкого родства, опекуна, попечителя и подопечного) (подп. 1.2 ст. 202 НК);

3) порядок определения налоговой базы по операциям с ценными бумагами по доходам, получаемым от физлиц (белорусских и (или) иностранных), аналогичен порядку при получении доходов от белорусских организаций или ИП (п. 5 ст. 202). Ранее этот вопрос разъяснялся письмом МНС от 02.04.2020 № 3-2-7/Ас-00430;

4) налоговая база подоходного налога по операциям с ценными бумагами и финансовыми инструментами срочных сделок по договорам (соглашениям), заключенным с иностранной организацией, определяется как денежное выражение доходов от таких операций, уменьшенных на сумму фактически произведенных и документально подтвержденных расходов в размере:

стоимости приобретения ценных бумаг, переданных плательщиком иностранной организации на основании заключенного с такой организацией договора (соглашения);

денежных средств (электронных денег), переданных (зачисленных в электронный кошелек) плательщиком иностранной организации в соответствии с договором (соглашением) о совершении указанных операций (п. 8 ст. 202 НК).

Налоговые вычеты

Проиндексированы размеры стандартных налоговых вычетов.

Вид стандартного налогового вычета

Налоговый вычет, рублей

в месяц при получении дохода, подлежащего налогообложению, в сумме, не превышающей 709/761 руб. в месяц (подп. 1.1 п. 1 ст. 209 НК)

в месяц на ребенка до 18 лет и (или) каждого иждивенца (ч. 1 подп. 1.2 п. 1 ст. 209 НК)

предоставляемый вдове (вдовцу), одинокому родителю, приемному родителю, опекуну или попечителю — в месяц на каждого ребенка до 18 лет и (или) каждого иждивенца (ч. 5, абз. 1 ч. 7 и ч. 9 подп. 1.2 п. 1 ст. 209 НК)

предоставляемый родителям, имеющим 2 и более детей в возрасте до 18 лет или детей-инвалидов в возрасте до 18 лет — на каждого ребенка в месяц (ч. 8 и 9 подп. 1.2 п. 1 ст. 209 НК)

некоторым лицам в месяц, в т.ч. инвалидам I и II группы, инвалидам с детства, «афганцам», отдельным категориям «чернобыльцев» и др. (подп. 1.3 п. 1 ст. 209 НК)

Установлено, что для целей применения стандартного вычета на детей и (или) иждивенцев одиноким признается родитель, если второй родитель ребенка признан недееспособным (абз. 3 ч.6 подп. 1.2 ст. 209 НК.

Социальные вычеты

Введены следующие корректировки:

социальный вычет на страхование может быть предоставлен одному физлицу из лиц, состоящих между собой в отношениях близкого родства, независимо от того, кем из них уплачены страховые взносы (ч. 3 подп. 1.2 ст. 2010 НК);

социальные вычеты на обучение и на страхование в течение года предоставляются только по месту основной работы (службы, учебы) (по доходам, полученным не по месту основной работы (службы, учебы) эти вычеты предоставляет налоговый орган при подаче налоговой декларации (расчета) по окончании года) (ч. 1 п.1 ст. 210 НК).

Имущественные вычеты

1) В настоящее время между застройщиками и дольщиками нередко заключаются договоры создания объекта долевого строительства, предусматривающие последующее оформление договора купли-продажи с оплатой цены одноквартирного жилого дома или квартиры в рассрочку. При этом оформление квартиры в собственность дольщика осуществляется только после полной уплаты цены договора. До сих пор это не позволяло дольщику получить имущественный налоговый вычет. Корректировка ч. 1, 9 и 11 подп. 1.1 ст. 211 НК исправляет положение. Теперь л ицам, которые несут расходы на строительство или приобретение жилья имущественный вычет предоставляется при приобретении жилья в соответствии с договором создания объекта долевого строительства с последующим оформлением договора купли-продажи, предусматривающего оплату цены этого жилья в рассрочку:

после дня заключения договора создания объекта долевого строительства;

в пределах цены, указанной в договоре купли-продажи;

2) вычет в течение года предоставляется только по месту основной работы (службы, учебы). По доходам, полученным не по месту основной работы (службы, учебы этот вычет предоставляет налоговый орган при подаче налоговой декларации (расчета) по окончании года (ч. 17 подп. 1.1 ст. 211 НК).

Доходы, освобождаемые от налогообложения

Проиндексированы предельные годовые размеры освобождаемых доходов.

Освобождаемый доход, рублей

Стоимость путевок, приобретенных для детей в возрасте до 18 лет — на каждого ребенка от каждого источника в течение налогового периода (п. 14 ст. 208 НК)

Доходы, полученные в результате дарения, в виде недвижимого имущества по договору ренты бесплатно — в сумме от всех источников в течение налогового периода (п. 22 ст. 208 НК)

Не являющиеся вознаграждениями за исполнение трудовых или иных обязанностей доходы, в т.ч. в виде материальной помощи, подарков и призов, оплаты стоимости путевок (п. 23 ст. 208 НК), получаемые от:

организаций и ИП, являющихся местом основной работы (службы, учебы), в т.ч. пенсионерами, ранее работавшими в этих организациях и у ИП — от каждого источника в течение налогового периода

иных организаций и ИП — от каждого источника в течение налогового периода

Доходы в виде оплаты страховых услуг страховых организаций РБ — от каждого источника в течение налогового периода (п. 24 ст. 208 НК)

Безвозмездная (спонсорская) помощь, а также поступившие на благотворительный счет, открытый в банке, пожертвования, полученные инвалидами, детьми-сиротами и детьми, оставшимися без попечения родителей — в сумме от всех источников в течение налогового периода (п. 29 ст. 208 НК)

Доходы, получаемые от профсоюзных организаций их членами — от каждой профсоюзной организации в течение налогового периода (п. 38 ст. 208 НК)

Расширен перечень доходов, освобождаемых от подоходного налога. В него включены:

проценты, начисленные за период размещения средств семейного капитала в банковские вклады (депозиты) физлиц (п. 2 ст. 208 НК);

компенсация расходов по найму жилых помещений, выплачиваемая за счет принудительного сбора работникам органов принудительного исполнения, направленным в порядке перевода в другую местность, а также молодым специалистам, направленным на работу в органы принудительного исполнения не по месту жительства. (абз.9 ч. 1 п. 4 ст. 208 НК). В прошлом году такая льгота была предусмотрена Указом № 503;

суммы материальной помощи, оказываемой профсоюзными организациями, членом которых являлся умерший работник, его близким родственникам (п. 11-1 ст. 208 НК);

доходы, полученные от сдачи внаем жилых помещений выпускникам, получившим образование в дневной форме получения образования за счет средств физлиц или собственных средств и направленным по их желанию на работу на места работы, оставшиеся после распределения (п. 52 ст. 208 НК);

доходы в виде возврата денежных средств, внесенных в оплату цены одноквартирного жилого дома или квартиры при их приобретении в соответствии с договором создания объекта долевого строительства с последующим оформлением договора купли-продажи, предусматривающего оплату цены этого жилья в рассрочку, в случаях досрочного расторжения указанного договора купли-продажи, отказа от его исполнения (п. 61-1 ст. 208 НК);

единовременная выплата на оздоровление работникам бюджетных организаций, не являющимся государственными служащими и военнослужащими, сотрудниками (работниками) военизированных организаций, имеющими специальные звания. Данная льгота была предусмотрена указом № 503 еще в прошлом году, а с 1 января тг. она распространяется на работников государственных органов, не финансируемых за счет средств республиканского или местных бюджетов (п. 66 ст. 208 НК);

доходы, полученные с 01.01.2021 г. до 01.01.2025 г. физлицами-инвесторами от участия в инвестиционных фондах, зарегистрированных в Беларуси (п. 67 ст. 208 НК);

доходы в виде процентов по банковским вкладам (депозитам) и премия государства, полученные участником государственной системы жилищных строительных сбережений (п.п. 36-1 и 68 ст. 208 НК). Аналогичная норма предусмотрена п. 2 Указа от 26.10.2020 № 382 «О государственной системе жилищных строительных сбережений», вступающего в силу с 01.01.2021.

Командировочные расходы

Приведены в соответствие с требованиями указов № 411 и № 503, а также формулировками Положения о порядке и размерах возмещения расходов, гарантиях и компенсациях при служебных командировках, утвержденное постановлением Совмина от 19.03.2019 № 176, нормы ч. 3 п. 4 ст. 208 НК, согласно которым освобождаются от налогообложения расходы на служебные командировки по территории Беларуси и за ее пределы. Так, при возмещении (оплате) плательщику расходов на служебные командировки как на территории Республики Беларусь, так и за ее пределы освобождаются от подоходного налога:

суточные в размерах, установленных законодательством;

фактически произведенные и документально подтвержденные расходы по оплате проезда к месту служебной командировки и обратно. При отсутствии у плательщика документов, подтверждающих оплату указанных расходов, суммы такого возмещения освобождаются от подоходного налога в размерах, установленных законодательством;

фактически произведенные и документально подтвержденные расходы на такси, аренду автомобиля в пределах места командировки за границей;

фактически произведенные и документально подтвержденные расходы по найму жилого помещения. При отсутствии у плательщика документов, подтверждающих оплату указанных расходов, либо в случаях, когда законодательством предусмотрено возмещение (оплата) расходов по найму жилого помещения без представления таких документов, суммы такого возмещения (оплаты) освобождаются от подоходного налога в пределах размеров, установленных законодательством;

общая выплата, возмещающая водителям, осуществляющим внутриреспубликанские и (или) международные автомобильные перевозки, расходы по найму жилого помещения и суточные, определяемая в порядке, установленном законодательством;

иные расходы на служебные командировки, в том числе расходы, произведенные работником в командировке с разрешения или ведома нанимателя, оплачиваемые (возмещаемые) в соответствии с законодательством.

Также от подоходного налога освобождаются аналогичные расходам на командировки выплаты, связанные с направлением за границу на обучение — профессиональную подготовку, переподготовку, повышение квалификации, стажировку, семинар, конференцию и иные мероприятия, связанные с обучением и деятельностью организации или ИП, являющимися местом основной работы (службы, учебы) лица, направленного на обучение. При этом формулировки п. 4 ст. 208 НК приведены в соответствие с указом № 411.

1. С 1 января 2021 г. до 1 января 2023 г. доходы, полученные по трудовым договорам от резидентов ПВТ и резидентов Китайско-белорусского индустриального парка «Великий камень» и (или) совместной белорусско-китайской компании по развитию этого парка, облагаются подоходным налогом по ставке 13% (п. 3 ст. 3 Закона № 72-З).

Напомним, ставка подоходного налога 9% была установлена Положением о Парке высоких технологий, утв. Декретом от 22.09.2005 № 12, и Положением о специальном правовом режиме Китайско-Белорусского индустриального парка «Великий камень», утв. указом от 12.05.2017 № 166 . При этом специальный правовой режимом ПВТ установлен до 1 января 2049 г., а особый порядок налогового регулирования парка «Великий камень» составляет 50 лет с принятия указа № 166. Однако теперь ставка налога повышена на 2 года — в целях принятия дополнительных мер по консолидации доходов бюджета для борьбы с COVID-19.

2. Увеличены ставки налога в фиксированных суммах по доходам, полученным от сдачи физлицам в аренду (субаренду), наем жилых и (или) нежилых помещений, машино-мест, находящихся на территории Беларуси (приложение 2 к НК). При этом подоходный налог в фиксированных суммах за январь тг. исчисляется плательщиками исходя из ставок налога и в порядке, предусмотренных НК, а уплачивается не позднее 22.01.2021 г., за исключением случая, когда срок уплаты налога в январе 2021 г., предусмотренный ч. 2 подп. 1.2 ст. 221 НК, приходится на период после 22.01.2021 г. (ч. 2, 3 п. 7 ст. 2 Закона № 72-З).

Наименование населенных пунктов и иных территорий

Ставки подоходного налога в фиксированных суммах за месяц, рублей

жилые помещения (за каждую сдаваемую жилую комнату), садовые домики, дачи

нежилые помещения, машино-места

металлический или деревянный гараж, машино-место

железобетонный или кирпичный гараж

другие нежилые помещения (за 1 м 2 площади)

Налоговая система Белорусской Республики была сформирована на классических принципах налогообложения.

Налоговый Кодекс БР включает в себя 2 части: общую и особенную. Первая часть была принята и утверждена 19 декабря 2002 года. В ней прописывается, что налоговое законодательство включает в себя законодательные акты Налогового Кодекса и международных переговоров, а также акты Президента и органов государственной и местной власти.

В общей части Налогового Кодекса прописываются основные термины и понятия относительно налогообложения в Беларуси.

Об уровне жизни в Беларуси подробнее здесь.

Общая часть Налогового кодекса Республики Беларусь введена в действие 1 января 2004 г.

Спустя 7 лет после утверждения общей части правительством была утверждена особенная часть Налогового Кодекса, которая включается в себя описание всех налогов и сборов в Республике Беларусь. Особенная часть была принята 29 декабря 2009 года.

Классификация налогов в Беларуси:

- Местные.

- Республиканские.

Республиканские налоги

Республиканские налоги – это основные налоги, формирующие государственный бюджет Белорусской Республики.

Налог на добавленную стоимость является косвенным налогом, так как плательщиками являются не предприниматели, а потребители товаров и услуг.

Ставка НДС в Беларуссии

- 20% – общая ставка, применяемая при реализации товаров.

- 10% – ставка, которая применяется для реализации растений, птицы, скота и животных, рыбы и продуктов пчеловодства, произведённых на территории РБ.

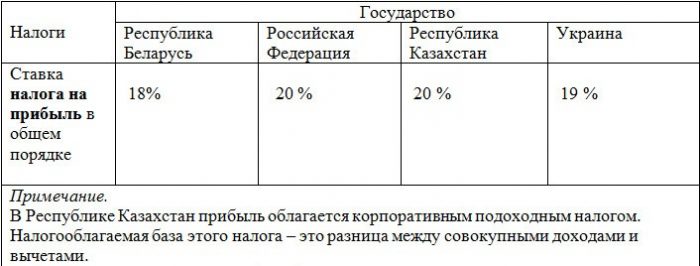

Налог на прибыль

Общая ставка налога на прибыль равна 18%. Но есть ряд исключений, когда ставка уменьшается.

Перечень ситуаций, способствующих уменьшению оплачиваемого налога на прибыль:

- Производство высокотехнологических товаров – 12%.

- Дивиденды – 12%.

- Производство лазерной и оптической техники – 10%.

Налог на доходы оплачивается раз в году предприятиями и организациями, которые в ходе ведения своей деятельности получают прибыль. Декларация подаётся в налоговую инспекцию до 22.01, а оплата должна произойти до 22.03 каждого года.

Налог на прибыль в Белоруссии в сравнении с другими странами

Подоходный налог с физлиц

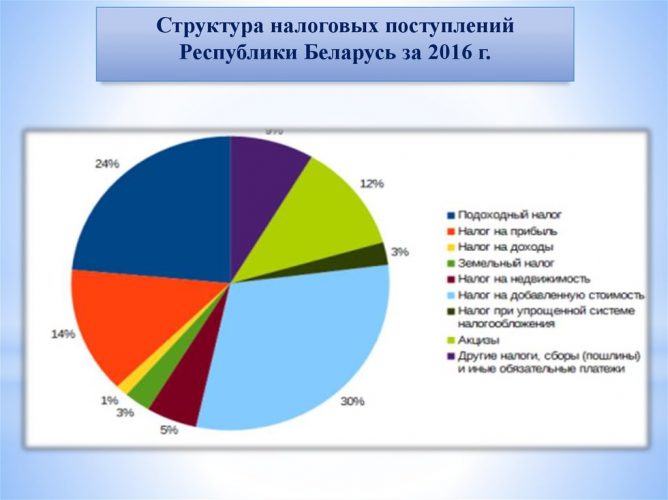

Подоходный налог оплачивается гражданами с ежемесячной зарплаты. Налог формирует почти 10% государственного бюджета Белорусской Республики.

Кроме этого, если у человека имеются вклады в финансовых учреждениях или банках, то он обязан платить налог на депозит. Размер налогового взноса равен 13% от дохода, полученного от депозита.

Расчёт налоговой ставки зависит от вида деятельности человека. Так если резидент РБ получает дивиденды, то он обязан выплачивать 13%. Доход от предпринимательской, адвокатской или нотариальной деятельности облагается сбором в размере 16%. Единая ставка подоходного налога для физических лиц на все остальные виды деятельности – 13%.

Подоходный налог обязаны выплачивать также лица, сдающие в аренду квартиры и дома с целью получения дохода.

Короткий видеоролик о налогах в Беларуси

Размер ставки за сдачу квартиры зависит от области и города.

Таблица: размер налога за сдачу квартир

| Город | Размер налоговой ставки (выражено в белорусских рублях) |

| Брестская область | |

| Брест | 29.0 |

| Барановичи | 21.5 |

| Пинск | 21.5 |

| Города районного подчинения | 10.7 |

| Другие территории | 7.5 |

| Витебская область | |

| Витебск | |

| Центральная зона | 27.0 |

| Переходная зона | 26.0 |

| Города областного подчинения | 10.0 |

| Орша | 15.0 |

| Полоцк | 15.0 |

| Другие территории | 8.0 |

| Гомельская область | |

| Гомель | От 29.20 до 30.20 |

| Жлобин | 22.20 |

| Мозырь | 22.20 |

| Речица | 22.20 |

| Светлогорск | 22.20 |

| Калинковичи | 12.60 |

| Рогачев | 12.60 |

| Другие территории | 11.20 |

| Гродненская область | |

| Гродно | 28.20 |

| Волковыск | 18.00 |

| Лида | 18.00 |

| Новогрудок | 18.00 |

| Слоним | 18.00 |

| Сморгонь | 18.00 |

| Другие города Гродненской области | 13.00 |

| Минская область | |

| Жодино | 15.30 |

| Другие города | 15.00 |

| Могилёвская область | |

| Могилев | 27.20 |

| Бобруйск | 23.30 |

| Горки | 15.50 |

| Кричев | 15.50 |

| Осиповичи | 15.50 |

| Другие города | 11.70 |

| Минск по зонам | |

| 1 планировочная | 30.50 |

| 2 планировочная | 25.50 |

| 3 планировочная | 21.50 |

| 4 планировочная | 21.50 |

| 5 планировочная | 17.50 |

Налоги, взимаемые с физических лиц

Вычеты подоходного налога

Стандартным налоговым вычетом называется сумма, на которую уменьшается подоходный налог. Вычеты – это льготы на подоходный налог, воспользоваться которыми могут такие граждане РБ, как:

- Резиденты РБ с ежемесячным окладом ниже установленного предела (563 белорусских рублей). Возврат подоходного налога составляет 93 белорусских рублей.

- Родитель, воспитывающий ребёнка до 18 лет в одиночку. Вычет – 52 белорусских рублей.

- Родители, на иждивении которых находится больше 2 детей. Возвращается 52 белорусских рублей.

Налоговый сбор на недвижимость

Налог на недвижимость оплачивается всеми гражданами Белорусской Республики, которые имеют личное недвижимое имущество, то есть недвижимость и жилье в этой стране. Он выплачивается как физическими лицами, так и юридическими.

Объекты, подлежащие налогообложению:

- Квартиры.

- Комнаты в собственности.

- Гаражи.

- Места для парковки машин.

Даже если человек является не полным собственником одного из вышеуказанных объектов, а владеет лишь долей, то он также обязан оплачивать данный вид налога.

Кто обязан платить налог на недвижимость в Республики Беларусь

Согласно закону, человек имеет право выбирать, за какую недвижимость он будет платить налог. Для этого необходимо написать заявление в налоговую инспекцию. Если заявление человек не напишет, то облагаться сбором будет та недвижимость, которая первой появилась в собственности у резидента БР.

От уплаты налога освобождаются:

- Многодетные семьи (больше 3 детей).

- Ветераны ВОВ.

- Люди пенсионного возраста.

- Нетрудоспособные резиденты РБ.

- Особы с 1 и 2 группами инвалидности.

Недвижимость, которая находится в сельской местности налоговыми платежами, не облагается.

Налог на недвижимость обязаны платить все лица, которые используют недвижимость для предпринимательской деятельности.

Налоговая ставка равна 0,1 процента от полной стоимости недвижимости. Уплата сбора осуществляется через банк, почту или налоговую инспекцию до 15 ноября каждого года.

В Белорусской Республике также имеется налог на прибыль от продажи недвижимости, но здесь есть свои нюансы. Чтобы их лучше понять, нужно рассмотреть ситуацию на примере. В этой стране налога на наследство нет, поэтому даже если человек получил квартиру или дом в наследство, то ему ничего платить не придётся.

Доля налогов на недвижимость в общей массе налоговых поступлений составляет 5%

Если он эту квартиру или дом (или какую-нибудь другую недвижимость) захочет продать в первый раз, то он также не уплачивает никаких налогов. Но если резидент РБ продаёт второй объект недвижимость на протяжении 5 лет, то он обязан выплатить государству подоходный налог с его продажи. Размер налога равен 13 процентам от суммы разницы между ценой приобретения недвижимости и её продажи.

Например: человеку достался в наследство дом (или он сам его купил) за 50 000 долларов, а продал он его за 60 000 долларов, это означает, что 13% от 10 000 долларов человек оплачивает в госбюджет.

Узнайте, как получить паспорт Беларуси, здесь.

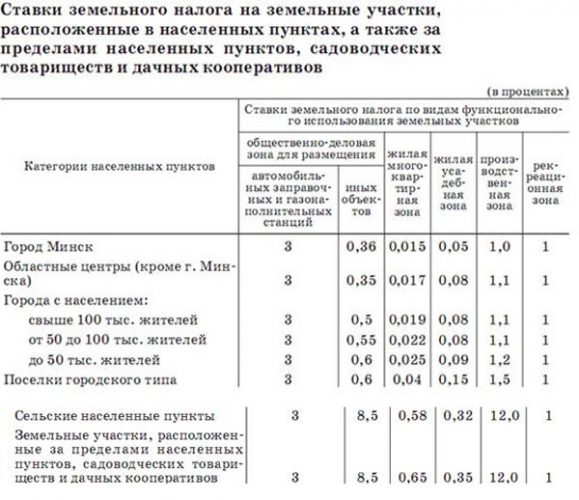

Земельный налог

Земельный налог оплачивается владельцами земельных участков в Белорусской Республике.

Таблица: налоговые ставки земельного налога

| Кадастровая стоимость участка | Налог (выражено в белорусских рублях) |

| Меньше 20720 белорусских рублей за гектар | 20.72 |

| Больше 20720 белорусских рублей за гектар | 0.1 процент от кадастровой стоимости |

Как рассчитывается земельный налог в Республике Беларусь

Экологический налог

Экологический налог платится субъектами хозяйствования за вредное воздействие на окружающую среду.

Экологический налог выплачивается, если предприятия осуществляют:

- Выбросы загрязняющих веществ в атмосферу.

- Хранение или захоронение отходов производства.

- Сброс сточных вод.

Налоговый взнос на добычу природных ресурсов

Налогами облагаются такие виды деятельности, как:

- Добыча калия.

- Добыча нефти.

Не облагается налогами:

- Добыча нефтяного попутного газа.

- Добыча песка.

- Добыча грунта.

- Добыча подземных и поверхностных вод.

Налоги на добычу природных ресурсов регламентируются гл. 20 НК РБ

Гербовый сбор

Гербовый сбор оплачивается физическими лицами и предпринимателями.

- 15% – передача международным организациям.

- 20% – выдача копий простых и переводных векселей.

Если вы думаете некоторое время пожить в Беларуси, прочтите, как оформить ВНЖ в этой стране.

Bankchart рассказывает о ставках, сроках и реквизитах для уплаты единого налога с индивидуальных предпринимателей.

Краткое содержание и ссылки по теме

- Единый налог с индивидуальных предпринимателей

- Плательщики единого налога

- Ставки единого налога

- Как рассчитать единый налог?

- Сроки уплаты единого налога и подачи декларации

- Льготы по единому налогу

- Реквизиты на уплату единого налога

- Преимущества единого налога

- Единый налог в Украине

Единый налог с индивидуальных предпринимателей

Тему налогообложения мы уже ранее поднимали, когда писали о налоге на тунеядство. Узнать все об этом налоге можно по ссылке. Сегодня же речь будет идти о едином налоге. О котором, кстати, упоминалось, когда мы писали про то, как оформить ИП в Республике Беларусь. Если тема открытия ИП для вас актуальна, изучить ее можно по следующей ссылке.

Итак, единый налог – наиболее распространенный и простой в исчислении налог, применяемый на территории Республики Беларусь. Если говорить по сути, то это фиксированная сумма, устанавливаемая облисполкомами и подлежащая к уплате. Размер этой суммы зависит от следующих факторов:

Объектом налогообложения при едином налоге являются:

- оказание потребительских услуг

- торговля товарами (розничная)

- осуществление общественного питания через мини-кафе, летние и сезонные кафе

Плательщики единого налога

То, что единый налог наиболее просто и популярный в Беларуси, мы уяснили. Теперь необходимо разобраться, кто является его плательщиками и при осуществлении каких видов деятельности.

Итак, субъектами уплаты единого налога являются индивидуальные предприниматели (ИП), а также физические лица, чья деятельность не считается предпринимательской, но в то же время, согласно законодательству РБ, подлежит налогообложению.

Если говорить о видах деятельности, которые облагаются единым налогом, то к ним относятся следующие:

Ставки единого налога

Не взирая на свое название, ставки по единому налогу не едины. Как правило, они устанавливаются местными органами власти, зависят от вида деятельности и других факторов, упомянутых нами в первом пункте статьи. Ставки устанавливаются в сумме, взимаемой за месяц.

Ниже представлены ставки единого налога актуальные для города Минск.

Ставки единого налога по остальным городам можно узнать перейдя по ссылке.

Как рассчитать единый налог?

Теперь перейдем к наиболее интересной части нашей статьи, к расчету суммы единого налога. Наверное, же многим интересно, сколько конкретно нужно платить.

Итак, рассчитать сумму единого налога можно по следующей формуле:

Но если расчеты – это не ваше, или вы просто не хотите заниматься этим вручную, вы всегда можете воспользоваться налоговым калькулятором. Один из них представлен на сайте Министерства по налогам и сборам Республики Беларусь.

Сроки уплаты единого налога и подачи декларации

Дабы вам не начислялись штрафы и пени, все налоги следует платить в указанные сроки. И единый налог – не исключение.

Итак, ИП, для которых отчетным периодом является календарный месяц, обязаны производить уплату ЕН ежемесячно не позднее 1-го числа отчетного месяца.

ИП, для которых отчетным периодом является календарный квартал, необходимо осуществлять уплату 1/3 суммы ЕН, исчисленной за календарный квартал, на ежемесячной основе не позднее 1-го числа каждого месяца отчетного квартала.

А декларация вышеупомянутыми индивидуальными предпринимателями подается в налоговый орган не позднее 1-го числа отчетного периода.

ИП, зарегистрированные впервые и не осуществляющие деятельность с момента госрегистрации, а также ИП, осуществляющие розничную торговлю товарами менее 15 дней в календарном месяце, обязаны уплатить единый налог не позднее рабочего дня, предшествующего дню осуществления деятельности.

Сие же предприниматели обязаны подавать декларацию не позднее рабочего дня, предшествующего дню начала деятельности.

А в случаях, когда валовая выручка ИП превысила 40-кратную сумму единого налога, исчисленную за соответствующий отчетный период, декларация предоставляется в налоговый орган не позднее 1-го числа второго месяца, следующего за отчетным периодом, в котором образовалась сумма такого превышения.

Льготы по единому налогу

Уплата тех или иных налогов – немалая финансовая нагрузка на любого предпринимателя. Но, к счастью, для некоторый существуют случаи, когда можно снизить эту нагрузку или же вовсе ее избежать.

Например, не является объектом налогообложения (а значит ИП не обязаны платить ЕН) реализация грибов, ягод, орехов, лекарственных растений и другой дикорастущей продукции.

А предприниматели, достигшие пенсионного возраста, инвалиды, предприниматели-родители (усыновители) трех и более детей или же детей-инвалидов в возрасте до 18 лет имеют право на дисконт в размере 20% от ставки единого налога.

На 25% снижены ставки единого налога для тех, кто впервые зарегистрировался как ИП. Такая льгота действует первые три месяца деятельности предпринимателя.

Также на снижение ставки ЕН, только уже в размере 100%, имеют право родители (усыновители), которые являются инвалидами I или II группы (кстати, все про пенсию по инвалидности можно узнать по ссылке) и занимаются воспитанием детей в возрасте до 18 лет или же детей, получающих образование на дневной форме обучения.

Реквизиты на уплату единого налога

Если вам впервые предстоит производить уплату единого налога и всех реквизитов вы еще не знаете, уточнить их можно в налоговом органе по месту постановки на учет или же на сайте Министерства по налогам и сборам РБ.

Преимущества единого налога

Как мы уже писали в самом начале, единый налог является достаточно распространенным видом налогов на территории нашей страны. И это не случайно. Ибо он имеет ряд следующих преимуществ:

- небольшое количество бухгалтерских бумаг

- минимизация риска ошибок в документах

- маленькая вероятность получения штрафа при проверках

Также к числу преимуществ можно отнести и то, что уплата единого налога освобождает вас от уплаты следующих налогов:

- обычного подоходного налога

- НДС на произведенные в Беларуси товары (до определенной суммы оборота);

- экологического налога;

- налога на добычу природных ресурсов;

- других налогов и сборов в местные бюджеты

Сертификат качества аудиторских услуг № 005 от 03.01.2017.

Блог ведет – Жугер Елена Викторовна. Директор аудиторской компании «БелАудитАльянс» • Автор бизнес–статей в деловых и профессиональных изданиях • Сертифицированный аудитор • Эксперт-консультант • Налоговый консультант • Председатель комитета по методологии и аудиту общественного объединения "Ассоциация аудиторских организаций"

1. Об изменении Налогового кодекса Республики Беларусь

1 января 2021 года на портале pravo.by опубликован Закон Республики Беларусь от 29 декабря 2020 г. № 72-З «Об изменении Налогового кодекса Республики Беларусь».

Значимыми изменениями на которые следует обратить внимание в первую очередь является:

- индексация ставок земельного, экологического налога, налога за добычу (изъятие) природных ресурсов, подоходного налога в фиксированных суммах и единого налога с ИП и иных физлиц,

- сокращение перечня продовольственных товаров и товаров для детей, облагаемых НДС по ставке 10 %,

- установление ставки НДС в размере 10 % при ввозе на территорию Республики Беларусь и (или) при реализации на территории Республики Беларусь лекарственных средств и медицинских изделий,

- отмена единого налога на вмененный доход,

- изменение в части льгот по земельному налогу,

- отмена льгот в части подоходного налога для резидентов ПВТ и резидентов Китайско-Белорусского индустриального парка «Великий камень» и применение общеустановленной ставки – 13 процентов,

- ожидаемое ежегодное изменение по подоходному налогу в части размеров доходов физических лиц, освобождаемых от подоходного налога, сумм налоговых вычетов,

- отменена госпошлина за выдачу разрешения на допуск транспортного средства к участию в дорожном движении и введение транспортного налога, подлежащего взиманию с организаций и физлиц,

- увеличение до 1,5 % ставки арендной платы и земельного налога за земельный участок, предоставленный для размещения торговых центров.

Подробнее можно ознакомиться по ссылке: pravo.by

2. Расширен перечень услуг ЖКХ, освобождаемых от НДС

Обороты по реализации жилищно-коммунальных и эксплуатационных услуг, оказываемых физическим лицам на территории Республики Беларусь, освобождаются от обложения НДС. Перечень этих услуг утвержден Указом от 26.03.2007 №138 «О некоторых вопросах обложения налогом на добавленную стоимость». С 1 января 2021 года данный перечень дополнен. Соответствующие изменения внесены Указом от 10.09.2020 № 342.

С вступлением в силу положений Указа от 10.09.2020 №342 льгота по НДС применяется также в отношении:

- работ по содержанию (эксплуатации) объектов внешнего благоустройства населенных пунктов, осуществляемых за счет бюджетных средств. Перечень этих работ определяется Совмином;

- услуг по приему и контролю за исполнением заявок граждан, а также их претензий на качество жилищно-коммунальных услуг;

- услуг по осуществлению функций государственного заказчика в сфере жилищно-коммунального хозяйства;

- услуг по осуществлению функций учета, расчета, начисления и взыскания задолженности по: плате за жилищно-коммунальные услуги; плате за пользование жилым помещением; возмещению расходов организаций, осуществляющих эксплуатацию жилищного фонда и (или) предоставляющих жилищно-коммунальные услуги, на электроэнергию, потребляемую на освещение вспомогательных помещений и работу оборудования в многоквартирных жилых домах.

3. Установлен новый размер базовой величины с 1 января 2021 г.

30 декабря 2020 г. принято постановление Совета Министров Республики Беларусь № 783, которым с 1 января 2021 г. установлен размер базовой величины в размере 29 рублей (справочно – ранее 27 руб.).

Соответственно увеличиваются пособия, стипендии, налоги и сборы, штрафы, другие выплаты, в том числе пособия по безработице и стипендии безработным, направляемым службой занятости на учебу.

4. С 1 января 2021 г. в Беларуси повысился размер месячной минимальной заработной платы

Постановлением Совета Министров от 21 декабря 2020 г. № 740 предусмотрено повышение месячной минимальной заработной платы до 400 бел. руб.

5. Отчет по форме 12-торг (товарооборот)

Срок месячной отчетности перенесен с 3-го на 4-е число после отчетного периода. Постановление Национального статистического комитета Республики Беларусь от 28 августа 2020 г. № 80 «Об изменении постановления Национального статистического комитета Республики Беларусь от 20 июля 2015 г. № 78» вступит в силу 11 января 2021 г. Срок представления отчета за январь–декабрь остался прежним – 6 января.

6. Отчет 1-торг (общепит)

Срок представления отчета по форме 1-торг (общепит) «Отчет об общественном питании» перенесен с 22 января на 22 февраля. Это закреплено постановлением Белстата от 28 августа 2020 г. № 77 «Об изменении постановления Национального статистического комитета Республики Беларусь от 12 ноября 2014 г. № 196». Изменяется не только срок представления отчета, но и форма 1-торг (общепит), а также порядок ее заполнения.

Документ вступил в силу 1 января 2021 г.

7. Цены на социально-значимые товары

Постановлением МАРТ от 28.12.2020 № 83 в I квартале 2021 г. вводится ценовое регулирование на социально значимые товары на 90 дней путем установления ограничений:

- производителям — предельного максимального норматива рентабельности в размере фактического уровня рентабельности реализованной продукции за январь — ноябрь 2020 г. (по плодоовощной продукции — в целом за 2019 год) или не более 10 %;

- оптовой и розничной торговле — предельные максимальные оптовые надбавки, торговые надбавки (с учетом оптовой надбавки).

8. Переоценка не обязательна по состоянию на 1 января 2021 года

По данным Белстата, уровень инфляции в ноябре 2020 г. по сравнению с декабрем 2013 г. составил 76,6 %. С учетом сложившегося уровня инфляции переоценка на 1 января 2021 г. по всем видам переоцениваемого имущества (в т.ч. зданий, сооружений и передаточных устройств) может проводиться по решению организации или собственника ее имущества.

9. Изменение порядка уплаты государственной пошлины при обращении во все суды Республики Беларусь (за исключением плательщиков – нерезидентов Республики Беларусь).

Государственная пошлина с 1 января 2021 года уплачивается в республиканский бюджет (приложение 2 к постановлению Министерства финансов Республики Беларусь от 3 декабря 2019 г. № 71 «О распределении государственной пошлины и штрафов между республиканским и (или) соответствующими местными бюджетами»).

С реквизитами, необходимыми для уплаты государственной пошлины в республиканский бюджет, можно ознакомиться в разделе www.nalog.gov.by

С 1 января 2021 года также подлежит уплате в республиканский бюджет государственная пошлина на основании исполнительных листов или иных исполнительных документов, выданных судом до указанной даты.

10. Пенсионный возраст

С 1 января в Беларуси пенсионный возраст увеличился на полгода. Белорусские мужчины теперь будут выходить на пенсию с 62,5 года, а женщины — с 57,5. Изменения коснулись и минимального страхового стажа, необходимого для получения трудовой пенсии. Он составляет 18 лет.

11. Трудовой кодекс переведен на белорусский язык

Официально переведен Трудовой Кодекс на белорусский язык. Подробнее с белорусско-язычной версией можно ознакомиться по ссылке: pravo.by

С уважением,

консультационный центр ООО «БелАудитАльянс»

Законом Республики Беларусь от 29.12.2020 N 72-З «Об изменении Налогового кодекса Республики Беларусь» с 1 января 2021 года внесены изменения и дополнения, касающиеся единого налога с ИП и иных физических лиц. Рассмотрим некоторые из них.

Внесен ряд корректировок в виды предпринимательской деятельности, при осуществлении которых уплачивается единый налог с ИП и иных физлиц. В частности, автомобильные перевозки пассажиров в регулярном сообщении («маршрутное такси») теперь относятся к деятельности, указанной в подп. 1.1.4 ст. 337 НК-2021. Напомним, ранее ИП, осуществляющие автомобильные перевозки пассажиров в регулярном сообщении, уплачивали единый налог с ИП и иных физлиц как по иным видам работ и услуг, не поименованным в подп. 1.1.1 — 1.1.9 ст. 337 НК-2020 . С 1 января 2021 года в отношении этой деятельности применяется ставка, установленная подп. 1.4 приложения 24 к НК-2021.

Кроме того, к деятельности подп. 1.1.4 ст. 337 НК-2021 относиться также деятельность по перегону, перевозке, доставке из-за границы (за границу) автомототранспортных средств. Единый налог с ИП и иных физлиц от такой деятельности необходимо исчислять исходя из ставок, установленных в населенном пункте по месту постановки на учет ИП .

Также по ставкам, установленным по месту постановки ИП на учет, с 2021 года исчисляется единый налог с ИП и иных физлиц в отношении любых видов деятельности, осуществляемых в дистанционной форме посредством сети Интернет. Ранее такие виды деятельности были конкретизированы в НК-2020 .

С 2021 года ИП, предоставляющие в отчетном периоде места для краткосрочного проживания, уплачивают единый налог с ИП и иных физлиц независимо от количества сдаваемых жилых комнат в каждой представляемой для краткосрочного проживания квартире, жилом доме, т.е. налог теперь уплачивается за каждую квартиру, за каждый жилой дом, а не по каждой сдаваемой жилой комнате .

Установлено право применять льготу по единому налогу с ИП и иных физлиц не только пенсионерам по возрасту, но также лицам, имеющим право на пенсию со снижением общеустановленного пенсионного возраста .

Расширена категория лиц, которые вправе представить декларацию и уплатить единый налог с ИП и иных физлиц в сроки, отличные от общеустановленных. Напомним, ранее ИП, которые не осуществляли деятельность с момента государственной регистрации, вправе были подать декларацию и уплатить налог не позднее рабочего дня, предшествующего дню осуществления деятельности, в том календарном месяце, в котором ими впервые в отчетном квартале осуществляется деятельность. С 2021 года такое право установлено для ИП, которые впервые начали в календарном году осуществлять деятельность с уплатой единого налога .

Для урегулирования ситуаций по представлению деклараций и доплате единого налога с ИП и иных физлиц в случае превышения валовой выручки над 40-кратной суммой налога за соответствующий отчетный период дополнено, что расчет доплаты единого налога с ИП и иных физлиц осуществляют в том числе ИП, перешедшие на иные режимы налогообложения .

Также закреплен порядок налогообложения «переходной» выручки (доходов) у ИП, которые в течение календарного года перешли на уплату единого налога с ИП и иных физлиц. В частности, установлено, что ИП, отражавшие выручку (учитывавшие доходы) по принципу оплаты отгруженных товаров (выполненных работ, оказанных услуг) для целей исчисления налога при УСН (подоходного налога) и начавшие применять в текущем календарном году в отношении реализации товаров (выполнения работ, оказания услуг) единый налог с ИП и иных физлиц, выручку от реализации этих товаров (работ, услуг), отгруженных (выполненных, оказанных) и не оплаченных до даты, с которой начато применение единого налога с ИП и иных физлиц, учитывают при определении валовой выручки, включаемой в налоговую базу единого налога с ИП и иных физлиц, по мере поступления оплаты товаров (работ, услуг), но не позднее последнего числа текущего календарного года .

В отношении деятельности, которая не относится к предпринимательской и осуществляется физлицами с уплатой единого налога с ИП и иных физлиц, также установлен ряд изменений. В частности, дополнен перечень такими видами деятельности, как:

— ремонт зонтов, сумок, чемоданов, изготовление дубликатов ключей, нанесение моментальной гравировки на предметы, предоставленные потребителем ;

— установка (крепление) в домашних хозяйствах предметов интерьера и бытовых изделий (за исключением кондиционеров и газовых плит), монтаж встраиваемых кухонь, встраиваемых шкафов, антресолей ;

— очистка и покраска кровли, покраска ограждений и хозяйственных построек, установка дверных полотен и коробок, окон и оконных коробок, рам из различных материалов .

Также установлена возможность предоставления льготы физлицам при исчислении единого налога с ИП и иных физлиц налоговыми органами. Это касается случаев, когда физлицо, имеющее право на льготу, не представило подтверждающие документы. Налоговый орган вправе предоставить льготу на основании информации, полученной им в соответствии с законодательством .

Кроме того, определено, что физлица, осуществляющие виды деятельности, указанные в п. 3 ст. 337 НК-2021, подают в налоговый орган уведомление по установленной форме. Ранее такое уведомление физлица подавали в произвольной форме, указывая в нем виды деятельности, виды товаров, формы оказания услуг, а также период и место осуществления деятельности .

Также с 2021 года повышены ставки единого налога с ИП и иных физлиц, установленные приложением 24 к НК-2021. По разным видам деятельности повышение размера единого налога составило в среднем от 4% до 6%. Кроме того, определено, что Мингорсовет депутатов может увеличить ставки единого налога не более чем в 4 раза .

Единый налог с ИП и иных физлиц за январь 2021 года необходимо исчислить исходя из ставок и в порядке, которые действуют с 01.01.2021. В связи с этим продлены сроки подачи декларации за I квартал 2021 года и уплаты налога за январь 2021 года. Крайний срок представления декларации за I квартал 2021 года переносится с 04.01.2021 (01.01.2021, 02.01.2021 — праздничные дни, 03.01.2021 — выходной) на 20.01.2021, а срок уплаты налога за январь 2021 года — с 04.01.2021 на 22.01.2021 . Таким образом, ИП обязаны:

— не позднее 20.01.2021 представить декларацию за I квартал 2021 года, исчислив единый налог с ИП и иных физлиц по новому порядку и по новым (увеличенным) ставкам, согласно приложению 24 к НК-2021;

— не позднее 22.01.2021 уплатить налог за январь 2021 года по новым (увеличенным) ставкам.

ИП, которые представили декларацию по единому налогу с ИП и иных физлиц за I квартал 2021 года в декабре 2020 года, обязаны:

— не позднее 20.01.2021 представить уточненную декларацию за I квартал 2021 года, исчислив налог по новому порядку и по новым (увеличенным) ставкам согласно приложению 24 к НК-2021;

— не позднее 22.01.2021 доплатить налог за январь 2021 года исходя из новых (увеличенных) ставок.

Сроки уплаты единого налога с ИП и иных физлиц за февраль и март 2021 года, а также дальнейшие сроки подачи декларации и уплаты налога не меняются. Как и ранее, декларацию за II — IV кварталы 2021 года необходимо подавать не позднее 1-го числа отчетного квартала и уплачивать налог начиная с февраля 2021 года — не позднее 1-го числа каждого календарного месяца, в котором осуществляется деятельность .

Продление сроков подачи декларации за I квартал 2021 года и уплаты единого налога с ИП и иных физлиц за январь 2021 года не касается случаев, когда эти сроки приходятся на период после 22.01.2021 . Например, ИП планирует осуществлять розничную торговлю на рынке в январе 2021 года 4 дня, в феврале 2021 года — 5 дней, в марте 2021 года 8 дней. Первый рабочий день — 28.01.2021. Не позднее 27.01.2021 он обязан представить декларацию за I квартал 2021 года с исчислением единого налога с ИП и иных физлиц за январь-март 2021 года по новым ставкам. Уплатить налог в данной ситуации ИП обязан:

— не позднее 27.01.2021 за январь 2021 года;

— не позднее 01.02.2021 за февраль 2021 года;

— не позднее 01.03.2021 за март 2021 года.

Кроме того, НК-2021 исключена необходимость хранения документов об уплате единого налога с ИП и иных физлиц в местах осуществления деятельности .

Читайте также: