Древнейшая из таможенных пошлин называлась

Опубликовано: 11.05.2024

Восстановление пароля

С развитием внутренней торговли в Древней Руси появились первые торговые и таможенные пошлины. Купцы, провозившие товары через заставы у крупных селений, на рынках и у городских ворот, платили специальный торговый налог (пошлину) — мыт. Его собирали княжеские чиновники (мытники).

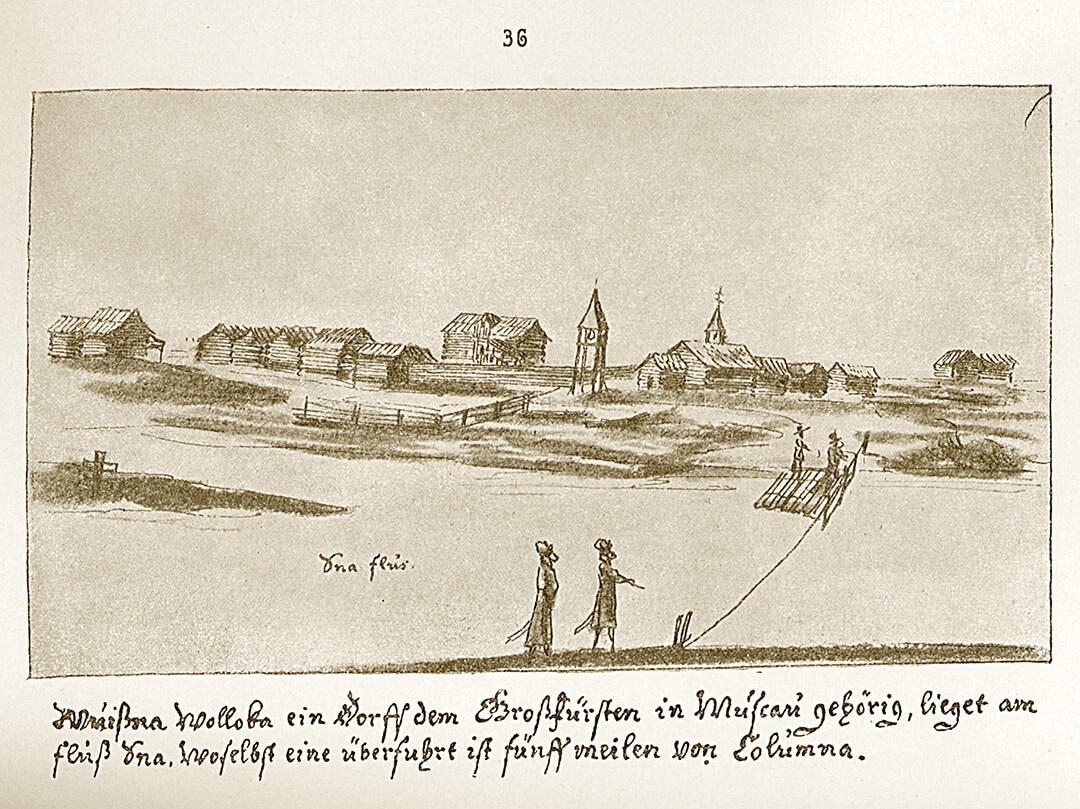

Переправа. Рисунок из альбома австрийского путешественника Августина фон Мейерберга (середина XVII века)

Существовало несколько видов мыта. Провоз товаров по земле облагался «мытом сухим», по воде — «мытом водяным». В документе 1150 года вместе с мытом упоминается перевоз. Эту пошлину собирали с тех, кто переправлялся через реку. Власти часто проводили сбор пошлины на волоке — участке суши между двумя водоёмами, через который перетаскивали суда. Здесь было легко посчитать количество товара, а уклониться от уплаты налога — почти невозможно. С первой половины XII века на волоке между реками Ламой и Рузой находился Войницкий мыт. Через него шёл торговый путь из Новгорода в Рязанское и Владимиро-Суздальское княжества. Важным местом сбора мыта на торговом пути из северных земель во Владимир-на-Клязьме, а затем в Москву был волок между реками Яуза и Клязьма протяжённостью 8 километров. Он существовал с XII по XIV век и дал название подмосковному городу Мытищи.

С распадом Руси на удельные княжества появились новые таможенные сборы. В XIII веке, когда установилось монгольское иго, ввели новую торговую пошлину — тамгу. В документах XIV века указываются такие пошлины, как мостовщина, побережное, костки и осмничее, в актах XV века — явка, задние калачи, головщина, контарное, порядное, пятно, роговое. С XVI столетия появляются пошлины замытные, свальные, подъёмные, редкозобные, привязные, покорённые, дрягильские. Все их можно разделить на четыре группы: торговые, проездные (проезжие), пошлины обслуживания и штрафные пошлины.

Торговые пошлины

Тамга — сбор с торговых сделок, который был введён монголами в середине XIII века. Тамга пришла на смену мыту, её уплачивали в размере 3% от стоимости товара во время продажи. От слова «тамга» произошел глагол «тамжить», то есть ставить клеймо на тот товар, с которого сбор уже получен. Место, где ставили клейма, стали называть таможней, а сборщиков тамги — таможенниками.

Явка (явленное, явчая пошлина) — обязательный платёж для купцов, привозивших товары на продажу. Эту пошлину стали собирать с конца XV века, сначала с приезжих из других городов, а потом только с иностранцев.

Осмничее (осьмичее, восменичье) — пошлина, первые сведения о которой относятся к 1328 году. Она составляла 1/8 стоимости товара, откуда и пошло название. Пошлину полагалось уплачивать со всех товаров, кроме хлеба. Скорее всего, русское осмничее отличалось от введённой монголами тамги только названием.

Русские купцы. Рисунок из книги немецкого путешественника Адама Олеария «Описание путешествия в Московию» (середина XVII века)

Порядное — пошлина, которую необходимо было заплатить при покупке оптовой (крупной) партии товара на гостином дворе для дальнейшей поштучной перепродажи в торговых рядах. Порядное заменяло некоторые разновидности тамги; впервые оно упоминается в источнике 1497 года. Порядной пошлиной облагались мёд, рыба, икра, соль и хмель, а также место для хранения товаров.

Пятно (пятинные деньги) — изначально взималось с наложения клейма (пятна) во время покупки или продажи лошади. Впервые упоминается в 1404 году. Продавец и покупатель уплачивали пошлину в складчину — от одной до четырёх денег за клеймо.

Роговое (привозное) — пошлина за продажу скота на рынке. Уплачивалась с головы крупного рогатого скота. Размер составлял от полутора до двух денег, сумма делилась поровну между покупателем и продавцом.

Проезжие пошлины

Перевоз (перевозное) — пошлина, которую платили за переправу людей, скота и товаров между берегами реки. Государственные служащие и перевозимое ими имущество пошлиной не облагались.

Мостовщина — налог за проезд (проход) по мосту, который взимался мостовщиками. Упоминается со второй половины XIV века.

Побережное — сбор с судна, причалившего к берегу. Оплачивался деньгами или товарами.

Костки и головщина — вероятно, разные названия одного налога, который уплачивал человек, сопровождавший перевозку товаров. Головщина (налог с «головы») упоминается в документах конца XV века. Её уплачивали люди, проезжающие с товарами в города или мимо городов.

Задние калачи — вид головщины. Этот сбор выплачивался купцами на обратном пути, после продажи товара.

Пошлины за обслуживание

Гостиное — пошлина, которую вносили купцы, останавливаясь в гостином дворе. Это была дополнительная плата, помимо того, что платили за проживание. Со временем пошлина разделилась на несколько подвидов: подворное, или поворотное (за въезд на территорию гостиного двора), амбарное (за укладку товара в амбаре), свальное (за разгрузку товара) и привязное (за причаливание у торговой пристани).

Померное — сбор, который платили за измерение объёма сыпучих товаров при помощи бочек или вёдер.

Весовое (весчее) или контарное — пошлина, которую брали с продажи взвешенных товаров. Так же называли сбор за определение массы товаров на весах. Контарное — пошлина, которую необходимо было заплатить за проведение торговых операций с солью.

Штрафные пошлины

Промыт (промыта) — штраф, который платили за неуплату мыта. Его брали с воза или судна. До XV века размер штрафа составлял 6 алтын с одного транспортного средства.

Заповедь (заповедные деньги) — личный штраф с торговца, нарушившего таможенные нормы. Вначале взимался независимо от количества товара и транспортных средств. Со временем заповедные деньги стали брать за уклонение от уплаты пошлины во время покупки или продажи лошади, за складирование товара вне территории гостиного двора и другие нарушения.

Выводы (исторический и финансовый)С развитием внутренней торговли в Древней Руси появились первые торговые и таможенные пошлины

Пошлины часто собирались на волоке — участке суши между двумя водоёмами, через который перетаскивали суда. Здесь было легко посчитать количество товара, а уклониться от уплаты налога — почти невозможно

Финансовый эксперт с высшим экономическим образованием по специальности "Экономист-менеджер". Имею опыт работы в Сбербанке России. Более 7 лет консультирую читателей по финансовым вопросам.

Другими словами, это платеж, который заплатит каждый, кто решит перевести товар через границу России. При этом ввозится ли товар или вывозится, каждое из перечисленных передвижений отражается только на формуле расчета этого платежа. В любом случает, он выплачивается государству.

Так как вариантов перевести товар через границу много (способ перевоза, сроки, вид товара и многое другое) да и количество стран-участников процесса продажи перевозимого товара может быть большое, Правительство РФ ежегодно утверждает поправки, изменения и дополнения в таможенном законодательстве. Не говоря уже о том, что оно, законодательство, с каждым годом расширяется новыми правовыми актами.

Проанализировав этот «пласт» в законе, всю многочисленную информацию можно выделить в основные разделы.

Виды таможенных пошлин

Разнообразие видов таможенных пошлин определяется большим спектром товаров, условий их транспортировки, а так же обширным списком стран-сотрудников и стран-посредников в международных торговых отношениях.

Функции таможенных пошлин

Таможенные пошлины выполняют три основные функции:

- фискальная – как и налоговые платежи, таможенные пошлины выполняют функции пополнения казны государства;

- протекционистская (защитная) – таможенная пошлина ограничивает ввоз некачественного импортного товара на территорию государства;

- балансировочная – таможенная пошлина регулирует внутреннюю цену на импортные и экспортные товары.

Стоит отметить, что хоть пошлина и близка с общим понятием налога, но при рассмотрении функций каждого из них можно выявить явные отличия в частности в регулярности. Обязательство по оплате таможенной пошлины возникает только тогда, когда товар пересекает границу страны.

Ввозная таможенная пошлина

Комиссией Евразийского экономического союза определяется размер ставок данного вида пошлины, который действует на оговоренных территориях стран-участниц союза.

Средний размер таможенной ставки, применяемой в отношении товаров, которые были произведены в стране, входящей в описанное выше экономическое содружество, составляет 75 % от ставок ввозных таможенных пошлин Единого таможенного тарифа Евразийского экономического союза.

11 главой Таможенного кодекса определяется порядок уплаты таможенных пошлин. Данная норма установлена Протоколом о порядке зачисления и распределения сумм ввозных таможенных пошлин (иных пошлин, налогов и сборов, имеющих эквивалентное действие), их перечисления в доход бюджетов государств – членов Евразийского экономического союза (приложение № 5 к Договору Союзе).

Вывозная таможенная пошлина

Как понятно из названия данный вид пошлин применяется к товарам, которые вывозятся за пределы страны. Стоит отметить, что этот обязательный платеж применим только к товарам российского производства, соответственно не применяется к импортным товарам, даже при пересечении товаром территории России.

Ставки вывозной таможенной пошлины так же установлены в Таможенном Кодексе, если же в данном документе не будет необходимой информации, то следует обратиться к внутренним законам страны.

Однако не все товары, вывозимые с территории нашего государства, облагаются пошлиной. К группе не облагаемых товаров относится: гуманитарная помощь, иностранная валюта, личные вещи представителей нашей страны в посольствах, пожарно-технические материалы.

Оплата начисленных вывозных таможенных пошлин, чаще всего осуществляется в кассах таможенных организаций. Однако все более популярным становится способ оплаты обязательного платежа через кассы и банкоматы «Сбербанка».

Важным нюансом оплаты остается факт того, что ни в одном правовом акте не прописаны сроки уплаты пошлины, но не стоит злоупотреблять этим «белым пятном» в законодательстве. Последствия чреваты.

Размер таможенной пошлины

Размер таможенной пошлины определяется таможенной ставкой. Основным документом, прописывающим величину ставки на тот или иной товар, является Таможенный Кодекс.

На практике: адвалорная таможенная пошлина чаще применяется к сырью, а специфическая – к готовой продукции.

Однако следует помнить, что таможенная ставка не единственная сумма, которую следует заплатить за товар на границе. Оформление ввозимого или вывозимого товара стоит в районе 500-1000 руб. однако это средний показатель, который может изменяться в зависимости от вида груза и его объемов.

Как рассчитать таможенную пошлину

Существует общая формула, которая поможет спрогнозировать размер таможенного платежа (ТП).

ТП = СТО + ПИ + АС + СНДС, где:

- СТО – сбор за таможенное оформление (фиксированная ставка в размере 0,1% в рублях и 0,05% в свободно конвертируемой валюте (СКВ) от таможенной стоимости);

- ПИ – импортная пошлина;

- AC – сумма акциза;

- СНДС – сумма налога на добавленную стоимость.

Однако данная формула может применять некоторые изменения, в зависимости от применяемого налогового режима.

Для того чтобы расчет оказался верным важно заострить свое внимание на таком показателе как процентная ставка пошлины.

Чтобы не ошибиться во всем многообразии этих ставок необходимо воспользоваться информацией, прописанной в грузовой таможенной декларации, которая заполняется на государственной границе.

Ещё одним значимым фактором является определение таможенной стоимости товара. Если данное значение будет умышлено занижено в таможенной декларации, по сравнению со статистической стоимостью товаров-аналогов, инспектор налоговой службы РФ имеет право провести корректировку полученных данных. В следствии чего, придется произвести очередные таможенные платежи на сумму выявленных расхождений.

Специфические таможенные пошлины

Примером такого вида пошлины может стать взимаемая плата за каждый килограмм экзотического фрукта или литр спиртного.

Данная таможенная пошлина, в отличие от ввозной и вывозной, не зависит от стоимости товара. Однако нельзя однозначно назвать данную особенность преимуществом. Если на потребительском рынке произошел рост цен на какую либо группу товаров, например из-за повышенного спроса на него, то это не как не отразится на сумме специфической таможенной пошлины, что влияет на качество выполняемой ею фискальной функции.

С другой стороны, размер данной пошлины так же останется неизменным и в случае снижения таможенной стоимости товара.

На сегодняшний день существует перечень условий, при котором возможно применение льготных тарифов пошлин, но данная практика не становится нормой, ни в отношении каких-либо поставщиков или покупателей, ни в отношении каких-либо стран.

Это скорее временное исключение, применяемое на недлительный период.

Порядок правового единства между всеми участниками торговых отношений (от небольших фирм до целых государств) позволяет соблюдать порядок и справедливость в каждом отдельном случае.

В «удельное время» и в последующий период появились новые виды таможенных платежей, усилилась их дифференциация. В XIII в. пошлины взимались уже не только с определенного количества, но также в зависимости от стоимости взвешиваемого товара (при определении «вес-чего сбора»). 1 Не ранее XIV в. в актах встречаются понятия осмничего и косток. В XV в. появились явка, годовщина, порядное, роговое, пятно, контарное, задние колачи. С XVI в. в источниках упоминается о замытной, рукознобной, свальной, подъемной, дрягильской, покоренной, привязной пошлинах, не известных в XIII—XV вв. 2

Определенное влияние на развитие таможенного дела Руси оказали монгольские завоеватели. Говоря об этом, Е.Г. Осокин полагал, что они оказали насильственное и решительное воздействие на таможенную систему, ускорив распространение таможенных пошлин. 3 Возражая ему, И.Д. Беляев настаивал на том, что все монгольское влияние на русскую систему таможенного обложения ограничилось введением во второй половине XIII в. новой торговой пошлины — тамги, от которой произошел глагол «тамжить», т. е. взыскивать пошлину — тамгу. 4

Как бы то ни было, начиная с XIII в. место на рынке или ярмарке, где «тамжили» товар, стало называться таможней. Служилый человек, бывший мытником или пятенщиком, становился таможником, или таможенником. В том случае, если взимание пошлин отдавалось княжеской администрацией на откуп (вероятно, откупная система была заимствована у монголов), то таможенным делом заведовали «откупные таможенники». В толковом словаре русского языка В.И. Даля можно прочитать: «В таможне очищают привозной или отпускной товар мытом, пошлиной и тамжат его, клеймят, пятнают, прикладывают тамгу или клеймо». 5

Как можно заметить, в XIII — первой половине XVII вв. произошло значительное усложнение (разветвление, дифференциация) системы таможенных платежей. Только в восьми таможенных книгах Курска (1619—1653/54) зафиксировано 15 наименований различных таможенных пошлин, взимавшихся с участников оптовой товарной и конской торговли. 6 Вяземские таможенники в период 1649—1654 гг. взимали с торгующих 19 видов пошлин. 7 Всего же существовало свыше 50 различного рода и наименования пошлин и сборов. Важнейшими из них были тамга, явка, замыт, осмничее, померное, которые, отличаясь ярко выраженной фискальной направленностью, взимались по праву князей требовать известных платежей от своих подданных. 8 Фактически же всякая услуга, оказанная торговцу, оплачивалась какой-нибудь особой пошлиной.

Система таможенных пошлин и сборов отличалась сложностью и запутанностью. Каждый товар, поступавший в продажу, подвергался оплате несколькими сборами, которые нередко взимались независимо один от другого 9 и приходились «под различными названиями на одно и то же действие, на одну и ту же операцию перехода предмета к потреблению». 10 Иногда один и тот же сбор взыскивался неоднократно, например мостовщина. Не было единства и в понятийном аппарате таможенного дела: одному и тому же названию пошлины могло придаваться и широкое, и узкое значение; нередко одним и тем же термином обозначались пошлины, которые различались по существу, и т. д. 11 По словам Д.А. Толстого, запутанность системы таможенного обложения «состояла в ее излишней дробимости, во взимании с одного и того же предмета разного рода таможенных пошлин, и преимущественно в произвольности, которую она часто допускала». 12 Впрочем, она не лишена была и правомерности, поскольку пошлины взимались именно с известного товара соразмерно его количеству, потребительным свойствам и стоимости, а также в связи с установленными нормами таможенно-правового регулирования.

Первые попытки классификации и систематизации различных пошлин и сборов предпринимались еще в дореволюционной историографии. Так, Д.А. Толстой различал три вида таможенных пошлин («по троякому образу ведения торговли»): 1) внутренние пошлины взимались внутри государства на торгах и мытах; 2) внешние — с привозимых из-за границы и вывозимых туда товаров; 3) транзитные — за провоз через территорию государства иностранных товаров. 13 При этом к разряду собственно внутренних сборов он относил тамгу, весчее, осмничее, контарное, подъемное, припуск, померное, пятенное, писчее, отвозное, гостиное, поворотное, анбарное, порядное, головщину, отвоз, посаженное, поплашное, свальное, роговое, явку, грузовую, рукознобную, дрягильскую и привязную пошлины и др. 14 В.И. Сергеевич же включал сборы за переправу через мосты и реки, с мер и весов, писчее и явку в разряд фискальных пошлин, а мыт, гостиное, амбарное и тамгу — в разряд косвенных налогов. Одновременно он отождествлял тамгу в обширном смысле с пудом, весчим, явкой, гостиным, порядным и другими пошлинами. 15

Принципиально иной критерий классификации был предложен Ю.А. Гагемейстером, Е.Г. Осокиным и С.Н. Никольским, которые разделили все таможенные пошлины на две категории. К первой были отнесены проезжие (проездные) пошлины, взимавшиеся за право перемещения товара, ко второй — торговые пошлины и сборы, падавшие на различные торговые операции и действия. 16 Объясняя главное отличие проезжих пошлин от торговых, В.О. Ключевский подчеркивал, что они взимались за право провоза товара (с количества возов или лодок). Он также предложил разделить торговые пошлины на два разряда: во-первых, на сборы за право купли-продажи (тамга и осмничее) и, во-вторых, на сборы за предторговые действия, имевшие целью подготовить товар к продаже. 17 Таким образом, все многообразие таможенных платежей в XIII — первой половине XVII вв. было сведено, во-первых, к проезжим или заставным пошлинам и сборам, которые взимались за право провоза товара вне зависимости от его количества и стоимости (сначала в городах, а с XIII в. также в селах и уездах), и, во-вторых, к торговым пошлинам и сборам (адвалорные и специфические ставки), которые взимались за право торговли и за совершение предпродажных действий в зависимости от количества товара и его таможенной стоимости (сначала в городах, а с середины XVI в. и в сельской местности). 18

На основании изложенного к числу проезжих (заставных) пошлин и сборов могут быть отнесены: 1) мыто (сухое и водяное), или проезжее — проезжие пошлины вообще; 2) проезд, прохожая пошлина — сборы за право отъезда с товаром; 3) перевоз, мостовщина, проезжее — пошлины за пользование обустроенными путями сообщения; 4) «с головы», задние колачи, костки — пошлины с физических лиц, перевозчиков, компаньонов, экспедиторов, проводников и др.

Классификация же торговых пошлин и сборов XIII — первой половины XVII вв. может быть представлена следующим образом: 1) явка, 19 замыт, узолки, судовая подъемная грузовая и поворотная пошлины — полуторговые-полупроезжие, полуличные-полувещные пошлины; 2) тамга, весчее, осмничее, порядное, поместное, искунное, номерное, рогозинное, покоренное, плошки — собственно торговые пошлины; 3) пятно, писчее, роговое, привязное, головщина («с головы») — пошлины с продажи скота и людей «в полницу»; 4) гостиное, анбарное, полавочное — пошлины за размещение, устройство, охрану купцов и их товаров; 5) весовое (весчее), пудовое, контарное, свальное, подъемное, рукознобное, номерное, припуск — другая группа пошлин за предпродажное обслуживание и др.

Примечания

1. Лодыженский К. История русского таможенного тарифа. СПб., 1886. С. 3.

2. Осокин Е. Несколько спорных вопросов по истории русского финансового права // Юридический сборник Д. Мейера. Казань, 1855. С. 545.

3. Там же. С. 540—546.

4. Беляев И.Д. Рец. на кн. Е.Г. Осокина «Внутренние таможенные пошлины в России» (Казань, 1850) // Москвитянин. 1850. № 22. С. 57. Тамга: 1) клеймо, тавро; родовой знак собственности у некоторых кочевых народов, в частности у монгольских скотоводов; ею метились лошади, верблюды и другой скот, находившиеся в обшей собственности рода, или предметы (оружие, керамика, ковры и др.), изготовленные членами рода. Впоследствии тамга сделалась знаком семейной и личной (частной) собственности, соответствуя гербу или печати. Изображение тамги можно встретить на монетах. Золотоордынские ханы выдавали ярлыки с печатью алой или синей — тамгой; 2) металлическая пломба, привешивавшаяся к товару, оплаченному пошлиной, или печать; 3) внутренний налог (пошлина) в некоторых странах Востока и России после монгольского нашествия в XIII в. Фискальный по своей природе, он взимался со всех продаваемых товаров, преимущественно деньгами. «В обширном (расширительном. — М.Ш.) смысле, — полагал Д.А. Толстой, — тамга означала пошлину со всех продававшихся товаров, равно как с привозившихся на рынок, с отвозившихся с него и провозившихся» (Толстой Д. История финансовых учреждений России со времени основания государства до кончины императрицы Екатерины И. СПб., 1848. С. 77).

5. Даль В. Толковый словарь живого великорусского языка. М., 1955. Т. 4. С. 389.

6. Раздорский А.И. Торговля Курска в XVII веке (По материалам таможенных и оброчных книг города). М., 2001. С. 276.

7. Раздорский А.И. Таможенная система в Вязьме в XVII веке (по данным таможенных книг 1649/50—1679/80 гг.) // Торговля, купечество и таможенное дело в России в XVI—XVII вв.: Сб. материалов международной научной конференции / Отв. ред. А.П. Павлов. СПб., 2001. С. 261.

8. Лодыженский К. История. С. 4.

10. Осокин Е. Несколько спорных вопросов. С. 552.

11. Лодыженский К. История. С. 4.

12. Толстой Д. История. С. 73.

14. См.: Там же. С. 76—77.

15. Сергеевич В.И. Лекции по истории русского права. СПб., 1890. С. 469—472.

16. Гагемейстер Ю.А. О финансах древней России. СПб., 1833. С. 77; Осокин Е. Внутренние таможенные пошлины в России. Казань, 1850. С. 2—4; Никольский С. О внешних таможенных пошлинах. М., 1865. С. 52.

17. Ключевский В.О. Соч.: В 9 т. М., 1987. Т. 6. С. 163—165.

18. См.: Осокин Е. Несколько спорных вопросов. С. 546; Шумаков С.А. Древнерусские косвенные налоги // Сб. правоведения и общественных знаний. Труды юридического общества при Московском университете. М., 1897. Т. 7. С. 251.

Виды таможенных пошлин

Взимавшиеся пошлины можно условно разделить на четыре группы: торговые; проезжие; пошлины за обслуживание; штрафные.

1) мыто сухое, мыто водяное – основные пошлины за провоз товара; взимались, как правило, с судна, воза или саней, в которых перевозился товар, реже – с цены товара. До 1654 г. «мыты» содержались не только правительством, но и частными лицами, хотя и с разрешения правительства;

2) посаженное – разновидность мыта; взималось с воза или судна, груженных товаром, в зависимости от их размеров в саженях;

3) поддужное – сбор с количества телег в купеческом обозе;

4) полозовое – сбор с количества саней в обозе;

5) побережное – сбор с судна, причалившего к берегу; уплачивался деньгами или товарами, находившимися на судне в зависимости от количества судов с их размеров;

6) головщина – подать с души, головы; плата за человека на возу, ладье или ином транспортном средстве; поголовный сбор с лиц, сопровождавших товар;

7) костки – налог с людей, сопровождавших товар;

8) задние калачи – разновидность головщины; взимались при возвращении купца со своими людьми после распродажи товара;

9) мостовщина и перевоз – налог за проезд (проход) по мосту или пользование перевозом; взимался мостовщиками и перевозчиками;

10) проезжее – плата за пользование устроенными дорогами;

11) явка – пошлина с представления таможеннику или другому должностному лицу товара при его провозе на место торга; взималась также с людей (поголовно) при доставке товаров к месту торга;

12) перевоз – пошлина с людей, товаров, скота, перевозимых с одного берега реки на другой; взималась деньгами. От перевозной пошлины избавлялись служилые люди, их запасы и государевы гонцы. Перевозы содержались как казною, так и частными лицами с разрешения правительства. В стремлении прекратить лихоимство и другие нарушения на частных перевозах, правительство Федора Ивановича – Бориса Годунова издало указ 1596 г., «который вместе с мытами присоединил все частные перевозы к казенному управлению, постановив на них целовальников, которые обязаны были половину собранных ими денег отдавать вотчинникам и помещикам, в чьих вотчинах и поместьях перевоз находился, а другую вносить в государеву казну. Малороссия, согласно с принятыми ее правами, была вовсе избавлена от перевозной пошлины».

1) явка – пошлина за предъявленный в таможне товар. По прибытии в город торговый человек должен был явиться в таможню. Здесь в специальной книге записывалось его имя, название и происхождение привезенного товара, размер взысканной пошлины – явки или явленного. Пройти через таможню были обязаны все приезжие, однако явка взималась только с тех из них, кто имел при себе товар; взималась как при провозе товаров на место торга, так и с их продажи;

2) замыт – сбор, акциз; взыскивался с цены товара;

3) осьмничее (осьмичее) – фискальная пошлина, равная 1/8 стоимости товара; взималась, как и «померное» с «предметов меримых». От померного отличалась тем, что взималась с рубля, в то время как померное – с меры. Поэтому и встречаем в актах, что с одного и того же предмета берутся восмничее и померное;

4) гостиное – пошлина с привозных товаров; взималась «с оценки товаров, помещаемых в гостином дворе, на рубль, или по штукам товара»;

5) порядное – фискальная пошлина, с продажи и покупки некоторых товаров (меди, икры, рыбы, соли); взималась, как правило, с цены товара, реже с меры. Размер порядного колебался от 1/2 деньги до двух денег с рубля;

6) искунное – фискальная пошлина с продажи товаров;

7) пятно – сбор за клеймение лошадей при купле-продаже; взималась с наложения таможенным чиновником пятна на купленную или променянную лошадь как с покупателя, так и с продавца;

8) узольцовое (узловое, поузольщина) – сбор за обвязку товара с приложением таможенных печатей или за наложение таможенных знаков;

9) головщина – пошлина, взимавшаяся при продаже людей в рабство; взыскивалась с покупателя;

10) весчее – пошлина, которая взималась с продажи весчих товаров. Ее размер колебался от 1/6 деньги до 10 денег с рубля (обычно он составлял 2 деньги, из которых одна взыскивалась с покупателя, а другая – с продавца). После 1653 г. взыскивалась только с покупателя;

11) померное – «пошлина с продажи товаров меримых. Такими меримыми товарами считались: пшеница, рожь, овес, солод, ячмень, конопля, греча, горох… и с известной меры, а не с рубля». Размер померной пошлины колебался от подденьги до двух денег. Ее взыскивали только с продавца; «с купца никогда номера не брали».

Пошлины за обслуживание:

1) амбарное (анбарное) – плата за наем амбара;

2) гостиное – плата за остановку в гостином дворе (сверх платы за помещение). Величина этой пошлины зависела от числа купцов «долженствовавших располагать свои товары в гостином дворе: чем торговцев было более, тем амбар были дороже, и наоборот». Ее взимание производилось «гостиными дворниками», находившимися под заведыванием местного начальства, только с иногородних и иностранцев, обязанных останавливаться на гостиных дворах и из них торговать;

3) полавочное – пошлина за право торговли или за наем лавок;

4) свальное – плата за разгрузку подводы при взвешивании товара на заставе или за складку товара;

5) подъемная и рукознобная пошлины – за поднятие товара и его установку на весах; взимались на рынках весовщиками (пудовщиками) как с продавцов, так и с покупателей;

6) померное – сбор за измерение сыпучих товаров бочками или их долями;

7) весовое (весчее) – плата за взвешивание товара на торговых весах откупщика, взималась откупщиком;

8) контарное – пошлина с массы товара (1 контар = 2,5 пуда);

9) припуск – пошлина с наведения весов в равновесие при взвешивании товаров.

1) промыт – а) уклонение от уплаты мыта (промытиться – уклониться от уплаты мыта: «Который гость где промытится, мыто проедет, не заплативши, тот товар свой тратит»), б) пеня за неплатеж мыта: «А кто промытится, ино с воза промыты по штидесят, а заповеди шестьдесят Одина, колько бы возов ни было». Уложением 1649 г. размер промыты был установлен в 5 рублей с человека; промытившийся также подлежал наказанию кнутом; «А кто пошлин не явит, и ему кормленщику нашему взять на том промыт»; взимался обыкновенно с воза или с судна;

2) заповедь – пеня за неуплату пошлины при продаже (покупке) лошади: «А кто продаст лошадь, или кто купит, а не явит таможником и у пятенщиков не пятнит, ино с того заповеди и пропятенья два рубля: рубль наместнику, а рубль таможником»; штраф с купцов, складировавших свои товары в домах частных лиц помимо гостиного двора. Взимался как с хозяина товара, так и с человека, поместившего его на своем дворе; штраф за продажу померного товара», например, зерна, без меры; штраф за попытку избежать весчей пошлины, взимавшейся как с купца, так и с продавца; пеня за неявку товара на таможню (то же, что и протаможье);

3) протаможье – пеня за тайный провоз товара без уплаты пошлины, за неявку его в таможне; «А кто протамжит своего товару на рубль… с него протаможья 30 алтын без гривны»;

4) протамга – пеня за неявку товара в таможне: «А кто, не явя таможенником, сложит товар свои с вша и из судна, и он то протамжил… ино с него протамги 2 рубля».

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

Статья 212. Применение таможенных пошлин, налогов

Статья 212. Применение таможенных пошлин, налогов 1. Перечень категорий товаров, временно ввозимых с полным условным освобождением от уплаты таможенных пошлин, налогов, а также условия такого освобождения, включая предельные сроки временного ввоза, определяются

Статья 220. Освобождение товаров, предназначенных для вывоза, от таможенных пошлин, налогов или возврат уплаченных сумм таможенных пошлин, налогов

Статья 220. Освобождение товаров, предназначенных для вывоза, от таможенных пошлин, налогов или возврат уплаченных сумм таможенных пошлин, налогов 1. При помещении на таможенный склад иностранных товаров, ранее помещенных под другие таможенные режимы и предназначенных

Глава 28. Исчисление таможенных пошлин, налогов

Глава 28. Исчисление таможенных пошлин, налогов Статья 322. Объект обложения таможенными пошлинами, налогами Объектом обложения таможенными пошлинами, налогами являются товары, перемещаемые через таможенную границу. Налоговой базой для целей исчисления таможенных

Статья 328. Плательщики таможенных пошлин, налогов

Статья 328. Плательщики таможенных пошлин, налогов 1. Плательщиками таможенных пошлин, налогов являются декларанты и иные лица, на которых настоящим Кодексом возложена обязанность уплачивать таможенные пошлины, налоги.2. Любое лицо вправе уплатить таможенные пошлины,

Статья 212. Применение таможенных пошлин, налогов

Статья 212. Применение таможенных пошлин, налогов 1. Перечень категорий товаров, временно ввозимых с полным условным освобождением от уплаты таможенных пошлин, налогов, а также условия такого освобождения, включая предельные сроки временного ввоза, определяются

Статья 220. Освобождение товаров, предназначенных для вывоза, от таможенных пошлин, налогов или возврат уплаченных сумм таможенных пошлин, налогов

Статья 220. Освобождение товаров, предназначенных для вывоза, от таможенных пошлин, налогов или возврат уплаченных сумм таможенных пошлин, налогов 1. При помещении на таможенный склад иностранных товаров, ранее помещенных под другие таможенные режимы и предназначенных

Статья 255. Применение вывозных таможенных пошлин

Статья 255. Применение вывозных таможенных пошлин 1. При временном вывозе товаров предоставляется полное условное освобождение от уплаты вывозных таможенных пошлин.2. При невозвращении временно вывезенных товаров уплачиваются суммы вывозных таможенных пошлин,

Статья 257. Ответственность за уплату таможенных пошлин

Статья 257. Ответственность за уплату таможенных пошлин Ответственность за уплату таможенных пошлин в соответствии с пунктом 2 статьи 320 настоящего Кодекса несет лицо, поместившее товары под таможенный режим временного

Глава 28. ИСЧИСЛЕНИЕ ТАМОЖЕННЫХ ПОШЛИН, НАЛОГОВ

Глава 28. ИСЧИСЛЕНИЕ ТАМОЖЕННЫХ ПОШЛИН, НАЛОГОВ Статья 322. Объект обложения таможенными пошлинами, налогами Объектом обложения таможенными пошлинами, налогами являются товары, перемещаемые через таможенную границу. Налоговой базой для целей исчисления таможенных

Статья 328. Плательщики таможенных пошлин, налогов

Статья 328. Плательщики таможенных пошлин, налогов 1. Плательщиками таможенных пошлин, налогов являются декларанты и иные лица, на которых настоящим Кодексом возложена обязанность уплачивать таможенные пошлины, налоги.2. Любое лицо вправе уплатить таможенные пошлины,

СТАТЬЯ 212. Применение таможенных пошлин, налогов

СТАТЬЯ 212. Применение таможенных пошлин, налогов 1. Перечень категорий товаров, временно ввозимых с полным условным освобождением от уплаты таможенных пошлин, налогов, а также условия такого освобождения, включая предельные сроки временного ввоза, определяются

СТАТЬЯ 220. Освобождение товаров, предназначенных для вывоза, от таможенных пошлин, налогов или возврат уплаченных сумм таможенных пошлин, налогов

СТАТЬЯ 220. Освобождение товаров, предназначенных для вывоза, от таможенных пошлин, налогов или возврат уплаченных сумм таможенных пошлин, налогов 1. При помещении на таможенный склад иностранных товаров, ранее помещенных под другие таможенные режимы и предназначенных

СТАТЬЯ 255. Применение вывозных таможенных пошлин

СТАТЬЯ 255. Применение вывозных таможенных пошлин 1. При временном вывозе товаров предоставляется полное условное освобождение от уплаты вывозных таможенных пошлин.2. При невозвращении временно вывезенных товаров уплачиваются суммы вывозных таможенных пошлин,

СТАТЬЯ 257. Ответственность за уплату таможенных пошлин

СТАТЬЯ 257. Ответственность за уплату таможенных пошлин Ответственность за уплату таможенных пошлин в соответствии с пунктом 2 статьи 320 настоящего Кодекса несет лицо, поместившее товары под таможенный режим временного

Глава 28. ИСЧИСЛЕНИЕ ТАМОЖЕННЫХ ПОШЛИН, НАЛОГОВ

Глава 28. ИСЧИСЛЕНИЕ ТАМОЖЕННЫХ ПОШЛИН, НАЛОГОВ СТАТЬЯ 322. Объект обложения таможенными пошлинами, налогами Объектом обложения таможенными пошлинами, налогами являются товары, перемещаемые через таможенную границу. Базой для целей исчисления таможенных пошлин являются

СТАТЬЯ 328. Плательщики таможенных пошлин, налогов

СТАТЬЯ 328. Плательщики таможенных пошлин, налогов Плательщиками таможенных пошлин, налогов являются декларанты и иные лица, на которых настоящим Кодексом и иными федеральными законами возложена обязанность по уплате таможенных пошлин,

«Пошлины взяты, а товар утонул»

Владимир Даль. Пословицы русского народа

Пошлиной в современном смысле слова называется любой государственный сбор, уплачиваемый за исполнение определенных функций. Однако, так было не всегда. Этимологически первично значение, производное от глагола «пойти»: собственно, слово «пошлина», по-видимому некогда означало «то, что пошло с товара». А первыми пошлинами были именно таможенные сборы.

Происхождение института пошлин уходит далеко вглубь веков истории человечества. Доподлинно известно, что в Средние века пошлинами назывались сборы, взимавшиеся городами, государствами и феодалами за пользование дорогами и мостами, а также за ведение судебных процессов, охрану порядка и выполнение других функций. Но наиболее распространены были именно пошлины за въезд и передвижение по стране (городу, княжеству), а также сборы с торговцев (которые наиболее часто оказывались путешественниками в то время).

Изначально сбор денег за передвижение и торговлю не был делом государства. Эта практика сложилась задолго до появления первых централизованных государств современного типа. Инициаторами ее были местные сообщества (племена, роды), предоставлявшие путешественникам возможности мирно проехать по их земле (или проплыть по рекам), использовать переправы, мосты, защиту проезда по своей земле и постоялые дворы. Подобная традиция, согласно древнейшим текстам разных народов, существовала и в крупных поселениях, где взималась пошлина за въезд. Во многом зарождение пошлинных сборов было стихийным, чем-то сродни рыночному процессу: повсеместно сложились одинаковые «договорные» отношения между местными сообществами (имеющими свою «инфраструктуру») и странниками. Все знали, что за добрый прием в чужой стране надо платить.

Но каким образом появились государственные пошлины? Первые государства были мало отличимы от военной дружины, сплоченной вокруг лидера. Поэтому, начальный период развития любого государства наполнен войнами. Дело в том, что источником дохода военной дружины служили трофеи, а также дань и прямой грабеж, которым подвергались побеждённые народы. Формировать свою казну за счёт пошлинных сборов с торговцев в те далекие времена было невозможно в силу неразвитости экономики и технических средств. Объемы торговли были невелики, границы очень условны, а «запереть их на замок» ни у кого не хватило бы средств и сил.

Постепенно государства расширяли свои полномочия и подчиняли себе местные сообщества, возлагая на себя их функции. К XVII веку (после Вестфальского мира 1648 года) сложились национальные государства в современном смысле слова, неотъемлемой характеристикой которых является суверенитет в собственных границах. А там где граница, есть и таможня. С тех пор как пошлины стали собираться в пользу государственной казны, они перестали быть «квазирыночным» явлением и перестали подчиняться рыночной логике договора. Современные пошлины совершенно справедливо рассматриваются как явление регулирования, вмешательства в экономику.

Наглядной иллюстрацией этой закономерности служит такое явление как «мыт», от которого пошло название «мытарей», то есть сборщиков налогов (кстати, в христианстве считающихся обреченными на преисподнюю грешниками). Так вот, мыт - это древнерусский аналог таможенных пошлин, изначально являвшийся всего лишь местом, где останавливались возы и лодки. Но уже с XII века мыт описывается в летописях и других документах как государственный фискальный механизм, а с XVI века он был переименован в «замыт» («вместо мыта») и практиковался для взимания сборов при провозе товаров через заставы у городов и крупных селений. Позже он был упразднён Торговым уставом 1653 года, но ещё сто лет так называлась пятипроцентная пошлина, вжимавшаяся в Москве и Нижнем Новгороде с товаров (кроме хлеба) на так называемых мытных дворах. То есть, государство использовало в целях наполнения казны явление, сложившееся ранее как механизм предоставления услуг торговым людям. В этом контексте очень показательна также этимология слова «таможня», происходящего от тюркского слова «тамъга», означавшего «клеймо», «печать». Буквально таможня появилась как «место, где ставили печать» (при сборе пошлины для провоза товара) — бюрократическая инстанция, учрежденная в Золотой Орде и перенятая русскими князьями — ордынскими вассалами. И она, конечно, не имеет ничего общего с рыночными отношениями.

Практика взимания таможенных пошлин – это более завуалированный и аккуратный метод наполнения казны (и личного обогащения государя), нежели прямая дань. Правители всех времен и народов прекрасно это понимали. Еще недавно по историческим меркам практиковались внутренние таможенные сборы. Во множестве европейских и российских городов и крупных сёл, на основных трактах вплоть до XIX века заставы собирали деньги с купцов за возможность проезда и торговли. Некоторые из указанных сборов, называемые “большой тамгой” и уплачивались на границе. Однако, ни по размеру, ни по порядку взимания эти пошлины долгое время не отличались от прочих таможенных сборов. Никакой осмысленной таможенной политики веками не существовало. Просто целью таможни не была политика (например, идеи защиты «интересов отечественного производителя»). Таможня зародилась как инструмент получения дохода. Так, при Петре I в России была учреждена особая должность «прибыльщика», в обязанности которого входило, по живописному выражению современников, «сидеть и чинить прибыли государю», выдумывая всё новые сборы.

С другой стороны, столь же интересна история беспошлинной свободной торговли. Период раздробленности русского государства характеризовался успешным развитием торговых связей, особенно с западными странами. Бурный экономический рост наблюдался в так называемых «свободных городах» - Новгороде, Пскове, Смоленске и других. Иностранные товары туда ввозились без уплаты пошлин и соблюдения таможенных обрядностей.

Например, сохранившееся письменное соглашение Пскова с Дерптом от 1474 года налагало на купцов обеих сторон гарантии «чистого пути», то есть свободной торговли в городах, заключивших договор, а также возможности провоза товаров. По данному договору были отменены таможенные пошлины: «колоды» (шлагбаумы), было решено ликвидировать, а «гостинец» (пошлины) не брать. Договор был необычайно выгоден для Пскова, потому что предоставлял псковским купцам право розничной и гостевой торговли в Дерпте и других городах, принадлежавших дерптскому епископу – подобная политика в период псковской независимости сделала город одним из крупнейших торговых и ремесленных центров Руси.

Господин Великий Новгород, будучи всего лишь молодым городом на севере Руси, благодаря своей торговой специализации и открытой таможенной политике возвысился до одного из экономических и культурных центров Руси, пережил фактическое падение своего основного конкурента в лице Киевского княжества, сохранил независимость при всепоглощающем татаро-монгольском нашествии и стал одним из последних русских городов, утратившим окончательно свой суверенитет лишь к концу 15 века, под давлением армий Ивана III.

Московские же цари пытались в фискальных целях упорядочить таможенные сборы и пошлины на иностранные товары. Так, по таможенной грамоте 1571 г. с жителей Новгорода (к этому времени уже включенного в состав централизованного государства) брали пошлину в размере 0,75% от стоимости товара, с жителей пригородов Новгорода - 2%, с торговцев из других областей - 4%, а с иноземцев 7%.

В период царствования Михаила Романова пошлины еще более дифференцировались, особенно на вывоз товаров из России. Хлеб, дорогие меха, персидский шелк, а также некоторые другие товары государство объявило заповедными и запретило торговать ими частным лицам, сосредоточив в своих руках всю выгоду от монопольной международной торговли.

Политика централизации, однако, не привела к исчезновению внутренних таможенных препонов на пути торговли. Лишь в 1654 году была составлена уставная грамота, запрещавшая взимать проезжие пошлины во владениях светских и духовных феодалов. Тем не менее, в пользу государственной казны внутренние таможенные сборы продолжали взиматься в ряде регионов, вплоть до конца XIX века. Так, например, «уральский передел» защищал землевладельцев из европейской части России от конкуренции с сибирским крестьянством в производстве зерна.

Становление централизованного национального государства с собственной таможенной системой оказало очень противоречивое влияние на международные торговые связи России. Иван III в 1494 году положил конец взаимоотношением Руси и Ганзейского союза, закрыв их конторы и арестовав купцов. Все последующие цари и императоры так же активно ограничивали внешнюю торговлю, реализуя общепринятую для того периода политику меркантилизма и протекционизма. Екатерина II активно повышала импортные и экспортные пошлины, доведя таковые до 200% и 23% соответственно. Последствия этой политики не заставили себя долго ждать – масштабная крестьянская война, ряд финансовых кризисов, государственный внешний долг, превысивший 200 миллионов серебряных рублей к концу эпохи её правления, являются тёмной стороной эпохи «просвещенного абсолютизма».

Однако история таможенных пошлин в России вовсе не уникальна. Подобные процессы шли в Новое время практически во всех странах мира. Очень колоритна в этом отношении Австрийская империя (позже Австро-Венгрия), чья таможенная политика задерживала экономический прогресс, просто потому что барьер из высоких ввозных пошлин, введенных для пополнения казны, лишал фабрикантов необходимого заграничного сырья и способствовал чудовищному развитию контрабанды. Австрийская империя не вошла в созданный Пруссией таможенный союз из опасений конкуренции со стороны германской промышленности, но это обрубило деловые связи с соседними южногерманскими государствам и лишь усугубило экономическую отсталость. Австро-Венгрия, несмотря на свои масштабы и положение, оказалась подобна допотопному динозавру, не сумевшему проявить конкурентоспособность, и погибшему при первой возможности, предварительно втянув Европу в Первую мировую войну.

Противоположным примером может служить эпизод истории развития итальянских торговых республик – Венеции и Генуи. Являясь крошечными по территории и численности населения (в лучшие годы метрополия Венеции насчитывала всего лишь 110 тысяч человек), они, благодаря политике поощрения торговли, были гегемонами в Южной Европе, контролировали Средиземное и Чёрное моря на протяжении многих веков.

Не менее интересна судьба Ганзейского союза. Объединяя в себе от 80 до 200 городов Северной Европы, Ганза, благодаря единому беспошлинному пространству, несколько веков была локомотивом экономического и культурного развития Германии, Дании, Швеции, Польши и других стран. Гегемоном северной Европы, стягивая соседние регионы в единое экономическое и культурное пространство и отбивая протекционистские и просто захватнические нападки королей и царей по всему периметру своего расположения и усаживая на престолы угодных ганзейским купцам монархов, не покушавшихся на их свободу торговли.

Можно с уверенностью сказать, что развитие системы таможенных пошлин оказало (и оказывает до сих пор) сильное влияние на мировую экономическую и политическую историю. Вполне вероятно, что мы могли бы избежать многих бедствий, если бы этих пошлин не было. Но, с другой стороны, трудно найти более полезный материал для размышления о том, какие последствия имеет государственное регулирование.

Материал предоставлен специально для АВО Центром Философии Свободы

Читайте также: