Доплата по единому налогу

Опубликовано: 30.04.2024

Порядок расчета УСН-налога зависит от того, с каким объектом налогообложения работает «упрощенец»: доходы или доходы за минусом расходов. Практика показывает, что если ваши расходы невелики (вы не платите за аренду офиса, не привлекаете наемных работников), выгоднее применять объект налогообложения «доходы». Если же вы ведете деятельность, связанную с крупными расходами (к примеру, оптовая торговля товарами), выгоднее выбрать объект налогообложения «доходы минус расходы». О том, как рассчитать «упрощенный» налог в обоих случаях, расскажет статья, подготовленная экспертами бератора «УСН на практике».

Если налог платят с доходов

Итак, если в качестве объекта налогообложения вы выбрали доходы, то налоговая база по единому налогу это денежное выражение доходов вашей организации. В состав доходов включают (п. 1, 2 ст. 248 НК РФ):

- доходы от реализации продукции (товаров, работ, услуг);

- доходы от реализации имущества и имущественных прав;

- внереализационные доходы.

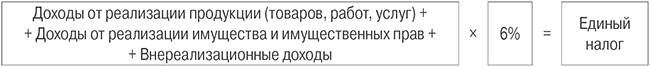

В этом случае единый налог рассчитывают по формуле.

Формула расчета единого налога при доходной УСН

Доходы от реализации определяются в порядке, установленном статьей 249, а внереализационные доходы – в порядке, установленном статьей 250 Налогового кодекса.

Доходы определяют нарастающим итогом с начала налогового периода до окончания I квартала, полугодия, 9 месяцев. Налоговый период по единому налогу – календарный год. Отчетные периоды – I квартал, полугодие и 9 месяцев.

В течение года «упрощенцы» платят авансовые платежи по налогу. Сумму квартального авансового платежа рассчитывают по итогам каждого отчетного периода исходя из ставки налога (6%) и фактически полученных доходов.

Читайте в бераторе

Начисленный налог (авансовый платеж) можно уменьшить, но не более чем на 50% от его величины:

- на сумму уплаченных взносов на обязательное пенсионное, социальное и медицинское страхование;

- на сумму взносов «по травме»;

- на сумму пособий по временной нетрудоспособности, выплаченных за счет собственных средств фирмы (за исключением пособий, выплаченных в связи с несчастным случаем на производстве и профзаболеванием);

- на сумму платежей по договорам добровольного личного страхования, заключенным в пользу работников на случай их временной нетрудоспособности со страховыми компаниями, имеющими лицензии на такой вид страхования (п. 3.1 ст. 346.21 НК РФ).

Кроме того, в дополнение к этому перечню вычетов, которые предусмотрены для всех «упрощенцев», те, кто занимается торговлей, могут уменьшать начисленный налог на сумму торгового сбора, уплаченного за отчетный период или год (п. 8 ст. 346.21 НК РФ).

Читайте в бераторе

Уменьшение УСН-налога

Существуют некоторые особенности уменьшения единого налога.

- Начисленный налог уменьшают на сумму страховых взносов, которая была фактически уплачена (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде, а не за этот же период (п. 3.1 ст. 346.21 НК РФ). Неважно, за какой период уплачены взносы. Например, страховые взносы за декабрь 2015 года, уплаченные в январе 2016 года, уменьшают авансовый платеж по УСН за I квартал 2016 года.

- Единый налог можно уменьшить на сумму больничных пособий, выплаченных работникам только за счет средств организации, то есть за первые три дня болезни (пп. 2 п. 3.1 ст. 346.21 НК РФ).

Если из средств работодателя к пособию по временной нетрудоспособности работника была начислена доплата до фактического среднего заработка, уменьшить «упрощенный» налог на сумму такой доплаты нельзя (письмо Минфина РФ от 6 февраля 2012 г. № 03-11-06/2/20).

- Уменьшить единый налог на сумму страховых платежей за работников можно только в случае, если страховая выплата по договорам добровольного страхования на случай временной нетрудоспособности не превышает размера больничного пособия за первые три дня болезни работника, определяемого в соответствии с законодательством (пп. 3 п. 3.1 ст. 346.21 НК РФ).

- «Упрощенный» налог можно уменьшить на сумму страховых взносов, уплаченных за счет заемных средств. Из каких средств перечисляются страховые взносы за работников – собственных или привлеченных за счет займа или кредита – значения не имеет. Главное, чтобы взносы были уплачены в том же налоговом (отчетном) периоде, за который начислен «упрощенный» налог (письмо Минфина России от 20 июля 2015 г. № 03-11-06/41618).

- Помимо суммы уплаченных (в пределах исчисленных сумм) страховых взносов из исчисленной суммы «упрощенного» налога можно вычитать и недоимку по страховым взносам, погашенную в этом же периоде. Но опять-таки при условии, что налог уменьшается не более чем на 50% (письмо Минфина России от 7 августа 2015 г. № 03-11-11/45839).

- Индивидуальный предприниматель без наемных работников, применяющий УСН с объектом «доходы», может уменьшить сумму налога на переплату по страховым взносам. Но только после того, как Пенсионный фонд примет решение о зачете переплаты (письмо Минфина России от 16 ноября 2016 г. № 03-11-11/67299).

- С 1 июля 2015 года в Москве введен торговый сбор, под уплату которого подпадают и «упрощенцы».

Те из них, которые применяют объект налогообложения «доходы» в дополнение к суммам, на которые сейчас можно снизить сумму единого налога (страховые взносы, больничные пособия, платежи по договорам добровольного личного страхования) могут уменьшить «упрощенный» налог на сумму фактически уплаченного торгового сбора. С условием, что налог перечислен в бюджет города, в котором введен торговый сбор (п. 8 ст. 346.21 НК РФ).

Этот вывод подтверждают финансисты. Например, если предприниматель на «упрощенке» проживает в Московской области и одновременно торгует в Москве через объект недвижимости, уменьшать сумму УСН-налога на сумму торгового сбора, уплаченного в бюджет города Москвы, он не вправе (письмо Минфина России от 15 июля 2015 г. № 03-11-09/40621).

Фирмы и предприниматели, применяющие УСН, имеют право вести несколько видов бизнеса. Но в этом случае те из них, которые применяют объект «доходы», могут уменьшать единый налог на сумму торгового сбора только по той деятельности, в отношении которой уплачен этот сбор. Такие «упрощенцы» обязаны вести раздельный учет доходов и сумм единого налога, который уплачивается в отношении деятельности, подпадающей под торговый сбор (письмо Минфина России от 27 марта 2015 г. №03-11-11/16902).

В отличие от «упрощенцев» с объектом «доходы», у фирм и ИП на «доходно-расходной» УСН не возникает сложностей с учетом торгового сбора. Поскольку подпунктом 22 пункта 1 статьи 346.16 Налогового кодекса предусмотрено, что при УСН с объектом «доходы минус расходы» «упрощенцы» вправе учесть налоги и сборы, уплаченные в соответствии с законодательством РФ, в составе расходов.

Поэтому вести раздельный учет доходов и расходов, относящихся к «упрощенной » деятельности и к виду деятельности, по которому платится торговый сбор, им не нужно (письмо Минфина России от 30 октября 2015 г. № 03-11-06/2/62729).

Кстати, если «упрощенец» с объектом «доходы» вычтет из суммы исчисленного единого налога уплаченные страховые взносы, больничные и платежи по договорам добровольного личного страхования, но не более чем из 50% налога (п. 3.1 ст. 346.21 НК РФ), всю оставшуюся половину налога он может уменьшить на сумму уплаченного торгового сбора, причем вплоть до нуля (п. 8 статьи 346.21 НК РФ).

Торговый сбор введен с 1 июля 2015 года пока только на территории Москвы. Согласно статье 415 Кодекса периодом обложения сбором признается квартал. Уплатить его нужно в срок не позднее 25-го числа месяца, следующего за отчетным кварталом (п. 2 ст. 417 НК РФ).

Если налог платят с разницы между доходами и расходами

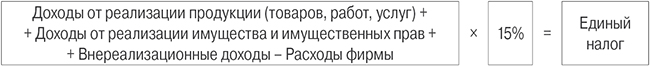

В этом случае единый налог рассчитывают по формуле.

Формула расчета единого налога при доходно-расходной УСН

Разницу между доходами и расходами определяют нарастающим итогом с начала налогового периода до окончания I квартала, полугодия, девяти месяцев. Налоговый период по единому налогу – календарный год. Отчетные периоды – I квартал, полугодие и девять месяцев.

В течение года «упрощенцы» платят авансовые платежи по налогу. Сумму квартального авансового платежа рассчитывают по итогам каждого отчетного периода исходя из ставки налога (15%) и фактических доходов и расходов.

Причем взносы на обязательное социальное страхование (в том числе взносы «по травме»), больничные пособия, оплаченные за счет фирмы и платежи по договорам добровольного личного страхования, включают в состав «упрощенных» расходов. Таким образом, при этом способе определения налоговой базы взносы, «больничные» и страховые платежи единый налог не уменьшают.

ИП на доходно-расходной «упрощенке» имеют право включать с состав расходов не только страховые взносы, уплаченные за страхование своих работников, но и взносы, перечисленные за себя в виде фиксированного платежа (письмо Минфина России от 29 апреля 2013 года № 03-11-11/15001).

Кроме того, «упрощенцы» с объектом налогообложения «доходы минус расходы» могут учесть сумму уплаченного торгового сбора в УСН-расходах, воспользовавшись нормой подпункта 22 пункта 1 стати 346.16 Налогового кодекса. Эта норма позволяет учесть в расходах суммы налогов и сборов, уплаченные в соответствии с законодательством.

Читайте в бераторе

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Как ни странно, существуют и такие виды налогов, которые не так уж и обидно платить, ведь в результате, вы все еще имеете возможность воспользоваться своими кровными деньгами, хоть и немного позже, или в экстренных случаях. Это – так называемый единый налог, который функционировал, как единая система налогообложения и был расформирован с 2010 года, но не отменен, а просто переведен в разные плоскости.

Теперь вместо одного платежа, он проводится по нескольким и в разные инстанции. Впрочем, это не сильно на что-то влияет у самого плательщика.

Единый социальный налог – что это

Итак, что такое единый социальный налог? Как правило, под ним имелось ввиду объединение налоговых платежей в социальные государственные фонды, которые призваны беспокоиться и опекать нас в случае необходимости. Безусловно, никто не собирался делать это за собственный счет или, тем более, за счет государства, поэтому в каждый из таких фондов нужно положить «копеечку».

В число социальных фондов входят:

- Пенсионный фонд РФ;

- Фонд страхования;

- Фонды медстрахования (сюда включаются оба уровня их существование: федеральный и региональный).

Так, единый налог – это 20% от общей получаемой суммы дохода, которые отнимаются в счет ПФ, 3,2% – на социальное страхование, 2% переходит в региональный, а 0,8% в федеральный фонд медстрахования. То есть, получается уже немалая сумма из того, что вы должны были получить непосредственно в результате кропотливой работы. Но и это еще не все, так как существуют платежи, не входящие, хоть и похожи по своей функциональности, в ряд вышеописанных фондов. Например, взносы на страхование от несчастных случаев на производстве, которые непосредственно переводятся в федеральный фонд соцстраха.

Кто платит единый налог

Обязательно нужно понять, кто платит ЕСН. Как правило, платить должны все, кто работает, будь то организация или наемный работник. Дабы сделать процедуру оплаты более понятной, государство разделяет всех плательщиков на две категории:

- Работодатели, которые регулярно выплачивают зарплаты и другие виды выплат своим работникам (и абсолютно без разницы, физическое это лицо (ИП) или юридическое).

- Работники, которые получают такие зарплаты и выплаты (сюда же входит и ЕСН для ИП).

Может возникнуть такая ситуация, когда в одном лице будет одновременно совпадать обе категории. Здесь налоговые органы не разбираются, а просто облагают его по обоим уровням, на разных основаниях.

Также, очень любопытно и то, что если вы получаете прибыль от своей же деятельности, то есть являетесь ИП, или занимаетесь семейными, традиционными отраслями хозяйствования, либо же вы адвокат, то имеете полное право не уплачивать ту часть налога, которая относится к соцстраху РФ. Но все остальные платежи все равно остаются обязательными, поэтому, еще нет повода расслабляться.

Что входит в объект налогообложения

Учитывая, что ЕСН это – налог, уплачиваемый отдельно разными категориями лиц, нужно и объекты разделять по ним же. Так, первая категория получает от государства обязательства отнимать денежку от:

- любых выплат, которые начисляются работникам в связи с их рабочей деятельностью. Сюда же может относиться даже вознаграждения, которые работники должны получить по гражданским договорам. Несправедливость, как кажется, но пусть вас утешает, что вы все еще можете воспользоваться этими деньгами, хоть и нескоро или при наступлении страхового случая.

- выплат, которые получает работник в виде материальной помощи. Увы, сюда включают все возможные безвозмездные получения денег, которые не проходят по трудовому или гражданскому договору. То есть, не такие они уж и безвозмездные, собственно.

Но, даже учитывая это, все еще остаются некоторые возможности, где ЕСН не подлежит необходимому отчислению. Так, например, работодатель имеет право вознаградить или просто поощрить, подарить своим сотрудникам что-либо, сумма чего не превышает 1000 рублей (свыше – придется делиться и с государством). Но это «что-то» должно быть выплачено в натуральной форме, то есть продукцией, детскими вещами и подобным. Также не включаются в единый налог и суммы выплат, которые могут переходить от работодателя, если те выплачиваются уже после уплаты налогов на доходы. Впрочем, такие выплаты – это, чаще всего, разряд фантастики, ведь кто захочет делиться собственными деньгами просто так?

Вторая группа ЕСН (напомним, что это лица, работающие на себя) должна оплачивать единый социальный налог из сумм:

- тех, что лицо получает от занятий любой профессиональной деятельностью (это может быть и работа на кого-то в офисе, и личное предпринимательство, но без дополнительного участия «в доле» соседей, друзей или кого-то еще). В эти суммы не входят только средства, что были пущены на непосредственное извлечение пользы из работы. То есть, можно сказать, что единый налог с индивидуальных предпринимателей будет вычисляться в процентах от «чистых» доходов;

- что указаны в стоимости патента, купленного для проведения какой-либо деятельности. Конечно же, это относится только к тем, кто перешел на упрощенную систему оплаты налогов и приобрел патент, то есть единый налог ИП.

Можно ли уменьшить суммы налогов и как это сделать

Если существует необходимость отдать, то всегда ищется возможность и вернуть. ЕСН обязательно нужно выплачивать, но нужно учитывать и возможности немного снизить этот процент.

Такие небольшие хитрости больше касаются первой группы плательщиков, так как именно с них государство получает наибольшие суммы (и это понятно, ведь чем больше работников на предприятии или в фирме, тем больше и отчисления). Так, можно снизить суммы отчисления за счет проведения некоторых расходов в счет государственного соцстраха. Налог будет чуть меньше, хотя и не настолько, как хотелось бы.

Также существенно снизить налог можно, если у вас в штате есть работники с разной степенью инвалидности (для получения льготного режима нужно, дабы их количество на предприятии было более процента, указанного в законодательстве). Да и такие сферы работы как ИТ или инжиниринг на сегодня очень поощряются, поэтому, также пользуются определенными скидками и льготами.

А вот единый налог для ИП и так будет наименьшим среди всех, так как за ними фиксируются конкретные платежи, и они существенно меньше, чем за сотрудниками компаний.

Современные изменения

Если единый налог и так включал в себя 26% от всех выплат, которые должны получить работники и предприниматели за свой честный труд, то уже в 2014 году этот показатель подпрыгнул до 34%. На самом деле, это очень много и такие цифры могли бы существенно повысить уровень жизни среднестатистического гражданина.

Многие не задумываются о реальных расходах компаний на налоги по заработным платам. Например, получая приблизительно двадцать тысяч в месяц, десять ваших кровных переходят в счет оплаты налогов. А ведь могло бы быть и тридцать! И это не говоря о том, что при прохождении черты годовой зарплаты в 537 тыс. рублей – возлагается дополнительная ставка в 10% (итого более 40%!).

Немного разобравшись с тем, что такое единый налог, можно осознавать: куда, кому, а главное – сколько, вы отчисляете от каждого своего дохода в вышеупомянутые фонды.

Кроме этого, следует понять и как платить единый налог, ведь сама процедура также очень важна – ее нарушение может повлечь необходимость более тесного общения с налоговыми органами и указанными фондами.

С 2013 года начали работать новые счета, которые, теперь уже по отдельности, принимают перечисления за каждый из подвидов налога. Они открываются в казначействе, и если ранее вы оплачивали иначе, то теперь все характеристики и счета полностью поменялись. Как и полагается нововведению, сразу же в 2013 году эта схема не начала работать верно, и пришлось еще немного подождать, дабы получить все положенные номера счетов.

Таким образом, сегодня система несколько усложняется отсутствием одной конкретной или процентной суммы от доходов, поэтому, многим предпринимателям понадобятся профессиональные услуги бухгалтеров и экономистов. Физическим же лицам в этой ситуации гораздо проще, так как налоги и отчисления за них производит работодатель.

«Клерк» Рубрика Индивидуальный предприниматель

Вместе с гордым званием «предприниматель», у вас появились новые обязанности в части уплаты налогов, сдачи отчетности и соблюдения прочих требований законодательства. Как не запутаться в законодательстве и не ошибиться? Эта инструкция, я надеюсь, поможет не растеряться и самоорганизоваться «юному» предпринимателю на начальном этапе. Рассмотрим ситуацию, когда:

- ИП трудится самостоятельно без привлечения работников;

- Оплата за услуги ИП поступает на счет ИП (ИП не принимает наличные денежные средства и ему не требуется применять ККТ);

- Обороты ИП далеки от предельного размера, превышение которого лишает ИП права применять УСН.

Если по итогам отчетного (налогового) периода «упрощенец» превысит лимит доходов 150 млн. руб., он лишится права применять УСН (п. 4 ст. 346.13 НК РФ).

1. Какие налоги платит ИП

На самом деле УСН (налоговая база — доходы) представляется одной из самых простых систем налогообложения. От ИП требуется минимум усилий по ведению учета и расчета налогов.

ИП, выбравший УСН (налоговая база — доходы), уплачивает УСН по ставке 6% (субъект РФ может ее снизить для некоторых видов деятельности). При этом ИП освобождается от уплаты НДФЛ в части доходов от предпринимательской деятельности, НДС и налога на имущество (за исключением объектов недвижимости, которые облагаются налогом на имущество в особом порядке, исходя из их кадастровой стоимости). ИП не ведет бухгалтерский учет.

Для того, чтобы рассчитать облагаемую сумму доходов, ИП обязаны вести учет доходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (ст. 346.24 НК РФ). Форма такой Книги утверждена Приказом Минфина России от 22.10.2012 N 135н. Книга представляет собой реестр документов, на основании которых определяется сумма доходов. Также в книге фиксируется оплата страховых взносов, уменьшающая сумму налога. Основной источник данных для заполнения Книги нашего юного предпринимателя — это выписка по расчетному счету за соответствующий период.

КБК по УСН «доходы» 6% — 18210501011011000110.

Шаблон для заполнения платежного поручения можно сформировать с помощью сервиса на сайте nalog.ru: https://service.nalog.ru/payment/payment.html. Плательщику нужно выбрать вид платежа и сервис предложит КБК.

Кроме того, ИП должен уплачивать за себя суммы страховых взносов в ПФ РФ и ФФОМС РФ:

1) страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке:

— в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года;

— в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период. При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта (26 545 * 8 = 212 360 руб.);

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.

Фиксированным платежом признается вся сумма: 26 545 + 1% от суммы превышения 300 000 + 5 840.

Суммы страховых взносов за расчетный период уплачиваются ИП не позднее 31 декабря текущего календарного года. Страховые взносы, исчисленные с суммы дохода плательщика, превышающей 300 000 рублей за расчетный период, уплачиваются плательщиком не позднее 1 июля года, следующего за истекшим расчетным периодом.

Сумму, которую следует заплатить до конца года, можно уплатить сразу всю или перечислять их частями. Например, раз в квартал в сумме, относящейся к текущему кварталу.

Сумма доходов (для того, чтобы рассчитать величину — 1% от суммы превышения 300 000 руб.) определяется по данным декларации — строка 113 раздела 2.1.1 декларации по УСН (налоговая база — доходы).

Если наш ИП зарегистрировался не с начала года, то ему нужно заплатить страховые взносы в меньшем размере, а именно — пропорционально дням с даты регистрации ИП до конца года.

Например, ИП зарегистрировался 20 февраля. Следовательно, период с даты регистрации до конца года составляет 10 месяцев и 9 дней. Сумма страхового взноса по сроку до 31 декабря составит:

Сумма за 10 месяцев = (26545 5840) *10/12 = 26 987,50 руб.

Сумма за 9 дней февраля = ((26545 5840)/12) * 9/28 = 867,46 руб.

Итого = 27 854,96 руб.

КБК фиксированного взноса на ОПС — 182 102 02140 06 1110 160.

КБК фиксированного взноса на ОМС — 182 102 02103 08 1013 160.

2. Как определить сумму доходов, которые включаются в налоговую базу

Для целей исчисления «упрощенного» налога доходы считаются полученными на дату, когда вы фактически получили деньги (например, на банковский счет). Такой метод признания доходов называется кассовым. Это означает, что суммы полученной предоплаты ИП включает в сумму облагаемых доходов. Если договор расторгается и нужно возвратить полученный аванс, то сумма возврата отражается в Книге учета доходов и расходов со знаком «-» в том периоде, когда произведен возврат.

Однако, по мнению Минфина РФ, если аванс (предоплата по договору) возвращается покупателю (заказчику) в налоговом периоде, в котором у «упрощенца» не было доходов, то налоговую базу на сумму аванса уменьшить невозможно (Письма Минфина России от 30.07.2012 N 03-11-11/224, от 06.07.2012 N 03-11-11/204). Т.е. по итогам года сумма доходов не может оказаться

Актуализировано на 2021 год

Когда индивидуальный предприниматель нанимает одного или нескольких работников, он получает те же обязанности, что и организации-работодатели. Рассмотрим, какие виды платежей нужно будет вносить за сотрудника и в какие сроки.

Обязанности работодателя

Для оформления наемного работника предпринимателю нужно:

- Заключить трудовой договор, согласно которому выплачивать зарплату не меньше чем дважды в месяц. Размер оплаты труда должен соответствовать установленному МРОТ.

- Встать на учет в ФСС как работодатель – прийти с документами не позже чем через 30 дней после подписания первого трудового договора. В пенсионный фонд сведения о работодателе поступят автоматически.

- Перечислять налог с зарплаты сотрудника и делать взносы на такие виды страхования: пенсионное, медицинское, при временной нетрудоспособности, несчастных случаях на производстве.

После выплат в установленные сроки предприниматель должен сдавать соответствующие отчеты.

Подоходный налог за работников

Налог с доходов физических лиц государство взимает с зарплаты каждого сотрудника. В итоге человек получает деньги за минусом этого платежа. Ставка налога составляет 13%. НДФЛ удерживают из последней части ежемесячной зарплаты.

Пример расчета НДФЛ

У ИП есть менеджер с зарплатой в 30000 руб. Согласно договору, аванс выплачивается 5 числа, а вторая часть заработной платы – 25 числа. По итогам месяца работнику была начислена премия в размере 6 000 рублей.

Работодатель должен перечислить менеджеру 5 числа первую часть зарплаты – 15000 рублей, а 25 числа остальную часть минус подоходный налог:

(15000 + 6000) – 13% × (30000 + 6000) =16320 рублей.

НДФЛ 4680 рублей работодателю нужно будет перевести на счет налоговой в день выплаты заработной платы работнику или в следующий за ним.

Страховые взносы за работников

Эти платежи оплачивает предприниматель за свой счет, удерживать их из зарплаты работника запрещено.

В 2021 году ИП и компании должны были перечислять в ФНС за сотрудника:

- на пенсионное страхование – ставка 22%;

- на медицинское страхование – ставка 5,1%;

- на социальное страхование – ставка 2,9%.

В Фонд социального страхования необходимо переводить оплату на страхование от несчастных случаев – ставка 0,2-8,5%. Размер зависит от класса опасности труда, определяется по главному коду ОКВЭД предпринимателя. Срок отправки страховых взносов – до 15 числа каждого месяца, следующего за месяцем начисления.

В сумме минимальный размер всех страховых взносов составлял 30,2% от величины зарплаты работника.

Согласно Статье 6 Федерального закона от 01.04.2020 № 102-ФЗ, представители малого и среднего бизнеса перечисляют взносы на сотрудников, чья заработная плата выше МРОТ (на 2021 год 12 792 рубля), по следующим ставкам:

- на пенсионное страхование – ставка 10%;

- на медицинское страхование – ставка 5%;

- на социальное страхование – ставка 0%.

Льготы для ИП в сфере ИТ

Предприниматели, которые ведут свою деятельность в отрасли современных технологий, получили с 2021 года сниженные ставки по тарифам (закон № 265-ФЗ):

- пенсионное страхование – 6%;

- медицинское страхование – 0,1%;

- социальное страхование – 1,5%;

Для того чтобы получить право применения льготных ставок, работодатель должен:

- вести основную деятельность в отрасли информационных технологий – разрабатывать и сопровождать свои компьютерные продукты;

- изготавливать электронику и нужные для нее компоненты.

Подробные условия для применения сниженных тарифов мы описывали в статье.

Внимание! Для того, чтобы воспользоваться пониженной ставкой, необходимо подходить под критерии малого и среднего предприятия

Амелина Татьяна Владимировна, генеральный директор компании

Критерии МСП

Предельное значение среднесписочной численности работников за предыдущий календарный год (п. 2 ч. 1.1 ст. 4 Закона от 24.07.2007 № 209-ФЗ)

- 15 человек – для микропредприятий;

- 16–100 человек – для малых предприятий;

- 101–250 человек – для средних предприятий

Доходы за год по правилам налогового учета не должны превышать (п. 3 ч. 1.1 ст. 4 Закона от 24.07.2007 № 209-ФЗ, постановление Правительства от 04.04.2016 № 265):

- 120 млн руб. – для микропредприятий;

- 800 млн руб. – для малых предприятий;

- 2 млрд руб. – для средних предприятий

Пример расчета страховых взносов по пониженной ставке

Если взять все данные из предыдущего примера (оклад + премия работника = 36000 рублей) и учитывать, что согласно ОКВЭД класс профессионального риска менеджера соответствует значению тарифа 0,2%, то:

- пенсионное страхование = 36000 × 10% = 3600 рублей.

- медицинское страхование = 36000 × 5% = 1800 рублей

- социальное страхование = 0 рублей.

- страхование от несчастных случаев = 36000 × 0,2% = 72 рубля.

Суммарно индивидуальный предприниматель должен будет оплатить в ИФНС 5400 рублей, а в ФСС – 72 рубля.

Отчеты за своих работников

Кроме своевременной оплаты всех взносов, предприниматель обязан сдавать отчеты об этом:

| Отчет | Даты сдачи |

|---|---|

| 6-НДФЛ в ИФНС | ежеквартально до 30 апреля, 2 августа, 1 ноября и общий годовой отчет до 1 марта |

| 2-НДФЛ в ИФНС (в качестве приложения к 6-НДФЛ) | ежегодно до 2 марта |

| 4-ФСС в ФСС в бумажном виде | до 20 числа апреля, июля, октября и января |

| 4-ФСС в ФСС в электронном варианте | до 25 числа апреля, июля, октября и января |

| по страховым взносам и среднесписочной численности сотрудников в ИФНС | до 30 числа в апреле, июле, октябре и январе |

| данные о среднесписочной численности сотрудников (в составе расчета по страховым взносам) | ежегодно до 20 января |

Предприниматель обязан сдавать все перечисленные отчеты, даже если у него будет 1 наемный работник.

Сотрудники на других условиях

В некоторых случаях для ИП удобнее и дешевле пользоваться работой специалистов без найма в штат. Подробнее о таких ситуациях:

Физическое лицо по гражданско-правовому договору. Работодателю придется рассчитывать и выплачивать в бюджет почти столько же, как и за обычного сотрудника. Необходимо перечислить НДФЛ, медицинское и пенсионное страхование.

Индивидуальный предприниматель или самозанятый. Этот специалист обязан сам выплачивать налоги за себя, нужно будет только оплатить вознаграждение за работу согласно договору.

Второй вариант явно выгоднее для ИП-работодателя. Но он грозит большими штрафами и доначислением от контролирующих органов неоплаченных сумм налогов.

Максимальные размеры начислений за сотрудников ИП

Ставки по социальным и пенсионным взносам могут меняться для работодателей, которые хорошо оплачивают труд своих подчиненных. Существуют максимальные суммы доходов работников, при которых изменяются тарифы:

Каждый год размеры этих ставок пересматриваются.

Как ИП экономить на взносах?

За счет суммы страховых взносов уменьшить налоги при определенных системах налогообложения:

- Общая система налогообложения или «упрощенка» доходы минус расходы. Здесь все расходы на страховые взносы учитываются в качестве расходов. Поэтому сумма налога на доход уменьшается.

- Единый налог на вмененный доход или «упрощенка» доходы. Сумма взносов отнимается из суммы налогов, но есть ограничение на размер снижения – до 50% налога.

Альтернативой является вынос некоторых задач компании на аутсорсинг.

Аутсорсинг бухгалтерии - это колоссальная экономия ср-в на штате бухгалтеров. Если вы хотите оптимизировать свои расходы, наша компания возьмет все заботы о вашем учете и отчетности в ФНС на себя. Подробнее о наших услугах по ссылке

Итак, ты решилась создать свое дело в качестве индивидуального предпринимателя. Не секрет, что цель каждого хозяйствующего субъекта – получение прибыли путем увеличения доходов и минимизации расходных статей, исключением не являются и налоговые платежи. В этой статье мы рассмотрим системы налогообложения и поможем тебе сделать оптимальный выбор.

Любовь Барц

В Республике Беларусь для индивидуальных предпринимателей предусмотрены:

1) уплата единого налога;

2) применение упрощенной системы налогообложения (УСН) с уплатой налога при УСН (с НДС или без НДС);

3) применение общей системы налогообложения (ОСН) с уплатой подоходного налога (с НДС или без НДС).

В зависимости от вида деятельности, а также выбранного режима налогообложения индивидуальные предприниматели должны уплачивать и другие обязательные платежи в бюджет – НДС при ввозе товаров на территорию РБ, налог на недвижимость, налог на доходы иностранных организаций, земельный налог, взносы в ФСЗН и так далее, однако в этом материале мы не будем рассматривать вопрос исчисления указанных платежей.

Следует отметить, что решение уплачивать подоходный налог или налог при УСН предоставлено на выбор налогоплательщику, уплата же единого налога не может быть заменена применением какой-либо другой системы налогообложения.

Единый налог

Единый налог уплачивается при осуществлении определенных видов деятельности и может быть применен одновременно с упрощенной или общей системой налогообложения. Полный перечень видов деятельности, по которым ты в качестве ИП обязана исчислять и уплачивать единый налог, определен статьей 296 Налогового кодекса РБ. К таким видам деятельности в частности относятся:

– ремонт предметов личного пользования и бытовых изделий;

– производство по заказам потребителей одежды, головных уборов и обуви;

– деятельность в области фотографии;

– видеосъемка событий и производство кино- и видеофильмов;

– услуги парикмахерских и салонов красоты, татуировка, пирсинг, перманентный макияж, нательная живопись;

– чистка и уборка жилых помещений;

– производство изделий из бетона, гипса, цемента;

– резка, обработка и отделка декоративного и строительного камня;

– репетиторство;

– обучение танцам;

– деятельность в области упаковки товаров;

– деятельность по письменному и устному переводу;

– производство по заказам потребителей текстильных изделий, ковровых изделий ручной работы;

– деятельность дизайнеров, художников-оформителей и пр.

Исходя из этого, ты можешь сама прийти к выводу, что чаще всего ведение деятельности индивидуальным предпринимателем по реализации товаров (работ, услуг) физическим лицам-потребителям подпадает под налогообложение единым налогом (пункт 2 статьи 293 НК РБ). Не поленись и перед началом ведения деятельности проверь свой вид деятельности, подпадает ли он под налогообложение единым налогом согласно вышеуказанным статьям НК РБ.

И помни, что если ты, как предприниматель, осуществляешь несколько видов деятельности (подпадающих и не подпадающих под единый налог), то наряду с единым налогом будешь вынуждена исчислять и уплачивать налоги по общей или упрощенной системам налогообложения.

Если ты определилась, что виды твоей деятельности не подпадают под налогообложение единым налогом для ИП, можешь переходить к разделу, касающемуся упрощенной системы налогообложения.

Ставки единого налога устанавливаются областными и Минским городским Советом депутатов в фиксированных суммах за месяц в пределах базовых ставок и зависят от:

- видов деятельности;

- формы торговли (на торговых местах, в торговых объектах и вне них);

- групп реализуемых товаров (печатные издания, одежда, произведения живописи и пр.);

- категории налогоплательщика (гражданин РБ, иностранный гражданин);

- наличия наемных работников и физических лиц, привлекаемых по гражданско-правовым договорам;

- населенного пункта, в котором осуществляется деятельность;

- места осуществления деятельности в пределах населенного пункта (центр, окраина, транспортные развязки, удаленность данного места от остановок пассажирского транспорта);

- режима работы;

- иных условий.

С актуальными ставками единого налога по г. Минску можешь ознакомиться здесь.

В случае если размер выручки превысит сорокакратную сумму единого налога за соответствующий отчетный период без учета льгот, предусмотренных пунктом 2 статьи 297 НК РБ, индивидуальный предприниматель обязан исчислить и уплатить сумму единого налога, подлежащего к доплате, в размере 5% от суммы превышения.

Читайте также: