Документы вручаемые налоговыми органами налогоплательщикам

Опубликовано: 16.05.2024

Федеральная налоговая служба письмом от 20.09.2013 № АС-4-2/16981 разъяснила порядок применения отдельных положений федеральных законов от 28.06.2013 № 134-ФЗ и от 23.07.2013 № 248-ФЗ.

Нормы пункта 5 ст. 31 НК РФ должны применяться в совокупности с положениями пункта 4 этой же статьи (в редакции закона № 248-ФЗ).

Согласно абз. 2 п. 4 ст. 31 НК РФ налоговые органы могут передавать (направлять) документы для налогоплательщика:

- лицу, которому они адресованы, или его представителю непосредственно под расписку;

- (или) по почте заказным письмом;

- (или) в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота.

При этом лицам, на которых возложена обязанность представлять налоговую декларацию (расчет) в электронной форме, указанные документы передаются налоговым органом в электронной форме по телекоммуникационным каналам связи.

При применении п. 4 ст. 31 НК РФ налоговым органам необходимо учитывать, что в отношении отдельных документов Кодексом прямо предусмотрен порядок их передачи (см. таблицу 1).

Таблица 1. Порядок передачи документов налоговым органом налогоплательщику

Способ передачи документов

Требование о представлении документов

в случае нахождения должностного лица налогового органа, проводящего налоговую проверку, на территории налогоплательщика передается руководителю (законному или уполномоченному представителю) организации или физическому лицу (его законному или уполномоченному представителю) лично под расписку;

при невозможности передать требование указанным способом оно направляется в порядке, установленном п. 4 ст. 31 НК РФ

Абз. 2 и 3 ст. 93 НК РФ (в редакции закона № 248-ФЗ)

Акт налоговой проверки, составленный в соответствии со ст. 100 НК РФ

в течение 5 рабочих дней с даты акта он должен быть вручен лицу, в отношении которого проводилась проверка, или его представителю под расписку или передан иным способом, свидетельствующим о дате его получения указанным лицом (его представителем);

если указанное лицо (его представитель) уклоняется от получения акта, этот факт отражается в акте, и акт направляется по почте заказным письмом по месту нахождения организации (обособленного подразделения) или месту жительства физического лица

п. 5 ст. 100 НК РФ

Акт налоговой проверки консолидированной группы налогоплательщиков, составленный в соответствии со ст. 100 НК РФ

в течение 10 рабочих дней с даты акта он вручается ответственному участнику консолидированной группы налогоплательщиков

п. 5 ст. 100 НК РФ

Акт, составленный в соответствии со ст. 101.4 НК РФ

вручается лицу, совершившему налоговое правонарушение, под расписку или передается иным способом, свидетельствующим о дате его получения; если указанное лицо уклоняется от получения акта, должностным лицом налогового органа делается соответствующая отметка в акте и акт направляется этому лицу по почте заказным письмом

п. 4 ст. 101.4 НК РФ

Решение, указанное в п. 9 ст. 101 НК РФ

в течение 5 рабочих дней со дня вынесения решения – вручается лицу, в отношении которого оно было вынесено (его представителю), под расписку или передано иным способом, свидетельствующим о дате получения решения этим лицом (его представителем);

если решение невозможно вручить или передать иным способом, свидетельствующим о дате его получения, оно направляется по почте заказным письмом по месту нахождения организации (обособленного подразделения) или месту жительства физического лица

п. 9 ст. 101 НК РФ (в редакции закона № 153-ФЗ)

Копия решения о принятии обеспечительных мер;

копия решения об отмене обеспечительных мер

в течение 5 рабочих дней после дня его вынесения вручаются лицу, в отношении которого вынесено указанное решение, либо его представителю под расписку или передаются иным способом, свидетельствующим о дате получения налогоплательщиком соответствующего решения

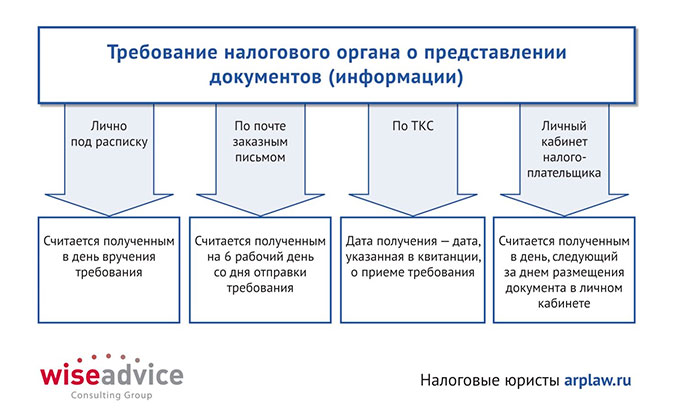

Способы направления требования

Налоговому органу предоставлена возможность передачи документов по его усмотрению следующими способами (п.4 ст. 31 НК РФ):

- вручение непосредственно под расписку лицу, которому они адресованы, или его представителю;

- направление по почте заказным письмом. Считается полученным на шестой рабочий день со дня отправки заказного письма (п. 6 ст. 6.1 НК РФ);

- передача в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота. Датой получения считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка, утвержденного приказом ФНС России от 17.02.2011 № ММВ-7-2/168);

- передача через личный кабинет налогоплательщика (действует с 01.01.2015, Федеральный закон от 04.11.2014 № 347-ФЗ). Датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика (абз. 4 п. 4 ст. 31 НК РФ).

Нюансы направления требования по ТКС.

Порядок направления требования о представлении документов (информации) в электронном виде по ТКС утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@ (далее — Порядок).

Требование о представлении документов, направленное в электронном виде по ТКС, считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью (электронной цифровой подписью) налогоплательщика. Напоминаем, что датой получения требования считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка).

Если не представить квитанцию в срок, налоговый орган в течение 10 рабочих дней со дня истечения шестидневного срока вправе приостановить операции по счетам в банке и переводам его электронных денежных средств (пп. 2 п. 3 ст. 76 НК РФ, Письмо Минфина РФ от 21.04.2015 № 03-02-08/22548).

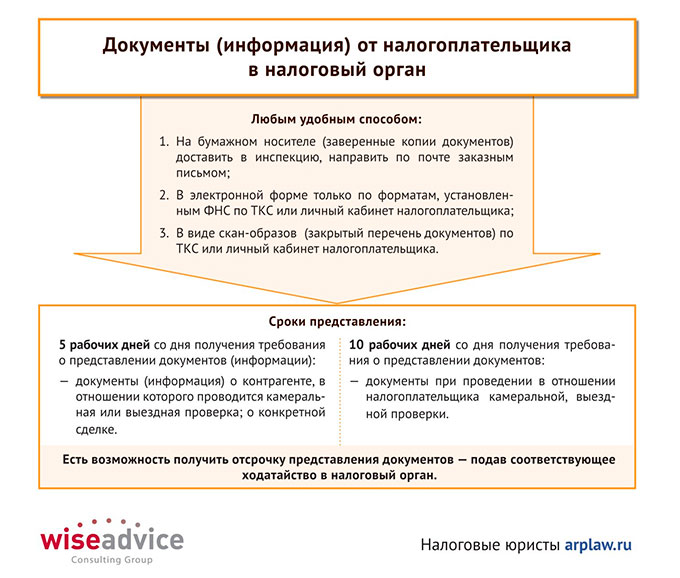

Способы предоставления документов

Истребуемые документы (информация) могут быть представлены в налоговый орган следующими способами (п. 2 ст. 93 и абз. 3 п. 5 ст. 93.1 НК РФ):

- лично или через представителя,

- направлены по почте заказным письмом;

- по телекоммуникационным каналам связи или через личный кабинет налогоплательщика в порядке, установленном ФНС России.

Способ представления истребуемых документов (информации) определяется налогоплательщиком самостоятельно в рамках НК РФ (письмо ФНС России от 25.11.2014 N ЕД-4-2/24315).

НК РФ установлены следующие формы представления истребуемых документов:

- на бумажном носителе в виде заверенных проверяемым лицом копий;

- в электронной форме по установленным ФНС России форматам.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенная копия документа — это копия, на которой в соответствии с установленным порядком проставлены реквизиты, обеспечивающие ее юридическую значимость (п. 25 ГОСТ Р 7.0.8-2013). При заверении соответствия копии документа ниже реквизита «Подпись» необходимо проставить (п. 3.26 ГОСТ Р 6.30-2003):

- заверительную надпись «Верно»;

- должность лица, заверившего копию;

- личную подпись;

- расшифровку подписи (инициалы, фамилию);

- дату заверения.

А вот заверять надпись на копии печатью необязательно, даже если организация не отказалась от ее использования (Письмо ФНС от 5 августа 2015 г. № БС-4-17/13706@). Также не требуется нотариально удостоверять копии документов (п. 2 ст. 93 НК).

Согласно позиции Минфина и ФНС при представлении в налоговый орган многостраничного документа необходимо отдельно заверять каждую страницу такого документа либо прошить все страницы, пронумеровать их и заверить всю подшивку. При этом объем подшивки не должен превышать 150 листов (Письма Минфина от 29.10. 2015 № 03-02-РЗ/62336, ФНС от 13.09.2012 г. № АС-4-2/15309@). При этом прошивать вместе разные документы и заверять всю пачку не следует (Письма Минфина от 29.10.2014 № 03-02-07/1/54849, ФНС 02.10.2012 г. № АС-4-2/16459).

Подготовленные для налогового органа документы необходимо сопроводить письмом в двух экземплярах с описью представляемых документов. На своем экземпляре сопроводительного письма (описи) необходимо поставить отметку налогового органа о принятии документов для получения письменного доказательства предоставления документов инспекции.

Особенности представление документов в электронной форме

Порядок представления документов по требованию налогового органа в электронном виде по телекоммуникационным каналам связи (ТКС) утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@.

Представление документов в электронной форме допускается только тогда, когда они составлены по форматам, установленным ФНС России.

Обращаем внимание, что в настоящее время ФНС России установлены форматы следующих документов:

- счет-фактура, журнал учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, в том числе дополнительные листы к ним (приказ ФНС России от 04.03.2015 № ММВ-7-6/93@);

- документ о передаче результатов работ (документ об оказании услуг) (приказ ФНС России от 30.11.2015 № ММВ-7-10/552@;

- документ о передаче товаров при торговых операциях (приказ ФНС России от 30.11.2015 № ММВ-7-10/551@);

- опись документов, направляемых в налоговый орган в электронном виде по ТКС (приказ ФНС России от 29.06.2012 № ММВ-7-6/465@).

Приказами ФНС России от 24.03.2016 № ММВ-7-15/155@ и от 13.04.2016 № ММВ-7-15/189@ утверждены новые форматы:

- счета-фактуры и документа об отгрузке и об изменении стоимости товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, применяемого при расчетах по НДС и (или) при оформлении фактов хозяйственной жизни;

- корректировочного счета-фактуры и документа об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, применяемого при расчетах по налогу на добавленную стоимость и (или) при подтверждении факта изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

С 02.06.2016 года исключена возможность выбора налогоплательщиком способа представления документов, составленных в электронной форме по форматам, установленным ФНС России.

Представление таких документов осуществляется только по ТКС или через личный кабинет налогоплательщика (абз. 3 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Представление документов в виде сканированных копий

В настоящее время возможность представления документов в виде сканированных копий установлена не для всех документов. В виде скан-образов допускается представлять только:

- договоры (соглашения, контракт), в том числе дополнений (изменений);

- спецификации (калькуляции, расчета) цены (стоимости);

- акта приемки-сдачи работ (услуг);

- счета-фактуры, в том числе корректировочного;

- товарно-транспортной накладной;

- товарной накладной (ТОРГ-12);

- грузовой таможенной декларации/транзитной декларации, в том числе добавочных листов к ним;

- отчет о выполненных НИОКР.

Указанный перечень документов является исчерпывающим, непоименованные документы можно представить в налоговый орган только в виде бумажных копий (письма ФНС от 09.02.2016 № ЕД-4-2/1984@, от 23.11.2015 № ЕД-4-2/20421).

Истребуемые документы, составленные на бумажном носителе, могут быть представлены в налоговый орган в электронной форме в виде электронных образов документов (документов на бумажном носителе, преобразованных в электронную форму путем сканирования с сохранением их реквизитов) по форматам, установленным ФНС России (абз. 4 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Обращаем внимание, что при представлении истребуемых документов в налоговый орган в электронной форме по ТКС, они должны быть заверены усиленной квалифицированной электронной подписью проверяемого лица или усиленной квалифицированной электронной подписью его представителя (абз. 5 п. 2 ст. 93 НК РФ).

В заключение

В настоящее время наблюдается ужесточение налогового контроля. Данный факт подтверждает и официальная отчетность налоговых органов. Так, несмотря на то, что по информации ФНС России в 2015 году число выездных налоговых проверок снизилось на 14% (с 35,8 тысяч до 30,6 тысяч), эффективность одной выездной проверки за год выросла на 8% и составила почти 9 млн. руб., а уровень взыскания доначисленных сумм возрос до 60%.

Хочется обратить особое внимание на то, что именно с истребования документов (информации) начинается налоговый контроль за деятельностью налогоплательщика и очень важно с самого начала выстроить верную тактику поведения. Поэтому, как показывает практика, чем раньше организация обращается к профессионалам для сопровождения налоговой проверки, тем успешнее получается отстоять законные права и интересы компании.

В заключение хотелось бы отметить, что нюансов по истребованию документов (информации) в рамках налогового контроля очень много, данной статье охвачена только небольшая их часть. В следующих наших статьях рассмотрим не менее важные моменты, связанные с требованиями налогового органа (повторное представление документов, ответственность и возможность ее смягчения и пр.).

эксперт Контур.Школы, профессор, государственный советник налоговой службы III ранга

Разберем, какие требования налоговых органов исполнять обязательно, а какие нет. Простые, но полезные рекомендации налогоплательщикам

Налоговые органы обладают большим объемом информационных ресурсов, которые поступают из внешних источников и от самих налогоплательщиков.

Сведения аккумулируются в информационных системах и автоматически обрабатываются, что позволяет:

- анализировать, проверять налоговую отчетность и выявлять факты уклонения от уплаты налогов, не выходя к налогоплательщику.

Распространяется практика, когда налоговые органы проводят налоговый контроль удаленно:

Факт: количество требований в адрес налогоплательщиков будет расти:

- развивается дистанционный контроль деятельности налогоплательщиков (План деятельности ФНС России на 2021 год, утв. Минфином России 19.02.2021);

- ФНС хочет ввести в автоматизированные системы контроля данные онлайн-касс и сведения, получаемые из банков;

- автоматизировано будут обрабатываться также дополнительные данные, получаемые из государственных и других органов.

Все права налоговых органов по направлению требований по представлению документов и пояснений регламентирует Налоговый кодекс.

Права налоговых органов по истребованию пояснений, информации и документов в полной мере относятся не только к налогам, но и к страховым взносам.

Случаи, когда налоговая направляет требования представить пояснения, информацию и документы, регламентируют ст. 88, 93 и 93.1 НК РФ.

Ситуация 1. При камеральной проверке налоговая выявила противоречия и предполагает, что налогоплательщик занизил налог

Это один из самых распространенных случаев.

Важно: налоговая может потребовать только дать пояснения либо представить уточненную декларацию, а не документы.

- Что делать налогоплательщику, который получил такое требование:

- Обязанность: представить в пятидневный срок пояснения либо признать, что допустил нарушение или ошибку и представить уточненную налоговую декларацию.

- Право, но не обязанность: приложить к пояснениям документы.

Ситуация 2. Налоговая проводит камеральную проверку налоговой декларации и ей нужны от налогоплательщика дополнительные документы

- Что может налоговая инспекция: при камеральной проверки налоговая вправе потребовать не только пояснения, а именно документы. Но только в случаях, указанных в статье 88 НК РФ:

- в декларации заявлены льготы — налоговая вправе истребовать документы, подтверждающие их;

- представлена уточненная декларация, в которой сумма налога уменьшена (сумма убытка увеличена), а сама декларация представлена по истечении двух лет со дня, установленного для ее подачи, — можно запросить документы, подтверждающие изменение показателей в декларации;

- в расчете страховых взносов есть суммы, не подлежащие обложению, или применены пониженные тарифы — вправе запросить только документы, подтверждающие не облагаемые взносами суммы и применение пониженных тарифов;

- представлена декларация по НДС к возмещению из бюджета — можно истребовать только документы, подтверждающие налоговые вычеты;

- выявлены противоречия между сведениями в декларации по НДС, в журналах учета полученных и выставленных счетов-фактур, самого налогоплательщика и других налогоплательщиков — можно истребовать только счета-фактуры, первичные и иные документы в отношении операций, по которым возникли противоречия.

Есть и другие случаи, при которых по ст. 88 НК РФ налоговая вправе потребовать документы, но они не касаются большинства налогоплательщиков, например:

- в декларации по акцизам есть отдельные виды налоговых вычетов;

- по налогу на прибыль заявлен инвестиционный вычет;

- представлена декларация по налогам, связанным с использованием природных ресурсов.

- По какой форме налоговая представит требование: «Требование о представлении документов (информации)». Форма утверждена в приложении № 17 к Приказу ФНС России № ММВ-7-2/628@. Порядок направления такого требования и представления по нему документов установлен в ст. 93 НК РФ.

3 способа вручения требования (п.1 ст. 93 и п. 4 ст. 31 НК РФ)

Важно правильно определить дату получения требования, чтобы рассчитать крайний срок представления документов.

Правила направления требования одинаковы для выездной и камеральной проверки.

- При выездной проверке могут истребовать все необходимые для проверки документы (п. 12 ст. 89 НК РФ).

- При камеральной действуют ограничения, о которых мы рассказывали выше.

Обратите внимание, что указано в требовании

В требовании о представлении документов налогоплательщика в связи камеральной проверкой его декларации по налогам должна быть ссылка только на ст. 93 НК РФ — указывается всегда, так как в ней установлены общие правила по истребованию документов. Если помимо нее есть ссылка на ст. 93.1 НК РФ, то требование направлено по другой причине — налоговая получает информацию в отношении контрагента налогоплательщика или по конкретной сделке.

Если в требовании указана только ст. 93 и из требования видно, что запрашиваются документы в связи с проверкой декларации самого налогоплательщика, а не его контрагентов, то права налогового органа ограничены:

- временным периодом, так как можно запрашивать только документы за период, за который сдана декларация, ведь проверяется именно это декларация;

- перечнем документов, ограниченным ст. 88 НК РФ (см. выше).

- Что делать налогоплательщику, который получил такое требование:

- Обязан представить истребуемые документы в течение 10 дней.

- Для консолидированной группы налогоплательщиков и иностранных организаций, оказывающих электронные услуги и состоящих на налоговом учете в РФ, установлены более продолжительные сроки: 20 и 30 дней соответственно.

- Если налогоплательщик не может представить документы в срок

Уведомьте об этом налоговый орган, который требует представить документы:

- не позднее следующего дня за днем получения требования. К сожалению, направление уведомления не гарантирует, что вам продлят сроки представления документов. Налоговики могут вынести решение о продлении срока или отказать в продлении. Это правило действует и в нижеприведенных случаях.

Ситуация 3. Налоговая проверяет другого налогоплательщика, а у вас запрашивает документы, т.к. вы его контрагент или обладаете информацией, связанной с проверяемым налогоплательщиком

- Что может налоговая инспекция: истребовать документы по п. 1 ст. 93.1 НК РФ.

- По какой форме налоговая представит требование: как в случае 2, по форме приложения № 17. Такое требование направляет налоговая инспекция, в которой лицо состоит на учете. Она действует по поручению той инспекции, которая проводит налоговую проверку плательщика, в отношении которого запрашиваются документы.

- Особенность: в требовании будет две ссылки на ст. 93 НК, так как в ней установлены общие правила истребования документов, и на п. 1 ст. 93.1 НК РФ. Ссылка должна быть именно на п. 1 ст. 93, а не на п. 1.1, 2 и 2.1 ст. 93 НК, так как они устанавливают иные основания для истребования документов.

Форма требования предполагает, что налоговый орган должен указать, по какой конкретно проверке (дополнительному мероприятию налогового контроля) запрашиваются документы или информация. Заполнять эту строку требования налоговики не обязаны.

По мнению Верховного Суда РФ (Определение от 19.09.2018 № 307-КГ18-14038 по делу № А42-7751/2017), отсутствие в требовании указания на проведение конкретного мероприятия налогового контроля носит формальный характер и не свидетельствует о недействительности требования инспекции. Об этом напомнил и Минфин России в Письме от 09.02.2021 № 03-02-11/8341.

- Что делать налогоплательщику, который получил такое требование:

- Исполнить требование в срок пять дней. Его могут продлить, если направите уведомление, что невозможно исполнить требование в установленные сроки.

Ситуация 4: налоговая запрашивает документы и информацию без какой-либо проверки

Этот случай предусмотрен п. 2 ст. 93.1 НК РФ. Формулировка в этом пункте расплывчатая. Можно запрашивать документы, когда:

- «возникает обоснованная необходимость получения документов (информации) относительно конкретной сделки». Поэтому налоговые органы запрашивают практически любые нужные им документы или информацию.

Они добавляют ссылку на этот пункт дополнительно, когда истребуют документы в связи с проверкой контрагента на основании п. 1 ст. 93.1 НК РФ. Как мы сообщали ранее, ст. 93 НК РФ указывается всегда, так как в ней определены общие правила по направлению требований и получению по ним документов.

- Особенность: порядок истребования документов, информации по сделке такой же, как и при проверке контрагента (п. 1 ст. 93.1 НК РФ). Но есть отличие по срокам, когда надо представить документы: в течение 10, а не 5 дней.

Пунктами 1.1 и 2.1 ст. 93.1 НК РФ предусмотрено еще два основания, по которым налоговые органы вправе потребовать документы:

- Проверка деклараций (расчетов) инвестиционного товарищества и его участников.

- Истребование документов в отношения имущества, если на это имущество обращено взыскание и задолженность по налогам составляет более 1 млн руб.

Эти случаи не так распространены для большинства компаний, поэтому в этой статье мы их не рассматриваем.

Пришло требования от налоговой инспекции. Что делать?

- Определите основание, по которому направлено требование. Если это требование о представлении пояснений (форма приложения № 4 к Приказу № ММВ-7-2/628@), а не документов, направляйте в налоговую именно пояснения. Документы прилагайте, только если это в ваших интересах. Если видите, что действительно допустили по декларации ошибку, представьте уточненную декларацию.

Если налоговый орган проводит камеральную проверку вашей декларации, то он должен указать в требовании только ст. 93 НК. В этом случае проверьте соответствие перечня запрашиваемых документов положениям ст. 88 НК РФ:

- Пример 1. Запрашивают документы, поскольку вы направили декларацию по НДС к возмещению (п. 8 ст. 88 НК РФ). В этом случае вы обязаны представить только документы, связанные с налоговыми вычетами: счета-фактуры, первичные документы по оприходованию товаров, принятию к учету работ, услуг и т.п. Возможно, налоговый орган потребовал представить документы из-за того, что выявил противоречия по операциям НДС в вашей декларации или в связи со сверкой данных деклараций других плательщиков НДС. Тогда вы обязаны представить только документы, относящиеся именно к этим операциям.

- Пример 2. Запрашивают документы в связи с выездной или камеральной проверкой вашего контрагента (п.1 ст. 93.1 НК РФ). Налоговики должны запросить только документы по взаимоотношениям с этим контрагентом и не более.

Важно: если запросили документы по сделке, то объем запрашиваемых документов должен ограничиваться одной сделкой.

Главный вопрос: представлять или нет документы, если все же налоговики превысили свои полномочия

Рекомендация: прямо не отказывайте в представлении документов. Налоговая может оштрафовать за отказ:

- 200 руб. за один непредставленный документ, если документы запрошены в отношении вас (п. 1 ст. 126 НК РФ);

- 10 000 руб. за сам факт непредставления документов, если документы запрошены в отношении вашего контрагента или по сделке (п. 2 ст. 126 НК РФ).

Придется доказывать свою правоту в суде, а судебная практика по таким спорам противоречива.

Но и бездействовать тоже нельзя.

- Определитесь, есть ли возможность вообще представить запрошенные документы. Вы не обязаны составлять и, соответственно, представлять документы, не предусмотренные законодательством. Например, налоговая инспекция запросила журнал учета въезда и выезда автотранспорта. Ведение такого журнала законодательством не установлено, и у вас его просто может не быть. Тогда сообщите, что его нет.

Если местная налоговая инспекция превышает полномочия, вы можете сразу по получению требования:

- запросить у этой инспекции пояснения по действиям; либо

- обжаловать их в вышестоящий налоговый орган — управление ФНС по субъекту РФ.

Жалоба подается в вышестоящий налоговый орган, но через налоговую, требование которой обжалуется (п.1 ст. 139 НК РФ). По сути, местная налоговая обязана принять меры по устранению нарушения прав лица, подавшего жалобу, то есть в отношении самой себя (п. 1 ст. 139 НК РФ). Налоговые инспекции, зачастую, понимая, что их действия нарушают права налогоплательщика, корректируют их и предлагают плательщику отозвать жалобу, чтобы не портить» показатели своей деятельности.

Если после получения жалобы местная налоговая не изменила свои действия и все же пришлось представить все запрошенные документы, вам все равно пригодится решение вышестоящего налогового органа, чтобы понимать его позицию:

- будет понятно, по каким моментам можно отстоять свои права в налоговой, а по каким придется обращаться в суд.

Ниже в разделе «Шпаргалка» скачайте подборку — выводы, которые сделали Минфин и ФНС России в своих письмах, а также судебные разбирательства по вопросам представления налогоплательщиками истребуемых документов.

- Эта подборка поможет вам принять правильное решение по представлению документов, также ее можно использовать в качестве аргументов при обжаловании действий налоговиков.

- Учитывайте, что судебная практика по вопросам истребования широка и есть противоречивые судебные решения.

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

Шпаргалка от Контур.Школы. Истребование документов. Подборка судов и писем 747 КБ

Основания для истребования документов (информации)

Процедура истребования тех или иных документов налоговым органом направлена на получение дополнительной информации, либо определенного сведения, которое может помочь разъяснить некоторые нюансы налогообложения, представить более полные сведения о налогоплательщике, определить дальнейший порядок и основания начисления и т.д.

Для истребования определенной информации и документов должны иметься существенные основания, например:

- пакет документов ранее был представлен налогоплательщиком исключительно в виде оригиналов, которые, после рассмотрения и проверки, вернули владельцу. В таком случае необходимость истребования документов направлена, прежде всего, на то, чтобы у налогового органа также остались важные сведения в виде заверенных копий;

- в налоговый орган ранее уже были представлены все требующиеся документы и сведения, но они были утрачены вследствие непреодолимых обстоятельств, например, чрезвычайных событий – пожара, землетрясения и т.д. При этом потеря информации, необходимость истребования документов и существующие основания должны быть подтверждены соответствующими документами и письменными заключениями.

Сведения при проведении камеральной проверки

При проведении камеральной проверки, уполномоченное лицо имеет право и основания для истребования дополнительных документов, содержащих нужные сведения. Основной целью камеральной проверки является выяснение того факта, все ли действующие требования налогового законодательства и установленный порядок соблюдаются конкретным налогоплательщиком.

Процедура истребования определенной информации во время проведения камеральной проверки, чаще всего, требуется в том случае, если налоговым органом были выявлены определенные ошибки и недочеты в документах налогоплательщика.

В таком случае представление тех или иных документов и информации необходимо для дачи разъяснений налоговому органу, для прояснения некоторых нюансов, которые содержит порядок уплаты налогов и сборов, оформления соответствующих документов при представлении их в налоговую инспекцию и т.д.

В свою очередь, налоговый инспектор, участвующий в проведении камеральной проверки, обязан принять истребованные документы, изучить их, сделать соответствующие выводы и дать налогоплательщику определенные разъяснения.

В особых ситуациях, налоговым агентом может быть установлено соответствующее требование об устранении тех или иных недочетов, которое необходимо будет выполнить в указанный срок.

Порядок истребования документов и поручение об истребовании документов (информации)

Налоговым законодательством РФ устанавливается определенный порядок истребования документов и иной информации уполномоченным налоговым органом, во время осуществления камеральной, либо иной проверки.

На первоначальном этапе представитель налогового органа направляет соответствующее требование или поручение налогоплательщику о предоставлении тех или иных документов и информации. Документы предоставляются по месту регистрации предприятия или иного юридического лица, либо по месту проведения камеральной проверки.

Поручение о предоставлении той или иной информации представляет собой определенный документ, в котором перечислены все важные сведения: основания камеральной проверки, причины представления дополнительной информации, сведения о конкретной сделке, если таковая имелась и т.д.

Поручение направляется налогоплательщику посредством почтового отправления, либо иными способами передачи информации. Документ также должен содержать сведения о том, в течение какого периода времени указанные документы должны быть представлены в налоговый орган. Как правило, данный срок равен пяти календарным дням, начиная от даты, указанной в поручении.

Налоговый орган обладает правовой возможностью для продления установленного срока при представлении документов и требуемой информации, но только по письменному ходатайству заинтересованного лица – налогоплательщика.

Требование о представлении документов (информации)

Требование о представлении документов и необходимой информации может быть вынесено только уполномоченным лицом – налоговым агентом, в ходе осуществления камеральной проверки, либо иных мероприятий налогового контроля.

При камеральной проверке требование о представлении может быть основано на обнаруженных ошибках и неточностях в оформлении бухгалтерских документов организации, в расчете регулярно уплачиваемых налогов, порядке ведения постоянной отчетности и т.д.

Требование о представлении является официальным юридическим налоговым документом.

Оно составляется и направляется на имя руководителя организации, либо иного лица, которое его заменяет и обладает соответствующими полномочиями.

Документ обязательно должен соответствовать установленной форме и содержать в себе все необходимые сведения, например, описание нарушения, которое стало причиной представления дополнительных документов, сам список бумаг, которые следует представить, особенности, сроки представления и иные сведения.

Требование о представлении может быть составлено как налоговым агентом, который являлся инициатором камеральной проверки. Помимо этого, документ, в обязательном порядке, должен иметь подпись руководства налогового органа.

Полученное налогоплательщиком требование о представлении того или иного сведения во время камеральной проверки, всегда характеризуется сроком, в который данное представление должно быть осуществлено.

Правила представления требуемых документов (информации)

Налоговое законодательство РФ устанавливает определенные правила представления документов, которые были истребованы ранее налоговым органом. Эти правила являются обязательными для исполнения. Любые их нарушения могут повлечь за собой признание того или иного требования недействительным.

Главным основанием, без которого истребование тех или иных документов становится невозможным, является требование о представлении. Данное требование является исполнительным документом. Все сведения, содержащиеся в нем, должны быть представлены налогоплательщиком в установленный срок.

Форма данных сведений может быть письменной или электронной.

Как правило, сведения о необходимой форме также содержит требование о представлении, которое получил налогоплательщик. Отсчет допустимого срока представления начинается в момент получение налогоплательщиком данного документа.

Далее, в течение установленного времени, он должен посетить налоговую инспекцию и передать туда все необходимые данные. В отдельных случаях допускается передача информации посредством электронного обмена.

В случае нарушения допустимых сроков и непредставления вовремя указанных сведений, на налогоплательщика могут быть наложены определенные меры ответственности. Как правило, они выражены в наложении штрафов в установленном размере.

Отказ от представления требуемых документов (информации)

Абсолютно каждый налогоплательщик вправе не выполнить требования налогового представителя и отказаться от представления тех или иных документов в том случае, если они, по его мнению, нарушают его права и законные интересы. Но данный факт, естественно, должен быть доказан и правомерно подтвержден.

Помимо этого, налогоплательщик может не представлять запрошенные документы в следующих случаях:

- если срок со дня представления декларации составляет три и более месяцев;

- если запрашиваемые документы нельзя отнести к налоговой декларации;

- если действующее законодательство РФ не обязывает налогоплательщика иметь и составлять запрашиваемые документы. Сюда можно отнести такие бумаги, как аналитические бухгалтерские бумаги, сложные, специфические расчеты и т.д.;

- если вручение требования о представлении данных было осуществлено неправомерно, без соблюдения установленных норм, либо, если документ был вручен лицу, не имеющему соответствующих полномочий по его принятию;

- если требование было составлено таким образом, при котором из его содержания невозможно понять смысл и причину представления тех или иных бумаг, а также неясно, какие именно документы следует представить в налоговый орган.

В особых ситуациях, налогоплательщик имеет право на обращение в судебный орган, если он считает, что налоговый орган незаконно требует представления тех или иных сведений, тем самым нарушая действующие законы в сфере налогового права.

Налоговая документация — документация для целей налогообложения, которая фиксирует процесс исчисления налога, сумму налога, а также размер налогового обязательства.

Ведение специальной налоговой документации является формально-техническим приемом методологии налогового учета.

1) отчетно-расчетная налоговая документация;

2) сопутствующая налоговая документация;

3) учетно-налоговые регистры;

Особенностью налоговой документации является также то, что в ее составе отсутствуют специализированные «налоговые» первичные документы, поскольку основанием для ведения налогового учета являются, как правило, первичные бухгалтерско-учетные документы, фиксирующие факт совершения хозяйственной операции.

1. Отчетно-расчетная документация (налоговые расчеты и декларации) — это документация, в которой фиксируется сумма налогового обязательства. Налоговые расчеты представляют собой специализированные типовые формы, в которых налогоплательщик отражает основные налогово-расчетные показатели и рассчитывает сумму налогового обязательства (расчеты, декларации, специальные расчеты по некоторым видам налогов). Следует отметить, что практически по каждому виду налогов существует единственный расчетный документ, который предоставляется налоговым органам в порядке, установленном законодательством. В каждом конкретном случае налоговые расчеты могут иметь свое наименование, например:

Налог на добавленную стоимость

Подоходный налог с физических лиц

Налог на прибыль Налог на землю Транспортный налог

Расчет (налоговая декларация) по налогу на добавленную стоимость

Декларация о доходах, полученных в календарном году

Расчет налога от фактической прибыли Сводный расчет земельного налога Расчетная ведомость по транспортному налогу

Налоговые расчеты предусмотрены практически по каждому налоговому платежу, однако в некоторых случаях утвержденные формы по отдельным видам налогов отсутствуют, например по государственной пошлине.

В отчетно-расчетной документации отражаются сроки, налогооблагаемая база, льготы, сумма налога и т.

Порядок заполнения налоговых расчетов может быть предусмотрен как в самих расчетах, так и в специальных приложениях к ним. Например, порядок заполнения налоговой декларации по налогу на добавленную стоимость предусмотрен в Приложении № 1 к Инструкции Госналогслужбы РФ от 11 октября 1995 г. № 39 «Порядок составления плательщиками расчетов по налогу на добавленную стоимость». В некоторых же случаях при заполнении расчетно-налоговой документации налоговым ведомством принимаются целые методики. Например, по подоходному налогу было подготовлено «Практическое пособие по заполнению декларации о совокупном годовом доходе» (утверждено письмом Госналогслужбы РФ от 20 января 1997 г. № ПВ-б-08/58), имеющее внушительный объем.

За непредоставление или несвоевременное предоставление в налоговый орган документов, необходимых для исчисления и уплаты налога, в подп. «б» п. 1 ст. 13 Закона об основах налоговой системы предусмотрен штраф в размере 10% причитающихся к уплате по очередному сроку сумм налога.

2. Сопутствующая налоговая документация — это документация, содержащая иные (не основные) данные, необходимые для исчисления налога, и играющая роль справочных материалов, которые расшифровывают или обосновывают данные из налоговых расчетов.

Среди сопутствующей налоговой документации выделяют два вида документов:

— Документы, необходимые для исчисления налогов. Например, по налогу на имущество это «Расчет среднегодовой стоимости имущества предприятия» (Приложение № 2 к Инструкции Госналогслужбы РФ от 8 июля 1995 г. № 33).

— Документация, не влияющая непосредственно на исчисление сумм налогового платежа. Например, по налогу на прибыль это «Справка об авансовых взносах налога в бюджет исходя из предполагаемой прибыли», необходимая только для определения размера авансового платежа по налогу, однако сам аванс становится налогом только после возникновения у налогоплательщика обязательств по уплате налога и предоставления в налоговый орган соответствующего расчета.

Поскольку данные документы только сопутствуют исчислению и уплате налогов, ответственность по подп. «б» п.

Особый случай связан с обязанностью предприятия-недоимщика предоставить в налоговый орган вместе с годовой бухгалтерской отчетностью специальное извещение с указанием информации о партнерах, с которыми совершены операции или расчеты, превышающие в сумме в течение одного года для одного партнера эквивалент 100 тыс. долл. США. Такая обязанность была установлена Указом Президента Российской Федерации от 18 августа 1996 г. № 1212 «О мерах по повышению собираемости налогов и других обязательных платежей и упорядочению наличного и безналичного денежного обращения»'. Специальное извещение относится также к документам, которые не влияют на исчисление и уплату налогов, однако за непредоставление данного извещения или указание в нем заведомо ложной информации предусмотрена ответственность в виде штрафа в размере суммы сделки.

3. Учетно-налоговые регистры представляют собой сводные формы налогового учета на предприятии. Так, информация, содержащаяся в первичных документах бухгалтерского учета и необходимая для отражения в налоговом учете, должна накапливаться и систематизироваться в регистрах налогового учета, разрабатываемых Госналогслужбой РФ. И только после ее обобщения за определенный налоговый период соответствующие данные из регистров налогового учета должны переноситься в сгруппированном виде в налоговые расчеты с одновременным определением суммы налога, подлежащей взносу в бюджет.

Примером налоговых регистров могут выступать, в частности:

— Налоговая карточка физического лица, которую ведут в организациях в соответствии с Приложением № 7 к Инструкции Госналогслужбы РФ от 29 июня 1995 г. № 35 по применению Закона о подоходном налоге с физических лиц.

— Книга учета доходов и расходов, которую ведут субъекты малого предпринимательства, применяющие упрощенную систему налогообложения, учета и отчетности по форме, утвержденной Приказом Министерства финансов РФ от 22 февраля 1996 г.

— Форма № 1-пп «Форма учета доходов и расходов постоянного представительства», которую обязаны вести представительства иностранных юридических лиц, осуществляющих предпринимательскую деятельность на территории России, в соответствии с Приложением № 3 к Инструкции Госналогслужбы РФ от 16 июня 1995 г. № 34 «О налогообложении прибыли и доходов иностранных юридических лиц» и т. д.

4. Извещения налоговых органов — документы, вручаемые (высылаемые) налоговыми органами налогоплательщикам и содержащие сведения о сроке и размере налога, который необходимо уплатить.

В СССР впервые извещения появились в 1934 году, когда ими были заменены так называемые окладные листы по сельскохозяйственному налогу, своего рода официальные напоминания плательщику налогов со стороны государства о сумме и сроке платежа.

На основании извещений налогоплательщики уплачивают окладные налоги. Как правило, также извещения направляются физическим лицам, которые уплачивают подоходный налог, налог на имущество, земельный налог, налог на имущество, переходящее в порядке наследования или дарения, и т.п. Однако извещения могут направляться и юридическим лицам. Так, согласно п. 5 ст. 8 Закона о налоге на прибыль, на сумму исчисленного налога на прибыль представительству иностранного юридического лица выдается извещение по форме, утверждаемой Госналогслужбой РФ. Налог уплачивается в сроки, указанные в платежном извещении. Даже в том случае, когда у представительства, судя по данным налоговой декларации, не возникает обязанности уплатить налог, налоговые инспекции все равно выписывают платежные извещения на уплату налога на прибыль иностранных юридических лиц, чтобы иметь возможность в случае корректировки показателей взыскивать пени (письмо Госналогслужбы РФ от 25 июля 1996 г. № ВГ-б-06/516 «О порядке начисления пени за просрочку уплаты в бюджет налога на прибыль иностранных юридических лиц»2).

1. «Российская газета» от 22 августа 1996 г.

Читайте также: