Документы для похода в налоговую

Опубликовано: 27.04.2024

ОКВЭД – Общероссийский классификатор видов экономической деятельности, в котором каждому виду деятельности соответствует числовой код. Подавая заявление о регистрации, будущий индивидуальный предприниматель указывает в нём коды ОКВЭД и таким образом сообщает госорганам, чем будет заниматься.

По кодам ОКВЭД виды деятельности делятся на классы, подклассы, группы, подгруппы и собственно виды. Подбор конкретных кодов для бизнеса может быть непростым. Например, деятельность по организации досуга и развлечений включена в несколько разных групп классификатора – можно выбрать только одну, а можно несколько. Количество кодов ОКВЭД к выбору не ограничено, но один из них нужно указать в качестве основного. Предполагается, что именно с соответствующего вида деятельности бизнес будет получать основной доход. После регистрации ИП имеет право добавлять новые коды и убирать из списка неактуальные.

Основной код ОКВЭД влияет на страховые тарифы: чем рискованнее вид деятельности, тем больше страховые взносы за работников. Если ИП не подаст подтверждение в налоговую, а там обнаружат, что основной доход поступает по другому виду деятельности, предпринимателю установят самый высокий страховой тариф из соответствующих выбранным кодам. И вот тут коды ОКВЭД, указанные «на всякий случай», могут оказаться некстати.

Важно:

Если выбранные виды деятельности относятся к социальной сфере и особенно связаны с работой с несовершеннолетними, для регистрации ИП понадобится справка об отсутствии судимости. Запросить её лучше заранее, так как ответ готовится в течение 30 дней. Учитывайте также, что ИП не имеют права заниматься: производством и продажей алкоголя, военной и космической техники, лекарств; авиаперевозками; заграничным трудоустройством граждан; работой инвестиционных фондов и частных охранных предприятий. А некоторые виды деятельности потребуют оформления лицензии. Если ИП ведёт деятельность не по выбранным кодам ОКВЭД без уведомления (или в случае несвоевременного уведомления) налоговой, ему грозит штраф до 5 тысяч рублей. Кроме того, это может привести к потере доверия банка и ограничению операций по счёту.

Выберите систему налогообложения

Индивидуальный предприниматель может выбрать общую систему налогообложения (ОСНО) или какой-то из специальных режимов: упрощённую систему (УСН), единый налог на вменённый доход (ЕНВД), единый сельскохозяйственный налог (ЕСХН) или патентную систему (ПСН). ОСНО применяется по умолчанию, если ИП не перейдёт на спецрежим. Разница между общей налоговой системой и спецрежимами в том, что на ОСНО выплачивается 3-5 разных налогов, а на спецрежимах - 1 или 2 налога.

УСН работает в двух вариантах. УСН «Доходы» предполагает выплату единого налога в размере 6% от доходов. УСН «Доходы минус расходы» - 15% от разницы между доходами и расходами. Годовой доход ИП при этом не должен превышать 150 млн рублей. Чтобы применять УСН, уведомление о переходе на этот спецрежим нужно приложить к пакету документов для регистрации ИП или подать в течение 30 дней после регистрации.

ЕНВД юридически подходит не всем ИП – перечень видов деятельности, при которых можно применять режим, указан в Налоговом кодексе . ЕНВД предполагает выплату в качестве налога фиксированной суммы, которая зависит от разных показателей и также указана в Налоговом кодексе. С 1 января 2021 года режим отменят.

ПСН – режим, при котором ИП вместо уплаты налога покупает на срок от месяца до года патент, то есть разрешение заниматься конкретным бизнесом. Стоимость патента определяется государством. ПСН подходит для строго определённых видов деятельности, перечисленных в Налоговом кодексе .

ЕСХН предназначен для ИП, более 70% доходов которых поступают от сельхозпроизводства. При ЕСХН выплачивается налог в размере 6% разницы между доходами и расходами и НДС.

Заполните заявления по форме Р21001

Форма заполняется чёрными чернилами от руки или на компьютере – шрифтом Courier New с высотой 18 пунктов – и подписывается заранее только в случае подачи документов онлайн с усиленной квалифицированной электронной подписью. При личной подаче заявление подписывается в присутствии инспектора налоговой службы, при подаче через доверенное лицо – в присутствии нотариуса.

Форма Р21001 состоит из 5 листов, 3-ий лист заполняют только иностранцы и лица без гражданства. Граждане РФ ничего не пишут на 3 листе и вообще не сдают его.

Коды ОКВЭД необязательно писать полностью, но важно указать не менее 4 цифр каждого.

С 29 апреля 2018 года в заявлении необходимо указывать e-mail.

Оплатите госпошлину

При подаче заявления на регистрацию ИП в электронной форме через портал Госулуг, МФЦ или сайт ФНС госпошлину платить не нужно. В остальных случаях сумма пошлины составит 800 рублей.

Сформировать бланк квитанции можно при помощи сервиса ФНС или заполнить вручную, узнав реквизиты регистрирующего органа. Оплатить – онлайн на сайте ФНС или Госуслуг, в банке или через банкомат.

Соберите пакет документов и подайте в регистрирующий орган

Зарегистрироваться в качестве индивидуального предпринимателя можно только по месту жительства или пребывания. А подать документы — онлайн или в бумажном виде.

Онлайн-подача

- через РБиДОС (сервис регистрации бизнеса и дистанционного открытия счета) — без визита в налоговую, УКЭП и оплаты госпошлины. Сервис позволяет получить электронную подпись, загрузить документы и выбрать режим налогообложения, не выходя из дома. Формировать пакет документов для открытия ИП или ООО не придётся: система сделает это за вас;

- онлайн через сайт ФНС или Госуслуг с использованием усиленной квалифицированной электронной подписи (УКЭП). Получить УКЭП можно только в удостоверяющих центрах, аккредитованных Министерством цифрового развития, связи и массовых коммуникаций РФ.

В бумажном виде

- в МФЦ — многофункциональный центр госуслуг, который придётся посетить лично. Услугу регистрации МФЦ оказывают не все центры — заранее уточните, примут ли документы в выбранном отделении;

- в налоговую инспекцию, регистрирующую ИП по вашему месту жительства (пребывания) лично или через представителя;

- по почте письмом с объявленной ценностью и описью вложения по адресу налоговой инспекции.

Пакет документов для регистрации ИП включает:

- оригинал паспорта или нотариально заверенные копии всех страниц, если документы подаёт доверенное лицо;

- копии всех страниц паспорта;

- заполненное заявление по форме Р21001;

- квитанция об оплате госпошлины;

- нотариально заверенная доверенность на имя представителя, если документы подаёт доверенное лицо будущего ИП;

- дополнительные документы, если заявление на регистрацию ИП подаёт несовершеннолетний.

Полный перечень документов приводится в п. 1 ст. 22.1 Федерального закона от 8 августа 2001 г. № 129-ФЗ.

Чтобы сэкономить время, воспользуйтесь бесплатным сервисом подготовки документов для регистрации ИП . Вам нужно будет только заполнить анкету, сервис поможет вам выбрать виды деятельности и систему налогообложения. После ввода данных сервис автоматически готовит документы в соответствии с законодательством РФ. Вам останется только распечатать документы и отнести в налоговую.

Когда будут готовы документы

Заявление рассматривается в течение 3 рабочих дней. Узнать, готовы ли документы, можно на сайте ФНС или в налоговой инспекции по месту жительства (пребывания).

С 1 января 2017 года Свидетельство о регистрации ИП не выдаётся. А с 29 апреля 2018 года вообще не выдаются бумажные оригиналы документов, подтверждающих регистрацию ИП: теперь они существуют только в электронном виде. Вместо них ИП получают лист записи Единого государственного реестра индивидуальных предпринимателей (ЕГРИП) и уведомление о постановке на учет физического лица в налоговом органе. Эти документы налоговая отправляет ИП на e-mail.

Если индивидуальному предпринимателю нужны бумажные копии документов, ему необходимо вместе с заявлением подать специальный дополнительный запрос. Получить их ИП сможет лично или через представителя по почте или в налоговой инспекции.

Возможные причины отказа в регистрации ИП

Налоговая откажет в регистрации ИП, если заявитель недееспособен, признан банкротом или уже зарегистрирован в качестве ИП. Бывают случаи, когда суд может наложить запрет на предпринимательство в отношении заявителя.

Ошибки при регистрации также могут послужить причиной отказа, например, если заявление по форме Р21001 заполнено неправильно, ошибочно выбран регистрирующий орган или запрещенный вид деятельности.

Получив отказ, заявитель вправе подать документы повторно.

По закону в России каждый гражданин, занимающийся коммерческой деятельностью, обязан пройти регистрацию как индивидуальный предприниматель и иметь подтверждающее это свидетельство. И хотя регистрация ИП – дело довольно хлопотное, но назвать его сложным нельзя. Для того, чтобы получить статус ИП и поставить бизнес на законные рельсы, для начала необходимо подготовить определенный пакет документов. Сделать это можно как самостоятельно, так и при помощи профессиональных посредников. В этой статье мы расскажем о том, какие документы понадобятся для открытия ИП в разных случаях.

Регистрируемся самостоятельно

Любое физическое лицо, имеющее гражданство России, вправе подать документы на законную регистрацию в качестве ИП. Исключение составляют лица, состоящие на государственной службе (например, нотариусы, судьи, работники прокуратуры, налоговой инспекции и т.п.), а также те, кто уже занимался каким-либо видом предпринимательской деятельности и потерпел фиаско, в виде официального банкротства. Последняя категория граждан может попробовать получить новое свидетельство индивидуального предпринимателя не раньше, чем через год, после проведения процедуры банкротства. Стать на территории России индивидуальными предпринимателями могут и граждане других стран, а также лица, не имеющие гражданства, так называемые апатриды.

Итак, какие же документы нужны для государственной регистрации ИП?

Первым делом, нужно определиться с кодом экономической деятельности и выбрать налоговый режим

В нашей стране существует два вида налогообложения для индивидуальных предпринимателей: общая и упрощенная. Под Общую систему налогообложения (ОСНО) попадают все те предприниматели, кто не подтверждал документально свое желание работать по Упрощенной системе налогообложения (УСН) при регистрации ИП.

Отличаются ОСНО и УСН тем, что предприниматели, работающие по ОСНО должны оплачивать НДС (налог на добавленную стоимость), налог на имущество и прибыль, вести бухгалтерскую деятельность в полном объеме, в том числе с журналом доходов-расходов и регистрацией хозяйственных операций. Те же, кто выбрал УСН, не платят НДС, налог на имущество и прибыль, но раз в три месяца должны платить единый для всех налог УСН и раз в год подавать в налоговую инспекцию декларацию о доходах. В нашей стране более распространена УСН, поскольку она дает меньшее налоговое бремя. Однако же, именно ОСНО считается классической и является своего рода подтверждением серьезности намерений коммерсанта, а также предоставляет больше шансов заключения длительных партнерских отношений с крупными представителями бизнеса. Если будущий бизнесмен не подал при регистрации ИП ходатайство о переходе на УСН, и автоматически остался на ОСНО, то потом перейти на «упрощенку» можно будет не раньше, чем через три месяца (квартал) после получения свидетельства о государственной регистрации ИП.

Список документов для личной регистрации ИП

Под личной регистрацией ИП здесь подразумевается поход в налоговую инспекцию для собственноручной подачи документов. Перечень документов в этом случае таков:

- Паспорт, с ксерокопиями страниц, содержащих главную информацию о владельце (как правило, достаточно копии разворота с фотографией и странички с печатью о регистрации по месту жительства).

- Заявление о госрегистрации физического лица как индивидуального предпринимателя (форма P21001). Бланк заполняется печатными буквами, с указанием кодов ОКВЭД и реквизитов регистрирующего органа (налоговой инспекции). Исправления, ошибки, зачеркивания и прочие помарки категорически не допускаются.

- ИНН физического лица с ксерокопией.

- Квиток квитанции на оплату государственной пошлины за регистрацию ИП (на 2016 год она составляет 800 рублей). Оплачивать госпошлину можно в любом близлежащем отделении Сбербанка.

- Заявление о переходе на упрощенную систему налогообложения (форма № 26.2-1) – по желанию.

Через неделю после подачи пакета документов, нужно будет лично подойти в налоговую инспекцию и забрать готовое свидетельство о регистрации ИП.

Документы для открытия ИП через отделение почты России

Документы для регистрации ИП через Интернет

Подать необходимые документы для регистрации ИП сегодня можно и через онлайн-системы. Для этого нужно воспользоваться официальным сайтом Федеральной налоговой службы России. В этом случае, все документы сформируются автоматически, потенциальному предпринимателю надо только лишь правильно заполнить заявление, с указанием ОКВЭД, ввести паспортные данные и ИНН, а также оплатить госпошлину. Госпошлину можно также оплатить через любой онлайн-банк, предлагаемый системой.

Главное – распечатать квитанцию и обязательно ее сохранить, чтобы предъявить в налоговый орган.

На заключительном этапе подачи виртуального заявления нужно выбрать способ получения свидетельства. Сервис предлагает три варианта: выдачу свидетельства заявителю лично, выдачу лицу, предоставившему доверенность на получение свидетельства или же получение свидетельства по почте. В первых двух случаях придется идти в отделение налоговой инспекции по месту жительства.

Список документов на открытие ИП с помощью посредника

Некоторым начинающим предпринимателям не хочется сталкиваться с бумажной волокитой, сопутствующей государственной регистрации ИП. В этом случае, на помощь, за определенную плату, готовы прийти профессиональные юристы. Но основе предоставленных заказчиком документов, они заполнят всё то же заявление, сделают все нужные копии и отправят их в налоговую службу. Единственное, что нужно будет сделать будущему индивидуальному предпринимателю — оформить на посредника нотариально заверенную доверенность. Через положенный срок свидетельство будет готово.

Документы для регистрации ИП иностранным гражданином

Иностранные граждане также имеют право открыть свое дело и получить статус индивидуального предпринимателя в РФ. Для этого иностранцу, помимо вышеназванных стандартных документов и их ксерокопий, необходимо обязательно иметь временную или постоянную регистрацию по месту жительства в пределах нашей страны, оригиналы и копии документов разрешающих и подтверждающих его право на проживание в России, а также свидетельство о рождении с копией. Весь остальной набор документов, а также процедура регистрации идентичны той, что проходит гражданин Российской федерации.

Что в итоге?

Анастасия Леонова, заместитель директора студии Pryanik, специально для блога Нетологии написала статью о том, как самостоятельно зарегистрировать ИП для торговли в онлайне.

Интернет-магазин мало чем отличается от обычного, когда речь идёт о налогах. Придётся регистрироваться как предприниматель и отчислять по-взрослому, иначе — штраф 2000 рублей всякий раз как поймают за руку. Месяц назад я сама зарегистрировала ИП для онлайн-торговли и сохранила разум, заполняя бланки.

Почему именно ИП и зачем оно нужно

Люди регистрируются как индивидуальные предприниматели (ИП), чтобы вести бизнес легально, без проблем с судами и налоговой. К тому же клиенты больше доверяют официальным ИП, особенно крупные фирмы. Для последних важно, что сделки с ИП легко отразить в бухгалтерской отчётности, «серые» схемы не понадобятся.

На май 2018 года в России зарегистрировано 3,7 миллиона ИП. Есть и другие организационно-правовые формы: ООО, ЗАО, ОАО. Новички обычно регистрируются как индивидуальные предприниматели, потому что это проще, быстрее и дешевле.

Ещё одно принципиальное отличие ИП: собственником бизнеса является один человек. Это физическое лицо, зарегистрированное как предприниматель, и он ведёт микробизнес или малый бизнес. Если фирму организуют несколько человек, имеет смысл посмотреть в сторону ООО. Но это тема другой статьи.

Для регистрации индивидуального предпринимателя потребуется:

- оплатить в банке пошлину за регистрацию;

- подать в налоговую заявление на регистрацию ИП;

- подать заявление о переходе на упрощённую модель налогообложения.

Последний шаг нужен не всем, но обычно ИП начинают с «упрощёнки». Поэтому об этом шаге тоже расскажу.

Оплатить госпошлину за регистрацию

Первым делом направляемся в банк. Документы для регистрации ИП принимает налоговая, но без квитанции об оплате госпошлины делать там нечего.

В банке попросят паспорт и бланк с ИНН, а также ИНН налоговой службы по месту прописки. Последний нужен, чтобы банк перевёл деньги в правильную налоговую. Этот ИНН я искала на сайте ФНС.

Второе поле, код ИФНС, сайт заполняет автоматически. Но мне он предложил несколько вариантов, поэтому правильный я выясняла на dadata.ru. Просто зашла на «Дадату», ввела адрес прописки и получила код ИФНС.

Вернемся на сайт ФНС. По адресу прописки и коду ИФНС сайт выдаст реквизиты налоговой. То, что нужно, — в разделе «Платёжные реквизиты».

Теперь все данные для похода в банк под рукой.

О деньгах. В апреле 2018 года за регистрацию ИП просили 800 р. плюс комиссию. Комиссия в каждом банке своя, в среднем возьмут рублей 50.

Для оплаты подойдёт любой банк, который нравится. Не советую идти туда перед выходными: обычно в пятницу и перед праздниками людей больше обычного. В остальные дни на все уйдёт час-полтора.

С порога вставать в кассу не нужно, ищем консультанта. Обычно он сидит за компьютером в общем зале, верный знак — табличка с именем и фамилией на столе. Этот специалист оформит бланки для оплаты госпошлины.

Отдайте консультанту паспорт, свой ИНН, ИНН налоговой, и он заполнит документы. Некоторые банки не хотят брать ответственность за опечатки, придётся заполнять самостоятельно на месте.

В любом случае я пару раз проверяю готовый бланк. Лучше не рисковать: промажешь с одной цифрой — и платёж не пройдёт.

Заполнить коварный бланк заявления

Если квитанция об оплате госпошлины на руках, можно идти в налоговую.

Именно в налоговой из-за вроде бы незначительных помарок начинаются неприятности. Без подсказок сдать документы с первого раза почти невозможно.

Подпоясайтесь этой статьёй и заполните один бланк дома. Даже если с ним развернут, вы сократите время в налоговой: переписывать легче, чем заполнять с нуля.

Скачайте бланки заявлений по форме Р21001. Я распечатывала несколько штук про запас. Третья страница — для иностранных граждан, печатать её не нужно.

Номера́ стоят только вверху первой, второй и третьей страниц заявления. Третья не для нас, поэтому страницы после второй придётся нумеровать самостоятельно.

Заполняйте бланки либо на компьютере, либо чёрной пастой. Буквы — только печатные и заглавные, каждый символ — в отдельной клетке. Это обязательно, иначе в налоговой заставят переписывать до следующей Пасхи.

На первом листе все довольно просто.

На странице №2 осторожнее с топонимами. Бланк со словами «город», «улица», «посёлок» вместо «г», «ул» и «пгт» завернут. Однако слова «дом» и «квартира» нужно вписывать полностью. Такой бюрократический парадокс.

На третьем листе впишите коды экономической деятельности. Я выбирала их дома из справочника ОКВЭД, чтобы не терять время в налоговой.

Основной вид деятельности может быть только один. Для торговли в онлайне подходит код 47.91 — «Торговля розничная по почте или по информационно-коммуникационной сети Интернет».

Дополнительные коды — для сопутствующей предпринимательской деятельности. Если вписать, но не работать по ним, никто и слова не скажет. Зато в обратной ситуации влепят штраф. Так что я указала коды всех видов деятельности, которыми теоретически буду заниматься:

- 53.20.31 — «Деятельность по курьерской доставке различными видами транспорта». Пригодится, если откроете собственную доставку;

- 82.92 — «Деятельность по упаковыванию товаров». Выручит, если будете упаковывать товар за деньги;

- 72.60 — «Прочая деятельность, связанная с использованием вычислительной техники и информационных технологий». Просто не будет лишним.

- Если в будущем займётесь ещё чем-то, об этом придётся уведомить налоговую.

Последний лист просто пронумеруйте, как остальные, и впишите контакты.

Итак, вы заполнили бланк и приложили к остальным документам.

Вот что лежало в моем прозрачном файлике:

- заполненный бланк по форме Р21001;

- пустые бланки про запас;

- копия паспорта;

- квитанция об оплате госпошлины.

Осталось заполнить ещё один документ.

Сразу перейти на «упрощёнку»

Заявление о переходе на упрощённую модель налогообложения (УСН) можно сдать в течение 30 дней после регистрации ИП. Но кому захочется идти налоговую из-за одной бумажки? Я подавала её вместе с остальными документами.

Как и предыдущий бланк, этот лучше заполнить дома. Если что не так, можно будет по-быстрому переписать все в налоговой.

Первым делом скачайте бланк заявления о переходе на УСН по форме 26.2-1. Вот как он выглядит заполненным.

Код налогового органа для поля «Представляется в налоговый орган» я смотрю на dadata.ru. Просто захожу на демо-страницу, ввожу адрес прописки и нажимаю Enter.

В поле «Признак налогоплательщика» поставьте «1», а в «переходит на упрощённую систему налогообложения» — «2». Так положено всем, кто регистрируется в первый раз.

Поля́ под «переходит на упрощённую систему налогообложения» не трогайте. Когда переходишь на УСН в момент постановки на учет, даты заполнять не нужно.

Над полем, где речь идёт об объекте налогообложения, подумайте заранее. Здесь важно понять, по какой «упрощёнке» работать:

- платить 6% от доходов. Этот вариант подойдёт, если не собираетесь арендовать склад, нанимать работников в штат, вести мощную PR-кампанию;

- платить 15% с разницы между доходами и расходами. Подойдёт тем, кто сразу разворачивается во всю силу. Говорят, что над этим вариантом стоит думать, если бюджет на старте больше 300 000 ₽.

Когда уверенности нет, лучше поставить «1». Тогда в ближайший год налоговая будет просить отчёт исключительно о доходах.

Если решимость платить налоги с «доходов минус расходы» тверда, ставьте «2». Непосвящённому работать в таком формате сложно, понадобится бухгалтер.

Последняя часть бланка проста.

Заполненный бланк добавьте к остальным документам и отправляйтесь в налоговую. И на всякий случай захватите парочку пустых заявлений на УСН про запас.

Сдать документы в налоговую

Адрес своей налоговой я узнала на все том же сайте Федеральной налоговой службы.

В ИФНС все как в других госучреждениях: берёшь талончик у администратора или в терминале, ждёшь свою очередь и направляешься к окошку.

Если в бланках нет ошибок, налоговик выдает расписку в получении документов. После чего сообщает, когда забирать свидетельство о постановке на учет. Обычно ИП регистрируют не более 3 рабочих дней.

Если в бланках ошибки, специалист на них укажет и вернёт документы. Заполнить заявления по новой можно здесь же, в зале, за столом или стойкой. И снова — в очередь.

После регистрации придётся минимум раз в год наведываться в ИФНС, чтобы сдавать отчётность. Но это тема для отдельной статьи.

На этом все. Вопросы пишите в комментариях, попробую помочь.

Мнение автора и редакции может не совпадать. Хотите написать колонку для «Нетологии»? Читайте наши условия публикации.

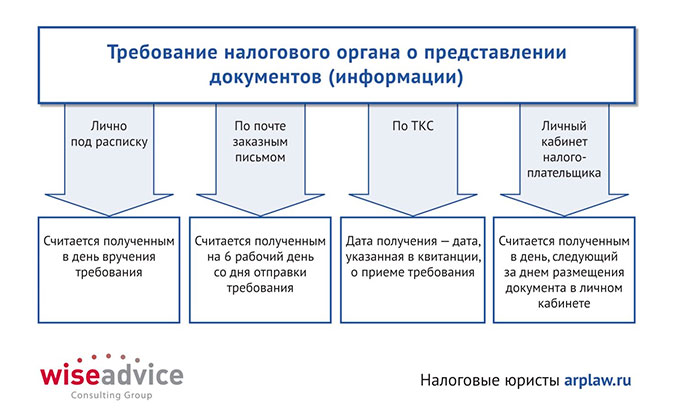

Способы направления требования

Налоговому органу предоставлена возможность передачи документов по его усмотрению следующими способами (п.4 ст. 31 НК РФ):

- вручение непосредственно под расписку лицу, которому они адресованы, или его представителю;

- направление по почте заказным письмом. Считается полученным на шестой рабочий день со дня отправки заказного письма (п. 6 ст. 6.1 НК РФ);

- передача в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота. Датой получения считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка, утвержденного приказом ФНС России от 17.02.2011 № ММВ-7-2/168);

- передача через личный кабинет налогоплательщика (действует с 01.01.2015, Федеральный закон от 04.11.2014 № 347-ФЗ). Датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика (абз. 4 п. 4 ст. 31 НК РФ).

Нюансы направления требования по ТКС.

Порядок направления требования о представлении документов (информации) в электронном виде по ТКС утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@ (далее — Порядок).

Требование о представлении документов, направленное в электронном виде по ТКС, считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью (электронной цифровой подписью) налогоплательщика. Напоминаем, что датой получения требования считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка).

Если не представить квитанцию в срок, налоговый орган в течение 10 рабочих дней со дня истечения шестидневного срока вправе приостановить операции по счетам в банке и переводам его электронных денежных средств (пп. 2 п. 3 ст. 76 НК РФ, Письмо Минфина РФ от 21.04.2015 № 03-02-08/22548).

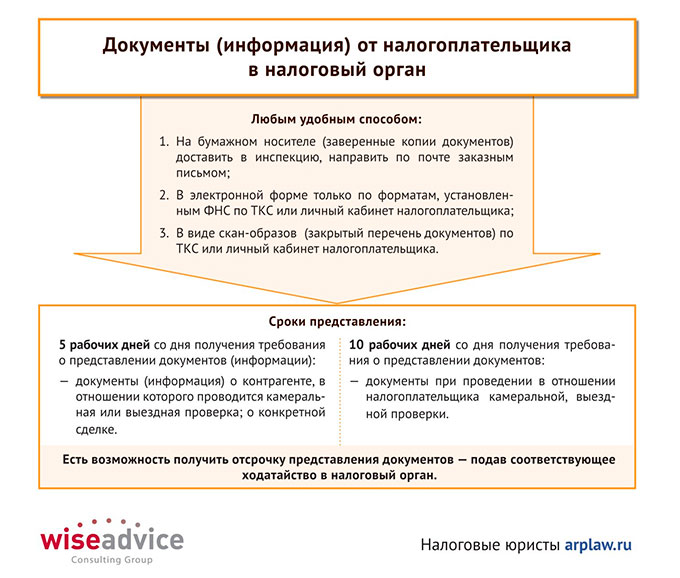

Способы предоставления документов

Истребуемые документы (информация) могут быть представлены в налоговый орган следующими способами (п. 2 ст. 93 и абз. 3 п. 5 ст. 93.1 НК РФ):

- лично или через представителя,

- направлены по почте заказным письмом;

- по телекоммуникационным каналам связи или через личный кабинет налогоплательщика в порядке, установленном ФНС России.

Способ представления истребуемых документов (информации) определяется налогоплательщиком самостоятельно в рамках НК РФ (письмо ФНС России от 25.11.2014 N ЕД-4-2/24315).

НК РФ установлены следующие формы представления истребуемых документов:

- на бумажном носителе в виде заверенных проверяемым лицом копий;

- в электронной форме по установленным ФНС России форматам.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенная копия документа — это копия, на которой в соответствии с установленным порядком проставлены реквизиты, обеспечивающие ее юридическую значимость (п. 25 ГОСТ Р 7.0.8-2013). При заверении соответствия копии документа ниже реквизита «Подпись» необходимо проставить (п. 3.26 ГОСТ Р 6.30-2003):

- заверительную надпись «Верно»;

- должность лица, заверившего копию;

- личную подпись;

- расшифровку подписи (инициалы, фамилию);

- дату заверения.

А вот заверять надпись на копии печатью необязательно, даже если организация не отказалась от ее использования (Письмо ФНС от 5 августа 2015 г. № БС-4-17/13706@). Также не требуется нотариально удостоверять копии документов (п. 2 ст. 93 НК).

Согласно позиции Минфина и ФНС при представлении в налоговый орган многостраничного документа необходимо отдельно заверять каждую страницу такого документа либо прошить все страницы, пронумеровать их и заверить всю подшивку. При этом объем подшивки не должен превышать 150 листов (Письма Минфина от 29.10. 2015 № 03-02-РЗ/62336, ФНС от 13.09.2012 г. № АС-4-2/15309@). При этом прошивать вместе разные документы и заверять всю пачку не следует (Письма Минфина от 29.10.2014 № 03-02-07/1/54849, ФНС 02.10.2012 г. № АС-4-2/16459).

Подготовленные для налогового органа документы необходимо сопроводить письмом в двух экземплярах с описью представляемых документов. На своем экземпляре сопроводительного письма (описи) необходимо поставить отметку налогового органа о принятии документов для получения письменного доказательства предоставления документов инспекции.

Особенности представление документов в электронной форме

Порядок представления документов по требованию налогового органа в электронном виде по телекоммуникационным каналам связи (ТКС) утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@.

Представление документов в электронной форме допускается только тогда, когда они составлены по форматам, установленным ФНС России.

Обращаем внимание, что в настоящее время ФНС России установлены форматы следующих документов:

- счет-фактура, журнал учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, в том числе дополнительные листы к ним (приказ ФНС России от 04.03.2015 № ММВ-7-6/93@);

- документ о передаче результатов работ (документ об оказании услуг) (приказ ФНС России от 30.11.2015 № ММВ-7-10/552@;

- документ о передаче товаров при торговых операциях (приказ ФНС России от 30.11.2015 № ММВ-7-10/551@);

- опись документов, направляемых в налоговый орган в электронном виде по ТКС (приказ ФНС России от 29.06.2012 № ММВ-7-6/465@).

Приказами ФНС России от 24.03.2016 № ММВ-7-15/155@ и от 13.04.2016 № ММВ-7-15/189@ утверждены новые форматы:

- счета-фактуры и документа об отгрузке и об изменении стоимости товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, применяемого при расчетах по НДС и (или) при оформлении фактов хозяйственной жизни;

- корректировочного счета-фактуры и документа об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, применяемого при расчетах по налогу на добавленную стоимость и (или) при подтверждении факта изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

С 02.06.2016 года исключена возможность выбора налогоплательщиком способа представления документов, составленных в электронной форме по форматам, установленным ФНС России.

Представление таких документов осуществляется только по ТКС или через личный кабинет налогоплательщика (абз. 3 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Представление документов в виде сканированных копий

В настоящее время возможность представления документов в виде сканированных копий установлена не для всех документов. В виде скан-образов допускается представлять только:

- договоры (соглашения, контракт), в том числе дополнений (изменений);

- спецификации (калькуляции, расчета) цены (стоимости);

- акта приемки-сдачи работ (услуг);

- счета-фактуры, в том числе корректировочного;

- товарно-транспортной накладной;

- товарной накладной (ТОРГ-12);

- грузовой таможенной декларации/транзитной декларации, в том числе добавочных листов к ним;

- отчет о выполненных НИОКР.

Указанный перечень документов является исчерпывающим, непоименованные документы можно представить в налоговый орган только в виде бумажных копий (письма ФНС от 09.02.2016 № ЕД-4-2/1984@, от 23.11.2015 № ЕД-4-2/20421).

Истребуемые документы, составленные на бумажном носителе, могут быть представлены в налоговый орган в электронной форме в виде электронных образов документов (документов на бумажном носителе, преобразованных в электронную форму путем сканирования с сохранением их реквизитов) по форматам, установленным ФНС России (абз. 4 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Обращаем внимание, что при представлении истребуемых документов в налоговый орган в электронной форме по ТКС, они должны быть заверены усиленной квалифицированной электронной подписью проверяемого лица или усиленной квалифицированной электронной подписью его представителя (абз. 5 п. 2 ст. 93 НК РФ).

В заключение

В настоящее время наблюдается ужесточение налогового контроля. Данный факт подтверждает и официальная отчетность налоговых органов. Так, несмотря на то, что по информации ФНС России в 2015 году число выездных налоговых проверок снизилось на 14% (с 35,8 тысяч до 30,6 тысяч), эффективность одной выездной проверки за год выросла на 8% и составила почти 9 млн. руб., а уровень взыскания доначисленных сумм возрос до 60%.

Хочется обратить особое внимание на то, что именно с истребования документов (информации) начинается налоговый контроль за деятельностью налогоплательщика и очень важно с самого начала выстроить верную тактику поведения. Поэтому, как показывает практика, чем раньше организация обращается к профессионалам для сопровождения налоговой проверки, тем успешнее получается отстоять законные права и интересы компании.

В заключение хотелось бы отметить, что нюансов по истребованию документов (информации) в рамках налогового контроля очень много, данной статье охвачена только небольшая их часть. В следующих наших статьях рассмотрим не менее важные моменты, связанные с требованиями налогового органа (повторное представление документов, ответственность и возможность ее смягчения и пр.).

Чтобы стать индивидуальным предпринимателем, вам нужно:

- решить, какую выбрать систему налогообложения;

- подобрать коды ОКВЭД;

- уплатить госпошлину;

- подать документы в налоговую.

Общая и упрощённая системы налогообложения

Основных систем налогообложения две: общая и упрощённая. Общая предназначена для крупных компаний — она не ограничивает выручку и число сотрудников и выгодна компаниям, чьи контрагенты работают с НДС. Для начинающих предпринимателей подойдёт упрощённая.

В упрощённой системе нужно выбрать объект, с которого вы будете платить налоги:

Бухгалтерию на упрощёнке 6%, ЕНВД и патенте доверьте Точке

| | УСН « Доходы» | УСН « Доходы минус расходы» |

|---|---|---|

| Объект налогообложения | доходы | разница между доходами и расходами |

| Процентная ставка | 6% | 5−15% в зависимости от региона, не менее 1% от всех доходов |

| Отчётность | нужно ежегодно подавать декларацию о налогах | нужно отчитываться за доходы и расходы, в которые можно включить не все траты, а только разрешённые |

| Кому подходит | тем, чьи расходы меньше 60% от дохода, например агентские услуги: риелторы, консультанты | тем, чьи расходы больше 70% от дохода, например торговля и строительство |

Спецрежимы: ЕНВД, патент

Это дополнительные системы налогообложения, не обязательно их выбирать сразу, подключиться можно в любое время, когда решите, что они выгоднее.

| | Патент | ЕНВД |

|---|---|---|

| Налог | фиксированный, рассчитывается на основе потенциального дохода, который устанавливает законодательство | фиксированный, рассчитывается на основе потенциального дохода, который устанавливает законодательство |

| Как уплачивается | разом или частями ( можно приобрести от месяца до года) | рассчитывается и оплачивается ежеквартально |

| Отчётность | нет, но нужно вести книгу доходов | нужно ежеквартально сдавать налоговую декларацию |

| Кому подходит | для сезонной работы и начинающих предпринимателей | для растущей компании с бухгалтером |

| Как перейти | подать заявление за 10 дней до начала применения | подать заявление в течение 5 дней после начала применения |

ЕНВД и патент подходят далеко не каждому бизнесу — государство прописало конкретные списки тех, кто может перейти на такую систему. Например, ЕНВД не действует в Москве, а патент нельзя применять при доходе выше 60 млн рублей.

Списки требований для подключения к патентной системе и ЕНВД

Виды деятельности: выбираем коды ОКВЭД

Государство довольно любопытно: оно хочет понимать, чем вы занимаетесь, и поэтому разработало коды ОКВЭД. Их очень много, и нужно указать все, что относятся к вашей деятельности. В противном случае налоговая не поймёт, почему салон красоты закупает ноутбуки и кофейные зёрна, если вы под одним ИП ещё открыли кофейню и веб-студию.

Обратите внимание, что с 11 июля 2016 года вступил в действие новый ОКВЭД-2. Если вы укажете старые коды, ваше заявление на регистрацию не примут.

Всё выбрал, что дальше?

Нужно заполнить все необходимые бумаги и передать их в налоговую. Могут возникнуть трудности у тех, кто переехал в другой город или регион от места прописки, и у кого нет свободного времени разбираться с нюансами.

Существует 3 способа регистрации:

- Собрать пакет документов и прийти в налоговую по месту регистрации.

- Воспользоваться электронными сервисами по регистрации на сайте Федеральной налоговой службы или портале госуслуг. Предварительно нужно получить электронную подпись.

- Воспользоваться услугой банка для предпринимателей Точка.

Через налоговую

- Определите, в какую налоговую нужно подать документы на сайте ФНС.

- Подготовьте пакет документов: заявление о государственной регистрации физического лица в качестве индивидуального предпринимателя ( форма № Р21 001), копию российского паспорта, квитанцию об уплате госпошлины в размере 800 рублей. Сформировать квитанцию можно с помощью сервиса « Уплата госпошлины».

- Выберите системы налогообложения и ОКВЭД.

- Распечатайте и заполните все документы, отнесите их в налоговую или отправьте заказным письмом. Перед приёмом позвоните в налоговую и уточните часы работы и номер нужного кабинета. Документы будут готовы через 5 рабочих дней, чтобы их получить, не забудьте взять паспорт и расписку о получении документов. Её вам выдадут при сдаче документов.

800 рублей стоит госпошлина для ИП

На сайте ФНС или госуслуг

- Заполните заявление на сайте ФНС или госуслуг.

- Оформите или используйте существующую усиленную квалифицированную электронную подпись для отправки заявления. Как её оформить, написано на портале госуслуг.

- Решение о регистрации ИП выносится в течение 3 рабочих дней. Вы получите лист записи Единого государственного реестра индивидуальных предпринимателей ( ЕГРИП). Документы можно забрать лично, через представителя по нотариально удостоверенной доверенности или заказным письмом на ваш почтовый адрес.

Через банк Точка

- Оставьте заявку внизу страницы или на сайте.

- Дождитесь звонка нашего менеджера и подгрузите скан или фото документов. При подаче документов через сервис Точки вам не нужно платить госпошлину.

- Встретьтесь в удобное для вас время с нашим менеджером для подписания бумаг на открытие счёта и дождитесь решения налоговой.

Мы разработали абсолютно бесплатный сервис, который автоматизирует регистрацию бизнеса, делает процесс прозрачным и безрисковым. Всё происходит в личном кабинете, где вы можете отслеживать этапы вашей регистрации. Вам не нужно никуда ходить, собирать и заполнять документы.

Мы подберём коды ОКВЭД, подскажем, какую лучше выбрать систему налогообложения, сделаем для вас электронную цифровую подпись и откроем счёт в нашем банке. Всё это займёт не более 7 рабочих дней, а вы сможете в это время заниматься подготовкой к старту вашего бизнеса.

Мы проследим, чтобы все документы были подготовлены правильно, и налоговая приняла их с первого раза. Оставьте заявку, и наш менеджер свяжется с вами в течение 30 минут.

Полезная рассылка для бизнеса

Рассказываем про налоги, законы, чужой опыт и полезные инструменты для бизнеса. Оставьте свою почту и получите в подарок книгу «Сила эмоционального интеллекта».

Читайте также: