Документ налогового органа кнд 1165069 что это

Опубликовано: 29.04.2024

от 14 февраля 2017 года N ММВ-7-8/182@

Об утверждении форм документов, используемых налоговыми органами и налогоплательщиками при осуществлении зачета и возврата сумм излишне уплаченных (взысканных) налогов, сборов, страховых взносов, пеней, штрафов

(с изменениями на 30 ноября 2018 года)

Документ с изменениями, внесенными:

приказом ФНС России от 30 ноября 2018 года N ММВ-7-8/670@ (Официальный интернет-портал правовой информации www.pravo.gov.ru, 29.12.2018, N 0001201812290003).

В соответствии со статьями 31, 78, 79 части первой Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст.3824; 2017, N 1, ст.16), статьями 176, 176_1, 203, 203_1, 333_40 части второй Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст.3340; 2017, N 1, ст.16)

форму решения о зачете суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) согласно приложению N 1 к настоящему приказу;

форму сообщения о факте излишней уплаты (излишнего взыскания) налога (сбора, страховых взносов, пеней, штрафа) согласно приложению N 2 к настоящему приказу;

форму решения о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) согласно приложению N 3 к настоящему приказу;

форму сообщения о принятом решении о зачете (возврате, об отказе в зачете (возврате) суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) согласно приложению N 4 к настоящему приказу;

форму решения об отказе в зачете (возврате) суммы налога (сбора, страховых взносов, пеней, штрафа) согласно приложению N 5 к настоящему приказу;

форму решения об отмене решения о возврате (полностью или частично) суммы налога на добавленную стоимость, заявленной к возмещению, в заявительном порядке и (или) решения о зачете суммы налога на добавленную стоимость, заявленной к возмещению, в заявительном порядке в части суммы налога на добавленную стоимость, не подлежащей возмещению, согласно приложению N 6 к настоящему приказу;

форму сообщения об отмене решения о возврате (полностью или частично) суммы налога на добавленную стоимость, заявленной к возмещению, в заявительном порядке и (или) решения о зачете суммы налога на добавленную стоимость, заявленной к возмещению, в заявительном порядке в части суммы налога на добавленную стоимость, не подлежащей возмещению, согласно приложению N 7 к настоящему приказу;

форму заявления о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) согласно приложению N 8 к настоящему приказу;

форму заявления о зачете суммы излишне уплаченного (подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) согласно приложению N 9 к настоящему приказу;

форму решения об отмене решения о возврате (полностью или частично) суммы акциза, заявленной к возмещению, и (или) решения о зачете суммы акциза, заявленной к возмещению, в части суммы акциза, не подлежащей возмещению, согласно приложению N 10 к настоящему приказу;

форму сообщения об отмене решения о возврате (полностью или частично) суммы акциза, заявленной к возмещению, и (или) решения о зачете суммы акциза, заявленной к возмещению, в части суммы акциза, не подлежащей возмещению, согласно приложению N 11 к настоящему приказу.

2. Признать утратившими силу:

3. Руководителям (исполняющим обязанности руководителя) управлений Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов.

4. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего вопросы урегулирования задолженности по обязательным платежам.

Руководитель

Федеральной налоговой службы

М.В.Мишустин

в Министерстве юстиции

17 марта 2017 года,

регистрационный N 46000

Приложение N 1

к приказу ФНС России

от 14 февраля 2017 года N ММВ-7-8/182@

Форма по КНД 1165165

(наименование органа Федерального казначейства)

(наименование налогового органа, принявшего решение)

(наименование налогового органа, передающего информацию в орган Федерального казначейства)

(ИНН/КПП налогового органа, принявшего решение)

(ИНН/КПП налогового органа, передающего информацию в орган Федерального казначейства)

(наименование налогового органа, принимающего на учет поступления, ИНН/КПП)

(наименование органа Федерального казначейства, осуществляющего перечисление)

(наименование органа Федерального казначейства, на счет которого перечисляются средства)

(наименование налогового органа, оформившего документ)

(наименование управления ФНС России, принимающего из органа УФК документ)

(наименование Управления ФНС России, передающего в орган УФК документ)

РЕШЕНИЕ О ЗАЧЕТЕ СУММЫ ИЗЛИШНЕ УПЛАЧЕННОГО (ВЗЫСКАННОГО, ПОДЛЕЖАЩЕГО ВОЗМЕЩЕНИЮ) НАЛОГА (СБОРА, СТРАХОВЫХ ВЗНОСОВ, ПЕНЕЙ, ШТРАФА)

N _________________

Налоговым органом принято решение о зачете суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) самостоятельно (по заявлению налогоплательщика, плательщика сбора, плательщика страховых взносов, налогового агента)

от " __ " ________ 20___ г. N ________________

(полное наименование организации (ответственного участника консолидированной группы налогоплательщиков), ИНН/КПП , адрес;

Ф.И.О. индивидуального предпринимателя, физического лица, не являющегося индивидуальным предпринимателем, ИНН, адрес)

(наименование налога (сбора, страховых взносов, пеней, штрафа)

(цифрами и прописью)

Налоговым органом установлено, что у налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента) на дату принятия решения о зачете имеется указанная сумма излишне уплаченного (взысканного, подлежащего возмещению) налога, сбора, страховых взносов, образовавшаяся в результате

Подлежит зачету сумма

налога (сбора, страховых взносов, пеней, штрафа)

(наименование налога (сбора, страховых взносов, пеней, штрафа), налоговый

период (расчетный период), за который излишне уплачена (взыскана) сумма)

(наименование налога (сбора, страховых взносов, пеней, штрафа), налоговый период (расчетный период), в счет которого производится зачет)

Приказ Федеральной налоговой службы России от 08.05.2015 № ММВ-7-2/189 (далее – Приказ) утвердил формы 37-ти документов. Как следует из наименования самого приказа, рассматриваемые документы предусмотрены Налоговым кодексом РФ и используются налоговыми органами при реализации их полномочий при проведении выездных проверок.

Среди них: «Требование о представлении пояснений» (приложение № 1 к Приказу), «Протокол допроса свидетеля» (приложение № к Приказу), «Протокол осмотра территорий, помещений, документов, предметов» (приложение № к Приказу), «Акт налоговой проверки» (приложение № к Приказу) и многие другие.

Помимо форм документов Приказом утверждены следующие правила:

- Порядок взаимодействия налоговых органов по выполнению поручений об истребовании документов (информации) - приложение № 18 к Приказу ;

- Требования к составлению Акта налоговой проверки – приложение № 24;

- Требования к составлению Акта об обнаружении фактов, свидетельствующих о предусмотренных Налоговым кодексом РФ налоговых правонарушениях (за исключением налоговых правонарушений, дела о выявлении которых рассматриваются в порядке, установленном статьей 101 Налогового кодекса РФ) - приложение № 39;

- Основания и порядок продления срока проведения выездной (повторной выездной) налоговой проверки - приложение № 4.

Требование о представлении пояснений

Формы некоторых документов утверждены впервые. Например, «Требование о представлении пояснений», которое содержится в приложении № 1 к Приказу.

Такой документ оформляется налоговиками в случаях, предусмотренных статьями 25.14, 88 и 105.29 Налогового кодекса РФ.

Статья 25.14 регулирует нормы об уведомлениях, которые налогоплательщики обязаны предоставить в связи со своим участием в иностранных организациях (об учреждении иностранных структур без образования юридического лица) или о фактах, что они являются контролирующими лицами иностранной компании.

В случае непредставления такого уведомления по данным налогового органа, полученным ими по межведомственным международным каналам, налогоплательщику направляется указанное выше требование о представлении пояснений.

Требование может выставляться налогоплательщику и при проведении камеральной проверки в соответствии со статьей 88 Налогового кодекса РФ. Пункт 3 этой статьи позволяет проверяющим требовать пояснения в отношении выявленных ошибок или противоречий в представленных налоговых декларациях, причин уменьшения сумм налогов по уточненной декларации, а также обоснования полученных убытков.

Запрос о пояснениях (требование) может направляться и в рамках проведения налогового мониторинга по статье 105.29 Налогового кодекса РФ. В этом случае налоговики могут также истребовать необходимые документы, которые связаны с правильностью, полнотой и своевременностью уплаты налогов.

Пример заполнения формы «Требования о предоставлении пояснений» . В примере отражена ситуация, когда налоговики затребовали внести уточнения в налоговую декларацию, в которой они обнаружили неверные данные в ходе проведения камеральной проверки.

Срок, который установлен в Требовании для представления уточненной декларации, 5 дней согласно пункту 3 статьи 88 Налогового кодекса РФ. Напомним, что речь идет о рабочих днях, что соответствует нормам статьи 6.1 Налогового кодекса РФ при исчислении срока «в днях».

В указанном примере Требование было оформлено в бумажном виде и вручено плательщику под роспись.

Обратите внимание, рассматриваемое Требование это отдельный документ, и его не надо путать с другим документом «Требование о предоставлении документов (информации)» по форме КНД 1165013, которое оформляется проверяющими органами в соответствии со статьями 93 и 93.1 и некоторыми другими нормами Налогового кодекса РФ в случаях истребования именно документов, а не пояснений. И документы в этих случаях требуются налоговикам для проведения налоговой проверки (камеральной или выездной), и могут запрашиваться не только у проверяемого лица, но и у контрагентов или иных лиц, располагающих необходимыми для проверки документами или информацией о проверяемой сделке или проверяемом лице.

Форма Требования 1165013 в опубликованном Приказе изложена в обновленном виде и содержится в Приложении № 15 к нему.

Протокол рассмотрения материалов

Кроме рассмотренного выше Требования есть и другие формы документов, которые вводятся в оборот впервые. Или, по крайней мере, утверждаются официально для применения в обязательном порядке всеми инспекциями налоговой службы РФ.

- «Постановление о проведении осмотра территорий, помещений лица, в отношении которого проводится камеральная налоговая проверка, документов и предметов» - Приложение № 13 к Приказу (форма по КНД 1165048). Документ оформляется в соответствии со статьей 92 Налогового кодекса РФ;

- «Извещение о времени и месте рассмотрения материалов налоговой проверки» - Приложение № 25 к Приказу (форма по КНД 1160099). Основания для заполнения Извещения - пункт 2 статьи 101 Налогового кодекса РФ;

- «Решение о привлечении к участию в рассмотрении дела о налоговом правонарушении свидетеля, эксперта, специалиста» - Приложение № 27 к Приказу (форма по КНД 1165049). Документ заполняется на основании пункта 4 статьи 101, пункт 7 статьи 101.4 , пункта 14 статьи 105.17 Налогового кодекса РФ;

- «Протокол рассмотрения материалов налоговой проверки» - Приложение № 28 к Приказу (форма по КНД 1165052). Основания - пункт 4 статьи 101, пункт 7 статьи 101.4, пункт 4 статьи 101 и пункт 14 статьи 105.17 Налогового кодекса РФ.

Кстати, при отсутствии зарегистрированных форм документов, налоговики пользовались рекомендованными формами. Например, ФНС России в своем письме от 07.08.2013 № СА-4-9/14460 рекомендовала в целях единообразия применять несколько различных форм протоколов, в том числе протокол ознакомления с результатами дополнительных материалов налогового контроля, протокол рассмотрения акта об обнаружении фактов, свидетельствующих о предусмотренных Налоговым кодексом РФ налоговых нарушениях, протокол рассмотрения материалов налогового контроля.

Отныне форма Протокола рассмотрения материалов (результатов) проверок одна (см. Приложение № 28 к Приказу).

Протокол заполняется при рассмотрении практически любых мероприятий налогового контроля. Его форма допускает идентифицировать мероприятие - камеральную или выездную проверку, иное мероприятие контроля. В Протоколе указываются наименование налоговой декларации и период, за который она составлена, или реквизиты решения о проведении проверки, акта об обнаружении фактов налоговых нарушений и пр.

Как зафиксировано в Налоговом кодексе РФ, налогоплательщик вправе участвовать в процессе рассмотрения материалов проверки, которая была проведена в отношении него. О месте и времени такого мероприятия его обязаны известить по новой форме документа, утвержденной опубликованным Приказом (см. Приложение № 25 к Приказу).

В процессе рассмотрения материалов налоговой проверки участвуют как ранее представленные доказательства, так и устные возражения налогоплательщика. Результаты рассмотрения теперь должны отражаться в Протоколе.

Такая поправка внесена Федеральным законом от 04.11.2014 № 347-ФЗ в Налоговый кодекс РФ - в пункт 4 статьи 101 «Вынесение решения по результатам рассмотрения материалов налоговой проверки», так и в пункт 7 статьи 101.4 «Производство по делу о предусмотренных настоящим Кодексом налоговых нарушениях». Помимо этого, основанием для составления Протокола является пункт 14 статьи 105.17 «Проверка федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами», который ссылается на нормы статьи 101 Налогового кодекса РФ.

Пример заполнения Протокола в случае рассмотрения материалов проверки по вопросу полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами в соответствии со статьей 105.17 Налогового кодекса РФ. На рассмотрении присутствовал директор проверяемой компании и приглашенный эксперт. Рассмотрение материалов было записано на диктофон, о чем в Протоколе сделана соответствующая отметка. В Протокол внесены устные доводы директора предприятия. Замечаний по Протоколу нет.

В заключении отметим, что опубликованный Приказ, в котором приводятся формы документов, используемых в мероприятиях налогового контроля, будет интересен налогоплательщикам, т.к. на их примере наглядно видно как происходит взаимоотношения «налогоплательщик-налоговый орган». Формы документов позволяют более организованно осуществлять такое взаимодействие.

Консультант по налогам И.М. Акиньшина, для журнала «Нормативные акты для бухгалтера»

Данная статья опубликована в закрытом разделе портала «Практическая бухгалтерия». Конкретные бухгалтерские вопросы с примерами решений и экспертными мнениями - максимум полезной и нужной информации на одном портале.

Получите доступ >>

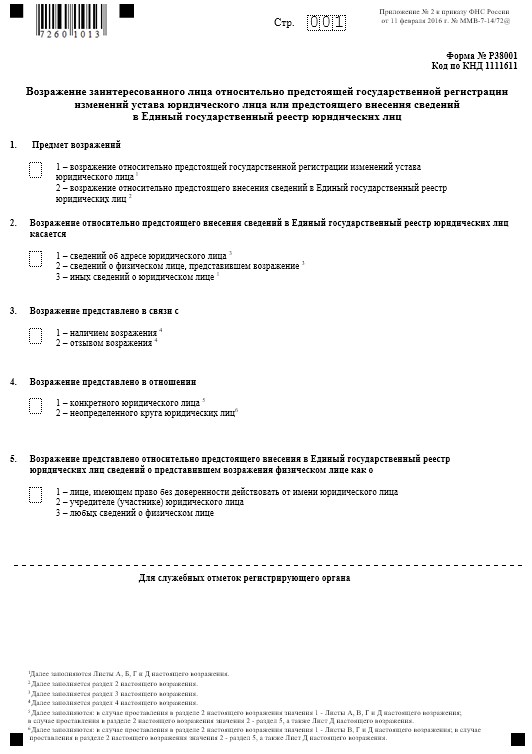

Образец заполнения формы Р38001

Р38001

Бланк заявления в формате Word для возражения на исключение из ЕГРЮЛ.

Порядок заполнения формы Р38001 для возражения об исключении

Общие правила заполнения

- заполняйте только заглавными буквами;

- шрифт — Courier New, высота шрифта 18 пунктов;

- текст заполняйте слева направо, начиная с крайней левой клетки;

- если текст не помещается на одной строке, в конце строки укажите столько символов, сколько поместится, а остальное продолжайте заполнять со следующей строки без знака переноса;

- если слово закончилось в последней клетке строки, то написание следующего слова начинайте со второй клетки следующей строки, а первую оставьте пустой;

- не ставьте прочерки или какие-либо иные знаки в пустых клетках;

- при распечатывании формы используйте только одностороннюю печать;

- проставьте на всех заполненных листах сквозную нумерацию;

- незаполненные страницы подавать не нужно.

Титульный лист

На титульном листе необходимо в клеточках проставить числовые коды, чтобы ответить на вопросы что будет предметом возражений, каких именно сведений касается поданное возражение, в отношении кого подано возражение, кто представляет документ и т.д.

В случае подачи возражения об исключении юридического лица из ЕГРЮЛ на титульном листе нужно проставить следующие числовые значения:

- Предмет возражений: 2 — возражение относительно предстоящего внесения сведений в ЕГРЮЛ.

- Возражение относительно предстоящего внесения сведений в ЕГРЮЛ касается: 3 — иных сведений о юридическом лице.

- В остальных пунктах титульного листа числовые значение проставлять не нужно.

Так как во втором пункте проставлено значение 3, то далее нужно заполнить листы А, Б, Г и Д.

Лист А

Укажите здесь ОГРН, ИНН и полное наименование организации на русском языке, в отношении которой принято решение о предстоящем исключении из ЕГРЮЛ.

Лист Б

В случае заполнения возражения для обжалования решения об исключении из ЕГРЮЛ укажите здесь дату и номер решения налогового органа об исключении.

Данные сведения можно взять из выписки из ЕГРЮЛ, в разделе «Сведения о записях, внесенных в Единый государственный реестр юридических лиц», в записи «Наименование документа: Решение о предстоящем исключении ЮЛ из ЕГРЮЛ».

Лист Г

Детально изложите здесь суть возражений, то есть причины почему налоговая должна отменить своё решение о предстоящем исключении.

Для случаев, когда исключение происходит вследствие признания организации недействующей, на листе Г можно написать о том, что организация сдавала отчёты (с приложением подтверждения этого) или что у неё были операции по какому-нибудь счёту (также нужно приложить подтверждение из банка).

Если исключение связано с недостоверностью, то в форме Р38001 можно написать о том, что налоговый орган не выполнил свою обязанность по письменному уведомлению вас о необходимости представления в регистрирующий орган достоверных сведений (в большинстве случаев налоговая действительно таких уведомлений не посылает).

Лист Д

Данный лист состоит из 4-х страниц, на которых указываются сведения о заявителе.

При предоставлении возражения об исключении заявителем обычно является юридическое лицо, поэтому в первом разделе проставляем значение 2.

Во втором разделе нужно внести данные о заинтересованной организации, от лица которой подаётся данное заявление. Укажите ОГРН, ИНН и полное наименование организации на русском языке.

В разделе 4 укажите сведения о руководителе организации, от лица которой предоставляется возражение. Напишите в соответствующих строках:

- фамилию, имя и отчество (при наличии);

- дату и место рождения;

- сведения о документе, удостоверяющем личность

В пятом разделе напишите контактный телефон и электронную почту. Актуальный номер телефона позволит сотрудникам налогового органа оперативно связаться с вами, если у них возникнут какие-либо вопросы. На адрес электронной почты будет направлен результат рассмотрения данного заявления.

Далее укажите почтовый адрес, на который также будет направлен результат по рассмотрению возражения. Адрес указывается в соответствии с данными в государственном адресном реестре (ФИАС).

На последней странице нужно собственноручно указать ФИО и ниже поставить подпись. При электронной подаче собственноручная подпись необязательна.

Если подаёте лично в налоговую, то подпись ставьте в присутствии инспектора. Если заверяете форму у нотариуса — расписываетесь в присутствии нотариуса.

Также в окошке проставьте цифровое значение, соответствующее наиболее предпочтительному способу получения результата рассмотрения возражения.

Образец заполнения всех страниц листа Д смотрите ниже в карусели.

Справочная / Всё про налоги

Как расшифровать выписку по расчётам с налоговой

Для сверки с налоговой понадобятся два документа:

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Вы можете заказать их через Эльбу — ходить в налоговую не нужно.

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН и патенте. А ещё поможет cформировать счета, акты и накладные.

Справка о состоянии расчётов

По справке о состоянии расчётов вы проверите, есть ли вообще долг или переплата.

В первом столбце указано название налога, по которому вы сверяетесь. Информация о долгах и переплатах содержится в столбцах 4 — по налогу, 6 —по пеням, 8 — по штрафам:

- 0 — никто никому не должен, можно вздохнуть спокойно.

- Положительная сумма — у вас переплата.

- Сумма с минусом — вы должны налоговой.

Почему в справке возникает переплата?

- Вы действительно переплатили и теперь можете вернуть эти деньги из налоговой или зачесть как будущие платежи.

- Вы заказали справку до подачи годового отчёта по УСН. В этот момент налоговая ещё не знает, сколько вы должны заплатить. Она поймёт это из декларации за год. До сдачи декларации ежеквартальные авансы по УСН числятся как переплата, а потом налоговая начисляет налог и переплата пропадает. Поэтому переплата в размере авансов по УСН в течение года — ещё не повод бежать в налоговую за возвратом денег.

Если вы увидели в справке непонятные долги или переплаты, понадобится выписка операций по расчётам с бюджетом, чтобы выяснить причину их возникновения.

Выписка операций по расчётам с бюджетом

В отличие от справки выписка показывает не ситуацию на конкретную дату, а историю ваших отношений с налоговой за период. Например, с начала года до сегодняшнего дня.

Как увеличивались или уменьшались долги/переплаты видно в 13 столбце. Положительное число — это переплата, отрицательное — задолженность.

В 13 столбце вы видите долг или переплату по конкретному платежу — только налогу, пене или штрафу. В 14 — общий итог по всем платежам. Ориентироваться лучше именно на 13.

Теперь разберёмся, как эти переплаты и долги формируются.

Данные в 10 столбце идут вам «в минус» — это начисления налоговой. А в 11 наоборот «в плюс» — это ваши оплаты. Строчка за строчкой они формируют итоговую сумму в 13 столбце.

! Если у вас есть долг, первым делом, проверьте, все ли ваши платежи содержатся в выписке. Обнаружили, что платежей не хватает, хотя всё платили вовремя, — берите платёжки об уплате налога и несите в налоговую, чтобы разобраться.

Пример выписки по налогу УСН

Это выписка по налогу УСН. На начало года у предпринимателя была переплата, потом:

- В апреле он платит 6 996₽, итого переплата — 71 805₽.

- 3 мая подаёт декларацию и в выписке появляются начисления, которые уменьшают переплату: 71 805 – 4 017 – 28 062 – 8 190 = 31 536₽.

- Появляется операция с описанием «уменьшено по декларации». Это значит, что основные расходы предприниматель понёс в конце года, поэтому в течение года ему начислили слишком много налога. Теперь его нужно уменьшить, поэтому в выписке появляется «обратное» начисление на 10 995₽. Тот нечастый случай, когда декларация не добавляет обязательств, а наоборот.

- В июле он платит авансовый платёж за полугодие 2018 года и переплата на момент запроса выписки у него — 52 603₽.

Пример выписки по страховым взносам за сотрудников

.jpg)

Это выписка по страховым взносам за сотрудников на обязательное пенсионное страхование. На начало года у предпринимателя переплата на 3 497,14 ₽. Это взносы, которые он заплатил в 2017 году с зарплаты октября и ноября. Сумма стоит и в 11, и в 13 колонках. Потом:

- 9 января он платит 1 697,15 ₽ с декабрьской зарплаты, переплата увеличивается до 5 194,29 ₽ (3 497,14 + 1 697,15). Эту цифру мы видим в 13 столбце.

- 10 января он подаёт расчёт по страховым взносам (РСВ) и в выписке появляются начисления, которые уменьшают переплату до нуля: 5 194, 29 — 1 800 — 1 697,14 — 1 697,15 = 0. В 13 столбце вы тоже увидите ноль.

- Предприниматель заплатил за 4 квартал 2017 года ровно столько, сколько отразил в декларации. На 15 января у него нет ни долгов, ни переплат. В идеале так и должно быть.

Форма КНД 1114237 была утверждена в сентябре 2020 года. Она используется для подачи заявления в ФНС, чтобы получить справку о состоянии расчетов по взносам, налогам и сборам. Стоит уточнить, раньше этот бланк считался лишь рекомендованным.

Новая форма по КНД 1114237

В 2021 году эта форма уже считается обязательной к использованию. Подав в налоговую этот документ, заявитель сможет получить бумажную справку о состоянии расчетов.

По этому заявлению можно запрашивать множество различных документов. В связи с этим здесь проставляется необходимый код, соответствующий документу, который заявитель желает получить. Необходимость в получении таких документов, соответственно, и в подаче заявления, возникает у предпринимателей, организаций и физических лиц.

По сути, при помощи такого заявления любой желающий имеет возможность убедиться в том, что все начисления и зачисления были произведены правильно. Специалисты рекомендуют запрашивать данную справку хотя бы раз в год. Особенно рекомендовано это делать после сдачи отчетности. Крупным организациям, которые сдают отчеты ежеквартально, рекомендуется делать подобную сверку каждый квартал.

Существует мнение, что физическим лицам нет необходимости запрашивать данную справку. Но не стоит забывать, любой человек может уплачивать штрафы, земельные и другие налоги. Убедиться в их правильном зачислении поможет данная справка. Что касается организаций, то регулярная сверка позволит избежать крупных штрафов.

Как заполнить заявление о получении справки о расчетах

Обычно заполнение этого документа не вызывает никаких сложностей. Здесь все предельно просто и понятно. Необходимо лишь внимательно заполнять форму. Здесь указываются такие данные:

- В верхней части документа прописываются коды ИНН и КПП.

- Код налогового органа, в который подается заявление. Если он неизвестен, код можно узнать непосредственно в отделении налоговой или на официальном сайте ФНС.

- Признак заявителя. Здесь выбирается нужный код из предложенных.

- Название компании или ФИО частного лица.

- Выбирается вид справки, которую необходимо получить.

- Предпочтительный способ получения справки.

Нужно постараться не забыть отметить дату, на которую необходимо получить состояние расчетов. Хотя и без этой даты документ будет принят к рассмотрению. В этом случае состояние расчетов будет предоставлено на дату подачи заявления.

Стоит уточнить, раньше заявитель должен был указывать прилагаемую документацию. Сейчас делать этого не нужно. Данная обязанность возлагается на налогового инспектора.

Что касается номера страницы, то она обозначается трехзначным числом «001». Хотя в готовом бланке уже проставлена нумерация страницы. Несмотря на то, что данное заявление всегда составляется на одной странице, здесь все равно указывается их количество.

Нижняя часть заявления разделена на две части. В правой заявитель ничего не должен указывать. Эта часть предназначена для заполнения налоговиками. В левой части заявитель должен подтвердить, что все указанные сведения являются правдивыми и актуальными. В соответствующих строках прописывается ФИО. Ниже заявитель должен проставить свой автограф. Рядом указывается дата подачи заявления.

Как известно, законодательство разрешает любому гражданину или организации назначать своих представителей для выполнения каких-либо действий. К ним относится и подача заявлений в налоговый орган. Соответственно, документ, составленный по форме КНД 1114237, может подаваться не самим заявителем, а его доверенным лицом. Естественно, у него на руках должна быть соответствующая доверенность. В бланке имеется специальная графа, в которую нужно внести сведения о доверительном документе, на основании которого представитель имеет законное основание представлять интересы доверителя в органах ФНС.

Образец заявления о получении справки о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам и справки об исполнении обязанности по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов

Читайте также:

- Какой из налогов скорее всего изменит структуру потребительского выбора различных продуктов тест

- По полтинничку теперь налоги

- Переложение налогового бремени последствия

- Налоговые права граждан за каждый трудовой год фиксируются в пенсионных баллах

- Налог на имущество при банкротстве юридического лица