До какой суммы налоги можно не платить

Опубликовано: 03.05.2024

Справочная / Всё про налоги

Что будет, если платить налоги и взносы не вовремя?

- Размер пеней для ИП

- Расчёт пеней для ИП на примере

- Калькулятор расчёта пеней

- Пени для ООО

- Сроки уплаты пеней в ИФНС

- Как оплатить пени по налогам ИП?

- Как Эльба поможет оплатить пени?

- Штрафы налоговой инспекции

- Полезно запомнить о пенях и штрафах

Размер пеней для ИП

Налоговая сама считает пени, поэтому вы можете не тратить своё время на расчёты. Но всё равно полезно знать, почему от вас требуют пени и как вам их посчитали. Так вы заранее прикинете траты, если вдруг пропустили срок, и даже сможете проверить налоговую.

Пени считают за каждый день просрочки — чем дольше вы не платите, тем больше пеней начислят. При небольшой просрочке суммы получаются незначительными, поэтому предпринимателей обычно больше пугают другие вещи: штрафы и блокировки счетов.

.jpg)

Ключевую ставку устанавливает Центральный банк. Учитывайте ту, которая действовала в период просрочки. Узнать её можно на сайте ЦБ РФ.

Пени начинают начислять на следующий день после того, как закончился срок для уплаты, а заканчивают в тот день, когда вы перечислите налог. То есть за тот день, когда вы заплатили сумму долга, пеней уже не будет. Такой позиции придерживается Минфин в письме от 5 июля 2016 года и налоговая в письме от 6 декабря 2017 года.

Например, 25 октября — последний день для уплаты налога, а вы перечислили деньги только 29 октября. Пени начислят за 3 дня — 26, 27 и 28 октября.

Сдавайте отчётность в три клика

Эльба — онлайн-бухгалтерия для ИП и ООО. Сервис подготовит отчётность, посчитает налоги и освободит время для полезных дел.

Расчёт пеней для ИП на примере

До 25 октября Никита должен заплатить аванс по УСН за 9 месяцев— 50 тысяч рублей. Но он прождал оплату от клиента и перечислил налог только 1 ноября. Посчитаем пени за 6 дней просрочки.

Смотрим ключевую ставку на сайте ЦБ РФ — допустим, она равна 4,25%. Теперь подставим всё, что знаем, в формулу:

Эту сумму придётся заплатить вместе с суммой налога.

На самом деле мало кто считает пени вручную. Удобнее использовать калькулятор.

Калькулятор расчёта пеней

Как пользоваться калькулятором

- Выберите, кто вы — ИП или организация.

- Укажите сумму налога, которую заплатили не вовремя.

- Укажите срок для уплаты налога. Например, для УСН за 3 квартал 2021 года — это 25 октября.

- Укажите день, в который фактически перечислили налог.

- Не включайте в просрочку день оплаты — об этом сказала налоговая в письме от 6 декабря 2017 года.

Пени для ООО

С 2017 года выросли пени для ООО за долгую просрочку. Если не платить налог больше месяца, то с 31 дня пени станут в два раза больше.

.jpg)

Организация «Мир носков» не заплатила УСН за 1 квартал 2021 года до 25 апреля. И уже 40 дней на ней висит долг 20 тысяч рублей. Вот как считаются пени за эту просрочку:

За 30 дней просрочки = 4,25%/300 х 20 тысяч х 30 дней = 85 рублей.

За 31-40 дни просрочки = 4,25%/150 х 20 тысяч х 10 дней = 56,7 рублей.

Итого за 40 дней просрочки ООО «Мир носков» заплатит 141,7 рублей пеней.

Сроки уплаты пеней в ИФНС

Пени платят добровольно или по требованию налоговой. Пени по требованию нужно заплатить за 8 рабочих дней после его получения, если налоговая не установила другой срок. За пропуск срока банк заблокирует сумму долга на счёте.

Можно не дожидаться требования и перечислить пени заранее. Посчитайте их размер самостоятельно или узнайте из сверки с налоговой.

Как оплатить пени по налогам ИП?

- Сначала узнайте, есть ли у вас пени: для этого проведите сверку с налоговой или зарегистрируйтесь в личном кабинете налогоплательщика на сайте ФНС.

- Подготовьте платёжку на сайте налоговой. Инструкция по заполнению — в статье «Как создать платёжку на уплату пени и штрафов».

Для ООО порядок тот же.

Как Эльба поможет оплатить пени?

Эльба подготовит платёжку по требованию налоговой автоматически. Прочитайте в статье, как это сделать.

Чтобы узнать размер пеней, отправьте запрос на сверку с налоговой: раздел Отчётность → Сверка с налоговой → Создать выписку операций по расчётам с бюджетом.

Штрафы налоговой инспекции

Штраф налоговой инспекции могут начислить вдобавок к пеням. Но вас не оштрафуют только за то, что вы пропустили срок. Для назначения штрафа нужно, чтобы вы неправильно посчитали налог и занизили его. Это поясняет Высший Арбитражный суд в пункте 19 постановления.

- Если заплатите налог позже, чем нужно, но в правильном размере — начислят только пени.

- Если занизите налог в декларации и заплатите эту сумму — налоговая доначислит налог, пени и штраф.

Размер штрафа фиксированный, он начисляется не за дни просрочки, как пени, а за нарушение в целом. Штраф за неуплату налога — 20% от суммы долга, если занизили налог не специально, 40% — если умышленно.

Уплата налога — обязанность каждого гражданина, прописанная в Конституции РФ. Это одна из основ существования государства. Примерно треть российского бюджета — налоговые сборы. Эти деньги государство распределяет на социальные выплаты, постройку дорог, школ, больниц, зарплату бюджетников.

Незнание норм налогового права не освобождает от ответственности за просрочки. Редакция «Выберу.ру» рассказывает о российских налогах для физических лиц. Налог на имущество, на доход физических лиц, земельный и транспортный. Подробно расскажем о том кто, что и сколько должен платить.

Полный перечень всех налогов для физических лиц в РФ

Сумму начисленного налога можно предварительно рассчитать на сайте налоговой. Это поможет подготовиться к уплате, избежать ошибок в начислении, проверить наличие льгот.

Ежемесячно перечисляется работодателям в течение 3-х дней после выплаты зарплаты (налоговый агент — работодатель)

Налогоплательщик сам заполняет декларацию не позднее 15 июля года, следующего за отчётным

Кадастровая стоимость находящейся в собственности недвижимости:

Объекты недвижимости, которые не подлежат регистрации в Росреестре

Наземный, водный и воздушный транспорт:

У каждого налога своя ставка. Её лучше уточнять на сайте налоговой или по телефону горячей линии 8−800−222−22−22, поскольку размер зависит от региона и вида имущества. Также есть федеральные и региональные льготы, которые тоже лучше проверить до уплаты налога.

Оплатить налог можно наличными в банке или картой на сайте госуслуги или в личном кабинете налоговой. Отсутствие квитанции не освобождает от уплаты, поэтому до 1 декабря надо узнать сумму самостоятельно в личном кабинете или отделении ФНС.

Налог на доходы физических лиц (НДФЛ)

Работаешь — заплати. Фото: mpselektor.ru

НДФЛ - один из самых распространённых и известных налогов. В бюджете он занимает четвёртое место по сборам, около 2,5 трлн рублей в год. Это сложный налог, поскольку им облагаются многие виды доходов. Поясним, как когда его платить и в каких случаях есть освобождение.

Кто должен платить

- люди, которые живут в России более 183 дней в году. Налоговый кодекс их называет налоговыми резидентами;

- налоговые нерезиденты — люди, которые получают доход на территории России, но постоянно здесь не живут.

Гражданство при этом не имеет значения. Например, гражданин США большую часть года живёт и работает в Москве. Он считается налоговым резидентом. В это же время гражданин России, который два года живёт в Париже, является налоговым нерезидентом.

Сложнее с удалёнными работниками. Физически они находятся на территории России, а работают и получают доход в иностранном государстве. В данном случае включаются международные соглашения с другими странами. Это исключает двойное налогообложение. Условия будут зависеть от конкретной страны. Чаще всего надо платить налоги в бюджет государства, на территории которого находишься. Уплатой и расчётом налога в таком случае занимается сам гражданин, а не его работодатель.

Также подавать налоговую декларацию самостоятельно и платить налог придётся в следующих случаях:

- получен доход от продажи движимого имущества, которое было в собственности менее трёх лет. Например, если продал машину дороже, чем покупал, то придётся заплатить налог;

- резидент РФ получил доход от иностранного источника;

- получен выигрыш суммой свыше 4000 руб;

- получен доход от унаследованного авторского права;

- получена в дар квартира не от родственников;

- получен доход от акций иностранных компаний.

Налогом не облагается:

- доходы от продажи движимого имущества, которое в собственности более 3-х лет;

- наследство (за исключение авторских прав);

- подарки от близких родственников (мама не платит налог за подаренный сыном холодильник);

- доходы от продажи недвижимости, если она в собственности более 3-х лет;

- государственные выплаты: пособия, стипендии;

- доходы от продажи грибов, ягод, овощей с собственного огорода (если это не классифицируется как предпринимательская деятельность);

- благотворительная помощь и донаты;

- призовые выплаты на кубках России, Европы, мира.

Полный перечень приведён в ст. 217 НК РФ. С 2020 года он пополнился.

Сложные случаи уплаты НДФЛ

Материальная помощь и подарки

Бывает, что офис скидывается на материальную помощь коллеге. Технически эта сумма облагается налогом. Однако, если при переводе указать, что это подарок или донат, то налог взиматься не будет. При условии, что сумма меньше 4000 рублей. С подарками должностным лицам надо быть осторожнее, чтобы это не выглядело взяткой.

Развод и раздел имущества

Если супруги разводятся и делят имущество, то налог от раздела платить не надо. Однако если радел происходит после расторжения брака, то придётся заплатить налог.

Чаевые и дополнительные услуги

Долгое время велись споры по поводу чаевых. В итоге их признали подарком и освободили от уплаты налога. Не надо путать чаевые, которые дают безвозмездно в благодарность за хорошее обслуживание и доплату за дополнительные услуги. Например, если курьер взял 200 рублей за доставку посылки до квартиры, то это уже плата за услугу. Она облагается налогом.

Продажа имущества — за что платить

Налог на продажу имущества начисляется только на разницу между ценой покупки и ценой продажи, то есть, доход. Купил машину за 500 000, продал за 510 000, налог заплатил с 10 000 рублей. Купил за 500 000, продал за 400 000 — налог не платишь.

Чтобы не платить налог, многие продавцы в договоре занижают цену. Налоговая имеет право проверить такую сделку. Если мошенничество будет доказано, то налог доначислят.

Сколько платить?

Ставки по налогам зависят от вида дохода и резидентства.

Большинство доходов резидентов облагаются доходом по ставке 13%: зарплата, дивиденды, вознаграждения по гражданско-правовым договорам, доходы от продажи имущества.

Максимальная ставка для резидентов 35% применяется к доходам:

- выигрыши и призы в рекламных конкурсах. Выиграл смартфон в социальных сетях — заплати налог;

- проценты по вкладам в банках на территории РФ и процентов по обращающимся облигациям российских организаций. Налогом облагается часть дохода, которая превышает ставку рефинансирования на 10 п. п. В данный момент всё, что выше 16,25% годовых, облагается налогом;

- выгоды от экономии на процентах за пользование займом, если он получен от взаимозависимой организации или работодателя. Низкий процент, с которого надо платить налог — ⅔ ключевой ставки. Например, если работодатель дал сотруднику в долг деньги по ставке 3%, то придётся заплатить налог. Но не со всей суммы займа, а только с разницы по процентам.

Налоговые вычеты для этих видов НДФЛ не применяются.

Нерезиденты платят повышенный налог по общему правилу — 30%. НДФЛ начисляется только с доходов, которые получены на территории РФ и не освобождены от налогообложения. С 2019 года разрабатывается законопроект о снижении НДФЛ для нерезидентов до 13%.

Пониженный НДФЛ 13% платят в следующих случаях:

- граждане других государств, которые работают по патенту или являются высококвалифицированными специалистами;

- беженцы;

- граждане ЕАЭС, работающие по трудовому или гражданско-правовому договору;

- россияне, переехавшие в РФ по программе переселения соотечественников;

- члены экипажей российских судов.

Как и когда платить?

Налог с зарплаты платит работодатель. В остальных случаях необходимо самостоятельно заполнять и отправлять в налоговую декларацию о доходах. Это можно сделать при личном визите в налоговую инспекцию, МФЦ или через личный кабинет ФНС.

Оплатить налог необходимо не позднее 15 июля года, следующего за отчётным. Это можно сделать на сайте налоговой или госуслугах карточкой или по бумажной квитанции в банке.

Налог на имущество

Дом, гараж, дача, квартира — имущество, которое облагается налогом. Фото: homemania.ru

Под имуществом налоговая служба понимает недвижимость. В ст. 401 НК РФ перечислены виды имущества:

- жилой дом;

- квартира;

- комната в квартире;

- гараж, машиноместо;

- недостроенный объект недвижимости;

- другие постройки и помещения.

К другим постройкам можно отнести баню, беседку, сарай, туалет. Однако не всё из перечисленного будет облагаться налогом. Если у постройки нет кадастрового номера, то и налог не начисляется. Условно говоря, если строение на фундаменте, капитальное, то его надо регистрировать в Росреестре и платить налог. Если фундамента нет, и постройку можно легко перевезти в другое место, то регистрировать не надо. Дачные домики относятся к недвижимости и налогом облагаются.

Общее имущество многоквартирного дома налогом не облагается. То есть, гражданин платит только за свою квартиру, а не за лифт, лестницу и подъезд.

В некоторых старых домах, которые раньше были общежитиями, собственникам квартир иногда приписывали налог на общий коридор и кухню, что не правомерно. Квитанции о налогах надо проверять.

За недвижимость, которая зарегистрирована на ребёнка, налог платит родитель или законный опекун.

Сколько надо платить

До 2020 года налог на имущество рассчитывался исходя из инвентаризационной стоимости. То есть, налогооблагаемая база складывалась из стоимости материалов и других расходов, которые понёс застройщик. С каждым годом инвентаризационная стоимость снижалась с учётом износа. Для владельцев квартир в старых домах налог был не обременителен.

С 1 января 2020 года все регионы должны перейти на новую систему начисления имущественного налога — по кадастровой стоимости. То есть, сумма, с которой рассчитывается налог, максимально приближена к рыночной. На неё будет влиять инфраструктура района, близость остановок общественного транспорта, месторасположение и многое другое. Таким образом, для жителей старых домов в центре города платёж поднимется в разы. Подробнее об этом мы писали в отдельном материале.

Ставку налога и льготы устанавливают местные власти. Подробный расчёт можно сделать на сайте налоговой. Здесь же, в калькуляторе, можно проверить наличие федеральных и местных льгот.

Земельный налог

За землю тоже надо платить. Фото: newlevel.pw

Земельный налог платят те, кто имеет земельный участок. Расчёт делается также, как и на имущество — по кадастровой стоимости, а ставки устанавливает местная власть, но в рамках закона: не более 0,3% для земель под развитие сельского хозяйства, строительство, подсобных хозяйств. У прочих земельных участков ставка должна быть не более 1,5%.

Налог платить не нужно за:

- земельные участки, которые изъяты из оборота или ограничены в обороте, то есть находятся в собственности государства: заповедники, парки, земли, где есть здания государственных служб и так далее;

- лесные участки;

- землю, входящую в состав многоквартирного дома.

Земельный налог не платят коренные народы Севера, Дальнего Востока и Сибири, если ведут на ней коренные промыслы и возрождают местные традиции.

Транспортный налог

Не важно: яхта или мотоцикл — платить надо. Фото: gardensite.ru

Транспортный налог платят все владельцы наземного, воздушного и водного транспорта. Это автомобили, яхты, катера, самолёты, гидроциклы, автомобили, мотоциклы и прочее. Велосипеды сюда не относятся.

Кроме этого налог не начисляется на:

- вёсельные лодки;

- моторные лодки менее 5 лошадиных сил (при массе менее 200 кг);

- автомобили, приспособленные для использования инвалидами;

- автомобили мощностью менее 100 лошадиных сил, полученные при содействии органов соцзащиты;

- транспорт, который числится угнанным.

Полный перечень есть в ст. 358 НК РФ.

Сколько платить

Размер налога устанавливают местные власти. ФНС устанавливает базовую величину, а субъекты РФ её корректируют, но не больше и не меньше, чем в 10 раз.

Размер своего транспортного налога надо узнавать в калькуляторе на сайте налоговой.

Налоги начисляются по месту регистрации налогоплательщика. Например, гражданин прописан в Ярославской области, а автомобиль поставлен на учёт в Москве, налог надо платить по тарифу Ярославской области.

Когда и как платить?

Дата уплаты имущественного, транспортного и земельного налога — 1 декабря, следующего за отчётным. Например, в 2019 году платится налог за 2018. Если 1 декабря приходится на выходной, то крайняя дата уплаты переносится вперёд на ближайшую рабочую дату.

Не позднее, чем за месяц до наступления даты уплаты, налоговая рассылает уведомления. На деле же рассылку квитанций так не затягивают, и начинают их формировать ещё летом. Уведомление проходит одним из двух способов:

- Бумажная квитанция по месту регистрации.

- Уведомление в личном кабинете налогоплательщика.

Бумажной квитанции не будет, если налогоплательщик зарегистрировался в личном кабинете. В таком случае уведомления о начислениях будут приходить туда.

Оплату тоже можно сделать двумя способами:

- Наличными в любом отделении банка по квитанции. Если она пришла в личный кабинет, то можно распечатать или обратиться в отделение налоговой службы, там тоже выдадут бумажный вариант.

- Картой на сайте госуслуг или в личном кабинете налогоплательщика.

Налоговой квитанции и начислений может и не быть. Например, после покупки квартиры. Это не освобождает от уплаты налога. О приобретении имущества надо сообщать самостоятельно, если данные не поступили в налоговую автоматически.

Содержание статьи

- Почему НДФЛ никто не отменял?

- Кто не платит НДФЛ?

- С чего не взимается НДФЛ?

- Как вернуть или уменьшить сумму налога?

С 2019 года в налоговое законодательство введено такое понятие, как «единый налоговый платеж», ЕНП (ст. 45.1 НК). Он распространяется, в том числе на НДФЛ и является ДОБРОВОЛЬНЫМ . Добровольность – ключевое, что заинтересовало граждан. Все массово начали задаваться вопросом: «А нужно ли платить НДФЛ в условиях, когда он является добровольным?». Отвечаем – НУЖНО! И вот почему.

Почему НДФЛ никто не отменял?

Дело в том, что ЕНП – это не новый налог и не освобождение от НДФЛ, а лишь способ его уплаты. Его смысл в том, что можно частично или полностью заплатить подоходный налог добровольным авансом, еще до того, как ФНС пришлет налоговое уведомление на уплату (ч. 6 ст. 228 НК).

Как это работает? Например, вы получили подарок по дарственной. Или банк рефинансировал вам кредит и тем самым освободил от части долга. Так или иначе, это доход и с него нужно уплатить НДФЛ. Но вы не намерены ждать, пока ФНС насчитает налог и пришлет уведомление, и решили заплатить его авансом добровольно – теперь у вас есть такое право.

Но запомните: этот механизм не распространяется на налоги, которые у вас должен удерживать налоговый агент. Например, работодатель – ваш налоговый агент, он как и раньше, «откусывает» вам от зарплаты 13 процентов налога, и переводит их в бюджет, в это схеме ничего не поменялось (ч. 1 ст. 226 НК).

Впрочем, некоторым все же удается не платить налоги.

Кто не платит НДФЛ?

Итак, мы выяснили, на что идут 13 процентов от зарплаты – на уплату подоходного налога. Это обязательно, отказаться от его уплаты нельзя. Хотя некоторым все же удается. И законно, и незаконно. Среди них:

- Граждане, не имеющие доходов. Нет доходов – нет и налогов, все просто!

- Граждане, работающие неофициально. Тот же случай, что выше. С тем лишь отличием, что у первых нет дохода фактически, а у вторых – только формально, их работодатели не выполняют функции налоговых агентов и не передают сведения в ФНС, поэтому у налоговиков и нет претензий.

- Предприниматели и самозанятые. В отличие от первых двух категорий, третья платит налоги от своего дохода, но не НДФЛ. Например, для ИП существуют разные налоговые режимы. Самый распространенный – это УСН, он предусматривает уплату 6% от дохода. Похожая ситуация у самозанятых. Вместо НДФЛ самозанятый платит НПД в размере 4-6% (ст. 10 ФЗ № 422 от 27.11.2018). И касается это только профессионального или предпринимательского дохода, если деньги получены от иных источников – они также платят НДФЛ 13%.

- Граждане, получающие доходы, которые освобождены от НДФЛ. Тут тоже все просто. Есть много видов дохода, с которых налоги не взимаются.

С чего не взимается НДФЛ?

В соответствии со ст. 217 НК, существует 83 вида доходов, необлагаемых подоходным налогом. В их числе:

- пособие беременным, выплаты на ребенка и иная госпомощь;

- пенсии;

- алименты;

- доход от дарения недвижимости и ТС между близкими родственниками;

- наследство;

- доходы от продажи овощей и фруктов, выращенных дома без привлечения наемного труда;

- стипендии;

- доходы, полученные в качестве возмещения судебных расходов;

- субсидии и прочие.

Как-либо оформлять освобождение не нужно, все это происходит автоматически, без вашего участия – налоговая просто ничего не начисляет на эти доходы.

Как вернуть или уменьшить сумму налога?

Даже если вы работаете официально, у вас нет возможности скрыть от государства свою зарплату и она – единственный ваш доход, не расстраивайтесь. Есть еще один способ, как не платить 13% от зарплаты. По крайней мере, частично. И имя ему – налоговый вычет. Это такая специальная льгота, которая уменьшает налоговую базу по НДФЛ (сумму дохода, на который начисляется налог), тем самым снижая сумму самого налога.

Работает это так: представим, ваша зарплата – 60 тыс. рублей, а сумма предоставленного вычета – 15 тыс. рублей. 60 - 15 = 45 тыс. рублей. Вот только на эти деньги будет рассчитываться налог, остальные 15 тыс. от него освобождены.

Вычеты бывают разные:

- Стандартный (ст. 218 НК). Включает уйму категорий граждан (от чернобыльцев до родителей с детьми), для каждой из которых предусмотрен свой вычет. Например, если у вас есть 1 ребенок – вам положено 1400 руб. вычета ежемесячно.

- Социальный (ст. 219 НК). Предоставляется в сумме расходов потраченных на благотворительность, на переводы в НПФ (не более 120 тыс. руб./год), на медицинскую помощь (без ограничений по сумме), на образовательные услуги (не более 50 тыс. руб./год) и ряд других трат.

- Имущественный (ст. 220 НК). Предоставляется единожды лицам, которые получили доход от продажи или понесли крупные расходы на покупку имущества – недвижимости, транспорта и прочего. Сумма вычета зависит от вида дохода или расхода и купленного/проданного имущества. Например, при продаже квартиры – 1 млн руб., а при покупке – уже 2 млн!

Использовать вычет можно через обращение в налоговую, путем подачи декларации. Тогда ФНС рассчитает и вернет часть излишне уплаченного налога на ваш счет в банке.

Второй способ – через работодателя. В этом случае, перед тем как высчитать 13 процентов от зарплаты, бухгалтерия сначала посчитает вычет. В итоге из вашей зарплаты НДФЛ будет удержан в меньшей сумме. Или совсем не будет удержан – все законно и просто!

С 2021 года с дохода от вкладов ФНС будет взимать налог. Эта новость стала одной из причин массового оттока денежных средств с банковских счетов россиян. Не все поняли информацию правильно. И даже объяснения сотрудников банка не смогли переубедить некоторых граждан в их уверенности, что теперь все сбережения, которые хранятся в банках, подлежат налогообложению. Как оформить вклад и не заплатить налог, с каких сумм удержат НДФЛ и сколько, разобрался специалист Бробанка.

Что облагают налогом

Налогу с вкладов, оформленных в 2021 году, подлежат только проценты, которые превысят установленный лимит. Для подсчета лимита применяют такую формулу:

1 000 000 рублей * Ключевая ставка ЦБ РФ на 1 января текущего года

На начало декабря 2020 года ключевая ставка установлена на уровне 4,25. Пока нет никаких предпосылок к ее резкому росту к началу 2021 года. При этом какой она будет к 1 января 2022 года, никто даже не сможет предположить. Поэтому для удобства расчетов предположим, что на 1 января 2021 года она сохранится на уровне 4,25. Это значит, лимит установится на уровне:

1 000 000 рублей * 4,25 = 42 500 рублей

Если доходы с вкладов не превысят 42 500 рублей, платить налог не придется. Всё, что превзойдет установленный лимит, подлежит налогообложению.

Если сумма полученных процентов превысит 42 500 рублей и резиденты, и нерезиденты уплатят 13% НДФЛ со всей суммы превышения. Процентная ставка увеличится до 15%, если общий доход превысит 5 млн рублей. До 2021 года проценты налога от доходов по вкладам для резидентов и нерезидентов были разными.

Чтобы разобраться, какую сумму налога потребуется заплатить, предположим, что вкладчику начислено 50 000 рублей процентами:

50 000 – 42 500 = 7 500 * 13% = 975 рублей налог на доход с вкладов

Налог не касается денег, которые хранятся на картах, счетах или вкладах без процентов. ФНС выставит уведомления только об оплате налога с полученных процентов. То есть при расчете налогооблагаемой базы не учитывают проценты по всем рублевым счетам и вкладам с доходностью ниже 1% годовых и эскроу-счетам. А доходы по всем остальным депозитным счетам и накопительным картам на имя одного физлица, ставка по которым превышает 1%, подлежат налогообложению.

Как проводят переоценку доходов по валютным вкладам

Переоценку доходности по валютным вкладам проводят на дату получения процентов. Например, банк начислит вкладчику проценты 31 марта 2021 года в размере 118 евро. Полученную сумму пересчитают по официальному курсу евро ЦБ РФ на день получения дохода – 31.03.2021 года. Налог платить не придется, если эквивалент не выходит за рамки общего годового лимита 42 500 рублей. При этом совершенно не важно, по какому курсу куплены евро и в каком году открыт вклад.

На расчет влияет только сумма всех процентов по вкладам и курс Центробанка при пересчете дохода по валютным вкладам.

Таким способом подсчитывают проценты по всем вкладам: валютным и рублевым, открытым в одном банке или нескольких. Налог потребуется заплатить в рублях только после исчерпания лимита с суммы превышения.

К примеру, налог не придется платить, если сумма вкладов в пересчете на рубли не превышает 850 000 рублей под 5% годовых в 2021 году. Такую ставку по валютным вкладам найти почти нереально. Поэтому и доходы от них окажутся незначительны. Если сумма вклада больше эквивалента 0,85 млн рублей, проценты капитализируются или ставка выше, проценты превысят установленный лимит. Значит вкладчик обязан заплатить 13% НДФЛ.

Какие проценты по депозиту подлежат налогообложению

Размер налогооблагаемой прибыли по вкладам зависит в первую очередь от варианты начисления процентов:

- раз в день, месяц, квартал или год;

- в начале или в конце срока;

- с капитализацией или нет.

От варианты выплаты процентов напрямую зависит ежегодная прибыль по вкладу. Если в 2021 году наступит срок выплаты по крупному долгосрочному вкладу, сумма процентов превысит установленный лимит, налог обязателен. Вкладчик обязан оплатить НДФЛ со всей суммы превышения, даже если пролонгирует вклад.

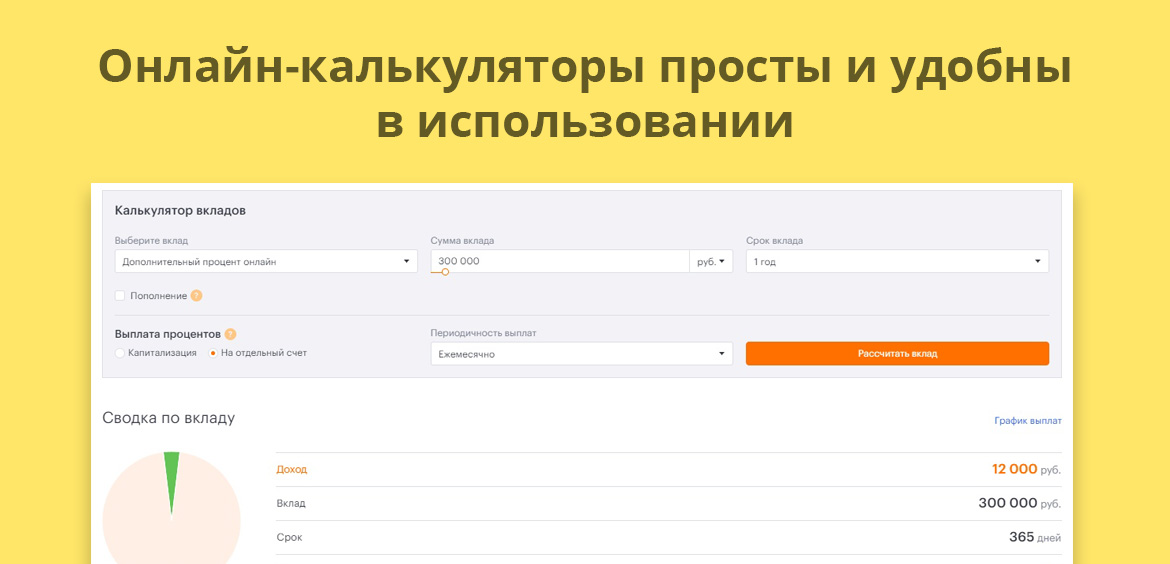

Для упрощения подсчета можно воспользоваться онлайн-калькулятором вкладов. Но если на банковских вкладах хранятся значительные суммы, неудобно отслеживать превышает сумма процентов установленный лимит или нет.

Кто и когда удержит налог с вклада

Банки не будут удерживать налог с прибыли, которую получит вкладчик. Задача банка – передать информацию о полученных процентах в налоговую службу до 1 февраля следующего года. После этого ФНС соберет всю информацию о каждом вкладчике, проконтролирует превышение лимита и вышлет гражданину уведомление об уплате НДФЛ.

Оплата налога на полученные по вкладу проценты происходит в следующем отчетном периоде. То есть 13% налога при превышении лимита в 2021 году, вкладчик обязан внести до 1 декабря 2022 года.

Так как все банки обязаны передавать сведения по вкладчикам в ФНС, нет смысла открывать несколько мелких вкладов в разных банках. Попытка уйти от налогообложения окажется провальной. Даже если открывать счета в разных регионах, все суммы по одному физлицу суммируют. Налог начислят, если неналогооблагаемый лимит исчерпан.

Все законные способы не платить налог с дохода от вклада

Чтобы не платить налог с процентов, которые начислены по вкладу, можно воспользоваться одним из вариантов:

- получить проценты сразу при выдаче вклада, если успеть его оформить до наступления 2021 года;

- открыть вклады детям или другим близким родственникам;

- закрыть вклады и не получать прибыль по банковским счетам.

Все три способа можно совместить, а можно выбрать какую-то одну стратегию.

Наиболее логичный вариант на депозитах оставить только те деньги, которые предназначены для подушки безопасности. Остальные накопления перевести в другие активы. Однако такой совет подойдет далеко не всем гражданам. Особенно сложно принять решение тем, кто плохо знаком с финансовым планированием и разработкой стратегии накопления капитала.

Проценты вперед

В конце 2020 года особенную популярность завоевывают вклады с выплатой процентов в момент оформлении вклада. Новые правила налогообложения заставляют россиян искать варианты, как достичь одновременно двух целей:

- Сохранить деньги на депозите, чтобы защитить их от инфляции и дополнительных угроз, которые касаются деятельности банка. По российскому законодательству деньги на счетах и вкладах до суммы 1,4 млн рублей защищены. Вкладчик при любых обстоятельствах может их получить, даже если банк обанкротится.

- Получить процент от банка за оформление вклада. Цель любого вкладчика не только сохранить, но и преумножить накопления. Чем больше банк готов заплатить за размещение вклада, тем выше спрос на его предложение.

При выборе вклада с предварительной выплатой процентов важны несколько пунктов:

- По таким программам ставка ниже. Банки таким образом страхуют свои риски, если вдруг упадет ключевая ставка и депозит станет невыгодным.

- Могут быть установлены ограничения по пополнению или частичному снятию сумм. Хотя и для других типов вкладов возможны ограничения. Чаще всего срабатывает такое правило, чем больше свобод у вкладчика, тем ниже процент.

- При досрочном расторжении договора придется компенсировать банку все проценты, которые были выплачены при его заключении.

Оформление вклада до 31.12.2020 года позволит сэкономить на налоге. Но при этом все описанные моменты снизят его выгоду для вкладчика. Поэтому важно заранее сравнить:

- насколько отличается ставка по вкладу с предварительной выплатой процентов от самых выгодных предложений рынка;

- подсчитать возможную разницу по депозитам с учетом размера налога;

- какая сумма будет размещена на вкладах, если она не превышает 500-800 тыс. рублей лучше выбирать программы с ежемесячной или ежегодной выплатой процентов и даже с учетом капитализации.

Если вклады уже открыты и по ним начисляют проценты, при подсчетах следует сравнить и учесть условия по действующим договорам и тем, которые только будут открыты.

Вклады на членов семьи

Наиболее логичный способ диверсификации – открыть вклады на каждого члена семьи или близкого родственника. В этом случае банки передадут в налоговую отчеты по доходам, поступившим на разных граждан. Поэтому налогооблагаемая база у каждого вкладчика окажется меньше чем, если заключать договор на одно лицо.

На текущий момент в РФ нет закона, обязывающего учитывать доходы домохозяйств, поэтому стратегия может оказаться альтернативой для вкладчиков с большими капиталами.

Однако при выборе такого пути уменьшения налога на доходы от вкладов возникает несколько нюансов:

- при оформлении вклада на супруга, детей, зятя или тестя деньги становятся их собственностью;

- в случае смерти вкладчика можно получить деньги только по наследству, и не факт, что у тети нет своих детей, которые входят в первую очередь наследников, или что супруга не напишет завещание или завещательное распоряжение на другое лицо;

- процент по вкладам с большими суммами выше, поэтому может оказаться выгоднее оформить такой депозит и уплатить налог, чем разбивать сумму на несколько мелких.

Способ работающий. Если удастся обойти все подводные камни, можно открыть несколько вкладов на родню и ничего не заплатить государству со своих накоплений, которые хранятся на банковских вкладах.

Закрыть вклады

Самый радикальный способ избежать налогообложения – закрыть все банковские вклады. Однако в большинстве случаев это приведет к финансовым потерям, если не истек срок действия депозитного договора. Банки пересчитают начисленный процент по минимально возможной ставке около 0,01% годовых.

Не обязательно действовать настолько радикально, можно просто контролировать суммы, которые хранятся на накопительных картах и счетах. Самый разумный вариант держать на них от 6 до 12 среднемесячных сумм, которых хватит для нужд всей семьи.

Перейти на фондовый рынок

Нередко вкладчики после закрытия вкладов перемещаются с деньгами на фондовые рынки. При этом они могут не учесть серьезную разницу между этими двумя типами вложений:

| Вклад | Инвестирование |

| При соблюдении условий по договору вклада банк гарантированно выплачивает процент, который указан в соглашении | Ни один инвестор не вправе давать никаких гарантий доходности. Если в рекламе или договоре указан гарантированный доход, то речь, скорее всего, о мошенничестве |

| Сумма на вкладе до 1,4 млн рублей застрахована государством. При банкротстве банка вкладчик может вернуть суммы в пределах застрахованного лимита. Чтобы сохранить суммы больше 1,4 млн рублей можно открыть несколько вкладов в разных банках, которые сотрудничают с АСВ | Никакие активы на фондовом рынке не застрахованы государством. Также не застрахованы деньги на брокерских счетах или ИИС. Поэтому в случае банкротства или каких-либо других непредвиденных обстоятельств государство не обязано возвращать суммы, которые находились в активах |

| Ничего не надо изучать и пересчитывать. Достаточно разобраться с тем, в каком виде банк начислит проценты и можно ничего не контролировать | Чтобы начать инвестирование необходимо тщательно изучить тему. Но те, кому это сложно, могут воспользоваться услугами Управляющей компании. Большинство брокеров предоставляют такую услугу владельцам брокерских счетов и ИИС |

| Размер налога с процентов по вкладу не надо считать самому, уведомление от налоговой придет по почте | Если от инвестиций получена прибыль потребуется платить налог на доход физических лиц. В основном НДФЛ удерживает брокер, поэтому самостоятельные расчеты и уплата налогов мало кому потребуется |

Не все бывшие вкладчики смогут стать успешными инвесторами, даже если будут вкладывать деньги только в облигации. Тем более, что на доходы с облигаций также предусмотрен налог.

Можно ли снизить налог с дохода от инвестирования и вклада

Возможны два варианта экономии при уплате налогов с доходов от инвестиций, по сравнению с доходами по вкладам:

- При оформлении ИИС инвестор может получить налоговый вычет и таким образом сэкономит на налоговых платежах. Возможны два варианта ИИС типа А с налоговой льготой при взносе средств на счет и ИИС типа В с освобождением дохода от налога.

- Для владельцев брокерских счетов предусмотрена трехлетняя льгота или по-другому ее называют вычет по сроку владения. Если инвестор покупает ценную бумагу и владеет ею больше 3 лет, с него не высчитают налог на доходы при ее продаже.

Владельцы банковских вкладов не смогут избежать налогообложения с процентного дохода, если он превысит установленный лимит.

Клавдия Трескова - высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 19

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

есть зарплатная банковская карта, по программе лояльности начисляется кэшбэк 1 % на покупки, на отдельные покупки до 5 % и на остаток средств на карте начисляется 4 %. Будет ли учитываться сумма полученных процентов для исчисления налога с процентов? У меня ещё есть вклад, там по моим подсчетам за 2021 год проценты составят 50 тыс. руб.

Уважаемая Галина, нет, НДФЛ с кешбэка не платится. Полученное вознаграждение напрямую связано с предыдущей оплатой товара, а значит, начисление этих сумм расценивается как скидка при покупке товара. Такая скидка не может быть признана доходом, поскольку вы понесли расходы на покупку товара для получения кешбэка.

По вкладам ситуация в корне другая.

Пополняют вклад открытый на тёщу.Вопрос :налоговая сочтет вклад как не трудовые доходы?

Уважаемый Александр, нет, в качестве нетрудовых доходов будут учитываться процентные выплаты по вкладу.

Здравствуйте! Если я сделаю вклад в размере 1 миллион рублей с ежемесячными довложениями, на эти довложения тоже будет налог?

Уважаемая Нэлли, да, налог будет рассчитываться от суммы вклада.

Скажите,кэшбэк тоже будут учитываться при расчете ?

Уважаемая Наталья, уточните ваш вопрос, пожалуйста.

1)Если прибыль по считам 500 тыс/ год, минус 42 тыс не облагаемые, налог с прибыли 458 тыс 13%?

(Как вернуть хотя бы 15600?)

2) как оформить вклад на ребёнка, чтобы родителю не платить налог, не прописывать себя бенефициаром?

Благодарю вас!

День добрый. Если я открыл вклад в феврале 2020 и в феврале 2021 он заканчивается, доход от вклада составит 50000, то я уже обязан платить налог за вклад от 2020 года?

Уважаемый Валерий, если проценты по вашему вкладу выплачиваются ежемесячно или ежеквартально, НДФЛ за 2020 год необходимо будет уплатить по прежним правилам, а за два месяца 2021 года — по-новому, а если в конце срока, то вся сумма процентов облагается налогом.

Было ло бы более справедливо облагать налогом вклады открытые после 1 января 2021г.

При капитализме справедливости места нет.

Почему в расчет формулы необлагаемого налогом лимита входит сумма 1000000? Ведь, чтобы купить квартиру молодой семье и миллиона не хватит?!

Уважаемая Нелля, в статье речь идет о вкладах, то есть о тех деньгах, которые вы храните на счете в банке и получаете за это проценты. Сумма в 1 000 000 рублей установлена законодательством, поэтому она и указана в формуле. Если вы копите на счетах и вкладах сумму для покупки жилья или первоначального взноса по ипотеке, то ограничение действительно становится для вас и других граждан многозначительным фактором. И, чтобы не потерять деньги и не заплатить налог, вам потребуется искать другие способы сбережения и накопления. Как альтернатива открыть вклады на всех членов семьи.

Вклад открыт 2017 году заканчивается 2021 проценты начисляются в конце срока вклада ,с какого периода будет удержин новый налог?

Уважаемый Николай, в РФ запрещено задним числом в текущие налоговые периоды вводить новые налоговые меры. Налог с дохода от вкладов нужно будет заплатить не позднее 1 декабря того года, который следует за отчетным налоговым периодом.

Этот вопрос сегодня письменно направил в свою инспекцию ФНС, тк в разъяснении на сайте ФНС от 02.12.2020, приведен пример по вкладу, размещенному уже в 2021 году, но общие формулировки закона очень невнятные, двусмысленные, поэтому тоже хочется получить утвердительный ответ от полномоч.органа, что проценты, начисленные за прошлые периоды, но выплаченные уже в период действия закона, хотя бы не попадают в налогооблагаемую базу!

Что изменилось

Если коротко, главные изменения такие:

| До 2021 года | С 2021 года |

| Процентные доходы по вкладам облагались налогом только если ставка в рублях была выше ключевой ставки ЦБ, увеличенной на 5 процентных пунктов. Для вкладов в валюте порог составлял 9% годовых. | Налогом облагается суммарный процентный доход по всем вкладам и счетам, открытым в банках, находящихся на территории Российской Федерации. |

| Процентные (купонные) доходы по государственным и муниципальным облигациям не облагались налогом. С корпоративными облигациями всё было сложнее. | По новым правилам, налогом 13% (или 15%, в зависимости от суммы дохода) облагается процентный доход по всем видам облигаций государственные, муниципальные и корпоративные, независимо от даты выпуска и размера купона. |

| Доходы физических лиц, независимо от размера, облагались по ставке 13%. | Доходы физических лиц, превышающие 5 млн рублей год, облагаются по новой ставке — 15%. |

Теперь давайте подробнее разберём всё, что важно знать вкладчикам и инвесторам.

Налог на процентные доходы по вкладам и счетам

Что облагается налогом

Налоги надо заплатить с процентных доходов, которые вы получили по вкладам и другим банковским счетам. Карточные счета тоже считаются, если на остаток средств на вашей карте начисляется доход.

Если счёт или вклад в рублях, доходы с него облагаются налогом только если ставка по нему превышала 1% годовых — весь год или хотя бы какое-то время в течение года, за который вы платите налоги.

Если вклад в валюте, процентные доходы по ним облагаются налогом независимо от размера ставки.

Важно понимать

Сами по себе сбережения на вкладах и счетах налогом не облагаются. Под налогообложение подпадает только процентный доход. Деньги на вашем вкладе или счёте — это ваше имущество, а не доход, поэтому они не облагаются налогом на доходы физлиц.

Не облагаются налогом проценты по рублёвым вкладам, если процентная ставка по ним в течение года не превышала 1% годовых. Большинство таких счетов — текущие и зарплатные. Кроме того, освобождены от налогов доходы по специальным счетам для покупателей недвижимости — эскроу.

Кто должен платить

Налог на процентный доход по вкладам и счетам платят граждане России — как налоговые резиденты (те, кто проводит на территории страны не менее 183 календарных дней в течение 12 месяцев подряд), так и налоговые нерезиденты, которые получают процентные доходы в России.

Сколько платить

Для начала нужно понять, какая сумма процентного дохода по вкладам и счетам не облагается налогом. Для этого нужно 1 млн рублей умножить на ключевую ставку ЦБ на начало года, за который вы отчитываетесь.

Например, ключевая ставка ЦБ на 1 января 2021 года была 4,25%. Получается, для того, чтобы рассчитать налоги за 2021 год, из суммы ваших процентных доходов по вкладам и счетам нужно вычесть 42 500 рублей — сумму необлагаемого процентного дохода.

Пример. У вас хранятся 900 000 рублей в банке А на вкладе со ставкой 4% годовых. Кроме того, в банке Б у вас открыт депозит на сумму 500 000 рублей со ставкой 3,5% годовых. Ваш процентный доход в двух банках за 2021 год составит 53 500 рублей (36 000 в банке А и 17 500 в банке Б).

Из суммы дохода 53 500 вычитаем сумму необлагаемого процентного дохода 42 500 и получаем налогооблагаемую базу — 11 000 рублей. 13% от 11 000 — это 1430 рублей. Это и есть сумма налога, которую вы должны заплатить по итогам 2021 года на основании налогового уведомления.

При этом как только ваш совокупный доход за год (включая процентные доходы по вкладам) превысит 5 млн рублей, он будет облагаться по ставке 15%.

Читайте также: