Для ип единый налог заменяет уплату

Опубликовано: 02.05.2024

Универсального режима налогообложения, подходящего для всех ИП не существует: стабильность и размер дохода заметно влияют на выгоду от разных налоговых систем. При стабильном доходе, например, подойдут режимы с фиксированными платежами: ЕНВД и ПСН. Однако применять их могут не все коммерсанты, у каждой системы свои ограничения, в том числе — региональные. Проще всего выбирать производителям сельхозпродукции: для них предусмотрен спецрежим, ориентированный именно на аграрную сферу: ЕСХН. Упрощенная система считается наиболее удобным вариантом для ИП, но сумма налога на упрощенке напрямую зависит от доходов, а при больших оборотах это невыгодно. В некоторых случаях неизбежна общая система, хоть она и предусматривает наиболее серьезную налоговую нагрузку. Дело в том, что контрагент, применяющий любой спецрежим, очень невыгоден плательщикам НДС. Поэтому некоторым ИП приходится оставаться на общей системе, чтобы не терять партнеров.

1. Какие существуют системы налогообложения

Индивидуальный предприниматель может выбрать один из следующих налоговых режимов:

- Единый налог на вмененный доход (ЕНВД): применяется для ограниченного круга видов деятельности, привязан к физическому показателю и базовой доходности, которую устанавливает государство;

- Патентная система налогообложения (ПСН): предусмотрена для определенных видов деятельности, в основном - услуг, оплачивается на период от месяца до года;

- Упрощенная система налогообложения (УСН): не зависит от вида деятельности, налоги общего режима заменяются единым налогом, рассчитываемым от дохода;

- Единый сельскохозяйственный налог (ЕСХН): разрешен только для производителей сельхозпродукции, зависит от доходов;

- Общая система налогообложения (ОСНО): режим, применяемый по умолчанию всеми предпринимателями и организациями, заключается в уплате НДС, налога на прибыль, НДФЛ, налога на имущество и ведении полной налоговой и бухгалтерской отчетности. Дает право на вычет НДС.

2. Режимы с фиксированными платежами

Два специальных налоговых спецрежимов из доступных для ИП не зависят от полученного дохода, поскольку налоги по ним уплачиваются в форме фиксированных платежей: ЕНВД и ПСН. Такой вариант может быть выгодным для бизнеса, приносящего стабильный доход, а также если планируется увеличение оборота и у вас нет желания платить больше налогов.

2.1. ЕНВД

ЕНВД - Единый налог на вмененный доход. Его ещё иногда называют "вменёнкой".

Суть этого режима налогообложения в том, что вне зависимости от вашего дохода вы платите единый налог. Этот налог рассчитывается от базовой доходности — суммы предполагаемого дохода, установленного для вашего вида деятельности. В каждом регионе свой список видов деятельности, по которым можно применять этот спецрежим, а также свой региональный коэффициент, влияющий на размер налога.

Кому подходит:

- розничная торговля;

- общепит;

- оказание рекламных услуг;

- перевозки грузов и пассажиров;

- услуги ремонта;

- бытовые услуги;

- ветеринары;

- риэлторы и пр.

В каких случаях нельзя применять:

- Если в вашем регионе ЕНВД не установлен для ваших видов деятельности;

- При участии в договоре простого товарищества;

- При наличии более 100 наемных сотрудников;

- При автопарке более 20 единиц;

- С торговой площадью более 150 кв.м.;

- При применении ЕСХН;

- При работе в области медицины или соцобеспечения.

Как рассчитывается:

Для расчета ЕНВД применяется следующая формула:

- БД (базовая доходность) х ФП (физический показатель) х К1 х К2 х 15%

- Налоговая ставка: 15%

- Базовая доходность: устанавливается для каждого вида деятельности в Налоговом кодексе РФ.

- Физический показатель: площадь торгового помещение, количество работников, торговая площадь или площадь стоянки, количество посадочных мест и т.п.

- К1: коэффициент-дефлятор, в в 2021 году равен 2,009.

- К2: региональный коэффициент, его размер можно уточнить в инспекции по месту ведения деятельности на ЕНВД.

Кроме единого налога ИП платит страховые платежи за себя, а также налоги и платежи за всех работников (НДФЛ, взносы в ФСС, ФОМС, ПФР).

Рассмотрим расчет ЕНВД для небольшого магазина

- Базовая доходность для розничной торговли - 1800 руб. за кв.м.

- Физический показатель - площадь магазина: 40 кв.м.

- К1 - 2,009 (в 2021 году)

- К2 - 1 (для Нижнего Новгорода и торговой площади до 70 м2)

- Сумма налога:1800х40х1,915х1х15%=20684руб.

Как перейти:

Подайте уведомление по форме 2-ЕНВД в течение 5 дней с начала ведения деятельности, подпадающей под этот налоговый режим.

2.2. Патент

ПСН - Патентная система налогообложения. Патентная система налогообложения предусмотрена исключительно для предпринимателей с относительно небольшим оборотом, штатом до 15 человек и применяется только в отношении определённых видов деятельности. Предполагает собой получение патента, заменяющего собой уплату налога на получаемые предпринимателем доходы на определённый срок, но не более 12 месяцев.

Стоимость патента не зависит от реально полученного дохода, но выручку все же нужно подсчитывать, чтобы проконтролировать, не превышен ли у вас лимит доходов. Налог, уплачиваемый на патенте, называют профессиональным. Он рассчитывается от базовой доходности по вашему виду деятельности. ПСН можно комбинировать с другими режимами налогообложения.

Кому подходит:

- бытовые услуги;

- парикмахерские;

- фотографы;

- мелкое производство;

- сезонный бизнес;

- краткосрочные проекты;

- новые направления деятельности, вызывающие сомнения в рентабельности.

В каких случаях нельзя применять:

- Наемных работников более 15;

- Годовой доход более 60 млн.;

- В вашем регионе не предусмотрен патент для нужного вида деятельности.

Как рассчитывается:

Для расчета используется следующая формула: БД (базовая доходность) / (12 * К1 * 6%)

- Базовая доходность: для каждого вида деятельности устанавливается устанавливается правительством и региональными властями

- 12: количество месяцев в году

- К1: количество месяцев, на которые вы приобретаете патент

- Ставка профессионального налога: 6%

Кроме профессионального налога индивидуальный предприниматель платит обязательные взносы в ПФР, ФСС и ФОМС за себя и всех своих нанятых работников.

Рассмотрим расчет ПСН для небольшой студии

- Базовая доходность: 100 000 рублей

- Патент покупается на 12 месяцев

- Сумма налога:100000/12х12х6%=11574 руб.

Как перейти:

Подайте заявление по форме N 26.5-1 о переходе на ПСН за 10 дней до начала деятельности, по которой планируете применять этот режим. Учтите, что патент будет действовать только по тем показателям, которые вы указали в заявлении. То есть, если вы, например, открыли парикмахерскую и приобрели патент на год, а через три месяца открыли еще один салон, на него патент уже не будет распространяться. В таком случае либо вторая и все последующие единицы (новые работники, офисы и т.п.) работают на другом режиме, либо нужно оплатить для них отдельный патент. Патентов может быть несколько как по одному виду деятельности, так и по разным.

Если вы утратили право на применение ПСН (превысили лимит доходов, например), перейти на этот режим можно будет только с начала следующего года.

3. Режимы с налогами, зависящими от дохода

Остальные налоговые режимы, доступные ИП, предполагают расчет налогов от суммы полученного дохода. Если вы не уверены в наличии или стабильности доходов, имеет смысл начать с одной из этих систем налогообложения.

3.1. УСН

УСН - Упрощённая система налогообложения. Иногда называют "упрощёнкой".

Поскольку УСН не привязана ни к региону, ни к виду деятельности, ее называют наиболее универсальным режимом для ИП. Суть этой системы в том, что вместо налогов общей системы (НДС, налог на имущество, НДФЛ и пр.) вы платите единый налог. Есть два варианта объектов налогообложения: доходы или доходы минус расходы.

Упрощёнку нельзя совмещать с общим режимом или ЕСХН, но можно применять одновременно с ЕНВД или патентом (по разным видам деятельности).

Кому подходит:

- Для тех, у кого не стабильный доход;

- Для тех кому нельзя применять ЕНВД и патент;

- Для тех, кому не запрещено применение упрощенки (ограничение по доходам, количеству сотрудников и т.д.).

В каких случаях нельзя применять:

- Работа в банковской сфере и на рынке ценных бумаг;

- Для страховых компаний;

- Для пенсионных и инвестиционных фондов;

- В работе ломбардов;

- При выпуске подакцизных товаров;

- Для работы в сфере добычи полезных ископаемых;

- Для игорного бизнеса;

- Частнопрактикующим нотариусам;

- При количестве наемного персонала более 100;

- При стоимости основных средств более 150 000 000 руб.;

- Для предпринимателей с годовым доходом более 150 000 000 руб.

Как рассчитывается:

Есть два вариант расчета единого налога на УСН, в зависимости от объекта налогообложения.

- "Доходы": ставка налога составит 6% от всей суммы доходов. Его имеет смысл выбирать, если у вас немного расходов или их сложно подтвердить документально. Чтобы рассчитать сумму единого налога нужно увеличить всю сумму выручки на 6% и из получившегося результата вычесть сумму страховых взносов за себя (100%) и за работников (50%). Налоговую отчетность подавать не нужно, достаточно вести учет, чтобы отслеживать, соблюдайте ли вы лимит выручки.

- "Доходы минус расходы": ставка единого налога будет 15%. Вам подойдет такой объект, если расходов много и вы можете их обосновать. Для расчета суммы налога нужно от всей полученной выручки отнять сумму документально подтвержденных расходов, умножить полученный результат на 15% и отнять от него сумму всех уплаченных страховых взносов (за себя и за работников). Если по итогам года вы остались в убытке, то при этом объекте налогообложения достаточно заплатить минимальный налог — 1% от валовой выручки. Его сумма уменьшается на уплаченные за год авансовые платежи.

Рассмотрим расчет УСН для небольшого предприятия

- Доходы: 5 000 000 рублей

- Расходы: 2 730 000

- Сумма взносов за себя - 36238 руб.

- Сумма взносов за работников - 172476 руб.

- Сумма налога "Доходы" (6%): 5000000х6% - 36238 - (172476х50%) = 177 524 руб.

- Сумма налога "Доходы минус расходы" (15%): (5000000 - 2730000)х15% - 36238 - (172476х50%) = 218 024 руб.

Кроме единого налога на упрощенке нужно платить все обязательные взносы в ПФР, ФСС и ФОМС за себя и своих работников.

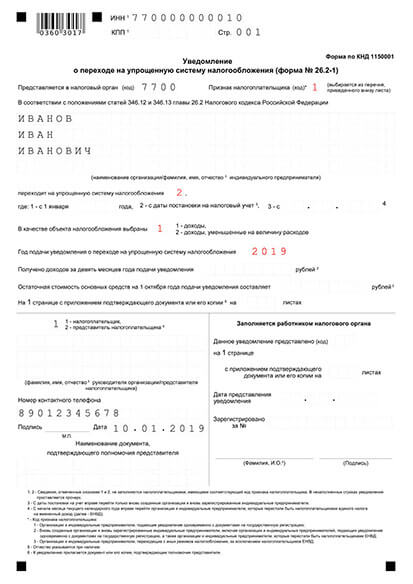

Подайте уведомление при регистрации ИП или в течение 30 дней после нее. Если этот срок пропущен, можно перейти на упрощенку с начала следующего года.

Подготовить уведомление о переходе на УСН автоматически

Заявление для перехода на УСН (форма №26.2-1) в момент регистрации - Создать заявление

3.2. ЕСХН

Единый сельскохозяйственный налог — это узконаправленный спецрежим для производителей сельхозпродукции, а также бизнесменов, оказывающих услуги таким производителям. Для перехода на него доход от деятельности в аграрной сфере должен составлять не менее 70%. Бухгалтерскую отчетность на этом режиме вести не нужно, достаточно книги доходов и расходов.

ЕСХН нельзя применять одновременно с упрощенкой и общим режимом налогообложения.

Кому подойдет:

- производство, продажа и переработка продукции растениеводства,

- животноводческие хозяйства,

- лесное и сельское хозяйства,

- производство и продажа рыбы и других водных биологических ресурсов.

В каких случаях нельзя применять:

- Если доля выручки по не сельскохоозяйственным статьям выше 30%.

Как рассчитать:

Ставка единого налога на ЕСХН составляет 6%. Раньше ставка была фиксированной, но с 2019 года каждый регион может устанавливать свою, а 6% - это максимальная ставка. Так в Кемеровской области фермеры на ЕСХН платят по ставке 3% до 2021 года. В Московской области действует нулевая ставка ЕСХН поэтому налоги платить не нужно, только заполнять и подавать нулевые декларации. Для расчета налога нужно вычесть из суммы выручки понесенные расходы и умножить получившийся результат на налоговую ставку.

Рассмотрим расчет ЕСХН для фермерского хозяйства (для общего случая с 6%).

- Доходы: 2 800 000 рублей

- Расходы: 1 730 000

- (2800000-1730000)*6% = 64200руб.

Кроме единого налога на ЕСХН предприниматель платит обязательные взносы за своих работников.

Как перейти:

Для перехода на ЕСХН нужно подать уведомление по форме № 26.1-1. Сделать этом можно при регистрации ИП или в течение 30 дней после нее. Если этот срок пропущен, можно перейти на налоговый режим с начала следующего года, подав уведомление до конца текущего года.

3.3. ОСНО

По умолчанию все предприниматели работают именно на общей системе, она не привязана ни к виду деятельности, ни к физическим показателям бизнеса. По сравнению с упрощёнными налоговыми режимами, налоговая нагрузка на ОСНО более серьезная, кроме того, этот режим требует грамотного бухгалтерского и налогового учета. Для его применения нет ограничений по виду деятельности, количеству работников, годовому обороту или стоимости основных средств.

Общий режим можно совмещать с патентом или ЕНВД.

Кому подойдет:

- предпринимателям с большим годовым оборотом,

- бизнесу с большим количеством контрагентов-плательщиков НДС,

- предпринимателям, планирующим крупные приобретения и нуждающимся в вычете НДС.

В каких случаях нельзя применять:

В законе нет ограничений по применению общего режима, он не привязан ни к сумме оборотов, ни к количеству работников и другим характеристикам бизнеса. Однако его нецелесообразно применять, если у вас нестабильный или не очень большой доход. Кроме того, для работы на общем режиме придется нанимать бухгалтера, что не всегда оправдано.

Какие налоги и взносы уплачиваются:

- НДС (от 0 до 20% — в зависимости от вида деятельности и товара),

- налог на имущество (от 0 до 2%, в зависимости от категории имущества),

- взносы за себя и работников в ПФР, ФСС и ФОМС,

- НДФЛ. Ставка НДФЛ — 13%, чтобы рассчитать сумму налога нужно от полученного дохода отнять сумму профессионального вычета, налоговых вычетов и уже внесенных авансовых платежей. Профессиональный вычет - это документально подтвержденные расходы, но, если нет возможности их подтвердить, предприниматель вправе вычесть 20% дохода.

Во всех подтверждённых тратах ИП с НДС вы можете предъявить его ФНС к вычету из суммы уплачиваемого вами НДС. НДС вычисляется от полной суммы дохода, а не от разницы между доходами и расходами. Налог на прибыль НДФЛ считается от разницы дохода до вычета НДС и подтверждённых расходов.

Рассмотрим расчет ОСНО с НДС 20%.

- Доходы: 2 800 000 рублей

- Расходы: 1 730 000

- НДС к вычету: 36 000

- (2800000)*20% - 36000 + (2800000-1730000)*0,13% = 663100руб.

Как видите, применять ОСНО целесообразно, если у вас много контрагентов, которые работают с НДС или при больших и стабильных оборотах, которые не позволяют вам выбрать один из упрощённых режимов налогообложения.

Как перейти:

После регистрации ИП вы автоматически работаете на ОСНО, если не подали уведомление о переходе на другой режим. Чтобы перейти со основного режима на какой-то другой нужно подать в налоговую уведомление о применении какого-то другого вида налога.

Индивидуальный предприниматель в 2021 году может работать на общей системе или на спецрежимах: УСН, ЕНВД, ПСН, ЕСХН или перейти на самозанятость. Важным критерием выбора системы налогообложения является доход и вид деятельности. Если вы не уверены в стабильности выручки, выбирайте УСН — будете платить процент от фактически полученного дохода. Если ваш доход стабилен, и вы готовы платить фиксированную сумму в виде налогов, переходите на ЕНВД или патент. Если вы работаете один без наемных сотрудников, оформляйте самозанятость — сэкономите на обязательных взносах ИП. Являетесь производителем сельхозпродукции — применяйте ЕСХН. ОСНО выбирайте, если у вас большие обороты, много входящего НДС и большинство партнеров, являются плательщиками НДС.

1. Универсальный налог с процентом от дохода — УСН

На упрощенной системе налогообложения (УСН) или, как её ещё называют "упрощёнке", вы освобождаетесь от налогов, уплачиваемых на общей системе (НДС, налог на прибыль, на имущество и т.п.), но за работников (если они у вас есть) продолжаете уплачивать все налоги и взносы в общем порядке

Для применения УСН есть ограничения. Вы можете работать на упрощенном режиме если:

- вид деятельности не запрещен для данной системы — это все деятельности, разрешенные для ИП,

- сумма годового дохода не более 150 млн. рублей,

- количество наемных работников не больше 100,

- сумма основных средств на балансе ИП не более 150 млн. рублей.

УСН — налог, сумма которого напрямую зависит от вашей выручки. Если у вас есть доход, вы платите налог, если дохода нет, налог не платите. При этом вы можете выбрать один из 2-х вариантов УСН, который вас больше устраивает:

УСН — доходы. Ставка 6 % от валовой выручки. Расходы в расчет не берутся. Работать по данной системе выгодно, если у вас мало расходов или есть проблемы с их документальным подтверждением. Вести надо только налоговый учет. А с начала 2020 года, если вы применяете онлайн-кассу, ваши доходы автоматически видит налоговая и сама начисляет сумму к уплате.

К тому же сумму налога по УСН 6% можете уменьшить:

- если у вас нет работников — на 100% на сумму уплаченных страховых взносов за себя. Например, вы заработали 250 000 рублей в за год, за себя оплатили 40871 рублей годовых взносов. По УСН вы должны оплатить: (250 000 - 40871) х 6% = 12548 рублей.

- если у вас есть работники, тогда сумму дохода уменьшается на 50% суммы, уплаченных взносов за работников и за себя.

При таком объекте налогообложения вам не нужно подавать налоговую отчетность - достаточно вести налоговый учет, чтобы убедиться, что не превышен лимит доходов. И раз в год подавать декларацию до 30 марта.

УСН — доходы минус расходы. Ставка 15 % от разницы между полученными доходами и документально подтвержденными расходами. Общая сумма доходов уменьшается на все документально подтвержденные расходы, включая платежи за себя и работников. Обратите внимание: если по итогам года вы остались в убытке, то придется заплатить минимальный налог - 1% от валовой выручки.

Перейти на УСН вы можете с момента регистрации ИП, для этого уведомление на УСН следует подать сразу с регистрационными документами или в течение 30 дней после регистрации.

Если вы давно работаете и решили перейти на УСН, то сделать это можно только с начала года. Для этого заявление подается до 31 декабря текущего года, чтобы с нового года работать по упрощенной системе. Перейти на УСН вы можете и после ЕНВД, с начала месяца, в котором был отменен единый налог.

2. Фиксированные налоги — ЕНВД и ПСН

Если вы уверены в том, что у вас будет постоянный ежемесячный доход, можете работать на ЕНВД или патенте. Эти налоги не связаны с вашим реальным доходом. Вы платите налог, даже имея нулевую выручку и вообще не ведя деятельность.

ЕНВД (единый налог на вмененный доход) или «вмененка»

ЕНВД — режим налогообложения, при котором базой для расчета налога является не ваш реальный доход, а базовая ставка, которую рассчитывает государство. Работать по ЕНВД вы сможете, если ваша деятельность связана с ветеринарией, розничной продажей, бытовыми услугами, перевозкой грузов или пассажиров, общественным питанием, наружной рекламой, арендой жилья, мойкой или ремонтом автотранспорта.

Деятельность, которая разрешена в одном округе для ЕНВД, может быть запрещена в другом. Это нужно уточнять в вашей ФНС.

Вы не можете применять ЕНВД, если:

- занимаетесь медициной, социальным обеспечением,

- площадь торгового зала или столовой больше 150 кв.м.,

- работников более 100 человек,

- являетесь плательщиком сельхозналога,

- у вас больше 20 единиц транспорта.

После ЕНВД вы можете перейти на УСН, патент или общую систему налогообложения.

ПСН (патентная система налогообложения)

ПСН — единственная налоговая система, которая предназначена только для индивидуальных предпринимателей. Можете применять патент, если оказываете услуги или занимаетесь мелким производством. Это относится к парикмахерским, бытовым услугам по ремонту обуви, сумок, химчисткам, производству валенок, ковров, очков, т.д.

Вы утратите право на патент, если:

- годовой доход будет больше 60 млн. рублей по деятельности, на которую куплен патент,

- число сотрудников больше 15 на всех видах деятельности.

Цена на патент зависит от вида деятельности, региона ведения бизнеса и срока, на который он покупается. В основу расчета положена базовая доходность бизнеса, которую утверждает правительство и региональные власти.

Заявление для перехода на патент можно подать в любое время, но не позднее, чем за 10 дней до начала деятельности на патенте. Если вы утратили право на патент или прекратили деятельность по ПСН, снова перейти на патент сможете только со следующего года.

В процессе работы у вас могут измениться какие-либо физические показатели, например, увеличится число работников или вы откроете дополнительный офис. На деятельности на патенте это никак не отразится, так как ПСН будет применяться только по тем данным, которые указаны в патенте. В отношении новых показателей, вы можете купить новый патент, или применить иной налоговый режим (например, УСН).

Стоимость патента рассчитывается по формуле:

СП = БД (ПД) : 12 * К1 * 6% ,

СП – стоимость патента,

БД – базовая доходность,

12 – количество месяцев в году,

К1 – количество месяцев, на которые вы приобретаете патент,

6 % - налоговая ставка.

Не забывайте платить взносы за себя и платить налоги за работников, если они у вас есть. При наличии персонала, следует отчитываться в ФСС и ПФР за работников.

3. Налог для ИП-сельхозпроизводителей — ЕСХН

Единый сельхозналог — узконаправленный режим, предусмотренный только для производителей сельхозпродукции.

Для работы на ЕСХН, надо соблюдать следующие условия:

- доход от сельскохозяйственной деятельности должен быть больше 70% общего дохода,

- сфера деятельности должна быть связана с производством, переработкой или продажей продукции животноводства, растениеводства, лесного или сельского хозяйства, в том числе рыб и других водных биологических ресурсов.

При этом вы не имеете права производить подакцизные товары или заниматься проведением азартных игр.

ЕСХН рассчитывается от разницы доходов и расходов, умноженной на ставку налога 6%.

Чтобы перейти на ЕСХН, надо подать заявление по форме 26.1-1 одновременно с документами на регистрацию ИП или не позднее 30 дней после открытия ИП.

4. Налог для ИП без работников — НПД или самозанятость

Вы можете оформить самозанятость, если самостоятельно оказываете услуги, ведете торговлю, без привлечения наемных сотрудников. Если у вас действующее ИП, то по отдельным видам деятельности (например, обучение иностранному языку) вы можете оформить самозанятость, а по другим (например, развивающий центр по подготовке детей к школе) работать, как ИП.

В качестве самозанятого вы тоже должны зарегистрироваться в ФНС и платить налог на доход:

- 4%, если работаете с физ.лицами,

- 6% — с ИП и организациями.

Стать самозанятым вы сможете, если проживаете в одно из регионов РФ участвующим в программе оформления замозанятых. Списка разрешенных видов деятельности нет, но есть ряд ограничений для самозанятости.

Вы не можете оформиться, как самозанятый, если:

- ваш годовой доход больше 2.4 млн. рублей,

- вы продаете подакцизные или маркированные товары,

- вы занимаетесь добычей полезных ископаемых и их дальнейшей продажей,

- ведете деятельностью по договору простого товарищества или доверительного управления,

- работаете в рамках агентского договора или договора поручения (комиссии),

- занимаетесь курьерскими услугами или перепродажей товаров.

Также запрещено быть самозанятыми государственным служащим, адвокатам, нотариусам, арбитражным управляющим, медиаторам, оценщикам.

Чтобы самозанятым достаточно заполнить уведомление в одном из сервисов:

5. Общая система налогообложения (ОСНО) для ИП

ОСНО – система с высокой нагрузкой по налогам и отчетности. Эта система разрешает вести вам любую деятельность из разрешенных для ИП и не имеет ограничений по персоналу и уровню дохода. Вы должны лишь обладать знаниями в бухгалтерии или нанять бухгалтера, чтобы осилить всю отчетность и сроки уплаты налогов.

На общей системе вы должны платить:

-

НДС — 0-20%, в зависимости от деятельности и товара. Декларации сдаются ежеквартально до 25 числа.

Налог на прибыль 13% — НДФЛ. За основу расчета берется ваш доход. Обязательно надо платить квартальные авансовые платежи. До 2020 года их рассчитывала ФНС после сдачи 4-НДФЛ. По новым правилам авансовые платежи следует уплачивать не позднее 25-го числа первого месяца, следующего за отчетным кварталом. Представление какой-либо отчетности, где отражается расчет авансовых платежей, не предусматривается. Получается, с начала 2020 г. отчетность по форме 4-НДФЛ отменяется и порядок расчета авансовых платежей по НДФЛ для таких налогоплательщиков устанавливается по аналогии с УСН.

Налог на прибыль исчисляется по формуле:

НДФЛ = (ПД - ПВ - НВ - АП) х 13%, где:

- ПД — полученный доход,

- ПВ — профессиональный вычет — все документально подтвержденные расходы, которые связаны с деятельностью: покупка расходных материалов, товаров, т.д., а если такой возможности нет, то ИП может уменьшить доходы только на 20%,

- НВ — налоговые вычеты — все предусмотренные законом вычеты для физлиц: имущественные, социальные, налоговые, стандартные, т.д.,

- АП — авансовые платежи, т.е. все авансы, которые ИП делал по НДФЛ в течение отчетного года.

Объем отчетности на ОСНО самый большой. Как ИП, вы освобождаетесь от ведения бухгалтерского учета, но книгу учета доходов и расходов — КУДиР— вести должны обязательно. Также должны подавать декларацию по НДС ежеквартально до 25 числа и форму 3-НДФЛ по налогу на прибыль ежегодно до 30 апреля. При наличии сотрудников не забывайте отчитываться за них в налоговую, пенсионный фонд и ФСС.

Перейти на ОСНО вы можете следующими способами:

- По умолчанию. Если вы только зарегистрировали ИП и не изъявили желание работать на УСН, ЕНВД, ПСН или как самозанятый, то автоматически будете поставлены на учет по основной системе. Никаких извещений подавать не надо.

- После УСН и ЕСХН перейти на ОСНО можно только с нового отчетного года. Для этого до 15 января подаете уведомление в ФНС об отказе от УСН или ЕСХН.

- Переход на ОСНО осуществляется автоматически, после того как вы утратите право работать по упрощенному режиму, ЕНВД или ПСН.

Согласно подготовленному Минфином законопроекту, бизнес с 2022 года сможет уплачивать налоги, авансовые платежи, торговый сбор и страховые взносы единым платежом без уточнения его вида, срока уплаты, принадлежности к конкретному бюджету.

Налоговая служба автоматически произведет зачет средств в "авансовом кошельке" при наступлении срока уплаты налога, сбора или взносов. При наличии недоимок, пени, штрафов и процентов зачет начнется с них. Остаток единого налогового платежа можно вернуть в течение месяца со дня подачи заявления о возврате.

"Принятие таких изменений создаст для плательщиков более комфортные условия, сократит время оформления расчетных документов, а также позволит своевременно исполнять свои обязательства перед бюджетом", - сообщил на заседании правительства министр финансов Антон Силуанов.

По такой же схеме с 2019 года физлица могут уплачивать имущественные налоги, с 2020 года - и НДФЛ, не удержанный налоговым агентом. Платеж можно внести, не дожидаясь уведомления о начисленном налоге, в любое время, в течение года он отражается в системе Федеральной налоговой службы (ФНС) как аванс, а 1 декабря засчитывается в счет уплаты имущественного налога. Такой порядок снимает риск ошибок при совершении платежа, его популярность постепенно растет (за неполные 10 месяцев 2020 года свыше 110 тысяч граждан пополнили "авансовые кошельки" на 2,7 млрд рублей, что более чем в пять раз больше, чем за весь 2019 год).

Режим единого налогового платежа подходит бизнесу любого уровня, но компании умеют считать и налоги, и стоимость денег во времени, поэтому у них нет заинтересованности в авансировании бюджета даже при наличии свободных денежных средств, считает руководитель аналитической службы "Пепеляев Групп" Вадим Зарипов. Повысить привлекательность такого платежа может выплата процентов на текущий остаток, чтобы это "предложение" могло конкурировать с депозитами в банках, полагает он.

"Сейчас имущественные налоги рассчитывают налоговые органы. Когда такая "услуга" появится в отношении упрощенной системы налогообложения с оборота, как это предполагается законопроектом, находящимся в Госдуме, некоторым "упрощенцам" с небольшими доходами будет удобно полностью отказаться от услуг бухгалтера для расчета налогов и перейти на такой "автоплатеж", - отмечает Зарипов.

Единый налоговый платеж подойдет в первую очередь индивидуальным предпринимателям и небольшим организациям, полагает партнер и руководитель группы по разрешению налоговых споров Deloitte Антон Зыков. "Для малого бизнеса любое снижение административной нагрузки, в том числе на уплату налогов, важный и нужный шаг со стороны государства, - говорит он. - Крупные организации, компании с большим числом филиалов, плательщики большого числа разных налогов имеют больше ресурсов для эффективного управления своей налоговой функцией. Для них большее значение может иметь гибкость в уплате налогов, а не количество платежных поручений, которые необходимо оформить".

Налогоплательщикам нужно обратить внимание на порядок использования единого налогового платежа - наиболее старая недоимка погашается в первую очередь, обращает внимание Зыков. Перед перечислением платежа нужно убедиться в отсутствии старых долгов перед бюджетом. Иногда встречаются долги прошлых лет, которые налоговые органы взыскать уже не вправе, но которые все еще числятся за налогоплательщиками. Стоит добиться списания таких долгов прежде, чем переходить на использование единого платежа, советует Зыков.

Специальные налоговые режимы позволяют снизить налоговую нагрузку. Но какой спецрежим окажется выгоднее, просчитать сложно, тем более что в 2020 году утвердили много изменений. Мы подготовили шпаргалку по каждому режиму и составили сравнительную таблицу.

Применять спецрежим выгодно тем, кто работает с физлицами, в том числе самозанятыми, компаниями и ИП на УСН, ПСН, НПД и ЕСХН. Если ваши клиенты — плательщики НДС, то с переходом на спецрежим вы можете часть из них потерять: они не смогут получить вычет по НДС.

Есть компромиссный вариант:

- налогоплательщик на спецрежиме выставляет покупателю на ОСНО счёт-фактуру, платит по этому счёту-фактуре НДС и представляет декларацию по НДС — не теряя права на спецрежим;

- покупатель на ОСНО применяет по выставленному счету-фактуре вычет.

Упрощенная система налогообложения (УСН)

Какие налоги заменяет УСН

На УСН переводится вся деятельность ИП — кроме той, которая ведётся в рамках патента.

Если вы применяете УСН, то не платите несколько других налогов (п.п. 2 и 3 ст. 346.11 НК РФ):

- НДФЛ (по доходам ИП, облагаемым по ставке 13 %, кроме дивидендов);

- налог на прибыль (кроме нескольких видов доходов, например дивидендов);

- НДС (кроме налога при импорте и НДС, который вы заплатите как налоговый агент);

- налог на имущество (кроме имущества, облагаемого по кадастровой стоимости).

Кто может перейти на УСН

На УСН могут перейти ИП и организации. Для организаций есть дополнительное условие— доходы по итогам 9 месяцев года, в котором организация подает уведомление о переходе на УСН, не должны превышать 112,5 млн рублей (п. 2 ст. 346.12 НК РФ).

УСН не могут применять (п. 3 ст. 346.12, п. 4 ст. 346.13 НК РФ):

- организации, у которых остаточная стоимость основных средств превышает 150 млн рублей;

- организации с филиалами;

- банки и страховщики;

- НПФ;

- инвестиционные фонды;

- профучастники рынка ценных бумаг;

- ломбарды;

- организаторы азартных игр;

- участники соглашений о разделе продукции;

- производители подакцизных товаров, кроме подакцизного винограда, вина, игристого вина (шампанского), виноматериалов, виноградного сусла, произведенных из винограда собственного производства;

- компании, добывающие и продающие полезные ископаемые (кроме общераспространенных);

- нотариусы и адвокаты;

- плательщики ЕСХН;

- организации, в которых доля участия других организаций превышает 25% (кроме ряда исключений для участников — НКО);

- организации-участники соглашения о разделе продукции;

- казенные и бюджетные учреждения;

- МФО и частные агентства занятости.

До 1 января 2021 года действовало ещё два ограничения, нарушив которые организации и ИП лишались права работать на УСН. Это ограничение по доходам с начала налогового периода в 150 млн рублей и ограничение по средней численности работников в 100 человек по итогам каждого отчетного или налогового периода.

С начала 2021 года организации и предприниматели, нарушившие эти ограничения, права на УСН не лишатся, а будут платит налог по повышенным ставками до тех пор, пока их доходы не превысят 200 млн рублей, а средняя численность — 130 человек. А вот при нарушении ограничений второго уровня право на упрощёнку будет утрачено. Подробнее об этом мы рассказывали в статье «Новые правила УСН с 2021 года».

Как перейти на УСН

Чтобы применять УСН в 2021 году, нужно до 31 декабря 2020 года подать в ИФНС по месту нахождения (жительства) уведомление по форме № 26.2-1 (п. 1 ст. 346.13 НК РФ; Приказ ФНС России от 02.11.2012 № ММВ-7-3/829@).

Как уйти с УСН

Сменить УСН на другой режим налогообложения нельзя до конца налогового периода. Исключения предусмотрены ст. 346.13 НК РФ:

- переход на ПСН или ЕНВД по отдельным видам деятельности;

- утрата права на применение УСН;

Если вы хотите с 2021 года перейти на другую систему налогообложения, подайте в ИФНС по месту нахождения (жительства) Уведомление по форме № 26.2-3 не позднее 15 января (п. 6 ст. 346.13 НК РФ; Приказ ФНС России от 02.11.2012 № ММВ-7-3/829@).

Объект налогообложения при УСН

Объект налогообложения при УСН компании и ИП выбирают сами — ежегодно. Заявить о своём выборе нужно не позднее 31 декабря года, который предшествует году смены объекта налогообложения, подав в ИФНС по месту нахождения (жительства) Уведомление по форме № 26.2-6.

Различия между УСН «доходы» и УСН «доходы минус расходы» приведены в таблице ниже (ст. 346.14, 346.20 НК РФ; Приказ ФНС России от 02.11.2012 № ММВ-7-3/829@).

0—6 % — при доходах до 150 млн рублей и средней численности сотрудников до 100 человек

8 % — при доходах от 150 до 200 млн рублей и средней численности сотрудников от 100 до 130 человек

3—15 % — при доходах до 150 млн рублей и средней численности сотрудников до 100 человек

20 % — при доходах от 150 до 200 млн рублей и средней численности сотрудников от 100 до 130 человек

0 % для ИП в регионах с «налоговыми каникулами»

Особенности применения УСН

На УСН доходы и расходы учитываются по кассовому методу, авансы включаются в доход по дате получения, расходы на товары учитываются после их продажи, расходы на ОС и НМА учитываются в течение календарного года равными долями ежеквартально после ввода в эксплуатацию (ст. 346.17 НК РФ).

Налоговый учёт и отчётность при УСН

Налоговый учёт ведётся в книге учёта доходов и расходов (ст. 346.24 НК РФ, Приказ Минфина России от 22.10.2012 № 135н). Налоговая декларация сдается только по итогам года (ст. 346.23 НК РФ). Организации сдают её не позднее 31 марта, ИП — не позднее 30 апреля.

Уплата налога

Авансовые платежи уплачиваются ежеквартально — не позднее 25 числа месяца, следующего за отчетным периодом. Налог уплачивается не позднее срока подачи декларации (ст. 346.21 НК РФ).

Единый налог на вменённый доход (ЕНВД)

С 1 января 2021 года спецрежим ЕНВД утрачивает силу (Федеральный закон от 29.06.2012 № 97-ФЗ).

Патентная система налогообложения (ПСН)

Какие налоги заменяет патент

Патент выдаётся на конкретные виды деятельности, по остальным видам деятельности нужно применять другую систему налогообложения.

ПСН освобождает от уплаты других налогов (п.п. 2, 10 и 11 ст. 346.43 НК РФ):

- НДФЛ по доходам ИП в рамках ПСН;

- НДС по доходам в рамках ПСН, кроме налога при импорте и НДС налогового агента;

- налога на имущество по имуществу, которое используется в облагаемой ПСН деятельности, кроме имущества по кадастровой стоимости.

Кто может применять патент

Только ИП по видам деятельности, которые указаны в п. 2 ст. 346.43 НК РФ и перечислены в региональном законодательстве (п. 2, пп. 2 п. 8 ст. 346.43 НК РФ).

Патент применять нельзя (п.п. 2, 3, 5 и 6 ст. 346.43, п. 6 ст. 346.45 НК РФ):

- в рамках договора простого товарищества и доверительного управления имуществом;

- при производстве и торговле подакцизными товарами (в пп. 6-10 п. 1 ст. 181 НК РФ);

- при продаже газа, грузовых и специальных автомобилей, прицепов, полуприцепов, прицепов-роспусков, автобусов любых типов;

- при продаже товаров по образцам и каталогам вне стационарной торговой сети, в том числе почтой, через телемагазины, телефонную связь и компьютерные сети;

- при передаче лекарств по льготным (бесплатным) рецептам;

- при продаже продукции собственного производства (изготовления);

- при продаже товаров, которые подлежат обязательной маркировке;

- при совершении сделок с ценными бумагами и производными финансовыми инструментами, а также по оказанию кредитных и иных финансовых услуг;

- при торговле или оказании услуг общепита через объект площадью свыше 150 м2;

- если в облагаемых ПСН видах деятельности занято больше 15 человек;

- если в период применения ПСН выручка по деятельности на ПСН и УСН больше 60 млн руб.;

- в розничной торговле, если хотя бы один товар продан не в розницу (например, по договору поставки).

Регионы могут ввести дополнительные ограничения по площадям торговых залов и сдаваемых в аренду помещений, количеству транспорта или объектов общепита и иным физическим показателям.

Как перейти на патент

За 10 рабочих дней до начала применения ПСН нужно подать в ИФНС заявление по форме № 26.5-1 (п. 2 ст. 346.45 НК РФ; Приказ ФНС России от 11.07.2017 № ММВ-7-3/544@).

Как уйти с патента

Применение ПСН автоматически прекращается, когда заканчивается срок действия патента.

Если предприниматель прекратил деятельность, на которую получал патент, ему нужно в течение 10 рабочих дней подать в ИФНС заявление по форме № 26.5-4 (п. 8 ст. 346.45 НК РФ; Приказ ФНС России от 14.12.2012 № ММВ-7-3/957@).

Порядок расчёта налога на ПСН

В общем случае налог считается по формуле (ст. 346.47 — 346.51 НК РФ):

Налог = СТ × (ПВГД / 12 × КМ),

где СТ — налоговая ставка (от 0 до 6 %);

ПВГД — сумма потенциально возможного годового дохода, которую устанавливает регион;

КМ — количество месяцев, на которые получен патент (не более 12).

Учёт, отчётность и уплата налога на патенте

Налоговый учёт ведётся в книге учёта доходов и расходов (утв. Приказом Минфина России от 22.10.2012 № 135н) по каждому патенту. Налоговую декларацию представлять не нужно (ст. 346.52, 346.53 НК РФ).

Если патент получен на срок до 6 месяцев, вся сумма налога уплачивается не позднее, чем истечёт срок действия патента (п. 2 ст. 346.51 НК РФ).

Если патент получен на 6—12 месяцев, налог уплачивается:

- одна треть суммы — не позднее 90 календарных дней с начала действия патента;

- две трети суммы — не позднее окончания действия патента.

Единый сельскохозяйственный налог (ЕСХН)

Какие налоги заменяет ЕСХН

На ЕСХН переводится вся деятельность компании (ИП, КФХ), кроме той, что ведётся на ЕНВД и ПСН.

ЕСХН заменяет несколько других налогов:

- НДФЛ по доходам ИП по ставке 13 %, кроме дивидендов;

- налог на прибыль, кроме некоторых видов доходов, например дивидендов;

- налог на имущество по имуществу, которое используется при производстве, переработке и реализации сельхозпродукции, а также при оказании услуг сельскохозяйственными товаропроизводителями.

Плательщики ЕСХН платят НДС, но могут получить освобождение от НДС (п. 3 ст. 346.1, п. 7 ст. 346.2, п. 1 ст. 145 НК РФ).

Кто вправе применять ЕСХН

Применять ЕСХН могут организации, ИП и крестьянские (фермерские) хозяйства, которые подходят под критерии сельскохозяйственных товаропроизводителей (п.п. 1-5 ст. 346.2 НК РФ).

Не могут применять ЕСХН (п. 6 ст. 346.2 НК РФ):

- организации и ИП, производящие подакцизные товары, кроме подакцизного винограда, вина, игристого вина (шампанского), виноматериалов, виноградного сусла из винограда собственного производства;

- компании, которые организуют и проводят азартные игры;

- казенные, бюджетные и автономные учреждения.

Как перейти на ЕСХН

Чтобы применять ЕСХН в 2021 году, до 31 декабря 2020 года нужно подать в ИФНС по месту нахождения (жительства) уведомление по форме № 26.1-1 (п. 1 ст. 346.3 НК РФ, Приказ ФНС России от 28.01.2013 № ММВ-7-3/41@).

Как уйти с ЕСХН

Если вы хотите перейти на другую систему налогообложения с 2021 года, нужно не позднее 15 января 2021 года подать в ИФНС по месту нахождения (жительства) уведомление по форме № 26.1-3 (п. 6 ст. 346.3 НК РФ; Приказ ФНС России от 28.01.2013 № ММВ-7-3/41@).

Порядок расчёта ЕСХН

Ставка налога составляет от 0 до 6 % в зависимости от регионального законодательства (п. 1 ст. 346.8 НК РФ). Объект налогообложения — доходы, уменьшенные на ограниченный перечень расходов (ст. 346.4 НК РФ).

Доходы и расходы учитываются по кассовому методу. Авансы включаются в доход по дате получения; расходы на товары учитываются после их продажи. Расходы на ОС и НМА учитываются после ввода в эксплуатацию в течение календарного года равными долями каждое полугодие (ст. 346.5 НК РФ).

Учёт, отчётность и уплата налога при ЕСХН

Предприниматели ведут налоговый учёт в книге учёта доходов и расходов (Приказ Минфина РФ от 11.12.2006 № 169н), организации — на основании данных бухучёта. Налоговая декларация сдаётся только по итогам года (п. 8 ст. 346.5, п. 2 ст. 346.10 НК РФ).

Авансовый платёж уплачивается за январь-июнь не позднее 25 июля, налог — не позднее срока подачи декларации (ст. 346.7, п.п. 2 и 5 ст. 346.9 НК РФ).

Налог на профессиональный доход (НПД)

Кто вправе применять НПД

Налог на профессиональный доход ещё называют самозанятостью — он действует почти по всей России, а с 1 июля 2020 года все регионы РФ получили право вводить этот спецрежим на своей территории (ст. 1 Федерального закона от 27.11.2018 № 422-ФЗ).

Применять НПД могут физические лица, в том числе ИП без наёмных сотрудников, которые ведут деятельность на территории любого из субъектов РФ, включенного в эксперимент (ст. 2 Федерального закона № 422-ФЗ). Для юридических лиц этот режим недоступен.

Для применения спецрежима нужно соблюдать одновременно следующие условия:

- Получать доход от самостоятельного ведения деятельности или использования имущества.

- Вести деятельность в регионе-участнике эксперимента.

- При ведении этой деятельности не иметь работодателя, с которым заключен трудовой договор. То есть нельзя учесть в НПД доходы, полученные от работодателя. При этом совмещать трудовой договор и самозанятость можно.

- Не привлекать к деятельность на НПД наёмных работников по трудовым договорам.

- Не зарабатывать более 2,4 млн рублей в год.

- Вести деятельность, условия осуществления или доходы от которой не попадают в перечень исключений, указанных в ст. 4 и 6 Федерального закона № 422-ФЗ.

НПД можно платить до тех пор, пока сумма дохода по этому режиму с начала года не достигнет 2,4 млн рублей. После превышения лимита нужно будет платить налоги, предусмотренные другим режимом налогообложения. Сумма месячного дохода не ограничена, то есть можно заработать 2 млн за первый месяц, а потом совсем ничего не зарабатывать.

Какие налоги заменяет НПД

Физические лица без статуса ИП освобождаются от НДФЛ с тех доходов, по которым платят налог на профессиональный доход (ст. 2 Федерального закона № 422-ФЗ).

Индивидуальные предприниматели не уплачивают (ст. 2 Федерального закона № 422-ФЗ):

- НДФЛ с тех доходов, которые облагаются НПД;

- НДС, кроме импортированных в РФ товаров;

- фиксированные страховые взносы.

Как перейти на НПД

Чтобы стать самозанятым, нужно зарегистрироваться в качестве плательщика НПД и получить подтверждение. Без этого применять режим и формировать чеки не получится.

Для регистрации не нужно заполнять бумажные заявления и посещать налоговую, достаточно воспользоваться приложением «Мой налог». Для этого понадобится:

- скан паспорта и фотография на камеру смартфона;

- ИНН и пароль от личного кабинет налогоплательщика-физлица или логин и пароль от портала «Госуслуги».

Как уйти с НПД

Нужно войти в приложение «Мой налог» и нажать кнопку «Сняться с учёта». Далее нужно выбрать одну из причин и подтвердить своё решение.

Снятие с учёта произойдёт автоматически.

Порядок расчёта НПД

Налоговая база по НПД — денежное выражение дохода с начала месяца (ст. 8 Федерального закона № 422-ФЗ). Ставка по налогу зависит от того, кто выплатил вам доходы (ст. 10 Федерального закона № 422-ФЗ):

- 4 % — для расчётов с физлицами;

- 6 % — для расчётов с ИП и юридическими лицами.

Сумму налога можно уменьшить на налоговый вычет в размере не более 10 000 рублей. Для расчётов с физлицами вычет составит 1 % от налоговой базы, для расчётов с юрлицами — 2 %. То есть ставки уменьшатся до 3 и 4 % соответственно.

Расчёт налога полностью автоматизирован — приложение само определит ставку, применит вычет, проконтролирует лимит дохода и посчитает сумму налога к уплате.

Учёт, отчётность и уплата налога при НПД

Самозанятые могут не вести и, как правило, не ведут бухгалтерский учёт. С его основными функциями помогает приложение «Мой налог».

Налоговая декларация по НПД в налоговые органы не представляется (ст. 13 Федерального закона № 422-ФЗ).

Налоговый период по НПД — месяц. Сумму налога по итогам месяца вы узнаете до 12-го числа следующего месяца, а до 25-го числа его нужно будет заплатить любым удобным способом. Можно настроить автоматическое списание суммы налога со счёта (ст. 11 Федерального закона № 422-ФЗ).

Краткий сравнительный обзор спецрежимов

4 % — для доходов от физлиц

6 % — для доходов от ИП и юрлиц

Если патент на срок до 6 месяцев, налог уплачивается полностью не позднее окончания патента.

Если патент на 6—12 месяцев, 1/3 налога не позднее 90 календарных дней после начала патента, 2/3 налога — не позднее окончания

- Патент в 2021 году: новые виды деятельности, налоговый вычет и переход с ЕНВД

- Новые правила УСН с 2021 года

- Налоговые каникулы ИП в 2021 году

- Совмещение спецрежимов в 2021 году

- Как выбрать выгодный налоговый режим в 2021 год

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Справочная / ЕНВД

Отмена ЕНВД в 2021: последние новости и план действий до конца года

С 2021 года ЕНВД всё-таки отменили. Для ИП самый лучший вариант — перейти на патент, смотрите рубрику об этой системе налогообложения в нашей справочной. ООО пришлось выбрать УСН и, как правило, платить больше налогов. Про УСН мы также написали много понятных статей-инструкций.

В статье обсуждаем оба варианта и рассказываем, как подавать заявление о переходе.

Отменят ли ЕНВД в 2021 году? Последние новости

ЕНВД действует до 1 января 2021 года, и чиновники не планируют продлевать этот срок.

Специальные законопроекты для отмены ЕНВД не нужны. Срок действия спецрежима ограничен законом. 1 января 2021 года ЕНВД перестанет действовать автоматически: ч. 8 ст. 5 97-ФЗ от 29.06.2012. Это не новость: об этом известно уже 3 года.

ЕНВД два раза подходил к подобному сроку. Он должен был исчезнуть в 2014 году, потом в 2018. Каждый раз отмену переносили. Предприниматели ожидали очередного переноса в 2020 году, но его, похоже, не будет

Сейчас в Государственной думе рассматривают сразу три законопроекта о продлении ЕНВД. И все они уже получили отрицательные заключения профильных комитетов. Это значит, что шансов на принятие у них почти нет.

Следующее чтение запланировано на ноябрь 2020 года, следить за судьбой законопроектов можно по ссылкам:

После отмены ЕНВД налогоплательщиков снимут с учёта автоматически, без дополнительных заявлений. Останется только сдать декларацию и заплатить налог до 20 января 2021 года.

Почему ЕНВД отменяют? Аргументы чиновников

— ЕНВД — налог, который ввели в 1998 году по принципу «лучше, чем ничего». Времена изменились: программы налоговой стали умнее, бизнес перешёл на онлайн-кассы. Налоговая знает реальные доходы — и будет требовать процент с них.

— ЕНВД — несправедливый налог. Компании на УСН платят намного больше. Вменённый доход меньше реального в среднем в 27 раз.

— ЕНВД подходит для серых схем. Фирмы уменьшают НДС, когда проводят товар через цепочку однодневок. Если конечный покупатель применяет ЕНВД, экономия будет и на налоге с доходов.

Что делать дальше?

Пора выбирать новую систему налогообложения. Критерии для выбора — это ограничение режима и налоговая нагрузка. Выбирайте тот режим, который позволит вам платить меньше налогов, и проверьте, что имеете право его применять.

Если ничего не сделать, с 1 января 2021 года вы окажетесь на общей системе налогообложения (ОСНО). На ОСНО большие налоги и сложный учёт. Если совмещаете ЕНВД с УСН, вы останетесь на УСН.

Патент и УСН тоже можно совмещать. Часто делают так: один или несколько видов деятельности переводят на патент, а по остальными работают по УСН. К примеру, одеждой из натурального меха нельзя торговать на патентной системе, поэтому за шубы платят УСН, а за пуховики — патент.

Патент: лучшая альтернатива ЕНВД для ИП в 2021 году

С 1 января 2021 года по разрешённым видам деятельности патентная система станет почти полным аналогом ЕНВД, но есть и ограничения:

- На патентную систему налогообложения могут перейти только ИП.

- Патент выдают для определенных видов деятельности на ограниченной территории — в вашем регионе должен быть принят соответствующий закон.

- Среднее кол-во сотрудников не может превышать 15 человек, а годовой доход — не больше 60 млн рублей в год.

- Нельзя торговать маркированной обувью, меховой одеждой и лекарствами.

- Не подойдёт для интернет- и оптовой торговли.

- С 2021 года запретят применять патент для грузовых и пассажирских перевозок, если в автопарке более 20 транспортных средств.

Интересно, что сотрудников считают только по патентной деятельности, а годовой доход будут суммировать с УСН. После превышения лимита в 60 млн рублей предприниматель теряет право применять патентную систему.

На патенте не сдают отчёты, ведут только Книгу учёта доходов (КУД). За сотрудников отчитываться всё равно нужно — так же, как на других режимах налогообложения.

Патент можно купить на срок от 1 до 12 месяцев в рамках календарного года. Величина налога известна заранее и не зависит от фактического дохода, что делает патент максимально похожим на вменёнку.

Кроме того, c 1 января 2021 года стоимость патента разрешат уменьшать на страховые взносы за ИП и за сотрудников, а максимальную площадь зала для общепита и розницы увеличат до 150 квадратных метров.

Другими словами, если вы ИП и сейчас работаете на ЕНВД, то сможете перейти на патент с начала следующего года.

Стоимость патента на 2021 станет известна после 1 декабря 2020 года, когда все регионы примут свои законы об изменении патентной системы. По этой же причине не стоит подавать заявление на патент раньше начала декабря.

К сожалению, пока в калькуляторе нет информации на 2021 год, поэтому узнать точную сумму налога прямо сейчас не получится. Возможно, стоимость патента по отношению к 2020 изменится, но вряд ли разница будет значительной. Надеемся, что налоговая обновит калькулятор в декабре.

Если выбрали патент, подайте заявление в налоговую по месту ведения деятельности. Чтобы получить патент с 1 января 2021, успевайте до 31 декабря.

УСН: единственный вариант для организаций и подстраховка от ОСНО для всех

Ограничения по УСН в 2021 году: годовой доход — до 200 млн рублей, а количество сотрудников — до 130 человек в год.

Упрощённая система налогообложения хороша тем, что распространяется на всю деятельность ИП или организации. На УСН вы можете одновременно продавать кроссовки в торговом центре, открыть интернет-магазин электроники и заниматься разработкой ПО для иностранных заказчиков. Все доходы облагаются по одной ставке. Вы сдаёте одну декларацию в налоговую по месту регистрации.

Упрощёнка бывает двух видов: «Доходы» и «Доходы минус расходы». В первом случае налоговая база рассчитывается только по доходам, а во втором — с разницы между доходами и расходами.

УСН «Доходы минус расходы» обычно выбирают для торговли или другого бизнеса с высокой долей расходов. Особенность режима в том, что расходы необходимо подтверждать документами: накладными, актами и платёжками. Налоговая часто их запрашивает, чтобы убедиться в правильности расчётов.

На УСН налог платят ежеквартально, а декларацию сдают раз в год. Ещё ведут Книгу учёта доходов и расходов (КУДиР), но сдавать её нужно только по запросу из налоговой.

Ставки по налогу устанавливают регионы. На УСН «Доходы» она составляет от 1 до 6 %, «Доходы минус расходы» — от 5 до 15 %.

Из-за пандемии в некоторых субъектах Федерации ставки по УСН снизили. Так в Архангельской области до конца 2021 года УСН «Доходы» — 4 %, в Республике Дагестан — 3 %. В Республике Коми пониженные ставки действуют до 31 декабря 2022 года: УСН «Доходы» — 3%, УСН «Доходы минус расходы» — 7,5%.

Проверьте, региональный закон по УСН после 1 декабря. Есть вероятность, что ставка в 2021 году будет меньше, чем в 2020.

💡 Совет: чтобы сравнить налоговую налоговую нагрузку на УСН и патенте, воспользуйтесь нашим калькулятором. Это самый удобный способ разобраться, какой режим выгоднее.

Помните, что расчёты основаны на параметрах 2020 года. Например, калькулятор не уменьшает стоимость патента на страховые взносы, хотя с 1 января 2021 года это будет возможно. Опять же всё дело в законах. Поправки в Налоговый кодекс об изменениях в патенте вступят в силу с начала следующего года. К тому же регионы не опубликовал свои законы на 2021 год ни по патенту, ни по УСН. И вряд ли это произойдёт раньше 1 декабря.

Подайте уведомление о переходе на УСН до 31 декабря 2020 года. Отнесите его в инспекцию по месту регистрации или отправьте через личный кабинет налогоплательщика с помощью электронной подписи. Если не успеть до конца 2020, то следующее «окно» для смены режима откроется только через год.

Даже если выбрали патент, подайте заявление на УСН. Тогда доходы по другим видам деятельности автоматически перейдут на упрощёнку. Пусть будет на всякий случай, чтобы не попасть на ОСНО и большие налоги.

Читайте также: