Декларация по налогу на рекламу в 1с

Опубликовано: 22.09.2024

Обновлено 10.02.2021 г.

Предварительные настройки

В настройках Налога на прибыль (Главное – Налоги и отчеты – Налог на прибыль) указываются следующие значения:

- Ставки налога в федеральный и региональный бюджеты (по умолчанию 3% и 17%)

- Метод начисления амортизации, согласно Учетной Политики организации

- Способ погашения стоимости спецодежды и спецоснастки

- Необходимость формирования резерва по сомнительным долгам

- Перечень прямых расходов

- Номенклатурные группы реализации продукции и услуг

- Порядок уплаты авансовых платежей

Декларация по налогу на прибыль

Создать декларацию по Налогу на прибыль можно, перейдя в раздел Отчеты – 1С-Отчетность - Регламентированные отчеты – Создать – Декларация по налогу на прибыль. Далее указывается организация (если в базе ведется учет по одной организации, она будет автоматически выбрана), период, за который будет составляться декларация и редакция формы.

По умолчанию в декларацию добавлены все листы, разделы и приложения. Настроить их отображение можно по кнопке «Еще» - Настройки – Свойства разделов, установив на нужные разделы флажок Показывать и снять с тех, которые не заполняются.

Титульный лист Декларации по налогу на прибыль заполняется на основании данных из карточки организации (Главное – Организации). Белые поля заполняются автоматически на основании данных из карточки организации. Желтые поля доступны к редактированию. При внесении изменении в данные справочника «Организации», для того чтобы данные обновились и в отчете нажмем кнопку Еще – Обновить.

По умолчанию Декларация заполняется для предоставления в налоговый орган по месту нахождения организации, а также номер корректировки «0». Налоговый период (код) и Отчетный год заполняются автоматически в зависимости от того, какой период был выбран в при создании Декларации.

Поле «Достоверность и полноту сведений, указанных в декларации, подтверждаю» заполняем кодом 1, если отчетность подписывает руководитель, кодом 2, если подписантом является представитель.

Датой подписи по умолчанию считается дата создания Декларации.

Для заполнения данных Декларации по налогу на прибыль нажмем кнопку «Заполнить».

Лист 02 заполняется автоматически, за исключением строк 070-080, 130, 220-267, 290-340 и 350-351. При этом эти строки заполняются вручную с учетом предыдущей декларации в рамках календарного года:

- строка 220 = (строка 190+строка 300) предыдущей Декларации

- строка 230 = (строка 200+строка 310) предыдущей Декларации

- строка 290 = строка 180 текущей Декларации – строка 180 предыдущей Декларации

- строка 300 = строка 190 текущей Декларации – строка 190 предыдущей Декларации

- строка 310 = строка 200 текущей Декларации – строка 200 предыдущей Декларации

- строка 320 = строка 290

- строка 330 = строка 300

- строка 340 = строка 310

Приложение 1 к Листу 02 заполнится автоматически, за исключением строк 021-027, которые заполняются вручную при необходимости.

Приложение 2 с Листу 02 заполняется автоматически показателями прямых (строки 010-030), косвенных (строка 040) и внереализационных расходов (строка 200).

Подразделы 1.1 и 1.2 Раздела 1 заполняются автоматически на основании данных из Раздела 02. При внесении изменений в Раздел 02, «Заполнить Подраздел 1.1 по данным декларации» для актуализации данных, аналогично для Подраздела 1.2.

Чтобы расшифровать показатель и понять из чего сложилась та или иная сумма в Декларации, предусмотрена кнопка «Расшифровать». Выделяем ячейку для расшифровки и жмем кнопку «Расшифровать».

На экране появится расшифровка, которую также можно детализировать, дважды нажав на интересующую сумму.

По итогам заполнения данных можно провести проверку по кнопке Проверка. Доступна проверка на контрольные соотношения и выгрузку. Проверка в Интернете доступна пользователям с подключенным сервисом 1С-Отчетность.

Предусмотрена также возможность выгрузки и печати Декларации по одноименным кнопкам на верхней панели. При выгрузке имя файлу присваивается автоматически.

Рассмотрим как отразить нормируемые расходы на рекламу в 1С 8.2 Бухгалтерия 2.0 на примере. Изучим пошагово как определить сумму нормируемых расходов на рекламу, расчет налога на прибыль с учетом расходов на рекламу, а также как отражаются рекламные расходы в декларации по налогу на прибыль.

Учет расходов на рекламу в 1С 8.2

Рассмотрим пример. Допустим, ООО «Рекламное агентство РА» оказывает АО «Шторкин Дом» услуги по рекламе в метрополитене в марте месяце. Необходимо:

- Провести в базе все операции, связанные с реализацией товаров, работ и услуг за I квартал.

- Оформить Операцию №1 по отражению рекламных услуг в учете и регистрации счета-фактуры от поставщика.

- Определить сумму нормируемых расходов на рекламу за I квартал.

- Списать «входной» НДС, относящийся к рекламным расходам, которые не учитываются для целей налогообложения прибыли.

- Создать и провести регламентный документ «Закрытие месяца» за январь – март.

- Проверить правильность закрытия счета 26 по налоговому и бухгалтерскому учету, а также проверьте проводки, формируемые документом «Расчет налога на прибыль».

- Определить разницы в соответствии с ПБУ 18/02 и заполните «внутренний» файл.

- Сформировать регистры налогового учета.

- Заполнить декларацию по налогу на прибыль за I квартал.

Для того чтобы определить сумму расходов на рекламу, принимаемых для целей налогообложения прибыли, необходимо провести документы:

- на реализацию услуг для ООО «Этюд» на сумму 20 000 euro от 24.01.2013г.;

- на реализацию услуг для ООО «Этюд» на сумму 300 000 руб. от 27.01.2013г.;

- на выпуск готовой продукции документ «Отчет производства за смену» от 27.01.2013г.;

- на реализацию продукции для ООО «Торговая компания “Дом”» на сумму 42 300 руб. от 31.01.2013г.;

- на реализацию услуг для ООО «Этюд» на сумму 350 000 руб. от 28.02.2013г.;

- на реализацию услуг для ООО «Этюд» на сумму 400 000 руб. от 30.03.2013г.

Параметры для выполнения операции №1:

Шаг 1. Поступление рекламных услуг

При оприходовании рекламных услуг в 1С 8.2 необходимо заполнить закладку «Услуги» документа «Поступление товаров и услуг», на которой необходимо указать счет затрат и субконто к нему по БУ и также счет затрат и субконто к нему по НУ:

- В строчке Счет затрат (БУ) указываем счет затрат 26 «Общехозяйственные расходы»;

- В качестве Субконто 1 (БУ) указываем статью затрат «Расходы на рекламу (нормируемые)»;

- В качестве Субконто 1 (НУ) указываем статью затрат «Расходы на рекламу (нормируемые)». Вид расхода этой статьи должен быть таким же – «Расходы на рекламу (нормируемые)», тогда для целей налогового учета при закрытии месяца программа 1С 8.2 автоматически будет рассчитывать сумму расходов на рекламу, подлежащую включению в расходы по налоговому учету:

Шаг 2. Проводки по оприходованию рекламных услуг

В момент проведения документа невозможно определить сумму нормируемых расходов, которая должна быть включена в расход, так как эта сумма должна составлять не более 1% выручки, рассчитанной нарастающим итогом с начала года. Поэтому, в момент проведения документа «Поступление товаров и услуг» формируется одинаковая проводка по БУ и по НУ на одинаковую сумму по статье расходов «Расходы на рекламу (нормируемые)»:

- Дт 26 Кт 60.01 сумма 42 372,88 руб. (сумма рекламных услуг без НДС):

Определяется сумма нормируемых расходов, которая подлежит включению в расходы по налоговому учету в момент закрытия месяца и проведения регламентного документа «Закрытие счетов 20, 23, 25, 26».

Шаг 3. Расчет нормируемых расходов на рекламу

Для того чтобы определить размер расходов на рекламу, которые можем включить в расходы для расчета налога на прибыль, необходимо найти выручку без учета НДС, которая учитывается по Налоговому учету.

Для определения суммы выручки сформируем Оборотно-сальдовую ведомость по счету 90.01.1 «Выручка по деятельности с основной системой налогообложения» – вид учета НУ (меню Отчеты – Оборотно-сальдовую ведомость по счету):

Из ОСВ видно, что сумма выручки по налоговому учету с начала года составила 1 610 532,21 руб. Следовательно, в состав нормируемых расходов на рекламу за 1 квартал можно включить сумму 16 105,32 руб. (1 610 532,21 руб. * 1%).

В соответствии с разъяснениями Минфина в Книгу покупок можно включить «входной» НДС, предъявленный поставщиком, только по сумме расходов, которые будут учтены для расчета налога на прибыль:

- Сумма расходов на рекламу (без НДС) – 42 372,88 руб.;

- Сумма «входного» НДС – 7 627,12 руб.;

- Сумма расходов на рекламу, которые будут включены в расходы по налогу на прибыль – 16 105,32 руб.;

- Сумма «входного» НДС, включаемого в книгу покупок – 2 456,74 руб.

Для того чтобы данная сумма НДС была включена в Книгу покупок автоматически, необходимо оставшуюся сумму НДС 5 170,38 руб. (7 627,12 руб. – 2 456,74 руб.) списать с помощью документа Списание НДС.

Шаг 4. Списание «входного» НДС

Рассмотрим создание и заполнение документа «Списание НДС» в 1С 8.2. Создание документа – меню Покупка – Ведение книги покупок – Списание НДС – кнопка «Добавить:

Заполнение закладки «Счет списания НДС»:

- в строчке Счет – счет расходов по БУ, куда будет списываться «входной» НДС, не принимаемый к вычету;

- в строчке Субконто 1 к счету расходов – Прочие расходы и доходы – статья затрат из справочника Прочие доходы и расходы;

- Списываемый «входной» НДС нельзя учитывать в составе расходов, уменьшающих налогооблагаемую базу по налогу на прибыль. Поэтому, при создании статьи расходов Списание НДС (не учит. в НУ) в справочнике Прочие расходы и доходы необходимо в графе Принятие к НУ снять флажок:

Проводки при списании «входного» НДС по бухгалтерскому учету

При списании «входного» НДС формируется проводка по кредиту счета 19.04 «НДС по приобретенным услугам»:

- Дт 91.02 Кт 19.04 – на сумму списанного «входного» НДС по части рекламных услуг, не принимаемых для учета налога на прибыль:

Проводки при списании «входного» НДС по налоговому учету

В регистрах накопления по НДС была сформирована запись: в регистре НДС предъявленный с видом движения Расход – событие НДС списан на расходы. Производится списание «входного» НДС из регистра, в момент его списания на расходы:

Шаг 5. Расчет налога на прибыль с учетом ПБУ 18/02 при расходах на рекламу

Регламентная операция – Документ «Закрытие счетов 20, 23, 25, 26». В момент проведения данной операции производится расчет нормируемых расходов на рекламу по налоговому учету. Для его проверки обратимся к оборотно-сальдовой ведомости по счету 90.01.1 «Выручка по деятельности с основной системой налогообложения» и посмотрим выручку от реализации за 1 квартал:

Из ОСВ видно, что сумма выручки по налоговому учету с начала года составила 1 610 532,21 руб. Следовательно в состав нормируемых расходов на рекламу за 1 квартал можно включить сумму 16 105,32 руб. (1 610 532,21 руб. * 1%).

Теперь рассмотрим проводки, формируемые регламентным документом «Закрытие счетов 20, 23, 25, 26»:

Проводки по расходам на рекламу по бухгалтерскому учету

Организация применяет метод директ-костинг, согласно которому вся сумма накопленных затрат на счете 26 «Общехозяйственные расходы» полностью списывается в конце месяца на финансовый результат. В нашем примере – в дебет счета 90.08.1 «Управленческие расходы по деятельности с основной системой налогообложения»:

- Дт 90.08.1 Кт 26 сумма 42 372,88 руб.

Проводки по расходам на рекламу по налоговому учету

В составе нормируемых расходов на рекламу признается сумма не более 1% от выручки:

- Дт 90.08.1 Кт 26 сумма 16 105,32 руб.

Проводки по расходам на рекламу по ПБУ 18/02

По БУ признаны расходы на рекламу в большем размере – 42 372,88 руб., чем по НУ – 16 105,32 руб., поэтому образовывается Постоянная положительная разница:

- В БУ в расходы включаем в НУ не включаем – Постоянная положительная разница;

- Дт 90.08.1 Кт 26 сумма 26 267,56 руб. (42 372,88 руб – 16 105,32 руб.) – Проводка по признаку ПР.

Регламентная операция – Документ «Расчет налога на прибыль»

Постоянная положительная разница не приводит к уменьшению налога на прибыль как в текущем отчетном периоде, так и в последующих периодах, поэтому рассчитывается Постоянное налоговое обязательство (ПНО) по формуле:

Проводки, формируемые документом «Расчет налога на прибыль»:

Проверим расчет Постоянного налогового обязательства (ПНО):

- Постоянная положительная разница составила:

- Ставка налога на прибыль – 20%;

- ПНО (списанный НДС) = 5 170,38 * 20% = 1 034,08 руб.

- ПНО (расходы реклама сверхнорм) = 26 267,56 * 20% = 5 253,51 руб.

- Итого: 1 034,08 + 5 253,51 = 6 287,59 руб.

- Расчет постоянного налогового обязательства произведен правильно.

Шаг 6. Отражение рекламных расходов в регистрах налогового учета

Отражение в регистре учета хозяйственных операций

В момент отражения операции оприходования рекламных услуг – документ Поступление товаров и услуг, в 1С 8.2 формируются записи в регистре учета операций приобретения имущества, работ, услуг, прав.

Отражение в регистре сбора информации о наличии и движении объектов налогового учета

В момент отражения операции оприходования рекламных услуг – документ Поступление товаров и услуг, в 1С 8.2 формируются записи в регистре учета операций по движению дебиторской и кредиторской задолженности.

Отражение в справке-расчете «Нормируемые расходы»

В момент закрытия месяца – документ «Закрытие счетов 20, 23, 25, 26», в 1С 8.2 производится расчет нормируемых расходов, которые в дальнейшем и будут отражены в Декларации по налогу на прибыль.

Шаг 7. Заполнение декларации по налогу на прибыль с учетом расходов на рекламу

Для проверки заполнения декларации в 1С 8.2 обратимся к данным ОСВ, сформированной по признаку Налоговый учет:

Данные о нормируемых расходах попадают в состав косвенных расходов в Приложение №2 к Листу 02 – Косвенные расходы, всего – 16 105 руб:

ГАРАНТ:

См. форму налоговой декларации в редакторе MS-Excel

Горсовета депутатов Калининграда

от 17 сентября 2003 г. N 352

| Почтовый индекс | |||||||||

| Субъект Российской Федерации | Код | ||||||||

| Район | |||||||||

| Город | |||||||||

| Населенный пункт (село, поселок и т.д.) | |||||||||

| Улица (проспект, переулок и т.д.) | |||||||||

| Номер дома (владения) | |||||||||

| Номер корпуса (строения) | |||||||||

| Номер квартиры (офиса) | |||||||||

| Контактный телефон: Руководителя ______________________ Гл. бухгалтера ______________ | |||||||||

| Почтовый индекс | |||||||||

| Субъект Российской Федерации | Код | ||||||||

| Район | |||||||||

| Город | |||||||||

| Населенный пункт (село, поселок и т.д.) | |||||||||

| Улица (проспект, переулок и т.д.) | |||||||||

| Номер дома (владения) | |||||||||

| Номер корпуса (строения) | |||||||||

| Номер квартиры (офиса) | |||||||||

| Контактный телефон: Руководителя ______________________ Гл. бухгалтера ______________ | |||||||||

| В случае неуказания ИНН или изменения учетных данных в периоде, за который представляется декларация, указывается | |||||||||

| Дата рождения* | |||||||||

| Место рождения* | |||||||||

Пол:* | |||||||||

| Гражданство* | |||||||||

| Вид документа, удостоверяющего личность | Код | ||||||||

| Серия | |||||||||

| Номер | |||||||||

| Дата выдачи документа | |||||||||

| Адрес места жительства в Российской Федерации** | X | ||||||||

| Почтовый индекс | |||||||||

| Субъект Российской Федерации | Код | ||||||||

| Район | |||||||||

| Город | |||||||||

| Населенный пункт (село, поселок и т.д.) | |||||||||

| Улица (проспект, переулок и т.д.) | |||||||||

| Номер дома (владения) | |||||||||

| Номер корпуса (строения) | |||||||||

| Номер квартиры | |||||||||

| N п/п | Основание | Сумма, рублей |

Инструкция

по заполнению налоговой декларации по налогу на рекламу

С изменениями и дополнениями от:

5 ноября 2003 г.

1. Налоговая декларация по налогу на рекламу представляется в соответствующий налоговый орган организациями и индивидуальными предпринимателями являющимися согласно действующему законодательству плательщиками налога, включая лиц, имеющих право на льготы.

2. Налоговая декларация состоит из следующих составных частей:

- раздел по расчету суммы налога на рекламу

3. Поля налоговой декларации заполняются печатными буквами. Исправления в декларации не допускаются.

4. Срок представления плательщиком декларации установлен "Положением о местных налогах и сборах", утвержденным нормативно-правовым актом органа местного самоуправления муниципального образования.

5. Раздел по расчету суммы налога на рекламу включает показатель кода Общероссийского классификатора объектов административно-территориального деления (ОКАТО) территории муниципального образования, где аккумулируются денежные средства от уплаты налога на рекламу, а также код вида дохода от уплаты налога на рекламу в соответствии с Классификацией доходов бюджетов Российской Федерации (КБК).

6. Каждая страница налоговой декларации (за исключением страницы 1 титульного листа) в строке "Достоверность и полноту сведений, указанных на данной странице, подтверждаю" заверяется подписью одного из лиц, подписавших налоговую декларацию на странице 1 титульного листа. В конце каждой страницы проставляется подпись и дата подписания.

7. Раздел 1 листа "Г" налоговой декларации заполняется рекламодателями, раздел 2 заполняется рекламораспространителями и рекламопроизводителями. В том случае, когда рекламораспространитель (рекламопроизводитель) является также рекламодателем, заполняются оба раздела налоговой декларации.

8. При составлении раздела "Расчет налога на рекламу" должны быть соблюдены следующие контрольные соотношения:

8.1. Строка 100 = стр. 101 + стр. 102

8.2. Ставка налога (стр. 200) установлена "Положением о местных налогах и сборах"

8.3. Стр. 101 х стр. 200 = стр. 301 + стр. 302

8.4. Стр. 303 = стр. 102 х стр. 200

8.5. Стр. 400 = стр. 103 х стр. 200

8.6. В строках 401 - 403 указывается сумма льготы по налогу (гр.3) и основание ее представления в кратком изложении (дата, номер решения городского Совета депутатов г. Калининграда и содержание льготы) (гр. 1).

8.7. Стр. 400 = стр. 401 + стр. 402 + стр. 403

8.8. Стр. 500 = стр. 302 + стр. 303 - стр. 400

8.9. В стр. 800 указывается сумма налога на рекламу, полученная рекламопроизводителем (рекламораспространителем) при выполнении рекламных работ для других рекламодателей.

Строка 800 = стр. 600 х стр. 700

9. По строкам "Справка специалиста (инспектора) отдела ввода данных" специалистом (инспектором), осуществляющим разноску начисленных сумм налога в лицевой счет налогоплательщика, делается отметка о разнесенной в лицевой счет налогоплательщика сумме начисленного налога, проставляется должность специалиста (инспектора), Ф.И.О., подпись, дата разноски.

10. По строкам "Отметки работника налогового органа, проводившего камеральную проверку" инспектором, проводившим камеральную налоговую проверку, делается запись о начисленной сумме налога, проставляется должность инспектора, Ф.И.О., подпись, дата камеральной проверки, необходимые пояснения.

11. По строкам "Расчет недопоступивших сумм налога" заполняются данные о суммах налога, недопоступивших в бюджет за счет применяемых налогоплательщиком льгот, а также ссылка на нормы законодательства о налогах и сборах, по которым налогоплательщиком применяется льгота.

Откройте актуальную версию документа прямо сейчас или получите полный доступ к системе ГАРАНТ на 3 дня бесплатно!

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

«Клерк» Рубрика Налоги, взносы, пошлины

Фото Василия Смирного. Кублог

Учет расходов на рекламу

В бухгалтерском учете затраты на рекламу признаются расходами по обычным видам деятельности в полном объеме (п. 5, 7 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н, далее - ПБУ 10/99).

Рекламные расходы нужно признавать в бухгалтерском учете в том отчетном периоде, в котором они имели место независимо от времени их фактической оплаты (п. 18 ПБУ 10/99).

Для целей налогообложения прибыли рекламные расходы подразделяются на нормируемые и ненормируемые (п. 4 ст. 264 НК РФ).

Ненормируемые расходы уменьшают налогооблагаемую прибыль в полном объеме. Их закрытый перечень приведен в пункте 4 статьи 264 НК РФ. Остальные расходы на рекламу являются нормируемыми. Они признаются для целей налогообложения прибыли в размере, не превышающем 1 % выручки от реализации, которая определяется по статье 249 НК РФ.

В связи с тем, что перечень ненормируемых расходов на рекламу является закрытым, налогоплательщику следует внимательно относиться к формулировкам тех затрат, которые в полной мере включаются в состав расходов.

НДС по рекламным расходам принимается к вычету в общем порядке без нормирования (п. 1, п. 2 ст. 171 НК РФ, письмо Минфина России от 23.12.2015 № 03-07-11/75472).

Для признания расходов на рекламу в качестве расходов организации по обычным видам деятельности необходимо иметь документы, подтверждающие оказание рекламных услуг.

Такими документами могут быть, например, договор на оказание рекламных услуг, протокол согласования цен на рекламные услуги, свидетельство о праве размещения наружной рекламы, утвержденный дизайн-проект рекламного стенда, акт оказания рекламных услуг, счета-фактуры от рекламодателей, акт о списании товаров (готовой продукции) и т. д.

Расходы на рекламу в «1С:Бухгалтерии 8» (ред. 3.0)

Пример

В данном примере организация осуществляет рекламные расходы:

- на участие в выставке, уменьшающие налогооблагаемую прибыль, т. е. не нормируемые (абз. 4 п. 4 ст. 264 НК РФ);

- на календари, распространенные среди посетителей выставки, которые признаются для целей налогообложения прибыли в размере, не превышающем 1 % выручки от реализации, т. е. есть нормируемые (абз. 5 п. 4 ст. 264 НК РФ).

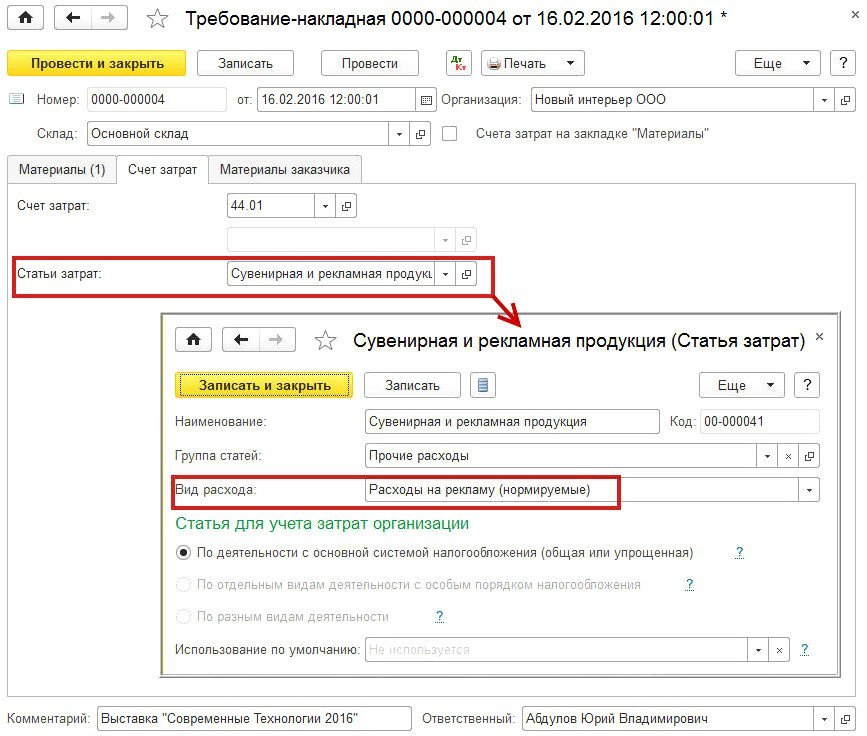

- в полях Счет затрат и Счет затрат (НУ) указывается счет учета 44.01;

- в полях Статьи затрат указывается наименование статьи, которая соответствует ненормируемым рекламным расходам (например, Участие в выставке). В поле Вид расхода в элементе справочника Статьи затрат указывается значение, которое выбирается из предопределенного списка (например, Прочие расходы или Материальные расходы);

- в поле Счет учета НДС указывается счет 19.04 «НДС по приобретенным услугам».

- Дебет 44.01 Кредит 60.01

- - на стоимость рекламных услуг без НДС;

- Дебет 19.04 Кредит 60.01

- - на сумму НДС по рекламным услугам.

В шапке документа нужно указать дату передачи материалов (календарей). Поле Склад заполняется значением, установленным по умолчанию.

Флаг Счета затрат на закладке Материалы следует устанавливать, если списание ТМЦ производится на разные счета затрат или по разной аналитике. В этом случае на закладке Материалы появляются дополнительные столбцы для заполнения счетов затрат. Если флаг не установлен, то появляется дополнительная закладка Счет затрат, где нужно указать счет затрат, куда будут списаны все ТМЦ.

На закладке Материалы в табличной части нужно указать наименование календарей с логотипом, количество и счет учета.

На закладке Счет затрат нужно указать счет и аналитику затрат (рис. 5).

Рис. 5. Списание материалов на нормируемые рекламные расходы

Для автоматического расчета норматива на рекламу в налоговом учете расходы на рекламу (если они нормируются) следует учитывать по статье затрат с видом расходов Расходы на рекламу (нормируемые).

В результате проведения документа Требование-накладная в информационной базе будут сформированы следующие проводки:

- Дебет 44.01 Кредит 10.09

- - на стоимость переданных календарей (50 000,00 руб.).

Допустим, организация ООО «Новый интерьер» не обращалась с соответствующим заявлением в налоговый орган по месту своего учета о намерении отказаться от освобождения налогообложения НДС указанных операций.

Таким образом, в I квартале 2016 года ООО «Новый интерьер» осуществляла как облагаемые, так и не облагаемые НДС операции, что обязывает ее вести раздельный учет затрат в соответствии с пунктом 4 статьи 170 НК РФ. Но в тех налоговых периодах, в которых доля совокупных производственных расходов на операции, не подлежащие налогообложению (освобождаемые от налогообложения), не превышала 5 % общей суммы совокупных производственных расходов раздельный учет можно не вести (п. 4 ст. 170 НК РФ).

По условиям Примера 2 «правило 5 %» в данном налоговом периоде выполнено.

Списание расходов на рекламу с учетом норматива выполняется в регламентной операции с видом Закрытие счета 44 «Издержки обращения».

В результате проведения операции Закрытие счета 44 «Издержки обращения» расходы на участие в выставке, которые учтены в программе как ненормируемые, в полном объеме списываются на счет 90.07.1 и в бухгалтерском и в налоговом учете.

Расходы на распространенные среди посетителей выставки календари, которые были учтены в программе как нормируемые, в бухгалтерском учете в полном объеме списываются на счет 90.07.1, а в налоговом учете - только частично. Между данными бухгалтерского и налогового учетов отражается постоянная разница по рекламным расходам.

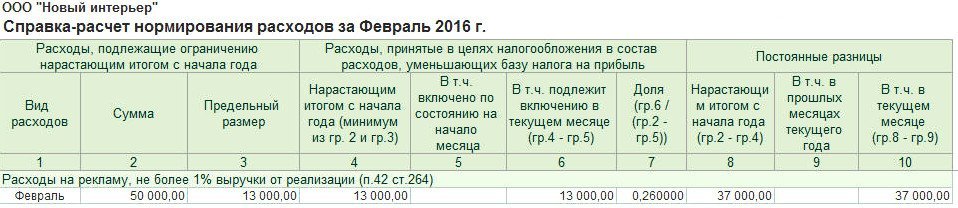

Рассмотрим подробно, каким образом выполняется расчет списания в соответствии с пунктом 4 статьи 264 НК РФ:

- выручка (без учета НДС) нарастающим итогом с начала года составляет 1 300 000,00 руб.;

- норматив (предельный размер нормируемых расходов) составляет 13 000,00 руб. (1 300 000,00 руб. х 1 %);

- нормируемые расходы нарастающим итогом с начала года составляют 50 000,00 руб.;

- расходы, принятые в целях налогообложения в состав расходов, уменьшающих базу по налогу на прибыль, составляют 13 000,00 руб. (нарастающим итогом с начала года);

- сумма постоянных разниц нарастающим итогом с начала года составляет 37 000,00 руб.

Рис. 6. Справка-расчет нормирования рекламных расходов

В Приложении № 2 к Листу 02 декларации по налогу на прибыль организаций сумма нормируемых и ненормируемых рекламных расходов попадет в строку 040 «Косвенные расходы - всего» вместе с другими коммерческими (за исключением транспортных) и управленческими расходами.

Оставшаяся часть рекламных расходов может быть в дальнейшем списана в налоговом учете, если эти расходы уложатся в норматив.

Норматив рассчитывается нарастающим итогом, поэтому до конца текущего года у организации есть возможность (при увеличении выручки от реализации товаров (работ, услуг)) включать в расходы оставшуюся часть расходов на рекламу.

Если по состоянию на 31.12.2016 года часть рекламных расходов до конца не спишется, то она будет отнесена при реформации баланса на финансовые результаты, не уменьшающие базу налога на прибыль.

Декларация по налогу на прибыль в 1С:ERP отражает доходы и расходы, принимаемые для расчета налоговой базы по налогу на прибыль.

Метод расчета налога на прибыль в соответствии с ПБУ 18 устанавливается в учетной политики организации значением настройки Учет отложенных налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организации»).

Рисунок 1 - Настройки учетной политики по выбору метода для расчета налога на прибыль

Для подтверждения расчета налоговой базы при формировании декларации по налогу на прибыль используются налоговые регистры раздел Регламентированный учет – Бухгалтерский и налоговый учет – Регистры налогового учета. Регистры налогового учета подразделяются на четыре группы:

- регистры учета хозяйственных операций – обобщение информации о фактах хозяйственной деятельности, которые приводят к возникновению объекта налогового учета;

- регистры сбора информации о наличии и движении объектов налогового учета;

- регистры промежуточных расчетов, выполняющих вспомогательную функцию;

- регистры формирования отчетных данных – обобщение информации о признанных доходах и расходах отчетного налогового периода, о расчете налоговой базы и расшифровке отдельных доходов и расходов в декларации по налогу на прибыль.

Рисунок 2 - Регистры налогового учета

Также на формирование налог на прибыль влияет настройка статей расходов. Для Статьи расходов на закладке Регламентированный учет и МФУ в группе реквизитов Классификация расходов для целей налогового учета и отражения в бух. отчетности задается параметр определения расходов текущего налогового периода Принимается к налоговому учету по налогу на прибыль.

Рисунок 3 - Настройка статей расходов

Не все расходы, отражаемые в бухгалтерском учете, принимаются к налоговому учету. Для отражения таких операций расходы в налоговом учете отражаются в составе постоянных или временных разниц.

При регистрации суммовых показателей бухгалтерского и налогового учета, постоянных и временных разниц соблюдается равенство: БУ = НУ + ПР + ВР, где БУ – бухгалтерский учет, НУ – налоговый учет, ПР – постоянная разница, ВР – временная разница.

Рисунок 4 - Показатели БУ, НУ, ПР и ВР в оборотно-сальдовой ведомости

На основании проводок, введенных первичными документами, сформированных постоянных, временных разниц, производится расчет налог на прибыль.

Начисление налога происходит при выполнении процедуры закрытие месяца, в результате которой выполняется регламентная операция Формирование финансового результата и формируется регламентный документ с типом операции Расчет налога на прибыль:

Рисунок 5 - Регламентная операция «Расчет налога на прибыль»

Результат расчета налога на прибыль подтверждается справками-расчетами Регламентированный учет – Бухгалтерский и налоговый учет – Справки-расчеты и используется при заполнении декларации по налогу на прибыль. Для оперативного выявления ошибок данных налогового учета и учета разниц в оценке активов и обязательств осуществляется при помощи отчета Анализ учета по налогу на прибыль (Раздел Регламентированный учет – Отчеты). Отчет применяется для организаций, по которым ведется учет постоянных и временных разниц при расчете налога на прибыль.

Каждый блок данной схемы может быть расшифрован в более детальную схему, из которой, в свою очередь, можно получить производный отчет с детализацией до первичного документа.

Рисунок 6 - Анализ учета по налогу на прибыль

Для формирования декларации необходимо перейти в раздел Регламентированный учет – 1С отчетность – Регламентированные отчеты.

Создаем декларацию по налогу на прибыль. Заполняем титульный лист, номер корректировки должен быть нулевым. При подаче уточненных деклараций номер корректировки будет увеличен. По кнопке Заполнить заполняются разделы декларации:

Рисунок 7 - Заполнение декларации по налогу на прибыль

В разделе 1.1 отражается сумма к уплате в разрезе бюджетов:

Рисунок 8 - Раздел 1.1 декларации по налогу на прибыль

На листе 02 отображается общая сумма доходов и расходов и расчет налога на прибыль и авансовых платежей:

Рисунок 9 - Заполнение листа 02 декларации по налогу на прибыль

Лист 02 В Приложение 1 листа 02 отображает более подробную расшифровку доходов, а в Приложение 02 – расшифровку расходов.

По многим строкам декларации можно увидеть более подробную детализацию. Для этого следует выбрать ячейку и нажать кнопку Расшифровать.

После того, как декларация была сдана, устанавливается статус Сдано.

Рисунок 10 - Работа с декларацией по налогу на прибыль

Вы можете взять 1С:ERP в аренду, включая обслуживание этой конфигурации.

Читайте также: