Что значит заявление зарегистрировано в налоговой

Опубликовано: 15.05.2024

ИП из Липецка занимался ремонтными работами: ремонтировал здания больниц и школ, чинил отопление, фасады и делал внутреннюю отделку.

Предприниматель работал на упрощенке: сдавал декларации по УСН, платил по ней же налоги и не заявлял вычеты по НДС. Налоговая провела проверку и посчитала, что ИП работает на общем режиме, а значит должен доплатить налоги.

Аргументы ИП

Предприниматель сказал, что отдавал уведомление налоговой, но копии у него не осталось — она хранилась у брата и потерялась при переезде. В качестве свидетеля Завен представил того самого брата. Брат подтвердил, что ходил вместе с Завеном в налоговую и видел, как он подавал заявление.

Аргументы налоговой

Налоговая заявила, что уведомления она не получала — отметки об этом нет ни в журнале регистрации корреспонденции, ни в журнале, где регистрируются заявления на УСН.

Решения судов

Дело разбирали сначала в областном арбитражном суде, потом в Девятнадцатом арбитражном апелляционном суде, и наконец, в Арбитражном суде Центрального округа.

Суд посмотрел журналы регистрации из налоговой и убедился, что заявления от ИП не приходило. Но при этом суд решил, что начислить налоги и штрафы налоговики не могут. Судьи руководствовались такими вещами:

- правилами перехода на упрощенку, которые устанавливает статья 366.13 Налогового кодекса;

- журналом регистрации, который привела налоговая в качестве доказательства;

- действиями налоговой, которая ничего не сказала налогоплательщику.

Налоговый кодекс говорит, что упрощенку нельзя использовать, если не успел подать заявление о переходе в срок. А по словам истца, он подал заявление, когда регистрировался в качестве ИП, значит, сроки нарушены не были.

То, что в журнале регистрации нет заявления, не говорит о том, что заявление не подавали. Логика примерно такая. Налогоплательщик не ставит подпись в журнале, значит, журнал не может быть подтверждением того, что он не подал заявление.

И самое главное — действия налоговой. Инспекция в течение нескольких лет принимала авансовые платежи, налоги и декларации по упрощенке и не возражала. Она не отправила ни отказа в переходе на УСН и не сказала, что уведомление подано не вовремя. А в 2016 году инспекция сама отправила требование заплатить налоги по УСН.

Поэтому по факту, налоговая действовала так, будто ИП правомерно находился на упрощенке и не предъявляла претензий. А значит утверждать, что ИП не имел права работать на УСН, налоговая не может.

Что это всё значит

Артур Дулкарнаев, налоговый юрист:

Безусловно, это положительное для налогоплательщиков решение. Оно важно не только для предпринимателей, которые применяют упрощенную систему налогообложения, но и для всех других налогоплательщиков. Выводы арбитражного суда коррелируют подходу, который нашел отражение, например, в Постановлении Президиума ВАС РФ № 10349/09 по делу № А40-53471/08-118-252. В нем суд указал: «Налогоплательщик вправе предполагать, что у налогового органа нет сомнений в правомерности применения заявленных в декларации налоговых вычетов, если в срок, установленный для проведения камеральной налоговой проверки, налоговый орган не обращается к нему с требованием представить документы, подтверждающие их обоснованность».

Налогоплательщики могут смело использовать это дело в качестве довода в налоговых спорах в подобных ситуациях. Например, заявить его в письменных возражениях на акт налоговой проверки, в апелляционной жалобе на решение налоговой о привлечении к ответственности или в заявлении в суд.

Но хотелось бы обратить внимание: этого спора можно было бы избежать, если внимательнее отнестись к вопросу сохранности документов.

Если у фирмы изменились реквизиты или устав, а налоговая инспекция об этом не знает — предприниматель рискует. Генерального директора при выездной проверке оштрафуют. Результаты тендера, в котором участвовала компания, оспорят. Банк откажет в открытии счёта. Чтобы этого не случилось, сообщите в налоговую об изменениях.

В этой статье содержится подробная инструкция. Для тех, кому некогда читать сейчас, смотрите чек-лист в конце статьи . Положите статью в закладки — прочтёте целиком, когда понадобится.

Общие правила

Новая форма Р13014 введена ФНС для того, чтобы предприниматели могли в одном документе сообщать об изменениях в уставе, смене реквизитов и ошибках, допущенных при регистрации компании.

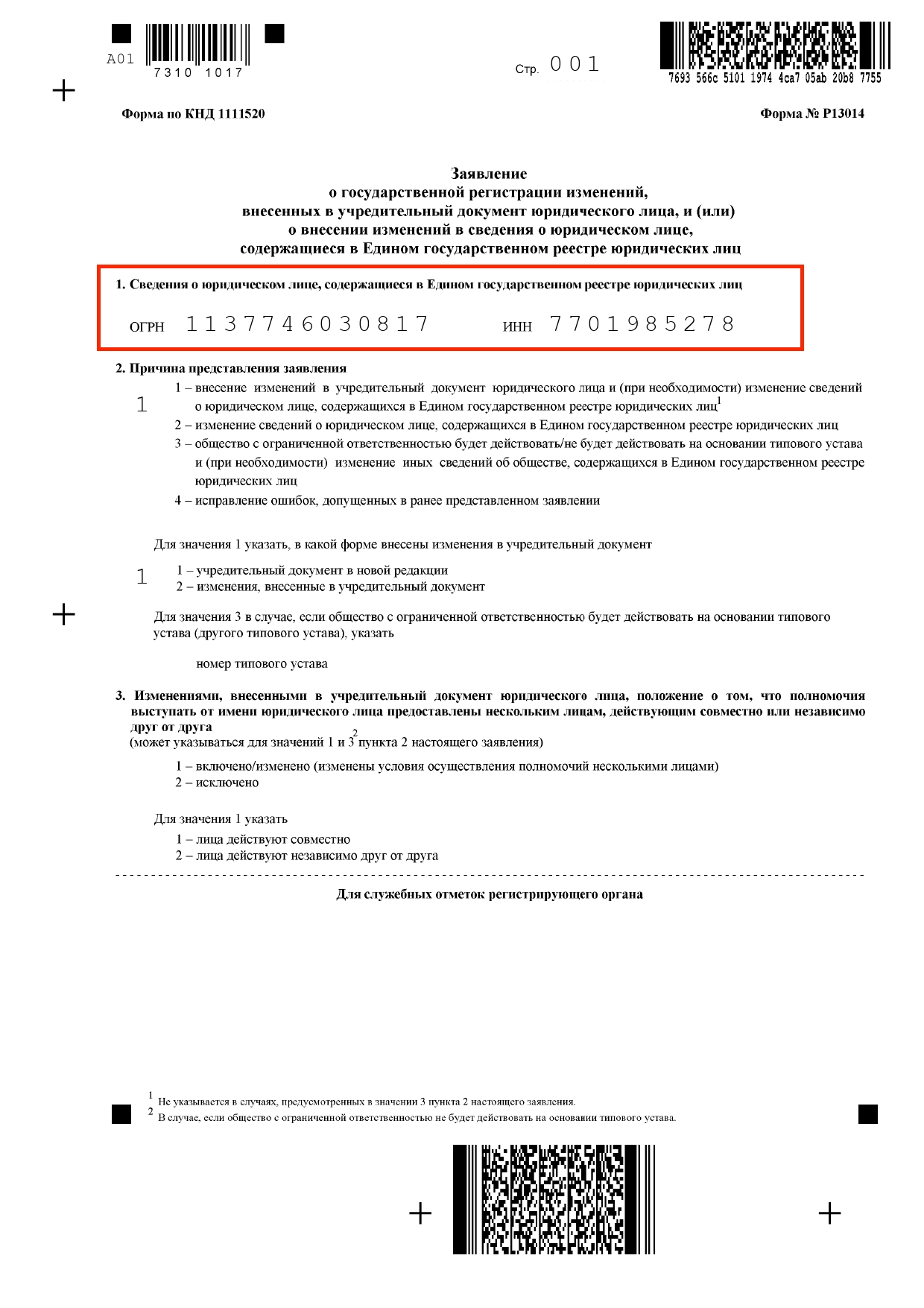

Вот как выглядит титульный лист формы Р13014

Новая форма создана вместо двух других: Р13001, с помощью которой раньше вносили изменения в устав фирмы, и Р14001, которая помогала обновлять сведения в ЕГРЮЛ. Старые формы больше не действуют.

Форма Р13014 не подойдёт, если вы только регистрируете ООО. Как зарегистрировать компанию — в нашей статье по этой ссылке .

Чтобы правильно заполнить форму Р13014, следуйте этим рекомендациям.

Заполняйте только те листы формы, в которые вы вносите изменения . Незаполненные страницы прикладывать к заявлению не нужно.

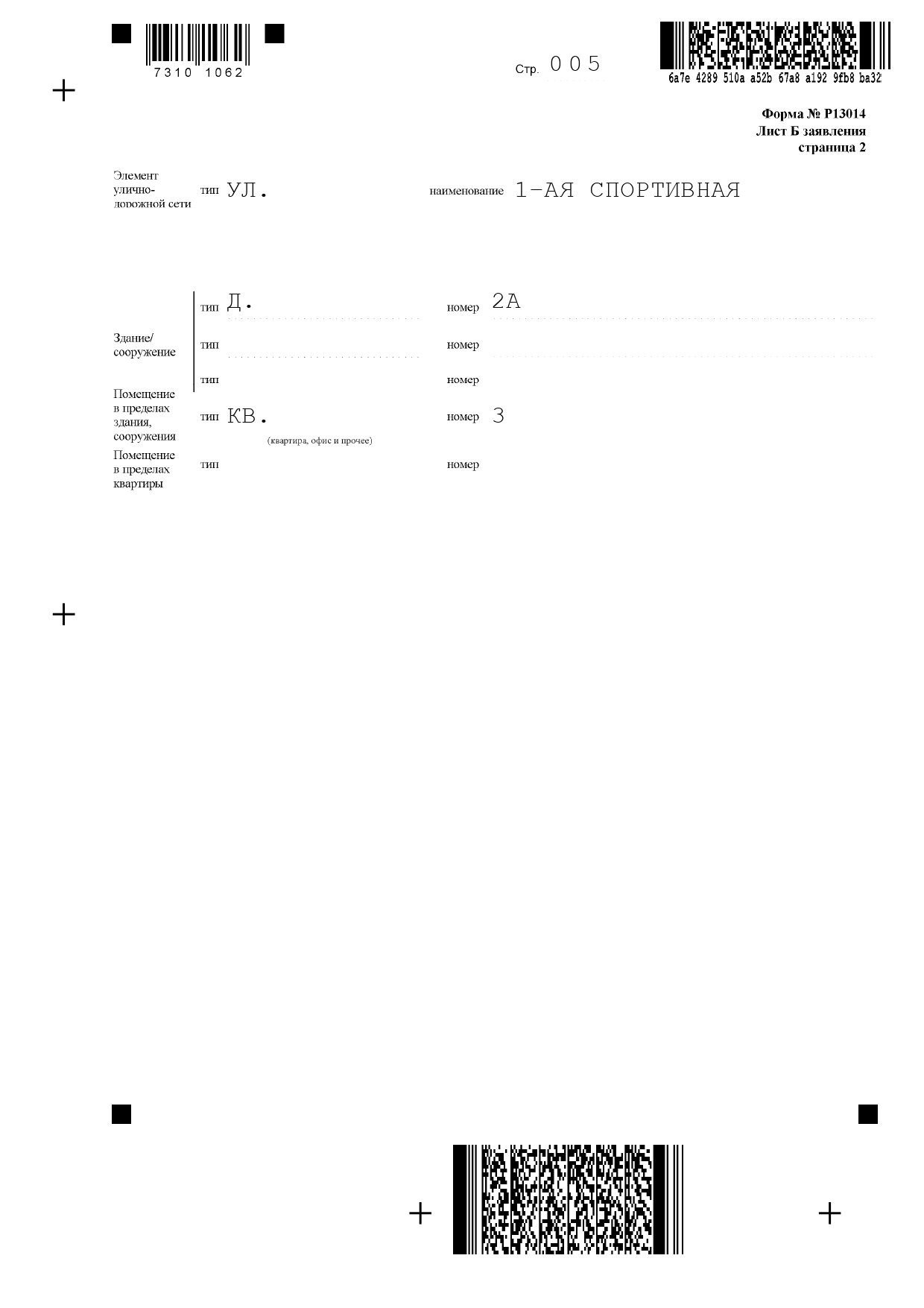

Указывайте сведения о компании и должностных лицах в точности так, как они указаны в документах . Например, если ваш офис находится по адресу ул. 1-ая Спортивная, то так и пишите. Не указывайте «улица Первая Спортивная» — это будет ошибкой, из-за которой налоговая не примет заявление.

Все слова в форме пишите заглавными буквами : одна буква — одна клеточка. Пробел считается отдельным знаком. Поэтому делайте пропуск между словами, оставляя пустую клеточку. Например, если нужно указать серию и номер паспорта, сначала впишите серию, а через пробел — номер документа.

Знак переноса не ставится : если слово не вмещается на одной строке, продолжите его писать на следующей.

А ещё в заявлении не должно быть исправлений и приписок. Если вы обнаружите неточность, исправьте данные и распечатайте форму заново.

Форма Р13014 в pdf и бесплатная программа для её заполнения есть на сайте налоговой

Сведения о компании

На титульном листе указываем ОГРН и ИНН.

Указываем ОГРН и ИНН компании

Причина подачи заявления

Выбираем причину, по которой подаём заявление. Таких причины четыре, для каждой применяется свой признак:

«1» — Изменился устав или устав вместе со сведениями ЕГРЮЛ;

«2» — Надо внести изменения только в ЕГРЮЛ;

«3» — Вы переходите на типовой устав или отказываетесь от него, одновременно внося изменения в ЕГРЮЛ;

изменился состав учредителей ООО, например один учредитель вышел из состава правления, а другой вошёл;

изменился размер уставного капитала;

компания переехала в новый офис и у неё изменился юридический адрес;

у компании поменялись ОКВЭД: она стала заниматься новыми видами деятельности и отказалась от старых;

у компании поменялось название;

при регистрации ООО и внесении сведений о компании в государственный реестр вы обнаружили ошибки. Это могут быть неверные сведения о руководителе, неточность в юридическом адресе, ошибка в паспортных данных учредителя.

В нашем примере мы меняем название ООО, поэтому вносим изменения и в реестр, и в устав. Ставим признак «1» — «Внесение изменений в учредительный документ юридического лица и (при необходимости) изменение сведений о юридическом лице, содержащихся в Едином государственном реестре юридических лиц».

После этого выбираем, в какой форме следует внести изменения в устав. Это может быть или отдельный листок, который вносит изменения в определённые пункты учредительного документа, или принятие устава в новой редакции, то есть полностью новый документ.

Выбираем причину подачи заявления

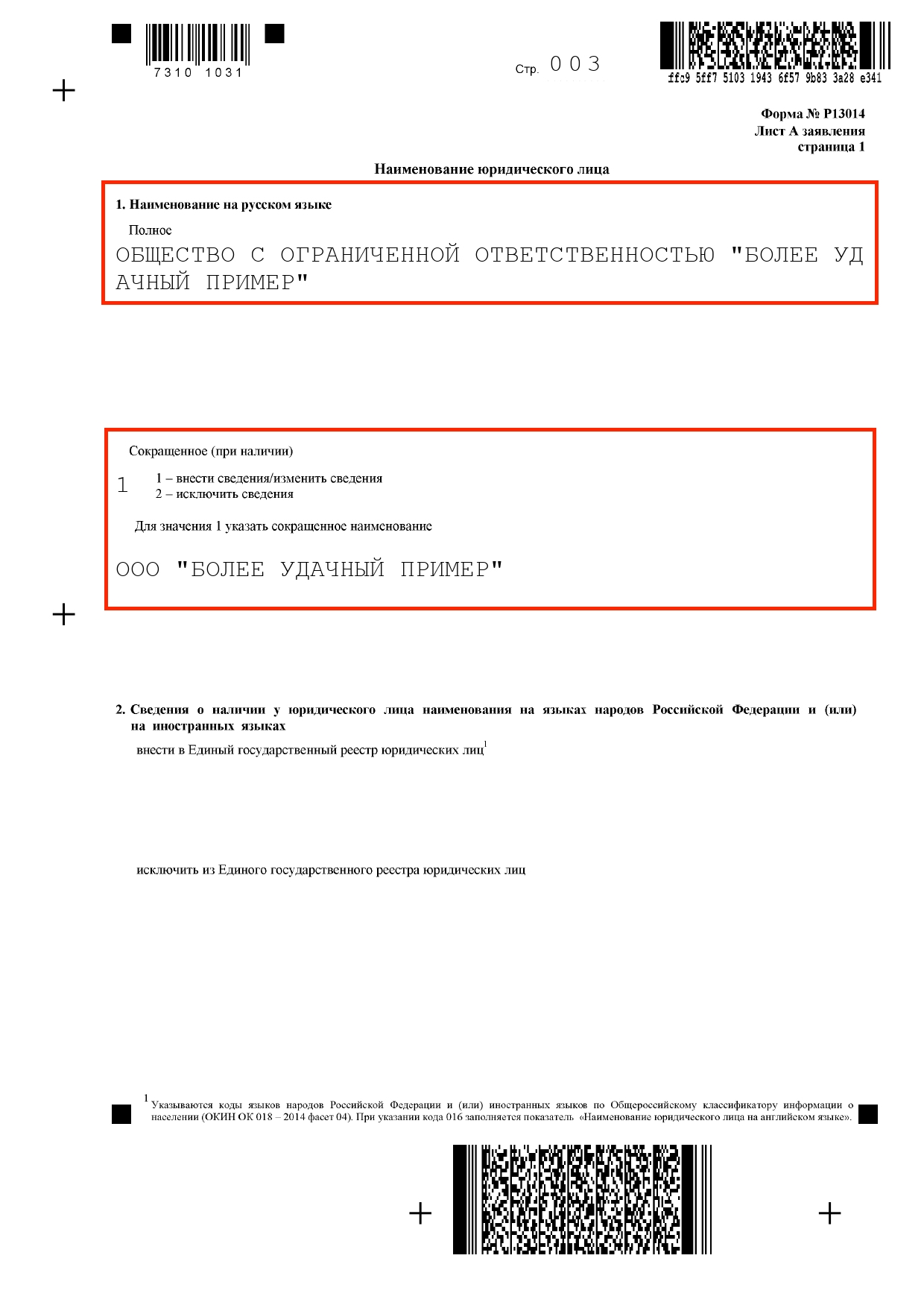

Новое название компании

Полное название компании должно содержать слова «общество с ограниченной ответственностью», а краткое — абривиатуру «ООО». Оба варианта указываем на листе А.

Николай Смороков, директор юридической компании «Бизнес-Право» Новое название должно быть уникальным. Если бизнес с таким названием уже зарегистрирован, вы рискуете получить судебные иски от компаний с похожими наименованиями. Проверить уникальность названия можно на сайте налоговой.

Указываем полное и краткое название компании

Если вы собираетесь использовать название не только на русском, но и на иностранном языке, укажите его в пункте 2.

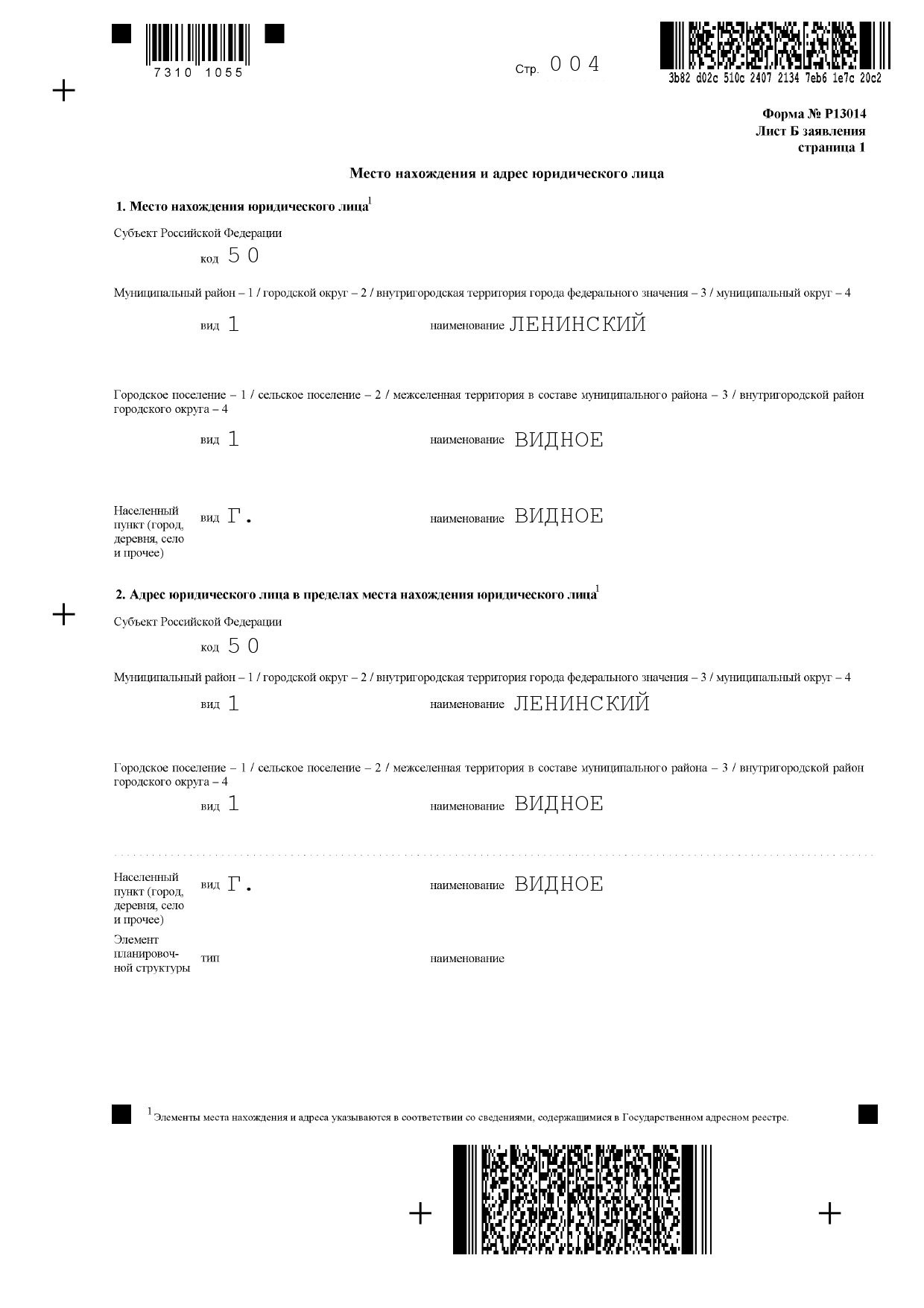

Новый адрес компании

Заполняем лист Б, если изменилось фактическое местонахождение компании или её юридический адрес.

Место нахождения юридического лица. Заполняем пункт 1, если компания переехала из одного города в другой или начала работать в другом регионе. Указываем сведения о населённом пункте или муниципальном образовании, где теперь находится офис компании. Например, «Московская обл, Ленинский м.р-н, Видное г.п., Видное г».

Адрес юридического лица в пределах места нахождения юридического лица. Если ваш офис по-прежнему находится в том же городе, но по новому адресу, заполняем пункт 2. Здесь указываем не только город и регион, но также улицу и номер дома. Например, “142702, Московская обл, Ленинский м.р-н, Видное г.п., Видное г, 1-ая Спортивная ул, д. 2А, кв. 3».

Николай Смороков, директор юридической компании «Бизнес-Право» Если вы заполняете форму Р13014 в программе, адрес автоматически подставляется в нужном формате в соответствии со встроенным справочником. Так что за правильность ввода данных можно не переживать. Если же вы вписываете адрес вручную, рекомендую сверяться с федеральной информационной справочной системой, чтобы избежать ошибок.

Указываем фактическое местонахождение компании и юридический адрес компании

Указываем фактическое местонахождение компании и юридический адрес компании

Данные об учредителе

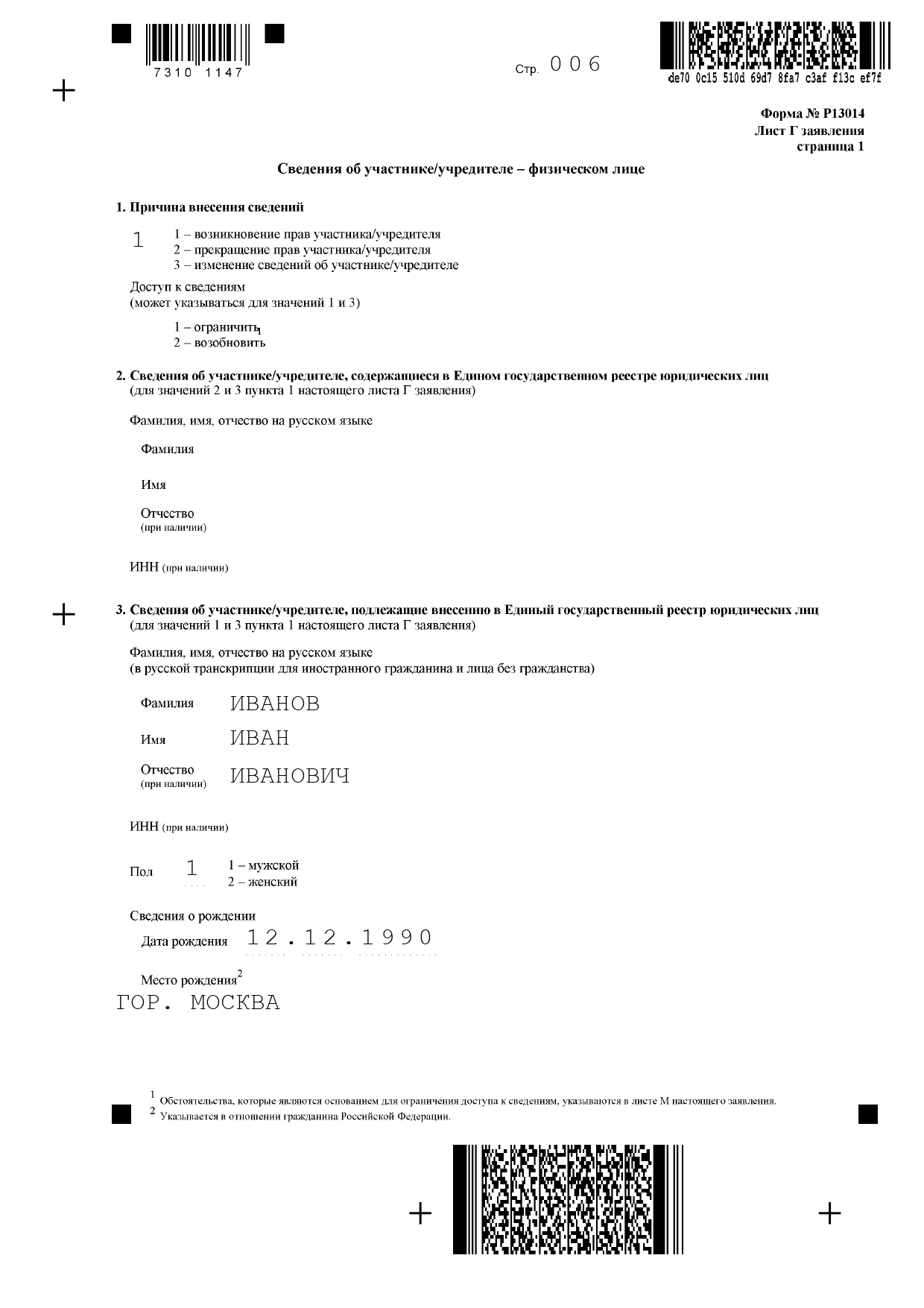

В нашем случае у компании появился новый учредитель — физическое лицо. Поэтому на листе Г в блоке «Причина внесения сведений» ставим цифру 1. Блок 2 не заполняем.

После этого указываем информацию о новом учредителе: ФИО, ИНН, паспортные данные.

Заполняем данные об учредителе-физическом лице

Важно. Если прежний учредитель ООО перестал исполнять свои обязанности, заполняйте только пункт 2. Другие пункты листа Г остаются пустыми.

Николай Смороков, директор юридической компании «Бизнес-Право» Лист В заполняют для тех ООО, у которых учредитель — юридическое лицо. Обычные компании пропускают этот лист. Аналогично с листами Д, Е, Ж: они предназначены для особых категорий учредителей, например участников инвестиционного товарищества.

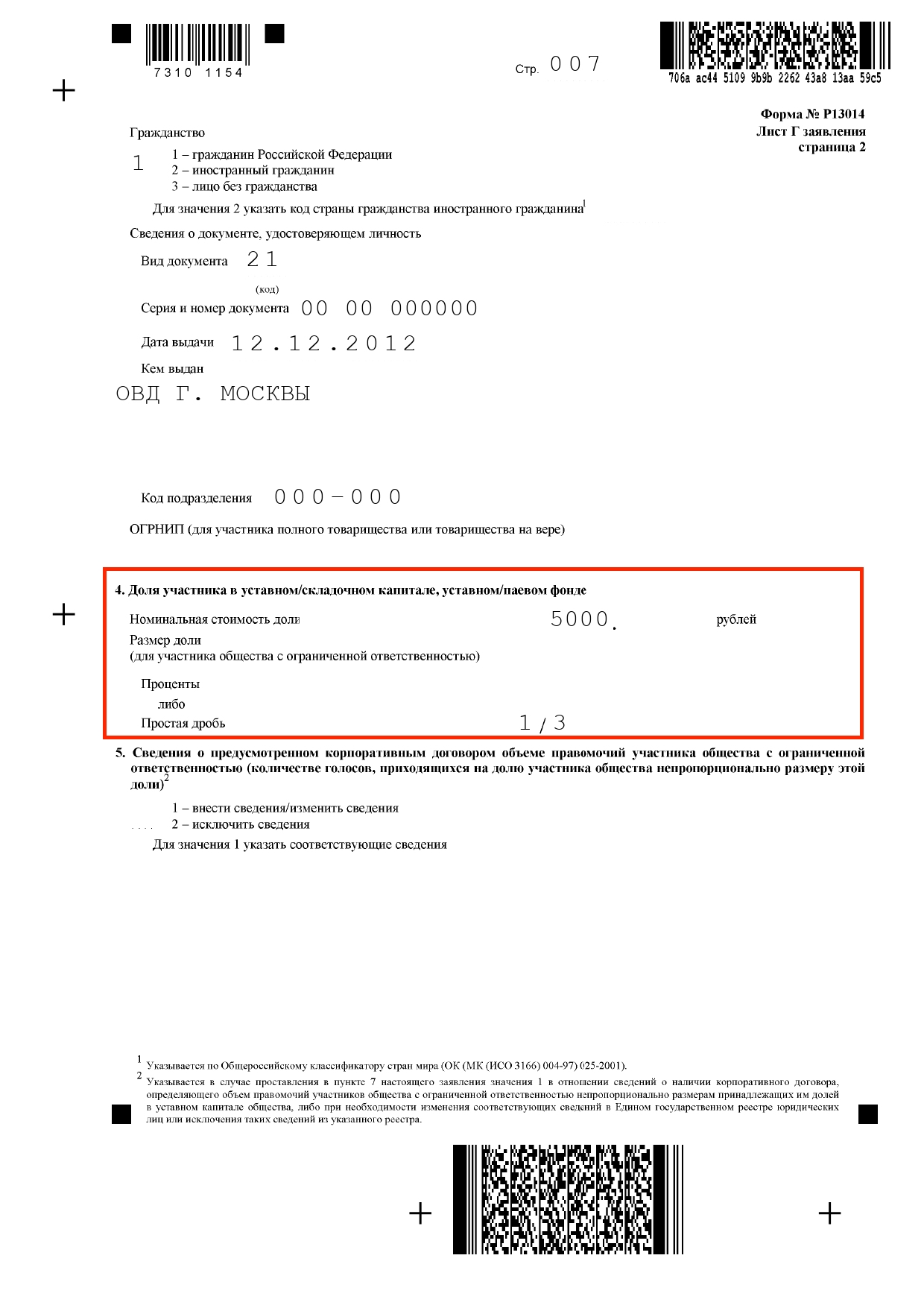

Доля в уставном капитале

Если у прежнего учредителя изменилась доля в уставном капитале или надо указать, какая доля принадлежит новому учредителю, продолжаем заполнять лист Г. Указываем долю в процентах или дробью.

Поле «Размер доли» можно не заполнять, если в графе «Номинальная стоимость» указано значение 0 рублей.

Пишем долю уставного капитала

Данные о руководителе

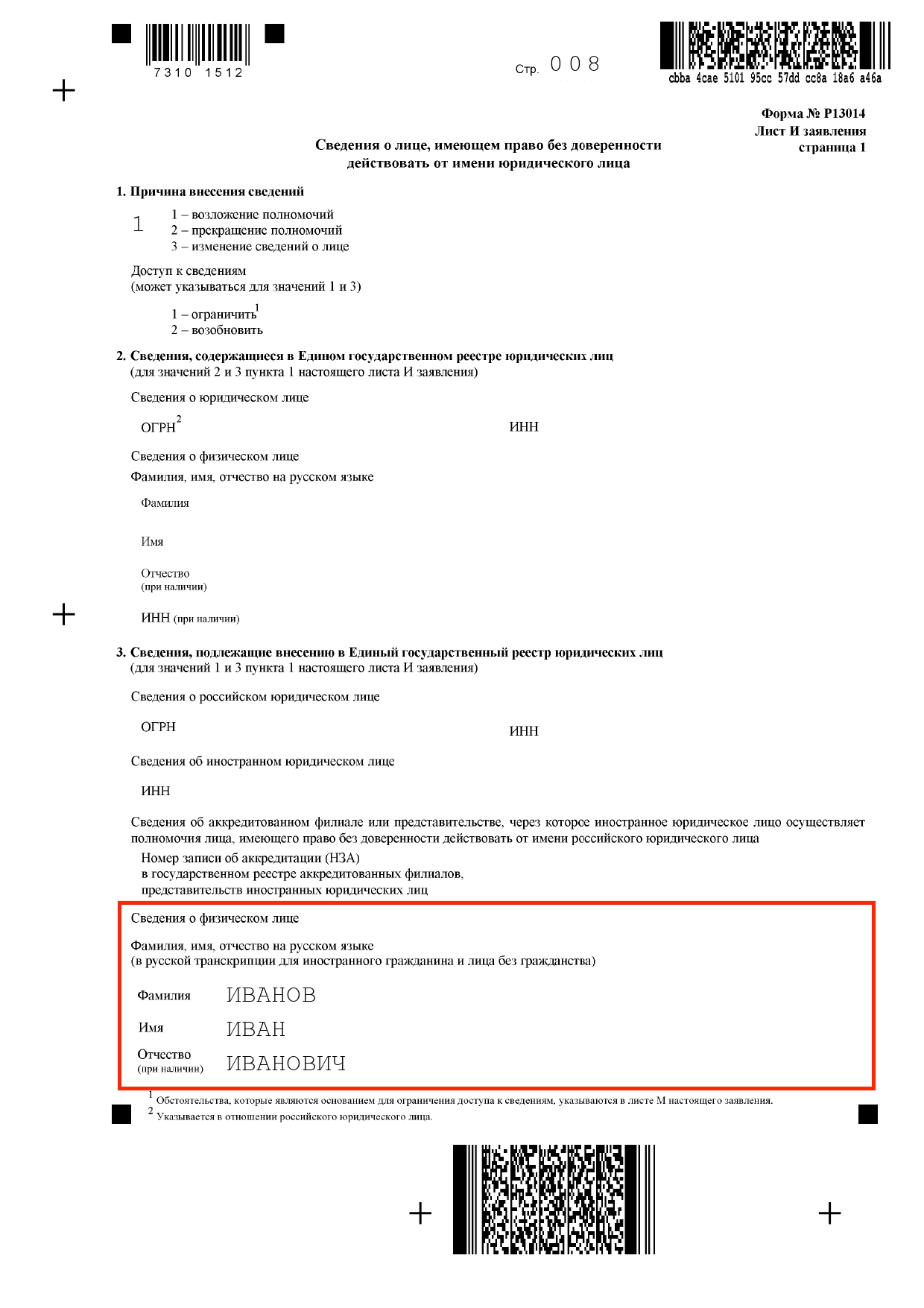

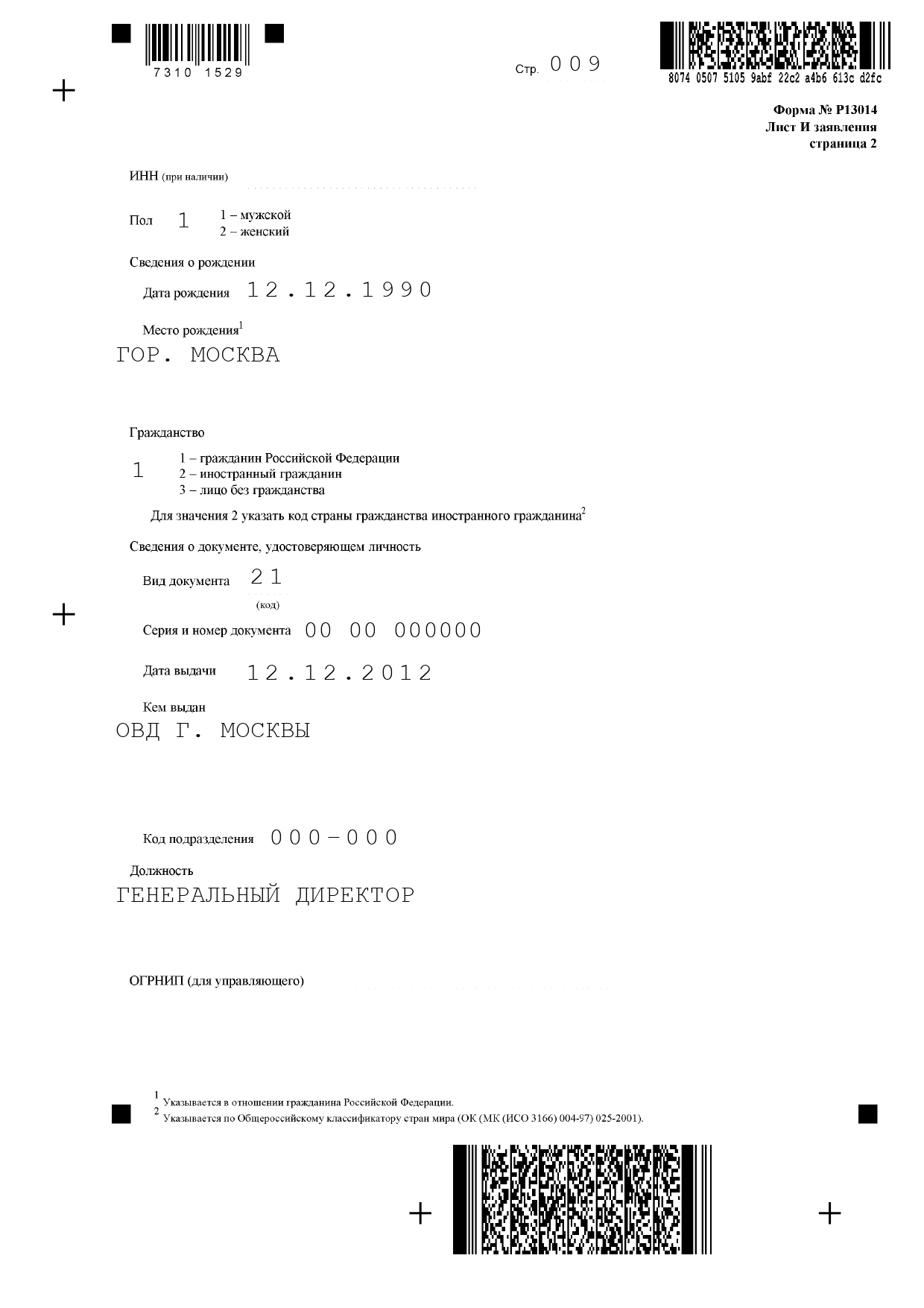

Если у ООО сменился руководитель или у прежнего руководителя изменились документы, например фамилия в паспорте, указываем новые данные на листе И.

Указываем паспортные данные нового генерального директора

Указываем должность руководителя — генеральный директор

Если нам надо уведомить налоговую, что прежний руководитель компании перестал исполнять свои обязанности, заполняем только пункт 2, а остальные пункты оставляем пустыми.

Изменения в кодах ОКВЭД

На листе К указываем новые ОКВЭД и те виды деятельности, которыми компания больше не планирует заниматься.

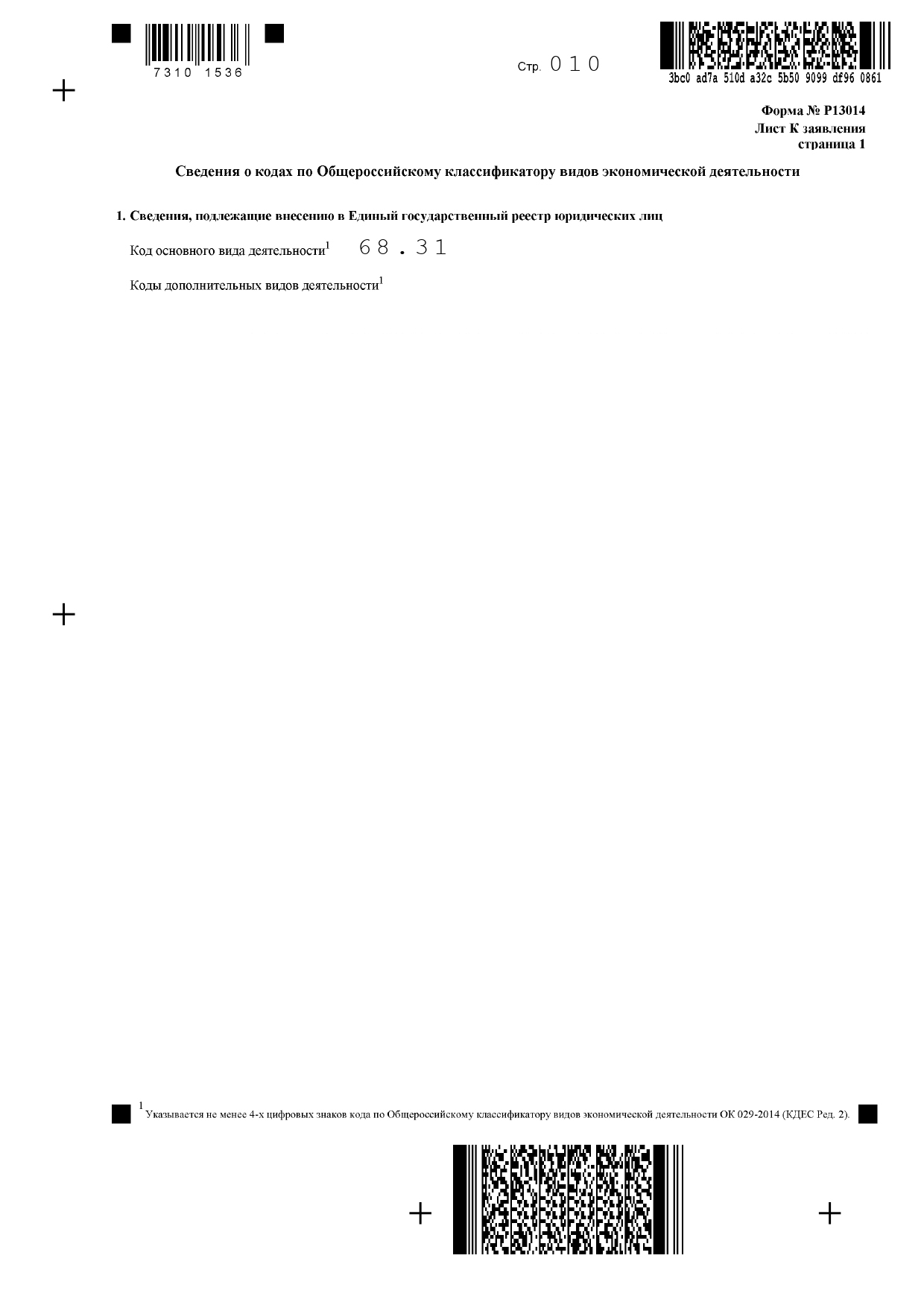

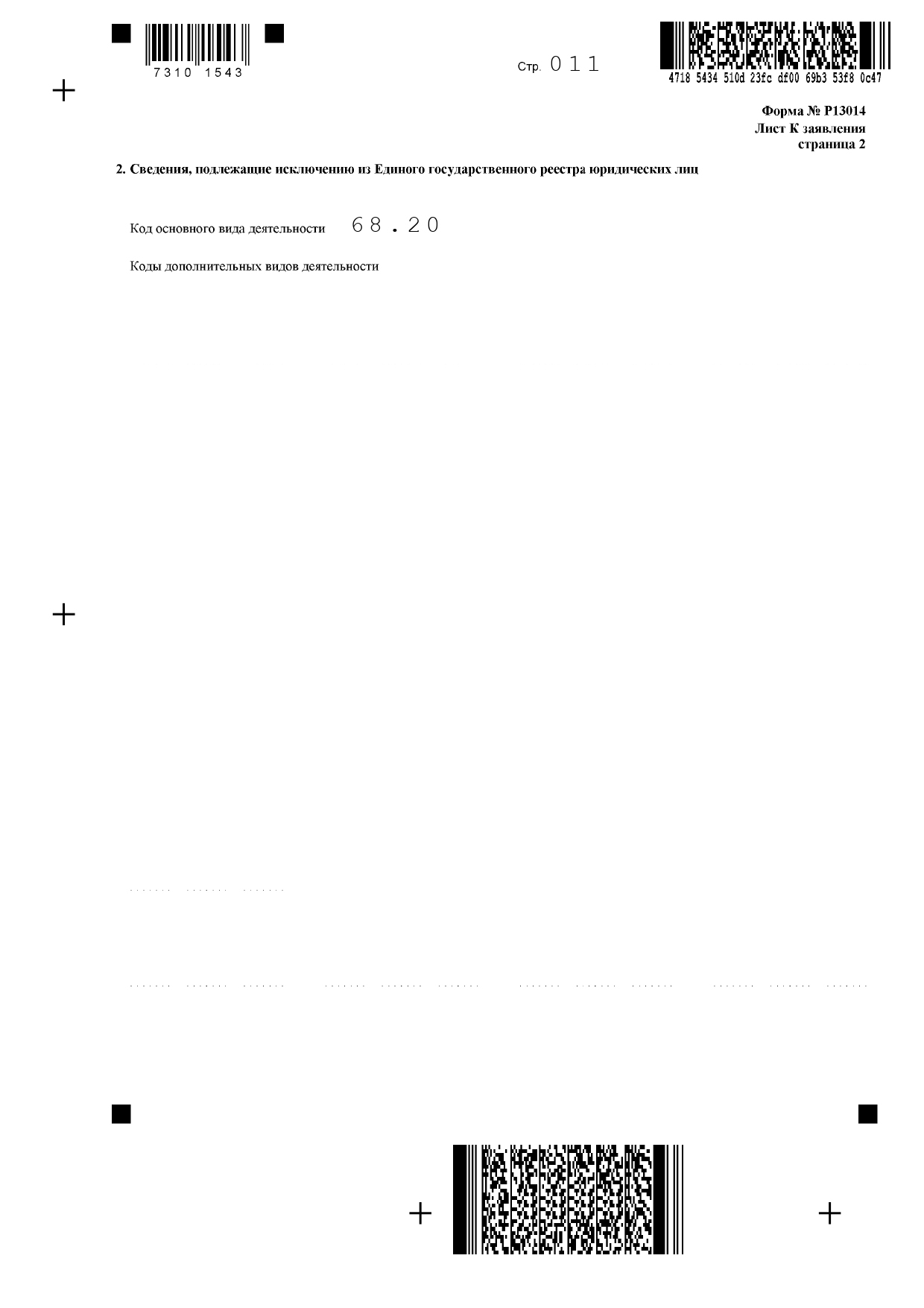

В нашем примере компания больше не будет сдавать в аренду жилые помещения, а попробует себя в покупке и продаже коммерческой недвижимости. Поэтому основным видом деятельности теперь будет 68.31, а прежний код 68.20 перестанет действовать.

Указываем новые ОКВЭД, по которым будет работать компания

Если мы меняем основной вид деятельности, то исключаем «старый основной» и добавляем «новый основной»

Для подбора ОКВЭД пользуйтесь последней редакцией Общероссийского классификатора видов экономической деятельности или бесплатным онлайн-сервисом «Регфорума» .

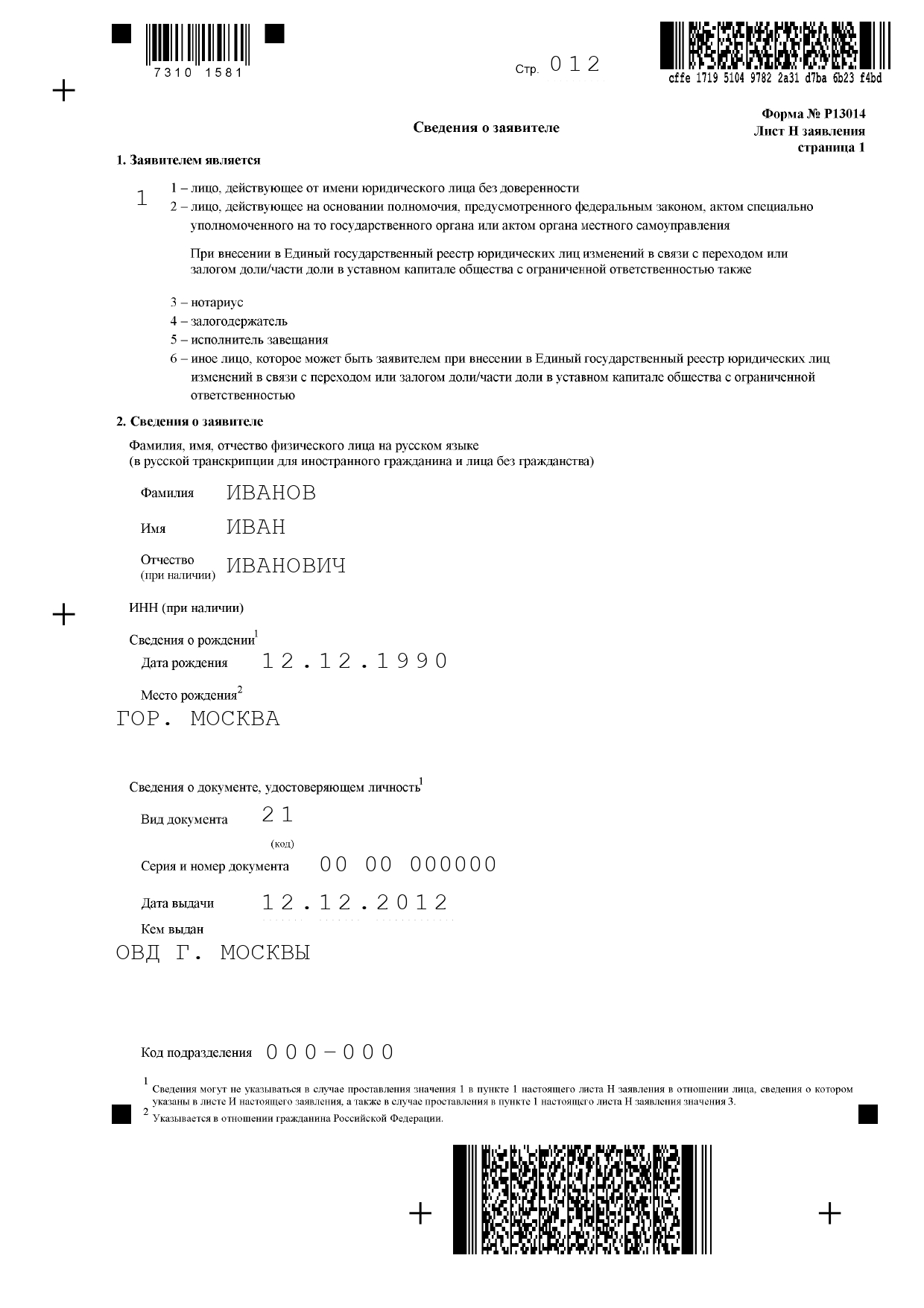

Данные о заявителе

В зависимости от причины подачи заявления заявитель может быть разным. Чаще всего заявителем выступает человек, действующий от имени компании без доверенности, например генеральный директор, или нотариус.

В нашем случае заявление подаёт генеральный директор, поэтому в пункте «Заявителем является» проставляем цифру 1, а в пункте 2 снова указываем паспортные данные генерального директора.

Заполняем данные о заявителе

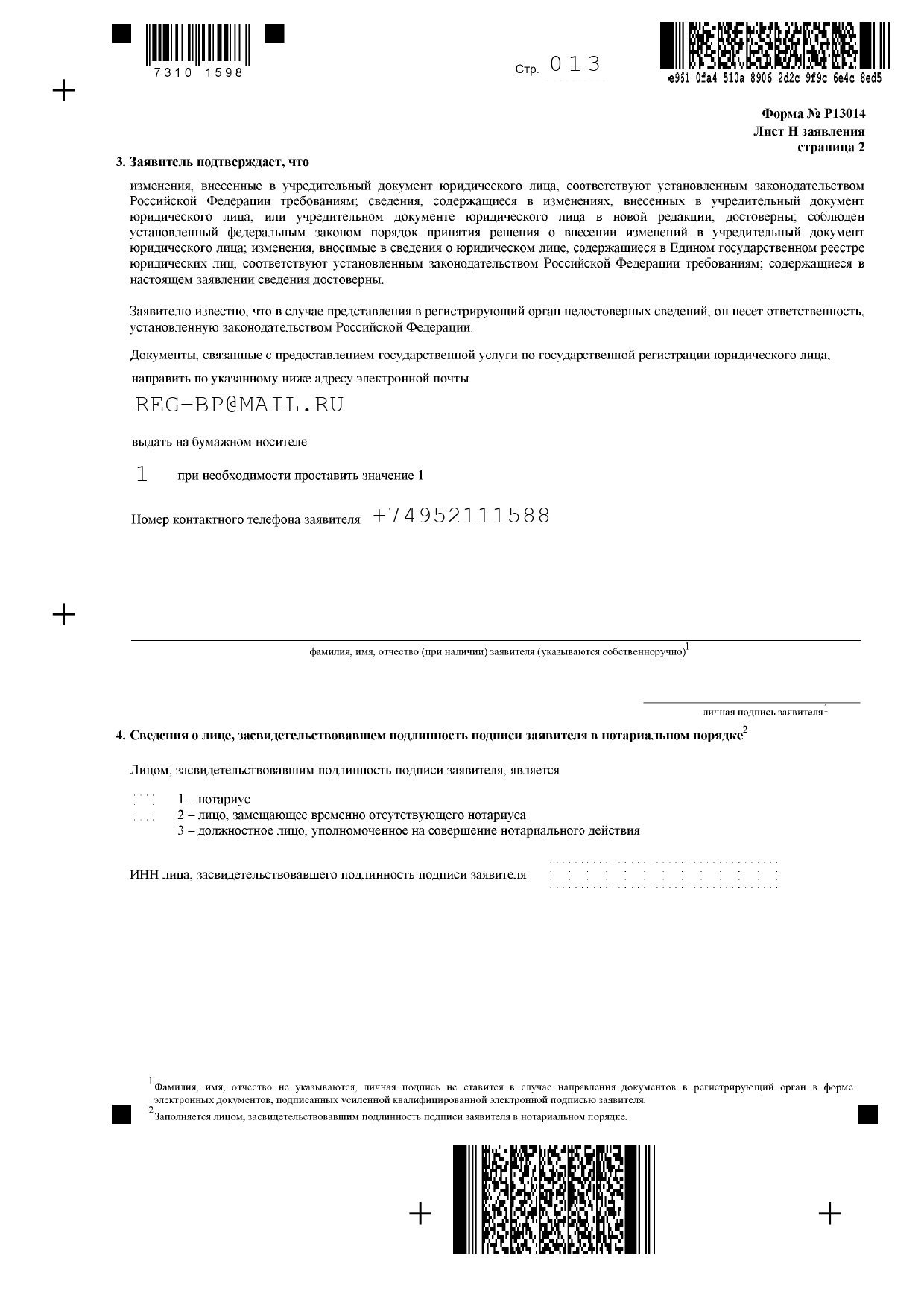

Также указываем электронную почту и номер телефона заявителя.

Указываем контакты заявителя

Коротко: как заполнять форму Р13014 в 2021 году

Форму следует заполнять заглавными буквами, по одной букве в каждой клеточке.

Титульный лист и данные о заявителе заполняется в любом случае. Далее заполняются только те листы, в которые вносятся изменения.

На титульном листе указываются ОГРН, ИНН и причина подачи заявления.

Если название компании изменилось, на листе А пишите полное и сокращённое название компании, а также название компании на иностранном языке.

Заполняйте лист Б, если изменилось фактическое местонахождение компании или её юридический адрес.

Если у компании появился новый учредитель, прежний учредитель ушёл с поста или его данные изменились, заполняйте лист Г.

Продолжайте заполнять лист Г, если у прежнего учредителя изменилась доля в уставном капитале или надо указать, какая доля принадлежит новому учредителю.

Заполняйте лист И, если у компании сменился руководитель или у прежнего руководителя изменились документы.

На листе К укажите новые ОКВЭД и те виды деятельности, которыми компания больше не планирует заниматься.

Укажите данные о заявителе на листе Н: его паспортные данные, телефон и адрес электронной почты.

Незаполненные листы распечатывать и подавать в налоговую не нужно.

Почитайте другие наши статьи про штрафы и налоги для предпринимателей. Пишем, как избежать или уменьшить штрафы:

Когда налоговая откажет в регистрации ИП

🚫 Налоговая не зарегистрирует ИП, если заявитель напутал с документами или — что хуже — у него нет права вести бизнес в такой форме.

Причину налоговая пишет в решении об отказе в госрегистрации. Его выдают через три дня после подачи документов на открытие ИП. Если кандидат в предприниматели не согласен, решение можно обжаловать у руководителя инспекции, потом обратиться в вышестоящую инстанцию, дальше в суд. На это есть три месяца. Если отказ незаконный, решение отменят и ИП зарегистрируют.

В этой статье — разбираем законные причины отказа и ищем выход без боя с налоговой.

Основания для отказа в регистрации ИП прописаны в ст. 23 Закона о регистрации юрлиц и ИП. Свои налоговой придумывать нельзя.

Сдали не все нужные документы

Основание — п. а) ч. 1 ст. 23 Закона о регистрации юрлиц и ИП.

Для регистрации ИП в налоговую сдают документы по списку из ст. 22.1 Закона о регистрации юрлиц и ИП. Если документы не все, ИП не откроют.

Абсолютно все люди, которые хотят стать ИП, должны сдать:

— Заявление по форме Р21001.

— Копию паспорта со страницей о прописке. Лучше сразу подготовить копии всех страниц, как требуют некоторые инспекции. Также вы можете связаться со своей налоговой и уточнить, достаточно ли будет главного разворота и прописки.

— Квитанцию об оплате госпошлины на 800 ₽. Исключение — если подаёте документы в электронном виде, например, через Госуслуги, банк или МФЦ. Правда, некоторые МФЦ требуют госпошлину, потому что не взаимодействуют с налоговой через интернет, а передают документы на бумаге.

Остальные документы сдают по своей ситуации. И часто забывают положить в пакет для налоговой именно их. Дополнительные документы такие:

для иностранных граждан — копия ВНЖ или разрешения на пребывание;

если в паспорте или ВНЖ нет записи о прописке — копия справки о регистрации по месту жительства;

если заявителю нет 18 лет — нотариальное согласие родителей на занятие ИП или вместо него копия свидетельства о браке или решения суда об объявлении несовершеннолетнего дееспособным;

если в паспорте нет записи о дате и месте рождения — копия свидетельства о рождении.

Выход. Сразу обрадуем: недостающий документ можно донести в налоговую. На это есть три месяца. Подавать весь пакет заново и платить госпошлину не нужно. В решении об отказе в госрегистрации надо посмотреть телефон инспектора, позвонить и занести документы. Шанс на исправление есть только один. Если не хватает нескольких документов, их надо донести вместе, а не по одному.

Не заверили у нотариуса заявление Р21001

Основание — п. г) ч. 1 ст. 23 Закона о регистрации юрлиц и ИП.

В 2021 году заявление на регистрацию ИП по форме Р21001 заверяют у нотариуса, только если отправляют пакет почтой или вместо заявителя приходит представитель. В остальных случаях заявление подписывают при работнике налоговой или МФЦ.

В заявлении Р21001 ошибки и опечатки

Основание — п. ц) ч. 1 ст. 23 Закона о регистрации юрлиц и ИП.

Заявление на регистрацию ИП заполняют по правилам из Приказа ФНС № ММВ-7-6/25@. Там всё строго: шрифт, сокращения адресных реквизитов и обязательные для заполнения строки. Заявление с ошибками и опечатками в именах, паспортных данных и адресах налоговая не принимает.

Ещё к ошибкам относят коды ОКВЭД не из актуального классификатора видов деятельности. Кодами ОКВЭД будущий предприниматель сообщает государству, чем хочет заниматься. Поэтому коды важны.

У нас есть инструкции:

На сайте налоговой тоже можно заполнить заявление Р21001 в программе Подготовка документов для государственной регистрации. Вариант ещё удобнее — приложение налоговой «личный кабинет индивидуального предпринимателя». Также вы можете воспользоваться нашим сервисом для подготовки документов, он заполнит заявление сам на основании ваших данных.

Выход. В налоговую нужно принести заново заполненное заявление. Срок — три месяца. Госпошлину второй раз не платят. Перезаполнить заявление можно только один раз. Если в новом заявлении налоговая найдёт новые ошибки, придётся подавать заново весь пакет с госпошлиной.

В документах недостоверные сведения

Основание — п. к) или ч) ч. 1 ст. 23 Закона о регистрации юрлиц и ИП.

Недостоверные сведения для налоговой — это когда в заявление Р21001 вписали не те паспортные данные, имя или прописку. Например, данные старого паспорта или девичью фамилию.

Выход. Взять бланк заявления Р21001, вписать правильные сведения и заново сдать пакет документов в налоговую. Госпошлину придётся заплатить ещё раз.

Сдали документы не в налоговую по прописке

Основание — п. б) ч. 1 ст. 23 Закона о регистрации юрлиц и ИП.

Документы на регистрацию ИП подают в налоговую по месту постоянной регистрации. Обычно это ИФНС своего района. Даже если есть вторая временная регистрация в другом городе. К примеру, с постоянной пропиской в Саратове нельзя открыть ИП по месту временной регистрации в Москве.

Открыть ИП по месту временной регистрации могут только люди, у которых в России нет постоянной регистрации.

Выход. Найти адрес своей инспекции по прописке на сайте налоговой. Туда заново подать весь пакет документов. Плюс заново заплатить госпошлину — по новым реквизитам своей инспекции.

Уже есть открытое ИП

Основание — п. в) ч. 1 ст. 23, ч. 4 ст. 22.1 Закона о регистрации юрлиц и ИП.

Человек может открыть только одно ИП. Если он уже есть в реестре налоговой — ЕГРИП — в регистрации второго ИП откажут. Посмотреть, есть ли человек в реестре, можно по ИНН через сервис налоговой Предоставление сведений из ЕГРИП.

А вот открыть ИП, когда есть ООО, можно.

Вот частые случаи, когда пробуют открыть второе ИП, но так нельзя:

— Когда-то давно открыли ИП, но не пользовались им. На ИП накопились долги по налогам и страховым взносам. Хочется открыть новое ИП и начать с нуля, но нет. Как быть с ИП, которое не пригодилось, читайте тут.

— Открыли ИП для другого человека. Работал он, а владелец ИП только формально подписывал бумаги. За такой бизнес отвечает человек, на которого ИП оформлено. Что делать с номинальным ИП рассказали тут.

— На вас открыли ИП мошенники. Подпись в заявлении подделали. Такое ИП закрывают через суд с налоговой. И обязательно пишут заявление в полицию.

— Начали ликвидацию старого ИП, но не дождались финиша — исключения из реестра предпринимателей. Ещё бывает, что человек продолжает болтаться в реестре по недосмотру налоговой, хотя все формальности выполнены.

Выход. В любой ситуации сначала закройте старое ИП, потом регистрируйте новое. Вот инструкция о том, как самостоятельно закрыть ИП.

Налоговая закрыла старое ИП как неработающее

Основание — п. в) ч. 1 ст. 23, ч. 4 ст. 22.1 Закона о регистрации юрлиц и ИП.

Время от времени налоговая сама закрывает ИП, которые не ведут деятельность. Для этого у ИП должно быть два греха. Первый — он не сдавал налоговую декларацию или не обновлял патент последние 15 месяцев. Второй — на нём висит недоимка по налогам и страховым взносам.

В ЕГРИП будет стоять отметка, что ИП исключили как недействующее по решению налоговой. Проверить своё старое ИП можно в сервисе налоговой Предоставление сведений из ЕГРИП.

Три года человеку нельзя открывать новое ИП после исключения из ЕГРИП старого.

Выход. Ждать три года. Или работать в другой форме: стать самозанятым или открыть ООО.

Старое ИП закрыл суд за нарушения

Основание — п. в) ч. 1 ст. 23, ч. 4 ст. 22.1 Закона о регистрации юрлиц и ИП.

Если ИП оказывает небезопасные услуги, например, делает тату без медицинской лицензии, суд может принудительно закрыть его. В суд подают прокуратура или городская администрация.

Один год нельзя открывать новое ИП, если старое закрыл суд за нарушение закона.

Выход. Ждать год. Или работать в другой форме: стать самозанятым или открыть ООО.

Старое ИП обанкротилось

Основание — п. в) ч. 1 ст. 23, ч. 4 ст. 22.1 Закона о регистрации юрлиц и ИП, п. 2 ст. 216 Закона о банкротстве.

Если старое ИП официально обанкротилось — с кредиторами, арбитражным судом и торгами, открывать новое нельзя в ближайшие пять лет.

Выход. Ждать пять лет. Или вести деятельность как самозанятый. Открывать ООО бывшему банкроту тоже нельзя.

Заявились на «детский» ОКВЭД с судимостью

Основание — п. в) ч. 1 ст. 23, ч. 4 ст. 22.1 Закона о регистрации юрлиц и ИП.

Человеку с судимостью за убийства, кражи, насилие и торговлю наркотиками запрещено работать с детьми. То же самое — для обвиняемых, когда наказание не назначили по сроку давности.

Налоговая автоматически узнаёт, что предприниматель собрался работать с детьми по кодам ОКВЭД в заявлении на регистрацию. Виды деятельности с детьми прописаны в Постановлении Правительства РФ № 285.

Если налоговая видит «детский» код ОКВЭД, она запрашивает в МВД справку о судимости человека. Судимым в регистрации ИП отказывают.

Выход. Заняться другой деятельностью, без работы с детьми. Открыть ИП и потом тихонько добавить детский вид деятельности не выйдет. Налоговая будет проверять судимость каждый раз.

Предпринимательство запрещено приговором суда

Основание — п. в) ч. 1 ст. 23, ч. 4 ст. 22.1 Закона о регистрации юрлиц и ИП.

За некоторые преступления наказывают лишением права заниматься предпринимательством. Например, за мошенничество с возвратом НДС по ст. 159 УК РФ. Срок запрета устанавливает суд.

Выход. Ждать истечения срока из приговора по уголовному делу.

Документы, которые нужно подать в налоговую для снятия данной записи

Форма Р13014

Бланк заявления в формате Word. Содержит страницы, необходимые для подтверждения адреса

-->Пример заполнения Р13014

Образец заполнения формы Р13014 при подтверждении достоверности адреса.

-->Пример сопроводительного письма

Документ в формате Word. Можете использовать его для подачи в налоговую, дополнив своими данными.

-->При внесении в ЕГРЮЛ сведений о недостоверности адреса юридического лица налоговая инспекция рекомендует подавать форму Р13014 на смену адреса. При это можно использовать как совсем новый адрес, так и добавить в текущий адрес какие-либо элементы, например, комнату или офис.

Если у организации в ЕГРЮЛ адрес был указан полностью и желания (возможностей) менять его у юридического лица нет, то можно предоставить в ФНС документы для подтверждения действующего адреса.

В таком случае рекомендуем в налоговую подать следующий комплект документов:

- Заявление по форме Р13014 с указанием текущего адреса на листе Б.

- Сопроводительное письмо.

- Документы, подтверждающие адрес (договор аренды, свидетельство собственности, согласие собственника и т.д.).

Порядок заполнения формы Р13014 для подтверждения адреса

Титульный лист, страница 1

Пункт 1 — ОГРН и ИНН заполняются строго в соответствии с данными ЕГРЮЛ.

В пункте 2 нужно проставить цифровое значение 2.

Лист Б

Для подтверждения адреса нужно на листе Б заполнить только пункт 2 «Адрес юридического лица в пределах места нахождения юридического лица».

Сведения об адресе заполняются в соответствии со сведениями, содержащимися в Государственном адресном реестре. Для этого нужно использовать Федеральную информационную адресную систему (ФИАС). При этом указывать адрес нужно именно по муниципальному делению.

Так как в ЕГРЮЛ ранее адреса были указаны в Административном делении, то новое указание может отличаться от старого адреса, но сам адрес должен остаться прежним.

В ЕГРЮЛ указана адрес: 659635, Алтайский край, р-н Алтайский, п. Катунь, ул. Новая, д. 7.

При указании адреса в новых формах нужно прописывать этот адрес следующим образом: Алтайский край, муниципальный район Алтайский, сельское поселение Айский сельсовет, п. Катунь, ул. Новая, д. 7.

Каждое поле адреса заполняется при наличии соответствующих элементов в адресе путём заполнения двух полей: в первом указывается либо цифровое значение, либо тип определённого элемента адреса, во втором поле указывается наименование данного элемента.

Также при указании адреса используйте новые правила сокращения адресных объектов. Полный список утвержденных сокращений перечислен в Приказе Минфина России от 5 ноября 2015 г. N 171н.

Лист Н

На данном листе необходимо заполнить данные о руководителе юридического лица. В первом пункте проставьте значение 1. Во втором пункте укажите ФИО, ИНН, сведения о рождении и о документе, удостоверяющем личность.

На второй странице листа Н в пункте 3 обязательно указываем электронную почту и телефон. Также рекомендуем в данном пункте проставить значение 1 в соответствующей клетке, чтобы иметь возможность получить результат государственной регистрации изменения на бумажном носителе. Пункт 4 заполняется нотариусом при удостоверении подписи заявителя.

Образец сопроводительного письма

Решения о подтверждении адреса участникам юридического лица принимать не нужно, достаточно сопроводительного письма.

Этот документ не является обязательным, но, чтобы у инспектора не возникло вопросов, почему в форме указан текущий адрес, рекомендуем такое письмо составить.

Форма такого документа простая письменная, он может быть составлен как на фирменном бланке, так и просто написан от руки.

Необходимо указать, что заявление Р13014 подаётся в целях подтверждения адреса юридического лица, а также перечислить те документы и материалы, которые прилагаются к заявлению и по вашему мнению свидетельствуют о достоверности адреса.

Если организация зарегистрирована на нежилое помещение, можно приложить следующие документы:

- договор аренды, свидетельство собственности, документы об оплате арендной платы;

- фотографии вывески и внутренних помещений организации, можно также приложить и видеосъемку;

- почтовые конверты, подтверждающие, что по данному адресу организация получает письма;

- письмо от собственника помещения, в котором он подтверждает, что договор аренды действующий и реальный и т.д.

Если юридическое лицо зарегистрировано на домашний адрес руководителя или учредителя, то можно предоставить в налоговую:

- копию паспорта (чтобы подтвердить, что соответствующее лицо там прописано);

- свидетельство о собственности (выписку из ЕГРН);

- согласия других собственников данного жилого помещения.

На второй странице заявления Р21001 необходимо указать: паспортные данные и сведения о месте постоянного проживания (прописки).

Заполнению данной страницы необходимо уделить особое внимание, так как именно из-за ошибок на ней налоговый орган чаще всего отказывает в регистрации.

Раздел 6. Сведения о документе, удостоверяющем личность

В соответствующих строках раздела необходимо указать паспортные данные в точности, как они указаны в документе, включая пробелы.

Вид документа

В данной строке необходимо указать код документа, данные которого будут внесены в заявление. Для граждан РФ — это паспорт, ему соответствует код «21».

Серия и номер

Данные в указанную строчку вносятся вместе с пробелами, как в паспорте. Это мелочь, но отсутствие пробелов может повлечь отказ. Хотя происходит это довольно редко.

Дата выдачи

Дата получения паспорта указывается в формате «день.месяц.год».

Кем выдан

Если при указании подразделения, выдавшего паспорт, все не вмещается в одну строчку, можно поступить двумя способами.

Первый – указать в одной строке столько символов, сколько вместится, а оставшиеся перенести на вторую строчку.

Второй – перенести слово, которое не умещается на новую строку. Оба этих способа верны, но рекомендуем все же использовать первый вариант.

Код подразделения

Раздел 7. Адрес места жительства (пребывания) в РФ

Адрес места жительства указывается тот, что написан в паспорте, но с учетом особенностей, установленных официальными требованиями к порядку заполнения Р21001, о которых мы напишем далее.

С ноября 2020 года адрес сперва должен быть разбит на несколько частей в соответствии со структурой, применяемой в Федеральной информационной адресной системе (ФИАС). Затем эти части и нужно последовательно вписать в соответствующие блоки 7 раздела.

Чтобы не допустить ошибок и надежно заполнить раздел, нужно перейти в расширенный поиск адреса на сайте ФИАС. Постепенно заполняя форму, мы получим все необходимые сведения для написания правильного адреса в Р21001.

Субъект Российской Федерации

Первым делом выбираем субъект в сервисе ФИАС:

Так как код субъекта тут не отображается, открываем таблицу с кодами регионов, находим код и вписываем его в заявление. Для Москвы код субъекта – 77, Подмосковья – 50, Санкт-Петербурга – 78, Ленинградской области — 47.

Муниципальный район / городской округ и др.

Опять переключаемся на форму ФИАС и раскрываем список «Муниципальный район/округ». Ищем значение, которое вам подходит. Если вы выберите неправильное значение – ничего страшного.

Дело в том, что далее вы просто не найдете ваш населенный пункт и поэтому вам придется опять вернуться на этот шаг и попробовать указать, например, не муниципальный район, а городской округ. Именно поэтому ошибиться при заполнении данного адреса почти невозможно.

В зависимости от выбранного в ФИАС значения нужно сперва в поле «вид» поставить соответствующую цифру:

- муниципальный район – «1»

- городской округ – «2»

- внутригородская территория – «3»

- муниципальный округ – «4»

Так как в поле «вид» мы уже поставили цифру, то в поле «наименование» повторяться и указывать на тип района/округа нельзя, эту информацию нужно просто опустить.

Пример №1: «муниципальный район Глазуновский». В «вид» ставим «1», в «наименование» пишем «Глазуновский». Пример №2: «городской округ город Мценск». В «вид» ставим «2», в «наименование» пишем «город Мценск».

Городское / сельское поселение и др.

Данный пункт, как правило, заполняется, если нам нужно найти деревню или село. Попробуйте выбрать нужное вам значение в ФИАС и посмотрите стал ли доступен ниже нужный вам населенный пункт. Если, он отобразился, то данное поле заносим в заявление.

Переходим в форму Р21001 и в поле «вид» вводим цифру:

- городское поселение – «1»

- сельское поселение – «2»

- межселенная территория – «3»

- внутригородской район – «4»

Так как в поле «вид» уже проставлен тип, не повторяемся, опускаем эту информацию в поле «наименование».

Пример: «сельское поселение Покровское». В «вид» ставим «2», в «наименование» «Покровское».

Населенный пункт (город, деревня и прочее)

Сначала выбираем значение в ФИАС в полях «Город» либо «Населенный пункт» (в зависимости от того, что нам нужно: город, село или другое). Несмотря на то, что в ФИАС под это предусмотрены два разных списка, выбранное значение одного из них мы вносим в форму Р21001 в блок «Населенный пункт».

В бланке Р21001 блок «Населенный пункт» не заполняется для городов федерального значения: Москвы, Петербурга, Севастополя.

Так как блок «Населенный пункт» состоит из 2-х полей, сначала заполним поле «вид». Для данного поля предусмотрены специальные сокращения, которые можно увидеть здесь. Это важно! Если сюда нужно указать «город», то сперва нужно применить сокращение. Для «город» — это «г.», значит в поле «вид» указываем «г.» (именно с точкой).

Пример №1: «город Казань». В «вид» заносим «г.», в «наименование» «Казань». Пример №2: «село Альметьево». В «вид» указываем «с.», в «наименование» «Альметьево».

Элемент планировочной структуры

Открываем ФИАС. Чаще всего в данном поле перечислены гаражно-строительные кооперативы (ГСК) и садовые некоммерческие товарищества (СНТ), но могут быть и другие типы объектов.

Прежде чем переходить к следующему полю, советуем просмотреть доступные варианты из этого списка. Если вы нашли здесь, то что вам нужно, то для внесения в заявление Р21001 используйте данные сокращения (некоторые из них содержат аббревиатуры).

Пример №1: «территория ГСК Радар». В «вид» указываем «тер.», «наименование» «ГСК Радар». Пример №2: «территория СНТ Защита природы». В «вид» указываем «тер.», «наименование» «СНТ Защита природы».

Элемент улично-дорожной сети

Под этим сложным названием понимаются простые адресные объекты: «улица», «проезд», «шоссе», «площадь» и т.п. Выбираем в ФИАС, к примеру, улицу и обязательно перед внесением в заявление смотрим какое для этого типа применяется сокращение.

Пример №1: «улица Балтийская». В «вид» переносим «ул.», «наименование» «Балтийская». Пример №2: «переулок Лесной». В «вид» вписываем «пер.», «наименование» «Лесной».

Обратите внимание, что, если название улицы состоит из нескольких слов, между ними необходимо поставить пробел в одну клетку. Если название не вмещается в одну строчку, то в первой строке указывается столько символов, сколько вмещается, а остальное переносится на следующую строку.

Итоговый пример заполнения второй страницы Р21001

Пример оформления для жителей г. Москвы и Санкт-Петербурга:

Образец второй страницы Р21001 для Москвы и Санкт-Петербурга

Для обычного города (не Москвы и СПБ) заполнение второй страницы будет выглядеть так:

Образец второй страницы Р21001 для любых городов

кроме Москвы и СПБ

Читайте также: