Что будет если не подавать налоговую декларацию на дивиденды

Опубликовано: 18.09.2024

Какой налог на дивиденды американских акций должен платить инвестор в России, если акции США приобретены через российского брокера на Санкт-Петербургской бирже? Налог с курсовой разницы по американским акциям рассчитывает и взимает брокерская компания, здесь никаких действий предпринимать не нужно. А вот дивиденды по иностранным акциям требуют особенной внимательности. В данной статье мы рассмотрим, как платить налоги с дивидендов американских акций, какие документы потребуются, и как в целом осуществляется данный процесс.

Налогообложение

Если вами были приобретены через российского брокера иностранные акции на СПб, здесь может возникнуть два типа налога:

- с курсовой разницы;

- с дивидендов.

Относительно первого типа, здесь российский брокер самостоятельно осуществляет все расчеты, 13% будут сняты. Если покупка иностранных акций осуществляется через иностранного брокера отчет самостоятельный. Далее мы рассмотрим, как платить налог с дивидендов по акциям иностранным, если покупка была совершена через отечественного брокера СПБ биржи.

Представим, что вами были куплены акции McDonalds, вы резидент РФ, покупаете акции США. В теории нужно заплатить налог с дивидендов как резиденту РФ и нерезиденту США. Чтобы этой ситуации не возникало, существует соглашение об избежании уплаты двойного налога. В США для резидентов РФ 10%, ниже, чем для местных. Когда речь идет о 10%, это касается акций компаний, которые прошли регистрацию на территории Америки. Если фирма представлена на американских рынках, но зарегистрирована в Европе, налогообложение будет европейское. Чтобы платить 10% налога как нерезидент США, а не как 30% американский резидент предстоит подписать формулу W-8BEN. Это осуществляется в офисе брокера, или онлайн. Данную форму нужно подписать до момента как будут начисляться дивиденды.

Если форма подписала и одобрена брокером соответственно с дивидендов в Америке возьмут 10%, если данная формула висит в подвешенном состоянии, с вас возьму в США 30%. Если взяли 10% предстоит доплачивать в РФ. Поэтому что присутствует разница между налогообложением в виде 3% и как раз их предстоит доплатить в казну России самостоятельно.

Особенности подачи декларации 3-НДФЛ

Документ нужно подать не позднее 30 апреля 2020 года за 2019 год. Налог нужно доплатить не позднее 15 июня 2020 года. Какие существуют способы подачи декларации? Офис или онлайн, второй вариант более удобный.

Переходим на сайт налог.ру в личный кабинет налогоплательщика. Должна быть подтвержденная запись на гос. услугах, проходим авторизацию. Параллельно с этим в брокера нужно получить бумагу − отчет по выплате доходов по иностранным эмитентам. Бумага должна быть с печатью и подписью руководителя брокерского департамента. Это можно сделать онлайн при наличии такой опции.

Обзор личного кабинета сайта налоговой

Рассмотрим алгоритм действий для пользователя:

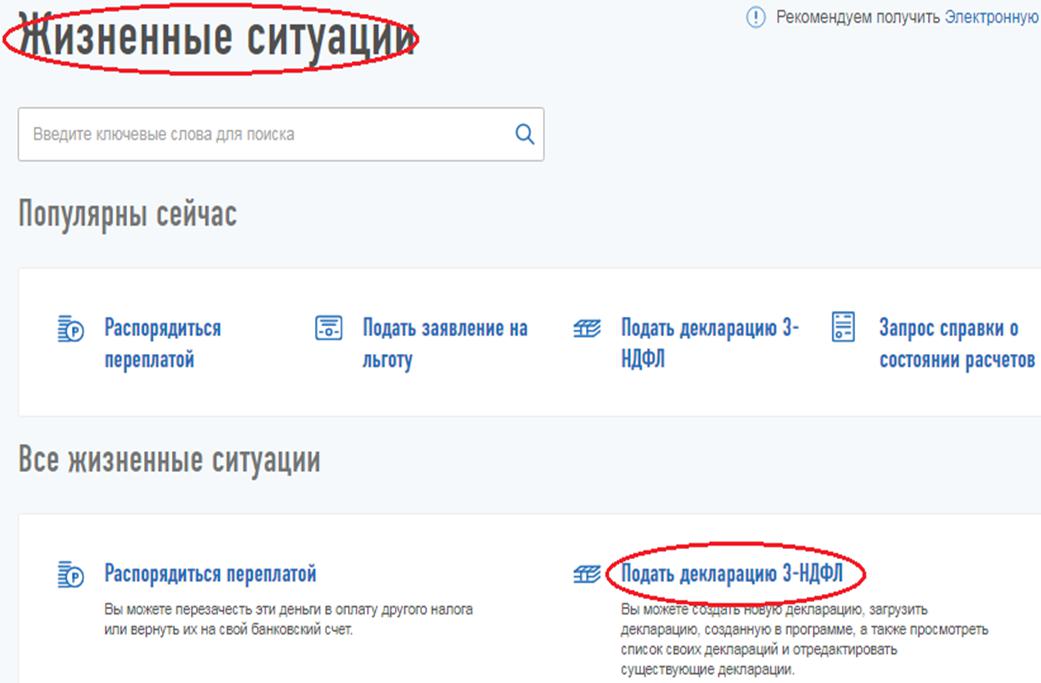

- Кликаем на «Жизненные ситуации».

2. Затем находим строчку «Подать декларацию 3-НДФЛ». Здесь два варианта: загрузить онлайн или загрузить декларацию заполненную онлайн ранее. Все зависит от ваших предпочтений.

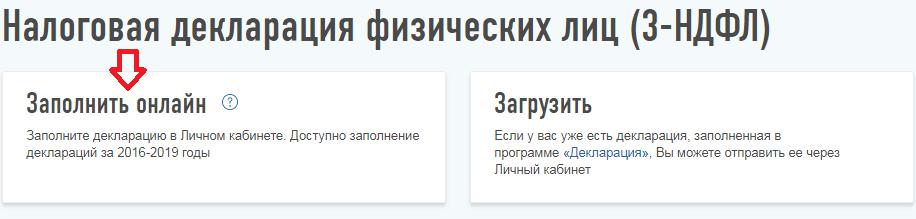

3. Кликаем на заполнить онлайн.

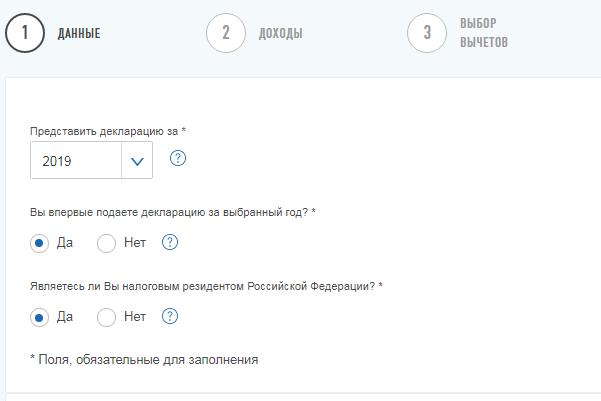

4. Приступаем к внесению данных. Нужно понимать, что декларирование ваших доходов по дивидендам − это просто перенос информации с отчета брокера в налоговую. Главное условие правильно указывать данные.

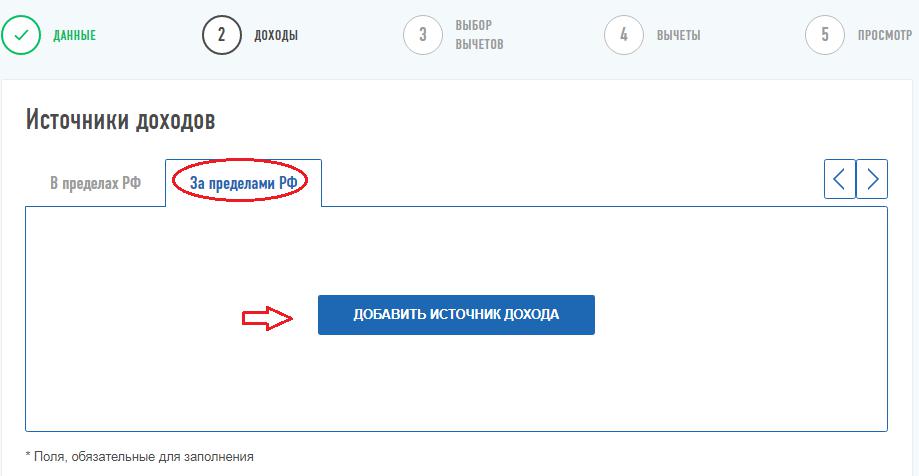

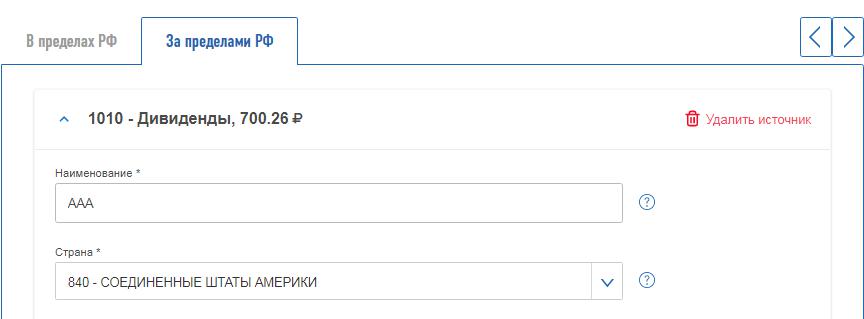

5. Далее мы переходим к источникам дохода, здесь нужно нажать на «За пределами РФ». Кликаем на «Добавить источник доход».

6. Приступаем к заполнению. 1 источник дохода − это единоразовое поступление дивидендов по конкретной акции. В графе наименование указывается название эмитента компании, можно дописать дату когда поступили проценты. Указываете страну.

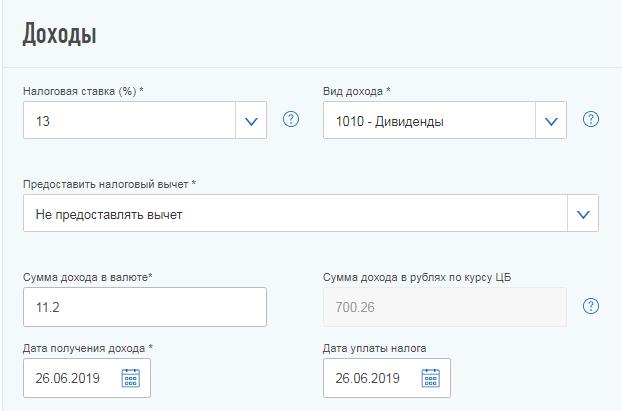

7. Открываем блок доходов. Налоговая ставка 13%, не изменяем поле. Тип дохода − вводим код 1010. В графе о валюте, указываем сумму, которая была начислена до удержания налога. Здесь же указывается дата получения дохода, дата выплаты налога.

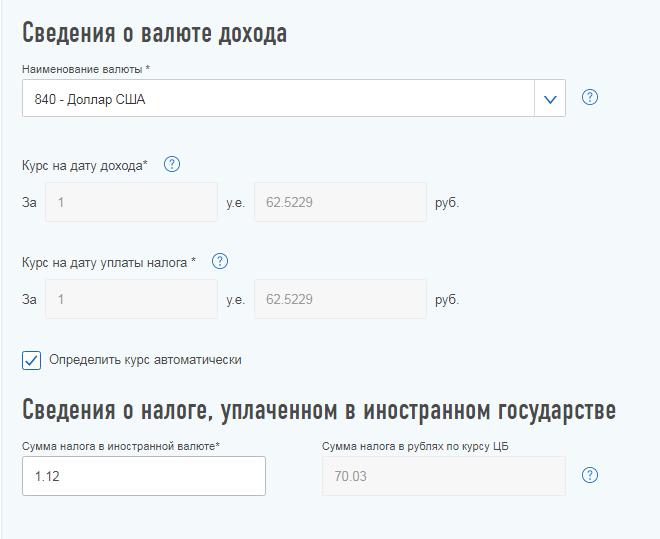

8. Сведения о валюте дохода. Здесь доллар США, лучше выставлять автоматический расчет курса.

Завершающий пункт − выплата о налоге, уплаченном в иностранном государстве. Эти данные также из отчета от брокера.

9. После того как все заполнено кликаем на «Добавить». При желании можно добавить источник дохода, и тогда будем заполнять данные по следующим компаниям. Нужно понимать, что если в вашем портфеле 5 компаний и оплата дивидендов осуществляется два раза в год, тогда будет 10 строчек.

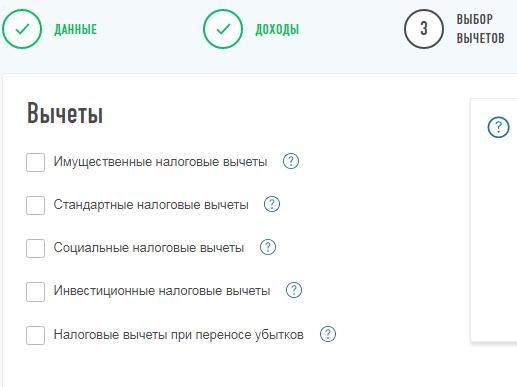

10. Кликаем на «Далее» и приступаем к выбору схемы вычета. Здесь выбираем в зависимости от ситуации.

11. Затем нажимаем на «Далее».

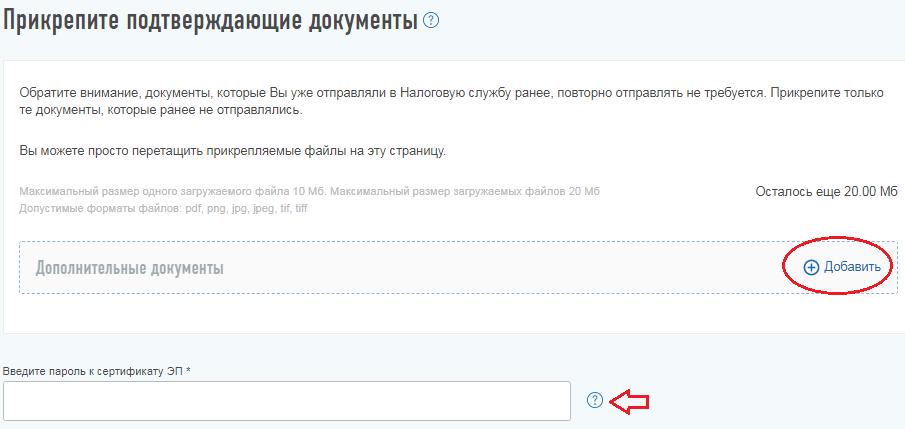

12. На этом шаге просят догрузить подтверждающие документы − отчет от брокера. Учтите, что нужно ввести пароль к сертификату ЭП. Если не была получена электронная подпись, обязательно получите ее, поскольку далее без данного элемента не получиться подать документы.

Теперь вы знаете, как заплатить налог с дивидендов американских акций. Алгоритм действий весьма простой, достаточно только внимательно указывать личные данные, чтобы после избежать проблем. Кроме этого не стоит забывать о сроках предоставления документов.

Цель коммерческой компании — получение прибыли, а значит, дивиденды — неотъемлемая часть жизни любого Общества. В этой статье мы рассмотрим нормативное регулирование дивидендов в 2020 году, а также как правильно оформить в 1С Бухгалтерия 3.0 начисление и выплату дивидендов.

А еще ответим на вопросы:

- Может ли ООО выплачивать дивиденды?

- Как составить отчетность по дивидендам?

- Надо ли заполнять декларацию по налогу на прибыль, если участник Общества — физлицо?

- Какой счет использовать в проводках 1С по дивидендам (70 или 75), если учредитель — физическое лицо-сотрудник?

И на многие другие.

Отчетность по дивидендам в 2020 году

Что относится к дивидендам?

Понятие дивидендов закреплено в ст. 43 НК РФ. К ним относят любой доход, выплаченный учредителям за счет прибыли Общества (ООО) за исключением:

- выплат при ликвидации ООО, не превышающих взноса учредителя;

- передачи акций ООО;

- выплат некоммерческой организации.

Акционерное общество (АО) выплачивает дивиденды (п. 9 ст. 42 Федерального закона от 26.12.1995 N 208-ФЗ). А ООО выплачивает часть чистой прибыли (п. 4 ст. 28 Федерального закона от 08.02.1998 N 14-ФЗ). Но в разговорной речи мы все выплаты называем «дивиденды». Так и поступим в статье.

Порядок заполнения и сдачи отчетности зависит от состава учредителей Общества:

- только физические лица;

- только юридические лица;

- физические лица и юридические лица.

Разберемся, как сдавать отчетность по дивидендам в 2020 году в каждом из этих случаев.

Участники — только физлица

Сдается отчетность по НДФЛ (п. 2 ст. 230 НК РФ):

- за 2019 и 2020 годы:

- 6-НДФЛ — после фактической выплаты по итогам за квартал;

- 2-НДФЛ по итогам за год.

- за 2021 год:

- 6-НДФЛ по итогам за квартал;

- 2-НДФЛ — не подается.

В декларации по налогу на прибыль дивиденды ООО не отражаются.

АО подают:

- за 2019 год:

- 2-НДФЛ или Приложение 2 к декларации по налогу на прибыль (Письмо Минфина РФ от 05.12.2019 N 03-04-07/94678).

Участники — только юридические лица

Подается декларация по налогу на прибыль, не зависимо от системы налогообложения:

- Лист 03;

- Подраздел 1.3 Раздела 1.

Смешанные участники (юрлица и физлица)

Если в ООО (АО) среди участников присутствуют как юридические, так и физические лица, то:

- подается отчетность по НДФЛ:

- аналогично перечня, указанного в части Участники только физлица.

- в декларации по налогу на прибыль заполняются:

- Лист 03 — помимо данных по юридическим лицам, справочно указывается информация по выплате дивидендов физлицам.

- Подраздел 1.3 Раздела 1 — данные только по юридическим лицам.

- Приложение 2 — в 2019 году также может заполняться по физлицам, если АО решило подать его вместо 2-НДФЛ. В 2020 году Приложение 2 не подается (Письмо ФНС России от 12.12.2019 N БС-4-11/25567@).

Схема начисления дивидендов в 1С 8.3

Начисление и выплата дивидендов

Учет для целей НДФЛ

Разберем подробнее, как оформить хозяйственные операции по начислению и выплате дивидендов в 1С на примере.

Общество выплачивает промежуточные дивиденды.

По итогам 1 полугодия нераспределенная прибыль составила 300 000 руб.

По решению общего собрания определено выплатить дивиденды участникам ООО согласно их долям:

- Соловьев К. А. (не сотрудник — 90%) — 270 000 руб.

- ООО «УЮТНЫЙ ДОМ» (10%) — 30 000 руб.

22 июля начислены дивиденды учредителям.

24 июля дивиденды выплачены участникам ООО.

В этот же день Общество уплатило налоги с дивидендов.

Как начислить дивиденды в 1С

ООО обязано начислить дивиденды не позднее 60 дней после принятия решения об их начислении (п. 3 ст. 28 Федерального закона от 08.02.1998 N 14-ФЗ).

Дивиденды — это доход, а, следовательно, они облагаются либо НДФЛ, либо налогом на прибыль независимо от системы налогообложения. Общество при этом является налоговым агентом и обязано уплатить налоги с дивидендов при их выплате.

Перейдите в раздел Зарплата и кадры и введите документ Начисление дивидендов на каждого участника ООО.

Участник ООО — физлицо (не сотрудник)

Ставка НДФЛ зависит от того, является ли физическое лицо резидентом:

- является — 13%;

- не является — 15%.

Выберите учредителя, заполните период начисления дивидендов и их размер. НДФЛ рассчитается автоматически.

Как определяется статус физического лица — резидент или нерезидент в целях НДФЛ?

Статус физического лица устанавливается пользователем вручную в зависимости от того, сколько дней физическое лицо фактически находится в РФ в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ): зайдите в карточку физического лица и перейдите по ссылке Налог на доходы .

Проводки

Участник ООО — юрлицо

Ставка налога на прибыль зависит от принадлежности организации (российская, иностранная) и объема доли уставного капитала:

- российская организация:

- 0% — доля уставного капитала не менее 50% в течение года;

- 13% — для иных организаций.

- иностранная организация:

- 15% кроме организаций, по которым установлены прочие ставки, определенные п. 3 ст. 284 НК РФ.

Аналогично оформите документ для юридического лица.

Обратите внимание, что в отличие от НДФЛ сумма рассчитанного налога на прибыль редактируется. Измените ее при необходимости: автоматически подставляется ставка для организаций РФ – 13%.

Проводки

Выплата дивидендов

Здесь же оформите уплату налогов (НДФЛ или налога на прибыль).

Все Банковские выписки откройте из раздела Банк и касса .

Участник ООО – физлицо (не сотрудник)

Проводки

Участник ООО — юрлицо

Аналогично оформите документ для юридического лица.

Проводки

Исчисленный НДФЛ с суммы выплаченных дивидендов уплачивается не позднее следующего дня после их фактической выплаты.

Уплата НДФЛ

Проводки

2-НДФЛ

2-НДФЛ подается по итогам года, в котором выплачены дивиденды. Если организация выплачивает физлицу иные доходы, они отражаются совместно в одной форме.

6-НДФЛ

В примере выплата дивидендов оформляется 24 июля, поэтому в 6-НДФЛ эта операция отразится в отчете только за III квартал. Начисленные, но не выплаченные дивиденды в 6-НДФЛ не отражайте.

В раздел 2 дивиденды попадут только в квартале наступления срока уплаты НДФЛ.

В нашем примере срок уплаты НДФЛ — 27 июля, раздел 2 также заполнится в III квартале:

- стр. 100 — день выплаты дивидендов;

- стр. 110 — день удержания НДФЛ с них;

- стр. 120 — крайний день уплаты НДФЛ (в нашем примере — перенос с 25.07.2020 на 27.07.2020, т. к. следующий за выплатой день — выходной);

- стр. 130 — общая сумма начисленных дивидендов;

- стр. 140 — НДФЛ, удержанный с нее.

Налог на прибыль

Уплата налога на прибыль

Проводки

Декларация по налогу на прибыль

Если в составе участников ООО только физические лица, дивиденды в декларации не отражаются.

А если ООО не является плательщиком налога на прибыль, декларация по налогу на прибыль не сдается вообще. Пример — ООО на УСН.

Лист 3 Раздел А декларации по налогу на прибыль заполняется автоматически на основании документа Начисление дивидендов . Здесь указываются данные по всем выплаченным дивидендам независимо от того, является учредитель юридическим лицом или нет. Если в отчетном периоде выплачивались дивиденды сотруднику, эти данные внесите в декларацию вручную.

В расшифровке сумм укажите данные только по юридическим лицам. Желтые поля заполните вручную.

Не забудьте про Подраздел 1.3 Раздела 1. Заполните его по сроку уплаты налога на прибыль с дивидендов.

В нашем примере — перенос с 25.07.2020 на 27.07.2020, т. к. следующий за выплатой день — выходной.

Если участник — сотрудник ООО

Начисление дивидендов

Если учредитель — сотрудник, то документ Начисление дивидендов не подойдет: он формирует проводки через счет 75.02. При расчетах с учредителем-сотрудником используется счет 70.

Перейдите в раздел Операции и заполните документ Операция, введенная вручную.

Выплата дивидендов

Фактическую выплату дивидендов зарегистрируйте документом Списание с расчетного счета. Для этого перейдите в Банковские выписки из раздела Банк и касса .

- Вид операции — Прочее списание;

- Получатель — не заполняйте несмотря на то, что поле подчеркивается красным: оно необязательно для заполнения и не влияет на данные;

- Сумма — сумма дивидендов за вычетом НДФЛ;

- раздел Отражение в БУ — аналитика, аналогичная той, что указана при начислении дивидендов:

- Счет дебета — 70;

- Работники организации — учредитель-сотрудник.

Проводки

Учет НДФЛ

Так как начисление дивидендов в 1С 8.3 сотруднику оформляется ручными операциями, и автозаполнения регистров нет, для целей учета НДФЛ введите документ Операция учета НДФЛ. Перейдите в раздел Зарплата и кадры и создайте его по ссылке Все документы по НДФЛ .

На вкладке Доходы отразите дату выплаты дивидендов и их начисленный размер, а также исчисленный НДФЛ.

Для отражения НДФЛ в справке 2-НДФЛ снимите флажок Соотв. Ст. 226.1 НК РФ .

Также заполните следующие вкладки, кроме Перечислено по всем ставкам : НДФЛ, уплаченный в бюджет отразится в регистрах при оформлении документа Списание с расчетного счета на перечислении этого налога.

См. также:

- Операция учета НДФЛ в 1С 8.3: как заполнить

- Справка 2-НДФЛ в 1С 8.3 Бухгалтерия предприятия 3.0

- Как отразить доход учредителя в виде процентов по займу в отчете 6-НДФЛ?

- Начисление и выплата дивидендов в 1С 8.3 Бухгалтерия по шагам

- Два новых отчета по НДФЛ: анализ НДФЛ по датам получения доходов и анализ НДФЛ по документам-основаниям (из записи эфира от 04 октября 2018 г.)

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

- Дивиденды: Законодательство и отчетность

- Уплата налога на прибыль с дивидендов РО НА

- Уплата НДФЛ с дивидендов

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Дивиденды, если начисление в 2020, а выплата в 2021 и сумма дивидендов превышает 5 млн.руб. в 1С БПЗдравствуйте, в декабре 2020г. принято решение о распределении прибыли и.

- Дивиденды, начисление и их выплата, перечисление НДФЛДобрый день! Учет ведется в ЗУП, потом выгружается в БУХ.

- Добрый день! Начисляю сотруднику компенсацию за аренду квартиры. Создала новое начисление «Компенсация за аренду квартиры». Создаю документ «разовое начисление» в графе «начисление» не вижу «Компенсацию за аренду..» Если можно опишите пошагово начисление компенсации за аренду квартиры сотруднику компании.Добрый день! Начисляю сотруднику компенсацию за аренду квартиры. Создала новое.

- Компания выплачивает дивиденды физическому лицу гражданину РФ. Дивиденды облагаются по ставке 13%. В феврале 2021 годы ФЛ, гражданин РФ предоставляет в компанию сертификат налогового резиденства Армении за 2020 г. Какими документами пересчитать и вернуть НДФЛ физическому лицу-несотруднику в ЗУП 3.1Компания выплачивает дивиденды физическому лицу гражданину РФ. Дивиденды облагаются по.

Карточка публикации

(8 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2021 году, о которых нужно знать бухгалтеру

[06.04.2021 запись] Учетная политика на 2021 в 1С

[27.04.2021 эфир] Уточненная декларация: основания и последствия ее представления

Рекомендации Минтруда по нерабочим дням мая 2021 года

Хочу добавить еще комментарий. Я слушала семинар рядом была мама ей 82 года, сказала как хорошо рассказывает лектор, повторяет, все понятно)))

Мы отправим вам письмо со ссылкой

для сброса пароля

Пользователь с такой почтой не зарегистрирован

Войти с этой почтой

- Все события

- Эксперты ВТБ

- Специальный гость

Завершенные события

ESG стратегия ПАО "Роснефть"

Директор, Департамент отношений с инвесторами, ПАО «НК Роснефть»

Новый Фонд ВТБ — Глобальная аллокация: оптимальное решение для ваших долгосрочных инвестиций

Эксперт ВТБ Капитал

Диалог с компанией Северсталь

Начальник управления по коммуникациям и работе с инвесторами

Диалог с компанией Etalon Group

Как инвестировать в зарубежные ценные бумаги с помощью робота-советника в ВТБ Мои Инвестиции

Диалог с компанией «Татнефть»

Помощник Генерального директора по корпоративным финансам ПАО «Татнефть»

Как разобраться в структурных продуктах

Диалог с компанией OR Group

Директор и основной акционер

Не пропустите важные подборки

Во что и как можно инвестировать

- Как открыть брокерский счёт

- Что такое акции и как на них заработать

- Что такое облигации

- Что такое дивиденды

- ИИС: как инвестировать и получать гарантированный доход

- Есть свободные 10 000 ₽ ежемесячно — во что инвестировать

- Всё про ОФЗ: как выбрать и заработать

- Как выгодно покупать валюту через брокера

Зачем вообще инвестировать

- Стоит ли начинать инвестировать, если есть кредиты

- Подушка безопасности VS инвестиции

- Калькулятор акций

- Каким будет ваш пассивный доход, если начать инвестировать прямо сейчас

- Калькулятор инфляции

- Зачем каждому нужно инвестировать

- Сколько нужно денег, чтобы начать инвестировать

Если хочется начать, но лень глубоко разбираться

- Как устроен ПИФ и зачем он нужен

- Тест: «Какой вы инвестор»

- Как выбрать ПИФ и управляющую компанию

Что надо знать, чтобы торговать как профи

- IPO: как покупать акции из первых рук

- Два стиля инвестирования: компании роста и дивидендные аристократы

- Маржинальное кредитование: инвестируем чужие деньги — зарабатываем свои

- Как выбрать хорошего брокера

- Трейдер и инвестор: разница

- Какие книги надо прочитать инвестору-новичку: топ-5

- Шорт: как заработать на понижении цены акций

- Как работает биржа

- Что такое ETF и как на них заработать

Будьте в курсе новостей Школы

- Для начинающих

- Курсы

- Играть

- В эфире

- Помощь

- Во что и как можно инвестировать

- Зачем вообще инвестировать

- Если хочется начать, но лень глубоко разбираться

- Лайфхаки инвестора

- Что надо знать, чтобы торговать как профи

- Разбор

- Политика конфиденциальности

- Ограничение ответственности

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Пользователь с такой почтой не зарегистрирован

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своем интересе, а также подтверждая свою дееспособность, физическое лицо дает свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу: г. Санкт-Петербург, Дегтярный переулок, д. 11, литер А, на обработку своих персональных данных со следующими условиями:

- Данное Согласие дается на обработку персональных данных, как без использования средств автоматизации, так и с их использованием.

- Согласие дается на обработку следующих моих персональных данных

- ерсональные данные, не являющиеся специальными или биометрическими: фамилия, имя, отчество; адрес электронной почты.

- Цель обработки персональных данных: предоставление информации о продуктах и услугах.

- В ходе обработки с персональными данными будут совершены следующие действия: сбор; запись; систематизация; накопление; хранение; уточнение (обновление, изменение); передача (предоставление, доступ); извлечение; использование; блокирование; удаление; уничтожение.

- Персональные данные обрабатываются до прекращения предоставления информации.

- Согласие может быть отозвано субъектом персональных данных или его представителем путем направления письменного заявления Банку в любое отделение Банка в соответствии с законодательством Российской Федерации

- В случае отзыва субъектом персональных данных или его представителем согласия на обработку персональных данных Банк вправе продолжить обработку персональных данных без согласия субъекта персональных данных при наличии оснований, указанных в пунктах 2 — 11 части 1 статьи 6, части 2 статьи 10 и части 2 статьи 11 Федерального закона № 152-ФЗ «О персональных данных» от 27.07.2006 г.

- Настоящее согласие действует все время до момента прекращения обработки персональных данных, указанного в п.6 и п.7 данного Согласия.

Ищем в портфеле иностранные акции, которые маскируются под российские

Если вы инвестор и у вас в портфеле есть акции иностранных компаний, которые платят дивиденды, вам нужно до 30 апреля задекларировать доход от этих выплат. И даже если у вас только российские активы, среди них наверняка есть те, что попадают под это требование. Разберёмся, в каких случаях нужно заполнять декларации и как это сделать.

Отчитываемся по иностранным дивидендам

Дивиденды от российских компаний поступают на счёт уже очищенными от налогов (правда, есть важный нюанс, о котором расскажу ниже). С иностранными компаниями сложнее: брокер по доходу с дивидендов по ним налоговым агентом не является, поэтому декларация и налоги — наша забота.

Действуем следующим образом. В кабинете брокера запрашиваем отчёт за прошлый год и находим там раздел с дивидендами. Далее заходим в личный кабинет на сайте Федеральной налоговой службы (ФНС). Там наш путь такой: «Жизненные ситуации» → «Подать декларацию 3-НДФЛ» → «Заполнить онлайн» → «Далее» → «За пределами РФ» → «Добавить источник дохода».

Фото: скриншот с сайта ФНС

После клика на «Добавить источник дохода» нужно будет указать название первой компании из брокерского отчёта, которая выплатила вам дивиденды в прошлом году.

- Указать валюту — для доллара это «840».

- Вид дохода — «1010».

- Затем — сумму полученных дивидендов в валюте (не переводите в рубли!). Дата получения и уплаты налога указывается одна и та же — это дата из брокерского отчёта.

- Ставьте галочку «Определять курс автоматически».

Последнее и очень важное поле в разделе «Сведения о налоге, уплаченном в иностранном государстве» — «Сумма налога в иностранной валюте». В это поле нужно ввести сумму, которую с вас удержало иностранное государство. Для каждой страны значение будет своё.

Фото: скриншот с сайта ФНС

Рассмотрим вариант с США как самый распространённый. По умолчанию размер налога на дивиденды в США — 30%.

Если у своего брокера вы не подписали форму W-8BEN, то со всех дивидендов в пользу США будет автоматически удержано 30%. В этом случае в поле «Сумма налога в иностранной валюте» мы указываем сумму, равную 30% от значения «Сумма дохода в валюте».

Например, вы получили $100 дивидендов. Значит, в поле «Сумма налога в иностранной валюте» указываем $30. В этом случае в РФ вам ничего доплачивать не придётся — только отразить доход в декларации.

Если вы подписали у брокера форму W-8BEN, то в пользу США автоматически уйдёт 10%, а оставшиеся 3% нужно будет доплатить российской ФНС.

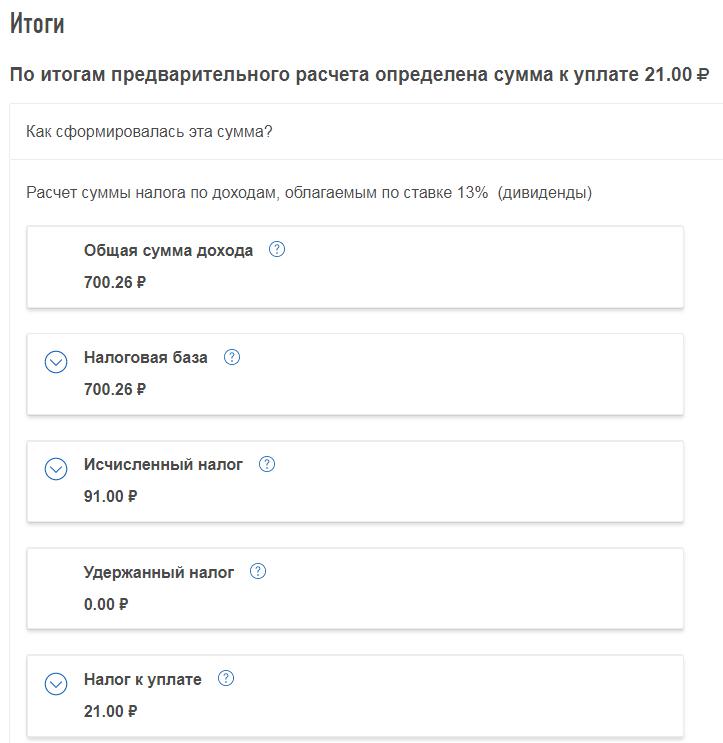

Например, вы получили $100 дивидендов. Значит, в поле «Сумма налога в иностранной валюте» указываем $10. В этом случае в РФ вам потребуется доплатить ещё $3. Программа на сайте налоговой сама покажет необходимую сумму в рублях.

Таким образом, мы отчитались по дивидендам одной компании. Если вы получали их от нескольких фирм, нужно снова нажать на кнопку «Добавить источник дохода» и заполнить описанные выше поля столько раз, сколько строк в отчёте брокера в разделе «Дивиденды».

Работа нудная, неинтересная, но таков закон. Хорошо, что делать это нужно только один раз в год.

Отчитываемся по «псевдороссийским» дивидендам

В начале мы говорили, что дивиденды от российских компаний поступают на счёт уже «очищенными» от налогов. Поэтому часто инвесторы, у которых портфели состоят только из акций отечественных компаний, не беспокоятся по этому поводу. Однако тут есть важный нюанс.

Дело в том, что некоторые ценные бумаги отечественных компаний фактически не российские акции, а иностранные. Их листинг произошёл на зарубежных биржах, а на Московской бирже торгуются не сами акции, а депозитарные расписки на них. Это тоже ценная бумага, которая подтверждает, что инвестору принадлежит акция, только она лежит в банке. Вот список компаний, которые торгуются на Мосбирже в виде депозитарных расписок и при этом платят дивиденды:

- TCS Group (Тинькофф-банк),

- X5 Retail Group,

- Qiwi,

- HeadHunter,

- «Полиметалл»,

- «Эталон»,

- «Русагро»,

- «Глобалтранс».

Если у вас в портфеле есть эти компании, вам нужно задекларировать полученные от них в 2020 году дивиденды. Алгоритм действий тот же, что и с иностранными компаниями. Не забываем: успеть подать декларацию за прошлый год нужно до 30 апреля, а оплатить налог — до 15 июля.

Если Вы получили доход, который подлежит декларированию (например, продали квартиру или машину), то до 30 апреля следующего года Вы обязаны подать декларацию в налоговый орган, а до 15 июля заплатить рассчитанный в декларации налог на доходы (подробнее Срок подачи декларации 3-НДФЛ и уплаты налога). Закономерным является вопрос, а что будет, если Вы не подали вовремя декларацию или не заплатили налог. В этой статье мы подробно рассмотрим правовые последствия неподачи декларации и неуплаты налога на доходы.

Мы разделим ситуации на три основные группы и рассмотрим их отдельно:

- если Вы не подали вовремя декларацию, по которой Вам не нужно платить налог («нулевая» декларация);

- если Вы не подали вовремя декларацию, по итогам которой Вам нужно было заплатить налог;

- если Вы вовремя подали декларацию, но не заплатили вовремя налог.

Если по итогам декларации у Вас нет налога к уплате

Если Вы не подали в срок «нулевую» декларацию (декларацию, в которой вычеты полностью покрыли Ваш доход или дохода не было изначально), то:

- налоговые органы будут требовать предоставление декларации чтобы подтвердить, что у Вас действительно нет налога к уплате)

- Вам грозит штраф в 1000 рублей (ст. 119 НК РФ).

Пример: в 2018 году Лапин А.К. купил автомобиль стоимостью 400 тыс. рублей, в 2019 году он его продал за 300 тыс. рублей. По итогу сделки он не получил дохода (продажа меньше покупки), подтверждающие документы в наличии, поэтому налог Лапин А.К. платить не должен. Но машина принадлежала ему менее трех лет, значит он в любом случае должен подать декларацию 3-НДФЛ в налоговый орган. Если он не сделает этого в срок до 30 апреля 2020 года, налоговая инспекция пришлет ему уведомление с требованием подать декларацию, а также Лапин А.К. должен будет заплатить штраф в размере 1000 рублей.

В случае неподачи декларации Вы можете столкнуться с проблемами при взаимодействии с налоговыми органами. Из налоговой инспекции будут приходить уведомления о просроченной обязанности, а при Вашем обращении в налоговую инспекцию за получением справок или оформлением вычета налоговики обязательно напомнят о невыполненной обязанности. В результате, прежде чем предоставить необходимые документы/вычет, попросят подать декларацию и заплатить штраф.

Если по итогам декларации у Вас есть налог к уплате

Если по итогам декларации у Вас есть налог к уплате, но Вы не подали декларацию, то:

1. По статье 119 Налогового кодекса РФ («Непредставление налоговой декларации») Вам грозит штраф в размере 5% от суммы налога за каждый месяц просрочки (начиная с 1 мая), но не более 30% от общей суммы.

2. Если Вы не подали декларацию, а также не заплатили налог до 15 июля, то Вам грозит штраф в размере 20% от суммы налога по статье 122 Налогового Кодекса РФ («Неуплата или неполная уплата сумм налога (сбора)»).

Здесь важно отметить, что этот штраф может быть применен, только если налоговая инспекция обнаружила неуплату налога. Если до уведомления налогового органа Вы обнаружили ее сами, оплатили налог и пени, то налоговый орган не вправе применить к Вам этот штраф.

Заметка: эта же статья налогового кодекса может повлечь за собой штраф в в размере 40% от суммы налога (вместо 20%), если неуплата была совершенна умышленно. Однако на практике доказать умышленность неуплаты налоговому органу будет довольно сложно.

Обратите внимание, что данный штраф может быть выписан, только если налоговый орган сам обнаружил, что Вы не подали декларацию. Если Вы подали декларацию и оплатили налог и пени раньше, чем он прислал Вам уведомление, штраф за сокрытие доходов он выписать не имеет права.

3. Если Вы не подали декларацию, а также не заплатили налог до 15 июля, то Вы также должны будете заплатить пени по налогу на доходы в размере 1/300 ставки рефинансирования Центрального банка РФ за каждый просроченный день (после 15 июля).

4. В случае если Вы должны были заплатить налог в размере более 900 тыс. руб. (например, продали квартиру, полученную в наследство), но не подали декларацию и не уплатили налог до 15 Июля, то Вы можете также подпасть под действие статьи 198 Уголовного Кодекса РФ (Уклонение от уплаты налогов и (или) сборов с физического лица).

Пример: в 2018 году Муромцев А.И. получил в наследство квартиру и сразу продал ее за 3 млн рублей. Размер налога, который должен был заплатить Муромцев при продаже: 3 млн рублей х 13% = 390 тыс. рублей. Муромцев не знал, что он должен подать декларацию в налоговый орган и платить налог на доходы и, соответственно, ничего не сделал.

В конце июля 2019 года Муромцеву пришло уведомление из налоговой инспекции о том, что он должен задекларировать продажу квартиры.

Если Муромцев сразу после получения уведомления подаст декларацию и заплатит налог и пени, то ему грозит только штраф в размере 5% от налога за каждый просроченный месяц после подачи декларации: 3 месяца (май, июнь, июль) х 5% х 390 тыс. рублей = 58 500 рублей.

Если Муромцев не подаст декларацию, то налоговый орган будет вправе его привлечь к ответственности по статье 122 НК РФ и взыскать дополнительно штраф в размере 20% от суммы налога (78 тыс. рублей).

Если Вы подали декларацию, но не заплатили вовремя налог

Если Вы вовремя подали декларацию 3-НДФЛ, но не заплатили до 15 июля налог, рассчитанный по этой декларации, то к Вам нельзя применить ни статью 119, ни статью 122 НК РФ. Единственное, что Вам грозит - это пени в размере 1/300 ставки рефинансирования Центрального банка РФ за каждый просроченный день уплаты налога.

Читайте также: