Аргументы в пользу пропорционального налогообложения

Опубликовано: 14.05.2024

Библиографическая ссылка на статью:

Муртазина Е.М. Перспектива введения прогрессивной ставки НДФЛ в России // Экономика и менеджмент инновационных технологий. 2014. № 4 [Электронный ресурс]. URL: https://ekonomika.snauka.ru/2014/04/5005 (дата обращения: 13.04.2021).

Жабыко Людмила Ливерьевна, к.э.н., доцент кафедры “Финансы и кредит”

Прогрессивное налогообложение – это налогообложение, при котором с ростом налоговой базы увеличивается налоговая ставка . Наиболее распространено прогрессивное налогообложение при взимании налогов с доходов физических лиц.

В этой статье, мы постараемся разобраться, почему же Россия избегает прогрессивной ставки НДФЛ, и есть ли смысл её вводить.

В истории прогрессивное налогообложение появилось благодаря борьбе рабочего класса и материально менее обеспеченных людей с зажиточными согражданами, в попытке изменить существующую систему обложения налогами. Борьба проходила с переменным успехом, но в конечном итоге привела к созданию долгожданного прогрессивного налога в виде налога на доходы.

Первой страной, которая стала вести такую практику была Великобритания, премьер-министр которой в 1798 установил налог 2 пенса за 1 фунт на доход превышающий 60 фунтов с дальнейшим увеличением до 2 шиллингов за 1 фунт, если налогоплательщик имел жалование более 200 фунтов.

Спустя почти 100 лет, в 1893 году прогрессивное налогообложение было введено в Пруссии. Ставка составляла 0,62 % на доход от 900 до 1050 марок и доходила до 4%, на доход превышающий 100000 марок.

В отечественной практике новая форма налогообложения была впервые введена в 1810 году и устанавливала ставку от 500 рублей и вплоть до 10% от дохода. Однако стоит заметить, что введение прогрессивной ставки было вынужденной мерой и было обусловлено Русско-австро-французской войной 1805 и Отечественной войной 1812 года, так как военные расходы в борьбе с Францией опустошили казну. Но вскоре после того как война была закончена в 1820 г. налог был упразднен. Вторая попытка была осуществлена 6 апреля 1916 г. при Императоре Николае II, но социальные потрясения того времени не дали возможности осуществить задуманное.

В 1913 году прогрессивный подоходный налог был введен в США. Многие страны Европы имели прогрессивное налогообложение уже на рубеже 20-го столетия.

Исследуя современные налоговые системы зарубежных стран можно сделать вывод, что исчисление подоходного налога в прогрессии это популярное и закономерное явление сегодняшнего дня. Например, в США после кризиса 2008 г. президент Барак Обама преследуют политику увеличения подоходного налога для богатых. Можно также добавить, что во многих штатах давно используется прогрессивная ставка, правда она невелика, а при доходах менее $20 тыс. в год ее вовсе нет.

Следует отметить, что в США сборы по подоходному налогу, которые составили в 2013 году $468,4 млрд. во много раз перекрывают сборы налога на прибыль предприятий ($70,3 млрд.). В Российской Федерации ситуация иная чем в США. За тот же 2013 г. суммарный сбор налога на прибыль организаций составил 2,355 трлн. руб. и превысил сбор налога на доходы физических лиц (2,26 трлн. руб.). Согласно данным Росстата, которые многими считаются заниженными, за 2013 г. разница между доходами 10 % самых богатых и 10 % самых бедных россиян составила 16,3 раза. Так как этот показатель примерно соответствует показателю расслоения общества США, можно сделать вывод, что бюджет России недополучает огромные суммы, которые могли бы быть изъяты у наиболее богатых людей, при введении прогрессивного налогообложения.

Так, для наглядности, воспользуемся примером. Если, к примеру, вести прогрессивную ставку НДФЛ 13% – для доходов до 30 тысяч рублей, 15% – от 30 до 85 тысяч рублей, 17% – для доходов от 85 до 200 тысяч рублей, 20% для доходов от 200 тысяч рублей и выше, то государственная казна получит в 1,4 раз больше дохода, нежели при пропорциональном налогооблажении, что наглядно иллюстрирует таблица 1.

Таблица 1 – Сравнительный анализ прогрессивной и пропорциональной ставок НДФЛ.

Изменение налоговых отчислений

В государственный бюджет

В государственный бюджет

74500

52000

22500

Из таблицы мы видим, что при сравнительно небольшом увеличении налоговых отчислений, казна, в нашем случае получит на 22500 рублей больше, не сильно ужесточив налоговое бремя налогоплательщиков (самые больше изменения ждут самых зажиточных наших сограждан, изменения составят 7%).

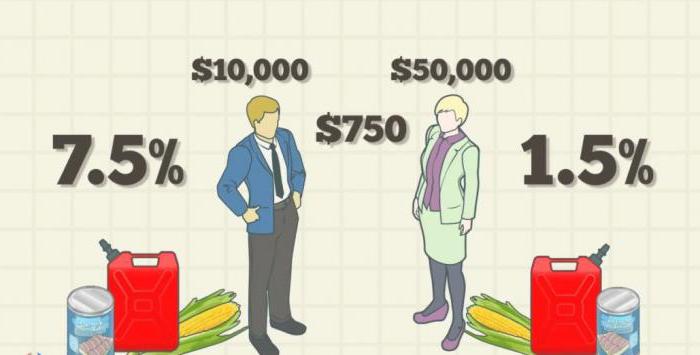

Любой здравомыслящий гражданин своего государства понимает и признает, что сверхбогатые и зажиточные должны предоставлять часть своего дохода бюджету страны. Львиная доля доходов, получаемых отдельными категориями людей, направлена не на удовлетворение физиологических потребностей, а используются на потребности по самореализации. Так, при пропорциональном налогообложении лицо, имеющее более скромный совокупный доход, несет более тяжелое налоговое бремя, ввиду того, что удельный вес свободных денежных средств от жизненно необходимых затрат у этого лица намного меньше, а величина налога по отношению к свободному доходу гораздо больше.

Таким образом, мы приходим к выводу, что одинаковая процентная ставка подоходного налога «бьет по карману» представителей различных классов по-разному, и особенно остро по самым материально необеспеченным.

Многие экономисты и политики заявляют, что введение прогрессивной ставки НДФЛ в России недопустимо и вредно для национальной экономики.

Все понимают, что если государство откажется от плоской шкалы НДФЛ, то будут нарушены «правила игры» и недоверие бизнеса к власти возрастет, так как правительство и президент не раз обещали, что ставка НДФЛ будет не тронутой. Таким образом, если мы все-таки решимся на реформу, то осуществлять ее следует постепенно, применяя для начала несложные ставки.

Так же существуют сомнения по поводу порядочности налогоплательщиков. Если мы будем повышать подоходный налог богатые люди могут начать уклоняться от исполнения своих обязательств по платежам, при том, что они это умеют делать. Тем самым увеличивается риск переноса основного бремени на средний класс. Следовательно, необходимо создать условия, при которых нарушать налоговое законодательство будет либо не выгодно, либо невозможно. Следует помнить, что основной целью снижения ставки НДФЛ до 13% в 2001 году была легализация доходов граждан, правительство пыталось сделать зарплату белой и вытащить ее из конвертов и можно сказать, что оно справилось со своей задачей. Теперь, пришло время планирования реформ, связанных с плавным переходом на прогрессивную шкалу.

Существуют опасения, что переход на прогрессивный налог НДФЛ может привести к повышению уровня безработицы, снижению стимулов к труду, а так же к оттоку инвестиций. Тем не менее большинство развитых государств мира активно применяют прогрессивную шкалу, и опыт показывает, что это приносит свои плоды.

Библиографический список

- Брызгалин А.В., Берник В.Р., Головкин А.Н. Налоги. Люди. Время… или Этот безграничный Мир Налогов / Под ред. А.В. Брызгалина. Е.: Изд-во “Налоги и финансовое право”, 2008.

- Майбуров И.А. Теория и история налогообложения: Учебник для студентов вузов, обучающихся по специальности “Налоги и налогообложение”. 2007. С. 143 – 144.

- Попов А.И. Экономическая теория. Учебник для вузов. 4-е изд.-СПб.:Питер, 2006. – 544с.

- Пушкарева В.М. История финансовой мысли и политики налогов: Учеб. пособие. М.: Финансы и статистика, 2001. С. 321.

- Экономическая теория. Экспресс-курс: Учебное пособие / Под ред. А.Г. Грязновой. Н.Н. Думной. А.Ю. Юданова. – 4-е изд.. стер. – М.: КНОРУС, 2008 608 с.

- Экономическая теория: Учебник для студентов, обучающихся по экономическим специальностям / Под ред. И.П. Николаевой. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2008. – 527 с.

- Аргументы в пользу пропорционального налогообложения. [Электронный ресурс]. URL: http://inosmi.ru/world/20050302/217683.html (дата обращения: 05.04.14).

- Прогрессивное налогообложение: “за” и “против”. [Электронный ресурс]. URL: http://www.kapital-rus.ru/articles/article/177034 (дата обращения: 05.04.14).

- Распространение налогового бремени и воздействие налогов. [Электронный ресурс]. URL: http://libertynews.ru/node/881 (дата обращения: 05.04.14).

- Эффективная ставка: нужно ли вводить прогрессивную шкалу налога. [Электронный ресурс]. URL: http://lf.rbc.ru/recommendation/finance/2013/11/08/232613.shtml (дата обращения: 05.04.14).

Связь с автором (комментарии/рецензии к статье)

Оставить комментарий

Вы должны авторизоваться, чтобы оставить комментарий.

Пропорциональная система налогообложения в первую очередь охарактеризовывается равным процентом налога для всех. Как это понимать? Данная система основана на самом деле очень просто: процент налога абсолютно не зависит от дохода человека, то есть установлена единая норма, и сумма налога пропорционально изменяется в зависимости от величины зарплаты. Больше зарплата-больше сумма налога и, соответственно, обратно.

Насколько эффективна такая система налогообложения? Какие имеет плюсы и минусы?-эти вопросы являются в данной статье основополагающими. Первое, с чего стоит начать-это небольшое ознакомление со структурой системы, ее эффективностью, а также самую малость из истории.

Структура и эффективность

Как было описано ранее, в основе системы лежит единый установленный процент налога. Это явление характеризуется плоской шкалой налогообложения, в то время как существует еще и прогрессивная. Плоская шкала означает изменение не процента, а суммы, зависимой от заработка. В России активно используется именно пропорциональная система налогообложения, что не может не являть собой определенную эффективность в экономике. Хотя такая система наиболее гуманна скорее для общества.

Эффективность пропорциональной системы заключается в том, что понижаются случаи уклонения от уплаты налога, а также снижаются показатели криминала. Говоря простым языком, при такой, можно смело назвать, справедливой системе становится совершенно бесполезным уходить от платы ставки или обращаться к теневой экономике если речь заходит о бизнесе.

Эффективна система также потому что она наиболее уместна тогда, когда уровень коррупции в стране достигает высокого уровня. Она считается «относительно справедливой», потому как присутствует некое равенство среди людей, а также появляется такое понятие, как всеобщность.

Любая система все-таки имеет как плюсы, так минусы, об этих двух сторонах сейчас непосредственно и пойдет речь.

Плюсы пропорциональной системы налогообложения

Затрагивая тему плюсов системы, следует отталкиваться как раз от того, почему она эффективна. Поэтому плюсы будут разделены на две группы: плюсы пропорциональной системы относительно налогоплательщика и плюсы пропорциональной системы налогообложения относительно государства.

Итак, плюсы системы для простого человека-в чем они заключаются?

- Как уже было сказано ранее, пропорциональная система приносит собой относительное равенство, то есть лицо, занимающее какую-то высокую должность будет платить тот же самый процент, что и рядовой сотрудник. Хотя стоит отметить то, что в зависимости от уровня дохода кому-то будет платить легче, кому-то труднее. В данном аспекте прогрессивная система, как считают ее сторонники, лучше. Это обусловлено тем, что иногда налог отменяется, если уровень заработка близок к критической отметке, либо по каким-то другим веским причинам.

- Всеобщность можно отнести как к плюсам, так и к минусам. Так как сейчас данное понятие состоит в числе пунктов «плюсы», то и описываться будет как положительное явление. Всеобщность не позволяет избежать уплаты налога, в таком случае перед законом равны все.

- Еще одним плюсом является, так называемая, легализация заработка. То есть предприниматели не вынуждены обращаться к теневой экономике или открывать бизнес в другой стране. Потому как процент налога от их заработка не будет увеличиваться с ростом уровня дохода, что не может не радовать бизнесменов и не давать им гарантию стабильности.

- Кстати о стабильности, она тоже является одним из плюсов. Процент может поменяться только на государственном уровне, то есть для всех. Например, на данный момент налоговый процент от заработка составляет 13%.

- При такой системе налогообложения физические лица не боятся налога, поэтому активно трудятся ради повышения заработка.

Плюсы пропорциональной системы налогообложения относительно государства:

- Данная система более эффективна в плане повышения бюджета государства. Увидеть это можно в сравнении с той самой прогрессивной системой. Прогрессивная система предусматривает либо отмену налога совсем в каких-либо случаях, либо низкий процент, также зачастую люди не готовы отдавать высокий процент за доход и прибегают к крайним мерам. Пропорциональная же система не имеет таких загвоздок, поэтому доход государства на более высоком уровне.

- Благодаря пропорциональной системе снижается уровень нарушений и прочих инцидентов. Это также положительно сказывается на экономике государства.

Минусы пропорциональной системы налогообложения

У данной системы сложно выявить явные минусы, так она все же считается довольно эффективной. Однако некоторые считают, что система не отвечает принципу справедливости. Они отталкиваются от того факта, что, если человек зарабатывает больше, то он должен больше и платить.

Сложно сказать, минус это или нет, так как система имеет явные преимущества и гуманна для всех членов общества.

Заключение

Остается упомянуть лишь об истории данной системы налогообложения, во-первых, пропорциональная система появилась во Франции, когда там шла активная борьба за равенство и справедливость. Конечно, становится ясным, что в Россию система пришла из Европы.

На данный момент пропорциональная система налогообложения используется в большой части стран Европы, некоторые страны думают над тем, стоит ли переходить на эту систему.

В заключение остается лишь отметить то, как можно вычислить сумму налога от заработка. Итак, формула несказанно проста в своем составе, необходимо всего лишь число процента разделить на 100 и умножить на сумму зарплаты. Визуально это выглядит так (учитывая, что процент равен 13): (13/100)*заработок.

Все за сегодня

Политика

Экономика

Наука

Война и ВПК

Общество

- Культура

- История

- Религия

- Спорт

- Россия глазами иностранцев

ИноБлоги

Подкасты

Мультимедиа

- Фото

- Инфографика

- ИноВидео

- ИноАудио

Откуда столько внимания к пропорциональному налогообложению?

В ходе своего состоявшегося на прошлой неделе визита в Словакию президент Соединенных Штатов Джордж Буш (George Bush) похвалил премьер-министра этой страны Микулаша Дзуринду (Mikulas Dzurinda) за систему пропорционального налогообложения, введенную им в действие в прошлом году. Господин Буш подчеркнул, что новая налоговая политика словацкого правительства упростила процесс взимания налогов, привлекла иностранный капитал и создала фундамент для будущего экономического роста.

Три года назад американский лидер посчитал нужным поздравить своего российского коллегу Владимира Путина с введением в России фиксированного подоходного налога с 1 января 2001 г.. Тогда господин Буш особо отметил справедливость российской системы налогообложения, которая относится ко всем налогоплательщикам одинаково, а не старается взять больше у самых успешных из них.

Политолог Элвин Рабушка (Alvin Rabushka), работающий в Институте Гувера, приводит в пример восемь различных стран бывшего советского лагеря, взявших на вооружение систему пропорционального налогообложения и выигравших от этого. Помимо России и Словакии это сделали Румыния, Грузия, Эстония, Латвия, Сербия и Украина. По его прогнозам, к ним скоро присоединятся Польша и Республика Чехия.

Откуда столько внимания к пропорциональному налогообложению? Причина проста: оно намного эффективней с точки зрения повышения доходов по сравнению с прогрессивным налогообложением. При использовании прогрессивных ставок кажется, что государство получает дополнительные доходы из кармана богачей. Но на самом деле все это только усиливает у последних желание организовать свои дела таким образом, чтобы свести налоговые обязательства к минимуму или вовсе избежать налогообложения.

Пропорциональное налогообложение предоставляет гораздо меньше возможностей для минимизации суммы налогов или уклонения от их выплаты. Осознание того, что в этом отношении ко всем используется одинаковый подход, помогает избежать уклонения от уплаты налогов - преступления, получившего широкое распространение в странах с высокой налоговой ставкой, которая часто заставляет даже законопослушных граждан уходить в теневую экономику.

В итоге нет ничего удивительного, что результаты последнего исследования, проведенного Международным валютным фондом, свидетельствуют о том, что объем денежных поступлений в российский бюджет значительно вырос после введения в стране фиксированного подоходного налога. И достигнуть этого удалось практически полностью за счет более строгого соблюдения требований налогового законодательства, что в конечном итоге помогло серьезно увеличить долю налоговых поступлений в бюджет государства.

Несмотря на то, что налоговая дисциплина в Америке не находится в таком плачевном состоянии, как это было в России до проведения налоговой реформы, она продолжает представлять собой огромную проблему. В своей новой книге под названием 'Many Unhappy Returns' (издательство 'Harvard Business School Press') бывший глава Налогового управления США Чарльз Россотти (Charles Rossotti) предупреждает, что нас ждет неминуемый кризис налогового администрирования. По его оценке, в 1999 г. налоговое ведомство смогло получить лишь 17% из 277 миллиардов долларов, которые корпорации и физические лица должны были уплатить в казну государства - следовательно, убытки составили более 230 миллиардов.

Статистика Министерства торговли США говорит о том, что с 1999 г. количество случаев уклонения от уплаты налогов только возросло. Каждый год сотрудники министерства торговли сопоставляют данные о скорректированном валовом доходе, поступившем в казну от властей штатов и крупных государственных предприятий, с той информацией, которую указывают в своих налоговых декларациях физические лица. Разница между двумя показателями как нельзя лучше свидетельствует о размахе, который приняло уклонение от уплаты налогов в стране в целом.

В 2002 г., последний год, за который была представлена отчетность, физические лица не указали в своих налоговых декларациях более одного триллиона долларов. Если бы эти деньги были обложены персональным подоходным налогом в размере 14%, федеральное правительство могло бы получить в свое распоряжение дополнительные 135 миллиардов долларов. И это только по самым скромным подсчетам, так как большая часть неуказанных доходов без сомнения приходится на долю так называемых 'людей в скобках', чья налоговая ставка намного превышает 14%.

Еще большие опасения вызывает увеличение в 2002 г. показателя недополученных налогов (разницы между итоговыми показателями Налогового управления и Министерства торговли), который составил 13,7%. Эта самая высокое значение, имевшее место с момента начала сбора информации в 1959 г.. В 2000 г. этот показатель не превышал 10,7%. Среднее же значение этого показателя в 90-х и 80-х годах прошлого столетия составляло 11,4% и 11,9% соответственно.

Пропорциональное налогообложение не является панацеей от уклонения от уплаты налогов. Но на примере России можно утверждать, что оно действительно приносит много пользы. Когда люди воспринимают систему налогообложения как что-то фундаментально несправедливое - каждому кажется, что он платит больше налогов по сравнению с другими, они не чувствуют угрызения совести, уклоняясь от их уплаты.

Слишком часто в Вашингтоне налоговая политика рассматривается исключительно с точки зрения экономического термина, получившего название 'вертикальной справедливости' - когда богатые должны платить больше, чем бедные. Однако для процесса соблюдения требований налогового законодательства гораздо большее значение имеет 'горизонтальная справедливость' - когда к равным относятся одинаково справедливо. При использовании фиксированной налоговой ставки люди уверены, что их соседи платят точно такие же налоги, и это повышает их налоговую дисциплину.

Государство бы в целом выиграло, если бы Налоговому управлению не нужно было копаться в доходных статьях налогоплательщиков, разбираться в природе и времени поступления тех или иных денежных средств. Если бы все доходы облагались одной и той же процентной ставкой, ни у кого бы не возникло желания, например, трансформировать фонды заработной платы в доход от капитала или перевести часть денежных поступлений из этого года в следующий.

И последнее, не стоит забывать о том, что пропорциональное налогообложение это та система получения доходов в копилку государства, которая наилучшим образом вписывается в понятие о человеческой свободе. Как недавно выразился Ричард Эпштейн (Richard Epstein), профессор права Чикагского университета: 'Неслучайно, что всякий ярый сторонник ограничения государственной власти тяготеет к пропорциональному налогообложению'.

Брюс Бартлетт - старший научный сотрудник Национального центра политического анализа

Материалы ИноСМИ содержат оценки исключительно зарубежных СМИ и не отражают позицию редакции ИноСМИ.

Пропорциональное, прогрессивное и регрессивное налогообложение вызывают множество вопросов. Всегда находятся противники и сторонники той или иной системы. На сегодняшний день у нас действует пропорциональное налогообложение. Подробнее о нем пойдет речь в данной статье.

Пропорциональное, прогрессивное налогообложение: что лучше

Какая система лучше для государства? Постараемся разобрать. Для этого надо знать особенности и нюансы систем. В данной статье рассмотрим их все. Это позволит каждому сделать определенные выводы для себя относительно того, какая система предпочтительнее.

Пропорциональное налогообложение

Суть пропорциональной системы в том, что налоговая база для всех одна. Например, налог на доходы физических лиц составляет сегодня 13 %. Процент не зависит от дохода. Директор крупной торговой сети с заработной платой миллион рублей в месяц будет платить такой же процент, что и грузчик в одном из магазинов с минимальным окладом.

Это кажется несправедливым многим общественным деятелям и гражданам. Они считают, что чем больше получает гражданин, тем больше он должен платить. Пропорциональная ставка налогообложения их не устраивает. Должна быть прогрессивная. Разберем, что это такое.

Прогрессивное налогообложение

Итак, пропорциональное налогообложение предусматривает единый процент для всех налоговых резидентов. Прогрессивная система устанавливает разные процентные ставки, в зависимости от уровня дохода.

Например, в некоторых странах минимальные доходы не облагаются. Средняя зарплата облагается минимальной ставкой, и только на сверхдоходы накладываются огромные проценты, свыше 50 %. Это в странах так называемого капиталистического социализма. Ярким примером служит Швеция.

Аргументы противников прогрессивного налогообложения

Итак, какие же доводы приводят противники прогрессивной системы? Пропорциональная система налогообложения, по их мнению, является справедливой. Люди должны платить одинаковую сумму. Чем выше доход, тем больше поступает налогов в бюджеты от конкретного резидента. Они не могут смириться с мыслью, что успешные люди, которые хорошо зарабатывают, должны платить более высокий процент.

Аргументы сторонников прогрессивного налогообложения

Сторонники дифференцированной ставки считают, что пропорциональная система налогообложения неэффективна, она усиливает социальное неравенство в обществе. Одни люди все время богатеют, другие, наоборот, беднеют.

Прогрессивная система обеспечивает социальную функцию государтва на практике, сглаживает дифференциацию в обществе. Власти должны помогать людям с низкими заработными платами. На практике происходит, что минимальный размер оплаты труда, который и так меньше прожиточного минимума, облагается налогом. Такого нет в большинстве развитых стран мира.

Россия по Конституции - социальное государство, но на практике ее социальная роль неэффективна. Сегодня многие депутаты хотят внести законопроект, по которому люди с минимальными зарплатами будут освобождены от налога на доходы физических лиц.

Формирование налоговой базы в России

Пропорциональная система налогообложения окончательно сформировалось в конце девяностых - начале двухтысячных годов прошлого столетия. До этого количество различных налогов и сборов насчитывалось 54. После реформы их стало 15. Тогда появился единый подоходный налог в 13 %. Власти с гордостью рапортовали, что это самый низкий в Европе сбор, так что «пора выходить из тени». Те, кто утверждает, что налогов стало много, явно забывают их количество до 2000 года. Однако проблема была не в количестве, а в качестве. Их никто не платил. Укрыться от налогов было просто, правоохранительные органы были неспособны вести жесткую борьбу с нарушителями. В 2000-х все поменялось:

- Ввелось пропорциональное налогообложение с низкими ставками.

- Увеличилась роль правоохранительных органов.

- Ужесточились наказания за уход от налогов.

Эти три фактора навели порядок в фискальной отрасли.

Главная идея, по которой вводилась именно пропорциональная система – нет смысла скрывать доходы, так как от них не зависит процент. Некоторые утверждают, что, введя прогрессивную систему, мы, наоборот, недополучим средства в бюджет, так как начнутся различного рода махинации. Сторонники же так не считают, т. к. такая аргументация позволяет расписаться в бессилии правоохранительной системы государства.

Регрессивная система

Регрессивная система ни у кого в нашей стране не вызывает поддержки. Суть ее в том, что от увеличения дохода снижается налоговая база. Такая система еще больше приведет к социальному неравенству в нашей стране и создаст взрывоопасную революционную ситуацию.

Итоги

Итак, мы разобрали, что такое пропорциональная система налогообложения. Это система, при которой все резиденты платят одинаковый процент вне зависимости от доходов. Иная ситуация с прогрессивной и регрессивной системой. В первом случае чем больше доход, тем выше взимается процент, во втором, наоборот, чем выше доход, тем ниже процентная ставка.

Не стоит забывать, что, несмотря на пропорциональную систему налогообложения, нашей стране все же присущи элементы прогрессивной системы. Это проявляется через социальную поддержку: субсидии, компенсации малообеспеченным гражданам. Помимо этого, применяются различные налоговые вычеты разным категориям. Кроме того, система налогообложения не едина, для каждой деятельности предусматривается своя процентная ставка.

«Клерк» Рубрика НДФЛ

Какая шкала лучше — плоская или прогрессивная? Ответ россиянам может не понравиться.

Подумают: грабят

По данным некоторых СМИ, сразу после президентских выборов премьер Дмитрий Медведев провел совещание с членами правительства, на котором обсуждалась возможность повышения подоходного налога с 13% до 15% с введением некоего необлагаемого минимума.

Напомним, что существуют два способа взимать налог на доходы: пропорциональная система и прогрессивная. Первая подразумевает плоскую шкалу: все платят одинаковую долю от своего дохода. В России с 2001 года это 13% (в большинстве случаев). Прогрессивная система подразумевает, что богатые платят больше не только в абсолютном, но и в относительном выражении: чем больше доход, тем выше ставка налога. В 1990-х годах в России существовала прогрессивная шкала, но в 2000 году она была заменена на плоскую. Главной целью такой замены было повысить собираемость налогов и вывести бизнес из тени. Собираемость налогов и правда удалось сильно поднять, но последние годы на фоне неуклонно увеличивающегося разрыва в доходах между богатыми и бедными все чаще стали слышаться разговоры, что в России пора уже снова вводить прогрессивную шкалу. Чтобы богатые платили больше. Власть пока сопротивляется.

Только прошлой осенью Госдума отклонила в первом чтении четыре законопроекта о введении прогрессивной шкалы. В январе 2018 года министр финансов РФ Антон Силуанов заявил, что единая ставка в 13% пересматриваться не будет. Правы ли в Госдуме и правительстве, оказываясь от законного способа отъема денег у населения? Большинство экспертов склоняется к мнению, что время прогрессивной шкалы в России еще действительно не пришло.

«Введение прогрессивной шкалы возможно лишь в условиях устойчивого экономического роста и ярко выраженных признаков развитой экономики, а именно: стабильности внутреннего спроса, при стабильном курсе валюты и развитом финансовом рынке, а также развитом промышленном комплексе, — говорит руководитель управления анализа валютных рисков Dukascopy Bank SA Евгения Абрамович. — Пока Россия остается развивающейся страной, в отношении которой сохраняются достаточно высокие как экономические, так и политические риски, прогрессивная шкала налогообложения будет означать социальную напряженность и массовый уход бизнеса в тень».

Не готово к переходу на прогрессивную шкалу и само население: длительный советский период, когда люди поколениями не соприкасались с государством в части налогообложения их доходов, еще не забыт. А воспитание в гражданах ответственных налогоплательщиков еще не завершено, полагает адвокат практики налогового консалтинга «ФБК Право» Дмитрий Парамонов.

Каковы же главные аргументы «за» и «против» прогрессивной шкалы в современной России? Все аргументы «против» строятся на том, что введение прогрессивной шкалы означает увеличение налоговой нагрузки. А наш народ, особенно на фоне падения реальных доходов четыре года подряд, к такому повороту не готов.

На самом деле не 13%

«Простое увеличение налоговой нагрузки в связи с введением прогрессивной шкалы будет выглядеть как совершенно неприкрытый грабеж на ровном месте», — считает Дмитрий Парамонов. «Каким бы ни был этот закон и какой бы ни была шкала, восприниматься экономически активным населением они будут негативно, так как Россия — страна с традиционно достаточно низкой собираемостью налогов, — говорит Евгения Абрамович. — Скажем, в прошлом году, по данным Счетной палаты, российские предприятия недоплатили почти триллион рублей». По ее словам, дело не в национальном менталитете или несовершенстве системы сбора налогов, а в том, что налоги в России, в отличие от многих развитых стран, вовсе не гарантируют гражданам соблюдения их прав.

Но есть один момент, который часто оказывается в тени дебатов о налоговой шкале. Главным аргументом сторонников увеличения налогов (будь то введение прогрессивной шкалы или просто повышение ставки при сохранении плоской) является то, что нынешняя ставка в 13% — одна из самых низких в мире. Дескать, россияне и так слишком избалованны. Но это не совсем так.

Во-первых, шкала у нас хотя и плоская, но разнообразная: не все виды доходов облагаются по ставке в 13%. Эта ставка относится к заработной плате, полученным дивидендам и к доходу от сдачи недвижимости в аренду. А, например, выигрыш в лотерее облагается налогом в 35% (если его сумма или стоимость превышает 4 000 рублей). Под такую же ставку попадает доход, полученный от слишком высоких ставок по депозитам в банке или от слишком низких ставок при кредитовании. Есть еще отдельные ставки для нерезидентов, работающих в России. Но даже эти 13%, которыми ограничивается уплата подоходного налога для подавляющего числа россиян, всего лишь надводная часть айсберга.

«Дело в том, что косвенный налог на доходы в России — один из самых высоких в мире, он составляет почти 50% (платит его работодатель), — поясняет Абрамович. — Если ввести еще и прогрессивную шкалу, в некоторых случаях он может достичь и 65%, то есть уровня налогов для людей с доходом свыше 50 тысяч евро в месяц в Швеции. В ЕС в настоящий момент это самый высокий коэффициент налогообложения для частных лиц».

Поэтому если уж и браться за подоходный налог, то необходимо задуматься о комплексном реформировании налоговой системы в части, касающейся налогообложения граждан. «Необходимо дать гражданам более широкие возможности для налоговых вычетов, чтобы увеличение налогового бремени было хоть в какой-то степени скомпенсировано возможностью его легального уменьшения, — уверен Дмитрий Парамонов из ФБК. — В настоящее время возможности у граждан в части вычетов крайне ограниченны».

«Единственный аргумент в пользу прогрессивной шкалы заключается в том, что основная масса людей, получающих сверхвысокие доходы в виде зарплаты, являются государственными чиновниками или топ-менеджерами предприятий с государственным участием, — рассказывает Евгения Абрамович. — Такого рода законопроект мог бы создать некоторую иллюзию экономической заботы государства о населении и стать достаточно существенным экономическим импульсом для роста деловой активности».

То есть, по сути, мы говорим о том, что основа таких предложений — популистская.

Плоский вместо прогрессивного

А в это время в Италии популистские партии продвигают противоположную идею — ввести в стране плоскую шкалу налогов. Сейчас итальянцы платят подоходный налог в размере от 23% до 43%. Накануне недавних парламентских выборов «Лига Севера» обещала ввести плоскую шкалу в 20%, а «Вперед, Италия!» — 23%. «Согласно самым консервативным расчетам, предложение „Лиги Севера“ позволило бы собирать налогов на сумму 94 миллиарда евро в год, что на 58 миллиардов евро меньше нынешнего уровня, — рассказал ИА „Банки.ру“ экономист, глава департамента Национальной комиссии Италии по компаниям и бирже (регулятор финансовых рынков) Энеа Франца. — Иными словами, предложение „Лиги“ стоило бы Италии 58 миллиардов евро».

Какой должна быть ставка, чтобы бюджет не пострадал? По мнению Францы, бюджет будет сбалансирован при плоской ставке в 35%. «Я считаю, что рассматривать переход к плоской шкале имеет смысл только начиная с уровня в 35%», — говорит экономист.

Но, скорее всего, вести такие разговоры в целом бессмысленно. Франца обращает внимание на то, что прогрессивный принцип налогообложения прописан в самой Конституции Италии — в статье 53. Изменение Конституции — задача нелегкая. Насколько она была бы оправданна?

«В условиях вялого роста и общеевропейской проблемы низкой инфляции, а также нарастающего кризиса финансового сектора страны временное введение плоской шкалы вполне оправданно, — считает Евгения Абрамович. — С одной стороны, это поможет уравнять шансы северян и южан, с другой — избавит государство от части социальных обязательств, которые оно, в силу вялого экономического роста, не может выполнять в полной мере».

С этой позицией не согласен Дмитрий Парамонов. «Сторонниками введения плоской шкалы руководит желание установить видимое равенство, но на самом деле плоская шкала только увеличивает разрыв между богатыми и бедными, — полагает эксперт. — Выиграют от этого только богатые. Не налоги увеличивают благосостояние, а доходы, получаемые гражданином и государством в целом».

Плоская шкала как диагноз

Существует ли некий общий принцип, по которому то или иное государство выбирает систему налогообложения доходов частных лиц? Да. И ответ на этот вопрос не комплиментарен для России.

Посмотрите на список стран, в которых применяется плоская шкала. Находите нечто общее между ними?

Список некоторых стран с плоской шкалой подоходного налога

Читайте также:

- Налоговый режим по английски

- Отчет не принят т к инн указанный в расчете отсутствует в базе данных егрюл

- Товарищество не является юридическим лицом но несет соответствующую налоговую ответственность

- Почему растут акцизы на сигареты

- Если учредитель и директор разные лица кто подает заявление в налоговую