Анализ задолженности по налогам и сборам

Опубликовано: 20.09.2024

Сейчас, в кризисные для России годы, перед государством стоит сложная задача по формированию бюджетных ресурсов для покрытия дефицита бюджета, существующего сегодня в России. На сегодняшний день особую роль в формировании полноценного бюджета государства приобретает проблема использования наиболее эффективного механизма взыскания налоговой задолженности. Для решения данной проблемы налоговыми органами применяется административный порядок взыскания налоговой задолженности, позволяющий создать финансовую и социальную стабильность в России и решить проблему нехватки денежных ресурсов в бюджете российского государства.

В настоящее время основной акцент в сфере администрирования налоговой задолженности делается на досудебное взыскание налоговой задолженности налоговыми органами. Поэтому перейдем к детальному анализу возможной к взысканию налоговыми органами налоговой задолженности.

Материал и методы исследования

Информационной базой для анализа налоговой задолженности являются отчеты о задолженности по налогам и сборам, пеням и налоговым санкциям в бюджетную систему Российской Федерации по форме 4-НМ за 2015, 2016, 2017, 2018 и 2019 годы, которые представлены на официальном сайте ФНС РФ в разделе «Статистика и аналитика»[5].

Результаты исследования и их обсуждение

Обработав информацию по формам 4-НМ за ряд лет были получены следующие сводные показатели взыскания налоговой задолженности.

Исходя из табл. 1, можно сделать вывод, что с 2015 по 2019 год задолженность налогоплательщиков перед бюджетом как по налогам и сборам, так и по налоговым пеням и санкциям растет год за годом в связи с активно распространяющимся экономическим кризисом в России.

В качестве более детального изучения общей задолженности перед бюджетом была рассчитана динамика состояния налоговой задолженности в Российской Федерации за 2015-2019 годы. Для этого необходимо воспользоваться следующими формулами:

Днз по налогам и сборам ( %) = Днс1 : Днс0 * 100– 100, (1)

где Днз по налогам и сборам – динамика состояния налоговой задолженности по налогам (сборам) за рассматриваемый период в сравнении с соответствующим периодом прошлого года;

Днс1/(0) – сумма задолженности перед бюджетом по налогам и сборам за отчетный период/(соответствующий период прошлого года) (тыс. руб.);

Днз по пеням и санкциям( %) = Дпс1 : Дпс0 * 100 – 100, (2)

где Днз по пеням и санкциям – динамика состояния налоговой задолженности по пеням и санкциям в целом по РФ за рассматриваемый период в сравнении с соответствующим периодом прошлого года;

Дпс1/(0) – сумма задолженности перед бюджетом по пеням и санкциям за отчетный период/(за соответствующий период прошлого года) (тыс. руб.);

Исходя из данных формул, были проведены следующие расчеты динамики состояния налоговой задолженности в целом по РФ, которые отражены в табл. 2.

Сводные показатели взыскания налоговой задолженности в административном порядке за 2015-2019 гг.

Общая задолженность перед бюджетом по налогам и сборам

Общая задолженность перед бюджетом по пеням и налоговым санкциям

Расчет динамики состояния налоговой задолженности, администрируемой налоговыми органами в целом по РФ за 2015-2019 гг.

Динамика задолженности перед бюджетом по налогам и сборам

Динамика задолженности перед бюджетом по пеням и налоговым санкциям

Исходя из полученных в табл. 1 и 2 данных, можно сделать следующие выводы:

- динамика задолженности перед бюджетом показывает, что ежегодно в Российской Федерации отмечается рост задолженности перед бюджетом как по налогам и сборам (в среднем увеличение на 9,1 % ежегодно), так и по налоговым санкциям и пеням (в среднем увеличение на 1,5 % ежегодно);

- по мнению экономиста Севостьянова И.А. «Анализ динамики текущей задолженности по налогам и сборам, а также пеням и санкциям показывает, что сейчас наблюдается ее некоторый рост, а значит наличие у экономических субъектов задолженности по налогам и сборам может стать одним из ключевых дестабилизирующих социально-экономических факторов, поскольку она существенным образом ограничивает объем финансовых ресурсов, находящихся в распоряжении государства»[3];

- по мнению экономиста Бондаревой О.А. «рост налоговой задолженности является следствием кризисных явлений, происходящих в экономике России в последние годы и связанных со снижением ликвидности и платежеспособности организаций»[2];

- По мнению экономиста Муталимовой П.М. «Для отслеживания и принятия мер по взысканию или списанию задолженности налоговым органам необходимо получать более детальную информацию об эффективности проводимых ими мероприятий. Для этого ФНС РФ необходимо доработать форму 4-НМ путем добавления в нее более детальных аналитических данных, позволяющих оценить эффективность мероприятий по отсрочке (рассрочке) с указанием основания предоставления. Также из этих данных будет видно, насколько востребован ИНК в регионе и работают ли реально стимулы, заложенные в ней»[3];

- По мнению экономиста Федоренко Н.В. «Для того чтобы инкассовые поручения, выставленные налоговыми органами, всегда исполнялись в полном объеме, необходимо сделать так, чтобы в случае открытия счета организацией в ином кредитном учреждении двухмесячный срок повторного направления инкассового поручения должен исчисляться с даты, когда налоговому органу стало известно об открытии должником нового счета»[4].

Далее были рассмотрены и проанализированы причины возникновения задолженности перед бюджетом, администрируемой налоговыми органами в административном порядке. Данными причинами являются:

- недоимка организаций, не представляющих налоговую отчетность в установленные законом сроки;

- задолженность организаций и ИП, находящихся в процедуре банкротства.

Результаты проведенного анализа по рассмотрению глобальных причин возникновения налоговой задолженности отражены в табл. 3. Для проведения данного анализа был изучен раздел 1 формы 4-НМ отчета о начислении и поступлении налогов и сборов в бюджетную систему Российской Федерации, взятый с официального сайта Федеральной налоговой службы [4].

Исходя из полученных результатов, отраженных в табл. 3, можно сделать следующие выводы:

- с 2015 по 2017 год был зафиксирован рост непредоставлений налоговой отчетности в установленные законом сроки организациями, однако с 2018 года был зафиксирован спад недоимки организаций, в связи с непредставлением налоговой отчетности, так как ФНС России разработала новую информационную систему в сети Интернет по оповещению налогоплательщиков о необходимости предоставления в налоговые органы налоговой отчетности.

Анализ причин возможной к взысканию налоговыми органами налоговой задолженности (тыс. руб.)

Недоимка организаций, не предоставляющих налоговую отчетность

Недоимка организаций и ИП, находящихся в процедуре банкротства

Рис. 1. Недоимка организаций и индивидуальных предпринимателей, находящихся в процедуре банкротства

- недоимка организаций и ИП, находящихся в процедуре банкротства с 2015 по 2019 год выросла в 1,52 раза, более наглядно это можно увидеть на рис. 1. Это связано с тем, что с каждым годом в России развивается кредитная система, а это значит, что растет и доля как организаций-заемщиков, так и заемщиков-индивидуальных предпринимателей, которые берут кредиты на разные нужды, в том числе и на открытие и поддержку бизнеса. Но не всегда такой бизнес растет и процветает. В любой момент дела могут стать убыточными, а долги не покрываемыми. Поэтому организации и ИП начинают с каждым годом более активно прибегать к процедуре банкротства, особенно в условиях кризиса мировой экономики.

- по мнению экономиста Консвисаровой Е.В. «для повышения эффективности взыскания налоговой задолженности в ходе процедур банкротства необходима концентрация функций обеспечения процедур банкротства как на уровне региональных управлений ФНС России, так и в правовой и досудебной работе ФНС России на уровне центрального аппарата с крупнейшими и значимыми должниками с целью инициирования только тех процедур, в которых задолженность по налогам будет погашена» [2].

Далее была проанализирована налоговая задолженность, которую налоговым органам удалось урегулировать в административном порядке и сделать соответствующие выводы. Для этого в данной работе была создана табл. 4, отражающая способы урегулирования налоговыми органами налоговой задолженности в административном порядке и показывающая результаты урегулирования задолженности за ряд лет.

В связи с полученными в табл. 4 результатами, можно сделать следующие выводы:

1. Размер реструктурированной налоговой задолженности с 2015 по 2019 год снизился в 4,2 раза, а это значит, что рост числа уклонений от уплаты налогов постепенно снижается.

2. Количество предоставленных налоговыми органами отсрочек и рассрочек для уплаты налогоплательщиками налоговой задолженности год за годом растет. Более наглядно это можно увидеть на рис. 2. Это обусловлено повышающейся из года в год налоговой нагрузкой на бизнес в РФ.

3. Самую большую долю задолженности, урегулированную налоговыми органами в административном порядке, составляет задолженность, приостановленная к взысканию в связи с введением процедуры банкротства. Среднее значение с 2015 по 2019 год по данному показателю составило 210 029 540 тыс. рублей.

Также в ходе анализа практики административного порядка взыскания налоговой задолженности, была проанализирована налоговая задолженность, которую налоговым органам не удается взыскать по следующим причинам:

- гибель физических лиц, имеющих налоговую задолженность;

- ликвидация организаций и ИП, имеющих налоговую задолженность.

Анализ урегулированной налоговыми органами налоговой задолженности в административном порядке за 2015-2019 гг. (тыс. руб.)

Инвестиционный налоговый кредит

Задолженность приостановленная к взысканию в связи с введением процедуры банкротства

Рис. 2. Анализ отсроченных (рассроченных) платежей за 2015-2019 гг.

Анализ задолженности по налогам и сборам, невозможной к взысканию налоговыми органами, в административном порядке (тыс. руб.)

Задолженность умерших физических лиц

Задолженность ликвидированных организаций и индивидуальных предпринимателей

Для анализа данных причин была создана табл. 5, отражающая результаты анализа невозможной к взысканию налоговыми органами задолженности вследствие гибели физических лиц, а также при ликвидации организации или индивидуального предпринимателя, имеющих налоговую задолженность.

Исходя из данных табл. 5, можно сделать следующие выводы:

- рост задолженности умерших физических лиц с 2015 по 2019 год планомерно растет, что негативно сказывается на возможности взыскания налоговыми органами налоговой задолженности. Это связано, в первую очередь, с неблагоприятной демографической ситуацией в стране. Из-за высокой смертности физических лиц в России с 2015 по 2019 год в досудебном административном порядке налоговым органам не удалось взыскать задолженности на сумму 8 117 183 тыс. рублей;

- налоговая задолженность у ликвидировавшихся организаций и ИП в среднем с 2015 по 2019 год составляет 2 351 953 тыс. рублей. Однако на 01.01.2017 года наблюдается резкое увеличение задолженности ликвидированных организаций и индивидуальных предпринимателей (рис. 3). Это связанно с ухудшением экономической обстановки в стране, введением санкций против нашей страны, а также развитием мирового экономического кризиса.

Рис. 3. Анализ налогов и сборов, а также пеней и санкций, невозможных к взысканию налоговыми органами в административном порядке

Таким образом, по результатам исследования можно сделать вывод, что по состоянию на сегодняшний день, у ФНС РФ существует ряд проблем, с которыми они ежедневно сталкиваются при взыскании налоговой задолженности, процедура проведения административного порядка взыскания налоговой задолженности не является совершенной и подлежит существенному реформированию. ФНС РФ следует оценивать реальную платежеспособность налогоплательщика для погашения имеющейся задолженности, совершенствовать налоговое законодательство путем устранения противоречий и более точной детализации прав и обязанностей как налогоплательщика, так и налоговых органов, а также необходимо вводить новые программные комплексы для повышения качества проведения налогового контроля, следствием которого станет увеличение взыскания налоговой задолженности; Во-вторых, по результатам проведенного анализа в данном исследовании, можно сделать вывод о нестабильности налоговой системы РФ, в результате чего организации и ИП стараются оптимизировать налогообложение. За последние пять лет с 2015 по 2019 год в досудебном административном порядке налоговым органам не удалось взыскать задолженности на сумму 8 117 183 тыс. рублей, при этом динамика задолженности перед бюджетом показывает, что ежегодно в Российской Федерации отмечается рост задолженности как по налогам и сборам (в среднем увеличение на 9,1 % ежегодно), так и по налоговым санкциям и пеням (в среднем увеличение на 1,5 % ежегодно). Также в связи с введением экономических санкций и продолжающимся кризисом в экономике России с 01.01.2015 согласно проведенному анализу наблюдается резкое увеличение задолженности ликвидированных организаций и индивидуальных предпринимателей (с 1 177 484 тыс. руб. до 3 618 016 тыс. руб.). А в связи с неблагоприятной демографической ситуацией в стране рост налоговой задолженности умерших физических лиц вырос за последние 5 лет в 2,5 раза и составил на 01.01.2020 года – 2 493 661 тыс. рублей.

Подводя итог, стоит отметить, что урегулирование налоговой задолженности является важной составляющей для государства, но наличие выявленных проблем в данном исследовании свидетельствует о необходимости изменений в механизме действий налоговых органов по взысканию налогов и сборов в административном порядке.

Эксклюзивно для сайта Бухгалтерия.ру. Материал предоставлен издателем книги «Годовой отчет 2017 под редакцией В.И.Мещерякова».

По этой статье расходов отражают задолженность по всем видам платежей в бюджет (НДС, налогу на прибыль, налогу на имущество, налогу на доходы физических лиц и т. д.).

По каждому налогу, который надо уплатить в бюджет, к счету 68 «Расчеты по налогам и сборам» откройте отдельный субсчет. Начисление сумм налогов отразите по кредиту субсчетов счета 68, а уплату налогов в бюджет или уменьшение этой обязанности по иному основанию – по дебету соответствующих субсчетов.

Для отражения задолженности по налогам и сборам в балансе используйте кредитовое сальдо по счету 68, не погашенное по состоянию на отчетную дату.

Как начислить налог на прибыль

Отражение налога на прибыль в бухгалтерском учете происходит в два этапа. Сначала бухгалтер должен начислить «налог на бухгалтерскую прибыль», а затем скорректировать его так, чтобы получилась сумма налога, отраженная в налоговой декларации.

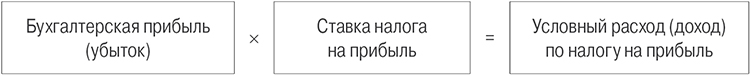

«Налог на бухгалтерскую прибыль (убыток)» называют условным расходом (доходом) по налогу на прибыль. Его рассчитывают по формуле.

Формула расчета условного расхода (дохода) по налогу на прибыль

По итогам отчетного периода бухгалтеру надо сделать проводку:

Дебет 99, субсчет «Условный расход (доход) по налогу на прибыль» Кредит 68, субсчет «Расчеты по налогу на прибыль»

— начислен условный расход по налогу на прибыль

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 99, субсчет «Условный расход (доход) по налогу на прибыль»

— начислен условный доход по налогу на прибыль.

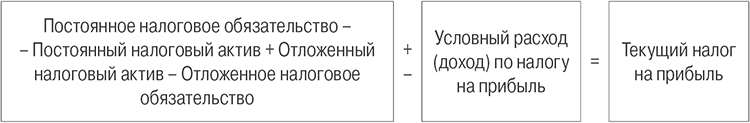

В ПБУ 18/02 налог на прибыль, подлежащий уплате в бюджет, именуется «текущий налог на прибыль». Он отражается в налоговой декларации по налогу на прибыль. Связь между текущим налогом на прибыль и условным расходом (доходом) по налогу на прибыль отражает формула.

Формула расчета текущего налога на прибыль

Если при этом текущий налог на прибыль получится отрицательным, то он принимается равным нулю.

Если ваша фирма не применяет ПБУ 18/02 (что должно быть отражено в ее учетной политике), то начисление налога производится на основе налоговой декларации по налогу на прибыль. При этом величина текущего налога на прибыль соответствует сумме исчисленного налога на прибыль, отраженного в декларации.

Перечисляя налог в бюджет, сделайте проводку:

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 51

— уплачена в бюджет сумма налога на прибыль.

Операция начисления условного расхода (дохода) по налогу на прибыль в налоговом учете не отражается.

Как начислить НДС

НДС к уплате в бюджет начисляют при совершении отдельных хозяйственных операций. Моментом начисления является наиболее ранняя из двух дат:

- день, когда отгружены или переданы товары (работы, услуги, имущественные права) покупателю;

- день поступления оплаты (в том числе частичной) в счет предстоящих поставок товаров (работ, услуг, имущественных прав).

Фирма может не отгружать товар, а передать право собственности на него покупателю. Такую передачу, по Налоговому кодексу, приравнивают к отгрузке. Таким образом, после отгрузки товара или передачи права собственности на него вы должны начислить налог.

Для начисления налога примените проводки:

Дебет 90-3 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС, причитающийся к получению от покупателей за проданные им товары (готовую продукцию, полуфабрикаты собственного производства, выполненные работы, оказанные услуги);

Дебет 91-2 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС, причитающийся к получению от покупателей за проданные им основные средства, нематериальные активы, материалы, другое имущество, продажа которого не является для организации обычным видом деятельности;

Дебет 91-2 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС, причитающийся к получению от заказчиков за оказанные услуги, реализация которых не является для организации обычным видом деятельности (например, однократная сдача в аренду основных средств);

Дебет 91-2 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС при передаче имущественных прав;

Дебет 19 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС при строительстве хозспособом, при импорте товаров, при восстановлении НДС в момент передачи имущества в уставный капитал другой фирмы;

Дебет 76 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС при получении аванса (предоплаты) от покупателя или заказчика;

Дебет 60 (76) Кредит 68, субсчет «Расчеты по НДС»

— удержан налоговым агентом НДС из доходов продавца.

Как начислить налог на доходы физических лиц

Начисление налога на доходы физических лиц отразите с помощью одной из следующих проводок (в зависимости от ситуации):

Дебет 70 Кредит 68, субсчет «Налог на доходы физических лиц»

— удержан налог на доходы с сумм, выплаченных работникам вашей организации;

Дебет 75 Кредит 68, субсчет «Налог на доходы физических лиц»

— удержан налог на доходы с сумм дивидендов, выплаченных участникам или акционерам, если они не являются работниками вашей организации;

Дебет 76 Кредит 68, субсчет «Налог на доходы физических лиц» — удержан налог на доходы с сумм, выплаченных физическим лицам по договорам гражданско-правового характера.

Начисление НДФЛ в учете нужно проводить в день выплаты дохода.

Как начислить прочие налоги и сборы

Акцизы, как и НДС, начисляют по дебету счета 90 «Продажи»:

Дебет 90-4 Кредит 68, субсчет «Расчеты по акцизам»

— начислен акциз.

Ряд налогов начисляют по дебету счета 91 «Прочие доходы и расходы». К этим налогам относятся:

а) налог на имущество:

Дебет 91-2 Кредит 68, субсчет «Расчеты по налогу на имущество»

— начислен налог на имущество;

б) госпошлина за участие в судебных разбирательствах, регистрационные или нотариальные действия:

Дебет 91-2 Кредит 68, субсчет «Расчеты по госпошлине»

— начислена госпошлина;

в) транспортный налог:

Дебет 91 Кредит 68, субсчет «Расчеты по транспортному налогу»

— начислен транспортный налог;

г) земельный налог:

Дебет 91 Кредит 68, субсчет «Расчеты по земельному налогу»

— начислен земельный налог.

Выбор в пользу счета 91 объясняется тем, что вышеперечисленные налоги начисляются вне зависимости от ведения обычной деятельности.

Суммы торгового сбора, уплаченные (подлежащие уплате) организацией, формируют ее расходы по обычным видам деятельности, к которым, в частности, относятся расходы, связанные с продажей товаров (письмо Минфина России от 24 июля 2015 г. № 07-01-06/42799):

Дебет 44 Кредит 68, субсчет «Расчеты по торговому сбору»

— начислен торговый сбор.

«Ресурсные» налоги и сборы начисляют по дебету счетов учета затрат на производство:

а) налог на добычу полезных ископаемых:

Дебет 20 (23, 25, 29) Кредит 68, субсчет «Расчеты по налогу на добычу полезных ископаемых»

— начислен налог на добычу полезных ископаемых;

б) сбор за пользование объектами водных биологических ресурсов:

Дебет 20 (23, 25, 29) Кредит 68, субсчет «Расчеты по сбору за пользование объектами водных биологических ресурсов»

— начислен сбор за пользование объектами водных биологических ресурсов.

Есть налоги, которые относятся на финансовые результаты фирмы. Такие налоги начисляют в корреспонденции со счетом 99 «Прибыли и убытки»:

Дебет 99 Кредит 68, субсчет «Расчеты по налогу на игорный бизнес»

— начислен налог на игорный бизнес;

Дебет 99 Кредит 68, субсчет «Единый налог на вмененный доход»

—начислен налог по деятельности, облагаемой ЕНВД.

Платежи за загрязнение окружающей среды, таможенные пошлины к налогам и сборам не относятся.

Как начислить налоговые санкции

Если на организацию наложены налоговые санкции, и она не намерена их оспаривать, их суммы нужно признать в учете и отразить в отчете. Если же организация собирается их оспаривать, то в случае, если вероятность положительного исхода невелика (менее 50%), то в учете следует отразить оценочное обязательство.

Отражать в учете нужно санкции, в отношении которых получено требование об уплате, или суммы, которые списаны налоговым органом с расчетного счета в безакцептном порядке. Исходя из этих двух ситуаций определяется и момент их признания в учете.

Порядок бухгалтерского учета штрафов и других санкций, а также пеней по налогам, сборам, страховым взносам и иным аналогичным платежам нормативными правовыми актами бухгалтерского учета не урегулирован.

В ПБУ 10/99 «Расходы организации» (утв. приказом Минфина России от 6 мая 1999 г. № 33н) упомянуты штрафы, пени, неустойки за нарушение условий договоров как один из видов прочих расходов (п. 11).

В Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина России от 31 октября 2000 г. № 94н) говорится только об отражении налоговых санкций по налогу на прибыль. Это следует делать на счете 99 «Прибыли и убытки» в корреспонденции со счетом 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на прибыль», субсчета второго порядка «Расчеты по пеням», «Расчеты по штрафам».

В Рекомендациях аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2016 год (приложение к письму Минфина РФ от 28 декабря 2016 г. № 07-04-09/78875) предлагается отражать в аналогичном порядке не только санкции по налогу на прибыль, но и санкции по аналогичным налогам – налогам, уплачиваемым в связи с применением УСН, ЕНВД, ЕСХН.

Таким образом, налог на прибыль и иные аналогичные обязательные платежи (налоги при УСН, ЕНВД, ЕСХН), а также суммы налоговых санкций по ним в отчете о финансовых результатах в формировании прибыли до налогообложения не участвуют, а формируют чистую прибыль (убыток).

В отношении санкций по другим налогам Минфин в вышеуказанных Рекомендациях предлагает придерживаться следующего порядка.

Определяющим является вид налога, взноса или сбора, в отношении которого на организацию наложена санкция, и та статья расходов, на которую отнесено его первоначальное начисление. Штрафы и пени, уплаченные налогоплательщиком (кроме налога на прибыль и иных аналогичных обязательных платежей) или подлежащие уплате, в отчете о финансовых результатах формируют прибыль (убыток) до налогообложения.

Такие санкции отражаются в составе расходов по обычным видам деятельности либо в качестве прочих расходов.

В составе расходов по обычным видам деятельности санкция признается, если нарушение совершено в отчетном году и санкция признана до его окончания или после окончания, но до даты подписания годового отчета. Ее сумма относится на ту же статью отчета о финансовых результатах за отчетный период, на которую относится соответствующий платеж в бюджет.

Санкция признается в составе прочих расходов, если:

- момент признания санкции выходит за рамки периода корректировок или признается санкция за предшествующий год;

- это санкция по налогу, сбору или другому платежу в бюджет, который не признается в прибыли (убытке). Например, это санкция по НДС, который является косвенным налогом, или по налогу, который включается в стоимость какого-либо актива.

Таким образом, суммы начисленных санкций по налогам, которые относятся на расходы производства, также формируют прибыль отчетного года до налогообложения.

Бератор нового поколения

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

То, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Рубрика: Экономика и управление

Дата публикации: 07.05.2019 2019-05-07

Статья просмотрена: 2833 раза

Библиографическое описание:

Васильева, А. С. Анализ и оценка деятельности налоговых органов по урегулированию налоговой задолженности в Российской Федерации / А. С. Васильева. — Текст : непосредственный // Молодой ученый. — 2019. — № 19 (257). — С. 109-113. — URL: https://moluch.ru/archive/257/58783/ (дата обращения: 18.05.2021).

Данное исследование посвящено анализу динамики уровня задолженности по налогам, сборам, а также страховым взносам в Российской Федерации в период с 2016 по 2018 годы.

Ключевые слова: налоговая задолженность, налогоплательщик, уклонение от уплаты налогов, динамика, структура.

This study is devoted to the analysis of the dynamics of the level of debt on taxes, fees and insurance contributions in the Russian Federation in the period from 2016 to 2018.

Keywords: tax debt, taxpayer, tax evasion, dynamics, structure.

Проблема уклонения от уплаты налогов в Российской Федерации является одной из важнейших проблем государства. Как известно, налоги выполняют несколько функций, одной из которых является фискальная, т. е. налоги призваны обеспечивать государство финансовыми ресурсами, от своевременности и полноты поступления которых зависит функционирование множества сфер жизни государства.

По данным таблицы 1 можно увидеть, что в Российской Федерации существует положительная динамика снижения уровня налоговой задолженности, так в 2018 году по сравнению с 2016 годом задолженность перед бюджетом по налогам и сборам снизилась на 13,46 %, т. е. на 138 853 млн. рублей. Урегулированная задолженность также имеет тенденцию к снижению, так в 2016 году она составляла 410 484 млн. руб., а к 2018 году снизилась до 197 976 млн. руб. Кроме того, в 2018 году по сравнению с 2016 годом на 18,86 % снизилась задолженность невозможная к взысканию налоговыми органами.

Структура задолженности по налогам исборам вконсолидированный бюджет РФ вдинамике за 2016–2018гг., вмлн руб.

Вид задолженности

Годы

Динамика (в 2018 по сравнению с 2016, в млн. руб.)

Темп роста (2018/2016, в%)

2016

2017

2018

Задолженность перед бюджетом по налогам и сборам всего, в т. ч.:

Задолженность невозможная к взысканию налоговыми органами

Примечание: Таблица составлена автором по данным [3]

Стабильность данной ситуации можно объяснить постепенным выходом из кризиса, начавшегося в 2014 году, среди причин которого можно назвать падение стоимости нефти, введение санкций против Российской Федерации, высокая доля государства в экономике, низкая конкурентоспособность российских компаний на мировых рынков, чрезмерная зависимость бюджета от экспорта углеводородов, высокий уровень коррупции и т. д.

Кроме того, снижению уровня задолженности способствовало издание Федерального закона от 28.12.2017 № 436-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», предполагающего списание задолженности согласно определенным критериям.

В таблице 2 рассмотрена динамика изменения задолженности по видам налогов. Задолженность по налогу на прибыль в 2018 году по сравнению с 2016 годом снизилась на 6,98 %, т. е. на 9 472 млн. рублей. Задолженность по налогу на добавленную стоимость в 2016 году составляла 467 871 млн. руб., а к 2018 году она снизилась до 378 076 млн. рублей.

Задолженность по региональным, местным налогам, а также по налогам со специальным налоговым режимом также имеет тенденцию к снижению: на 82,66 %, 80,66 %, 49,06 % соответственно.

Задолженность по видам налогов исборов вконсолидированный бюджет РФ вдинамике за 2016–2018гг., вмлн руб.

Годы

Динамика (в 2018 по сравнению с 2016, вмлн. руб.)

Темп роста (2018/2016, в%)

2016

2017

2018

Задолженность перед бюджетом по налогам и сборам всего, в т. ч.:

Налог на прибыль

Платежи за пользование природными ресурсами

Остальные федеральные налоги и сборы

Региональные налоги и сборы

Местные налоги и сборы

Налоги со специальным налоговым режимом

Платежи в Государственные внебюджетные фонды

Задолженность по страховым взносам

Примечание: Таблица составлена автором по данным [3]

В таблице 3 приведены данные о задолженности в бюджетную систему Российской Федерации по основным видам экономической деятельности.

Задолженность по видам экономической деятельности вбюджетную систему РФ вдинамике за 2016–2018гг., вмлн руб.

Вид деятельности

2016

2017

2018

Динамика (в 2018 по сравнению с 2016, вмлн. руб.)

Темп роста (2018/2016, в%)

Сельское хозяйство, охота и лесное хозяйство

Добыча полезных ископаемых

Производство и распределение электроэнергии, газа и воды

Оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования

Гостиницы и рестораны

Транспорт и связь

Операции с недвижимым имуществом, аренда и предоставление услуг

Государственное управление и обеспечение военной безопасности; обязательное социальное обеспечение

Здравоохранение и предоставление социальных услуг

Предоставление прочих коммунальных, социальных и персональных услуг

Остальные виды экономической деятельности

Суммы налогов и сборов, не распределенные по кодам ОКВЭД

Сведения по физическим лицам, не относящимся к индивидуальным предпринимателям и не имеющим код ОКВЭД

Примечание: Таблица составлена автором по данным [3]

Задолженность сельского хозяйства в 2018 году по сравнению с 2016 годом снизилась на 28,06 %, т. е. на 6 333 млн. рублей. Также имеет тенденцию к снижению задолженность по добыче полезных ископаемых, так в 2016 году она составляла 23 695 млн. руб., а к 2018 году достигла 13 158 млн. руб., что меньше на 44,47 %.

Задолженность оптово-розничной торговли, наоборот, возросла: в 2016 году она составляла 216 441 млн. руб., а в 2018 году — 223 859 млн. руб., т. е. больше на 7 418 млн. рублей.

Кроме того, имеет тенденцию к увеличению задолженность в сфере образования и здравоохранения. В 2016 году она составляла 2 318 млн. руб. и 1 453 млн. руб. соответственно, а к 2018 году увеличилась до 8 583 млн. руб. и 5 736 млн. рублей.

Для определения доли задолженности по налогам и сборам в общем объеме налоговых поступлений был проведен анализ показателей, приведенный в таблице 4.

Анализ совокупной задолженности по налоговым платежам, вконсолидированный бюджет РФ за 2016–2018гг.

Показатель

Годы

2016

2017

2018

Налоговые поступления в консолидированный бюджет РФ, в млн. руб.

Задолженность перед бюджетом по налогам и сборам, в млн. руб.

Удельный вес задолженности по налогам и сборам в общей сумме налоговых поступлений, в %

Примечание: Таблица составлена автором по данным [3]

По данным таблицы 4 можно отметить, что в 2018 году по сравнению с 2016 годом сумма налоговых поступлений в консолидированный бюджет Российской Федерации увеличилась на 4 763 942 млн. рублей.

Доля задолженности по налогам и сборам в общей сумме налоговых поступлений имеет тенденцию к снижению, так в 2016 году она составляла 7,17 %, а к 2018 году составила 4,66 %, что положительно сказывается на экономической сфере государства.

Для того, чтобы оценить работу налоговых органов по взысканию налоговых платежей в бюджетную систему Российской Федерации необходимо рассчитать коэффициент собираемости налогов.

Данный коэффициент рассчитывается как отношение поступившей суммы налогов, сборов, пеней, штрафов к фактически начисленной сумме налогов и сборов (Кс = П/Н*100 %).

По данным таблицы 5 видно, что нет четкой тенденции к увеличению коэффициента собираемости налогов на протяжении исследуемого периода.

Коэффициент собираемости налогов по РФ за 2016–2018гг.

Налог

2016

2017

2018

П, вмлрд. руб.

Н, вмлрд. руб.

Кс, в%

П

Н

Кс

П

Н

Кс

Налог на прибыль организаций

Налоги на имущество

Налоги, сборы и регулярные платежи за пользование природными ресурсами

Таблица составлена автором по данным [3]

По налогу на прибыль организаций коэффициент собираемости в 2016 году составлял 95,95 %, а к 2018 году увеличился до 100,26 %. В отношении коэффициента собираемости по налогу на доходы физических лиц можно отметить, что он имеет тенденцию к снижению, так в 2016 году он составлял 153,07 %, а к 2018 году снизился до 91,57 %.

По налогу на добавленную стоимость коэффициент собираемости в 2016 году составлял 93,46 %, к 2017 году возрос до 97,34 %, а к 2018 году снизился до 95,23 %. Аналогичная тенденция наблюдается по акцизам: коэффициент собираемости в 2016 году составлял 97,36 %, к 2017 году возрос до 100,60 %, а к 2018 году снизился до 98,21 %.

Коэффициент собираемости по налогам, сборам и регулярным платежам за пользование природными ресурсами на протяжении исследуемого периода практически не изменился и колеблется в пределах 100 %.

Необходимо отметить, что по имущественным налогам наблюдается четкая тенденция к увеличению коэффициента собираемости. Это говорит о том, что работа налоговых органов по взиманию имущественных налогов идет в правильном направлении.

Подводя итог, можно сделать вывод о том, что несмотря на снижение величины задолженности по налогам и сборам, ее уровень остается высоким. Наибольшая доля в общей сумме задолженности принадлежит налогу на добавленную стоимость, налогу на прибыль, поэтому работа налоговых органов должна быть в большей степени направлена на взыскание данных налогов.

«Клерк» Рубрика Налоговые проверки

Цифровое настоящее: эффективность налогового контроля.

Консолидированный бюджет РФ по видам налогов в 2018 г.

Динамика роста поступления налоговых доходов в консолидированный бюджет РФ

Динамика налоговых поступлений на макроуровне зависит от трёх ключевых групп причин: влияния экономических факторов, изменения налогового законодательства и налогового администрирования. В 2017 г. рост налоговых доходов был обусловлен увеличением цен на нефть (НДПИ) лишь частично (на 40%). В оставшейся части рост происходил:

1) на 19% — за счёт увеличения заработной платы (НДФЛ), оживления потребительского спроса (НДС), увеличения прибыли организаций,

2) на 25% — в результате изменения налогового законодательства, ограничения списания убытков при определении налоговой базы по налогу на прибыль, индексации акцизов;

3) на 14% (390 млрд р.) — за счёт повышения эффективности налогового контроля.

За январь — май 2018 г. новые возможности цифрового налогового контроля позволили увеличить поступление налогов в сравнении с таким же периодом 2017 г. дополнительно ещё на 90 млрд р. (т.е. рост эффективности — 55%).

Рост поступлений по основным налогам

Эффективность налогового контроля

Взыскания при данной форме налогового контроля в первом квартале 2019 г. выросли на 10% и составили 48 млрд р. (17,7 млн р. на 1 проверку).

Сегодня выездная проверка проводится в отношении 1 налогоплательщика из 500, в разрезе малого бизнеса — 1 из 4000.

В 2018 г. налогоплательщики вне налоговых проверок уточнили свои обязательства на 80 млрд р.; из них исключение разрывов, выявленных АСК НДС-2, составило 12,4 млрд р. За первый квартал 2019 г. данный показатель уточнений на основании АСК НДС-2 составил 29 млрд р. Поступления по результатам аналитической работы, то есть без проведения проверок, выросли за 10 мес. 2019 г. почти в два раза в сравнении с аналогичным периодом прошлого года.

Доля сомнительных вычетов за 4 кв. 2017 г. снизилась до 1%, в то время как в 1 кв. 2016 г. она составляла 8%.

Налоговый разрыв по НДС самый низкий в мире — 0,9%.

Более половины дополнительных поступлений в бюджет идёт за счёт согласительных процедур с налогоплательщиками и устранения ими выявленных нарушений путем уточнения деклараций.

В 2017 г. разработана карта рисков, включающая в себя основные профили поведения подконтрольных субъектов, а также критерии их расчета и выявления; разработан порядок отбора налогоплательщиков для проверки (12 критериев на сайте ФНС). В рамках проекта создания реестра рисков совершенствуется система оценки рисков проведения выездной проверки с учетом отраслевой специфики деятельности и средних показателей (налоговой нагрузки, рентабельности, размера вычетов по НДС и т.д.). Информация о выявленных рисках и их уровне будет отражаться в личных кабинетах налогоплательщиков, будет также рассчитываться портрет налогоплательщика за три года.

Обжалование решений, действий, бездействия налоговых органов

За 10 мес. 2019 г. указанные показатели увеличились и составили, соответственно, 47,3 % и 20 %.

Ниже приведены результаты рассмотрения налоговых споров в арбитражных судах, сформированные на основании статистических данных Судебного департамента и портала Право.ру.

Эффективность взыскания

Эффективность принудительного взыскания увеличилась на 20,26% (на 1 июля 2019 г. взыскано 664 млрд р. в сравнении с аналогичным показателем за тот же период 2017 г. , который составлял 535,5 млрд р.). По отношению к доначисляемой задолженности фактически взыскивается 67% ( 2 п.п. к 2018 г.).

На 1 августа 2019 г. показатель debt to income (отношения задолженности к поступлениям), который используется для оценки эффективности управления долгом, составил 7 % (это минимальное значение за пять лет).

Некоторые выводы по 2018 г.

В вышестоящие налоговые органы в рамках обязательной досудебной процедуры подано 20,16 тыс. жалоб; количество обращений в суд — около 6 тыс, т.е. меньше в 3,36 раз. С учетом переходящего остатка судами рассмотрено 12,1 тыс. дел об оспаривании решений, действий (бездействия) налоговых органов.

К сожалению, статистика арбитражных судов не содержит показателя — какое количество в общем объеме дел, рассмотренных по главе 24 АПК РФ, составляли именно дела об оспаривании решений о привлечении к налоговой ответственности.Показатель 0,1% назван в отчете о работе ФНС за 2018 г. по строке «доля решений налоговых органов, признанных судом недействительными, в общем количестве решений налоговых органов, вынесенных по результатам налогового контроля».

Если же взять за расчетную единицу среднее доначисление по 1 проверке в 2017 — 2018 г. в размере 18,7 млн р., допустить, что все 6 тыс. обращений были об оспаривании решений по выездной проверке, по которым жалобы налогоплательщиков в досудебном порядке были оставлены без удовлетворения в полном объеме, то максимальная сумма оспаривания должна была бы составить 112,2 млрд р. При показателе удовлетворения требований по суммам в 17% максимальная оспоренная сумма — около 19 млрд р. Однако официальная судебная статистика дает показатель, который меньше в 58 раз.

Впечатляющие расхождение, которое свидетельствует либо о неверности статистического учёта либо о том, что налогоплательщики не могут эффективно использовать судебную защиту. Через соотношение размера доначислений по выездным проверкам и сумм претензий, признанных недействительными, мы пытались задуматься о значении и влиянии судов на практику применения налогового законодательства. Думается, что проблема заключается в формировании статистических данных.

Так, например, при оценке эффективности судебной работы ФНС за 2017 г. указывается, что налогоплательщикам удалось признать недействительным доначисление 20% от оспариваемых сумм в 238,6 млрд.р. (что составляет 47,7 млрд.р. или 0,22% от налоговых доходов консолидированного бюджета страны за 2018 г.). Такую оценку дает профессор департамента налоговой политики и таможенно-тарифного регулирования Финансового университета при Правительстве РФ Мороз В.В. (см. «Налоговый контроль и необходимость его совершенствования» / Материалы Всероссийской научно-практической конференции «Противодействие налоговой преступности» (Москва, 31 мая 2018 года), с.45).

1. ФНС реализуются проекты «обеления» проблемных отраслей через саморегулирование участников рынка: создана Ассоциация добросовестных участников рынка АПК (8 тыс.участников); для повышения прозрачности рынка технической эксплуатации и клининга запущен Реестр добросовестных фасилити-операторов (181 участник на 1 .09.19). Поступление НДС от участников в первом квартале 2019 увеличилось в 2,5 раза в сравнении с аналогичным периодом прошлого года и составило 2 млрд р.

2. Количество компаний с признаками недействующих организаций (однодневок), данные о которых, содержащиеся в ЕГРЮЛ, не соответствуют действительности, составляет не более 150 тыс. (4%). За период с 2013 г. произведена чистка реестра и уменьшение количества таких компаний более, чем в 10 раз.

Это стало возможным благодаря автоматической обработке значительного числа компаний по рисковым критериям (непредоставление отчетности, нахождение по адресу массовой регистрации, массовые участники и руководители) с последующей их оценкой в ручном режиме.

Регистратору было предоставлено право проверки достоверности сведений о компании как на этапе регистрации, так и в последующем с внесением в реестр сведений о недостоверности данных при неподтверждении компанией своего присутствия и предоставления корректных сведений в течение 6 месяцев. Руководители и участники недействующих компаний ограничены в праве создавать другие компании, приобретать доли участия или становиться их руководителями. Аналогичные меры предлагается принять в отношении ИП (регистратору д.б. предоставлено право прекращения статуса ИП с предварительным уведомлением, если тот не сдает отчетность или имеет налоговую задолженность).

При уклонении от уплаты налогов с использованием компаний-однодневок даётся оценка действиям лиц, создавших фиктивные организации и использовавших их в целях транзита и обналичивания денежных средств, на предмет наличия признаков преступлений по ст. 172 , 173.1 и 173.2 УК РФ (предусматривающих ответственность за незаконную банковскую деятельность, за незаконное создание организации через подставных лиц, использование документов данных лиц).

3. Реализуются проекты маркировки товаров, прослеживания импортируемых товаров, интегрируются информационные системы налоговых и таможенных органов, осуществляется реформа ККТ и перевод малого бизнеса на онлайн кассы, введен специальный режим «налог на профессиональный доход» .

4. Реформирована система администрирования крупнейших налогоплательщиков (это более 3000 компаний, обеспечивающих 51% налоговых доходов), которые администрируются экстерриториально по отраслевому признаку в 8 межрегиональных и 12 межрайонных инспекциях. Такой подход позволит создавать «волновой эффект» на отрасль, а также применять единую судебную практику по важным методологическим отраслевым вопросам.

5. Расширяется круг компаний, контролируемых в форме налогового мониторинга. В 2017 г. это было 26, на 28.03.2019 — 44 компании, на которые приходится 12,25% налоговых поступлений. Критериям, позволяющим перейти на мониторинг (выручка и активы — 3 млрд р., сумма налогов — 300 млн р.), соответствуют 1905 российских компаний, а 687 из них максимально готовы к такому переходу. С 2020 г. планируют перейти на данную форму налогового контроля 48 крупнейших компаний и в последующем — значительное число компаний с государственным участием.

Налоговый мониторинг позволяет инспекциям оперативно осуществлять мониторинг всех операций налогоплательщика с просмотром сканов первичных документов. Анализ запросов налогоплательщиков (19 за 2017), поданных для получения мотивированного мнения ФНС, позволяет выделить среди основных категорий вопросы о налоговых последствиях совокупности сделок, экономика которых неочевидна, и вопросы попоследовательно совершенным операциям, в которых могут быть усмотрены признаки злоупотребления, предусмотренные ст. 54. 1 НК РФ. С 2016 по 2018 года налоговые органы выпустили 30 мотивированных мнений, совокупная сумма налога по урегулированным позициям составила более 23 млрд р.

Развитие налогового мониторинга будет происходить за счёт разработки единой системы выявления и оценки рисков, развития инструментов по согласованию налоговой базы, а также внедрения стандартного файла налогового аудита. Такой файл позволит автоматически тестировать и проверять полноту учетных данных, прослеживать хронологию каждой операции и наличие документов-оснований по ней.

6. В 2015 г. для России вступила в силу Конвенция о взаимной административной помощи по налоговым делам. Запущена система автоматического обмена информацией с компетентными органами иностранных государств, в 2018 г. получены сведения о финансовых счетах из 58 юрисдикций, страновых отчётов — из 38 юрисдикций. На основе информации, полученной от иностранных юрисдикций за 2015 — 2017 г. , во время проверок доначислено более 65 млрд р. Ещё 24,6 млрд р. — налог на прибыль с доходов КИК, полученный в результате самостоятельного декларирования бизнесом.

Эксклюзивно для сайта Бухгалтерия.ру. Материал предоставлен издателем книги «Годовой отчет 2017 под редакцией В.И.Мещерякова».

По этой статье расходов отражают задолженность по всем видам платежей в бюджет (НДС, налогу на прибыль, налогу на имущество, налогу на доходы физических лиц и т. д.).

По каждому налогу, который надо уплатить в бюджет, к счету 68 «Расчеты по налогам и сборам» откройте отдельный субсчет. Начисление сумм налогов отразите по кредиту субсчетов счета 68, а уплату налогов в бюджет или уменьшение этой обязанности по иному основанию – по дебету соответствующих субсчетов.

Для отражения задолженности по налогам и сборам в балансе используйте кредитовое сальдо по счету 68, не погашенное по состоянию на отчетную дату.

Как начислить налог на прибыль

Отражение налога на прибыль в бухгалтерском учете происходит в два этапа. Сначала бухгалтер должен начислить «налог на бухгалтерскую прибыль», а затем скорректировать его так, чтобы получилась сумма налога, отраженная в налоговой декларации.

«Налог на бухгалтерскую прибыль (убыток)» называют условным расходом (доходом) по налогу на прибыль. Его рассчитывают по формуле.

Формула расчета условного расхода (дохода) по налогу на прибыль

По итогам отчетного периода бухгалтеру надо сделать проводку:

Дебет 99, субсчет «Условный расход (доход) по налогу на прибыль» Кредит 68, субсчет «Расчеты по налогу на прибыль»

— начислен условный расход по налогу на прибыльДебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 99, субсчет «Условный расход (доход) по налогу на прибыль»

— начислен условный доход по налогу на прибыль.В ПБУ 18/02 налог на прибыль, подлежащий уплате в бюджет, именуется «текущий налог на прибыль». Он отражается в налоговой декларации по налогу на прибыль. Связь между текущим налогом на прибыль и условным расходом (доходом) по налогу на прибыль отражает формула.

Формула расчета текущего налога на прибыль

Если при этом текущий налог на прибыль получится отрицательным, то он принимается равным нулю.

Если ваша фирма не применяет ПБУ 18/02 (что должно быть отражено в ее учетной политике), то начисление налога производится на основе налоговой декларации по налогу на прибыль. При этом величина текущего налога на прибыль соответствует сумме исчисленного налога на прибыль, отраженного в декларации.

Перечисляя налог в бюджет, сделайте проводку:

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 51

— уплачена в бюджет сумма налога на прибыль.Операция начисления условного расхода (дохода) по налогу на прибыль в налоговом учете не отражается.

Как начислить НДС

НДС к уплате в бюджет начисляют при совершении отдельных хозяйственных операций. Моментом начисления является наиболее ранняя из двух дат:

- день, когда отгружены или переданы товары (работы, услуги, имущественные права) покупателю;

- день поступления оплаты (в том числе частичной) в счет предстоящих поставок товаров (работ, услуг, имущественных прав).

Фирма может не отгружать товар, а передать право собственности на него покупателю. Такую передачу, по Налоговому кодексу, приравнивают к отгрузке. Таким образом, после отгрузки товара или передачи права собственности на него вы должны начислить налог.

Для начисления налога примените проводки:

Дебет 90-3 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС, причитающийся к получению от покупателей за проданные им товары (готовую продукцию, полуфабрикаты собственного производства, выполненные работы, оказанные услуги);Дебет 91-2 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС, причитающийся к получению от покупателей за проданные им основные средства, нематериальные активы, материалы, другое имущество, продажа которого не является для организации обычным видом деятельности;Дебет 91-2 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС, причитающийся к получению от заказчиков за оказанные услуги, реализация которых не является для организации обычным видом деятельности (например, однократная сдача в аренду основных средств);Дебет 91-2 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС при передаче имущественных прав;Дебет 19 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС при строительстве хозспособом, при импорте товаров, при восстановлении НДС в момент передачи имущества в уставный капитал другой фирмы;Дебет 76 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС при получении аванса (предоплаты) от покупателя или заказчика;Дебет 60 (76) Кредит 68, субсчет «Расчеты по НДС»

— удержан налоговым агентом НДС из доходов продавца.Как начислить налог на доходы физических лиц

Начисление налога на доходы физических лиц отразите с помощью одной из следующих проводок (в зависимости от ситуации):

Дебет 70 Кредит 68, субсчет «Налог на доходы физических лиц»

— удержан налог на доходы с сумм, выплаченных работникам вашей организации;Дебет 75 Кредит 68, субсчет «Налог на доходы физических лиц»

— удержан налог на доходы с сумм дивидендов, выплаченных участникам или акционерам, если они не являются работниками вашей организации;Дебет 76 Кредит 68, субсчет «Налог на доходы физических лиц» — удержан налог на доходы с сумм, выплаченных физическим лицам по договорам гражданско-правового характера.

Начисление НДФЛ в учете нужно проводить в день выплаты дохода.

Как начислить прочие налоги и сборы

Акцизы, как и НДС, начисляют по дебету счета 90 «Продажи»:

Дебет 90-4 Кредит 68, субсчет «Расчеты по акцизам»

— начислен акциз.Ряд налогов начисляют по дебету счета 91 «Прочие доходы и расходы». К этим налогам относятся:

а) налог на имущество:

Дебет 91-2 Кредит 68, субсчет «Расчеты по налогу на имущество»

— начислен налог на имущество;б) госпошлина за участие в судебных разбирательствах, регистрационные или нотариальные действия:

Дебет 91-2 Кредит 68, субсчет «Расчеты по госпошлине»

— начислена госпошлина;в) транспортный налог:

Дебет 91 Кредит 68, субсчет «Расчеты по транспортному налогу»

— начислен транспортный налог;г) земельный налог:

Дебет 91 Кредит 68, субсчет «Расчеты по земельному налогу»

— начислен земельный налог.Выбор в пользу счета 91 объясняется тем, что вышеперечисленные налоги начисляются вне зависимости от ведения обычной деятельности.

Суммы торгового сбора, уплаченные (подлежащие уплате) организацией, формируют ее расходы по обычным видам деятельности, к которым, в частности, относятся расходы, связанные с продажей товаров (письмо Минфина России от 24 июля 2015 г. № 07-01-06/42799):

Дебет 44 Кредит 68, субсчет «Расчеты по торговому сбору»

— начислен торговый сбор.«Ресурсные» налоги и сборы начисляют по дебету счетов учета затрат на производство:

а) налог на добычу полезных ископаемых:

Дебет 20 (23, 25, 29) Кредит 68, субсчет «Расчеты по налогу на добычу полезных ископаемых»

— начислен налог на добычу полезных ископаемых;б) сбор за пользование объектами водных биологических ресурсов:

Дебет 20 (23, 25, 29) Кредит 68, субсчет «Расчеты по сбору за пользование объектами водных биологических ресурсов»

— начислен сбор за пользование объектами водных биологических ресурсов.Есть налоги, которые относятся на финансовые результаты фирмы. Такие налоги начисляют в корреспонденции со счетом 99 «Прибыли и убытки»:

Дебет 99 Кредит 68, субсчет «Расчеты по налогу на игорный бизнес»

— начислен налог на игорный бизнес;Дебет 99 Кредит 68, субсчет «Единый налог на вмененный доход»

—начислен налог по деятельности, облагаемой ЕНВД.Платежи за загрязнение окружающей среды, таможенные пошлины к налогам и сборам не относятся.

Как начислить налоговые санкции

Если на организацию наложены налоговые санкции, и она не намерена их оспаривать, их суммы нужно признать в учете и отразить в отчете. Если же организация собирается их оспаривать, то в случае, если вероятность положительного исхода невелика (менее 50%), то в учете следует отразить оценочное обязательство.

Отражать в учете нужно санкции, в отношении которых получено требование об уплате, или суммы, которые списаны налоговым органом с расчетного счета в безакцептном порядке. Исходя из этих двух ситуаций определяется и момент их признания в учете.

Порядок бухгалтерского учета штрафов и других санкций, а также пеней по налогам, сборам, страховым взносам и иным аналогичным платежам нормативными правовыми актами бухгалтерского учета не урегулирован.

В ПБУ 10/99 «Расходы организации» (утв. приказом Минфина России от 6 мая 1999 г. № 33н) упомянуты штрафы, пени, неустойки за нарушение условий договоров как один из видов прочих расходов (п. 11).

В Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина России от 31 октября 2000 г. № 94н) говорится только об отражении налоговых санкций по налогу на прибыль. Это следует делать на счете 99 «Прибыли и убытки» в корреспонденции со счетом 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на прибыль», субсчета второго порядка «Расчеты по пеням», «Расчеты по штрафам».

В Рекомендациях аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2016 год (приложение к письму Минфина РФ от 28 декабря 2016 г. № 07-04-09/78875) предлагается отражать в аналогичном порядке не только санкции по налогу на прибыль, но и санкции по аналогичным налогам – налогам, уплачиваемым в связи с применением УСН, ЕНВД, ЕСХН.

Таким образом, налог на прибыль и иные аналогичные обязательные платежи (налоги при УСН, ЕНВД, ЕСХН), а также суммы налоговых санкций по ним в отчете о финансовых результатах в формировании прибыли до налогообложения не участвуют, а формируют чистую прибыль (убыток).

В отношении санкций по другим налогам Минфин в вышеуказанных Рекомендациях предлагает придерживаться следующего порядка.

Определяющим является вид налога, взноса или сбора, в отношении которого на организацию наложена санкция, и та статья расходов, на которую отнесено его первоначальное начисление. Штрафы и пени, уплаченные налогоплательщиком (кроме налога на прибыль и иных аналогичных обязательных платежей) или подлежащие уплате, в отчете о финансовых результатах формируют прибыль (убыток) до налогообложения.

Такие санкции отражаются в составе расходов по обычным видам деятельности либо в качестве прочих расходов.

В составе расходов по обычным видам деятельности санкция признается, если нарушение совершено в отчетном году и санкция признана до его окончания или после окончания, но до даты подписания годового отчета. Ее сумма относится на ту же статью отчета о финансовых результатах за отчетный период, на которую относится соответствующий платеж в бюджет.

Санкция признается в составе прочих расходов, если:

- момент признания санкции выходит за рамки периода корректировок или признается санкция за предшествующий год;

- это санкция по налогу, сбору или другому платежу в бюджет, который не признается в прибыли (убытке). Например, это санкция по НДС, который является косвенным налогом, или по налогу, который включается в стоимость какого-либо актива.

Таким образом, суммы начисленных санкций по налогам, которые относятся на расходы производства, также формируют прибыль отчетного года до налогообложения.

Бератор нового поколения

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРАТо, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Читайте также: