Анализ бухгалтерской и налоговой отчетности организации

Опубликовано: 11.05.2024

Существует два вида отчетности: бухгалтерская и налоговая. К первой относится баланс и приложения к нему, а также отчеты о финансовых результатах, об изменении капитала и движении денежных средств. Налоговая отчетность включает в себя различные декларации, расчеты и справки.

Нормативное регулирование налоговой отчетности организации

Основной документ, регламентирующий состав и сроки отчетности, — Налоговый кодекс. На основании отчетности организации платят положенные налоги, сборы и взносы.

Можно выделить две отчитывающиеся категории: налогоплательщики и налоговые агенты. Юридические и физические лица, которые согласно НК РФ обязаны уплачивать налоги, называются налогоплательщиками. Лица, которым вменена обязанность по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджет, признаются налоговыми агентами.

Помимо Налогового кодекса к нормативным документам относятся:

- приказы ФНС об утверждении отчетных форм и инструкции по их заполнению;

- официальные разъяснения ФНС по применению законодательства;

- внутренние документы компании (учетная политика).

Состав налоговой отчетности организации

Состав отчетности по налогам зависит от системы налогообложения и вида деятельности.

Больше всего отчетов сдают компании на ОСНО. Организации, применяющие спецрежимы, тратят на заполнение деклараций чуть меньше времени.

Условно можно поделить налоговую отчетность на категории:

- Декларации по налогу, уплачиваемому в связи с применением спецрежима.

- Декларации по имущественным налогам (транспорт, земля, имущество).

- Отчетность по НДФЛ.

- Отчетность по страховым взносам.

- Декларации по налогам, уплачиваемым на общем режиме.

- Декларации по налогам, уплачиваемым за пользование ресурсами (например, водный налог).

На спецрежимах сдают декларацию по ЕНВД, декларацию по налогу, уплачиваемому в связи применением УСН или декларацию по ЕСХН.

На ОСНО основные налоговые отчеты — декларации по НДС и налогу на прибыль.

Обратите внимание, что сроки для одной и той же отчетности могут быть разными для ИП и ООО. Например, декларацию по УСН предприниматели сдают до 30 апреля, а компании должны отчитаться на месяц раньше.

Общая налоговая отчетность

Есть отчеты, которые сдаются независимо от режима налогообложения. Это касается отчетов по НДФЛ и страховым взносом. Все компании должны сдавать в ФНС формы 2-НДФЛ, 6-НДФЛ и расчет по страховым взносам.

Если компания владеет имуществом, по нему сдаются отдельные декларации.

Существует отчет, в котором нет данных ни о доходах, ни о налогах. Ежегодно организации подают в налоговую инспекцию сведения о среднесписочной численности работников. Срок отчетности до 20 января включительно. При открытии новой фирмы нужно заполнить и сдать сведения о численности до 20-го числа месяца, наступающего за месяцем регистрации.

Налоговая отчетность ООО

Рассмотрим два популярных режима и особенности формирования отчетности на каждом из них.

ООО на ОСНО

Декларация по налогу на прибыль в общем случае сдается каждые три месяца нарастающим итогом. Сроки: 28 марта (годовая декларация), 28 апреля, 28 июля и 28 октября. Некоторые компании исчисляют налог на прибыль ежемесячно, поэтому раз в месяц должны сдавать налоговую декларацию и отправлять в бюджет авансовый платеж.

При выплате доходов физическим лицам ООО сдает ежеквартально расчет по форме 6-НДФЛ. Сдать форму нужно до 31 числа месяца, наступающего за отчетным кварталом. Отчет 6-НДФЛ заполняется нарастающим итогом. Раз в год сдается форма 2-НДФЛ (на каждого сотрудника) до 1 марта включительно.

По страховым взносам нужно сдавать в ФНС соответствующий расчет. Сроки сдачи: 30 апреля, 30 июля, 30 октября и 30 января.

Перечисленные отчеты — неотъемлемая часть работы на ОСНО. Если у компании есть транспорт или земля, она должна уплачивать налоги. А вот декларации по этим налогам с 2020 года сдавать не нужно.

Если у ООО на ОСНО есть недвижимое имущество, придется сдать декларацию по налогу на имуществу по итогам года до 30 марта.

ООО на УСН

Упрощенный налог заменяет налог на прибыль, поэтому декларация на прибыль упрощенцами не сдается.

Компании должны сдавать декларацию по УСН. Срок отчетности — 31 марта. При этом состав декларации зависит от выбранного объекта налогообложения. Если компания работает на УСН с объектом «доходы минус расходы», в декларацию следует включить титульный лист, разделы 1.2, 2.2 и раздел 3 (при целевом финансировании). Организации с объектом «доходы» заполняют все разделы декларации, кроме 1.2, 2.1.2, 2.2. Раздел 3 заполняется при наличии соответствующих данных.

При выплате доходов физическим лицам ООО на УСН сдает ежеквартально расчет по форме 6-НДФЛ. Сдать форму нужно до 31 числа месяца, наступающего за отчетным кварталом. Отчет 6-НДФЛ заполняется нарастающим итогом. Раз в год сдается форма 2-НДФЛ (на каждого сотрудника) до 1 марта включительно.

По страховым взносам упрощенцы, как и все компании, сдают расчет. Сроки сдачи: 30 апреля, 30 июля, 30 октября и 30 января.

Декларацию по налогу на имущество нужно сдать при наличии недвижимости.

Представление налоговой отчетности на бумажном носителе

Все больше компаний и ИП переходят на электронную отчетность. Во-первых, это удобно. Во-вторых, немногие налогоплательщики имеют право сдавать отчеты на бумаге.

Дата представления отчетности равна дате отправки письма или дате вручения ее инспектору при личном визите.

Представление налоговой отчетности в электронном виде

Плюсы представления налоговой отчетности по ТКС:

Налогоплательщики обязаны представлять налоговую декларацию в электронной форме при наличии одного из факторов (п. 3 ст. 80 НК РФ):

- среднесписочная численность работников превышает 100 человек;

- обязанность отчитываться электронно предусмотрена для конкретного налога.

Только в электронном формате принимается декларация по НДС. Численность роли не играет.

Способ сдачи отчетов по форме 2-НДФЛ и 6-НДФЛ зависит от численности. Компании, в которых доходы получили 10 и менее человек, имеют право отчитаться по налогу на бумаге. Остальные организации сдают эту отчетность в электронном виде (п. 2 ст. 230 НК РФ).

Хранение налоговой отчетности

Налоговую отчетность нужно хранить в течение нескольких лет. Сроки хранения документов налогового учета установлены в п. 1 ст. 23 и п. 3 ст. 24 НК РФ. Сроки хранения налоговой отчетности зафиксированы в Приказе Росархива от 20.12.2019 № 236.

Налоговые декларации и расчеты необходимо хранить пять лет. Для ИП есть оговорка: все декларации за 2002 год и ранее нужно хранить 75 лет. Расчет по страховым взносам хранится 50 лет с момента его составления.

Чтобы не тратить время на визиты в ИФНС, не стоять в очередях на почте — отправляйте отчетность через интернет. Система Контур.Экстерн поможет сдать любую налоговую отчетность в электронном виде. Заходя в систему, у вас всегда будут только актуальные формы, соответствующие законодательству. Вам останется выбрать нужную декларацию и заполнить ее. Система проверит соблюдение контрольных соотношений и подскажет, какие строки отчета нужно заполнить обязательно. Вы увидите весь цикл движения отчетности: от отправки до принятия налоговым органом. Если декларация по каким-то причинам не пройдет, в Контур. Экстерне появится уведомление, а также понятное разъяснение причин отказа и рекомендации по исправлению ошибки. Также можно создать и заполнить отчетность в учетной программе и выгрузить в Экстерн уже готовую форму.

«Клерк» Рубрика Налоговые проверки

Этот материал – отрывок литературно обработанной стенограммы семинара «Годовой отчет: рекомендации практика» (лектор – М.В. Медведева), который был проведен издательством «Главная книга».Однако в мае 2007 года ФНС утвердила перечень критериев самостоятельной оценки налоговых рисков, с которым теперь может ознакомиться любой желающий. А в октябре прошлого года эти критерии несколько модернизировали, кроме того, появились и пояснения, как их правильно применять. Помимо прочего, среди этих критериев присутствует и такое "подозрительное" явление, как отклонение рентабельности организации от среднеотраслевого уровня более чем на 10%. При этом во внимание принимаются два показателя: рентабельность активов и рентабельность проданных товаров, продукции (работ, услуг).

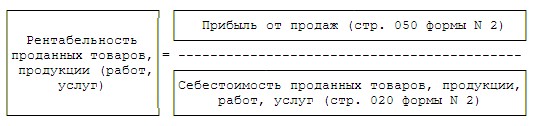

О том, как рассчитать рентабельность активов, мы только что говорили. Что же касается рентабельности проданной продукции, то этот показатель определяется как отношение прибыли от продаж к себестоимости продукции.

При финансовом анализе отчетности этот показатель практически не используется. Но, как видите, налоговикам он показался интересным. А значит, и бухгалтеру лучше рассчитать этот показатель и сравнить его значение со средним по виду деятельности. Среднеотраслевые значения показателей рентабельности на 2006 и 2007 годы приведены в приложении N 4 к тому же Приказу ФНС от 30.05.2007, которым утверждены критерии оценки налоговых рисков. Средних показателей за 2008 год пока еще нет, но, судя по всему, вряд ли они будут больше прошлогодних.

Кроме рентабельности, в перечень налоговых рисков вошли, например, такие критерии, как отклонение от среднего по виду деятельности уровня налоговой нагрузки, значительная величина вычетов НДС по сравнению с суммой к уплате, превышение темпов роста расходов над темпами роста доходов, низкий уровень зарплаты. Однако многое из того, что в реальной жизни кажется налоговикам подозрительным, осталось за рамками общедоступного перечня.И сейчас мне хотелось бы рассказать о некоторых способах оценки налоговых рисков, которые официально не утверждены, но на практике достаточно часто применяются налоговиками. Причем речь пойдет именно о тех критериях, которые определяются на основе данных отчетности. Итак, какую же информацию ищут в нашей отчетности налоговики? На что они обращают внимание?

Подозрительным считается, например, несоответствие данных о выручке из формы N 2 аналогичным данным, приведенным в декларациях по налогу на прибыль и НДС. Но согласитесь, ведь эти данные не всегда будут одинаковыми. Например, если налог на прибыль рассчитывается по кассовому методу, то "налоговая" выручка от реализации, конечно же, отличается от бухгалтерской, которая определена по методу начисления. Расхождения с данными декларации по НДС тоже вполне возможны. Ведь не все операции, облагаемые НДС, приводят к возникновению выручки в бухучете. Например, если организация продает свои основные средства, то доход от этой операции будет отнесен в состав прочих доходов. И в итоге величина выручки в бухгалтерской отчетности будет меньше, чем в декларации по НДС.

Понятно, что какое-то рациональное зерно в рассуждениях налоговиков есть. Ведь в большинстве случаев выручка по декларациям и выручка по отчету о прибылях и убытках будут примерно одинаковы. Но применять этот критерий ко всем организациям нельзя.Поэтому, если вам придется столкнуться с такими претензиями со стороны налоговых органов, нужно постараться объяснить им причины расхождений. При этом не обязательно дожидаться окончания камеральной проверки и приглашения в инспекцию. Можно сразу приложить к отчетности пояснительную записку, особенно если эти расхождения существенны.

Таким же образом можно поступить и тогда, когда возражения инспекторов связаны с другими распространенными признаками недобросовестности, потому что большинство из них не выдерживает никакой критики. И если организация сумеет доступно объяснить, почему эти критерии нельзя признать объективными по отношению к ее отчетности, возможно, что ей и не придется в ближайшее время проходить выездную проверку.

К примеру, налоговики практикуют такой способ. По данным бухгалтерского баланса определяется разница между стоимостью готовой продукции, товаров для перепродажи и товаров отгруженных на начало и конец года. Полученная величина умножается на ставку НДС и сравнивается с разницей между суммой налога, начисленной при реализации товаров, и налоговыми вычетами, то есть с суммой НДС к уплате. Если величина, определенная по данным декларации, меньше величины, определенной по данным баланса, значит, считают налоговики, организация завышает вычеты по НДС.В основе этого способа лежит абсолютно справедливое утверждение о том, что разница между стоимостью остатков товаров на начало и конец года должна быть равна разнице между стоимостью товаров, проданных и приобретенных в течение года. Сумма НДС, подлежащая уплате в бюджет, также определяется как разница между налогом, начисленным при реализации товаров, и налогом, предъявленным поставщиками при их приобретении. При этом стоимость продажи товара в нормальных условиях всегда больше стоимости его приобретения. Именно с этой разницы, то есть с добавленной стоимости, и уплачивается НДС. Учитывая все это, можно предположить, что величина НДС, приходящаяся на разницу между стоимостью остатков товаров, которая определяется исходя из цен их приобретения, всегда должна быть меньше суммы НДС к уплате.

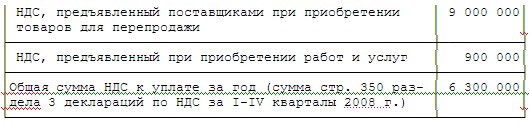

Но это предположение совершенно неверно. Налоговики забывают о том, что в декларации указываются вычеты НДС, предъявленного при приобретении не только товаров, но и работ, услуг и основных средств. При этом приводится только общая сумма вычетов. Поэтому данные декларации по НДС и бухгалтерской отчетности таким образом сопоставить невозможно.------------------------------------------------------------------------------------------------------------------------------------

Пример. Сопоставление данных бухгалтерской отчетности и декларации по НДС

Вариант 1. Организация ведет торговую деятельность. Необходимые данные о стоимости товаров, начисленном и принятом к вычету в 2008 г. НДС приведены в таблице.

Величина НДС, приходящаяся на разницу между стоимостью остатков товаров для перепродажи на начало и конец года, составит 180 000 руб. ((2 000 000 руб. - 1 000 000 руб.) х 18%). Поскольку эта сумма не превышает общую сумму НДС к уплате за год, то в результате такого сопоставления налоговых рисков выявлено не будет.

Вариант 2. Основные исходные данные остаются теми же. Но дополнительно организация приобретает в 2008 г. объект недвижимости стоимостью 40 710 000 руб., в том числе НДС 6 210 000 руб., который принимает к вычету.

Общая сумма налоговых вычетов за год составит 16 110 000 руб. (9 900 000 руб. + 6 210 000), а общая сумма НДС к уплате - 90 000 руб. (16 200 000 руб. - 16 110 000 руб.). Поскольку эта сумма уже меньше величины НДС, приходящейся на разницу стоимости остатков товаров на начало и конец года, отчетность организации свидетельствует о наличии налоговых рисков.

-------------------------------------------------------------------------Нередко выручку от реализации по данным декларации по НДС сравнивают также с приростом дебиторской задолженности по данным бухучета, то есть с дебетовым оборотом по счету 62 "Расчеты с покупателями и заказчиками". При этом не учитывается то, что реализация товаров может и не облагаться НДС. И в этом случае прирост дебиторской задолженности покупателей будет больше налогооблагаемой выручки.

В то же время постоянный рост кредиторской задолженности перед поставщиками тоже кажется инспекторам подозрительным. Если кредиторка растет и при этом организация систематически применяет вычеты по НДС, это, по мнению налоговиков, свидетельствует о фиктивных закупках, произведенных исключительно для завышения суммы вычетов.

О завышении вычетов, с их точки зрения, свидетельствует и то, что оборотные активы растут медленнее, чем внеоборотные. Как считают налоговики, это может означать, что основные средства приобретаются исключительно для того, чтобы принять к вычету НДС. Конечно, в обычных условиях прирост запасов, как правило, выше прироста основных средств. Но ведь вполне возможно, что организация проводит модернизацию производства, закупает новое оборудование.Или еще один пример "несоответствия" данных бухгалтерской и налоговой отчетности. По данным баланса остаточная стоимость основных средств на начало и конец года практически не изменяется или даже возрастает. А в декларации по налогу на прибыль показана выручка от реализации амортизируемого имущества. Чем это можно объяснить? Ну, конечно же, тем, что в течение года организация могла не только продавать основные средства, но и покупать новые. Поэтому их общая стоимость не уменьшается. Это вполне обычная ситуация, но и она может стать основанием для проверки, если вы своевременно не объясните причины ее возникновения.

Подозрительным могут признать также значительное увеличение коммерческих и управленческих расходов без одновременного роста продаж. То есть налоговики считают, что, если такие расходы выросли, значит, обязательно в ближайшее время должна увеличиться выручка и прибыль организации. А если нет, значит, никаких расходов на самом деле не было и организация фальсифицирует отчетность для занижения налога на прибыль. Но представьте себе, что организация только начинает вести деятельности. Понятно, что на этом этапе доля управленческих и коммерческих расходов очень велика. Одна реклама чего стоит! В то же время выручка и прибыль вовсе не обязательно начнут сразу же и неуклонно расти. Ситуация вполне понятная. Но, опять же, чтобы избежать выездной проверки, ее придется объяснять налоговикам.

Далее. Есть несколько обстоятельств, которые свидетельствуют о фиктивности деятельности организации в целом. То есть не о том, что она пытается завысить вычеты по НДС или занизить налогооблагаемые доходы. А о том, что она в принципе создана для участия в какой-либо налоговой схеме и не ведет нормальной предпринимательской деятельности. Например, темпы роста заемного капитала значительно превышают темпы роста собственного капитала. То есть организация практически не получает прибыли или вообще работает в убыток, однако привлекает большие суммы займов. Другой признак - на балансе организации слишком мало основных средств или их нет вообще. При этом не принимается во внимание, что организация может заниматься, например, посреднической деятельностью, для которой основные средства практически не нужны. Или же может арендовать все необходимое оборудование.Ну и, наверное, еще один, последний критерий, на который нельзя не обратить внимание. Я уже говорила, что низкий уровень зарплат включен в перечень критериев оценки налоговых рисков, утвержденный ФНС. Но на практике налоговики обращают внимание не только на средний уровень зарплаты в организации, но и на соотношение зарплат различных работников. К примеру, в Москве подозрительной считается высокая доля зарплат директора и главного бухгалтера в общей сумме выплат. Данные о зарплате конкретных работников налоговики могут найти в формах 2-НДФЛ. При этом они предполагают, что директор и главбух, желая обеспечить себе достойную пенсию, показывают в отчетности свою реальную зарплату полностью. А все остальные работники тоже получают немаленькую зарплату, но "в конвертах", поэтому ее уровень по бумагам оказывается намного ниже.

Думаю, вы согласитесь с тем, что выявить все эти подозрительные моменты в отчетности самостоятельно не составит особого труда для бухгалтера. И при этом он будет знать, насколько велики шансы его организации на проведение выездной проверки. А значит, сможет своевременно к ней подготовиться и дать внятное объяснение всем "подозрительным" фактам.Впервые опубликовано в издании "Главная книга.Конференц-зал" 2009, № 03

Отчётность организаций делится на статистическую, налоговую и бухгалтерскую (финансовую). В этой статье мы поговорим о последнем её виде: о её классификации, функциях, формах, сроках представления в госорганы.

Что это и для чего

Бухгалтерская отчётность – это итоговый результат работы бухгалтеров и обобщённая информация о финансовом положении компании. Это также совокупность данных о результатах деятельности предприятия за определённый период времени.

Она невозможна без бухгалтерского учёта – эти понятия всегда идут следом друг за другом. Главной целью её является информирование всех заинтересованных лиц о состоянии дел в компании.

Виды бухгалтерской отчётности

Бухгалтерская финансовая отчётность – это своего рода финальный шаг, подытоживающий ведение бухгалтерского учёта. Существует определенная классификация бухгалтерской отчётности, которая предопределяет разницу в её составлении.

Виды бухгалтерской отчётности определяются по таким признакам, как её состав, назначение и используемые в ней данные. Соответственно, виды можно классифицировать исходя из:

1. Сферы, для которой составляется бух документация.

2. Времени, за которое она составляется.

3. Того, кем она будет рассмотрена.

4. Количества данных, что содержит.

По первому признаку – для какой сферы составляется – бухгалтерская финансовая отчётность делится на управленческую и налоговую. Управленческая составляется для руководителей организации – чтобы они знали о состоянии дел в компании и на основании данных, содержащихся в бухгалтерской отчётности, могли принимать рациональные управленческие решения. Налоговая же преследует другие цели: выбрать самый подходящий для компании налоговый режим и сократить затраты на налогообложение.

Второй признак – временной – бухгалтерскую классифицирует отчётность на годовую и промежуточную. В годовой прописаны финансовые результаты предприятия за год – соответственно, можно резюмировать об эффективности работы компании за 12 месяцев. Отметим, что срок длиною в год – это стандартный отчётный период для бухгалтерской отчётности. А промежуточная – эта та, что формируется за срок менее года. Обычно составляется за период три месяца, полгода или девять месяцев. Что примечательно для данного вида – в большинстве случаев документация составляется для внутренних потребностей организации и подлежит рассмотрению именно на внутреннем уровне.

Из этого вытекает третий признак деления бухгалтерской финансовой отчётности на виды – это назначение использования, то есть то, кем она будет рассмотрена. Здесь идёт деление на внешнюю и внутреннюю. Отчёты внешние готовятся для всего внешнего поля: государственных органов, инвесторов, кредиторов, банков и т. д. Внешние отчёты нужны сотрудникам и руководству самой организации.

Последний признак – количество содержащихся данных – создаёт такие виды бухгалтерской отчётности, как индивидуальные, сводные и консолидированные отчёты. Различия в этих видах следующие. Индивидуальный – говорит о деятельности одной организации. Сводный составляется методом объединения отдельных отчётов организации. Консолидированный – путём объединения отчётов юридических лиц, связанных друг с другом в экономическом и финансовом плане.

Ключевое отличие последних двух видов в том, что сводная составляется в рамках одного собственника, а консолидированная – в рамках нескольких собственников. Сводная отражает совокупные данные по структурам одного предприятия. А консолидированная отражает данные по разным организациям, то есть объединяет самостоятельные структуры в формате одного большого предприятия.

Итак, разобравшись с видами бухгалтерской отчётности, поговорим о её функциях.

Функции бухгалтерской отчётности

Суть учёта бухгалтерского – в сводке показателей за определённый период времени по всем параметрам хозяйственной деятельности компании. Поэтому суть отчётности бухгалтерского учёта – в систематизации этих показателей и в представлении результатов расчётов, проведённых по ним.

Вне зависимости от видов и форм бухгалтерской отчётности, ею выполняется определённый список функций, для реализации которых она и составляется. На самом деле, этот перечень включает всего две функции:

Информационная. Отчётность по бухгалтерскому учёту представляет собой кладезь информации для заинтересованных лиц. Она говорит о финансовом положении компании. Показывает проистекающие финансовые процессы и их результаты – итоговые и промежуточные.

Контролирующая. Как руководители и собственники компании, так и госорганы, вкладчики, инвесторы и другие внешние заинтересованные лица могут с помощью отчёта получать информацию об эффективности работы данной компании. На основе полученной информации они могут делать выводы – что поменять в её политике, продолжать ли инвестировать, давать ли кредит, соответствует ли её деятельность закону.

Разобрались с классификацией и функциями, теперь перейдём к рассмотрению форм.

Все формы бухгалтерской отчётности

При оформлении документов для подачи бухгалтерского типа отчётности нужно использовать только законодательно установленные формы таких отчётов.

Для чего нужны формы бухгалтерской финансовой отчётности?

Дело в том, что документы при предъявлении должны быть в стандартизированном виде и отвечать требованиям, которые выставляют государственные контролирующие органы. Чётко прописанные и установленные формы облегчают жизнь как сотрудникам компании при составлении, так и государству при проверке.

Формы бухгалтерской отчётности утверждены приказом Минфина России от 2.07.2010 № 66н. Этот документ указывает, для отображения каких данных используются те или иные формы. Стоит отметить, что в этот нормативно-правовой акт регулярно вносятся правки и изменения. Так, одно из последних нововведений – переименование отчёта «о прибыли и убытках» в «о финансовых результатах».

Инструкции по заполнению бухгалтерской отчётности утверждены ПБУ 4/99.

Чтобы понять, что и как должно отражаться в документе, изучим все формы бухгалтерской отчётности по отдельности.

Типовые формы бухгалтерской отчётности делятся на основные и дополняющие формы.

Сначала рассмотрим основные формы отчётности бухгалтерского учёта.

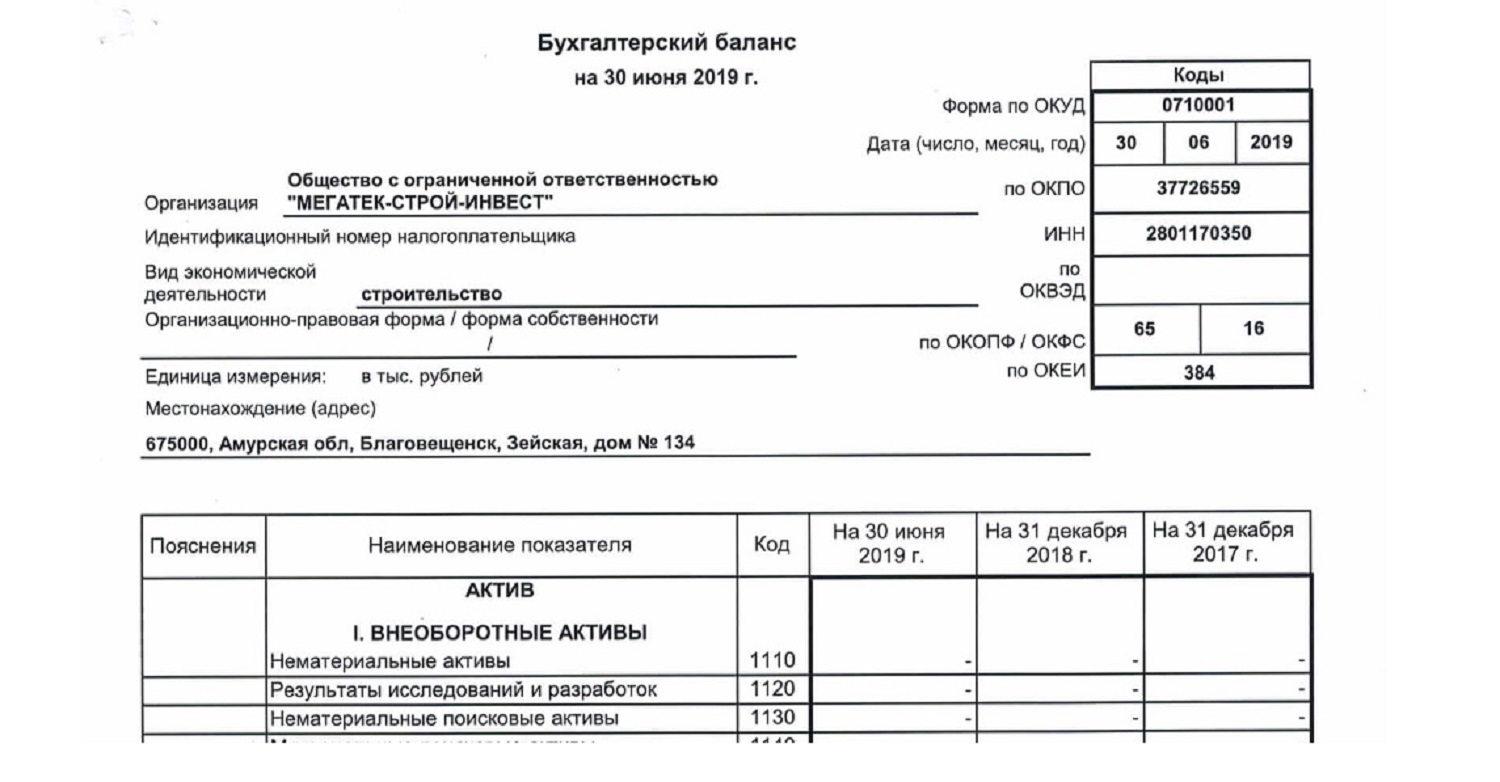

Первая из них – это бухгалтерский баланс. Это главный документ, основа для последующей документации и финальный этап проводимой организацией деятельности. В составе данной формы отчёта бухгалтерского – активы и пассивы, которые дают представление о том, какие средства имеет предприятие и хватит ли их, чтобы покрыть расходы. Данные в балансе группируются в виде показателей по остаткам на счетах бухучёта. При составлении баланса нужно придерживаться правила, что актив = пассив. Его соблюдение доказывает корректность проводимого учёта в организации. На основании баланса анализируются показатели в динамике и изменение удельных весов всех статей баланса за сравниваемые периоды. Ещё проводится анализ ликвидности и платежеспособности предприятия.

Вторая из основных форм – это отчёт о финансовых результатах (ранее – о прибыли и убытках). Наглядно показывает расходы и доходы компании за отчётный период, а также итоговый результат – прибыль или убыток. Документ аккумулирует данные по показателям выручки, себестоимости реализации, коммерческим затратам и т. д. Данную заполненную форму также можно анализировать на изменение показателей в динамике, а на основании данных о выручке – проанализировать деловую активность предприятия.

Вышеописанные типовые формы отчётности – это своего рода «скелет» для составления других документов бухучёта. Для полноценного рассмотрения ситуации со всех сторон нужны дополнительные формы.

Поэтому следующие типовые формы бухгалтерской отчётности имеют уже пояснительный и сопроводительный характер.

Отчёт об изменениях капитала – этот документ поясняет операции, повлёкшие за собой перемены в капитале организации. Заполняется только в том случае, если в отчётном периоде были такие операции, например, выпускались акции или был увеличен уставной фонд.

Отчёт о движении денежных средств показывает движение денежных потоков в компании, поступления на счета наряду с их источниками. Документ содержит три раздела, где отдельно учитываются движения по текущей, финансовой и инвестиционной деятельности. На основании данных документа также выявляется изменение показателей по той или иной статье.

Отчёт о целевом использовании средств (о целевом финансировании) – нужен для отражения данных по использованию полученных средств. На его основе делаются выводы о правильности их использования. Как правило, этот тип документа нужен некоммерческим организациям (НКО) для информирования об использования ими средств со взносов и прочих безвозмездных поступлений.

Приложение к бухгалтерскому балансу – даёт пояснение по его статьям.

Сдача в госорганы

С 1 января 2020 года произошли некоторые изменения. Так, с 2020 года все юридические лица теперь должны сдавать бухотчётность в ИФНС только в электронном формате (исключение – субъекты МСП). Обязательный экземпляр и аудиторское заключение к нему передаётся через оператора ЭДО, которого компании нужно выбрать и заключить с ним договор. Например, легко сдавать документы в иФНС можно через Такском: на выбор оператор предоставляет веб-версию Онлайн-Спринтер и программную версию Доклайнер. Есть и решение, встроенное в 1С.

Работая в решениях Такском, при заполнении форм образцы не требуются: сервис подскажет, как нужно заполнять те или иные поля, также есть система проверки на ошибки.

Ещё одно из изменений – в обновлении бухгалтерских бланков. Бланки обновлённой бухгалтерской отчётности утверждены приказом Минфина от 2 июля 2010 г. № 66н (с изменениями от 19 апреля 2019 г.). В сервисах Такском предоставлены только актуальные на сегодняшний день образцы и формы документов. Чтобы вы могли самостоятельно найти образцы бланков, приведём номера форм отчётов по ОКУД:

— Бухгалтерский баланс – ОКУД 0710001;

— О фин. результатах – ОКУД 0710002;

— О целевом использовании средств – ОКУД 0710003;

— Об изменениях капитала – ОКУД 0710004;

— О движении ден. средств – ОКУД 0710005.

Также можно скачать бланки документации бухгалтерской на Гарант.ру и КонсультантПлюс.

Сроки сдачи в ИФНС за 2020 год остались стандартными – в течение трёх месяцев с момента окончания отчётного периода, не позднее 31 марта 2021 года.

Бухгалтерская отчетность — это классифицированные с учётом требований законодательной базы, регулирующей бухгалтерский учёт, данные о финансово-экономическом состоянии субъекта хозяйствования, итогах его хозяйственно-экономической деятельности на конкретную дату, а также сведения о его финансовых потоках за конкретно взятый (отчётный) период.

Эти сведения помогают пользователям и собственникам финансовой бухгалтерской отчетности принимать взвешенные и обоснованные экономические решения по субъекту хозяйствования.

Бухгалтерская финансовая отчетность (ФБО) является не только неотъемлемой составляющей частью годовой отчетности предприятия, но и комплектом документов, позволяющих его бенефициарам, а также кредиторам и прочим лицам сделать заключение об эффективности деятельности юридического лица, его платежеспособности, состоянии расчетов с контрагентами и т.д.

Несоответствие контрольных значений в бухгалтерской отчетности компании-субъекта хозяйствования сведениям, на базе которых производится расчёт налогов, может стать поводом для более пристального внимания государственного надзорного органа к такому предприятию. Поэтому не нужно подходить к формированию бухгалтерской отчетности формально.

Какие финансовые отчеты включены в бухгалтерскую отчетность, кто и в каком формате обязан её предоставлять

Структура бухгалтерской отчетности регламентируется нормами закона «О бухгалтерском учете» No402-ФЗ (ч.1 ст.14). Он преимущественно определяется группой субъектов хозяйствования, к которой относится собственник отчетности. Так, к примеру, подготовка бухгалтерской отчетности не является обязательной для:

- физических лиц, зарегистрированных как индивидуальные предприниматели (ИП);

- обособленных структурных единиц предприятий-нерезидентов, если, согласно действующим законам России, они осуществляют учёт облагаемых налогами доходов по законодательным нормам своих стран.

Бухгалтерская отчетность по упрощенному типу составляется:

- фирмами-представителями малого бизнеса;

- юридическими лицами-участниками программы «ИЦ «Сколково», которые в рамках неё осуществляют исследовательскую и прочие сопряженные с ней виды хозяйственной деятельности;

- некоммерческими организациями — лицами, деятельность которых не направлена на получение выгоды в виде прибыли.

Бухгалтерская финансовая отчетность по общепринятым правилам подготавливается прочими организациями, а именно:

- предприятиями, которые, согласно закону, должны проводить аудит собственной деятельности в обязательном порядке;

- потребительскими кооперативами, осуществляющими кредитные операции;

- микрофинансовыми компаниями (МФО);

- предприятиями госсектора, политическими партиями и их подразделениями;

- объединениями адвокатов, нотариусами;

- некоммерческими предприятиями со статусом иностранного агента, которые согласно федеральному закону N 7-ФЗ от 12.01.1996 г. входят в одноименный реестр (п. 10 ст. 13.1).

Согласно общему порядку, в годовую бухгалтерскую отчетность включены такие обязательные документы:

Ф №1: «Бухгалтерский баланс» — основополагающий документ финансовой отчетности любого субъекта хозяйствования. Позволяет проанализировать хозяйственную деятельность компании, сделать выводы о принадлежности субъекта к той или иной отрасли хозяйствования, определить структуру капитала, степень капитализации и прочее;

Ф №2: «отчёт о финансовых результатах» — второй по важности документ бухгалтерского отчета, позволяющий сделать выводы об эффективности осуществления всех видов деятельности предприятия, полученных доходах и понесенных расходах в отчетном периоде, экономическом эффекте.

Формы №1 и №2 — это основные формы ФБО. Действующими нормативными актами, регулирующими осуществление бухгалтерского учета на предприятиях, устанавливается и дополнительная отчетность (приложения). Она содержит детализацию и расшифровку показателей строк основных форм. К ней относится:

Ф №3: «Отчёт об изменениях капитала» — в этом документе находят свое отражение данные о движении всех видов капитала субъекта хозяйственной деятельности и об изменениях его структуры;

Ф №6: «Отчёт о целевом использовании средств» — действующее законодательство обязует формировать это форму отчетности только некоммерческие организации;

Ф №4: «Отчет о движении денежных средств» — документ, позволяющий получить информацию о том, откуда поступают денежные средства на счета предприятия и как они расходуются. Обобщает данные по всем видам деятельности предприятия — операционной, финансовой и инвестиционной.

Пакет приложений замыкают пояснительные записки к основным формам ФБО, которые включают сведения, помогающие оценить финансово-экономическое состояние предприятия и проанализировать итоги его работы за истекший период. Указанные пояснения преимущественно содержат элементы финансового анализа деятельности субъекта — текущие показатели сравниваются с аналогичными за прошлый отчетный период.Квартальная (промежуточная, внутригодовая) бухгалтерская отчетность состоит из:

- бухгалтерского баланса;

- отчёта о финансовых результатах, если предоставление дополнительной отчетности не урегулировано законом, регистрационными документами, договорами либо решениями владельцев фирмы.

В упрощенную годовую бухгалтерскую отчетность включены:

- баланс;

- отчёт о финансовых результатах компании;

- отчёт о целевом использовании денежных средств (он, как и в случаях с подготовкой этого документа компаниями, ведущими учет на общих основаниях, является обязательным исключительно для НКО);

- пояснения к вышеуказанной финансовой отчетности фирмы, в которые вносят сведения, помогающие оценить её финансово-экономическое состояние и проанализировать её работу.

Требования и принципы заполнения

Все без исключения формы бухгалтерской отчетности должны отражать ёмкие и правдивые данные о финансовом состоянии фирмы и итогах всех видов осуществляемой деятельности. При составлении годового финансового отчета необходимо следовать нормам ПБУ 4/99, которое устанавливает главные требования к заполнению отчетности, включающие такие принципы:

- объективность: ФБО должна отражать действительную картину дел на предприятии;

- учёт по начислению: учитываться должны все сделки компании — как связанные с деньгами, так и те, которые имеют возможное денежное выражение;

- соответствие: расходы, которые будут понесены в будущем, капитализируются и переводятся в затраты по мере поступления выгоды;

- затраты, по которым предприятие уже получило финансовый результат, а их оплата будет осуществлена в будущем, следует учитывать как обязательства;

- консерватизм: подразумевает минимизацию рисков принятия в состав бухгалтерской отчетности организации чересчур оптимистичных данных;

- разумность: не следует допускать излишнее детализирование учёта.

По окончании заполнения финансовой отчетности бухгалтер, по рекомендации ФНС, должен проверить контрольные соотношения данных.

Какие отчеты относят к главным формам ФБО

Формы годовой бухгалтерской отчетности приняты приказом МФ РФ No 66Н от 02.07.2010 г. На текущий момент он действует в редакции от 19.04.2019 г. N 61н (дополнения No1-2 — для компаний, которые формируют ФБО на общих основаниях, дополнение No5 — для тех субъектов, которые составляют упрощенную отчетность).

Обновленные формы финансовой отчетности впервые применяются для отчётности за 2019 г. Чтобы исключить возможные недоразумения, при составлении годового ФБО за 2019 г. рекомендовано использовать новый перечень бухгалтерской отчетности, скачать который можно на сайте formy-i-blanki.ru. Далее рассмотрим формы ФБО детальнее.Ф №1 — «бухгалтерский баланс» (ОКУД 0710001). Это основополагающий документ отчетной базы, обобщающий результаты осуществляемой хозяйственно-экономической деятельности. Отчет включает два массива показателей – активы и пассивы. В совокупности они формируют представление заинтересованного лица о том, какими ресурсами располагает фирма, и хватает ли их для покрытия её затрат.

Ф №2 — «отчёт о финансовых результатах» (его еще называют «отчет о прибылях и убытках») (ОКУД 0710002). В этом документе находят свое отражение источники и статьи формирования доходов и расходов главных направлений деятельности субъекта.

Бухгалтерские отчеты формы 1 и 2 – это фундамент финансовой бухгалтерской отчётности. На основе их сведений составляют сопроводительные и разъяснительные отчёты, позволяющие правильно оценить работу предприятия.

Ф №3 — «отчёт об изменении капитала» (ОКУД 0710004). В нем отражают события, повлекшие за собой перемены в структуре капитала, и их суммарное выражение.

Ф №4 — «отчёт о движении денежных средств» (ОКУД 0710005). Здесь отражен приход денежных средств на счета компании в разрезе источников.

Ф №5 — пояснения к ФФ1-2. В этом документе статьи указанных форм бухгалтерской финансовой отчетности расшифровываются более детально. Он оформляется в свободной форме, однако рекомендованный к заполнению образец есть в дополнении No3 к Приказу No66н.

Ф №6 – «отчёт о целевом использовании средств» (ОКУД 0710003). По закону его обязаны заполнять только некоммерческие организации (НКО) — предприятия, деятельность которых не направлена на получение прибыли.

Как часто необходимо составлять бухгалтерскую отчетность

По критерию частоты формирования бухгалтерская отчетность бывает:

- промежуточной (внутригодовой).

Внутригодовая бухгалтерская отчетность — это объединённые финансовые показатели за конкретный промежуток времени (месяц, квартал, полугодие или 9 мес.). Годовая бухгалтерская финансовая отчетность – это отчётность о хозяйственно-экономической деятельности предприятия за истекший год.

Субъект хозяйствования обязан составлять годовую отчётность всегда (закон No402-ФЗ, ст.13, п.2). Необходимость подготовки внутригодовой, как и сроки её подачи, регламентируются законом, договорами, регистрационными документами или соответствующими решениями владельцев субъекта хозяйствования.

Какая информация отражается в бухгалтерской отчетности предприятий

Содержание ФБО должно соответствовать нормам, регламентируемым Приказом МФ РФ N 43н от 06.07.1999 (с изм. от 29.01.2018), которым утверждено основополагающее положение о бухгалтерском учете 4/99.

Баланс — одна из основных форм финансовой отчетности, позволяющая оценить финансовое состояние компании на определённую дату. Отражаемые в ней активы и пассивы по сроку их обращения/погашения необходимо разделять на кратко- ( 12 мес.).

В актив баланса включают оборотные и необоротные активы. Оборотные, со сроком обращения до 12 мес, в свою очередь делятся на группы по ликвидности (например, наиболее ликвидные — денежные средства, ликвидные — товары и дебиторская задолженность и т. д.). Здесь же отражаются товары, запасы, задолженность контрагентов перед предприятием и прочие оборотные активы. Группу необоротных представляют нематериальные активы, основные фонды предприятия, финансовые вложения на срок >12 мес. и пр.

В пассив вносят данные о величине собственных средств, а также краткосрочных и долгосрочных обязательств субъекта хозяйствования — заемных средствах в разрезе источников формирования (кредиты банков, задолженность субъекта перед контрагентами, резервы будущих расходов и т. д.).

В отчёте о прибылях и убытках находят свое выражение денежные показатели объемов реализации и себестоимости продукции/товаров, валовой прибыли и непрямых затрат, процентов к уплате и получению, а также прочих доходов и расходов. Также здесь приводится результат деятельности субъекта хозяйствования до выплаты обязательных бюджетных платежей (налогов), размер таких платежей и сумма чистого экономического эффекта (прибыли или убытка).

В каком виде сдается финансовая бухгалтерская отчетность и в какие сроки. Как накажут за непредоставление отчетности

Бухгалтерская финансовая отчетность организации с 2020 г. сдается исключительно в ФНС.

ВАЖНО! Баланс в Росстат больше сдавать не нужно!

В 2020 г. бухгалтерская отчётность, как и раньше, отправляется в ФНС на протяжении трёх месяцев с даты завершения отчётного года — то есть не позже 31.03.2020г.

С 1 января 2020г. все субъекты хозяйствования должны предоставлять годовой бухгалтерский отчет в электронном виде. Это положение не касается МСП. Изменённый бланк финансовой отчётности рекомендуется заполнить и подать уже при заполнении данных за 2019 г.

Если хозяйственная деятельность предприятия подлежит проверке аудитором, его отчет надо предоставить вместе с ФБО не позже 10 рабочих дней, следующих за датой отчёта. Датой подачи электронного отчёта является дата квитанции, подтверждающая получение пакета документов налоговиками.

Для нарушителей сроков подачи годового бухгалтерского отчета в налоговую установлен штраф в размере 200 руб. Однако проект изменений в КоАП предусматривает установление новых правил штрафования. Так, к примеру, для компании, которая проводит обязательный аудит, непредоставление ФБО до 31 марта чревато штрафом в сумме 300 тыс.руб. – 500 тыс. руб. — для компании, 80 тыс. руб. – 100 тыс. руб. — для должностного лица.

Какие изменения вступили в силу с 2020

Нововведения 2019 г., которые коснулись вопросов заполнения и подачи отчетности организаций, заключаются в следующем:

- годовая бухгалтерская отчетность предприятия предоставляется теперь только по электронке. Эта норма пока не касается представителей малого бизнеса – свою отчетность в электронном виде они начнут сдавать через год, а пока допускается подача в бумажном виде либо посредством ТКС;

- ранее порядок подачи устанавливал Росстат, теперь — Федеральная НС;

- ранее 1 экземпляр отчетности надо было сдавать в статистику. Теперь формы финансовой отчетности организации и отчет аудиторской компании сдают только в НИ;

- до 2020 г. заключение аудита можно было предоставлять на бумаге, теперь только по электронке, и исключительно в ИФНС;

- ранее финансовая отчетность считалась подписанной, только если на ней была «живая» подпись руководителя. Теперь допускается её подписание посредством ЭЦП.

Соблюдение порядка составления бухгалтерской отчетности – залог достоверных сведений о деятельности фирмы. Его нарушение может повлечь за собой материальную ответственность, поэтому перед подготовкой отчетов важно изучить все нюансы этой работы и ознакомиться с нововведениями, которые ежегодно появляются в бухгалтерской сфере.

Общие правила составления бухгалтерской отчётности

В основе БО лежит набор показателей, индикаторов и обобщенных сведений, отражающих результаты работы предприятия за определенный период. Процесс формирования документов производится с учетом рекомендаций, предусмотренных стандартами ПБУ и ФЗ N №402. При подготовке отчетов бухгалтер должен соблюдать учетную политику оценки имущества и отражения хозяйственных операций, обеспечивать достоверное предоставление данных, а также принимать во внимание, насколько эти показатели являются существенными.

Прежде чем рассмотреть порядок составления отчетности, нужно упомянуть общие правила подготовки отчетов, а именно:

- документы составляются на русском языке в валюте РФ;

- указываемые данные должны быть сопоставимыми с информацией за предшествующий период;

- все цифровые показатели приводятся в тысячах руб. без использования десятичных знаков;

- недопустим зачет между статьями пассивов и активов, убытка и прибыли, за исключением ситуаций, когда такой зачет предусматривается ПБУ;

- в предоставленных бумагах не должно быть помарок и подчисток;

- при отсутствии какого-нибудь значения в соответствующей графе проставляется прочерк;

- показатели с отрицательными значениями указываются в круглых скобках.

БО должна предоставлять актуальные данные о работе предприятия, включая деятельность филиалов и прочих подразделений. На бумагах в обязательном порядке ставятся подписи директора и главного бухгалтера (либо соответствующего специалиста, если учет производится сторонней организацией).

Порядок составления бухгалтерской отчётности

Чтобы документы отвечали предъявляемым требованиям, порядок составления бухгалтерской финансовой отчетности предусматривает отображение абсолютно всех проведенных операций и итогов инвентаризационной проверки за конкретный период. Формирование документации предваряет кропотливая подготовительная работа, которая выполняется в несколько этапов:

- Подготовка первичных бухгалтерских документов.

- Сверка показателей по синтетическому и аналитическому учету, проверка сведений в счетах.

- Проведение инвентаризации с формированием инвентаризационной ведомости.

- Корректирование записей, если при проверке были обнаружены неточные данные.

- Закрытие бухгалтерских счетов.

- Определение промежуточных финансовых результатов от продажи товаров или услуг и других операций, которые не являются основными для предприятия.

- Расчет чистой прибыли.

- Реформация баланса.

В завершение приступают непосредственно к процессу подготовки документации. Немаловажно, что порядок составления отчетности предполагает использование только актуальных бланков бухгалтерии, которые утверждены на данный момент.

Требования к составлению бухгалтерской отчётности

Формы бухотчетности составляются по рекомендациям, принятым Госкомстатом и Министерством финансов РФ. Впоследствии данные в них могут использоваться как для анализа внутри фирмы, так и для оценивания эффективности ее работы сторонними пользователями. Поэтому отчеты должны быть доподлинными, своевременными и отвечать таким требованиям:

- содержать последовательную, нейтральную и непрерывную информацию;

- не допускается создание скрытых резервов;

- заполнять следует только графы и бланки документации, непосредственно касающиеся работы компании;

- при недостаточности данных, необходимых для получения представления о деятельности фирмы, это указывается в отчетах в форме дополнительных пояснений;

- важно соблюдать отчетный период;

- в документах должны присутствовать сведения, которые позволяют сравнить представленные данные с этими же показателями за минувшие периоды.

Чтобы полностью соблюсти порядок составления бухгалтерской отчетности, все существенные показатели следует приводить обособленно. В отдельных случаях их можно указывать общей суммой, но раскрывая в пояснениях по балансу и прибыли/убыткам.

Порядок и сроки

Согласно законодательству, все предприятия, за исключением бюджетных, должны предоставлять годовые отчеты налоговым органам, Госстату, учредителям, собственникам и участникам организации. Документация в налоговую инспекцию и органы Госстатистики предъявляется в течение 90 дней после того, как закончился отчетный год. Кроме того, БО сдается ежеквартально (на протяжении 30 дней по завершению квартала), если иное не предусмотрено законом.

Годовым отчетным периодом является промежуток с 1.01 по 31.12. Если компания была создана в середине года, то отчетный период отсчитывается от дня ее внесения в ЕГРЮЛ или ЕГРИП. Датой предъявления документов считается день их фактической сдачи или дата отправления, указанная на заказном письме – если они передаются по почте. В том случае, когда передача производится в выходной, сроком предъявления считают день, следующий за нерабочим. Нужно учитывать, что несоблюдение сроков предоставления отчетов в ИФСН может повлечь за собой штрафные санкции.

Если предприятие владеет зависимыми или дочерними фирмами, помимо обычного отчета, необходимо предоставить сводную БО, иллюстрирующую результаты деятельности этих подразделений. Для унитарных предприятий и акционерных обществ, акций которых частично находятся в федеральной собственности, предусмотрены следующие сроки сдачи годовой сводной документации:

- до 25.04 – для унитарных организаций;

- до 1.08 – для АО.

Отдельные виды компаний, такие как банковские учреждения, страховые организации, фондовые биржи, обязаны опубликовать БО в открытых источниках информации не позже 1 июня того года, который идет за отчетным периодом. Согласно порядку составления отчетности, предусмотренному Приказом Минфина №101, отчеты акционерных обществ публикуются только после проведения аудиторской проверки и утверждения документов на собрании акционеров.

Публичность бухгалтерских данных – критерий, который является актуальным для многих заинтересованных пользователей, например:

- спонсоров;

- банков, которые предоставляют кредит фирме;

- инвесторов;

- партнеров и других контрагентов, с которыми организация тесно сотрудничает;

- представителей городской или районной администрации.

На основании опубликованных сведений все вышеуказанные пользователи могут адекватно оценить финансовую деятельность компании, целесообразность покупки ее активов, а также принять во внимание возможные риски, которые могут возникнуть при осуществлении инвестиций.

Особенности для ИП, ООО, АО

Подготовка и формирование документов может несколько различаться исходя из организационно-правовой формы компании. С основными различиями ИП, АО и ООО можно ознакомиться в представленной ниже таблице.

Характеристики для сравнения ИП ООО АО Ответственность по обязательствам собственным имуществом имуществом общества имуществом АО Система налогообложения ТНС, УСН, ЕНВД, патент все, помимо патентной все Ведение бухучета необязательно на УСН обязательно (упрощенное на УСН) обязательно, в том числе на УСН Формирование резервного фонда нет нет обязательно Отражение в отчетах средств, снятых с расчетного счета нет да да Взносы в пенсионный фонд всегда только при наличии деятельности при наличии деятельности Кассовая дисциплина нет да (РКО, ПКО и журнал кассира) да Бухгалтерская отчетность для предприятий с УСН

Рассматривая порядок составления бухгалтерской отчетности, стоит отметить, что ООО и некоммерческие организации на УСН могут вести упрощенный учет с подготовкой только годового баланса и отчета о финансовых результатах. Если к этим бумагам требуются пояснения, то они отражаются в дополнительных приложениях.

Чтобы вести учет на «упрощенке», компании надо разработать учетную политику, в которой указано, что она:

- работает на УСН;

- использует бланки форм, установленных приказом Минфина N 106н;

- применяет сокращенный рабочий план счетов;

- определяет порядок документооборота, правила учета и обработки документации.

При формировании упрощенного баланса в документ включаются пассивы и активы предприятия, а также информация за отчетный период и 2 предыдущих года. Отчет о результатах предъявляется за 2 года и состоит из нескольких пунктов – доходов, издержек, налогов и чистой прибыли, остающейся в распоряжении фирмы.

При формировании упрощенного баланса в документ включаются пассивы и активы предприятия, а также информация за отчетный период и 2 предыдущих года. Отчет о результатах предъявляется за 2 года и состоит из нескольких пунктов – доходов, издержек, налогов и чистой прибыли, остающейся в распоряжении фирмы.

Порядок составления бухгалтерской финансовой отчётности самостоятельно

Последовательность действия и требования при самостоятельной подготовке документации ничем не отличаются от процесса, выполняемого бухгалтером. Предприниматель должен подготовить годовой баланс и отчет о результатах своей деятельности, а затем передать бумаги в соответствующие органы.

Сдача документов может производиться в электронном или бумажном виде. Первый вариант предполагает следующие способы отправки:

- Через интернет-ресурс ИФНС. Для сдачи документации через сайт налоговой службы необходимо зарегистрироваться и получить ключ ЭЦП, а также установить на компьютер специальную программу для отправления документов.

- Средствами телекоммуникационной связи. Каналы ЭДО представляют собой современные системы, позволяющие отправлять отчеты в налоговую без отражения информации на бумажных носителях. Как и в случае с ФНС, предпринимателю потребуется установка ПО и получение цифровой подписи. Система имеет ряд существенных преимуществ. В частности, она контролирует порядок составления отчетности и сводит к нулю вероятность ошибок. Также ТКС оперативно обновляется при внедрении новых бланков и гарантированно доставляет БО по назначению.

Что касается сдачи документов в бумажном виде, то такой вариант предусматривает их отсылку заказным письмом через почту или предоставление в контролирующие инстанции путем личного посещения ФНС и Госстата. Кроме того, предприниматель всегда может воспользоваться услугами сторонних организаций, которые возьмут на себя все вопросы не только по отправке документации, но и по ее формированию с учетом деятельности организации.

Составление бухгалтерской отчетности компанией «АКРУС»

Если вы не готовы составлять документы самостоятельно или не уверены, что сможете точно соблюсти весь порядок подготовки и составления отчетности, доверьте эту работу опытным специалистам компании «АКРУСкрус». Наши сотрудники – это настоящие профессионалы, обладающие необходимыми знаниями и навыками для грамотного формирования документации.

Воспользовавшись нашей услугой, вы сможете избежать штрафных санкций за ошибки или несвоевременную сдачу документов, а также освободите свое личное время для решения более важных задач. Вся информация, которая станет доступной нашим бухгалтерам, расценивается как конфиденциальная и не разглашается третьим лицам. Обращайтесь – мы поможем вам подготовить отчеты недорого, оперативно и качественно!

Читайте также: