Акт взаимозачета при осно

Опубликовано: 30.04.2024

Акт взаимозачета обычно составляют в тех случаях, когда между предприятиями-контрагентами существует взаимная задолженность. Вид задолженности не имеет значения – она может быть финансовой или в форме каких-либо иных материальных ценностей. Однако при составлении акта взаимозачета важнейшее условие заключается в том, чтобы встречные требования носили однородный характер (например, денежные претензии с обеих сторон).

Акт оформляется при взаимном соглашении сторон, по заявлению одной из них.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Чаще всего акт взаимозачета используют представители малого и среднего бизнеса, столкнувшиеся с финансовыми проблемами. Этот вариант предлагает им возможность взаимного «списания» долгов грамотным и законным способом или же заключение сделок путем простого обмена какими-либо равнозначными материальными ценностями. Однако, существует ряд ситуаций, когда составление акта взаимозачета не представляется возможным. В частности:

- если задолженность наступила в связи с взысканием алиментов;

- если задолженность образована в связи с внесением средств в уставной капитал;

- если задолженность случилась вследствие возмещения вреда, причиненного здоровью либо жизни;

- если задолженность наступила при исполнении обязанностей по пожизненному содержанию;

- задолженность утрачивает значение, если по ней истек срок исковой давности;

- иных случаях, в соответствии с законом РФ или предусмотренных письменными договорными отношениями между сторонами.

Как составить Акт взаимозачета

В акте взаимозачёта может фигурировать как две стороны (основной вариант), так и более. Каждой — свой экземпляр!

Унифицированной, строго утвержденной формы акт взаимозачета не имеет, поэтому юридические лица вправе писать его по собственному разработанному шаблону или в свободном виде. Для оформления акта можно взять обычный лист А4 формата, при этом написать его можно от руки или напечатать на компьютере.

Акт составляется в двух экземплярах, по одному для каждой из заинтересованных сторон. В тех случаях, если в процедуре взаимозачета участвует третья сторона – для нее также должен быть создан отдельный экземпляр. Каждая копия акта должна быть в обязательном порядке подписана руководителями организаций (или уполномоченными на подписание подобного рода документов сотрудниками).

Если представители организаций хотят проштамповать документ, то его можно заверить печатью, хотя делать это не обязательно (с 2016 года юридические лица вправе не пользоваться в своей работе печатями и штампами, однако следует учесть тот момент, что многие государственные структуры, в том числе судебные инстанции, по прежнему требуют её наличия).

В Акт взаимозачета в обязательном порядке нужно внести

- сведения о предприятиях, достигших договоренности по взаимозачету;

- основания возникновения задолженностей (здесь достаточно указать документы, по которому они возникли);

- список обязательств;

- окончательную сумму долга.

К акту в обязательном порядке нужно приложить копии документов, по которым возникли задолженности.

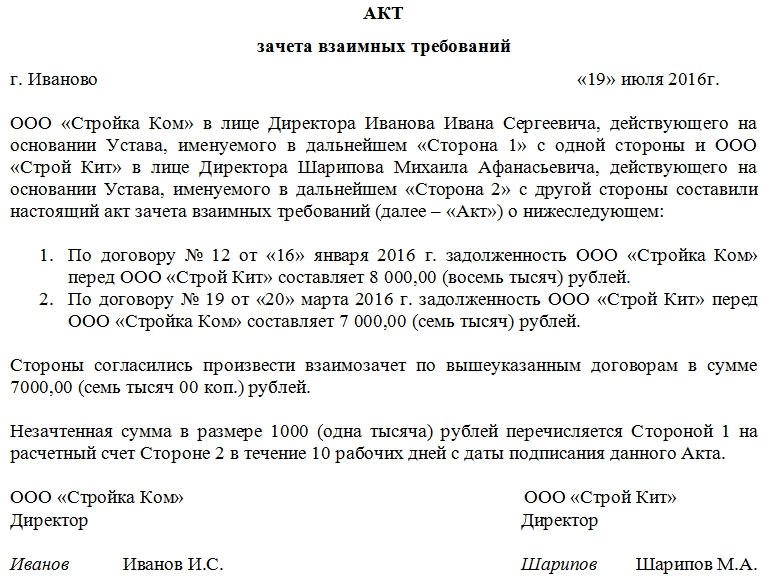

Инструкция по заполнению акта взаимозачета

Акт имеет вполне стандартную структуру с точки зрения делопроизводства.

- В «шапке» акта пишется название документа с коротким обозначением его сути. Далее вписывается населенный пункт, в котором ведет деятельность компания, выписывающая акт, а также дата его создания.

- Затем указывается информация о первой компании: вносится ее наименование с указанием организационно-правовой формы (ИП, ООО, ОАО, ЗАО), должность ответственного лица (обычно здесь пишут Директор, Генеральный директор или указывают иного, уполномоченного на подписание подобного рода документов сотрудника) его фамилию, имя, отчество (полностью).

- Указываем, на основании какого документа он действует (Устав, Доверенность, Положение и т.п.).

- Далее аналогичная информация вносится о второй стороне: название организации, должность, фамилия, имя, отчество ответственного лица и документ, на основании которого он действует.

Вторая часть акта касается подробных сведений о том, на основании каких договоров возникли взаимные задолженности (с указанием ссылки на них – номера и даты составления), а также полные их суммы с обеих сторон (цифрами и прописью).

Фиксируется факт согласия погашения взаимных финансовых (или иных материальных) претензий путем взаимозачета (здесь следует обязательно указать, полный или частичный взаимозачет). Если одна сторона должна второй большую сумму, то в акте следует прописать, в течение какого срока с момента его подписания, оставшийся долг должен быть погашен.

В завершающей части акт должен быть подписан всеми заинтересованными сторонами (здесь указывается должность, фамилия, имя отчество сотрудника подписывающего документ). Акт можно заверить печатями, но это не обязательно.

Современный бизнес зачастую использует взаимозачет в своей деятельности. Это достаточно удобный способ прекращения обязательств. Но для его правильного использования необходимо уяснить все сложные моменты, возникающие в налоговом учете при его применении.

Стоит сразу оговориться, что в российском налоговом законодательстве часто менялись требования к операциям взаимозачета. На сегодняшний день проведение между сторонами взаимозачета на исчисление НДС никак не влияет.

Согласно ст. 167 Налогового кодекса РФ (далее НК РФ) НДС с реализации начисляется при отгрузке (передаче, выполнении) товаров (работ, услуг), имущественных прав. Соответственно, к моменту проведения взаимозачета стороны обязаны начислить НДС.

Взаимозачет и методы учета

В период с 1 января 2007 г. по 1 января 2009 г. при проведении взаимозачета необходимо было перечислять НДС контрагенту денежными средствами на основании отдельного платежного поручения. Такая обязанность была установлена в абз. 2 п. 4 ст. 168 НК РФ.

В случае неперечисления НДС контрагенту налог нельзя было принять к вычету (постановление ФАС Центрального округа от 15.02.2012 г. по делу № А64–134/2011, постановление Девятого арбитражного апелляционного суда от 31.05.2012 г. № 09 АП-10470/2012-АК, 09 АП-13689/2012-АК по делу № А40–102500/11–91–432).

Если взаимозачет был проведен после 1 января 2009 г., необходимо определиться с моментом принятия товара на учет. Поскольку в случае если товар был принят на учет ранее 2009 г., обязанность по перечислению НДС отдельным платежным поручением все же существует (постановление ФАС Московского округа от 2.08.2012 г. по делу № А40–122173/11–99–516, постановление ФАС Поволжского округа от 21.06.2012 г. по делу № А65–36340/2009).

Данное правило было установлено п. 12 ст. 9 Федерального закона от 26.11.2008 г. № 224-ФЗ «О внесении изменений в ч. 1, ч. 2 Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации». Сейчас НК РФ требования о перечислении НДС отдельным платежным поручением не содержит.

Что же касается налога на прибыль, то все зависит от метода учета доходов и расходов. При методе начисления взаимозачет никак не влияет на учет данного налога. В этом случае учет доходов и расходов происходит независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав. Это следует из п. 1 ст. 271 и п. 1 ст. 272 НК РФ.

А вот при использования кассового метода на первый взгляд возникает вопрос: когда можно учесть доходы и расходы? Ведь при проведении взаимозачета не происходит реального поступления денежных средств. Но ответ лежит на поверхности: датой получения дохода признается не только день поступления средств на расчетный банковский счет или в кассу, но и момент погашения «… задолженности перед налогоплательщиком иным способом» (п. 2 ст. 273 НК РФ). Именно таким способом и проводится взаимозачет встречных требований.

Таким образом, после проведения взаимозачета налогоплательщики, работающие по кассовому методу, должны отразить доход, равный сумме погашенной задолженности контрагента, и расход в размере зачтенных обязательств самого налогоплательщика перед контрагентом.

Кое-что о сроках

Важно правильно определить момент, когда взаимозачет был завершен. В соответствии с нормами Гражданского кодекса РФ (далее ГК РФ) обязательство прекращается зачетом встречного однородного требования только в том случае, если срок требования наступил либо не указан или определен моментом востребования. Если срок платежа по одному из договоров еще не наступил, а фирмы уже оформили зачет взаимных требований, то налоговые органы могут не согласиться с взаимозачетом. В этом случае будет иметь место неверное отражение доходов и расходов при использовании кассового метода.

Но выходом из ситуации, когда срок встречного однородного требования не наступил, а стороны хотят совершить взаимозачет, является дополнительное соглашение, изменяющее срок исполнения обязательства.

Если же договор предоставляет должнику право погасить свои обязательства досрочно с согласия кредитора, данное согласие необходимо оформить в письменной форме.

Для подтверждения произведенного взаимозачета сначала необходимо оформить акт сверки взаимных расчетов. Данный документ не содержится в альбомах унифицированных форм, поэтому составить его можно в произвольной форме, но с указанием всех необходимых реквизитов, перечисленных в п. 2 ст. 9 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете».

Далее нужно оформить акт взаимозачетов, который будет служить документальным подтверждением погашения задолженности перед контрагентом. Об этом сообщается в письме УМНС по г. Москве от 13 мая 2002 г. № 24–11/21484.

Следует отметить, что прямого указания на необходимость составить акт взаимозачета нет, так как в соответствии с нормами гражданского права для зачета НДС достаточно заявления одной стороны. При этом обязательства считаются прекращенными не с момента подписания акта либо получения одной из сторон заявления, а с более поздней даты исполнения обязательства (п. 3 информационного письма президиума ВАС РФ от 29 декабря 2001 г. № 65).

Все хозяйственные операции компании должны быть оформлены первичными учетными документами (п. 1 ст. 9 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете», ст. 313 НК РФ). Поэтому акт взаимозачета является необходимым документом.

А если был аванс?

Одним из важных вопросов при проведении взаимозачета является вопрос о праве налогоплательщика при расторжении договора принять к вычету перечисленный с аванса НДС, если обязательство по возврату предоплаты прекращено зачетом.

Раньше данное право было подкреплено согласием Минфина, который не видел здесь никаких проблем.

Так, в письме от 1.04.2008 г. № 03–07–11/125 Минфин разъяснял, что продавец вправе принять к вычету уплаченный с предоплаты НДС в том налоговом периоде, в котором было подписано соглашение о взаимозачете.

В письме от 22.06.2010 г. № 03–07–11/262 Минфин России продолжил в своем разъяснении поддерживать налогоплательщиков. В письме также напомнили об обязанности покупателя восстановить налог, принятый к вычету при перечислении предоплаты в соответствии с п. 12 ст. 171 НК РФ, если договор был расторгнут или изменен, а обязательства сторон погашены.

Однако в 2011 г. ситуация изменилась. В письме от 25.04.2011 г. № 03–07–11/109 Минфин высказал мнение, что продавец в случае расторжения договора не может принять к вычету НДС с авансов, если предоплата была зачтена в счет встречного обязательства. Кроме того, продавец не вправе принять к вычету перечисленный с предоплаты НДС, не вернув аванс.

В данном документе Минфином рассмотрена распространенная ситуация, когда при расторжении договора по инициативе покупателя продавец вправе требовать компенсации убытков и уплаты неустойки. Именно эти обязательства и были погашены взаимозачетом в счет возврата аванса.

Зачет за экспорт

Взаимозачет является распространенным способом прекращения обязательств не только между российскими компаниями. Иногда зачет взаимных требований проводит предприятие, реализующее продукцию на экспорт. А при экспорте, как нам известно, установлен особый порядок возмещения НДС (ст. 176 НК РФ).

Перечень документов, которые должны быть представлены в налоговые органы в подтверждение применения нулевой ставки по операциям реализации товаров (работ, услуг) на экспорт, приведен в ст. 165 НК РФ. В редакции НК РФ, действовавшей до 1 октября 2011 г., одним из обязательных документов была указана банковская выписка о поступлении выручки за экспортированный товар. При взаимозачете экспортер предъявить такой документ не имел возможности, ведь выручка на его счет не поступала.

Следовательно, ранее он не мог применить нулевую ставку НДС по экспортным операциям, если контрагенты рассчитывались между собой путем зачета встречных требований.

По этой причине возникали споры, которые зачастую заканчивались судебными разбирательствами, а арбитражная практика по данному вопросу была противоречива. Некоторые судьи в своих решениях придерживались мнения, что экспортер имеет право на использование нулевой ставки НДС и выписку банка при взаимозачете представлять не нужно.

Например, в постановлении ФАС Поволжского округа от 28 апреля 2009 г. № А55–12081/2008 указано, что зачет встречного однородного требования на основании ст. 410 ГК РФ обладает такой же доказательственной силой факта прекращения обязательства по оплате экспорта товаров (работ, услуг), как и выписка банка. Другие же суды придерживались позиции Минфина (например, постановление ФАС Уральского округа от 25.06.2012 г. № Ф09–5001/1).

Одной из новелл 2012 г. является изменение в ст. 165 НК РФ, из которой исключили обязанность экспортера предоставлять выписки банка о зачислении выручки за реализованный товар (припас) иностранному контрагенту (Федеральный закон от 19 июля 2011 г. № 245-ФЗ «О внесении изменений в ч. 1 и 2 Налогового кодекса РФ и отдельные законодательные акты РФ о налогах и сборах»).

Данное новшество теперь позволяет налогоплательщикам-экспортерам применять ставку 0% независимо от формы расчета за реализованные товары. Минфин согласен с этим (письмо от 8 июля 2011 г. № 03–07–08/212).

Однородные требования

В продолжение темы взаимозачета разберемся с возможностью налогового органа в принудительном порядке прекратить однородные обязательства контрагентов данным способом. Это позволит ответить на вопрос учета во внереализационных расходах дебиторскую задолженность контрагента в качестве безнадежного долга, если у налогоплательщика есть встречная кредиторская задолженность (подп. 2 п. 2 ст. 265 НК РФ).

В гражданском законодательстве не предусмотрена обязанность производить зачет при наличии перед одним и тем же контрагентом и кредиторской, и дебиторской задолженности. Также в НК РФ не установлено каких-либо ограничений по списанию безнадежного долга в случае, когда у организации имеется перед должником кредиторская задолженность. Однако стоит отметить, что Минфин не признает безнадежной задолженность контрагента, которую можно зачесть в счет погашения встречных однородных требований налогоплательщика.

Организация не вправе включить такую дебиторскую задолженность в состав внереализационных расходов, отмечает ведомство в письме от 4.10.2011 г. № 03–03–06/1/620. С точки зрения Минфина учет такой задолженности не соответствует положениям п. 1 ст. 252 НК РФ, в соответствии с которым расходами признаются обоснованные и документально подтвержденные затраты фирмы.

Вместе с тем судебная практика идет по пути включения безнадежного долга в расходы независимо от наличия у налогоплательщика встречной однородной обязанности в виде кредиторской задолженности перед этим же контрагентом (например, постановления ФАС Западно-Сибирского округа от 10.11.2008 г. № Ф04–6735/2008, ФАС Уральского округа от 10.06.2009 г. № Ф09–3863/09-С3). Судьи аргументируют это тем, что для признания дебиторской задолженности безнадежной достаточно истечения срока ее давности (п. 2 ст. 266 НК РФ).

При этом дополнительно указывается, что должник по сделке учел кредиторскую задолженность в составе внереализационных доходов.

«Клерк» Рубрика УСН

На фото Татьяна Потапова

Вопрос от читательницы Клерк.Ру Наташи (г. Новый Уренгой)

Я работаю бухгалтером, объект налогообложения УСН 6%. Организация N заключила с нами договор (услуги) с учетом НДС. Моя организация М заключила договор (услуги) без учета НДС. Теперь организация N хочет, чтобы мы провели акт взаимного зачета. Я так понимаю, что сумму НДС организация М должна возвратить по банку, или я не права? Может ли быть другой выход в этой ситуации? И почему организация Н в акт сверки включает два договора, это ведь разные счета, разве это правильно?

Соглашение о взаимозачете, как правило, заключается, когда его участники намерены погасить свою кредиторскую задолженность за счет дебиторской задолженности, не прибегая при этом к денежным расчетам.

Толкование понятия зачета взаимных требований дано в ст. 410 ГК РФ. Обязательство прекращается полностью или частично зачетом встречного однородного требования, срок которого наступил либо не указан или определен моментом востребования.

Законодатель установил ряд ограничений при проведении операций взаимозачета (ст. 411 ГК РФ). Кроме того, зачет требований не производится (обязательство не прекращается), если организация получила от контрагента уведомление о зачете требования, срок исковой давности (три года) которого истек. При этом сторона, получившая заявление о зачете, не обязана направлять контрагенту уведомление о пропуске им срока исковой давности (исковая давность применяется судом при наличии заявления при рассмотрении соответствующего спора) (п. 10 Информационного письма Президиума ВАС РФ от 29.12.2001 N 65 "Обзор практики разрешения споров, связанных с прекращением обязательств зачетом встречных однородных требований").

Из ст. 410 ГК РФ следует, что участниками зачета встречных требований могут быть лишь два субъекта гражданско-правовых отношений. Вместе с тем на практике достаточно часто организации используют многосторонние зачеты (с участием трех и более сторон), т.к. замкнутый круг долговых обязательств - явление достаточно распространенное.

Действия граждан и юридических лиц, направленные на установление, изменение или прекращение гражданских прав и обязанностей, в соответствии со ст. ст. 153 и 154 ГК РФ признаются сделками. Они могут быть одно-, двух- и многосторонними (договоры). Согласно п. 1 ст. 420 ГК РФ договором признается соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей. На основании п. 2 ст. 421 ГК РФ стороны могут заключить договор, как предусмотренный, так и не предусмотренный законом или иными правовыми актами.

Таким образом, многостороннее соглашение о взаимозачете имеет право на существование как договор, хотя и не предусмотренный прямо действующим гражданским законодательством, но в то же время ему не противоречащий.

Правомерность многостороннего зачета так же не будет вызывать сомнений при соблюдении следующих условий:

- обязательства, предъявляемые к зачету, должны быть однородными;

- к моменту проведения зачета должен наступить срок погашения обязательств, либо срок такого погашения не определен, либо он определен моментом востребования.

Однородными называют обязательства, которые сводятся к одному эквиваленту, как правило, денежному.

Многосторонний зачет должен проводиться обязательно в направлении, противоположном потоку возникшей задолженности, и на допустимую сумму. Правовая конструкция многостороннего зачета состоит во взаимном погашении обязательств и требований его участников, поэтому в многостороннем зачете не могут участвовать лица, не обязанные кому-либо из участников зачета. Осуществление такого зачета возможно только при наличии круговой задолженности у его участников, поэтому каждый из участников зачета связан с другими взаимными требованиями (См. Постановления Президиума ВАС РФ от 30.05.2000 N 6088/99 и ФАС Уральского округа от 30.07.2001 N Ф09-1214/2001-ГК по делу N А60-411/2001).

Договорившись провести взаимозачет требований, организации должны подписать акт (соглашение или любой аналогичный документ) о зачете. Поскольку форма такого документа не установлена, при его составлении необходимо руководствоваться требованиями, предъявляемыми к первичным документам. Они указаны в п. 2 ст. 9 Закона N 129-ФЗ "О бухгалтерском учете". Кроме того, акт как расчетный документ должен быть подписан главным бухгалтером (п. 3 ст. 7 Закона N 129-ФЗ).

Не будет лишним, если составленный сторонами документ будет содержать сведения о состоянии расчетов между сторонами на начало проведения зачета. При этом нужно указать суммы задолженностей, а также реквизиты договоров, первичных документов и счетов-фактур. Такие бумаги подтверждают операции, на основании которых образовалась задолженность. Далее необходимо отразить сумму зачета и состояние расчетов между сторонами после проведения зачета.

Отражение операции зачета взаимных требований в бухгалтерском учете, как правило, не вызывает затруднений. В частности, если зачетом прекращены обязательства, возникшие по договорам купли-продажи, возмездного оказания услуг, выполнения работ, т.е. когда обязательства отражены на счетах 60 "Расчеты с поставщиками и подрядчиками" и 62 "Расчеты с покупателями и заказчиками", в бухгалтерском учете производится запись: Дт. 60 – Кт. 62.

Что касается учета НДС, то рекомендуется учитывать следующее. С 1 января 2009 г. вступили в силу изменения, внесенные в Налоговый кодекс Федеральным законом от 26.11.2008 N 224-ФЗ. Указанными изменениями отменена обязанность налогоплательщиков при неденежных расчетах перечислять друг другу денежные средства в объеме возмещаемого НДС, т.е признаны утратившими силу абз. 2 п. 4 ст. 168 и п. 2 ст. 172 НК РФ. Поэтому в настоящее время прекращение зачетом встречных однородных требований не ведет к возникновению каких-либо дополнительных обязанностей по учету НДС: начисление налога производится в момент реализации товаров, работ, услуг, имущественных прав, а предъявление сумм "входного" НДС к вычету - с учетом общих правил, предусмотренных гл. 21 НК РФ.

Однако, если путем проведения взаимозачета погашается задолженность, связанная с приобретением товаров (работ, услуг), принятых на учет до 1 января 2009 г., следует руководствоваться требованиями Налогового кодекса, редакция которого действовала в тот период.

В любом случае в акте о зачете взаимных требований суммы НДС нужно выделить отдельной строкой (п. 4 ст. 168 НК РФ).

Получить персональную консультацию по любому налогу в режиме онлайн очень просто - нужно заполнить специальную форму. Ежедневно будут выбираться два-три наиболее интересных вопроса, ответы на которые вы сможете прочесть в консультациях Татьяны Потаповой.

Справочная / Товары

Обмен товарами и взаимозачет с контрагентом

Бартер

В законодательстве бартер именуется договором мены. Вы можете заключить такой договор с контрагентом на поставку товара, а взамен ваш покупатель предоставит вам свой товар. Удобней заключать договор мены при обмене равноценным товаром. Например, вы поставили в организацию партию досок на сумму 35 000 рублей, а она вам — материалы для обработки древесины по этой же стоимости.

Можно обмениваться и неравноценными товарами, тогда фирма, которая приобретает по более дешевой стоимости, должна доплатить за товар.

Договор мены заключается в письменной форме, вы будете являться продавцом одного товара и покупателем другого одновременно. К такой сделке применяются правила купли-продажи.

При составлении договора мены можно воспользоваться любым шаблоном в интернете и переделать его под себя. В договоре обязательно укажите:

- характеристику передаваемого товара (наименование, количество, качество, ассортимент),

- стоимость товара (если стоимость не будет указана, то товары будут признаны равноценными),

- срок исполнения обязательств (безопаснее предусмотреть одновременный обмен товарами),

- переход права собственности (в общем случае право собственности переходит после передачи товара обеими сторонами).

Не стоит слишком занижать цену товара в договоре, чтобы не привлекать внимание налоговой инспекции. При проверке, если заподозрят значительное отклонение стоимости товара от рыночной цены, могут доначислить налог и придется заплатить пени.

Передача товара контрагенту, как и по договору поставки, оформляется товарной накладной. Можно обмениваться не только товарами. Когда в бартерной сделке участвуют работы или услуги, заключается смешанный договор, т.е. уже с условиями договора подряда или оказания услуг. Такой обмен проще оформить взаимозачетом, подробнее об этом расскажем немного позже.

В налоге УСН в Доходах нужно учесть рыночную стоимость переданного вам товара по договору мены на дату получения товара от контрагента.

Например, вы договорились с ООО «Ромашка» о взаимной поставке товаров на сумму 35 000 рублей. Вы передали доски согласно договору 2 сентября, а ООО «Ромашка» передала вам материалы для обработки древесины позже — 10 сентября. Ваш товар считается оплаченным 10 сентября, поэтому в КУДиР нужно будет отразить доход от реализации досок в сумме 35 000 рублей на 10 сентября.

Если вы на УСН «Доходы за вычетом расходов», то вам будет интересна возможность списания полученного товара и себестоимость переданного товара в расходы. Применяются прежние правила учета расходов:

- Соответствие списку из ст. 346.16 НК РФ.

- Экономическая обоснованность — товары должны быть целесообразны для бизнеса.

- Документальное подтверждение — у вас должен быть подписанный договор мены и накладная от контрагента.

- Товары получены — контрагент вам передал товары.

- Расходы оплачены — вы выполнили свое обязательство и передали взамен товары контрагенту.

Сумма расхода — стоимость товара по договору мены.

Дата списания товара в расходы зависит от того, что именно вы получили по договору мены: товары для перепродажи списываются по мере реализации, материалы — на дату передачи товара контрагенту, основное средство — с момента ввода в эксплуатацию и равными долями в течение одного календарного года на последнюю дату квартала.

Например, доски вы приобретали для перепродажи, поэтому можете списать в расходы их себестоимость только при их реализации. Вы передали товар по договору мены ООО «Ромашке» — реализовали, поэтому на дату передачи товара 2 сентября, вы списываете их себестоимость в расходы.

Если материалы для обработки древесины вы будете использовать в своей деятельности, то можете списать их в расходы на дату оплаты 2 сентября (когда вы передали доски ООО «Ромашка», вы с ней расплатились). Если материалы для обработки древесины вы будете, например, перепродавать, то сможете их списать в расходы после реализации своим покупателям.

На практике предприниматели редко пользуются договором мены и чаще всего производят взаимозачет, т.к. его легче оформить.

Сдавайте отчётность в три клика

Эльба поможет следить за товарными остатками и проводить инвентаризации. Она будет готовить отчётность и считать налоги.

Взаимозачет

Взаимозачет от бартерной сделки отличается тем, что он проводится как минимум по двум договорам, где в одном вы — покупатель, а в другом — поставщик, и у вас с контрагентом существуют взаимные задолженности. Взаимозачет не рассматривается как сделка, это зачет взаимных однородных обязательств. Например, вы заключили с организацией договор поставки и передали товар, а организация заключила с вами договор об оказании рекламных услуг и оказала вам услуги. Заключаются обычные договоры поставки и возмездного оказания услуг, которые предполагают денежную оплату. Вы можете не расплачиваться деньгами, а договориться погасить обязательства перед друг другом взаимозачетом. Задолженность можно погасить полностью или частично, если стоимость по договорам не совпадает.

Взаимозачет можно проводить при выполнении двух обязательный условий:

- Требования должны быть однородными. Например, чаще всего у обеих организаций денежная задолженность — это однородные требования. Если вы по договору должны были рассчитаться деньгами, а ваш контрагент по договору — векселем, то такие требования не являются однородными и погашать их взаимозачетом нельзя.

- Обязательство по договору превратилось в задолженность, т.е. не был произведен расчет за поставленные товары, оказанные услуги.

При расчете налога УСН в доходах нужно отразить стоимость товаров или услугу, по которой погашена задолженность. Доходы учитываются на дату заявления или подписания акта взаимозачета. При применении УСН «Доходы минус расходы» списать в расходы стоимость договора с контрагентом можно только после направления заявления или подписания акта взаимозачета. И не забывайте некоторые виды расходов, которые списываются в особом порядке: товары для перепродажи, основные средства.

Например, вы поставляете в ООО «Ромашка» доски по договору поставки, а она вам оказывает рекламные услуги по договору возмездного оказания услуг. Сумма по договорам одинаковая — 20 000 рублей. Товары поставлены, услуги оказаны имеются накладная и акт. Но денежные средства не были уплачены, поэтому вы оформили взаимозачет и подписали акт взаимозачета 12 сентября.

Вы у себя отражаете доход в размере 20 000 на 12 сентября. Вы приобретали доски у лесопилки для перепродажи, поэтому ранее учесть их в расходах не могли. По акту взаимозачета доски считаются реализованными покупателю. В расходы списываете себестоимость поставленных досок также на 12 сентября.

Договор мены удобно оформлять при одновременном обмене товарами и в случае, если стоимость этих товаров равноценна. Когда в обмене участвуют услуги или работы, намного меньше хлопот составит оформление взаимозачета. К тому же при взаимозачете в налоге участвует не рыночная стоимость, а сумма, которая была погашена по акту взаимозачета.

Одним из самых распространенных способов прекращения обязательств является зачет встречных однородных требований, правила проведения которого установлены ст. 410−412 ГК РФ. Такой способ особенно важен для компаний, столкнувшихся во время коронавирусного кризиса с затруднениями, связанными с невозможностью исполнения договоров на согласованных условиях.

Взаимозачет позволяет сократить денежный оборот и погасить имеющуюся задолженность. Рассмотрим юридические особенности взаимозачета в свете последних судебных разъяснений.

Условия осуществления зачета

Действующее законодательство недостаточно полно регулирует вопросы проведения зачета и содержит лишь основные положения, вследствие чего при практическом применении норм о зачете трудно не избежать ошибок.

Некоторые проблемные вопросы проведения зачета разъяснены в недавно принятом Постановлении Пленума ВС РФ от 11.06.2020 № 6 «О некоторых вопросах применения положений Гражданского кодекса Российской Федерации о прекращении обязательств» (далее — Постановление Пленума ВС РФ № 6).

Отметим, что до его принятия разъяснения о порядке применения зачета содержались в Информационном письме Президиума ВАС РФ от 29.12.2001 № 65 «Обзор практики разрешения споров, связанных с прекращением обязательств зачетом встречных однородных требований» (далее — Письмо ВАС РФ № 65), но после принятия Постановления Пленума ВС РФ № 6 оно стало менее актуально.

В соответствии со ст. 410 ГК РФ обязательство прекращается полностью или частично зачетом встречного однородного требования, срок которого наступил либо срок которого не указан или определен моментом востребования. В предусмотренных законом случаях разрешается зачет встречного однородного требования, срок которого не наступил.

Таким образом, для проведения зачета необходимо соблюсти три обязательных условия.

1. Встречность зачитываемых требований

Верховный Суд в Постановлении № 6 разделил встречные требования на два вида:

- активное требование — требование лица, которое заявляет о зачете;

- пассивное требование — требование, против которого зачитывается активное требование, то есть требование к самому заявителю.

Такое разделение вызвано тем, что каждому виду требований предъявляются разные условия. Например, для активного требования должен наступить срок исполнения обязательства — нельзя досрочно потребовать исполнения обязательства с помощью зачета. Но в отношении пассивного требования можно не дожидаться такого срока — то есть, заявляющая о зачете сторона вправе исполнить свое обязательство досрочно. Также пропустить срок исковой давности можно только по пассивному требованию.

В соответствии с п. 3 ст. 199 ГК РФ не допускается зачет требований, по которым истек срок исковой давности. Ранее данная норма трактовалась судами как запрет зачета не зависимо от того, по какому требованию, активному или пассивному, истек срок давности.

Верховный Суд РФ исключил такую трактовку и разграничил последствия истечения сроков давности для активного и пассивного требований. Так, истечение срока исковой давности по активному требованию влечет недопустимость зачета, но в тоже время не препятствует проведению зачета по пассивному требованию.

При истечении срока исковой давности по активному требованию должник по нему, получивший заявление о зачете, не обязан в ответ на него сообщать о пропуске срока исковой давности кредитору (пункт 3 статьи 199 ГК РФ) (п. 18 Постановления Пленума ВС РФ № 6).

Встречность требований заключается в том, что кредитор по активному требованию одновременно должен являться должником по пассивному требованию (п. 11 Постановления Пленума ВС РФ № 6).

Исключения!

Как подчеркнул Пленум Верховного Суда, также могут быть зачтены и требования, не являющиеся встречными, если это предусмотрено законом или заключенным между сторонами договором (п. 11 Постановления Пленума ВС РФ № 6). Например, когда должник возложил исполнение своего обязательства на третье лицо, у которого есть собственное требование к кредитору (п. 4 ст. 313 ГК РФ).

Также должник в случае уступки требования может зачесть свое требование к первоначальному кредитору против требования нового кредитора (ст. 412 ГК РФ).

Такой зачет допустим при следующих условиях:

требование возникло по основанию, существовавшему к моменту получения должником уведомления об уступке требования;

срок требования наступил до получения данного уведомления либо не указан или определен моментом востребования.

2. Требования, являющиеся предметом зачета, должны быть однородными

Данное условие означает, что стороны после осуществления зачета должны оказаться в том же положении, как если бы оба обязательства были прекращены исполнением. То есть должен быть однороден предмет встречных требований (деньги за деньги, имущество за имущество, услуга за услугу).

Условие об однородности требований относится только к предмету зачета и не касается оснований их возникновения, которые могут быть разного вида. Против требования об уплате основного долга по одному договору (например, стоимости поставленного товара) можно зачесть требование об уплате неустойки, процентов по ст. 395 ГК или возмещению убытков, начисленных вследствие нарушения по другому договору (п. 12 Постановления Пленума ВС РФ N 6). Если встречные договорное и внедоговорное требования являются денежными, то такие требования считаются однородными и могут быть прекращены зачетом (Постановление ФАС Северо-Кавказского округа от 3 августа 2000 г. N Ф08-1838/2000).

Если же предмет требований различен, то зачет не происходит. Например, выполнение предоплаченных работ не может рассматриваться в качестве зачета требования об оплате задолженности, поскольку данные требования не обладают свойством однородности. В этом случае обязательство прекратилось надлежащим исполнением (Определение Верховного Суда РФ от 17 августа 2015 г. N 302-ЭС15-2019).

Условие об однородности должно соблюдаться на момент заявления о зачете. Так, требования могут быть неоднородными на момент их возникновения (требование о передаче вещи и требование о возврате суммы займа), но будут таковыми на момент заявления о зачете (требование о возмещении убытков за нарушение обязанности по передаче вещи и требование о возврате суммы займа)(п. 10 Постановления Пленума ВС РФ N 6).

Несоблюдение условия об однородности требований является основанием для признания зачета недействительным.

3. Должен наступить срок исполнения по активному требованию

Для проведения зачета должен наступить срок исполнения по активному требованию, за исключением случаев, когда такой срок не указан или определен моментом востребования (абз. 1 п. 13 Постановления Пленума ВС РФ N 6).

При этом для проведения зачета не является обязательным наступление срока исполнения пассивного требования, если оно может быть исполнено досрочно в соответствии с законом или договором (абз. 2 п. 13 Постановления Пленума ВС РФ N 6).

Читайте также: