870 форма налоговой отчетности 2021 года

Опубликовано: 25.04.2024

При выборе формы отчета, представляемого в инспекцию, важно не ошибиться, чтобы не навлечь на себя санкции. Большинство новых форм отчетности по налогам, которые будут применяться в 2021 году, - это расчеты и декларации за 2020 год по срокам представления, приходящимся на 2021 год. Вспомним о них.

Почему нужно следить за изменениями форм

Формы и порядок заполнения форм налоговых деклараций (расчетов), а также их электронные форматы утверждает ФНС по согласованию с Минфином (п. 7 ст. 80 НК РФ). За последнее время было принято множество новых законов, что повлекло изменение форм многих отчетов.

Вместе с тем в абзаце 2 пункта 4 статьи 80 НК РФ говорится о том, что инспекция не вправе отказать налогоплательщику в принятии налоговой декларации, но – внимание – той, которую он представляет по установленной форме (формату).

Исходя из этой нормы, можно сделать вывод, что в случае представления отчета по неустановленной, в том числе устаревшей, форме инспекция отчет не примет. Не путайте с понятием «сочтет не представленным» - это может произойти после того, как началась камеральная проверка.

Непринятие отчета повлечет серьезные последствия от штрафа до блокировки счета.

Новые формы за 2020 год

В 2021 году нужно будет представлять по новым формам следующие отчеты за 2020 год.

1. Расчет по страховым взносам по форме РСВ. Новая форма утверждена Приказом ФНС от 15 октября 2020 г. № ЕД-7-11/751@.

Обратите внимание, что в составе нового расчета РСВ с расчетного периода 2020 года нужно представлять информацию о среднесписочной численности работников организации. Отдельно эта информация в инспекцию больше не представляется.

Приказом ФНС от 15 октября 2020 г. № ЕД-7-11/752@ отменена форма «Сведения о среднесписочной численности работников за предшествующий календарный год».

Показатель «среднесписочная численность» теперь находится на титульном листе расчета по страховым взносам РСВ. Его нужно будет заполнять ежеквартально за расчетный (отчетный) период – 1 квартал, полугодие, 9 месяцев и год.

2. Декларация по НДС. Новая форма утверждена Приказом ФНС от 19 августа 2020 г. № ЕД-7-3/591@. Ее нужно заполнить и подать в ИФНС с отчетности за IV квартал 2020 года.

В ней учтены последние дополнения перечней не облагаемых НДС операций:

- безвозмездная передача недвижимости в казну РФ;

- безвозмездная передача имущества для лечения коронавируса;

- реализация услуг по обращению с ТКО;

- передача исключительных прав на отечественные программы для ЭВМ.

А в список операций, облагаемых НДС по нулевой ставке, включена реализация услуг в аэропортах при международных полетах и полетах по РФ (не через Москву и область).

3. Декларация по налогу на прибыль. Новая форма утверждена Приказом ФНС от 11 сентября 2020 г. № ЕД-7-3/655@. Обновленная форма подается при сдаче декларации за 2020 год.

В новой форме декларации:

- изменены штрихкоды;

- введен новый код налогоплательщика для IT-компаний;

- введен новый код вида доходов, полученных собственниками от распределения имущества при ликвидации фирмы;

- предусмотрены изменения для налогоплательщиков, которые заключили соглашение о защите и поощрении капиталовложений, для участников специальных инвестиционных контрактов и резидентов ТОР;

- утверждена новая редакция листа 02, приложений 4 и 5 к листу 02, лист 04 и другое.

4. Форма декларации по налогу на имущество обновлена Приказом ФНС от 28 июля 2020 г. № ЕД-7-21/475@. Применяется с отчетности за 2020 год.

Обновления в форме этой декларации связаны, в частности, с тем, что некоторым организациям были перенесены сроки уплаты налога (авансовых платежей по нему) в течение 2020 года, а также предоставлено освобождение от уплаты налога за II квартал 2020 года.

Новые формы с отчета за 1 квартал 2021 года

Начиная с отчета за 1 квартал 2021 года, нужно будет сдавать новый отчет по форме 6-НДФЛ (Приказ ФНС РФ от 15.10.2020 № ЕД-7-11/753@).

Важное изменение состоит в том, что с начала налогового периода 2021 года справка о доходах и суммах налога физического лица (бывшая форма 2-НДФЛ) будет представляться не отдельным отчетом, а в составе расчета 6-НДФЛ - в качестве приложения № 1. Сама форма 2-НДФЛ отменена.

В приложении № 4 к приказу № ЕД-7-11/753@ приведена форма «Сведения о доходах физических лиц и суммах налога на доходы физических лиц», которая выдается работодателем по заявлениям работников (п. 3 ст. 230 НК РФ).

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Изменения в бухгалтерском учете и отчетности

С 2021 года обязательно применение нового федерального стандарта бухгалтерского учета ФСБУ 5/2019 ЗАПАСЫ, отменены ПБУ 5/01, методические указания 119Н, 135н.

Подробный обзор ФСБУ 5/2019 для малого бизнеса здесь.

С 2021 года можно добровольно начать применять новый федеральный стандарт бухгалтерского учета ФСБУ 6/2020 ОСНОВНЫЕ СРЕДСТВА (обязательно - с 2022).

Главное новшество стандарта - организация самостоятельно устанавливает лимит ОС в бухучете. Следовательно, можно установить одинаковый лимит 100 000 и в НУ, и в БУ.

Изменены формы бухгалтерской отчетности

Отчет о финансовых результатах - новая форма начиная с отчетности за 2020 (изменения связаны с ПБУ 18/02).

Подробнее об отличиях в отчете о финансовых результатах до 2020 года и после здесь.

Изменения в режимах налогообложения

Расширен перечень видов деятельности: +17 видов деятельности (+ деятельность стоянок для ТС, ремонт игрушек, изготовление визиток и пр.), статья 346.46, п.2 + пп.64-80.

Для вида деятельности "Розничная торговля, осуществляемая через объекты стационарной торговой сети"

по 2020 год включительно площадь торгового зала была ограничена значением 50 кв.м. (статья 346.43, п.2, пп.45),

с 2021 года максимальная площадь торгового зала - 150 кв.м. (статья 346.43, п.6, пп.3)

Для вида деятельности "Услуги общественного питания, оказываемые через объекты организации общественного питания"

по 2020 год включительно площадь зала обслуживания посетителей была ограничена значением 50 кв.м. (статья 346.43, п.2, пп.47),

с 2021 года максимальная площадь зала обслуживания посетителей - 150 кв.м. (статья 346.43, п.6, пп.4)

Уменьшение налога для ИП на ПАТЕНТЕ

налог можно уменьшить на следующие суммы (статья 346.51, п.1.2):

- страховые взносы ИП за себя и за работников, занятых в сферах деятельности по которым получен патент;

- пособие по временной нетрудоспособности за счет работодателя за первые 3 дня болезни

ИП без работников уменьшает налог на страховые взносы "за себя" без ограничений, ИП с работниками - в пределах 50%.

ЕНВД отменен с 2021 года.

Для тех, кто перешел на ОСН, есть право принять к вычету НДС по остаткам товаров (пункт 16 письма ФНС России от 20.11.2020 N СД-4-3/19053@ "О направлении разъяснений в связи с отменой ЕНВД")

Для тех, кто перешел на УСН ДОХОДЫ МИНУС РАСХОДЫ, есть право принять в расходы товары, оплаченные в прошлом периоде.

Себестоимость товаров, которые были оплачены до перехода на УСН (в период применения ЕНВД или ПСН), можно учесть в расходах по мере реализации этих товаров (статья 346.25, пункт 2.2)

Упрощенная система налогообложения.

Повышены лимиты выручки для применения УСН: 206 400 000 руб (на 2021 год), повышена численность для применения УСН: 130 человек

Введены новые дополнительные ПОВЫШЕННЫЕ ставки налога при превышении прежнего лимита.

При доходах от 154 800 000 до 206 400 000 руб. или численностью работников от 100 до 130 человек предусмотрены повышенные ставки (начиная с квартала, в котором произошло превышение):

• 8% при объекте "доходы";

• 20% при объекте "доходы минус расходы".

ИЗМЕНЕНО ПОНЯТИЕ ДОХОДОВ, для расчета 1% пенсионных взносов для ИП на УСН с объектом ДОХОДЫ МИНУС РАСХОДЫ

налоговой базой признаются доходы, уменьшенные на величину расходов (Письмо ФНС от 1 сентября 2020 г. N БС-4-11/14090).

ИП на общем режиме налогообложения.

Увеличена ставка НДФЛ с доходов, превышающих 5 млн, теперь 15%

статья 224 НК РФ, п.1

Ставка НДФЛ с доходов менее 5 млн рублей - 13%, свыше - 15%

Налоговые каникулы для новых ИП на УСН и патенте продлены до конца 2023 года.

Ставка налога 0%, устанавливается региональными законами для некоторых видов деятельности.

Подробности в справочном материале Консультант Плюс.

Изменения, связанные с заработной платой

Минимальный размер оплаты труда с 1 января 2021 года - 12 792 рубля в месяц.

Установлен Федеральным законом 473-ФЗ от 29.12.2020.

Справочно за предыдущие годы:

с 1 января 2021 - 12 792

с 1 января 2020 - 12 130

с 1 января 2019 - 11 280

В субъектах РФ региональными соглашениями может быть установлен другой МРОТ (но не ниже федерального).

Например, в Москве - 20 361 (Московское трехстороннее соглашение на 2019-2021 годы от 19.09.2018), в Московской области - 15 000 (Соглашение о минимальной заработной плате в Московской области от 31.10.2019 N 243).

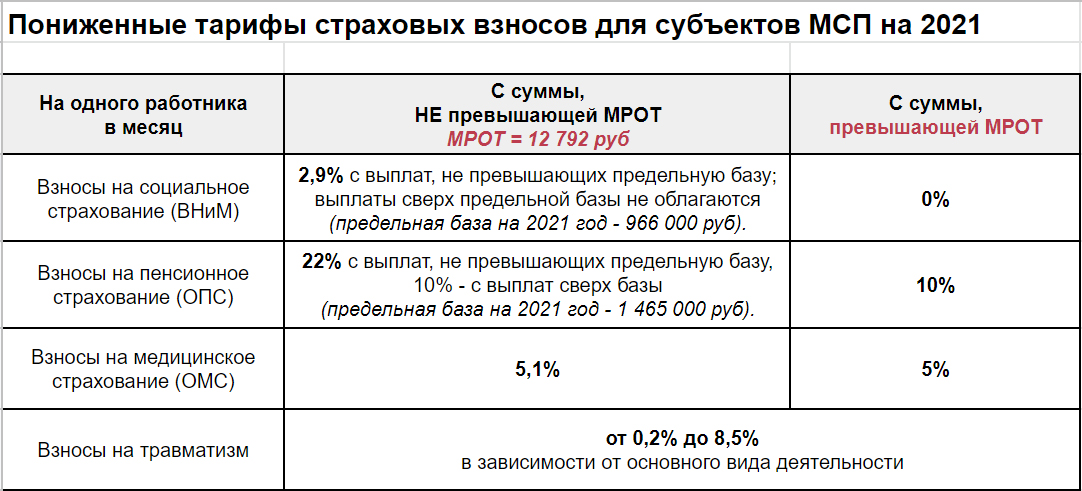

Пониженные тарифы страховых взносов для субъектов МСП действуют в 2021 году.

Справочно:

в период с 1.04.20 по 31.12.20 для МСП также действовали пониженные тарифы страховых взносов (102-ФЗ от 01.04.20, статья 6).

В 2021 году субъекты малого и среднего предпринимательства начисляют страховые взносы с заработной платы работников, превышающей МРОТ, по пониженным ставкам.

Налоговый Кодекс РФ, статья 427, п.1, пп.17

Налоговый Кодекс РФ, статья 427, п.2.1

Также пониженные тарифы распространяются на выплаты по договорам ГПХ.

Ставка НДФЛ с доходов, превышающих 5 млн - 15%

статья 224 НК РФ, п.1

Ставка НДФЛ с доходов менее 5 млн рублей - 13%, свыше - 15%

статья 224 НК РФ, п.1.1

Ставка НДФЛ с доходов от продажи имущества - 13% (от размера дохода не зависит)

Предельная величина базы для исчисления страховых взносов в 2021 году:

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством - 966 000

- на обязательное пенсионное страхование - 1 465 000

При расчете каких показателей учитывается данная величина предельной базы?

1. Средний заработок для расчета пособия по временной нетрудоспособности учитывается в сумме, не превышающей предельную базу на социальное страхование.

Размер предельной базы за предыдущие годы, справочно: 2021 - 966 000 руб., 2020 - 912 000 руб., 2019 г. - 865 000 руб., 2018 г. - 815 000 руб.

2. После превышения предельной базы (в год, нарастающим итогом на одного работника) страховые взносы на социальное страхование не начисляются, а страховые взносы в ПФ начисляются в меньшем размере.

C 1 января 2021 года пособия по временной нетрудоспособности (и в связи с материнством) выплачиваются напрямую фондом социального страхования.

Порядок действий:

- При наступлении страхового случая работник обращается к работодателю.

- Работодатель формирует пакет документов и передает его в территориальный орган ФСС в течение 5 рабочих дней.

- Пособие по больничному листу за первые три дня, как и было ранее, работодатель оплачивает за свой счет.

- Выплата пособия производится из ФСС в течение 10 календарных дней.

Изменения для ИП

Размер страховых взносов для ИП в 2021 году не изменился с 2020 года.

С момента регистрации и до снятия с учета индивидуальный предприниматель обязан платить страховые взносы за себя в пенсионный и медицинский фонд, независимо от выбранного режима налогообложения и независимо от того, ведет он фактически деятельность или нет.

Справочно: также принято называть эти взносы ФИКСИРОВАННЫМИ, хотя дополнительный взнос в ПФ 1% фиксированным не является.

Размер фиксированных взносов для ИП в 2021 году:

- на обязательное пенсионное страхование - 32 448 руб

- на обязательное медицинское страхование - 8 426 руб

Кроме этого, с доходов, превышающих 300 000 рублей, индивидуальный предприниматель дополнительно платит еще 1% на пенсионное страхование.

Понятие ДОХОДОВ, то есть налоговой базы для расчета 1% пенсионных взносов, зависит от налогового режима ИП:

- на общем режиме налоговой базой признаются фактически полученные ДОХОДЫ, УМЕНЬШЕННЫЕ НА ПРОФЕССИОНАЛЬНЫЙ ВЫЧЕТ;

- на УСН с объектом ДОХОДЫ налоговой базой признаются фактически полученные ДОХОДЫ;

- (Новое. ) на УСН с объектом ДОХОДЫ МИНУС РАСХОДЫ налоговой базой признаются доходы, уменьшенные на величину расходов (Письмо ФНС от 1 сентября 2020 г. N БС-4-11/14090);

- на патенте налоговой базой признается ПОТЕНЦИАЛЬНО ВОЗМОЖНЫЙ ДОХОД (указанный на обратной стороне патента), независимо от фактически полученной выручки.

Общая сумма платежа в пенсионный фонд (фикс + 1%) не может превышать в 2021 году - 259 584 руб.

Коллеги рекомендуют(сортировка по просмотрам):

Общие сведения

При осуществлении деятельности, влекущей за собой образование и выброс вредных веществ в окружающую среду, организации обязаны представлять сведения об объемах эмиссий и платежей за них, а также своевременно погашать задолженность перед бюджетом.

Порядок определения плательщиков платежей за эмиссии в окружающую среду, ставки платы, сроки уплаты и представления сведений по эмиссиям регулируются главой 69 Налогового Кодекса Республики Казахстан (далее НК РК).

К плательщикам относятся юридические и физические лица, осуществляющие свою деятельность на территории РК в порядке природопользования ( статья 574 НК РК).

Не являются плательщиками по эмиссии в окружающую среду крестьянские и фермерские хозяйства, применяющие специальный налоговый режим и являющиеся плательщиками единого земельного налога ( статья 574 пункт 1 НК РК).

Ознакомиться с основными вопросами методического характера о том, что является объектом обложения платой, ставки платы и т.д. можно в статье «Платежи за эмиссии в окружающую среду».

Информация о виде вредных веществ, фактическом объеме эмиссий, а также сумме платежа указывается налогоплательщиками в Декларации по оплате за эмиссии в окружающую среду (форма 870.00). Декларация и Правила заполнения утверждены Приказом МФ РК от 12 февраля 2018 года № 166 . Актуальный шаблон формы для клиентского приложения СОНО для налогоплательщиков на 2018 год версия 19, ревизия 85 . Форма за 2018 год существенных изменений по сравнению с формой 2017 года.

Представление сведений по Декларации 870.00

Порядок представления сведений указаны в статье 579 Налогового Кодекса РК.

В зависимости от категории плательщиков, сроки представления Декларации 870.00 различаются:

- Плательщики с объемами платежей до 100 МРП в суммарном годовом объеме представляют Декларацию не позднее 20 марта отчетного налогового периода.

Такие налогоплательщики вправе выкупить норматив на эмиссии в окружающую среду, установленный органом, выдающим разрешительный документ до 20 марта отчетного периода. Норматив на эмиссии в окружающую среду выкупается в полном размере на весь текущий год.

Если оформление разрешительного документа выполняется после 20 марта отчетного периода, то представление декларации выполняется не позднее 20 числа месяца, следующего за месяцем получения разрешительного документа.

Например, норматив был выкуплен 30 июня 2018 года, следовательно, Декларацию необходимо представить до 20 июля 2018 года.

- Остальные плательщики (с платежами свыше 100 МРП, передвижные и стационарные источники и т.д.) представляют форму 870.00 ежеквартально не позднее 15 числа второго месяца, следующего за отчетным кварталом.

Сроки представления формы 870.00 для таких плательщиков:

За 1 квартал - не позднее 15 мая 2018 года;

За 2 квартал – не позднее 15 августа 2018 года;

За 3 квартал – не позднее 15 ноября 2018 года;

За 4 квартал – не позднее 15 февраля 2019 года.

Форма 870.00 представляется вместе с приложением 870.01.

При этом приложение 870.01 заполняется отдельно за каждый вид загрязнения.

Уплата суммы платежей

Порядок уплаты суммы платежей для различных категорий налогоплательщиков регулируется статьей 577 НК РК.

Уплата суммы платежа за эмиссии в окружающую среду производится в налоговые органы по такому же принципу, что и предоставление декларации.

Текущие суммы платежей за эмиссии в окружающую среду уплачиваются не позднее 25 числа второго месяца, следующего за отчетным кварталом, за исключением плательщиков суммы платежей до 100 МРП.

Уплата платежей за эмиссии в 2018 году осуществляется в следующие сроки:

За 1 квартал 2018 года - не позднее 25 мая 2018 года;

За 2 квартал – не позднее 25 августа 2018 года;

За 3 квартал – не позднее 25 ноября 2018 года;

За 4 квартал – не позднее 25 февраля 2019 года.

Плательщики суммы платежей до 100 МРП при оформлении разрешительного документа вправе выкупить годовой норматив с полной оплатой за текущий год. Таким образом, оформляя разрешительный документ в срок до 20 марта, плательщиками производится уплата платежа за годовой объем эмиссий также в срок до 20 марта.

Если оформление разрешительного документа выполняется после 20 марта, то плата за эмиссии выполняется в срок до 20 числа месяца, следующего за месяцем оформления разрешительного документа.

Например, при получении разрешительного документа в июне 2018 года, уплата платежа за эмиссии должна быть выполнена не позднее 20 июля 2018 года.

Порядок расчета суммы платежа

Налогоплательщики выполняют расчет суммы платежа самостоятельно, исходя из фактического объема эмиссий и установленных статьей 576 НК РК ставок платы.

Расчет суммы платежа выполняется с помощью Методики расчета платы за эмиссии в окружающую среду , утвержденной приказом Министра охраны окружающей среды Республики Казахстан от 8 апреля 2009 года № 68-п.

В документе приводятся формулы расчета суммы платежа за эмиссии в окружающую среду в зависимости от источников загрязнения: стационарные, передвижные источники, сброс и размещение загрязняющих веществ.

Рассмотрим расчет платы за эмиссии в окружающую среду и заполнение формы 870.00 на примере компании, чей годовой суммарный объем эмиссий не превышает 100 МРП.

Компания занимается сбором и вывозом твердых бытовых отходов (далее ТБО) у населения. Организация зарегистрирована в г. Павлодар. Ежегодный суммарный годовой объем эмиссионных платежей компании не превышает 100 МРП (240 500 тенге). Выкупленный годовой объем норматива эмиссий (на размещение ТБО) на 16 марта 2018 года составил 150 тонн.

В соответствии с подпунктом 1.1 пункта 6 статьи 576 НК РК ставка за 1 тонну отходов составляет 0,19 МРП.

Согласно решению маслихата Павлодарской области об установлении ставок за эмиссии в окружающую среду, ставка за твердые бытовые отходы (ТБО) была повышена до 0,38 МРП за тонну.

Объем отходов (ТБО) за 1 квартал 2018 года составил 30 тонн.

МРП на 2017 год = 2 405 тенге.

Согласно пункту 6 Методики расчета платы за эмиссии в окружающую среду, формула расчета платы:

C i отх. = H i отх. * М i отх.

C i отх . - плата за размещение i-го вида отходов производства и потребления (МРП);

H i отх. - ставка платы за размещение одной тонны i-го вида отходов производства и потребления, (МРП/тонн);

М i отх. - масса i-ого вида отходов, размещенного природопользователем в процессе производственной деятельности за отчетный период (тонн).

Сумма платежа согласно условиям примера будет следующей:

C i отх. = 0,38 * 30, где 0,38 МРП = 913,90 тенге

Следовательно, сумма платежа за квартал равна 913,90 * 30 = 27 417 тенге.

Заполнение Декларации по плате за эмиссии в окружающую среду

Декларация по плате за эмиссии в окружающую среду состоит из самой формы 870.00 и приложения 870.01.

В основной форме 870.00 указывается информация о налогоплательщике, такая как: БИН (ИИН), наименование и категория налогоплательщика.

Компания относится к категории налогоплательщиков, с объемами платежей до 100 МРП в суммарном годовом объеме. Данная категория устанавливает отметку в ячейке С формы 870.00.

Сведения о сумме платежа в основной форме Декларации 870.00 заполняются на основании данных приложения 870.01, поэтому перед рассмотрением заполнения формы 870.00 рассмотрим заполнение приложения Декларации 870.01 за 2018 года.

В приложении 870.01 указываются сведения о налогоплательщике, а также данные о разрешительном документе на эмиссии в окружающую среду.

В строке 5 в соответствующей ячейке устанавливается отметка о виде специального природопользования: выбросы загрязняющих веществ, от стационарных источников и т.д.

Компания занимается сбором и вывозом ТБО. Для данной категории плательщиков отмечается ячейка С «размещение отходов производства и потребления».

В строке 6 указывается вид загрязняющего вещества в соответствии с пунктом 6 статьи 576 НК РК.

В рассматриваемом примере коммунальные отходы (ТБО) указаны в подпункте 1.1 пункта 6 статьи 576 НК РК.

Также необходимо указать единицу измерения природопользования.

Единица измерения ТБО - тонны.

Раздел «Сведения об объемах загрязнения в единицах измерения, указанных в строке 7 для исчисления платы за эмиссии в окружающую среду»

В разделе заполняются данные о размере годового норматива, его остатке на начало и конец квартала и данные о фактическом объеме эмиссий.

В строке 870.01.001 указывается остаток норматива на начало отчетного квартала. Данная строка заполняется плательщиками платы за эмиссии в окружающую среду, за исключением плательщиков платы с объемами платежей до 100 МРП в суммарном годовом объеме.

При заполнении Декларации за 1 квартал указывается объем установленного годового норматива. За последующие кварталы (2, 3 и 4) объем установленного норматива определяется как разница с учетом данных за предыдущие периоды.

Компания относится к категории плательщиков с суммарным годовым объемом платежей до 100 МРП, следовательно, строка не заполняется.

В строке 870.01.002 указывается объем выкупленного норматива для плательщиков с годовым суммарным объемом платежей до 100 МРП.

В строке 870.01.002 по условиям примера указывается 150 тонн.

В строке 870.01.003 указывается фактический объем эмиссий за отчетный период (в пределах установленных нормативов).

В примере фактический объем эмиссий за 1 квартал 2018 года составил 30 тонн.

![]()

В строке 870.01.004 указывается фактический объем эмиссий сверх установленных нормативов.

По условиям примера превышения установленного (выкупленного) норматива не было.

В строке 870.01.005 указывается остаток норматива на конец квартала. Данная строка заполняется плательщиками платы за эмиссии в окружающую среду, за исключением плательщиков платы с объемами платежей до 100 МРП в суммарном годовом объеме.

Строка не заполняется данной категорией плательщиков.

Раздел «Сведения об установленных ставках для исчисления платы за эмиссии в окружающую среду»

Раздел заполняется данными о ставках, размере повышения ставки уполномоченными органами и т.д.

Строка 870.01.006 заполняется сведениями о ставке платы, установленой статьей 576 НК РК.

Ставка платы за размещение отходов производства и потребления составляет 0,19 МРП или 456,95 тенге. Ставка платы определяется как значение ставки умноженное на размер МРП, т.е. 0,19 от МРП равны 456,95 тенге (0,19 * 2 405 тенге).

В строке 870.01.007 указывается коэффициент повышения ставки местными представительными органами.

Повышенная ставка, установленная решением маслихата равна 0,38 МП, соответственно коэффициент повышения равен 2 (0,38/0,19).

Строка 870.01.008 рассчитывается как произведение строки 870.01.006 на строку 870.01.007. Т.е. указываются данные о ставке платы за эмиссию с учетом коэффициента повышения, установленного местными исполнительными органами. При заполнении формы в информационной системе СОНО, строка рассчитывается автоматически при выборе команды «Рассчитать значение» правой кнопки мыши.

Повышенная ставка платы равна 913,90 тенге.

Строка 870.01.009 заполняется теми категориями налогоплательщитков, для которых установлены коэффициенты уменьшения ставок. Данные категории плательщиков определены пунктом 2 статьи 577 НК РК. К таким категориям относятся: субъекты естественных монополий, предоставляющие коммунальные услуги, энергопроизводящие компании и т.д.

Компания не относится ни к одной из категорий плательщиков, указанных в пункте 2 статьи 577 НК РК, следовательно, строка не заполняется.

Строка 870.01.010 заполняется как произведение строк 870.01.006 и 870.01.009 А (В, С или D) (870.01.006 * 870.01.009 А (В, С или D) или (870.01.008 * 870.01.009 A (В, С или D).

Данная строка заполняется сведениями о размерах ставки платы за эмиссии с учетом коэффициента понижения для категории плательщиков, определенных пунктом 2 статьи 577 НК РК.

Строка 870.01.010 не заполняется согласно условиям примера.

Раздел «Исчисление платы за эмиссии в окружающую среду, подлежащей уплате в бюджет»

Данный раздел является итоговым, так как расчитывается на основании данных строк предыдущих разделов.

В строке 870.00.003 указывается сумма исчисленной платы за эмиссии в окружающую среду в пределах установленного норматива за налоговый период.

Строка определяется как произведение строк:

870.01.003 и 870.01.006 – в общих случаях применяется данная формула;

870.01.003 и 870.01.008 – формула применяется в случае повышения ставки местными исполнительными органами.

30 тонн * 913,90 = 27 417,0 тенге. С учетом округления сумма платежа составит 27 417 тенге.

- Произведение строк 870.01.003 и 870.01.010 – в случае применения коэффициента понижения, установленного пунктом 2 статьи 577 НК РК, используется данная формула (произведение строк 870.01.003 на 870.01.010).

В строке 870.01.012 указывается сумма исчисленного платежа за эмиссии в окружающую среду, сверх установленных нормативов.

Строка рассчитывается как произведение строк:

870.01.003 и 870.01.006 – формула применяется для общих случаев эмиссий в окружающую среду;

870.01.003 и 870.01.008 – формула применяется в случае применения повышенных ставок, установленных местными исполнительными органами;

870.01.003 и 870.01.010 – формула используется в случае применения коэффициента понижения, установленного пунктом 2 статьи 577 НК РК.

В рассматриваемом примере данная строка не заполняется.

После расчета суммы платежа за эмиссии в окружающую среду за отчетный период, необходимо заполнить данные в форме 870.01.

Заполнение формы 870.00 на основании заполненного приложения

Сведения об исчсисленной сумме платежа за эмиссии в окружающую среду в основной форме 870.00 заполняются на основании данных всех представленных приложений 870.01.

Рассмотрим заполнение раздела «Плата за эмиссии в окружающу среду, подлежащая уплате в бюджет».

В строке 870.00.001 указывается общая сумма исчисленной платы за эмиссии в окружающую среду в пределах установленного норматива за налоговый период. Данная строка определяется как сумма строк 870.01.011 по всем приложениям 870.01.

В строке 870.00.001 общая сумма исчисленной платы будет равна 27 417 тенге.

В строке 870.00.002 указывается общая сумма исчисленной платы за эмиссии в окружающую среду сверх установленного норматива за налоговый период. Сведения по этой строке определяются как сумма строк 870.01.012 по всем приложениям 870.01.

Данные сведения в основной форме не указываются, так как по условиям примера превышения по объемам эмиссий у организации не было.

В строке 870.00.003 указывается общая сумма исчисленной платы за эмиссии в окружающую среду за налоговый период, по всем видам специального природопользования. Строка определяется как сумма строк 870.00.001 и 870.00.002.

Так как в заполненной Декларации по условиям примера сведения отражены лишь по строке 870.00.001, то будет указана сумма 27 417 тенге.

После расчета суммы платежа за эмиссии в окружающую среду и заполнения всех необходимых данных Декларация 870.00 с приложениями заверяется подписью налогоплательщика, ответственного за представление налоговой отчетности и направляется в уполномоченные органы.

- Как обновились отчетные формы в налоговую инспекцию?

- Декларация по НДС

- Декларация по налогу на прибыль

- Расчет по страховым взносам

- Расчет 6-НДФЛ

- Ждать ли новую отчетность во внебюджетные фонды?

- Какие изменения произошли в статотчетности?

- Итоги

Как обновились отчетные формы в налоговую инспекцию?

Изменения в отчетных формах всегда связаны с изменениями в действующем законодательстве: увеличение или уменьшение ставки по налогу, пересмотр круга лиц, являющихся налогоплательщиками, отмена налогового режима, регулирование принципов исчисления налога и пр. Все эти факторы обязательно повлияют на утверждение и отмену той или иной формы отчетности.

Что касается отмены, то с 2021 года упраздняются два отчета:

- 1 января завершила свое действие глава 26.3 НК РФ, касающаяся режима единого налога на вмененный доход. В последний раз вмененщикам необходимо было отчитаться за 4 квартал 2020 года. Декларации по ЕНВД в дальнейшем не понадобятся. В них может возникнуть необходимость только в случае обнаружения ошибок и представления корректировочных данных.

- Сведения о среднесписочной численности после 1 января нынешнего года также не подаются в инспекцию. Отныне они являются неотъемлемой частью другой формы. Какой, расскажем далее, когда будем давать характеристику новым отчетам за первый квартал текущего года.

Новых форм гораздо больше — остановимся на каждой из них подробнее.

Декларация по НДС

В прошлом году законодатели незначительно видоизменили декларацию по налогу на добавленную стоимость. Форма из приказа ФНС от 29.11.2014 № ММВ-7-3/558@ теперь применяется в редакции приказа от 19.08.2020 № ЕД-7-3/591@. На этом бланке налогоплательщики уже отчитались за 4 квартал 2020 года. Изменения главным образом коснулись кодов операций — значений кодов стало больше. Из остального это исключение поля со значением ОКВЭД с титульного листа и добавление строк в раздел 1 для информации по соглашениям о защите и поощрении капиталовложений.

Специалисты справочно-правовой системы «КонсультантПлюс» подготовили специальную статью «Соглашения о защите и поощрении капиталовложений: новое». Оформите бесплатный пробный доступ и переходите к ее прочтению.

Декларация по налогу на прибыль

Также незначительно обновлена декларация по прибыли из приказа ФНС России от 23.09.2019 № ММВ-7-3/475@. Новый бланк с 1 января 2021 года регламентируется приказом от 11.09.2020 № ЕД-7-3/655@. Впервые его использовали для сдачи декларации по итогам 2020 года. В первом квартале других изменений не было, поэтому, скорее всего, нужно будет отчитываться на нем же.

В обновленном бланке заменены штрихкоды, переименованы отдельные листы, добавлены некоторые коды. В целом же правила заполнения остаются прежними.

Расчет по страховым взносам

Уже упомянутые нами сведения о среднесписочной численности вошли в состав расчета по страховым взносам.

Именно поэтому форма расчета из приказа ФНС России от 18.09.2019 № ММВ-7-11/470@ была скорректирована приказом того же ведомства от 15.10.2020 № ЕД-7-11/751@. Помимо сведений о ССЧ в отчет включили новое приложение 5.1.

Оно предназначено для заполнения хозяйствующими субъектами, чья деятельность связана с ИТ-технологиями и электронными разработками. Все критерии, которые позволяют применять пониженный тариф взносов и, соответственно, обязывают сдавать новое приложение, определены Налоговым кодексом в п. 5 ст. 427 НК РФ.

Впервые на обновленном бланке РСВ отчитывались за 2020 год. За первый квартал нужно будет сдать ту же форму.

Расчет 6-НДФЛ

Самые глобальные изменения коснулись расчета 6-НДФЛ и справок 2-НДФЛ. Начиная с 1 квартала 2021 года все налоговые агенты по НДФЛ будут сдавать единую форму, объединившую эти два отчета, согласно приложению 1 к приказу ФНС России от 15.10.2020 № ЕД-7-11/753@.

Данные о доходах физлиц, т. е. то, что раньше относилось к справке 2-НДФЛ, налоговые агенты будут представлять в инспекцию только по итогам года или при ликвидации.

За промежуточные периоды и за весь год будут приводиться сведения в части расчета 6-НДФЛ, состоящего из двух разделов:

- раздел 1 «Данные об обязательствах налогового агента»;

- раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ».

Бухгалтерам заполнять такой расчет наверняка будет гораздо легче, ведь из него были убраны строки, отражающие информацию о дате фактического получения доходов и удержания налога с них. Но в то же время добавлены строки для детализации сведений о возврате НДФЛ: дата возврата налога и его сумма.

Если же сложности с заполнением все-таки возникнут, на помощь придет готовое решение от К+. Получите бесплатный демодоступ к системе и оформите обновленный 6-НДФЛ без ошибок.

Из нового нужно отметить и поле для указания КБК. Напомним, что с 1 января 2021 года НДФЛ с доходов, превышающих 5 млн руб., удерживается по новой ставке 15% и перечисляется в бюджет по другому КБК.

Ждать ли новую отчетность во внебюджетные фонды?

Достаточно давно не менявшуюся отчетность 4-ФСС из приказа ФСС от 26.09.2016 № 381 (в последней редакции) с 1 квартала 2021 года обещали преобразить. В настоящий момент подготовлен проект новой формы, который находится на рассмотрении законодателей. Как только его утвердят, приказ № 381 утратит силу. Однако за 1 квартал 2021 года отчитаться придется еще на старом бланке.

Чиновники намерены упростить отчет. Его собираются освободить от таблиц, информирующих об осуществленных расходах страхователей. Одновременно он будет дополнен таблицей по самостоятельным классификационным единицам для тех страхователей, у которых они имеются. Данная таблица будет необязательной к представлению всеми хозяйствующими субъектами. Ее нужно будет заполнить и включить в состав отчета только при наличии у страхователя данных для заполнения — в общих случаях при наличии обособленных подразделений с отдельными тарифами.

Что касается отчетности, подготавливаемой для Пенсионного фонда, то никаких изменений на момент написания статьи в ней не произошло. Бланки сохранены с прошлого года. Это касается таких форм, как СЗВ-М, СЗВ-ТД и СЗВ-СТАЖ.

Какие изменения произошли в статотчетности?

Формы статистической отчетности обновляются практически ежегодно. Поэтому необходимо внимательно отслеживать их актуальность.

К примеру, приказ Росстата от 24.07.2020 № 412 задействовал новые зарплатные статистические отчеты:

- ЗП-здрав,

- ЗП-культура,

- ЗП-образование,

- ЗП-наука,

- ЗП-соц.

Их впервые нужно будет сдать за 1 квартал 2021 года.

Кроме этого, периодически корректируются и действующие формы, которых насчитывается более двух сотен. Сдача той или иной формы зависит от способа статистического наблюдения (сплошной или выборочный), организационно-правовой формы, вида деятельности. Каждый субъект может проверить, что ему нужно сдать в органы Росстата за 1 квартал 2021 года, воспользовавшись специальным сервисом на сайте госоргана. После введения одного из реквизитов (ОКПО, ИНН, ОГРН/ОГРНИП) система выдаст перечень отчетов, которые нужно сдать конкретному предпринимателю или конкретной организации.

Итоги

Итак, за 1 квартал 2021 года мы будем оформлять новый расчет 6-НДФЛ, изменения в нем произошли существенные. В настоящий момент на разработке находится новая форма 4-ФСС. Незначительно преобразились в 2020 году декларации по НДС, налогу на прибыль и расчет по страховым взносам. Все приказы, утвердившие действующие формы и вносящие корректировки, мы привели в представленном материале.

Также отметим, что были обновлены и формы деклараций по налогу на имущество организаций и 3-НДФЛ. Однако они не входят в отчетный комплект за первый квартал, сдавать их придется лишь по итогам года.

«Клерк» Рубрика Отчетность

В 2021 году мы попрощаемся с декларациями по ЕНВД, транспортному и земельному налогам, сведениям о среднесписочной численности. Но легче не станет. Разберемся, какие новые декларации придется заполнять, и какие изменения претерпят другие отчеты.

Что отменяется

На смену декларациям по транспортному и земельному налогам придут уведомления из налоговых органов о рассчитанной сумме налога (п. 17 и 26 ст. 1 от 15.04.2019 Закона № 63-ФЗ, Приказ ФНС от 04.09.2019 № ММВ-7-21/440).

Кстати, от оплаты авансовых платежей организации никто не освобождал. И рассчитывать данные авансовые платежи компании должны самостоятельно. Нужно ли говорить, что рассчитанные суммы налога могут не сойтись с суммами из уведомлений, и данные расхождения придется обосновывать.

Сведения о среднесписочной численности. Данные о численности сотрудников будут включены в состав расчета по страховым взносам (РСВ) с 1 января 2021 г. (п. 2 ст.1 Закона от 28.01.2020 № 5-ФЗ).

Декларация по ЕНВД. Как известно, с 2021 года ЕНВД прекратит свое существование. А вместе с отменой режима налогообложения аннулируется и подача декларации. В последний раз плательщикам по ЕНВД придется отчитаться до 20 января 2021 г. — за IV квартал 2020.

Изменения в действующих отчетах с 2021 года

Расчет по страховым взносам (РСВ)

Федеральный закон от 28.01.2020 № 5-ФЗ внес в ст. 80 НК РФ поправки, позволяющие сдавать сведения о среднесписочной численности работников в составе РСВ (касается ООО и ИП с наемными работниками). Для этого на титульном листе формы появится специальное поле (рис. 1).

Кроме этого, в раздел 1 добавится новое приложение 5.1 «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в пп. 3 (пп. 18) п. 1 ст. 427 НК РФ».

Данное приложение предназначается для компаний:

- осуществляющих свою деятельность в области информационных технологий (отрасль IT);

- производителей электронной и радиоэлектронной продукции;

- осуществляющих свою деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции;

- других субъектов, для которых принят налоговый маневр, снижающий ставку страховых взносов до 7,6% (закон № 265-ФЗ от 31.07.2020).

Применение данного тарифа возможно только при соблюдении определенных условий:

- ведение деятельности, связанной с разработкой и реализацией собственных компьютерных программ или собственных баз данных, выполнение работ и оказание услуг по разработке, адаптации, модификации, установке, тестированию и сопровождению компьютерных программ и баз данных;

- наличие документа о госаккредитации в качестве организации, осуществляющей деятельность в области информационных технологий или свидетельства резидента технико-внедренческой либо промышленно-производственной ОЭЗ;

- нормативная среднесписочная численность сотрудников;

- определенный размер доходов от деятельности в сфере информационных технологий.

В новом приложении заполняют графы 2 и 3 приложения 5 к разделу 1 по строкам 010-040 и строку 050 или 060. В данном разделе необходимо указать суммы для соответствия условиям применения льготных ставок (рис. 2).

Сведения о среднесписочной численности сдаются раз в год в составе РСВ. Сдать РСВ со сведениями о численности за 2020 г. нужно до 1 февраля 2021 г.

Декларация по НДС

В соответствии с приказом ФНС от 19.08.2020 № ЕД-7-3/591@ в декларацию по НДС внесены изменения, которые учитывают поправки в главу 21 НК РФ, внесенные Федеральными законами от 26.03.2020 № 68-ФЗ, от 08.06.2020 № 172-ФЗ.

Таким образом, в порядок заполнения декларации по НДС внесены новые коды операций:

- 1010831 — передача на безвозмездной основе имущества, предназначенного для использования в целях предупреждения и предотвращения распространения, а также диагностики и лечения коронавируса, органам государственной власти и управления и (или) органам местного самоуправления, государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям;

- 1011450 — передача на безвозмездной основе в государственную казну РФ объектов недвижимого имущества;

- 1011451 — передача на безвозмездной основе имущества в собственность РФ для целей организации и (или) проведения научных исследований в Антарктике;

- 1011208 — реализация услуг по обращению с твердыми коммунальными отходами, оказываемых региональными операторами по обращению с твердыми коммунальными отходами;

- 1011446 — реализация услуг, оказываемых при международных воздушных перевозках непосредственно в международных аэропортах РФ, по перечню, утверждаемому Правительством РФ и др.

Обновленный порядок заполнения декларации применяется в I квартале 2021 г.

Декларация по налогу на имущество организаций

Обновилась форма декларации по КНД 1152026 утвержденная Приказом ФНС России от 28.07.2020 № ЕД-7-21/475@. Изменения внесены в связи с предоставлением мер поддержки из-за распространения COVID-19, а именно перенос сроков уплаты налога на имущество (авансовых платежей по нему) в течение 2020 г.

- добавлены новые коды налоговых льгот для освобожденных от уплаты налога за II квартал 2020 года;

- в разделе 1 новое поле «Признак налогоплательщика»: ставят «1» — если организация имеет право позже уплатить налог по постановлению Правительства РФ; «2» — если по региональным актам; «3» — остальные юрлица;

- добавлен признак исчисления суммы налога лицом, заключившим соглашение о защите и поощрении капиталовложений в разделах 1, 2 и 3 новое поле «Признак СЗПК» (Приказ ФНС РФ от 28.07.2020 № ЕД-7-21/475@).

Срок сдачи декларации не позднее 30 марта 2021 г.

Декларация 3-НДФЛ

Утвержден новый бланк налоговой декларации 3-НДФЛ для ее подачи в 2021 г. (Приказ ФНС от 28.08.20 № ЕД-7-11/615@). По данной форме сдают отчет ИП на ОСНО, а также все физические лица для уплаты подоходного налога и получения вычетов по НДФЛ.

Изменения в новой форме декларации по НДФЛ:

- Новая страница — Приложение к Разделу 1 «Заявление о зачете/возврате суммы излишне уплаченного НДФЛ». Теперь заявление в ИФНС не подается отдельно. Данный лист оформляется физическими лицами для возврата или зачета переплаты по подоходному налогу.

- Новая страница — Расчет к Приложению 3 «Расчет авансовых платежей, уплачиваемых по п. 7 ст. 227 НК РФ», заполняются суммы доходов от деятельности ИП, адвокатов, частнопрактикующих лиц, суммы учитываемых вычетов при расчете авансов, налоговая база для авансов и непосредственно рассчитанные авансовые платежи за 3, 6 и 9 месяцев. Данный лист заполняют все ИП, адвокаты, нотариусы.

- Изменился Раздел 1 — поделился на два подраздела, в которых разделяется налог для уплаты/возврата по п. 7 ст. 227 НК РФ и налог по остальным основаниям.

- Обновлены штрихкоды страниц декларации 3-НДФЛ.

Кто в какой срок отчитывается по 3-НДФЛ:

- ИП на ОСНО отчитывается о предпринимательской деятельности до 30 апреля 2021 г.;

- физические лица для самостоятельной уплаты налога с полученного дохода — до 30 апреля 2021 г.;

- физические лица для получения вычета и возврата ранее уплаченного НДФЛ — в любой день 2021 г.

Новые отчеты, которые предстоит сдавать в 2021 г.

Объединенный расчет 6-НДФЛ и справки 2-НДФЛ

Сведения о доходах физлица (2-НДФЛ) подаются в составе расчета 6-НДФЛ.

Данные о доходах физлица нужно отражать в приложении 1 к новому расчету 6-НДФЛ. Приложение заполняется только в годовом отчете 6-НДФЛ. Квартальные же отчеты сдаются в прежнем режиме, их никто не отменял. Из расчета исключают данные о дате фактического получения дохода и удержания налога, но включают поля для даты и суммы возвратного НДФЛ, излишне удержанном налоге, а также для информации за прошлые периоды (рис. 3).

?

Подается отчет уже в I квартале 2021 г. (подп. «а» п. 19 ст. 2 Закона от 29.09.2019 № 325-ФЗ).

Отчетность в рамках закона «О прослеживаемости товаров»

Пока данный законопроект находится на рассмотрении в Госдуме. Если он будет принят, то для ИП и ООО будет предусмотрен новый отчет об операциях с прослеживаемыми товарами. Данный отчет станет обязательным для предприятий на спецрежимах, освобожденных от НДС. В отдельных случаях отчет придется сдавать и плательщикам НДС.

Срок сдачи отчета — ежеквартально, не позднее 25 числа месяца, следующего за отчетным периодом.

Формы отчетов в статистику

- №МП-сп «Сведения об основных показателях деятельности малого предприятия за 2020 год» — ОКУД 0601033;

- № 1-предприниматель «Сведения о деятельности индивидуального предпринимателя за 2020 год» — ОКУД 0601032.

Согласно приказу Росстата от 17.08.2020 № 469, все ИП и МСП обязаны сдать данную отчетность в Росстат.

В отчете №МП-сп необходимо показать среднесписочную численность сотрудников, внешних совместителей, работников по гражданско-правовым договорам.

В № 1-предприниматель (для ИП) — показать вид деятельности предпринимателя, налоговый режим, выручку от реализации (чтобы совпала с КУДиР), а также среднюю численность работников, учитывая наемников, партнеров и помогающих членов семьи.

Срок представления форм — до 1 апреля 2021 г.

Статистическая отчетность

Нас ждут обновленные формы статистической отчетности, касающиеся зарплаты и работников, которые сдают ООО и ИП (Приказ Росстата от 24.07.2020 № 412).

Уже в I квартале 2021 г. в Росстат необходимо предоставить (ежеквартально):

- ЗП-здрав «Сведения о численности и оплате труда работников сферы здравоохранения по категориям персонала»;

- ЗП-культура «Сведения о численности и оплате труда работников сферы культуры по категориям персонала»;

- ЗП-образование «Сведения о численности и оплате труда работников сферы образования по категориям персонала»;

- ЗП-наука «Сведения о численности и оплате труда работников организаций, осуществляющих научные исследования и разработки, по категориям персонала»;

- ЗП-соц «Сведения о численности и оплате труда работников сферы социального обслуживания по категориям персонала»;

- П-4 (НЗ) «Сведения о неполной занятости и движении работников».

А с 1 февраля 2021 г. необходимо предоставить (ежемесячно):

- П-4 «Сведения о численности и заработной плате работников»;

- 1-З «Анкета выборочного обследования рабочей силы»;

- 1-ПР «Сведения о приостановке (забастовке) и возобновлении работы трудовых коллективов»;

- 3-Ф «Сведения о просроченной задолженности по заработной плате» (с отчета на 1 февраля 2021 года).

И на закуску, периодически, необходимо предоставить сведения по форме:

- 1-Т (проф) «Сведения о численности и потребности организаций в работниках по профессиональным группам» (раз в 2 года за четные годы);

- 1-кадры «Сведения о подготовке (профессиональном образовании и профессиональном обучении) и дополнительном образовании работников организаций» (раз в 3-4 года).

Дополнительно ожидаются изменения формы декларации по УСН, в связи с предоставлением льготных ставок по налогу, предусмотренных местным законодательством, и предлагается отмена декларации для отдельной категории налогоплательщиков. Однако все эти изменения пока только на стадии рассмотрения законопроектов.

Читайте также:

- Нормативные правовые акты органов местного самоуправления о местных налогах и сборах принимаются

- Экономическое содержание и содержание налогов

- Если с более высоких доходов взимается большая ставка чем с низких имеет место налог

- Налоговый агент начисляет тест

- Налоговое бремя это величина равная отношению