Субсидия на какой счет отражать в 1с усн

Опубликовано: 27.04.2024

В 2020 году бизнес получил субсидии и льготные кредиты — поддержку в связи пандемией коронавируса. Теперь пришла пора отражать все деньги в отчётности. Эксперты Норматива помогли разобраться с бухгалтерским и налоговым учётом кредитов и субсидий.

- Коронавирусные субсидии в декларации по УСН

- Как отразить кредиты и субсидии в КУДиР при УСН 15 %

- Бухучёт кредита на возобновление деятельности

- Бухучёт коронавирусных субсидий

- Коронавирусные субсидии и отчёт о целевом использовании средств

Коронавирусные субсидии в декларации по УСН

Раздел 3 заполняют налогоплательщики, которые получили средства целевого финансирования, целевые поступления и другие доходы из п. 1 и 2 ст. 251 НК РФ (Приказ ФНС от 26.02.2016 № ММВ-7-3/99@). Поэтому в него включаем только необлагаемые доходы.

Только субсидии, выплачиваемые на основании Постановления Правительства от 24.04.2020 № 576, освобождаются от налогообложения по пп. 60 п. 1 ст. 251 НК РФ (письмо Минфина от 02.09.2020 № 03-03-06/1/76953). Их следует указать в разделе 3 декларации по УСН, поскольку они не облагаемые.

Субсидия на дезинфекцию и профилактику коронавируса по Постановлению № 976 выплачивается налогоплательщикам иной категории, поэтому на неё норма пп. 60 п. 1 ст. 251 НК РФ не распространяется. Эта субсидия включается в доходы в общем порядке в момент поступления на расчётный счёт (в силу п. 1 ст. 346.17 НК РФ). Расходы за её счёт тоже отражаются в обычном порядке (п. 2 ст. 346.17 НК РФ).

Как отразить кредиты и субсидии в КУДиР при УСН 15 %

Рассказываем, как указывать суммы беспроцентного кредита и коронавирусных субсидий в книге учёта доходов и расходов на УСН.

Субсидия пострадавшим (Постановление Правительства от 24.04.2020 № 576)

В налоговой базе по УСН не учитываются доходы, указанные в ст. 251 НК РФ (пп.1 п.1.1 ст. 346.15 НК РФ). В число освобождённых от налогообложения доходов попали и субсидии, полученные по Постановлению Правительства РФ от 24.04.2020 № 576 (письмо Минфина от 02.09.2020 № 03-03-06/1/76953).

Организации на УСН не учитывают в доходах субсидию и в расходах затраты, произведённые за её счёт. Например, выплату зарплаты, страховых взносов, процентов по заёмным средствам и т.д. Если компания примет такие расходы для целей налогообложения, то и сумму субсидии в этой части должна будет включить в доходы (письмо Минфина России от 25.06.2020 № 03-03-05/54635).

Субсидия на дезинфекцию по Постановлению Правительства от 02.07.2020 № 976

При УСН субсидия на дезинфекцию учитывается в доходах на дату зачисления на расчётный счёт организации. Освобождение, предусмотренное пп. 60 п. 1 ст. 251 НК РФ, на неё не распространяется (письма Минфина России от 10.03.2020 № 03-03-07/17264, ФНС России от 27.02.2019 № СД-4-3/3427).

Расходы за счёт средств субсидии признаются в целях налогообложения при УСН на основании пп. 39 п. 1 ст. 346.16 НК РФ.

В КУДиР сумма субсидии отражается так:

- сумма субсидии указывается в доходах в графе 4 при поступлении на расчётный счёт;

- расходы за счёт субсидии указываются в графе 5 в обычном порядке после оплаты.

Льготный кредит под 2 % годовых

Кредиты на возобновление деятельности выдают по правилам, утверждённым Постановлением Правительства от 16.05.2020 № 696.

Суммы полученного кредита с господдержкой под 2 % годовых, в КУДиР не отражаются. Заёмные средства не влияют на сумму налога по УСН к уплате, так как не включаются ни в доходы, ни в расходы налогоплательщика (п. 1 ст. 346.15 НК РФ, пп. 10 п. 1 ст. 251 НК РФ, п. 1 ст. 346.16 НК РФ, Письмо ФНС РФ от 19.05.2010 № ШС-37-3/1925).

Если выполняются все условия для списания кредита, «прощённая» сумма тоже не учитывается в доходах при УСН (пп. 21.4 ст. 251 НК РФ), а значит, не указывается в КУДиР.

Бухучёт кредита на возобновление деятельности

Если льготный кредит был получен в июне 2020, учитывайте его на счёте 67 «Расчёты по долгосрочным кредитам и займам» (срок договора кредита более 12 месяцев). Если кредит получен позже, его сумма учитывается на счёте 66 «Расчёты по краткосрочным кредитам и займам» (на срок не более 12 месяцев).

В бухучёте получение кредита отражается обычной проводкой:

Дт 51 Кт 66 или 67 — поступили денежные средства из банка по кредитному договору с льготной процентной ставкой.

Проценты по данному кредиту отражаются проводкой:

Дт 91.2 «Прочие расходы» Кт 66, 67 или 76 — начислены проценты в соответствии с условиями кредитного договора.

После базового периода или периода наблюдения, если заёмщик выполнил условия, предусмотренные Правилами (Постановление Правительства РФ от 16.05.2020 № 696), и получил уведомление банка о списании долга по кредитному договору, в бухучёте на основании этого уведомления отражаются такие проводки:

- Дт 66 или 67 Кт 91.1 «Прочие доходы» — на сумму долга по кредиту

- Дт 66, 67 или 76 Кт 91.1 «Прочие доходы» — на сумму процентов по этому кредиту.

Льготные кредиты отражаются в балансе по строке 1510 (краткосрочные заемные средства).

Бухучёт коронавирусных субсидий

Рассказываем, в каких графах отчёта о финансовых результатах и бухбаланса отразить полученные субсидии и остаток неиспользованных средств.

Субсидия на дезинфекцию (Постановление Правительства № 976)

В отчёте о финансовых результатах субсидия отражается в прочих доходах на основании данных о движении средств на субсчетах к счёту 91 «Прочие доходы и расходы», а также в себестоимости либо в коммерческих и управленческих расходах — зависит от того, в каком процессе эти расходы возникают.

Счёт 86 «Целевое финансирование» нужен, чтобы обобщать информацию о движении средств, предназначенных для осуществления мероприятий целевого назначения, средств, поступивших от других организаций и лиц, бюджетных средств и др. (Приказ Минфина РФ от 31.10.2000 № 94Н). Аналитический учёт по счёту 86 ведётся по назначению целевых средств и в разрезе источников поступления.

У вас должен быть обеспечен раздельный учёт субсидий и должны быть отражены следующие проводки:

- Дт 76 «Бюджет» Кт 86 «Целевое финансирование» — получены средства целевого назначения

- Дт 86 «Целевое финансирование» Кт 98 «Доходы будущих периодов» — бюджетные средства направлены на финансирование расходов

- Дт 10 «Средства защиты» Кт 60 «Поставщики» — приобретены средства защиты;

- Дт 20, 26, 44 «Затраты» Кт 10 «Средства защиты» — выданы средства защиты;

- Дт 98 «Доходы будущих периодов» Кт 91.01 «Прочие доходы» — отражены прочие доходы на сумму использованных средств субсидии.

Строки баланса заполняются на основе регистров бухучёта, в частности, оборотно-сальдовой ведомости, в которой отражено сальдо по каждому из бухгалтерских счетов.

Субсидия на зарплату (Постановление Правительства № 576)

Субсидия по Постановлению № 576 предоставлялась для того, чтобы бизнес смог частично компенсировать свои затраты, связанные с продолжением работы в сложной эпидемиологической обстановке. В частности речь идет о сохранении занятости и оплаты труда работников в апреле и мае 2020 г.

Это значит, что компания может расходовать субсидию по своему усмотрению, на любые бизнес-цели: выплату зарплаты, уплату налогов, закупку материалов, аренду и т.д.

В правилах предоставления субсидий не сказано, что бизнес должен подтверждать её использование на определённые цели, и не предусмотрено никакого контроля за использованием полученных денег.

В бухучёте полученная субсидия должна была отражаться проводкой:

- Дт 51 Кт 76 «Управление Федерального казначейства» — поступила субсидия из федерального бюджета;

- Дт 76 «Управление Федерального казначейства» Кт 86 «Целевое финансирование» — отражено поступление целевого финансирования;

- Дт 86 «Целевое финансирование» Кт 91.1 «Прочие доходы» — отражена сумма полученной компенсации в составе прочих доходов (п.7 ПБУ 9/99).

Денежные потоки, которые нельзя однозначно классифицировать по п. 8-11 ПБУ 23/2011, классифицируются как денежные потоки от текущих операций (п. 12 ПБУ 23/2011). В отчёте о движении денежных средств сумма субсидии отражается в разделе «Денежные потоки от текущих операций» по строке 4119 «Прочие поступления».

Расходы на заработную плату, иные расходы, компенсированные за счёт этой субсидии, учитываются в общем порядке.

Коронавирусные субсидии и отчёт о целевом использовании средств

Организации, которые могут применять упрощённые способы бухучёта, включая упрощённую отчётность, представляют только бухгалтерский баланс и отчёт о финансовых результатах. Отчёт о целевом использовании средств коммерческие организации, как правило, не сдают.

Если субъект малого бизнеса считает, что в балансе и отчёте о финрезультатах не хватает информации, которая позволит достоверно оценить финансовое положение и финансовые результаты бизнеса, он может составить к ним приложение (Информация Минфина РФ от 28.05.2013).

В приложении целесообразно раскрывать только самую важную информацию. Вы имеете право отразить сведения о получении субсидии и её использовании в пояснениях к бухгалтерскому балансу и отчету о финрезультатах.

Автор подборки: Елизавета Кобрина, редактор

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Надеемся, что уже все знают о Постановлении Правительства РФ от 24 апреля 2020г. № 576, согласно которому предприятиям и ИП, удовлетворяющим требованиям Постановления, предоставляются безвозмездные гранты, выделяемые из федерального бюджета страны.

А теперь рассмотрим отражение субсидии в программном продукте 1С: Бухгалтерия предприятия 8 ред. 3.0 на примере разных систем налогообложения.

Как отразить получение субсидии предприятию или ИП на ОСНО?

Согласно Положению по бухгалтерскому учёту 13/2000 бюджетные средства, предоставленные в установленном порядке на финансирование расходов, понесённых организацией в предыдущие отчётные периоды, относятся на увеличение финансового результата организации.

Исходя из этого получение субсидии на зарплату следует отразить на счёте 91.01 «Прочие доходы».

При этом в статье 251 Налогового кодекса РФ «Доходы, не учитываемые при определении налоговой базы» сказано, что к таким доходам относятся субсидии, полученные из федерального бюджета в связи с неблагоприятной ситуацией, связанной с распространением новой коронавирусной инфекции.

Соответственно для счёта 91.01 нужно создать такую статью затрат, которая относила бы субсидию к прочему доходу в бухгалтерском учёте и не отражала её в налоговом.

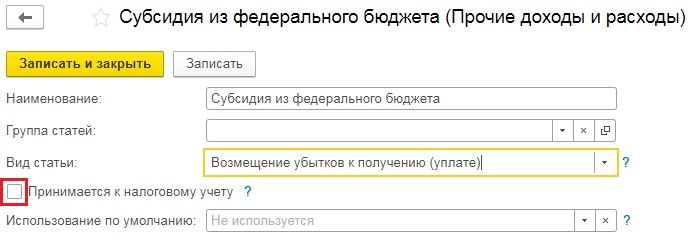

Перейдём в раздел «Справочники» и выберем пункт «Прочие доходы и расходы». В открывшемся окне нажмём на кнопку «Создать» и введём наименование «Субсидия из федерального бюджета». В графе «Вид статьи следует выбрать «Возмещение убытков к получению (уплате)» и снять флаг «Принимается к налоговому учёту».

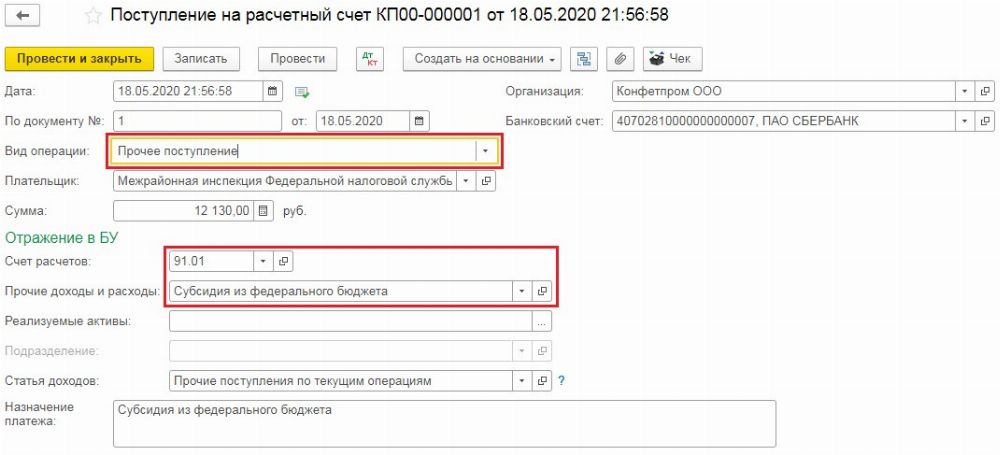

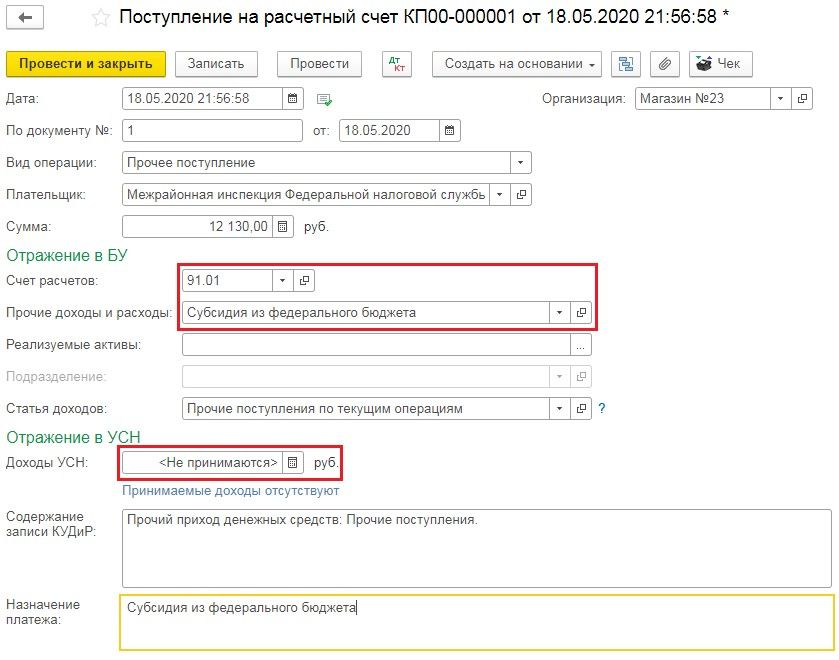

Теперь введём документ «Поступление на расчётный счёт» в разделе «Банк и касса» — «Банковские выписки». В созданном документе «Вид операции» следует выбрать «Прочее поступление». В графе «Счёт расчётов» указать 91.01 и ранее созданное нами субконто «Субсидия из федерального бюджета».

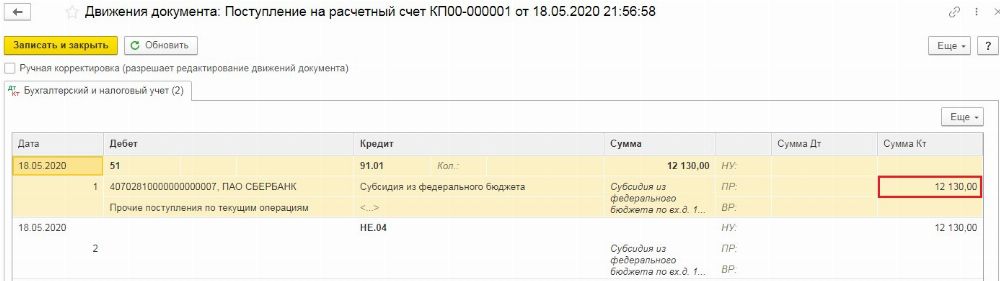

Проведённый документ создаст следующие проводки:

Полученные денежные средства могут быть использованы на расходы, связанные с выплатой заработной платы или иные неотложные нужды, например, на оплату долгов за коммунальные платежи, арендную плату и прочие затраты.

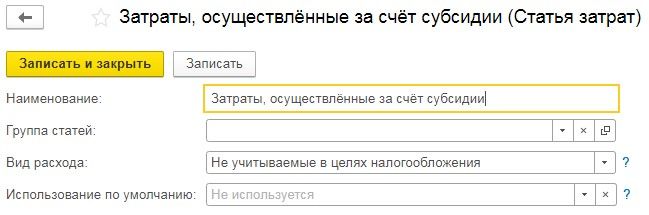

Для отражения подобных трат следует внести новую статью затрат в разделе «Справочники» — «Статьи затрат». При этом «Вид расхода» на основании статьи 217 НК РФ, должен быть «Не учитываемые в целях налогообложения».

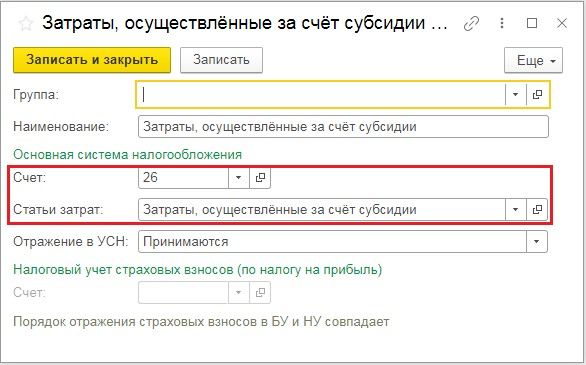

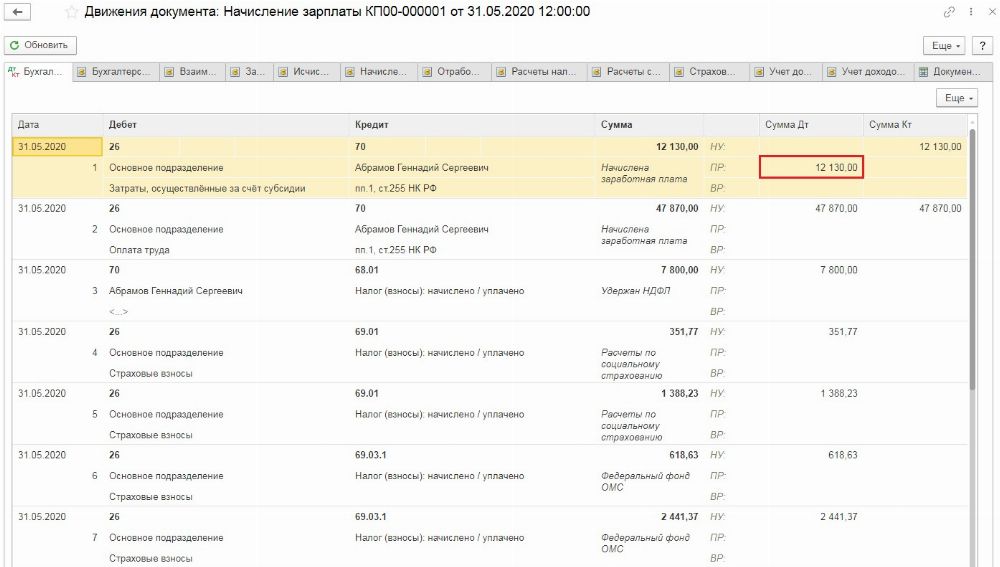

Если субсидия используется для выплаты зарплаты, то следует перейти в раздел «Зарплата и кадры» и выбрать пункт «Настройки зарплаты», а затем перейти по ссылке «Способы учёта зарплаты». В открывшемся окне нужно создать новое отражение на затратный счёт с субконто «Затраты, осуществлённые за счёт субсидии».

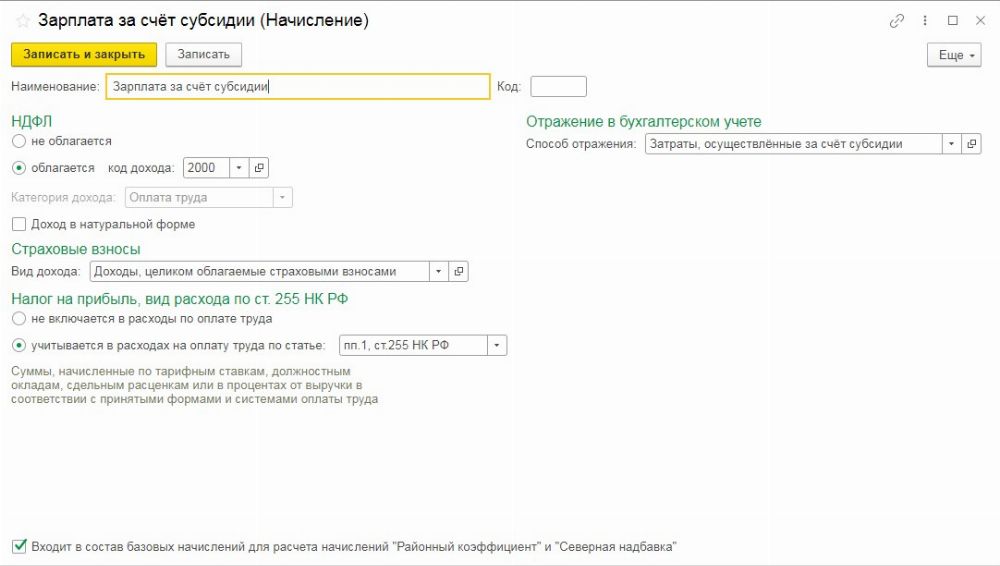

После сохранения отражения необходимо вернуться к настройкам зарплаты и перейти по ссылке «Начисления». Здесь нужно ввести новое начисление, которое будет также облагаться страховыми взносами и подоходным налогом, но при этом «Способ отражения» будет связан с субсидией.

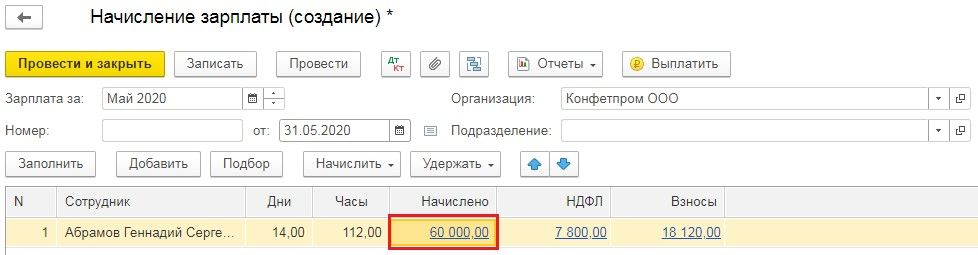

Теперь начислим зарплату, для этого в разделе «Зарплата и кадры» выберем пункт «Все начисления», нажмём на кнопку «Создать» и из выпадающего списка выберем «Начисление зарплаты». Укажем месяц начисления и нажмём кнопку «Заполнить». После заполнения нужно нажать на начисленную сумму, которая планируется к выплате за счёт субсидии.

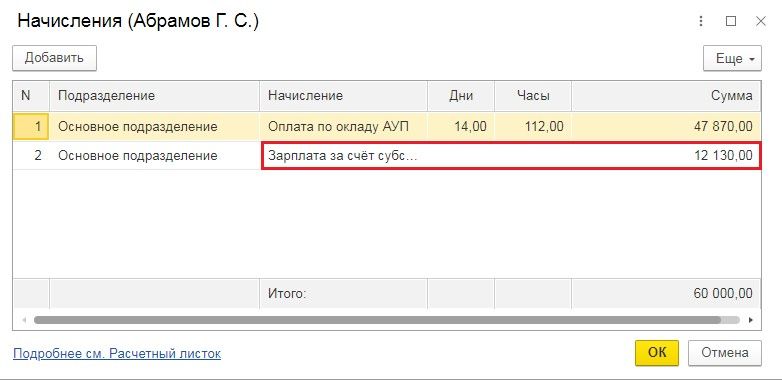

А затем откорректировать отражение созданным ранее начислением, разбив сумму на полученную безвозмездно субсидию и стандартные расходы по зарплате.

При проведении начисления сумма потраченной субсидии будет отражена в бухгалтерском учёте и не повлияет на расчёт налогооблагаемой прибыли.

Как отразить получение субсидии предприятию или ИП на УСН?

Субсидия, полученная из федерального бюджета, как уже говорилось ранее, должна отражаться в бухгалтерском учёте, как прочий доход (ПБУ 13/2000). А в налоговом учёте, при применении упрощёнки, субсидия относится к доходам, не учитываемым для целей исчисления налога при применении УСН. Об этом сказано в статьях 346.15 и 251 Налогового кодекса РФ.

Для отражения поступления субсидии перейдём в раздел «Банк и касса», выберем пункт «Банковские выписки» и введём «Поступление на расчётный счёт».

По сравнению с предыдущим примером на ОСНО, при УСН в платёжных поручениях есть графа «Доходы УСН», которую следует очистить.

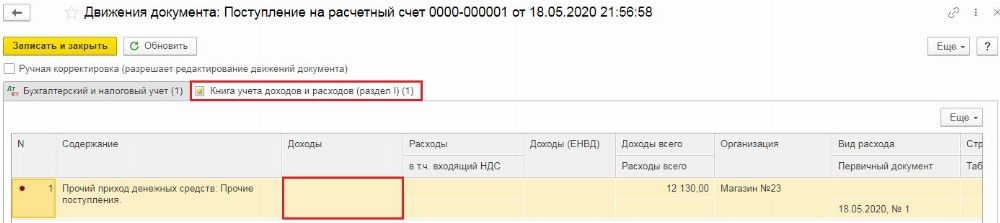

После проведения документа, по кнопке Дт/Кт на вкладке «Книга учёта доходов и расходов (раздел I)», можно убедиться в том, что данное поступление не попадёт в доходы, формируемые налог при УСН.

Потратить данный грант можно на разнообразные нужды предприятия или предпринимателя, например, на выплату заработной платы, арендную плату или коммунальные платежи.

Рассмотрим уплату коммунальных платежей за счёт полученной субсидии из федерального бюджета. Для этого перейдём в раздел «Банк и касса», выберем пункт «Банковские выписки» и введём «Списание с расчётного счёта». В открывшемся документе укажем «Вид операции» как «Прочее списание».

Затраты, осуществляемые за счёт субсидии также являются расходами в бухгалтерском учёте и не отражаются в налоговом. Поэтому в графе «Счёт дебета» следует указать счёт отражения затрат, а в графе «Статьи затрат» тут статью, которую мы создавали ранее, когда рассматривали отражение расходов на ОСН.

При этом обязательно нужно проследить, чтобы данная сумма не отразилась в поле «Расходы УСН». Если сумма платежа больше полученного гранта, то разницу между расходами предприятия и суммой субсидии следует отразить в расходах, связанных с применением УСН.

После проведения документа, по кнопке Дт/Кт на вкладке «Книга учёта доходов и расходов (раздел I)», можно проверить, что данные затраты не отразятся при расчёте налога.

1. Размер дотаций

В апреле 2020 года по поручению президента РФ Путина В.В. правительством было принято Постановление о выплате субсидий малому и среднему бизнесу (Постановление Правительства РФ от 24 апреля 2020 № 576). Средства выплачиваются за апрель и май 2020 года.

Размер дотаций составляет:

· Для организаций — произведение МРОТ (12130 рублей) на количество работников в марте 2020 года;

· Для ИП — произведение МРОТ (12130 рублей) на количество работников в марте 2020 года, увеличенное на единицу;

· Для ИП без работников — МРОТ (12130 рублей).

Реестры для перечисления субсидий формируются Федеральной налоговой службой на основании данных, предоставленных ПФР. Подробнее об условиях предоставления выплат можно ознакомиться в Постановлении.

2. Поступление средств на расчетный счет

Рассмотрим порядок принятия к учету в 1С и расходования поступивших денежных средств (ДС) в 1С 8.3 Бухгалтерия 3.0 на примере.

Организация, входящая в реестр МСП, 18.05.2020 получила государственную субсидию по поручению президента в размере 60650 руб. Оплатила услуги охраны 8000 руб. за май месяц и начислила зарплату за май – 36749 руб. за счет субсидии и 73251 руб. – за счет средств компании. Остаток субсидии – 4802,80 руб.

1. В программе 1С 8.3 Бухгалтерия оформляем поступление средств на расчетный счет:

Статью доходов выбираем или создаем с видом движения .

Смотрим движение документа:

Данная выплата является условно целевой, т.к. предоставляется в целях частичной компенсации затрат, связанных с основной деятельностью. Потратить ее можно по усмотрению предприятия на оплату за предоставленные услуги, закупку оборудования, товаров, оплату зарплаты. Ее нельзя использовать на выплату дивидендов, предоставления займов и т.п.

Порядок отражения расходов по субсидиям в бухгалтерском учете регламентируется ПБУ 13/2000. Если покупаете внеоборотные активы, подлежащие амортизации, то списание бюджетных средств производится по мере начисления амортизации.

Если суммы субсидии для малого и среднего бизнеса используются на погашение текущих расходов, то суммы списываются в периоды признания расходов, на финансирование которых они предоставлены.

2. По нашему примеру, компания оплатила за счет субсидии услуги охраны за текущий месяц 8000 рублей.

31 мая получены акт и с/фактура на оказанные услуги.

Данные услуги в рамках полученной субсидии не принимаются к расходам по НУ.

Эту же сумму 31.05.2020 списываем с Дт счета 86 в Кт счета 91.01 документом .

К доходам в НУ эта дотация тоже не принимается, поэтому создаем новую статью доходов и снимаем флажок .

3. Расчет зарплаты сотрудников

Часть субсидии компания решила выплатить на зарплату. Хочу сразу предупредить, что это не самый легкий в учете способ потратить дотации, но если сделать верные настройки, зарплата и налоги рассчитаются правильно.

Для расчета зарплаты сотрудника создаем новый способ учета зарплаты

Для расчета страховых взносов в справочнике Статьи затрат по зарплате создаем новую статью.

Для расчета ФСС НС также создаем новую статью:

Перейдем там же в справочник Начисления и создадим новый вид начисления, выбрав введенный ранее Способ отражения. Должно получиться так:

При заполнении документа Начисление зарплаты добавляем строку и заносим расчетное значение по дотационной выплате, уменьшив на эту сумму основной оклад.

Смотрим движение документа, зарплата частично отнесена на расходы, частично за счет субсидии. То же самое со взносами.

Сформируем оборотно-сальдовую ведомость в 1С по счету 44 за май.

Теперь нужно сделать еще одну операцию вручную на сумму расходов на оплату труда и страховых взносов за счет субсидий.

Вот так выглядит счет 86.01 на конец месяца.

Если субсидия не погашается в том же месяце, то она относится на счет 98 «Доходы будущих периодов» операцией вручную.

Постановлением Правительства РФ от 02.07.2020 № 976 утверждены правила выплаты субсидии из Федерального бюджета (ФБ) на проведение мероприятий по профилактике коронавируса. Эксперты 1С рассказывают, как в «1С:Бухгалтерии 8» редакции 3.0 учитывать получение и использование субсидии в бухгалтерском и налоговом учете.

Кто может получить субсидию на проведение мероприятий по профилактике коронавируса

Субсидии предоставляются субъектам малого и среднего предпринимательства (МСП), а также социально ориентированным некоммерческим организациям, осуществляющим деятельность в отраслях экономики, требующих поддержки для проведения в 2020 году мероприятий по профилактике коронавируса.

Субсидия предоставляется единоразово и на безвозмездной основе. Организации и индивидуальные предприниматели (ИП) могут использовать субсидию на любые расходы по проведению мероприятий по профилактике коронавируса.

Контроль за направлениями расходования субсидии не осуществляется, никакие отчеты по расходованию средств не предусмотрены.

Бухгалтерский и налоговый учет субсидий на дезинфекцию и профилактику коронавируса

Правила формирования в бухгалтерском учете информации о получении и использовании государственной помощи, предоставляемой коммерческим организациям (кроме кредитных), установлены ПБУ 13/2000 «Учет государственной помощи» (утв. приказом Минфина России от 16.10.2000 № 92н). Для учета целевого финансирования, бюджетных средств и иных аналогичных средств предназначен счет 86 «Целевое финансирование» (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утв. приказом Минфина РФ от 31.10.2000 № 94н).

По мнению экспертов 1С, для ситуации, когда субсидии предоставляются как возмещение (компенсация) уже совершенных расходов, счет 86 можно не использовать.

Субсидия, полученная организацией на компенсацию понесенных затрат, относится на увеличение финансового результата организации и учитывается в бухгалтерском учете в составе прочих доходов организации (п. 10 ПБУ 13/2000; п. 7 ПБУ 9/99 «Доходы организации», утв. приказом Минфина России от 06.05.1999 № 32н).

Если же полученная субсидия будет использована на будущие расходы, проводить ее через счет 86 также нецелесообразно, поскольку субсидия не предполагает никакой отчетности об использовании полученных средств.

В то же время организация по желанию может использовать счет 86 для учета полученных средств, поскольку никаких запретов на использование счета 86 в данной ситуации нет.

Затраты, на компенсацию которых получена субсидия, в бухгалтерском учете отражаются в расходах в обычном порядке.

Субсидии, полученные субъектами МСП из федерального бюджета в связи с неблагоприятной ситуацией, связанной с распространением новой коронавирусной инфекции, не учитываются в доходах для целей исчисления налога на прибыль (пп. 60 п. 1 ст. 251 НК РФ).

При этом расходы за счет субсидий, указанных в подпункте 60 пункта 1 статьи 251 НК РФ, также не учитываются в целях исчисления налога на прибыль (п. 48.26 ст. 270 НК РФ).

Обратите внимание, что подпункт 60 пункта 1 статьи 251 НК РФ и пункт 48.26 статьи 270 НК РФ введены Федеральным законом от 22.04.2020 № 121-ФЗ и распространяются на правоотношения, возникшие с 01.01.2020.

НДС по приобретенным за счет субсидии товарам (работам, услугам), в том числе основным средствам, нематериальным активам и имущественным правам можно принять к вычету в общем порядке (п. 1 ст. 2 Закона № 121-ФЗ).

При применении упрощенной системы налогообложения (УСН) ни субсидии, полученные из федерального бюджета, ни затраты, на компенсацию которых получены субсидии, в целях исчисления налога при применении УСН не учитываются (пп. 1 п. 1.1 ст. 346.15, п. 2 ст. 346.16 НК РФ).

1С:ИТС

Подробнее о субсидиях малому и среднему бизнесу, пострадавшему от коронавируса, см. в «Справочнике хозяйственных операций. 1С:Бухгалтерия 8» раздела «Инструкции по учету в программах 1С», в справочнике «Ответы на вопросы по 1С:Бухгалтерии 8 (ред. 3.0)».

Отражение получения и использования субсидии в «1С:Бухгалтерии 8» редакции 3.0

Рассмотрим на примере, как в «1С:Бухгалтерии 8» редакции 3.0 отражать получение и использование субсидии организацией, применяющей общую систему налогообложения.

Получение субсидии в программе отражается стандартным документом Поступление на расчетный счет с видом операции Прочее поступление (рис. 1):

Рис. 1. Получение субсидии

Предположим, что организация получила субсидию в сумме 28 000 руб. (из расчета на 2 сотрудников).

В полях Счет расчетов и Прочие доходы и расходы следует указать счет 91.01 «Прочие доходы» и аналитику к нему (статью прочих доходов и расходов).

В статье прочих доходов и расходов должен быть снят флаг Принимается к налоговому учету (рис. 2).

Рис. 2. Статья прочих доходов и расходов

На момент получения субсидии в учете организации уже могут быть отражены расходы на дезинфекцию и профилактику коронавирусной инфекции, например, с помощью документа Требование-накладная (рис. 3а).

Рис. 3а. Списание материалов на дезинфекцию и профилактику, закладка «Материалы»

Предположим, что расходы на дезинфекцию и профилактику учитываются на счете 26 «Общехозяйственные расходы» (рис. 3б).

Рис. 3б. Списание материалов на дезинфекцию и профилактику, закладка «Счет затрат»

Проанализируем расходы организации на дезинфекцию и профилактику коронавируса с помощью оборотно-сальдовой ведомости (ОСВ) по счету 26 «Общехозяйственные расходы». Используя панель настроек, можно одновременно вывести данные бухгалтерского и налогового учета (рис. 4).

Рис. 4. ОСВ по счету 26 за январь – июль 2020 г.

Расходы организации на дезинфекцию и профилактику коронавируса, отраженные в налоговом учете, следует скорректировать в сторону уменьшения на сумму полученной субсидии (то есть на 28 000 тыс. руб.). Для этого можно воспользоваться документом Операция, где отразить соответствующую корреспонденцию счетов (рис. 5).

Рис. 5. Исключение расходов на профилактику коронавируса из налоговых расходов

Поле Сумма остается незаполненным, поскольку данные бухгалтерского учета не корректируются, а в специальном поле для целей налогового учета Сумма Дт НУ: 26 следует указать сумму 28 000 руб. со знаком «минус» для исключения из состава налоговых расходов.

Если организация применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» балансовым методом (без отражения в учете постоянных и временных разниц), то фиксировать постоянную разницу в проводке не требуется.

Таким образом, расходы, произведенные за счет субсидии на профилактику коронавируса, не будут включаться в налогооблагаемую базу по налогу на прибыль (рис. 6).

Рис. 6. ОСВ по счету 26 за январь - август 2020 г.

Расходы на дезинфекцию и профилактику коронавирусной инфекции за счет субсидии можно отражать и после ее получения.

В этом случае в документе Требование-накладная (или в других документах, использующихся для учета расходов) следует указать счет и аналитику затрат по статье, не учитываемой для целей налогообложения прибыли (рис. 6а и 6б).

Рис. 7а. Списание материалов на дезинфекцию и профилактику, закладка «Счет затрат»

Государство стремится поддержать малое и среднее предпринимательство. Такая поддержка наиболее часто выражается в форме предоставления субсидий – безвозмездных выплат из бюджета или спецфонда в качестве долевого финансирования затрат на бизнес. Если условия выполнены и субсидия выделяется, нужно не только правильно ее распределить и потратить, но и адекватно отразить в учетной документации.

Поговорим о том, как проводить получаемые в рамках субсидирования средства по бухгалтерии и рассчитывать с них налоги.

Целевое назначение субсидий

Субсидия – это государственная дотация. Она призвана помочь юридическому или физическому лицу-предпринимателю решить один из финансовых вопросов:

- покрыть часть понесенных на бизнес расходов;

- возместить часть прошлых убытков;

- компенсировать часть недополученной прибыли.

Держава выделяет субсидии в рамках 2 основных путей:

- Регулировка ценообразования – за счет этих денег власти помогают предпринимателям несколько восполнить расходы, выросшие за счет подорожания сырья, топлива, энергии и др.

- Социально-экономические программы – с целью способствовать экономическому росту и развитию государство дотирует производства и предприятия, значимые с социальной токи зрения.

СПРАВКА! На субсидию от государства могут рассчитывать госпредприятия, а также коммерческие и некоммерческие организации.

В зависимости от цели субсидия по-разному отражается в учетных бумагах: фиксируется в бухгалтерском учете и отражается в налоговой базе. В любом случае, они обязательны к учету, если одновременно выполняется два условия:

- средства выделены бюджетом;

- организация придерживается требований, выдвинутых государством для субсидирования.

Отражение в бухгалтерском учете получения коммерческой организацией субсидий на возмещение или финансирование расходов зависит от принятого в учетной политике организации способа их признания:

— по мере появления уверенности организации в получении этих средств;

— по мере фактического получения бюджетных средств.

Как отражается получение субсидий на возмещение или финансирование расходов?

Посмотреть ответ

Субсидии в Плане бухгалтерских счетов

Субсидия является государственным пособием и имеет строгое целевое назначение. Для регламентирования бухучета госдотаций существует План Бухгалтерских счетов «Учет государственной помощи» (ПБУ 13/2000). Инструкция по его применению, утвержденная приказом Минфина России от 31 октября 2000 года № 94н, предписывает использовать для проводок счет 86 «Целевое финансирование».

Какие операции с субсидиями отражаются в проводках

Бухучет субсидий предусматривает три разновидности финансовых операций:

- поступление дотационных средств;

- применение финансов по целевому назначению;

- возвращение части денег, которым не удалось найти целевое применение.

Когда отражать субсидии

Порядок освещения операций в учетных документах зависит от того финансового вопроса, который решает субсидия, то есть приходят ли деньги наперед или компенсируются постфактум. Отсюда вытекают два возможных пути отражения дотационных средств.

- «Задолженность по субсидии». Если имеется обоюдная уверенность – в соответствии требованиям финансирования и в получении денег – субсидию можно запланировать в балансе сразу после заключения договора, проведя ее как «государственную задолженность», погашаемую по мере получения траншей. В этом случае проводки будут следующими:

- дебет 76 «Расчеты с разными дебиторами и кредиторами», кредит 86 «Целевое финансирование» – отражение бюджетной дебиторской задолженности по предоставлению субсидии (на момент подписания договора);

- дебет 51 «Расчетные счета» (10 «Материалы», 08 «Внеоборотные активы» или др.), кредит 76 – поступили денежные средства (или имущество) в счет предоставленной по договору субсидии.

- «Получили – отразили». Деньги или активы, поступившие в качестве субсидии, отражаются на балансе тогда, когда они фактически предоставлены предприятию. Проводка такова:

- дебет 51 (10, 08 и др.), кредит 86 – отражение поступления финансов (или имущества, или и того, и другого) в рамках бюджетной субсидии.

Отражение субсидии на расходы прошлых периодов

Такой способ отражения субсидирования относится к первой отмеченной разновидности – погашению государственной задолженности. С ее помощью держава компенсирует целевые траты, которые уже были совершены ранее, а значит, нет сомнений в соблюдении условий субсидирования.

Согласно п. 10 ПБУ 13/2000, ее нужно отражать такой проводкой:

- дебет 76 «Расчеты с разными дебиторами и кредиторами», кредит 91.1 «Прочие доходы» – отражение бюджетной задолженности по государственному дотированию;

- дебет 51 «Расчетные счета», кредит 76 – поступили средства по субсидии в компенсацию расходов, возникших в прошлые периоды.

Отражение субсидирования капитальных расходов

Капитальными признаются расходы на приобретение, строительство, создание основных средств (внеоборотных активов). Особенность бухучета в том, что такое имущество подвержено ежемесячной амортизации, которую необходимо регулярно списывать. Если на капитальные затраты предназначается субсидия, то отражать эти средства следует в таком порядке:

- дебет 86 «Целевое финансирование», кредит 98.2 «Доходы будущих периодов» – средства на капитальное приобретение (строительство, создание…) внеоборотного актива, полученные за счет субсидии;

- дебет 20 «Основное производство» (23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» и др.), кредит 02 «Амортизация основных средств» – начислена амортизация по основным активам, приобретенных в счет дотационных средств.

Если приобретенный на субсидию актив не подлежит амортизации, то это целевое финансирование следует учесть как доход будущих периодов, а потом отражать в составе «прочих доходов» по мере признания затрат.

ОБРАТИТЕ ВНИМАНИЕ! Четкого регламента по отнесению средств по субсидии в разряд «прочих доходов» в законодательстве нет. Организация может сама закрепить его в своей документальной политике.

Как отразить субсидию на текущие расходы

Если государство предоставило средство не на приобретение актива, а на реализацию программы, то расходы будут не единовременными, а более-менее регулярными: организации нужно будет постоянно платить заработную плату, покупать сырье, расходники и т.п. Отражать эти затраты в бухучете следует в тот период, когда они признаются. Приведем пример признания бюджетных средств, затраченных на приобретение материалов:

- дебет 10 «Материалы», кредит 60 «Расчеты с поставщиками и подрядчиками» – приобретены материалы у поставщика;

- дебет 86 «Целевое финансирование», кредит 98.2 «Доходы будущих периодов» – сумма субсидии, направленная на покупку материалов, признана расходом будущих периодов;

- дебет 20 (23, 25,26 и др.), кредит 86 – списаны использованные материалы;

- дебет 98.2, кредит 91.1 «Прочие доходы» – в момент списания материалов сумма на их приобретение учтена в составе прочих доходов.

Для выплаты вознаграждения за труд из дотационных средств проводки будут такими:

- дебет 86 «Целевое финансирование», кредит 98.2 «Доходы будущих периодов» – к будущим расходам отнесена сумма на выплату зарплаты, предоставленная субсидией;

- дебет 20 (23, 25, 26 и др.), кредит 70 «Расчеты с персоналом по оплате труда» (69 «Расчеты по соцстраху и обеспечению», 73 «Расчеты с персоналом по прочим операциям» и др.) – начисление выплат для сотрудников;

- дебет 98.2, кредит 91.1 – сумма из субсидии, затраченная на выплату зарплаты, учтена в составе прочих доходов.

Отражение возврата субсидий

Вернуть средства в бюджет организация обязана тогда, когда больше не сможет обеспечивать условий предоставления дотации. В бухучете это найдет свое отражение в зависимости от:

- времени получения основного транша;

- способа отражения этого получения.

- Если средства нужно вернуть в том же году, когда они были получены (финансирование на текущие расходы), то придется сторнировать проводки, имеющие отношение к субсидии, естественно, кроме той, что говорит о ее поступлении. Вернуть средства нужно с помощью проводки:

- дебет 76, кредит 51 (08,10 и др.) – возврат средств по субсидии, полученной ранее.

- Если субсидия была получена в предыдущем отчетном году, возврат производится немного сложнее. Капитальные расходы, субсидию по которым надо возвратить, отражаются так:

- дебет 86, кредит 76 – отражение задолженности, связанной с возвращением субсидии;

- дебет 91.1, кредит 86 – восстановление начисленной амортизации (по средствам субсидии);

- дебет 98.2, кредит 86 – восстановление полной суммы субсидии.

Если помощь давалась на текущие расходы, вернуть ее нужно таким образом:

- дебет 86, кредит 76 – отражение задолженности по целевому финансированию;

- дебет 91.2, кредит 86 – восстановление средств субсидии в сумме понесенных текущих расходов.

Субсидия и налоги

ВАЖНО! Рекомендации по учету субсидий в целях налога на прибыль от КонсультантПлюс доступны по ссылке

Деньги и имущество, предоставляемые государством, входят в доходы, облагаемые налогом, но не сразу по получении, а по мере того, как тратятся либо по мере начисления амортизации.

Средства по субсидии облагаются налогом на прибыль пропорционально затратам, которые были осуществлены на эти деньги, в течение не более чем двух налоговых периодов. По истечении этого времени неосвоенные средства надо признать доходом и заплатить с него полагающийся налог (на прибыль).

Для упрощенки особенность налогообложения субсидий состоит в том, что нужно тщательно учитывать, на что и когда тратятся дотационные суммы:

- траты на приобретение или создание основных средств признаются прибылью до конца налогового периода, в котором они были поставлены на баланс (введены в эксплуатацию) – одномоментно или равными долями;

- затраты на товары для перепродажи учитываются как база по налогу на дату реализации закупленных товаров.

Для плательщиков ЕНВД субсидия не может являться вмененным доходом (госпомощь не «вписывается» в рамки деятельности «вмененки»), поэтому полностью будет учитываться в целях налогообложения как прибыль полностью и рассчитываться обычным порядком – по правилам общего режима или УСН (Письмо Минфина России от 22.07.2011 № 03-03-10/66).

ВАЖНО! Налог на добавленную стоимость при выполнении работ и услуг, покупке товаров за счет бюджетных средств не признается расходом при расчете налога на прибыль (Письмо Минфина РФ от 19.03.2012 № 03-03-06/4/20).

Читайте также: