Списание займа от учредителя при усн доходы проводки

Опубликовано: 26.04.2024

- Правомерность займа

- Оформление договора займа

- Процентный займ от учредителя

- Беспроцентный займ от учредителя

- Возврат долга

- Прощение займа учредителем

- Куда обратиться

Правомерность займа

Учредитель — человек или компания — имеет право давать займ созданному им юридическому лицу. Это право закреплено в параграфе 1 главы 42 ГК. Каких-либо особых условий при осуществлении этой сделки не предусмотрено, даже с учетом изменений нормы кодекса, внесенных законом 212-ФЗ.

Преимущества кредитования от учредителя в сравнении с другими видами займа:

- Соглашение заключается в кратчайшие сроки;

- Решение о выдаче принимается единолично, без сбора документов и согласования на кредитном комитете банка;

- Кредитные средства выдаются на выходных для получателя условиях, в том числе и без уплаты процентов;

- Компания может не возвращать долг, если заемщик примет решение «простить» его своему юридическому лицу.

Такие выгодные условия возможны потому, что учредитель является собственником компании и заинтересован в том, чтобы она получала доход и несла минимальные затраты.

Оформление

Для оформления операции составляется договор займа между ООО и учредителем. Это требование закреплено в статье 808 Гражданского кодекса. В документе обязательно указываются следующие сведения:

- Контактные данные заемщика и кредитора;

- Информация о форме предоставления займа — это могут быть денежные средства, имущество или иные активы;

- Информация о сумме займа и условиях использования кредитных средств — указывается срок предоставления, цель использования, размер процентов, залоговое имущество (если есть);

- Порядок оплаты процентов и возврата заемных средств;

- Ответственность, которую несет заемщик при нарушении условий договора;

- Порядок решения спорных вопросов, которые могут возникнуть между сторонами.

Обратите внимание, что если заем предоставляется в натуральной форме, то к договору составляется приложение с описью переданных вещей.

При оформлении договора о кредитовании учредителем собственного юридического лица в документе нужно указать несколько моментов, от которых зависит схема налогообложения операции:

- Проценты за пользование. В документе нужно явно указать размер процентов за пользование займом и периодичность их выплаты. В противном случае они будут начисляться каждый месяц согласно пункту 3 ст. 809 Гражданского кодекса.

- Беспроцентный договор. Отсутствие процентов за пользование займом должно быть прямо указано в договоре. Если этого нет, займ считается процентным. Размер оплаты за пользование кредитными средствами определяется по ключевой ставке Центробанка. Это требование отражено в пункте 4 статьи 809 ГК.

- Целевое использование. Если займ для решения конкретной задачи, в документе нужно предусмотреть средства контроля за целевым использованием, а также санкции за нарушение. При нарушении этого требования уплаченные проценты нельзя будет отнести к расходной части при начислении налога по схеме Доходы — Расходы или расчета прибыли.

- Дата возврата. Она должна быть явно указана в договоре. В противном случае возвращать долг компания — заемщик должна через месяц после поступления требования от кредитора.

Процентный займ от учредителя

Если договором, который заключен между учредителем компании и самим юридическим лицом, указана необходимость выплаты процентов, займ является процентным, а сама операция подлежит налогообложению со следующими условиями:

- Проценты, которые получает учредитель по этому договору, считаются его доходом. Поэтому с них он должен уплатить налог на доходы физлиц. Ставка налога 13% для граждан России или 30% для иностранцев.

- Проценты, которые получает учредитель — юридическое лицо, подлежат налогообложению как доход компании. С них кредитор уплачивает налог на прибыль или единый налог в зависимости от выбранной системы налогообложения.

- В некоторых случаях, регулируемых пунктом 6 статьи 269 НК, доход в виде процентов относится к дивидендам и облагается налогом в размере 15% от полученных средств.

Обратите внимание, что во всех перечисленных случаях рассчитать налог и удержать его с платежа должна компания, которая получила займ.

При налогообложении процентного займа возникает вопрос об определении базы налогообложения. Возможны два варианта:

- Проценты, которые указаны в соглашении о выдаче займа;

- Проценты, которые соответствуют среднему по рынку.

Конкретная база определяется тем, являются ли стороны соглашения зависимыми друг от друга. А сама зависимость определяется тем, какой долей в уставном фонде владеет кредитор.

При заключении договора о займе с выплатой процентов возникают такие ситуации:

- Стороны не зависимы друг от друга. Тогда при расчете налогов учитываются проценты, указанные в договоре. Пересматривать их не нужно, что указано в статье 105 НК (пункт 1).

- Стороны зависимы друг от друга. В этом случае ситуация будет рассматриваться по-разному для налоговых резидентов России и иностранцев. В первом случае сделка подлежит контролю при сумме операций более 1 млрд рублей, во втором она контролируется в любом случае.

Компания, которая получила займ от учредителя, имеет право:

- Отнести проценты по кредиту в состав расходов и уменьшить размер дохода на эту сумму при исчислении налога на прибыль;

- Отнести проценты по кредиту в состав расходов и уменьшить единый налог на эту сумму.

Однако если стороны договора по закону зависят друг от друга, то расходы учитываются в порядке ст. 269 НК. Если проценты будут превышать установленный уровень, они будут рассматриваться как дивиденды.

Беспроцентный займ от учредителя

Как начислять обязательные платежи, если получен беспроцентный займ от учредителя — налоги в этом случае также прямо зависят от того, являются ли стороны по этому соглашению зависимыми друг от друга.

- Стороны независимы друг от друга. В этом случае предоставление беспроцентного займа считается законным. Поэтому кредитор не уплачивает налог, а компания не относит какие-либо суммы в состав расходов.

- Стороны находятся в зависимости. В этом случае сделка не будет являться контролируемой согласно пп.7 п. 4 статьи 105.14 НК для резидентов. А в случае с нерезидентами отсутствие процентов делает договор неконтролируемым согласно ст. 269 НК.

То есть, налоговых последствий беспроцентный займ от участника ООО иметь не будет.

Возврат долга

Способ, которым компания должна вернуть деньги, оговаривается индивидуально в договоре или требовании. Однако при этом нужно учитывать определенные особенности:

- Деньги из кассы предприятия, которые поступили туда по результатам хозяйственной деятельности, не могут использоваться для возврата кредита. С них можно платить зарплату, покупать товары или выдавать их подотчетным лицам. Это требование закреплено в Указании Центробанка № 3073-У;

- Возвращать денежные средства можно только с расчетного счета. Если кредитор не хочет получить их переводом, нужно снять средства с указанием цели — возврата кредита.

В случае, когда кредит был предоставлен в материальном выражении, возвратить его можно двумя способами:

- Деньгами в сумме, указанной в договоре;

- Тем же имуществом, что было предоставлено в виде займа.

Если возвратить имущественный займ другими материальными ценностями (например, товарами компании), эта сделка будет расцениваться как продажа. То есть компания должна будет заплатить налог согласно выбранной ею системе налогообложения.

Прощение займа учредителем

Одним из существенных условий кредитного договора является возврат переданных компании средств или имущества. Однако в рассматриваемом случае учредитель юридического лица заинтересован в том, что его компания быстро развивалась. Поэтому возможно прощение долга учредителем по договору займа.

Возможность простить долг предусмотрена Гражданским кодексом. Однако в этом случае нужно проверить, чтобы прощение займа не ухудшило положение кредиторов займодавца. То есть, если учредитель должен деньги другим лицам, он не может по своему желанию отказаться от возврата выданного им займа. Так как эти деньги могут пойти на погашение его обязательств. Это требование закреплено в ст. 415 Гражданского кодекса.

Обратите внимание, что в самом тексте договора о выдаче займа нельзя сразу указать, что он не подлежит возврату. В противном случае будет нарушено существенное условие соглашения и сделка не будет расценена как займ в рамках гражданского законодательства.

Если кредитор принял решение не требовать возврата долга, это решение оформляется отдельным документом. Возможны два варианта:

- Подписание двустороннего соглашения о прощении долга с передачей одного экземпляра кредитору;

- Принятие одностороннего решения о прощении займа и направление уведомления в адрес заемщика. В этом случае в решении обязательно нужно указать номер и дату договора о выдаче займа, сумму заемных средств и упомянуть, что обязательства прекращаются в одностороннем порядке.

При прощении долга у компании возникают налоговые обязательства. Займ в этом случае признается доходом, полученным от внереализационной деятельности. Поэтому нужо заплатить с него налоги в таком размере:

- Для организаций, которые находятся на ОСНО — 20% от суммы;

- Для организаций, которые находятся на УСН — 6% или 15% в зависимости от выбранной схемы.

Существует особый порядок налогообложения для учредителей, если они имеют долю в юридическом лице более половины, но при этом являются физическим лицом. При отказе от возврата займа у компании не возникает дохода, который подлежит налогообложению. Это требование указано в ст. 251 НК, так как переданные денежные средства расцениваются как безвозмездная финансовая помощь.

В данной статье рассмотрим, как в 1С:Бухгалтерии предприятия ред. 3.0 отразить получение от учредителя – физического лица займа.

Рассмотрим несколько ситуаций.

1. Учредитель вносит в кассу организации денежные средства по договору краткосрочного беспроцентного займа. Создадим документ «Поступление наличных». Задолженность организации перед учредителем, который в данной ситуации выступает в качестве контрагента (его нужно будет добавить в справочник «Контрагенты»), будет учитываться по кредиту счёта 66.03. Важно правильно выбрать вид операции, статью доходов и счёт учёта.

На рисунке ниже отражено частичное погашение задолженности по договору займа.

Для контроля корректности расчётов по договору займа формируем оборотно-сальдовую ведомость по счёту 66.03.

2. Учредитель перечисляет на расчётный счёт организации денежные средства по договору долгосрочного процентного займа. Создадим документ «Поступление на расчётный счёт». Задолженность организации перед заимодавцем-учредителем по договору долгосрочного займа будет учитываться по кредиту счёта 67.03.

Договор займа, заключённый между учредителем и организацией, является процентным. Из чего следует, что за пользование денежными средствам организация должна будет начислить и выплатить заимодавцу проценты.

Начисленные проценты отражаем в операции, введённой вручную проводкой:

дебет счёта 91.02 - кредит счёта 67.04 1 528,77

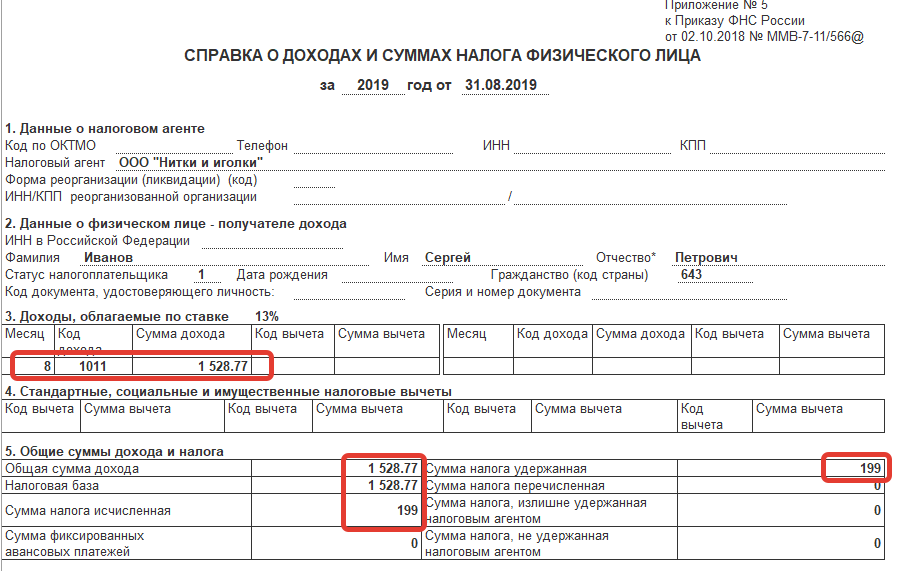

Так как проценты по договору займа являются доходом заимодавца, с них нужно исчислить и отразить к уплате в бюджет налог на доходы физических лиц:

дебет счёта 67.04 - кредит счёта 68.01 199,00

Для наглядности эти действия выполнены в одной операции:

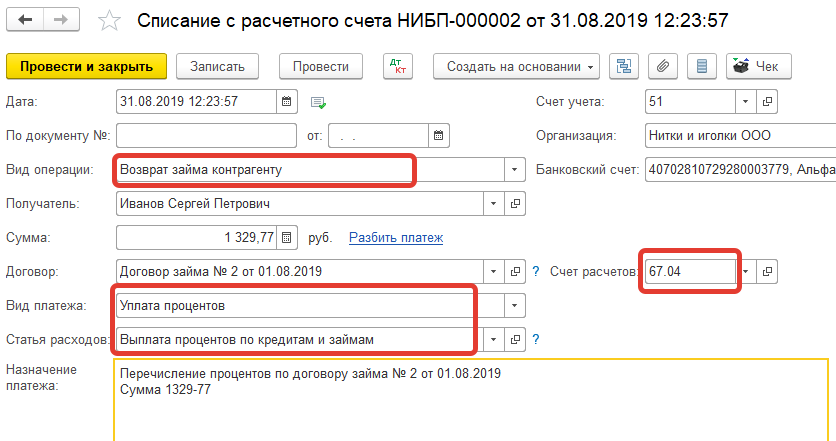

Возврат займа и перечисление процентов может происходить как из кассы, так и с расчётного счёта организации-должника.

Проконтролируем расчёты с помощью стандартных бухгалтерских отчётов.

Таким образом, в бухгалтерском учёте отражены расчёты по процентному займу с учредителем.

Однако не следует забывать, что для исчисления и удержания налога на доходы физических лиц по прочим доходам, кроме бухгалтерских проводок, необходимы записи по регистрам, которые формируются при проведении операции учёта НДФЛ (раздел «Зарплата и кадры» − «НДФЛ» − «Все документы НДФЛ», кнопка «Создать»). «Сотрудник» в данном случае – элемент справочника «Физические лица».

Заполняем операцию, как на рисунках ниже.

Только после проведения этого документа появляется возможность сформировать справку 2-НДФЛ для физического лица.

А также автоматически заполнить отчёт 6-НДФЛ.

Мы рассмотрели порядок отражения в 1С:Бухгалтерия предприятия ред. 3.0 получение и возврат займа учредителю − физическому лицу, а также начисление и уплату процентов по договору займа. Данный алгоритм может быть использован и при отражении в учёте договора займа с любым физическим лицом – контрагентом.

Займодавец вправе простить долг — и сделать это можно несколькими способами. Какой из них выбрать и как правильно отразить операции по прощению займа в учете, вы узнаете из этой публикации.

Нюансы учета и оформления займа от учредителя, который он решил простить компании

Прощение долга не запрещено законодательством — в ст. 415 ГК РФ сказано, что это возможно, если не нарушены права других лиц в отношении имущества кредитора.

При этом в бухучете делается запись:

- Дт 66 (67) Кт 91.01 ─ прощена задолженность по договору займа.

Существует несколько вариантов оформления прощения долга:

| Варианты | Как оформить | Недостаток |

| Прощеный долг ─ это подарок | Договором дарения: учредитель выступает дарителем, а компания─ одаряемым. | Не подходит для ситуации, когда учредителем является компания — ст. 575 ГК РФ запрещает дарение между юридическими лицами. |

| Отказ кредитора от права требования денежных средств у заемщика | Дополнительным соглашением к договору займа нужно предусмотреть, что обе стороны договора займа согласны оставить у заемщика переданные средства навсегда. | Возникает противоречие с нормой о возвратности займов. |

| Прощение долга оформить отдельным договором | Договором прощения займа. | Явные противоречия с гражданским законодательством отсутствуют. |

Наиболее подходящим вариантом является оформление договора прощения займа.

Учитывая, что законодательством не установлено, каким документом оформляется прощение долга, эту операцию можно оформить по выбору сторон (ст. 407 ГК РФ, ст. 415 ГК РФ, п. 1 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ):

- договором или соглашением о прощении займа;

- уведомлением о прощении долга, составленным кредитором и направленным должнику.

Кроме того, нужно оформить решение учредителя, по которому средства передаются компании для увеличения чистых активов.

Доходы в виде прощеного долга отразите в качестве прочих доходов в том отчетном периоде, в котором подписано (получено) уведомление (соглашение, договор) о прощении долга (п. 16 ПБУ 9/99 «Доходы от организации», утв. Приказом Минфина РФ 06.05.1999 N 32н).

По вопросу налогообложения прощеного займа есть 2 точки зрения:

- Сумма прощеного займа учредителем — это безвозмездно полученное имущество. При расчете налога на прибыль она не учитывается в доходах, если УК получающей стороны состоит более чем на 50% из вклада учредителя на момент заключения договора займа (Письма Минфина РФ от 30.09.2013 N 03-03-06/1/40367, от 21.10.2010 N 03-03-06/1/656, от 31.01.2011 N 03-03-06/1/45, пп. 11 п. 1 ст. 251 НК РФ). Если же доля учредителя ─ 50 % и менее, прощенный заем включается в доходы (пп. 8 п. 2 ст. 250 НК РФ).

- Прощение долга по договору займа по нормам ГК РФ признается способом прекращения обязательств (ст. 407 ГК РФ и 415 ГК РФ). Поэтому считать сумму прощеного займа безвозмездно полученным имуществом нельзя (ст. 572 ГК РФ). Для целей налогообложения такая операция рассматривается как списание кредиторской задолженности, которая включается во внереализационные доходы без всяких исключений (п. 18 ст. 250 НК РФ).

Компания самостоятельно принимает решение, какой из изложенных позиций следовать. При возникновении споров с налоговыми органами по данному вопросу работает норма п. 7 ст. 3 НК РФ (все неясности законодательства толкуются в пользу налогоплательщика).

Начисленные по займу проценты необходимо учесть при налогообложении прибыли вне зависимости от доли учредителя в уставном капитале компании:

| Порядок налогового учета процентов по прощеному займу | Основание | Примечание |

| Включите проценты во внереализационные доходы (как списанную кредиторскую задолженность) и учтите при расчете налога на прибыль | п. 18 ст. 250 НК РФ Письма Минфина РФ от 14.01.2011 N 03-03-06/1/11, от 30.09.2013 N 03-03-06/1/40367. | По мнению чиновников, проценты не признаются безвозмездно полученным имуществом, так как компании (заемщику) они не передавались. В такой ситуации нельзя применять пп. 11 п. 1 ст. 251 НК РФ. |

Если учредитель выдал компании беспроцентный заем, то необходимо учесть еще несколько нюансов.

Возникает ли материальная выгода при получении беспроцентного займа?

По договору беспроцентного займа компания-заемщик получает определенную экономическую выгоду. Данные средства не подпадают под определение «налогооблагаемая база» (п. 10 ст. 251 НК РФ), поскольку порядок определения материальной выгоды и ее оценки при получении беспроцентного займа гл. 25 НК РФ не установлен (Письмо Минфина РФ от 09.02.2015 N 03-03-06/1/5149, Письмо УФНС по г. Москве от 21.12.2011 N 16-15/123400@).

Является ли получение/выдача беспроцентного займа контролируемой сделкой?

Сделки по предоставлению беспроцентного займа между взаимозависимыми лицами могут признаваться контролируемыми. Подробно В чем разница между займом учредителя и финансовой помощью?

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Прощение займа сотрудникуЗдравствуйте. Мы хотим простить целевой займ на обучение сотруднику .

- Прощение беспроцентного займа работникуДобрый день! Работнику был выдан беспроцентный займ в размере 100.

- Прощение долга по договору займа для погашения убытковВ компании (УСН доходы) 2 учредителя. Учредитель (10% в УК).

- УСН 15%, прощение инвестиционного займа у заемщика в 1СДобрый день. Какими документами и в какой последовательности в 1С.

Карточка публикации

(8 оценок, среднее: 5,00 из 5)

Все комментарии (2)

Здравствуйте!

Спасибо за обстоятельный ответ. Я думаю, что он пригодится и другим бухгалтерам.

Успехов в дальнейшем развитии.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Учредитель (физическое лицо) предоставлял в течение 2 лет организации беспроцентные займы (по мере надобности). Заемщик долг не выплачивал. Сейчас займодавец готов простить долг. Доля учредителя (займодавца) в уставном капитале организации составляет 25%.

Следует ли сумму прощенного долга включать в состав доходов при исчислении налога, уплачиваемого в связи с применением УСН с объектом "доходы"?

Рассмотрев вопрос, мы пришли к следующему выводу:

Доходы в виде денежных средств, полученных организацией по договору займа в случае, если обязательство по договору займа было прекращено прощением долга, учитываются в составе доходов при определении налоговой базы по налогу, уплачиваемому в связи с применением УСН.

Обоснование вывода:

В соответствии со ст. 415 ГК РФ прощение долга - это такой способ прекращения обязательства, при котором кредитор освобождает должника от лежащих на нем обязанностей. Допускается прощение долга при условии, что это не нарушает прав других лиц в отношении имущества кредитора.

Другими словами, в результате прощения долга возникает ситуация, когда должник сохраняет за собой все полученное по сделке при отсутствии какого бы то ни было встречного предоставления в адрес кредитора.

Как показывает практика, прощение долга может быть оформлено как заключением соответствующего соглашения (или договора) (двухсторонняя сделка), так и направлением должнику (заемщику) уведомления о прощении долга (односторонняя сделка). Но при любых обстоятельствах в соглашении (договоре) или в уведомлении, направляемом заемщику, должно быть четко указано, какой долг прощается, из какого обязательства он возник, а также должна быть приведена сумма прощаемого долга.

Для целей налогообложения прибыли имущество (в том числе и денежные средства) или имущественные права, если их получение не связано с возникновением у получателя обязанности передать имущество (имущественные права) передающему лицу (выполнить для передающего лица работы, оказать передающему лицу услуги), считаются полученными безвозмездно (п. 2 ст. 248 НК РФ).

Так, в письмах Минфина России от 25.10.2010 N 03-03-06/1/657, от 21.01.2009 N 03-03-06/1/27, от 10.01.2008 N 03-03-06/1/1 разъяснено, что средства, полученные по договору займа и остающиеся в распоряжении организации в результате соглашения с заимодавцем о прощении долга, следует рассматривать как безвозмездно полученные.

Поскольку заемщик находится на упрощенной системе налогообложения, то налоговый учет прощеных сумм следует осуществлять в соответствии с нормами гл. 26.2 НК РФ "Упрощенная система налогообложения".

Согласно ст. 346.15 НК РФ организации, применяющие УСН, при определении объекта налогообложения учитывают следующие доходы:

- доходы от реализации, определяемые в соответствии со ст. 249 НК РФ;

- внереализационные доходы, определяемые в соответствии со ст. 250 НК РФ.

При определении объекта налогообложения не учитываются доходы, указанные в ст. 251 НК РФ (пп. 1 п. 1.1 ст. 346.15 НК РФ).

Согласно п. 8 ст. 250 НК РФ доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав признаются внереализационными доходами налогоплательщика на дату заключения соглашения о прощении долга, за исключением случаев, указанных в ст. 251 НК РФ.

Таким образом, денежные средства, ранее полученные по договору займа и остающиеся в распоряжении организации в результате соглашения с заимодавцем о прощении долга, рассматриваются в качестве безвозмездно полученных.

При этом пп. 11 п. 1 ст. 251 НК РФ предусмотрено, что при налогообложении не учитываются доходы в виде имущества, которое получено организацией безвозмездно от физического лица, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50% состоит из вклада (доли) этого физического лица. Данная норма в равной степени применима и к организациям, применяющим упрощенную систему налогообложения. Данный вывод подтверждается письмом УФНС по г. Москве от 05.04.2005 N 18-11/3/22568.

Поэтому, если доля учредителя, который прощает обществу заем, составляет более 50% уставного капитала, то налогооблагаемого дохода при заключении соглашения о прощении долга у общества не возникает (письма Минфина России от 06.03.2009 N 03-03-06/1/112, от 02.04.2008 N 03-03-06/1/252). В противном случае с дохода в виде суммы прощенного долга обществу необходимо уплатить налог.

Учитывая, что в анализируемом случае заем выдан физическим лицом, являющимся учредителем Вашей организации, доля которого в уставном капитале составляет 25%, освобождение от налогообложения суммы прощенного долга НК РФ не предусмотрено.

В соответствии с п. 1 ст. 346.20 НК РФ доходы в виде прощенного займа будут облагаться налогом, уплачиваемым в связи с применением УСН, по ставке 6%.

К сведению:

Пунктом 1 ст. 63 ГК РФ предусмотрена обязанность ликвидируемого общества письменно уведомить кредиторов о ликвидации юридического лица. Учитывая, что в соответствии с п. 2 ст. 63 ГК РФ промежуточный ликвидационный баланс должен содержать сведения о составе имущества ликвидируемого юридического лица, перечне предъявленных кредиторами требований, а также о результатах их рассмотрения, ликвидационная комиссия может составить ликвидационный баланс только после завершения расчетов с кредиторами.

Суммы кредиторской задолженности, списываемые в связи с ликвидацией организации-кредитора, подлежат включению в состав внереализационных доходов на основании п. 18 ст. 250 НК РФ (письмо Минфина России от 01.10.2009 N 03-03-06/1/636).

Федеральный арбитражный суд Центрального округа в постановлении от 02.11.2010 N А35-2873/2010 указал, что кредиторская задолженность перед учредителем, погашенная путем прощения долга, отражается в промежуточном ликвидационном балансе.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Мойтак Татьяна

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор Мельникова Елена

11 августа 2011 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Для компаний, применяющих УСН, стоимость безвозмездно полученного имущества учитывается по правилам Налогового кодекса. В частности, если имущество получено от учредителя, то для того, чтобы решить вопрос об обложении стоимости этого имущества налогом, требуется учитывать величину доли участника в уставном капитале. Важна также цель передачи имущества.

Из письма в редакцию

В налоговой утверждают, что если участник Общества оказал по договору временную финансовую помощь своему предприятию, который на УСН (доходы), путем перечисления денежных средств на расчетный счет, то: если в Обществе один участник, то эта помощь не считается выручкой, а если на предприятии два участника, то эта помощь считается выручкой, и с этой суммы предприятие обязано заплатить налог. На основании какого закона мы должны это сделать?

Мнение эксперта

В доходы для целей налогообложения единым налогом при УСН не надо включать стоимость безвозмездно полученного имущества в случаях, когда выполняется любое из следующих условий (подп. 3.4, 11 п. 1 ст. 251, подп. 1 п. 1.1 ст. 346.15 НК РФ):

1) имущество (в т. ч. ОС, МПЗ или деньги) получено:

- или от участника, доля которого в уставном капитале организации более 50% (Письмо Минфина от 17 апреля 2015 г. № 03-11-06/2/21943). Если из двоих участников один владел бы 51% уставного капитала, а другой – 49%, и если оба оказали обществу финансовую помощь, то взнос первого налогом не облагается, а второго - облагается;

- или от компании, в уставном капитале которой ваша организация владеет долей, составляющей более 50%. Эта компания не должна быть зарегистрирована в офшорной зоне (Письмо Минфина от 14 марта 2016 г. № 03-03-06/1/13924). Полученное имущество (кроме денег) не должно передаваться третьим лицам (в том числе в аренду, доверительное управление или в безвозмездное пользование) в течение года со дня его получения (Письма Минфина от 18 октября 2010 г. № 03-03-06/1/650, от 9 февраля 2006 г. № 03-03-04/1/100);

2) любое имущество (в т. ч. ОС, МПЗ или деньги) получено от участника организации и есть документ (например, решение общего собрания участников), в котором сказано, что цель передачи имущества - увеличение чистых активов организации (Письмо Минфина от 8 декабря 2015 г. № 03-03-06/1/71620). При этом величина доли участника в уставном капитале организации значения не имеет.

В других ситуациях (в т. ч. когда имущество получено от лица, не являющегося участником вашей организации) на дату получения имущества в доходы надо включить большую из сумм (п. 8 ст. 250, п. 1 ст. 346.15 НК РФ):

- или подтвержденную документом передающей стороны стоимость (остаточную стоимость) имущества по данным ее налогового учета;

- или рыночную стоимость имущества. Ее можно подтвердить справкой, составленной самой организацией на основе доступной информации о ценах на такое же имущество (например, из СМИ).

Если учредитель, владеющий долей в уставном капитале ООО более 50%, в качестве финансовой помощи перечислил или внес в кассу деньги, которые не нужно возвращать, сделайте такую проводку:

Дебет 51 (50) Кредит 83 — получена финансовая помощь от учредителя.

Если учредитель предоставил финансовую помощь в виде беспроцентного займа, отразите его получение и последующий возврат проводками:

Дебет 51 (50) Кредит 66 — получен заем от учредителя;

Дебет 66 Кредит 51 — перечислены деньги учредителю в погашение займа.

Кроме того, имущество или деньги, полученные по договору займа, в налоговых доходах при УСН не учитываются (подп. 1 п. 1.1 ст. 346.15, подп. 10 п. 1 ст. 251 НК РФ). В книге учета доходов и расходов полученные суммы не отражаются. При возврате долга налоговых расходов тоже не возникает, поскольку они не поименованы в закрытом перечне затрат «упрощенца» (п. 1 ст. 346.16 НК РФ).

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Читайте также: