Расходы на реконструкцию на усн

Опубликовано: 03.05.2024

В налоговом учете расходы на реконструкцию здания являются самостоятельным видом расходов. Они никак не связаны с ранее учтенными затратами на его приобретение.

Компания на УСН может столкнуться с необходимостью реконструкции здания. При этом порядок учета расходов на нее для целей налогообложения имеет некоторые нюансы.

Реконструкция или ремонт?

Для правильного включения расходов в расчет «упрощенного» налога важно определить, что было сделано со зданием — реконструкция или ремонт. В Налоговом кодексе нет четкого определения реконструкции здания. Он указывает, что реконструкцией является переустройство существующих объектов основных средств (ОС), связанное с совершенствованием производства, повышением его технико-экономических показателей. Такие действия выполняют по проекту в целях увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции 1 . Финансовое ведомство считает, что для целей налогообложения следует руководствоваться именно этим определением, а для более детальной конкретизации понятия необходимо обращаться в Минрегион России 2 . Мы же обратимся к Градостроительному кодексу.

Градостроительный кодекс Российской Федерации Статья 1

14) реконструкция объектов капитального строительства (за исключением линейных объектов) — изменение параметров объекта капитального строительства, его частей (высоты, количества этажей, площади, объема), в том числе надстройка, перестройка, расширение объекта капитального строительства, а также замена и (или) восстановление несущих строительных конструкций объекта капитального строительства, за исключением замены отдельных элементов таких конструкций на аналогичные или иные улучшающие показатели таких конструкций элементы и (или) восстановления указанных элементов;

Как правило, объекты капитального строительства реконструируют на основании специального разрешения 3 . По окончании работ документы подают на государственную регистрацию прав на объект недвижимости 4 .

Определение ремонта в Налоговом кодексе отсутствует. Исходя из разъяснений чиновников ремонт представляет собой поддержание ОС в рабочем состоянии либо восстановление первоначальных эксплуатационных качеств объектов 5 .

Таким образом, реконструкция и ремонт представляют собой два разных вида выполнения работ. Следовательно, отличается и порядок отражения расходов на них в налоговом учете.

Отражаем в налоговом учете

В налоговом учете расходы на реконструкцию ОС являются самостоятельным видом расходов, никак не связанным с ранее учтенными затратами на приобретение этих объектов 6 . Для включения затрат на реконструкцию в расчет «упрощенного» налога необходимо выполнение следующих условий:

- объект введен в эксплуатацию 7 ;

- ОС используются в предпринимательской деятельности 8 ;

- затраты на реконструкцию оплачены 9 ;

- документально подтвержден факт подачи документов на государственную регистрацию ОС, права на которые подлежат такой регистрации 10 .

Расходы на реконструкцию здания за отчетные периоды (квартал, полугодие и девять месяцев) принимаются к учету равными долями в течение налогового периода (года) 11 . При этом Минфин России уточняет, что затраты на реконструкцию следует учитывать равномерно по мере оплаты в течение того налогового периода, когда работы закончены и реконструированный объект введен в эксплуатацию 12 .

Также отметим, что затраты на приобретение ОС отражаются в последнее число отчетного (налогового) периода в размере уплаченных сумм 13 . Поэтому при рассрочках платежей расходы фирмы на реконструкцию объекта недвижимости могут быть признаны для целей расчета «упрощенного» налога в течение нескольких налоговых периодов. То есть, «упрощенцу» не нужно ждать, пока объект будет полностью оплачен 14 .

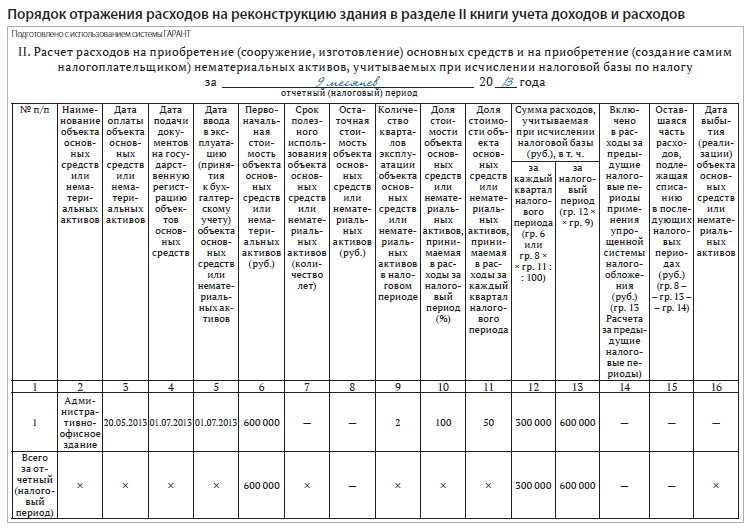

Заполняем книгу учета доходов и расходов

Расходы на реконструкцию здания отражают в разделе II книги учета доходов и расходов 15 . Рассмотрим на примере.

Пример

ООО «Актив» реконструировало свое офисное здание силами сторонней организации. При этом:

- здание приобретено в период применения УСН;

- начало реконструкции — 01.02.2013;

- сумма затрат на реконструкцию — 600 000 руб.;

- оплата затрат на реконструкцию — 20.05.2013;

- начало использования реконструированного здания — 01.07.2013;

документы на государственную регистрацию прав на объект недвижимости поданы 01.07.2013.

В графе 1 указывают порядковый номер операции 16 .

В графе 2 вписывают наименование ОС в соответствии с техническим паспортом, инвентарными карточками и иными документами 17 . Для избежания путаницы советуем указать, что речь идет именно о реконструкции объекта.

В графу 3 заносят дату оплаты расходов на реконструкцию 18 .

В графе 4 указывают дату подачи документов на госрегистрацию прав на объект недвижимости 19 . Подтверждением получения документов на госрегистрацию является соответствующая расписка 20 .

В графе 5 отражают дату ввода объекта в эксплуатацию после его реконструкции 21 .

Графу 6 заполняют по ОС, приобретенным (созданным) при применении УСН. Здесь показывают расходы на реконструкцию объекта. Отражают их в том отчетном (налоговом) периоде, в котором произошло последним по времени одно из следующих событий 22 :

- ввод объекта в эксплуатацию;

- подача документов на госрегистрацию прав на объект;

- оплата (завершение оплаты) расходов на реконструкцию объекта.

В графе 7 указывают срок полезного использования ОС. По объектам, приобретенным (созданным) и введенным в эксплуатацию (принятым к бухгалтерскому учету) в период применения «упрощенки», данная графа не заполняется 23 . Напомним, что фирма вправе после реконструкции увеличить срок полезного использования объекта (в пределах сроков, установленных для данной амортизационной группы) 24 .

Графу 8 заполняют по ОС, приобретенным (созданным) до перехода на УСН 25 . Расходы отражают в том же порядке, что и в графе 6 данного раздела.

В графе 9 указывают количество кварталов эксплуатации объекта в налоговом периоде 26 .

В графе 10 отражают долю стоимости ОС, принимаемую в расходы за налоговый период 27 . При реконструкции — это 100% 28 .

В графе 11 показывают долю стоимости объекта, принимаемую в расходы в каждом квартале (гр. 10 : гр. 9). Значение данного показателя округляют до второго знака после запятой 29 .

В графе 12 отражают сумму затрат на реконструкцию ОС, включаемую в состав учитываемых расходов за каждый квартал налогового периода 30 :

- по объектам, приобретенным (созданным) и введенным в эксплуатацию при применении УСН — (гр. 6 x гр. 11) : 100;

- по объектам, приобретенным (созданным) до перехода на УСН — (гр. 8 x гр. 11) : 100.

Сумму расходов, относящуюся к каждому кварталу, также отражают в последнее число отчетного (налогового) периода в графе 5 раздела I книги учета доходов и расходов.

В графе 13 показывают сумму учитываемых расходов на реконструкцию за весь налоговый период 31 .

Графы 14 и 15 в данном случае не заполняют, т. к. указанные расходы учитываются полностью в течение налогового периода 32 .

Сноски:

1 п. 4 ст. 346.16, абз. 3 п. 2 ст. 257 НК РФ

2 письмо Минфина России от 15.02.2012 № 03-03-06/1/87

3 п. 2 ст. 51 ГрК РФ

4 ст. 131 ГК РФ; Федеральный закон от 21.07.1997 № 122-ФЗ

5 письма Минфина России от 13.12.2010 № 03-03-06/1/772, от 14.10.2010 № 03-03-06/1/647

6 подп. 1 п. 1 ст. 346.16 НК РФ

7 подп. 1 п. 3 ст. 346.16 НК РФ

8, 9, 13 подп. 4 п. 2 ст. 346.17 НК РФ

10 абз. 12 п. 3 ст. 346.16 НК РФ

11 абз. 8 п. 3 ст. 346.16, ст. 346.19 НК РФ

12 письма Минфина России от 20.04.2010 № 03-11-06/2/62, от 28.01.2008 № 03-11-04/2/14, от 20.08.2007 № 03-11-04/2/205

14 письма Минфина России от 03.04.2012 № 03-11-11/115, от 12.01.2010 № 03-11-06/2/01

15 утв. приказом Минфина России от 22.10.2012 № 135н

16 п. 3.5 Порядка заполнения книги учета доходов и расходов, утв. приказом Минфина России от 22.10.2012 № 135н (далее — Порядок)

17 п. 3.6 Порядка

18 п. 3.7 Порядка

19 п. 3.8 Порядка

20 п. 6 ст. 16 Федерального закона от 21.07.1997 № 122-ФЗ; Приложение 1 к приказу Минюста России от 01.07.2002 № 184

21 п. 3.9 Порядка

22 абз. 4 п. 3.10 Порядка

23 п. 3.11 Порядка

24 абз. 2 п. 1 ст. 258 НК РФ

25 п. 3.12 Порядка

26 п. 3.13 Порядка

27 п. 3.14 Порядка

28, 32 подп. 1 п. 3, абз. 8 п. 3 ст. 346.16 НК РФ

29 п. 3.15 Порядка

30 п. 3.16 Порядка

31 п. 3.17 Порядка

- Документы покупки

- Покупка нового или не требующего вложений объекта

- Покупка ОС, требующего доработки

- Документация при принятии к учету

- Продажа недвижимости на УСН: торопиться надо медленно

- Продажа ОС физическому лицу

Стоимость таких объектов, как здания, склады, офисы — немаленькая и, в дальнейшем, если возникнет желание продать ОС, можно столкнуться с неожиданными затратами, ведь учет основных средств на упрощенной системе обладает рядом особенностей и лучше узнать о них до приобретения недвижимости.

Документы покупки

Главный документ – это договор. Цена, момент перехода права собственности, состояние и составляющие (если речь о комплексе помещений) — все будет прописано в нем. Если организация покупает ОС в рассрочку, то, возможно, оно будет передано ей в собственность, но при этом останется в залоге у продавца до полного расчета.

Договором может быть предусмотрено, что право на владение переходит только после оплаты всей суммы и процентов (если есть). Чаще всего это условие действует при лизинге (фактически особый вид аренды с правом выкупа). Условия лизинга могут предусматривать как учет на балансе лизингодателя, так и лизингополучателя, от этого зависит бухгалтерский и налоговый учет.

Если для продавца объект является:

- основным средством, то он составляет акт ОС-1а в одном экземпляре, который оставляет себе и накладную ТОРГ-12 в двух экземплярах;

- товаром, то составляется только ТОРГ-12.

Кстати! Форма ОС-1а может составляться в двух экземплярах и подписываться в качестве передаточного документа между продавцом и покупателем. В некоторых случаях покупатель учитывает срок использования, указанный продавцом для целей собственного учета.

Дополнительно предоставляются продавцом:

- Технический план.

- Кадастровый паспорт.

- Выписка из ЕГРН (реестр недвижимости) – обратите внимание на отсутствие упоминаний об обременении в ней.

- Акты о передаче водяных и электрических счетчиков. В них указывают номер счетчика и его показания на дату передачи объекта, чтобы не пришлось оплачивать чужие коммунальные долги.

- Акт разграничения балансовой принадлежности электросетей – необходим, чтобы определить, откуда начинается ответственность за состояние сетей и оборудования абонента.

- Заключение экспертизы о состоянии недвижимости и соответствия ее противопожарным и санитарным нормам. Не обязательно, если у сторон нет разногласий по этому поводу, то данные о состоянии просто указываются в тексте договора.

- Другие технические и регистрационные документы.

Для заключения сделки и регистрации понадобятся:

- Документы, подтверждающие оплату, если момент перехода права собственности зависит от нее.

- Решение собрания участников (единственного участника) об одобрении сделки. Причем такое решение обычно просят, даже если сделка не является крупной, для перестраховки. Либо стоит запастись доказательствами, подтверждающими, что сделка не относится к крупным и не требует отдельного решения. Как правило, это еще сложнее.

- Договор и акт передачи.

- Документы представителей. Если от лица организации действует руководитель, то ничего не нужно, кроме паспорта. Если другой сотрудник, то необходима доверенность.

Итак, купля-продажа состоялась, и организация стала обладателем недвижимости. Дальнейшие действия зависят от готовности ее к использованию.

Покупка нового или не требующего вложений объекта

«Въезжай и живи» — коммуникации присутствуют, состояние помещения хорошее. В этом случае можно сразу ввести объект в эксплуатацию.

В БУ это делается двумя проводками:

- Д 08 К 60- получено ОС от поставщика

- Д 01 К 08 – ОС введено в работу

Обратите внимание! Ввод в эксплуатацию в бухучете недвижимости производится независимо от даты регистрации права на них (п. 52 Методических указаний, утвержденных приказом №91н от 13.10.03 г.). ОС, находящиеся в процессе регистрации, отражаются на счете 01 обособленно.

Даже при покупке нового здания не избежать трат: государственная пошлина, экспертные услуги. Возможно, для принятия и оформления объекта пришлось привлекать собственных работников, направлять их в командировку. Поэтому редкий случай, когда цена по договору купли-продажи и первоначальная стоимость совпадают.

В отличие от бухгалтерского, для налогового учета первостепенно получение официального документа о праве собственности. Уменьшение налогооблагаемой базы на затраты начинается после регистрации (п. 4 ст. 346.16 НК и п.1 ст. 256 НК). Причем имеет значение момент приобретения, если до упрощенной организация применяла иную систему и именно тогда было куплено ОС. Возможны несколько ситуаций перехода на УСН:

-

С общей системы (ОСНО). Расчет первоначальной стоимости: разница между стоимостью приобретения и начисленной по правилам ОСНО амортизации за время действия общей системы. Период списания: СПИ до 3-х лет — в первый год применения упрощенки. Свыше 3-х, но меньше 15-ти – 3 года, по системе: первый год — 50%, второй — 30%, третий — 20%. СПИ больше 15 лет — списание растягивается на 10 лет.

Важно! Определить группу амортизации и СПИ поможет Постановление Правительства РФ №1 от 01.01.2002.

Учитывая, что у зданий и вообще капитальной недвижимости большой срок службы, то, скорее всего, он составит более 15 лет. Правда, если вы купили не новое здание, есть шанс уменьшить СПИ. В этом случае ОС включается в амортизационную группу, которую использовал продавец (п. 12 ст. 258 НК РФ), а покупатель вправе установить внутренней учетной политикой, что СПИ для бывших в употреблении основных средств определяется с учетом срока пользования у продавца.

Пример: Фирма приобрела здание. СПИ составил 30 лет, здание находилось в эксплуатации 12 лет. Компания решила продать объект недвижимости. Новый владелец вправе установить в учете СПИ, равный 18 годам (30-12=18).

Во всех случаях списание происходит равными долями в каждом отчетном периоде, т.е. квартале, с учетом суммы, приходящейся на данный налоговый период (год), а не ежемесячно.

Пример 1. Компания купила склад 10 сентября 2019 года, ценой 900 000 рублей, находясь на УСН «Д-Р». В НУ она списывает стоимость ОС следующим образом: в 3 квартале 30 сентября 2019 года — 900000/2=450000, делим на два, потому что до конца года остается два отчетных периода. В 4 квартале 31 декабря 2019 — еще 450000.

Пример 2. Фирма приобретает офисное здание ценой 15 млн рублей и амортизирует его какое-то время, находясь на ЕНВД. С 1 января 2020 переходит на УСН. Первоначальная стоимость для учета на упрощенной системе составит 13 млн рублей, СПИ – 30 лет. Начиная с 1 января 2020 года, т.к. СПИ превышает 15 лет, списываться в УСН затраты будут таким образом: 3 млн/10=300000 в год (потому что списание займет 10 лет), соответственно 300000/4= 75000 в квартал.

Обратите внимание! Списываются расходы в пределах фактически оплаченных сумм. Если применяется рассрочка платежа, то надо учитывать только оплаченную часть.

Как видите, эта система не похожа на обычную амортизацию при ОСНО и несколько сложнее.

Покупка ОС, требующего доработки

В случае если объект требует доработки – ремонта, монтажа коммуникаций (водопровод, канализация, электросеть и т.п.) без чего невозможно его нормальное использование по предназначению, то все расходы по доведению здания или помещения до пригодного вида собираются на счете 08. При этом можно:

- Нанять стороннюю организацию. Д 08 К 60,76 – отражен затраты на подрядчиков.

- Выполнить работы собственными силами. Д 08 К 10 – списаны использованные материалы, Д 08 К 70 и Д 08 К 69 – отражена зарплата рабочих, задействованных в работах, и отчисления с нее, Д 08 К 23,25,26 – показаны расходы вспомогательных производств и управления.

Аккумулировав затраты на 08 счете, вы получаете фактически первоначальную стоимость, которую затем переносите на 01 счет для введения объекта в эксплуатацию. Заметьте, при принятии ОС к учету на 01 счете не имеет значения фактическое использование, главное – готовность к работе.

Если несвоевременно отразить перевод в эксплуатацию, можно навлечь на себя проблемы:

- Занижение базы по налогу на имущество. Ранее упрощенцы освобождались от уплаты этого налога, но с 2015 года и они попали под раздачу. Правда изменения коснулись только тех, кто владеет недвижимостью определенного вида, с утвержденной местными властями кадастровой стоимостью. Подробнее в ст. 378.2 НК РФ.

- Искажение остаточной стоимости, влияющей на право применения УСН. Лимит составляет 150 млн в 2019 году, при превышении этого значения организация теряет право на упрощенную систему.

- Неправильное отражение финансового состояния и активов компании. Отсутствие амортизации в БУ искажает реальную картину прибылей и убытков и может повлиять на принятие решений собственниками и распределение дивидендов.

- Издать приказ о переводе ОС на консервацию с указанием периода и сопутствующих мероприятий (например, обесточивание здания, перекрытие воды, опечатывание помещений, вынос оборудования и прочее).

- Составить акт. Форма утверждается организацией самостоятельно. В нем перечисляются не только проведенные работы, но и затраты на них, а также указывается конкретная дата перевода объекта в новый статус.

Важно! Перечень затрат по УСН закрытый и определен в статье 346.16 НК. Поскольку в нем отсутствуют расходы на консервацию и последующие обслуживание подобных объектов, то они не включаются в расходы на УСН.

В БУ такие ОС не амортизируются, если срок их «спячки» более трех месяцев. Естественно на это время приостанавливается и списание в НУ. Налогом на имущество в общем случае они продолжают облагаться, разве что местное законодательство даст освобождение от налогообложения.

Аналогичное правило действует для модернизируемых или реконструируемых ОС (конечно, если при этом они никак не используются). Только срок их временного выбытия из строя должен быть уже не 3, а 12 месяцев.

Документация при принятии к учету

На каждый объект заводится карточка ОС-6 (для группы объектов ОС-6а), в ней отражается ключевая информация. Применение этих форм не обязательно, можно разработать и свой вариант, главное, чтобы он содержал все необходимые данные.

Малые предприятия могут использовать не карточки, а книгу учета (унифицированная ОС-6б, допускается собственная форма). Сведения для заполнения берутся из полученной при покупке документации. В период владения заполняются данные о проведенных ремонтах, а также модернизации, реконструкции и списании.

Для ввода в эксплуатацию назначается приказом комиссия и составляется акт.

Продажа недвижимости на УСН: торопиться надо медленно

Почему не стоит спешить с продажей купленного объекта, если компания работает на УСН? Дело в особом способе учета расходов, связанных с приобретением ОС. С одной стороны, он дает возможность более быстрого списания затрат, с другой – ограничивает в сроках выгодной продажи.

Представьте, что было куплено здание в 2019 году ценой в несколько десятков миллионов и успешно списаны все затраты по нему. Так вот, если в 2020 вы решите вдруг его продать, то придется пересчитать налоговую базу 2019-го. По итогу — доплата единого налога и пени. Учитывая многомиллионную цену, выйдет значительная сумма. А еще нужно уплатить налог с продажи (со всей продажной стоимости).

Несправедливо, но это страховка государства от недобросовестных налогоплательщиков. Ведь скоростное списание расходов — своего рода льгота, как амортизационная премия на ОСНО. Если основное средство продано ранее трех лет с момента учета расходов на приобретение (для ОС с СПИ более 15 лет – до истечения 10 лет), то за весь период включения в базу по УСН затрат придется произвести перерасчет. Такое правило установлено кодексом – п. п. 3, пункта 3 статьи 346.16 НК РФ.

Продажа ОС физическому лицу

Организация продает объект, а покупателем выступает частное лицо. В такой ситуации появляется одна трудность: независимо от того как физик оплатит покупку (наличными или через банк) пробивается чек онлайн-кассы. Организация, не использующая кассу, вынуждена ради одной операции ее приобрести.

Обратите внимание! Даже если по распоряжению физического лица оплату произвести на расчетный счет другой организации, то обязанность по использованию кассы сохраняется, ведь покупателем все равно остается физик.

Несколько выходов все же есть:

- Перепродать недвижимость другой компании, которая владеет кассой, она уже от своего имени проведет сделку. Но это процесс трудоемкий и, вероятно, выльется для физика в дополнительные расходы.

- Физическое лицо регистрируется в качестве ИП и покупает здание уже в статусе предпринимателя, тогда при безналичном перечислении средств касса не нужна. Затраты тоже будут, но небольшие, хотя и здесь понадобится подготовка документов, сдача отчетов. После этого ИП снимается с регистрации.

Подобный ход, правда, может вызвать вопросы инспекции, к тому же ФНС считает, что раз приобретение оплачено со счёта ИП, то оно предназначено для предпринимательской деятельности. Это несмотря на право предпринимателя оплачивать любые покупки, в том числе и личные со счёта.

- Арендовать онлайн-кассу (не запрещается) и провести сделку. Здесь тоже будут расходы – фискальный накопитель покупается на определенный срок и его невозможно перепрограммировать для работы другой организации. Стоимость накопителя начинается примерно от 7 тысяч (самые дешевые, все зависит еще и от модели кассы). Но это самый экономичный и разумный вариант.

Если вы собираетесь купить недвижимость для дальнейшей перепродажи, то для вашей компании она является товаром. Нужно учитывать ее на счете 41. Ошибку в этой операции иногда совершают начинающие бухгалтера. При оформлении сделки в отношении товара действуют обычные правила продажи. Если покупатель захочет получить акт ОС-1, укажите ему на то, что для вас объект не относится к ОС. Конечно, это прямо прописывается в договоре – совершается продажа основного средства или товара.

Объект недвижимости может быть или основным средством или товаром.

Если организация, применяющая упрощенную систему налогообложения (УСН) приобрела объект недвижимости и не эксплуатировала его, а затем продала, то данный объект следует учитывать как товар.

В таком случае расходы для целей налогообложения будут приняты в момент реализации товара. При этом расходы на его реконструкцию и модернизацию признать не удастся, ведь учесть в расходах можно только покупную стоимость объекта и расходы, квалифицируемые как материальные, а также расходы по хранению, обслуживанию и транспортировке товаров.

Если же объект недвижимости начал использоваться в производственных или управленческих целях либо был сдан в аренду, то он признается введенным в эксплуатацию основным средством.

Если приобретенные объекты недвижимости до их реализации используются налогоплательщиками для осуществления предпринимательской деятельности, в том числе путем передачи объектов недвижимости в аренду, то для целей налогообложения эти объекты относятся к объектам основных средств (Письма Минфина России от 01.02.2008 №03-11-04/2/25).

Расходы для целей налогообложения налогоплательщик вправе учесть в налоговом периоде ввода в эксплуатацию основного средства. При этом в состав расходов можно включить его первоначальную стоимость, затраты на реконструкцию, ремонт, текущие расходы.

Однако если объекты недвижимости, приобретенные при применении УСН, введенные в эксплуатацию и учтенные в расходах, будут реализованы раньше чем через 10 лет, то организация обязана сделать пересчет налоговой базы и доначислить единый налог и пени за весь период использования с учетом амортизации.

Отметим также, что при применении УСН можно учесть расходы, включенные в строго ограниченный перечень.

-

Учет расходов на реконструкцию объекта недвижимости

Согласно п. 4 статьи 346.16 Налогового кодекса (НК) организации, применяющие УСН, расходы на реконструкцию и модернизацию определяют с учетом положений п. 2 статьи 257 НК.

Первоначальная стоимость основных средств изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям.

А. К работам по достройке, дооборудованию, модернизации относятся работы, вызванные изменением технологического или служебного назначения оборудования, здания, сооружения или иного объекта амортизируемых основных средств, повышенными нагрузками и (или) другими новыми качествами.

Б, Реконструкция включает переустройство существующих объектов основных средств, связанное с совершенствованием производства и повышением его технико-экономических показателей и осуществляемое по проекту реконструкции основных средств в целях увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции.

В. К техническому перевооружению относится комплекс мероприятий по повышению технико-экономических показателей основных средств или их отдельных частей на основе внедрения передовой техники и технологии, механизации и автоматизации производства, модернизации и замены морально устаревшего и физически изношенного оборудования новым, более производительным.

Предприятия, применяющие УСН, учитывают расходы на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств согласно пп. 1 п. 1 статьи 346.16 НК.

-

Порядок и особенности учета расходов

В соответствии с п. 3 статьи 346.16 НК расходы принимаются в следующем порядке.

В отношении расходов на приобретение (сооружение, изготовление) основных средств в период применения УСН, а также расходов на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств, произведенных в указанном периоде, - с момента ввода этих основных средств в эксплуатацию. Аналогичное мнение высказано финансистами в Письме от 28.01.2008 №03-11-04/2/14. Кроме того, необходимо произвести оплату соответствующих работ.

В случае необходимости государственной регистрации прав на достроенный (модернизированный, переустроенный и т.п.) объект основных средств обязательным условием признания вышеназванных расходов является подача документов на государственную регистрацию прав на указанный объект основных средств (Письмо Минфина России от 20.08.2007 №03-11-04/2/205).

Таким образом, расходы на реконструкцию объекта недвижимости можно принять при учете основного средства.

-

Если объект недвижимости учтен как товар

Если же объект недвижимости учтен как товар, то расходы на реконструкцию учтены быть не могут. Главой 26.2 НК не предусмотрено увеличение стоимости приобретения товаров на затраты по доведению их до состояния, в котором они пригодны для использования в запланированных целях. Поэтому, например, расходы, связанные с проведением реконструкции части нежилого здания, приобретенного для дальнейшей реализации, при определении налоговой базы учитываться не должны. Такая позиция высказана Минфином в Письме от 01.02.2008 №03-11-04/2/25.

Можно ли принять расходы на ремонт объекта недвижимости, учтенного в качестве товара, как материальные расходы? Не всякий ремонт и перепланировка объекта недвижимости является реконструкцией.

В Письме Минфина от 24.10.2006 №03-11-04/2/219 указано, что организация, осуществляющая предпринимательскую деятельность на рынке недвижимости, вправе признать расходы по покупке у физических лиц квартир, предназначенных для дальнейшей реализации после их перевода в нежилой фонд, в порядке, установленном пп. 23 п. 1 статьи 346.16 и пп. 2 п. 2 статьи 346.17 НК.

-

Расходы на перевод

Расходы, связанные с получением технических заключений в связи с переводом объектов жилого фонда в объекты нежилого фонда, могут учитываться согласно пп. 26 п. 1 статьи 346.16 НК как расходы, связанные с подтверждением соответствия продукции или иных объектов, процессов производства, эксплуатации, хранения, перевозки, реализации и утилизации, выполнения работ или оказания услуг требованиям технических регламентов, положениям стандартов или условиям договоров.

Расходы, связанные с подготовкой проектной документации и проведением ремонта приобретенных квартир в связи с их переводом из жилого фонда в нежилой фонд, могут быть учтены в составе материальных расходов на основании пп. 5 п. 1 статьи 346.16 и пп. 6 п. 1 статьи 254 НК.

-

Реализация объекта незавершенного строительства

Если организация реализовала объект недвижимости, не введя его в эксплуатацию, то в этом случае она не вправе учитывать расходы на строительство указанного объекта при применении УСН с объектом "доходы минус расходы", так как расходы на строительство объекта недвижимости могут быть признаны налогоплательщиком после ввода его в эксплуатацию согласно пп. 1 п. 3 статьи 346.16 НК.

-

Переход с объекта налогообложения "доходы" на "доходы минус расходы"

С 2008 вступил в силу п. 4 статьи 346.17 НК, согласно которому запрещается учитывать расходы, относящиеся к налоговым периодам, в которых применялся объект налогообложения "доходы", при исчислении налоговой базы по объекту "доходы минус расходы".

Таким образом, если основное средство приобретено и введено в эксплуатацию при применении объекта налогообложения "доходы", то расходы по нему (на приобретение, реконструкцию и др.) при смене объекта налогообложения учесть нельзя.

Департамент налоговой и таможенно-тарифной политики сообщает, что согласно Положению о Министерстве финансов Российской Федерации, утвержденному постановлением Правительства Российской Федерации от 30 июня 2004 г. № 329, и Регламенту Минфина России, утвержденному приказом Минфина России от 23 марта 2005 г. № 45н, в Минфине России рассматриваются индивидуальные и коллективные обращения граждан и организаций по вопросам, находящимся в сфере ведения Министерства. При этом в соответствии с Положением и Регламентом, если законодательством не установлено иное, не рассматриваются по существу обращения по проведению экспертизы договоров, учредительных и иных документов организаций, а также по оценке конкретных хозяйственных ситуаций.

Одновременно следует отметить, что в соответствии с подпунктом 1 пункта 1 статьи 346.16 Налогового кодекса РФ (далее – Кодекс) налогоплательщики, применяющие упрощенную систему налогообложения, при определении налоговой базы могут уменьшать полученные доходы на расходы на приобретение, сооружение и изготовление основных средств, а также на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств (с учетом пунктов 3 и 4 данной статьи Кодекса).

Расходы на приобретение основного средства в период применения упрощенной системы налогообложения признаются с момента ввода в эксплуатацию этого основного средства на основании пункта 3 статьи 346.16 Кодекса. В течение налогового периода указанные расходы признаются за отчетные периоды равными долями согласно абзацу восьмому пункта 3 статьи 346.16 Кодекса.

Согласно статье 346.15 Кодекса налогоплательщики, применяющие упрощенную систему налогообложения, при определении налоговой базы учитывают доходы от реализации, определяемые в соответствии со статьей 249 Кодекса.

Пунктом 1 статьи 249 Кодекса к доходам от реализации отнесена выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав.

Как установлено пунктом 3 статьи 38 Кодекса товаром признается любое имущество, реализуемое либо предназначенное для реализации.

При этом статьей 346.16 Кодекса не предусмотрена возможность учета расходов на приобретение основного средства для целей исчисления налога, уплачиваемого в связи с применением упрощенной системы налогообложения, в момент его реализации.

Также обращаем внимание, что в соответствии с абзацем четырнадцатым пункта 3 статьи 346.16 Кодекса при реализации (передачи) приобретенных (сооруженных, изготовленных, созданных самим налогоплательщиком) основных средств до истечения 3 лет с момента учета расходов на их приобретение (сооружение, изготовление) в составе расходов в соответствии с главой 26.2 Кодекса (в отношении основных средств со сроком полезного использования свыше 15 лет - до истечения 10 лет с момента их приобретения (сооружения, изготовления)) налогоплательщик обязан пересчитать налоговую базу за весь период пользования такими основными средствами с момента их учета в составе расходов на приобретение (сооружение, изготовление) до даты реализации (передачи) с учетом положений главы 25 Кодекса и, соответственно, уплатить дополнительную сумму налога и пени.

Что касается расходов на ремонт объекта основных средств, то такие расходы могут учитываться при определении налоговой базы на основании подпункта 3 пункта 1 статьи 346.16 Кодекса при условии, что такие расходы были произведены после регистрации физического лица в качестве индивидуального предпринимателя, право собственности на указанный объект основных средств зарегистрировано в установленном порядке, указанный объект используется индивидуальным предпринимателем для осуществления предпринимательской деятельности.

Расходы на ремонт для целей исчисления налога, уплачиваемого в связи с применением упрощенной системы налогообложения, признаются расходами в общем порядке, предусмотренном пунктом 2 статьи 346.17 Кодекса, то есть, после их фактической оплаты, поэтому, уменьшить налоговую базу на сумму таких расходов можно в том периоде, в котором налогоплательщик полностью рассчитался с поставщиком материалов, подрядчиком ремонтных работ, исполнителем определенной услуги, связанной с ремонтом.

При этом обязательным условием для включения расходов на ремонт основных средств в налоговую базу при применении упрощенной системы налогообложения является наличие документов об оплате ремонтных работ и акта сдачи-приемки выполненных работ.

При проведении ремонта собственными силами обязательно наличие документов об оплате использованных материалов. Только в этом случае данные расходы могут быть признаны документально подтвержденными (пункт 2 статьи 346.16, пункт 1 статьи 252 Кодекса).

Получайте свежие нормативные акты в удобном формате!

Загрузите бесплатное приложение «Нормативные акты для бухгалтера» для Windows!

Все расходы, которые можно учесть при УСН «доходы минус расходы», перечислены в ст. 346.16 НК РФ. Но кроме списка разрешённых расходов, нужно знать правила их признания. Из-за обобщённых и размытых формулировок упрощенцы сталкиваются со множеством неурегулированных ситуаций, в которых цена ошибки — доначисление налога, пени и штрафы. Разберемся с правилами учёта расходов, в признании которых часто встречаются ошибки.

- Расходы на борьбу с коронавирусом

- Расходы на переподготовку кадров

- Расходы на компенсацию за использование личного автомобиля

- Расходы на объекты интеллектуальной собственности

- Расходы на внутренний туризм и отдых сотрудников

Расходы на борьбу с коронавирусом

Это новый вид расходов, который появился в 2020 году. В связи с ним п. 1 ст. 346.16 НК РФ в апреле дополнили пп. 39, который позволяет учесть на упрощёнке следующие расходы:

- на покупку спецодежды, масок и перчаток для сотрудников;

- покупку санитайзеров, термометров, лабораторного оборудования, обеззараживающих приборов;

- дезинфекцию помещений.

Внимание! Работодатели, которые за свой счёт тестировали сотрудников на коронавирусную инфекцию COVID-19 и антитела к ней, не могут учесть эти расходы при расчёте налога на УСН (Письмо Минфина от 23.11.2020 № 03-11-06/2/101770).

Расходы на подготовку и переподготовку кадров

При расчёте налога на УСН можно учесть расходы на обучение, если они соответствуют следующим требованиям (пп. 33 п.1 ст. 346.16 НК РФ):

- На обучение отправили сотрудников налогоплательщика (письмо Минфина от 09.08.2013 № 03-11-11/167).

- У образовательного учреждения есть лицензия.

- Договор заключён между образовательным учреждением и работодателем. Оплату по договору, оформленному на сотрудника, учесть в расходах нельзя (письмо Минфина от 19.01.2018 № 03-03-06/1/2614).

Расходы на обучение должны быть экономически обоснованы. Это значит, что обучаемый сотрудник должен применять полученные знания на своём рабочем месте. Например, организация оплатила курсы английского языка. По запросу налоговой, возможно, придётся пояснить, как работники будут использовать полученные знания. Если для общения с иностранными клиентами или подготовки документов, то расход обоснован. А если курсы задумывались как способ повысить привлекательность компании как работодателя, затраты нельзя включать в расходы.

Расходы на компенсацию за использование личного автомобиля

Основная трудность в учёте компенсаций за использование личного транспорта — правильное документальное оформление. Если выплачивать деньги без обоснования, возможны проблемы не только с расходами при УСН, но и с НДФЛ и страховыми взносами. Чтобы избежать ошибок, необходимо сделать следующее:

- С каждым сотрудником, получающим компенсацию, оформить дополнительное соглашение к трудовому договору (ст. 188 ТК РФ).

- В соглашении закрепить порядок расчёта суммы компенсации, расход ГСМ (например, 5.5 л на 100 км).

- Продумать систему учёта использования автомобилей в служебных целях. Это могут быть путевые листы на поездки, общая ведомость учёта, в которой отражается дата, время убытия и прибытия, куда поехал, количество проеханных километров. Цель учёта — обеспечить возможность в конце месяца понять, сколько километров сотрудник проехал в служебных целях.

- Собрать чеки на ГСМ.

Если всё оформлено верно, с выплаченных компенсаций не придётся платить НДФЛ и страховые взносы (пп. 2 п. 1 ст. 422 НК РФ, письмо Минфина от 06.12.2019 № 03-04-06/94977, письмо ФНС от 13.11.2018 № БС-3-11/8304@).

Для целей налогообложения можно учесть расходы на компенсацию использования личного транспорта только в пределах норм (пп. 12 п. 1 ст. 346.16 НК РФ, Постановление Правительства РФ от 08.02.2002 № 92):

- 1200 рублей в месяц для автомобилей с рабочим объёмом двигателя до 2 000 куб. см.;

- 1500 рублей в месяц — для автомобилей с двигателем более 2000 куб. см.

По мнению Минфина, в этот норматив входят ГСМ, ремонт, парковка и прочие расходы. Поэтому даже если вы установили ежемесячную компенсацию в большем размере, в расходах при УСН можно будет учесть только сумму в пределах лимита.

Расходы на объекты интеллектуальной собственности

Объекты интеллектуальной собственности перечислены в ст. 1225 ГК РФ. Это программы для ЭВМ, товарные знаки, аудиовизуальные произведения, полезные модели, базы данных и другое. Метод учёта затрат зависит от того, в какую статью НК РФ включен тот или иной объект.

- Нематериальные активы, которые будут использоваться более 12 месяцев (пп. 2 п. 1 ст. 346.16 НК РФ). После оплаты их можно включать в расходы равномерно, по отчётным периодам, до конца года, в котором был приобретён нематериальный актив (п. 3 ст. 346.16, пп. 4 п. 2 ст. 346.17 НК РФ). Например, вы купили товарный знак за 100 000 рублей в феврале 2021 года и оплатили в этом же месяце. В течение четырёх кварталов года, нужно будет учитывать в расходах по ¼ суммы — по 25 000 рублей. Еще один товарный знак за 100 000 рублей купили в июле. Его стоимость будет учтена в расходах в третьем и четвёртом кварталах по ½ от стоимости — по 50 000 рублей.

- Объекты интеллектуальной собственности, перечисленные в пп. 2.1 п. 1 ст. 346.16 НК РФ — исключительные права на изобретения, полезные модели, промышленные образцы, программы для ЭВМ, базы данных, ноу-хау, топологии интегральных микросхем и права на их использование на основании лицензионного договора. Такие расходы можно учесть сразу в полной сумме.

Нередко приобретённый объект интеллектуальной собственности подпадает под оба пункта одновременно. Допустим, вам нужно учесть расходы на покупку базы данных, которая будет использоваться более 12 месяцев. Получается, можно применить как пп. 2 п. 1 ст. 346.16, так и пп. 2.1 п.1 ст. 346.16. В таких случаях выгоднее использовать пп. 2.1 п. 1 ст. 346.16 и списать в расход всю сумму сразу. А если приобретаете исключительные права на объекты интеллектуальной собственности, которые не упомянуты в пп. 2.1 п. 1 ст. 346.16, то тогда следует использовать только пп. 2 п. 1 ст. 346.16 НК РФ.

В отдельный пп. 19 п. 1 ст. 346.16 выделены расходы на приобретение неисключительных прав на использование программ для ЭВМ и баз данных, а также их обновление по договорам с правообладателем. Если вы используете Норматив или Экстерн, то расходы на их приобретение и обновление учитывают по правилам пп. 19 п. 1 ст. 346.16 НК РФ — в полной сумме после оплаты.

Расходы на внутренний туризм и отдых сотрудников

Оплату путёвок для сотрудников включают в состав расходов на оплату труда, перечисленных в ст. 255 НК РФ. Эти правила распространяются и на УСН, поэтому упрощенцы могут уменьшить налоговую базу за счёт расходов на внутренний туризм и отдых своих работников. Но есть несколько условий:

- Максимальный размер расходов — 50 000 рублей на человека (п. 24.2 ст. 255 НК РФ). Это значит, что если путёвка взрослого стоит 65 000 рублей, а ребёнка 30 000, то в расходы пойдёт 80 000 рублей, а не 95 000 рублей.

- В расходы можно включить не только стоимость путёвки для работника, но и для членов его семьи.

- Распространяется только на поездки по России.

- Это должен быть комплексный турпродукт — путёвка, которая куплена у туроператора. В неё могут входить проезд, проживание, питание, экскурсии, страховки и другое, но это должен быть единый пакет услуг по договору между туроператором или турагентом и работодателем.

С 01.01.2022 вступают в силу поправки в НК РФ, разрешающие работодателю учитывать расходы на санаторно-курортное лечение работников по прямому договору с санаторием, а также компенсировать затраты работников и членов их семей (Федеральный закон от 17.02.2021 № 8-ФЗ).

Есть лимит включения таких расходов в налоговую базу (п. 16 ст. 255 НК РФ). Совокупные социальные расходы организации, например, на медицинские страховки для сотрудников и расходы на внутренний туризм, не могут превышать 6 % от ФОТ работодателя.

Елена Тарасова, юрист, налоговый консультант

Подготовила Елизавета Кобрина, редактор-эксперт

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Читайте также: