Продажа программного обеспечения при усн

Опубликовано: 03.05.2024

Программное обеспечение может быть приобретено организацией с исключительными или неисключительными правами на него. Для постановки на учет требуется наличие лицензионного соглашения или договора об отчуждении ПО покупателю, акта передачи прав. В некоторых случаях лицензионный договор может быть заменен сублицензионной договорной документацией.

ВАЖНО! Исключительное право предполагает единоличное владение активом, приобретается путем самостоятельной разработки ПО для собственных нужд или через покупку по договору отчуждения.

Особенности бухгалтерского и налогового учета ПО

Появившиеся у организации исключительные права должны быть отнесены к нематериальным активам. ПБУ 14/2007 к таким объектам предъявляет ряд требований:

- должна иметься документация, свидетельствующая о наличии прав пользоваться программным продуктом;

- актив отделим от других ценностей предприятия;

- невозможно идентифицировать вещественную форму;

- на ближайший год в планах учреждения нет намерения продать ПО;

- от процесса использования программы может быть получена экономическая выгода;

- срок, в течение которого можно эксплуатировать актив, превышает показатель 1 года;

- имеется возможность объективно и без существенных погрешностей определить значение первоначальной стоимости.

Вопрос: Как отразить в учете организации приобретение программы для ЭВМ у правообладателя на основании договора об отчуждении исключительного права, если затраты на приобретение составляют менее 100 000 руб.?

Посмотреть ответ

Налоговый учет предъявляет меньше требований к приходуемым объектам НМА (п. 3 ст. 257 НК РФ):

- наличие подтверждающей права на владение и пользование объектом документации;

- созданы предпосылки для получения финансовых выгод от эксплуатации актива;

- продолжительность использования превышает порог в 12 месяцев.

На баланс ПО ставится по первоначальной стоимости, в которую включаются понесенные расходы по приобретению лицензионного продукта. Если стоимость программы не превышает 100 тысяч рублей, то по правилам налогового учета актив может быть признан неамортизируемым. В бухгалтерском учете порог отнесения объектов к амортизируемым находится на отметке 40 тысяч рублей.

При принятом решении начислять амортизацию на приобретенное программное обеспечение срок эксплуатации определяется по технической документации и соотносится со стандартами ст. 258 НК РФ. Это правило закреплено для налогового учета, в бухгалтерском учете амортизацию можно не начислять, если неизвестен срок эксплуатации объекта НМА.

Амортизировать программные продукты, приобретенные на основании неисключительного права, нельзя. П. 3 ст. 257 НК РФ подтверждает эту позицию тем, что такие активы не могут быть признаны составной частью НМА.

ЗАПОМНИТЕ! Объекты, на которые у предприятия имеются неисключительные права пользования, надо списывать в прочие затраты.

При использовании метода начисления расходы, связанные с покупкой программных продуктов, рекомендуется списывать равными частями на протяжении всего периода эксплуатации. При кассовой методике в расходную часть заносятся суммы, которые были оплачены фактически. Для организаций, работающих на УСН, предусмотрено право уменьшения налогооблагаемой базы за счет средств, затраченных на покупку ПО.

Для отображения расходов, связанных с приобретением программного обеспечения, в бухгалтерском учете применяют счет 97. Затраты подлежат равномерному списанию в течение времени, отведенного на использование программы. Методология отнесения стоимости ПО в расходы на всех предприятиях должна быть прописана отдельным пунктом в локальных документах (учетной политике).

Проводки в коммерческих структурах

Операции по появлению у учреждения коммерческого типа исключительного права на пользование новой программой должны быть зафиксированы в бухгалтерском учете комплексом корреспонденций:

- Датой приобретения для отражения суммы понесенных расходов формируется проводка между Д08.5 и К60.

- В момент, когда программа установлена и ею можно начинать пользоваться, создается запись на стоимость ПО с Д04 и К08.5.

- Каждый месяц при начислении амортизационных сумм дебетуется счет 20 (или 26, 44) с одновременным кредитованием счета 05.

Если программа была приобретена по стоимости, не превышающей 40 тысяч рублей, то бухгалтер составляет такой набор проводок:

- При покупке ПО расходы учитываются через корреспонденцию Д08.5 – К60.

- Когда программа вводится в эксплуатацию, дебетуется 04 счет и кредитуется счет 08.5.

- Полная стоимость программного обеспечения в налоговом учете сразу переносится в расходы предприятия записью между Д20 (или 23, 26, 25, 44) и К04.

- В бухгалтерском учете будет начисляться амортизация, для этого предназначена корреспонденция Д20 (или 23, 26, 25, 44) – К05.

Если учреждение купило программное обеспечение и получило на него неисключительные права, то:

- при осуществлении разового платежа в момент приобретения ПО дебетуется счет 97, по кредиту записывается 60 счет;

- лицензия на ПО учитывается дебетовым оборотом по забалансовому счету 012;

- ежемесячно часть понесенных затрат переводится на расходы предстоящих периодов проводкой Д20 (или 23, 26, 25, 44) – К97.

ВАЖНЫЙ НЮАНС! Законодательно запрещено пользоваться нелегальными версиями программного обеспечения. За применение в работе пиратских программ предусмотрено наказание нормами гражданского и уголовного права в ст. 1252 ГК РФ и ст. 146 УК РФ.

При проведении процедуры обновления программного продукта или осуществлении специализированного обслуживания затрачиваемые на это деньги показываются по дебету 20 (25, 23, 44, 26) и кредиту 60 счета.

Нюансы бухгалтерского учета ПО в бюджетных организациях

В организациях бюджетного типа учет программных продуктов ведется раздельно по видам расходов в соответствии с нормами Приказа Минфина от 1 июля 2013 г. № 65н:

- Код 242 применяется в ситуациях, когда ПО приобретается для удовлетворения запросов федеральных органов государственного подчинения и организаций, находящихся под их управлением.

- Код 244 используют при получении программного обеспечения субъектами РФ, для которых невозможно отнесение расходных операций на 242 код.

- Статья 226 необходима, если приобретаются неисключительные права на пользование программой, при обновлении систем справочно-информационного назначения.

Аргументация принадлежности затрат на покупку ПО к 226 коду приведена в тексте Письма Минфина от 18 марта 2016 г., зарегистрированного под № 02-07-10/15362. В разъяснениях уточнено, что при определении счетов учета необходимо руководствоваться Инструкцией № 157н. Она подразумевает отнесение нематериальных активов в виде программного обеспечения на забалансовый счет 01. Стоимость в учете отражается равной сумме вознаграждения, которое прописано в договоре. Правило касается и программ, полученных на праве неисключительного пользования.

Если объект, признанный НМА, был куплен с получением неисключительных прав на него с условием использования программы в течение нескольких отчетных лет, то:

- суммы затрат подлежат включению в учет в текущем периоде;

- расходы будут считаться затратами будущих лет;

- в учетных операциях применяется счет 401 50.

Если актив будет эксплуатироваться несколько лет подряд, а договором на его передачу предусмотрена поэтапная оплата на условиях ежемесячного перечисления фиксированных сумм, то производимые оплаты считаются расходами текущего периода.

Типовые корреспондирующие записи для бюджетных организаций представлены такими вариантами:

- при понесении организацией расходов в текущем году, которые считаются затратами предстоящих лет, на финансовые результаты будущего периода они будут списываться при дебетовании 0 401 50 226 и кредитовании 0 302 00 000;

- если расходы были осуществлены в одном из прошлых лет и были признаны организацией затратами будущих периодов, то в каждом новом отчетном году их отнесение на финансовый результат сопровождается дебетовыми оборотами по 0 401 20 226 и кредитовым значением суммы по 0 401 50 226.

Схема, по которой будут делиться суммы расходов на программное обеспечение с длительным временем эксплуатации и переводиться на финансовые результаты, предусмотрена п. 302 Инструкции № 157н. Нормативный документ предоставляет возможность учреждениям самостоятельно определять порядок переноса части затрат на итоги финансовой деятельности. Делать это можно равномерными фиксированными суммами, путем вычисления заданной пропорции, учитывающей объем оказанных услуг.

ОБРАТИТЕ ВНИМАНИЕ! В Письме Минфина № 02-07-10/15362 уточнено, что срок использования программного продукта при отсутствии информации об этом в лицензионной документации должен определяться комиссионным органом.

Обновление ПО и баз данных должно реализовываться на основании отдельного договора. Периодичность обновлений может быть установлена индивидуально для каждого программного продукта. При начислении на ежемесячной основе абонплаты за услуги по сохранению актуальности информационной составляющей в программе расходы включаются в финансовый результат текущего года. Затраты отражаются в учетных операциях через дебетование 1 401 20 226 и кредитование 1 302 26 730.

- Законодательные положения о программном обеспечении

- Продажа программного обеспечения без НДС

- Исчисление НДС на программное обеспечение

- Итоги

Законодательные положения о программном обеспечении

Гражданским кодексом РФ компьютерные программы обозначены как результат интеллектуальной деятельности и отнесены к объектам охраняемой законом интеллектуальной собственности, на которые признаются интеллектуальные права, включающие исключительное или имущественное право (ст. 1225 и 1226 ГК РФ). Также программы для компьютеров отнесены к объектам авторских прав, охраняемым как литературные произведения (п. 1 ст. 1259, ст. 1261 и 1262 ГК РФ).

Автор или соавторы программного обеспечения, внесшие личный творческий вклад в создание объекта интеллектуальной деятельности, выступают его первоначальными правообладателями (ст. 1228 ГК РФ) и могут распорядиться имущественным правом на данный объект одним из не противоречащих законодательству способов (п. 1 ст. 1233 ГК РФ):

- Правообладатель может передать принадлежащее ему исключительное право на результат интеллектуального труда в полном объеме другому лицу — приобретателю по договору об отчуждении исключительного права (п. 1 ст. 1234 ГК РФ). Такой документ заключают в письменной форме и регистрируют в патентном органе (в предусмотренном законом случае). Переход исключительного права происходит в полном объеме в момент регистрации договора. Важными условиями договора об отчуждении являются передача исключительного права в полном объеме, согласованный размер и порядок оплаты программного обеспечения. Иначе договор может быть признан незаключенным.

- Право использования программного обеспечения в пределах, определенных документом, может быть предоставлено обладателем исключительного права (лицензиаром) другому лицу (лицензиату) по лицензионному договору (п. 1 ст. 1235 ГК РФ).

При этом лицензия может быть как простой (неисключительной), сохраняющей право выдачи лицензий другим лицам за лицензиаром, так и исключительной, при которой данное право не сохраняется. Возможен и случай, предусмотренный п. 1 ст. 1238 ГК РФ, при котором лицензиар может дать письменное согласие лицензиату на право использования интеллектуального продукта по договору другим лицом на основании заключения сублицензионного договора. При этом правила о лицензионном договоре, отмеченные в Гражданском кодексе, применимы и к сублицензионному договору.

Договор должен быть заключен в письменном виде при полном согласовании сторонами существенных условий:

- предмета договора и права его использования (с указанием даты и номера патента, свидетельства, другого документа, удостоверяющего исключительное право на объект);

- размера оплаты в случае заключения возмездного договора;

- способов использования объекта интеллектуальной собственности.

Моментом заключения лицензионного договора является дата его госрегистрации (письмо Минфина от 04.05.2012 № 03-03-06/1/226).

Государство поддерживает развитие IT отрасли в России и для этого вводит ряд налоговых мер, так называемый налоговый маневр.

В чем заключаются такие меры и какие преференции предусмотрены для IT компаний, подробно рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности мер поддержки отрасли.

Продажа программного обеспечения без НДС

Обязанность по исчислению и уплате того или иного налога возникает у налогоплательщика при наличии объекта налогообложения (п. 1 ст. 38 НК РФ). На территории Российской Федерации реализация товаров, работ, услуг и имущественных прав признана объектом обложения НДС соответственно подп. 1 п. 1 ст. 146 НК РФ.

Не подлежащие обложению (освобожденные от налогообложения) НДС операции указаны в ст. 149 НК РФ. Налоговым законодательством, согласно подп. 26 п. 2 ст. 149 НК РФ, разрешено льготное налогообложение передачи исключительных прав на программное обеспечение, выполненной согласно договору на отчуждение исключительных прав или лицензионному договору. Для освобождения от НДС необходимо, чтобы программа для ЭВМ или база данных, на которую вы передаете исключительные права или права на ее использование, была российской и значилась в специальном реестре, утв. Постановлением Правительства от 16.11.2016 №1236.

ВАЖНО! Применить освобождение можно только в том случае, если передаваемые права не связаны с интернет-рекламой и торговлей (абз. 2 пп. 26 п. 2 ст. 149 НК РФ).

То есть НДС на программное обеспечение, включенное в реестр, реализация исключительного права на которое осуществлена по договору об отчуждении, лицензионному или сублицензионному договорам, не исчисляется и не уплачивается в бюджет. Об этом отмечено и в письме Минфина РФ от 07.10.2010 № 03-07-07/66.

ВНИМАНИЕ! Поскольку реализация программного обеспечения подпадает под освобождение от НДС, то входной НДС нужно списывать в расходы. Принять его к вычету нельзя (п.1 ст. 170 НК РФ).

Освобождение по подп. 26 п. 1 ст. 149 НК РФ действует и в отношении введенного с 2017 года «налога на Google». Минфин напомнил, что предоставление иностранной компанией прав на использование программ для электронных вычислительных машин через интернет на основании лицензионного соглашения освобождается от налогообложения налогом на добавленную стоимость (письма Минфина РФ от 30.08.2017 № 03-07-08/55656, от 12.04.2017 № 03-07-08/21812, от 28.04.2017 № 03-07-08/25926).

Иностранные продавцы электронных услуг и программного обеспечения, а также российские посредники, участвующие в расчетах с покупателями, платят НДС по правилам расчета т.е. «налога на Google». Как рассчитать и уплатить налог на гугл подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

ВАЖНО! К услугам в электронной форме не относятся(п. 1 ст. 174.2 НК РФ):

• продажа товаров (работ, услуг), если их заказывают через Интернет, но доставляют (выполняют) без использования Интернета;

• реализация (передача прав на использование) программ для ЭВМ, баз данных на материальных носителях;

• консультационные услуги по электронной почте;

• предоставление доступа к Интернету.

К таким услугам применяется общий порядок уплаты НДС по сделкам с иностранным лицом.

Исчисление НДС на программное обеспечение

НДС на программное обеспечение необходимо исчислить и уплатить в бюджет в случае:

- реализации работ по созданию компьютерных программ, выполняемых на основании договоров подряда (письма Минфина РФ от 21.10.2014 № 03-07-03/52967, 03.02.2009 № 03-07-07/04, от 24.06.2008 № 03-07-07/69 );

- оказания услуг по разработке и модификации программного обеспечения, передачи права на них на основании смешанного договора (письмо Минфина РФ от 02.06.2008 № 03-07-08/134);

- оказания услуг по предоставлению доступа к компьютерному обеспечению через интернет (письмо Минфина России от 30.11.2016 № 03-07-08/70744);

- реализации экземпляров компьютерных программ на основании договора купли-продажи, включая и продажу в розницу (письма Минфина РФ от 04.09.2017 № 03-07-07/56481, от 05.03.2008 № 03-07-08/55, от 15.01.2008 № 03-07-08/07 и от 29.12.2007 № 03-07-11/649).

Гражданским кодексом РФ также предусмотрена возможность заключения лицензионного договора между правообладателем программного обеспечения и каждым пользователем через заключение договора присоединения между указанными сторонами. Изложенные на приобретаемых пользователями упаковках экземпляров программы условия данного договора вступают в силу с началом использования продукта. В розничной торговле начала использования программы не происходит, поэтому отсутствует и факт заключения договора присоединения. А это значит, что не происходит и заключения лицензионного договора.

Итоги

Итак, продажа программного обеспечения без НДС может быть законной на основании:

- передачи прав по исключительной и простой лицензиям, согласно лицензионным и сублицензионным договорам, заключенным по всем правилам, установленным ГК РФ;

- передачи прав на пользование компьютерными программами и базами согласно лицензионным и сублицензионным договорам, причем факт госрегистрации прав на такие объекты не имеет значения.

В каких случаях можно еще не начислять НДС, читайте в материалах рубрики «Какие льготы по НДС предусмотрены в 2019-2020 годах» .

В этой статье рассматриваются вопросы бухгалтерского оформления перепродажи лицензий Клеверенс. В ней вы узнаете, почему нет счета-фактуры, почему неправильно приходовать лицензии как товар и как не попасть на лишний НДС.

Лицензия - товар или услуга?

С 01.01.2008 Федеральным законом от 18.12.2006 № 231-ФЗ была введена в действие часть четвертая ГК РФ, регулирующая права на результаты интеллектуальной деятельности и средства индивидуализации. Статья 1225 ГК РФ содержит перечень охраняемых результатов интеллектуальной деятельности (патент, программа для ЭВМ и т.п.). Закон признает существование интеллектуальных прав, которые не являются товарами. Причем особо оговаривается, что интеллектуальное право не связано с каким либо материальным носителем или с правом собственности на материальный носитель. Передача интеллектуального права - особый вид услуги.

При этом продажа экземпляра программы на материальном носителе (продажа диска или коробки) не является предоставлением права на её использование. Пользователю, вообще говоря, не требуется лицензия на ПО для инсталляции или использования программы. Однако, еще до начала использования программы (а именно, во время установки) пользователю предлагается присоединиться к лицензионному соглашению правообладателя (так называемая EULA). По желанию покупателя (конечного клиента), лицензионное соглашение может быть заключено и в письменном виде, с печатями и подписями.

Ключевым в этой сложной области является понятие исключительного права. Никто не может использовать результат интеллектуальной деятельности или средство индивидуализации без согласия правообладателя, такое использование является незаконным. Исключительное право на результат интеллектуальной деятельности, как указано в ст. 1228, первоначально принадлежит автору, чьим творческим трудом создан такой результат.

Согласно ст. 1229, правообладатель может предоставить другому лицу право использовать результат своей интеллектуальной деятельности. Соглашение оформляется либо договором присоединения (EULA) либо лицензионным/сублицензионным договором.

Лицензия буквально переводится как «разрешение». Предоставление права или разрешения - это услуга.

Понятие лицензионного договора раскрывается в ст. 1235 ГК РФ. Одна из сторон лицензионного договора, обладатель исключительного права, называется лицензиаром. Лицензиар предоставляет или обязуется предоставить другой стороне (лицензиату) право использования результата интеллектуальной деятельности. Лицо, которому передаются те или иные права распоряжаться интеллектуальной собственностью лицензиара называется лицензиатом. В договоре оговаривается, как именно лицензиат может использовать предмет договора.

Если лицензиар (Клеверенс) даст на это письменное согласие (через сублицензионный договор), то лицензиат (Партнер) может предоставить право использования результата интеллектуальной деятельности другому лицу.

Таким образом, партнерский (сублицензионный) договор с Клеверенс дает Партнеру право оказывать услуги по предоставлению другим лицам права пользоваться программами Клеверенс.

Платить или не платить НДС?

С 1 января 2008 г. в НК РФ (пп. 26 п. 1 ст. 149) введена норма об освобождении от налогообложения НДС операций по передаче прав на использование нематериальных активов разных видов на основании лицензионного договора. Сама Клеверенс работает по упрощенке и не предоставляет счетов-фактур. Если ваша организация работает на общем налогообложении, то вы, как партнер, должны будете предоставлять своим покупателям счета фактуры с НДС = 0 руб.

Как было рассмотрено в предыдущем разделе, лицензия на программное обеспечение - это разрешение, нематериальное право, и передача имущественных прав на них осуществляется по EULA или письменному договору.

Ключевым здесь является слово нематериальные. Минфин РФ стоит на позиции, что операции по передаче прав на использование программного обеспечения при реализации их экземпляров на носителях в товарной упаковке, пусть даже содержащей условия лицензионного договора (упаковочная лицензия), подлежат налогообложению НДС. НДС не начисляется, только если на момент такой реализации заключался лицензионный договор в письменной форме (см. Письмо Минфина РФ от 29 декабря 2007 г. № 03-07-11/648, Письмо Минфина РФ от 21 февраля 2008 г. № 03-07-08/36, Письмо Минфина РФ от 01.04.2008 № 03-07-15/44).

Таким образом, если вы реализуете лицензии по товарным накладным, то вы не сможете доказать, что продавали «нематериальные активы», а не диски, и подпадаете под уплату всей суммы НДС по сделке.

Не могу оприходовать

Кроме того, при перепродаже лицензий как товара передача прав строится «по цепочке». Для предоставления клиенту прав на использование программ лицензиату нужно приобрести такие права у лицензиара, однако согласно ГК при наличии сублицензионного договора для реализации программ они ему в принципе не требуются. В случае дистрибьюции коробочного ПО, его экземпляр уже введен в гражданский оборот путем продажи самым первым продавцом. Следовательно, право на воспроизведение и распространение экземпляров уже было использовано, а сублицензионные договоры на предоставление прав по коробочному программному обеспечению могут быть признаны ФНС притворными сделками, направленными на получение налоговой выгоды от применения льготы по НДС. Например, под видом программ вы могли перепродавать оборудование, уклоняясь от уплаты НДС с наценки.

Таким образом, если вы реализуете лицензии «по цепочке» по схеме купли-продажи, то можете быть обвинены в уклонении от уплаты НДС.

Для реализации прав на программы не требуется приобретать никаких дополнительных прав кроме тех, которые уже юридически даны сублицензионным договором. ФНС может с полным правом считать оприходование подтверждением того, что договор был заключен задним числом, для сокрытия ошибки не начисления НДС по перепродаже материальных носителей программ.

Правильное отражение продаж лицензий в бухгалтерском учете

Поскольку цены, по которым партнер производит реализацию, могут отличаться от рекомендованных розничных цен Клеверенс (относительно коротых считается роялти), учет взаиморасчетов по роялти удобнее будет вести на специальном забалансовом счете, например 012:

Журнал «Упрощёнка» №9 за 2009 год

Л.А. Масленникова,

эксперт журнала «Упрощёнка», кандидат экономических наук

Покупка и создание компьютерных программ, предназначенных для работы предприятия

Компьютер стал таким же привычным инструментом, каким еще недавно был кульман, логарифмическая линейка или авторучка. Поэтому учет программного обеспечения касается всех, кто применяет упрощенную систему с объектом налогообложения доходы минус расходы.

При упрощенной системе к расходам относятся только те виды затрат, которые содержатся в перечне пункта 1 статьи 346.16 НК РФ. Редкий случай, но для учета стоимости программных продуктов есть несколько оснований, и правила списания расходов по ним различаются.

Купля-продажа программы или базы данных предусматривает передачу прав на использование объектов интеллектуальной собственности, для чего правообладатель и пользователь заключают специальный договор. Такой документ составляется только в письменной форме. Налоговый учет расходов зависит от того, какими правами на программный продукт располагает его владелец.

Учет исключительных прав

Что подразумевается под исключительным правом, разъяснено в статье 1229 Граждаского кодекса РФ. Его обладатель может как применять результаты интеллектуальной деятельности (в нашем случае компьютерную программу) по своему усмотрению, если это не противоречит закону, так и разрешить или запретить воспользоваться ими другим лицам. Отсутствие запрета означает согласие (разрешение).

Действовать вопреки воле правообладателя незаконно, за что могут привлечь к ответственности. Однако в некоторых случаях, оговоренных в Гражданском кодексе, подобные шаги допускаются. При этом за владельцем сохраняется вознаграждение и должно быть проконтролировано, чтобы его интересы не ущемлялись и не причинялся неоправданный ущерб.

Согласно пункту 4 статьи 1259 ГК РФ исключительные права на программное обеспечение регистрируются по желанию автора или того, кому они переданы. Правила регистрации указаны в статье 1262 ГК РФ.

Итак, стоимость исключительного права на программный продукт можно учесть согласно пункту 1 статьи 346.16 НК РФ как расход:

— на покупку (создание) нематериального актива (подп. 2);

— покупку исключительного права на программу или базу данных (подп. 2.1).

Разберемся, когда предпочтительнее тот и другой вариант.

Если исходить из подпункта 2

При упрощенной системе налогообложения в состав нематериальных активов (п. 4 ст. 346.16 НК РФ) включается амортизируемое имущество, то есть имеющее срок полезного использования более 12 месяцев, дороже 20 000 руб., находящееся в собственности налогоплательщика и употребляемое им для своих нужд (п. 1 ст. 256 НК РФ). Обратите внимание: к амортизируемому имуществу не относятся права на результаты интеллектуальной деятельности и другие объекты интеллектуальной собственности, если за них рассчитываются периодическими платежами в течение срока действия договора купли-продажи (подп. 8 п. 2 ст. 256 НК РФ).

Что можно назвать нематериальными активами? Согласно пункту 3 статьи 257 НК РФ к ним относятся приобретенные (созданные) результаты интеллектуальной деятельности или иные объекты интеллектуальной собственности, применяемые в производстве (работах, услугах) или в управлении более 12 месяцев, при наличии документов, подтверждающих исключительные права, и свойств имущества, позволяющих извлекать экономическую выгоду.

Напомним, что для организаций на «упрощенке» обязателен только бухгалтерский учет основных средств и нематериальных активов

К указанной группе причисляются секретная технология, формула и прочие сведения, имеющие отношение к промышленному производству, коммерческой практике или научным исследованиям, а также исключительное право:

— на изобретение, промышленный образец, полезную модель;

— топологию интегральных микросхем;

— товарный знак, знак обслуживания, наименование места происхождения товара и фирменное наименование;

— селекционный сорт, гибрид, породу или штамм. Стоимость нематериального актива, приобретенного при упрощенной системе, определяется по правилам бухгалтерского учета и равна величине оплаты (в любой форме) либо кредиторской задолженности, которая погашена или начислена при покупке, а также при создании актива и условий для его эксплуатации (п. 7 ПБУ 14/2007, утвержденного приказом Минфина России от 27.12.2007 № 153 н).

Итог следующий: исключительное право на программу или базу данных стоимостью более 20 000 руб. можно признать нематериальным активом.

Порядок учета указан в пункте 3 статьи 346.16 НК РФ. Если исключительное право появилось при упрощенной системе, расходы списываются поквартально равными долями до конца налогового периода, после того как объект был оплачен и принят на бухгалтерский учет. В ином случае остаточная стоимость отражается в течение одного, трех или десяти налоговых периодов в зависимости от срока полезного использования объекта (подп. 3 п. 3 ст. 346.16 и подп. 4 п. 2 ст. 346.17 НК РФ).

Если исходить из подпункта 2.1

В подпункт 2.1 пункта 1 статьи 346.16 НК РФ включены расходы на покупку исключительных прав на изобретения, полезные модели, промышленные образцы, компьютерные программы и базы данных, топологии интегральных микросхем, производственные технологии, а также прав на использование перечисленных разработок согласно лицензионному договору.

Поскольку в списке присутствует интересующая нас позиция, препятствий для учета нет. Как вести учет подобных расходов, в пункте 2 статьи 346.17 НК РФ не уточняется. Значит, используются общие правила и можно приступать к списанию расходов сразу после их оплаты.

Что выбрать?

Мы выяснили, что расходы на нематериальные активы, полагается признавать поэтапно до конца года, а указанные в подпункте 2.1 пункта 1 статьи 346.16 НК РФ — единовременно. Исключительные права на компьютерные программы фигурируют и тут и там, но второй способ учета, конечно, выгоднее. Так не остановиться ли на нем? К сожалению, это не всегда возможно.

Нематериальными активами считаются исключительные права и на приобретенные объекты, и на созданные своими силами, тогда как в подпункте 2.1 упомянуты лишь приобретенные права. Следовательно, выбор есть, только если право на программу или базу данных куплено.

Пример 1

ООО «Квазимед» применяет УСН с объектом налогообложения доходы минус расходы. 3 сентября 2009 года общество приобрело исключительное право на компьютерную программу для производственного учета стоимостью 114 000 руб. (без НДС). Программу в тот же день оплатили, приняли к учету и установили на свои рабочие станции.

Каким будет учет расходов, если:

— программу отнести к нематериальным активам;

Первый вариант. Программа заказана для производственной деятельности, срок ее службы более 12 месяцев, а стоимость свыше 20 000 руб. Приобретено исключительное право, и наверняка есть документы, которые это подтвердят. Таким образом, покупку можно отнести к нематериальным активам (подп. 2 п. 1 ст. 346.16 НК РФ). Затраты составляют 114 000 руб. Программа оплачена и принята к бухгалтерскому учету в сентябре. Значит, 30 сентября и 31 декабря 2009 года можно будет отразить в расходах по 77 000 руб. (114 000 руб. : 2 квартала), как представлено в табл. 1 на с. 32.

Второй вариант. Исключительное право на программу было приобретено, поэтому для списания затрат подойдет подпункт 2.1 пункта 1 статьи 346.16 НК РФ. Признать в расходах 114 000 руб. можно 3 сентября, в день расчета.

Налоговый учет представлен в табл. 2.

Пример наглядно показал, насколько выгоднее второй вариант: авансовый платеж организации по единому налогу за III квартал 2009 года окажется заметно меньше. Не стоит пренебрегать и тем, что в Книгу учета потребовалось внести меньше записей.

Расходы на покупку (создание) нематериальных активов заносят в разделы 1 Книги учета в последние дни отчетных или налогового периодов (подп. 4 п. 2 ст. 346.17 НК РФ)

Таблица 1. Фрагмент Книги учета доходов и расходов ООО «Квазимед» (вариант 1)

Дата и номер первичного документа

Доходы, учитываемые при исчислении налоговой базы

Расходы, учитываемые при исчислении налоговой базы

Организация на УСН (Доходы расходы) приобрела программное обеспечение (ПО). Как отразить данную операцию в 1С? Можно ли при расчете налоговой базы при УСН списать затраты на приобретение ПО единовременно?

В бухгалтерском учете (БУ) неисключительное право использования программ для ЭВМ относится к расходам будущих периодов (п. 39 ПБУ 14/2007). Списание расходов будущих периодов (РБП) в расходы по обычным видам деятельности осуществляется равномерно в соответствии со сроком использования ПО, указанным в лицензионном договоре.

Если в договоре срок не указан, то можно установить его самостоятельно, закрепив порядок определения в Учетной политике (п. 7, 7.1 ПБУ 1/2008, п. 39 ПБУ 14/2007, Инструкция по применению Плана счетов утв. Приказом Минфина РФ от 31.10.2000 N 94н).

При этом в БУ можно ориентироваться на следующие варианты установления срока полезного использования ПО (п. 4 ст. 1235 ГК РФ, 1238 ГК РФ, п. 18 ПБУ 10/99):

- 5 лет;

- срок, в течение которого ПО будет использоваться в деятельности;

- без установления срока списания (единовременное отнесение затрат на ПО в случае несущественности данной суммы).

Обратите внимание, что порядок признания расходов на приобретение неисключительного права использования программ для ЭВМ в БУ и в НУ упрощенца может не совпадать. И вот почему.

При расчете налоговой базы УСН в составе расходов учитываются расходы в виде разовых платежей, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям), а также расходы на обновление программ (пп. 2, пп. 19 п. 1 ст. 346.16 НК РФ). Такие расходы включаются в КУДиР единовременно при условиях (п. 2 ст. 346.17 НК РФ):

- передачи права на использование программы;

- оплаты вознаграждения продавцу.

Таким образом, если в БУ будет использоваться способ списания затрат на ПО, отличный от единовременного, между НУ и БУ возникнут разницы.

Рассмотрим приобретение программы на примере в 1С.

Организация (Доходы – расходы, 15%) заключила договор с ООО «1С-Эврика» на покупку программы«1С:УПП 8» стоимостью 155 000 руб. (без НДС).

Срок использования программного обеспечения по лицензионному договору — 5 лет.

30 января ПО получено от поставщика и принято к учету.

02 февраля перечислена оплата поставщику.

Шаг 1. Приобретение программы.

Приобретение программы отражается документом Поступление (акт, накладная) вид операции Услуги (акт) в разделе Покупки – Покупки – Поступление (акты, накладные) – кнопка Поступление .

В графе Счета учета вводится аналитика по учету затрат:

- Счет затрат — счет расходов будущих периодов 97.21 «Прочие расходы будущих периодов»;

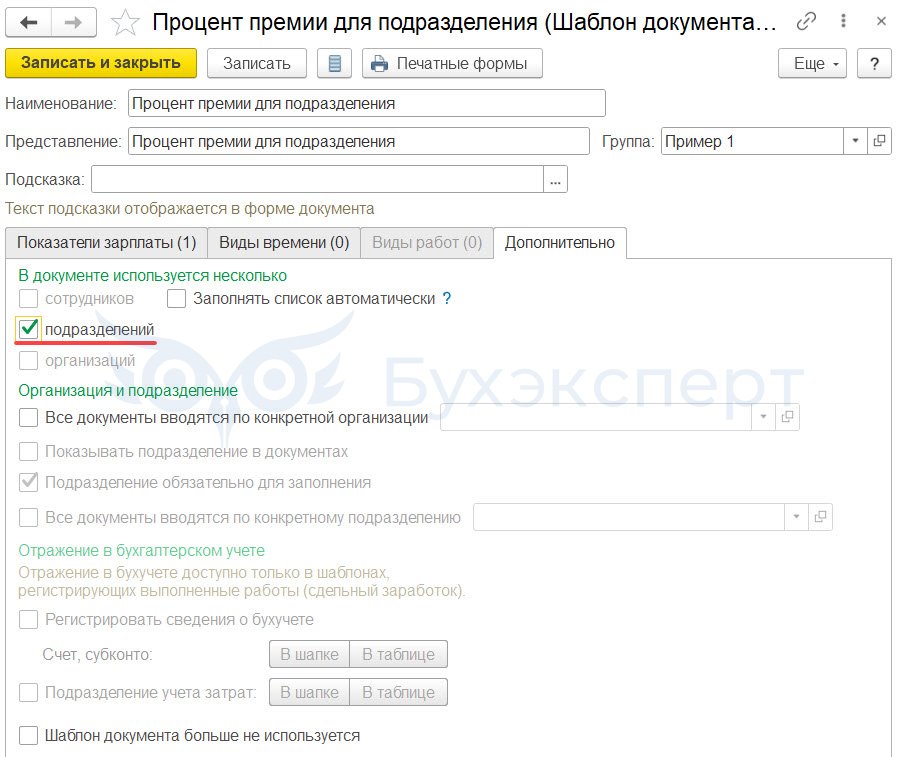

- Расходы будущих периодов — элемент справочника РБП, оформленный следующим образом:

![]()

- Вид для НУ — Прочие;

- Вид актива в балансе — Прочие оборотные активы;

- Сумма — указываем стоимость ПО;

- Признание расходов — По месяцам;

- Период списания с…по… — срок использования ПО, в нашем примере 5 лет с 31.01.2018 по 30.01.2023;

- Счет затрат — счет расходов, в дебет которого будут равномерно относиться РБП, в нашем примере — 26 «Общехозяйственные расходы»;

- Статьи затрат — указываем статьи, на которые будут списываться затраты на использование ПО: в БУ — Расходы на ПО, в налоговом учете — Прочие расходы;

- Расходы (НУ) — Не принимаются.

В бухгалтерском учете расходы на ПО будут списываться равномерно в течение срока использования ПО как расходы будущих периодов.

См. также Расходы будущих периодов

Шаг 2. Учет программы на забалансовом счете.

В соответствии с п. 38 ПБУ 14/2007 необходимо организовать учет НМА, предоставленных в пользование правообладателем, на забалансовом счете:

- Дт 012 «НМА, полученные в пользование» — на стоимость исключительного права, полученного в пользование.

В программе не предусмотрен забалансовый счет для учета ПО, необходимо его создать в разделе Главное – Настройки – План счетов – кнопка Создать .

Учет ПО на забалансовом счете отражается документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную .

- Дебет — счет 012 «Неисключительные права на ПО»:

- Субконто 1 — элемент справочника РБП, в нашем примере — Программное обеспечение «1С:УПП 8»;

- Субконто 2 — контрагент, у которого приобретено ПО;

- Субконто 3 — договор с контрагентом с видом С поставщиком на приобретение ПО.

Шаг 3. Оплата поставщику за программу.

Перечисление оплаты поставщику отражается документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банк – Банковские выписки – Списание .

Проводки по документу

Регистр УСН Книга учета доходов и расходов (раздел I)

Шаг 4. Списание затрат на приобретение ПО в налоговом учете.

Признание расходов на ПО для целей УСН отражается документом Запись книги доходов и расходов УСН в разделе Операции – УСН – Записи книги доходов и расходов УСН .

Вкладка Доходы и расходы :

- Дата, № первичного документа — дата и номер платежного документа на оплату ПО поставщику;

- Содержание — в нашем примере «Приобретение неисключительных прав на ПО»;

- Расходы — стоимость ПО;

- Принимаются;

- Расходы всего — стоимость ПО.

Полученный результат можно проверить через раздел Отчеты – УСН – Книга доходов и расходов по УСН .

В налоговом учете УСН расходы на приобретение ПО учтены единовременно.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- НДС при модернизации программного обеспечения сети АТС для заказчика из КазахстанаДобрый день!Извините за назойливость,но изменили договор контрагентом и опять возник.

- Учет ОС и программного обеспечения к немуДобрый день. Приобрели Прибор для выноса проекта в натуру для.

- Продажа программного обеспечения на экспортДобрый день! Рассматриваем продажу программного обеспечения для цифровых телефонных станций.

- ООО на УСН (доходы минус расходы), покупка программы 1С ЗУПДобрый день! ООО на УСН (доходы минус расходы) приобрела по.

Карточка публикации

(6 оценок, среднее: 5,00 из 5)

Все комментарии (7)

Почему при отражении в ручной записи в КдиР списание затрат на ПО заполняете Расходы всего — стоимость ПО. Ведь запись в данной колонке была сделана на основании документа оплаты поставщику?

Да, это излишняя информация — поправим. Спасибо за уточнение!

Для расчета налога не критично. Бланк КУДиР не содержит графы Расходы всего.

Спасибо за пояснение: комментарий был связан именно с опасением возможного задваивания информации на каком нибудь регистре или в КДиР

Расходы принимаемые — это для расчета налога, а Расходы всего — это чтобы нам было легче сверяться и смотреть, какие у нас вообще расходы были, какие из них попали в принимаемые. Если что-то не попало, то почему и т.д.

А если была предоплата, то первичный документ в КУДиР будет акт, а не пп?

Точнее дата формирования записи КУДиР — дата акты, а первичный документ дата пп? Правильно я понимаю?

Читайте также: