Кадровый учет в ооо на усн

Опубликовано: 24.07.2024

Федеральный закон от 3 июля 2016 года № 348-ФЗ внес изменения в Трудовой кодекс, согласно которым микропредприятия получили право вести кадровый учет в упрощенном порядке.

Кого относят к микропредприятиям

Микропредприятием считается юридическое или физическое лицо, отвечающее критериям, установленным Федеральным законом от 24 июля 2007 года № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (далее – Закон № 209-ФЗ). Это:

- предприниматель, не привлекавший в предшествующем календарном году наемных работников, при условии, что полученный им «налоговый» доход за предшествующий календарный год в сумме по всем видам деятельности и по всем налоговым режимам не превышает 120 млн рублей;

- предприниматели, зарегистрированные в период с 1 августа текущего года по 31 июля года, следующего за текущим годом;

- индивидуальные предприниматели, применяющие исключительно ПСН;

- производственные кооперативы, потребительские кооперативы, крестьянские (фермерские) хозяйства, которые были созданы в период с 1 августа текущего календарного года по 31 июля следующего года;

- хозяйственные общества, если для них одновременно выполняются ограничения:

- по доле участия в них государства, общественных, религиозных и благотворительных организаций и фондов, иностранных юридических лиц или юридических лиц, не являющихся субъектами малого и среднего предпринимательства, – не более 49 процентов (пп. «а» п. 1 ч. 1.1 ст. 4 Закона № 209-ФЗ);

- по среднесписочной численности сотрудников за предшествующий год – до 15 человек (п. 2 ч. 1.1 ст. 4 Закона № 209-ФЗ);

- по доходу за предшествующий «налоговый» год в сумме по всем видам деятельности и по всем налоговым режимам – не более 120 млн рублей (п. 3 ч. 1.1 ст. 4 Закона № 209-ФЗ, п. 1 постановления Правительства РФ от 4 апреля 2016 г. № 265).

Как упростили кадровый учет для микропредприятий

Такие предприятия могут полностью или частично отказаться от утверждения локальных нормативных актов, содержащих нормы трудового права, таких как:

- правила внутреннего трудового распорядка;

- положение об оплате труда и премировании;

- график сменности и др.

При этом все условия, регулируемые не применяемыми актами, должны быть включены непосредственно в трудовые договоры с работниками.

Типовая форма трудового договора утверждена постановлением Правительства РФ от 27 августа 2016 года № 858 (далее – Постановление № 858).

Чтобы применять упрощенный кадровый учет, микропредприятие должно быть включено в единый реестр субъектов малого и среднего предпринимательства. При утрате своего статуса и исключении из реестра микропредприятие должно в течение четырех месяцев оформить все кадровые документы, от ведения которых оно отказалось, будучи в статусе микропредприятия.

Типовая форма трудового договора, утвержденная Постановлением № 858, является обязательной к применению. В то время как само применение упрощенного кадрового учета обязательным не является. На практике у предприятия это означает следующее.

1. Если в действующем микропредприятии трудовые договоры, заключенные с работниками, содержат все требуемые для организации, оплаты труда и предоставления социальных гарантий условия, то изменять трудовые договоры не требуется.

2. Если микропредприятие решит, что локальные нормативные акты, содержащие нормы трудового права, оно будет принимать в дальнейшем и отказываться от них не собирается, то менять тексты заключенных трудовых договоров не требуется.

3. Если микропредприятие решает вести кадровый учет в упрощенном виде, то ему нужно обязательно привести тексты заключенных трудовых договоров в соответствие с типовой формой и включить в них все условия, регулируемые локальными нормативными актами. Трудовые отношения с вновь принимаемыми работниками следует оформлять на основе типовой формы трудового договора.

Читайте в бераторе

При составлении трудового договора по типовой форме нужно учесть следующее, что для иностранных граждан или лиц без гражданства указываются следующие сведения:

- о разрешении на работу или патенте – при заключении трудового договора с временно пребывающим в РФ иностранным гражданином или лицом без гражданства;

- о разрешении на временное проживание в РФ – при заключении трудового договора с временно проживающим в РФ иностранным гражданином или лицом без гражданства;

- о виде на жительство – при заключении трудового договора с постоянно проживающим в РФ иностранным гражданином или лицом без гражданства;

- реквизиты договора (полиса) добровольного медицинского страхования или заключенного работодателем с медицинской организацией договора о предоставлении платных медицинских услуг с временно пребывающим в РФ иностранным гражданином или лицом без гражданства.

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Что подразумевает кадровый учёт

- Синонимы к кадровому учёту – это кадровое делопроизводство, ведение кадровой документации.

- Кадровый учёт представляет собой регламентирование трудовых отношений между рабочим и самим работодателем. Все движения рабочих в какой-либо организации или же у ИП будут учитываться по Трудовому кодексу в России в основе первых кадровых деловых бумаг.

- К кадровому учёту относится:

- создание трудовых соглашений, специальных инструкций;

- фиксирование разных приказов (к примеру, приём рабочего на должность);

- оформление карточек, которые будут составлены для каждого рабочего;

- ведение, так называемых, регистров кадрового учёта;

- ведение табеля по учетному времени.

Необходимые кадровые документы для ООО

Чтобы не попасть под ответственность перед законом, нужно обязательно знать какие же документы должна иметь организация.

- Группы кадровых документов ↓

- Виды ↓

- Унифицированные формы по учету кадров ↓

- Пошаговая инструкция по созданию кадрового учёта в ООО с нуля ↓

- Штрафы за неведение кадрового учёта ↓

Что должно быть:

- Протоколы о том, что Общество было создано.

- Решение самих учредителей о том, что ООО было создано.

- Заключения от органов по контролю.

- Деловую бумагу, которая фиксирует государственную регистрацию созданной фирмы.

- Документы, которые устанавливают право и подтверждают наличие имеющегося имущества у Общества.

- Специальные бумаги, которые связаны с производством ценных бумаг, в том числе и облигаций.

- Положения о созданных филиалах организации.

- Список аффилированных лиц.

- Специальные протоколы о заседаниях и собраниях органов ООО.

- Иные деловые бумаги, которые предусмотрены законодательством.

Группы кадровых документов

Кадровые документы, по целевой принадлежности, делятся на 2 обширные группы:

- Деловые бумаги, которые закреплены с воплощением способов по управлению предприятием труда и персоналу (к примеру, пункты о структурных подразделениях и правила о трудовом распорядке в предприятии, а также другие).

- Деловые бумаги, которые связаны с учётом личного количества рабочих (относятся к ним: приказы о приёме на должность или переводе на иную и другие).

Все кадровые документы делятся, в основном, на 5 видов:

- Деловые бумаги, которые удостоверяют трудовую деятельность (такие бумаги хранятся в кадровом отделении предприятия, а туда входит: трудовая книжка рабочего, трудовой договор и другое).

- Распорядительные деловые бумаги (сюда относятся распоряжения и приказы самого руководящего лица).

- Переписки по службе (внутренние).

- Журналы по учёту и по регистрации (сюда входят: журнал о регистрации всех приказов о приёме новых рабочих или их переводе, журнал, фиксирующий трудовые договоры).

- Информативно-расчетные деловые бумаги (сюда входят: табель учёта времени работы, карточка рабочего и другие).

Документы, которые действительно необходимы для кадрового учёта ООО:

- Положение о структуре предприятия.

- Установленные стандарты в работе.

- Цель создания ООО.

- Инструкции для каждой должности, которые разработаны должны быть по правилам.

- Указание о командировках.

- Пункт о персонале организации, об отпуске, о порядке получения справок, о найме или увольнении рабочих, о коммерческой тайне, о табельном учёте времени, о льготах, которые предоставляются рабочим, о материальной ответственности, об обучении рабочих и их аттестации.

- Положения о подборе конкретного персонала (плюс схема к этому).

- Инструкции по работе.

- Пункты об оплате листов по временной нетрудоспособности сотрудников и служащих в организации, а также об оплате труда, выплаты премий и др.

- Положения о порядке прохождения по испытательному периоду, о программном обеспечении и допусках к интернету, а также по уже существующим отделениям (для бухгалтерии в том числе).

Унифицированные формы по учету кадров

Основные унифицированные формы по учёту кадров:

- T-1 «Указ о приеме рабочего на работу».

- T-2 «Карточка рабочего, его собственные данные».

- T-3 «Штатное расписание».

- T-4 «Карточка по учёту научного, научно-педагогического рабочего».

- T-5 «Указ о переводе рабочего на иную работу».

- T-6 «Указ о предоставлении отпуска работнику».

- T-7 «График отпусков».

- T-8 «Указ о прекращении трудового соглашения с рабочим».

- T-9 «Указ о направлении работника в командировку».

- T-10 «Командировочное удостоверение».

- T-11 «Указ о поощрении работника».

- T-1а «Указ о приеме рабочих на работу».

- T-2ГС (МС) «Личная карточка государственного (муниципального) служащего».

- T-5а «Указ о переводе работников на другую работу».

- T-9а «Указ о направлении работников в командировку».

- T-11а «Указ о поощрении рабочих».

- T-10а «Служебная задача для направления в командировку и отчет о воплощении его в действие».

- T-6а «Указ о предоставлении отпуска работникам».

- T-8а «Указ о прекращении трудового соглашения с рабочими».

Пошаговая инструкция по созданию кадрового учёта в ООО с нуля

- Прежде чем вы возьметесь за кадровую документацию, запаситесь специальными пособиями (можно воспользоваться порталами «Консультант +» или «Гарант»). Там имеются актуальные нормативные акты.

- Здесь нужно обратить внимание на учредительные деловые бумаги организации. Нужно будет начинать с приема на работу директора предприятия. Изучите Устав самой организации (здесь ведется порядок приема на должность директора, зарплата, срок трудовых книжек и др.)

- Какие обязательные деловые бумаги нужны для работодателя?

- Правила по внутреннему трудовому распорядку, штатное расписание предприятия.

- График всех отпусков, трудовые книжки, а также определенные трудовые договоры.

- Книга по учёту движения трудовых книжек и вкладышей в неё, а также специальная книга, где фиксируется доходы и расходы.

- Табель учёта по рабочему времени, карточки рабочих (личные),форма расчетной бумаги, которая утверждена руководителем предприятия.

- Деловые бумаги по обработке персональных данных рабочих, расчётные ведомости и все приказы, и др.

- Процесс оформления директора. Из решений учредителей вы узнали дату, с которой директор вступил в должность и принялся выполнять обязанности, следовательно, дата не должна быть другой в итоге. Потом конструируется трудовой договор.

- Создание основных правил трудового распорядка в организации, а также штатное расписание и другие локальные акты (для этого воспользуйтесь определенным программой). Главное всё проверьте на наличие описок или ошибок!

- Здесь идёт заполнение бланков по трудовому договору с рабочими и другая документация (уже должны быть сведения о должностях, зарплате и количестве времени на работу).

- Рассмотреть нужно задачи о ведении самих трудовых книжек (кроме директора ещё никто не трудоустроен, следовательно, вся ответственность по ведению книжек лежит на нём).

- Здесь уже идет процесс принятия новых рабочих на работу.

Штрафы за неведение кадрового учёта

Прежде всего, всё зависит от должности проверяющего и от тяжести этого нарушения. При нарушении определенного законодательства штраф может составлять от 5-ти МРОТ до 50-ти МРОТ. Вообще, при повторном нарушении будет возможно отстранение ответственной личности с периодом от 1-го года до 3 лет.

На этом, статья будет закончена. Спасибо за прочтение!

Автор: Полина Таланова Руководитель проектов

Автор: Полина Таланова

Руководитель проектов

Упрощенная система налогообложения позволяет во многих случаях экономить на обязательных платежах. Также бизнесмены, использующие УСН, могут упростить для себя и ведение бухучета. Рассмотрим, что говорит закон об организации бухгалтерии для «упрощенцев».

Варианты ведения бухгалтерского учета при УСН

Специального регламента ведения бухучета для компаний на УСН закон не предусматривает. Однако нужно отметить, что перечень критериев для «упрощенцев» во многом совпадает с параметрами субъектов малого бизнеса (ст. 4 закона от 24.07.2007 № 209-ФЗ «О развитии…).

Более того, конкретные требования к «упрощенцам» гораздо более жесткие. Например, лимит по годовой выручке у них — 150 млн руб. против 800 млн руб. у «малых» бизнесменов. Поэтому можно сказать, что практически любая компания, которая использует УСН, одновременно относится и к малому бизнесу.

Для руководителей малых предприятий ст. 7 закона от 06.12.2011 № 402-ФЗ «О бухучете» предоставляет возможность выбора различных вариантов организации бухгалтерии:

- Вести учет самому.

- Принять в штат главного бухгалтера или сформировать отдел бухучета.

- Заключить договор с бухгалтерской фирмой или индивидуальным специалистом.

Кроме того, при любом из этих вариантов «малые» бизнесмены имеют право вести учет в упрощенном формате. Этот формат не следует путать с упрощенной системой налогообложения, т.к. он относится исключительно к бухгалтерии.

Подробно об особенностях учета при «упрощенке» расскажем в следующих разделах.

Бухучет ООО на УСН

Конкретный порядок «упрощения» учета закон не устанавливает. Особенности ведения бухгалтерии для небольших компаний «разбросаны» по различным ПБУ. В частности, они имеют право:

- Учитывать доходы и расходы «по оплате» (п. 12 ПБУ 9/99 и п. 18 ПБУ 10/99)

- Учитывать все проценты по кредитам, как прочие расходы, даже если кредит получен на приобретение основных средств (п. 7 ПБУ 15/2008).

- Исправлять существенные ошибки прошлых периодов в упрощенном порядке, т.е. в день выявления (п. 9 ПБУ 22/2010).

- Не переоценивать финансовые вложения (п. 19 ПБУ 19/02)

Все перечисленные поблажки применяются бизнесменами в рамках обычного бухучета: с использованием счетов, двойной записи и т.п. Однако возможны и другие варианты.

Институт профбухгалтеров РФ (ИПБ РФ) разработал и согласовал с Минфином (протокол от 25.04.2013 № 4/13) три варианта ведения учета малыми предприятиями:

- Обычный бухучет, но с сокращенным количеством счетов и упрощенным подходом к отражению отдельных хозяйственных операций.

- С двойной записью, но без использования учетных регистров. В этом случае все операции заносятся в специальную книгу.

- Простой учет. Здесь также используется книга учета, но счета и двойная запись не применяются. Такой вариант специалисты ИПБ РФ рекомендуют для микропредприятий с численностью до 15 чел.

Особенности составления учетной политики

С учетом особенностей малого бизнеса в учетной политике обязательно нужно отразить:

- Выбор варианта упрощенного учета

- Перечень используемых счетов и учетных регистров.

- Особенности отражения отдельных операций.

Иногда малые предприятия могут и не использовать все предоставленные законом возможности для упрощения учета.

Например, ведение бухучета «по оплате» во многих случаях неудобно. Такое отражение доходов и расходов часто не показывает реальное состояние бизнеса, особенно, если имеются существенные суммы полученных авансов или задолженностей.

Какую отчетность надо сдавать при УСН и когда?

Упрощение учета распространяется и на бухгалтерскую отчетность. Малые предприятия могут сдавать только две формы: баланс и отчет о финансовых результатах. Кроме того, эти отчеты можно предоставлять по сокращенной форме — с меньшей детализацией показателей (приложение 5 к приказу Минфина РФ от 02.07.2010 № 66н).

Все организации, в т.ч. и представители малого бизнеса, должны соблюдать требования п. 1 ст. 13 закона № 402-ФЗ. Там указано, что бухгалтерская отчетность должна давать полноценную информацию об экономическом субъекте.

Если организация, несмотря на формально малые масштабы, имеет сложную структуру активов и занимается разнообразными видами деятельности, то для полного отражения всех данных о бизнесе двух сокращенных форм может оказаться недостаточно. В этом случае следует заполнять отчетность на общих основаниях.

Бухгалтерская отчетность сдается ежегодно и сроки ее предоставления не зависят от состава форм. За 2018 год все организации должны были отчитаться перед налоговиками и органами статистики в течение трех месяцев. Начиная с 2019 года вводится обязательный электронный формат ее сдачи. Но при этом в статистику предоставлять данные будет уже не нужно.

Но и здесь для малых предприятий сделана поблажка: они могут перейти на электронный формат с 2020 года, а за 2019 последний раз сдать баланс и другие бухгалтерские формы на бумаге (п. 4 ст. 2 закона от 28.11.2018 № 444-ФЗ). Трехмесячный срок предоставления отчетов после перехода на онлайн-формат сдачи изменяться не будет.

Налоговый учет при упрощенной системе налогообложения

Здесь основной особенностью является признание доходов и расходов «по оплате». Этот вариант применяется при обоих вариантах «упрощенки»: объектах «Доходы» и «Доходы минус расходы». Также в налоговом учете при УСН фактически отсутствует амортизация: стоимость купленных основных средств списывается в периоде приобретения (за исключением «переходящих» объектов, которые были поставлены на учет до начала применения УСН).

Главным налоговым регистром, который используют «упрощенцы», является книга учета доходов и расходов (КУДиР). В книге отражаются основные доходы и расходы, которые формируют облагаемую базу, а также отдельно учитываются особые виды операций, влияющие на расчет налога, например, покупка основных средств.

Другие виды налогов, требующие специального отражения доходов и расходов (НДС и налог на прибыль) в общем случае при УСН не платятся. Поэтому и учет по ним «упрощенцы» не организуют.

Но в иногда бизнесменам приходится одновременно платить как «упрощенный», так и «общие» налоги. Например, НДС при ввозе импортных товаров платится вне зависимости от используемого налогового режима. Это же относится и к налогу на прибыль с дивидендов.

В подобных случаях компании на УСН приходится вести налоговый учет по нескольким видам обязательных платежей одновременно.

Основной налоговый отчет для «упрощенцев» — декларация по УСН. Она сдается ежегодно, а срок предоставления зависит от категории налогоплательщика: юридические лица должны сдать ее до 31 марта, а ИП – до 30 апреля. Если «упрощенец» платит другие «общие» налоги (например, НДС на таможне), то он должен сдавать отчетность по ним в обычные сроки, установленные для всех бизнесменов.

Если компания или ИП на УСН являются работодателем, то на них распространяется и вся отчетность, связанная с зарплатой: 2-НДФЛ, 6-НДФЛ, РСВ, 4-ФСС, СЗВ-М и СЗВ-стаж.

Все указанные отчеты предоставляются «упрощенцами» в таком же порядке, как и бизнесменами, использующими общую налоговую систему.

Особенности ведения бухгалтерии ИП при упрощёнке

Основной особенностью бухучета ИП является то, что его можно вообще не вести. Закон освобождает предпринимателей от этой обязанности, если присутствует налоговый учет.

Однако многие ИП все равно ведут бухучет в добровольном порядке. Причины здесь следующие:

- Налоговый учет ориентирован на расчет базы для обязательных платежей, поэтому он не дает полноценной информации о состоянии бизнеса. Кроме того, КУДиР при УСН ведется «по оплате», а такой подход нередко ведет к неверному пониманию ситуации бизнесменом.

- Внешние пользователи часто запрашивают «стандартную» бухгалтерскую отчетность, потому что она позволяет быстро составить представление о бизнесе. Такая потребность возникает, например, при участии в госзакупках или подаче заявки на получение банковского кредита.

Т.к. для ИП порядок ведения бухучета не регламентирован, то они обычно выбирают один из описанных выше упрощенных вариантов, которые используют малые предприятия.

Как организовать учет при УСН, чтобы избежать претензий налоговиков

В первую очередь нужно отметить, что далеко не каждая компания, работающая на «упрощенке» может заинтересовать налоговиков. На многих малых предприятиях проверяющие не появляются годами. Но не следует думать, что инспектора вообще забыли о существовании этих компаний.

Все налоговые декларации проходят камеральную проверку, и если показатели не вызывают подозрений у инспекторов, то и вопросов к организации не появляется (приказ ФНС РФ от 30.05.2007 № ММ-3-06/333@). Для «спецрежимников» опасность, в первую очередь, возникает, когда их параметры (выручка, численность, стоимость основных средств) приближаются к лимитам, после превышения которых бизнесмен теряет право на применение особых налоговых режимов.

Но специалисты ИФНС используют и другие критерии. В частности, визита проверяющих могут ждать те, кто участвует в налоговых схемах. Кроме того, инспекторы проводят анализ финансовых показателей налогоплательщика, чтобы выявить признаки, свидетельствующие о нарушениях.

Нельзя абсолютно точно предсказать, будет ли в вашей компании выездная проверка. Но нужно знать об этой опасности и максимально снизить ее вероятность.

Мы знаем, за что могут зацепиться контролеры и стараемся устранить все эти моменты, делая наших клиентов «невидимыми» для налоговиков.

При возникновении опасных ситуаций (например, при близости пороговых значений) мы сообщаем об этом нашим клиентам и помогаем избежать возможных рисков.

Вывод

Специальных правил ведения бухучета для «упрощенцев» закон не предусматривает.

Однако практически все компании, работающие на УСН, относятся к малому бизнесу, и в этом качестве имеют право вести бухгалтерию в упрощенном формате. Вариант ведения учета организация выбирает самостоятельно, с учетом масштабов и сложности бизнеса, а также других индивидуальных особенностей.

Индивидуальные предприниматели имеют право не вести бухучет, если производят расчет налоговой базы. Однако на практике они нередко ведут бухгалтерию по аналогии с малыми предприятиями. Это необходимо и для управления бизнесом, и для облегчения взаимодействия с контрагентами.

Упрощенный кадровый учет сокращает документооборот предприятия. Расскажем, кто вправе перейти на упрощенную форму учета, от каких документов можно отказаться, как это сделать, и зачем нужен типовой трудовой договор.

Кто может вести упрощенный кадровый учет

Вести кадровый учет в упрощенной форме вправе организации и ИП, которые имеют статус «микропредприятие» в едином реестре МСП.

Этот статус присваивают субъектам, у которых:

- среднесписочная численность персонала за прошедший год не превышает 15 человек;

- годовой доход не выше 120 млн. рублей;

- общая доля участия в уставном капитале госорганов , муниципалитетов, общественных и религиозных учреждений, благотворительных фондов не превышает 25 %;

- общая доля участия крупных российских компаний или иностранных организаций не превышает 49 %.

Как вести упрощенный кадровый учет

«Упрощенность» заключается в полном или частичном отказе от принятия локальных нормативных актов (ЛНА), в которых обычно прописывают нормы трудового права. Такой подход существенно сокращает документооборот и снижает административную нагрузку.

Так, согласно ст. 309.1 ТК РФ микробизнес может не составлять:

- правила внутреннего трудового распорядка;

- график сменности;

- положения об оплате труда, премировании и другие акты.

Обратите внимание : список открытый, так как набор актов зависит от специфики бизнеса и предприятие вправе само решить, от каких ЛНА оно еще хочет отказаться.

Однако есть ряд документов, которые должны быть у предприятия даже при условии ведения упрощенного учета. Это:

- трудовые договоры;

- штатное расписание;

- график отпусков;

- положение о работе с персональными данными;

- инструкции по охране труда.

С 01.01.2021 список обязательных кадровых документов пополнился еще одним пунктом. Так, согласно ст. 312.9 ТК РФ компания не вправе отказаться от принятия ЛНА о временном переводе сотрудников на дистанционную работу без их согласия. Причиной перевода персонала на удаленку может послужить решение местных властей. Например: в случае объявления в регионе режима ЧС.

И это еще не все. Предприятие имеет право отказаться от ЛНА только в том случае, если со всеми сотрудниками будут заключены типовые трудовые договоры .

Что такое типовой трудовой договор

Отказ от ЛНА вовсе не означает, что микробизнес перестает подчиняться нормам трудового права. Просто все положения, которые должны быть отражены в этих актах, прописывают в трудовых договорах с работниками.

Правительством была утверждена типовая форма трудового договора (постановление от 27.08.2016 № 858).

Типовая форма содержит необходимый набор условий, которые обеспечивают соблюдение прав сторон трудовых отношений, в частности:

- оплата труда сотрудника;

- рабочее время и время отдыха;

- охрана труда;

- соцстрахование и другие гарантии;

- права и обязанности сторон;

- изменение условий договора;

- ответственность сторон.

В примечаниях к форме указано, к каким категориям работников применяют или не применяют те или иные пункты.

Работодатель не обязан заимствовать типовую форму целиком. Он может исключить пункты, которые не связаны с характером работы сотрудника, и пункты, указанные в примечаниях (письмо Минтруда РФ от 30.06.2017 № 14-1/В-591).

Также не возбраняется дополнение типовой формы недостающими условиями. Главное, чтобы они не ухудшали положение работника по сравнению с нормами, установленным трудовым законодательством.

Как перейти на упрощенный учет

Вновь зарегистрированные субъекты микробизнеса могут сразу начать вести учет в упрощенной форме.

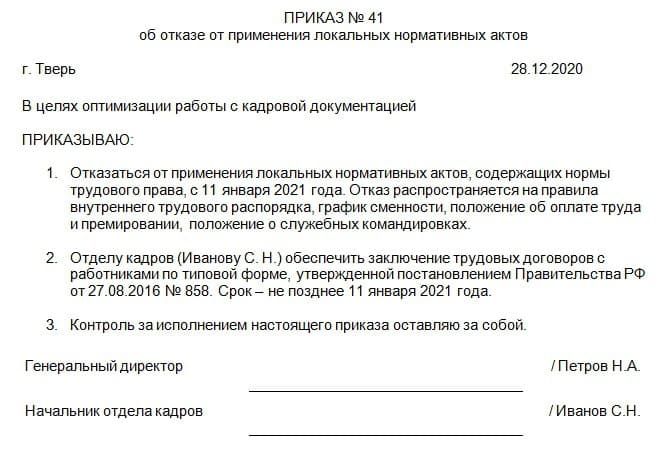

Действующие предприятия, которые раньше применяли ЛНА, должны оформить отказ от внутренней кадровой нормативки в приказном порядке. Составить приказ можно в свободной форме.

Кстати, если компания до перехода на упрощенный учет заключила с сотрудниками обычные (не типовые) трудовые договоры, то переделывать их не нужно. Достаточно внести в них соответствующие изменения путем заключения дополнительных соглашений.

Что делать при утере статуса микропредприятия

В случае утери статуса микропредприятия у субъекта есть 4 месяца, чтобы принять все локальные нормативные акты, наличие которых требует трудовое законодательство, и ознакомить работников с ними под роспись (ст. 309.1 ТК РФ).

Срок отсчитывают с даты внесения изменений в единый реестр МСП.

А вот типовые трудовые договоры с работниками менять не обязательно. Такие действия будут лишней тратой времени. Ведь необходимые условия в ЛНА и договорах просто будут дублироваться.

Но если компания надумает позже что-то поменять в локальных актах, то эти изменения нужно будет отразить и в трудовых договорах, чтобы избежать расхождений.

Ведение грамотного кадрового учета обязательно для каждого работодателя. Это актуально не только для организаций, но и для индивидуальных предпринимателей. Все ИП, которые нанимают работников для осуществления коммерческой деятельности, приносящей прибыль, независимо от того, находятся ли они на УСН или на общей системе налогообложения, должны вести учет кадров.

Когда ведение кадрового учета обязательно

Следует понимать, что это обязательно для ИП только в том случае, если у него есть хотя бы один нанятый работник. Принятие сотрудников в штат должно оформляться подписанием обеими сторонами трудового договора. Сразу после приема на работу первого работника ведение кадрового учета для ИП становится обязательным и должно осуществляться в соответствии с действующим законодательством РФ.

Почему кадровый учет необходим для ИП

Организации учреждают специальные отделы или вводят ответственные должности для грамотного ведения кадрового учета, составления и ведения документации. ИП чаще всего не придают этому особого значения. Даже если учет кадров и ведется, в большинстве случаев это делается с существенными нарушениями правил, норм и действующего законодательства. А ведь грамотный кадровый учет для ИП имеет огромное значение. Независимо от количества нанятых сотрудников, применения УСН или ОСН, согласно действующему законодательству необходимо ведение учета заработной платы и перечисление взносов в Пенсионный фонд РФ за каждого нанятого сотрудника.

Чем грозит отсутствие кадрового учета

Инспектора из органов трудовой инспекции в ходе проверки могут потребовать документацию, касающуюся кадров. И ИП должен ее представить. Если проверяющие из ГИТ обнаружат нарушения кадрового учета и делопроизводства, предпринимателю грозит административный штраф. Подобные ошибки могут обернуться для него привлечением к ответственности вплоть до уголовной, штрафными санкциями.

Права и обязанности ИП

В соответствии с действующим законодательством ИП (на УСН или ОСН) должен:

- вести кадровый учет;

- оформлять работников, хранить документы, вести трудовые книжки. Вносить в них записи о приеме, увольнении, переводе работника;

- обеспечивать свой персонал свидетельствами пенсионного страхования;

- принимать все локальные нормативные документы, необходимые и требуемые законодательством.

Индивидуальный предприниматель имеет право:

- заключать трудовые договоры на определенный или неопределенный срок;

- издавать приказы, на основании положений подписанных договоров;

- заключать коллективный договор со своими работниками;

- проводить обучение по охране труда для своих сотрудников, а также контролировать полученные знания.

| Ведение учета в полном объеме | от 9900 руб. в месяц | |||

| Ведение кадрового учета | от 3000 руб. в месяц | |||

| Восстановление кадрового учета | от 10000 руб. | |||

Кадровая документация ИП

Все трудовые отношения предпринимателя с наемными сотрудниками должны быть задокументированы.

Кадровая документация делится на три типа:

- внутренние нормативные документы: правила внутреннего трудового распорядка, коллективный договор, инструкции по защите персональной информации, охране труда, положение об оплате труда, должностные инструкции и т. д. Кстати, именно составление последних помогает исключить возникновение спорных ситуаций и их разбирательство в суде;

- документы организационного характера: книги и журналы, в которых ведется учет и регистрация трудовых договоров, трудовых книжек, командировок работников, приказов, штатное расписание, график ежегодных отпусков, табель учета рабочего времени;

- документы, необходимые для учета кадров: трудовые договоры и книжки, приказы по личному составу, личные карточки наемных работников, командировочные удостоверения, различные заявления, объяснительные записки и т. д. При необходимости также можно оформить положение о коммерческой тайне, соглашение о материальной ответственности и т. д. При сменном графике работы должен присутствовать график сменности.

Особенности работы ИП с трудовыми книжками

Согласно действующему законодательству при приеме на работу нового сотрудника каждый работодатель должен издать соответствующий приказ и сделать об этом запись в трудовую книжку. ИП не является исключением. По сути, трудовая книжка в нашей стране – это документальное подтверждение того, что человек работал в определенный период времени.

На предпринимателя возлагается ответственность за ведение, учет и хранение трудовых книжек. Правильность заполнения этих документов регламентирует несколько нормативных актов. Они одинаковы для всех работодателей.

Принимаемый на работу должен иметь на руках трудовую книжку. Если же он устраивается впервые, то в соответствии с установленными нормами ИП должен оформить ему новую трудовую книжку и сделать в ней первую запись о приеме на работу. Новый документ может быть выдан работнику только на основании заявления, в котором указана причина его отсутствия.

Ведение кадрового учета ИП силами аутсорса

Чтобы ведение учета выполнялось правильно и соответствовало законам, нужно постоянно следить за изменениями в них, отлично разбираться в тонкостях трудового законодательства и права. Этими навыками обладают далеко не все сотрудники индивидуальных предпринимателей. Именно поэтому все чаще ИП передают функции ведения кадрового учета на аутсорсинг. Это выгодно, потому что:

- существенно сокращаются расходы на ведение кадров, так как отпадает необходимость в штатном сотруднике для решения этих вопросов;

- предприниматель получает грамотно организованный учет персонала. Он ведется компетентными специалистами, а не наемным персоналом, который может не знать трудового законодательства и нормативных актов;

- передача дел специалистам данной области помогает избежать штрафных санкций, которые могут возникнуть при неправильном ведении учета.

Наше предложение

Для корректного ведения кадровой документации и учета можно обратиться к профессионалам – специалистам ООО «БухПроКонсалтинг». Мы присутствуем на рынке консалтинга более 15 лет и оказываем услуги компаниям и индивидуальным предпринимателям Москвы и Московской области. Это стало возможным благодаря тому, что у нас работают высококвалифицированные специалисты в сфере кадрового делопроизводства, бухгалтерского и налогового учета, трудового законодательства и права. В результате нашей компетентной работы учет кадров каждого клиента приводится в соответствие действующему законодательству. Если учет ранее не велся, мы можем помочь выполнить восстановление. Мы ориентированы на индивидуальный подход к каждому клиенту и стремимся поддержать лояльную ценовую политику.

Для заказа кадрового учета в ООО «БухПроКонсалтинг» воспользуйтесь онлайн-сервисом на сайте или сделайте звонок по телефону, предложенному на странице.

Читайте также: