Автоматический расчет и заполнение налоговой декларации по усн за 2020 год

Опубликовано: 24.04.2024

Наверняка те налогоплательщики, кто хоть раз подавал декларацию по УСН в налоговую инспекцию, знают как ее долго и утомительно рассчитывать и заполнять. Но для тех, кто ценит свое время на нашем сайте предусмотрена возможность рассчитать и заполнить декларацию формы по КНД 1152017 в режиме онлайн.

Для этого вам необходимо заполнить поля, указав поквартальные значения доходов и расходов при объекте налогообложения «доходы минус расходы», или значения доходов и уплаченных взносов в ПФР и ФФОМС при объекте «доходы». Нажав кнопку «Рассчитать» вы получите рассчитанные значения строк декларации по УСН.

Если вам необходимо подготовить и распечатать декларацию по УСН онлайн, то отметьте пункт «Сформировать документ для печати». В появившейся форме «Данные для титульного листа» заполните нужные поля. Теперь же, при нажатии кнопки «Рассчитать» сформируется декларация по УСН в формате PDF, которую можно скачать, нажав на появившуюся ссылку.

Актуальная форма декларации по УСН за 2020 год (по единому налогу) утверждена на основании: Приказа ФНС России от 26 февраля 2016 № ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме».

Бланк налоговой декларации по УСН (по единому налогу) за 2020 год представляет собой шаблон, который можно редактировать. Если вы, по каким-то причинам, решили не пользоваться онлайн-сервисом по заполнению документа, а хотите рассчитать и заполнить декларацию вручную, то эта ссылки для вас:

Декларация на УСН заполняется и подается один раз в году, по окончании налогового периода. Налогоплательщикам на УСН поквартально отчитываться не нужно, но не стоит забывать о авансовых платежах, которые тоже можно рассчитать при помощи данного онлайн-сервиса.

Крайним сроком сдачи отчетности по УСН: для ИП – 30 апреля года, следующим за отчетным; для организаций – 31 марта.

В случае, если ИП закрывает свою деятельность, или происходит ликвидация организации, то декларацию нужно сдавать в срок до 25 числа месяца, следующем за тем, когда прекращена деятельность (это определяется датой в уведомлении, которое подано в налоговую инспекцию).

На нашем сайте есть калькулятор сроков подачи декларации УСН, которые рассчитает срок с учетом всех нюансов законодательства.

Предусмотрены штрафы, в случае, если вы не сдали налоговую декларацию. 1000 рублей, если налог УСН был вовремя уплачен, в том случае, если налог не был вовремя перечислен — 5% суммы налога, подлежащей уплате на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1000 рублей.

Предоставляется налоговая декларация для ИП в налоговую инспекцию по месту проживания, ЮЛ — по месту юридического адреса. Предусмотрено несколько способов подачи отчетности:

На бумажном носителе. Заполнить декларацию нужно в двух экземплярах, один из них вы отдадите в ФНС, второй экземпляр, с штампом о приеме и подписью сотрудником налоговой инспекции является подтверждением того, что отчетность сдана. Подать декларацию таким образом можно лично или через представителя, и которого есть нотариальная доверенность.

Почтовым отправлением. В этом случае тоже документ заполняется два раза (или, в случае если он сформирован данным онлайн-сервисом — распечатывается два раза). К нему прилагается опись вложения в двух экземплярах (скачать шаблон описи). Документы отправляются Почтой России ценным письмом. При данном способе предоставления отчетности, подтверждением ее сдачи является чек и опись вложения, в котором стоит штамп почтового отделения с датой.

В электронном виде. Отчетность можно подать через интернет с помощью онлайн-сервиса на сайте ФНС или через операторов, которые предоставляют услуги электронного документооборота.

В сегодняшней статье подробно разберем, как заполнять декларацию по УСН с объектом налогообложения доходы. Форма все та же — утвержденная приказом ФНС № ММВ-7-3/99@ от 26 февраля 2016 года.

Состав декларации

Помимо титульного листа в декларации 6 разделов. Какие из них нужно заполнять?

- Субъекты, выбравшие в качестве объекта налогообложения доходы, заполняют разделы 1.1 и 2.1.1 в обязательном порядке. Если при этом они являются плательщиками торгового сбора, то также заполняют раздел 2.1.2.

- Раздел 3 заполняется только теми, кто в отчетном периоде получал средства целевого финансирования. Как правило, у рядовых фирм и ИП этот раздел в декларации отсутствует.

- Раздел 2.2 заполняют УСНщики, выбравших в качестве объекта налогообложения доходы минус расходы.

Срок сдачи декларации по УСН за 2020 год

Налоговая декларация по единому налогу при УСН юридическими лицами сдается ежегодно, до 31 марта года, следующего за отчетным (подп. 1 п. 1 ст. 346.23 НК РФ).

Отчет юридического лица за 2019 год необходимо представить до 31 марта 2021 года.

Налоговая декларация по единому налогу при УСН индивидуальными предпринимателями сдается ежегодно, до 30 апреля года, следующего за отчетным (подп. 2 п. 1 ст. 346.23 НК РФ).

Отчет ИП за 2020 год необходимо представить до 30 апреля 2021 года.

Декларация по УСН: пример заполнения

Субъекты могут подавать декларацию любым удобным для них способом — по ТКС или в бумажном виде. Если выбираете второй вариант, рекомендуем сформировать декларацию в специальных программах (на сайте ФНС можно найти бесплатное ПО «Налогоплательщик ЮЛ»). В этом случае на бланках будет отражен специальный машиночитаемый код.

Обязанности применять машиночитаемые бланки при сдаче декларации по УСН у налогоплательщиков нет. Однако на практике некоторые налоговые инспекции отказываются принимать обычные Excel-формы.

Еще несколько правил:

- каждый лист декларации печатается отдельно — двусторонняя печать запрещена;

- скреплять степлером листы не нужно;

- при отсутствии данных в полях ставятся прочерки.

Заполняем титульный лист

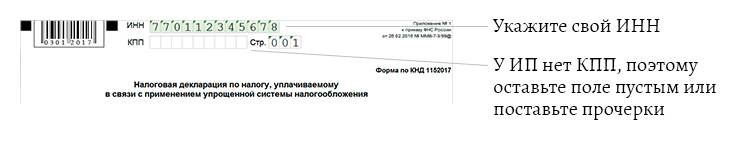

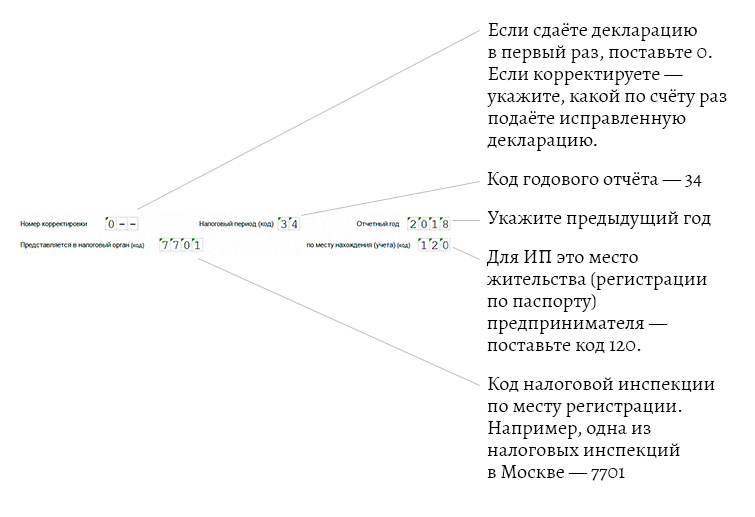

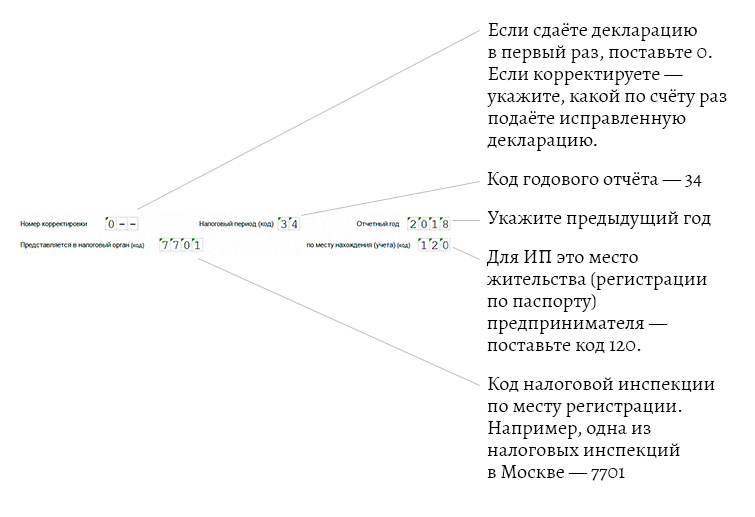

Верхние строки листа предназначены для ИНН и КПП. ИП оставляют поле КПП пустым. На всех прочих страницах декларации эти поля дублируются.

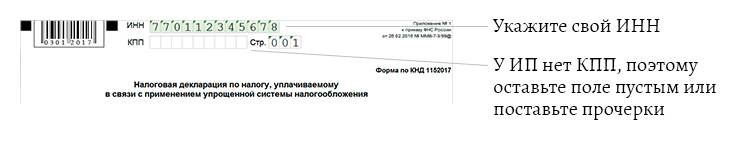

В поле «Номер корректировки» ставится «0», если декларация подается первично.

Если сдаете уточнёнку — ставите номер корректировки.

В поле «Налоговый период» проставляется код 34, который соответствует календарному году. В соответствующих полях проставляется 2020 год и код налогового органа. В поле «По месту нахождения (учета)» нужно поставить код — ИП ставят 120, организации — 210.

Далее указывается налогоплательщик:

- если это предприниматель, нужно написать имя, фамилию и отчество полностью, без указания статуса ИП;

- для организации указывается полностью организационно-правовая форма и название, например, Общество с ограниченной ответственностью «Ромашка».

Код по ОКВЭД следует указывать основной. При совмещении налоговых режимов рекомендуем указать ОКВЭД по УСН.

Телефон указать желательно — он может понадобиться, если у инспектора возникнут вопросы по декларации. Однако обязанности такой у налогоплательщика нет.

Поле «Форма реорганизации. » предназначается для компаний, находящихся в процессе реорганизации.

В нижней части титульного листа указывается лицо, которое подписывает декларацию. Это может быть:

- Руководитель организации (код 1). Указывается полное имя, фамилия и отчество руководителя, ставится его подпись и дата подписания.

- Индивидуальный предприниматель (код 1). Ставится подпись ИП и дата. ФИО в этом разделе не указывается.

- За руководителя или ИП декларацию подписывает доверенное физлицо (код 2). Указывается имя, фамилия и отчество доверенного лица. Ставится дата и его подпись.

- Интересы налогоплательщика представляет юридическое лицо, декларацию подписывает его представитель (код 2). Указывается ФИО представителя юридического лица, который действует на основании соответствующего документа. Заполняется поле «Наименование организации представителя налогоплательщика». Ставится подпись лица, представляющего эту организацию, а также дата.

Если декларация подписана руководителем организации или индивидуальным предпринимателем лично, а доверенное лицо только ее подает, его данные на титульном листе не указываются.

Титульный лист

Заполняем раздел 2.1.1

Заполнение расчетной части декларации начинается с раздела 2.1.1. Здесь необходимо отразить данные за отчетный период о полученных доходах и уплаченных взносах.

Строка «Признак налогоплательщика» указывает на то, делает ли субъект выплаты физическим лицам или нет. Организации и ИП-работодатели указывают «1», а предприниматели без работников — «2».

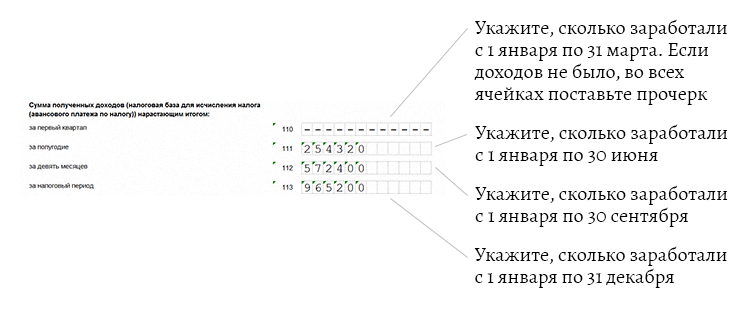

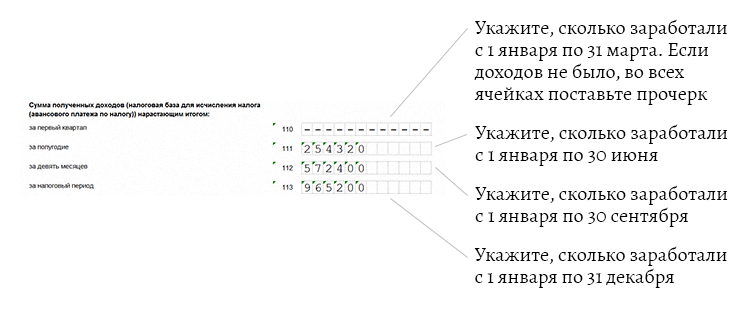

Далее идут строки 110-130, в которых необходимо указать размер полученных доходов. Доходы отражаются не за каждый отдельный квартал, а нарастающим итогом:

- в строке 110 будет отражен доход за первый квартал,

- в строке 111 — за полугодие,

- в строке 112 — за 9 месяцев,

- в строке 113 — за весь 2020 год.

Следующие четыре строки предназначены для указания ставки налога. По умолчанию это 6%. Однако в разных регионах могут быть установлены собственные ставки.

Обратите внимание! Многие регионы на своей территории установили пониженные ставки налога при УСН. Например, в Саратовской области для отдельных видов деятельности установлена ставка 2%, в Смоленской области — 4,5%, в Тульской — 1%.

Нужно ли подавать декларацию предпринимателю, если его деятельность в регионе облагается по ставке 0%? Безусловно. Налога к уплате у него не будет, но декларацию подать необходимо. В этом случае доходы указываются как обычно, а в поле для указания налоговой ставки проставляется «0».

Следующие четыре строки с кодами 130-133 предназначены для указания начисленной суммы налога (авансового платежа) за квартал, полгода, 9 месяцев и год. Сумма рассчитывается путем умножения полученного дохода за соответствующий период на ставку налога. При использовании специальных программ или сервисов это значение заполняется автоматически.

Далее указываются суммы, которые субъект уплатил в соответствующих периодах в качестве страховых взносов, пособий и прочих выплат, вычитаемых из налога.

Взносы и выплаты, уменьшающие налог, отражаются в том периоде, в котором они были произведены фактически, а не в том, к которому относятся.

Как уменьшить налог на сумму взносов

Порядок уменьшения налога на взносы и выплаты зависит от того, является ли налогоплательщик работодателем.

- ИП без работников (в строке 102 указан признак «2») может вычесть страховые взносы, выплаченные за себя, без 50-процентного ограничения. То есть он может снизить свой налог вплоть до нуля, если его сумма меньше уплаченных взносов. В этом случае в строках 140-143 указываются те же суммы, что и в строках 130-133. То есть вычеты равны суммам налога, и уплачивать в бюджет ничего не следует.

Однако данные в строках 140-143 не могут быть больше, чем соответствующие суммы налога. Ведь в этих строках указывается размер вычета, а он не может превышать размер начисленного налога. - Организации и ИП с работниками (в строке 102 код «1») могут уменьшить свой налог не более, чем на 50%. В строках 140-143 у такого налогоплательщика отражаются суммы не более половины тех, которые указаны в строках 130-133.

Это общий случай. Однако если субъект уплачивает торговый сбор, то расчет производится иначе. В любом случае в строках 140-143 данные о торговом сборе не фигурируют.

Раздел 2.1.1

Заполняем раздел 2.1.2

Этот раздел заполняют плательщики торгового сбора. Он служит для расчета суммы, на которую им позволено уменьшить налог. Соответственно, у неплательщиков торгового сбора этот раздел в декларации отсутствует, как и у тех, кто сбор платит, но налог не уменьшает.

В строках 110-143 указываются те же данные, что и в разделе 2.1.1, но лишь в части деятельности, которая облагается торговым сбором.

Если субъект на УСН ведет деятельность, которая облагается и не облагается торговым сбором, ему следует вести раздельный учет. Это касается не только выручки, но и расходов, которые уменьшают налог.

Налог уменьшается на взносы по тем же правилам, что и в разделе 2.1.1

В строках 150-153 отражается торговый сбор, который был фактически уплачен в 2020 году, в том числе и за 2019 год. В строках 160-163 указывается сумма сбора, которая уменьшает налог.

Торговый сбор вычитается из суммы налога к уплате и уменьшает его вплоть до нулевого значения.

Рассчитывается сумма сбора, уменьшающего налог, путем вычета из строк 130-133 значений, указанных в строках 140-143 за соответствующий период. Если полученный результат больше суммы торгового сбора, то в строках 160-163 повторяется значение строк 150-153. Если меньше, то указывается то, что рассчитано.

Допустим, в строке 130 сумма налога равна 50000 рублей. В строке 140 указана сумма взносов и прочих расходов, которая уменьшает налог — 25000 рублей. В строке 150 сумма торгового сбора — 25000 рублей. По строке 160 отражается весь уплаченный сбор за 1 квартал.

Заполняем раздел 1.1

В строке 010 указывается код ОКТМО. Далее в разделе аналогичное поле встречается еще три раза — за каждый период. Если код не менялся, его можно указать только один раз.

Остальные строки раздела предназначены для отражения сумм авансовых платежей и налога, который исчислен к уплате за год. Расчет производится на основании данных из раздела 2.1.1 и 2.1.2. Налог к уплате рассчитывается так:

- если субъект не платит торговый сбор: строка 130 — строка 140;

- если субъект уплачивает торговый сбор: строка 130 раздела 2.1.1 — строка 140 того же раздела — строка 160 раздела 2.1.2.

Аналогичным образом рассчитывается и налог за все остальные периоды. Однако из полученной суммы вычитается сумма налога, начисленная за предыдущий период в разделе 1.1.

Если итоговая сумма налога вышла со знаком «минус», значит, налогоплательщик переплатил.

Расчет недоплаты

Важный нюанс! Декларация по УСН не отражает сумм налога, который налогоплательщик уплатил в течение года. Поэтому результат в строке 100 раздела 1.1 не всегда показывает именно ту сумму, которую нужно доплатить в бюджет.

Расчет недоплаты производится по такой формуле:

строка 133 раздела 2.1.1 — строка 143 раздела 2.1.1 — Уплаченный налог,

где Уплаченный налог — сумма налога, которая была уплачена в течение года.

Полученный результат и будет суммой, подлежащей уплате в бюджет. Результат со знаком «минус» означает переплату.

Раздел 1.1

Видеоурок про заполнение декларации по УСН-6%:

Налогоплательщики, применяющие упрощенную систему налогообложения, обязаны заполнить и сдать в свою налоговую инспекцию «Налоговую декларацию по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения». В 2021 году используется форма по КНД 1152017, утвержденная Приказом ФНС России № ММВ-7-3/99@ от 26.02.2016 г.

Отчет подается один раз в году по итогам налогового периода: не позже 31 марта 2021 года для юридических лиц и не позже 30 апреля 2021 года для индивидуальных предпринимателей. Если какое из этих чисел попадает на выходной или праздничный день, крайний срок подачи отчетности по УСН переносится на ближайший будний день.

Шаблон данного документа предназначен для самостоятельного заполнения рассчитанных вручную значений.

Для автоматического заполнения декларации можно использовать онлайн-инструмент, представленный в левой колонке сайта.

Если вы хотите заполнить бланк декларации вручную, то шаблоны вы можете загрузить по ссылке ниже.

Значения полей можно узнать, заполнив поля в калькуляторе в левой колонке сайта. Если будет поставлена галочка «Сформировать декларацию для печати», то вы получите бесплатно документ со всеми расчетами, на котором будет слово «Образец». Можно оплатить 99 рублей (кнопка «Убрать водяные знаки»), тогда скачанную по ссылке декларацию можно распечатать в двух экземплярах и предоставить в вашу налоговую инспекцию (лично или по почте), т.е. шаблон бланка вам не понадобиться.

Некоторые бухгалтерские программы изменяют внешний вид документа (вводят двумерный штрих-код, удаляют ограничительные рамки для ввода символов и пр.). Если это сделано в рамках действующего законодательства, то такие документы тоже можно предоставлять в налоговую инспекцию.

Но необходимо четко понимать, что на федеральном уровне утвержден именно представленный выше бланк и отказ в приеме данного бланка является нарушением законодательства.

Разберем заполнение налоговой отчетности за 2020 год на примере индивидуального предпринимателя. Данные для расчетов и заполнения:

- ИП Сергеев Петр Валентинович

- ИНН 000000000000

- Отчетный год 2020

- Код налогового органа 6829

- ОКВЭД 03.21.1

- Телефон 89028000000

- Код по ОКТМО 68701000

- Доходы в 1 квартале — 114321.55 руб., во втором квартале — 296423.14 руб., в третьем квартале — 234891.43 руб., в четвертом — 678234.80 руб.

- Было выплачено взносов в ФФОМС и ПФР (суммируем): в 1 квартале — 9059.50 руб., во втором квартале — 18119.00 руб., в третьем квартале — 0 руб., в четвертом — 9059.50 руб.

- Объект налогообложения предпринимателя «доходы», ставка налога 6%.

- ИП Сергеев П.В. является плательщиком торгового сбора, им были сделаны следующие выплаты: в 1 квартале — 3500 руб., во втором квартале — 4800 руб., в третьем квартале — 1200 руб., в четвертом — 1400 руб.

- У предпринимателя нет наемных рабочих (не производит выплат физическим лицам).

Строка 102. Ставим значение «2», это означает что предприниматель не работодатель, и он не производит выплаты физическим лицам.

Строка 110. Указываем доходы ИП за 1 квартал. Сумма 114322 руб. взята из исходных данных. В расчетах возможны дробные значения, но для внесения в документ суммы округляются в соответствии со ст. 52 НК РФ.

Строка 111. Складываются доходы, полученные в 1 и 2 кварталах, результат округляется. Заполняются доходы за полугодие.

114321.55 + 296423.14 = 410745 руб.

Строка 112. Складываются доходы ИП, полученные в 1, 2 и 3 кварталах, результат округляется. Данная сумма указывается в качестве дохода за 9 месяцев:

114321.55 + 296423.14 + 234891.43 = 645636 руб.

Строка 113. Суммируются доходы, полученные в 1, 2, 3 и 4 кварталах, результат округляется. Сумма указывается как доход предпринимателя за 4 квартала (год).

114321.55 + 296423.14 + 234891.43 + 678234.80 = 1323871 руб.

Строки 120, 121, 122, 123. В этих полях ставим процентную ставку налога, т.е. 6%. Вводим значение так: «6.- ».

Строка 130. Узнаем сумму исчисленного налога за 1 квартал:

Стр.110 * Стр.120 : 100 = 114322 * 6 : 100 = 6859 руб.

Строка 131 . Считаем сумму исчисленного налога за полугодие:

Стр.111 * Стр.121 : 100 = 410745 * 6 : 100 = 24645 руб.

Строка 132. Считаем сумму исчисленного налога за 9 месяцев:

Стр.112 * Стр.122 : 100 = 645636 * 6 : 100 = 38738 руб.

Строка 133. Узнаем сумму исчисленного налога за налоговый период:

Стр.113 * Стр.123 : 100 = 1323871 * 6 : 100 = 79432 руб.

Строка 140 . В строке 102 указано «2», значит строку 140 считаем следующим образом. Сумма взносов первого квартала 9059.50 руб. В пояснении к этой строке указано (знак «меньше или равно»), что Стр.140 не должна быть больше числа в Стр.130 = 6859, данное условие НЕ выполняется. Значит в Стр.140 мы должны указать только часть взносов за 1 квартал, максимально разрешенных в условии, т.е. 6859 руб.

Строка 141. В строке 102 указано «2», значит строку 141 считаем следующим образом. Суммируем взносы, уплаченные за 2 квартала. В пояснении к строке указано (знак «меньше или равно»), что Стр.141 не может быть больше числа в Стр.131 = 24645, это условие НЕ выполняется. Значит в Стр.141 мы должны указать только часть взносов за полугодие, максимально возможных по условию, т.е. 24645 руб.

Строка 142 . В строке 102 указано «2», значит строку 142 считаем следующим образом. Суммируем взносы, уплаченные за 3 квартала. В пояснении к строке указано (знак «меньше или равно»), что Стр.142 не может быть больше числа в Стр.132 = 38738, это условие выполняется. Значит в Стр.142 мы можем внести все взносы, выплаченные за 9 месяцев т.е. 27179 руб.

Строка 143. В строке 102 указано «2», значит строку 143 считаем следующим образом. Суммируем взносы, уплаченные за 4 квартала. В пояснении к строке указано (знак «меньше или равно»), что Стр.143 не может быть больше числа Стр.133 = 79432, это условие выполняется. Значит в Стр.143 мы должны указать все взносы, выплаченные за год, т.е. 36238 руб.

Строка 010. В этом поле указывается код ОКТМО, значение берется из исходных данных — 68701000.

Строка 020 . Считаем значение строки по формуле:

(Стр.130 — Стр.140)разд.2.1.1 — Стр.160 разд. 2.1.2 = (6859 — 6859) — 0 = 0 руб.

Получаем ноль, в Стр.020 вносим прочерк. Значит, по итогам квартала, авансовый налог не платить.

Строки 030, 060, 090. Эти поля заполняются только при изменении ОКТМО, поэтому при заполнении декларации ставим прочерки.

Строка 040. Считаем значение поля по формуле:

(Стр.131 — Стр.141)разд.2.1.1 — Стр.161 разд. 2.1.2 — Стр.020 = (24645 — 24645) — 0 — 0 = 0 руб.

Получается ноль, в Стр.040 вносим прочерк. По итогам полугодия авансовый налог не платится.

Строка 050. Смотрим выполнение условия:

(Стр.131 — Стр.141)разд.2.1.1 — Стр.161 разд. 2.1.2 — Стр.020 = (24645 — 24645) — 0 — 0 = 0 руб.

Получаем ноль, условие не выполняется, в Стр.050 вносим прочерк, значит суммы к уменьшению нет.

Строка 070. Смотрим выполнение условия:

(Стр.132 — Стр.142)разд.2.1.1 — Стр.162 разд. 2.1.2 — (Стр.020 + Стр.040 — Стр.050) = (38738 — 27179) — 9500 — (0 + 0 — 0) = 2059 руб.

Данное число больше ноля, условие выполняется. Значение Стр.070 считается по той же формуле, поэтому в Стр.070 вписываем полученное число 2059. Эту сумму, в качестве авансового налога, необходимо было выплатить до 25 октября 2020 года.

Строка 080. Смотрим выполнение условия:

(Стр.132 — Стр.142)разд.2.1.1 — Стр.162 разд. 2.1.2 — (Стр.020 + Стр.040 — Стр.050) = (38738 — 27179) — 9500 — (0 + 0 — 0) = 2059 руб.

Данное число больше ноля, условие НЕ выполняется. В Стр.080 вносим прочерк, суммы к уменьшению нет.

Строка 100 . Смотрим выполнения условия:

(Стр.133 — Стр.143)разд.2.1.1 — Стр.163 разд. 2.1.2 — (Стр.020 + Стр.040 — Стр.050 + Стр.070 — Стр.080) = ((79432 — 36238) — 10900 — (0 + 0 — 0 + 2059 — 0) = 30235 руб.

Данное число больше ноля, условие выполняется. Значение Стр.100 считается по той же формуле, поэтому в строку вписываем полученное число 30235.

Строка 110. Смотрим выполнения условия:

(Стр.133 — Стр.143)разд.2.1.1 — Стр.163 разд. 2.1.2 — (Стр.020 + Стр.040 — Стр.050 + Стр.070 — Стр.080) = (79432 — 36238) — 10900 — (0 + 0 — 0 + 2059 — 0) = 30235 руб.

Данное число больше ноля, условие НЕ выполняется. В Стр.110 вносим прочерк, суммы к уменьшению нет.

Строки 110, 111, 112, 113. В случае осуществления только вида предпринимательской деятельности, в отношении которого уплачивает торговый сбор, значения этих полей берутся из соответствующих строк 110, 111, 112, 113 раздела 2.1.1.

Строки 130, 131, 132, 133. В случае осуществления только вида предпринимательской деятельности, в отношении которого уплачивает торговый сбор, значения этих полей берутся из соответствующих строк 130, 131,132, 133 раздела 2.1.1.

Строки 140, 141, 142, 143. В случае осуществления только вида предпринимательской деятельности, в отношении которого уплачивает торговый сбор, значения этих полей берутся из соответствующих строк 140, 141,142, 143 раздела 2.1.1.

Строка 150. В это поле вносится сумма торгового сбора за 1 квартал (дробное число округляется) — 3500.

Строка 151. В это поле вносится сумма торгового сбора за полугодие, т.е. складываются значения торгового сбора за 1 и 2 кварталы (дробное число округляется), получаем 8300.

Строка 152. В это поле вносится сумма торгового сбора за 9 месяцев, т.е. складываются значения торгового сбора за 1, 2 и 3 кварталы (дробное число округляется), получаем 9500.

Строка 153. В это поле вносится сумма торгового сбора за год, т.е. складываются значения торгового сбора за четыре квартала (дробное число округляется), получаем 10900.

Строка 160. Смотрим выполнение условия «Стр.130 — Стр.140 меньше Стр.150»:

Стр.130 — Стр.140 = 6859 — 6859 = 0

Данное число (0) меньше Стр.150, значит Стр.160 должна равняться 0. Но нужно учитывать еще одно условие: Стр.160 должна быть меньше или равна (Стр.130 — Стр.140)раздела 2.1.1. Проверяем и это условие:

Стр.130 — Стр.140 раздела 2.1.1 = 6859 — 6859 = 0.

Данное условие выполняется. Значит в Стр.160 вносим прочерк вместо полученного ноля.

Строка 161. Смотрим выполнение условия «Стр.131 — Стр.141 меньше Стр.151»:

Стр.131 — Стр.141 = 24645 — 24645 = 0

Данное число (0) меньше Стр.151, значит Стр.161 должна равняться 0. Но нужно учитывать еще одно условие: Стр.161 должна быть меньше или равна (Стр.131 — Стр.141)раздела 2.1.1. Проверяем и это условие:

(Стр.131 — Стр.141) раздела 2.1.1 = 24645 — 24645 = 0.

Данное условие выполняется. Значит в Стр.161 вносим прочерк вместо полученного ноля.

Строка 162. Смотрим выполнение условия «Стр.132 — Стр.142 меньше Стр.152»:

Стр.132 — Стр.142 = 38738 — 27179 = 11559

Данное число больше Стр.152, значит Стр.162 должна равняться Стр.152. Но нужно учитывать еще одно условие: Стр.162 должна быть меньше или равна (Стр.132 — Стр.142)раздела 2.1.1. Проверяем и это условие:

(Стр.132 — Стр.142) раздела 2.1.1 = 38738 — 27179 = 11559.

Данное условие выполняется, поэтому Стр.162 равна Стр.152, т.е. 9500.

Строка 163. Смотрим выполнение условия «Стр.133 — Стр.143 меньше Стр.153»:

Стр.133 — Стр.143 = 79432 — 36238 = 43194

Данное значение больше Стр.153, значит Стр.163 должна равняться Стр.153. Но нужно учитывать еще одно условие: Стр.163 должна быть меньше или равна (Стр.133 — Стр.143)раздела 2.1.1. Проверяем и это условие:

(Стр.133 — Стр.143) раздела 2.1.1 = 79432 — 36238 = 43194.

Данное условие выполняется, поэтому Стр.163 равна Стр.153, т.е. 10900.

В декларации по УСН нужно вносить только целые числа, поэтому дробные значения округляются. Обычно применяется правило арифметического округления, но при расчетах значений некоторых строк (напр. Стр. 140, 141, 142, 143 и др.) используется округление в меньшую сторону.

Если в результате вычисления получился ноль, в поле ставим прочерк.

До 30 апреля все предприниматели на упрощённой системе должны сдать декларацию за прошлый год. В статье расскажем на примере выдуманного ИП Васильева, как заполнить декларацию, если вы применяете УСН «Доходы», и покажем образец.

Форма декларации по УСН и правила заполнения

Отчётность за 2020 год нужно сдать по форме, утверждённой приказом ФНС № ММВ-7−3/99@.

ИП на УСН «Доходы» заполняют не все разделы декларации, а только титульный лист, разделы 1.1, 2.1.1 и 2.1.2 если ИП платит торговый сбор. Раздел 1.1 с суммой налога заполняйте в последнюю очередь.

С отчётности за 2021 год будет действовать новая форма декларации по УСН, утверждённая Приказом ФНС № ЕД-7−3/958. В ней появятся новые поля, связанные с введением плавающих налоговых ставок для тех, кто превысил лимиты по доходам и сотрудникам.

Если сдадите декларацию за 2020 год по новой форме, её у вас тоже примут.

Если заполняете декларацию от руки, во всех незаполненных полях ставьте прочерки. Если пользуетесь специальными программами или заполняете на компьютере, прочерки не нужны — просто оставляйте поля пустыми. Используйте шрифт Courier New высотой 16−18 пунктов и чернила только чёрного, синего или фиолетового цвета.

ИП, которые не вели деятельность в отчётном году и не получали доходов, тоже должны сдать декларацию по УСН. В этом случае она будет нулевая. Как её заполнять, читайте в нашем материале.

Какие данные нужны для заполнения отчёта и где их брать

На УСН «Доходы» на расчёт налога влияют только доходы, поэтому расходы не нужны. Исключение — страховые взносы ИП за себя и сотрудников, и торговый сбор. Эти расходы уменьшают налог, поэтому их указывают в декларации на УСН «Доходы».

Доходом в целях расчёта налога на УСН «Доходы» считаются те же доходы, что и для расчёта налога на прибыль. Они перечислены в пунктах 1 и 2 статьи 248 НК РФ. Это доходы от реализации товаров и услуг, внереализационные доходы и полученные авансы.

Источник информации для заполнения декларации по УСН — Книга учёта доходов и расходов, куда все ИП на УСН должны в хронологическом порядке записывать все поступающие доходы. Если вы пользуетесь бухгалтерскими программами или онлайн-бухгалтерией, КУДиР в них можно сформировать автоматически.

Титульный лист

Здесь ИП указывает общую информацию.

На сайте ФНС можно узнать ИНН предпринимателя и код налогового органа по месту регистрации.

Код налогового периода для обычного годового отчёта — «34». Если сдаёте декларацию в связи с закрытием ИП, поставьте код «50», а если из-за перехода на другой режим налогообложения — «95».

В поле «По месту нахождения учёта» поставьте код «120».

В поле «Код вида экономической деятельности» обычно указывают код, который указан в учредительных документах как основной, но можно указать и один из дополнительных. Какой именно код нужно указывать, не принципиально и в правилах заполнения декларации не прописано.

ФИО предпринимателя напишите как в паспорте, при этом фамилию, имя и отчество пишите отдельно с новой строки.

Если декларацию за вас будет сдавать представитель, в левой нижней части титульного листа укажите код «2», впишите ФИО представителя и реквизиты доверенности — в этом случае она обязательно должна быть. Приложите её к декларации, укажите количество листов приложений. В нижней части титульного листа поставьте подпись и дату.

Если сдаёте декларацию лично, отправляете по почте или в электронном виде, левую нижнюю часть не заполняйте, а только укажите код «1» и поставьте подпись и дату.

Образец заполнения титульного листа

Раздел 2.1.1

В этом разделе указывают сумму доходов для расчёта налога, и взносов, которые уменьшают налог. Сначала нужно заполнить этот раздел, а если ИП платит торговый сбор, то и раздел 2.1.2, а уже после них — раздел 1.1.

В строке 102 проставьте код «2», если у вас нет наёмных работников, и код «1» — если есть или вы платили по договорам ГПД физлицам, у которых нет статуса ИП или самозанятого.

В строках 110−113 укажите сумму доходов, которые получили за 3, 6, 9 месяцев и год. Доходы указывайте нарастающим итогом. Например, если за январь-март получили 50 000 рублей, а за апрель-июнь — 40 000, то в строке «за полугодие» будет стоять сумма в 90 000 рублей.

В строках 120−123 проставьте ставку налога. В нашем образце это стандартные 6% для УСН «Доходы», но у вас в регионе может действовать другая ставка. Если пользуетесь налоговыми каникулами, укажите ставку 0%, но сумму полученных доходов впишите как есть.

В строках 130−133 впишите сумму авансовых платежей и налога. Для этого доходы из строк 110−113 умножьте на налоговую ставку. Здесь пока не учитываются ни страховые взносы, ни торговый сбор, ни уже уплаченные авансы.

В строки 140−143 впишите сумму страховых взносов за себя и сотрудников, которые платили в отчётных периодах, также нарастающим итогом за 3, 6, 9 месяцев и год.

Важно! Сумма страховых взносов в этих строках не может быть больше суммы аванса или налога к уплате за тот же период для ИП без работников, и больше 50% от этой суммы для ИП с работниками.

Например, ИП Васильев П.П. в первом квартале получил доход в 200 000 рублей, авансовый платёж по ставке 6% составил 12 000 рублей. а взносов за этот же период заплатил на 40 000 рублей. В строке 140 декларации он не может указать всю сумму взносов, потому что она больше аванса. Если у ИП нет работника, он укажет 12 000 рублей, а если работники есть, то только 50%, то есть 6 000 рублей.

В нашем примере у ИП нет наёмных работников, а страховые взносы за себя он платил каждый квартал по 10 219 рублей в месяц, последняя часть в декабре составила 10 217 рублей.

Страховые взносы меньше суммы авансов и годового налога, поэтому они попадут в декларацию полностью.

С такими показателями раздел 2.1.1 декларации будет выглядеть так:

Образец заполнения раздела 2.1.1

Раздел 2.1.2

Этот раздел заполняют только ИП, которые платят торговый сбор и уменьшают на него налог.

Напомним, что уменьшить налог на торговый сбор можно без ограничения в 50% для работодателей, то есть вплоть до нуля. Но уменьшать можно только налог, который относится к деятельности, облагаемой торговым сбором. Если ИП ведёт разные виды деятельности, облагаемые и необлагаемые, то для уменьшения налога нужно вести раздельный учёт и в раздел 2.1.1 вписывать те данные, которые относятся к облагаемой деятельности.

В строки 110−113 внесите нарастающим итогом суммы доходов за отчётные периоды и за год. Если вели только деятельность, облагаемую торговым сбором, эти суммы совпадут с суммами строк 110−113 раздела

В строках 130−133 укажите суммы авансовых платежей и налога.

В строках 140−143 — суммы страховых взносов, уменьшающих налог.

В строках 150−153 — суммы уплаченного торгового сбора.

В строках 160−163 — суммы торгового сбора, уменьшающие налог. Сначала из аванса или налога за соответствующий период вычтите страховые взносы, которые уменшьают налог. Если оставшаяся сумма больше уплаченного торгового сбора за этот период, укажите сумму торгового сбора. Если меньше — впишите только разницу между налогом и взносами.

Например, у ИП без сотрудников аванс за первый квартал составил 25 000 рублей. Страховые взносы за этот квартал — 15 000 рублей, а торговый сбор — 12 000. Сначала вычтем из аванса страховые взносы, останется 10 000 рублей. Значит, в строку 160 нужно вписать 10 000, потому что только на эту сумму можно уменьшить налог, ведь иначе он получится отрицательным. Если бы разница между авансом и взносами была больше 12 000 рублей, нужно было бы вписать всю сумму торгового сбора, то есть 12 000.

Если ИП не платит торговый сбор, как ИП Васильев П.П. в нашем образце, он не заполняет раздел

Раздел 1.1

В этом разделе указывают итоговые суммы авансов и налога за минусом всех вычетов.

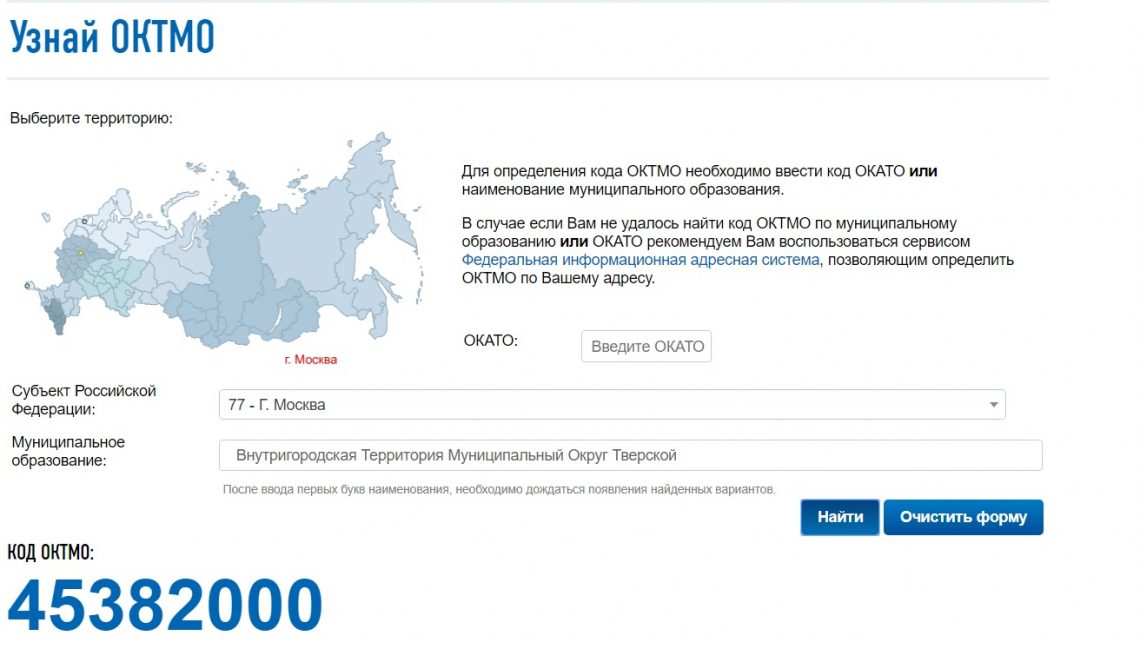

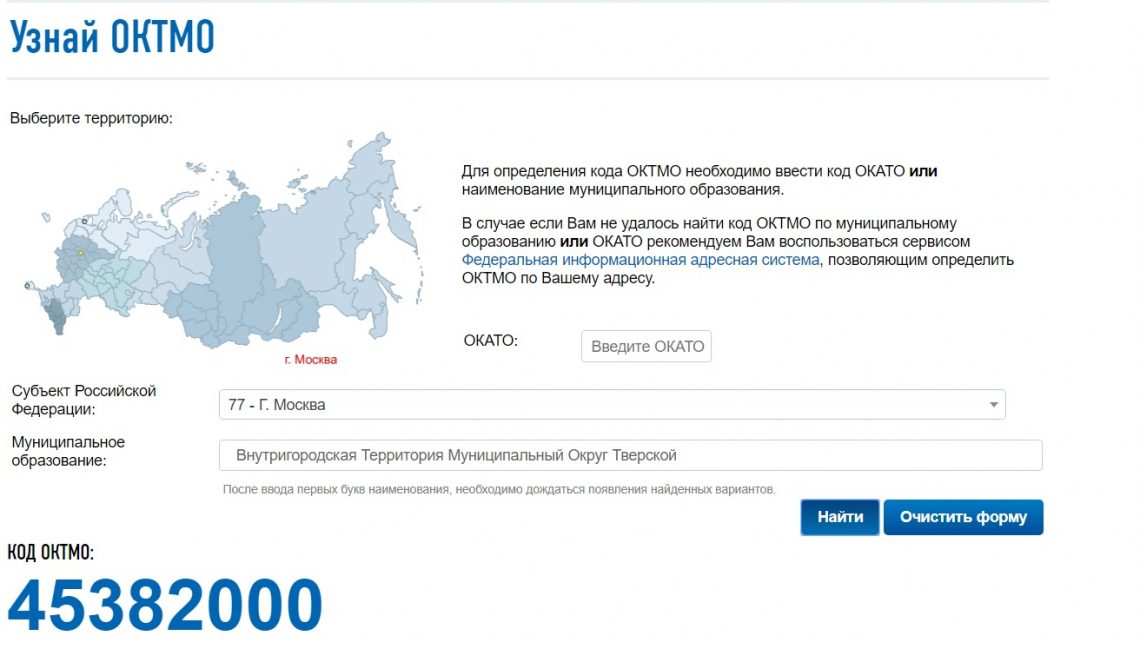

В строке 010 укажите код ОКТМО, узнать его можно здесь. Если в течение года не меняли муниципальное образование, ОКТМО в этом разделе нужно заполнить только один раз: строки 030, 060 и 090 заполнять не нужно.

В строку 020 впишите сумму аванса к уплате за первый квартал, то есть разницу между рассчитанным авансом и всеми вычетами, на которые его можно уменьшить. Для этого из строки 130 раздела 2.1.1 вычтите строку 140 того же раздела. Если ИП платит торговый сбор, то вычесть нужно ещё и строку 160 раздела Если получился 0, строку 020 не заполняйте.

По этому же алгоритму посчитайте аванс за полугодие — из строки 131 раздела 2.1.1 вычтите строку 141 того же раздела, и торговый сбор из строки 161 раздела 2.1.2, если он есть. Из получившейся суммы вычтите аванс к уплате за первый квартал по строке 020. Разницу впишите в строку 040, если она положительная, или в строку 050, если отрицательная. Отрицательная разница означает, что по результатам полугодия у вас получился аванс не к доплате, а наоборот, к уменьшению. Такое бывает, если ИП в первом квартале не платил взносы и не уменьшал налог, а во втором заплатил, и с учётом вычета у него получилась переплата.

Например, ИП за первый квартал заплатил аванс в размере 25 000 рублей. Страховые взносы в первом квартале не платил и аванс не уменьшал. По результатам первого полугодия аванс получился 40 000 рублей, за вычетом уже выплаченных в первом квартале 25 000 к уплате остаётся 15 000 рублей. Но в июне ИП еще заплатил 40 000 страховых взносов за себя, и за вычетом этих взносов по результатам полугодия ИП бюджету ничего не должен. Поскольку он уже заплатил в первом квартале 25 000 рублей, значит это переплата, которую он потом вычтет из аванса за 9 месяцев или налога за год. В этой ситуации строку 040 не заполняют, а в строке 050 указывают аванс к уменьшению 25 000.

Если аванс за второе полугодие получился равным нулю и нет суммы ни к доплате, ни к уменьшению, не заполняйте строки 040 и 050.

По такому же принципу посчитайте значения строк 070 или 080 за девять месяцев и строк 100 или 110 за год.

По строке 100 у вас получится сумма налога, которую вам нужно доплатить по итогам года в те же сроки, что и сдать декларацию — до 30 апреля. Если получилась сумма к уменьшению по строке 110, значит по итогам года не вы должны бюджету, а бюджет должен вам. Переплату можно вернуть по заявлению на свой расчётный счёт или зачесть в счёт будущих платежей.

Начинающие предприниматели не решаются сами заполнять и сдавать декларацию в налоговую: боятся что-то сделать не так, попасть на штрафы и пени. Они платят бухгалтеру 2-5 тысяч рублей только за то, чтобы тот посчитал сумму налога и заполнил три листа декларации. Катя ведёт бухгалтерию нескольких фирм и ИП — она составила инструкцию, которая поможет заполнить декларацию и сэкономить на бухгалтере.

- Автор: Катерина Земскова

- Иллюстратор: Ануш Микаелян

| Компания | ИП | |

| Когда сдавать декларацию | Не позднее 31 марта (в 2019 году — не позднее 1 апреля, потому что 31 марта выходной) | Не позднее 30 апреля |

| Куда сдавать | В налоговую инспекцию по месту нахождения — юридическому адресу | В налоговую инспекцию по месту регистрации ИП |

| В каком виде | На бумаге или по интернету через оператора: Сбис, Такском, Контур и других. | |

| Какие разделы заполнять | Титульный лист, разделы 1.1 и 2.1.1 Тем, кто в прошлом году платил торговый сбор — дополнительно раздел 2.1.2 | |

| Что будет, если не сдать | Штраф 5% от суммы налога за каждый месяц опоздания: минимум 1 000 ₽, максимум 30% от суммы налога (п.1 ст.119 НК РФ) | |

| Когда сдавать |

| Компания Не позднее 31 марта (в 2019 году — не позднее 1 апреля, потому что 31 марта выходной) |

| ИП Не позднее 30 апреля |

| Куда сдавать |

| Компания В налоговую инспекцию по месту нахождения — юридическому адресу |

| ИП В налоговую инспекцию по месту регистрации ИП |

| В каком виде |

| На бумаге или по интернету через оператора: Сбис, Такском, Контур и других. |

| Какие разделы заполнять |

| Титульный лист, разделы 1.1 и 2.1.1 Тем, кто в прошлом году платил торговый сбор — дополнительно раздел 2.1.2 |

| Что будет, если не сдать |

| Штраф 5% от суммы налога за каждый месяц опоздания: минимум 1 000 ₽, максимум 30% от суммы налога (п.1 ст.119 НК РФ) |

На готовом бланке: вручную или на компьютере

Шаг 1. Возьмите пустой бланк декларации

Бланк можно получить в налоговой инспекции или скачать в интернете: в Экселе или в ПДФ. Его можно заполнить прямо на компьютере или распечатать и заполнить вручную синей ручкой. Титульный лист и каждый раздел декларации нужно распечатать на отдельных листах — печатать с двух сторон листа нельзя.

Шаг 2. Заполните титульный лист

Если не знаете код своей налоговой инспекции, узнайте на сайте налоговой

Если не знаете код своей налоговой инспекции, узнайте на сайте налоговой

Если не помните свой ОКВЭД, посмотрите в выписке из реестра юрлиц — её можно получить на сайте налоговой. Достаточно ввести свой ИНН и проверочный код. Выписку можно скачать в формате ПДФ

Если не помните свой ОКВЭД, посмотрите в выписке из реестра юрлиц — её можно получить на сайте налоговой. Достаточно ввести свой ИНН и проверочный код. Выписку можно скачать в формате ПДФ

Если сдаёте декларацию самостоятельно, в нижней части титульного листа поставьте код 1 — «налогоплательщик» и укажите свои ФИО. Ниже поставьте дату и распишитесь. Если декларацию по доверенности сдаёт курьер или бухгалтер, поставьте код 2 — «представитель налогоплательщика» и укажите ФИО доверителя. Ниже представитель ставит дату и расписывается. Ещё ниже укажите реквизиты доверенности. Например, доверенность №1 от 15 апреля 2019 года. Если у вас ИП, подойдет только нотариальная доверенность

Если сдаёте декларацию самостоятельно, в нижней части титульного листа поставьте код 1 — «налогоплательщик» и укажите свои ФИО. Ниже поставьте дату и распишитесь. Если декларацию по доверенности сдаёт курьер или бухгалтер, поставьте код 2 — «представитель налогоплательщика» и укажите ФИО доверителя. Ниже представитель ставит дату и расписывается. Ещё ниже укажите реквизиты доверенности. Например, доверенность №1 от 15 апреля 2019 года. Если у вас ИП, подойдет только нотариальная доверенность

Шаг 3. Посчитайте свои доходы и сумму налога и заполните раздел 2.1.1

Как считать доходы. При упрощенной системе налогообложения доходы считают кассовым методом. Это значит, датой получения дохода считается день, когда деньги пришли:

- в кассу — если клиент платит через кассу;

- на расчётный счёт в банке — если клиент платит по безналу напрямую.

Нужно платить налог:

- с доходов от продажи товаров, работ;

- с доходов от реализации услуг, имущественных прав;

- с доходов не по основной деятельности;

- с процентов на остаток счёта.

Не нужно платить налог:

- с перечислений на счёт ИП со своей карты;

- с поступлений от других контрагентов по договору займа.

Предположим, за 1 квартал бизнесмен ничего не заработал, во 2 квартале — получил доход 254 320 ₽, в 3 квартале — 318 080 ₽, в 4 квартале — 392 800 ₽.

Доходы за каждый период считают нарастающим итогом. Это значит, нужно складывать доход за текущий квартал с доходом за предыдущий период.

- Доход за 1 квартал = 0.

- Доход за полугодие = доход за 1 квартал + доход за 2 квартал = 0 + 254 320 ₽ = 254 320 ₽.

- Доход за девять месяцев = доход за полугодие + доход за 3 квартал = 254 320 ₽ + 318 080 ₽ = 572 400 ₽.

- Доход за год = доход за девять месяцев + доход за 4 квартал = 572 400 ₽ + 392 800 ₽ = 965 200 ₽.

Стандартная ставка 6%. Действует на всей территории России.

Региональная ставка от 1% до 5%. Местные власти могут снизить налоговую ставку до 1%. Зайдите на сайт местного министерства финансов и в документах поищите решение местных властей про снижение ставки налога.

Льготная ставка 0%. Местные власти могут установить налоговые каникулы для индивидуальных предпринимателей, которые зарегистрировались впервые и работают в производственной, социальной, научной сфере или оказывают населению бытовые услуги (п. 4 ст. 346.20 НК РФ). Зайдите на сайт местного министерства финансов и в документах поищите решение местных властей про налоговые каникулы. Налоговые каникулы действуют до 2020 года.

Укажите ставки налога за каждый период

Укажите ставки налога за каждый период

Сумма налога = доход × ставка налога

Всё, что меньше 50 копеек, отбрасывается, а 50 копеек и больше — округляется до рубля

Налог считаем нарастающим итогом, как доходы.

- Налог за 1 квартал = 0.

- Налог за полугодие = доход за 1 квартал × 6% = 254 320 ₽ × 6% = 15 259 ₽

- Налог за девять месяцев = доход за полугодие × 6% = 572 400 ₽ × 6% = 34 344 ₽

- Доход за год = доход за девять месяцев × 6% = 965 200 ₽ × 6% = 57 912 ₽

Укажите сумму налога за каждый период

Укажите сумму налога за каждый период

Укажите, сколько заплатили страховых взносов за себя. Если платили частями в течение года, вносите данные нарастающим итогом. Если платили одной суммой в конце года — укажите только годовую сумму, а за другие периоды поставьте прочерки

Укажите, сколько заплатили страховых взносов за себя. Если платили частями в течение года, вносите данные нарастающим итогом. Если платили одной суммой в конце года — укажите только годовую сумму, а за другие периоды поставьте прочерки

Шаг 4. Узнайте свой код ОКТМО и заполните раздел 1.1

Код ОКТМО можно узнать на сайте налоговой. Выберите свой регион и район регистрации, нажмите «Найти». Сервис выдаст ваш код ОКТМО.

- Рассчитайте суммы авансовых платежей на основе данных раздела 2.1.1.

- Строка 020 пустая — в первом квартале доходов нет.

- Сумма аванса по налогу за полугодие (строка 040) = сумма налога к уплате (Раздел 2.1.1. строка 131) — сумма налога к уменьшению (Раздел 2.1.1. строка 141) = 15 259 ₽ — 10 000 ₽ = 5 259 ₽

- Сумма аванса по налогу за девять месяцев (строка 070) = сумма налога к уплате (Раздел 2.1.1. строка 132) — сумма налога к уменьшению (Раздел 2.1.1. строка 142) — Сумма аванса по налогу за полугодие (строка 040) = 34 344 ₽ — 20 000 ₽ — 5 259₽ = 9 085 ₽

- Сумма аванса по налогу за год (строка 100) = сумма налога к уплате (Раздел 2.1.1. строка 133) — сумма налога к уменьшению (Раздел 2.1.1. строка 143) — Сумма аванса по налогу за полугодие (строка 040) — Сумма аванса по налогу за девять месяцев (строка 070) = 57 912 ₽ — 32 385 ₽ — 5 259 ₽ — 9 085 ₽ = 11 183 ₽

Поставьте свой код ОКТМО в строке 010. Строки 030,060,090 оставьте пустыми. Их нужно заполнять, только если вы меняли адрес регистрации

Поставьте свой код ОКТМО в строке 010. Строки 030,060,090 оставьте пустыми. Их нужно заполнять, только если вы меняли адрес регистрации

Положите распечатанную декларацию в файл или скрепите скрепкой — прокалывать дыроколом или степлером нельзя.

Декларация готова! Можно сдавать.

В бесплатной программе налоговой

После установки запустите программу и добавьте нового налогоплательщика — ИП

После установки запустите программу и добавьте нового налогоплательщика — ИП

Укажите свои данные

Укажите свои данные

В меню выберите «Налоговая отчётность» → «Создать». Из списка документов выберите декларацию по УСН

В меню выберите «Налоговая отчётность» → «Создать». Из списка документов выберите декларацию по УСН

Выберите год, за который сдаёте декларацию

Выберите год, за который сдаёте декларацию

Заполните титульный лист. В поле «Налоговый период» выберите 34 — код годового отчёта. Укажите код по месту нахождения 120 — место жительства предпринимателя, одинаковый для всех ИП. Укажите свой номер телефона

Заполните титульный лист. В поле «Налоговый период» выберите 34 — код годового отчёта. Укажите код по месту нахождения 120 — место жительства предпринимателя, одинаковый для всех ИП. Укажите свой номер телефона

Если сдаёте декларацию сами, поставьте цифру 1 и укажите своё ФИО. Если за вас декларацию сдаёт курьер или бухгалтер по доверенности, поставьте цифру 2 и укажите его ФИО

Если сдаёте декларацию сами, поставьте цифру 1 и укажите своё ФИО. Если за вас декларацию сдаёт курьер или бухгалтер по доверенности, поставьте цифру 2 и укажите его ФИО

Добавьте раздел для расчёта налога 2.1.1: щелчком правой кнопки мыши нажмите «Добавить раздел»

Добавьте раздел для расчёта налога 2.1.1: щелчком правой кнопки мыши нажмите «Добавить раздел»

Укажите свои доходы и налоговую ставку за квартал, полугодие, девять месяцев и год. Внести сумму налога вручную не получится, эти поля заблокированы — программа посчитает налог сама, когда вы заполните все поля декларации

Укажите свои доходы и налоговую ставку за квартал, полугодие, девять месяцев и год. Внести сумму налога вручную не получится, эти поля заблокированы — программа посчитает налог сама, когда вы заполните все поля декларации

Укажите сумму страховых взносов за себя за первый квартал, полугодие, девять месяцев и год

Укажите сумму страховых взносов за себя за первый квартал, полугодие, девять месяцев и год

Нажмите в меню сверху значок с буквой «Р»

Нажмите в меню сверху значок с буквой «Р»

Программа рассчитает суммы налога к уплате

Программа рассчитает суммы налога к уплате

Добавьте раздел 1.1: щелчком правой кнопки мыши нажмите «Добавить раздел»

Добавьте раздел 1.1: щелчком правой кнопки мыши нажмите «Добавить раздел»

Программа сама заполнит раздел 1.1. Распечатайте декларацию: нажмите значок принтера в верхнем меню

Программа сама заполнит раздел 1.1. Распечатайте декларацию: нажмите значок принтера в верхнем меню

Положите распечатанную декларацию в файл или скрепите скрепкой — прокалывать дыроколом или степлером нельзя.

Декларация готова! Можно сдавать

Предприниматели часто спрашивают

Нужно ли сдавать декларацию, если за прошлый год не было доходов?

Декларацию нужно сдать, даже если вы вообще не работали.

Нужно ли прикладывать к декларации документы, которые подтверждают доходы и расходы, или книгу учёта доходов и расходов?

По закону, прилагать к декларации первичку или книгу учёта доходов и расходов не нужно. Налоговый инспектор может запросить нужные документы в рамках камеральной проверки.

Читайте также: