Анализ состояния налогового учета по усн

Опубликовано: 29.04.2024

Но только на первый взгляд упрощённая система налогообложения проста при её применении в программах «1С». Несмотря на то, что налоговым периодом является год, проверку налогового учёта следует проводить квартально, а лучше – ежемесячно. Рассмотрим основные настройки учёта при УСН «доходы минус расходы» и возможности его проверки.

Итак, все основные настройки для УСН находятся в учётной политике. По кнопке Порядок признания расходов настраиваются условия, а точнее события (хозяйственные операции), выполнение которых необходимо для признания расходов уменьшающими налоговую базу по единому налогу (рисунок 1). Сформулируем эти условия:

- Для признания расходов по материалам достаточно оформить поступление материалов и оплату материалов поставщику, передавать материал в производство необязательно, но пользователь может установить такую настройку.

- Для признания входящего НДС необходимо, чтобы НДС был предъявлен поставщиком, оплачен ему и расходы по приобретённым товарам (работам, услугам) приняты.

- Для признания расходов по товарам также нужно выполнить три условия: товар должен быть оприходован, оплачен и продан. Получение оплаты от покупателя – необязательное условие.

- Для признания дополнительных расходов, включаемых в себестоимость, необходимо оформить их поступление и оплату.

В этой настройке по признанию расходов приведены объекты налогового учёта по УСН, которые пользователь может отрегулировать согласно своей учётной политике. Что же касается других объектов учёта, в частности, услуг, зарплаты, основных средств, то здесь условия признания законодательно закреплены и неизменны: по услугам расходы должны быть оприходованы и оплачены, зарплата – начислена и выплачена, основные средства – оприходованы и приняты к учёту.

Теперь поговорим о том, каким же образом программа определяет степень «признанности» расходов. Для ведения бухгалтерского учёта предназначены проводки и план счетов, для налогового учёта по налогу на прибыль – также проводки и план счетов, но записи производятся в дебет и кредит по ресурсам НУ, ПР и ВР. Для ведения налогового учёта по упрощённой системе налогообложения предусмотрены специальные регистры, куда записи вносятся с видом приход или расход. Например, оформляем поступление услуги от поставщика на сумму 10 тысяч рублей. Непосредственно после проведения документа можно изучить, какие движения по регистрам сделал документ по кнопке Дт/Кт .

За формирование записей в Книгу учёта доходов и расходов УСН (КУДиР) отвечает регистр накопления Расходы при УСН. Регистр один, но у него есть несколько видов расходов. В частности, в нашем примере вид расходов принимает значение Услуги. Статус оплаты в регистре контролирует степень «оплаченности» услуги. В данном случае мы видим, что пока услуга не оплачена. После того, как услуга будет оплачена, регистр Расходы при УСН видоизменится следующим образом: пройдёт расход по статусу Не оплачено и появится ещё одна закладка – Книга учёта доходов и расходов (УСН), в которой видно, что сумма оплаты попала в колонку 7, в принимаемые расходы. Таким образом, видно, что контролировать попадание расходов можно непосредственно из проводок документа. Ещё хотелось бы обратить внимание на содержание записи КУДиР. В нашем случае последним из условий было выполнено условие по оплате услуги на сумму 8 тысяч рублей, поэтому в записи будет указано списание с расчётного счёта. Если бы оплата предшествовала поступлению, то в КУДиР содержание указывало бы на поступление услуг по договору, но это не значит, что расход признан неправомерно, просто хронологически условия выполнялись в другом порядке (рисунок 2).

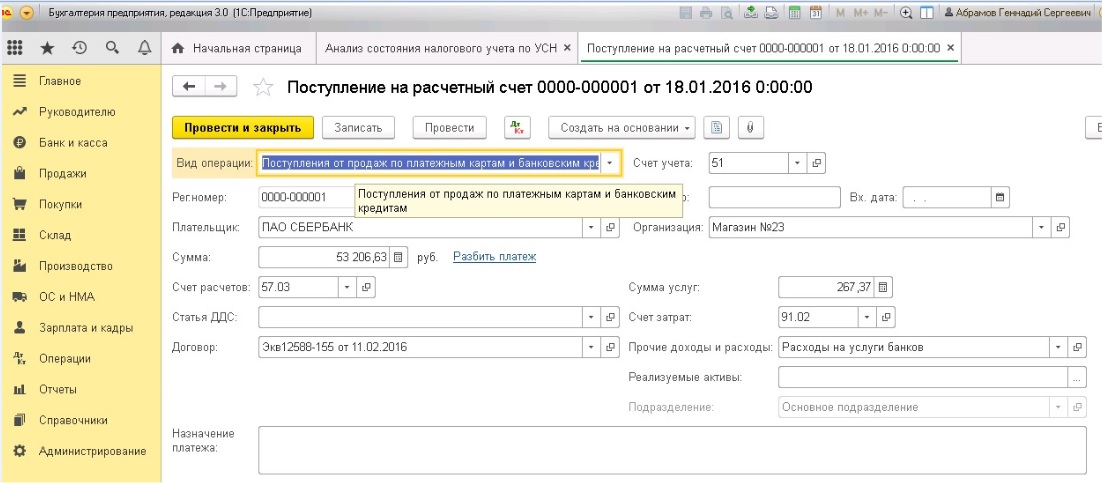

Кроме того, для признания услуг очень важно, чтобы в документах поступления и оплаты был выбран строго один и тот же контрагент и договор(!). Несовпадение договоров – самая распространённая ошибка в учёте. Чтобы программе «было понятно», что выполнены два условия – поступление и оплата, необходимо в поле Зачёт авансов выбирать Автоматически. На признание расхода также влияет статус Расхода (НУ) непосредственно в самом документе Поступление товаров и услуг. Нужно проверить, чтобы был выбран статус Принимаются.

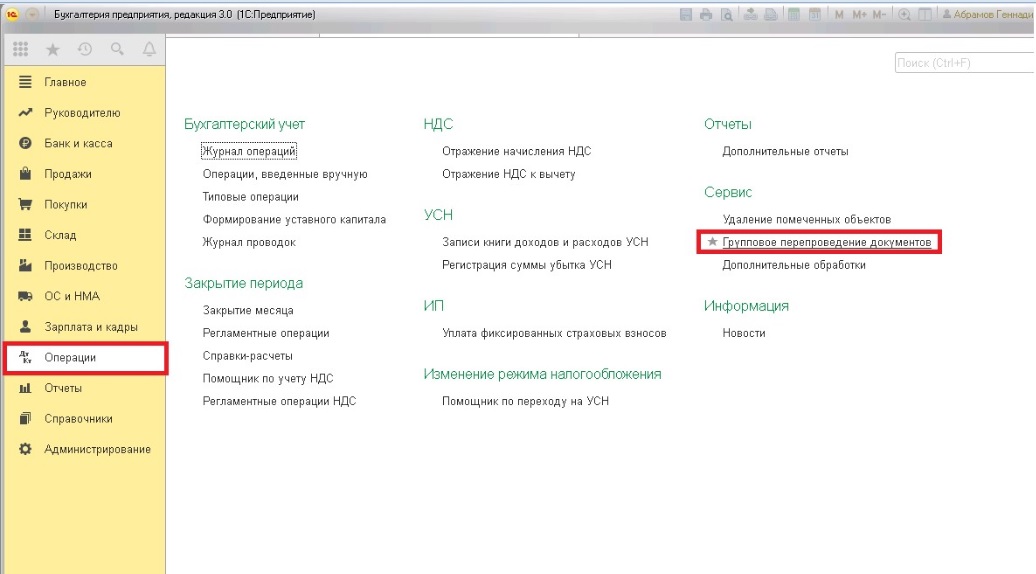

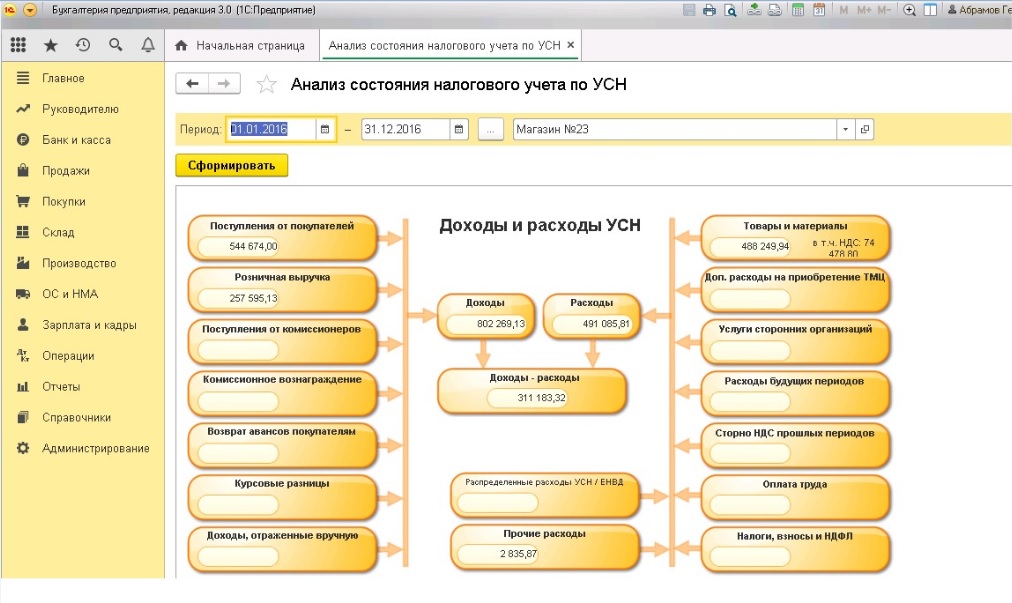

До проведения анализа признанных расходов рекомендовано сделать групповое перепроведение документов, чтобы восстановить хронологическую последовательность. Понятно, что в течение квартала, а тем более – года, проводится огромное количество документов, а также поступления и оплаты по множеству поставщиков, суммы могут не совпадать, и последнее условие может выполниться только в последующих документах. Поэтому для проверки в конфигурации «Бухгалтерия предприятия» (редакция 3.0) предназначен отчёт Анализ состояния налогового учёта по УСН (рисунок 3).

Отчёт даёт возможность в разрезе услуг проанализировать выполнение условий по поступлению и оплате. В нашем случае видим, что поскольку услуга оплачена только на 8 тысяч рублей, то только эта сумма считается признанным расходом. Оставшиеся 2 тысячи рублей признаются только после следующей оплаты.

Переходим к расходам по зарплате. Для корректного признания таких расходов необходимо чёткое соответствие субконто 70 счёта в документах начисления и выплаты, а именно – физических лиц. Поскольку в документе Начисление зарплаты выбирается не физическое лицо, а сотрудник, то необходимо проверить, чтобы в справочнике физлиц было только одно физлицо соответствующее сотруднику. Иначе может получиться так, что в начислении выбирается одно физлицо, а выплата зарплаты проходит по-другому. На рисунке 5 видно, что в марте выплачена зарплата за февраль и эта сумма попала в принимаемый расход. Но мартовская зарплата будет выплачена только в апреле, поэтому она остаётся как долг по зарплате на конец месяца.

Для признания расходов по налогам с заработной платы необходимо начисление налога и уплата его в бюджет. Для субсчетов 69 счёта нужно, в общем случае, выбирать аналитику Налог (взносы): начислено / уплачено. Здесь нужно помнить один нюанс, отражающий логику работы программы: если был начислен больничный лист, то проводкой Дт 69/Кт 70 выполняется условие оплаты, несмотря на то, что фактически налог не перечисляли с расчётного счёта. В соответствии с п. 2 ст. 346.17 НК РФ, в целях главы 26.2 оплатой признаётся прекращение обязательства налогоплательщика.

Что касается основных средств, то здесь есть особенность при признании расходов. Как мы уже отмечали, основное средство нужно купить и оплатить, но само признание будет происходить раз в квартал после проведения при закрытии месяца регламентной операции Признание расходов на приобретение ОС для УСН.

Переходим к учёту товаров, но сначала отметим важную настройку УСН. При выборе в учётной политике режима налогообложения УСН «доходы минус расходы» автоматически в настройке параметров учёта включается учёт по партиям, то есть документам поступления, и это не случайно. Для того, чтобы программа записывала в регистры движения в разрезе документов и при этом отслеживала степень выполнения условий по признанию расходов в разрезе партий, и нужна эта настройка. Исходя из этой логики, и списание материально-производственных запасов может производиться только по методу ФИФО, поскольку только при таком способе оценки списание происходит по документам поступления.

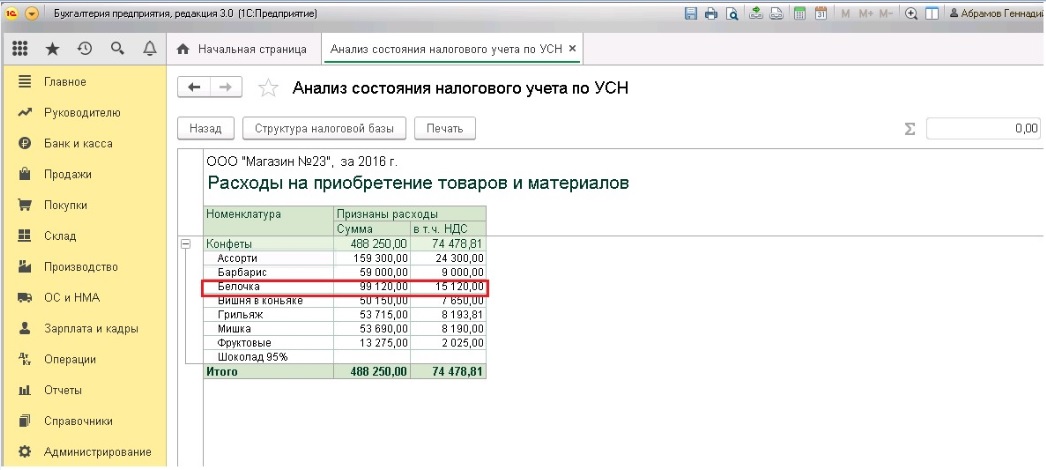

Учёт по документам поступления важен для учёта товаров, поскольку для признания расходов по ним требуется выполнение трёх условий. В программе автоматически по каждой позиции товара отслеживается, в какой сумме он оприходован, оплачен поставщику и реализован (рисунок 6). В отчёте Анализ состояния налогового учёта по УСН можно это увидеть по каждой позиции номенклатуры. Понятно, что при большом ассортименте продаж делать проверку по каждой позиции может оказаться трудоёмко, но другого выхода нет. В программе реализован максимально приемлемый механизм учёта затрат по товарам, подкреплённый законодательством. Поэтому, как упоминалось ранее, проверку рекомендовано делать с определённой периодичностью.

Большая часть учётных операций при УСН в программе автоматизирована. Но, несмотря на это, возникают случаи, когда необходимо откорректировать суммы, принимаемые к налоговому учёту. К примеру, при выборе в документах Поступление на расчётный счёт и Списание с расчётного счёта вида операции Прочее поступление/списание появляется поле Доходы/Расходы УСН, где можно указать нужную сумму принимаемого дохода/расходы.

Если же возникает необходимость внести дополнительную запись в Книгу учёта доходов и расходов (УСН), то можно воспользоваться документом Запись КУДиР (УСН).

Рассмотрев особенности ведения и проверки учёта при упрощённой системе налогообложения, можно констатировать, что только регулярное отслеживание сумм, попадающих в Книгу учёта доходов и расходов (УСН), позволит грамотно и своевременно сдать декларацию по завершении года.

Сегодня разберём тему, вызывающую, пожалуй, наибольшее число вопросов от начинающих (и не только) бухгалтеров - порядок признания доходов и расходов при упрощенной системе налогообложения (УСН) в семействе программ 1С:Бухгалтерия 8.

Примеры будем рассматривать в 1С:Бухгалтерия 8.3 (редакция 3.0). Но в "двойке" всё работает аналогично.

Небольшой экскурс в теорию

Нас интересует заполнение книги доходов и расходов (КУДИР). В этой замечательной книге:

- графа 4 - это колонка "Доходы всего"

- графа 5 - это "Принимаемые доходы"

- графа 6 - это колонка "Расходы всего"

- графа 7 - это "Принимаемые расходы"

Нас прежде всего интересуют графы 5 и 7. Именно они влияют на размер уплачиваемого нами единого налога.

Есть два основных режима на "упрощёнке":

- доходы (графа 5)

- доходы (графа 5) минус расходы (графа 7)

Для расчёта единого налога в первом случае мы просто умножаем величину доходов на 6%, а во втором разницу между доходами и расходами умножаем на 15%.

Вкратце это всё.

Правильно посчитать доходы и расходы - это и есть самая трудная задача. Уже исходя из самого наличия четырёх колонок "доходы всего" и "доходы принимаемые", "расходы всего" и "расходы принимаемые" выходит, что не все доходы и расходы можно брать для расчёта налога.

Нужно уметь правильно определять момент признания дохода или расхода. При УСН для этого в обязательном порядке используется кассовый метод.

При кассовом методе датой получения дохода признаётся день поступления средств на счета в банках или в кассу. Причём неважно - аванс это или оплата. Деньги пришли - доход получен, а следовательно сразу попадает в графы 4 и 5.

Как видите, с доходами всё крайне просто. Любое поступление денег (в кассу или на расчётный счёт) попадает в общие и признаваемые доходы, с которых нужно уплачивать налог.

С расходами всё несколько сложнее.

Для признания расходов на приобретение материалов - нужно отразить факт их поступления и оплаты.

Для признания расходов на оплату оказанных нам услуг - нужно отразить факт их оказания и оплаты.

Для признания расходов на приобретение товаров для последующей перепродажи - нужно отразить факт их поступления, оплаты и реализации.

Для признания расходов на оплату труда - нужно отразить факт её начисления и оплаты.

При оплате через авансовые отчёты - помимо вышеперечисленных условий требуется отразить факт выдачи денег подотчётному лицу.

Как видите, для многих из перечисленных ситуаций есть сразу несколько условий признания расхода. И эти условия могут выполняться в различном порядке. При том моментом признания расхода будет считаться последнее из выполненных условий .

Аванс от покупателя по банку

Покупатель перечислил нам деньги на расчётный счёт в счёт предоплаты (аванс). Согласно нашему предположению (кассовый метод) эта сумма сразу попадёт в "Доходы всего" (графа 4) и "Доходы учитываемые" (графа 5):

поступление по банку -> графа 4 + графа 5

Оформляем выписку (поступление на расчётный счёт) на 2000 рублей от покупателя ООО "Волшебная Лань":

Проводим и открываем проводки документа (кнопка ДтКт). Видим, что сумма оплаты отнеслась на 62.02 - всё верно, ведь это аванс:

Тут же переходим на вторую закладку "Книга учета доходов и расходов". Именно здесь суммы оплаты разносятся (или не разносятся) по графам КУДИР. Видим, что поступившие 2000 рублей попали сразу в 4 и 5 графы:

Аванс от покупателя по кассе

С кассой всё аналогично банку. Покупатель внёс деньги в кассу в качестве предоплаты (аванс). Согласно нашему предположению (кассовый метод) эта сумма сразу попадёт в графы 4 и 5:

поступление по кассе -> графа 4 + графа 5

Оформляем приходный кассовый ордер (поступление наличных) от покупателя "Свергуненко М. Ф." на сумма 3000 рублей:

Проводим документ и переходим к его проводкам (кнопка ДтКт). Видим, что сумма оплаты отнеслась на 62.02 - всё верно, ведь это аванс:

Тут же переходим на закладку "Книгу учета доходов и расходов" и видим, что наша сумма целиком попала в графы 4 и 5:

Оплата поставщику за оказанные услуги

Переходим к расходам. Тут всё интереснее. Но не в случае с оплатой оказанных нам услуг. Нам достаточно ввести в программу акт об оказании услуг и его оплату, тогда сам акт (согласно кассовому методу) не сделает никаких отметок в графах КУДИР, а вот выписка по банку сразу разнесёт сумму оплаты по графам 6 и 7:

акт об оказании услуг -> ничего не сделает

оплата по банку -> графа 6 + графа 7

Вносим в программу акт об оказании услуг от поставщика "Аэрофлот" на сумма 2500:

Проводим документ и переходим к его проводкам (кнопка ДтКт). Видим, что затраты (26 счёт) отнеслись на 60.01 - всё верно:

Закладки "Книга учёта доходов и расходов" мы не видим, что и означает, что указанные 2500 не попали ни в одну из граф КУДИР. Идём дальше.

Вносим следующим днём выписку об оплате оказанных нам услуг:

Проводим выписку и смотрим её проводки. Видим, что сумма оплаты отнеслась на 60.01:

Тут же переходим на закладку "Книга учета доходов и расходов" и видим, что оплаченные 2500, наконец, попали в графы 6 и 7:

Аванс поставщику в счёт оказания услуг

А что если мы сделали поставщику предоплату за оказанные услуги (аванс)? И уже затем оформили акт об оказании услуг. Схематично это будет выглядеть так:

оплата по банку -> заполнит графу 6

акт об оказании услуг -> заполнит графу 7

Внесём в программу выписку по банку (наш аванс поставщику) на сумму 4500:

Проведём документ и откроем его проводки (кнопка ДтКт). Видим, что сумма попала на 60.02 - всё верно, ведь это аванс:

Тут же перейдём на закладку "Книгу учета доходов и расходов" и увидим, что сумма аванса попала только в графу 6:

И это правильно. Согласно кассовому методу в графу 7 (принимаемые расходы) мы сможем взять эту сумму только после внесения акта об оказании услуг. Сделаем это.

Внесём в программу акт об оказании услуг следующим днём:

Проведём документ и посмотрим проводки:

Тут же перейдём на закладку "Книга учета доходов и расходов" и увидим, что сумма оплаты наконец попала в седьмую графу:

Оплата поставщику за материалы

Важно! Вначале правильно настроим порядок признания расходов в учётной политике - ссылка на инструкцию.

Далее будем рассуждать так. У нас кассовый метод. Вначале было поступление материалов, затем оплата по банку. Очевидно именно оплата по банку (так как поступление уже было) создаст записи по графам 6 и 7. Схематично это будет так:

поступление материалов -> ничего не создаст

оплата по банку за материалы -> заполнит графу 6 и графу 7

Внесём в программу поступление материалов на сумму 1000 рублей:

Проведём документ и откроем его проводки (кнопка ДтКт):

Видим, что рядом с проводками не появилась закладка "Книга учета доходов и расходов". Это значит, что документ поступления материалов в данном случае не создал записей ни по одной из граф КУДИР.

Внесём выписку об оплате материалов следующим днём:

Проведём документ и откроем его проводки (кнопка ДтКт):

Тут же перейдём на вкладку "Книга учета доходов и расходов" и увидим, что документ заполнил графы 6 и 7:

Аванс поставщику в счёт поставки материалов

Важно! Вначале правильно настроим порядок признания расходов в учётной политике - ссылка на инструкцию.

В данном случае вначале следует оплата, затем поступление материалов. Согласно логике кассового метода полное признание расходов (графа 7) будет возможно лишь после оформление обоих документов. Схематично это будет так:

оплата по банку в счёт поставки материалов -> заполнит графу 6

поступление материалов -> заполнит графу 7

Внесём в программу выписку об о предоплате за материалы на 3200 рублей:

Проведём документ и откроем его проводки (кнопка ДтКт):

Тут же перейдём на закладку "Книга учета доходов и расходов" и увидим, что выписка заполнила пока только графу 6 (расходы всего):

Для заполнения седьмой графы недостаёт документа поступление материалов. Оформим его:

Проводим документ и смотрим его проводки (кнопка ДтКт):

Тут же переходим на закладку "Книга учета доходов и расходов" и видим, что документ поступление материалов заполнил недостающую графу 7:

Оплата поставщику за товары

Важно! Вначале правильно настроим порядок признания расходов в учётной политике - ссылка на инструкцию.

В целом порядок признания расходов на закупку товаров для реализации похож на ситуацию с поступлением материалов - тут также требуется поступление и оплата. Но дополнительным (третьим) требованием является то, что расходы признаются только по мере реализации купленных товаров .

Схематично наша схема будет такой:

поступление товаров -> ничего не заполняет

оплата товаров по банку -> заполняет графу 6

реализация оплаченных товаров -> заполняет графу 7

Внесём в программу поступление товаров на сумму 31292 рубля:

Проведём документ и откроем его проводки (кнопка ДтКт):

Видим, что закладка "Книга учёта доходов и расходов" отсутствует, а значит документ ничего не записал в графы КУДИР.

Внесём выписку об оплате товаров поставщику:

Проведём документ и откроем его проводки:

Тут же перейдём на закладку "Книга учета доходов и расходов" и увидим, что сумма оплаты попала в расходы всего (графа 6). В седьмую графу (расходы принятые) эта сумма будет попадать по мере реализации товара.

Предположим, что весь товар продан. Оформим его реализацию:

Проведём документ и откроем его проводки (кнопка ДтКт):

Тут же перейдём на закладку "Книга учета доходов и расходов" и увидим, что сумма оплаты, наконец, попала в седьмую графу:

Аванс поставщику за товары

Важно! Вначале правильно настроим порядок признания расходов в учётной политике - ссылка на инструкцию.

Тут всё аналогично оплате поставщику за товары (предыдущий пункт). За исключением того, что сумма оплаты попадет в шестую графу первым же документом (выписка по банку). Схема будет такой:

оплата товаров по банку -> заполнит графу 6

поступление товаров -> ничего не заполнит

реализация оплаченных товаров -> заполнит графу 7

Оплата поставщику через авансовый отчёт

Важно! Вначале правильно настроим порядок признания расходов в учётной политике - ссылка на инструкцию.

Если в любой из описанных выше ситуаций заменить оплату по банку на оплату через подотчётное лицо - всё будет работать точно также.

Но есть нюанс. Главное условие для того, чтобы взялись расходы, оплаченные по авансовому отчёту (помимо перечисленных выше) - это собственно выдача денег подотчётному лицу (расходный кассовый ордер).

Именно документом РКО будет заполнена графа 6.

Графа 7 же заполнится при наступлении следующих дополнительных условий: авансовый отчёт + (акт об оказании услуги или поступление материала или поступление товара и его продажа). Причём эта графа заполнится документом наиболее поздним по дате.

Выплата заработной платы

Для заполнения граф 6 и 7 необходимо наличие сразу двух документов: начисление и выплата зарплаты.

начисление зарплаты -> ничего не заполнит

выдача зарплаты (РКО) -> заполнит графу 6 и графу 7

выдача зарплаты до начисления (РКО) -> заполнит графу 6

начисление зарплаты -> заполнит графу 7

Мы молодцы, на этом всё

Кстати, подписывайтесь на новые уроки.

С уважением, Владимир Милькин (преподаватель школы 1С программистов и разработчик обновлятора).

Как помочь сайту: расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте нет рекламы, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.

Нажмите одну из кнопок, чтобы поделиться:

До 1 апреля 2020 года предприятия, работающие на упрощенной системе налогообложения, обязаны подать в ФНС РФ декларацию за 2019 год, а также уплатить налоги. Налогооблагаемая база при УНС высчитывается с учетом вычета авансовых платежей за 3 квартала. Какие действия нужно произвести в программе 1С: Бухгалтерия предприятия 8 до того, как приступить к заполнению декларации.

Для составления безошибочного итогового отчета, а в дальнейшем 3 НДФЛ рекомендуется действовать пошагово, и придерживаться определенной последовательности:

- На первом этапе занесите в имеющуюся базу первичную документацию, и тщательно проверьте правильность ввода данных. Затем необходимо произвести перепроводку в нужной последовательности. В этом поможет программная функция «Групповое перепроведение документов». Для этого зайдите в меню «Операции», выберите вкладку «Сервис».

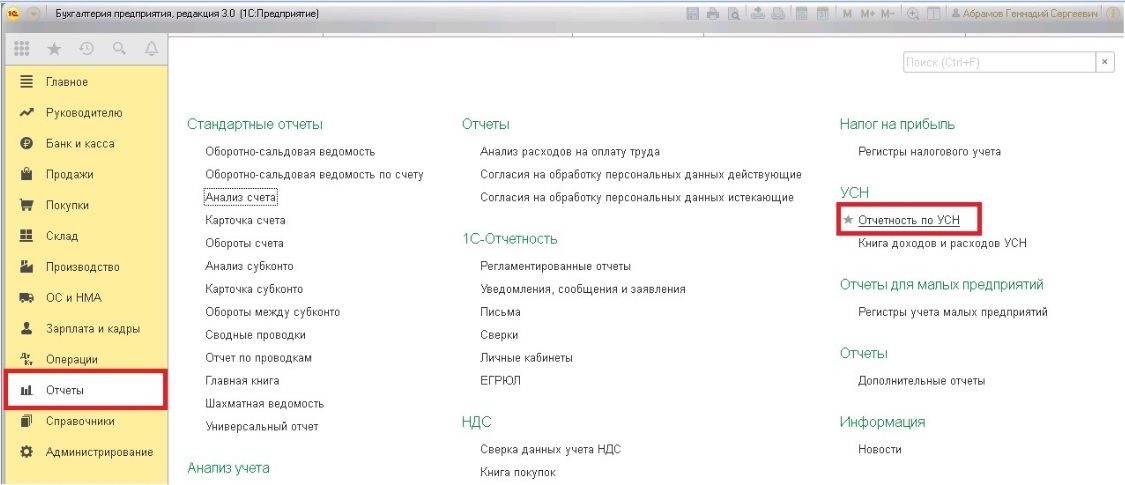

- Следующим этапом приступают к аналитической проверке состояния налогового учета. Правильность отображения операций по дебету и кредиту проверяется посредством отчета «Анализ состояния налогового учета по УСН».

Для того, чтобы найти эту функцию, следует открыть раздел «Отчеты», перейти в подраздел «Отчетность по УСН», и выбрать необходимую вкладку.

При заполнении отчета указывается наименование организации, а также требуемый период. После того, как выбраны все нужные критерии, действия подтверждаются кнопкой «Сформировать».

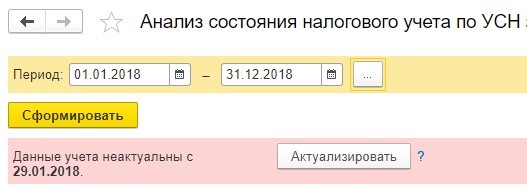

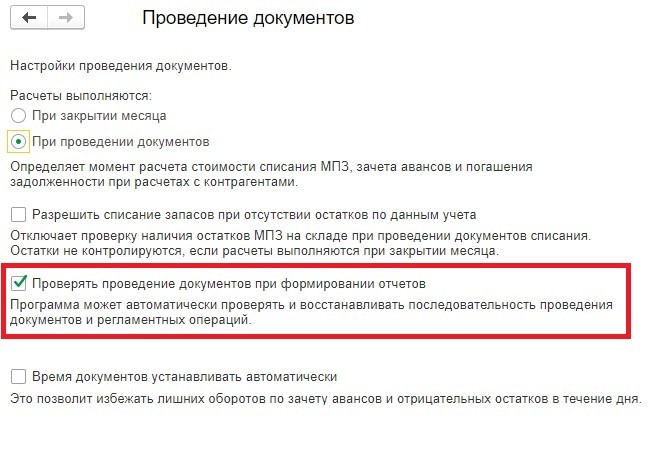

Если в Программе настроек для формирования отчетов активирован режим контроля за проведением документации на экране всплывет уведомление о том, что сбита хронологическая последовательность. Это произойдет только в том случае, если изначально не было произведено перепроводки документов.

Чтобы включить эту функцию, нужно зайти в раздел «Администрирование», а затем выбрать закладку «Проведение документов».

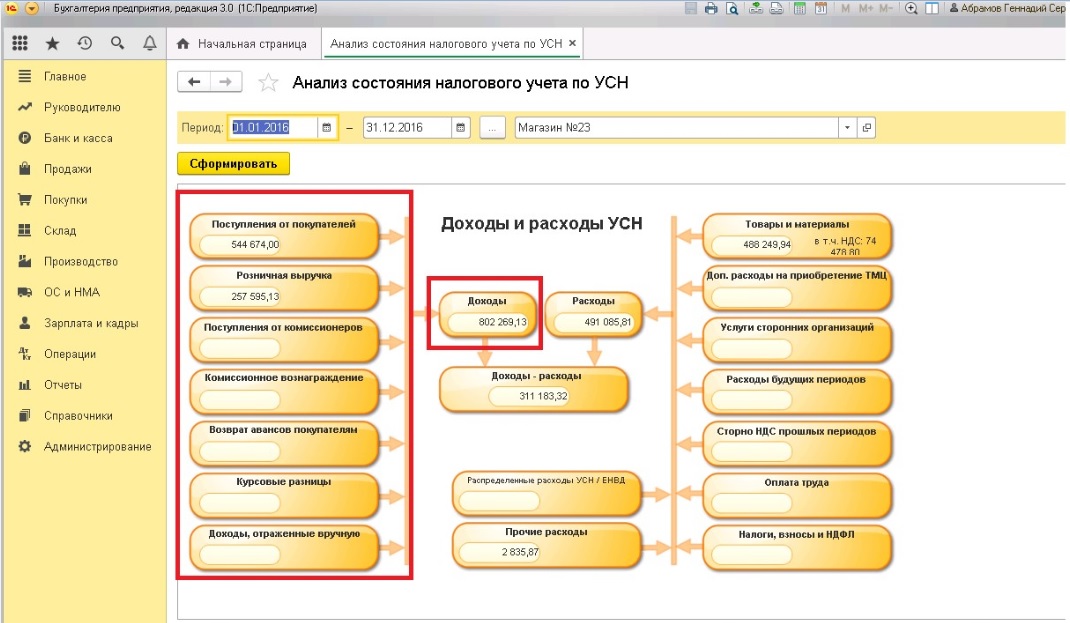

Наполнение отчета осуществляется на основе данных информационной базы. С Левой стороны отображаются доходы, объединенные в такие блоки:

В правой части страницы обозначены суммы расходов, которые будут учтены для объекта налогообложения «Доходы, уменьшенные на величину расходов». Эти данные сведены в ряд модулей:

Центральная часть отчета информирует о базе налогообложения для налога по УСН. Она является разностью между общими показателями дебета и кредита соразмерно.

Для понимания того, из чего сложились выведенные в отчете показатели, можно навести мышку на интересующий модуль, а в новом окне ознакомиться с документами и их суммарными показателями, учтенными при формировании итоговой суммы ячейки.

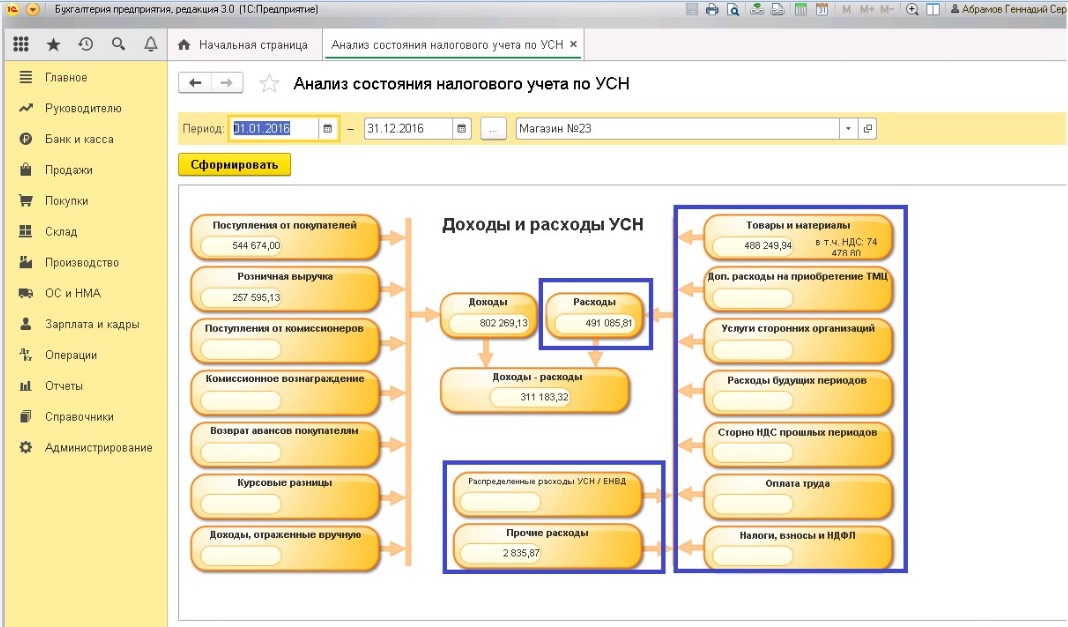

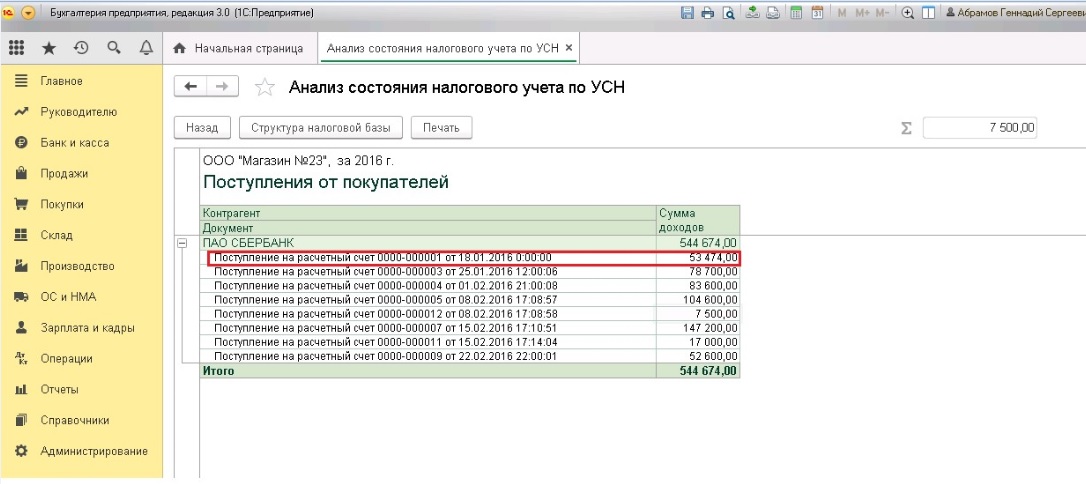

Для примера, проведем более подробный анализ блока доходов – у нас они складываются из поступлений от покупателей. Кликнув на данную позицию, раскрывается полный перечень документов, отображающих факты поступивших оплат, а также наименование контрагентов и поступивших перечислений от них. Группировка по покупателям представляется наиболее рациональной.

Двойной щелчок мышью по выбранному документу открывает его, и можно ознакомиться с поступлением дохода по каждой из введенных в базу доходных позиций.

Теперь кратко ознакомимся с модулем, представляющим расходы. В него включены товары и материалы.

В данном блоке находится перечень номенклатурных позиций, расходы по которым были признаны, он носит название «Расходы на приобретение товаров и материалов».

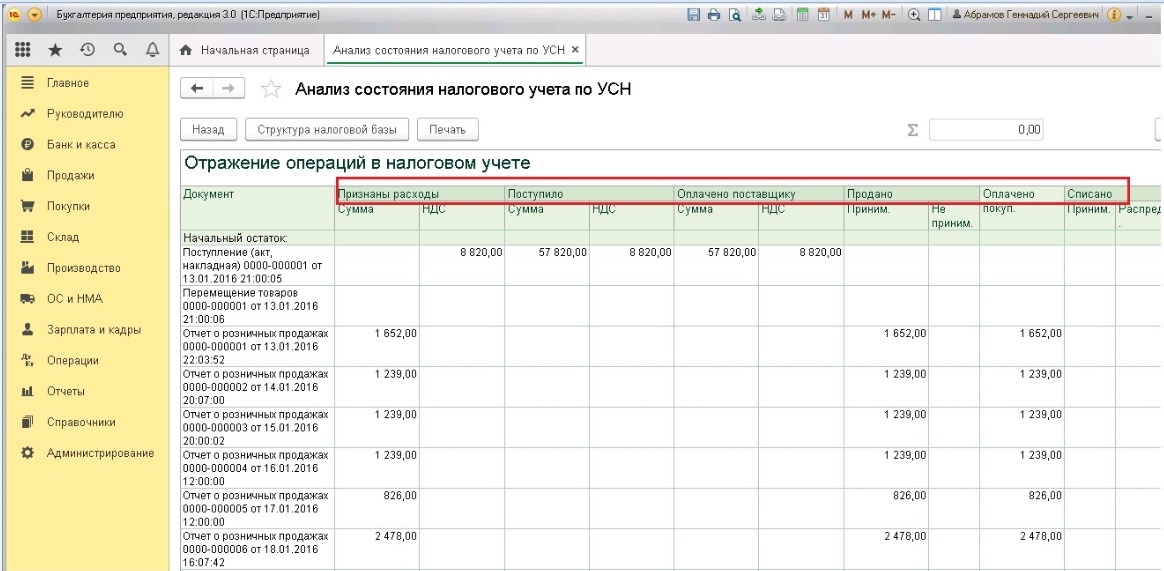

При необходимости можно посмотреть развернутое движение по любой номенклатуре. Для этого сдует кликнуть мышкой два раза на требуемую позицию из перечня. На открывшейся странице сведения представлены в двух видах – сопроводительная диаграмма «Выполнение условий признания расходов» и таблица с исчерпывающими данными «Отражение операций в налоговом учете». Табличная структура позволяет легко провести анализ, а также уточнить, какие из сумм признаны, а какие остались в непризнанных расходах, и выявить причины, предшествующие данной ситуации.

В этом материале разобрана схема работы с отчетом по УСН, и как благодаря ему, в программе 1С:Бухгалтерия предприятия 8 редакции 3.0 ведется анализ состояние налогового учета по упрощенной системе налогообложения.

Рейтинг: 29

Внешний отчет, Управляемые формы.

Для того, чтобы появилась расшифровка. Необходимо открыть раздел "Услуги сторонних организаций", далее открыть форму настройки схемы.

В ней поставить галочку над строкой группировки "Регистратор".

Чтобы настройка вступила в силу, необходимо переоткрыть "Услуги сторонних организаций".

Подробности на картинках.

Специальные предложения

(5) applesound,

Разница в релизах, на которых она тестировалась.

1я - до 3.0.39.52

2я - на 3.0.39.52

Раз ни деньги не списались, ни ссылка на почту не пришла, значит плохо кнопку надавили!

(9) Tohohoro,

При добавлении отчета, как внешний, необходимо привязать его к разделу (подсистема), к примеру - "Учет, налоги, отчетность".

Теперь в находясь в выбранном разделе, в меню "Дополнительные отчеты" необходимо добавить наш отчет.

Открывать отчет нужно также через "Дополнительные отчеты".

Дальше, как на картинках.

(10) Вероятно все же, открыли типовой отчет, а не добавленный.

Если не получится его использовать как доп. Открывайте его через "Файл" - "Открыть" - наш отчет.

Вероятнее всего, для других разделов также получится доработать отчет, чтобы появилась расшифровка. Не вникал.

Просмотры 17559

Загрузки 110

Рейтинг 2

Создание 25.03.14 09:48

Обновление 16.03.16 10:10

№ Публикации 267372

Кому Бухгалтер

Конфигурация 1С:Бухгалтерия 3.0

Операционная система Windows

Налоги УСН

Доступ к файлу Абонемент ($m)

Код открыт Да

См. также

Универсальный реестр всех документов, с возможностью вывода данных из табличных частей (для любых конфигураций 1С:8) Промо

Универсальный реестр может выводить любые существующие в вашей базе документы, с настраиваемым отбором и сортировкой. Также умеет выводить данные из табличных частей (суммовые показатели, такие как "количество", "сумма", "сумма ндс" и т.п.) Приятный внешний вид. И им легко пользоваться. Очень часто выручает в реальной работе.

1 стартмани

31.10.2013 51964 686 Kubik1984 50

Проверка действительности паспортов, проверка ФЛ на негатив в ЗУП 3.1

Обработка проверки действительности паспортов физических лиц в 1С ЗУП 3.x. Обработка обращается к API сервису проверки паспортов и открытых реестров. При работе в демо режиме обращение к сервису происходит с задержкой в 2 секунды. Проверка ФЛ на негатив осуществляется по следующим открытым реестрам: реестр дисквалифицированных лиц, реестр массовых руководителей, реестр массовых учредителей, реестр лиц причастных к террористической деятельности, открытый реестр недействительных паспортов. Не работает в демо режиме.

1 стартмани

04.11.2018 22121 19 user718500 4

Проверка и корректировка данных по выплате зарплаты

Обработка показывает остатки и движения взаиморасчетов с сотрудниками. Также обработка может откорректировать сумму остатков. Конфигурации: "Зарплата и управление персоналом" , релиз не ниже 3.1.2.105 и "Зарплата и кадры государственного учреждения" , релиз не ниже 3.1.2.105.

2 стартмани

08.06.2018 33037 207 APTEM_SLV 16

Справка-расчет "Постоянные и временные разницы" (с расшифровкой по подразделениям)

Отчет формирует два варианта справки-расчета - Постоянные налоговые активы и обязательства и Отложенные налоговые активы и обязательства с группировкой по подразделениям.

1 стартмани

25.05.2018 14030 11 arr 2

Настройки отчета "Анализ начислений и удержаний" для ЗУП/ЗГУ 3.1 Промо

Несколько полезных настроек отчета "Анализ начислений и удержаний" для зарплаты редакции 3.1. В состав входят настройки: Свод в разрезе налогообложения, Сводные данные для статистики, Реестр пособий, Расчетная ведомость по зарплате, Свод в разрезе финансирования, Отклонения от режима работы, Свод по зарплате в разрезе ИФНС, Начисления с детализацией отсутствий, Лицевые счета сотрудников, Распределение отпусков, Сводка затрат

2 стартмани

03.05.2018 47375 301 the1 45

Анализ просроченной дебиторской задолженности для 1С:Бухгалтерия 3.0

Внешний отчет по анализу просроченной дебиторской задолженности для 1С:Бухгалтерия 3.0. Актуален, если используются сроки по отсрочке оплаты, указанные в договоре с покупателем или в документе реализации.

1 стартмани

26.04.2018 23244 87 alfanika 11

Себестоимость реализованной продукции по периодам выпуска в УПП (для РАУЗ, бухгалтерский учёт)

Отчёт показывает распределение себестоимости реализованной продукции по периодам. Продукция по периодам выпуска распределяется на полуфабрикаты по периодам выпуска полуфабрикатов. Затем выполняется разузлование полуфабрикатов до уровня материалов. Отчёт может быть полезен для предоставления результатов деятельности предприятия акционерам предприятия.

8 стартмани

29.12.2017 32020 60 Designer1C 15

Налоги и взносы (кратко) по подразделениям и сотрудникам. ЗУП 3

Отчет "Налоги и взносы (кратко)" в разрезе подразделений и сотрудников.

3 стартмани

13.11.2017 41427 178 tritonof 11

Анализ НДФЛ и сверка данных учета при подготовке 2-НДФЛ (ЗИК 1.0, ЗУП 2.5, ЗГУ 3.1, ЗУП 3.1) Промо

Два в одном. Наглядная информация об исчисленном налоге, и налоге, учтенном в справках, о суммах начислений по своду и о доходах, включенных в справки. Все это в разрезе физических лиц, так что станет очевидно, какой сотрудник не включен в справки, у кого недоучтен доход, кому неверно предоставлен вычет, а у кого неверно исчислен, удержан или перечислен налог.

1 стартмани

28.01.2016 39670 169 the1 11

Контроль учёта спецодежды

Отчет предназначен для выявления ошибок возникших в бухгалтерском учёте специальной одежды в эксплуатации.

8 стартмани

08.09.2017 37763 44 sansys 15

Чек-листы (проверочные процедуры) по учету НДС

Набор отчетов для своевременного выявления и удобного исправления ошибок по ведению учета НДС в 1С:УПП, для сокращения риска срыва сроков сдачи отчетности по НДС и исключения тех случаев, когда отчетность по НДС за квартал сдается в последний день и ошибки выявляются и исправляются в авральном режиме.

4 стартмани

15.06.2017 28872 34 cesar 10

Универсальная ведомость (отчет) по РАУЗ (управленческий и регламентированный учет)

Универсальные отчеты, раскрывающие регистры РАУЗ (УчетЗатрат, УчетЗатратРегл) по всем доступным реквизитам, для конфигураций КА 1.1, УПП 1.3. По функциональности эквивалентны типовым отчетам "Ведомость по учету МПЗ", "Ведомость по учету затрат", но отличаются простыми и менее капризными настройками (по мнению автора), более удобной расшифровкой, решенной проблемой с расшифровкой по периодам.

2 стартмани

05.06.2017 38343 85 stvorl 0

Универсальный бухгалтерский отчет Промо

Стандартные отчеты на СКД из 1С:Бухгалтерия предприятия 8 КОРП, адаптированные для: 1С:Бухгалтерия предприятия 8, 1С:Бухгалтерия предприятия 8 для Украины, 1С:Бухгалтерия для Беларуси, 1С:Управление производственным предприятием, 1С:Управление производственным предприятием для Украины, 1С:Управление торговым предприятием для Украины.

1 стартмани

24.08.2009 21836 2450 bonv 173

Отчет-календарь СКД

Хотите повысить наглядность отчетов и выходных форм? Достаточно совместить их с календарем ) Это довольно легко реализовать при помощи СКД.

1 стартмани

01.06.2017 30074 61 kiberiq 13

Отчет по продажам с себестоимостью, наценками, рентабельностью (по регистру бухгалтерии) для БП 3.0

С помощью этого отчета можно посмотреть продажи и их себестоимость с широкими возможностями настройки разрезов, вплоть до документа учета.

3 стартмани

26.05.2017 31543 159 kg2 23

Отчет ОСВ++ для 1С:Бухгалтерии 3.0 - расшифровка оборотов, добавление любого количества субконто без изменения конфигурации и не только

Отчет ОСВ++, наряду с возможностями типовых отчетов ОСВ, ОСВ по счету, Карточка счета, Анализ субконто и Карточка субконто, позволяет: Консолидировать данные ОСВ нескольких организаций; Добавлять произвольное количество субконто - наряду со стандартными, в качестве субконто могут быть задействованы любые реквизиты и дополнительные сведения документов движения; Получать расшифровки оборотов по корреспондирующим счетам и субконто; Получать данные оборотов с расшифровкой по документам движения; Формировать сальдо по оборотным субконто; Выводить данные по счетам и аналитикам, обороты по которым в выбранном периоде равны нулю (типовой отчет "ОСВ по счету" в подобной ситуации данных не выводит). Внесение изменений в конфигурацию не требуется.

3 стартмани

22.03.2017 46587 337 TSSV 9

Краткий регистр налогового учета НДФЛ 2016 Промо

C 2016 года у ИФНС повысились требования к учету НДФЛ. Предлагаю вам отчет "Краткий регистр налогового учета НДФЛ", компактный, простой и информативный. Самое главное - от обычного "Регистр налогового учета НДФЛ" отличается размерами.

2 стартмани

18.04.2016 36092 26 Craig 6

Книга покупок по разным ставкам НДС для Бухгалтерии 3.0

Отчет по НДС. КНИГА ПОКУПОК по разным ставкам НДС ДЛЯ БУХГАЛТЕРИИ 3.0. Типовая книга покупок не показывает все сведения по суммам по разным ставкам НДС. Отчет создан для самопроверки перед формированием отчетности.

1 стартмани

21.09.2016 21375 30 overloader 2

6-НДФЛ - Формирование, проверка, корректировка, перенос в типовой отчет. ЗУП 2.5 / УПП 1.3 / ЗиКБУ

Формирование 6-НДФЛ по первичным документам (НЕ ПО РЕГИСТРАМ) для ЗУП 2.5 / УПП 1.3 / ЗиКБУ. Всё что требуется - это правильно заполнить даты выплаты дохода в документах начисления!

1 стартмани

27.07.2016 53448 587 madonov 190

1С:Предприятие 8. Нужные отчеты. В копилку бухгалтера и специалиста 1С. Обновлено 07.03.2016 г.

Пакет нужных отчетов - "Остатки и движение запасов" , "Остатки и движение денег", "Сравнительный анализ себестоимости и цен реализации". СКД и Построитель отчетов не использованы. НЕ управляемые формы. Запросы строились только по данным Хозрасчетного плана счетов. Сравнительный анализ - очень нужный отчет для предприятий, реализующих продукцию собственного производства. На сумму продаж ниже себестоимости нужно доначислить доход со всеми вытекающими. Отчет позволит своевременно выявить и откорректировать плановую стоимость продукции.

1 стартмани

13.01.2016 32760 39 kompas-dm 8

Простой и удобный Универсальный отчет (СКД) v 2.7 Промо

Универсальный отчет на Управляемом Приложении с использованием механизма "СКД". Не требует знаний встроенного языка 1С. Позволяет выводить данные по справочникам, документам, бизнес-процессам, задачам, всем возможным регистрам, по таблицам изменений или по данным произвольного запроса. Доступны все возможности СКД: группировки, отбор, условное оформление, сохранение/загрузка вариантов отчета. Может использоваться как в типовых, так и в самописных конфигурациях

3 стартмани

05.05.2014 57659 79 kser87 82

Поиск пропусков в нумерации документов запросом

Предлагается отчет на основе системы компоновки данных для выявления нарушений последовательности нумерации документов. Применяются методы из статей "Выразить строку как число и строку как дату в запросе" [http://infostart.ru/public/170336/] и "Быстрое определение интервалов в запросе" [http://infostart.ru/public/402534/]. Это позволяет решить задачу быстро и непосредственно в запросе.

1 стартмани

24.12.2015 30093 39 ildarovich 10

Универсальный отчет СКД на Управляемых формах

Универсальный отчет на "СКД". Позволяет выводить данные по справочникам, документам, по всем регистрам.

2 стартмани

15.10.2015 28249 136 igormiro 22

Расшифровка по Основным средствам для расчета налога на имущество по 2-му и 3-му разделам декларации "Авансы по налогу на имущество".

Отчет "Расшифровка отчета 'Авансы по налогу на имущество' по 2-3 разделам" предназначен для проверки и контроля правильности расчета регламентированного отчета "Авансы по налогу на имущество" в разрезе Основных средств. Предоставляет ряд дополнительных данных по состоянию ОС организации на текущий момент согласно данным хозрасчетного регистра. Написан на основании стандартных процедур заполнения регламентированных отчетов, но дополнительно показывает данные в разрезе групп ОС и каждого ОС, согласно данным 2-го и 3-го разделов стандартного отчета. Версия для обычного приложения тестировалась на УПП 1.3, но должно работать в БУ, БУ КОРП 2.0, КА, БАУ и БАУ КОРП (по крайней мере для обычных /неуправляемых/ приложений). Версия для управляемого приложения тестировалась на БП 3.0. В отчете учтены ОС, введенные в эксплуатацию после 2013 и учтены изменения, введенные в 2017 г. Предусмотрено три варианта отчета: 1. Для обычного приложения 8.1-8.3 платформ; 2. Для управляемого приложения 8.2 - 8.3 платформ; 3. Универсальный вариант, который подходит для обоих типов конфигураций: для обычного и управляемого приложений (удобно, если на предприятии используются оба типа - и обычные, и управляемые приложения).

2 стартмани

04.09.2015 45278 310 vik2006 70

Анализ произведенных и принятых в налоговом учете расходов по УСН в "1С:Бухгалтерия 8"

Данная статья и отчет, описанный в статье, будут полезны организациям, применяющим УСН с объектом налогообложения "доходы, уменьшенные на величину расходов". Как известно, не все расходы при использовании упрощенной системы налогообложения учитываются при расчете налога УСН, другими словами, расходы бывают принимаемые и не принимаемые в налоговом учете (в данном случае налоговом учете для целей УСН). Это означает, что в общем случае, сумма произведенных затрат и сумма затрат, принятых в налоговом учете, не совпадают. Кроме того, признание расходов для целей УСН может не совпадать по времени с датой появления расходов. Пользуясь терминологией налогового учета для налога на прибыль, это можно назвать образованием "временных разниц", когда в бухгалтерском учете расходы есть, а в налоговом учете они появятся только спустя какое-то время, после того, как будут выполнены условия принятия затрат. Из всего перечисленного понятно, что существует задача сопоставления расходов произведенных и принятых в налоговом учете с целью определения, все ли расходы приняты для целей УСН, и если не приняты, то правильно ли это.

Применительно к учету в программе 1С Бухгалтерия предприятия 8, картина выглядит так: принятые к учету расходы контролировать как правило не требуется, поскольку программа и так хорошо контролирует выполнение условий для принятия затрат. Если расходы приняты, значит условия выполнены. А вот не принятыми могут быть затраты, не потому что условия не выполнены, а потому что допущены ошибки в учете. В результате сумма расходов будет неоправданно уменьшена, а величина налога УСН соответственно завышена. Такие ошибки и следует выявлять и исправлять. Для этого отчет и нужен. Сформировав отчет, можно увидеть все расходы, не принятые к учету, и принять решения о правильности этого.

Принцип работы в типовой конфигурации.

Рассмотрим методику анализа принятых в налоговом учете по УСН (далее по тексту НУ) расходов в программе 1С Бухгалтерия предприятия 8 на примере, взятом из практики. На рис.1 показан фрагмент книги учета доходов и расходов, сформированный при установленном параметре "Выводить расшифровки".

Это позволяет увидеть расшифровку принятых расходов, т.е. какими именно документами расходы в НУ зарегистрированы, а также как они связаны с документом, отразившим расходы в книге учета доходов и расходов в графе "Расходы-всего". Последнее впрочем увидеть не так просто, поскольку единственная связь - это ссылка на дату и номер первичного документа. В качестве примера (см. рис.1) можно посмотреть отражение расхода в сумме 17040,00 руб. Оплата поставщику (в данном случае предоплата) произведена 13.01.2014, о чем в КУДиР есть запись - строка номер 8, где есть сумма только в графе 6. В это день расходы не приняты (графа 7 пустая), поскольку услуги еще не оказаны. Принятие расходов произошло позже, когда услуги оказаны и "оприходованы", а именно 15.01.2014, о чем есть запись КУДиР номер 12. В этой записи есть ссылка Оплачено: №2 от 13.01.2014 (на рис.1 подсвечена) - это ссылка на документ, которым произведена оплата услуг сторонней организации и соответственно выполнено одно из условий принятия затрат для целей УСН. Но, находясь на строке номер 8, невозможно увидеть и понять приняты отраженные в данной строке расходы в налоговом учете или не приняты. Понятно, что строка КУДиР, в которой отражено принятие расходов (в нашем примере это строка номер 12), может располагаться сколь угодно далеко, в том числе в другом отчетном периоде. И тогда увидеть в КУДиР, приняты ли расходы в налоговом учете, становится вообще невозможно.

Итак, из изложенного выше понятно насколько важно знать и видеть как, когда и какими документами расходы, отраженные в графе "Расходы-всего", приняты в НУ, приняты ли вообще, на всю ли сумму приняты и если нет, то насколько это правильно. Как же это отследить? В типовой конфигурации никак или почти никак.

Примечание: здесь нужно оговориться и вспомнить про существующий в программе 1С Бухгалтерия предприятия 8 отчет "Анализ состояния налогового учета по УСН", который позволяет узнать сумму непризнанных расходов, однако он мало информативен, так как не позволяет получить детализацию до уровня отдельных операций (документов).

На рис. 1 такой операцией (операцией непризнанных расходов) является оплата поставщику на сумму 13320,00 руб, в КУДиР это строка номер 2, этот расход в НУ не принят. Но понять, признаны ли эти затраты или нет, анализируя книгу учета доходов и расходов, невозможно, поскольку принятие расхода может происходить сколь угодно далеко по времени от момента возникновения, в том числе в другом отчетном периоде. В данном случае расход не принят и не принят ошибочно, как результат своего рода "пересортицы" в аналитическом учете, а именно не правильного указания договора контрагента в документе "Поступление товаров и услуг". Оплата поставщику прошла по одному договору, а отражение в учете услуг этого контрагента произведено по другому договору. Такого рода ошибок на практике встречается очень много. Рассмотрение всех видов ошибок ("пересортица" не единственная ошибка) выходит за рамки данной статьи. Важно научиться эти ошибки обнаруживать и исправлять. Рассмотрим как это можно сделать с помощью дополнительного отчета "Анализ принятых в налоговом учете расходов по УСН".

Рис. 1 Фрагмент книги учета доходов и расходов

Порядок работы с отчетом "Анализ принятых в налоговом учете расходов по УСН".

Продолжим рассмотрение предыдущего примера. На рис.2 показан фрагмент отчета Анализ принятых в налоговом учете расходов по УСН, сформированного за тот же период что и книга учета доходов и расходов. Видно, что в отчете сопоставлены расходы по графе "Расходы-всего" (это графа 6 КУДиР) и принятые в НУ расходы по тем же самым операциям (графа 7 КУДиР). В отчете сумма затрат произведенных и принятых указана в одной строке, т.е. искать эти суммы в разных строках, как в КУДиР, уже не требуется.

Примечание: обратите внимание на строку отчета с суммой 17040 руб., которой соответствует строка КУДиР номер 12 (см. рис.1). В КУДиР указаны номер и дата документа оплаты, не совпадающие с реквизитами документа Списание с расчетного счета. Это потому что в КУДиР указаны реквизиты платежного поручения, а не банковского документа программы 1С Бухгалтерия 8. Что вносит дополнительную путаницу, хотя формально это наверное правильно.

Если по каким-либо причинам расходы в НУ не признаны или признаны не в полном объеме, это хорошо видно по графе Отклонение. Также в отчете указаны документы, регистрирующие принятые расходы в НУ. Эти документы могут быть представлены содержанием операции как на рис. 2 (см. графу Содержание операции) или стандартным для платформы 1С:Предприятие представлением документов, например Поступление товаров и услуг 0000-У00002 от 15.01.2014 12:00:50. В любом случае по двойному щелчку мышью в качестве расшифровки отчета можно открыть форму соответствующего документа.

Рис.2. Фрагмент отчета Анализ принятых в налоговом учете расходов по УСН

Поведением отчета можно управлять с помощью установки параметров отчета (см. рис.3). В частности можно с помощью диалога для стандартного периода установить произвольный период рассмотрения операций УСН. Можно задать отбор по организации и (или) отбор только тех операций, по которым расходы в НУ не приняты или не полностью приняты. Для этого нужно установить параметр Отклонение не равно нулю.

Рис.3 Установка параметров

Можно создать несколько вариантов отчета, например создать вариант, в котором документы принятия расходов в НУ будут представлены стандартными ссылками на документы, и вариант, в котором документы принятия расходов в НУ будут представлены содержанием операции. А можно создать вариант, в котором будут две колонки: и стандартная ссылка на документ и содержание операции. Эти возможности типовые, сосредоточены в меню "Все действия", приемы работы такие же как с любым другим отчетом, пояснений не требуют. Кроме того описание настроек отчета есть в справке. Для примера на рис.4 показано окно выбора варианта отчета.

Рис.4 Выбор варианта отчета

Для того, чтобы добавить вариант, достаточно сохранить любой существующий с другим именем (пункт меню "Сохранить вариант"). Для того, чтобы изменить любой вариант есть в меню пункт "Изменить вариант".

Завершение примера.

Осталось показать как изменится содержание отчета после исправления документа "Поступление товаров и услуг" и принятия расходов в НУ. Напомню, что причина не признания расхода была в неправильном указании договора контрагента. После исправления расходы в налоговом учете приняты, а в отчете Анализ принятых в налоговом учете расходов по УСН видно, какими именно документами признаны. На рисунках 5 и 6 показаны два варианта отчета после исправления проблемного документа.

Рис.5 Вариант отчета с колонкой Содержание операции

Рис.6 Вариант отчета с колонкой Документ принятия расходов НУ

Пояснения к алгоритму

За основу отчета берется графа Расходы-всего, т.е. графа 6, отчета Книга доходов и расходов. Другими словами берутся записи регистра накопления КнигаУчетаДоходовИРасходов с ненулевыми суммами по графе 6. Затем к этим записям добавляются сведения из регистра сведений РасшифровкаКУДиР, в котором содержатся пояснения по принятым в НУ расходам. Таким образом, строки по графе 7, не имеющие соответствия в выбранном периоде (приняты расходы за прошлый период) в отчет не попадут и не должны, поскольку к расходам текущего периода никакого отношения не имеют и к задаче проверки правильности принятия расходов в НУ в текущем периоде также отношения не имеют. Поэтому итоговая сумма отчета по графе "в т.ч. расходы, учитываемые при исчислении налоговой базы" с одноименной графой КУДиР может и не совпадать.

Как уже сказано выше, связь графы 6 и графы 7 устанавливается в регистре сведений РасшифровкаКУДиР. При оформлении возвратов от покупателя никаких записей в указанный регистр не делается, т.е. привязки суммы сторно по графе 7 к графе 6 нет. Поэтому такие операции в отчете никак не отражаются. Проще говоря, если например расходы были полностью приняты в НУ, то они так и будут показаны полностью принятыми. При повторной продаже возвращенного товара поведение типовых конфигураций БП 2.0 и БП 3.0 различно. В программе Бухгалтерия предприятия ред.3.0 связь графы 7 и графы 6 в этом случае, также как и при возврате, не устанавливается. Поэтому в БП 3.0 возвраты товаров от покупателя в отчете никак не отражаются, но и результат в конечном итоге не искажают.

Рис.7.1 Фрагмент КУДИР с возвратом от покупаетеля

Пример отчета КУДИР, отражающего такую последовательность операций, приведен на рис.7.1. Здесь в строках 5 и 6 отражен возврат товаров от покупателя и соответственно сторно по графе 7. Затем произведена продажа (см. строку 7), в составе которой (это важно, количество проданного товара больше чем количество возвращенного) есть возвращенный товар. Хорошо видно, что сумма возвращенного товара (строка 7.1) выделена отдельно и к документу оплаты не привязана, а сумма "сверх возврата" (строка 7.3) к оплате привязана. Это позволяет и в нашем отчете корректно отразить все операции (см. рис.7.2). Еще раз подчеркиваю, таким отчет будет и на момент возврата от покупателя, и на момент повторной продажи.

Рис.7.2 Отчет при наличии возвратов от покупателя

Если алгоритм типовой конфигурации будет улучшен, т.е. появится связь возвратов с документами оплаты, то содержание отчета без каких-либо доработок будет более правильным.

К сожалению, программа БП 2.0 работает менее корректно. При возврате от покупателя связь графы 6 и графы 7 КУДИР также не устанавливается. А вот при продаже возвращенного товара устанавливается такой же как при первоначальной продаже. Таким образом получается, что возвращенный товар дважды привязывается к одному и тому же документу оплаты. В нашем отчете это отражается как превышение суммы принятых расходов (сумма по графе 7) над произведенными расходами (сумма по графе 6) по данному документу оплаты. На этапе формирования отчета сделать с этим ничего нельзя, нужно эту особенность учитывать.

Комплект поставки.

В комплект поставки входят: внешний отчет Анализ принятых в налоговом учете расходов по УСН в виде файла АнализПринятыхРасходовУСН.erf. Отчет не требует установки, может использоваться через меню Файл -Открыть.

Впрочем, если есть желание, его можно включить в пользовательский интерфейс. Для этого, во-первых, нужно в настройках программы в разделе Дополнительные отчеты и обработки установить галочку Использовать дополнительные отчеты и обработки. Затем в этом же разделе создать новый отчет (открыть файл АнализПринятыхРасходовУСН.erf) и отредактировать, как показано на рис. 8. После этого отчет появится в дополнительных отчетах в выбранном разделе, например в разделе Учет, налоги, отчетность.

Рис.8 Включение отчета в пользовательский интерфейс

Читайте также: