Транспортный налог письмо минфина

Опубликовано: 29.04.2024

![]()

«Клерк» Рубрика Транспортный налог

Автономные учреждения, имеющие на своем балансе транспортные средства, зарегистрированные в органах ГИБДД, являются плательщиками транспортного налога. В статье приведены разъяснения Минфина по вопросам, связанным с исчислением и уплатой данного налога.

Транспортный налог является региональным налогом, поэтому он устанавливается и вводится в действие гл. 28 НК РФ и законами субъектов РФ. Органы власти субъектов РФ определяют налоговую ставку в базовых пределах, предусмотренных федеральным законодательством, порядок и сроки уплаты налога. При установлении транспортного налога законами субъектов РФ могут предусматриваться налоговые льготы и основания для их использования налогоплательщиком (Письмо Минфина РФ от 18.02.2014 № 03-05-06-04/6763).

Плательщики налога

Согласно Правилам регистрации автомототранспортных средств и прицепов к ним в Государственной инспекции безопасности дорожного движения МВД РФ (далее – Правила № 1001), утвержденным Приказом МВД РФ от 24.11.2008 № 1001, предусмотрена возможность регистрации транспортных средств, используемых по договору лизинга, за одним из участников договора лизинга по письменному соглашению сторон. Кроме того, Правилами № 1001 определена также возможность временной, на срок действия договора лизинга, регистрации за лизингополучателем транспортного средства, зарегистрированного за лизингодателем.

Таким образом, если транспортные средства, находящиеся в собственности лизингодателя (но не зарегистрированные за ним), по договору лизинга переданы и временно зарегистрированы за лизингополучателем, плательщиком транспортного налога является лизингополучатель.

Если по договору лизинга транспортные средства, в отношении которых осуществлена государственная регистрация за лизингодателем, временно передаются по месту нахождения лизингополучателя и временно ставятся на учет в органах Госавтоинспекции МВД по месту нахождения лизингополучателя, то плательщиком транспортного налога считается лизингодатель по месту государственной регистрации транспортных средств.

Объект налогообложения

Таким образом, объектом обложения транспортным налогом признаются не только легковые и грузовые автомобили, но и водные и воздушные транспортные средства, которые не эксплуатируют дорожные покрытия (Письмо Минфина РФ от 09.12.2013 № 03-05-06-04/53771).

В силу п. 2 ст. 358 НК РФ не являются объектами налогообложения, в частности:

- весельные лодки, а также моторные лодки с двигателем мощностью не более пяти лошадиных сил;

- легковые автомобили, специально оборудованные для использования инвалидами, а также легковые автомобили с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

- тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

- транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом.

В пункте 3 ст. 15 Федерального закона от 10.12.1995 № 196-ФЗ «О безопасности дорожного движения» указано, что допуск транспортных средств для участия в дорожном движении на территории РФ осуществляется путем регистрации транспортных средств и выдачи соответствующих документов. Так, документом, действующим на территории Российской Федерации для регистрации и допуска транспортных средств к эксплуатации, является паспорт транспортного средства, подтверждающий в том числе наличие Одобрения типа транспортного средства (Постановление Госстандарта РФ от 01.04.1998 № 19 «О совершенствовании сертификации механических транспортных средств и прицепов»).

Согласно Положению о паспортах транспортных средств и паспортах шасси транспортных средств, утвержденному Приказом МВД РФ № 496, Минпромэнерго РФ № 192, Минэкономразвития РФ № 134 от 23.06.2005, в строке 4 «Категория ТС (А, В, С, D, прицеп)» паспорта транспортного средства указывается категория, которая соответствует классификации транспортных средств, установленной Конвенцией .

При этом перевод категорий транспортных средств, указываемых в Одобрении типа транспортного средства, в категории транспортных средств по классификации Конвенции производится согласно названному приказу в соответствии со Сравнительной таблицей категорий транспортных средств по классификации Комитета по внутреннему транспорту Европейской экономической комиссии ООН.

Так, например, согласно приложению 3 к Положению о паспортах транспортных средств и паспортах шасси транспортных средств к транспортным средствам категории «В» (по классификации Конвенции) относятся как механические транспортные средства для перевозки пассажиров, имеющие не менее четырех колес и не более восьми мест для сидения (кроме места водителя) (легковые), так и механические транспортные средства для перевозки грузов, максимальная масса которых не более 3,5 тонн (грузовые).

Следовательно, указание в паспорте транспортного средства категории «В» не свидетельствует о том, что транспортное средство относится к легковым либо грузовым транспортным средствам.

В строке3 «Наименование (тип ТС)» паспорта транспортного средства согласно вышеназванному положению отражается характеристика транспортного средства, определяемая его конструкторскими особенностями, назначением и приведенная в Одобрении типа транспортного средства: например, «Легковой», «Автобус», «Грузовой – самосвал, фургон, цементовоз, кран» и т. п. Аналогично в соответствии с Отраслевой нормалью ОН 025 270-66 «Классификация и система обозначения автомобильного подвижного состава, а также его агрегатов и узлов, выпускаемых специализированными предприятиями» и п. 26 Положения о паспортах транспортных средств и паспортах шасси транспортных средств в строке 2 «Марка, модель ТС» паспорта транспортного средства указывается условное обозначение транспортного средства, состоящее из буквенного, цифрового или смешанного обозначения. Вторая цифра цифрового обозначения модели транспортного средства отражает его тип (вид автомобиля): например, 1 – легковой автомобиль; 7 – фургоны; 9 – специальные.

Таким образом, в том случае, если тип используемой для сельскохозяйственных работ автомашины не относится к специальным, положения пп. 5 п. 2 ст. 358 НК РФ на него не распространяются.

Далее хотим обратить внимание, что в перечне транспортных средств, не являющихся объектом налогообложения, также поименованы транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом (пп. 7 п. 2 ст. 358 НК РФ).

Как отмечает ФНС в Информационном письме «О налогообложении автомобиля, находящегося в угоне» (размещено на сайте www.nalog.ru), в целях подтверждения факта угона необходимо написать заявление об угоне в соответствующий орган внутренних дел.

При представлении в налоговый орган подлинника названной справки, подтверждающей факт угона (кражи) транспортного средства, транспортное средство, находящееся в розыске, не рассматривается как объект налогообложения.

ФНС также обращено внимание на то, что угнанное транспортное средство не является объектом обложения транспортным налогом только в период его розыска. С учетом положений п. 3 ст. 362 НК РФ налоговики разъясняют, что в целях исчисления транспортного налога месяцы угона и возврата автомобиля включаются в период нахождения транспортного средства у владельца.

В Письме ФНС РФ от 20.09.2012 № БС-4-11/15686 указано, что, поскольку НК РФ не ставит начисление и уплату транспортного налога в зависимость от использования транспортного средства в деятельности учреждения, даже неиспользуемое транспортное средство будет являться объектом обложения транспортным налогом.

Налоговая база для исчисления налога

Согласно ст. 359 НК РФ налоговая база для расчета транспортного налога в зависимости от вида транспортного средства определяется:

- в отношении транспортных средств, имеющих двигатели, – как мощность двигателя в лошадиных силах, устанавливаемая исходя из технической документации на соответствующее транспортное средство и указываемая в регистрационных документах;

- в отношении воздушных транспортных средств, для которых определяется тяга реактивного двигателя, – как паспортная статическая тяга реактивного двигателя (суммарная паспортная статическая тяга всех реактивных двигателей) воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы;

- в отношении водных несамоходных (буксируемых) транспортных средств, для которых устанавливается валовая вместимость, – как валовая вместимость в регистровых тоннах;

- в отношении иных водных и воздушных транспортных средств – как единица транспортного средства.

Как отмечается в письмах Минфина РФ от 18.02.2014 № 03- 05-06-04/6768, от 27.12.2013 № 03-05-06-04/57725, от 04.12.2013 № 03-05-06-04/52764, налоговые ставки, установленные п. 1 ст. 361 НК РФ, могут быть увеличены (уменьшены) законами субъектов РФ, но не более чем в десять раз. Указанное ограничение размера уменьшения налоговых ставок законами субъектов РФ не применяется в отношении автомобилей легковых с мощностью двигателя (с каждой лошадиной силы) до 150 лошадиных сил (до 110,33 кВт) включительно. При этом допускается установление дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса.

На балансе автономного учреждения числится грузовой автомобиль с мощностью двигателя 120 л. с. Налоговая ставка, установленная законом субъекта РФ, где зарегистрирован автомобиль, равна 40 руб. за 1 л. с. Законом субъекта РФ не предусмотрена уплата авансовых платежей по транспортному налогу.

Рассчитаем сумму транспортного налога за 2014 год.

Сумма транспортного налога за налоговый период будет равна 4 800 руб. (120 л. с. x 40 руб.).

Автономное учреждение в марте 2014 года приобрело легковой автомобиль мощностью 180 л. с. В этом же месяце автомобиль был зарегистрирован в органах ГИБДД. Таким образом, срок владения автомобилем в налоговом периоде в 2014 году равен 10 мес. В соответствии с законом субъекта РФ, где зарегистрирован автомобиль, ставка транспортного налога составляет 50 руб. за 1 л. с. Отчетные периоды не установлены. Льготы для учреждений не предусмотрены.

Рассчитаем сумму транспортного налога за 2014 год.

В соответствии с п. 3 ст. 362 НК РФ в случае регистрации транспортного средства в течение налогового периода исчисление суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде. Таким образом, поправочный коэффициент составит 0,83 ((10 / 12) мес.).

Сумма налога будет равна 7 470 руб. (50 руб. х 180 л. с. х 0,83).

Далее хотим обратить внимание, что Федеральным законом от 23.07.2013 № 214-ФЗ п. 2 ст. 362 НК РФ дополнен положениями, устанавливающими, в частности, следующее: при исчислении суммы налога в отношении отдельных категорий легковых автомобилей должен применяться повышающий коэффициент (норма действует с 01.01.2014). Данный коэффициент определяется в зависимости от средней стоимости автомобиля и количества лет, прошедших с года его выпуска. Так, сумма транспортного налога будет умножаться:

- на 1,5, 1,3 или 1,1 в отношении автомобилей средней стоимостью от 3 млн до 5 млн руб., с года выпуска которых прошло не более одного, двух или трех лет соответственно;

- на 2, если средняя стоимость автомобиля составляет от 5 млн до 10 млн руб. и с года выпуска прошло не более пяти лет;

- на 3, если с года выпуска транспортного средства стоимостью от 10 млн до 15 млн руб. прошло не более 10 лет. Этот коэффициент будет использоваться также в случаях, если автомобиль выпущен не более 20 лет назад и его средняя стоимость превышает 15 млн руб.

В более позднем письме ФНС – от 22.04.2014 № БС-4-11/ 7781@ (совместно с Письмом Минфина РФ от 11.04.2014 № 03- 05-04-01/16508) налоговики уточнили по поводу применения повышающих коэффициентов. В соответствии с п. 2.1 ст. 362 НК РФ налогоплательщики, являющиеся организациями, исчисляют суммы авансовых платежей по налогу по истечении каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой базы и налоговой ставки. Между тем иных условий исчисления суммы авансовых платежей по транспортному налогу п. 2.1 ст. 362 НК РФ не установлено. Следовательно, исчисление налогоплательщиками, являющимися организациями, авансовых платежей по транспортному налогу в отношении легковых автомобилей средней стоимостью от 3 млн руб. производится без учета повышающих коэффициентов, определенных п. 2 ст. 362 НК РФ.

По истечении налогового периода налогоплательщики, являющиеся организациями, исчисляют сумму транспортного налога в порядке, предусмотренном п. 2 ст. 362 НК РФ.

Порядок и сроки уплаты транспортного налога

Кроме того, в связи со вступлением в силу Федерального закона № 248-ФЗ не изменяется установленный Правилами № 1001 порядок регистрации транспортных средств, которым, в частности, предусмотрена регистрация транспортных средств по месту нахождения юридических лиц либо по месту нахождения их обособленных подразделений.

Сведения о регистрации транспортных средств по месту нахождения организаций, их обособленных подразделений направляются в соответствующие налоговые органы, которые на основании указанных сведений осуществляют постановку на учет организаций и направляют им уведомления о постановке на учет.

Таким образом, организации, на которых зарегистрированы транспортные средства, осуществляют уплату транспортного налога в бюджет бюджетной системы РФ по месту нахождения транспортных средств, отраженному в уведомлении о постановке на учет российской организации в налоговом органе.

Бухгалтерский учет операций

В соответствии с Указаниями о порядке применения бюджетной классификации РФ, утвержденными Приказом Минфина РФ от 01.07.2013 № 65н, расходы по уплате транспортного налога относятся на статью 290 «Прочие расходы» КОСГУ.

По итогам 2014 года автономным учреждением начислен транспортный налог в сумме 5 200 руб. Сумма авансовых платежей составила 3 900 руб. Расходы произведены за счет субсидии, выделенной на выполнение государственного задания.

Окончательная сумма к уплате за 2014 год составит 1 300 руб. (5 200 - 3 900).

В бухгалтерском учете учреждения сделаны следующие записи:

Если ваша компания является владельцем транспортного средства, то по действующим в РФ законам, вы обязаны платить транспортный налог (ст. 357 НК РФ). Поскольку транспортное средство регистрируется на собственника, которым может быть как частное лицо, так и предприятие, транспортный налог уплачивают соответственно и организации, и физические лица.

Как правило, уплата транспортного налога не вызывает серьезных затруднений у граждан. Поскольку расчет налога и контроль за его уплатой возложены на налоговую инспекцию.

Что касается предприятий, им нужно самостоятельно рассчитывать, уплачивать налог и сдавать декларации.О том, как это сделать организациям, применяющим УСН, расскажет наша статья, подготовленная экспертами бератора «УСН на практике».

Объект налогообложения

Общие принципы уплаты транспортного налога установлены главой 28 Налогового кодекса. В каждом регионе транспортный налог вводится в действие региональным законом.

Транспортный налог платят фирмы и предприниматели, на которых зарегистрированы транспортные средства.

Транспортные средства, которые облагаются налогом, можно выделить в три группы (п. 1 ст. 358 НК РФ):

- автотранспортные (автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу);

- водные (теплоходы, яхты, парусные суда, катера, моторные лодки, буксируемые суда и др.);

- воздушные (самолеты, вертолеты и др.).

Все эти транспортные средства должны быть зарегистрированы в установленном порядке.

Не являются объектом налогообложения (п. 2 ст. 358 НК РФ):

- весельные лодки и моторные лодки с двигателем мощностью не более 5 лошадиных сил;

- легковые автомобили, специально оборудованные для использования инвалидами;

- легковые автомобили с мощностью двигателя до 100 лошадиных сил, полученные через органы социальной защиты населения;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности организаций, основным видом деятельности которых является осуществление пассажирских и грузовых перевозок;

- тракторы, самоходные комбайны, специальные автомашины, зарегистрированные на сельскохозяйственных производителей;

- транспортные средства, принадлежащие федеральным органам исполнительной власти, где предусмотрена военная и приравненная к ней служба;

- транспортные средства, находящиеся в розыске;

- самолеты и вертолеты санитарной авиации и медицинской службы;

- суда по Российскому международному реестру.

Расчет и уплата налога

Налоговая база

По транспортным средствам, имеющим двигатель (например, автомобиль, самолет, катер), налоговой базой будет паспортная мощность двигателя в лошадиных силах. Налоговая база у несамоходных (буксируемых) судов – их вместимость в тоннах. По остальному водному и воздушному транспорту налоговая база определяется исходя из количества транспортных средств.

Налоговый и отчетный периоды

Налоговый период по транспортному налогу – год. Отчетные периоды по авансовым платежам для фирм – I, II и III кварталы. Однако власти регионов вправе отчетные периоды не вводить.

Ставки налога

Базовые ставки по транспортному налогу установлены статьей 361 Налогового кодекса. Региональные власти могут уменьшить или увеличить ставки транспортного налога не более чем в 10 раз. Кроме того, региональные власти могут устанавливать налоговые ставки с учетом количества лет, прошедших с года выпуска транспортных средств и (или) их экологического класса.

При исчислении суммы налога и авансовых платежей в отношении дорогих легковых автомобилей применяются повышающие коэффициенты. Это положение действует при определении суммы транспортного налога по итогам года на легковые автомобили средней стоимостью от 3 000 000 рублей (п. 2, 2.1 ст. 362 НК РФ).

Перечень легковых автомобилей средней стоимостью от 3 миллионов рублей размещается на официальном сайте Минпромторга России ежегодно не позднее 1 марта. Официальный текст документа опубликован на сайте Минпромторга России по адресу: https://minpromtorg.gov.ru по состоянию на 26.02.2016.

С 1 января 2016 года абзац 11 пункта 2 статьи 362 Налогового кодекса изложен в новой редакции, согласно которой перечень дорогих автомобилей применяется при расчете транспортного налога только за тот период, в котором он опубликован. Это позволит избежать разногласий при уплате транспортного налога и пересчета его за прошлые годы.

Порядок расчета налога и авансовых платежей

Транспортный налог рассчитывают отдельно по каждому автомобилю. Фирмы самостоятельно определяют сумму транспортного налога. Предпринимателям же рассчитывать налог не нужно: требование об уплате транспортного налога им пришлет инспекция.

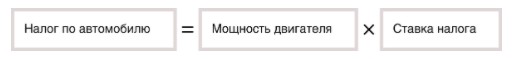

Сумму транспортного налога, которую нужно заплатить в бюджет, определяют по формуле:

| Налоговая база | × | Ставка налога | = | Сумма налога, подлежащая уплате |

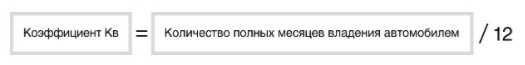

Если транспортное средство принадлежит вам меньше года (например, несколько месяцев), то налог платится только за эти месяцы. Чтобы рассчитать транспортный налог за несколько месяцев, нужно определить коэффициент:

| Число полных месяцев года или квартала, в течение которых автомобиль зарегистрирован на фирму | : | 12 или 3 месяца | = | Поправочный коэффициент |

Сумму налога рассчитывают так: налоговую базу умножают на налоговую ставку и на поправочный коэффициент. Его определяют как отношение числа полных месяцев владения автомобилем к числу календарных месяцев в году.

Отметим, что начиная с уплаты налога за 2016 год, вступили в силу изменения, согласно которым для нового владельца автомобиля месяц его регистрации будет считаться полным, если она произведена до 15 числа включительно (п. 3 ст. 362 НК РФ в редакции Закона от 29 декабря 2015 г. № 396-ФЗ).

К примеру, если автомобиль снят с учета прежним и поставлен на учет новым владельцем 15 числа, налог за весь месяц платит новый собственник. А вот если перерегистрация произойдет 16 числа, то платить налог придется прежнему владельцу.

До 1 января 2016 года если один владелец снял с учета автомобиль, а следующий владелец в этом же месяце поставил его на учет, то транспортный налог должны были платить оба (письмо Минфина России от 25 августа 2015 г. № 03-05-06-04/48994).

По мнению Минфина России, аналогичный порядок, действующий при регистрации автомобиля с 1 января 2016 года, можно применить и в случае угона транспортного средства. Следовательно, если владелец автомобиля представит в ИФНС справку об угоне до 15-го числа месяца включительно, то налог за этот месяц платить не придется. Если же справка будет подана после 15-го числа, то за весь месяц нужно будет уплатить транспортный налог (письмо от 17 марта 2016 г. № 03-05-05-04/14738).

По истечении каждого отчетного периода (I, II и III кварталов) фирмы уплачивают авансовые платежи по транспортному налогу. Их рассчитывают так: общую сумму транспортного налога (произведение налоговой базы и налоговой ставки с учетом поправочного коэффициента) делят на 4.

А по итогам налогового периода (года) в бюджет перечисляют разницу между годовой суммой налога и суммой авансовых платежей, перечисленных в течение года.

Региональные власти могут освободить отдельные категории фирм от уплаты авансовых платежей по транспортному налогу. В этом случае «освобожденцы» должны будут перечислять налог только по итогам года.

Имейте в виду: если транспортное средство находится в угоне (украдено), то налог по нему начислять не нужно. Но для этого владелец автомобиля должен представить в налоговую инспекцию справку об угоне. Об этом напомнила ФНС России в письме от 30 сентября 2015 г. № БС-3-11/3660@.

Такую справку выдают органы МВД (ГУВД, ОВД, УВД) России, которые занимаются расследованием и раскрытием преступлений, в том числе угонов транспортных средств.

Следовательно, если представить в налоговую инспекцию подлинник справки об угоне, автомобиль, находящийся в розыске, не будет облагаться транспортным налогом. Ведь объект налогообложения отсутствует. После представления справки налог придется платить лишь за те месяцы, в течение которых вы владели автомобилем.

А вот если в ИФНС будет представлен не подлинник, а копия справки об угоне, налоговики направят в подразделение МВД, выдавшее копию, запрос о подтверждении факта угона транспортного средства. И только после подтверждения факта угона (кражи) автомобиля его владелец будет освобожден от уплаты транспортного налога.

Угнанный автомобиль не облагается транспортным налогом только в период его розыска.

Транспортный налог и «дорожный» сбор

С 1 января 2016 года организации могут уменьшать сумму транспортного налога в отношении грузовиков массой более 12 тонн на так называемый «платоновский» сбор (Федеральный закон от 3 июля 2016 г. № 249-ФЗ).

Система «Платон» или «платоновский» сбор это автоматизированная система сбора дополнительного налога для транспортных средств, имеющих разрешенную массу свыше 12 тонн. Такие большегрузы не могут передвигаться по дорогам общего пользования федерального значения без внесения «дорожного сбора» в систему «Платон».

Собственники большегрузных фур имеют возможность уменьшать сумму транспортного налога, исчисленного за налоговый период, на сумму платы, внесенной в систему «Платон» в этом же налоговом периоде.

Если сумма фактически уплаченного «дорожного» сбора меньше, чем исчисленная сумма транспортного налога, налогоплательщик вправе уменьшить транспортный налог на всю сумму платы.

Если сумма «дорожного» сбора окажется больше суммы транспортного налога, налогоплательщик полностью освобождается от уплаты транспортного налога.

Уменьшать транспортный налог могут как организации, так и физические лица.

При этом организации не уплачивают исчисленные авансовые платежи по транспортному налогу в отношении большегрузов. Воспользоваться «платоновским» вычетом при уплате транспортного налога можно с 1 января 2016 года.

Граждане, желающие применить льготу в виде уменьшения транспортного налога на «платоновский» сбор, должны представить в налоговую инспекцию заявление и документы, подтверждающие право на эту льготу (ст. 361.1 НК РФ). Физические лица могут уменьшить транспортный налог на «платоновский» сбор при уплате налога за 2015 год.

Кроме того, Закон № 249-ФЗ дополнил закрытый перечень УСН-расходов, содержащийся в пункте 1 статьи 346 Налогового кодекса. С 1 января 2016 года плательщики «упрощенного» налога с объектом доходы за вычетом расходов могут уменьшить базу по УСН-налогу на ту часть суммы «дорожного» сбора, которая превышает сумму транспортного налога (пп. 37 п. 1 ст. 346.16 НК РФ).

Такой порядок исчисления транспортного налога действует как для организаций, так и для физических лиц до 31 декабря 2018 года включительно.

Порядок и сроки уплаты налога

Уплачивать налог и авансовый платеж нужно по месту регистрации транспортного средства.

Сроки уплаты транспортного налога и авансовых платежей по нему устанавливают региональные власти. При этом срок уплаты налога для организаций не может быть установлен ранее 1 февраля года, следующего за истекшим налоговым периодом (п. 3 ст. 363.1 НК РФ).

Порядок и сроки представления отчетности

Сдавать декларации по транспортному налогу обязаны только организации. Предпринимателям делать этого не нужно – они платят налог на основании уведомлений, которые им высылает налоговая инспекция. Форма уведомления утверждена приказом ФНС России от 25 декабря 2014 г. № ММВ-7-11/673@.

Форма декларации по транспортному налогу утверждена приказом ФНС России от 20 февраля 2012 года № ММВ-7-11/99@.

Срок сдачи декларации – не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Промежуточную отчетность по транспортному налогу – квартальные расчеты по авансовым платежам – представлять в налоговую инспекцию организации не должны. Однако обязанность уплачивать авансовые платежи в течение года за фирмами сохраняется (если это предусмотрено региональными законами).

Если у фирмы есть обособленное подразделение

Порядок уплаты транспортного налога и сдачи отчетности при наличии у «упрощенца» обособленных подразделений имеет свои особенности.

Если транспортное средство, принадлежащее организации, зарегистрировано по месту нахождения обособленного подразделения, то и налог следует платить по месту нахождения этого подразделения. Здесь же подается и налоговая декларация.

Если транспортные средства зарегистрированы по месту нахождения обособленного подразделения на временный учет, то уплата транспортного налога по месту их временной регистрации не производится. В этом случае транспортный налог подлежит уплате по месту постоянной государственной регистрации транспортного средства.

Если снятие с учета в одном субъекте РФ и регистрация (перерегистрация) транспортного средства на того же налогоплательщика в другом субъекте РФ осуществлены в одном месяце, местом нахождения транспортного средства в этом месяце признается место его регистрации по состоянию на 1-е число этого месяца.

Начиная с месяца, следующего за месяцем перерегистрации этого транспортного средства на другое обособленное подразделение, транспортный налог уплачивается в бюджет по месту нахождения «обособленца». Причем по ставкам, которые действуют в данном регионе. При расчете налога необходимо учесть количество месяцев регистрации транспортного средства по каждому адресу (письмо Минфина РФ от 21 октября 2013 г. N 03-05-06-04/43844).

То есть, если фирма передает автомобиль обособленному подразделению, например, 14 июля, то за июль транспортный налог платит головная организация. И только начиная с августа эта обязанность переходит к обособленному подразделению.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Министерство по налогам и сборам письмом от 03.03.2021 № 2-2-11/00477 разъяснило ряд вопросов о порядке исчисления и уплаты транспортного налога организациями.

1. Являются ли плательщиками транспортного налога организации, получившие транспортное средство по договору аренды?

Согласно п. 1 ст. 307-1 НК плательщиками транспортного налога признаются организации и физические лица, в том числе зарегистрированные в качестве индивидуальных предпринимателей.

При передаче транспортного средства в финансовую аренду (лизинг) плательщиком налога признается лизингополучатель.

Объектом налогообложения транспортным налогом признаются транспортные средства, зарегистрированные за физическими лицами или организациями в ГАИ МВД (п. 1 ст. 307-2 НК).

П. 12 Положения о порядке государственной регистрации и государственного учета транспортных средств, снятия их с учета и внесения изменений в документы, связанные с государственной регистрацией транспортных средств, утв. постановлением Совмина от 31.12.2002 № 1849 (далее — Положение № 1849), определено, что транспортные средства, за исключением случаев, предусмотренных Положением № 1849, регистрируются только за собственниками — юридическими или физическими лицами, индивидуальными предпринимателями, указанными в документах, подтверждающих законность приобретения (получения) транспортного средства.

Согласно п. 17 Положения № 1849 транспортные средства, переданные физическому или юридическому лицу на основании договора лизинга, регистрируются за лизингополучателем или его обособленным подразделением.

Исходя из изложенного, плательщиками транспортного налога признаются организации-собственники транспортных средств, а также лизингополучатели.

При получении транспортного средства по договору аренды организация-арендатор транспортный налог в бюджет не уплачивает.

2. Являются ли плательщиками транспортного налога филиалы организаций, которым переданы транспортные средства, зарегистрированные за головной организацией?

В соответствии с п. 12 Положения № 1849 транспортные средства, за исключением случаев, предусмотренных Положением, регистрируются только за собственниками — юридическими или физическими лицами, индивидуальными предпринимателями, указанными в документах, подтверждающих законность приобретения (получения) транспортного средства.

Таким образом, головная организация является плательщиком транспортного налога по всем транспортным средствам, зарегистрированным за данной организаций, включая транспортные средства, переданные филиалам, исполняющим налоговые обязательства в соответствии со статьей 14 НК.

Объекты и ставки

3. Являются ли объектом обложения тракторы, погрузчики, квадроциклы, мопеды?

Объектом налогообложения транспортным налогом признаются транспортные средства, зарегистрированные за организациями в ГАИ МВД (п. 1 ст. 307-2 НК).

Перечень видов транспортных средств, не подлежащих регистрации в ГАИ МВД, приведен в абзацах 2-17 части 2 п. 3 Положения № 1849 и включает, например, колесные тракторы (самоходные машины) и прицепы к ним, строительное оборудование и др. Такие транспортные средства не являются объектами налогообложения транспортным налогом.

Приложением 27 к НК установлены ставки транспортного налога по конкретным видам транспортных средств. Транспортные средства, регистрируемые в ГАИ МВД, для которых ставки транспортного налога не установлены (например, мопеды, квадроциклы), транспортным налогом также не облагаются.

4. По какой ставке транспортного налога облагаются полуприцепы?

В п. 1 приложения 27 к НК установлены ставки транспортного налога для организаций по видам транспортных средств, в частности — для прицепов в зависимости от максимально разрешенной массы.

Согласно Правилам автомобильных перевозок грузов, утв. постановлением Совмина от 30.06.2008 №970, полуприцеп — прицеп, конструкция которого предназначена для использования с седельным тягачом и часть полной массы которого передается на седельный тягач через седельно-сцепное устройство.

Таким образом, полуприцеп является разновидностью прицепа и, следовательно, облагается транспортным налогом по ставкам, установленным для прицепов.

5. Применяется ли льгота, установленная подп. 1.1 ст. 307-3 НК, если за выдачу разрешения на допуск транспортного средства к участию в дорожном движении государственная пошлина уплачена не собственником транспортного средства (например, арендатором, прежним собственником)?

Подп. 1.1 п. 1 ст. 307-3 НК установлено, что от транспортного налога освобождаются транспортные средства, в отношении которых не истек срок действия разрешения на допуск транспортного средства к участию в дорожном движении, за выдачу которого была уплачена государственная пошлина.

Поскольку указанная льгота установлена для транспортных средств (а не в отношении плательщиков), то она действует и в случаях, когда по транспортному средству, являющемуся объектом налогообложения транспортным налогом, государственная пошлина за выдачу разрешения на допуск транспортного средства в дорожном движении уплачена иным лицом.

Авансовый платеж

6. У организации имеется автомобиль, по которому в 2020 году уплачена государственная пошлина за выдачу разрешения на допуск транспортного средства к участию в дорожном движении. Срок действия данного разрешения истекает в феврале 2020 г. Следует ли уплачивать авансовый платеж за 1-й квартал 2021 года по данному автомобилю?

П. 8 ст. 307-7 НК установлено, что плательщики-организации за первый—третий кварталы текущего налогового периода исчисляют и уплачивают авансовые платежи. При этом авансовый платеж за первый квартал уплачивается исходя из наличия транспортных средств на 1 января текущего года.

Вместе с тем, согласно подп. 1.1 п. 1 ст. 307-3, п. 4 ст. 307-7 НК в отношении автомобиля, на который имеется действующее разрешение на допуск к участию в дорожном движении, организация вправе применить льготу, а исчисление транспортного налога начинается с месяца, следующего за месяцем, в котором истек срок действия такого разрешения.

Таким образом, поскольку на 1 января 2021 г. данный автомобиль не облагается транспортным налогом, то для расчета авансового платежа за 1-й квартал 2021 г. он не учитывается.

7. У организации на 1 января 2021 г. имеется автомобиль, по которому отсутствует действующее разрешение на допуск транспортного средства к участию в дорожном движении. 13 марта 2021 г. данное транспортное средство снято с учета для утилизации. Следует ли уплачивать авансовый платеж за 1-й квартал 2021 г. по данному автомобилю?

П. 8 ст. 307-7 НК установлено, что плательщики-организации за 1—3 кварталы текущего налогового периода исчисляют и уплачивают авансовые платежи. При этом авансовый платеж за первый квартал уплачивается исходя из наличия транспортных средств на 1 января текущего года.

В соответствии с подп. 1.2 п. 1 ст. 307-3 НК освобождаются от транспортного налога транспортные средства, снятые с учета до 1 июля 2021 г. При этом льгота применяется за весь период владения транспортным средством в 2021 году.

Таким образом, поскольку на момент уплаты авансового платежа за 1-й квартал 2021 г. автомобиль снят с учета, а значит, по нему применяется налоговая льгота с 1 января 2021 г., данное транспортное средство для расчета авансового платежа за 1-й квартал 2021 года не учитывается.

• Кто платит транспортный налог.

• Когда не нужно платить транспортный налог.

• Льготы по транспортному налогу.

• Ставки налога.

• Расчет транспортного налога.

• Уплата налога и отчетность юрлиц.

• Расчет и уплата налога физлицами.

Ирина Пугачёва,

Главный бухгалтер группы компаний «Ваш Консультант»

![]()

![]()

Персональный информационный портал

Страница регистрации

Персональный информационный портал

Страница регистрации

Персональный информационный портал

Страница регистрации

Персональный информационный портал

Страница регистрации

Сегодня фактически любая компания сталкивается с транспортом: кто-то доставляет покупателям свою продукцию, у кого-то есть автомобили для быстрого передвижения сотрудников, а часть фирм оказывают услуги по перевозке и доставке грузов.

Поэтому часто возникают вопросы по уплате транспортного налога. Тем более, недавно произошли изменения в отчетности по нему.

Кто платит транспортный налог

Платить транспортный налог должны организации и физлица (в том числе ИП), если на них в ГИБДД или в других госорганах зарегистрирован транспорт, который считается объектом обложения (ст. 357, п. 1 ст. 358 НК РФ, ст. 33 Воздушного кодекса РФ, ст. ст. 16, 17 Кодекса внутреннего водного транспорта РФ, ст. ст. 33, 35 Кодекса торгового мореплавания РФ, п. 6 ст. 4, ч. 1 ст. 6, ст. 28 Федерального закона от 03.08.2018 N 283-ФЗ).

При этом неважно, пользуетесь вы ТС сами или сдали его в аренду, работает оно или на ремонте. Главное, что оно зарегистрировано на ваше имя (Письма Минфина России от 28.12.2018 N 03-05-05-04/95689, от 18.02.2016 N 03-05-06-04/9050, ФНС России от 22.02.2017 N БС-4-21/3371@, от 01.02.2017 N БС-4-21/1735).

Если ТС на вас не зарегистрировано, то платить налог не надо (Письма ФНС России от 29.10.2020 N БС-4-21/17770@, от 28.09.2020 N БС-4-21/15757@). Например, не нужно платить налог в отношении транспортных средств, которые не подлежат регистрации.

По арендованному автомобилю налог должен платить тот, на кого этот автомобиль зарегистрирован в ГИБДД. Чаще всего это собственник машины (ст. 357 НК РФ, п. 2 Правил, утвержденных Постановлением Правительства РФ от 21.12.2019 N 1764).

Поэтому если на вас зарегистрирована машина, но вы сдали ее в аренду, не забудьте заплатить транспортный налог. То, что машиной пользуется арендатор, а не вы, неважно.

И наоборот, если арендуете автомобиль, платить налог вам не надо, это будет делать собственник.

Если транспорт в лизинге, налог платит тот, на кого зарегистрирован транспорт. А зарегистрирован он может быть как на лизингодателя, так и на лизингополучателя (ст. 357 НК РФ, п. 2 ст. 20 Закона о лизинге, п. п. 2, 31 Правил, утвержденных Постановлением Правительства РФ от 21.12.2019 N 1764, п. п. 3, 28 Правил, утвержденных Постановлением Правительства РФ от 21.09.2020 N 1507, Письмо ФНС России от 25.02.2020 N БС-4-21/3129@).

На кого именно регистрировать ТС, стороны решают сами и прописывают это в договоре лизинга или соглашении к нему (п. 2 ст. 20 Закона о лизинге).

У кого транспорт будет числиться на балансе - неважно.

Если транспорт одновременно зарегистрирован на лизингодателя (постоянная регистрация) и на лизингополучателя (временная регистрация на срок договора лизинга), то платить налог надо лизингодателю. Такие разъяснения дают ФНС и Минфин России (Письма Минфина России от 17.08.2015 N 03-05-06-04/47422, ФНС России от 11.12.2013 N БС-4-11/22368).

Если вам как лизингополучателю из налоговой инспекции придет письмо с требованием пояснить, почему вы не платите транспортный налог, то направьте в ответ копию договора лизинга и документов, которые подтверждают, что ТС постоянно зарегистрировано на лизингодателя. Дополнительно можете привести ссылки на указанные Письма Минфина и ФНС России.

Если транспорт зарегистрирован только на лизингополучателя (без регистрации на лизингодателя), платить налог будет лизингополучатель (Письмо Минфина России от 03.07.2019 N 03-05-05-04/48956).

Когда не нужно платить транспортный налог

По общему правилу транспортный налог не платите, если:

- закон не требует от вас регистрировать ТС. Плательщики налога - те, на кого зарегистрирован транспорт (ст. 357 НК РФ). А если регистрировать ТС вы не обязаны, значит, и платить налог не надо (Письма ФНС России от 29.10.2020 N БС-4-21/17770@, от 28.09.2020 N БС-4-21/15757@).

Например, если у вас автосалон, то автомобили, которые предназначены для продажи (то есть те, которые вы учитываете как товар), не нужно регистрировать в ГИБДД и платить с них налог (ч. 2 ст. 6 Федерального закона от 03.08.2018 N 283-ФЗ). К автомобилям для тест-драйва это не относится. Их регистрировать нужно (ст. 5, ч. 1 ст. 6 Федерального закона от 03.08.2018 N 283-ФЗ, п. 3 ст. 15 Закона о безопасности дорожного движения).

- ваше ТС не является объектом обложения. Перечень таких ТС приведен в п. 2 ст. 358 НК РФ.

Например, это ТС, которые числятся в угоне (пп. 7 п. 2 ст. 358 НК РФ).

- ТС, которые перестали существовать в результате гибели или уничтожения (например, при аварии), не облагаются налогом с 1-го числа того же месяца (п. 3.1 ст. 362 НК РФ). Подайте заявление в налоговую инспекцию по вашему выбору (можно через МФЦ). К нему желательно приложить документы, которые подтверждают, что ТС уничтожено. До утверждения формы заявления вы можете составить его в произвольной форме (ч. 16 ст. 9 Федерального закона от 23.11.2020 N 374-ФЗ). Можно воспользоваться формой, рекомендованной ФНС России в Письме от 18.03.2020 N БС-4-21/4722@. После рассмотрения заявления инспекция направит вам уведомление о прекращении исчисления налога или сообщение об отсутствии основания для прекращения его исчисления (с обоснованием отказа).

Невозможность использовать ТС (кроме случаев его угона или гибели) не освобождает вас от обязанности платить налог. Например, ТС нельзя использовать, поскольку оно было признано вещественным доказательством по уголовному делу (п. 3 Обзора правовых позиций Конституционного и Верховного Судов РФ, направленного Письмом ФНС России от 01.02.2021 N БВ-4-7/1078@);

- для вас есть льгота по транспортному налогу, которая освобождает от его уплаты. Льготы устанавливают власти регионов (ст. 356 НК РФ). О них мы поговорим ниже;

- вы относитесь к числу лиц, указанных в ст. 357 НК РФ, которые не являются плательщиками транспортного налога.

Льготы по транспортному налогу

В каждом субъекте РФ установлены свои льготы (ст. 356 НК РФ).

Предприятия и физлица Крыма посмотреть список льгот могут в Законе Республики Крым.

Ставки налога

Статьей 361 НК РФ предусмотрено, что ставки транспортного налога устанавливаются законами субъектов Российской Федерации и могут быть увеличены (уменьшены) по сравнению со ставками, предусмотренными в пункте 1 указанной статьи НК РФ, но не более чем в десять раз.

Расчет транспортного налога

Сначала рассчитайте налог за год по каждому автомобилю, зарегистрированному на вашу компанию (пп. 1 п. 1 ст. 359 НК РФ).

Мощность двигателя возьмите из ПТС или свидетельства о регистрации. Ставки для Республики Крым и города Севастополя указаны выше.

Если ставка зависит от возраста машины, считайте его с года, следующего за годом выпуска (п. 3 ст. 361 НК РФ). Например, год выпуска автомобиля - 2017. Тогда в 2017 г. ему 0 лет, в 2018 - 1 год, в 2019 г. - 2 года и т.д.

При продаже или покупке автомобиля в течение года налог скорректируйте на коэффициент Кв. Значение коэффициента определяйте с точностью до четвертого знака после запятой по формуле:

Месяц приобретения включайте в расчет, если автомобиль поставлен на учет до 15-го числа включительно. А месяц выбытия автомобиля - если он снят с учета после 15-го числа (п. 3 ст. 362 НК РФ).

Налог по дорогим автомобилям считайте с повышающим коэффициентом.

Рассчитав налог по каждому автомобилю, результаты суммируйте. Вы получите исчисленный налог за год. Если в вашем регионе нет авансовых платежей, эту сумму и надо уплатить в бюджет. Если же вы платили авансовые платежи, по итогам года доплатите разницу между исчисленным налогом за год и авансами.

Пример расчета транспортного налога.

У организации два автомобиля:

- грузовой с мощностью двигателя 260 л. с., налоговая ставка 70 руб/л. с., поставлен на учет 15 марта;

- легковой с мощностью двигателя 105 л. с., налоговая ставка 35 руб/л. с.

Расчет транспортного налога по грузовому автомобилю

- в 1 квартале — 0,3333 (1 мес. / 3 мес.);

- по итогам года — 0,8333 (10 мес. / 12 мес.).

- за 1 квартал — 1 517 руб. (1/4 x 260 л. с. x 70 руб/л. с. x 0,3333)

- 2 квартал — 4 550 руб. (1/4 x 260 л. с. x 70 руб/л. с.)

- 3 квартал — 4 550 руб. (1/4 x 260 л. с. x 70 руб/л. с.)

- Налог за год — 15 166 руб. (260 л. с. x 70 руб/л. с. x 0,8333).

Расчет транспортного налога по легковому автомобилю

- за 1 квартал — 919 руб. (1/4 x 105 л. с. x 35 руб/л. с.)

- 2 квартал — 919 руб. (1/4 x 105 л. с. x 35 руб/л. с.)

- 3 квартал — 919 руб. (1/4 x 105 л. с. x 35 руб/л. с.)

- Налог за год составит 3 675 руб. (105 л. с. x 35 руб/л. с.).

Расчет налога к уплате

- за 1 квартал — 2 436 руб. (1 517 руб. + 919 руб.)

- 2 квартал — 5 469 руб. (4 550 руб. + 919 руб.)

- 3 квартал — 5 469 руб. (4 550 руб. + 919 руб.)

- Налог, подлежащий уплате за год, — 5 467 руб. (15 166 руб. + 3 675 руб. - 2 436 руб. - 5 469 руб. - 5 469 руб.).

Начисляйте транспортный налог проводкой Д 20 (26, 44) — К 68.

Уплата налога и отчетность юрлиц

Организация платит транспортный налог за каждый зарегистрированный на нее автомобиль. Эта обязанность сохраняется до снятия машины с учета в ГИБДД, даже если вы ее не используете (ст. 358 НК РФ, Письмо Минфина от 28.12.2018 N 03-05-05-04/95689).

Налог по автомобилю, зарегистрированному на обособленное подразделение, платите по месту нахождения ОП (ст. 363 НК РФ, Письмо ФНС от 30.03.2018 N БС-4-21/6096).

Сроки уплаты налога и авансовых платежей:

- 01.03.2021 - налог за 2020 г.

- 30.04.2021 - авансовый платеж за 1 квартал.

- 02.08.2021 - авансовый платеж за 2 квартал.

- 01.11.2021 - авансовый платеж за 3 квартал.

С отчетности за 2020 г. декларацию по транспортному налогу сдавать не надо. Налог вы рассчитаете сами, а по окончании года ИФНС пришлет вам сообщение об исчисленной ею сумме налога. Если вы не согласны с ее расчетом, в ответ подайте пояснения со своими данными (Письмо Минфина от 19.06.2019 N 03-05-05-02/44672).

Об автомобилях, на которые вы не получите расчет налога, подайте в инспекцию сообщение (ст. 23 НК РФ).

Расчет и уплата налога физлицами

Если данные в налоговом уведомлении указаны неверно или результат проверочного расчета не совпадает с расчетом налогового органа, обратитесь в налоговую инспекцию с заявлением (пп. 1 п. 1 ст. 21 НК РФ).

Если вы имеете право на льготу, которая не учтена при расчете налога, представьте в любой налоговый орган заявление о ее предоставлении. Также возможно представить его через МФЦ. По желанию вы можете приложить к нему копии подтверждающих документов. Однако заявление можно не представлять, если ранее вам уже была предоставлена льгота по налогу и вы имеете право на ее дальнейшее применение (п. 1.1 ст. 21, п. 3 ст. 361.1 НК РФ; Письмо Минфина России от 09.04.2018 N 03-05-04-01/23385).

Кроме того, если вы не представите заявление о предоставлении налоговой льготы и не сообщите об отказе от ее применения, налоговый орган предоставит ее самостоятельно на основании полученных им сведений начиная с налогового периода, в котором у вас возникло право на льготу (абз. 9 п. 3 ст. 361.1 НК РФ; Письмо ФНС России от 07.10.2020 N БС-4-21/16390@; Информация ФНС России от 25.11.2020).

Если данные в налоговом уведомлении верны, уплатите транспортный налог по месту регистрации ТС. Срок его уплаты - не позднее 1 декабря года, следующего за истекшим налоговым периодом - календарным годом (ст. 360, п. 1 ст. 363 НК РФ).

Кто и когда в этом случае должен платить транспортный налог и можно ли учитывать уплаченный транспортный налог при расчете налога на прибыль? Напомним, что плательщиками транспортного налога являются как юридические, так и физические лица, но поскольку речь в письме идет не только о транспортном налоге, но и о налоге на прибыль, то, естественно, в большей степени это письмо вызовет интерес юридических лиц. Отметим, что все категории юридических лиц в России, за малым исключением, уплачивают транспортный налог.

По словам начальника отдела имущественных и прочих налогов Минфина России Алексея Сорокина, в письме речь идет о случаях, когда одно юридическое лицо продает другому юридическому лицу транспортное средство. Но при этом транспортное средство продавцом автомобиля не было снято с регистрационного учета в органах ГИБДД. Если смотреть редакцию 28 главы Налогового кодекса "Транспортный налог", там четко прописано, что плательщиком транспортного налога является лицо, на которое зарегистрировано транспортное средство, отметил начальник отдела имущественных и прочих налогов Минфина России.

Поскольку продажа транспортного средства не повлекла снятия его с регистрации, то, соответственно, до снятия транспортного средства с регистрационного учета плательщиком транспортного налога будет являться предыдущий собственник, который, продав это транспортное средство, не снял его с учета в органах ГИБДД, подчеркнул Алексей Сорокин.

"Соответственно у организации, которая продала транспортное средство, возникает вопрос: должна ли она платить транспортный налог? Как я уже говорил, если исходить из 28-й главы Налогового кодекса, получается, что организация должна платить транспортный налог, поскольку плательщиком является то лицо, на которое зарегистрировано транспортное средство, независимо от того, является оно собственником или нет", - сообщил начальник отдела имущественных и прочих налогов минфина России.

Действительно в этом письме минфин обращает внимание на то, что налогоплательщиками транспортного средства признаются лица, на которых в соответствии с законодательством РФ зарегистрированы автомобили, признаваемые объектом налогообложения. Если автомашина с 10 сентября по 25 декабря была зарегистрирована на продавца, то плательщиком транспортного налога в этот период является продавец и сумма начисленного налога в целях налогообложения прибыли отражается в налоговом учете.

И вот тут мы переходим ко второму вопросу. Если предприятие должно платить транспортный налог, то вправе ли оно на сумму этого налога уменьшить налог на прибыль? "Мы сказали, что у нас все законно уплаченные налоги, учитываются в соответствии с 25-й главой Налогового кодекса в составе прочих расходов, которые, соответственно, уменьшают базу по налогу на прибыль. Так что, естественно, заплатив налог, предприятие может уменьшить базу по прибыли", - отметил Алексей Сорокин.

И еще один момент отметил Алексей Сорокин. Это касается взаиморасчетов между продавцом и покупателем. Поскольку, продав транспортное средство, продавец не снял его с учета, соответственно, он не может предъявлять претензии к новому собственнику о компенсации той суммы налога, которую он должен заплатить. В принципе это уже вопросы не налогового, а гражданского права. И они при заключении договора купли-продажи должны эти нюансы между собой определить.

И, наконец, в письме от 4 июля минфин сообщил, что если при покупке транспортного средства покупатель возмещает продавцу ранее уплаченный транспортный налог, то покупатель не может уменьшить свои доходы на сумму компенсации. То есть согласно этому документу в таком случае возмещение транспортного налога нельзя отнести к расходам и учитывать при уплате налога на прибыль.

"При исчислении налоговой базы по налогу на прибыль организаций налогоплательщиком - покупателем автомобиля расходы в виде возмещения продавцу уплаченного им транспортного налога не уменьшают полученные доходы", - сообщает минфин в письме от 4 июля 2006 г. N 03-06-04-04/28.

При этом следует иметь в виду, что в случае снятия транспортного средства с регистрации в течение налогового периода (то есть календарного года) исчисление суммы налога производится с учетом коэффициента. Этот коэффициент определяется как отношение числа полных месяцев, во время которых этот автомобиль был зарегистрирован на налогоплательщика, к числу календарных месяцев в налоговом периоде. Месяц снятия транспортного средства с регистрации принимается за целый месяц.

В связи с этим эксперты рекомендуют: в случае если по условиям договора купли-продажи транспортного средства покупатель должен возместить продавцу сумму транспортного налога, то ее лучше включить в общую стоимость автомобиля.

Ставки транспортного налога

Налоговые ставки, установленные статьей 361 Налогового кодекса Российской Федерации, могут быть увеличены (уменьшены) законами субъектов Российской Федерации, но не более чем в пять раз. Допускается установление дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом срока полезного использования транспортных средств.

Читайте также: