Если в некой стране ввели новые таможенные пошлины на ввоз импортных автомобилей это пример политики

Опубликовано: 30.04.2024

| неделю | месяц | год |

| 0,00% | 0,00% | 0,00% |

| неделю | месяц | год |

| 0,00% | 0,00% | 0,00% |

Увеличение пошлин на ввоз импортной автомобильной техники приведёт к снижению объёмов её продаж. Вводимые пошлины сильнее всего отразятся на стоимости ввоза подержанных автомобилей и автобусов, которые напрямую конкурируют по цене и потребительским свойствам с продукцией российского производства. Мы полагаем, что вводимые меры окажут позитивное влияние на уровни продаж крупнейших российских автомобильных компаний, что должно найти отражение в стоимости их акций.

7 ноября состоялось заседание комиссии Правительства РФ по защитным мерам во внешней торговле и таможенно-тарифной политике, на котором было принято решение рекомендовать Правительству РФ внести ряд изменений в таможенные тарифы, касающиеся ввоза в РФ автомобильной техники. Предполагается увеличить импортные пошлины на новые автомобили с 25% до 30% при одновременном увеличении ставок, исчисляемых в евро за объём двигателя. При этом планируется распространить эти ставки на подержанные автомобили в возрасте от 1 до 5 лет. Также планируется распространить запретительные пошлины, действующие в настоящее время на автомобили старше 7 лет, на автомобили старше пяти лет. Кроме того, комиссия рекомендовала Правительству РФ поднять пошлины на автобусы и грузовые автомобили старше 5 лет. При этом было признано возможным сделать беспошлинным ввоз автобусов со сроком эксплуатации не более 5 лет, а также новых седельных тягачей, соответствующих экологическому классу не ниже евро-4.

Мы полагаем, что принимаемые меры для ограничения импорта подержанных автомобилей направлены на поддержание сбыта продукции российскими автомобильными компаниями, которые выпускают продукцию в той же ценовой категории. Принятые в отношении подержанных автомобилей и автобусов таможенные меры приведут к существенному сокращению объёмов их импорта, так как их ввоз станет существенно дороже.

Что касается легковых автомобилей, то в таможенном законодательстве будет ликвидирована категория от 3 до 7 лет, на которые сейчас установлены умеренные таможенные пошлины. По нашим оценкам, в 2007 году в Россию было ввезено 386 тыс. подержанных иномарок, что составляет 14% российского рынка автомобилей. Мы полагаем, что на эту долю могут претендовать компании, занимающиеся производством автомобилей бюджетной категории в России. Однако поскольку более половины рынка подержанных иномарок приходится на Дальний Восток и Сибирь, для экспансии в эти регионы автокомпаниям потребуется осуществлять капиталовложения в развитие дилерской и сервисной сети. В противном случае эту долю могут захватить новые иномарки. Также мы считаем, что на продажи новых импортируемых автомобилей вводимые меры окажут незначительное влияние, так как для них пошлина изменится не столь значительно, как для подержанных иномарок.

Аналогичная ситуация складывается на рынках грузовых автомобилей и автобусов. На текущий момент подержанный импорт способен конкурировать по цене и потребительским свойствам с новыми российскими машинами. Таким образом, наиболее вероятным сценарием будет замещение подержанного импорта новой техникой российского производства. Решение освободить от пошлин ввоз седельных тягачей и автобусов не ниже класса евро-4 не окажет существенного влияния на российский рынок, так как российская и импортная продукция находятся в разных ценовых сегментах рынка.

Среди российских автопроизводителей, чьи акции торгуются на фондовой бирже, от вводимых таможенных барьеров выиграют АвтоВАЗ (ориентировочная справедливая стоимость 1 обыкновенной акции - $0,47, потенциал роста – 67,2%, рекомендация – "Покупать", ориентировочная справедливая стоимость 1 привилегированной акции - $0,26, потенциал роста – 171%, рекомендация – "Покупать") и СОЛЛЕРС (ориентировочная справедливая стоимость 1 обыкновенной акции - $31,9, потенциал роста – 212%, рекомендация – "Покупать"). Бенефициаром введения пошлин на грузовые автомобили станет крупнейший российский производитель – КАМАЗ, ориентировочная справедливая стоимость 1 обыкновенной акции которого составляет $3,45, потенциал роста – 128%, что соответствует рекомендации "Покупать". Группа "ГАЗ", являясь диверсифицированным автомобильным холдингом, выиграет от введения обоих видов пошлин. Ориентировочная справедливая стоимость 1 обыкновенной акции ОАО "ГАЗ" составляет $134,4, что подразумевает потенциал роста в 525% и соответствует рекомендации "Покупать". Ориентировочная справедливая стоимость 1 привилегированной акции ОАО "ГАЗ" составляет $73,9, потенциал роста - 373%, рекомендация - "Покупать".

Конспект урока

Название предмета и класс: экономика, 11 класс

Номер урока и название темы: урок №17 «Государственная политика в области международной торговли. Особенности современной экономики России»

Перечень вопросов, рассматриваемых в теме:

- Государственная политика в области международной торговли. Протекционизм.

- Всемирные организации: военно-стратегические, региональные, отраслевые межгосударственные организации.

- Экономическое развитие России в ХХ-ХХI веках. Программы экономического развития.

Глоссарий по теме: фритредерство, протекционизм, демпинг, тарифные барьеры, пошлины, нетарифные барьеры, квота, лицензия, субсидия, эмбарго.

Теоретический материал для самостоятельного изучения

Страны мира проводят политику, которая ориентируется или на полное и свободное развитие международной торговли, или на ограничение свободы в области торговли.

Внешнеторговая политика, ориентированная на свободное развитие внешней торговли, – это «фритредерство». Свободная торговля приносит выгоду всем странам. Но большинство стран используют меры для увеличения экспорта и защиты отечественного рынка от внешней конкуренции.

И это другой вариант государственной политики в сфере международной торговли – протекционизм.

Протекционизм – политика ограничения свободы в торговле. В условиях конкуренции государства ограничивают международную торговлю, используя разного рода барьеры.

Причины протекционизма различны: необходимость защиты национальных отраслей экономики, которые не могут выжить в открытом рынке; защита от дешёвой иностранной рабочей силы; увеличение роста ВВП, ответ на жёсткие меры внешнеторговой политики других стран, защита от демпинга.

Демпинг – это процесс установления искусственно заниженных цен на товары с целью вытеснения конкурентов.

При реализации политики протекционизма страны используют тарифные и нетарифные барьеры.

Тарифные барьеры – это пошлины на импортные товары, то есть налоги в государственный бюджет, которые платит импортёр товаров. Пошлинами облагаются товары не только в целях защиты своих отечественных производителей, но и для пополнения бюджета страны. В соответствии с этими целями импортные пошлины делят на протекционистские и фискальные.

Протекционистские пошлины устанавливаются на товары, аналогичные отечественным. Фискальные пошлины устанавливаются на товары, которые не производятся в данной стране.

Нетарифные барьеры – это меры, имеющие неценовой характер для ограничения импорта: квоты, стандарты и тех. условия, лицензии, субсидии, эмбарго и др.

Квота – это количественное ограничение на ввоз определённого вида товаров.

Страны устанавливают стандарты и технические условия, которым должны отвечать товары, ввозимые в страну.

Лицензия – это разрешение на импорт определённых товаров. В некоторых странах очень сложно купить лицензию для ввоза товара, например, в Японии.

Для развития собственного экспорта государство использует субсидии фирмам. Субсидии чаще всего применяются в странах для поддержки отечественных производителей сельхозпродукции.

Эмбарго – запрет на импорт определённых видов товаров вообще.

В результате реализации мер протекционизма периодически вспыхивают «войны»: «меховые», «винные», «автомобильные».

Резюме теоретической части

Политика, ориентированная на свободное развитие внешней торговли, – «фритредерство». Протекционизм – политика ограничения свободной торговли.

Причины протекционизма различны: необходимость защиты национальных отраслей экономики; защита от дешёвой иностранной рабочей силы; увеличение роста ВВП, ответ на жёсткие меры внешнеторговой политики других стран, защита от демпинга.

Демпинг – это процесс установления искусственно заниженных цен на товары с целью вытеснения конкурентов.

Тарифные барьеры – это пошлины на импортные товары, которые платит импортёр товаров. Нетарифные барьеры – это меры, имеющие неценовой характер для ограничения импорта: квоты, стандарты, лицензии, эмбарго и др.

Примеры и разбор решения заданий тренировочного модуля

1. Выберите верное утверждение и выделите его цветом.

А) Импортные таможенные пошлины, как правило, ниже на товары, которые не производятся в стране.

Б) Международная торговля выгодна только странам-экспортёрам.

А) Импортные таможенные пошлины, как правило, ниже на товары, которые не производятся в стране.

2. Запрещение ввоза какого-либо товара в данную страну – это…

б) требование таможенной службы лицензии на импорт;

Основная и дополнительная литература по теме урока:

- Королёва Г. Э. Экономика. 10-11 классы: Учебник для учащихся общеобразовательных учреждений / Г. Э. Королёва, Т. В. Бурмистрова. – М. : Вентана-Граф, 2017. – 192 с. : ил. – С. 164–168.

- Королёва Г. Э. Экономика. 10-11 классы: Практикум для учащихся в 2-х ч. – М.: Вентана-Граф, 2015. – ч.2 – С. 57–60.

- Левицкий М. Л., Шейнин Э. Я., Виленский В. М. Экономика. 11 класс: Учебное пособие. – М.: Просвещение, 2017. – С. 86–94.

- Акимов Д. В., Дичева О. В., Щукина Л. Б. Задания по экономике: от простых до олимпиадных. Пособие для 10-11 классов общеобразоват. учрежд. / Д. В. Акимов, О. В. Дичева, Л. Б. Щукина. – М.: Вита-Пресс, 2008. – 320 с. : ил. – С. 258–270.

Открытые электронные ресурсы по теме урока:

Несмотря на начавшееся падение российского авторынка в этом году, импорт иномарок продолжает увеличиваться. Согласно статистике Федеральной таможенной службы, в первом полугодии 2019-го в нашу страну было ввезено 143,7 тыс. новых и подержанных машин, что на 4% больше по сравнению с прошлым годом. Впрочем, необходимо учитывать, что за последние 10 лет объемы импорта значительно сократились, и сегодня доля «чистокровных» иномарок мала как никогда - порядка 15%. Для сравнения, еще в 2009 году на них приходилось около половины (48%) продаж новых легковых автомобилей в России, гласят данные агентства «Автостат».

Дело в том, что в кризисные времена российские власти всячески защищали отечественных автопроизводителей, повышая пошлины на иномарки и вводя для них утилизационный сбор. В свою очередь, на стимулирование продаж автомобилей локальной сборки направлены многочисленные программы господдержки, ведь они, как известно, на привозные машины не распространяются. Не способствовала развитию импорта и девальвация рубля, а также общее падение спроса на автомобили в последние годы. В результате только за последние пять лет число моделей, представленных на российском рынке, уменьшилось почти на треть - до всего 275 наименований на сегодняшний день.

По мнению автомобильного консультанта-аналитика Ивана Кондратенко, девальвация рубля существенно понизила конкурентоспособность импорта и привела к значительным издержкам. Поэтому за годы кризиса многие автопроизводители без локальной сборки урезали свои модельные ряды в нашей стране, а некоторые и вовсе ушли с российского рынка, как это сделал, к примеру, General Motors.

«Сегодня импортные автомобили - это, прежде всего, премиальные марки, поскольку большинство моделей массовых брендов на российском рынке производятся локально. За первое полугодие 2019 года виден рост премиум-сегмента, что соответственно отобразилось и на объемах импорта в Россию. Помимо новых автомобилей премиальных марок, значительная доля поставок приходится на б/у машины из Японии марок Toyota и Lexus, объем ввоза которых довольно высок, особенно в восточных регионах страны», - констатирует Иван Кондратенко.

«Тойота» должна быть японской

Действительно, безусловным лидером по объему импорта автомобилей, как новых, так и подержанных, является Toyota, хотя у компании есть собственный завод в России. Так, в первом полугодии 2019-го в нашу страну юридическими лицами было ввезено 21,7 тыс. машин этой японской марки, согласно данным «Автостата». Самые популярные из них - это внедорожник Land Cruiser Prado, седан Corolla и рамный внедорожник Fortuner.

Среди массовых брендов, помимо «Тойоты», лидерами по объему импорта являются Volkswagen (6,5 тыс. шт.) и Mitsubishi (4,6 тыс. шт.), у которых есть локальное производство в России, а также Subaru (4,2 тыс. шт.). Наибольший объем поставок у них приходится на такие модели как Volkswagen Touareg, Mitsubishi ASX и Subaru Forester соответственно.

Как отмечает заместитель начальника отдела администрирования продаж ГК «Бизнес Кар» Александр Тетерлев, объем локализации модельного ряда обосновывается внутренней стратегией каждого производителя. Самые популярные на российском рынке модели массовых брендов по большей части локализованы. Под импорт попадают, как правило, автомобили, пользующиеся меньшим спросом у клиентов в силу своего ценообразования, набора опций и практичности для российских водителей.

«У премиальных брендов относительно небольшие объемы продаж также делают локализацию производства не всегда оправданной. Однако автомобили премиум-класса имеют свою постоянную аудиторию покупателей, поэтому остается вариант их импорта», - добавляет Иван Кондратенко.

В погоне за рублем

Между тем, с сентября 2019-го в рамках своих обязательств перед ВТО Россия в последний раз снизила пошлины на ввоз автомобилей. Напомним, в прошлые годы они уже неоднократно корректировались, и с тех пор таможенная ставка для новых автомобилей снизилась с 30-ти до 15%, а для подержанных - с 35-ти до 17%.

Однако аккурат после вступления России в ВТО в 2012 году против привозных иномарок был введен утилизационный сбор, который локальным автопроизводителям компенсируется посредством промышленных субсидий от государства. При этом по мере снижения пошлин утильсбор практически пропорционально индексировался. С учетом недавней корректировки таможенных ставок участники отрасли не исключают очередного повышения утилизационного налога в ближайшей перспективе, хотя ситуация на российском авторынке сегодня к этому явно не располагает.

По словам директора по развитию компании «Рольф» Владимира Мирошникова, на протяжении многих лет правительство последовательно прилагает усилия для того, чтобы развивать автомобильное производство на территории России и углублять степень его локализации. Можно ожидать, что и сейчас власти предложат какие-то меры для зашиты внутреннего производства, чтобы компенсировать снижение таможенных пошлин.

В свою очередь, руководитель направления по работе с ключевыми клиентами ГК «АвтоСпецЦентр» Александр Захаров считает, что снижение таможенных пошлин на легковые автомобили никак не повлияет на объемы импорта, поскольку динамика продаж привозных иномарок обусловлена, прежде всего, спросом на редкие или премиальные машины, которые не производятся в России.

Не скажется снижение пошлин и на стоимости импортных автомобилей, которые, очевидно, дешевле не станут. Они по-прежнему будут дорожать, и корректировка таможенных ставок в лучшем случае лишь немного отложит очередное повышение цен.

По оценкам «Автостата», средний ценник на новые автомобили, как импортные, так и локализованные, за последние пять лет увеличился на 60% и на сегодняшний день уже превысил 1,5 млн рублей. В то же время курс доллара США вырос на 85%, юаня - на 72%, йены - на 69%, евро - на 51%. Таким образом, дальнейшее развитие импортного сегмента по-прежнему будет во многом зависеть от валютных курсов, которые в большей степени влияют на стоимость и конкурентоспособность привозных машин.

«Эффект от снижения пошлин будет ограничен, так как общая стоимость автомобилей продолжает расти. Дело в том, что при расчете цены нужно учитывать и другие оплаты и аспекты - утилизационный сбор, сертификацию ТС, установку систем ЭРА-ГЛОНАСС, инфляцию и т.д. К тому же столь незначительное понижение пошлин вряд ли может компенсировать эффект девальвации рубля, которая имела прямое влияние на рост цен в последние годы», - резюмирует Иван Кондратенко.

31.12.2019 16:30 , обновлено 25.03.2021 15:49

Пожалуй, главной (и самой неприятной) темой начала 2020 года в сфере онлайн-шопинга для жителей России является снижение беспошлинного порога ввоза товаров для личного пользования. Подавляющее большинство российских шопоголиков, годами закупавшихся на торговых площадках AliExpress и eBay, а также в крупных и мелких зарубежных интернет-магазинах, ни разу не уплачивали таможенную пошлину. Львиная доля покупок входила в действовавший беспошлинный лимит, сниженный в 2019 году с 1000 до 500 евро в месяц, но всё ещё достаточный для того, чтоб о нём не задумываться. Отследить превышение этого лимита сотрудникам таможни было сложно, кроме очевидных случаев заказа единичных дорогих товаров.

Что случилось?

С 1 января 2020 года на территории Евразийского экономического союза (Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика и Российская Федерация) начали действовать новые стоимостные, весовые и количественные нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях на таможенную территорию Союза. Максимально допустимым беспошлинным порогом стала стоимость международного почтового отправления 200 евро при весе брутто 31 кг; превышение любого из этих двух параметров приведёт к обложению почтового отправления таможенной пошлиной. Фраза «максимально допустимым» означает, что страны ЕАЭС вправе устанавливать собственные лимиты, которые могут быть ниже, но не выше установленных для территории Союза. Таким правом уже воспользовались, в частности, в Республике Беларусь, где без уплаты пошлины можно ввозить товары стоимостью не выше 22 евро и весом не более 10 кг.

Нормы ввоза товаров установлены решением Евразийской экономической комиссии от 20 декабря 2017 года № 107 «Об отдельных вопросах, связанных с товарами для личного пользования», а затем скорректированы решением от 1 ноября 2018 года № 91.

Несмотря на то, что в конце 2019 года в информационное пространство неоднократно вбрасывались суждения о необходимости дальнейшего снижения беспошлинного порога, с 1 января 2020 года на территории Российской Федерации действуют нормы ввоза товаров для личного пользования, определённые решением ЕАЭС — 200 евро и 31 кг; эти нормы продолжают действовать и в 2021 году.

Что изменилось?

В течение 2019 года житель России был вправе без уплаты таможенной пошлины ввезти из-за рубежа в виде почтовых отправлений за один календарный месяц товары на общую сумму не более 500 евро общим весом не более 31 кг. С начала 2020 года месячный лимит больше не действует, а новый лимит — 200 евро и 31 кг — применяется к каждой посылке.

С одной стороны, российским шопоголикам (а также пресловутым «барыгам» на онлайн-барахолках) несказанно повезло: теперь можно, в частности, десятками закупать бюджетные смартфоны, не беспокоясь о пошлине. С другой стороны, пострадали покупатели с более высокими запросами: заказ на AliExpress флагманского устройства чреват прохождением квеста по уплате пошлины и расставанием с парой тысяч рублей.

Как рассчитать таможенную пошлину?

Как уже сказано выше, нормы беспошлинного ввоза включают два критерия: стоимостной и весовой. При превышении хотя бы одного из этих двух лимитов начисляется пошлина. Месячных норм больше нет: можно заказывать товар за товаром, лишь бы продавец или торговая площадка (из благих, разумеется, побуждений) не решили объединить посылки.

Весовой критерий применительно к почтовым отправлениям — сущая экзотика. Почти вся посылочная масса, рассылаемая онлайн-магазинами, представляет собой мелкие пакеты (это не уничижительная характеристика, а один из видов почтовых отправлений), вес брутто которых по действующим почтовым нормам не должен превышать 2 кг. По этой причине мелкий пакет может превысить только стоимостную таможенную норму.

Начисление пошлины производится от величины превышения нормы. Например, для товара стоимостью 250 евро пошлина начисляется от суммы 50 евро. Для посылки весом 33 кг пошлина начисляется за 2 кг превышения веса. Важно понимать, что даже в случае превышения сразу двух лимитов, пошлина начисляется только по одному — наибольшему — значению суммы, а не суммируется.

Ставка таможенной пошлины согласно решению ЕЭК от 20 декабря 2017 года № 107 составляет «15 процентов от стоимости, но не менее 2 евро за 1 кг веса брутто международного почтового отправления в части превышения стоимостной и (или) весовой норм». Если в дело вступает ФТС (например, таможенник усомнился в декларированной стоимости товара и… угадал), за оформление таможенной пошлины взымается дополнительный фиксированный таможенный сбор — 250 рублей.

, где P — совокупная стоимость всех товаров в почтовом отправлении, евро; W — вес брутто почтового отправления, кг; R — курс евро по отношению к рублю, установленный ЦБ РФ; C — сумма таможенного платежа, рубли.

Рассчитаем размер таможенной пошлины для товара из примера, приведённого выше.

- пошлина за превышение стоимостной нормы: (250 - 200) * 0,15 = 7,5 евро.

- пошлина за превышение весовой нормы: (33 - 31) * 2 = 4 евро.

Наибольшая сумма — за превышение стоимостной нормы, следовательно, именно её следует уплатить в качестве таможенной пошлины для данного товара.

Таким образом, получателю посылки из нашего примера придётся уплатить таможенную пошлину в размере 7,5 евро в рублях по текущему курсу ЦБ РФ и, возможно, таможенный сбор в размере 250 рублей.

Таможенная пошлина начисляется сотрудниками таможенной службы на основе внутренних инструкций. Стоимость товара может быть получена ФТС как из таможенной декларации (форма CN22), так и непосредственно от магазина (да-да, популярные магазины и торговые площадки «сливают» информацию о заказах почтовым, налоговым и таможенным службам). В спорных случаях от получателя почтового отправления может потребоваться представление в таможенную службу инвойса или скриншота страницы интернет-заказа, а также информации об его оплате (чек или выписка из онлайн-банка). Как правило, это происходит, если у таможенника возникает подозрение, что продавец занизил в декларации стоимость товара.

Калькулятор таможенной пошлины

, который мы подготовили для простого и быстрого расчёта суммы таможенной пошлины, позволяет получить результат на основе исторических данных о курсах валют и введённых пользователем данных.

Калькулятор (пока) не учитывает весовой лимит, который не актуален для подавляющего большинства посылок, поскольку их вес не превышает 31 кг и укладывается в беспошлинную норму. Результат расчёта может незначительно отличаться от реально начисленной пошлины из-за разницы в алгоритмах расчёта нашей версии калькулятора и информационных систем ФТС и Почты России (например, они могут получить данные на следующий день после покупки и выполнить расчёт по другому курсу евро).

Для расчёта величины таможенной пошлины, начисляемой для посылки, следует указать все относящиеся к ней товары, даже если они приобретались отдельными заказами, но продавец отправил их одной посылкой. Цену товара следует указывать в валюте заказа, а не в валюте источника оплаты (банковская карта, электронный кошелёк и т.п.).

При покупке смартфона на AliExpress самый дешёвый вариант ищите на сервисе сравнения цен на смартфоны, содержащем не только актуальные цены, но также скидки, купоны и промокоды магазинов (в том числе, «секретные»).

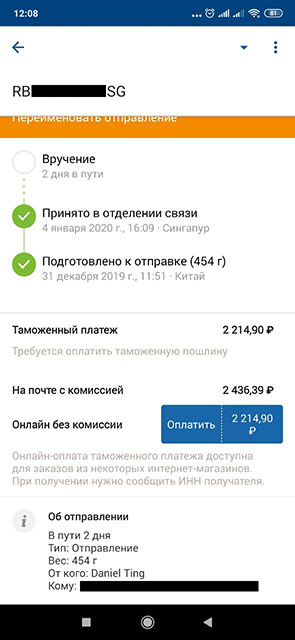

Как оплатить таможенную пошлину?

В зависимости от того, какой службой доставляется почтовое отправление, и оказывает ли эта служба услуги таможенного оформления, получателю отправления по указанным контактным данным может быть направлено таможенное уведомление с уже рассчитанной суммой таможенной пошлины и инструкцией по её оплате. Оплату необходимо произвести согласно инструкции.

Многие курьерские службы берут на себя процесс оплаты таможенной пошлины, позволяя внести необходимую сумму в личном кабинете пользователя на своём сайте. Это сильно упрощает жизнь не только пользователям, но и самим курьерским службам — если пользователю дать шанс «накосячить», он непременно им воспользуется, но винить будет, конечно же, не себя.

Почта России при использовании официального мобильного приложения не только сообщает получателю информацию о начисленной таможенной пошлине, но и позволяет её оплатить: онлайн в приложении (без комиссии) или непосредственно при получении почтового отправления (комиссия 10% от суммы таможенного платежа). Онлайн-оплата может быть выполнена с использованием банковской карты. Если вы хотя бы время от времени покупаете дорогие товары за границей, доставляемые обычной почтой, установка приложения Почты России способна избавить вас от многих проблем.

Кстати, на первом скриншоте выше величина таможенной пошлины рассчитана, исходя из реальной стоимости товара по курсу евро на момент покупки, хотя посылка ещё не поступила ни на российскую таможню, ни в сортировочный центр Почты России (это к вопросу о «сливе» данных AliExpress и надежде обойтись заниженной стоимостью в таможенной декларации).

При оплате с помощью банковского платежа важно корректно указать не только банковские реквизиты получателя платежа, но и его назначение. Известны случаи, когда при неверном указании назначения платежа сотрудники таможенной службы требовали провести платёж повторно (при этом предыдущий платёж возвращался, но спустя какое-то время).

Вопросы и ответы

— Учитывается ли стоимость доставки при расчёте таможенной пошлины?

Нет, стоимость доставки при расчёте таможенной пошлины не учитывается. Например, если покупатель заплатил за посылку с товаром 205 евро, из которых стоимость доставки составила 15 евро, посылка пройдёт таможню без начисления пошлины.

— От какой суммы исчисляется размер пошлины при покупке со скидкой?

Если товар приобретён со скидкой (например, по купону или промокоду), размер таможенной пошлины будет рассчитан от реально уплаченной суммы (т.е. после применения скидки). В редких случаях может потребоваться её документарное подтверждение.

— Обязательно ли указание ИНН при оформлении пошлины?

Граждане России, помимо Ф.И.О., адреса и паспортных данных, должны предоставить таможенному представителю свой ИНН — такое требование содержатся в Приказе ФТС от 5 июля 2018 года № 1060. На граждан других стран, проживающих или пребывающих на территории РФ, это требование не распространяется.

— Как обойти таможенные лимиты при заказе дорогого товара из-зa pyбeжa?

— Может ли консолидация посылок AliExpress привести к превышению новых таможенных норм?

Формально — да, поскольку лимиты применяются к почтовым отправлениям, а консолидированная (т.е. объединённая) посылка представляет собой не что иное, как обычное почтовое отправление. Хочется надеяться, что AliExpress и впредь будет подходить к вопросу консолидации посылок с максимальной аккуратностью, учитывая совокупную стоимость товаров и таможенные нормы страны назначения. По крайней мере, случаев превышения ранее действовавших лимитов из-за консолидации посылок не зафиксировано.

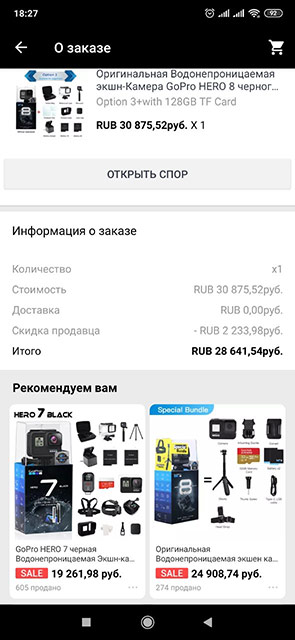

— Можно ли отказаться от посылки с начисленной таможенной пошлиной?

Да, можно не оплачивать пошлину и не забирать посылку. По истечении времени хранения (30 суток) посылки в почтовом отделении она будет возвращена отправителю. После получения посылки отправителем (отслеживается по трек-номеру) можно вернуть оплату за товар через открытие спора. Впрочем, злоупотреблять этим не стоит: продавец и площадка несут почтовые расходы, которые ничем не компенсируются — при многократном повторении такого «подвига» аккаунт покупателя, скорее всего, будет заблокирован.

— Какие интернет-магазины передают сведения о заказах российских пользователей Почте России?

Известно, как минимум, о двух торговых площадках, подключившихся к информационной системе Почты России: AliExpress и Joom. Почта России, как уполномоченный оператор почтовой связи, в свою очередь, передаёт эти сведения дальше — в ФТС.

— Какова таможенная пошлина на посылки в 2021 году?

Нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях, а также размер и правила начисления таможенной пошлины с начала 2021 года не изменились, что, впрочем, не означает, что они не могут быть пересмотрены позднее в течение года. Для расчёта таможенной пошлины используйте наш таможенный калькулятор.

— Как правильно: «налог на посылку» или «пошлина на посылку»?

Ключевым отличием налога от пошлины является то, что первый взымается периодически, а вторая — единовременно. Из этого отличия со всей очевидностью следует отнесение платежа за «растаможку» посылок к пошлине. Да, плата за превышения нормы беспошлинного ввоза — это никакой не налог, как многие полагают.

Теги: 2021, таможня, налог, пошлина, калькулятор, расчет, оплата.

Ставки таможенных пошлин для физических и юридических лиц отличаются. Физическое лицо ввозит автомобиль для личного использования, а не для извлечения прибыли от коммерческой деятельности. Поэтому и пошлины для него ниже. С другой стороны, физлицо не сможет ввезти спецтехнику, большегрузный автомобиль и прочие очевидно коммерческие виды транспортных средств. Какие таможенные пошлины на ввоз авто действуют в России в 2019 году для физических и юридических лиц — ставки ввозных пошлин.

Ввозные таможенные пошлины на автомобили для физических лиц в 2019 году

Ставки ввозных пошлин на автомобили для физлиц в России зависят от нескольких ключевых факторов:

- Год выпуска — на новые и относительно новые автомобили пошлина рассчитывается исходя из его стоимости, на более старые — исходя из объема двигателя, причем чем старее автомобиль, тем выше ввозная пошлина.

- Рабочий объем двигателя — даже для новых автомобилей, пошлина на которые рассчитывается как процент от стоимости, объем двигателя также имеет значение. Сумма пошлины не может быть ниже определенного порога в несколько евро за кубический сантиметр объема двигателя.

Для новых автомобилей также важна страна-производитель. Если это российский автомобиль, на него действует льготная таможенная ставка на ввоз в страну.Таблицы ставок ввозных таможенных пошлин на автомобили для физлиц в 2019 году приведены ниже.

Пошлины на автомобили, выпущенные менее 3 лет назад, кроме российского производства

Таможенная стоимостьВеличина ввозной пошлины

| до 325.000 руб. | 54 % тамож. ст-сти, но не менее 2,5 евро за 1 куб. см. рабоч. объема двиг-ля | |

| от 325.000 до 650.000 руб. | 48% тамож. ст-сти, но не менее 3,5 евро за 1 куб. см. рабоч. объема двиг-ля | |

| от 650.000 до 1.625.000 руб. | 48% тамож. ст-сти, но не менее 5,5 евро за 1 куб. см. рабоч. объема двиг-ля | |

| от 1.625.000 до 3.250.000 руб. | 48% тамож. ст-сти, но не менее 7,5 евро за 1 куб. см. рабоч. объема двиг-ля | |

| от 3.250.000 до 6.500.000 руб. | 48% тамож. ст-сти, но не менее 15 евро за 1 куб. см. рабоч. объема двиг-ля | |

| более 6.500.000 руб. | 48% тамож. ст-сти, но не менее 20 евро за 1 куб. см. рабоч. объема двиг-ля | |

Пошлины на автомобили, выпущенные менее 3 лет назад, российского производства

Независимо от стоимости действует единая льготная пошлина — 1 евро за 1 куб. см рабочего объема двигателя.

Ввозные таможенные пошлины на автомобили для юридических лиц в 2019 году

Для организаций величина пошлины зависит от трех факторов:

- возраст автомобиля,

- таможенная стоимость автомобиля,

- объем двигателя,

- тип двигателя — бензиновый или дизельный.

Пошлины на легковые автомобили с бензиновым двигателем

Рабочий объем двигателяВозрастдо 3 летот 3 до 5 летот 5 до 7 летболее 7 лет

| до 1.000 куб. см | 25% тамож. ст-сти, но не менее 1 евро за 1 куб. см объема двиг-ля + НДС | 25% тамож. ст-сти, но не менее 0,45 евро за 1 куб. см. объема двиг-ля + НДС | 25% тамож. ст-сти , но не менее 0,45 евро за 1 куб. см объема двиг-ля + НДС | 1,4 евро за 1 куб. см объема двиг-ля + НДС |

| От 1.000 до 1.500 куб. см | 25% тамож. ст-сти , но не менее 1,1 евро за 1 куб. см объема двиг-ля + НДС | 25% тамож. ст-сти, но не менее 0,5 евро за 1 куб. см объема двиг-ля + НДС | 25% тамож. ст-сти, но не менее 0,5 евро за 1 куб. см объема двиг-ля + НДС | 1,5 евро за 1 куб. см объема двиг-ля + НДС |

| от 1.500 до 1.800 куб. см | 25% тамож. ст-сти, но не менее 1,25 евро за 1 куб. см объема двиг-ля + НДС | 25% тамож. ст-сти, но не менее 0,45 евро за 1 куб. см объема двиг-ля + НДС | 25% тамож. ст-сти, но не менее 0,45 евро за 1 куб. см объема двиг-ля + НДС | 1,6 евро за 1 куб. см объема двиг-ля + НДС |

| от 1.800 до 2.300 куб. см | 25% тамож. ст-сти, но не менее 1,8 евро за 1 куб. см объема двиг-ля + НДС | 25%тамож. ст-сти, но не менее 0,55 евро за 1 куб. см объема двиг-ля + НДС | 25%тамож. ст-сти, но не менее 0,55 евро за 1 куб. см объема двиг-ля + НДС | 2,2 евро за 1 куб. см объема двиг-ля + НДС |

| от 2.300 до 3.000 куб. см | 25%тамож. ст-сти, но не менее 1,8 евро за 1 куб. см объема двиг-ля + НДС | 25%тамож. ст-сти, но не менее 0,55 евро за 1 куб. см объема двиг-ля + НДС | 25% тамож. ст-сти, но не менее 0,55 евро за 1 куб. см объема двиг-ля + НДС | 2,2 евро за 1 куб. см объема двиг-ля + НДС |

| более 3.000 куб. см | 25% тамож. ст-сти, но не менее 2,35 евро за 1 куб. см объема двиг-ля + НДС | 25% тамож. ст-сти, но не менее 1 евро за 1 куб. см объема двиг-ля + НДС | 25% тамож. ст-сти, но не менее 1 евро за 1 куб. см объема двиг-ля + НДС | 3,2 евро за 1 куб. см объема двиг-ля + НДС |

Фото: pixabay.com

Пошлины на легковые автомобили с дизельным и полудизельным двигателем

Рабочий объем двигателяВозрастдо 3 летот 3 до 5 летот 5 до 7 летболее 7 лет

Читайте также: