Бланк распоряжения на оплату транспортного налога

Опубликовано: 26.04.2024

Как заполнить в платежке по транспортному налогу основание платежа и другие реквизиты

Все платежные поручения на перечисление налогов оформляются по единым правилам, описанным в приказе Минфина России «Об утверждении Правил указания информации в реквизитах…» от 12.11.2013 № 107н.

Если вам никогда не приходилось заполнять платежные поручения, этот приказ нужно изучить детально. Помогут в этом вопросе и материалы нашего сайта.

Подробную информацию о каждом реквизите платежного поручения по уплате налога вы можете узнать из этой статьи.

При регулярном оформлении платежных поручений на уплату одного и того же налога с большинством платежных реквизитов проблем не возникает: остаются неизменными данные о плательщике (наименование, ИНН, КПП, статус) и его банке, а также реквизиты получателя и его банка. Если компания не меняла свои регистрационные данные, платежку по транспортному налогу за год она может заполнять, не изменяя большую часть реквизитов.

Но отдельной части информации в платежном документе нужно уделить особое внимание. Каждой новой платежке предстоит присвоить номер, поменять дату и сумму платежа. Необходимо также проконтролировать при оформлении платежного поручения на уплату транспортного налога за год основание платежа и его назначение, КБК, налоговый период.

Внимание! В 2021 году произошли изменения в заполнении банковских реквизитов в платежных поручениях на уплату налогов. С 01.05.2021 обязательно заполняйте поле 15 «Номер расчетного счета», также изменился счет Казначейства и наменование банка. Период с 01.01.2021 по 30.04.2021 переходный. Т.е. платежки пройдут как со старыми так и с новыми реквизитами. Все подробности см. в нашем материале.

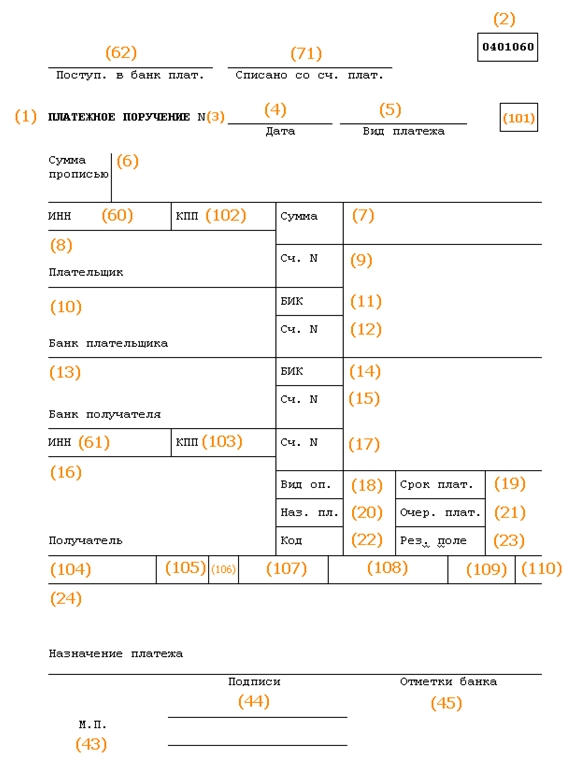

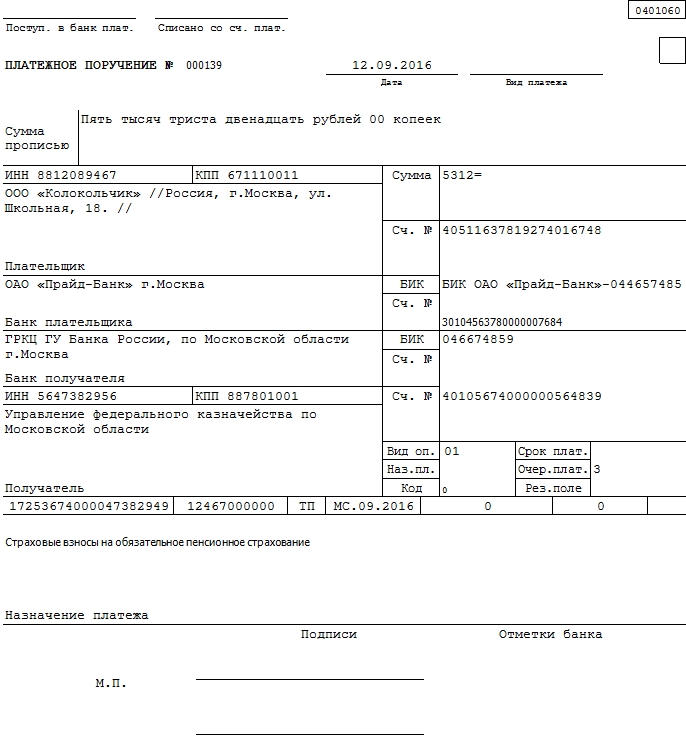

Ниже перечислены реквизиты платежного поручения, которые нужно тщательно проверить перед отправкой поручения в банк (цифры на рисунке означают номера полей платежного поручения в соответствии с приказом № 107н):

Как размещаются указанные реквизиты в платежном поручении на уплату транспортного налога, смотрите на рисунке:

На нашем сайте вы найдете образцы платежных поручений для исполнения различных налоговых и иных обязательств:

- «Платежное поручение на аванс по зарплате — образец»;

- «Платежное поручение судебным приставам — образец».

РАЗЪЯСНЕНИЯ от КонсультантПлюс:С отчетной кампании за 2021 год порядок и сроки уплаты транспортного налога юрлицами меняются. Декларацию по транспортному налогу с отчетности за 2021 г. подавать не нужно (ч. 9 ст. 3 Федерального закона от 15.04.2019 №63-ФЗ). Однако, если вы используете налоговые льготы, о них необходимо заявить в налоговый орган… В Готовом решении от экспертов К+ вы найдете разъяснения по новым правилам уплаты и декларирования налога с 2021 года. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Транспортный налог 2021 и 2021 — КБК

Важно указывать актуальный на текущую дату номер. По сравнению с 2021 годом цифры кода не изменились. В рамках КБК транспортный налог относится к группе «Налоги на имущество». Коды бюджетной классификации по транспортному налогу имеют следующие значения:

Для юридических лиц:

- налоговый платеж и недоимка/перерасчет: 182 1 06 04011 02 1000 110;

- пени по платежу: 182 1 0600 110;

- проценты: 182 1 0600 110;

- штрафы: 182 1 0600 110.

Для физлиц:

- налоговый платеж и недоимка/перерасчет: 182 1 06 04012 02 1000 110;

- пени: 182 1 0600 110;

- проценты: 182 1 0600 110;

- штраф: 182 1 0600 110.

Нужный код можно узнать также в сервисе ФНС для заполнения платежных документов. Перейдите по ссылке, выберите налогоплательщика и тип документа. Далее сервис предложит выбрать вид платежа. В соответствующей графе нажмите на категорию «Налоги на имущество». В поле «Наименование платежа» выберите «Транспортный налог». В «Типе платежа» также кликните на нужный вариант. В поле с кодом автоматически появится необходимый вам номер.

Платежное поручение не исполнено: что делать

Компания оформила по всем правилам платежное поручение на уплату транспортного налога и отправила его в свой банк. Но оно оказалось неисполненным и/или вернулось обратно. Случаи, когда обязанность по уплате налога не считается исполненной, перечислены в п. 4 ст. 45 НК РФ:

В такой ситуации нужно срочно принимать меры (изыскивать средства, переоформлять платежку или повторно перечислять налог), иначе в бюджет налог вовремя не поступит и придется заплатить штраф и пени за просрочку платежа.

ВАЖНО! Номер счета УФК теперь можно уточнить, подав заявление об уточнении платежа. Подробнее см. ниже.

Как определяется размер штрафных санкций за неуплату (несвоевременное перечисление) транспортного налога, рассказываем в этом материале.

Общие правила

Все налогоплательщики, в том числе бюджетные и некоммерческие организации, обязаны уплачивать специальный дорожный сбор за каждую единицу транспорта. Причем к учету принимаются не только автомобили, но и водные, воздушные и иные виды ТС. Общий перечень и характеристики налогооблагаемых объектов закреплены в ст. 358 НК РФ.

Стоит отметить, что обязанность рассчитаться с бюджетом сохраняется, даже если авто не используется. Например, машина сломана и требует капитального ремонта. За нее все равно придется платить до тех пор, пока автомобиль не будет снят с регистрационного учета в ГИБДД.

Платежка (транспортный налог 2020) для юридических лиц составляется один раз в год, если иного не установлено региональными властями. Сразу оговоримся, что периодичность платежей по дорожному сбору устанавливают органы законодательной власти региона. Если в субъекте РФ утверждены отчетные периоды и обязательные авансовые платежи, то перечислять средства в бюджет придется ежеквартально. Готовый образец платежки на транспортный налог 2021 по авансовым расчетам представлен ниже.

Отметим, что Президент России Владимир Путин предложил отменить дорожный сбор. О том, что изменится уже в этом году в отношении транспортных сборов, читайте в статье «Отменят ли транспортный налог в 2021 году».

Транспортный налог попал в невыясненные платежи: как быть

В платежном поручении могут быть допущены разные ошибки: в КБК, налоговом периоде, статусе плательщика и других многочисленных реквизитах. Если ошибка закралась не в наименование банка получателя, остальные ошибки не могут привести к неуплате налога (см., например, письмо Минфина России от 19.01.2017 № 02-02-07/1/2145).

Повторное перечисление налога здесь не требуется, но платеж необходимо уточнить. Порядок этой процедуры описан в п. 7 ст. 45 НК РФ. От налогоплательщика требуется передать налоговикам заявление с просьбой уточнить ошибочный реквизит. Свое решение по этому заявлению контролеры обязаны сообщить налогоплательщику в течение 5 дней с даты его принятия. При этом они вправе запросить у банка бумажную копию платежного поручения. У банкиров есть 5 дней на представление платежного документа по требованию инспекции.

С 01.01.2019 налоговики могут уточнять также и ошибки в счете Федерального казначейства без повторных платежей и возвратов (закон от 29.07.2018 № 232-ФЗ), если выполняются следующие условия:

- с даты перечисления налога прошло не более 3 лет;

- деньги попали в бюджет, несмотря на ошибку в платежном поручении (это можно выяснить при сверке с налоговиками);

- уточнение платежа не приведет к образованию недоимки.

Если налогоплательщик сам обнаружит ошибку в счете казначейства, ему нужно написать заявление на уточнение платежа. Если же эту ошибку обнаружат налоговики, они уточнят платеж самостоятельно и без заявления.

Ставка транспортного налога для юридических лиц в 2021 году

Налоговую ставку в 2021 году также устанавливает Налоговый кодекс Российской Федерации. Она зависит от «мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну, одну единицу валовой вместимости транспортного средства или одну единицу транспортного средства».

Налоговый кодекс позволяет регионам увеличивать или уменьшать налоговые ставки, но не более, чем в десять раз. Что касается легковых автомобилей с двигателями мощностью до 150 л.с., то здесь данное ограничение не действует.

| Наименование объекта налогообложения | Налоговая ставка (в рублях) |

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 3,5 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 7,5 |

| свыше 250 л.с. (свыше 183,9 кВт) | 15 |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

| до 20 л.с. (до 14,7 кВт) включительно | 1 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 2 |

| свыше 35 л.с. (свыше 25,74 кВт) | 5 |

| Автобусы с мощностью двигателя (с каждой лошадиной силы): | |

| до 200 л.с. (до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. (свыше 147,1 кВт) | 10 |

| Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 4 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 6,5 |

| свыше 250 л.с. (свыше 183,9 кВт) | 8,5 |

Для дорогого транспортного средства налог рассчитывается с учетом повышающего коэффициента.

| Период с года выпуска транспорта | Стоимость | Коэффициент |

| Не более трех лет | От 3-х до 5-ти млн руб | 1,1 |

| Не более пяти лет | От 5-ти до 10-ти млн руб | 2 |

| Не более десяти лет | От 10-ти до 15-ти млн руб | 3 |

| Не более двадцати лет | Более 15-ти млн руб | 5 |

Итоги

В платежном поручении на уплату транспортного налога за 2021 год нужно указать сумму налога, рассчитанную самостоятельно (а после сверить с уведомлением от ФНС), действующий КБК, налоговый период (в формате ГД.00.2020) и иные обязательные для налоговых платежей реквизиты. Платежное поручение с ошибками нужно уточнить, подав в ИФНС заявление. Несвоевременное оформление платежного поручения на перечисление транспортного налога может привести к штрафным санкциям.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Налоговая база транспортного налога в 2021 году

По данным Налогового кодекса Российской Федерации налоговой базой определяется:

- мощность двигателя транспорта в лошадиных силах — если у него имеется двигатель;

- тяга реактивного двигателя в килограммах силы — у воздушного транспорта;

- валовая вместимость — для водных несамоходных транспортных средств;

- единица транспортного средства — в других случаях.

Налоговая база транспортного налога определяется отдельно по каждому транспортному средству. Помимо этого, кроме данного показателя, необходимо помнить о ставке платежа, возможных льготах и повышающих коэффициентах.

Ошибка при смене местонахождения компании

Организации вправе место своего нахождения, в т.ч. и субъект РФ, при этом спорным остается вопрос по транспортному налогу.

Организация, меняя свое местонахождения, обязана уплачивать транспортный налог в ФНС по месту нахождения (п. 1 ст. 363 НК РФ), т.к. в том регионе и пользуется автодорогами. Но для этого нужно подать сведения в ГИБДД (ст. 357 НК РФ), иначе ФНС по предыдущему местонахождению вправе требовать выплатить налог и опротестовать это требование можно будет только в судебном порядке.

Поэтому следует перерегистрировать ТС в ГИБДД, который сообщит сведения о регистрации в ФНС в течение 10 дней со дня регистрации и до 15 февраля – информацию по состоянию на 1 января текущего года.

Общие правила

Все налогоплательщики, в том числе бюджетные и некоммерческие организации, обязаны уплачивать специальный дорожный сбор за каждую единицу транспорта. Причем к учету принимаются не только автомобили, но и водные, воздушные и иные виды ТС. Общий перечень и характеристики налогооблагаемых объектов закреплены в ст. 358 НК РФ.

Стоит отметить, что обязанность рассчитаться с бюджетом сохраняется, даже если авто не используется. Например, машина сломана и требует капитального ремонта. За нее все равно придется платить до тех пор, пока автомобиль не будет снят с регистрационного учета в ГИБДД.

Платежка (транспортный налог 2020) для юридических лиц составляется один раз в год, если иного не установлено региональными властями. Сразу оговоримся, что периодичность платежей по дорожному сбору устанавливают органы законодательной власти региона. Если в субъекте РФ утверждены отчетные периоды и обязательные авансовые платежи, то перечислять средства в бюджет придется ежеквартально. Готовый образец платежки на транспортный налог 2020 по авансовым расчетам представлен ниже.

Отметим, что Президент России Владимир Путин предложил отменить дорожный сбор. О том, что изменится уже в этом году в отношении транспортных сборов, читайте в статье «Отменят ли транспортный налог в 2020 году».

Актуальный бланк для заполнения

Для расчетов с бюджетом используйте унифицированный бланк платежного поручения. Форма и ключевой порядок заполнения полей утверждены Положением Банка России от 19.06.2012 № 383-П (ф. 0401060).

Заполняем платежное поручение

Важная особенность платежки по транспортному налогу в 2020 году — это обязательное заполнение налоговой строки (поля 104–110 платежного поручения). Однако это не единственное характерное отличие. Определим все особенности заполнения документа:

- Получатель платежа.

Согласно действующему порядку оформления платежных документов, дорожный сбор должен зачисляться в ИФНС по месту нахождения автомобиля. Чтобы не запутаться с получателем, определите:

- ИФНС по месту государственной регистрации водного ТС (кроме маломерных судов);

- ИФНС по месту нахождения организации для воздушных судов;

- ИФНС по месту нахождения юрлица либо его обособленного подразделения для остальных видов ТС.

Следовательно, если в учреждении числятся несколько средств, но эксплуатируются они в разных территориальных образованиях, то придется составить несколько документов на уплату. Однако если данные территориальные образования курирует одно отделение ФНС, то заплатить дорожный сбор можно по одному платежному поручению.

- Статус плательщика.

Если расчет осуществляется налогоплательщиком, то в поле 101 укажите «01». Исключений в данном случае не предусмотрено.

- Налоговый период.

О том, как правильно определить реквизит, мы подробно рассказали в специальном материале «Инструкция: как правильно указать налоговый период в платежке». Напомним, что если в регионе не установлены отчетные периоды (кварталы), то в 107 поле платежки укажите «ГД.00.ГГГГ», где «ГГГГ» — календарный год, за который производится расчет. Например, чтобы оплатить транспортный налог (образец платежки 2018) в поле 107 пропишите «ГД.00.2018».

Если чиновники утвердили авансовые ежеквартальные платежи, то поле «Налоговый период» заполните в формате «КВ.ХХ.ГГГГ», где «КВ» — постоянная, «ХХ» — номер квартала по порядку от 01 до 04, а «ГГГГ» — календарный год.

- Код бюджетной классификации.

Если указать неверный КБК, то платеж может быть зачислен в пользу другого фискального обязательства. А за образовавшийся долг по дорожному сбору начислят пени и штрафы. Проверьте, правильно ли вы указали код бюджетной классификации:

- оплачиваем основной налоговый платеж — 182 1 06 04011 02 1000 110;

- уплачиваем начисленные пени — 182 1 06 04011 02 2100 110;

- погашаем выставленный штраф — 182 1 06 04011 02 3000 110.

Если в КБК допущена ошибка, то направьте в ФНС письмо об уточнении платежа.

Далее вы можете бесплатно скачать готовый образец платежки — транспортный налог 2020 для организаций.

Начиная с 2021 года, налоговики должны направлять организациям сообщения об исчисленных суммах транспортного налога.

Как налоговики составляют и направляют сообщение?

Основу сведений для составления сообщения составляет информация, которую налоговики получают от органов, осуществляющих государственную регистрации транспортных средств.

На основании этой информации они составляют сообщение для организации.

В сообщении налоговики укажут объект налогообложения, налоговую базу, налоговый период, налоговую ставку, сумму исчисленного налога.

Форма сообщения утверждена приказом ФНС России от 05.07.2019 г. № ММВ-7-21/337@.

Сообщения направляются организациям по ТКС или через личный кабинет налогоплательщика, а в случае невозможности передачи указанными способами - по почте заказным письмом.

В этом случае оно считается полученным по истечении 6-ти дней с даты направления заказного письма.

Передать сообщение могут и лично под расписку руководителю организации.

Когда налоговики направят сообщение?

Направление Сообщений осуществляется за истекший календарный год.

Сообщение организации направят по месту нахождения принадлежащих ей транспортных средств.

Организация должна получить сообщение в следующие сроки:

- в течение 10-ти дней после составления сообщения об исчисленной сумме налога, подлежащей уплате за истекший налоговый период, но не позднее 6-ти месяцев со дня истечения установленного срока уплаты налога за календарный год;

- не позднее 2-х месяцев со дня получения ИФНС документов или иной информации, влекущих исчисление (перерасчет) суммы транспортного налога, которую следует уплатить за предыдущие годы;

- не позднее 1-го месяца со дня получения налоговиками сведений, содержащихся в ЕГРЮЛ, о том, что соответствующая организация находится в процессе ликвидации.

Исполнение обязанности по уплате транспортного налога не поставлено в зависимость от направления сообщений.

Рассчитывать налог организации должны самостоятельно. (письмо ФНС России от 17 июля 2020 г. № БС-4-21/11555@).

Тем не менее, если организация не получила сообщение от инспекции, ей следует уведомить об этом налоговиков (п. 2.2 ст. 23 Налогового кодекса).

Нужно заранее заявить о льготах по транспортному налогу

Чтобы налоговики рассчитали сумму транспортного налога правильно, надо заранее позаботиться о представлении документов, подтверждающих право на налоговую льготу (при наличии права на использование таковой).

Поскольку сообщение составляется на основе информации, имеющейся у налогового органа, в т. ч. результатов рассмотрения заявления о льготе.

Если налоговики на дату составления сообщения не будут обладать информацией о предоставленной налоговой льготе, они включат в сообщение суммы исчисленных налогов без ее учета (письмо ФНС России от 03.12.2019 г. № БС-4-21/24690@).

Заявление о льготе следует представить по форме, утвержденной приказом ФНС России от 25.07.2019 № ММВ-7-21/377@.

Подавать заявление нужно только за налоговые периоды, начиная с 2020 года.

Поскольку налоговые льготы за предшествующие налоговые периоды, а также за период в течение 2020 года заявлялись в соответствии с ранее действовавшими положениями нормативных правовых актов.

Что делать, если получено сообщение без учета льгот по транспортному налогу?

Если сообщение было направлено организации без учета имеющихся у нее налоговых льгот, она имеет право в течение 10-ти дней с момента его получения представить в ИФНС пояснения и документы, подтверждающие обоснованность применения льготы.

О результатах их рассмотрения налоговый орган должен проинформировать организацию.

Если на то будут основания, он проведет перерасчет налогов и направит уточненное сообщение.

Если с учетом результатов рассмотрения пояснений или документов суммы исчисленных налогов, отраженные в сообщении, превысят суммы уплаченных организацией налогов, то инспекция фиксирует недоимку и приступает к ее взысканию в общеустановленном порядке.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Выбор читателей

Разъяснения ФСС: как получить Сведения о застрахованном лице

Бесплатная КЭП с 1 июля 2021 года: кому и как ее получить

С 1 июля новые правила блокировки расчетных счетов

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Платежное поручение – это документ, с помощью которого владелец расчетного счета дает распоряжение банку совершить перевод денежных средств на другой указанный счет. Таким способом можно рассчитаться за товары или услуги, выплатить аванс, вернуть заем, совершить госплатежи и взносы, то есть, фактически обеспечить любое разрешенное законом движение финансов.

Платежные поручения должны составляться в соответствии с установленным Министерством финансов порядком, так как они обрабатываются автоматизировано. При этом не имеет значение, в бумажной ли форме подана платежка в банк или отправлена по интернету.

Сложный бланк, разработанный Центробанком РФ и утвержденный федеральным законодательством, должен быть заполнен грамотно, так как цена ошибки может оказаться слишком высокой, особенно если это распоряжение на налоговые выплаты.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Чтобы избежать проблем, связанных с неправильным заполнением полей платежного поручения, разберемся с особенностями каждой ячейки.

Код заполнения платежки

Реквизиты будущего платежа и информация о нем располагаются в специально отведенных для этого полях бланка платежки. Многие сведения отмечаются в закодированном виде. Код един для всех участников процесса:

- плательщика;

- банка;

- получателя средств.

Это дает возможность автоматизировано учитывать платежи в электронном документообороте.

Пошаговая инструкция по заполнению платежного поручения

На образце бланка каждой ячейке присвоены условные номера, чтобы легче было разъяснить ее значение и уточнить, как именно необходимо ее заполнять.

Проверьте, используете ли вы актуальный бланк платежного поручения, обновленный в 2012 г. Новая форма утверждена Приложением 2 к Положению Банка России от 19.06.2912 г. № 383-П.

Сверьте номер, указанный вверху справа. Кому бы ни предназначались деньги, отправляемые посредством платежного поручения, будут указаны одинаковые цифры – 0401060. Это номер формы унифицированного бланка, действительного на сегодняшний день.

Начинаем заполнять поля документа по очереди.

Поле 3 – номер. Плательщик указывает номер платежки в соответствии со своим внутренним порядком нумерации. Физлицам проставить номер может банк. В этом поле не может быть более 6 знаков.

Поле 4 – дата. Формат даты: две цифры числа, две цифры месяца, 4 цифры года. В электронной форме дата форматируется автоматически.

Поле 5 – вид платежа. Нужно выбрать, как будет произведен платеж: «срочно», «телеграфом», «почтой». При отправлении платежки через банк-клиент нужно указать закодированное значение, принятое банком.

Поле 6 – сумма прописью. С заглавной буквы словами пишется количество рублей (это слово не сокращается), копейки пишутся цифрами (слово «копейка» тоже без сокращений). Допустимо не указывать копейки, если сумма целая.

Поле 7 – сумма. Перечисляемые деньги цифрами. Рубли надо отделить от копеек знаком – . Если копеек нет, после рублей ставится =. Никаких других знаков в этом поле быть не должно. Цифра должна совпадать с прописью в поле 6, иначе платежка принята не будет.

Поле 8 – плательщик. Юрлицам надо указать сокращенное наименование и адрес, физлицам – ФИО полностью и адрес регистрации, занимающимся частной практикой, помимо этих данных, в скобках надо отметить вид деятельности, ИП – ФИО, правовой статус и адрес. Имя (название) от адреса отделяется символом //.

Поле 9 – номер счета. Имеется в виду номер р/с плательщика (20-значная комбинация).

Поле 10 – банк плательщика. Полное или сокращенное название банка и город его расположения.

Поле 11 – БИК. Идентификационный код, принадлежащий банку плательщика (по Справочнику участников расчетов через ЦБ России).

Поле 12 – номер корреспондентского счета. Если плательщика обслуживает Банк России или его подразделение, это поле не заполняется. В других случаях нужно указать номер субсчета.

Поле 13 – банк получателя. Название и город банка, куда направляются средства.

Поле 14 – БИК банка получателя. Заполняется аналогично п.11.

Поле 15 – номер субсчета получателя. Если деньги отправляются клиенту Банка России, ячейку заполнять не надо.

Поле 16 – получатель. Юрлицо обозначают полным или сокращенным наименованием (можно оба сразу), ИП – статусом и полным ФИО, частно практикующим ИП нужно дополнительно указать вид деятельности, а физлицо достаточно полностью именовать (не склоняя). Если средства перечисляются банку, то дублируется информация из поля 13.

Поле 17 – № счета получателя. 20-значный номер р/с адресата средств.

Поле 18 – вид операции. Шифр, установленный ЦБ РФ: для платежного поручения он всегда будет 01.

Поле 19 – срок платежа. Поле остается пустым.

Поле 20 – назначение платежа. См. п. 19, пока ЦБ РФ не указал другого.

Поле 21 – очередь платежа. Указывается цифра от 1 до 6: очередь в соответствии со ст.855 ГК РФ. Чаще всего используется цифра 3 (налоги, взносы, зарплата) и 6 (оплата закупок и поставок).

Поле 22 – код УИН. Уникальный идентификатор начисления введен в 2014 году: 20 цифр для юрлица и 25 – для физлица. Если УИН нет, ставится 0.

Поле 23 – резерв. Оставьте его пустым.

Поле 24 – назначение платежа. Напишите, за что перечисляются средства: название товара, вид услуги, номер и дату договора и т.п. НДС указывать не обязательно, но лучше перестраховаться.

Поле 43 – печать плательщика. Ставится только на бумажном варианте документа.

Поле 44 – подписи. На бумажном носителе плательщик ставит подпись, совпадающую с образцом на карточке, поданной при регистрации счета.

Поле 45 – отметки банка. На бумажном бланке банки отправителя и получателя средств ставят штампы и подписи уполномоченных лиц, а в электронном варианте – дату исполнения поручения.

Поле 60 – ИНН плательщика. 12 знаков для физического, 10 – для юридического лица. Если ИНН отсутствует (такое возможно для физлиц), пишем 0.

Поле 61 – ИНН получателя. Аналогично п.60.

Поле 62 – дата поступления в банк. Заполняет сам банк.

Поле 71 – дата списания. Проставляет банк.

ВАЖНО! Ячейки 101-110 надо заполнять, только если платеж предназначается для налоговой или таможни.

Поле 101 – статус плательщика. Код от 01 до 20, уточняющий лицо или организацию, перечисляющих средства. Если код находится в промежутке от 09 до 14, то поле 22 или поле 60 должно быть заполнено в обязательном порядке.

Поле 102 – КПП плательщика. Код причины постановки на учет (при наличии) – 9 цифр.

Поле 103 – КПП получателя. 9-значный код, если он присвоен. Первыми двумя цифрами не могут быть нули.

Поле 104 – КБК. Новшество 2016 года. Код бюджетной классификации отражает вид дохода бюджета России: пошлина, налог, страховой взнос, торговый сбор и т.п. 20 или 25 знаков, все цифры не могут быть нулями.

Поле 105 – код ОКТМО. Указывается с 2014 года вместо ОКАТО. Согласно Общероссийскому классификатору территорий муниципальных образований, нужно написать в этом поле 8 или 11 цифр, присвоенных вашему населенному пункту.

Поле 106 – основание платежа. Код состоит из 2 букв и обозначает различные основания уплаты, например, ОТ – погашение отсроченной задолженности, ДЕ – таможенная декларация. В 2016 г. введены несколько новых буквенных кодов для оснований платежа. Если в списке кодов не указан тот платеж, который производится в бюджет, в ячейке ставится 0.

Поле 107 – показатель налогового периода. Отмечается, как часто производится уплата налога: МС – ежемесячно, КВ – раз в квартал, ПЛ – каждое полугодие, ГД – ежегодно. После буквенного обозначения пишется дата. Если платеж не налоговый, а таможенный, в этой ячейке пишется код соответствующего органа.

Поле 108 – номер основания платежа. С 28 марта 2016 г. в этом поле нужно написать номер документа, на основании которого производится платеж. Документ выбирается в зависимости от кода, указанного в поле 107. Если в ячейке 107 стоит ТП или ЗД, то в поле 108 надо проставить 0.

Поле 109 – дата документа-основания платежа. Зависит от поля 108. При 0 в поле 108 в данной ячейке также пишется 0.

Поле 110 – тип платежа. Правила заполнения этого поля сменились в 2015 году. Эту ячейку не нужно заполнять, так как в поле 104 указан КБК (14-17 его разряды как раз отражают подвиды бюджетных доходов).

Дополнительные нюансы

Обычно платежку нужно составлять в 4 экземплярах:

- 1-й используется при списании в банке плательщика и попадает в банковские дневные документы;

- 2-й служит для зачисления средств на счет получателя в его банке, хранится в документах дня банка получателя;

- 3-й подтверждает банковскую проводку, прилагаясь к выписке из счета получателя (в его банке);

- 4-й со штампом банка возвращается плательщику как подтверждение приема платежки к исполнению.

ОБРАТИТЕ ВНИМАНИЕ! Банк примет платежку, даже если на р/с плательщика недостаточно денег. Но поручение будет исполнено, только если средств для этого хватит.

Если плательщик обратится в банк за информацией о том, как исполняется его платежное поручение, ему должны ответить на следующий рабочий день.

| Подождите: | 19 | сек |

Имя файла документа: 39820

Доступные форматы скачивания: .doc, .pdf

Размер текстовой версии файла: 8,3 кб

Как скачать документ?

- Образец уведомления гражданину о направлении его обращения на рассмотрение в другие органы Правительством Московской области

- Образец уведомления о передаче транспортного средства на основании доверенности (между физическими лицами)

- Образец уведомления о проведении планового мероприятия по контролю

- Образец уведомления об отказе в регистрации радиоэлектронных средств и высокочастотных устройств гражданского назначения

- Образец уведомления о прекращении действия свидетельства о регистрации радиоэлектронных средств и высокочастотных устройств гражданского назначения

- Образец уведомления о проведении проверки по вопросам, отнесенным к компетенции Федеральной регистрационной службы (ее территориальных органов)

- Образец уведомления о проведении проверочных мероприятий в отношении арбитражного управляющего

- Образец уведомления о предложении расторжения соглашения о ведении технико-внедренческой деятельности особой экономической зоны

- Образец уведомления о намерении расторжения соглашения о ведении промышленно-производственной деятельности на территории особой экономической зоны

- Образец уведомления о проведении планового мероприятия по контролю соблюдения порядка, требований и условий, относящихся к использованию радиоэлектронных средств и (или) высокочастотных устройств, осуществляемого во взаимодействии с проверяемым лицом

- Образец уведомления о выдаче лицензии на осуществление деятельности по проведению экспертизы промышленной безопасности

- Образец уведомления об отказе в выдаче лицензии на осуществление деятельности по проведению экспертизы промышленной безопасности

- Образец уведомления Федерального агентства связи по исполнению государственной функции по организации системы сертификации в области связи об отказе в аккредитации (переоформлении аттестата аккредитации)

- Образец уведомления федерального агентства связи по исполнению государственной функции по организации системы сертификации в области связи о возобновлении действия аттестата аккредитации

- Образец уведомления Федерального агентства связи по исполнению государственной функции по организации системы сертификации в области связи о предстоящей проверке деятельности

- Договоры

- Все документы

- Агентский договор

- Договор аренды

- Договор аренды жилого помещения

- Договор аренды нежилого помещения

- Договор аренды транспортного средства

- Договор аренды имущества

- Договор аренды земельного участка

- Договор аренды предприятия

- Договор банковского вклада

- Договор банковского счёта

- Договор банковской гарантии

- Брачный договор

- Договор безвозмездного пользования

- Договор дарения

- Договор задатка

- Договор займа

- Договор залога

- Защита авторских прав

- Защита прав собственности

- Договор доверительного управления

- Договор комиссии

- Договор кредита

- Договор купли-продажи

- Договор купли-продажи транспортного средства

- Договор купли-продажи имущества

- Договор купли-продажи недвижимости

- Договор купли-продажи земельного участка

- Договор купли-продажи валюты и ценных бумаг

- Договор лизинга

- Договор мены

- Договор на оказание услуг

- Договор перевозки

- Договор подряда

- Договор бытового подряда

- Договор строительного подряда

- Договор поручения

- Договор поручительства

- Договор поставки

- Договор бытового проката

- Договор пожизненной ренты

- Договор о совместной деятельности

- Договор страхования

- Трудовой договор

- Договор уступки права требования

- Учредительные договоры

- Договор франчайзинга

- Договор хранения

- Акт

- Анкета

- Ведомость

- Выписка

- График

- Данные

- Декларация

- Доверенность

- Договор

- Жалоба

- Журнал

- Задание

- Заключение

- Записка

- Запрос

- Заявка

- Заявление

- Исковое

- Извещение

- Инструкция

- Информация

- Карта

- Карточка

- Книга

- Контракт

- Опись

- Отчет

- Паспорт

- Перечень

- Письмо

- План

- Показатели

- Положение

- Постановление

- Предложение

- Представление

- Претензия

- Приказ

- Протокол

- Разное

- Разрешение

- Расписка

- Распоряжение

- Расчет

- Реестр

- Резюме

- Решение

- Сведения

- Свидетельство

- Сертификат

- Смета

- Соглашение

- Сообщение

- Список

- Справка

- Таблица

- Требования

- Уведомление

- Удостоверение

- Устав

- Характеристика

- Ходатайство

У того, кому помогает Бог, помощник лучше. (Средневековая поговорка.)

- Типовые договоры

- Образцы документов

- Политика конфиденциальности

- Обратная связь

У нас на сайте каждый может бесплатно скачать образец интересующего договора или образца документа, база договоров пополняется регулярно. В нашей базе более 5000 договоров и документов различного характера. Если вами замечена неточность в любом договоре, либо невозможность функции “скачать” какого-либо договора, обратитесь по контактным данным. Приятного времяпровождения!

Читайте также: