Штраф за сдачу квартиры без уплаты налогов 2021

Опубликовано: 04.05.2024

Сдача квартиры в аренду приносит ее владельцу доход, который подлежит налогообложению. Размер налога зависит от того, по какой системе собственник выбрал его начисление. В любом случае важно вовремя отчитаться в налоговый орган, исчислить и заплатить налог с полученного дохода от аренды квартиры, чтобы не быть наказанным штрафом.

Исчисляет налог арендодатель только в случае, когда сдает квартиру физическому лицу. Если помещение сдается юридическому лицу, ИП, нотариусу, адвокату, то обязанность по уплате налога возникает с их стороны.

Какой налог на сдачу квартиры в аренду в 2021 году?

Доход, получаемый гражданами РФ, облагается налогом. Любая сумма является основанием для обязательного исчисления сумм для уплаты их в бюджет. В общем порядке применяется ставка 13%. Но в зависимости от системы налогообложения, которую выбирает для себя арендатор, могут использоваться и другие ставки.

Каждая система отличается своими особенностями, требованиями к плательщику и процентной величины налога с получаемого от аренды суммы:

- НДФЛ. Самый распространенный налоговый режим, в соответствии с которым гражданин исчисляет и уплачивает налог с дохода в размере 13 %. Основанием является договор аренды квартиры и налоговая декларация, представленная по итогам года;

- патентная система налогообложения. Ставка налога составляет 6 % от предполагаемого годового дохода. Арендодателю потребуется встать на учет в налоговый орган в качестве индивидуального предпринимателя и приобрести патент. Срок патента от 6 месяцев до 1 года;

- упрощенная система налогообложения. Налоговая ставка 6 % от фактически полученного от аренды дохода. Применяется УСН только к индивидуальным предпринимателям. Обязанностью плательщика является расчет и внесение авансовых налоговых платежей;

- налог на профессиональный доход. Новый для россиян налоговый режим позволяет уплачивать только 4 % от дохода для физических лиц, для ИП составляет 6 %. Необходимо пройти регистрацию в качестве самозанятого населения.

Пример. Гражданин РФ в качестве арендодателя заключил договор аренды. Размер получаемого дохода от этого вида деятельности составляет 180 тысяч рублей в год. Разберем сумму налога для каждой из налоговых систем:

- НДФЛ по ставке 13 % — 23,4 тысячи рублей;

- УСН по ставке 6 % — 10,8 тысяч рублей (арендодатель зарегистрировался в качестве ИП) + обязательные взносы за себя;

- налог на профессиональный доход по ставке 4 % — 7,2 тысячи рублей (как физическое лицо).

Как можно оплатить налог?

Получатель дохода самостоятельно отчитывается, исчисляет и уплачивает налог. По итогам прошедшего года, в котором были получены арендные платежи, составляется декларация и передается в налоговый орган до 30 апреля следующего календарного года (до 30 апреля 2021 года за полученный в 2020 году доход). Срок уплаты налога определен п. 4 ст. 228 НК – не позднее 15 июля.

Оплата производится одним из удобных способов:

- по платежному поручению в любом банковском учреждении (в поручении указываются все необходимые реквизиты платежа);

- на сайте ФНС в личном кабинете плательщика.

Чем грозит неуплата налога за аренду квартиры?

Налоговый кодекс предусматривает меры воздействия на граждан, уклоняющихся от своевременной уплаты налоговых платежей в бюджет:

- декларация не представлена или сдана с опозданием – 5 % от недополученного налога за каждый месяц просрочки (минимальный предел штрафа составляет 1 000 рублей, максимальный – 30 %);

- сумма налога не внесена вовремя – 20 % от недоимки или 40 % при условии, что будет доказан умысел от уклонения;

- за каждый день задолженности начисляются пени – 1/300 ставки ЦБ.

Взыскание недополученных сумм налога, а также штрафных начислений должно производиться в добровольном порядке (по требованию, выставленному налоговым органом) или принудительном, когда дело передается в суд.

Как налоговая может узнать о сдаче квартиры в наём?

Федеральная налоговая служба, используя свои полномочия, может установить факт сдачи квартиры в аренду следующим образом. В качестве реагирования на сообщение соседей, участкового милиционера или управляющей компании:

- устанавливается количество жилых помещений у собственника путем запроса сведений из баз Росреестра;

- уточняется количество прописанных граждан в квартирах (постоянно и временно);

- выясняется использование жилья в личных целях и квартир, которые могут быть сданы в наем;

- запрашиваются в банке выписки о движении по счетам гражданина для уточнения регулярно поступающих платежей.

На основании такого расследования работники налоговой службы вправе осуществить выездную проверку по адресам собственника.

Нужно ли платить налог за сдачу квартиры в аренду на 11 месяцев?

Не следует путать срок действия договора, когда требуется его регистрация в Росреестре, с уплатой налога с полученного от аренды дохода. Договора, заключенные на период менее одного календарного года, необходимо зарегистрировать. Но регистрация и исчисление налога – понятия разные.

Любой доход становится объектом налогообложения. Даже посуточная аренда приносит собственнику квартиры прибыль и по ней он обязан отчитаться и заплатить налог.

Исключение составляют случаи, когда квартира сдается безвозмездно, т.е. хозяин с нее доход не имеет. Для этого используется другой тип соглашения – договор безвозмездного пользования, где прописано условие о безвозмездном предоставлении помещения. Второй стороной договора могут выступать родственники, друзья или другие лица, нуждающиеся во временном жилье.

Остались вопросы? Узнайте, как решить именно Вашу проблему! Напишите прямо сейчас нашему консультанту онлайн. Или звоните нам по телефонам:

Хочу сдавать квартиру как самозанятая. Будет налоговая выяснять, сдавала ли я ее раньше, и пытаться получить налог? Если да, каких санкций ждать?

И еще вопрос про приложение «Свое дело». Правильно ли я понимаю, что оно дублирует приложение «Мой налог» и только в нем сейчас можно зарегистрироваться?

Будет или нет налоговая инспекция выяснять, сдавали ли вы квартиру раньше и платили ли налоги, зависит от решения налоговой. Здесь можно только гадать.

Но такой исход маловероятен. Налог на самозанятость ввели в том числе для того, чтобы дать людям возможность выйти из тени, получать доходы законно и платить налоги.

Если бы налоговая стала массово проверять всех зарегистрировавшихся, вряд ли бы число самозанятых активно росло. Тем более что сдача квартир — в числе лидеров среди видов деятельности и количеству налогоплательщиков НПД.

Кроме того, фактически налоговые проверки самозанятых сейчас приостановлены, и каждую нужно согласовывать с ФНС в Москве.

Однако если вы опасаетесь проверок, расскажу, как ИФНС выявляет тех, кто сдает квартиры и не платит налоги. Это будет полезно знать.

Как выйти из тени

Как налоговики узнают, что квартиру сдавали, а налоги не платили

Давайте исходить из того, что вы сами не собираетесь сообщать ИФНС о том, что сдавали квартиру. Поэтому опасность может исходить только от других источников, например от бывших арендаторов, если между вами были конфликты или они остались чем-то недовольны.

Если кто-то сообщит в ИФНС, что квартира сдается нелегально, налоговики могут проверить эту информацию.

Еще о неуплате налогов инспекторы могут узнать совершенно случайно. Например, если квартиру сдавали компании для ее работников, и при проверке организации налоговая нашла договор аренды и решила встречно проверить арендодателя. Тогда она выяснит, что сейчас вы получаете доход законно, но вот за прошлые периоды могут зацепиться — проверить и начислить налог.

Или еще один пример. Допустим, квартиросъемщик задолжал наймодателю или причинил ущерб. Наймодатель подал в суд иск о взыскании денег. В ходе разбирательства выяснилось, что квартира сдавалась без договора и собственник не платил налоги с доходов.

Частное определение — это специальное распоряжение суда, которое обращает внимание какого-то органа на нарушение закона

Что будет, если налоговики выявят нарушение

Если в ИФНС поступит информация, что квартиру сдавали нелегально, инспекция может провести проверку. И первое, с чего начнут, — вызовут собственника для дачи пояснений.

На этом этапе вам надо определиться, признаваться или нет. На этот счет лучше проконсультироваться с юристом, который изучит все обстоятельства и нюансы, даст им правовую оценку и подскажет, какая позиция будет предпочтительнее.

Вот какие есть основные варианты:

- признаться и согласиться добровольно заплатить налог, пени и штраф. То есть сдаться без борьбы;

- признаться, что сдавали квартиру, но не признаваться, что получали доходы. Можно ссылаться на то, что не помните всех квартиросъемщиков и какую сумму получали за аренду и что данные не сохранились. Этот вариант подходит, если сам факт сдачи квартиры уже доказан, например показаниями соседей или арендатора. Но ИФНС еще нужно установить, что вы получали арендную плату и о каких суммах доходов идет речь. Именно с этих сумм рассчитывается налог и штраф;

- не признаваться в расчете на то, что налоговые инспекторы нарушение не докажут, а если и докажут, то не смогут доказать всю сумму полученного вами дохода. Даже если в вашей квартире периодически проживали разные люди, это еще не значит, что квартира сдавалась, а если и сдавалась, что от этого были доходы. В таком случае ИФНС нужно установить все факты и доказать нарушение и сумму дохода.

Признаетесь вы или нет, это не будет смягчающим или отягчающим обстоятельством. Поэтому можно спокойно все отрицать. Докажут — значит, докажут. Но не факт, что налоговикам удастся установить всю сумму полученного дохода. Таким способом можно уменьшить сумму недоимки и всех рассчитываемых на ее основе штрафов.

Вот когда сложно выявить и доказать всю сумму дохода:

- письменные договоры не заключались;

- в данных Росреестра не зафиксированы факты сдачи квартиры;

- неизвестны квартиросъемщики, с ними нельзя связаться и опросить;

- использовались наличные платежи.

2.Какой налог за сдачу квартиры в 2021 году?

3.Рассмотрим ситуацию:

4.Чем грозит сдача квартиры в аренду без уплата налога?

5.Как узнает налоговая, что квартира сдается?

6.Как сдать квартиру в аренду и не платить налоги?

7.Сдача квартиры в аренду на 11 месяцев — налоги не платим?

8.Как платить налог за сдачу квартиры в аренду?

9.Образец заполнения 3-НДФЛ при сдаче квартиры в аренду

Уважаемые друзья!

2021 год готовит кучу перемен в различных сферах общественной деятельности. Государственный контроль многих сфер общественной жизни становится как никогда ужесточенным и всеобъемлющим. Серьезные перемены могут произойти на рынке аренды жилья.

Если верить статистике, то около 90% сдаваемого жилья в аренду происходит без уплаты подоходного налога. Власти решили применить жесткие меры контроля за рынком в 2021 году.

В 2021 году, если владелец квартиры сдает ее по договору найма, он должен платить налог на доход, полученный от нанимателя, в размере 13%. Налоговая ставка может отличаться в зависимости от того, какой налоговый режим выберет собственник. С 1 июля 2020 года у жителей всех российских регионов есть возможность зарегистрироваться как самозанятый и платить налог по ставке 4% вместо 13.

Уплата налога на аренду квартиры, своевременно подав налоговую декларацию - прямая обязанность налогоплательщика. В противном случае, штраф за неуплату составляет от 20 до 40% от неуплаченной суммы. Сдавать квартиру и не платить налоги можно только по договору безвозмездного пользования жильем.

Собственник квартиры самостоятельно должен предоставить налоговую декларацию в отделение ФНС по месту регистрации не позднее 30 апреля года, следующего за отчетным периодом. Заполнить форму 3-НДФЛ можно от руки, в электронном виде или с помощью специальной программы.

2.Какой налог за сдачу квартиры в 2021 году?

По договору найма жилого помещения съемщик квартиры обязан платить арендную плату. Так, собственник квартиры получает доход от сделки, который должен облагаться налогом. Обязанность оплатить налог возникает автоматически, после того, как был получен первый платеж.

Налоговая ставка для граждан-резидентов в 2021 году равна 13%, для нерезидентов (тех, кто проживает в России менее 183 дней в году) — 30%.

Существует четыре системы налогообложения для сдачи квартиры в аренду:

НДФЛ — собственник квартиры должен заключить с арендатором договор найма, в котором будет зафиксирован размер арендной платы. Налоговая ставка составляет 13%, подавать декларацию собственник должен самостоятельно.

УСН — арендодатель может зарегистрироваться как ИП и выбрать упрощенную систему налогообложения. В этом случае доходами предпринимателя будет считаться только арендная плата. В таком случае налоговая ставка равна 6% (п. 1 ст. 346.20 НК РФ). При переходе на УСН каждый квартал необходимо уплачивать авансовые платежи по налогу.

Патент — покупая патент, собственник не подсчитывает полученный доход, а уплачивает налог единовременно. Размер налога — 6% от среднего дохода, который арендодатель может получить за год. Купить патент на аренду жилья можно только зарегистрированным ИП на срок от 6 до 12 месяцев.

Налог на профессиональный доход — граждане и ИП, сдающие квартиру в наем, могут перейти на новый налоговый режим. Для этого нужно зарегистрироваться как самозанятым через мобильное приложение «Мой налог». Ставка по налогу — 4% от доходов, полученных от физических лиц, и 6%, если доход получен от ИП (ст. 10 Федерального закона от 27.11.2018 № 422-ФЗ).

В 2019 году специальный налоговый режим для самозанятых граждан появился в Москве, Московской и Калужской областях, Республике Татарстан. С 1 января 2020 года к проекту присоединились еще 19 регионов: Санкт-Петербург, Пермский и Красноярский край, Республика Башкортостан, Ненецкий АО, Ямало-Ненецкий АО, Ханты-Мансийский АО, Волгоградская, Воронежская, Ленинградская, Омская, Новосибирская, Нижегородская, Ростовская, Самарская, Тюменская, Сахалинская, Челябинская и Свердловская области. С 1 июля 2020 года этот налоговый режим заработал по всей России.

3.Рассмотрим ситуацию:

В 2017 году, гражданин РФ в Приморском крае сдает семейной паре 2-х комнатную квартиру по договору найма за 30 000 рублей в месяц. Годовой доход гражданина составит 360 000 рублей. Сумма налога к уплате по ставке 13 % - 46 800 рублей.

В 2018 году гражданин регистрируется как ИП и переходит на упрощенную систему налогообложения. Размер арендной платы остался тем же, сумма налога к перечислению в бюджет равна 21600 рублей (6% от дохода).

Так как квартира находится в Приморском крае, арендодатель решил зарегистрироваться как самозанятый, и в 2020 году налоговый платеж составит 14 400 рублей.

4.Чем грозит сдача квартиры в аренду без уплаты налога?

В случае привлечения собственника к налоговой ответственности за уклонение от уплаты налога за сдачу квартиры, к нему применяются следующие санкции:

Штраф в размере 20% от неуплаченной суммы налога (ст. 122 НК РФ), если судом будет доказано, что уклонение от уплаты происходило умышлено, размер взыскания увеличится до 40%;

Штраф за непредставление налоговой декларации — 5% от неуплаченной суммы налога за каждый месяц просрочки, но не менее тысячи рублей и не более 30%.

Пеню в размере 1/300 ключевой ставки ЦРБ за каждый день просрочки.

Важно: Взыскать неуплаченный налог, штрафы и пени можно только в судебном порядке. При повторном нарушении штрафы оплачиваются в двойном размере. Привлечь к уголовной ответственности собственника могут в том случае, если он три года подряд не платил налоги на сумму более 900 тыс. рублей, при чем эта сумма превышает 10% всех его налогов (ст. 198 УК РФ).

5.Как узнает налоговая, что квартира сдается?

Налоговой службе предоставлены достаточно широкие полномочия для выявления фактов уклонения от уплаты налога за сдачу квартир в наем. В отношении граждан налоговая вправе проводить выездные и камеральные проверки.

Уведомить налоговую службу о незаконной сдаче квартиры могут соседи арендодателя, управляющая организация или участковый. Из сведений, полученных из Росреестра, налоговая может установить количество квартир собственника и проверить, какие он использует для личного проживания.

Иностранные граждане прибывшие на территорию РФ, должны зарегистрироваться по месту своего пребывания.

6.Как сдать квартиру в аренду и не платить налоги?

Платить налоги не нужно, если квартира сдается бесплатно:

по договору безвозмездного пользования — особенностью данного соглашения является его безвозмездный характер, то есть плата за проживание не берется, дохода нет — налог платить не надо. К данному соглашению применяются положения об аренде или найме;

по соглашению с родственниками — аналогичная форма договора, которая применяется для постоянной или временной регистрации родственников в квартире, собственниками которой они не являются.

Оба договора могут быть заключены на ограниченный срок или бессрочно. Заключить сделку могут только собственники квартиры с родственниками, близкими друзьями или иными гражданами, которым необходимо временное жилье. В обоих соглашениях прописываются права и обязанности сторон, а также указывается, что жилье предоставляется на безвозмездной основе.

7.Сдача квартиры в аренду на 11 месяцев — налоги не платим?

Если арендодатель получает от квартиросъемщиков деньги — платить налог нужно в любом случае, несмотря на срок, указанный в договоре. Сложилось ошибочное мнение о том, что если соглашение о найме заключено на 11 месяцев, то платить налог не нужно. Однако срок, на который заключен договор, не имеет прямого отношения к налогам. Даже если квартира сдается посуточно, оплачивать налог все равно обязательно.

Договор найма, заключенный на срок больше одного года, подлежит государственной регистрации в Росреестре. При этом госпошлина для физлиц составляет 2 тыс. рублей. Если соглашение заключено на 11 месяцев, регистрировать его не нужно, а по истечению срока действия его можно просто перезаключить.

8.Как платить налог за сдачу квартиры в аренду?

Платить налог должен собственник, если он сдает жилье физическим лицам (пп. 1 п. 1 ст. 228 НК РФ). Если квартира сдается организации, нотариусу, адвокату или ИП — платить налог обязанность арендатора, то есть он самостоятельно удерживает и перечисляет в налоговую 13% от причитающейся арендной платы.

Перечислять НДФЛ в бюджет нужно самостоятельно, не дожидаясь получения налогового уведомления. Сроки для подачи декларации — не позднее 30 апреля года, следующего за тем, в котором была получена прибыль. Налог нужно уплатить до 15 июля (п. 4 ст. 228 НК РФ).

Оплатить можно следующими способами:

через личный кабинет налогоплательщика на сайте ФНС;

в отделении банка по бумажному платежному поручению;

с помощью специального сервиса.

Подать декларацию можно лично или через сайт налоговой. Форму можно заполнить от руки или воспользоваться программой «Декларация».

9.Образец заполнения 3-НДФЛ при сдаче квартиры в аренду

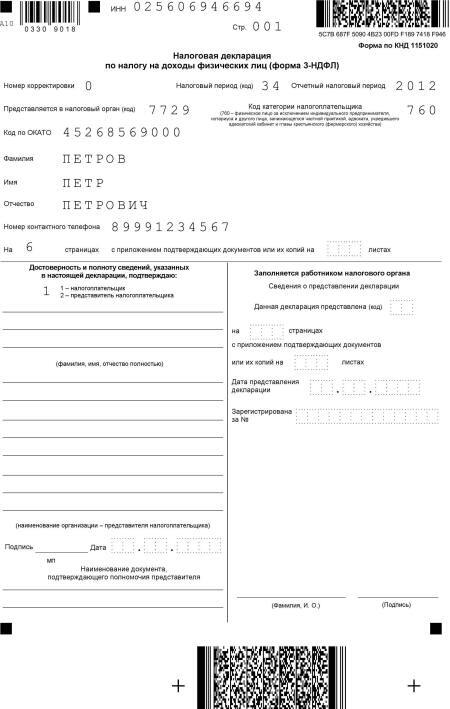

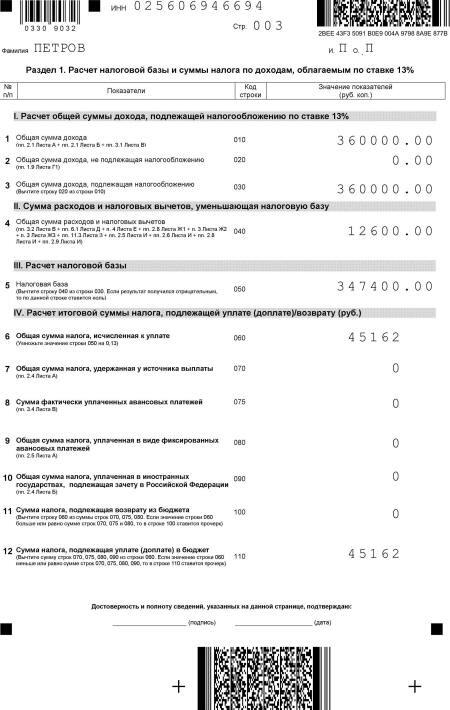

Пошаговая инструкция по заполнению декларации 3-НДФЛ при сдаче квартиры по договору найма. Приведем пример на заполненных ранее декларациях.

На титульной странице №1 сверху указываются ИНН налогоплательщика, если декларация подается впервые — в графе номер корректировки отмечается 0, затем прописывается год, за который подается отчет.

В поле «Предоставляется в налоговый орган (код)» указывается номер налогового органа, в котором налогоплательщик состоит на учете.Ниже —Фамилия, имя. отчество, номер телефона. Далее, подтверждаете достоверность и полноту сведений, написав фамилию, имя. отчество полностью, поставив дату заполнения и подпись.

На титульной странице №2 Фамилия, имя, отчество, паспортные данные. В пункте «Статус налогоплательщика» указывается статус физического лица: цифра 1 ставится налоговыми резидентами, цифра 2 — не резидентами.

Во втором разделе декларации рассчитывается налоговая база и сумма налога, подлежащего выплате в бюджет.

В строке 010 указывается сумма дохода от сдачи квартиры за год, то же число проставляется в строке 030.

Графа 060 рассчитывается путем умножения суммы из графы 030 на 13%.

14 января 2021 года стало известно, что Минстрой планирует усилить контроль за сдачей жилья в аренду. В настоящее время ведомство занимается разработкой законопроекта, который поможет создать условия для формирования рынка частного наемного жилья. В сентябре 2021 года документ планируют внести в Правительство, а позднее в декабре представить на рассмотрение Госдумы.

Новый законопроект будет направлен на повышение прозрачности рынка аренды, а также на защиту прав арендодателей и арендаторов. Для этого планируется запустить специальную информационную систему учета договоров найма жилья. Данные из системы в дальнейшем будут передаваться в налоговые органы. Предполагается, что добросовестные арендодатели сами будут передавать данные о себе.

По мнению экспертов, вывод рынка аренды из тени может стать причиной повышения арендной платы — как минимум на 13%, то есть на сумму подоходного налога (НДФЛ), которую должны уплачивать собственники недвижимости. Не исключено, что в разрабатываемый Минстроем законопроект могут также внести административное наказание за уклонение от налогов и подачи сведений о сдаваемом в аренду имуществе.

Все чаще и чаще Министерство финансов поднимает вопрос, который касается уплаты россиянами подоходного налога с аренды недвижимости. Налоговые органы получают новые рекомендации, постановления, разъяснения и инструкции.

Министерство финансов преследует цель – вывести всю аренду недвижимости из «серой зоны», и включить всех владельцев квартир в ряды налогоплательщиков. Для этого Минфин рекомендует Налоговой инспекции использовать все средства, которые предусмотрены законодательством, и в первую очередь – наказывать рублем – штрафные санкции.

- 1 Сдача квартиры в аренду

- 2 Штрафные санкции за непредставление декларации в установленные сроки

- 3 Штраф за предпринимательскую деятельность без постановки на учет в Налоговом органе

- 4 Официальная сдача недвижимости

Сдача квартиры в аренду

В последнем письме от Министерства финансов снова затронут вопрос о штрафных санкциях для граждан, которые не уплачивают налог. И, если объективно, это письмо мало что разъяснило, при этом вопросов появилось намного больше.

Как обычно, Минфин еще раз напомнил, что арендная плата за квартиру – это получение дохода в пользу собственника, соответственно, по закону он должен уплачивать подоходный налог в размере 13%.

При этом уменьшить налоговые обязательства за счет вычета ремонта жилого помещения, оплаты КУ и др. расходов, нельзя. Несмотря на то, что эти моменты постоянно сопровождают сдачу квартиры в аренду.

Налоговая инспекция по этому поводу высказывалась неоднократно – НК РФ не предусматривает вычета за ремонт, КУ и пр., за исключением стандартного вычета (воспитание ребенка и др.).

Помимо этого, собственнику недвижимости нужно не только нести налоговые обязательства, но и подавать декларацию с подробным расчетом полученных доходов за текущие 12 месяцев. Подать документ нужно в срок до 30.04. следующего года.

Учитывая все эти моменты, Министерство финансов «нарисовало» негативные перспективы для граждан, которые уклоняются от налоговых обязательств при сдаче квартиры в аренду, и поведало о штрафных санкциях.

Штрафные санкции за непредставление декларации в установленные сроки

За каждый месяц, который следует за последним днем для сдачи декларации и до ее представления в соответствующие органы, собственнику квартиры, сдаваемой в аренду, придется платить по 5% от неуплаченной суммы налога.

Минимальный размер штрафа составляет 1000 рублей, а максимальный – 30% от всей суммы задолженности перед Налоговой службой, которая подлежит уплате согласно декларации.

Штраф за предпринимательскую деятельность без постановки на учет в Налоговом органе

Вот тут самый большой подводный камень от Министерства финансов. Оно напомнило о штрафах за занятие предпринимательской деятельностью без регистрации индивидуального предпринимателя – 10% от всех доходов, которые были получены за все время сдачи недвижимости в аренду.

Минимальный размер такого штрафа составляет 40 000 рублей. И его придется уплатить, даже если весь вырученный доход гражданина составляет намного меньше.

Как же понимать упоминание Министерства финансов о штрафных санкциях за коммерческую деятельность без регистрации в ФНС? Можно с большей вероятностью предположить, что снова поднимается вопрос о том, что при сдаче квартиру в аренду необходимо регистрировать ИП.

Проблема состоит в том, что в законодательной базе отсутствуют четкие критерии, которые бы определяли, когда аренда квартиры – это предпринимательская деятельность, а когда нет. И сегодня Налоговые органы сходятся в одном, что сдача в аренду нежилых помещений – это предпринимательство.

Но вот в отношении жилых помещений, которые сдаются во временную аренду, высшие инстанции и Налоговая не придерживаются единого мнения. Верховный суд полагает, что квартира, которая была куплена для личных целей, не влечет обязанности оформления индивидуального предпринимателя.

Однако практика последнего времени показывает, что вскоре сдача квартиры в аренду станет предпринимательством. Особенно в тех случаях, когда у гражданина несколько объектов недвижимости, он постоянно сдает их в аренду.

Получается, Министерство финансов в своем письме еще раз подтвердило, что собственника могут привлечь к ответственности не только за уклонение от налоговых обязательств, неподачу декларации, но и за незаконную предпринимательскую деятельность.

Официальная сдача недвижимости

С юридической точки зрения – это наиболее выгодный вариант для собственника в отношении имущества. К преимуществам официальной аренды относят следующие моменты:

- Не нужно бояться, что арендатор уничтожит имущество, не заплатит за проживание либо КУ.

- Сделка оформляется по всем правилам, все защищены.

- Официальный договор аренды можно составить самостоятельно, включив в него все пункты, которые беспокоят собственника.

- Не будет проблем с Налоговой инспекцией вследствие сокрытия дохода.

Договор найма заключается между жильцами и собственником квартиры. Он предстает официальным документом, который подтверждает факт законности съема жилья. Документ содержит все сведения о сделке, сроках, условиях, гарантиях и обязанностях обеих сторон.

Практикуется два вида договоров. Это договор найма – он заключается в случаях, когда сдается квартира физическому лицу, его не нужно регистрировать. Договор аренды заключается с юридическими лицами, требуется обязательная регистрация, если его продолжительность от 1 года.

В договоре вы можете прописать все условия, которые для вас актуальны. Например, размер месячной платы, сроки уплаты (вплоть до числа и времени), время проверки квартиры и пр.

Собственник, сдающий свою квартиру в аренду, обязан уплачивать налог на полученный доход. Такой закон введен давно и продолжает действовать в 2019 году. Налоговая ставка составляет 13%, но она может быть другой, если владелец недвижимости выберет другую систему налогообложения. Арендателей волнует следующий вопрос: а возможна ли сдача жилья без уплаты налога? Разберемся с этим подробнее.

Особенности уплаты налога при сдаче жилья в аренду

Своевременно сдавать декларацию в налоговые органы и платить определенную сумму налога — прямая обязанность гражданина РФ, имеющего доход. Если не соблюдать этих требований, налогоплательщика ожидают штрафы в размере 20—40% от задолженности. Подавать налоговую декларацию нужно до 30 апреля того года, который следует за отчетным периодом. Оплатить налог необходимо до 15 июля.

Подробнее о вычетах НДФЛ для физических лиц — здесь.

Помните, что при появлении каких-либо неприятностей, связанных со сдачей жилья в аренду, владелец, уплачивающий налог согласно законодательству, защищен юридически.

Если оформляется договор аренды жилого помещения, необходимость в уплате налога появляется при получении первого дохода. То есть, сразу после того, как съемщик оплатил арендную плату, владелец недвижимости становится налогоплательщиком, если ранее им не был.

Имея бизнес, связанный со сдачей квартиры в аренду, собственники могут зарегистрироваться как ИП и выбрать одну из форм налогообложения:

- НДФЛ — арендатор и арендодатель заключают договор, в котором описаны все нюансы соглашения и указана стоимость оплаты за съем жилья, размер налога составляет 13% от дохода;

- УСН — согласно этой системе налогообложения, ставка составляет 6%, платежи вносятся ежеквартально;

- ПНС — налог уплачивается единовременно (6% от дохода, который возможно получить за год), налогоплательщик не подсчитывает свой доход, приобрести патент на аренду недвижимости можно на 6—12 месяцев;

- налог на профдоход — с 1 января 2019 года в 4-х регионах РФ (Москва Калужская, Московская область, Республика Татарстан) ввели особый режим, граждане с невысоким доходом, не имеющие сотрудников, регистрируются как самозанятые, они платят 4% от доходов, полученных от физлиц, и 6% — от юридических.

По мнению экспертов, если грамотно подойти к сдаче жилья в аренду, уже за пару лет можно заработать на новую квартиру и расширить бизнес. Конечно, при условии накопления заработанных средств.

Во всех описанных случаях платить налог придется. А есть ли способ избежать его?

Как сдавать жилье без уплаты налога?

Не требуется платить налоги в том случае, когда жилье сдается по договору безвозмездного пользования. Его суть заключается в том, что постояльцу не придется платить за аренду. Особенного такого рода соглашения — его безвозмездность.

Еще один вариант сдачи жилья без уплаты налогов — по договоренности с родственниками. Другими словами, они проживают в квартире, но не являются собственниками. Обычно в таких случаях стороны договариваются только об уплате коммунальных услуг.

Как и в первом, так и во втором случае оформляется письменный договор. Конечно, при желании, можно приютить родственников на условиях устной договоренности, но тогда эти отношения не будут связаны с арендой. При составлении договора важно прописать права и обязанности сторон, а также обязательно сделать пометку о том, что жилье предоставляется безвозмездно.

Несмотря на отсутствие оплаты, договор, по которому жилье передается в пользование безвозмездно, обеспечивает некие гарантии. Там прописаны права и обязанности сторон, поэтому при нарушениях можно отталкиваться от них, чтобы доказать свою правоту.

Можно ли скрыть от налоговой факт сдачи жилья?

Многие граждане сдают квартиры на условиях устной договоренности. Особенно часто такая схема работает, когда жилье арендуют знакомые, или постояльцы одни и те же, проживают достаточно долго и к ним выработалось доверие. В таком случае никто и не думает платить налог на доход. Тем не менее, это карается штрафом. Каким образом, в налоговой службе узнают о факте сдачи жилья в аренду без уплаты налогов?

Чаще всего, налоговые инспекторы узнают о незаконной сдаче квартиры от соседей. Кроме того, уведомить об этом может участковый либо управляющая организация. Также в самой налоговой могут проверить количество квартир, которые находятся в собственности одного человека. Это легко сделать через Росреестр. В дальнейшем не сложно будет установить место проживание самого владельца, а также кто проживает на территории других жилых площадей.

Помимо этого, ФНС вправе проверить счета арендодателя и выявить поступления регулярных платежей. А это уже является основанием для детальной проверки.

Штрафы за незаконную сдачу жилья

За неуплату налогов грозит административная ответственность. Также она предусмотрена за несвоевременное предоставление декларации о доходах в налоговую службу. Штраф за это составляет 5% от суммы налога по непредъявленной декларации (но не менее 1 000 рублей).

За скрытие налога установлен штраф в размере 20%, а если будет доказан факт умышленной неуплаты — 40%.

Некоторые ошибочно предполагают, что при сдаче квартиры на срок менее 1 года налог платить не нужно. Такая версия до сих пор актуальна на многих сайтах, которые вводят доверчивых пользователей в заблуждение. Однако юристы разъясняют, что любой доход с аренды жилого помещения облагается налогом, независимо от его размера и срока сдачи недвижимости.

Незнание законодательных норм не освобождает от ответственности. Изучайте информацию в достоверных источниках, иначе можно нажить себе проблемы в виде штрафных санкций.

Похожие записи

Свободная жилплощадь может стать источником дохода, если сдавать ее внаем. Законодательство обязывает собственников заключать письменные…

Аренда жилья в России будет востребована до тех пор, пока каждый житель страны не станет…

Снимать квартиру не всегда оказывается дешево. Однако и самого собственника нередко ожидают материальные расходы, связанные…

Громко отдыхающие соседи встречаются в любом населенном пункте. Но особенно их много на дачных участках.…

Читайте также: