Налог на недвижимость в эстонии

Опубликовано: 24.07.2024

Готовясь к выплате налогов за недвижимость по новой системе, многие россияне задаются вопросом, во сколько она обходится за рубежом.

Германия

В ФРГ налог тесно связан с земельным участком, на котором расположена недвижимость, — по сути, платят не столько за саму квартиру или дом, сколько за землю, на которой он находится.

Сначала налоговая инспекция определяет универсальную стоимость земельного участка в зависимости от нескольких факторов, в том числе местоположения, рассказывает советник адвокатского бюро DS Law Оксана Голубцова. Затем определяется налогооблагаемая стоимость участка — для этого универсальная стоимость умножается на коэффициент, установленный налоговой службой. Далее полученная сумма умножается на «повышающий» коэффициент города, в котором расположена недвижимость. И вот тогда получается сумма налога на конкретный объект.

Например, в Берлине (коэффициент — 8,1) налог составляет более 550 евро в год, в более мелких городах сумма гораздо меньше. В среднем, по данным Tranio.Ru, содержание квартиры требует в Германии около 1,5 тыс. евро в год, дома — до 3,5 тыс. евро.

Жильцы платят ежемесячные взносы за содержание общих помещений – до 50 евро в месяц. Напомним, в России также начала работать подобная программа для капремонта, которая предполагает ежемесячные выплаты. Одной из последних ее приняла Москва, подробней об этом «Газета.Ru» писала ранее.

«Аренда квартиры в Мюнхене вместе с коммунальными услугами и интернетом обходится мне в 1620 евро в месяц», — рассказывает местный житель Юрген. Из этой суммы на электричество приходится 50 евро, на интернет – 20 евро.

Великобритания

В Соединенном Королевстве как такового налога на недвижимость нет, однако при переоформлении прав собственности на имя нового владельца приходится платить довольно большую сумму.

Как рассказала управляющий партнер Evans Анна Левитова, до 4 декабря 2014 года налог начислялся на всю стоимость недвижимости. Теперь нужно платить только налог на часть имущества в пределах каждой налоговой группы.

«По старым правилам, купив дом за £185 тыс., вам пришлось бы заплатить 1% налога на всю сумму — в общей сложности £1,85 тыс. Согласно новым правилам, купив то же имущество, за первые £125 тыс. вы не платите ничего, а за оставшиеся £60 тыс. платите 2%. В результате вы платите £1,2 тыс., сэкономив £650», — приводит пример эксперт.

В то же время в британской налоговой системе есть особенность, связанная с налогом на землю. Его приходится платить, если участок, на котором находится дом, не принадлежит владельцу недвижимости, а находится в собственности землевладельца. «Налог может составлять от £400 до £1000 в год в среднем и зависит от стоимости земли в конкретном районе», — поясняет эксперт.

Кроме этого, в Великобритании нужно платить так называемый Council tax, который не имеет отношения к владению собственностью, — этот налог выплачивается местному органу управления.

С апреля 2015 года нерезиденты при продаже недвижимости будут платить также налог на прирост капитала, чего не было ранее.

Как пояснила Анна Левитова, резиденты облагаются этим налогом очень давно, а нерезиденты были освобождены от него: при продаже недвижимости налогом будет облагаться сумма, на которую увеличится стоимость квартиры от 6 апреля 2015 года (а не от даты приобретения квартиры в собственность) до даты ее продажи.

«У нас большой расход на воду и газ: отопление газовое, плюс вода нагревается тоже газом. В принципе, если говорить про дом, а не квартиру, получается дороже, чем в Москве», — рассказывает жительница Восточного Суссекса Наиля. Для экономии у нее в доме установлены солнечные батареи и сборник для дождевой воды, чтобы потом поливать цветы.

Прибалтика

Налоги в Прибалтике не сильно различаются — они низкие во всех трех странах. Возможно, чуть выгоднее налоговая система Эстонии, считает ведущий эксперт интернет-центра зарубежной недвижимости Tranio.Ru Юлия Кожевникова.

В Латвии к жилым домам и квартирам применяется ставка 0,2–0,6% в зависимости от кадастровой стоимости. Коммунальные услуги, например, в квартире в Риге летом обходятся в 40–60 евро в месяц, зимой – в 200–260 евро.

В Литве владельцы домов ежегодно платят земельный налог в размере 1% (или 0,01–4%) от оценочной стоимости участка. За квартиры платят только собственники элитного жилья (стоимостью более 290 тыс. евро) — 1%.

В Эстонии ежегодный налог на недвижимость составляет 0,1–2,5% от стоимости объекта.

«За коммунальные услуги плачу почти 150 евро в месяц при том, что сама квартира обходится в 200 евро. На мой взгляд, это много — при том, что большую часть чека составляет горячая вода, за электричество и отопление еще куда ни шло. Доходы у эстонцев довольно высокие, но они тоже таким раскладам не очень рады», — говорит жительница Тарту Александра.

Чехия

Ежегодный налог на недвижимость рассчитывается по сложной формуле: ставка налога умножается на коэффициент муниципалитета (1–4,5) и местный коэффициент (1–4,5). Сумма налога составляет около 25 евро в год, говорит менеджер по продажам Tranio.Ru Ирина Кузнецова.

«Фиксированных цен за коммуналку нет, для каждого дома индивидуальную цену устанавливает собственник дома или квартиры в зависимости от состояния этого дома или квартиры, метража, района и т.п. Варьируется она от 70 до 150 евро в месяц. Оценить, нормально это или нет, мне, если честно, сложно. Я вырос в этих условиях, поэтому считаю их стандартными», — говорит житель Праги Родион.

Есть определенный лимит использования газа, света и воды, рассказывает он. «Если ты не доходишь до этой цифры за год, ничего не происходит, ту самую фиксированную цену, минимальную, ты уже гасишь месячными платежами, но если эта цифра больше, чем установлено компанией — поставщиком услуг, то надо доплатить по ценам этой компании», — поясняет местный житель.

Налог на недвижимость в Соединенных Штатах выплачивается владельцем дома или земельного участка в том округе, где располагается собственность. В каждом штате применяются свои ставки налогов, но в основном они колеблются в районе 1% от оценочной стоимости имущества, рассказывает заместитель руководителя московской коллегии адвокатов «Талион» Александр Гурин. Оценка домов и имущества обычно осуществляется каждые три года чиновником округа. Оплата производится один-два раза в год в зависимости от округа.

«Налог на нашу квартиру (рыночная цена примерно $1,8 млн, 2 спальни, 2 ванные) составляет $860 в месяц», — рассказывает Анна из Нью-Йорка. Но этот дом обходится дороже остальных, добавляет она.

Оплата по содержанию дома варьируется от $600 до $2 тыс. в зависимости от того, какими дополнительными услугами в нем можно воспользоваться. Например, в некоторых домах есть бассейны, спортзалы, залы для вечеринок и собственный сад.

Фискальная политика Эстонии очень лояльна к бизнесу. Налоги в Эстонии установлены как на местном, так и на государственном уровне.

Новогодний город в Эстонии

Общие сведения

Больший процент платежей поступает в государственный бюджет. При этом часть их является подконтрольной местным властям.

Налоговая система страны проста и понятна. Большая часть ставок имеет низкий уровень. Эти особенности делают государство привлекательным для предпринимателей.

Отчисления выплачиваются как юридическими, так и физлицами. Юрлица облагаются следующими их видами:

- Акцизные платежи.

- Подоходный налог с предприятий.

- Лицензирование.

- Налог с оборота.

- Подоходный налог с дивидендов.

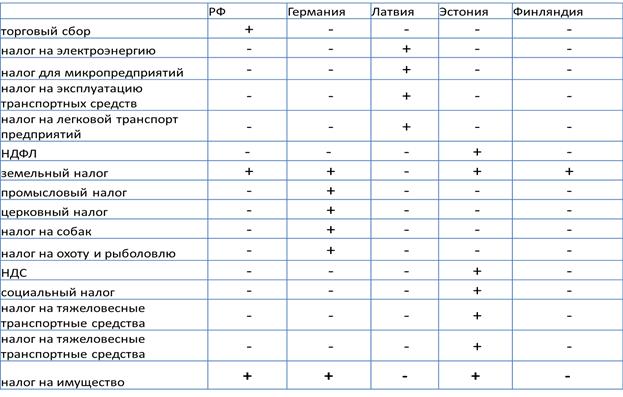

Сравнительная таблица отчислений в Эстонии и в других странах

Особенности налогообложения предприятий

Налог на прибыль в Эстонии актуален в том случае, если доход перераспределяется в пользу учредителя.

01.01.2000 вступил в силу новый закон, в соответствии с которым сбор на прибыль может взиматься как при распределении, так и на фоне ее применения в виде дивидендов.

Под перераспределением доходов следует понимать:

- матпомощь;

- подаренные средства;

- отчисления.

Налоговая ставка для физических лиц, выплачивающих дивиденды, составляет 20 %. Доход облагается налогом только единожды.

Сравнительная диаграмма налогообложения Эстонии и других стран

Юрлица, использующие собственную прибыль, имеют право на учет всех видов выплат, осуществленных в любом другом государстве на фоне получения перераспределенной прибыли.

Если юридическое лицо планирует реинвестировать прибыль в производство, то оно может быть освобождено от всех выплат.

Прирост капитала включается в основную базу. После распределения прибыли он облагается стандартной ставкой. Для дивидендов применяется налог у источника. Оплачивать его приходится по ставке пошлины на доход.

Валютный контроль в стране отсутствует.

Соглашение об избежании двойного налогообложения с Эстонией подписало 60 юрисдикций.

Выплаты с оборотов

В Эстонии имеется аналог НДС, его ставка составляет 20 %. К товарам, реализация которых облагается налогом по ставке в 5 %, следует отнести:

- Билеты в цирк.

- Билеты на иные культурные мероприятия.

- Печатную продукцию.

Налоговая ставка для лекарственных препаратов составляет 0 %.

А также налогом с оборота облагается продажа хозяйственной продукции и оказание хозяйственных услуг.

Если фирма экспортирует свою продукцию в другие государства, то она не подвергается налогообложению.

Налоги с оборотов не взимаются в таких случаях:

- Предоставления услуг на территории ЕС.

- Продажи продукции на таможенной территории.

- Применения временного импорта.

Не взимаются отчисления с оборотов и в том случае, если он составляет менее 16 000 евро/12 мес.

Уровень налоговой нагрузки от прибыли в Эстонии и других странах

Особенности налогообложения физлиц

Подоходный налог в Эстонии имеет единую ставку — 21 %. Окончательный размер отчислений зависит от уровня заработной платы человека.

К эстонским резидентам относятся лица, имеющие ВНЖ в этой стране и находящиеся там более 183 дней/12 мес.

Лица, не являющиеся эстонскими резидентами, платят налог на доход с прибыли, получаемой на территории страны.

Освобождаются от платежей в государственную казну проценты по банковским вкладам. Одновременно предполагается налогообложение для дивидендов по ценным бумагам. Это способствует стимулированию вкладчиков.

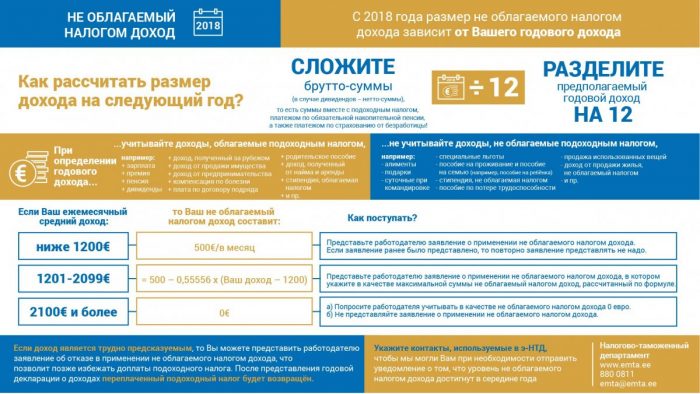

Инфографика «Не облагаемый налогом доход 2018»

В Эстонии имеется принудительный вид страхования. Это относится к лицам, имеющим постоянное место жительства, но не имеющим официального места работы или получающим «теневую зарплату». Ставка на одного человека составляет 2,9 %, на организацию — 1,4 % от месячного оклада.

Недавно правительством страны были одобрены новые поправки к закону о подоходном налоге. В соответствии с ними была повышена ставка необлагаемого налогом дохода. Сегодня ее размер составляет 155 евро.

Необлагаемый налогом доход в Эстонии

По словам государственной канцелярии, с 01.01.2021 г. была повышена ставка этого налога для пенсионеров. Теперь им предстоит выплачивать с пенсии до 220 евро/30 дней.

Другие виды платежей

Налогообложение в Эстонии включает в себя следующие виды обязательных платежей:

- На недвижимое имущество.

- Для автомобилистов.

- Отчисления на землю.

Особенности земельного налога

Вместо ежегодного налога на недвижимость владельцам частных домов предстоит уплатить земельный налог.

В зависимости от личности налогоплательщика, вида и целевого предназначения участка, предусматриваются некоторые льготы.

Ставка на участок, размер которого составляет 10 соток, — 190 евро. Платить нужно единожды за 12 месяцев. Если сумма платежа более 65 евро, разрешается разбить его на две части.

За просрочку платежа предусмотрена пеня в размере 23 % годовых.

При размере платежа менее 5 % отчисления могут не осуществляться.

От уплаты земельного налога освобождаются следующие категории лиц:

- Собственники участка, предназначающегося для постройки дома.

- Застройщики.

- Владельцы земельного участка до 1500 кв. м, имеющие на нем жилище.

Освобождение от этих отчислений осуществляется на основании условий, определенных соответствующим законом.

Информация для владельцев квартир и домов

Налог на недвижимость в Эстонии не взимается в том случае, если человек собирается покупать квартиру, дом или участок.

Будущий собственник жилища должен будет оплатить только услуги нотариуса в размере 150 евро и госпошлину за внесение квартиры или дома в реестр. Ставка зависит от цены недвижимого имущества, минимально это шесть евро.

Сравнительная таблица стоимости земли в Эстонии и других странах Европы

Если физическими лицами приобретается загородная недвижимость с целью инвестирования, им нужно будет обязательно получить разрешение от местных властей. Цена такой справки составляет 150 евро.

Ставка налога на землю для квартиры составляет 30 евро/12 мес. В северо-восточной части страны под это правило подпадает большая часть 1–3-комнатных квартир.

В Эстонии имеются специфические процедуры и госпошлины, не предусмотренные в других государствах.

Лицам, строящим дом и возводящим забор, приходится платить за него пошлину, ее размер составляет 35 евро.

Информация для владельцев автомобилей

05.12.2016 эстонским минфином было принято решение относительно новой пошлины для владельцев автомобилей.

Сегодня отчисления взимаются только при первичной регистрации ТС на территории страны. А также налог нужно платить при смене владельца авто.

Налоговая ставка привязана к выбросам углекислого газа. Если такой показатель отсутствует, то во внимание принимается мощность двигателя. Она выражается в киловаттах.

Размеры ставок для автомобилей, облагаемых налогом, представлены в таблице.

| Показатель выброса углекислого газа (г/км) | Мощность двигателя (кВт) | Размер пошлины (евро) |

| 92–100 | 77–84 | 59 |

| 162–161 | 125–132 | 303 |

| 292–301 | 244–251 | 579 |

При выбросах от 301 г/км за каждый следующий грамм углекислого газа добавляется два евро.

Эстонские налоговики утверждают, что от отчисления в государственную казну освобождаются грузовики, масса которых больше 3500 кг, а также тракторы и автобусы.

В соответствии с конвенцией о предотвращении двойного налогообложения, при вывозе транспортного средства в другую страну Евросоюза налогоплательщик может претендовать на возврат пошлины.

Это возможно в том случае, если отчисления за выбросы углекислого газа в Эстонии больше, чем в ином государстве ЕС.

А также владелец авто может ходатайствовать о возврате пошлины при утилизации транспортного средства.

Предлагаю посмотреть видео “Налогообложение в Эстонии”:

Возврат налогов из Эстонии

Граждане Евросоюза, живущие в Эстонии на зарплату, получаемую от официального работодателя, имеют право на возврат налогов, выплаченных в пользу этой страны. Для этого наемному работнику необходимо иметь на руках сертификат для платежей. Если человек работал на нескольких нанимателей, то ему нужно будет получить сертификат от каждого из них.

Возврат зависит от суммы дохода в налоговом году. Сертификат можно получить только в конце налогового года. В этом документе, помимо з/п работника, указываются вычеты в пользу эстонской казны.

Вернуть пошлину можно через четыре–шесть месяцев после рассмотрения заявления сотрудниками налогового органа.

Важные нюансы

Для юридических лиц налоговый год длится 30 дней. Отчеты об уплате налогов в Эстонии в 2021 году нужно подавать каждый месяц.

Документация передается до 10 числа того месяца, который следует за отчетным периодом. Если налогоплательщик не состоит на учете в специальном реестре, то декларацию ему следует подавать по завершении процедуры перераспределения прибыли.

Предлагаю посмотреть видео “Новые налоги в Эстонии”

За каждый просроченный день начисляется штраф, его размер — 0,06 % от суммы, которая была указана в формуляре.

Станьте владельцем

недвижимого имущества

в экономически стабильной

стране Евросоюза

Покупка недвижимости в Эстонии — простая и относительно быстрая процедура. Правительство государства позволяет иностранным физическим и юридическим лицам приобретать объекты на территории страны на тех же условиях, которые действуют для граждан. Спрос на эстонскую недвижимость обусловлен ее низкой стоимостью и лояльными налогами на покупку имущества, а также стабильным ростом экономики государства.

Плюсы покупки недвижимости в Эстонии

Эстонское правительство предлагает иностранным заявителям выгодные условия приобретения имущества, предоставляя возможность взять ипотеку под низкий процент.

Доходность от аренды

Купленные объекты разрешается сдавать в краткосрочную или долгосрочную аренду, что обеспечивает владельцу стабильный пассивный доход от 300 EUR в месяц.

Налог на недвижимость взимается территориальными властями исключительно с оценочной стоимости земли и составляет от 0,1 до 2,5%, что значительно ниже, чем в Латвии — 5%.

Легализация в Эстонии

Недвижимый объект можно зарегистрировать в качестве юридического адреса при создании бизнеса для оформления ВНЖ Эстонии — процедура займет до полугода времени.

Как купить недвижимость в Эстонии: условия, процедура покупки и требуемые документы

Согласно эстонскому законодательству, иностранные граждане могут приобретать жилую и коммерческую недвижимость, промышленные помещения. При этом существуют ограничения на покупку земли на островах Сааремаа, Хийумаа, Вормси, Муху и территорий, граничащих с Российской Федерацией. Для приобретения сельскохозяйственных и лесных угодий площадью более 10 га необходимо получить разрешение губернатора округа.

Подбор объекта для

приобретения

Процесс покупки недвижимости начинается с поиска подходящего объекта. При выборе покупателю необходимо удостовериться, что продавец является владельцем имущества и выставленная на продажу квартира не сдается в аренду. Дополнительно проверяются наличие в здании активного квартирного кооператива «korteriühistu» и отсутствие у продавца задолженностей по оплате коммунальных услуг и ипотечных платежей. Рекомендуется воспользоваться помощью юриста, специализирующегося на процедурах купли-продажи эстонской недвижимости.

Уточнение

деталей сделки

После выбора объекта недвижимости стороны согласовывают, кто оплачивает нотариальный сбор, когда и в каких размерах необходимо выплатить полную сумму сделки, а также договориться о крайнем сроке передачи имущества новому владельцу, учитывая дату, на которую предыдущие жильцы будут выписаны. При необходимости условия сделки вносятся в предварительный договор, который обеспечивает покупателю приоритет в случае заинтересованности той же недвижимостью другими лицами. В процессе подписания такого соглашения вносится депозит в размере 10–20% от общей стоимости объекта.

Подписание договора

купли-продажи

После заполнения и отправки миграционным специалистом Ваших персональных данных — фамилии, имени, электронной почты, номера телефона, адреса проживания — Вы получите документ с указанной датой визита в Министерство юстиции Румынии.

Для приобретения права собственности на имущество новому владельцу необходимо оплатить гербовый сбор и подать нотариально заверенное заявление о купле-продаже в эстонский земельный кадастр. Процесс рассмотрения запроса занимает до 65 календарных дней. При наличии ВНЖ Эстонии или гражданства другой страны Европейского союза на данном этапе также следует зарегистрировать место жительства в территориальном офисе государственной службы в течение 30 дней.

Список необходимых документов для покупки недвижимости в Эстонии:

Нотариально заверенный договор купли-продажи имущества;

Действующая виза для въезда на территорию Эстонии;

Свидетельство о браке — при покупке недвижимости супружеской парой;

Предварительное соглашение о заключении сделки — при наличии.

Полный перечень требуемых документов для приобретения недвижимого имущества в Эстонии формируется заключающим соглашение купли-продажи нотариусом в зависимости от различных обстоятельств сделки.

Получите право на

постоянное проживание в

Эстонии при поддержке

юристов International

Business

Сравнение цен на недвижимость в Эстонии по городам

Для выгодного приобретения недвижимости рекомендуется изначально ознакомиться с тенденциями рынка и выяснить особенности ландшафта и инфраструктуры разных городов, поскольку стоимость имущества зависит непосредственно от месторасположения. Иностранные инвесторы предпочитают вкладывать финансовые средства в недвижимость столицы государства, Таллина, так как видят там самую высокую рентную доходность. Также актуальны объекты за пределами столицы, особенно новостройки на берегу моря. Стоит отметить, что цены в данных регионах значительно выше, чем в других. Недорого купить недвижимость в Эстонии можно в маленьких городах: Маарду, Пярну, Нарве, Вильянди.

Предлагаем ознакомиться с подборкой для сравнения стоимости объектов в эстонских городах.

Какие налоги на недвижимость в Эстонии?

Эстонская налоговая система состоит из государственных и местных налогов, являющихся финансовым обязательством, которое закон налагает на налогоплательщика в определенном порядке, размере и сроке. При покупке недвижимого предусмотрена уплата 2 налогов.

Гербовый сбор взимается в размере до 0,04% от полной стоимости объекта после заключения договора купли-продажи и перевода оплаты за недвижимость продавцу. Порядок уплаты регулируется законом и фиксированными пошлинами.

Размер земельного налога на недвижимость в Эстонии зависит от стоимости участка земли, на котором построен объект. Сумма устанавливается местным правительством и составляет от 0,1 до 2,5%. Налог взимается ежегодно, при этом разрешается взять рассрочку на 3 платежа.

Можно ли получить ВНЖ при покупке недвижимости в Эстонии?

По состоянию на 2020 год в миграционном законодательстве отсутствует возможность оформления вида на жительство в Эстонии за покупку недвижимости. Правительство государства предлагает иностранным гражданам несколько других вариантов получения статуса резидента: воссоединение с семьей, официальное трудоустройство, получение образования или открытие собственного бизнеса на эстонской территории.

Несмотря на отсутствие урегулирования выдачи разрешения на проживание, покупка недвижимости в Эстонии — достаточно популярный способ осуществления инвестиций среди граждан Российской Федерации, Украины, Республики Беларусь и других стран СНГ. Наличие собственности на территории государства является преимуществом при получении ВНЖ или гражданства Эстонии на других основаниях.

Стоит ли покупать недвижимость в Эстонии россиянам?

Гражданам России, планирующим приобрести недвижимое имущество за границей, необходимо в первую очередь определить основную цель покупки. В случае, если в приоритете покупателя — получение разрешения на проживание в Эстонии, рекомендуется обратить внимание на другие эстонские миграционные программы или рассмотреть процедуры европейских государств, предусматривающие прямую выдачу гражданства ЕС.

Плюсы покупки недвижимости в Эстонии для россиян:

Российская Федерация и Эстония территориально граничат, что значительно экономит время на поездки

Сдача объектов недвижимости в аренду обеспечивает владельцу дополнительный заработок в евро

Приобретение жилья в Эстонии гарантирует надежность сбережения капитала, без рисков, присущих России

Помощь в покупке недвижимости от International Business

Команда International Business на протяжении 10 лет успешно ведет деятельность на миграционном рынке. Специалисты компании предоставляют квалифицированные услуги по оформлению паспортов стран Европейского союза и легализации на их территориях. Ведущий эксперт подробно ознакомит Вас с действующими процедурами получения разрешения на проживание и гражданства Эстонии. При покупке недвижимости в государстве Вам помогут открыть визу и обеспечат юридическую консультационную поддержку по вопросам выбора объекта, сбора необходимых документов и заключения сделки купли-продажи.

Воспользуйтесь помощью

экспертов International

Business для иммиграции в

Эстонию на выгодных

условиях

Э стония — привлекательная европейская страна, которая предлагает выгодные условия для бизнеса и проживания. Однако перед тем, как учредить компанию или подавать заявление на ВНЖ, стоит учесть имеющиеся налоги в Эстонии.

Регулирование вопросов налогообложения в Эстонии осуществляется Налогово-Таможенным Департаментом — EMTA.

Налоговая система в Эстонии состоит из государственных и местных налогов, устанавливаемых сельским муниципалитетом или городским советом на его административной территории в соответствии с законом.

Какие же действуют налоги в Эстонии для физических и юридических лиц?

Быстрый переход:

БЫСТРЫЙ ПЕРЕХОД:

КРАТКАЯ СВОДКА

Принцип налогообложения прибыли

Глобальный для резидентов

Подоходный налог

Налог на прибыль

0% — на реинвестированную прибыль,

20% — на распределенную прибыль

Социальный налог

Налог на прирост капитала

Отсутствует как отдельный налог

Подоходный налог в Эстонии (налог на доходы физических лиц)

Подоходный налог в Эстонии платят как резиденты, так и нерезиденты. Резиденты уплачивают подоходный налог с общемирового дохода, а нерезиденты — только с дохода, полученного от источников на территории Эстонии.

Ставка подходного налога в Эстонии по общему правилу — 20%. Однако существуют случаи, когда доходы физического лица облагаются по иным ставкам.

Так, существует ставка 14%, которая действует в отношении кредитных учреждений-резидентов и эстонских филиалов кредитных учреждений-нерезидентов.

Налог на прибыль в Эстонии

Особенностью налогообложения прибыли в Эстонии является то, что налог необходимо уплачивать лишь с распределенной прибыли. Нераспределенная прибыль не облагается налогом.

Если компания распределяет прибыль, налог будет уплачивается по ставке 20/80 (20%). На сайте Налогово-Таможенного Департамента Эстонии также указано, что ставка налога на прибыль организаций, применяемая к регулярно распределяемой в виде дивидендов прибыли, составляет 14/86, а с выплачиваемых физическому лицу дивидендов удерживается подоходный налог по ставке 7%.

Налог на добавленную стоимость в Эстонии

Налог на добавленную стоимость (VAT) в Эстонии подлежит уплате, если компания реализует товары и услуги на территории Эстонской Республики.

Если же компания или индивидуальный предприниматель реализуют свои товары и услуги вне Эстонии, то они не будут облагаться НДС.

Обратите внимание:

Если годовой оборот компании или индивидуального предпринимателя превышает 40.000 евро, это является основанием для обязательной регистрации на учете VAT (НДС).

Товары и услуги в Эстонии облагаются НДС по ставкам 20%, 9% и 0%.

- 20% — стандартная ставка НДС, которая распространяется на большинство товаров и услуг;

- 9% — распространяется на печатную продукцию, лекарственные препараты и др.;

- 0% — на поставку товаров внутри ЕС, товары, поставляемые на борт самолетов и кораблей, экспорт из Эстонии и др.

Социальный налог в Эстонии

Социальный налог в Эстонии уплачивается работодателем. Стандартная ставка — 33%. Это значит, что работодатель должен уплатить 33% от заработной платы каждого работника на социальное и медицинское страхование. Соответственно, социальный налог выплачивается работодателями ежемесячно.

Налог на прирост капитала в Эстонии

Налога на прирост капитала в Эстонии не существует как самостоятельного налога. Прирост капитала рассматривается как часть прибыли, а потому в случае распределения прибыли подлежит уплате корпоративный налог на прибыль по ставке 20%.

Иные налоги в Эстонии

Помимо перечисленных выше, также существуют иные налоги в Эстонии.

Так, существует земельный налог. Ставка земельного налога зависит от площади земли (земельного участка) и рассчитывается индивидуально. Ставка земельного налога составляет 0.1–2.5% от налогооблагаемой стоимости земли.

Также, в Эстонии есть акцизные сборы. Акцизные сборы действуют в отношении электроэнергии, алкоголя, табачных изделий и др.

Еще существует платеж по страхованию от безработицы. Ставка платежа по страхованию от безработицы для работника составляет 1.6%, а для работодателя — 0.8%.

Интересно:

Списки доходов, которые облагаются и не облагаются социальным налогом, можно увидеть в ст. 2 и 3 Закона Эстонии о социальном налоге.

Привлекательность Эстонии с точки зрения налоговой нагрузки

Эстония — выгодная юрисдикция с точки зрения налогообложения, поэтому если ключевым критерием при выборе страны для бизнеса или проживания являются низкие налоговые ставки, то Эстония может стать идеальным вариантом.

Возможность не платить налог с нераспределенной прибыли — крайне удобно с точки зрения налогообложения, а потому Эстония очень популярная юрисдикция и для регистрации компаний, и для проживания.

Получить ВНЖ в Эстонии — просто. Зарегистрировать компанию — еще проще. А потому Эстония может стать отличным вариантом с низкими налоговыми ставками, который принесет много положительных эмоций как от жизни в ней, так и от предпринимательской деятельности. Одним словом, налоги в Эстонии позволяют комфортно существовать бизнесу, никак не препятствуя его развитию.

Если Вас заинтересовала Эстония, напишите специалистам GFLO Consultancy, мы сможем ответить на все Ваши вопросы и помочь с любым запросом.

Для любого владельца жилья весьма трепетным является вопрос о налогообложении при сдаче имущества в аренду или его продаже.

Покупка жилья и расходы

Если вы решили приобрести жилье в Эстонии, то нет необходимости оплачивать налог при покупке. Но будущего собственника ожидают обязательные платежи:

- расходы на нотариуса, сумма от 100 евро;

- также необходимо внести оплату за перенос данных в регистр (сумма зависит от стоимости имущества).

Также необходимо будет внести 150 евро за оформление разрешения, которое выдают местные властные органы при покупке жилья. Ежегодного налогового сбора для владельцев квартир не предусмотрено, но отчисления на земельные участки обязаны делать владельцы домов, компании, фирмы, а также хозяева, имеющие в собственности несколько объектов недвижимости. Сумма налогового сбора может варьироваться от 0, 25 % до 2,5% (рассчитывается в зависимости от стоимости земли по кадастру), а на сельскохозяйственные участки сумма варьируется в диапазоне от 0,1 до 2 %. Все эти показатели видоизменяются и это зависит от города. Так, например, в Пярну и Таллине этот показатель равен 1, 5%, а 1% он составляет в Тарту.

Земельный налог для владельцев недвижимости (квартир) составляет порядка 30 евро ежегодно, а для собственников земли сумма меняется в зависимости от метража участка. Так за участок в 10 соток, необходимо внести 190 евро налогового сбора. Выплату надо проводить однократно, но если сумма выше 64 евро, то выплачивать ее можно частями. Если не оплатить в срок, то начисляется пеня, ее размер может дойти до 22%. В случае, если налог составляет меньше 5 евро, его автоматически не начисляют к оплате.

Система налогообложения в Эстонии имеет свои особенности, так существуют особые сборы государства, которых нет в других странах. Например, чтобы построить забор, необходимо взять у властей специальное разрешение, стоимость которого составляет 35 евро.

В отношении налога на недвижимость в Эстонии действует ряд правил, которые необходимо знать:

- платить налог необходимо, если было продано несколько объектов недвижимости в течение двух лет;

- при обмене жилья, которое стоило меньше, на жилье, которое стоит дороже, налог оплачивается с разницы между стоимостью первой и второй квартиры;

- в ситуации, когда жилье приобреталось за 6 тысяч евро и потом продалось за 10 тысяч, необходимо платить налог с разницы, т.е. с 4 тысяч евро.

Важным является урегулирование налогообложения в вопросах наследства. Если человек получил недвижимость в наследство или в подарок, то ему необходимо уплатить налог при продаже имущества. Причем процент уплаты будет рассчитываться с полной стоимости жилья, по которой оно и продается.

Существует возможность снизить расходы по налогам, но для этого необходимо продемонстрировать, что в квартире был сделан ремонт и есть подтверждающие расходы на него документы. Во многих случаях есть возможность сократить сумму налогов, если вычесть из нее расходы на нотариуса.

Налог за сдачу квартиры

Многих собственников жилья интересует вопрос, в каких случаях оплата подоходного налога является обязанностью хозяина жилья, а в каких арендатора. Для прояснения ситуации необходимо знать, являются ли арендатор и арендодатель юридическими или физическими лицами.

Сдача в аренду квартиры между частными лицами

В случае, если квартира принадлежит частному лицу и сдается частному лицу, арендодатель прописывает все налоговые суммы в декларацию для подоходного налога и оплачивает налог, соответствующий 20%, а также погашает расходы на содержание квартиры.

По законодательству, действующему с 2016 года для физических лиц действует 20% вычет с дохода, получаемого от аренды жилья на основании договора. Данная сумма рассматривается отдельно от расходов по коммунальным платежам и прочим дополнительным вычетам.

Вариант сдачи фирмой жилья частному лицу

В этом случае доход от сдачи жилья не облагается налогом. Но при таком варианте сдачи в сумму за аренду жилья не включается НДС. Налог на прибыль с фирмы взимается только в случае, если деньги забираются из фирмы. По законодательству Эстонии подлежат налогообложению распределенные прибыли. Если доход фирмы вновь идет на развитие фирмы (реинвестируется), то налогом эта прибыль не облагается.

Сдача жилья частным лицом фирме

В этом случае налог платит фирма, его сумма составляет 20% от платы за аренду жилья брутто. Если частное лицо сдает жилье не профессионально, т.е не является маклером, то компания, которая арендует у хозяина жилье должна будет 20% переводить насчет департамента по налогам. Если частное лицо сдает жилье фирме и это делает профессионально (бизнес по сдаче недвижимости), то никаких уменьшений суммы арендной платы, (идентичных размеру подоходного налога), при уплате фирмой, не предусматривается.

Если договор аренды заключен с юридическим лицом, то оно обязано уплатить подоходный налог со всей суммы за аренду жилья. При этом арендодатель получит 20% с переплаченного подоходного налога при заполнении налоговой декларации. Но стоит быть внимательными и учитывать, что схема, когда арендатор дает дополнительные деньги собственнику и тот декларирует доход, платит налог не возможна.

Очень важно, обратить внимание на оформление договора, на четкое прописанные, кто является арендатором, и кто является арендодателем. Это влияет на обязанность выплачивать подоходный налог. Если возникла непонятная ситуация, то за решением налогового вопроса стоит обратиться или к профессиональному маклеру, или напрямую в Налоговый Департамент.

Читайте также: