Налог на недвижимость рб презентация

Опубликовано: 26.04.2024

Код для использования на сайте:

Скопируйте этот код и вставьте себе на сайт

Для скачивания поделитесь материалом в соцсетях

После того как вы поделитесь материалом внизу появится ссылка для скачивания.

Подписи к слайдам:

Бюджет городов областного подчинения

Бюджеты городов районного подчинения

Бюджеты поселков городского типа

Бюджет сельских советов

Бюджет г. Минска

Структура бюджетной системы РБ

- НДС (69%)

- Акцизы

- Налог на прибыль (50%/100%)

- Налог на доходы иностранных организаций

- Подоходный налог

- Налог на недвижимость

- Земельный налог

- Экологический налог

- Налог на добычу природных ресурсов

- Сбор за проезд автомобильных транспортных средств иностранных государств (50%)

- Оффшорный сбор

- Гербовый сбор

- Консульский сбор

- Государственная пошлина

- Патентная пошлина

- Таможенные пошлины и таможенные сборы

- Налог на владение собаками

- Курортный сбор

- Сбор с заготовителей

- Обязательны страховые взносы в ФСЗН и ПФ

- Отчисление нанимателей на обязательное страхование работников

Структура налоговых доходов консолидированного бюджета за Январь-Сентябрь 2013 Структура консолидированного бюджета по уровням бюджетной системы

Структура доходов республиканского бюджета январь-сентябрь 2013

- НДС

- Налоги от ВЭД

- Акцизы

- Неналоговые доходы

- Налог на прибыль

- Другие налоговые доходы

- Парк Высоких Технологий

- На доход, от осуществления предпринимательской деятельности

Необлагаемый минимум: 2 285 000 Бруб

Налоги от ВЭД Объект: ввозимые/вывозимые товары с таможенной территории РБ

- Адвалорные ставки – таможенная стоимость товара (%)

- С=Н*П, Н - таможенная стоимость

- Специфические – количество товара в натуральном выражении (Ед.)

- С=К*П, К - количество (объем, масса) товаров и иные показатели в натуральном выражении

- Сезонные пошлины (не более 6 мес.)

- Специальные пошлины

- Антидемпинговые пошлины

- Компенсационные пошлины

- Льготные пошлины Срок представления декларантом документов, подтверждающих первоначально заявленную таможенную стоимость товара, составляет 90 календарных дней.

- Оборудование и приборы для научно-исследовательских целей

- Транспортные средства, осуществляющие международные перевозки грузов

- Ввозимые организациями, осуществляющими производство лазерно-оптической техники

- Товары, подлежащие обращению в собственность государства в соответствии с законодательством Республики Беларусь *Могут быть реализованы только на территории РБ

Товары, освобождаемые от таможенной пошлины

Распределение ввозных таможенных пошлин

Акцизы Плательщики: Организации/ индивидуальные предприниматели / физические лица

- При ввозе

- При реализации

- При производстве Налоговый период: календарный месяц Подача декларациине позднее 20-го числа следующего месяца, оплата не позднее 22-го

- Спирт

- Алкогольная продукция

- Непищевая спиртосодержащая продукция

- Пиво, пивной коктейль

- Слабоалкогольные напитки с объемной долей этилового спирта более 1,2 и менее 7 процентов

- Вина с объемной долей этилового спирта от 1,2 процента до 7 процентов

- Табачные изделия

- Автомобильные бензины

- Дизельное топливо

- Судовое топливо

- Газ, используемый в качестве автомобильного топлива

- Масло для дизельных и карбюраторных двигателей

- Сидры

- Пищевая спиртосодержащая продукция

- В среднем не более 100 человек

- Выручка не более 9000000000 Бруб

Упрощенная система налогообложения

Заменяет уплату налогов, сборов, арендной платы за земельные участки, находящиеся в государственной собственности, кроме: Заменяет уплату налогов, сборов, арендной платы за земельные участки, находящиеся в государственной собственности, кроме:

Упрощенная система налогообложения

Сбор за проезд автомобильных транспортных средств иностранных государств

Налог на прибыль

- По дивидендам

- От реализации ценных бумаг

- Прибыль от отчуждения участником боли в уставном фонде

Обязательные страховые взносы ФСЗН

НДС по оборотам от реализации товаров имущественных прав

Налог на недвижимость

Переход осуществляется в начале календарного года.

Упрощенная система налогообложения

Переход осуществляется в начале календарного года. Налоговая база: валовая выручка

- Для организаций и индивидуальных предпринимателей, НЕ уплачивающих НДС

- Для организаций и индивидуальных предпринимателей, уплачивающих НДС

- Для осуществляющих розничную торговлю НЕ уплачивающих НДС (15чел, 4 100 000 000 Бруб)

Свободные экономические зоны

- Местонахождение на территории СЭЗ

- Заключение договора об условиях деятельности в СЭЗ с администрацией СЭЗ

- Объем инвестиций не менее 1 млн. Евро

Льготы распространяются на реализацию резидентами СЭЗ:

- за пределы Республики Беларусь нерезидентам товаров (работ, услуг) собственного производства, произведенных этими резидентами на территории СЭЗ;

- на территории Республики Беларусь импортозамещающих товаров собственного производства, произведенных этими резидентами на территории СЭЗ;

- другим резидентам СЭЗ товаров (работ, услуг) собственного производства, произведенных этими резидентами на территории СЭЗ.

Льготы СЭЗ

- Пониженная на 50 % ставка налога на прибыль (но не более чем 12 %);

- Прибыль резидентов СЭЗ, полученная от реализации товаров (работ, услуг) собственного производства, освобождается от налога на прибыль в течение пяти лет от даты объявления ими прибыли;

- Освобождение от налога на недвижимость по объектам обложения этим налогом, расположенным на территории соответствующих СЭЗ, независимо от направления их использования;

- Уплата НДС по ставке 10 % с оборотов по реализации на территории Республики Беларусь товаров собственного производства, которые произведены ими на территории СЭЗ и являются импортозамещающими;

- Освобождение от уплаты земельного налога за земельные участки в границах свободных экономических зон, предоставленные резидентам свободных экономических зон, зарегистрированным в качестве таковых с 1 января 2012 года, для строительства объектов - на период проектирования и строительства этих объектов, но не более пяти лет с даты указанной регистрации.

На территории СЭЗ может создаваться свободная таможенная зона. Товары размещаются и используются без уплаты таможенных пошлин, налогов, а также без применения мер нетарифного регулирования в отношении иностранных товаров и без применения запретов и ограничений в отношении товаров таможенного союза.

При вывозе на остальную территорию таможенного союза товаров, признаваемых товарам таможенного союза, применяется освобождение от обложения ввозными таможенными пошлинами, налогом на добавленную стоимость и акцизами, взимаемыми таможенными органами.

- 1

- 2

- 3

- 4

- 5

Рецензии

Аннотация к презентации

"Налог на недвижимость": лучшая презентация на эту тему находится здесь! Вам понравилось? Оцените материал! Загружена в 2017 году.

Содержание

Налог на недвижимость

Подготовила Нехай Юлия уч-ся гр.414

Плательщики

Плательщикаминалога на недвижимость признаются физические лица, которым принадлежат здания и сооружения (включая жилые дома, садовые домики, дачи, жилые помещения (квартиры, комнаты), хозяйственные постройки), в т.ч. не завершенные строительством, расположенные на территории Республики Беларусь .

По зданиям и сооружениям, расположенным на территории Республики Беларусь и взятым физическими лицами в аренду, иное возмездное или безвозмездное использование у физических лиц, плательщиком признается физическое лицо – арендодатель.

Организации, финансируемые из бюджета (бюджетные организации), признаваемые таковыми в соответствии со статьей 16 Общей части Налогового кодекса Республики Беларусь, плательщиками налога не являются.

Объект налогообложения

Налогом облагается стоимость основных средств, являющихся собственностью или находящихся во владении плательщиков, объектов незавершенного строительства, а также стоимость принадлежащих физическим лицам жилых домов, садовых домиков, дач, жилых помещений (квартир, комнат), надворных построек, гаражей, иных зданий и строений, в том числе не завершенных строительством.

Ставки налога

1. Годовая ставка налога на недвижимость для организаций устанавливается в размере 1 процента. 2. Годовая ставка налога на недвижимость со стоимости зданий и строений, принадлежащих физическим лицам, зданий и строений, принадлежащих гаражно-строительным кооперативам, потребительским кооперативам автостоянок, садоводческим товариществам, созданным за счет личных взносов граждан, а также зданий и строений, используемых индивидуальными предпринимателями для осуществления своей деятельности, устанавливается в размере 0,1 процента.

3. Годовая ставка налога на недвижимость для организаций, имеющих в собственности, хозяйственном ведении или оперативном управлении объекты сверхнормативного незавершенного строительства (объекты, по которым превышены нормативные сроки строительства, установленные проектной документацией) и осуществляющих строительство новых объектов, устанавливается в размере 2 процентов со стоимости объектов сверхнормативного незавершенного строительства, за исключением объектов, финансируемых из бюджета, и объектов жилищного строительства.

Порядок расчёта и уплаты налога

С 2012 г. одним из существенных изменений в Налоговом кодексе РБ (далее – НК) в порядке исчисления и уплаты налога на недвижимость является то, что налоговую декларацию (расчет) по этому налогу нужно представлять в налоговый орган не позднее 20 марта текущего года. Это позволит организациям представить налоговую декларацию (расчет) по налогу на недвижимость с учетом результатов переоценки. Сроки уплаты налога также изменены, и с 2012 г. налог следует уплачивать не позднее 22-го числа третьего месяца каждого квартала, т.е. не позднее 22 марта, 22 июня, 22 сентября и 22 декабря (пп. 10, 11 ст. 189 НК). До 2012 г. налог на недвижимость следовало уплачивать не позднее 22-го числа первого месяца каждого квартала.

Льготы

Освобождаются от обложения налогом: объекты социально-культурного назначения и жилищного фонда местных Советов депутатов, организаций; основные средства организаций Общественного объединения "Белорусское товарищество инвалидов по зрению", Общественного объединения "Белорусское общество глухих" и Общественного объединения "Белорусское общество инвалидов", а также обособленных подразделений этих юридических лиц при условии, если численность инвалидов в указанных юридических лицах или их обособленных подразделениях составляет не менее 50 процентов от списочной численности в среднем за период; основные средства, используемые в предпринимательской деятельности Республиканского государственного объединения "Белпочта"; основные средства, законсервированные в порядке, установленном Советом Министров Республики Беларусь; основные средства, предназначенные для охраны окружающей среды и улучшения экологической обстановки. Перечень основных средств, предназначенных для охраны окружающей среды и улучшения экологической обстановки, утверждается Президентом Республики Беларусь; принадлежащие физическим лицам на праве собственности жилые помещения (квартиры, комнаты) в многоквартирных домах. При наличии у плательщика двух и более жилых помещений (квартир, комнат) освобождению от обложения налогом подлежит только одно жилое помещение (квартира, комната) по выбору плательщика;

здания и строения (за исключением предназначенных и (или) используемых в установленном порядке для осуществления предпринимательской деятельности), принадлежащие физическим лицам, являющимся пенсионерами по возрасту, инвалидами I и II группы, и другим нетрудоспособным гражданам при отсутствии трудоспособных лиц, совместно проживающих или числящихся совместно проживающими согласно данным похозяйственного учета или домовых книг (здания и строения, за исключением предназначенных и (или) используемых в установленном порядке для осуществления предпринимательской деятельности, принадлежащие многодетным семьям (имеющим трех и более несовершеннолетних детей); принадлежащие военнослужащим срочной службы, участникам Великой Отечественной войны и лицам, имеющим право на льготное налогообложение. основные средства учреждений образования потребительской кооперации, а также финансируемых из республиканского или местных бюджетов высших, средних специальных и средних учебных заведений, имеющих статус учреждений системы образования;

культовые здания религиозных организаций (объединений), зарегистрированных в соответствии с законодательством, а также иные основные средства религиозных организаций в порядке, установленном Президентом Республики Беларусь; участвующие в предпринимательской деятельности основные средства сельскохозяйственного назначения колхозов, совхозов, крестьянских (фермерских) хозяйств, межхозяйственных организаций, сельскохозяйственных кооперативов, подсобных сельских хозяйств предприятий и организаций, других сельскохозяйственных формирований; объекты войск стратегического назначения Российской Федерации, временно дислоцированных на территории Республики Беларусь; введенные в действие здания и сооружения юридических лиц в течение одного года с момента ввода указанных фондов в эксплуатацию; объекты благоустройства городов, поселков городского типа и других населенных пунктов, содержащиеся за счет средств бюджета Республики Беларусь; основные средства мобилизационного и государственного резервов, неснижаемого запаса, специальная техника и объекты, предназначенные для их хранения, объекты, используемые исключительно для гражданской обороны;

материальные и историко-культурные ценности Республики Беларусь, включенные в Государственный список историко-культурных ценностей Республики Беларусь, по перечню таких ценностей, утверждаемому Президентом Республики Беларусь, при условии выполнения их собственниками (владельцами) обязательств, обусловленных законодательством об охране историко-культурного наследия; автомобильные дороги общего пользования и сооружения на них (мосты, путепроводы, остановочные и посадочные площадки и павильоны, пункты обслуживания и охраны мостов, переправ, галерей, контрольно-диспетчерские пункты, площадки отдыха, устройства аварийно-вызывной связи, линейные сооружения по контролю дорожного движения);

Сумма исчисляется в виде процента, который берется из стоимости объекта. Цену недвижимого имущества определять должна государственная организация, которая занимается регистрацией недвижимости и прав на нее.

Плательщики налога

Каждый плательщик относится к определенной категории – физические или юридические лица.

Из физических лиц заплатить налог в 2020 году может как гражданин Республики Беларусь, так и иностранец и человек, не имеющий гражданства. Для внесения платежа должно быть выполнено одно условие – правовладение недвижимым объектом на территории страны. Плательщик может:

- Иметь в собственности жилой или нежилой объект.

- Получить квартиру, дом или участок в наследство, дар.

- Оформить недвижимость во временную финансовую аренду с правом выкупа полной ее стоимости (взять в лизинг).

Но существует также и налог на недвижимость 2020 года для юридических лиц. Поэтому выполнению обязательства подвергаются еще и организации, корпорации, разные предприятия, производства, компании, фирмы. К этой категории налогоплательщиков относятся также и представители среднего и малого бизнеса – индивидуальные предприниматели (ИП).

Что облагается налогом на недвижимость

Объекты, подлежащие налогообложению:

- земельные участки;

- одноэтажные отдельно стоящие дома;

- хоз. постройки;

- дачные дома;

- коттеджи;

- многоэтажные многоквартирные дома;

- новые квартиры (или находящиеся на вторичном рынке жилья);

- апартаменты;

- помещения, комнаты;

- гаражи;

- место для парковки во дворе многоэтажного дома;

- нежилые помещения, здания и строения на фундаменте;

- незавершенные строительные объекты, не сданные в эксплуатацию;

- другие здания (ст.185 Налогового Кодекса Беларуси).

Обратите внимание! Если приобретаются в лизинг помещение, квартира или отдельно стоящий дом с обязательным последующим выкупом, за них также придется оплачивать налог.

Перечень объектов, на которые законодатели не предусматривают ставку налога на недвижимость:

- аварийное жилье или нежилое помещение, здание;

- объекты, классифицируемые как бесхозные;

- построенные сооружения, дома, их части (пристройки) без получения специального разрешения.

Эти виды объектов должны получить статус недвижимости, исключенной местной властью из перечня налогооблагаемых. Что касается самовозведенных конструкций, то если администрация города решит о продолжении строительства и последующей регистрации здания, тогда налог оплачивается в общем порядке.

Кто освобождается от налога

По общим правилам, указанным в ст.186 НК РБ, налог в 2020 г. не платят следующие лица:

- военные, служащие по срочному контракту или пребывающие на альтернативной службе;

- ветераны, участники ВОВ;

- инвалиды I-й или II-й группы;

- возрастные пенсионеры;

- супруги многодетной семьи, в которой 3-е и больше детей.

Обратите внимание! Арендодателю не нужно платить налог на недвижимость при УСН по суммам возмещения коммунальных платежей, которые ранее осуществлял арендатор.

Также налогообложение не распространяется на следующие виды недвижимого имущества:

- одно помещение во всем многоквартирном доме, которым владеет физ. лицо;

- объекты государственного жилфонда, находящиеся в использовании негосударственными организациями;

- сверхнормативное сооружение, возведение которого еще не окончено (п.1 ст.227 НК РФ);

- все строения и территории, принадлежащие учреждениям здравоохранения, реабилитации, образования, спортивно-физкультурной или курортно-санаторной сферы;

- автомобильные трассы, мосты и дороги;

- другое, отмеченное в ст.186 НК РБ.

В список объектов, по которым не начисляется ставка налога на недвижимость, входят также и здания, территории стратегического значения или эксплуатации, а также – сельскохозяйственные либо связанные с автодорожной инфраструктурой.

Ставка, способ расчета

Для исчисления суммы налога, причитающейся к оплате в бюджет страны, берется период с 1 января. Налоговым периодом установлен 1 календарный год. Но в отношении некоторых объектов расчет ведется по другой схеме. Так, для капстроений, элементов их конструкций, а также для парковочных мест во дворе жилого дома ставка налога на недвижимость будет браться не с 1 января и на весь год, а с 1 числа каждого месяца. Это следующий месяц, предшественником которого был месяц, когда:

- появилось право владения;

- собственник вступил в права наследования;

- строение было куплено или получено от государства.

Налогоплательщик

Размер ставки, %

Физические лица и индивидуальные предприниматели

Обратим внимание, что налог платится при условии, что на территории Республики Беларусь данные категории лиц:

- имеют в собственности недвижимость

- приняли по наследству недвижимость

- взяли в лизинг недвижимость (одноквартирные жилые дома и квартиры), которая предусматривает ее выкуп

Что облагается налогом?

Капитальные строения (здания, сооружения):

- садовые домики

- дачи

- жилые дома

- квартира, комната

- хозяйственные постройки

- гаражи

- машино-места

- строения, не завершенные строительством!

- одноквартирные жилые дома или квартиры, взятые в лизинг, который предусматривают их дальнейший выкуп

- иные ( ст. 185 Налогового Кодекса РБ )

Исключения:

- капитальные строения, а также их части, которые находятся в аварийном состоянии

- бесхозяйственные капитальные строения и их части

- самовольно возведенные капитальные строения, а также их части

Данные строения должны быть признаны таковыми (аварийное состояние, бесхозяйственные, самовольно возведенные) специально уполномоченным органом, или местным исполнительным и распорядительным органом в соответствии с законодательством.

Однако, если вы самовольно возвели постройку, а местный орган принял решение о продолжении вами строительства и о регистрации вашего строения в дальнейшем, то вам нужно будет платить налог.

Кто и что освобождается от налогообложения:

- одно жилое помещение в многоквартирном доме, которое принадлежит физическому лицу на праве собственности

- пенсионеры по возрасту

- инвалиды I и II групп

- многодетные семьи (3 и более ребенка)

- военнослужащие срочной и альтернативной службы

- участники ВОВ, а также лица, имеющие льготы в соответствии с Законом РБ «О ветеранах»

- здания государственного жилищного фонда организаций негосударственной формы собственности

- здания, используемые в сферах образования и здравоохранения

- сооружения, включенные в реестр физкультурно-спортивных сооружений

- здания организаций культуры, санаторно-курортных и оздоровительных организаций

- автомобильные дороги общего пользования

- и др. ( статья 186 Налогового Кодекса РБ )

Срок уплаты налога

Срок уплаты налога происходит не позднее 15 ноября текущего года на основании извещения налогового органа, которое вручается до 1 августа текущего налогового периода.

Извещение вручается вам лично под роспись-после этого вы считаетесь должным образом извещенным о необходимости уплаты налога.

Налоговый период, т.е. период, по истечении которого необходимо уплатить налог признается 1 календарный год.

Исчисление годовой суммы налога производится ежегодно налоговым органом с 1 января каждого налогового периода.

Однако, налог на капитальные строения, их части и машино-места исчисляется с 1 числа месяца, следующего за месяцем в котором:

- возникло право собственности

- открыто наследство

- приобретено (получено) строение

Ставка и расчет налога на недвижимость

Ставка налога:

0,1%— для физических лиц и ИП

0,2%— для физических лиц, а также ИП, у которых на праве собственности находится 2 и более жилых помещения в многоквартирных жилых домах

Расчет налога

Сумма налога равна произведению налоговой базы, ставки налога и коэффициента к ставке налога (при ее наличии).

Данное выражение можно отобразить в виде формулы: Н=НБ*С*К, где:

- Н- сумма налогов, которые вы должны уплатить

- НБ-налоговая база

- С- ставка налога

- К-коэффициент к ставке налога

Налоговая база определяется посредством оценки капитальных строений, их частей и машино-мест. Оценку вправе проводить территориальные организации по государственной регистрации недвижимого имущества, прав на него и сделок с ним.

При невозможности оценить недвижимость в текущем году, государственный орган:

- индексирует стоимость сооружения с использованием коэффициентов переоценки

- если не удается применить вышеуказанный способ- оценка происходит исходя из базовой расчетной стоимости 1-ого квадратного метра

Коэффициент к ставке налога может уменьшаться или увеличиваться по решению местных Советов Депутатов, решениями областных (Минского городского) Советов Депутатов

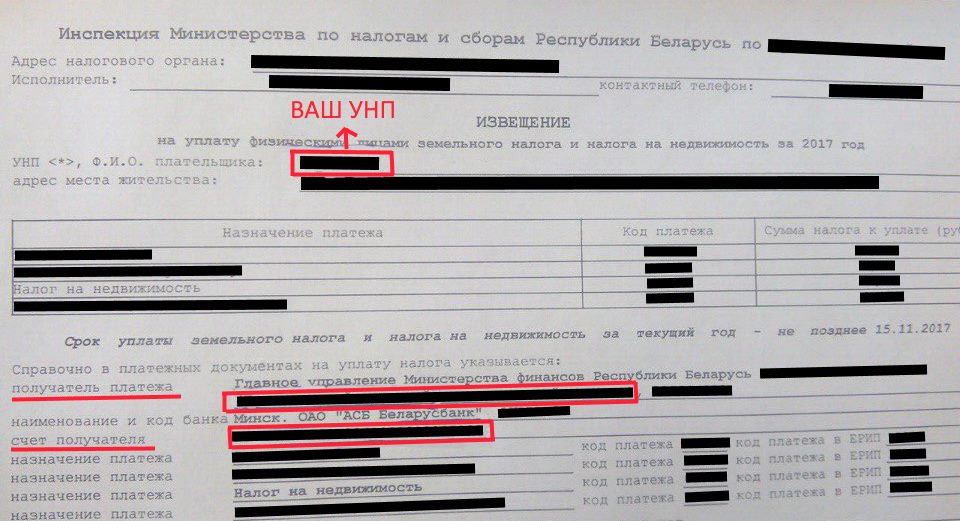

Как платить налог в системе ЕРИП?

Здесь все максимально просто: идете в киберкассу, берете с собой извещение и вводите:

- выбираете налоговый орган куда в которой вам необходимо произвести оплату (так как это написано в вашем извещении)

- вводите УНП

- далее нажимаете «налог на недвижимость»

- получатель платежа

- счет получателя

- оплачиваете налог, забираете чек и идете спокойно домой

После ввода необходимых данных, система уже выдаст вам сумму, необходимую к уплате, что конечно же упрощает взаимодействие между оплатой налога

Описание презентации по отдельным слайдам:

Налог на имущество физических лиц

Кто признается плательщиком налога на имущество физических лиц?

Плательщиками налога на имущество физических лиц признаются граждане, имеющие в собственности жилые дома, квартиры, дачи, гаражи и иные строения, помещения и сооружения. При этом, если имущество находится в общей долевой собственности нескольких физических лиц, налогоплательщиком в отношении этого имущества признается каждое из этих физических лиц соразмерно его доле в этом имуществе.

Объект налогообложения

Объектами налогообложения признаются следующие виды имущества:

-жилые дома

-квартиры

-дачи

-гаражи

-иные строения, помещения и сооружения.

Ставки налога

Поскольку налог на имущество физических лиц является местным налогом, ставки налога на строения, помещения, сооружения устанавливаются нормативными правовыми актами представительных органов местного самоуправления. Ставки налога устанавливаются в зависимости от суммарной инвентризационной стоимости имущества.

Ставки налога

Представительные органы местного самоуправления могут определять дифференциацию ставок в установленных пределах в зависимости от :

1) суммарной инвентаризационной стоимости;

2) типа использования;

3) иных критериев.

Ставки могут устанавливаться в зависимости от того, жилое то помещение или нежилое, используется для хозяйственных или коммерческих нужд, кирпичное, блочное или построено из дерева и т.п.Налоги зачисляются в местный бюджет по месту нахождению объекта налогооблажения.

Налоговая база

1. Налоговая база по налогу определяется как инвентаризационная стоимость объектов недвижимого имущества, признаваемых объектом налогообложения в соответствии со статьей 388 настоящего Кодекса.

2. Методика определения инвентаризационной стоимости объектов недвижимого имущества утверждается в порядке, определяемом Правительством Российской Федерации.

Льготы по налогам

От уплаты налога на имущество физических лиц освобождаются следующие категории граждан:

1) Герои Советского Союза и Герои РФ, а также лица, награжденные орденом Славы 3-х степеней

2) Инвалиды 1 и 2 групп, инвалиды с детства

3) участники гражданской и Великой Отечественной войн, других боевых операций.

4) лица вольнонаемного состава Советской Армии, Военно-морского флота, органов внутренних дел и государственной безопасности, занимавшие штатные должности в воинских частях, штабах и учреждениях, входивших в состав действующей армии в период Великой Отечественной войны.

5) граждане, подвергшиеся воздействию радиации вследствие катастрофы на Чернобыльской АЭС

7) члены семей военнослужащих, потерявших кормильца.

Являются ли несовершеннолетние дети налогоплательщиками налога на имущество физических лиц?

Да, являются. Налог на имущество за своего несовершеннолетнего ребенка должны уплачивать его родители, усыновители или опекуны, так как в соответствии с пунктом 2 статьи 27 Налогового кодекса Российской Федерации имущественную ответственность по сделкам малолетнего несут его законные представители.

Порядок исчисления налогов на имущество физических лиц

Налог исчисляется налоговым органом по месту нахождения объектов налогообложения. В случае, когда физическое лицо не проживает по месту нахождения имущества, признаваемого объектом налогообложения, налоговое уведомление на уплату исчисленного налога направляется налогоплательщику по почте заказным письмом по адресу его места жительства.

Налог исчисляется на основании данных об их инвентаризационной стоимости по состоянию на 1 января каждого года.

Порядок уплаты налогов на имущество физических лиц

Налоги на имущество физических лиц зачисляются в местный бюджет по месту нахождения (регистрации) объекта налогообложения.

За строения, помещения и сооружения, находящиеся в общей долевой собственности нескольких физических лиц, налог на имущество уплачивается каждым собственником в зависимости от причитающейся ему доли. В аналогичном порядке налог уплачивается, если строения, помещения и сооружения находятся в общей долевой собственности физических лиц и предприятий (организаций).

Как исчисляется налог при наследовании недвижимого имущества?

За строения, помещения и сооружения, перешедшие по наследству, налог взимается с наследников с момента открытия наследства, то есть с момента смерти наследодателя. Если наследодателем налог уплачен не был, платеж предъявляется наследникам за весь год.

Налоговый период

Налоговым периодом признается календарный год.

- Все материалы

- Статьи

- Научные работы

- Видеоуроки

- Презентации

- Конспекты

- Тесты

- Рабочие программы

- Другие методич. материалы

- Кустова Наталья СергеевнаНаписать 99 24.07.2020

- Другое

- Презентации

- Свидетельство каждому участнику

- Скидка на курсы для всех участников

-

08.12.2020 0

-

06.12.2020 0

-

23.11.2020 0

-

19.10.2020 0

-

13.08.2020 0

-

17.07.2020 0

-

04.06.2020 0

-

20.04.2020 0

Не нашли то что искали?

Вам будут интересны эти курсы:

Оставьте свой комментарий

Подарочные сертификаты

Ответственность за разрешение любых спорных моментов, касающихся самих материалов и их содержания, берут на себя пользователи, разместившие материал на сайте. Однако администрация сайта готова оказать всяческую поддержку в решении любых вопросов, связанных с работой и содержанием сайта. Если Вы заметили, что на данном сайте незаконно используются материалы, сообщите об этом администрации сайта через форму обратной связи.

Все материалы, размещенные на сайте, созданы авторами сайта либо размещены пользователями сайта и представлены на сайте исключительно для ознакомления. Авторские права на материалы принадлежат их законным авторам. Частичное или полное копирование материалов сайта без письменного разрешения администрации сайта запрещено! Мнение администрации может не совпадать с точкой зрения авторов.

Читайте также: