Керчь налог на недвижимость

Опубликовано: 12.05.2024

Кто и когда платит налог на недвижимость

Этот материал обновлен 14.03.2021.

Что такое налог на имущество

Налог на имущество — это плата государству за владение недвижимыми объектами. Купили квартиру, оформили ее на себя — теперь вы собственник и у вас есть недвижимость. За право владеть ею нужно платить. Больше объектов собственности — больше налоговых обязательств.

Налог на недвижимость раз в год начисляет Федеральная налоговая служба: во второй половине года она начисляет плату за объекты, которыми вы владели в прошлом отчетном периоде. ФНС формирует налоговое уведомление — квитанцию — с указанием, за что и сколько нужно заплатить, и направляет собственнику. Мы уже писали, где получить это уведомление и как проверить свои долги.

Если у вас есть личный кабинет на сайте налоговой, по умолчанию никакие их уведомления почтой вам не приходят. Чтобы они приходили почтой, от вас нужно заявление на бумажную отправку. После регистрации в личном кабинете можно выбрать, продолжить получать бумажные квитанции о задолженности почтой или отказаться от этого.

Кто платит налог на имущество физических лиц

Налог на имущество платят собственники недвижимости. Неважно, кто живет и зарегистрирован в квартире: налогоплательщиком будет тот, кому она принадлежит.

Объекты налогообложения

Налогом облагается только недвижимое имущество. Какие объекты являются движимыми, а какие недвижимыми, определяет ст. 130 ГК РФ. Например, автомобиль считается движимым объектом, а дом, гараж, комната в коммуналке — недвижимыми.

Движимое имущество

Движимое имущество закон определяет от обратного: это любые вещи, которые не являются недвижимостью. Например, автомобиль, деньги, телевизор или персидский кот. Перечень недвижимых объектов дан в гражданском кодексе — за собственность, не указанную в этом списке, налог на имущество не платят.

Закон требует регистрации прав на любую недвижимость, а для движимых объектов такого требования нет. Не путайте с регистрацией транспортных средств в ГИБДД: при выдаче паспорта транспортного средства автомобиль ставится на учет, а не регистрируется право собственности на него. За счет ПТС хозяин «привязан» к машине, но это не аналог права собственности.

Владельцы транспортных средств не платят налог на имущество, но должны отдавать государству транспортный налог.

Недвижимое имущество

Определения недвижимости в законе нет — там просто дан полный перечень объектов, которые признаются таковой. Налогом на имущество облагается не любая недвижимость. Список того, за что его платить, тоже дан в законе: жилой дом, квартира, комната, гараж или машино-место. Есть и другие, более редкие объекты налогообложения.

ст. 401 НК РФ: за какое имущество надо платить налог

Налоги на общедомовое имущество в многоквартирных домах не платят.

Ставки налога на имущество физических лиц

С помощью ставки вычисляют сумму налога на имущество. Налоговая ставка — это процент от налоговой базы. А налоговая база — это стоимость объекта налогообложения. Для расчета берут не всю стоимость — и не ту, что указана в договоре купли-продажи. Стоимость объекта определяют государственные органы, и она бывает двух видов: инвентаризационная или кадастровая. Но разбираться в видах стоимости и вычетах необязательно: все данные указаны в налоговом уведомлении. Главное — проверить их перед оплатой.

Закон задает базовые ставки налогообложения для физических лиц. Они зависят от вида объекта и его стоимости. Если это жилой дом, квартира, комната или гараж — 0,1% от стоимости, все остальное — 0,5%, но за объекты дороже 300 млн рублей — 2%.

На основе базовых ставок каждый регион имеет право установить свои территориальные. Указанную базовую ставку налога на имущество можно уменьшить до нуля или увеличить, но не более чем в три раза. Например, ставка налогообложения 0,1% для жилых объектов в разных регионах меняется от 0 до 0,3%.

Узнать ставки налога на имущество в своем регионе можно на сайте ФНС. Например, в 2020 году в Москве региональные ставки налогообложения совпали с базовыми: за квартиру стоимостью до 10 млн рублей платят 0,1% от стоимости, а за дорогое имущество — от 300 млн рублей — 2%.

Как рассчитать налог на имущество физических лиц

Сумма за год зависит от ставки и налоговой базы. Ставку определяет закон и региональные власти. Налоговая база — это стоимость объекта. Ее умножают на ставку налогообложения и получают сумму налога на имущество.

До 2014 года за налоговую базу брали инвентаризационную стоимость. Инвентаризационная стоимость — это устаревшая схема расчета, которая учитывает изначальную стоимость и износ. Инвентаризационная стоимость объекта налогообложения не связана с рыночной. Ее определяло бюро технической инвентаризации — БТИ. Собственник недвижимости может получить справку о размере инвентаризационной стоимости. Обращаться нужно в БТИ по месту расположения объекта.

Начиная с 2015 года для расчета налога на имущество стали использовать кадастровую стоимость — цену объекта налогообложения, рассчитанную по схеме Росреестра. Эта цена ближе к рыночной. Оценивают объекты уполномоченные Росреестром сотрудники.

Узнать кадастровую стоимость объекта можно четырьмя способами: в личном кабинете Росреестра, в личном кабинете ФНС, через налоговый калькулятор на сайте налоговой или на публичной кадастровой карте. Еще инвентаризационную и кадастровую стоимость указывают в налоговых уведомлениях за соответствующие годы.

В большинстве случаев кадастровая стоимость выше инвентаризационной, поэтому сумма налоговых обязательств выросла. Разница может быть как в три раза, так и в десять.

Возьмем реальную квартиру в Омске площадью 60 м². Рыночная стоимость этой квартиры — 2—3 млн. По инвентаризации она стоила 230 000 Р , а по кадастру стоит 810 000 Р — в три с половиной раза дороже.

В 2015 году на расчет по кадастровой стоимости перешли только 28 регионов, остальные позднее. Год, в котором регион перешел на расчет по кадастру, влияет на этот расчет.

Сроки перехода регионов на расчет по кадастровой стоимостиXLSX, 22 КБ

Вычеты по налогу на имущество физических лиц

При начислении налога на имущество по кадастровой стоимости действуют налоговые вычеты. Налоговый вычет — это площадь, за которую не нужно платить. Чем больше площадь объекта налогообложения, тем больше его стоимость. Вычет уменьшает площадь недвижимости, налоговая база уменьшается, поэтому общая сумма налога на имущество становится меньше.

Право на налоговый вычет имеет любой собственник жилья по каждому принадлежащему ему объекту. Его учет происходит автоматически — почитайте об этом.

Налоговый вычет различается для разных объектов недвижимости: для дома — 50 м², для квартиры — 20 м², для комнаты — 10 м².

За загородный дом площадью 100 м² с налогоплательщика возьмут вдвое меньше: только за 50 м² вместо 100. За дом площадью 50 м² и меньше налог на имущество вообще не начислят.

Площадь омской квартиры, которую мы взяли для примера, — 60 м². Значит, платить придется только за 40 м².

Расчет по кадастровой стоимости

Чтобы заплатить налог на недвижимое имущество, не нужно предварительно ничего считать. Налоговая посчитает все сама, и в уведомлении уже будет указана итоговая сумма за отчетный период. Расскажем, откуда она берется, чтобы вы могли проверить. Если не сойдется — отправьте сообщение в ФНС.

Сейчас для налогоплательщиков действует переходный период: налог на имущество берут не полностью, а умножают на понижающие коэффициенты. Но сначала покажем, как считают полную сумму.

При расчете налога на имущество по кадастровой стоимости ее уменьшают на вычет и умножают на ставку налогообложения. Еще важен срок владения: если он меньше года, сумма налога на имущество пропорционально уменьшается. Если владеете только частью объекта, налоговые обязательства пропорционально делят между всеми собственниками.

Н = Б × С × КПВ × Д

Здесь Н — сумма налога на имущество, Б — налоговая база, или кадастровая стоимость объекта после вычета, С — ставка налога на имущество в регионе для этого объекта, КПВ — коэффициент периода владения, Д — размер доли собственности в объекте.

Чтобы определить КПВ, нужно разделить период владения объектом в месяцах на 12. Если купили квартиру до 15 числа включительно, то этот месяц считается за полный. Если позже этого срока — месяц не считается.

ст. 408 НК РФ: расчет налога на имущество

Налогоплательщик купил квартиру 20 июня, а 20 декабря ее продал. Тогда июнь в периоде не учитывается, а декабрь считается. Срок владения — 6 месяцев. КПВ равен 6/12, то есть 0,5.

В личном кабинете на сайте ФНС тоже можно посмотреть формулу расчета. Она не обязательно совпадет с нашей, потому что мы привели пример без учета понижающих коэффициентов. Чтобы их применить, организация сначала считает налог на имущество по инвентаризационной стоимости. Как это сделать, расскажем дальше, но сначала посчитаем полный налог на имущество по кадастру на реальном примере.

Пример расчета

Рассчитаем полную сумму налога на имущество по кадастровой стоимости для нашей квартиры в Омске за 2020 год. Ее кадастровая стоимость — 810 000 Р . Площадь — 60 м².

Сначала применим налоговый вычет. Для этого посчитаем кадастровую стоимость одного квадратного метра: 810 000 / 60 = 13 500 Р .

Площадь после вычета — 40 м², поэтому стоимость после вычета составит 13 500 × 40 = 540 000 Р .

Ставка налогообложения для квартир в Омске равна 0,1%

Если налогоплательщик владел такой квартирой полный год, КПВ равен единице. Если он единственный собственник, Д — тоже единица.

Полная сумма налога на имущество: 540 000 × 0,1% = 540 Р .

Если налогоплательщик владел квартирой только полгода, КПВ будет 0,5.

Полная сумма налога на имущество: 540 × 0,5 = 270 Р .

А если налогоплательщику принадлежит только четверть квартиры, Д — 0,25.

Полная сумма налога на имущество: 540 х 0,25 = 135 Р .

Расчет по инвентаризационной стоимости

Налог на имущество по инвентаризационной стоимости вычисляют, чтобы затем подставить в формулу для снижения налога на имущество по кадастровой стоимости.

Сумму по инвентаризационной стоимости тоже считает налоговая, но для наглядности опишем, как получается итоговая сумма. Формула расчета похожа. Только за налоговую базу берут не кадастровую, а инвентаризационную стоимость, умноженную на коэффициент-дефлятор. Коэффициент-дефлятор устанавливает правительство.

Налоговые вычеты не применяются.

Н = И × КД × С × КПВ × Д

Здесь Н — сумма налога на имущество, И — инвентаризационная стоимость объекта, КД — коэффициент-дефлятор, С — ставка налога на имущество в регионе для этого объекта, КПВ — коэффициент периода владения, Д — размер доли собственности в объекте.

Пример расчета

Посчитаем налог на имущество по инвентаризационной стоимости для нашей омской квартиры. Омская область перешла на учет по кадастру в 2016 году, поэтому последний период для расчета по инвентаризационной стоимости — 2015 год. Инвентаризационная стоимость — 230 000 Р . Коэффициент-дефлятор в 2015 году — 1,147.

На сайте ФНС выясняем налоговую ставку в Омске за 2015 год. Для квартир стоимостью до 300 000 Р это 0,1%.

Налог на имущество по инвентаризационной стоимости: 230 000 × 1,147 × 0,1% = 264 Р .

Если срок владения квартирой — полгода, указанная сумма уменьшится вдвое и составит 132 Р .

Если налогоплательщику принадлежит только четверть этой квартиры, он заплатит 66 Р .

Налог на имущество по инвентаризационной стоимости получился в два раза меньше, чем по кадастровой. Поэтому при переходе на новый способ расчета действуют понижающие коэффициенты.

Расчет по кадастровой стоимости до 2020 года

Полную сумму налога на имущество по кадастровой стоимости большинство собственников пока не платят. Для плавного перехода к новой налоговой нагрузке ввели понижающие коэффициенты. 2020 год — срок, в который должен был завершиться переходный период для регионов, начавших считать по-новому в 2015 году. С этого времени собирались брать налоги в полном размере, но условия поменяли. Теперь в большинстве случаев сумму будут рассчитывать с учетом понижающих коэффициентов за 2020 год и после него.

Размер налога на имущество растет постепенно. В первые три года после перехода на кадастр используют такую формулу:

Н = (Н1 − Н2) × К + Н2

Здесь Н — окончательная сумма налога на имущество за текущий год.

Н1 — полный размер налога на имущество по кадастру. Как его считают, мы рассказали выше.

Н2 — налоговые обязательства по инвентаризационной стоимости за последний период, когда их считали. Например, в Москве это 2014 год, в Омской области — 2015 год.

К — понижающий коэффициент. В первый год после перехода на кадастр он равен 0,2, во второй год — 0,4, в третий год — 0,6.

С четвертого года налоговая сравнивает полную сумму налога на имущество по кадастровой стоимости с суммой за прошлый год. Если полная сумма выросла больше чем на 10%, организация увеличивает сумму налоговых обязательств в текущем периоде на 10%. Если не больше — с этого момента берут в полном размере.

Полная формула с учетом всех параметров:

Н = ((Б × С − Н2) × К + Н2) × КПВ × Д − Л

где Л — налоговая льгота.

Когда сумма по кадастровой стоимости меньше налога на имущество по инвентаризационной, понижающие коэффициенты не действуют.

Пример расчета

Посчитаем, как растет размер налога на имущество за нашу квартиру в Омске. В 2015 году его брали по инвентаризации, и мы заплатили 264 Р . Полная сумма по кадастру — 540 Р . Допустим, что кадастровая стоимость меняться не будет.

Рост по кадастровой стоимости за первые три года после перехода

| Год | Расчет | Итоговая сумма |

|---|---|---|

| 2016 | (540 − 264) × 0,2 + 264 | 319 Р |

| 2017 | (540 − 264) × 0,4 + 264 | 374 Р |

| 2018 | (540 − 264) × 0,6 + 264 | 430 Р |

- 2016 год — (540 − 264) × 0,2 + 264 = 319 Р

- 2017 год — (540 − 264) × 0,4 + 264 = 374 Р

- 2018 год — (540 − 264) × 0,6 + 264 = 430 Р

С 2019 года сравниваем полный налог на недвижимость с суммой за 2018 год. 540 Р превышает 430 Р более чем на 10%, поэтому налог на недвижимое имущество за 2019 год составит 430 + (430 × 10%) = 473 Р .

В 2020 году тоже сравниваем. 540 Р превышает 473 Р более чем на 10%, поэтому налог на недвижимость за 2020 год составит 473 + (473 × 10%) = 520 Р .

В 2021 году опять сравниваем. 540 Р превышает 520 Р менее чем на 10%, поэтому платим полную сумму — 540 Р . В 2022 году и далее тоже платим эту сумму.

Льготы для физических лиц

Налог на имущество платят не все. Некоторым категориям предоставляют льготы в размере 100 или 50%.

Льготы по налогу предоставляются только на имущество, которое не используется для предпринимательской деятельности, например квартиру, комнату, дом, гараж. Льготу можно получить только на один объект каждого вида.

Основания предоставления налоговых льгот

Льготы предоставляют определенным категориям лиц, например героям СССР и РФ, инвалидам первой и второй группы, участникам ВОВ, военнослужащим и их родственникам, пенсионерам. Список льготных категорий указан в ст. 407 налогового кодекса. Для них льготы по налогу на имущество равны 100%.

Это федеральные льготы, а органы местного самоуправления в регионах добавляют к ним свои. Их найдете на сайте ФНС. Местные льготы бывают равны полной сумме налога на имущество или его части.

Порядок предоставления налоговых льгот

Льготы предоставляются по заявлению в налоговую организацию. Заявление на льготу подают один раз в любое время. Можно даже после расчета налога на имущество, тогда пересчитают задним числом. Но лучше до 1 апреля следующего года, тогда ее учтут при расчете. Например, срок подачи заявления для снижения суммы выплат за 2020 год — до 1 апреля 2021 года.

Если у вас несколько объектов одного вида, в заявлении укажите, за какой хотите льготу. Менять свой выбор можно хоть каждый год, но делать это нужно до 31 декабря того года, за который будете платить. Можно вообще не выбирать льготный объект, тогда налоговая по умолчанию выберет объект с наибольшей стоимостью.

Если у вас в собственности разные виды недвижимости, налоговые льготы предоставят по каждому виду. С 2018 года при подаче заявления можно не приносить документы, а только предоставить реквизиты: налоговая сама запросит данные и сообщит решение.

У пенсионера две квартиры: одна в Москве, кадастровой стоимостью 3 млн, другая в Омске, кадастровой стоимостью 810 000 Р . Поскольку московская квартира дороже, по умолчанию он получит льготу за нее. Но по заявлению он может выбрать омскую квартиру, тогда за московскую придется платить. Если речь идет о налоге на имущество за 2021 год, то выбор надо сделать до 31 декабря 2021 года.

Еще у этого пенсионера частный дом. Поскольку это другой вид недвижимости, за него тоже платить не придется.

Заявление на саму льготу, а не на выбор объекта для льготы, он может подать когда угодно. Если речь идет о налоге на имущество за 2020 год, лучше уложиться в срок до 1 апреля 2021 года.

Платят ли дети налог на имущество

Если ребенок — собственник объекта или его доли, за него нужно платить налог на недвижимость. Дети-инвалиды имеют право на налоговые льготы. В некоторых регионах от налога на имущество освобождены еще дети-сироты и несовершеннолетние в многодетных семьях.

Одним из самых распространённых желаний россиян является приобретение недвижимости на территории Крыма. Сегодня полуостров считается одним из самых перспективных российских регионов. Особой популярностью пользуется коммерческая недвижимость в Крыму.

Общая информация

В 2016 году рынок недвижимости Крыма не радовал своей стабильностью.

По мнению многих экспертов, отныне рынок недвижимости Крыма будет зависеть от следующих факторов:

- Уровень доходов россиян.

- Уровень покупательской способности россиян.

- Цены.

- Отсутствие ипотечного кредитования.

- Прохождение переходного периода.

- Наличие госпрограмм и инвестиций.

- Сокращение туристического потока из-за границы.

- Внутренняя миграция из других российских регионов.

Негативные изменения

Понижение реальных денежных доходов россиян, как и снижение их покупательских способностей, безработица в Крыму – всё это обуславливается целым рядом макроэкономических факторов. Прогноз здесь неутешителен. Сотрудники Министерства экономического развития предполагают, что доходы населения даже к 2021 году не смогут достичь планки 2014 года.

Вторичный рынок недвижимости Крыма ориентирован на доллары. Учитывая постепенную девальвацию рубля, такой факт не позволяет предложению стать более гибким. Таким образом, между предложением и спросом создается серьёзный разрыв. Это приводит к сокращению количества сделок по недвижимости.

Стоимость жилья на первичном рынке относительно стабильна. Снижения цен на квартиры в крымских новостройках пока не ожидается.

Сыграло свою роль и отсутствие ипотечного кредитования. Ипотечные программы крымского банка-монополиста, РНКБ, существенно отличаются от программ иных российских банков, осуществляющих свою деятельность на материке. Эксперты считают, что спрос на недвижимость РК увеличится после улучшения ситуации с выдачей кредитов на приобретение жилья.

Инвестиции в недвижимость полуострова всё ещё находятся под большим вопросом. Во многом это связано с правовой и политической неопределённостью. Многие россияне, которых теоретически интересуют инвестиции в недвижимость, пока боятся рисковать.

Положительные изменения

Но положительные сдвиги тоже имеются. Сегодня приоритетной задачей является создание мощной инфраструктуры полуострова. Поэтому в регион привлекаются внушительные средства из госбюджета. На этом фоне интерес к Крыму начинают проявлять и некоторые отечественные девелоперы. Многие из них частично или полностью переносят свою деятельность на территорию полуострова и вкладываются в строительство различных объектов. Также в 2020-2021 годах Крыму стоит ожидать интереса со стороны частных инвесторов.

Есть ещё один немаловажный фактор. Сегодня стоимость недвижимости за рубежом существенно выросла. На фоне активного роста внутреннего туризма и снижения зарубежного туристического потока, к 2021 году курортная недвижимость Крыма может быть обеспечена спросом. Въехать в Крым можно по обычному внутреннему паспорту. По некоторым данным, 86% россиян не планирует отдыхать за пределами России. Ещё больший процент не планирует приобретать там жилую недвижимость.

Средняя стоимость жилой недвижимости

По данным 2016 года, цены на недвижимость в Крыму немного выросли. Сегодня средние цены на недвижимость в Крыму выглядят так:

- Ялта – 139,0 тыс.

- Алушта – 125, 0 тыс.

- Севастополь – 95,3 тыс.

- Симферополь – 80,7 тыс.

- Феодосия – 68,0 тыс.

- Евпатория – 65,3 тыс.

- Керчь – 59,1 тыс.

Это цены на элитное недвижимое имущество, находящееся в центре. Цены на вторичное жильё, расположенное ближе к спальным районам и микрорайонам будут существенно ниже. Кроме того, имеет значение статус города. Если у города нет статуса курортного, то и стоимость жилья будет ниже. Расстояние до моря часто не имеет значения. Большинство людей интересует удалённость от центра, а также наличие рядом магазинов, аптек и школ.

Уплата налога на недвижимость

Налог на недвижимость, как и налоги на транспорт и землю, исчисляется на основании сведений, полученных из государственного коммунального регистра Республики Крым. Предполагается, что жители полуострова будут осуществлять уплату всех трех налогов по единому уведомлению. Уплатить налог на недвижимость необходимо до 01.12.2021.

Помимо этого, в 2021 году жители Республики Крым могут оформить один из четырёх видов налогового вычета. Это позволяет несколько снизить процент дохода, облагаемого налогом. В частности, это актуально при приобретении первой жилой недвижимости.

Сегодня в Республике Крым существуют следующие виды налоговых вычетов:

- профессиональные;

- имущественные;

- социальные;

- стандартные.

Имущественный налоговый вычет актуален для тех граждан, которые покупают или строят жилище. Эти стимулирует людей улучшать собственные жилищные условия. Налоговый вычет предоставляется только единожды. Размер налогового вычета зависит от цены жилища. Если стоимость недвижимости достигает 2 млн. руб., то налоговый вычет составит 260 тыс. руб.

Где приобретать жильё

Сегодня на территории Крыма можно купить как элитное, так и недорогое жилище. Самые дорогие квартиры и дома расположены на ЮБК. По сравнению с ценами на жильё в столице Крыма, Симферополе, даже дешёвая недвижимость стоит здесь дороже примерно на 20-80 процентов.

Недвижимость на ЮБК Крым

В Севастополе цены на квартиры и дома в среднем выше на 5-10 процентов. Евпаторийские цены практически аналогичны симферопольским. Стоимость феодосийских квартир и домов на 5-10 процентов ниже, нежели на ЮБК. Стоимость квартир и домов в Керчи растут по мере строительства моста. Прогноз цен на недвижимость здесь достаточно оптимистичен. С момента присоединения Крыма к РФ, стоимость цен на недвижимое имущество выросла здесь вдвое.

Самую дешевую недвижимость модно найти в степном Крыму. Цены на недвижимое имущество в Джанкое и Красноперекопске вдвое-втрое ниже, нежели симферопольских. Цены на недвижимое имущество в Армянске ниже симферопольских в три-четыре раза. Эксперты рынка недвижимого имущества утверждают, что цены недвижимости Крыма стабилизируются ближе к 2019 году.

Стоимость земельного участка зависит от того, где находится объект. Приобрести земельный участок по трассе Симферополь-Алушта можно за 1,0-1,5 тыс.долл.США/1 сот. Стоимость земельного участка ближе к Алуште варьируется от 3,0 до 3,5 тыс.долл.США/1 сот. Цена земельного участка по трассе Алушта-Ялта варьируется от 10,0 до 20,0 тыс.долл.США/1 сотка. Стоимость участков на ЮБК варьируется от 20,0 до 60,0 тыс.долл.США.

Стоимость квартир в Севастополе

Сегодня цены на квартиры в Севастополе, как и раньше, зависят от того, где находится объект. “Город русских моряков” имеет достаточно большую площадь. Как и везде, в Севастополе есть элитные районы, спальные районы, “бедные” районы и внушительные размеры частного сектора.

В сердце Севастополя можно приобрести как “сталинку”, так и “хрущевку”. Стоимость квартир, расположенных ближе к центру, намного выше, нежели стоимость жилья в спальном районе и на окраинах.

Проанализировав объявления в Сети и газетах, можно сделать вывод, что средняя стоимость 1 кв.метра на севастопольском вторичном рынке выглядит следующим образом:

- однокомнатная – 1,4-1,6 тыс. долл.;

- двухкомнатная – 1,2-1,5 тыс. долл.;

- трехкомнатная – 1,1-1,4 тыс. долл.

Стоимость 1 квадратного метра в “сталинке” сегодня выше примерно на 10-20 процентов. Стоимость жилья первичного рынка Севастополя варьируется от 870 до 1,4 тыс.долл./1 кв.метр. Цена зависит не только от расположения объекта, но также и от степени его готовности. Жилище в новостройке на берегу моря стоит дороже, нежели в центре.

Стоимость квартир в Старом Крыму

Одним из самых красивых городов полуострова является Старый Крым. Преимущественно здесь живут крымские татары. Поэтому в Сети и печатных изданиях чаще всего можно встретить объявления о продаже дома или участка, нежели квартиры.

Сегодня стоимость однокомнатной квартиры, расположенной в Старом Крыму, варьируется от 900 до 950 тыс. руб. Стоимость одного кв. м однокомнатной квартиры, расположенной ближе к центру города, составляет примерно 42 857 тыс. руб.

Дом в Старом Крыму

Средняя стоимость двухкомнатной квартиры в Старом Крыму составляет 995 тыс. рублей. Цена одного кв. м в двушке – 23 140 р. Стоимость дома варьируется от 850 000 до 45 000 000 р. Цена одного кв. м дома колеблется от 10 000 до 23 684 р.

Цена 1 сотки участка под строительство в Старом Крыму колеблется от 95 000 до 99 482 р.

Стоимость домов в Николаевке

Посёлок Николаевка в Крыму находится в 40 километрах от Симферополя. Этот живописный уголок на берегу моря пользуется большой популярностью у туристов. Огромная песчаная набережная, удачно гармонируя с равнинным ландшафтом, замечательно подходит для массовой застройки.

В посёлке Николаевка в Крыму преобладает частный сектор. Количество многоэтажных построек невелико. Большая часть объектов недвижимого имущества весной, летом и осенью сдаётся в аренду. Продажа недвижимости продвигается достаточно вяло. Объявления о желании продать квартиру, дом или участок даются нечасто. Но это объясняется только тем, что николаевской рынок недвижимого имущества весьма невелик. Приблизительная стоимость 1 квадратного метра дома и квартиры колеблется от 800 до 1,0 тыс.долл.

Квартиры находятся не на берегу моря. Добраться из центра до пляжа можно только на общественном транспорте.

Стоимость квартир и домов в Керчи

Одним из старейших городов не только Крыма, но и России, является Керчь. Он находится между двух морей, Черным и Азовским. Несмотря на стратегически выгодное расположение этого города, ему до сих пор не присвоен статус курортного. Керчь издавна считается “городом русских рыбаков”. Но туристы любят этот уютный город. Многие из них, побывав в Керчи, нередко стараются приобрести здесь жильё.

Объявления о продаже квартир, домов и участков можно найти как на просторах интернета, так и в местной газете “Боспор”. Самые дорогие квартиры Керчи находятся ближе к центру. Наиболее дешёвое жильё можно приобрести в микрорайонах “Стеклотарный” и “Семь ветров”. Относительно недорого стоит недвижимость, расположенная на горе Митридат. Там преобладает частный сектор, часто встречаются хорошие новые дома.

Приемлемые цены можно встретить в микрорайонах “Нижний Солнечный”, “Верхний Солнечный” и “Аршинцево”. Большой популярностью пользуется недвижимость, расположенная на черноморском побережье – в посёлках Капканы и Героевское. В микрорайоне “Аршинцево” находится большой пляж. Многие дома этого уютного спального района также располагаются на черноморском побережье. Расстояние до моря варьируется от 50 до 100 метров.

В 2010 году стоимость хорошей “двушки”, расположенной в спальном районе недалеко от берега моря и не требующей ремонта, колебалась от 20 до 30 тыс. долл. США. Стоимость одноэтажного дома составляла примерно 30-45 тыс. долл. США.

Сегодня двухкомнатную квартиру в центре можно приобрести за 40-50 тыс. долл. Стоимость “трёшки” – 60-70 тыс. долл. А стоимость однокомнатной квартиры на керченском полуострове варьируется от 18 до 30 тыс. долл.

Вопрос сделок с имуществом

Каждый, которого интересует недвижимость Крыма, должен иметь в виду, что сделки с недвижимостью, находящейся в 100 м. от береговой линии обоих морей, находятся под знаком табу. Под временный запрет попала регистрация права собственности. Это относится как к физическим. так и к предпринимателям.

Постановление, касающееся запрета на сделки с недвижимостью, было принято 21.09.2016., на пленарном заседании 5 сессии парламента полуострова. Законодатели полагают, что необходимость временного табу на осуществление сделок с недвижимостью обусловлена большой концентрацией в этой зоне объектов капитального строительства. Многие из этих объектов были возведены с нарушением экологических и строительных норм. Несмотря на вопиющие нарушения, большая часть недвижимости была вовлечена в гражданско-правовой оборот.

Работа по обнаружению незаконных объектов недвижимости Крыма была завершена в феврале 2017 года.

При возобновлении сделок с недвижимостью крымские парламентарии обещают обеспечение дополнительных гарантий как рядовым гражданам, так и предпринимателям.

Как оформляется недвижимость

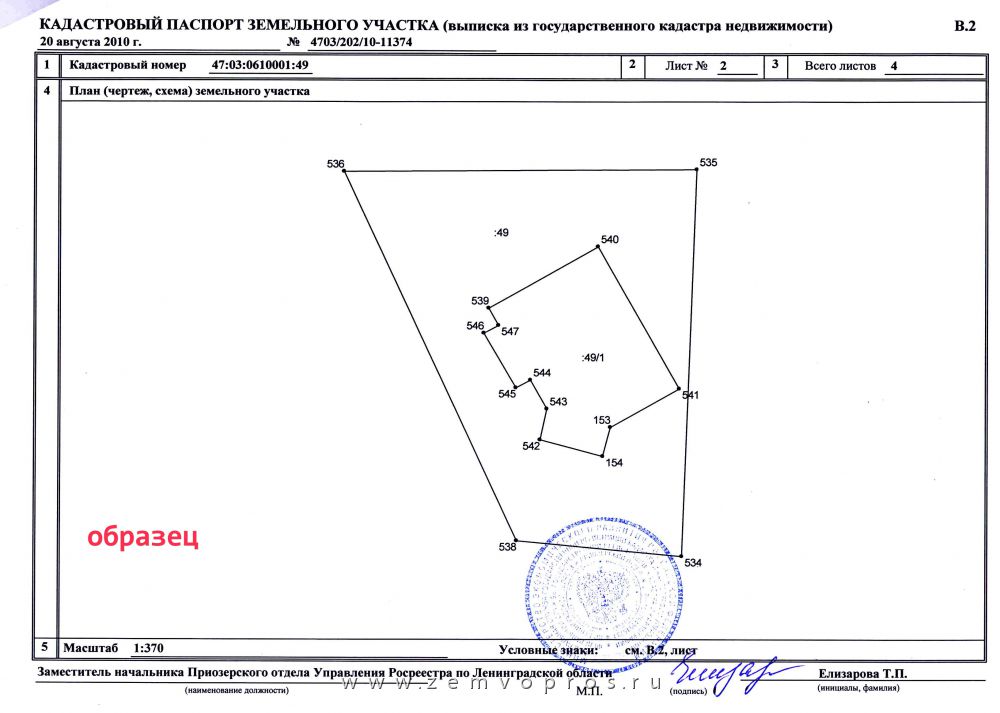

Сегодня оформление недвижимости, расположенной вдалеке от береговой линии, заключается в получении кадастрового номера и регистрации прав собственности на землю. Для того чтобы оформление недвижимости прошло без проволочек, необходимо предоставить полный пакет документов. Сегодня участники сделки обязуются предоставить следующие документы на недвижимость:

- Правоустанавливающие документы на квартиру или дом.

- Тех.паспорт.

- Кадастровый план.

Пример кадастрового паспорта

Если все документы будут в порядке, то процедура оформления недвижимости будет завершена по истечении 18 суток. По завершении оформление недвижимости, продавец обязуется оплатить налог на доход физ.лиц. Размер налога зависит от того, является ли продавец недвижимого имущества российским резидентом или нет. Стоимость налога для резидента составляет 13% от суммы сделки. Стоимость налога для нерезидента составляет 30 процентов.

Вопрос аренды квартир и комнат

Аренда недвижимости в Крыму с наступлением лета даёт дополнительный доход жителям полуострова. Сегодня продолжает практиковаться сдача в аренду квартир, комнат, домов и даже гаражей. Квартиры сдаются как посуточно, так и на более долгий срок.

Посуточная аренда квартир составляет неплохую конкуренцию крымским отелям и гостиницам. Главным преимуществом для квартиросъёмщиков является относительно демократичная цена. Согласно анализу рынка недвижимости в республике, аренда двухкомнатной квартиры, расположенной недалеко от моря, вдвое ниже, чем номер в гостинице.

Эксперты, произведшие анализ крымского рынка недвижимого имущества, утверждают, что особым спросом пользуются 1-комнатные квартиры в доме 60-70 года постройки. Ценовой диапазон такого жилья в Симферополе варьируется от 1 до 3 тыс. руб./сутки.

По мере улучшения качества жилища суточная стоимость аренды возрастает. Сегодня арендовать 1-комнатную квартиру с евроремонтом и бытовой техникой можно за 1,8-3,5 тыс. руб. Стоимость аренды 2 и 3-х комнатных квартир колеблется от 2,5 до 5 тыс. руб./сутки. Если клиент на квартиру не находится, хозяйки сдают свои двушки и трёшки по цене 1-комнатных.

Согласно анализу современного крымского рынка недвижимости, аренда квартир приносит жителям полуострова неплохую прибыль. Но и конкуренция на рынке достаточно высока.

Наименее выгодно приобретать жилище с целью дальнейшей сдачи его в аренду в Гурзуфе, Алуште и Алупке. В этих городах полуострова доходность жилого помещения не превышает 1,5 процентов в 12 месяцев.

Украинцы и крымские квартиры

Украинские граждане сохраняют интерес к недвижимому имуществу полуострова. Некоторые физические лица нередко приобретают квартиры, участки и дома. Юридические лица, проживающие на Украине, наоборот, стараются продать своё имущество.

Недвижимость украинцев в Крыму продаётся по правилам, регламентированным российским законодательством. Представители крымских властей утверждают, что иногда по факту сделки продавцы и покупатели сталкиваются с мошенничеством. Нередки мошенничают киевские риелторские агентства. Суть мошенничества заключается в том, что агенты оформляют крымскую недвижимость задним числом, т.е. до 18.03.2014.

Некоторых крымчан интересует обмен жилья на квартиру в Киеве, Одессе и других городах Украины. Но такие сделки оформляются крайне редко.

Во многих городах Крыма практикуется обмен недвижимым имуществом. Чаще всего крымчане меняются квартирами. Обмен квартиры на дом с доплатой также встречается довольно редко.

Заключение

Многих интересует вопрос продажи и покупки жилья без посредников. Сегодня это практически невозможно. Когда продавец публикует объявление в газете или на бесплатной интернет-доске, оно автоматически попадает к риелторским агентствам. Купля-продажа без участия риелторов возможна, но только тогда, когда и продавец, и покупатель хорошо знают друг друга.

Порядок, ставки и сроки уплаты налога на недвижимость в г. Керчи на 2020 год установлены Решением Керченского городского совета Республики Крым от 28 ноября 2019 г. N 45-2/19 "О введении на территории муниципального образования городской округ Керчь Республики Крым налога на имущество физических лиц" (с изменениями, действующими в 2020 г.).

Порядок и сроки уплаты налога на имущество в Керчи

В соответствии с порядком, действующим с 2020 г., в Республике Крым расчет налога на имущество осуществляется на основании кадастровой стоимости. Такой порядок уплаты налога распространяется на следующее имущество:

- жилой дом;

- жилое помещение (квартира, комната);

- гараж, машино-место;

- единый недвижимый комплекс;

- объект незавершенного строительства;

- иные здание, строение, сооружение, помещение.

Обратите внимание, что жилые строения, расположенные на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства, относятся к жилым домам.

Имущество, входящее в состав общего имущества многоквартирного дома, не является объектом налогообложения.

Налог уплачивается по месту нахождения объекта налогообложения на основании налогового уведомления, направляемого налогоплательщику налоговым органом. При этом направление налогового уведомления допускается не более чем за 3 налоговых периода, предшествующих календарному году его направления.

Срок уплаты налога на недвижимость

Налог подлежит уплате в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. То есть налог на недвижимость за 2020 г. необходимо оплатить до 1 декабря 2021 г., за 2021 г. – до 1 декабря 2022 г., а за 2022 год - до 1 декабря 2023 года.

Срок уплаты налога на имущество (недвижимость) в Керчи в 2020 г. – до 01 декабря.

Ставки налога на имущество в Керчи

Налоговые ставки в процентах от кадастровой стоимости объектов налогообложения установлены в г. Керчи в следующих размерах (исходя из кадастровой стоимости объекта налогообложения):

Вид объекта налогообложения

Ставка налога (%)

Жилые дома, части жилых домов

Квартиры, части квартир, комнаты

Гаражи и машино-места

Объекты незавершенного строительства в случае, если проектируемым назначением таких объектов является жилой дом и единые недвижимые комплексы, в состав которых входит хотя бы один жилой дом

Хозяйственные строения или сооружения, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках для ведения личного подсобного хозяйства, огородничества, садоводства или индивидуального жилищного строительства

Объекты налогообложения, включенные в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 Налогового кодекса Российской Федерации, в отношении объектов налогообложения, предусмотренных абзацем вторым пункта 10 статьи 378.2 Налогового кодекса Российской Федерации

Объекты налогообложения, кадастровая стоимость каждого из которых превышает 300 млн. рублей

Прочие объекты налогообложения

Порядок расчета налога

Сумма налога рассчитывается от кадастровой стоимости, установленной на 1 января текущего налогового периода пропорционально периоду владения.

При исчислении налога исходя из кадастровой стоимости предусмотрены налоговые вычеты (уменьшение кадастровой стоимости) на величину кадастровой стоимости:

- 10 кв.м. в отношении комнаты,

- 20 кв.м. в отношении квартиры,

- 50 кв. м. в отношении жилого дома.

- 1 миллион рублей - в отношении единого недвижимого комплекса с жилым домом.

В случае, если при применении налоговых вычетов, налоговая база принимает отрицательное значение, в целях исчисления налога такая налоговая база принимается равной нулю.

Поправочные коэффициенты

В связи с тем, что сумма налога, рассчитанная от кадастровой стоимости, как правило, значительно выше рассчитываемой от инвентаризационной стоимости, установлены поправочные коэффициенты, применяемые при расчете суммы налога:

- 0,2 – при расчете налога за 2020 г.;

- 0,4 - при расчете налога за 2021 г.;

- 0,6 - при расчете налога за 2022 г.

Начиная с 2023 года поправочный коэффициент не применяется.

При этом сумма налога рассчитывается по формуле:

Н = (Н1 - Н2) x К + Н2 , где

- Н - сумма налога, подлежащая уплате;

- Н1 - сумма налога, исчисленная от кадастровой стоимости без учета поправочного коэффициента;

- Н2 - сумма налога, исчисленная исходя из соответствующей инвентаризационной стоимости объекта налогообложения;

- К – поправочный коэффициент.

Пример расчета

Рассчитаем сумму налога на квартиру общей площадью 70 кв. м., расположенную в г. Керчи с кадастровой стоимостью 2 млн. рублей. Сумма налога за 2019 г., исчисленная исходя из инвентаризационной стоимости, составляла 220 рублей.

Справочно. Узнать кадастровую стоимость квартиры (жилого дома) можно на сайте Росреестра (https://rosreestr.ru/wps/portal/online_request), а затем самостоятельно с помощью калькулятора рассчитать сумму налога на имущество.

1. Итак, налоговый вычет для квартиры составляет 20 кв.м., то есть налоговый вычет из базы составляет:

2 000 000 / 70 кв.м. * 20 кв.м. = 571 428,60 рублей.

2. Ставка налога на данную квартиру установлена 0,1 %.

(2 000 000 – 571 428,60) * 0,1 % = 1428,57 рублей.

3. Применяем формулу расчета налога с учетом поправочного коэффициента:

Сумма налога к уплате за 2020 г. = (1428,57-220)*0,2+220 = 461,71 рублей.

Сумма налога к уплате за 2021 г. = (1428,57-220)*0,4+220 = 703,42 рублей.

Сумма налога к уплате за 2022 г. = (1428,57-220)*0,6+220 = 945,14 рублей.

Сумма налога к уплате за 2023 г. и последующие годы - 1428,57 рублей.

Таким образом, при расчете налога на недвижимость от кадастровой стоимости сумма уплаченного налога будет возрастать с каждым годом и является более высокой в сравнении с ранее начисленным налогом.

Льготы по налогу на недвижимость в Керчи

Льготы по уплате налога на имущество имеют категории граждан, перечисленные в Налоговом кодексе Российской Федерации (федеральные льготы). К ним относятся:

- Герои Советского Союза и Герои Российской Федерации;

- инвалиды I и II групп инвалидности;

- участники Великой Отечественной войны;

- ветераны боевых действий;

- чернобыльцы;

- многодетные семьи;

- пенсионеры по старости и другие.

Региональные льготы

В Керчи законодательством города не установлены дополнительные льготы для граждан.

Справочно. Льгота предоставляется по выбору налогоплательщика на один объект одного вида:

- квартира, комната;

- жилой дом;

- специально оборудованные творческие мастерские, ателье, студии;

- гараж или машино-место и т.д.

Например, если у пенсионера в собственности имеется квартира, комната, жилой дом и гараж, то он имеет право на льготу: на один объект по выбору - квартиру или комнату (так как указанное жилье входит в один вид объектов), жилой дом и гараж.

Для получения льгот необходимо обратиться с письменным заявлением (по ссылке можно скачать форму заявления на льготу) в налоговый орган до 1 ноября года, являющегося налоговым периодом, и документы, подтверждающие право на льготу.

Подготовлено "Персональные права ру"

Дополнительная информация:

В 2021 году налог на недвижимость для физических лиц рассчитывается исходя из кадастровой стоимости имущества, с установленной ставкой 0,1 %. Ранее 2018 года для исчисления обязательного сбора принималась за основу инвентаризационная стоимость недвижимого имущества.

Срок оплаты налога на имущество физических лиц за 2020 год — 2 декабря 2021 года.

Как рассчитать налог на имущество физических лиц

С 1 января 2021 года при расчете налога учитывается только кадастровая стоимость.

Заметим, что кадастровая стоимость может отличаться от рыночной в большую сторону, поскольку не является абсолютно точным показателем. Так как состоит из усредненной оценки объекта по кадастровому району с учетом даты ввода в эксплуатацию и некоторых особенностей строения. Законодательством установлено, что один раз в пять лет кадастровая стоимость должна подвергаться уточнению, пересчету на основании данных независимых оценщиков.

Для расчёта налога за 2021 год, нужно знать:

1. Кадастровую стоимость.

2. Ставку налога.

Ставка сбора на имущество физических лиц в 2019 году составит 0,1 %, исчисленная от стоимости по данным кадастра. Под обложение им попадут все жилые помещения, а также постройки хозяйственного назначения более 50 кв. метров, в случае расположения на участке земли под цели строительства, подсобного хозяйства и т. д.

В некоторых городах налоговая ставка может меняться в зависимости от строения будь там гараж квартира или жилой дом, рекомендуем точную информацию проверить в сервисе «Справочная информация о ставках и льготах по имущественным налогам«.

Следуйте инструкции:

- отметьте нужный «Вид налога»;

- необходимо выбрать налоговый период;

- выберите «Субъект РФ»;

- уточните «Муниципальное образование»;

- нажать кнопку Найти;

- далее будет сформирована таблица, в ней нажмите по ссылке «Подробнее» и откроется вся информация по налоговым ставкам в данном регионе.

3. Для плательщиков имущественного налога предусмотрен налоговый вычет, согласно пп. 3 — 6 ст. 403 НК РФ. Устанавливается норматив площади, который уменьшает налоговую базу недвижимости для:

- комнаты (часть квартиры) на 10 кв. метров;

- квартиры (часть дома) на 20 кв. метров;

- жилого дома на 50 кв. метров.

- многодетной семьи имеющих от 3 несовершеннолетних детей, к выше изложенному нормативу добавляется 5 кв.м. для квартир и комнат, 7 кв.м. для домов.

- единого недвижимого комплекса (входит один жилой дом) — 1 млн. рублей из кадастровой стоимости (определение ЕНК дано в ст. 133.1 ГК).

Вычет применяются автоматически при расчетах налога и не требуют заявительного характера. На ту разницу, которая составит в итоге, и будет исчисляться налог на имущество физических лиц. Таким образом, если расчетным путем окажется ноль, то платить окажется не с чего и оплачивать налог не нужно.

4. Чтобы уменьшить как-то нагрузку для нуждающихся предусмотрены льготы.

Формула расчета налога на недвижимость в 2021 году

H = (KC – B) × D× НC, где

- KC — цена объекта по кадастру;

- B — вычет имущественный;

- D — доля (при условии, если собственность разделена на доли и необходимо узнать расчет её части);

- КД — коэфф. дефлятор;

- НC — налоговая ставка.

Пример расчета

Рассмотрим обычную двухкомнатную квартиру в Тюмени площадью 62 кв.метров, с кадастровой стоимостью в 2,26 млн. руб. без разделенных долей.

Сначала найдем H1:

Расчетным путем выведем стоимость одного квадратного метра, разделив кадастровую стоимость на площадь.

2260000 / 62 = 36 451 руб. за 1 кв. метр

Затем рассчитаем площадь квартиры которая подлежит налогообложению с учетом налогового вычета:

62 – 20 = 42 кв. м.

Остается умножить их на кадастровую стоимость метра площади:

42 × 36 451 = 1 530 942 рублей.

Применив ставку 0,1%, найдем сумму налога на имущество.

1 530 942 × 0,1 % = 1 531 рублей.

Рассчитаем пример для многодетной семьи, где имеются 3 ребенка. С учетом льготы дополнительно добавится к нормативной площади 15 кв. метров.

62 — (20 + 15) = 27 кв. м.

(27 × 36451) × 0,1 % = 984 рублей.

Экономия составит: 1 531 — 984 = 541 рублей в год.

Прибавим к этому другие объекты, которыми может владеть семья (земля под дачей, гараж, автомобиль), и в итоге сумма набежит ощутимая, чтобы оплатить все налоги разом.

При этом Московский и Ленинградский регионы оставили самостоятельно определять ставки налога на имущество физических лиц.

Среди проблем новой реформы аналитики называют недостаточное количество аккредитованных оценщиков и их компетентность, которой все больше уделяется внимание при обучении и выдаче аттестата. Уже сейчас можно заметить, что квартира в новостройке по кадастровой стоимости может оказаться дешевле, чем в «хрущевке».

Калькулятор налога на недвижимость в 2021 году для физических лиц

Для того, чтобы рассчитать налог на имущество, можно воспользоваться калькулятором онлайн.

Для этого выбираем → вид налога → год → регион → кадастровый номер…

Налог на гараж для физических лиц в 2021 году

Любое недвижимое имущество граждан, в том числе нежилое, к которому относится и гараж, является объектом налогообложения. Эта норма закреплена в Налоговом кодексе.

Сам налог относится к местным и его ставки определяют НК РФ и нормативные акты властей территорий. Базовая ставка для гаража составляет 0,1% от его кадастровой стоимости. Местные власти могут устанавливать своё значение, но НК ограничивает верхнюю планку налога. Для его расчета применяется суммарная стоимость всего имущества:

- 300 — 500 тыс. рублей предельные величины будут ограничены — 0,3 %,

- свыше 500 тыс. рублей – до 2 %.

Отметим, что гаражи участвуют в расчете вместе с иными объектами недвижимости.

Исчисляется налог один раз в год за период с момента возникновения права. Например, гражданин И. купил гараж 5 марта 2021 года. Налог с этого имущества за 2021 год будет рассчитан за 10 месяцев владения.

Собственник гаража также может быть и собственником земли под ним. Тогда за нее уже нужно платить земельный налог.

Срок уплаты налога за гараж, которым гражданин владел в течение года — 2 декабря следующего за ним года. Сегодня налог на имущество физических лиц за 2020 год необходимо оплатить до 02.12.2021 года.

Для справки: Пенсионеры освобождены от имущественного налога на все жилые и нежилые объекты владения. Но, если у пенсионера в собственности несколько гаражей, то освобождается от уплаты налога только один из них на свое усмотрение. За землю под гаражом заплатить придется в любом случае.

Кто может не платить налог на имущество

Ниже мы разберем примеры, когда можно не платить имущественный налог.

Льготы по налогу на имущество для физических лиц

Налоговый кодекс в статьях 399 и 407 определяет льготников по уплате налога на имущество: федеральных по категориям и видам имущества, а также региональных.

К федеральным категориям, полностью освобожденных от уплаты, относятся:

- инвалиды групп 1 и 2, а также инвалиды с детства и дети;

- получатели пенсий по старости;

- ветераны ВОВ;

- лица, имеющие звание Герой Советского Союза и Российской Федерации;

- обладатели ордена Славы трех степеней;

- ликвидаторы ЧС, произошедших на радиоактивных объектах: Чернобыльской АЭС, ПО «Маяк», испытаний на полигоне в г. Семипалатинск;

- иные категории военнослужащих, а также их семей.

Статьей 407 НК РФ определено, что физические лица не уплачивают налог за постройки менее 50 кв.метров на землях для ИЖС, огородничества, садоводства и дачи.

Региональные власти могут своими законодательными актами определять местные льготы. Например, в Москве на определенных условиях можно получить освобождение от налога на гараж или машино-место (это понятие введено с 2017 года).

Есть также условия получения льготы:

- объект должен быть в собственности и не использоваться для предпринимательской деятельности;

- если кадастровая стоимость недвижимого объекта выше 300 млн. рублей собственник не может рассчитывать на льготу.

Льготы для пенсионеров

Налог на недвижимость для пенсионеров с 2019 года, которым назначена пенсия по законодательству РФ, освобождены от уплаты налога только на одну единицу каждого вида имущества. Выбрать льготный объект пенсионер может сам. Остальные же облагаются налогом по установленной ставке. Иными словами, только одна квартира и машина в собственности пенсионера освобождена от налога на имущество.

Если у пенсионера, например, несколько квартир, и он не представил в орган ФНС заявление о выборе объекта, по которому хочет получить освобождение от налога, то для льготы принимается та, где сумма налога окажется максимальной.

Ознакомиться со всеми пособиями для пенсионеров можно на сайте ФНС, подробную инструкцию приводили выше.

Для многодетных семей

На федеральном уровне с 2019 года ввели льготу увеличивающий величину имущественного вычета семье от 3 и более детей. На каждого добавляется 5 кв. м. для квартир и комнат, 7 кв. м. для частных и садоводческих домов.

Так же местные власти на своем уровне могут помочь уменьшить сумму налогов на имущество. Мало кто из территорий решает применять такие меры, пока только Нижний Новгород, Краснодар и Новосибирск решением местных Дум освободили семьи с тремя и более детей от имущественного налога.

Для инвалидов

Налоговый кодекс определил, что инвалиды с детства, ВОВ, а также 1 и 2 групп освобождены от имущественного налога полностью. Это федеральная норма и местные нормативные акты тут роли не играют.

Исключением будет лишь имущество, полученное инвалидом в порядке наследования.

Чтобы узнать точный перечень лиц-льготников и объектов, по которым можно получить льготу, следует обратиться в орган ФНС по месту нахождения имущества. Подать заявление на освобождение от исчисления налога, при этом указать в заявлении сведения об имуществе, по которому вы претендуете на льготу. Право на нее можно подтвердить соответствующими документами.

Воспользоваться льготой по налогу на имущество можно только с месяца, в котором право на нее наступило. За предыдущий период налог будет рассчитан и его следует внести в бюджет. Если же заявление поступило значительно позже наступления права, и гражданин продолжал платить налог, то переплату ему вернут, но только не более чем за три предыдущих года.

Видео: Сколько будем платить налог на имущество в 2021 году по кадастровой стоимости?

Остались вопросы? Узнайте, как решить именно Вашу проблему! Напишите прямо сейчас нашему консультанту онлайн. Или звоните нам по телефонам:

Налоги

Обязанность собственников недвижимого имущества – ежегодно платить в бюджет страны соответствующий налог. Рассмотрим, что нового появилось в имущественном налогообложении в 2021 году. Появились ли категории лиц, освобождённые от уплаты налога на квартиру, дом и другую недвижимость.

Что такое налог на имущество?

Определение этого понятия, конечно, есть в Налоговом кодексе. Но, описания, созданные скудным канцелярским языком, вряд ли дадут пользователю простую и понятную картину. Поэтому сделаем «перевод».

Налог на имущество – это сумма, которая начисляется к оплате за каждый объект имущества, зарегистрированный на человека. Если собственников у владельцев несколько, то налог начисляется пропорционально доли каждого. За несовершеннолетних собственников – платят родители.

Лифты, подъезды – относятся к общедомовому имуществ, налог на них не взимается, жильцы платят только за содержание.

Что относится к недвижимости

Теперь нужно разобраться, что именно считается недвижимостью, согласно российскому законодательству. В соответствии с Налоговым кодексом, недвижимым имуществом считается:

- квартира, комната в коммуналке, общежитии;

- частный дом;

- строения жилого характера на участках, отведённых под ИЖС, ЛПХ, а также на территориях садоводческих участков;

- недостроенные сооружения;

- гаражи, боксы, помещения, здания (магазины, офисы – любые стационарные объекты;

- доли в вышеуказанных объектах.

Как рассчитывается налог?

До 2014 года существовала система расчета налога, при которой базовой единицей считалась инвентаризационная стоимость объекта. Она значительно отличалась от рыночной цены и кадастровой стоимости. В итоге, за объект стоимостью в несколько миллионов рублей, собственник мог платить по инвентаризационной цене, как за строение ценою в 100-200 тысяч. Естественно, государство при этом теряло огромные суммы ежегодно.

Переход на новую систему расчета начался еще в 2015 году. Тогда было решение о переходе на кадастровую стоимость, как на базовую единицу. Более пяти лет понадобилось для того, чтобы составить базу кадастровых расценок.

На протяжении этих лет государство поддерживало политику плавного перехода: чтобы увеличение налогов не ударило по кошелькам граждан резко. В 2021 году послабление в виде понижающих коэффициентов оставлено только для жителей Севастополя, остальные граждане РФ – успешно прошли адаптацию, и теперь платят налог по полной кадастровой стоимости имущественных объектов.

Расчет кадастровой стоимости – процесс довольно сложный. Он включает в себя оценку многих параметров, в том числе:

- адрес объекта;

- инфраструктуру района расположения,

- возраст строения;

- рыночную стоимость похожих объектов и т.д.

То есть, при оценке учитываются множество факторов, и дом в глухой деревне без удобств, но 100 квадратов площадью, однозначно не будет стоить больше, чем комната в коммуналке, но в центре города. Частота переоценки будет устанавливаться муниципалитетами. Для крупных городов перерасчет кадастровой стоимости рекомендован не реже, чем один раз в пять лет.

Формула для расчета налога

Упрощенная формула расчета выглядит так:

Н = (Б-НВ)*Д*С.

Н – непосредственно налог;

НВ – налоговый вычет;

Б – базовая величина (кадастровая стоимость объекта);

Д – доля владения;

С – ставка.

Налоговый вычет – это необлагаемые налогом квадратные метры жилого имущества. Он распространяется на все категории собственников и составляет:

- 50 кв. метров для частных домов;

- 20 кв. метров для квартир;

- 10 кв. метров для комнат.

То есть, например, если площадь дома 100 кв. метров, а его кадастровая стоимость 1 млн. рублей, то налог для оплаты рассчитывается следующим образом:

1. Кадастровая стоимость делится на количество квадратных метров. Так мы получаем цену за один кв. м. В нашем случае она равна 10 тысяч рублей.

2. Теперь применяем налоговый вычет: 100 – 50 = 50.

3. Считаем стоимость площади, облагаемой налогом: 50 * 10 000 рублей, получаем 500 тысяч.

Указанная сумма умножается на долю владения и ставку. В итоге получаем сумму налога к оплате.

ВАЖНО! Если дом площадью менее 50 кв. метров, имущественный налог на него не начисляется СОВСЕМ!

Такой же принцип используется и для расчета налога на квартиры, комнаты и иные помещения. Если во владении несколько объектов, налоговый вычет применяется только к одному из них.

Семьи с тремя и более детьми имеют право уменьшить налоговую базу на стоимость:

- 5 кв. м квартиры, части, комнаты на каждого ребенка;

- 7 кв. м частного дома или его части на каждого ребенка.

Налог при долевой собственности

При владении помещением в долевой собственности, вычет применяется к общей кадастровой стоимости жилья. При этом налог начисляется каждому пропорционально его доле. Например, если брать вышеуказанный случай: дом 100 квадратов, два собственника, владеющие в равных долях, кадастровая стоимость – 1 млн.

В этом случае облагаемые налогом квадратные метры делятся пополам и умножаются на ставку. Так рассчитывается налог каждого собственника.

Что такое ставка и кто ее устанавливает

Базовая налоговая ставка установлена Налоговым кодексом. Она может быть увеличена или уменьшена муниципалитетом.

Ставки, действующие в 2021 году

| Вид объекта | Ставка, % |

| Жилые дома, квартиры, их части, а также гаражи | 0,1 |

| Объекты «роскоши» с кадастровой стоимостью более 300 млн. руб | 2 |

| Прочие недвижимые имущественные объекты | 0,5 |

Калькулятор для расчета налога на имущество физлиц работает на официальном сайте ФНС. Для работы с ним понадобится кадастровый номер объекта.

Кто может не платить имущественный налог?

Исчерпывающий список граждан, полностью или частично освобожденных от уплаты налога на имущество, приводится в Налоговом кодексе РФ. Согласно официальным документам право на льготами обладают следующие категорий собственников:

- получатели пенсии (в учёт берется пенсия, назначенная по любым основаниям);

- инвалиды, кроме инвалидов 3-ей – рабочей – группы;

- ветераны Великой Отечественной войны, Афганской войны;

- военнослужащие с выслугой более 20 лет;

- «чернобыльцы»;

- супруги и родители военнослужащих, погибших при исполнении.

Льгота носит заявительный характер и предоставляется только на 1 выбранный объект, при условии, что в отношении него не ведётся предпринимательская деятельность.

Читайте также: