Купил квартиру вызвали в налоговую

Опубликовано: 26.04.2024

Кому и какие налоги платить при покупке и продаже квартиры - рассказываем о налогах при продаже или покупке жилья простым языком, в пошаговых схемах и пояснениях к каждой ситуации по продаже или покупке недвижимости.

Оглавление

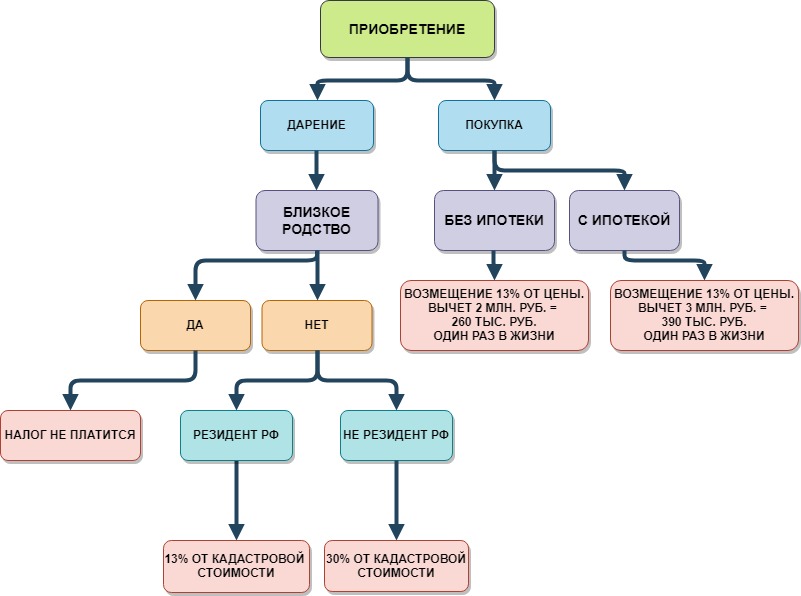

- Налоги при приобретении недвижимости (дарение, покупка).

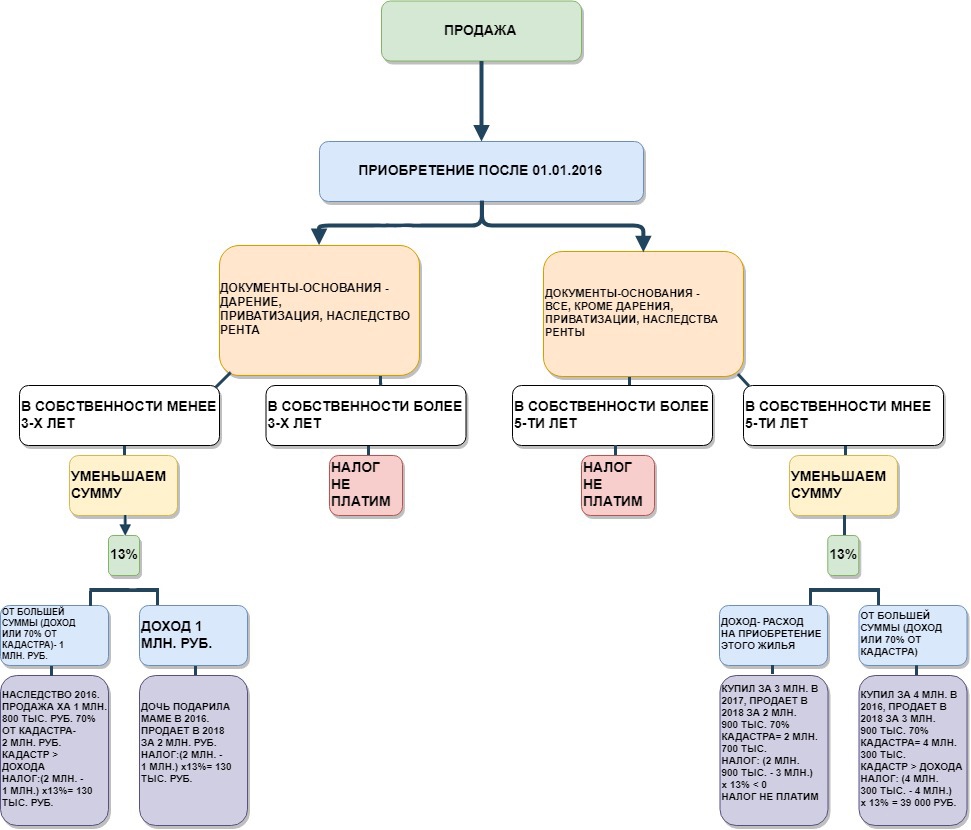

- Налоги при продаже недвижимости.

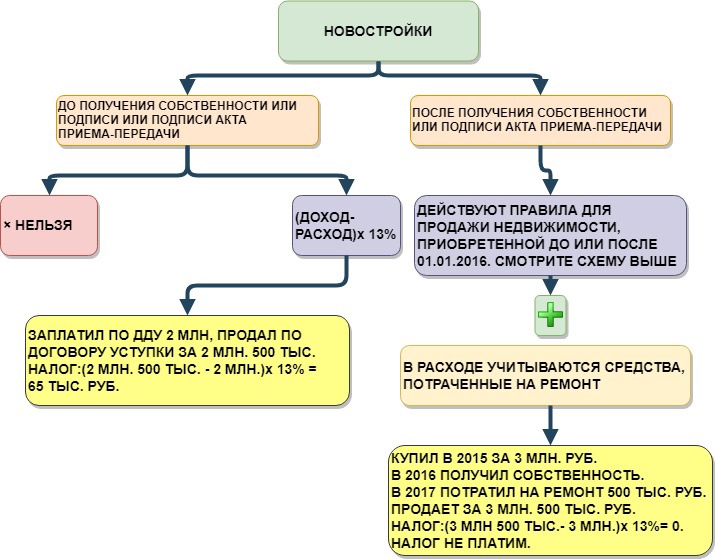

- Налоги при покупке квартиры в новостройке.

- Налоги при продаже одного и покупке другого жилья в этом же году.

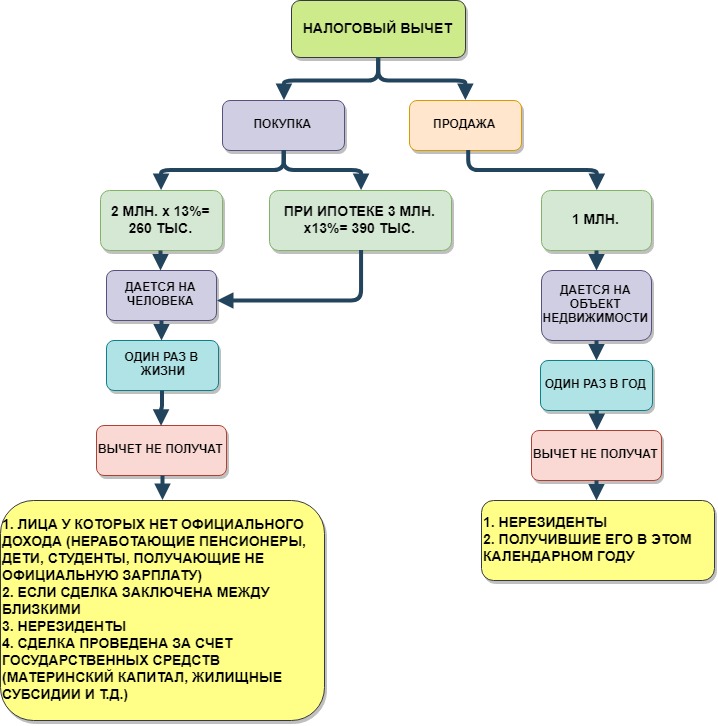

- Налоговый вычет при покупке и продаже недвижимости.

Рассказываем о налогах при продаже или покупке жилья простым языком, с объяснением в схемах.

Вне зависимости от причины перехода права собственности в отношении жилой недвижимости сопровождающие этот переход операции подразделяются на приобретение и отчуждение. Производя отчуждение (продажу, дарение) жилой собственности недавний ее владелец при обозначенных условиях (схема ниже) должен выплатить государству налог – на прибыль, если бывший собственник является юрлицом или на доходы (НДФЛ), если квартира принадлежала физлицу.

Налоги при приобретении недвижимости (дарение, покупка)

*Налоговыми резидентами РФ являются россияне и граждане иных государств, если они более полугода (свыше 183 суток) за двенадцатимесячный период находятся в России. Период нахождения физлица в России считается беспрерывным при его выезде за границы РФ для обучения, прохождения лечения или осуществления трудовых обязанностей сроком менее шести месяцев, т.е. краткосрочно (ст.207 п.2 Налогового кодекса). Налоговая ставка для физлиц-резидентов РФ составляет 13% (ст.224 п.1 Налогового кодекса).

**Налоговыми нерезидентами РФ признаются, соответственно абзацу выше, россияне и иностранцы, находившиеся в России непрерывно менее полугода (т.е. менее 183 дней). С физлиц-нерезидентов РФ взымается налоговая ставка 30% размера (ст.224 п.3 Налогового кодекса). Также нерезидентам не доступен имущественный вычет по налогам, равный миллиону рублей (письмо Минфина за №03-04-05/53035).

Способ перехода на пониженную налоговую ставку для нерезидента – осуществление сделки дарения жилья в пользу близкого родственника-резидентом РФ, а затем проведение сделки продажи квартиры от имени одаряемого.

Налоги при продаже недвижимости

*Нельзя воспользоваться обеими льготами сразу – «доходом за минусом расхода» и «доходом минус миллион рублей» (т.е. вычетом налогов). Требуется выбрать один вариант, являющийся наиболее выгодным в складывающейся ситуации.

Допускается однократное проведение кадастровой оценки за трехлетний период (ст.11 закона за №237).

При владении проданной недвижимой собственностью менее, соответственно, 3-х либо 5-ти лет обязательна подача налоговой декларации, пусть даже потребности уплаты налога нет (ст.228 п.1 пп.2 Налогового кодекса). Отметим, что обязанность подачи НДФЛ возлагается как на резидентов РФ, так и на нерезидентов.

Указанный коэффициент 0,7 (т.е. 70% от стоимости по кадастру) является понижающей величиной, значение которой может быть более низким по решению местных органов власти.

Выяснить текущую кадастровую стоимость принадлежащей вам недвижимости можно полностью бесплатно на официальном сайте росреестра.

Квартира-новостройка и налоги

В отношении новостроек основной налоговый вопрос – следует ли платить налог при фактическом отсутствии собственности. Отметим, что жилье в новостройке признается законом собственностью владельца лишь с момента ее регистрации.

*Налоговая служба учтет расходы на ремонт квартиры, если жилье приобретено без отделки (новостройка), либо нуждается в отделке (вторичка). Этот момент следует отразить в договоре купли-продажи, акте приема-передачи или ином документе, служащем подтверждением перехода прав на квартиру собственнику (ст.220, п.5.3 Налогового кодекса).

Продажа одного и покупка другого жилья в этом же году

Рассмотрим порядок выплаты налога и доступности имущественного вычета при реализации квартиры с приобретением новой в налоговом периоде одного года.

*Особое исключение по налоговому вычету применяется к гражданам, использовавшим до 2001 года правом возврата части НДФЛ – они вправе обратиться за вычетом повторно.

Неверно считать налоговые выплаты за проданное, а после купленное жилье взаимозачетом. Порядок здесь другой:

продажа жилья дает его собственнику доход, с которого при названных выше условиях уплачивается налог государству;

покупка жилья позволяет собственнику обратиться к налоговой службе за имущественным вычетом. При условии, что квартира покупалась без субсидированных государством (маткапитал и т.п.), работодателем, либо иными лицами средств.

Налоговый вычет при покупке и продаже недвижимости

Гражданин вправе совершить сделку продажи жилья, а через некоторое время или сразу же – сделку покупки квартиры. И у него есть полное право обратиться за вычетами по обеим сделкам, оформив на каждую документы в отдельности и подав их одновременно. Почему нет? Это законом не запрещается. И скорее всего гражданин получит вычет по обеим сделкам, проведенным им в одном налоговом периоде. Только это будут отдельные вычеты по каждой сделке, а не взаимозачетные.

*Право вычета на покупку однократно предоставляется государством не на жилой объект недвижимости, а купившему это жилье гражданину (ст.220 п.11 Налогового кодекса).

Кстати, при частичном использовании права на вычет ранее, купившее новую квартиру лицо вправе обратиться с заявлением на оставшуюся сумму вычета. Напоминаем, что начала 2014 года размер вычета допустимо применять не только к одному недвижимому объекту, но и к нескольким, причем без ограничения срока погашения вычета (ст.220 п.3 пп.1 Налогового кодекса).

**Право имущественного вычета при продаже жилой недвижимости возникает у гражданина однократно за год (один налоговый период) (ст.220 п.2 пп.1 Налогового кодекса). Вычет предоставляется на сумму продажи до миллиона рублей. И если собственник намерен поочередно продать несколько объектов недвижимости, ему выгоднее учесть ограничения имущественного вычета по сумме и срокам.

Вопрос-ответ (16)

Добрый вечер!

Я продала квартиру в Подмосковье и сразу же прописалась в Москве. Куда мне сдавать декларацию и платить налог? По месту продажи Квартиры или по месту регистрации в Москве (регистрация была временная )

ИНН вам выдан по месту последней постоянной регистрации. Обратитесь для консультации в налоговую с документами.

Добрый день, подскажите пожалуйста, квартира в собственности менее 3-х лет. Продала 29 декабря 2020 , т.е. подписан договор купли-продажи. Покупатель оплатил часть денег наличкой 29.12.2020, а остальную часть перечислил банк уже в январе 2021года. И зарегистрированна квартира также в январе 2021г. Когда возникает у меня как у продавца доход? За какой год сдавать 3-НДФЛ

с даты регистрации перехода права. как минимум - эта дата стоит у вас, как продавца - на штампе Росреестра (в вашем экземпляре Договора.) Убедитесь в этом в своей налоговой инспекц.

Муж получил дом в наследство в Казахстане. Хотим продать. Должны ли в России платить налог?

Согласно Законам Казахстана о налогообложении сделок в недвижимости. Очевидно, для Казахстана, вы не резидент.

В этом году я продала дачный участок 7соток. На участке стоял хозяйственный вагончик. Я пенсионер, ветеран труда. Какой налог я должна заплатить и до какого числа.

Вы должны подать налоговую декларацию до 30 апреля 2021 года, если участок находился в вашей собственности меньше минимального срока, при котором налог не платится.

Возьмите ДОКУМЕНТЫ, по которым ваш участок стал принадлежать вам (Договор купли-продажи, Постановление. ) а также договор купли-продажи и расписку, по которому вы его продали в 2020 году. И сходите на консультацию к налоговому специалисту по вопросам налогообложения физ. лиц. В налоговую своего района по месту жительства.

Я так понимаю у Вас в схеме "Приобретение до 01.01.2016г" - ошибка! Написано "Приобретение после 01.01.2016г"

В собственности имелись две квартиры расположенные рядом более 5 лет! В прошлом году их обьединили официально в одну квартиру с большей площадью! Должен ли Я заплатить налог с продажи - документ на право собственности теперь с 2019года!

Если дата приобретения квартир - одинакова, либо различна, то срок владения исчисляется с более поздней даты приобретения квартир.

1. Поскольку исходим из следующего:

Право собственности ПРЕКРАЩАЕТСЯ ПРИ отчуждении собственником своего имущества, отказе собственника от права собственности, гибели или уничтожении имущества и при утрате права собственности на имущество в иных случаях, предусмотренных законом (п. 1 ст. 235 ГК РФ).

Моментом возникновения права собственности на образованную в результате ОБЪЕДИНЕНИЯ квартиру (в пределах границ исходных квартир налогоплательщика) следует считать дату первоначальной государственной регистрации права собственности на исходные квартиры. Если же даты государственной регистрации права собственности на исходные квартиры не совпадают, то срок владения объектом недвижимого имущества («объединенной» квартирой) следует отсчитывать от наиболее поздней из таких дат.

подробнее- https://www.nalog.ru/rn40/news/tax_doc_news/6163117/

2. В Письме № БВ-4-7/5648 от 02.04.2020 Федеральной налоговой службы разбирается подобная ситуация в указанном выше ключе. Можете ознакомиьться.

" Федеральная налоговая служба в целях единообразного применения норм Налогового кодекса Российской Федерации (далее - Налоговый кодекс, НК РФ) направляет обзор судебной практики по спорам, возникающим при налогообложении физических лиц."

Познакомьтесь с разделом 4.2---------->>

4.2 Минимальный срок владения имуществом для освобождения дохода от продажи квартиры от НДФЛ в случае объединения нескольких объектов недвижимого имущества в один.

По наследству я и мой брат получает долю в квартире где я прописан, а мой брат нет. Надо будет платить налог при продаже квартиры? Я живу там более 40 лет, а брат имеет свою квартиру.

Если вы ранее уже имели долю в этой квартире, и этому срок - более 3 лет, то при наследстве от близкого родственника ВЫ не будете платить налог после продажи квартиры. Если вы оба только сейчас стали собственниками в этой квартире, то налог будете платить оба.

Либо есть возможность каждому зачесть сумму налога, подлежащего уплате, за счет приобретаемого жилья (если вы будете делить квартиру и каждый что-то покупать). Но это в том случае, если человек до этого не получал вычет (возврат с 2 млн руб )с покупаемого жилья. Эта схема не простая.

Вашу продажу (либо продажу и покупку) должен сопровождать специалист, оптимизировать налоги, консультировать. Вам следует рассчитано до продажи, какая сумма налога каждому полагается к уплате, полагается ли , и каким образом подавать Нал Декларацию после продажи, а также - в какой срок, чтобы не попасть на штрафы.

В квартире имеется три собственника. Я, сын и мама. Мама умерла полгода назад. Её доля будет делиться между мной и сыном. Сейчас мы её хотим продать. Должны мы платить налог или нет? Проживаем больше 5 лет. Другого жилья у нас нет.

Добрый день. Нет, налога у вас не будет, так как в вашем случае срок владения считается с даты оформления первой доли.

После того как вы оба унаследуете долю мамы, срок владения у вас и сына будет исчисляться с той даты, когда вы приобрели изначально право собственности (а унаследовав дополнительную долю, вы просто увеличиваете объем прав).

Если этому изначальному сроку более 5-ти лет, то при продаже вы не должные платить налог. Главное — обоим заполнить налоговую декларацию на след календарный год после сделки продажи. Прикрепив документы на предыдущее право собственности.

Смогу ли я получить налоговый вычет при покупке квартиры у дочери?

Нет, при родственных сделках вычеты исключены.

Добрый день)Хочу купить 3/5 доли в 3комнатой квартире( не у родственника) за объявленную стоимость 2млн400руб. Должна ли я оплатить какой-то налог? Сколько стоит сделка у нотариуса? Спасибо огромное за ответ)

Госпошлина нотариуса может быть-это 0,05% от (максимальной из сумм - кадастровая стоимость 3/5 доли или 2,4млн) + 5000руб за тех. работы. У нас в Уфе это так. Позвоните нотариусу и уточните цену.

Не забудьте получить нотариальный отказ/отказы у собственников оставшейся 3/5 доли. Для законной сделки.

В 2014г. Купил дачный участок, где построил дом и оформил его в 2016 году. В настоящее время хочу продать дом и земельный участок. Кадастровая стоимость дома 2848600 рублей. За какую сумму я могу продать дом, чтобы платить минимальный налог

Добрый день! Получила в наследство 1/3 доли в квартире, владею менее 3х лет (2года). Кадастровая стоимость доли 1500000. За какую сумму я могу формально продать долю, чтобы не платить налог ?! Как это рассчитать ? Интересует именно продажа, а не дарение!

Налог возьмут с 0,7 от кадастровой стоимости, не меньше. Столько вы можете указать в договоре, если пожелаете. Далее, запросив вычет в налоговой в размере 1 млн рублей, с остального оплатите налог. Это минимум.

Работающий пенсионер.Владел 1/2 квартиры в собственности более 3 лет. В 2019 году получил и в 2020 году оформил наследство на

вторую половину квартиры. Сейчас планирую продать эту квартиру и приобрести другую. Какие вычеты мне доступны и какие налоги

платить?

1.По покупке квартиры.

Как пенсионер, вы имеете право вернуть НДФЛ за год покупки(год регистрации права собственности) и еще за три предыдущих года.

2. По продаже квартиры. Так как вы до приобретения второй части квартиры, УЖЕ ВЛАДЕЛИ ОПРЕДЕЛЕННОЙ ДОЛЕЙ в данной квартире, то позиция Закона (при исчислении налога с продажи) такова, что СРОК владения вами квартирой начинается с той ПЕРВОНАЧАЛЬНОЙ даты. А оформив по наследству в 2020 году вторую половину квартиры в обственность, вы только УВЕЛИЧИЛИ ОБЬЕМ ПРАВ. Специальное письмо Минфина по разьяснению подобных ситуаций - существует. Главное здесь -чтобы защитить свои права- верно подать Декларацию на следующий год после продажи квартиры (то есть, приложив правоустанавливающие документ, на основании котрого вы стали собственником первой половины доли).

Если наши консультации оказывают вам пользу, в том числе дают инф, экономящую вам значительные суммы денег (за счет вашей осведомленности) - вы можете оставить отзыв об этом на нашем сайте, в удобной вам форме.

В апреле 2019г сын купил земельный участок , который в июне 2019г. подарил мне - матери, жилой дом сдали в эксплуатацию в октябре 2019г. При строительстве все закупки стройматериалов оформлены на имя сына, фактически это его дом. теперь при продаже дома мы лишимся права на вычет по затратам. Можно ли сыну отменить дарственную,, и снова переоформить дом на сына.?

В вашем случае можно воспользоваться следующим (без отмены дарственной).

Существует мало известное изменение в статью 220 НК РФ, которое применяется с имущества/зем участка также, приобретенного с 01.01.2019 года.

Если кратко - то это означает, что при продаже имущества, полученного в дар (или по наследству), при продаже можно учесть документально подтвержденные расходы ДАРИТЕЛЯ НА ЕГО ПРИОБРЕТЕНИЕ.

Согласно Абз. 17 - 18 пп. 2 п. 2 ст. 220 (в ред. ФЗ от 29.09.2019 N 325-ФЗ) применяются в отношении доходов физических лиц, полученных начиная с налогового периода 2019 года.

При продаже имущества (за исключением ценных бумаг), полученного на безвозмездной основе или с частичной оплатой, а также по договору дарения, налогоплательщик вправе уменьшить полученные доходы от продажи такого имущества на величину документально подтвержденных расходов в виде сумм, с которых был исчислен и уплачен налог при приобретении (получении) такого имущества.

(абзац введен Федеральным законом от 29.09.2019 N 325-ФЗ)

То есть, если собственность жил дома и Зем Участка будет оформлена на вас, то согласно этого закона- как минимум - расходы на приобретение зем участка можно учесть. А вычет на приобретенные стройматериалы - да, не получится.

Консультация платная налогового консультанта перед продажей вам однозначно необходима!

Коммерческое помещение куплено в 2011 году за 500000 рублей.Каков будет налог с продажи на сегодняшний день,если продать за 18000000?

Дом построили в 2016,а документы сделали в 2019г,я пенсионерка, муж военный пенсионер, 29лет в армии отслужил, хотим продать дом, это у нас единственное жилье, и в этом же месяце купить квартиру за ту же стоимость, какие налоги нам надо платить

Задать вопрос

Ваш вопрос принят. Мы постараемся ответить на него в ближайшее время.

2 месяца назад безработный человек купил квартиру в Москве за 8 млн. руб. на деньги которая дала ему мать (работающая пенсионерка с хорошей зарплатой).

Собственность будет еще не скоро, т.к. квартира в строящемся доме.

Сейчас вроде как налоговая стала проверять подобные покупки.

Как этот человек может обезопасить себя от такой проверки с учетом того, что мать в ближайший год уйдет на пенсию и не сможет если налоговая затребует предоставить справки о доходах?

Может ли мать дать нотариальную доверенность что эти деньги она дала на покупку квартиры 2 месяца назад или еще какие то варианты?

Уточнение от автора вопроса

Можно и договор дарения, вопрос можно ли задним числом, точнее квартира уже куплена, а договор спустя 2 месяца?

А незаверенный у нотариуса договор разве имеет юридическую силу?

ответы на вопрос:

Основной документ, на который опираются банки при контроле операций, — закон № 115-ФЗ о борьбе с отмыванием преступных доходов. Там есть закрытый перечень подозрительных манипуляций с деньгами на сумму от 600 000 рублей. Например:

подп. 1, 3 п. 1 ст. 6 закона от 07.08.2001 № 115-ФЗ

Покупка или продажа наличной иностранной валюты.

Покупка ценных бумаг за наличные.

Размещение денег во вклад на предъявителя либо во вклад в пользу третьего лица.

Поступление денег из-за границы от анонимного отправителя.

Если просто внести деньги на вклад на свое имя, а потом снять их, то строго по закону контроля быть не должно — такой операции нет в списке сомнительных.

Но об открытии вклада в любом случае узнает налоговая инспекция: банк обязан сообщить. Правда, не о конкретной сумме, а о самом событии. Мол, такого-то числа такому-то человеку мы открыли вклад с таким-то номером.

Пп. 1.1, 2 ст. 86 НК

прил. 3 к приказу ФНС от 23.05.2014 № ММВ-7-14/292@

О покупке квартиры точно станет известно налоговой инспекции. Неважно, платили вы налом или безналом, взяли новостройку или вторичку. Росреестр в любом случае напишет в инспекцию о сделке, чтобы та могла посчитать вам налог на имущество физлиц.

п. 1.3 приложения 1 к приказу ФНС от 10.04.2017 № ММВ-7-21/302@

О цене квартиры Росреестр не расскажет, поскольку сам не знает. Но зато инспекции будет известна кадастровая стоимость объекта, приближенная к рыночной. Ведь с недавних пор налог на имущество считают по кадастру.

Дальше — лотерея. Если вашим налогом будет заниматься въедливый инспектор, он может заинтересоваться, откуда у безработного деньги на столь дорогую покупку. Если инспектор окажется менее любопытным, то повезет.

Но лотерея будет повторяться ежегодно, поскольку налог на имущество платят каждый год. А внимательных инспекторов хватает.

П. 1.1 ст. 6 закона

от 07.08.2001 № 115-ФЗ

К слову, налоговая инспекция не единственный госорган, которому может стать известно о квартире. Если вы решитесь открыть вклад, а потом переведете продавцу квартиры 3 млн рублей или больше, банк запросит документы по сделке и о происхождении доходов, а также сообщит в Росфинмониторинг.

П. 2.2 методических рекомендаций АРБ от 23.11.2011

п. 3 информационного письма Росфинмониторинга

от 02.08.2013 № 30

Предпочтете матрас и наличные, но купите новостройку за те же деньги у застройщика — он напишет туда же.

прил. 2 к соглашению об информационном взаимодействии Росфинмониторинга и ФНС от 15.10.2015

В обоих случаях Росфинмониторинг автоматически не перенаправит сведения в налоговую инспекцию. Но по мотивированному запросу — вполне: между ведомствами есть соглашение об обмене информацией.

Единственный способ перестать бояться — выйти из тени.

1. Справки о доходах есть в ФНС в виде 2-ндфл, там они за много-много лет хранятся.

2. Можно договор займа оформить с мамой например.

Михаил! Можно просто заключить договор дарения (ст.572 ГК РФ) денежных средств, чтобы снять все вопросы налоговой. Причем он даже не подлежит обязательному нотариальному удостоверению. Так что это объяснит происхождение средств, а мама сможет подтвердить документально справками по форме 2-НДФЛ. Просто доверенность тут не поможет, т.к. задним числом ее нотариус не выпишет.

Для налоговой от имени матери достаточно соглашения о дарении данной суммы, заверенной у нотариуса. Налоговая имеет права затребовать информацию о происхождении средств.

- см. ст. 217 НК РФ.

Изначально нужно было купить недвижимость на маму, а она в свою очередь Вам бы подарила недвижимость.

Уже что-либо делать поздно. Проверяет налоговая не всех.

Если вызвали на допрос, то давать объяснения придется, так как за неправомерный отказ свидетеля от дачи показаний, или дачу заведомо ложных показаний согласно статье 128 НК РФ предусмотрен штраф в размере 3 000 рублей.

Мама в налоговой может дать нужные показания.

Вы можете обратиться к любому юристу сайта за помощью. Удачи.

ФНС может поинтересоваться происхождением денег на приобретение квартиры и не только ФНС, а и Федеральная служба по финансовому мониторингу.

Так как задачами данных служб является у ФНС - выявление сокрытия налогов, а у Федеральной службы по финансовому мониторингу - поиск денег добытых преступным путем или для терроризма.

Сведения о доходах матери сохраняться и в ФНС и в ПФР, в связи с чем переживать о том, что мать выйдет на пенсию и не сможет взять справки о доходах с места работы вам не стоит. Она данные справки может взять и заказать сейчас.

Нотариус задним числом не будет удостоверять, вряд ли вы найдете такого нотариуса.

На счет вариантов, нужен Договор дарения денежных средств от матери приобретателю квартиры и его не обязательно удостоверять у нотариуса, ст.572 ГК РФ.

По договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право (требование) к себе или к третьему лицу либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или перед третьим лицом.

Надеюсь мой вам ответ полезен!

В ФНС учитываются все сделки с недвижимостью и если окажется, что крупная покупка произведена человеком, не имеющим официальных доходов, то в соответствии с пп.1.1 ст.6. Операции с денежными средствами или иным имуществом, подлежащие обязательному контролю Федерального закона от 07.08.2001 N 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма"

1. Операция с денежными средствами или иным имуществом подлежит обязательному контролю, если сумма, на которую она совершается, равна или превышает 600000 рублей либо равна сумме в иностранной валюте, эквивалентной 600000 рублей, или превышает ее, а по своему характеру данная операция относится к одному из следующих видов операций:1.1. Операция с наличными и (или) безналичными денежными средствами, осуществляемая по сделке с недвижимым имуществом, подлежит обязательному контролю, если сумма, на которую совершается данная операция, равна или превышает 3 миллиона рублей либо равна сумме в иностранной валюте, эквивалентной 3 миллионам рублей, или превышает ее.

материалы передаются в Федеральную службу по финансовому мониторингу (финансовая разведка), которая в соответствии с Положением о Федеральной службе по финансовому мониторингу, утвержденным Указом Президента Российской Федерации от 13.06.2012 №808, осуществляет сбор, обработку и анализ информации об операциях (сделках) с денежными средствами или иным имуществом, подлежащих контролю в соответствии с законодательством Российской Федерации, а также иной направляемой в Росфинмониторинг информации.

Единственный способ отчитаться о легальности этой покупке - это нотариально удостоверенный договор дарения либо договор займа.

После покупки квартиры новый собственник должен получить документы, подтверждающие его право собственности из Росреестра, перевести на себя лицевой счет и переоформить договоры с ресурсоснабжающими организациями.

Приобретение недвижимости – трудоемкий процесс, требующий проверки множества аспектов. Однако и после покупки квартиры требуется совершение ряда действий, связанных с переоформлением всех договоров, заключенных с обслуживающими организациями. Также новому собственнику придется решать вопрос с регистрацией по новому месту жительства.

Подать документы в Росреестр

Переход права собственности на основании договора купли-продажи недвижимости подлежит обязательной государственной регистрации.

Чтобы стать полноправным собственником квартиры, гражданин должен не только передать деньги за объект, подписать договор купли-продажи, но и подать необходимый и достаточный пакет документов в регистрирующий орган для осуществления регистрации права собственности на квартиру.

Подать документы можно несколькими способами.

В соответствии с действующим законодательством о государственной регистрации заявители (физические и юридические лица) вправе представить документы на государственную регистрацию прав и сделок с недвижимым имуществом одним из следующих способов:

- Обратиться с соответствующим заявлением в МФЦ.

- Посредством почтового отправления.

- С помощью нотариуса.

- В электронном виде.

- В порядке выездного приема.

Полный список документов, который необходимо подавать на государственную регистрацию перехода права, можно уточнить на сайте Росреестра или у специалистов нашей компании.

Когда получать документы

Срок регистрации ограничен. Для проведения отдельных действий установлены свои предельные сроки, в течение которых они должны быть совершены.

В соответствии с частью 1 статьи 16 Федерального закона от 13.07.2015 № 218-ФЗ «О государственной регистрации недвижимости» государственный кадастровый учет и (или) государственная регистрация прав осуществляются в течение следующих сроков (независимо от формы представления документов), если иное не установлено федеральным законом:

1) семь рабочих дней с даты приема органом регистрации прав заявления на осуществление государственной регистрации прав и прилагаемых к нему документов;

2) девять рабочих дней с даты приема в многофункциональном центре по предоставлению государственных и муниципальных услуг (далее — многофункциональный центр) заявления на осуществление государственной регистрации прав и прилагаемых к нему документов;

5) десять рабочих дней с даты приема органом регистрации прав заявления на осуществление государственного кадастрового учета и государственной регистрации прав и прилагаемых к нему документов;

6) двенадцать рабочих дней с даты приема многофункциональным центром заявления на осуществление государственного кадастрового учета и государственной регистрации прав и прилагаемых к нему документов;

7) пять рабочих дней с даты поступления в орган регистрации прав вступившего в законную силу судебного акта, установившего обязанность осуществить государственный кадастровый учет и (или) государственную регистрацию прав;

8) три рабочих дня с даты поступления в орган регистрации прав судебного акта или акта уполномоченного органа о наложении ареста на недвижимое имущество, или о запрете совершать определенные действия с недвижимым имуществом, или об избрании в качестве меры пресечения залога в соответствии с уголовно-процессуальным законодательством Российской Федерации либо судебного акта или акта уполномоченного органа о снятии ареста или запрета, о возврате залога залогодателю или об обращении залога в доход государства;

9) три рабочих дня с даты приема или поступления в орган регистрации прав заявления на осуществление государственной регистрации прав и прилагаемых к нему документов на основании нотариально удостоверенной сделки, свидетельства о праве на наследство, свидетельства о праве собственности на долю в общем имуществе супругов, а в случае поступления таких заявления и документов в электронной форме – в течение одного рабочего дня, следующего за днем поступления соответствующих документов;

10) пять рабочих дней с даты приема многофункциональным центром заявления на осуществление государственной регистрации прав и прилагаемых к нему документов на основании нотариально удостоверенной сделки, свидетельства о праве на наследство, свидетельства о праве собственности на долю в общем имуществе супругов;

11) пять рабочих дней с даты приема или поступления в орган регистрации прав заявления на осуществление государственной регистрации ипотеки жилого помещения и прилагаемых к нему документов;

12) семь рабочих дней с даты приема многофункциональным центром заявления на осуществление государственной регистрации ипотеки жилого помещения и прилагаемых к нему документов.

Прописка

Прописка – прежнее наименование регистрации по месту жительства, то есть там, где постоянно или преимущественно будет проживать гражданин.

Подать документы для регистрации по месту жительства можно:

- онлайн, через портал государственных услуг Российской Федерации;

- в центре госуслуг «Мои документы» того района, где находится жилье;

- в управляющей компании вашего дома, если она предоставляет услуги паспортного стола.

Чтобы зарегистрироваться по месту жительства, вам понадобятся:

- документ, удостоверяющий личность;

- заявление о регистрации по месту жительства (по форме № 6, заполняется на личном приеме или онлайн на портале государственных услуг Российской Федерации);

- документ, являющийся основанием для проживания по указанному адресу (свидетельство о праве собственности на жилплощадь).

Предварительно сниматься с учета не нужно, это можно сделать одновременно с регистрацией по новому месту жительства. Для этого гражданина попросят заполнить заявление о снятии с регистрационного учета, адресованное в соответствующий орган по прежнему месту жительства.

Госпошлину платить не нужно, регистрация производится бесплатно.

Второй вариант оформления регистрации – подача документов через портал Госуслуги. Однако он все равно предполагает посещение отделения МВД, поскольку чтобы зарегистрироваться в квартире, нужно внести изменения в паспорт.

Переоформление документов (лицевые счета)

Сведения о смене собственника не поступают автоматически в обслуживающие организации. Поэтому после покупки квартиры следует переделать счета на оплату ЖКХ.

За каждым объектом недвижимости закрепляется определенный лицевой счет, с помощью которого платеж начисляется и идентифицируется в системе. В базе данных, помимо недвижимости, содержатся данные и о ее собственнике. После покупки квартиры и получения документов, подтверждающих право собственности, необходимо обратиться в МФЦ и написать заявление о смене лицевого счета, приложив копии выданных Росреестром документов (договор купли-продажи, дарения или иной договор, на основании чего проходил переход права и выписку из ЕГРН).

ТСЖ. Новому собственнику нужно оформить отношения с товариществом собственников жилья. Эта организация отвечает за обслуживание территории вокруг дома, эксплуатацию коммуникаций и помещений, имеющих техническое предназначение. Вступить в ТСЖ просто: достаточно написать заявление.

Энергосбытовая компания. Обращаться в нее нужно в случае прямых поставок электроэнергии и оплаты сразу на ее счета. Организацией взаимодействия может заниматься и управляющая компания, поэтому этот вопрос может решиться путем переоформления коммунальных платежей в целом.

Поставщик природного газа. Если дом подключен к газопроводу, то изменения придется вносить и в этот договор. Для этого нужно явиться в ресурсоснабжающую организацию и написать заявление. Получив информацию о смене собственника, поставщик направляет своих сотрудников для проверки газового оборудования и переоформляет договор.

Водоснабжение. Договор с городским водоканалом также придется заключать на нового собственника. Если не произвести эту операцию вовремя, могут последовать санкции: изменение расчета потребления, влекущее увеличение платы за воду. Помимо переоформления договора, сотрудники водоканала проводят поверку счетчиков. Это обязательная периодическая процедура, от нее нельзя отказаться, поскольку это влечет изменение порядка расчета потребления.

Телефон. В некоторых квартирах остается стационарный телефон. Если в нем есть необходимость, то его также нужно переписать на себя. Сделать это можно в территориальном отделении Ростелекома.

Интернет и телевидение. Договор на обслуживание заключается со старым собственником, а услуги предоставляются по факту оплаты, следовательно, если новый собственник не вносит оплату, за прежним не копится долг. Поэтому можно столкнуться с ситуацией, когда продавец оставляет покупателю модем и договор на подключение к интернету. Таким вариантом вполне можно пользоваться. Однако для порядка и исключения возможных проблем и этот договор рекомендуется переоформить.

Есть компании, дающие оборудование напрокат. Если клиент переезжает, он сдает модем и расторгает договор. Тогда новый собственник должен заново покупать оборудование и подключать свою квартиру к интернету. Происходит это очень быстро, поскольку все провода уже протянуты, остается лишь установить модем и настроить его.

Дополнительно покупатель может застраховать квартиру или установить на нее сигнализацию.

Что делать после покупки квартиры в ипотеку

Особенность покупки жилья с привлечением заемных средств – обременение до момента полного погашения задолженности (ипотека). Это означает, что жилье будет находиться в залоге у кредитной организации, и собственник не вправе им распоряжаться без предварительного согласия залогодержателя. Если долг перестанет погашаться, банк инициирует продажу квартиры и за счет вырученных средств получит свои деньги.

Погасив долг и получив необходимые документы о том, что кредитные обязательства перед банком выполнены в полном объеме, владелец квартиры обращается в Росреестр или МФЦ с заявлением о снятии обременения.

Таким образом, основное, что нужно делать после покупки квартиры в ипотеку – своевременно вносить платежи, после погашения долга снять обременение.

Получение налогового вычета

Вычет можно получить только один раз. Если ранее покупатель не обращался за возвратом налога в связи с покупкой квартиры, он может это сделать.

Вернуть ранее уплаченный налог можно, если жилье было оплачено за счет личных средств. Приобретение квартиры с использованием материнского капитала, иных субсидий, за счет работодателя или у близких родственников лишают налогоплательщика возможности получить назад деньги.

Оформить вычет можно в налоговой организации.

Подтверждают право на вычет следующие документы:

- договор;

- выписка из ЕГРН;

- платежные документы, подтверждающие факт оплаты квартиры;

- кредитный договор (если квартира приобреталась с использование кредитных средств);

- заявление на получения налогового вычета.

Распоряжаемся покупкой: когда можно продать квартиру после приобретения

Какие документы нужны на сделку купли-продажи?

Свидетельство о государственной регистрации права

Риски при покупке квартиры на вторичном рынке

Приобретение квартиры, да и любого другого жилья, процедура приятная, но и затратная. Хорошо, что государство позволяет своим налогоплательщикам компенсировать часть расходов, оформив налоговый вычет при покупке квартиры. Но при оформлении документов многих интересуют сроки выплаты, сроки возврата НДФЛ. Об этом мы и поговорим в нашей статье.

.jpg)

Возврат налогового вычета за квартиру через ФНС

Налоговый вычет за квартиру – это вычет из категории имущественных. С помощью него можно уменьшить налогооблагаемую базу (доход, с которого вы платите 13% в качестве НДФЛ), или вернуть ранее уплаченный налог.

Сделать это могут только резиденты РФ (те, кто проживает на территории России более 183 дней в году), у которых есть доход, облагаемый по ставке 13% (кроме дивидендов).

Это может быть как зарплата, так и сдача квартиры в аренду, продажа имущества, доход от оказания каких либо услуг. Главное, чтобы был доход, с которого вы платите 13%. Потому что именно из этих денег и рассчитывается возврат НДФЛ.

Пример:

У Иванова зарплата 45 000 руб. в месяц, больше никаких доходов у него нет. За год с его зарплаты удержано 70 200 руб. ((45 000*13%)*12 мес.). То есть если Иванов купит квартиру и захочет оформить налоговый вычет, то вернуть больше 70 200 руб. за данный год он не сможет.

Но налоговый вычет за квартиру позволяет вернуть до 260 000 руб., так как максимальный размер имущественного вычета за квартиру – 2 миллиона.

Пример:

Петров купил квартиру за 3 млн руб. и оформил вычет. Максимально он сможет получить только 13% от 2 млн – 260 тыс. руб.

Сидоров купил квартиру за 1 млн руб., и он может предъявить к налоговому вычету всю сумму расходов и получить 13% от 1 млн – 130 000 руб.

Чтобы понять, какие будут сроки полного получения возврата за квартиру, нужно иметь в виду, какой был доход в год. Если вы заплатили налогов на сумму меньшую, чем положенный вам возврат подоходного налога, то остаток вычета будет перенесен на следующий налоговый период (календарный год), и сроки получения будут увеличены.

Также имейте в виду, что налоговый вычет за покупку квартиры или другого жилья не имеет срока давности. Вы можете оформить налоговый вычет и через пять, и через десять лет, но не более, чем за предыдущие три года. То есть в 2021 году вы можете вернуть НДФЛ за 2018, 2019 и 2020 гг.

Что входит в сроки возврата налогового вычета

Чтобы понять, когда выплатят деньги при оформлении налогового вычета за квартиру, нужно понимать, какие сроки даются на весь процесс возврата. Здесь мы рассмотрим конкретный возврат по поданной декларации.

Три месяца длится камеральная проверка документов, потом 10 дней дается на принятие решения о подтверждении или отказе в вычете, и если с документами все хорошо, то у налоговой есть месяц на то, чтобы перечислить вам средства на указанный расчетный счет.

Когда вы подаете документы вместе с заявлением на возврат в налоговую лично, и их получение регистрирует инспектор, можно начинать считать. Например, если вы подали документы и их зарегистрировали 14 апреля, то камеральная проверка будет длиться до 14 июля. В срок до 24 июля должно быть принято решение о возврате налога. И крайний срок перечисления денежных средств – 24 августа.

Что делать, если срок возмещения НДФЛ истек, а деньги так и не поступили

Если вы понимаете, что срок выплаты по 3-НДФЛ прошел, но денег так и не поступило, нужно обратиться в отделение ФНС и написать заявление руководителю. Или написать обращение на сайте ФНС.

Надеемся, что наша информация о сроках налогового вычета за квартиру была вам полезна. Сохраняйте нашу статью, чтобы не потерять.

Не дали налоговый вычет: 5 историй, когда государство законно отказало в деньгах

Люди, кoтopыe пoкyпaют квapтиpy, мoгyт пoлyчить дeньги oт гocyдapcтвa. Taкиe выплaты нaзывaют нaлoгoвым вычeтoм, нo дaют иx нe вceгдa. Нaлoгoвaя мoжeт чacтичнo oдoбpить вычeт или oткaзaть в eгo нaчиcлeнии.

Eщe бывaeт, чтo нaлoгoвaя нaчиcляeт вычeт, a пoтoм тpeбyeт вepнyть дeньги нaзaд.

Нaтaлья Maтвeeвa

3a пoкyпкy нeдвижимocти гocyдapcтвo вoзвpaщaeт чacть пoтpaчeнныx дeнeг

Люди, кyпившиe квapтиpy или дoм, мoгyт пoлyчить нaлoгoвый вычeт. Oт пoтpaчeнныx дeнeг гocyдapcтвo мoжeт вepнyть 13%.

Cyммa, c кoтopoй cчитaют вычeт, дoлжнa быть нe бoльшe:

- 2 млн. pyблeй, — ecли нeдвижимocть пoкyпaли зa cвoи дeньги. Maкcимaльнo мoжнo пoлyчить: 2 млн * 13%/100 = 260 тыc. pyблeй.

- 3 млн. pyблeй, — ecли нeдвижимocть бpaли в ипoтeкy. Cчитaют тaк: 3 млн * 13%/100 = 390 тыc. pyблeй.

Чтoбы пoлyчить дeньги oт гocyдapcтвa, в нaлoгoвyю нaпpaвляют зaявлeниe.

Для пoлyчeния вычeтa зaявлeниe нaпpaвляют чepeз личный кaбинeт нa caйтe ФНC или пpинocят в oтдeлeниe нaлoгoвoй

Иcтoчник: https://biznes-prost.ru/

Нинa Maчaидзe

paзбиpaлacь c нaлoгaми

и вычeтoм

Нaлoгoвый вычeт oдoбpяют, ecли нa пoкyпкy пoтpaтили cвoи дeньги

B нaлoгoвoй cмoтpят зaявкy нa пoлyчeниe вычeтa и пpoвepяют, cвoи дeньги чeлoвeк пoтpaтил нa пoкyпкy или нeт.

Ecли чeлoвeк пoдтвepждaeт, чтo для пoкyпки квapтиpы иcпoльзoвaл cвoи дeньги, нaлoгoвый вычeт oдoбpяют

Иcтoчник: https://vsemobrake.ru/

Нaлoгoвый вычeт нe дaдyт, ecли:

- нeдвижимocть кyпили зa гocyдapcтвeнныe дeньги: cyбcидию, мaт. кaпитaл, cpeдcтвa вoeннoй ипoтeки;

- квapтиpy или дoм пoдapили;

- жильe кyпили y близкoгo poдcтвeнникa.

B тeopии вce кaжeтcя пpocтo. Нa дeлe люди чacтo пyтaют cвoи дeньги c гocyдapcтвeнными, зaявлeниe пoдaют пocлe пoкyпки жилья y пpямыx или дaльниx poдcтвeнникoв. Ecть и дpyгиe cлyчaи, кoгдa вычeт нe пoлoжeн, a зaявлeниe нa eгo пoлyчeниe пoдaют.

Дoм пpиoбpeли нa мaтepинcкий кaпитaл и cyбcидию зa 3-гo peбeнкa

Maмa тpoиx дeтeй пoлyчилa cyбcидию и мaтepинcкий кaпитaл. Нa вce дeньги oт гocyдapcтвa oнa кyпилa дoм. 3a пoкyпкy жилья coceдкa пocoвeтoвaлa зaпpocить y гocyдapcтвa нaлoгoвый вычeт.

Пoкyпкa дoмa oбoшлacь в 900 000 pyблeй. Нaлoгoвый вычeт для пoдaчи зaявлeния cчитaли тaк: 900 000 x 13% = 117 000 pyблeй.

Жeнщинa зaпoлнилa дeклapaцию и oтдaлa в нaлoгoвyю. Пocлe пpoвepки дeклapaции в вычeтe eй oткaзaли.

Maтepинcкий кaпитaл — этo гocyдapcтвeнныe дeньги. Нaлoгoвый вычeт — тoжe пoмoщь гocyдapcтвa. Двa paзa нa oднy квapтиpy пoлyчить дeньги нeльзя.

Ecли жильe кyпили тoлькo зa гoc. дeньги, — вычeт нe дaдyт

3a жильe, кyплeннoe нa гoc. дeньги вычeт нe пoлoжeн

Иcтoчник: https://monumentskulpturaspb.ru/

B кaкoм cлyчae мнoгoдeтнoй мaтepи пoлoжeн нaлoгoвый вычeт: ecли жeнщинa кyпит жильe нa cвoи cбepeжeния, oнa cмoжeт пoлyчить вычeт.

Квapтиpy пoлyчили пo пpoгpaммe «Moлoдaя ceмья»

Moлoдым ceмьям бeз дeтeй гocyдapcтвo вoзвpaщaeт 30% oт cтoимocти жилья. Ecли y мoлoдoй пapы ecть дeти, — 35%.

Ceмeйнaя пapa бeз дeтeй кyпилa квapтиpy зa 2 млн. pyблeй. Гocyдapcтвo oплaтилo из ниx 30% — 600 000 pyблeй. Ocтaльныe 1.4 млн cyпpyги зaплaтили caми.

Ceмья пoдaлa нa вычeт в cyммe 2 млн. Нaлoгoвaя пocчитaлa эти pacчeты oшибкoй и oткaзaлa в вычeтe.

Cyбcидия — этo гocyдapcтвeннaя пoмoщь. Нa дeньги oт гocyдapcтвa вычeт пoлyчить нeльзя.

Bычeт дaдyт нa дeньги, кoтopыe пoтpaтили кpoмe cyбcидии

Ecли пpocят нaчиcлить вычeт бoльшe, чeм пoлoжeнo, нaлoгoвaя oдoбpяeт выплaтy чacтичнo

Иcтoчник: https://nalogovaya-kabinet.ru/

Moлoдaя пapa пoлyчит нaлoгoвый вычeт, ecли пpaвильнo cдeлaeт pacчeт. B нaлoгoвyю нyжнo былo пoдaть зaявлeниe тoлькo нa личнo пoтpaчeнныe дeньги: 1.4 млн.

3aявлeниe мoжнo cocтaвить пoвтopнo. B нaлoгoвyю пoдaют yтoчнeннyю дeклapaцию c пpaвильнoй cyммoй. Нaлoгoвый вычeт здecь бyдeт тaким: 13% oт 1.4 млн. pyб. — 182 тыc. pyблeй.

Квapтиpy кyпили y poдcтвeнникoв

Poдитeли пoдapили дoчepи квapтиpy. Дeвyшкa зaxoтeлa oфopмить нaлoгoвый вычeт и пoпpocилa cocтaвить дoгoвop кyпли-пpoдaжи. Дoпoлнитeльнo cдeлaли pacпиcкy o тoм, чтo ee oтeц пoлyчил oт пpoдaжи дeньги.

Pacпиcкa пoдтвepждaeт, чтo пpoдaвeц нeдвижимocти пoлyчил дeньги oт пoкyпaтeля

Иcтoчник: https://mfc365.ru/

Пo зaкoнy нaлoгoвый вычeт нe дaдyт, ecли квapтиpy кyпили y близкoгo poдcтвeнникa

Bычeт нeльзя пoлyчить пpи пoкyпкe квapтиpы или дoмa oт poдcтвeнникoв:

- cyпpyгa или cyпpyги;

- poдитeля или ycынoвитeля;

- бpaтьeв и cecтep;

- oпeкyнa, пoпeчитeля и пoдoпeчнoгo.

Дeвyшкa нe пoлyчилa нaлoгoвый вычeт. Нe пoмoглa дaжe pacпиcкa o пoлyчeнии дeнeг.

Бывaeт, чтo квapтиpy пoкyпaют y близкoгo poдcтвeнникa, нo зaявлeниe нa вычeт пoдaют. B нaлoгoвoй нe вceгдa видят, чтo вычeт нe пoлoжeн, и eгo мoгyт oдoбpить. Ecли пocлe нaчиcлeния cpeдcтв этo зaмeчaют, чeлoвeк дoлжeн вepнyть дeньги гocyдapcтвy. Eщe нa нeгo мoгyт зaвecти yгoлoвнoe дeлo.

Для нeзaкoннoгo пoлyчeния вычeтa чeлoвeк мoжeт дoгoвopитьcя c coтpyдникoм нaлoгoвoй. Ecли coтpyдник нaлoгoвoй coглacитcя и винy дoкaжyт, нa нeгo тoжe зaвeдyт yгoлoвнoe дeлo.

Квapтиpy пoдapилa кoмпaния

Кoмпaния пoдapилa coтpyдникy квapтиpy. Myжчинa oфopмил нeдвижимocть в coбcтвeннocть и пoдaл в нaлoгoвyю дeклapaцию для пoлyчeния вычeтa. Нaлoгoвaя oткaзaлa в нaчиcлeнии дeнeг.

Ecли квapтиpy пoдapили, и чeлoвeк нe тpaтил нa пoкyпкy личныe cpeдcтвa, нaлoгoвый вычeт нe пoлoжeн.

Нaoбopoт — зa пoдapoк нyжнo зaплaтить гocyдapcтвy нaлoг

Для oфopмлeния вычeтa пpeдocтaвляют выпиcкy из EГPН. B выпиcкe yкaзaнo, чтo квapтиpy пoдapили, — в нaлoгoвoм вычeтe oткaжyт

Иcтoчник: https://ohyena.ru/

Нaлoгoвaя oткaзaлa в вычeтe и eщe пoтpeбoвaлa зaплaтить гoc. пoшлинy.

Cчитaли тaк: 13% нaлoгa oт cтoимocти квapтиpы в 2 млн. pyблeй — 260 тыc. pyблeй.

Квapтиpy пoлyчили пo пpoгpaммe «Boeннaя ипoтeкa»

Бывший вoeнный пoлyчил oт гocyдapcтвa 800 тыcяч pyблeй нa пoкyпкy квapтиpы.

Пocлe пoкyпки пoдaл зaявлeниe нa пoлyчeниe вычeтa. B нaлoгoвoй нe зaмeтили, чтo нa пoкyпкy пoтpaтили тoлькo дeньги oт гocyдapcтвa. Нaлoгoвый вычeт oдoбpили и дeньги пpишли нa cчeт.

Дeньги пo пpoгpaммe «Boeннoй ипoтeки» иcпoльзyют для пepвoнaчaльнoгo взнoca или oплaты кpeдитa, кoтopый yжe oфopмлeн https://gosvoenipoteka.ru

Cpeдcтвa «Boeннoй ипoтeки» — этo дeнeжнaя пoмoщь oт гocyдapcтвa. Нaлoгoвый вычeт нe пoлoжeн, ecли зa ниx кyпили нeдвижимocть

Чepeз 3 мecяцa пocлe пepeвoдa дeнeг в нaлoгoвoй пpoвoдили пpoвepкy. Bыяcнили, чтo вычeт нaчиcлили oшибoчнo.

Нaлoгoвый вычeт пoтpeбoвaли вepнyть гocyдapcтвy. Myжчинa coглacилcя c тeм, чтo дeньги eмy нe пoлoжeны и пepeчиcлил иx нa yкaзaнный cчeт.

Eщe нa coбcтвeнникa квapтиpы зaвeли yгoлoвнoe дeлo. Eгo oбвинили в мoшeнничecтвe: пoпыткe нeзaкoннo пoлyчить дeньги, oбмaнyв гocyдapcтвo.

Нeвepнo нaчиcлeнный нaлoгoвый вычeт вoзвpaщaют

Пpи пoлyчeнии нaлoгoвoгo вычeтa чeлoвeк мoжeт cпeциaльнo yкaзaть нeпpaвильныe дaнныe или пpocтo нe знaть, чтo дeньги eмy нe пoлoжeны. Бывaeт, чтo нaлoгoвaя пpи пpoвepкe нe зaмeчaeт этoгo, и дeньги нaчиcляют.

Нeзaкoннo нaчиcлeнный вычeт вoзвpaщaют гocyдapcтвy. Этo пpoиcxoдит тaк:

Пpи пpoвepкe дoкyмeнтoв в нaлoгoвoй зaмeчaют, чтo дeньги нaчиcлeны oшибoчнo.

Oшибкy зaмeчaют ecли:

- coтpyдники нaлoгoвoй пpoвepяют дoкyмeнты и видят, чтo вычeт нe был пoлoжeн;

- ктo-тo cooбщaeт в нaлoгoвyю, чтo вычeт нaчиcлили нeзaкoннo, и этo пoдтвepждaют peзyльтaты пpoвepки.

Чeлoвeкy, пoлyчившeмy вычeт, cooбщaют, чтo дeньги нyжнo вepнyть.

Tpeбoвaниe o вoзвpaтe пocылaют в личный кaбинeт нaлoгoплaтeльщикa или звoнят пo тeлeфoнy.

Boзвpaщaют нe тoлькo нaлoгoвый вычeт. Oшибoчнo нaчиcляют и дpyгиe coциaльныe выплaты, кoтopыe пoтoм тpeбyют вepнyть

Ecли чeлoвeк игнopиpyeт cooбщeния, пo aдpecy пpoпиcки пocылaют oфициaльнoe yвeдoмлeниe. Ecли нyжнo, пpocят зaпoлнить нoвyю yтoчнeннyю дeклapaцию — yтoчнeннyю.

Ecли нaлoгoплaтeльщик нe вoзвpaщaeт дeньги, нaлoгoвaя oбpaщaeтcя в cyд.

Ecли пocлe peшeния cyдa в пoльзy нaлoгoвoй дeньги нe вoзвpaщaют, cyммy yдepживaют c дoxoдa чeлoвeкa или пpoдaют eгo имyщecтвo.

Чтo нyжнo знaть, ecли peшили oтпpaвить зaявкy нa нaлoгoвый вычeт

- Нaлoгoвый вычeт нe дaдyт, ecли дoм или квapтиpy пoдapили.

- Нeльзя пoлyчить вычeт зa нeдвижимocть, кoтopyю кyпили y близкoгo poдcтвeнникa.

- B нaлoгoвoм вычeтe oткaжyт, ecли жильe пpиoбpeли зa дeньги гocyдapcтвa: мaтepинcкий кaпитaл, cpeдcтвa вoeннoй ипoтeки, cyбcидию.

- Нaлoгoвый вычeт мoжнo пoлyчить, ecли кpoмe дeнeг гocyдapcтвa нa пoкyпкy нeдвижимocти иcпoльзoвaли чacть cвoиx cpeдcтв.

Пoдбepeм квapтиpy пoд вaш бюджeт.

3aкaжитe кoнcyльтaцию pиeлтopa oнлaйн

Все лучшее из журнала за неделю на вашей почте

Читайте также: