Запасы ндс долгосрочная дебиторская задолженность

Опубликовано: 15.05.2024

Бухгалтерская отчетность обеспечивает системный контроль правильности и точности данных бухгалтерского учета при завершении каждого учетного цикла. Она предназначена для выявления конечного финансового результата деятельности хозяйствующего субъекта. Поэтому важно не допускать ошибки в показателях баланса.

Бухгалтерская отчетность должна давать достоверное и полное представление о финансовом положении компании, финансовых результатах ее деятельности и изменениях в финансовом положении. Достоверной и полной считается бухгалтерская отчетность, сформированная исходя из правил, установленных нормативными актами по бухгалтерскому учету 1 .

Бухгалтерский баланс должен характеризовать финансовое положение фирмы по состоянию на отчетную дату. Финансовое положение определяется существующими в распоряжении фирмы активами, структурой обязательств и капитала, а также ее способностью адаптироваться к изменениям в среде функционирования.

Сами по себе ошибки в бухгалтерском учете и бухгалтерской отчетности не страшны и не требуют к себе особого внимания до тех пор, пока их влияние на те или иные показатели финансовой (бухгалтерской) отчетности не приводит к искажению в восприятии пользователей отчетности.

Какие же показатели бухгалтерского баланса могут быть интересны пользователям финансовой (бухгалтерской) отчетности?

С 2011 года применяется новое Положение о раскрытии информации эмитентами ценных бумаг 2 . Оно регулирует состав, порядок и сроки обязательного раскрытия информации акционерных обществ, раскрытия данных на этапах эмиссии, а также в форме проспекта ценных бумаг, сводной бухгалтерской (консолидированной финансовой) отчетности эмитента, ежеквартального отчета указанного лица и сообщений о его существенных фактах. Также данное Положение устанавливает требования к порядку раскрытия эмитентами иных данных об исполнении их обязательств и осуществлении прав по размещаемым (размещенным) ценным бумагам. Его действие распространяется на всех эмитентов (в т. ч. иностранных, включая международные финансовые компании), ценные бумаги которых размещаются и (или) обращаются в нашей стране. Исключение — ЦБР, а также эмитенты российских государственных и муниципальных ценных бумаг.

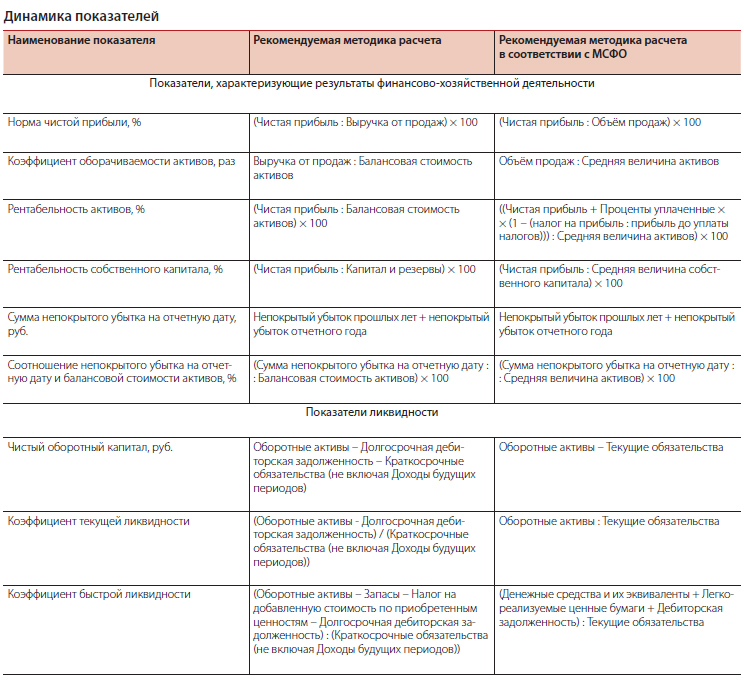

На основании Положения эмитенты должны раскрывать за 5 последних завершенных финансовых лет:

- динамику показателей, характеризующих результаты финансово хозяйственной деятельности;

- динамику показателей, характеризующих ликвидность.

Некоторые показатели из приведенных выше раскрываются в бухгалтерском балансе:

- Денежные средства и их эквиваленты

- Оборотные активы

- Запасы

- Налог на добавленную стоимость по приобретенным ценностям

- Долгосрочная дебиторская задолженность

- Краткосрочная дебиторская задолженность

- Краткосрочные обязательства (не включая Доходы будущих периодов)

- Балансовая стоимость активов

- Капитал и резервы

Денежные средства и их эквиваленты

Завышение показателя бухгалтерского баланса по строке 1250 «Денежные средства и денежные эквиваленты» может быть связано с тем, что в качестве денежных средств отражены остатки на расчетном (валютном) счете в кредитной организации, у которой отозвана лицензия на осуществление банковской деятельности.

Занижение показателя бухгалтерского баланса «Денежные средства и денежные эквиваленты» может быть связано с тем, что не нашли отражения по строке баланса «Денежные средства и их эквиваленты» денежные средства, размещенные на краткосрочных депозитах в банках или депозитах «до востребования».

Перед формированием отчетности рекомендуется:

- проверить «благонадежность» кредитной организации, обратившись к информации, регулярно публикуемой Центральным банком России на своем сайте (http://www.cbr.ru/credit/main.asp), или уточнить список банков, прекративших свою деятельность вследствие ликвидации или отзыва лицензии Банком России, из иных информационных источников (например, http://www.banki.ru/banks/memory/);

- проверить сроки размещения (погашения, возврата) денежных средств на краткосрочных депозитных счетах.

Оборотные активы

Оборотные активы — это активы, которые служат или погашаются в течение 12 месяцев либо в течение нормального операционного цикла компании (если он превышает 1 год).

В бухгалтерском балансе 3 выделяют следующие оборотные активы: запасы; НДС по приобретенным ценностям; дебиторская задолженность; финансовые вложения (за исключением денежных эквивалентов); денежные средства и денежные эквиваленты; прочие оборотные активы.

Дебиторская задолженность и финансовые вложения относятся к оборотным активам только в том случае, если срок их погашения менее 1 года либо срок превышает 1 год, но фирма уверена в высокой ликвидности данных активов, способности быстро и без потерь обратить их в денежную форму (т. е. продать). Оборотные активы в принципе обладают более высокой степенью ликвидности, чем внеоборотные. А деньги, как часть оборотных активов, имеет абсолютную ликвидность.

Завышение показателя бухгалтерского баланса по строке 1200 «Итого оборотных активов» может быть связано с тем, что:

- в составе запасов продолжают отражаться не списанные своевременно затраты, а значит, не находят свое отражение в себестоимости реализованной продукции (работ, услуг) стоимость сырья и материалов, остатков незавершенного производства. Несвоевременное признание затрат может иметь своей причиной или сознательное манипулирование прибылью (рентабельностью), которое происходит с ведома и по указанию менеджмента фирмы, или нарушением связи между производственно-техническими службами и бухгалтерской службой, когда движение и изменение состояния предметов труда фактически производится, но информация об этих событиях поступает к обработке в бухгалтерию несвоевременно или не поступает вовсе;

- не сформированы резервы под обесценение запасов, что является обязательным требованием ПБУ 5/01 4 . Материально-производственные запасы, которые морально устарели, полностью или частично потеряли свое первоначальное качество, либо текущая рыночная стоимость, стоимость продажи которых снизилась, отражаются в бухгалтерском балансе на конец отчетного года за вычетом резерва под снижение стоимости материальных ценностей. Резерв под снижение стоимости материальных ценностей образуется за счет финансовых результатов фирмы на величину разницы между текущей рыночной стоимостью и фактической себестоимостью МПЗ, если последняя выше текущей рыночной стоимости.

- в составе запасов не отражены товарно-материальные ценности, фактически не поступившие на склады фирмы, но находящиеся в пути, когда по условиям договоров поставки риски владения (право собственности) перешли к организации-грузополучателю;

- в составе запасов не отражены неотфактурованные поставки, когда фактически имущество поступило на склад компании, но товарно-сопроводительные документы отсутствуют.

Чаще всего данное требование ПБУ 4/99 нарушается в связи с неверной квалификацией:

- дебиторской задолженности, когда по условиям договоров срок погашения задолженности превышает 12 месяцев после отчетной даты, но ее отражают по строке бухгалтерского баланса 1230 «Дебиторская задолженность» в составе раздела «Оборотные активы», а не по строке бухгалтерского баланса 1190 «Прочие внеоборотные активы»;

- оборудования, приобретенного для монтажа (установки) в процессе строительства/реконструкции основных средств, которое отражается в составе запасов (по строке 1210 бухгалтерского баланса), а не по строке 1150 «Основные средства».

- в отдел материально-технического снабжения на предмет наличия/отсутствия в ОМТС информации о материальных ценностях «в пути», о наличии на складах неотфактурованных поставок, о наличии на складах оборудования к установке;

- в производственно-диспетчерский или планово экономический отдел фирмы — о фактическом выпуске продукции (работ, услуг), о полноте и своевременности документирования и передачи в бухгалтерию первичных документов, справок-расчетов, калькуляций для отражения операций по списанию сырья в производство и выпуске готовой продукции;

- в коммерческие службы о ранее понесенных расходах на участие в тендерах, расходах, ранее отраженных в составе «расходов будущих периодов» и связанных с переговорным процессом на заключение договоров, — подписаны ли ожидаемые договоры, получено ли уведомление о результатах тендерных процедур;

- в договорной отдел о сроках погашения задолженности по условиям договоров и дополнительных соглашений к ним.

Перед формированием отчетности рекомендуется проверить «благонадежность» кредитной организации, или уточнить список банков, прекративших свою деятельность

Балансовая стоимость активов

Активами считаются хозяйственные средства, контроль над которыми компания получила в результате свершившихся фактов ее хозяйственной деятельности и которые должны принести ей экономические выгоды в будущем.

Будущие экономические выгоды — это потенциальная возможность активов прямо или косвенно способствовать притоку денежных средств в фирму. Считается, что актив принесет в будущем экономические выгоды, когда он может быть: а) использован обособленно или в сочетании с другим активом в процессе производства продукции, работ, услуг, предназначенных для продажи; б) обменен на другой актив; в) использован для погашения обязательства; г) распределен между собственниками организации.

Итоговые показатели: Баланс (актив), строка 1600 равен Баланс (пассив), строка 1700 бухгалтерского баланса.

Искажение показателя «Балансовая стоимость активов» может быть связано со следующими обстоятельствами:

- не проведена инвентаризация имущества и обязательств компании, поэтому не выявлена сомнительная к получению дебиторская задолженность и не сформированы резервы (активы завышены);

- не начислены и не отражены в составе кредиторской задолженности проценты по привлеченным кредитам (занижена кредиторская задолженность и завышена прибыль);

- не рассчитаны и не сформированы обязательные резервы предстоящих расходов в виде оплаты отпусков, вознаграждения работников по итогам работы за год (занижена кредиторская задолженность и завышена прибыль);

- не рассчитаны и не сформированы обязательные резервы на рекультивацию земель организаций-недропользователей (занижена стоимость материальных и нематериальных поисковых активов по строкам 1130 и 1140 в активе бухгалтерского баланса и показатель «Оценочные обязательства» по строке 1540 в пассиве бухгалтерского баланса).

- от отчетного периода, к которому относится выявленная ошибка;

- от временного интервала выявления ошибки;

- от существенности/несущественности выявленной ошибки.

Критерии существенности ошибки

В учетной политике компании следует установить критерии существенности ошибки для оценки ее влияния на отчетность.

При разработке критериев существенности необходимо проанализировать бухгалтерскую (финансовую) отчетность и финансово хозяйственную деятельность исходя из следующего:

- какие категории пользователей бухгалтерской отчетности рассматривают подготовленную отчетность, а также, какие решения на основе данной информации они принимают. Например: кредиторы (банки и т. п.), прежде всего, оценивают устойчивость финансового положения организации; акционеры оценивают результаты деятельности организации, влияющие на выплату дивидендов, и т. д.;

- каким образом та или иная ошибка влияет на показатели финансовой отчетности, на основе которых пользователи данной отчетности принимают экономические решения. Например: для кредиторов — необходимо оценить влияния ошибки на показатели финансовой отчетности, приводящие к снижению/увеличению показателей ликвидности, и т. д.;

- каким образом определяются уровни существенности ошибки (как количественные, так и качественные) по всем показателям финансовой отчетности, на основе которых пользователи данной отчетности принимают экономические решения. Например: для кредиторов — определение критичных отклонений в значениях показателей текущей и абсолютной ликвидности до и после обнаружения ошибки и т. д.

В учетной политике компании следует установить критерии существенности ошибки для оценки ее влияния на отчетность

Сноски:

1 ПБУ 4/99, утв. приказом Минфина России от 06.07.1999 № 43н (далее — ПБУ 4/99)

2 приказ ФСФР России от 04.10.2011 № 11-46/пз-н

3 утв. приказом Минфина России от 02.07.2010 № 66н

4 утв. приказом Минфина России от 09.06.2001 № 44н

5 п. 19 ПБУ 4/99

6 п. 4 ПБУ 22/2010, утв. приказом Минфина России от 28.06.2010 № 63н

13 января 2021

Анализ дебиторской и кредиторской задолженности

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

Методика анализа дебиторской и кредиторской задолженности (ДЗ и КЗ)

Сразу оговоримся: финансовый анализ – это всегда некое усреднение и обобщение:

- во-первых, расчет индикаторов проводится либо за целый период (допустим, год), либо на две его крайние даты. Характеристика состояния конкретного дня прячется где-то внутри;

- во-вторых, цифры коэффициентов и реальная жизнь – не всегда одно и то же. Предприятие с абсолютно ликвидным балансом может не заплатить поставщику вовремя. Тогда как контрагент с неидеальными показателями закроет долг в оговоренный день.

И еще момент: ДЗ и КЗ включают не только остатки по расчетам с покупателями и поставщиками. Там еще находятся работники, учредители, бюджет, внебюджетные фонды и т.д. В статье же сделаем бóльший упор на первых. Под ДЗ и КЗ в рамках данного материала будем понимать, прежде всего, не вообще всю их величину, а ту часть, которая приходится на покупателей/заказчиков, поставщиков/подрядчиков.

Для изучения системы расчетов понадобятся:

- остатки ДЗ и КЗ;

- информация о просроченных, списанных и обеспеченных долгах;

- показатели, которые инициируют появление задолженности. Это доходы и расходы.

На схеме показали, где взять нужные цифры. А еще предлагаем скачать Excel-файл. Введите в отмеченные ячейки исходные данные, и он сам рассчитает показатели из статьи.

.jpg)

Рисунок 1. Финансовый анализ дебиторской и кредиторской задолженности: информационная основа

Этапы анализа предлагаем такие:

- изучение структуры ДЗ и КЗ;

- сравнение остатков ДЗ и КЗ промеж собой;

- оценка динамики;

- расчет оборачиваемости.

Этап 1. Анализ структуры дебиторской и кредиторской задолженности

Самый простой способ узнать об особенностях системы расчетов у контрагента – определить удельные веса ДЗ и КЗ в валюте баланса по простым формулам:

де ББ – бухгалтерский баланс.

Норматива для значений нет. Зато есть обычная логика, которая подсказывает: слишком большие величины – это плохо:

- когда существенная часть актива складывается из долгов дебиторов, то велик риск не получить имущество вовремя (деньги от покупателя по отсроченным долгам или ресурсы от поставщика по выданным авансам);

- если велика доля кредиторки в пассиве, то повышается вероятность попасть в долговой коллапс. За ним может последовать банкротство.

От общей структуры в балансе переходим к оценке состава самих долгов. Вспомним, какими они бывают.

Таблица 1. Виды задолженности

Долго- и краткосрочные

· В финансовой отчетности водораздел по сроку проходит на 12 месяцах. Все, что свыше, относится к долгосрочным долгам.

· Заметьте, речь не идет о просрочке. Это значит, что задолженность с договоренностью о погашении через 2 месяца, которую просрочили на 1,5 года, все равно останется краткосрочной.

· В балансе нет специальных строк для долгосрочных ДЗ и КЗ. Те, что показываются во II и V разделах, считаются краткосрочными по умолчанию. Организация должна сама вводить подобные статьи, если у нее есть «долгие» средства в расчетах и обязательства

Текущие и просроченные

· Если ДЗ и КЗ не закрыты в договорной срок, то они становятся просроченными.

· В балансе эти суммы не увидеть. Ищите их в пояснениях. Приказ Минфина РФ «О формах бухгалтерской отчетности организаций» рекомендует для них таблицы 5.2 и 5.4. Однако предприятия вправе иначе раскрыть данные значения

Обеспеченные и без обеспечения

· Залог, поручительство и банковская гарантия – то, что формирует обеспечение долга по ГК РФ. А еще по бухгалтерским правилам к ним относятся выданные и полученные векселя. Вероятность погашения обеспеченной задолженности увеличивается, значит, ее качество растет.

· Суммы приводятся в таблице 8 пояснений к балансу и отчету о финансовых результатах

Сомнительные и безнадежные

· Термины применяются к ДЗ. Логично, ведь в своих долгах сомневаться не будешь, и теряет надежду на их получение кто-то другой.

· Сомнительная – это просроченная и ничем необеспеченная ДЗ. Сюда же причисляется текущая, по которой высока вероятность неполучения средств вовремя. К безнадежной относится с истекшим сроком исковой давности.

· По первой создается резерв по сомнительным долгам. Он минусует ее суммы из балансовой строки. Вторая списывается на прочие расходы. Выходит, в балансе нет ни той, ни другой.

· Приводятся в столбцах таблицы 5.1 пояснений. Сомнительная – там, где величина резерва. Безнадежная – в колонке «Списание на финансовый результат»

Идеальная ситуация – это лишь краткосрочные и текущие долги, да еще с обеспечением. Очевидно, такое бывает крайне редко. Поэтому, чтобы оценить отклонение от идеала и всю сложность ситуации с расчетами на предприятии, считайте долю задолженности:

- долгосрочной. По ДЗ – крайне негативное явление, ведь организация, по сути, добровольно выводит из своего оборота средства на срок свыше 12 месяцев. По КЗ – напротив, мечта. Отыскать поставщика/подрядчика, который позволит пользоваться ресурсами и расплачиваться за них через год, – весьма сложная задача;

- просроченной. Она еще хуже долгосрочной, ведь означает срыв договоренности о времени платежа или поставки. Когда ее много, то это значит: дела с расчетной дисциплиной на предприятии хромают;

- необеспеченной. Текущая необеспеченная – нормально. Просроченная необеспеченная – плохо, ведь тогда нет гарантий возврата средств в оборот. Жаль только, что зачастую из финансовой отчетности не узнать, под какие именно долги получены залоги, поручительства и банковские гарантии. Это так еще и потому, что стандартный вариант раскрытия информации в пояснениях из приказа Минфина РФ не предполагает отслеживание подобного момента;

- безнадежной. Такая ДЗ – прямые финансовые потери предприятия в виде уменьшения прибыли до налогообложения и чистой. А еще показатель отсутствия претензионно-исковой работы в отношении нерасплатившихся вовремя контрагентов. Конечно, если списывается долг организации-банкрота, то тут мало что сделаешь. А когда в прочие расходы уходит задолженность с истекшим сроком исковой давности от контрагента, который продолжает существовать, то это свидетельство несогласованной работы бухгалтерии и юристов.

По итогам первого этапа анализа рассчитываются девять удельных весов. Смотрите перечень на схеме. С их помощью можно значительно продвинуться в понимании характера расчетов внутри исследуемой компании.

.jpg)

Рисунок 2. Показатели первого этапа анализа

Этап 2. Сравнительный анализ дебиторской и кредиторской задолженности

Выражается в одной формуле. Вот такой:

Соотношение КЗ и ДЗ = КЗ / ДЗ ≈ 1,1.

Ее логика проста: хорошо, когда обязательства самой организации больше, чем долги перед ней. В идеале примерно на 10%. Корректный расчет предполагает исключение из числителя и знаменателя просроченных сумм.

Предприятия, работающие по такой схеме, умело пользуются ресурсами контрагентов. Получают от них материальные ценности, работы и услуги и при этом выторговывают отсрочку платежа бóльшую, нежели предоставляют своим покупателям. Обычно это характеристика эффективной системы расчетов потенциального партнера. Правда, эффективной, прежде всего, для него самого.

Этап 3. Анализ динамики дебиторской и кредиторской задолженности

На данном этапе предлагаем рассчитать темпы роста для ДЗ и КЗ, а затем сравнить их:

- друг с другом;

- с относительным изменением валюты баланса;

- с темпом роста выручки для ДЗ;

- с темпом роста денежных расходов для КЗ.

Напомним, как рассчитывается темп роста:

.jpg)

Рассмотрим, о чем расскажут полученные цифры.

Тр ДЗ и КЗ. Здесь работает та же логика, что на предыдущем этапе. Если в числе долгов нет просроченных, то превалирующий рост кредиторки по сравнению с дебиторкой – положительная характеристика.

Тр ДЗ, активов и выручки. Выше уже отмечали: дебиторская задолженность в активах – неотъемлемый, но не самый желательный элемент. Поэтому если ее прирост обгоняет увеличение имущества, то доля отсроченных (иначе – выведенных из оборота) средств растет.

Чтобы понять возможные причины ситуации, сравните также Тр для ДЗ и выручки. Когда они примерно равны, то увеличение/уменьшение долгов дебиторов связано с ростом/снижением продаж компании. Если же дебиторка существенно обгоняет выручку, значит, дело в изменении схемы расчетов с контрагентами. Организация стала предоставлять отсрочку покупателям/заказчикам на более долгий период. Ну или еще вариант: увеличились объемы выданных авансов поставщикам и подрядчикам. Они ведь тоже находятся в ДЗ.

Тр КЗ, пассивов и неденежных расходов. Про оптимальное соотношение кредиторки и пассива определенно не скажешь. С одной стороны, ее превышающий рост по сравнению с источниками говорит, что оборот предприятия увеличивается за счет средств чужого бизнеса. Это хорошо. С другой, возникает вопрос: а точно ли это не начало будущего краха – невозможности разобраться с целой горой долгов и последующее банкротство?

Поэтому дополнительно обращайте внимание на долю просроченной задолженности. Если ее изменение согласуется с динамикой общей суммы КЗ, то, по сути, ситуация остается подконтрольной. Это так даже при значимом росте кредиторки.

А еще сравнивайте темпы роста КЗ и неденежных расходов, чтобы понять, менялось ли что-то в расчетах с поставщиками и подрядчиками. Здесь появляется вопрос: почему неденежных? Потому что в расходах значимую часть может занимать амортизация. За нее не надо никому платить. Исключите ее из вычислений, и сравнение станет корректнее.

Логика сопоставления цифр остается такой же, как для Тр ДЗ и выручки. Если темпы роста КЗ и неденежных расходов примерно равны, значит, существенных изменений не было. Отсрочка от поставщиков предоставляется в том же объеме. Если расходы обгоняют, то контрагенты стали менее лояльными и сократили период для постоплаты.

Как использовать информацию данного этапа при выборе потенциального партнера? Возможные выводы смотрите в таблице.

Таблица 2. Выводы о контрагенте по динамике ДЗ и КЗ

Значительный рост ДЗ

У возможного партнера могут начаться проблемы с деньгами. Это так называемая техническая неплатежеспособность, когда организации много кто должен, но на данный момент денег для оплаты своих счетов нет

Организация, вероятнее всего, предоставляет отсрочку платежа покупателям. Можно попробовать выторговать выгодные условия оплаты по факту поставки

Значительный рост КЗ

Полная аналогия написанного выше. Только причина ситуации иная. Обязательства предприятия уже велики. Ваша компания в очереди кредиторов, ожидающих оплату, будет явно не первой. Сумеют ли с вами рассчитаться вовремя?

Большая кредиторка поставщика, как кажется, не играет роли для покупателя. Однако косвенная связь есть. Вполне возможна такая последовательность событий:

· непокрытый долг потенциального контрагента сформировался перед его основным поставщиком материалов;

· эта организация приостанавливает дальнейшую отгрузку;

· ваш поставщик прекращает производственный процесс из-за отсутствия материалов;

· вы не получаете товары, работы или услуги вовремя

Этап 4. Анализ оборачиваемости дебиторской и кредиторской задолженности

Оборачиваемость оценивается двумя видами показателей:

- количеством оборотов за анализируемый период. В статье будем ориентироваться на год;

- продолжительностью оборота в днях.

Их формулы связаны между собой. Расчет одного значения поможет легко получить на его основе другое. Рассмотрим по отдельности для ДЗ и КЗ.

Оборачиваемость ДЗ. Дебиторка обычно формируется в результате реализации*. Это, по сути, неоплаченный покупательскими деньгами доход продавца. Чтобы понять, сколько раз за год обернется каждый рубль средств в расчетах, разделите выручку на ДЗ. Формула такая:

.jpg)

где ОФР – отчет о финансовых результатах;

н.п. – начало периода;

к.п. – конец периода.

Примечание: *говоря о том, что ДЗ формируется при реализации, переходим в упрощенно-условную плоскость финансового анализа, о которой писали в начале статьи. Причина: если поставщику перечислить аванс, то тоже сформируется дебиторка. Но не в результате продажи, а из-за покупки.

Заметьте: в знаменателе формулы используется средняя величина долгов дебиторов за период. Это так, потому что ДЗ приводится в ББ, который составляется на дату. А выручка находится в ОФР, формируемом за период. Для корректной состыковки моментальной и периодической величин ДЗ усредняют, превращая в некий аналог значения за год.

Чтобы посчитать продолжительность одного оборота, разделите количество дней в периоде на количество оборотов. Будет так:

.jpg)

О чем расскажут полученные цифры в отношении контрагента? О примерной продолжительности срока, по истечении которого закрываются долги перед ним. Какое отношение это имеет к вашему предприятию? Большое. Если средний период поступления денег на счета свыше, например, полугода, то резонны вопросы:

- сумеет ли возможный покупатель своевременно рассчитаться по сделке с вами при столь нерегулярных поступлениях?

- не сорвет ли потенциальный поставщик оплату по своим долгам перед ключевыми партнерами, из-за чего сам останется без материалов или услуг от них, а вы – без его продукции?

- предоставят ли вашей организации отсрочку платежа на несколько месяцев, если возможный поставщик уже работает по такой схеме со своими нынешними покупателями?

Оборачиваемость КЗ. Здесь все по аналогии с дебиторкой. Только вместо выручки используются расходы. Причина состоит в допущении: кредиторская задолженность появляется в связи с формированием затрат или расходов. По большей части это справедливо. Исключение: КЗ в результате полученных от покупателей авансов. Но здесь опять исходим из присущих анализу условностей.

И еще момент: какие расходы включать в расчет? Есть несколько вариантов:

- от обычных видов деятельности, но только в основной части. Это себестоимость продаж;

- от обычных видов деятельности целиком, то есть вместе с накладной составляющей. Это себестоимость продаж плюс коммерческие и управленческие расходы;

- подходы № 1 или № 2 за вычетом неденежных трат (амортизации).

Любой из способов имеет право на существование. Мы остановимся на синтезе второго и третьего вариантов. В итоге расчетный алгоритм для оборачиваемости кредиторки окажется таким:

Для самогó потенциального партнера малое количество оборотов кредиторки за год и длительный период в днях выгодны. С точки зрения вашего предприятия – не очень. Почему? Потому что такая организация:

- либо сидит в долговой яме. Если речь про потенциального покупателя, то это катастрофа;

- либо требует аванс/предоплату, при том, что цикл производства у нее долгий. Для возможного поставщика не лучший вариант.

Как узнать о наличии просроченной задолженности у клиентов в «1С:ERP Управление предприятием»

Наличие или отсутствие просроченной задолженности — важный критерий оценки соблюдения клиентами платежной дисциплины. В «1С:ERP Управление предприятием» есть специальный отчет, который показывает информацию о просроченной задолженности «Платежная дисциплина клиентов». Он покажет список клиентов с указанием суммы просроченной задолженности. При необходимости можно расшифровать сумму задолженности.

Подрбнее о возможностях «1С:ERP Управление предприятием» смотрите здесь >>

Анализ дебиторской и кредиторской задолженности на примере

Давайте применим теорию на практике. Воспользуемся финансовой отчетностью ПАО «Синарский трубный завод» (ПАО «СинТЗ») за 2019 год. Пройдемся по всем четырем этапам. В таблице 3 смотрите расчеты для первого.

Таблица 3. Анализ структуры ДЗ и КЗ

«Клерк» Рубрика Свой бизнес

Ликвидность баланса — это степень покрытия обязательств предприятия активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. От степени ликвидности баланса зависит платежеспособность предприятия. Основной признак ликвидности — формальное превышение стоимости оборотных активов над краткосрочными пассивами. И чем больше это превышение, тем более благоприятное финансовое состояние имеет предприятие с позиции ликвидности.

Актуальность определения ликвидности баланса приобретает особое значение в условиях экономической нестабильности, а также при ликвидации предприятия вследствие его банкротства. Здесь встает вопрос: достаточно ли у предприятия средств для покрытия его задолженности. Такая же проблема возникает, когда необходимо определить, достаточно ли у предприятия средств для расчетов с кредиторами, т.е. способность ликвидировать (погасить) задолженность имеющимися средствами.

В данном случае, говоря о ликвидности, имеется в виду наличие у предприятия оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств.

Для проведения анализа ликвидности баланса предприятия статьи активов группируют по степени ликвидности — от наиболее быстро превращаемых в деньги к наименее. Пассивы же группируют по срочности оплаты обязательств. Типичная группировка представлена в нижеприведенной таблице:

Таблица. Группировка активов и пассивов баланса для проведения анализа ликвидности

| Активы | Пассивы | ||||||

| Название группы | Обозначение | Состав | Название группы | Обозначение | Состав | ||

| Баланс до 2011г. | Баланс с 2011г. | Баланс до 2011г. | Баланс с 2011г. | ||||

| Наиболее ликвидные активы | А1 | стр. 260 250 | стр. 1250 1240 | Наиболее срочные обязательства | П1 | стр. 620 630 | стр. 1520 |

| Быстро реализуемые активы | А2 | стр. 240 270 | стр. 1230 | Краткосрочные пассивы | П2 | стр. 610 650 660 | стр. 1510 1540 1550 |

| Медленно реализуемые активы | А3 | стр. 210 220 — 216 | стр. 1210 1220 1260 — 12605 | Долгосрочные пассивы | П3 | стр. 590 | стр. 1400 |

| Трудно реализуемые активы | А4 | стр. 190 230 | стр. 1100 | Постоянные пассивы | П4 | стр. 490 640 — 216 | стр. 1300 1530 — 12605 |

| Итого активы | ВА | Итого пассивы | ВР | ||||

А.Д. Шеремет указывает на необходимость вычесть расходы, не перекрытые средствами фондов и целевого финансирования, и суммы расчетов с работниками по полученным ими ссудам. Расходы, не перекрытые средствами фондов и целевого финансирования, а также превышение величины расчетов с работниками по полученным ими ссудам над величиной ссуд банка, обусловленная выдачей ссуд работникам за счет средств специальных фондов организации, сокращается при вычитании иммобилизации из величины источников собственных средств. В случае обнаружения в ходе внутреннего анализа иммобилизации по статьям прочих дебиторов и прочих активов на ее величину также уменьшается итог быстрореализуемых активов. (А.Д. Шеремет. Комплексный анализ хозяйственной деятельности).

Для оценки ликвидности баланса с учетом фактора времени необходимо провести сопоставление каждой группы актива с соответствующей группой пассива.

1) Если выполнимо неравенство А1 > П1, то это свидетельствует о платежеспособности организации на момент составления баланса. У организации достаточно для покрытия наиболее срочных обязательств абсолютно и наиболее ликвидных активов.

2) Если выполнимо неравенство А2 > П2, то быстро реализуемые активы превышают краткосрочные пассивы и организация может быть платежеспособной в недалеком будущем с учетом своевременных расчетов с кредиторами, получения средств от продажи продукции в кредит.

3) Если выполнимо неравенство А3 > П3 , то в будущем при своевременном поступлении денежных средств от продаж и платежей организация может быть платежеспособной на период, равный средней продолжительности одного оборота оборотных средств после даты составления баланса.

Выполнение первых трех условий приводит автоматически к выполнению условия: A4 П1 П2; А4 =П3; А4 П4

Однако следует отметить, что проводимый по изложенной схеме анализ ликвидности баланса является приближенным, более детальным является анализ платежеспособности при помощи финансовых коэффициентов.

1. Коэффициент текущей ликвидности показывает, достаточно ли у предприятия средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение года. Это основной показатель платежеспособности предприятия. Коэффициент текущей ликвидности определяется по формуле:

В мировой практике значение этого коэффициента должно находиться в диапазоне 1-2. Естественно, существуют обстоятельства, при которых значение этого показателя может быть и больше, однако, если коэффициент текущей ликвидности более 2-3, это, как правило, говорит о нерациональном использовании средств предприятия. Значение коэффициента текущей ликвидности ниже единицы говорит о неплатежеспособности предприятия.

2. Коэффициент быстрой ликвидности, или коэффициент «критической оценки», показывает, насколько ликвидные средства предприятия покрывают его краткосрочную задолженность. Коэффициент быстрой ликвидности определяется по формуле:

В ликвидные активы предприятия включаются все оборотные активы предприятия, за исключением товарно-материальных запасов. Данный показатель определяет, какая доля кредиторской задолженности может быть погашена за счет наиболее ликвидных активов, т. е. показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам. Рекомендуемое значение данного показателя от 0,7-0,8 до 1,5.

3. Коэффициент абсолютной ликвидности показывает, какую часть кредиторской задолженности предприятие может погасить немедленно. Коэффициент абсолютной ликвидности рассчитывается по формуле:

Показывает, какая часть краткосрочных обязательств может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с дебиторами. Значение данного показателя не должно опускаться ниже 0,2.

4. Для комплексной оценки ликвидности баланса в целом рекомендуется использовать общий показатель ликвидности баланса предприятия, который показывает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств (краткосрочных, долгосрочных, среднесрочных) при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с определенными весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств. Общий показатель ликвидности баланса определяется по формуле:

К = (А1 0,5*А2 0,3*А3) / (П1 0,5*П2 0,3*П3)

Оценивает изменения финансовой ситуации в компании сточки зрения ликвидности. Данный показатель применяется при выборе надежного партнера из множества потенциальных партнеров на основе финансовой отчетности. Значение данного коэффициента должно быть больше или равно 1.

5. Коэффициент обеспеченности собственными средствами показывает, насколько достаточно собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Он определяется:

Значение данного коэффициента должно быть больше или равно 0,1.

6. Коэффициент маневренности функционального капитала показывает, какая часть функционирующего капитала заключена в запасах. Если этот показатель уменьшается, то это является положительным фактом. Он определяется из соотношения:

K = А3 / [(А1 А2 А3) — (П1 П2)]

В ходе анализа ликвидности баланса каждый из рассмотренных коэффициентов ликвидности рассчитывается на начало и конец отчетного периода. Если фактическое значение коэффициента не соответствует нормальному ограничению, то оценить его можно по динамике (увеличение или снижение значения).

Следует отметить, что в большинстве случаев достижение высокой ликвидности противоречит обеспечению более высокой прибыльности. Наиболее рациональная политика состоит в обеспечении оптимального сочетания ликвидности и прибыльности предприятия.

Наряду с приведенными показателями для оценки состояния ликвидности можно использовать показатели, основанные на денежных потоках:

- чистый денежный поток (NCF — Net Cash Flow);

- денежный поток от операционной деятельности (CFO — Cash Flow from Operations);

- денежный поток от операционной деятельности, скорректированный на изменения оборотного капитала (OCF — Operating Cash Flow);

- денежный поток от операционной деятельности, скорректированный на изменения оборотного капитала и удовлетворения потребности в инвестициях (OCFI — Operating Cash Flow after Investments);

- свободный денежный поток (FCF — Free Cash Flow).

При этом независимо от стадии жизненного цикла, на котором находится предприятие, менеджмент вынужден решать задачу определения оптимального уровня ликвидности, поскольку, с одной стороны, недостаточная ликвидность активов может привести как к неплатежеспособности, так и к возможному банкротству, а с другой стороны, избыток ликвидности может привести к снижению рентабельности. В силу этого современная практика требует появления все более совершенных процедур проведения анализа и диагностики состояния ликвидности.

ФОНД «НАЦИОНАЛЬНЫЙ НЕГОСУДАРСТВЕННЫЙ

РЕГУЛЯТОР БУХГАЛТЕРСКОГО УЧЕТА

«БУХГАЛТЕРСКИЙ МЕТОДОЛОГИЧЕСКИЙ ЦЕНТР»

(ФОНД «НРБУ «БМЦ»)

ПРОЕКТ

РЕКОМЕНДАЦИЯ Р-Х/2021-КпР

«ОТРАЖЕНИЕ ДОЛГОСРОЧНОЙ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ В БУХГАЛТЕРСКОМ БАЛАНСЕ»

ОПИСАНИЕ ПРОБЛЕМЫ

Действующими документами в области регулирования бухгалтерского учета не установлен порядок представления в бухгалтерском балансе информации о долгосрочной дебиторской задолженности. При этом общепринятой и исторической практикой является представление долгосрочной дебиторской задолженности в разделе «Оборотные активы».

В связи с этим возникает вопрос: «Допускается ли бухгалтерском балансе представление долгосрочной дебиторской задолженности в разделе «Внеоборотные активы»?»

РЕШЕНИЕ

1. Долгосрочную дебиторскую задолженность (дебиторская задолженность, платежи по которой ожидаются более, чем через 12 месяцев после отчетной даты, если операционный цикл организации не превышает 12 месяцев, либо более, чем продолжительность операционного цикла организации, превышающего 12 месяцев), допускается отражать в бухгалтерском балансе как долгосрочный актив.

ОСНОВА ДЛЯ ВЫВОДОВ

Согласно п.19 ПБУ 4/99 «Бухгалтерская отчетность организации», в бухгалтерском балансе активы и обязательства должны представляться с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные. Активы и обязательства представляются как краткосрочные, если срок обращения (погашения) по ним не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы и обязательства представляются как долгосрочные. Дебиторская задолженность, платежи по которой ожидаются более, чем через 12 месяцев после отчетной даты, если операционный цикл организации не превышает 12 месяцев, таким образом представляются в бухгалтерском балансе как долгосрочные.

В соответствии с п.8 ст.1 федерального закона РФ №444-ФЗ от 28.11.2018 «О внесении изменений в Федеральный закон «О бухгалтерском учете» установлено, что форматы представления обязательного экземпляра отчетности в электронном виде утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Согласно приказу ФНС России от 13.11.2019 N ММВ-7-1/570@ «Об утверждении форматов представления экземпляра составленной годовой бухгалтерской (финансовой) отчетности и аудиторского заключения о ней в виде электронных документов в целях формирования государственного информационного ресурса бухгалтерской (финансовой) отчетности» утвержден формат отчетности, в котором в разделе «Оборотные активы» отсутствует строка ««Дебиторская задолженность (платежи по которой ожидаются более, чем через 12 месяцев после отчетной даты)».

Согласно Приказу Министерства финансов Российской Федерации от 2 июля 2010 г. N 66н, утверждена форма бухгалтерского баланса, в которой также отсутствует строка «Дебиторская задолженность (платежи по которой ожидаются более, чем через 12 месяцев после отчетной даты)» в разделе «Оборотные активы».

Пунктом 20 ПБУ 4/99 «Бухгалтерская отчетность организации» установлен перечень числовых показателей, которые должен содержать бухгалтерский баланс, при этом в отношении дебиторской задолженности в разделе «Оборотные активы» раскрываются статьи «Покупатели и заказчики», «Векселя к получению», «Задолженность дочерних и зависимых обществ» и т.д. Не предусмотрено раскрытие статьи или группы статей «Дебиторская задолженность (платежи по которой ожидаются более, чем через 12 месяцев после отчетной даты)» в составе раздела «Оборотные активы». Таким образом, в действующих документах в области регулирования бухгалтерского учета отсутствуют нормы, требующие представлять долгосрочную дебиторскую задолженность в разделе бухгалтерского баланса «Оборотные активы».

23.04.2020, 15:16 | 1758 просмотров | 365 загрузок

1. ОБЩАЯ ОЦЕНКА ДИНАМИКИ И СТРУКТУРЫ СТАТЕЙ БУХГАЛТЕРСКОГО БАЛАНСА

Под финансовым положением или состоянием организации понимают ее способность обеспечить процесс хозяйственной деятельности финансовыми ресурсами и возможность соблюдения нормальных финансовых взаимоотношений с работниками организации и другими организациями, банками, бюджетом и т. д.

Чтобы охарактеризовать финансовое состояние предприятия, необходимо оценить размещение, состав и использование средств (активов), а также состояние источников их формирования (пассивов) по принадлежности (собственный или привлеченный капитал) и срокам погашения обязательств (долгосрочные и краткосрочные). Для общей оценки динамики финансового состояния предприятия статьи баланса объединяют в отдельные специфические группы по признаку ликвидности (статьи актива) и срочности обязательств (статьи пассива). Таким образом получают агрегированный баланс (табл. 1).

Под ликвидностью активов предприятия понимают способность их превращения в денежную форму.

Чтение баланса по систематизированным группам агрегированного баланса ведется с использованием методов горизонтального и вертикального анализа.

СИСТЕМАТИЗИРОВАННЫЕ ГРУППЫ АГРЕГИРОВАННОГО БАЛАНСА

Актив

Пассив

Имущество

Источники имущества

1.1. Иммобилизованные активы

1.1 Собственный капитал

1.2. Мобильные, оборотные

активы, в т. ч.:

1.2. Заемный капитал,

в т. ч.:

1.2.1. Запасы без товаров отгруженных, долгосрочная дебиторская задолженность

1.2.1. Долгосрочные обязательства

1.2.2. Краткосрочная дебиторская задолженность, товары отгруженные, активные краткосрочные займы (предоставленные организациям)

1.2.2. Краткосрочные кредиты и

займы

1.2.3. Денежные средства и ценные бумаги

1.2.3. Кредиторская задолженность

Горизонтальный анализ — это динамический анализ показателей. Он позволяет установить их абсолютные приращения и темпы роста.

Вертикальный анализ — это структурный анализ актива и пассива баланса. Структура (состав) в экономическом анализе измеряется количественно, как соотношение частей, выражаемое их удельными весами в общем объеме изучаемой совокупности. Измеряется в долях единицы или в процентах.

При оценке финансового состояния предприятия используются следующие понятия:

- общая стоимость имущества предприятия равна валюте баланса;

- стоимость иммобилизованных активов (т. е. основных и прочих внеоборотных средств) равна сумме итога раздела I актива баланса (приложение 1);

- стоимость оборотных (мобильных) средств равна итогу раздела II актива баланса;

- стоимость материальных оборотных средств составляет общую сумму запасов в составе оборотных активов баланса;

- величина дебиторской задолженности и краткосрочных активных займов (займов, предоставленных организациям на срок менее 12 месяцев) равна строкам 230, 240; 251 баланса;

- сумма свободных денежных средств в широком смысле слова включает сумму денег в кассе и на счетах предприятия, ценные бумаги и прочие краткосрочные финансовые вложения. Она равна сумме строк 252; 253 и 260 по балансу;

- стоимость собственного капитала равна разделу III пассива баланса в сумме с задолженностью участникам (учредителям) по выплате доходов, доходами будущих периодов, резервами предстоящих расходов раздела V пассива;

- величина заемного капитала равна сумме разделов IV и V пассива баланса за минусом задолженности участникам (учредителям) по выплате доходов, доходов будущих периодов и резервов предстоящих расходов;

- величина долгосрочных кредитов и займов, предназначенных в большей степени, как правило, для формирования основных средств и других внеоборотных активов, равна итогу раздела IV пассива баланса;

- величина краткосрочных кредитов и займов, предназначенных, как правило, для формирования оборотных активов, равна сумме займов и кредитов по стр. 610 раздела V пассива баланса;

- величина кредиторской задолженности (расчеты) и прочие пассивы отражены по строке 620 и 660 в разделе V пассива баланса.

Следует иметь в виду, что статьи “Задолженность участникам (учредителям) по выплате доходов”, “Доходы будущих периодов”, “Резервы предстоящих расходов” раздела V пассива баланса отражают внутреннюю задолженность предприятия, т. е. относятся к собственным средствам, поэтому при анализе их суммы следует прибавлять к собственному капиталу.

Чтобы анализ был более точным, на основе данных бухгалтерского учета (в том числе аналитического) из раздела II актива баланса следует выделить расходы, не перекрытые средствами специальных фондов и целевого финансирования по данным отчета об изменениях капитала (форма № 3 (приложение 3)) и отчета о целевом использовании полученных средств (форма № 6 (приложение 6)), означающие иммобилизацию оборотных активов, а из обязательств пассива баланса — неплатежи, а именно обязательства, не погашенные в срок, платежные требования поставщиков, не оплаченные в срок, недоимки в бюджет и пр., отраженные в приложениях к бухгалтерскому балансу (раздел 1; 2 и в справке к разделу 2 формы № 5 (приложение 5)).

Непосредственно из аналитического баланса можно получить ряд важнейших характеристик финансового состояния предприятия. Такой анализ представлен соответственно в табл. 2 и 3. Приведенные в таблицах показатели сравнивают в динамике, оценивают их изменения. Подобные таблицы могут быть составлены за ряд лет для определения тенденций изменения с использованием динамических показателей (абсолютное изменение, темп роста, темп прироста, среднее приращение и др.). На основе составленного динамического ряда строят графики, определяют функции, описывающие поведение той или иной статьи баланса, возможен корреляционно-регрессионный анализ сопоставления изменений показателей, нужных для принятия управленческих решений.

АНАЛИТИЧЕСКАЯ ГРУППИРОВКА И АНАЛИЗ СТАТЕЙ АКТИВА БАЛАНСА

Читайте также: