Восстановление ндс в 1с упп

Опубликовано: 08.05.2024

В приложении 1С УПП 8 учтены требования налогового и бухгалтерского законодательств, связанных с налогом на добавленную стоимость (НДС). Специальная подсистема учета НДС позволяет соблюсти требования главы 21 Налогового кодекса. В подсистеме автоматизированы все основные процедуры, в числе которых: создание специализированных документов (счетов-фактур) для учета НДС, формирование специализированной документации налоговой отчетности — книги продаж и книги покупок.

Учет НДС при поступлении продукции

При поступлении продукции на предприятие учет НДС ведется в следующем порядке.

При регистрации документов поступления товаров и услуг в информационной базе, суммы НДС определяются автоматически. При этом создается проводка по дебету счета 19. Для автоматического расчета суммы НДС применяется ставка НДС из справочника "Номенклатура" для определенных позиций товаров и услуг, перечисленных в документации.

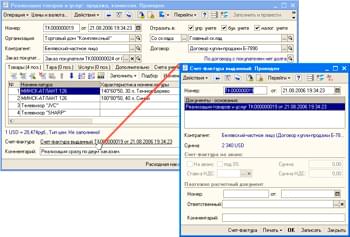

По окончанию отчетного периода производится расчет суммы НДС, подлежащей к зачислению в бюджет. Если в информационной базе имеется документ "Счет-фактура полученный", по каждому документу поступления товаров и услуг сумма НДС принимается к вычету (то есть эта сумма применяется для снижении суммы налога, подлежащего уплате в бюджет). Это условие может быть выполнено достаточно просто: счет-фактура создается автоматически из формы документа поступления товаров и услуг. В интерактивную форму счета-фактуры необходимо ввести номер и дату из бумажной формы счета-фактуры поставщика.

Для более быстрого решения этой задачи можно воспользоваться специальной процедурой, обеспечивающей групповое создание счетов-фактур по документам, относящимся к указанному временному интервалу.

Учет НДС при продажах

Приложение 1С УПП 8 позволяет пользователю максимально просто соблюсти все требования налогового законодательства. При этом нет необходимости в документах оплаты выделять сумму НДС. Сумма НДС выделяется в документах автоматически, При заполнении табличной части документа отгрузки материальных ценностей и оказания услуг, сумма НДС выделяется автоматически. При этом по документу отгрузки автоматически создаются проводки для отражения суммы НДС в бухгалтерском учете по кредиту субсчета 68.02 и дебету субсчета 90.03.

Счет-фактуру можно также создать автоматически, используя экранную форму документа отгрузки.

Из интерактивной формы счета-фактуры можно вывести на печать его бумажную форму: один экземпляр отдается покупателю, другой нужен для регистрации в журнале учета выданных счетов-фактур.

Согласно налоговому законодательству требуется оформление счетов-фактур на суммы полученных авансов.

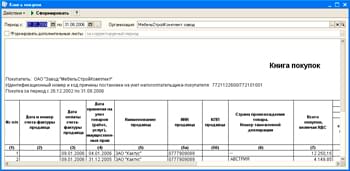

Отчетные формы

Конфигурация предоставляет возможность автоматического создания и печати специализированных форм налоговой отчетности — книги покупок и книги продаж. Обязательным условием для корректного формирования этих отчетных документов является предварительное выполнение регламентных процедур по завершению отчетного периода, регистрация счетов-фактур, занесение в информационную базу документов поступления, отгрузки и оплаты. При выполнении этих требований непосредственно создание книги продаж или книги покупок не отнимет много времени.

Заполнение налоговых деклараций по НДС также происходит автоматически. Налоговые декларации входят в состав форм регламентированной отчетности.

Учет НДС в сложных случаях

Приложение 1С УПП 8 разрабатывалось с учетом самых сложных ситуаций учета НДС, которые только могут возникнуть в практической деятельности предприятия.

Автоматизирован процесс учета НДС по приобретенной продукции, реализуемой по ставке НДС 0% (для операций на экспорт и сходных случаев). Регламентная процедура подтверждения ставки 0% дает возможность зафиксировать факт подтверждения или не подтверждения ставки НДС 0% по такого рода операциям.

Если товары и услуги от поставщиков подлежат реализации без облажения НДС, то НДС в данном случае не будет приниматься к вычету. Восстановление НДС согласно регламентной операции отменяет вычет сумм НДС, выплаченных поставщикам, если полученная продукция была позднее отнесена к операциям реализации, не облагаемым НДС.

Имеется возможность фиксации суммы НДС, уплаченных на таможне при операциях импорта. Такой НДС в последствии может быть принят к вычету.

Конфигурация 1с упп учитывает те ситуации, когда поступившая продукция частично идет на экспорт, а частично реализуется на внутреннем рынке, или когда поступившие ценности идут на производство продукции, работ, товаров, услуг, часть из которых подлежит реализации с ненулевой ставкой НДС, а вторая часть без НДС или со ставкой НДС 0%.

В приложении также соблюдено требование законодательства о специальном порядке вычета НДС по строительно-монтажным работам. В этом случае учет НДС производится в разрезе объектов строительства, ставок НДС, счетов-фактур, способов формирования расходов по строительству (хозяйственный или подрядный способ).

Конфигурация предусматривает ситуацию, когда предприятие выступает в роли агента по уплате НДС. Тот факт, что организация является агентом, должен быть установлен в договорах с поставщиками. В данном случае поставщиками могут являться арендодатели из числа муниципальных и государственных органов, зарубежные партнеры, не состоящие на налоговом учете в РФ.

ТОП ПРОДАЖ

«Клерк» Рубрика 1С

Сегодня российский бизнес стал полноправным участником международного рынка и занимает довольно прочное положение в отдельных нишах. Россия является одним из ведущих экспортеров углеводородного сырья, стального проката, цветных металлов. Однако с каждым годом растет число предприятий в технологически сложных отраслях (аэрокосмическая, атомная энергетика, ВПК), занимающихся внешнеэкономической деятельностью.

Это обусловлено как растущим спросом на продукцию российских компаний, так и довольно благоприятными налоговыми режимами. Одной из льгот, которая предусмотрена налоговым законодательством Российской Федерации, является нулевая ставка НДС при осуществлении операций по реализации товаров (продукции) на экспорт. Это позволяет компаниям-экспортерам экономить заметные средства, что особенно актуально во время кризиса.

Однако довольно часто камнем преткновения становятся споры налоговых органов и экспортеров об обоснованности применения нулевой ставки и налоговых вычетов «входного» НДС со стоимости товаров (работ, услуг), использованных при производстве и (или) реализации на экспорт. Правильная организация учета экспортных операций может снять значительное число вопросов.

Решение «1С:Управление производственным предприятием 8» позволяет автоматизировать даже самые сложные ситуации учета НДС, с которыми сталкиваются предприятия-экспортеры в своей практической деятельности:

- определение входящего НДС с товаров, работ, услуг, реализуемых на экспорт и их обособленный учет;

- распределение входящего НДС с косвенных расходов по деятельности, облагаемой ставкой НДС 18 (10%) и 0%;

- подтверждение нулевой ставки НДС и подготовка пакета документов для получения право на вычет по НДС.

Проектный опытОАО «Русское авиационное общество» - пример российского предприятия, преимущественно работающего с экспортными операциями. Компания занимается разработкой, производством и ремонтом авиационной техники, поставками комплектующих изделий и запасных частей. Основными покупателями предприятия являются зарубежные компании.

До начала проекта внедрения «1С:Управление производственным предприятием 8» учет сложного НДС и подготовка комплекта документов для подтверждения нулевой ставки НДС были крайне трудоемкими и требовали постоянного кропотливого контроля со стороны бухгалтерии и менеджмента «Русавиа». Вопрос построения современной информационной системы регламентированного учета стоял довольно остро, предпринимались попытки самостоятельного развития существующих информационных систем на предприятии. Однако в конце 2006 г. руководством компании было принято решение автоматизировать учет с помощью программного продукта «1С:Управление производственным предприятием 8». Причиной выбора послужили развитые возможности сложного учета НДС в типовой конфигурации программного продукта.

Для внедрения программного комплекса был выбран Внедренческий центр «Раздолье». Изучив основные бизнес-процессы предприятия, специалисты ВЦ «Раздолье» адаптировали типовой функционал «1С:Управление производственным предприятием 8» и внедрили программный продукт на 15 рабочих мест. В результате проекта были введены в эксплуатацию подсистемы бухгалтерского и налогового учета, расчета зарплаты, кадрового учета, управления запасами, продажами и закупками, управление денежными средствами, управление производством.

В ходе внедрения особое внимание было уделено разделу «Учет НДС». Специалисты ВЦ «Раздолье», в целях обеспечения прозрачности учета НДС и автоматизации операций с НДС, предложили оптимальную схему работы с минимальными доработками типового функционала программы.

В результате были решены следующие задачи:

- Раздельный учет доходов и расходов, относящихся к деятельности облагаемой нулевой ставкой и обычной ставкой НДС

- Контроль сроков подтверждения применения нулевой ставки НДС

- Определение сумм вычетов НДС относящихся к деятельности облагаемой нулевой ставкой и обычной ставкой НДС

- Восстановление НДС ранее принятого к вычету по деятельности облагаемой обычной ставкой НДС, но позже использованного для экспорта

- Отражение возмещения НДС

- Автоматическое заполнение книги покупок и книги продаж с учетом разных ставок НДС

- Автоматическое заполнение декларации по НДС

Согласно требованиям законодательства предприятия, применяющие разные ставки НДС, обязаны вести раздельный учет доходов и расходов, относящихся к видам деятельности, облагаемым разными ставками НДС.

В решении «1С:Управление производственным предприятием 8» раздельный учет доходов обеспечивается путем использования аналитики по ставкам НДС на счете учета доходов. В результате при любой реализации фиксируется ставка НДС, по которой оформляется отгрузка.

Когда производится реализация на экспорт, её сумма также сохраняется в отдельном регистре по нулевой ставке НДС, причем отгрузку можно производить непосредственно конечному покупателю или через посредника-комиссионера.

В «1С:Управление производственным предприятием 8» можно организовать и детализированный учет входящего НДС с товаров и услуг.

Зачастую в момент регистрации счет-фактуры на услуги или товары в системе бухгалтер уже знает, относится этот НДС к деятельности по ставке 0% в полном объеме, подлежит распределению по видам деятельности или относится на реализацию по ставке НДС 18%. В типовой конфигурации «1С:Управление производственным предприятием 8» существует возможность указывать вид входящего НДС при оприходовании товаров или услуг.

В результате в конце отчетного периода бухгалтер видит, какую сумму принимать к вычету в текущем отчетном периоде в полном объеме, какую отнести на счет НДС по товарам, реализованным по ставке 0% (экспорт) и какая сумма подлежит распределению по видам деятельности. Минимальная доработка сервисных возможностей программы делает подсистему учета НДС абсолютно прозрачной и упрощает механизмы подготовки и проверки отчетности по НДС.

Подготовка пакета документов для подтверждения реализации по ставке НДС 0% в каждом отчетном периоде осуществляется для тех реализаций по ставке 0%, у которых период от даты их отгрузки (даты помещения товаров под таможенный режим экспорта) до даты подтверждения ставки НДС 0% составляет 180 дней.

Для упрощения подбора таких документов в каждом отчетном периоде специалистами ВЦ «Раздолье» в типовой конфигурации «1С:Управление производственным предприятием 8» предусмотрены следующие изменения:

– в документах отгрузки появился дополнительный реквизит – «Период подачи декларации»;

- добавлена возможность автоматического заполнения регламентных документов подсистемы «НДС» («Подтверждение нулевой ставки НДС», «Формирование записей книги покупок (при предъявлении к вычету НДС 0%) с отбором по периоду подачи декларации.

Учет МПЗ для целей НДС

При комплектации или поступлении МПЗ на склад, поступившая партия фиксируется в отдельных регистрах для целей НДС. Это дает возможность восстановить сумму принятого к вычету НДС при реализации партии товаров на экспорт и хранить на отдельном счете бухгалтерского учета сумму предъявленного НДС до подтверждения правомерности применения нулевой ставки.

Кроме того, в документе поступления можно указывать в какой деятельности будет применяться приходуемая партия МПЗ. Если есть уверенность, что партия будет использоваться в целях экспортной реализации, то сумма входящего НДС будет сразу отнесена на отдельный субсчет счета 19. В результате, входящий НДС по прямому экспорту будет принят к зачету только в периоде подтверждения нулевой ставки по конкретной отгрузке.

Для указания назначения МПЗ для целей НДС пользователь выбирает один из вариантов: Внутренний или Экспортный НДС.

Например, закупка канцелярских товаров для административно-управленческого персонала будет учтена как внутренний НДС. А закупка сырья для производства деталей, которые будут использоваться для выполнения заказов покупателей, будет учтена как экспортный НДС.

Учет косвенных расходов для целей НДС

Для косвенных расходов можно применять аналогичный метод учета, как и для МПЗ. В момент отражения расходов по услугам сторонних организаций пользователю следует установить вид входящего НДС. Следует выбрать значение из вариантов:

- Внутренний НДС

- Внутренний распределяемый

- Экспортный распределяемый

- Прямой экспортный

Признак «Внутренний НДС» означает, что входящий НДС не относится к деятельности облагаемой нулевой ставкой НДС и соответственно сумму внутреннего НДС можно принимать к вычету в отчетном периоде, в котором фактически был получен счет-фактура.

Признак «Внутренний распределяемый» устанавливается для расходов, которые относятся и к деятельности, облагаемой по нулевой ставке, и к деятельности, облагаемой обычной ставкой НДС.

В этом случае, в конце отчетного периода накопленная сумма НДС будет распределена по видам деятельности пропорционально выручке от каждого вида деятельности. Распределение производится на каждую экспортную отгрузку, которая прошла в отчетном периоде.

Подтверждение нулевой ставки

В соответствии с требованиями НК РФ пакет документов для подтверждения права применения ставки 0 % налогоплательщик обязан предоставить в срок не позднее 180 календарных дней, считая с даты помещения товаров (продукции) под таможенный режим экспорта. В том случае, если налогоплательщик не смог в установленные сроки подтвердить свое право на применение налоговой ставки 0 %, он обязан исчислить НДС с суммы реализации по ставке 18 % (10 %). Сумма начисленного НДС, должна быть отнесена на расходы периода.

В типовой конфигурации «1С:Управление производственным предприятием 8» для отражения вышеупомянутой операции используется документ «Подтверждение нулевой ставки НДС».

Для того чтобы пользователь видел только документы отгрузки, по которым уже вынесено решение подтверждения или неподтверждения нулевой ставки НДС в текущем периоде, в некоторых проектах автоматизации специалистами ВЦ «Раздолье» типовой документ программы доработывается таким образом, чтобы при автоматическом заполнении, в табличную часть документа были включены только те отгрузки, срок подтверждения которых указан в шапке документа.

Автоматическое заполнение книги покупок и книги продаж

Решение «1С:Управление производственным предприятием 8» позволяет все разделы Декларации по НДС заполнять автоматически.

В конце каждого отчетного периода в программе формируется два документа «Формирование книги продаж», отдельно для обычной реализации и отдельно для экспортной реализации. Документы заполняются автоматически. При заполнении документа для обычной реализации, заполняется вся реализация, прошедшая в течение отчетного периода, за исключением экспортной. А при заполнении документа для экспортной реализации, заполняются только документально подтвержденные отгрузки.

Аналогично книге продаж, формируются два документа «Формирование книги покупок». Документы также заполняются автоматически. Первый для вычета входящего НДС, не относящегося к деятельности, облагаемой по нулевой ставке НДС. При заполнении в документ будет включен НДС с типом «Внутренний НДС» и «Внутренний распределяемый» в части распределенной суммы.

Второй документ «Формирование книги покупок» заполняется для входящего НДС по экспорту. Строки документа будут заполнены только по НДС к вычету, относящемуся к подтвержденным отгрузкам.

В результате проведения всех вышеперечисленных операций все разделы Декларации по НДС будут заполнены автоматически. Кроме того, с помощью таких отчетов, как «Анализ входящего НДС», «Анализ начисленного НДС», «Ведомость по НДС, предъявленному по реализации 0%», «Ведомость по реализации по ставке 0%» и множества других отчетов по НДС можно получить достоверную и наиболее полную информацию о текущих и прошлых операциях с НДС.

Таким образом, используя правильную методологию работы с подсистемой НДС в программе «1С:Управление производственным предприятием 8», можно автоматизировать учет всех, даже самых сложных, операций учета НДС на предприятиях.

Вопросы на тему НДС не теряют своей актуальности. Уже написано множество материалов касательно этой темы, однако интерес со стороны читателей по-прежнему не ослабевает. В этой статье мы подробно остановимся на восстановлении НДС, рассмотрим на примерах, когда нужно восстанавливать НДС и какими операциями отразить в программе 1С:Бухгалтерия ред. 3.0.

Пример №1

Начнем, пожалуй, с простого. Покупатель перечислил аванс поставщику в счет будущих поставок товаров. Соответственно, имеет право принять к вычету НДС с суммы уплаченного авансового платежа (разумеется, при наличии счёта-фактуры). Далее, в момент поступления товаров (оказания услуг), происходит зачёт аванса, и сумма НДС опять принимается к вычету. Здесь и возникает необходимость восстановить НДС, относящийся к авансовому платежу.

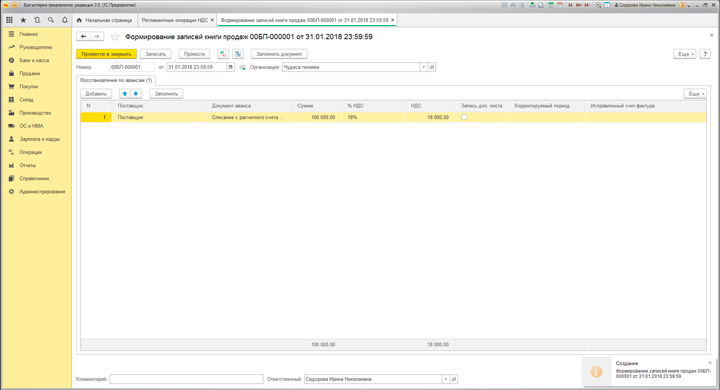

- Запускаем 1С: Бухгалтерия предприятия ред. 3.0;

- Заходим в раздел «Операции»;

- Выбираем «Регламентные операции»;

- Выбираем «Регламентные операции НДС»;

- Выбираем документ «Формирование записей книги продаж»;

- Нажимаем кнопку «Создать», а затем «Заполнить».

Сумма восстановления НДС по авансам отразится на одноименной закладке и сформируется запись на счетах бухгалтерского учёта по дебету счёта 76ВА и кредиту 68.02 на сумму увеличения НДС к уплате.

Подробнее о счетах-фактурах с аванса читайте здесь

Пример №2

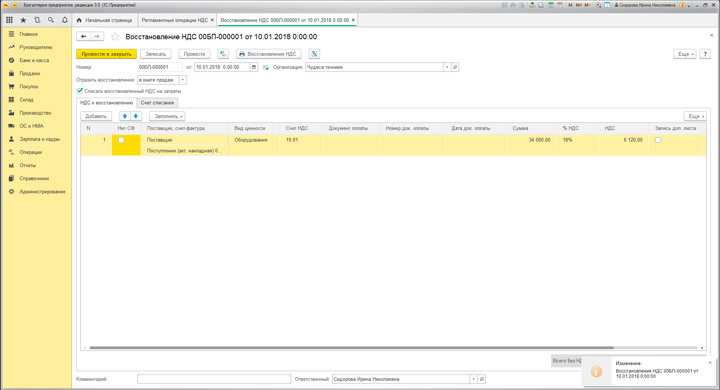

Рассмотрим следующий пример. Организация «Чудеса техники» приобрела компьютер стоимостью 236 000 рублей (в том числе НДС 36 000 рублей). Так как использовать основное средство планировалось только для целей деятельности, облагаемой НДС, то вся сумма входящего НДС была принята к вычету. Организация отразила это в 1С с помощью документа «Формирование записей книги покупок», которым сформировали проводку дебет 68.02 кредит 19.01. По истечении времени компьютер стали использовать также для необлагаемых НДС операций. Согласно НК РФ в таких случаях сумма НДС, ранее принятого к вычету, подлежит восстановлению.

Для того чтобы рассчитать сумму НДС к восстановлению, нужно сначала определить остаточную стоимость основного средства. Сделать это можно, сформировав оборотно-сальдовую ведомость (первоначальная стоимость ОС по дебету счёта 01 минус сумма начисленной амортизации по кредиту счёта 02). В нашем случае остаточная стоимость составляет 170 000 рублей. Сумма НДС, относящегося к остаточной стоимости, равна 30 600 рублей.

Следующим шагом нужно определить долю выручки, относящейся к необлагаемым НДС операциям. Для этого в программе 1С Бухгалтерия ред. 3.0 предназначен документ «Распределение НДС» который также находится в разделе «Операции» — подраздел «Регламентные операции» — Регламентные операции НДС. Воспользовавшись данными этого документа, мы определяем, что доля выручки, относящейся к необлагаемым НДС операциям, для организации «Чудеса техники» в текущем периоде составила 20%. Следовательно, мы берём сумму НДС, рассчитанного исходя из остаточной стоимости компьютера (30 600 рублей) и умножаем её на 20%. Получается 6 120 рублей, которые нам и нужно восстановить. Организация «Чудеса техники» сделает это с помощью документа «Восстановление НДС», который также находится в блоке «Регламентные операции НДС». После указания в табличной части документа основного средства и заполнения процента и суммы НДС нужно поставить галочку «списывать восстановленный НДС на затраты» (рис. 2). В появившейся закладке указываем счёт списания (например, 91.02) и проводим документ. Смотрим проводки: дебет 19.01 кредит 68.02 — на сумму восстановления НДС и дебет 91.02 кредит 19.01 — на сумму списания восстановленного НДС на расходы. Одновременно формируется запись в книге продаж с кодом операции 21.

Пример №3

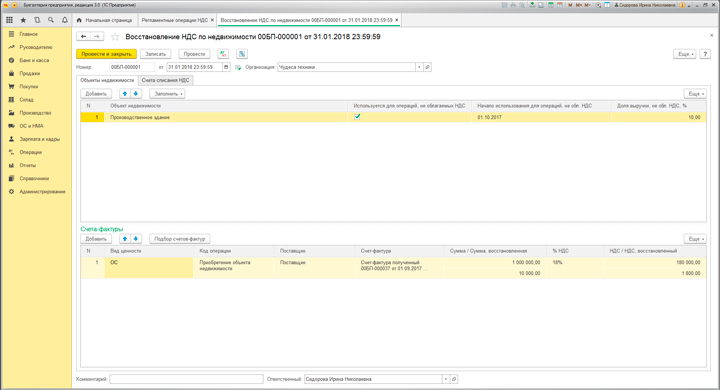

Еще одним случаем восстановления НДС является восстановление НДС по объектам недвижимости, которое оформляется в 1С одноимённым документом в Регламентных операциях НДС (раздел «Операции») (рис. 3).

Допустим, организация «Чудеса техники» приобрела Производственное здание в 2016 году, сразу приняла НДС к вычету, а позже стала использовать его в деятельности, необлагаемой НДС. Здесь нам и понадобится документ «Восстановление НДС по объектам недвижимости», который поможет правильно восстановить сумму НДС. Табличную часть документа рекомендовано заполнить подбором объектов недвижимости, поставить галочку «используется для операций необлагаемых НДС» и указать год начала использования. Также нужно указать долю выручки, относящейся к деятельности, необлагаемой НДС. Движения документа будут сформированы аналогично предыдущему примеру.

Пример №4

Теперь представим ситуацию, когда организация «Чудеса техники» решила перейти с общей системы налогообложения на упрощённую (доходы минус расходы). На момент перехода она уже приобрела основное средство и успела полностью принять к вычету сумму входящего НДС. Аналогично условиям предыдущего примера ей придётся восстановить НДС (исходя из остаточной стоимости ОС). Как определить остаточную стоимость основного средства и рассчитать НДС подробно описано выше. После всех расчётов мы воспользуемся документом «Восстановление НДС», заполним его аналогично предыдущему примеру. В результате проведения документа сумма НДС восстановлена и списана на расходы организации.

Мы разобрали четыре случая восстановления НДС. Если у вас остались вопросы по этой теме или нужна помощь в формировании декларации по НДС, закажите помощь эксперта в вашей программе 1С. Поможем вести учёт, разобраться с ошибками и сложными ситуациями. Проведём диагностику готовности к сдаче отчётности: найдём расхождения в данных и предложим пути решения. Первое подключение — бесплатное. Оставьте заявку на странице сервиса.

Понравилась статья — ставьте лайк, делитесь с коллегами.

Автор: Галина Кардашян Главный бухгалтер-методолог 1С-WiseAdvice

Автор: Галина Кардашян

Главный бухгалтер-методолог 1С-WiseAdvice

Один из минусов отказа от общей системы налогообложения (ОСН) – необходимость в восстановлении НДС, ранее принятого к вычету. И это не единственный случай, когда восстановление сумм НДС – обязанность налогоплательщика. Мы расскажем вам о нюансах таких ситуаций.

Когда и как нужно провести восстановление

Восстановление НДС, ранее принятого к вычету, означает, что НДС, отраженный в части покупок, попадает в Книгу продаж. Таким образом возникает реальный риск увеличения задолженности перед бюджетом. Особенно, если отсутствует входной НДС, достаточный для того, чтобы перекрыть последствия восстановления.

Необходимость такого невыгодного для компании мероприятия может возникнуть в различных ситуациях:

1. Переход на специальный режим

Перечень необходимых действий (абз. 9 п. 3 ст. 170 НК РФ) приведен в наших материалах:

Отметим, что тот же порядок действий и для тех, кто применяет ЕНВД.

2. Передача в уставный капитал

Порядок действий зависит от того, какой объект компания передает в качестве инвестиций. Как правило, это – имущество или имущественные права. Самый простой вариант действий – восстановление полной суммы ранее зачтенного налога. Однако этот способ подходит не для всего имущества. Например, по нематериальным активам (основным средствам) необходимо рассчитать более выгодную для компании сумму восстановления. Она пропорциональна остаточной или балансовой стоимости.

При расчете пропорции для восстановления НДС по нематериальным активам (основным средствам) не учитывайте данные переоценки. Для получателя обязательно укажите размер восстановленного НДС. Без такой расшифровки принимающая сторона не сможет заявить вычет (подп. 1 п. 3 ст. 170 НК РФ).

3. Изменение назначения использования имущества

Компания вполне может приобрести имущество с НДС и даже возместить его, если имущество используется в облагаемых НДС операциях, а спустя какое-то время использование имущества приобретет другое направление.

Например, деятельность, где компания его использует, не будет подпадать под налогообложение НДС. Соответственно, ранее использованные вычеты компания должна будет восстановить. К рассматриваемым операциям относят, например, случаи, когда:

- местом реализации стала не Россия, а другая страна;

- операция в принципе не может быть признана реализацией.

Обычно НДС восстанавливают в полной сумме. Однако, если изменение назначения использования произошло у основных средств (нематериальных активов), порядок восстановления смотрите в пункте 2 настоящего материала. Вывод об идентичности подходов в указанных ситуациях основан на подпункте 2 пункта 3 статьи 170 НК РФ.

4. Зачет авансирования

НДС, оплаченный в составе авансов, нужно восстановить, если:

- оприходованы объекты учета, за которые был перечислен аванс;

- контрагент вернул компании ранее перечисленный аванс.

Об этом сказано в подпункте 3 пункта 3 статьи 170 НК РФ.

Также необходимо восстановить НДС при списании дебиторской задолженности по уплаченному авансу за товары (работы, услуги), которые вы так и не получили.

5. Уменьшилась стоимость (количество) полученных товаров, работ, услуг

Необходимо произвести восстановление суммы, равной разнице между двумя значениями НДС — исчисленным до и после уменьшения (подп. 4 п. 3 ст. 170 НК РФ). Причем сделать проводки необходимо в одном из кварталов, включающем в себя дату, когда поступили:

- исправленная «первичка»;

- корректировочный счет-фактура.

Об этом сказано в подп. 4 п. 3 ст. 170 НК РФ.

6. Получение бюджетных субсидий

Некоторые компании получают из бюджета различного рода возмещения. В том числе, например, возмещение затрат, возникших из-за необходимости оплатить (уплатить):

- товары (работы, услуг), с учетом НДС;

- НДС при ввозе товаров на территорию РФ (под юрисдикцией нашей страны).

Об этом сказано в подп. 6 п. 3 ст. 170 НК РФ.

7. Использование различных активов в рамках операций с нулевой ставкой

Самая распространенная из таких операций – экспорт. Мы не стали объединять настоящий пункт с пунктом 3 нашего перечня, так как при экспорте, например, свои особенности восстановления налога. В частности, вычет возможен, только если собраны все документы, подтверждающие ставку 0% (их сбор объективно занимает несколько месяцев).

Судебная практика по восстановлению НДС

Многие пункты предыдущего раздела нашего материала сложно назвать широко распространенными. Однако даже по привычным из них, например, по восстановлению аванса, регулярно возникают судебные споры.

Так, одна компания пыталась оспорить выводы инспекторов относительно деклараций НДС за II и III кварталы 2015 года. Компании было отказано в возмещении НДС из-за того, что она провела восстановление сумм налога не в том квартале. Налоговиков поддержали суды трех инстанций и Верховный Суд РФ.

Судьи всех четырех судов сошлись во мнении, что:

- компания должна была провести восстановление в том квартале, когда произошло исполнение договора и, соответственно, контрагент принял у себя НДС к вычету;

- НК РФ не содержит упоминания о возможности перенесения срока восстановления на другой квартал.

Компания продолжала настаивать, что ничего не нарушила, восстановив НДС в IV квартале 2015 года, так как:

- именно в указанный период были получены необходимые для восстановления оправдательные документы;

- на указанную налоговиками дату вычет был невозможен (при запросе налоговиков компания не смогла бы предоставить оправдательные документы);

- действие по алгоритму, указанному налоговиками означало бы возникновение настолько больших расходов на погашение недоимки, что это могло подкосить экономическое состояние компании.

Судьи признали недостатки налогового алгоритма, перечисленные налогоплательщиком (Определением Конституционного Суда РФ от 8 ноября 2018 г. № 2796-О). Однако решили, что приведенные компанией аргументы не могут служить основанием для освобождения ее от обязанностей обычного налогоплательщика.

Как избежать ошибок

Нетипичные операции могут привести к тому, что даже хороший бухгалтер, никогда с ними не работавший, допустит массу ошибок. Чтобы налоговые органы не стремились пополнить бюджет за счет компании, необходимо:

- исключить все налоговые риски, чреватые материальными и репутационными потерями для бизнеса;

- всегда увязывать различные виды учета – для этой цели служат контрольные соотношения, настолько многочисленные, что ручная увязка, как правило, исключена (необходима специальная программа, приобретение которой лишь для одной компании дороговато);

- тщательно перепроверять все показатели, учитываемые налоговиками.

Только комплекс перечисленных мероприятий позволит избежать доначислений по НДС от отдела камеральных проверок. Отметим, что при аутсорсинге бухгалтерии мы минимизируем влияние человеческого фактора.

Кроме того, наши специалисты подготовлены для оказания всесторонней поддержки исключительно на экспертном уровне. Вы можете рассчитывать на нашу помощь при любом взаимодействии или, наоборот, конфликте с ИФНС, например, при подготовке таких документов для налоговой, как:

- ответы на запросы и требования с железобетонной аргументацией в пользу компании;

- пояснения для представления непосредственно в налоговых органах (например, на комиссиях по легализации и допросах).

Представляя интересы клиента, мы используем все законные средства для борьбы за благоприятный для клиента исход по итогам проверки, в том числе тематических проверок по восстановлению НДС.

Автор статьи: Пикурен Вера Александровна

Работает в ВЦ «Раздолье» с 2005 года. В настоящее время – руководитель проектов. Начинала с внедрения конфигурации «1С:УПП», с 2015 года занимается внедрением 1С:ERP. За это время успешно запустила на 1С:ERP 6 заводов. Последний проект (АО НПО ЛЭМЗ) стал победителем Конкурса корпоративной автоматизации «1С:Проект года» в номинации «Лучший проект года в предметной области Бухгалтерский и налоговый учет» ( https://eawards.1c.ru/projects/1200-rabochih-mest-na-1s-erp-41612/ ).

Данной статьей мы открываем цикл материалов про учет НДС в программе.

Мы разберем основные учетные регистры, настройки учетной политики, документы и некоторые неочевидные особенности программы. Так же я расскажу о самых важных изменениях функционала, которые сделаны в релизе 2.5.5 конфигурации. Основные примеры будут разобраны на релизе 1С:ERP 2.5.4.127.

Начнем с настроек. Перейти к ним можно из карточки организации с с вкладки «Учетная политика и налоги».

Посмотрим, на что влияют некоторые настройки:

- Организация освобождена от уплаты НДС. При установке данного флага во всех документах по умолчанию будет подставляться вид деятельности НДС «Не облагаемая НДС». При этом у пользователя остается право изменить ее при необходимости.

- Организация реализует работы (услуги) не на территории РФ. При установке данного флага в документах появится возможность указывать вид деятельности НДС «реализация услуг на экспорт». НДС с продаж по такому виду деятельности не начисляется, при этом входной НДС принимается к вычету.

- Раздельный учет товаров по налогообложению НДС. При установке флага программа начнет вести параллельный учет партий для целей НДС, на основании которого сможет при необходимости восстанавливать НДС.

- Раздельный учет постатейных производственных затрат по налогообложению НДС. Установка данного флага возможна только при одновременной установки предыдущего флага (Раздельный учет товаров по налогообложению НДС). А также оценка стоимости ТМЦ в организации должна вестись по ФИФО. Данный флаг означает, что для статей расходов с типом «производственные расходы» мы сможем выбрать более сложный вариант распределения: суммы НДС будут распределятся в след за базой распределения статьи. Например, если затрата по статье распределилась на производственные этапы, часть из которых «без НДС-ная», то закупленный НДС по данной статье расходов восстановится пропорционально такой же базе распределения.

- Учет НДС длительного цикла производства. Установку данного флага система позволяет сделать при одновременной установке двух предыдущих флажков (Раздельный учет товаров и Раздельный учет постатейных затрат). Данную настройку могут использовать только предприятия, которые имеют право на использование данной льготы. При ее установке система перестанет начислять НДС с полученных авансов, но при этом перестанет принимать к вычету входящий НДС.

- Применяется учет НДС по фактическому использованию. Данный вид учета НДС на моей практике встречался только один раз, потому что он существенно ухудшает положение предприятия. Включение данного флага означает, что входящий НДС не будет приниматься к вычету до тех пор, пока закупленное ТМЦ не будет списано на затраты. То есть суммы НДС будут «висеть» на 19м счете независимо от наличия счета-фактуры.

- Учитывать порог 5% при распределении НДС по видам деятельности. При включении данного флага система проверяет, что расходы по без НДСной деятельности не превышают 5%. В этом случае входящий НДС может быть принят к вычету. Сама фирма 1С обращает внимание, что при расчете доли таких расходов программа всего лишь дает рекомендацию, но окончательное решение о том, превышен порог в 5% или нет, должен принимать пользователь.

Теперь перейдем непосредственно к учету НДС в программе. Здесь важно понять, что он построен на видах

Практически во всех первичных документах мы говорим системе, под какой вид деятельности (с точки зрения НДС) мы будем использовать данный материал, услугу, работу. Естественно, наше решение может быть не окончательным: в дальнейшем при передаче материалов в производство, либо в самих производственных документах, либо просто на складе (с помощью документа «корректировка вида деятельности НДС») мы можем изменить назначение затраты, и тогда программа скорректирует НДС: восстановит, если он уже был принят к вычету, исключит из стоимости и т.д.

Причем, вид деятельности НДС прописывается не только в НДС-й блок, но и в основной регистр учета стоимости ТМЦ: «Себестоимость товаров», то есть в любой момент времени мы можем увидеть, какие ТМЦ у нас лежат на складах.

На эту информацию программа ориентируется при расчете движения ТМЦ. Например, мы закупили один и тот же материал: более раннюю партию ТМЦ на вид деятельности «Облагается НДС», более позднюю партию на вид деятельности: «Не облагается НДС». Затем перемещаем материал в производство. В документе «Перемещение товаров» у нас есть возможность указать программе, хотим ли мы изменить вид деятельности НДС.

Давайте разберем, что будет происходить, в зависимости от вида деятельности НДС. Сначала выберем вариант «Без изменений».

Начнем анализ с организации, которая использует метод оценки МПЗ «ФИФО».

Изначально, при первом проведении документа Перемещение товаров система не знает ничего про партии и, соответственно, вид деятельности НДС. Они появляются только после закрытия месяца.

После расчета партий программа ожидаемо подберет нам первую партию (под вид деятельности «Облагается НДС»). С НДС, конечно же, ничего не произойдет.

Дальше мы в документе Перемещение товаров вместо «Без изменений» выберем вариант «Перемещение под деятельности Облагаемую НДС» и посмотрим, что произойдет в системе после закрытия месяца.

Хотя мы в документе и указали смену вида деятельности НДС, но 1С в первую очередь ориентируется на партии. В подобранной Партии 1 вид деятельности соответствует новому, и, соответственно, с точки зрения НДС снова ничего не происходит.

Теперь давайте укажем в документе смену вида деятельности на «Необлагаемую НДС». Здесь ожидаемо увидеть аналогичную логику: программа подберет партию по ФИФО (партию 1), посмотри, что она не соответствует новому виду деятельности НДС, и тогда восстановит НДС. Но в реальности происходит другое: в проводках снова нет ничего про восстановление НДС, но при этом сумма перемещения изменилась по сравнению с предыдущим вариантом.

Произошло это из-за того, что программа подобрала вторую партию, в которой вид деятельности НДС оказался равным целевому:

То есть программа при подборе партий ориентируется на вид деятельности НДС, подбирая сначала партии с требуемым видом деятельности. Подбирать другие партии 1С начинает в тот момент, когда заканчиваются нужные. Например, если я в перемещении увеличу количество перемещаемого материала, тогда 1С задействует обе партии, восстановив НДС по первой.

Аналогичный принцип работает и в производственных документах: в них тоже есть признак вида деятельности НДС, на который программа ориентируется при подборе партий материалов.

Для примера я введу документ Производство без заказа под вид деятельности «Не облагаемый НДС», и укажу потребление 1 кг материала. Поведение программы будет аналогично предыдущему примеру: она возьмет из свободных партий сначала те, которые находятся на аналогичном виде деятельности НДС.

Теперь давайте посмотрим, что будет происходить в организации, у которой установлен метод оценки МПЗ «По средней», и как следствие, у которой нет информации по партиям в регистре «Себестоимость товаров».

Пример введем аналогичный: закупим две партии: Партия 1 – под Облагаемую деятельность по 500 рублей, Партию 2 – под необлагаемую деятельность по 700 рублей.

Сначала я тоже введу перемещение товаров со склада на кладовую с указанием вида деятельности НДС «Без изменений». После закрытия периода логично было бы ожидать в проводках сумму: (500 + 700 + 140)/2 = 670 рублей.

Однако, в реальности я вижу вот такую картину:

То есть программа посчитала стоимость материала не по средней в пределах склада, а по средней в пределах склада и в пределах вида деятельности, подобрав первый доступный остаток (в данном случае по второй партии). При этом при отмене проведения и повторного проведения средняя в моем примере менялась и на 500 рублей (первая партия).

Это очень важный момент!

Если посмотреть универсальный отчет по регистру накопления «себестоимость товаров», то мы увидим вот такую картину:

То есть средняя считается отдельно по каждому виду деятельности. Убедиться в этом мы сможем, введя еще одно поступление по цене 800 рублей на вид деятельности «Облагаемый НДС».

Дальше в перемещении я выберу вид деятельности «Облагаемый НДС». Посмотрим проводки:

Как видно, стоимость материала была посчитана по средней по двум партиям: (500+800)/2 = 650 руб.

Это хорошо видно в универсальном отчете по регистру Себестоимость товаров:

Итак, в данной статье мы рассмотрели влияние вида деятельности НДС на учет стоимости ТМЦ. Продолжим тему в следующих статьях.

Читайте также: