Регистр сведений ндс состояние реализации 0

Опубликовано: 14.05.2024

Данные о суммах НДС, подлежащих начислению к уплате в бюджет, но не попавших в книгу продаж, отражаются в регистре "НДС начисленный". После отражения в книге продаж (формирования записей книги продаж) соответствующие суммы списываются из остатков этого регистра.

Таким образом, контроль начисленных сумм НДС можно провести, например, следующим образом.

1. Проверить, нет ли остатков в регистре "НДС начисленный" после формирования записей книги продаж. Если они есть - значит, эти суммы, вероятно, не попали в книгу продаж (а соответственно, и в налоговую декларацию, если вы пользовались ее автоматическим заполнением). Такие суммы могут относиться только к операциям реализации, осуществленным до 01.01.2006, при условии, что налоговая база НДС до 01.01.2006 определялась "по оплате".

Проверку можно сделать с помощью отчета "Остатки и обороты" (меню "Отчеты - универсальные"), выбрав регистр "НДС начисленный" и нужный период (а также указав в настройках нужную организацию), и проверив графу "Конечный остаток".

2. Сравнить данные о суммах НДС, включенных в книгу продаж. Эти суммы лучше смотреть не непосредственно в отчете "Книга продаж", где можно увидеть только итог, а в отчете "Список/кросс-таблица" по регистру "НДС продажи" - при настройке отчета есть возможность отдельно выбрать НДС по реализации, отдельно - с авансов полученных, отдельно - начисленный при исполнении обязанностей налогового агента и т. п.

Для этого в настройке нужно установить отбор по соответствующему виду ценностей и/или событию с суммами НДС, начисленными по данным регистра "НДС начисленный", а также отраженными по кредиту счета 68.02 (за исключением оборотов по зачету переплат других налогов), в том числе по отдельным корреспонденциям счетов (например, в корреспонденции со счетом 76.АВ - НДС с авансов).

3. Сверить остаток по счету 76.Н "Расчеты по НДС, отложенному для уплаты в бюджет" с остатками в регистре "НДС начисленный" (поскольку учетная политика до 01.01.2006 "по оплате" - единственная причина, по которой могут быть остатки как по указанному счету, так и по регистру).

НДС, предъявляемый к вычету (а также НДС, который может быть предъявлен к вычету в дальнейшем) проверять сложнее, так как глава 21 НК РФ содержит больше особенностей вычета, а конфигурация - соответственно, большее число регистров.

Тем не менее, и здесь основными помощниками будут отчеты "Список/кросс-таблица" и "Остатки и обороты".

Проверку можно осуществить, в частности, по следующим критериям.

1. Проверить соответствие остатков на счете 19 "НДС по приобретенным ценностям" и остатков по регистрам "НДС предъявленный" и "НДС предъявленный, реализация 0%" (данные последнего регистра сопоставляются с данными субсчета 19.07 "НДС по товарам, реализованным по ставке 0 % (экспорт)"). Эти остатки должны совпадать, если учет НДС ведется в системе полностью и правильно.

В случае наличия расхождений общей суммы можно начать выверку по отдельным видам приобретенных ценностей (субсчета счета 19 и виды ценностей в регистре соответственно), контрагентам и документам поступления ценностей.

При нахождении конкретной суммы расхождения далее следует разбираться с причинами расхождения, используя расшифровки отчетов.

2. Проверить соответствие остатков на счете учета НДС с авансов 76.АВ и остатков регистра "НДС с авансов" (отчет "Остатки и обороты"). Эти данные должны полностью совпадать.

В случае несовпадения следует сопоставить обороты (дебетовый оборот счета 76.АВ сравнивается с оборотом по приходу в регистре, кредитовый оборот счета - с оборотом по расходу в регистре), при необходимости - с нужным отбором (по контрагенту и т.п.), что достигается настройкой отчетов.

3. Проверить соответствие оборотов по вычету НДС по приобретенным ценностям: оборот по дебету счета 68 в корреспонденции со счетом 19 должен совпадать с записями регистра "НДС покупки" за соответствующий период.

4. Проверить соответствие кредитовых оборотов счета 19 (за исключением оборотов между субсчетами счета 19) и оборотов по расходу в регистре "НДС предъявленный" (отчет "Остатки и обороты").

5. Проверить соответствие дебетовых оборотов счета 19 (за исключением оборотов между субсчетами счета 19) и оборотов по приходу в регистре "НДС предъявленный" (отчет "Остатки и обороты").

6. Проверить соответствие оборотов счета 19 в корреспонденции со счетами учета ценностей и данных оборотов регистра "НДС, включенный в стоимость". Расхождение может быть только в случае, когда НДС включается в стоимость ценностей сразу при приобретении (в этом случае проводка по счету 19 не формируется).

7. Проверить соответствие дебетовых оборотов по дебету счета 68.02 (кроме уплат налога и зачета переплат других налогов) и оборотов по регистру "НДС покупки".

В случае наличия расхождений можно начать более детальную сверку, например, отдельных корреспонденций счетов и отдельных видов ценностей в регистре (оборот в корреспонденции со счетом 76.АВ и оборот по виду ценностей "Авансы полученные").

![]()

Наткнулся на полезнейшую статью про НДС. Благодаря ей можно восстановить правильность учета НДС в программе подравняв остатки по регистрам с остатками по счетам.

Проверяем начисленный НДС

Данные о суммах НДС, подлежащих начислению к уплате в бюджет, но не попавших в книгу продаж, отражаются в регистре "НДС начисленный". После отражения в книге продаж (формирования записей книги продаж) соответствующие суммы списываются из остатков этого регистра.

Таким образом, контроль начисленных сумм НДС можно провести, например, следующим образом.

1. Проверить, нет ли остатков в регистре "НДС начисленный" после формирования записей книги продаж. Если они есть - значит, эти суммы, вероятно, не попали в книгу продаж (а соответственно, и в налоговую декларацию, если вы пользовались ее автоматическим заполнением). Такие суммы могут относиться только к операциям реализации, осуществленным до 01.01.2006, при условии, что налоговая база НДС до 01.01.2006 определялась "по оплате".

Проверку можно сделать с помощью отчета "Остатки и обороты" (меню "Отчеты - универсальные"), выбрав регистр "НДС начисленный" и нужный период (а также указав в настройках нужную организацию), и проверив графу "Конечный остаток".

2. Сравнить данные о суммах НДС, включенных в книгу продаж. Эти суммы лучше смотреть не непосредственно в отчете "Книга продаж", где можно увидеть только итог, а в отчете "Список/кросс-таблица" по регистру "НДС продажи" - при настройке отчета есть возможность отдельно выбрать НДС по реализации, отдельно - с авансов полученных, отдельно - начисленный при исполнении обязанностей налогового агента и т. п.

Для этого в настройке нужно установить отбор по соответствующему виду ценностей и/или событию с суммами НДС, начисленными по данным регистра "НДС начисленный", а также отраженными по кредиту счета 68.02 (за исключением оборотов по зачету переплат других налогов), в том числе по отдельным корреспонденциям счетов (например, в корреспонденции со счетом 76.АВ - НДС с авансов).

3. Сверить остаток по счету 76.Н "Расчеты по НДС, отложенному для уплаты в бюджет" с остатками в регистре "НДС начисленный" (поскольку учетная политика до 01.01.2006 "по оплате" - единственная причина, по которой могут быть остатки как по указанному счету, так и по регистру).

Проверяем НДС, предъявляемый к вычету

НДС, предъявляемый к вычету (а также НДС, который может быть предъявлен к вычету в дальнейшем) проверять сложнее, так как глава 21 НК РФ содержит больше особенностей вычета, а конфигурация - соответственно, большее число регистров.

Тем не менее, и здесь основными помощниками будут отчеты "Список/кросс-таблица" и "Остатки и обороты".

Проверку можно осуществить, в частности, по следующим критериям.

1. Проверить соответствие остатков на счете 19 "НДС по приобретенным ценностям" и остатков по регистрам "НДС предъявленный" и "НДС предъявленный, реализация 0%" (данные последнего регистра сопоставляются с данными субсчета 19.07 "НДС по товарам, реализованным по ставке 0 % (экспорт)"). Эти остатки должны совпадать, если учет НДС ведется в системе полностью и правильно.

В случае наличия расхождений общей суммы можно начать выверку по отдельным видам приобретенных ценностей (субсчета счета 19 и виды ценностей в регистре соответственно), контрагентам и документам поступления ценностей.

При нахождении конкретной суммы расхождения далее следует разбираться с причинами расхождения, используя расшифровки отчетов.

2. Проверить соответствие остатков на счете учета НДС с авансов 76.АВ и остатков регистра "НДС с авансов" (отчет "Остатки и обороты"). Эти данные должны полностью совпадать.

В случае несовпадения следует сопоставить обороты (дебетовый оборот счета 76.АВ сравнивается с оборотом по приходу в регистре, кредитовый оборот счета - с оборотом по расходу в регистре), при необходимости - с нужным отбором (по контрагенту и т.п.), что достигается настройкой отчетов.

3. Проверить соответствие оборотов по вычету НДС по приобретенным ценностям: оборот по дебету счета 68 в корреспонденции со счетом 19 должен совпадать с записями регистра "НДС покупки" за соответствующий период.

4. Проверить соответствие кредитовых оборотов счета 19 (за исключением оборотов между субсчетами счета 19) и оборотов по расходу в регистре "НДС предъявленный" (отчет "Остатки и обороты").

5. Проверить соответствие дебетовых оборотов счета 19 (за исключением оборотов между субсчетами счета 19) и оборотов по приходу в регистре "НДС предъявленный" (отчет "Остатки и обороты").

6. Проверить соответствие оборотов счета 19 в корреспонденции со счетами учета ценностей и данных оборотов регистра "НДС, включенный в стоимость". Расхождение может быть только в случае, когда НДС включается в стоимость ценностей сразу при приобретении (в этом случае проводка по счету 19 не формируется).

7. Проверить соответствие дебетовых оборотов по дебету счета 68.02 (кроме уплат налога и зачета переплат других налогов) и оборотов по регистру "НДС покупки".

В случае наличия расхождений можно начать более детальную сверку, например, отдельных корреспонденций счетов и отдельных видов ценностей в регистре (оборот в корреспонденции со счетом 76.АВ и оборот по виду ценностей "Авансы полученные").

Налог на добавленную стоимость (НДС) - косвенный налог, исчисления которого производятся продавцом при реализации товаров(услуг или работ) покупателю.

Плательщиками НДС являются : организации ( также некоммерческие) и предприниматели.

Налогоплательщиков можно разделить на две группы:

“Внутреннего” НДС - уплачивают налог при реализации товара (работ или услуг) на территории РФ.

“Ввозного” НДС - уплачивается налог при ввозе товара на территорию РФ.

Объектами налогообложения являются:

операции по реализации товаров (услуг, работ) на территории РФ (безвозмездная передача, ввоз товаров на территорию РФ(импорт));

выполнения строительно - монтажных работ для собственного потребления;

передача товаров (услуг, работ) на собственные нужды ( расходы, которые не принимаются к вычету при исчислении налога на прибыль организации).

Вычетам подлежат суммы НДС, которые:

предъявили поставщики (подрядчики, исполнители) при приобретении товаров (работ, услуг);

уплачены при ввозе товаров на территорию Российской Федерации в таможенных процедурах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории;

уплачены при ввозе на территорию Российской Федерации товаров, с территории государств - членов Таможенного союза

Для вычета необходимо иметь счет - фактуру и первичные документы, которые подтверждают принятые товары (услуги) к учету.

Настройки учетной политики

Для правильного расчета НДС нужно сначала настроить учетную политику организации. Для этого воспользуемся ссылкой “Учетная политика” (“Главное” – “Настройки” – “Налоги и отчеты” – “вкладка НДС”)

Установленный флажок “ведется раздельный учет входящего НДС” - распределение осуществляется через регистры накопления НДС по косвенным расходам.

Флажок “Раздельный учет НДС по способам учета” - учет НДС осуществляется на дополнительном субконто “Способ учета НДС” 19 счет (“НДС по приобретенным ценностям”).

Регистры накопления НДС

Регистр - это объект, который оптимизирует получение данных.

Для .учета НДС используются регистры накопления. Данные регистры предназначены для накопления числовых показателей.

Остатки - предназначены для получения информации “на момент времени”.

Обороты - предназначены для вывода информации “за период”.

Каждый регистр имеет свое предназначение:

“НДС предъявленный” - для хранения информации о суммах НДС., который предъявлен поставщиками приобретенных ценностях.

“НДС покупки” - хранит информацию о записях книги покупок. С помощью данного реквизита формируется отчет “Книга покупок”.

“НДС продажи” - хранит информацию о записях книги продаж. Формируется отчет “Книга продаж”.

Отражение НДС в документах

После настройки учетной политики переходим к созданию документов поступления товаров.

Для этого воспользуемся документом “Поступление (акты, накладные) (“Покупки” - “Поступление (акты, накладные)”.

В форме выбора документа используя кнопку “Поступления” из выпадающего списка выбираем тип операции “Товары (накладные)”

Заполняем данные документа

Налог на добавленную стоимость при других способах учета закрывается так:

При значении «Принимается к вычету» налог закрывается регламентной операцией «Формирование записей книги покупок» в последнем месяце квартала. При этом все зарегистрированные счета-фактуры попадают в книгу покупок, и в учете формируется проводка по вычету НДС;

При варианте «Для операций по 0%» налог закрывается операцией «Подтверждение нулевой ставки НДС»;

При значении «Распределяется» налог закрывается операцией «Распределение НДС».

Себестоимость (дебет 41 счёта) в корреспонденции с нашей задолженностью перед поставщиком (кредит 60).

После проведения документа регистрируем счет - фактуру

Нажимаем на появившуюся ссылку

Автоматически переходим в документ “Счет фактура полученный”.

Проставленный флажок “ Отразить вычет НДС в книге покупок датой получения” отвечает за появление счет фактуры в “Книге покупок”.

Проводки счет - фактуры

По 19.03 остаток 0 (ноль).

По 68.02 - дебетовый остаток (государство должно нам на данный момент).

Переходим к формированию книги покупок (“Отчеты” - “НДС” - “Книга покупок”)

Рассмотрим исходящий НДС. ДЛя данной операции воспользуемся документом “Реализация (акты , накладные)”

Списали себестоимость в кредит 41 и тут же отразили ее по дебету 90.02 (себестоимость продаж).

Отразили выручку в кредит 90.01 и тут же отразили задолженность покупателя перед нами по дебету 62.

Показана задолженность по уплате НДС перед государством по кредиту 68.02 в корреспонденции с дебетом 90.03 (налог на добавленную стоимость).

Сформируем документ ”Счет - фактура выданный” нажав при этом на кнопку “Выписать счет - фактуру”

Сформировалась счет - фактура.

После данных операций переходим для формирования “Книги продаж” (“Отчеты”- -”НДС” - “Книга продаж”)

Анализ учета по НДС

Заходим в пункт меню “Отчеты” - “Анализ учета” - “Анализ учета по НДС”

В открывшейся форме выбираем период за который надо сформировать данный анализ, затем выбираем “Организацию” и нажимаем на кнопку “Сформировать”

В каждом разделе по начислению или вычету налога на добавленную стоимость имеется два показателя:

сумма исчисленного НДС (желтый фон) — сумма НДС, которая уже фактически включена в Книгу покупок или продаж

сумма не исчисленного НДС (серый фон) — НДС, который мог быть отражен в Книге покупок или продаж, но не был в них включен.

Нажав дважды на блок откроется начисление НДС, в котором будет указан документ и суммы с НДС и без него.

Начисление НДС по реализации:

Вычет НДс по поступлении:

Помощник учета по НДС

С помощью данной функции можно выполнить регламентные операции по НДС, которые контролируют правильность и последовательность.

Чтобы открыть “Отчетность по НДС” воспользуемся пунктом меню “Операции”.

Проставив флажок “Рассчитать автоматически” программа выполнить все действия сама.

После данной операции можно сформировать отчетность “декларация по НДС” , “Книгу покупок” и “Книгу продаж”.

Декларация по НДС

Налоговая декларация представляется плательщиком в налоговые органы по месту учета. Составлять и сдавать данный отчет по обособленным подразделениям не нужно.

Данная декларация заполняется в рублях без копеек. Показатели в копейках либо округляются до рубля (если больше 50 копеек), либо отбрасываются (если меньше 50 копеек).

Для того чтобы сформировать отчет воспользуемся пунктом меню “Отчеты” - “Регламентированные отчеты”.

Нажав на кнопку “Создать” в форме списка выбираем отчет “Декларация по НДС”

Заполняем форму и нажимаем кнопку “Создать”

Для заполнения отчета воспользуемся кнопкой “Заполнить”

Нажав на кнопку “Заполнить и сохранить”, декларация автоматически подтянет данные в нужные разделы.

В разделе 8 и 9 сформировались книги покупок и продаж.

Заполненный отчет можно сохранить и выгрузить.

Важно заметить, если в отчетный период не было операций, которые облагались или не облагались НДС, нужно представлять нулевую декларацию по НДС.

Отражение НДС при поступлении аванса от покупателей

Для отражения НДС по авансу сперва нужно сформировать документы.

Данный документ создадим в прошлом отчетном периоде.

Начнем с документа “Поступление на расчетный счет” (“Банк и касса” - “Банк”- “Банковские выписки”).

Создаем документ поступления

Заполняем реквизиты документа

В форме выбираем период за который мы сформировали поступление

После нажав на кнопку “Заполнить”

заполнится табличная часть

Прежде чем выполнять данную операцию, обратим внимание на ссылки, которые находятся внизу нашей формы

Пункт “Нумерация счетов - фактур” нажав на ссылку можно выбрать как будет осуществлятся нумерация счетов - фактур на аванс

Для удобства выбираем пункт “ Отдельная нумерация счетов-фактур на аванс с префиксом "А" “

После данной настройки нажимаем на кнопку “Выполнить”

Чтобы проверить сформалась ли счет фактура используем гиперссылку

Данная счет - фактура уже проведена и сформировала проводки и записи в регистре

Проводка, которая сформировалась отражает задолженность к уплате НДС перед государство по кредиту 68.02 в корреспонденции с дебетом 76.АВ (НДС по авансам и предоплатам)

Запись в регистре “ НДС Продажи” показывает что данная счет - фактура попадает в книгу продаж

Проверил, попадает ли счет - фактура на аванс в книгу продаж.

Проверяем итоговый НДС к уплате за предыдущий квартал используя “Анализ учета по НДС”

Создаем документ отгрузки товара в текущем квартале. Воспользуемся документов “Реализация (акты , накладные)”

Дт 90.02.1 - Кт 41.01 - списание себестоимости товара. ( данная сумма будет равна 0)

Дт 60.02 - Кт 62.01 - зачет аванса

Дт 62.01 - Кт 90.01.1 - отражает выручку за товар и задолженность покупателя перед организацией.

Дт 90.03 - Кт 68.02 - начислен НДС с продажи

Регистрируем счет - фактуру

Проверяем НДС к уплате за текущий квартал “Анализ учета по НДС”

НДС, уплаченный с аванса в прошлом квартале, должен быть взят в зачет при уплате НДС в текущем квартале, когда была совершена полная отгрузка по договору, на что указывает запись в сером квадратике в отчете по анализу НДС

Таким образом после проведения регламентных операций “Операции по НДС” можно сформировать отчет “Анализ учета по НДС” , в котором видно что сумма по авансу за прошлый квартал попадает в вычеты

Отражение НДС при выплате авансов поставщикам

Для расчета НДС по авансам, которые мы выписали поставщикам, в прошлом квартале, необходимо сформировать документ “Списание с расчетного счета” (“Банк и касса” - “Банк”- “Банковские выписки”).

Используем кнопку “Списание”

Заполняем шапку документа:

“Вид операции” - “Оплата поставщику”.

“Получатель” - выбираем контрагента, которому перечисляем сумму аванса.

“Сумма” - указываем сумму аванса.

После того как провели документа “Списание с расчетного счета” создаем документ “Счет - фактура полученные” (“Покупки” - “Покупки” - “Счета - фактуры полученные”)

В форме списка документа нажимаем на кнопку “Создать” и выбираем “ Счет - фактура на аванс”

В новом документе заполняем реквизиты:

“Счет фактура №” - указывает номер документа, который передал поставщик

“Контрагент” - выбираем поставщика, которому перечислили аванс.

“Документ - основание” - банковский документ, по которому списали с нашего счета деньги поставщику.

“Вид счет - фактуры” - выбираем “На аванс”

Установленный флажок “ Отразить вычет НДС в книге покупок” - проставляем его.

“Код операции” - ставим 02 “Авансы выданные”.

После проведения документа переходим к просмотру проводок и отражения данных в регистре “НДС покупки”.

Дт 68.02 - Кт 76.ВА - отражает вычет НДС с первичного аванса.

Отображает, что данная запись попадает в книгу покупок.

Сформируем отчет “Анализ учета по НДС”

В “Книге покупок” также появилась счет - фактура на аванс

Теперь создаем документ поступления, который будет отражать в текущем квартале. Для этого воспользуемся пунктом меню “Покупки” и выберем документ “Поступление (акты,накладные”).

Нажав на кнопку “Поступление” выберем вид операции “Товары (накладная)”

Заполняем все поля и проводим документ

Переходим к просмотру проводок

Дт 60.01 - Кт 60.02 - зачет аванса, который перечислили в прошлом квартале.

Дт 41.01 - Кт 60.01 - поступление товара на склад и задолженность перед поставщиком.

Дт 19.03 - Кт 60.01 - входящий НДС, который принимаем к зачету.

Регистр “НДС предъявленный” - отображает запись поступления товара и суммы ндс, которая накапливает “входящий” НДС

Регистрируем счет фактуру

Как сделали все операции с документами переходим к формированию “Анализ учета по НДС”

По данному отчету видно, что сумма аванса, который принимали в прошлом квартале сейчас подсвечивается “НДС не исчислен”.

Для решения переходим в “Отчетность по НДС” и проводим все регламентные задания.

Сформируем снова отчет “Анализ учета по НДС” и видим что зачет аванса прошел успешно.

Полный учет НДС.

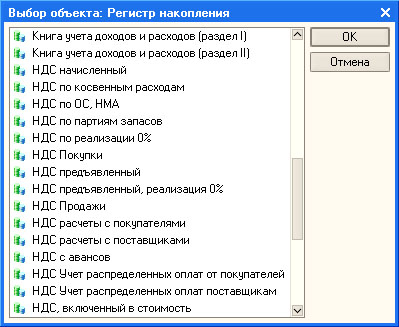

При полном учете НДС , предусмотренном для вышеперечисленных сложных ситуаций учета, схема учета выглядит несколько сложнее. Для начала, давайте рассмотрим регистры и документы, с помощью которых организован учет НДС в системе. На рисунке ниже вы можете видеть окно просмотра регистров накопления, в котором представлены регистры накопления, используемые в подсистеме учета НДС .

- НДС начисленный - хранит информацию об НДС , начисленном для уплаты в бюджет. Записи в этот регистр делают, например, документы, которыми оформляется реализация - такие, как Реализация товаров и услуг, Отчет комитенту о продажах товаров, Отчет о розничных продажах, Передача ОС ;

- НДС по косвенным расходам - хранит сведения о суммах "входящего" НДС по приобретенным ценностям, которые используются в операциях, облагаемых и не облагаемых НДС . Эти суммы должны быть распределены в соответствии со ст. 170 НК РФ "Порядок отнесения сумм налога на затраты по производству и реализации товаров (работ, услуг)";

- НДС по ОС, НМА - хранит информацию о "входящем" НДС по ОС, объектам строительства, НМА;

- НДС по партиям запасов - хранит информацию о "входящем" НДС в разрезе партий запасов;

- НДС по реализации 0% - используется тогда, когда нулевую ставку НДС подтверждают до истечения срока в 180 дней, установленного ст. 165 НК РФ "Порядок подтверждения права на получение возмещения при налогообложении по налоговой ставке 0 процентов"

- НДС Покупки - другое название этого регистра - НДС записи книги покупок. Он хранит сведения о записях Книги покупок . Книга покупок может быть построена на основании данных этого регистра без использования дополнительных вычислений. Выше мы упоминали об этом регистре.

- НДС предъявленный - информация о "входящем" НДС , предъявленном поставщиками;

- НДС предъявленный, реализация 0% - информация о "входящем" НДС по ставке 0%;

- НДС Продажи - другое название этого регистра - НДС записи книги продаж. Регистр хранит записи Книги продаж , которые используются для построения Книги продаж без дополнительных вычислений;

- НДС расчеты с покупателями - хранит данные о расчетах с покупателями, важные для целей учета НДС . В частности, в регистре хранятся сведения о соответствии оплат от покупателей документам реализации товаров (работ, услуг);

- НДС расчеты с поставщиками - хранит данные о расчетах с поставщиками, важные для целей учета НДС , в частности - сведения о соответствиях оплатах поставщикам конкретным документам поступления товаров (работ, услуг);

- НДС с авансов - хранит данных об НДС , который начислен с авансов и предоплат, полученных организацией. В дальнейшем начисленный НДС с авансов подлежит вычету (ст. 171 НК РФ "Налоговые вычеты");

- НДС Учет распределенных оплат от покупателей - хранит существенные для учета НДС данные о распределенных оплатах от покупателей;

- НДС Учет распределенных оплат поставщикам - хранит существенные для учета НДС данные о распределенных оплатах поставщикам;

- НДС, включенный в стоимость - хранит данные о НДС , включенном в стоимость приобретенных ценностей (ст. 170 НК РФ "Порядок отнесения сумм налога на затраты по производству и реализации товаров (работ, услуг)");

Ведение учета НДС , организовано при помощи различных документов, которые, помимо основной функциональности (скажем, отражения реализации продукции), несут функциональность учета НДС . Так, это следующие группы документов:

- Приходные документы

- Расходные документы

- Счета-фактуры выданные

- Счета-фактуры полученные

- Платежные документы

В обычном режиме работы, при применении полного учета НДС , помимо перечисленных документов, применяются следующие специальные документы:

Для самостоятельного ввода данных, необходимых для учета НДС :

- Отражение НДС к вычету;

- Отражение начисленного НДС;

Ниже, рассматривая особенности учета "входящего" и "исходящего" НДС мы подробнее остановимся на вышеперечисленных документах.

Счет-фактура

В системе используются два документа, которые позволяют вводить в нее информацию о счетах-фактурах. Первый называется Счет-фактура полученный (Операции > Документы > Счет-фактура полученный). Он используется для ввода данных о счетах-фактурах, полученных нашей организацией от поставщиков товаров и услуг. Второй документ - это Счет-фактура выданный (Операции > Документы > Счет-фактура выданный). Этот документ используется для оформления счетов-фактур, выданных покупателям.

Документ Счет-фактура полученный оформляют при поступлении товаров и услуг и поступлении счета-фактуры от поставщика. Если счет-фактура поступил вместе с поступившими ценностями - мы можем заполнить соответствующую вкладку в документе Поступление товаров (работ, услуг), в итоге нужный счет-фактура будет сформирован автоматически.

Счета-фактуры не формируют проводок или движений по регистрам системы. Единственное исключение - счета-фактуры на аванс, которые делают записи в регистрах подсистемы учета НДС .

Журналы учета полученных и выданных счетов-фактур

Для формирования Журнала учета полученных счетов-фактур и Журнала учета выданных счетов-фактур можно воспользоваться соответствующими отчетами: Покупка > Ведение книги покупок > Журнал учета полученных счетов-фактур и Продажа > Ведение книги продаж > Журнал учета выданных счетов-фактур.

Книга покупок

Для правильного отражения записей в Книге покупок в ходе текущего учета важно выполнение следующих операций:

- Зарегистрированы все полученные счета-фактуры (их наличие можно проверить, воспользовавшись отчетом Покупка > Ведение книги покупок > Отчет по наличию счетов-фактур);

- Отражен НДС к вычету по операциям, введенным вручную, без использования специализированных документов, которые рассчитаны на записи в подсистеме учета НДС ;

- Зарегистрированы оплаты поставщику для НДС ;

- Начислен НДС по строительно-монтажным работам, выполненным хозспособом;

- Зарегистрирована оплата НДС в бюджет;

- Распределены косвенные расходы для целей учета НДС ;

- Учтен восстановленный НДС ;

- Учтено списание НДС по документам, по которым он не может быть принят к вычету

- Сформированы записи книги покупок

Вышеперечисленные операции (кроме "ручного" ввода НДС к вычету и учета списания НДС ) упорядочены в уже упомянутой обработке Помощник по учету НДС. Причем, заполняя соответствующие документы, делать это нужно в той последовательности, в которой они указаны в Помощнике и перечислены ниже. Если в каких-то из этих документов нет необходимости - вы просто пропускаете его при вводе.

Так же следует учесть тот факт, что при переходе на учет в 1С:Бухгалтерии действующей организации, для правильного формирования Книги покупок потребуется правильно внести в систему остатки по счетам учета НДС .

Рассмотрим документы, которые применяются для выполнения регламентных работ по НДС .

Отражение НДС к вычету. Этот документ применяется для отражения НДС к вычету при ручном способе ввода в систему информации о поступивших в организацию ценностях - то есть - при ручном формировании бухгалтерских записей. Этот же документ формируется при вводе начальных остатков по НДС . Документ можно использовать для исправления данных учета НДС , которые сформировались при автоматическом учете НДС . Так же документ можно применять при упрощенном варианте учета НДС .

Начисление НДС по СМР (хозспособ) - позволяет начислить НДС по строительно-монтажным работам, которые выполнены хозяйственным способом. В соответствии с п. 10 ст. 167 НК РФ, моментом определения налоговой базы при выполнении строительно-монтажных работ для собственного потребления является последнее число каждого налогового периода. При автоматическом заполнении документа анализируются дебетовые обороты счета 08.03 "Строительство объектов основных средств", способ строительства - "Хозрасчетный". Документ служит основанием для автоматического ввода счета-фактуры.

Распределение НДС косвенных расходов - документ формируется тогда, когда в организации есть операции, по которым имеется "входящий" НДС и которые нельзя прямо отнести к операциям, облагаемым НДС по ставкам 10%, 18%, 0% или к операциям, не облагаемым НДС .

Восстановление НДС - документ применяется для реализации положений НК РФ, касающихся восстановления НДС - то есть "возврат", "отмену" принятия НДС к вычету. НДС восстанавливают в тех случаях, когда он сначала принят к вычету, а позже оказалось, что он принят к вычету неправомерно. Возможен так же вариант, когда произошли какие-то события хозяйственной жизни, в ходе которых ранее принятый к вычету НДС должен быть восстановлен. Восстановление НДС отражается в регистрах подсистемы учета НДС , он влияет на формирование книги продаж и книги покупок , формирует бухгалтерские записи вида Д19 К68.

В дополнение к вышеперечисленным документам вам может понадобиться документ Списание НДС. Он используется тогда, когда НДС по некоторым приходным документам не может быть принят к вычету. Документ формирует движения по регистрам подсистемы учета НДС , делает записи в бухгалтерском учете вида ДХХ К19, где ХХ - счет, на который осуществляется списание суммы НДС

Для того чтобы сформировать записи Книги покупок, следует воспользоваться документом Формирование записей книги покупок. Его основная цель - зарегистрировать в подсистеме учета НДС вычеты по налогу. Документ может работать в режиме отражения вычетов при использовании налоговой ставки 0%. В Помощнике по учету НДС этот режим работы выделен в отдельный шаг, который следует за шагом формирования записей книги покупок , а в самом документе этот режим включают с помощью соответствующего элемента управления.

После того, как работа с документом Формирование записей книги покупок завершено, система будет готова к формированию Книги покупок (она реализована в виде отчета), и, далее, после формирования Книги продаж (она тоже существует в системе в виде отчета), о которой ниже - к заполнению налоговой декларации по НДС .

Книга продаж

Для того чтобы корректно сформировать Книгу продаж, нужно, чтобы были выполнены следующие операции:

- Зарегистрирована оплата от покупателей для НДС ;

- Зарегистрированы счета-фактуры выданные, включая счета-фактуры на авансы и на суммовые разницы;

- Восстановлен НДС по объектам недвижимости;

- Подтверждена нулевая ставка НДС ;

- Начислен НДС по операциям реализации, введенным в систему с помощью ручных проводок;

- Выполнено формирование записей Книги продаж ;

Обработка Помощник по учету НДС, как уже было сказано, содержит "подсказки" по операциям учета НДС , необходимым для формирования Книги продаж. Выполнять их нужно в той последовательности, в которой они указаны в Помощнике, если какие-то из них не нужны - их можно пропускать. Рассмотрим подробнее инструменты системы, реализующие вышеописанные функции.

Подтверждение нулевой ставки НДС. Документ позволяет внести в систему данные о том, подтверждена или не подтверждена ставка НДС 0% по свершившимся операциям, предполагающим применение такой ставки.

Восстановление НДС по объектам недвижимости. Документ позволяет отразить в системе восстановление НДС по введенным в эксплуатацию объектам недвижимости, которые начали использоваться для операций, не облагаемых НДС (п. 6 ст. 171 НК РФ "Налоговые вычеты");

Отражение начисления НДС. Документ применяется для регистрации начисления НДС по операциям, введенным вручную - как при полном, так и при упрощенном учете НДС ;

Формирование записей книги продаж. Документ регистрирует суммы НДС , предназначенные для оплаты в бюджет. Документ может использоваться в двух режимах - для отражения в учете данных по НДС , ставки которого отличаются от 0% и по НДС 0%.

Налоговая декларация по НДС

Налоговая декларация по НДС относится к регламентированным отчетам. Она заполняется после выполнения всех регламентных работ по учету НДС .

Ввод начальных остатков по НДС.

Процедура ввода начальных остатков по НДС не сводится только к вводу начальных сальдо по счетам 19 «НДС по приобретенным ценностям», 76.Н «Расчеты по НДС, отложенному для уплаты в бюджет» (для организаций, определяющих налоговую базу НДС «по оплате») и 76.АВ «НДС по авансам и предоплатам». Для правильной работы системы в дальнейшем нужно заполнить регистры «НДС продажи» (в котором накапливаются все данные о начисленных суммах НДС) и «НДС покупки» (служит для хранения данных о суммах НДС, подлежащих принятию к вычету), при этом данные регистров и данные бухгалтерского учета не должны противоречить друг другу.

Для решения этой задачи предназначен документ «Ввод начальных остатков НДС».

Документ имеет несколько режимов заполнения и проведения («Операции»):

Прежде чем ознакомиться более подробно с работой документа ввода начальных остатков по НДС, важно в общем представлять себе структуру и принципы работы регистров «НДС продажи» и «НДС покупки» (меню «Операции – Регистры накопления»).

Регистр «НДС Покупки» предназначен для хранения информации о записях книги покупок. По данным этого регистра строится отчет «Книга покупок» без дополнительной обработки данных.

Регистр «НДС Продажи» предназначен для хранения информации о записях книги продаж. По данным этого регистра строится отчет «Книга продаж» без всякой дополнительной обработки данных.

Регистр «НДС начисленный» предназначен для хранения информации о суммах НДС, начисленных к уплате в бюджет.

Регистр «НДС по ОС, НМА» предназначен для хранения информации о суммах НДС, предъявленных поставщиками по основным средствам, объектам строительства и нематериальным активам.

Регистр «НДС по косвенным расходам» предназначен для хранения информации о суммах НДС, предъявленных поставщиками по приобретенным ценностям, использованным как для осуществления операций, облагаемых НДС, так и не облагаемых НДС, и подлежащих распределению соответствии со ст. 170 НК РФ.

Регистр «НДС по партиям запасов» предназначен для хранения информации о суммах НДС, предъявленных поставщиками по приобретенным запасам.

Регистр «НДС по реализации 0%» предназначен для автоматизации операций в случаях, когда подтверждение нулевой ставки НДС производится до истечения 180-дневного срока.

Регистр «НДС предъявленный» предназначен для хранения информации о суммах НДС, предъявленных поставщиками приобретенных ценностей.

Регистр «НДС предъявленный, реализация 0%» предназначен для хранения информации о суммах НДС, предъявленных поставщиками приобретенных ценностей, связанных с операциями реализации по нулевой ставке НДС.

Регистр «НДС расчеты с покупателями» предназначен для хранения информации о расчетах с покупателями для целей учета НДС. По сравнению со счетами учета расчетов с покупателями, содержит более подробную информацию о том, какие поступления оплат от покупателей относятся к конкретным документам реализации товаров (работ, услуг), а какие еще «не привязаны» к документам реализации.

Регистр «НДС расчеты с поставщиками» предназначен для хранения информации о расчетах с поставщиками для целей учета НДС. По сравнению со счетами бухгалтерского учета расчетов с поставщиками, содержит более подробную информацию о том, какие оплаты поставщикам относятся к конкретным документам поступления товаров (работ, услуг).

Регистр «НДС с авансов» предназначен для хранения информации о суммах НДС, начисленного с полученных авансов и предоплат, подлежащих в дальнейшем вычету в соответствии со ст. 171 НК РФ.

Регистр «НДС, включенный в стоимость» предназначен для хранения информации о суммах НДС, предъявленных поставщиками по приобретенным ценностям, включенных в стоимость этих ценностей в соответствии со ст. 170 НК РФ.

Книга продаж и начисления НДС в налоговой декларации формируются в зависимости от учетной политики по определению налоговой базы НДС (за исключением операций реализации по нулевой ставке НДС).

Читайте также: