Проводки по ндс при импорте товаров в рк

Опубликовано: 24.07.2024

Полноценный автоматизированный учет НДС при ввозе товаров из государств Таможенного союза в конфигурации в УПП 1.3 не поддерживается, и в данной редакции развития в этом направлении не планируется.

В случае, если такие операции встречаются систематически, имеет смысл доработать конфигурацию.

Ниже изложены особенности исчисления и уплаты НДС у покупателя при ввозе товаров из стран ЕАЭС на примере типовой конфигурации 1С:Предприятие 8.3 (8.3.15.1830) Управление производственным предприятием, редакция 1.3 (1.3.147.1) .

1. Добавление субсчета 19.10

В целях корректного заполнения Декларации по НДС, предлагаю ввести дополнительный субсчет, на котором будет отображаться НДС, который необходимо начислить и оплатить налоговому органу по месту постановки на учет налогоплательщика при ввозе товаров с территории стран ЕАЭС.

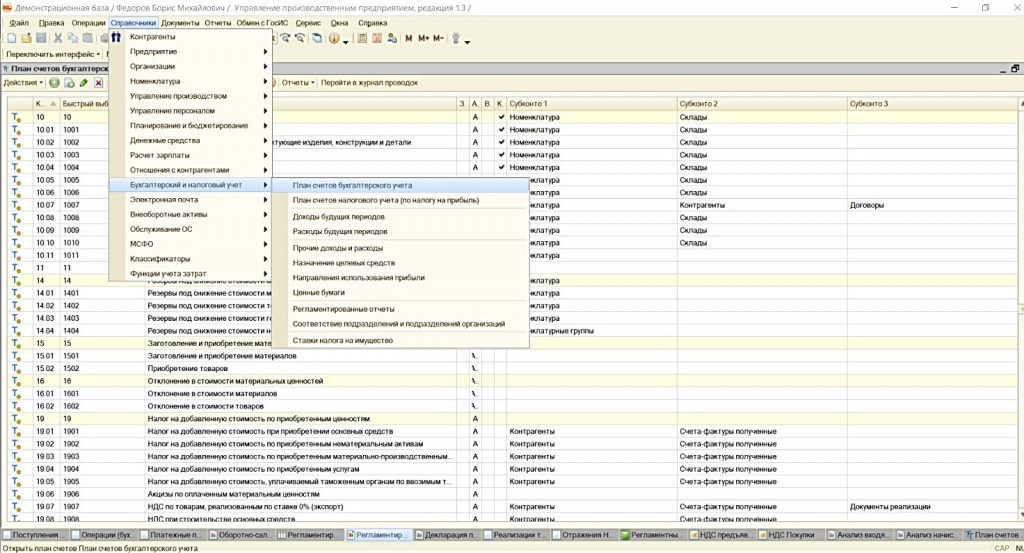

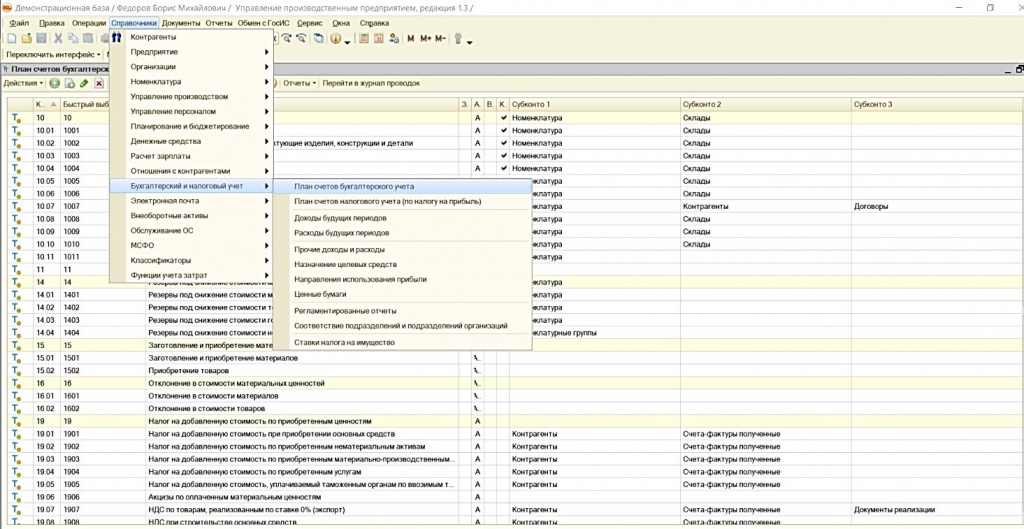

Для этого необходимо зайти в Справочники – Бухгалтерский и налоговый учет – План счетов бухгалтерского учета (см.Рисунок 1):

Рисунок 1. Добавление нового субсчета

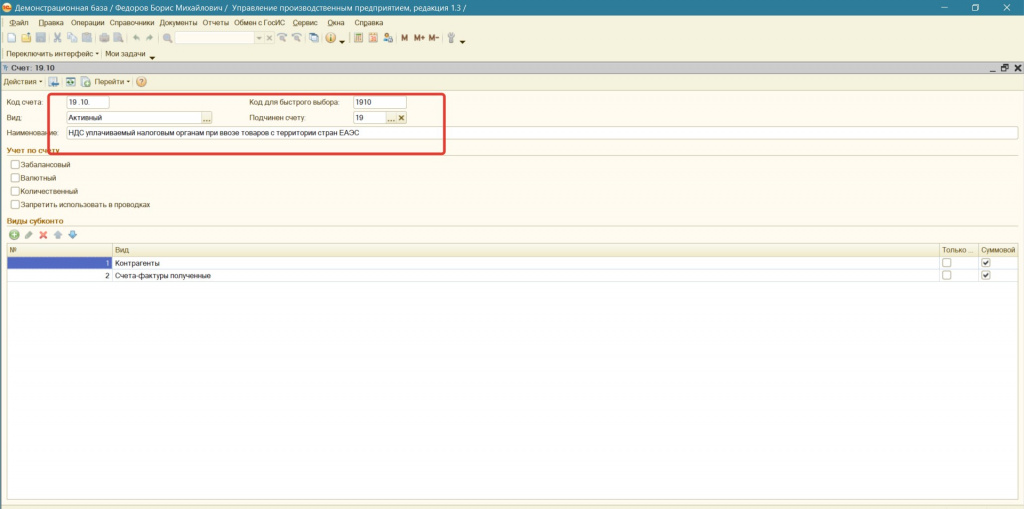

Копированием счета 19.05 создать счет 19.10:

Убедившись, что элемент плана счетов скопирован (см. статус: Счет:Создание), вносим изменения в три поля:

Код счета – 19.10;

Код быстрого набора - 1910;

Наименование – НДС, уплачиваемый налоговым органам при ввозе товаров с территории стран ЕАЭС.

В итоге должны получить следующий вид (см. Рисунок 2):

Рисунок 2. Создание субсчета 19.10

В дальнейшем, при работе с операциями по импорту из стран ЕАЭС необходимо использовать данный субсчет.

2. Добавление субсчета 68.33

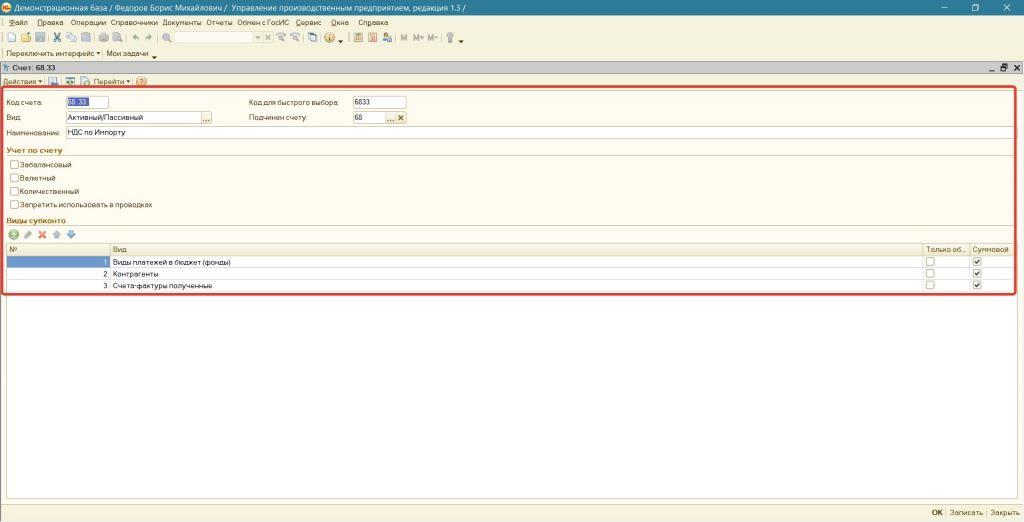

Копированием счета 68.22 создаем счет 68.33.

Убедившись, что элемент плана счетов скопирован, вносим изменения в поля:

Код счета – 68.33;

Код быстрого набора - 6833;

Наименование – НДС по Импорту.

Виды субконто выбираем следующие:

Виды платежей в бюджет (фонды);

Признак учета для выбранных субконто оставляем - суммовой.

Рисунок 3. Добавление нового субсчета

В итоге должны получить вид, отображенный на рисунке 4:

Рисунок 4. Создание субсчета 68.33

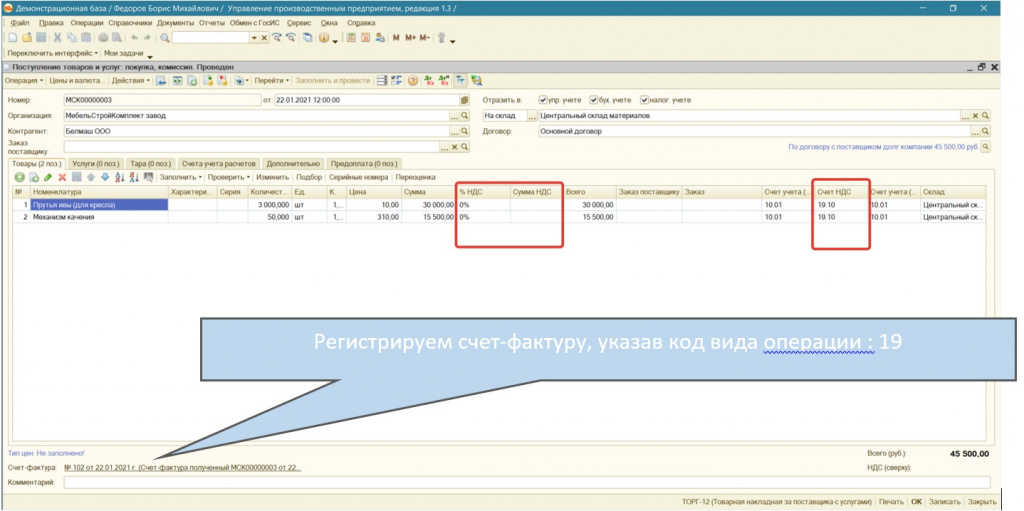

Оформляем поступление товаров из государств-членов ЕАЭС документом «Поступление товаров и услуг» (см. Рисунок 5), заполняя данными из первичных документов контрагента.

При вводе данных важно понимать, что значение «% НДС» обязательно «0 %», а не «Без НДС». Это две принципиально разные ставки. Поле «Сумма НДС», согласно первичным документам поставщика, остается пустым.

Для учета НДС выбираем ранее созданный счет 19.10 «НДС, уплачиваемый налоговым органам при ввозе товаров с территории стран ЕАЭС».

Рисунок 5. Документ "Поступление товаров и услуг" с видом операции "Покупка, комиссия"

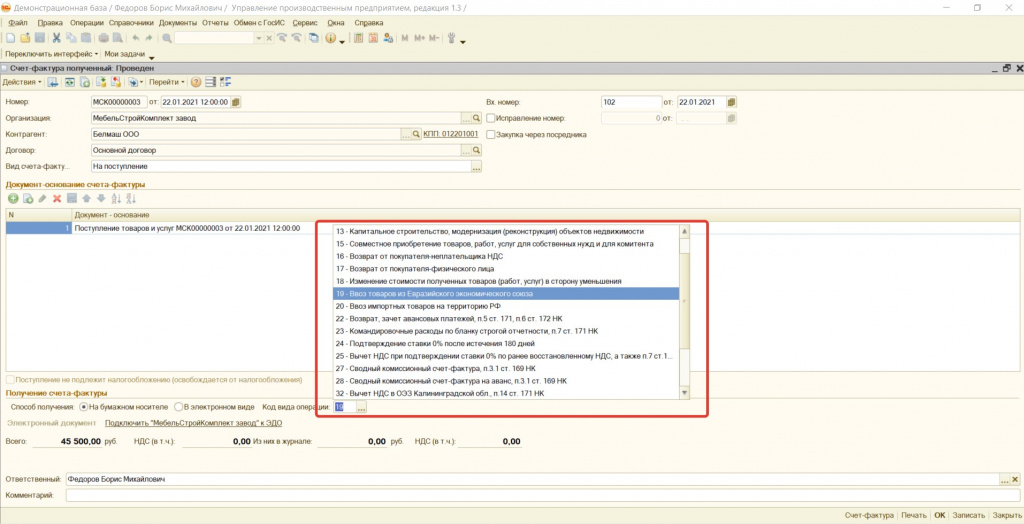

Регистрируя счет-фактуру необходимо обратить внимание на код вида операции. Он должен быть – 19 «Ввоз товаров из Евразийского экономического союза» (см.Рисунок 6).

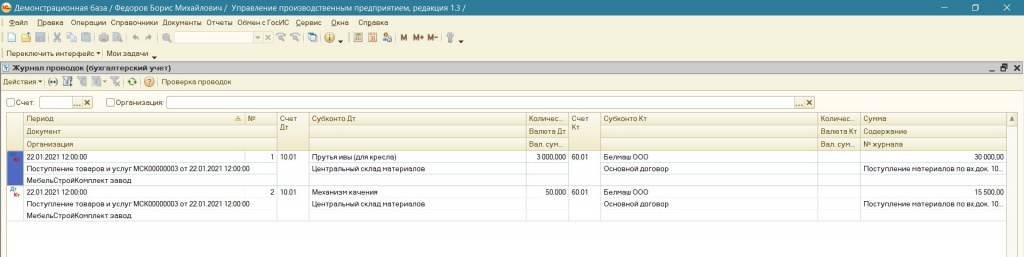

В результате оформления документа «Поступление товаров и услуг» получим проводки отображенные на Рисунке 7:

Рисунок 7. Результат оформления документа "Поступление товаров и услуг"

4. Начисление НДС подлежащего уплате по ввезенному товару

При ввозе товаров в Россию из Белоруссии, Казахстана, Армении или Киргизии организации и ИП должны перечислить импортный НДС не на таможню, а в свою ИФНС, а также представить соответствующую декларацию.

Сумма НДС определяется по следующей формуле:

Сумма импортного НДС = Налоговая база * Ставка НДС

Налоговая база = Стоимость приобретенных товаров, увеличенная на сумму акцизов (если приобретены подакцизные товары).

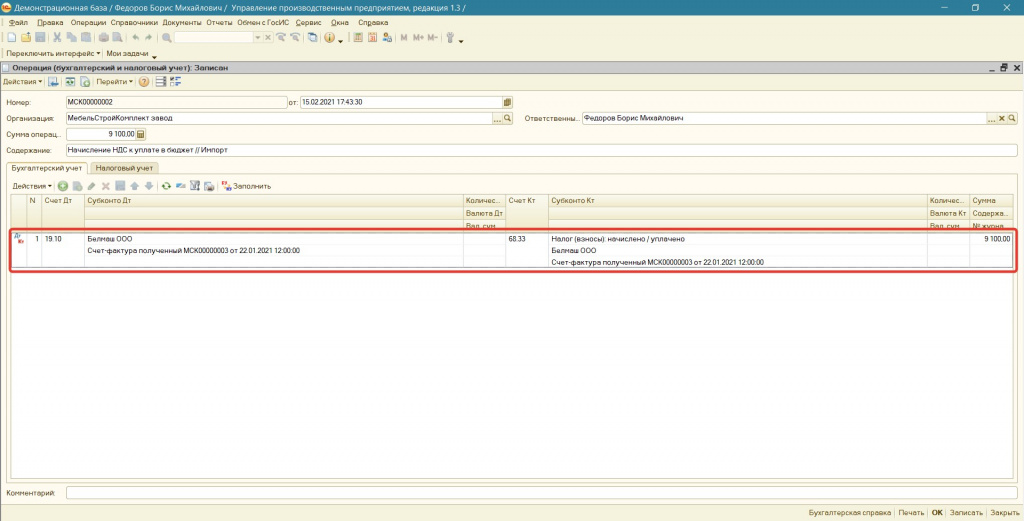

Начисление НДС к уплате в бюджет формируем документом «Операция (бухгалтерский и налоговый учет) (см. Рисунок 8):

- Налог (взносы): начислено / уплачено

- Счет-фактуру полученный (созданный при поступлении товара)

- Счет-фактуру полученный (созданный при поступлении товара)

Для рассматриваемого примера сумма НДС по ввезенному импортному товару, подлежащая уплате в бюджет составляет:

9 100 руб. = 45 500 руб. * 20%

Рисунок 8. Документ «Операция (бухгалтерский и налоговый учет)»

5. Уплата начисленной суммы НДС в бюджет

НДС при импорте товаров из стран ЕАЭС уплачивается не позднее срока представления соответствующей декларации. Например, если товар ввезен в Россию в январе 2021 г., то перечислить ввозной НДС нужно не позднее 22.02.2021г.

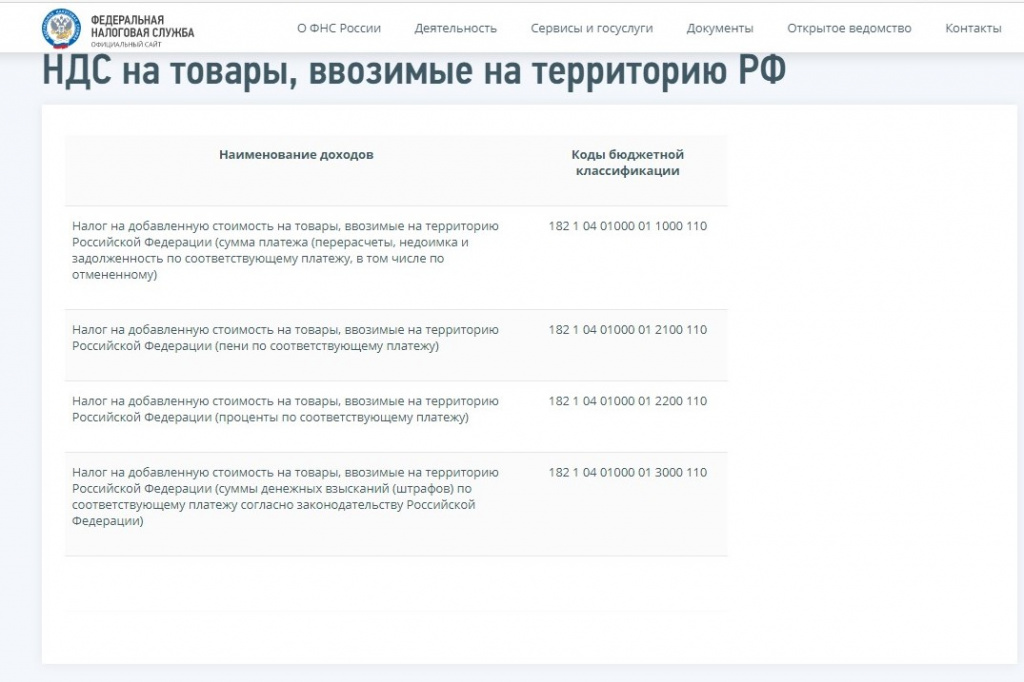

При перечислении платежей по данному налогу в поле 104 платежного поручения указываются следующие КБК (см.Рисунок 9).

Рисунок 9. КБК по НДС

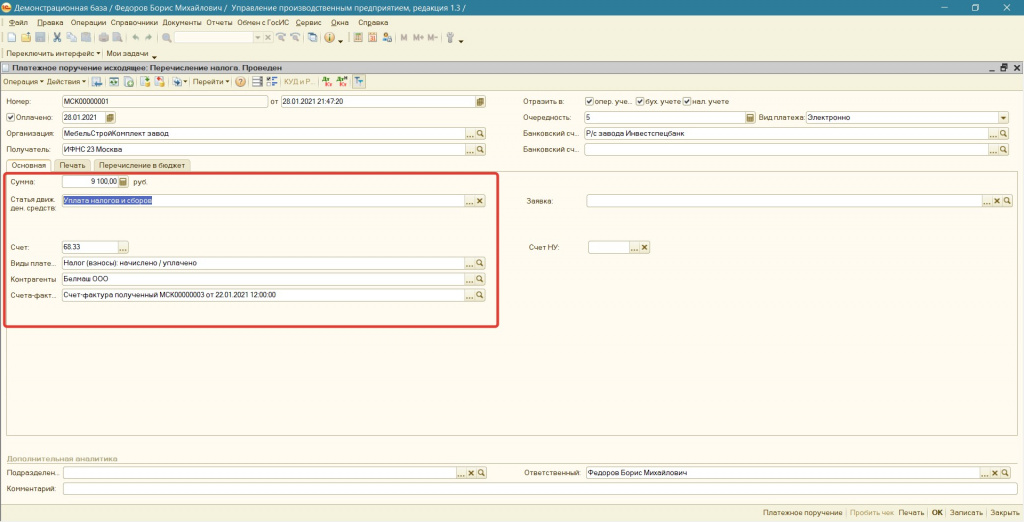

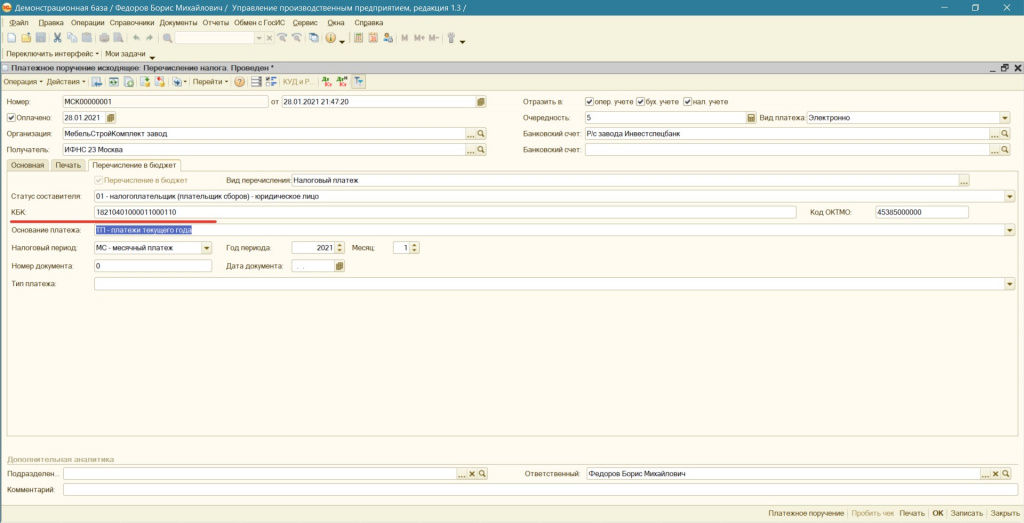

Для выполнения данной операции необходимо создать документ "Платежное поручение" (Примечание: платежное поручение составляется по каждому оформленному заявлению о ввозе товаров) с указанием (см. Рисунок 11 и Рисунок 12):

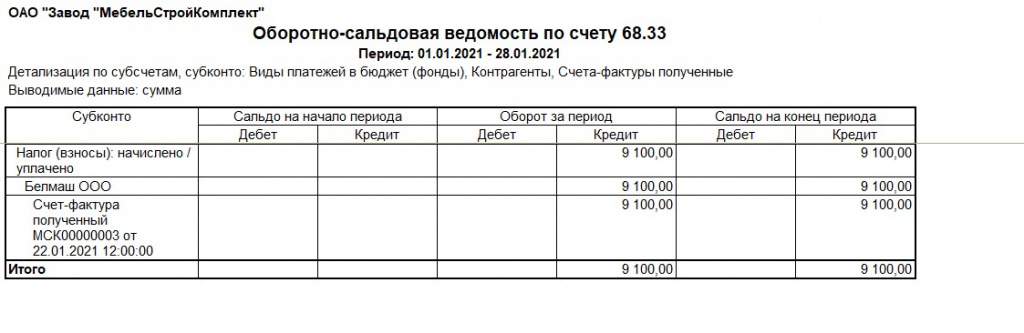

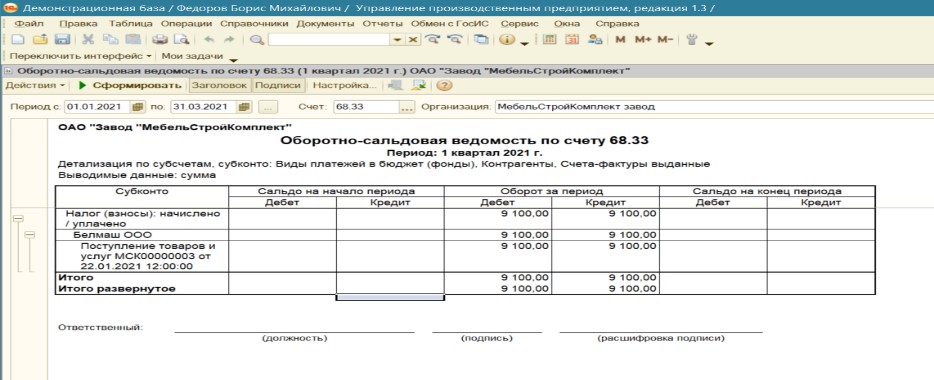

- суммы начисленного НДС, которая к данному этапу отображается в ОСВ по кредиту счета 68.33 в разрезе конкретного поступления (см. Рисунок 10);

Рисунок 10. Оборотно-сальдовая ведомость по счету 68.33

- статьи движения денежных средств – «Уплата налогов и сборов»;

- ранее созданного счета учета налога «68.33» с заполнением трех субконто:

Виды платежей в бюджет (фонды) – «Налог (взносы): начислено / уплачено;

Рисунок 11. Документ «Платежное поручение (исходящее)»

Рисунок 12. Документ «Платежное поручение (исходящее)». Заполнение КБК

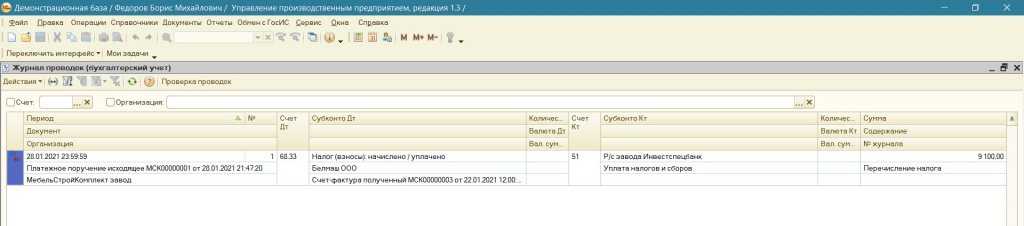

В результате операций уплаты НДС по импорту получим результат отображенный на Рисунке 13.

ОСВ счета 68.33 примет следующий вид:

Рисунок 13. Проводки и оборотно-сальдовая ведомость по счету 68.33 в результате уплаты НДС

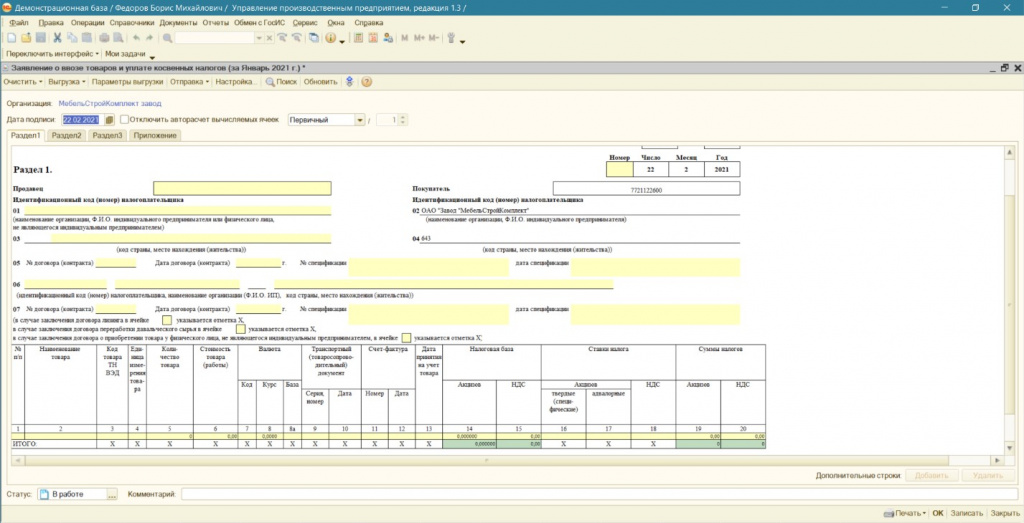

6. Составление заявления о ввозе товаров и уплате косвенных налогов

В этот же срок налогоплательщик обязан представить в налоговый орган соответствующую налоговую декларацию (п. 20 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение N 18 к Договору о ЕАЭС)). Вместе с ней представляется пакет документов, предусмотренный пунктом 20 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение N 18 к Договору о ЕАЭС). В него входят заявление о ввозе товаров по форме, утвержденной Протоколом от 11.12.09 «Об обмене информацией в электронном виде между налоговыми органами государств-членов Евразийского экономического союза об уплаченных суммах косвенных налогов». Если оно подается в бумажной форме, заполнить его требуется в четырех экземплярах (пп. 1 п. 20 Протокола). Кроме того, нужно сдать копию банковской выписки, подтверждающей уплату НДС, договора (контракта), на основании которого куплено ввозимое имущество, транспортных, товаросопроводительных и иных документов, подтверждающих ввоз товара, если таковые составлялись, и счета-фактуры иностранного продавца, если таковой выставлялся.

Формирование заявления о ввозе товаров производится в программе (при Полном интерфейсе): Справочники – Бухгалтерский и налоговый учет – Регламентированные отчеты – Журнал – Налоговая отчетность.

Автоматическое заполнение не предусмотрено типовым функционалом программы. Все необходимые реквизиты вносятся ручным способом (см. Рисунок 14)

Рисунок 14. Документ " Заявление о ввозе товаров и уплате косвенных налогов"

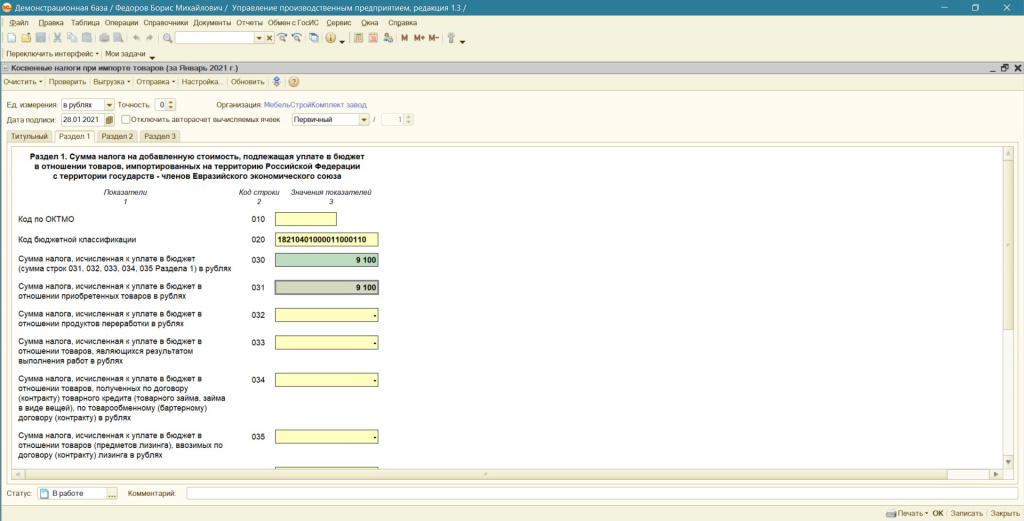

Создание Декларации по косвенным налогам осуществляется так же из журнала Регламентированных отчетов.

Заполнение декларации производится также ручным способом. В рассматриваемом примере статьи начисленную сумму НДС по ввезенным в январе 2021 г. товарам из Республики Беларусь в размере 9100 руб. отражаем по строке 031(см.Рисунок 15) в разделе 1 Декларации по косвенным налогам при ввозе товаров из государств-членов ЕАЭС за январь 2021 г. Строка 30 заполняется автоматически.

Рисунок 15. Регламентированный отчет " Косвенные налоги при импорте товаров"

7. Отражение НДС к вычету, после получения отметки от налогового органа в Заявлении о ввозе товаров и уплате косвенных налогов

В соответствии с п. 26 Протокола о косвенных налогах организация - импортер имеет право принять к вычету сумму НДС, фактически уплаченную при ввозе товаров, в порядке, предусмотренном законодательством государства-члена ЕАЭС, на территорию которого импортированы товары.

Согласно пп. 2 п. 2 ст. 171, п. 1 ст. 172 НК РФ при ввозе товаров на территорию РФ налоговый вычет производится после принятия товаров на учет и при наличии документов, подтверждающих уплату НДС.

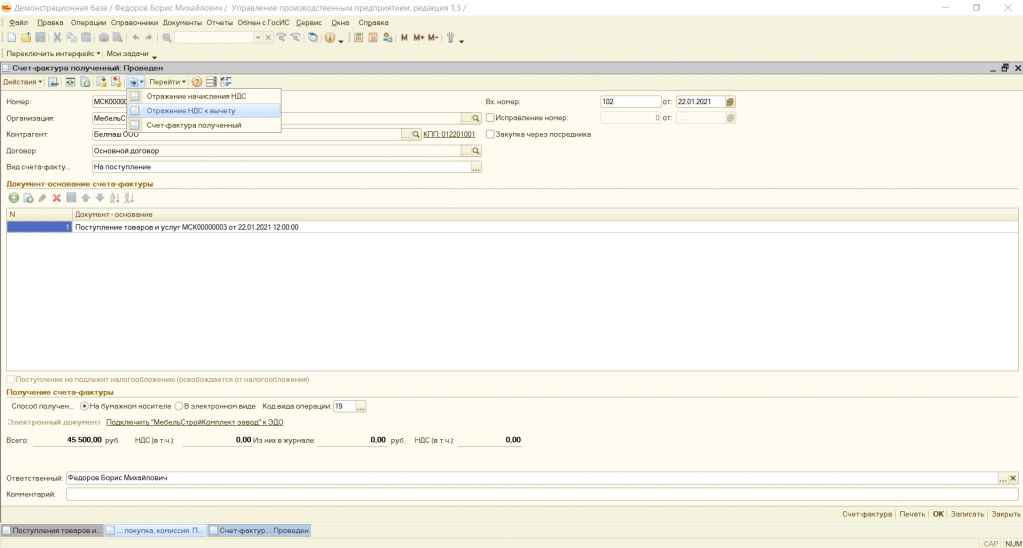

Отражаем данное событие (получения права на вычет) через документ «Отражение НДС к вычету». Для этого на основании ранее введенного документа «Счет-фактура полученный» создаем документ «Отражение НДС к вычету» (см.Рисунок 16):

Рисунок 16. Документ "Счет-фактура полученный"

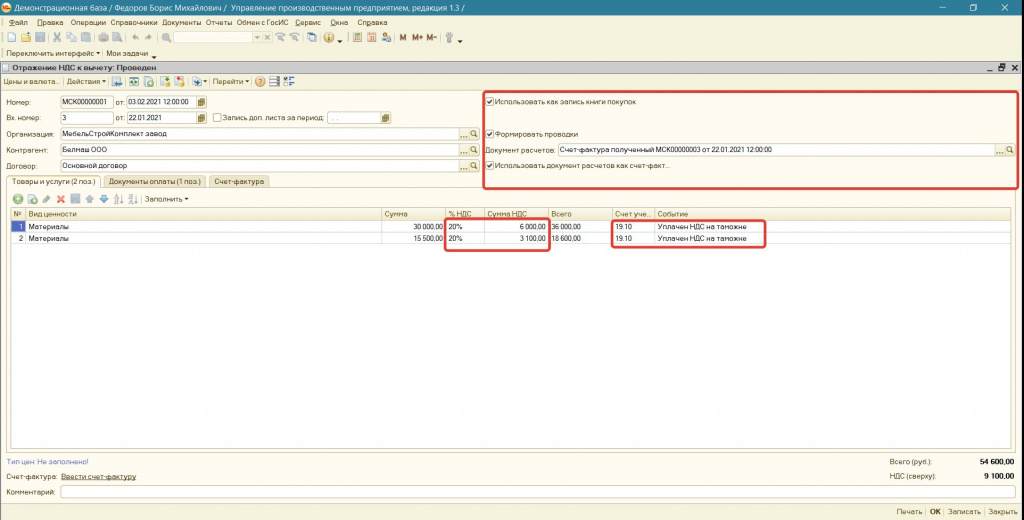

В созданном документе (см.Рисунок 17):

1. Устанавливаем галочки:

Использовать как запись книги покупок;

Рисунок 17. Документ "Отражение НДС к вычету" (вкладка «Товары и услуги»)

2. Указываем счет учета 19.10.

3. Выбираем ставу НДС

4. Указываем сумму НДС в размере уплаченного и подтвержденного заявлением об уплате косвенных налогов.

5. Указываем событие: «Уплачен на таможне»

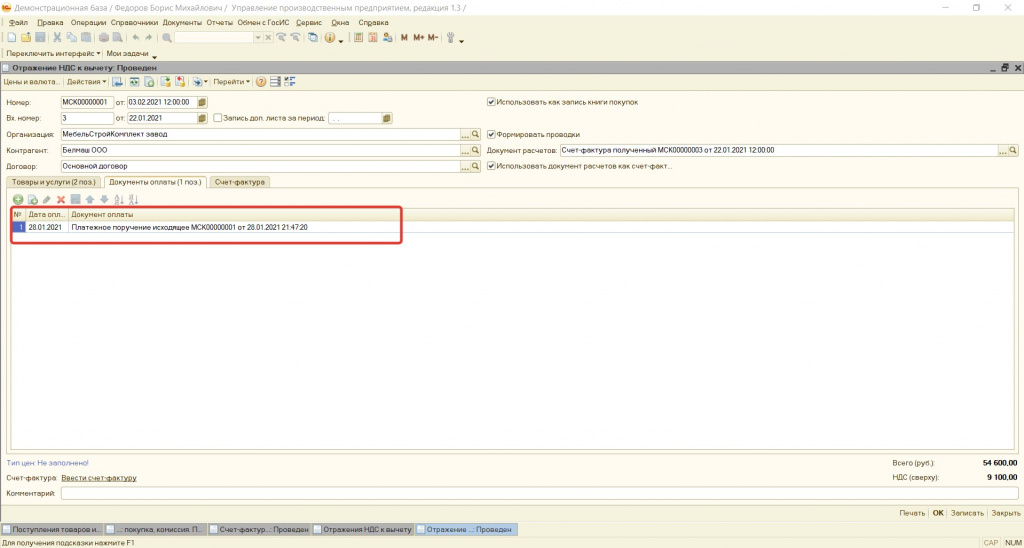

6. На вкладке «Документ оплаты» добавляем «Платежное поручение исходящее», выбрав документ оплаты налога (см.Рисунок 18):

Рисунок 18. Документ "Отражение НДС к вычету" (вкладка «Документы оплаты»)

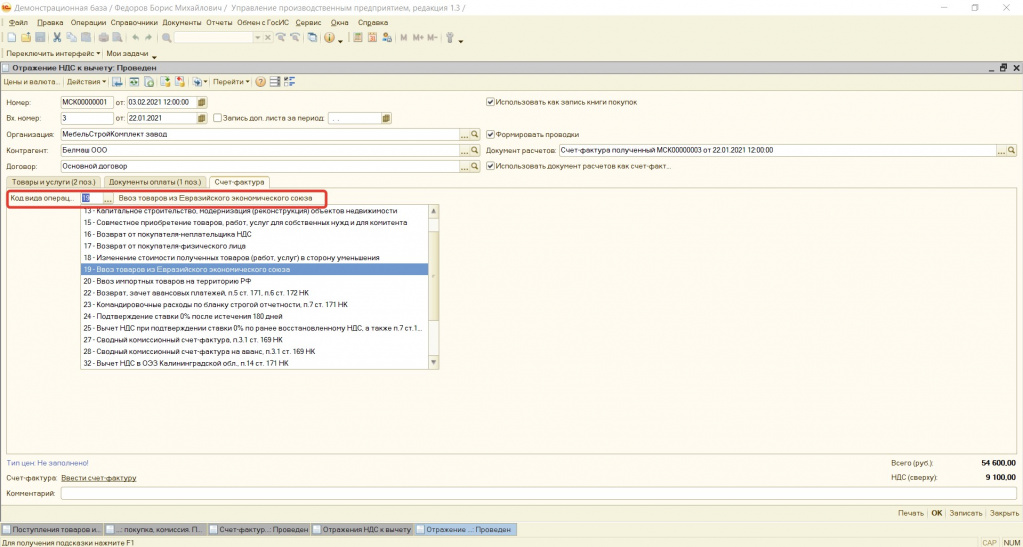

7. На вкладке «Счет-фактура» (см.Рисунок 19) проверяем наличие кода вида операции : 19

Рисунок 19. Документ "Отражение НДС к вычету" (вкладка «Счет-фактура»)

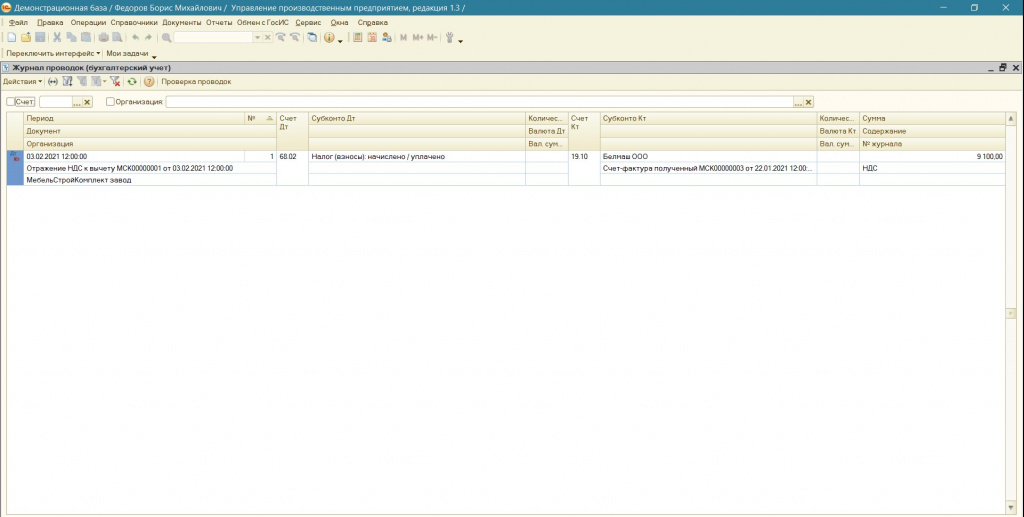

Результатом проведения данного документа будет проводка Дт 68.02 Кт 19.10 (см.Рисунок 20):

Рисунок 20. Результат проведения документа "Отражение НДС к вычету"

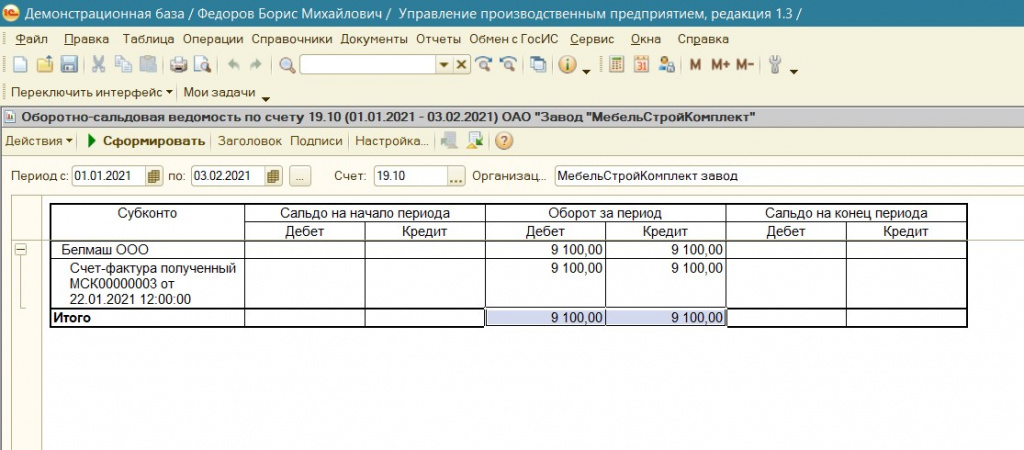

ОСВ сч.19.10 примет вид (см.Рисунок 21):

Рисунок 21. Оборотно-сальдовая ведомость по счету 19.10 после проведения документа "Отражение НДС к вычету"

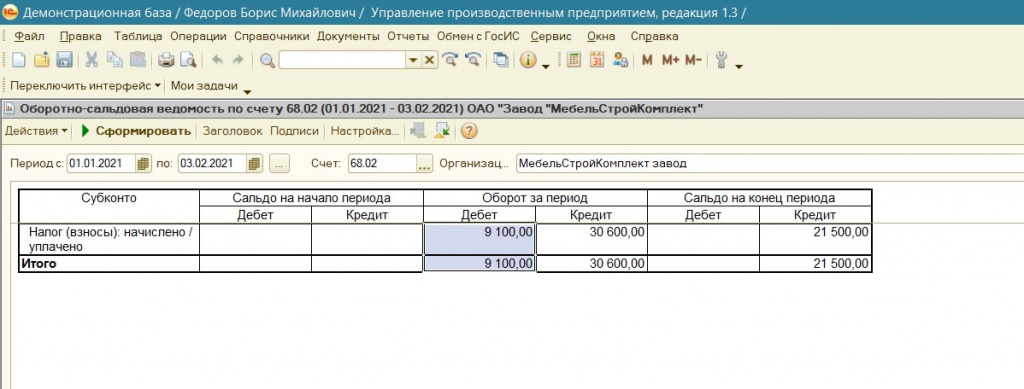

А на сч.68.02 появится сумма подлежащая вычету (см.Рисунок 22):

Рисунок 22. Оборотно-сальдовая ведомость по счету 68.02 после проведения документа "Отражение НДС к вычету"

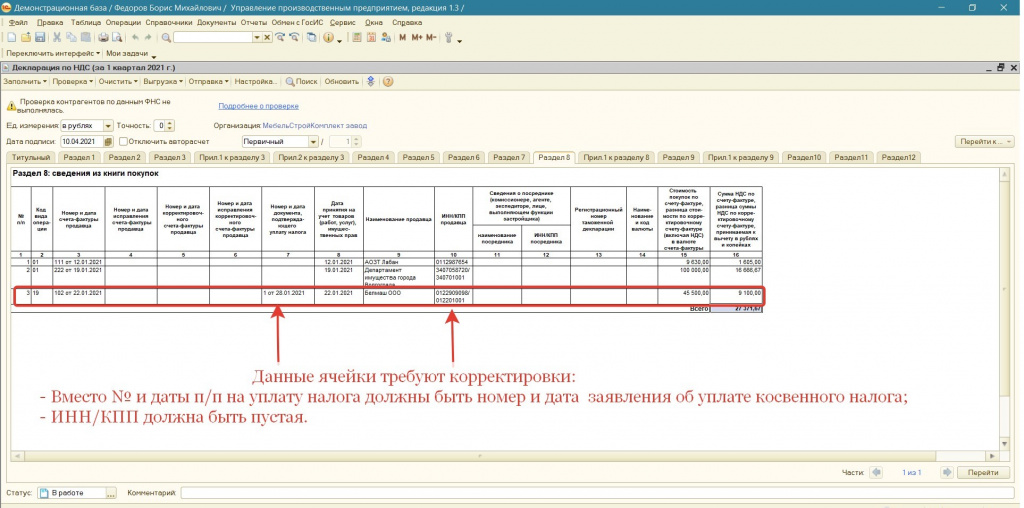

В соответствии с пп. "е" п. 6 Правил ведения книги покупок, утв. Постановлением № 1137, при ввозе на территорию РФ с территории государства-члена ЕАЭС товаров, в отношении которых взимание НДС осуществляется налоговыми органами, в графе 3 книги покупок указываются номер и дата заявления о ввозе товаров с отметками налоговых органов об уплате НДС. При этом согласно разъяснениям представителей ФНС России в данном случае под номером и датой заявления о ввозе товаров следует понимать регистрационный номер и дату проставления на заявлении о ввозе товаров отметки налоговым органом.

Вносимый регистрационный номер представляет собой шестнадцатизначный цифровой код, состоящий из последовательности цифр слева направо (письмо ФНС России от 21.03.2016 № ЕД-4-15/4611@):

4 цифры - код налогового органа, который присвоил этот регистрационный номер (НННН);

8 цифр - дата регистрации заявления (ДДММГГГГ);

4 цифры - порядковый номер о регистрации в течение дня (ХХХХ).

Обращаем внимание, что функционал программы не обеспечивает отображение номера Заявления об уплате косвенных налогов в книге покупок. Вместо этого отображается № и дата платежного поручения по уплате данного налога. Рекомендуем обратится в свою ИФНС для получения информации о допущении такой ситуации и принятии декларации с указанием номера п/п, а не Заявления.

В случае недопустимости данной ситуации возможны варианты:

1) Проверить возможность ручного редактирования данной графы при загрузке декларации и книги покупок в программе предоставляемой оператором ЭДО;

2) Доработать конфигурацию.

8. Формирование отчетных документов, после оплаты и получения отметки от налогового органа в Заявлении о ввозе товаров и уплате косвенных налогов

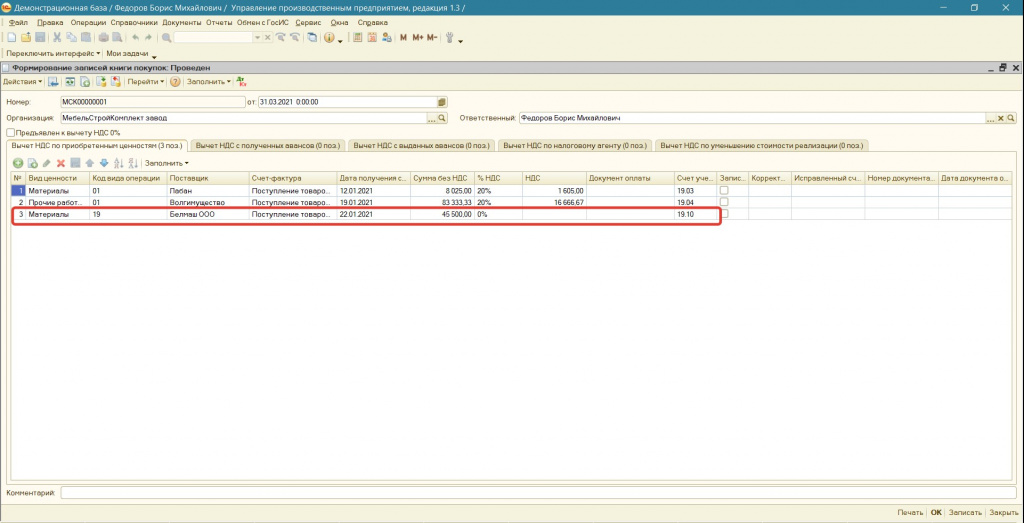

При подготовке Декларации по НДС необходимо сформировать книгу покупок. Данная операция вызывается из меню: Документы – Ведение книги покупок – Формирование записей книги покупок.

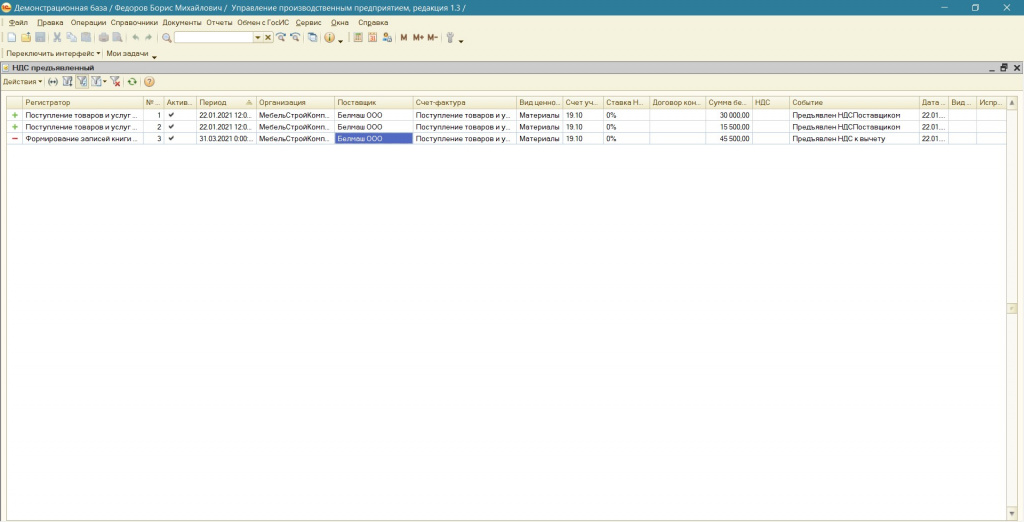

Несмортя на то, что ранее, документом «Отражение НДС к вычету» рассматриваемый импортный НДС был принят к отображению в книге покупок, тем не менее, для корректного заполнения записей в регистр «НДС предъявленный», по рассматриваемому импорту, при формировании книги покупок необходимо оставить данные, заполненные по рассматриваемой поставке (см. Рисунок 23):

Код вида операции 19;

Поступление товаров и услуг (выбираем рассмативаемое поступление);

Рисунок 23. Документ «Формирование записей книги покупок»

В результате по рассматриваемому импорту будет сформировано движение по регистру «НДС Предъявленный» (см.Рисунок 24), движений по регистру «Журнал проводок (бухгалтерский учет)» по рассматриваемому импорту не будет.

Рисунок 24. Движение по регистру «НДС Предъявленный» по рассматриваемой импортной поставке

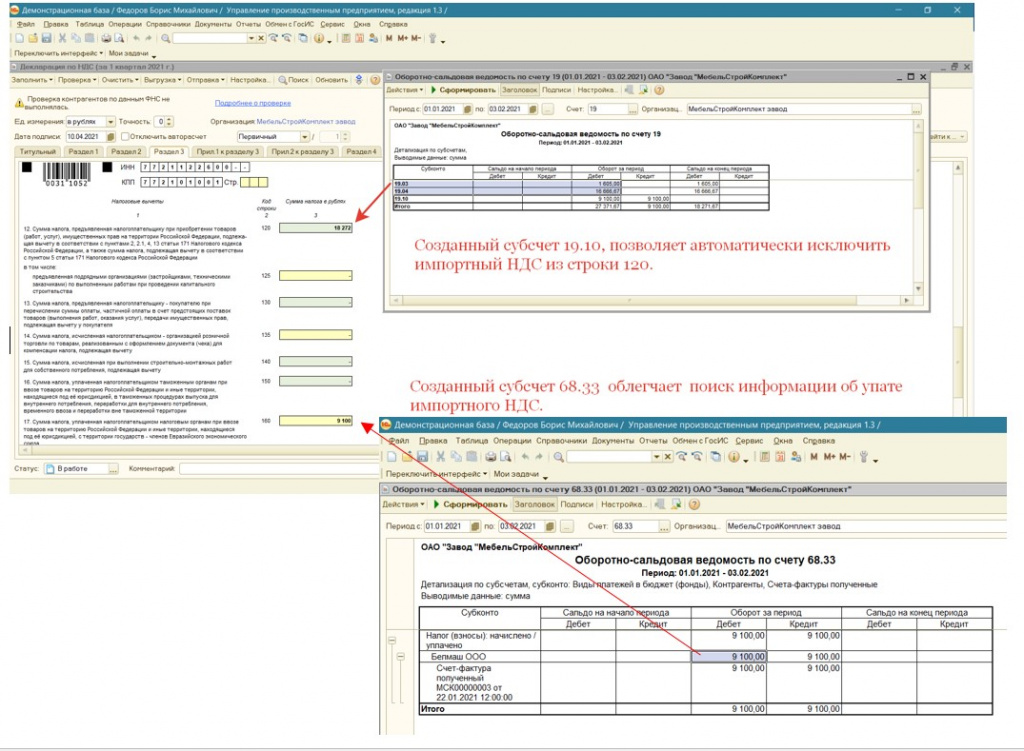

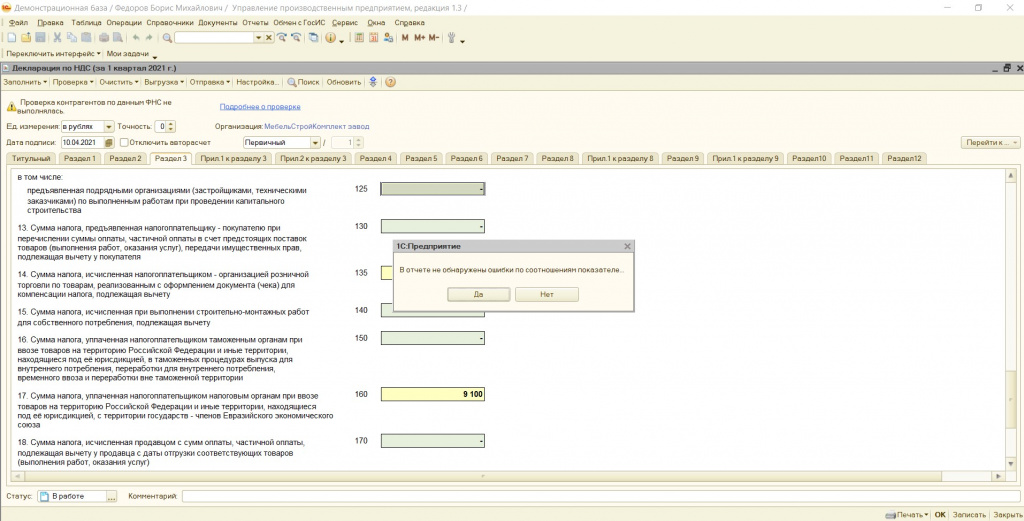

При заполнении Декларации по НДС необходимо вручную отразить уплаченный косвенный налог по строке 160 раздела 3. Благодаря созданному отдельному субсчету 68.33 достаточно легко можно найти необходимую для отражения сумму (см. Рисунок 25).

Созданный субсчет 19.10, позволяет при заполнении Декларации по НДС автоматически исключить импортный НДС из строки 120.

Рисунок 25.Применение созданных новых субсчетов 19.10 и 68.33 при формировании регламентированного отчета "Декларация по НДС"

Раздел 8 в рассматриваемой ситуации будет заполнен следующим образом (см.Рисунок 26):

Рисунок 26. Раздел 8 («Книга покупок») регламентированного отчета "Декларация по НДС"

ОБРАТИТЕ ВНИМАНИЕ, что функционал программы не обеспечивает отображение номера Заявления об уплате косвенных налогов в книге покупок. Вместо этого отображается № и дата платежного поручения по уплате данного налога. Рекомендуем обратится в свою ИФНС для получения информации о допущении такой ситуации и принятии декларации с указанием номера п/п, а не Заявления.

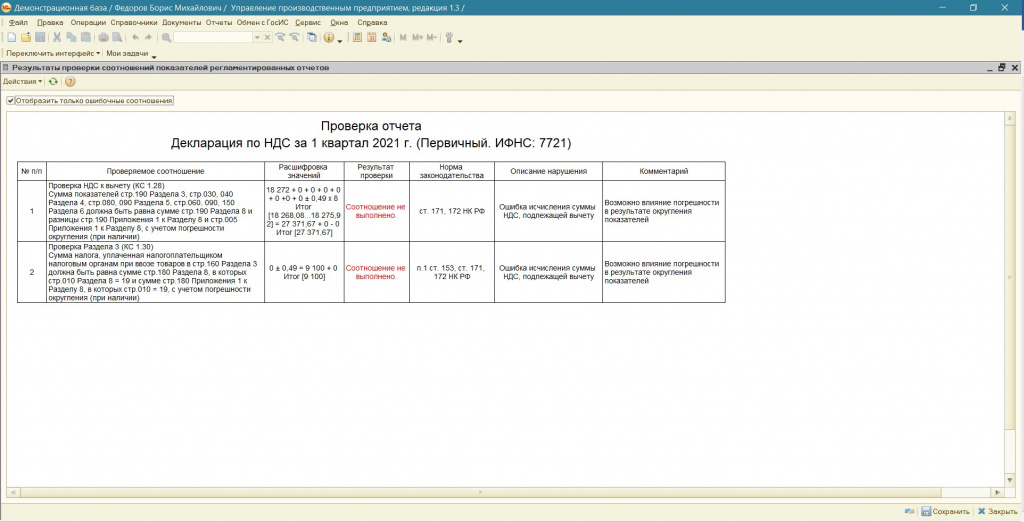

Запустив проверку программа проверит контрольное соотношение строки 160 раздела 3 и НДС с кодом 19 по разделу 8. В случае отличия сумм программа укажет на расхождения (см.Рисунок 27):

Рисунок 27. Результат проверки регламентированного отчета "Декларация по НДС" (при наличии ошибок)

При устранении расхождений данная ошибка исчезает (см.Рисунок 28).

Рисунок 28.Результат проверки регламентированного отчета "Декларация по НДС" (при отсутствии ошибок)

Статью подготовила Вылегжанина Яна, младший консультант по внедрению 1С компании «Инфософт»

«Клерк» Рубрика НДС

Государства – участники Таможенного союза, в число которых входит и Россия, ратифицировали специальный протокол. Согласно ему, при импорте товаров с территорий стран-участниц налог на добавленную стоимость уплачивается по особым правилам. Отметим, что порядок уплаты налога разъяснили и финансисты в письме от 8 сентября 2010 г. № 03-07-08/260.

- соглашением от 25 января 2008 года, которое введено в действие решением Межгосударственного совета ЕврАзЭС от 21 мая 2010 г. № 36 (далее - Соглашение);

- протоколом, ратифицированным Федеральным законом от 19 мая 2010 г. № 98-ФЗ (далее - Протокол).

Обратите внимание: «ввозной» налог обязаны платить все импортеры, в том числе:

- применяющие специальные налоговые режимы («упрощенку» или «вмененку»);

- получившие освобождение от уплаты налога на добавленную стоимость в порядке, предусмотренном статьей 145 Налогового кодекса РФ.

Основание - пункт 2 статьи 346.11, пункт 4 статьи 346.26, пункт 3 статьи 145 Налогового кодекса РФ. Исключение сделано лишь для тех, кто ввозит товары, освобожденные от налогообложения по статье 150 Налогового кодекса РФ (письмо Минфина России от 8 сентября 2010 г. № 03-07-08/260).

В зависимости от вида ввозимых товаров налог составляет 10 либо 18 процентов (п. 5 ст. 2 Протокола, п. 5 ст. 164 Налогового кодекса РФ).

Причем ставка НДС на товары, импортируемые из стран - участниц Таможенного союза, не может превышать ставку налога, которая применяется к аналогичным товарам, произведенным в Российской Федерации. Основание - статья 3 Соглашения.

Пример 1.

В ноябре 2010 года оптовая компания ЗАО «Интер Шуз» импортировала в Россию из Республики Беларусь партию товаров (обуви). Стоимость партии по договору поставки - 44 000 долл. США.

11 ноября фирма приняла товары на учет, а 17 ноября оплатила их.

Предположим, что курс доллара на даты совершения операций составляет:

- 11 ноября - 31 руб. за долл. США;

- 17 ноября - 30 руб. за долл. США.

Бухгалтер фирмы записал:

ДЕБЕТ 41 КРЕДИТ 60

- 1 364 000 руб. (44 000 USD х 31 руб/USD) - приняты на учет товары;

ДЕБЕТ 60 КРЕДИТ 52

- 1 320 000 руб. (44 000 USD х 30 руб/USD) - оплачены товары поставщику;

ДЕБЕТ 60 КРЕДИТ 91

- 44 000 руб. (1 364 000 - 1 320 000) - отражена положительная курсовая разница;

ДЕБЕТ 19

КРЕДИТ 68 субсчет «Расчеты по НДС»

- 245 520 руб. (1 364 000 руб. х 18 %) - начислен «ввозной» НДС к уплате в бюджет;

ДЕБЕТ 68 субсчет «Расчеты по НДС»

КРЕДИТ 51

- 245 520 руб. - перечислен «ввозной» НДС в бюджет.

Обратите внимание: если компания импортирует товары из стран - участниц Таможенного союза, но не платит (несвоевременно платит) НДС или не сдает (сдает с нарушениями) налоговые декларации, то инспекция вправе принудительно взыскать налог. Кроме того, фирме могут быть начислены пени и штрафы в соответствии с Налоговым кодексом РФ (п. 9 ст. 2 Протокола).

- заявление о ввозе товаров и уплате косвенных налогов на бумажном носителе (в четырех экземплярах) и в электронном виде;

- выписку банка, подтверждающую уплату налога в бюджет;

- транспортные и товаросопроводительные документы, подтверждающие перемещение товаров в Россию (по формам, установленным в соответствующих государствах);

- счета-фактуры на отгрузку товаров (если их оформление предусмотрено законодательством государств - членов Таможенного союза);

- договор (контракт), на основании которого товар ввозится в Россию.

Такой порядок установлен пунктом 8 статьи 2 Протокола.

- товары куплены для операций, облагаемых НДС (для перепродажи);

- товары приняты на учет, что подтверждается документально.

Есть еще ряд дополнительных требований. Обратимся к пункту 11 статьи 2 Протокола и пункту 1 статьи 172 Налогового кодекса РФ. Из этих норм следует, что принять «ввозной» налог к вычету фирма вправе, если в дополнение к общим требованиям соблюдаются еще и такие условия:

- сумма налога перечислена в бюджет и отражена в специальной декларации по косвенным налогам;

- факт уплаты налога подтвержден соответствующими документами.

Бумаги, подтверждающие факт уплаты налога, - это платежное поручение, выписка банка и заявление о ввозе товаров с отметкой налоговой инспекции. Реквизиты заявления о ввозе и платежного поручения на перечисление налога необходимо зафиксировать в книге покупок. Зачесть налог, уплаченный при ввозе товаров из стран Таможенного союза, импортер вправе не ранее того налогового периода, в котором все перечисленные условия будут выполнены.

Пример 2.

Оптовая компания ввозит обувь с территории Республики Беларусь. Фирма импортировала партию товаров стоимостью 1 500 000 руб.

Сумма «ввозного» НДС равна 270 000 руб. (1 500 000 руб. Ч 18%).

Вариант 1. Товары приняты на учет (отражены на счете 41) 20 августа 2010 года.

Налог в бюджет импортер перечислил 20 сентября. В этот же день он представил в инспекцию специальную декларацию по косвенным налогам и пакет необходимых документов.

Инспекторы проставили соответствующие отметки на заявлении о ввозе товаров. В сентябре бухгалтер зарегистрировал заявление о ввозе и платежное поручение на перечисление налога в книге покупок. Следовательно, сумму «ввозного» налога (270 000 руб.) фирма вправе принять к вычету в сентябре 2010 года.

20 октября компания подала общую декларацию по НДС за III квартал, в которой в разделе 3 по строке 190 (где отражаются вычеты «ввозного» налога по импорту из Республики Беларусь) была указана сумма 270 000 руб.

Вариант 2. Товары приняты на учет 20 сентября.

Налог в бюджет импортер перечислил 20 октября 2010 года. В этот же день он представил в инспекцию специальную декларацию, пакет необходимых документов и общую декларацию по НДС за III квартал. Соответственно заявление о ввозе (с отметками инспекторов) и «платежку» на уплату налога зарегистрировали в книге покупок в октябре.

Таким образом, сумму «ввозного» налога фирма может принять к вычету только в октябре 2010 года. Эта сумма (270 000 руб.) будет отражена в общей декларации по НДС за IV квартал.

- либо на основании подпункта 8 пункта 1 статьи 346.16 Налогового кодекса РФ (суммы НДС по оплаченным приобретенным товарам, стоимость которых включается в состав расходов);

- либо в соответствии с подпунктом 11 пункта 1 статьи 346.16 Налогового кодекса РФ (суммы таможенных платежей, уплаченные при ввозе товаров на территорию России).

А вот при «упрощенке» с объектом «доходы» уплаченный «ввозной» НДС в налоговом учете не отражается.

В бухгалтерском учете сумму «импортного» налога включают в стоимость приобретенных товаров.

Важно запомнить

Статья напечатана в журнале "Учет в торговле" №11, ноябрь 2010 г.

Коллеги рекомендуют(сортировка по просмотрам):

Вашим коллегам были интересны эти материалы в последние три месяца:

Поступление импортных товаров и основных средств из ЕАЭС, оформляется при помощи документа Поступление ТМЗ и услуг с видом операции Импорт.

В качестве контрагента в документе указывается иностранный поставщик, в карточке которого должны быть заполнены сведения о стране резиденства и номере налоговой регистрации (при его наличии).

Страна резиденства подбирается из Классификатора стран мира. Для стран, входящих в состав ЕАЭС, необходимо проверить наличие признака Является участником ЕАЭС.

Валюта документа поступления заполняется исходя из валюты, указанной в договоре с контрагентом. Курс валюты заполняется из регистра сведений Курсы валют на дату оформления документа.

При проведении документа, валютные операции пересчитываются в тенге по указанному курсу.

Для расчета суммы НДС по товарам, импортируемым из стран-членов ЕАЭС, формируется документ Заявление о ввозе товаров и уплате косвенных налогов.

Сформировать заявление можно на основании документа Поступление ТМЗ и услуг. При этом данные по контрагенту, договору, номенклатуре заполняются автоматически данными из документа поступления.

Если в документе Заявления о ввозе товаров и уплате косвенных налогов, необходимо отразить данные также и по другим поступлениям этого же поставщика (оформить одно Заявление на несколько поступлений), для этого можно воспользоваться кнопкой Заполнить - Добавить из поступления и выбрать необходимые поступления.

По операции импорта товаров, база для исчисления НДС (Налоговая база НДС), определяется исходя суммы покупки товара в тенге по заданному курсу. Для включения в облагаемую базу дополнительных расходов, в графе Сумма дополнительных расходов, указывается сумма расходов в тенге.

На закладке Счета учета необходимо указать счет, который будет корреспондировать со счетом начисления НДС. Указываемый счет является транзитным и используется также при принятии в зачет НДС по импорту, уплаченному в бюджет.

Документом Заявление о ввозе товаров и уплате косвенных налогов формируются проводки по начислению суммы НДС при импорте товара, а также движение в регистр Налог на добавленную стоимость.

Для документа доступна печатная форма Заявления о ввозе товаров и уплате косвенных налогов (328.00), также форма заявления может быть выгружена в формате XML. Выгрузка формы выполняется по кнопке Выгрузить в XML. Выгруженная форма может быть импортирована в СОНО для отправки в налоговые органы.

Для отражения уплаты НДС по импорту из стран ЕАЭС, на основании документа Заявление о ввозе товаров и уплате косвенных налогов, вводится документ Платежное поручение исходящее с видом операции Перечисление налога. Платежное поручение автоматически заполняется данными из документа Заявления.

На закладке Счета учета расчетов автоматически указывается счет, который использовался в качестве транзитного в документе Заявление о ввозе товаров и уплате косвенных налогов. В поле Счета учета расчетов по авансам счет указывать не нужно.

При проведении, документ формирует проводки по принятию суммы НДС по импорту из стран ЕАЭС в зачет, а также записи в регистр накопления НДС к возмещению.

О бухгалтерском учете операций, связанных с реализацией товара на экспорт в Республику Казахстан и о порядке возмещения НДС в этой ситуации рассказывают эксперты службы Правового консалтинга ГАРАНТ Кирилл Завьялов и Дмитрий Игнатьев.

Каков общий порядок возмещения НДС при экспорте товаров в Республику Казахстан? Как отразить экспортные операции в бухгалтерском учете организации-экспортера?

Согласно п. 1 ст. 2 Таможенного кодекса таможенного союза единую таможенную территорию таможенного союза составляют территории Республики Беларусь, Республики Казахстан и Российской Федерации.

Основными документами, регулирующими порядок взимания НДС при вывозе товаров с территории РФ в Казахстан, являются:

- Соглашение между Правительством РФ, Правительством Республики Беларусь и Правительством Республики Казахстан от 25.01.2008 "О принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в Таможенном союзе" (далее - Соглашение);

- Протокол от 11.12.2009 "О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в таможенном союзе" (далее - Протокол);

- НК РФ (в частности глава 21 НК РФ).

При этом приоритет имеют нормы Соглашения и Протокола (ст. 7 НК РФ).

В соответствии со ст. 1 Соглашения экспортом товаров является вывоз товаров, реализуемых налогоплательщиками (плательщиками), с территории одного государства - участника таможенного союза на территорию другого государства - участника таможенного союза.

При экспорте товаров применяется нулевая ставка НДС при условии документального подтверждения факта экспорта (ст. 2 Соглашения).

В силу п. 1 ст. 1 Протокола при экспорте товаров с территории РФ на территорию Казахстана применяется нулевая ставка НДС при условии представления в налоговый орган документов, предусмотренных п. 2 ст. 1 Протокола.

На основании п. 2 ст. 1 Протокола для подтверждения нулевой ставки НДС организация-экспортер представляет в налоговый орган одновременно с налоговой декларацией следующие документы (их копии):

- договор (контракт) с учетом изменений, дополнений и приложений к нему, на основании которого осуществляется экспорт товаров;

- заявление о ввозе товаров и уплате косвенных налогов, составленное по форме приложения 1 к Протоколу об обмене информацией в электронном виде между налоговыми органами государств - членов таможенного союза об уплаченных суммах косвенных налогов, с отметкой налогового органа государства - члена таможенного союза, на территорию которого импортированы товары, об уплате косвенных налогов (освобождении или ином порядке, исполнения налоговых обязательств) (в оригинале или в копии по усмотрению налоговых органов государств - членов таможенного союза);

- транспортные (товаросопроводительные) документы, подтверждающие перемещение товаров с территории РФ на территорию Казахстана. Указанные документы не представляются в случае, если для отдельных видов перемещения товаров оформление таких документов не предусмотрено законодательством РФ (отметим, что по мнению контролирующих органов, на транспортных и товаросопроводительных документах, представляемых в налоговые органы, не предусмотрено каких-либо отметок таможенного органа о вывозе товара (письмо УФНС РФ по г. Москве от 17.08.2010 N 16-15/086789));

- иные документы, подтверждающие обоснованность применения нулевой ставки НДС, предусмотренные законодательством РФ (уточним, что под иными документами следует понимать, например, договоры комиссии (агентские договоры, договоры поручения), если товары с территории РФ в государства - члены таможенного союза поставляются через посредников).

Отметим, что в настоящее время выписку банка при экспорте товаров в Республику Беларусь и Республику Казахстан в налоговый орган представлять не требуется (пп. 2 п. 2 ст. 1 Протокола, п. 1 ст. 165 НК РФ).

Указанные выше документы представляются в налоговый орган в течение 180 календарных дней с даты отгрузки (передачи) товаров, которой признается дата первого по времени составления первичного бухгалтерского (учетного) документа, оформленного на покупателя товаров (первого перевозчика) (п. 3 ст. 1 Протокола).

В случае, если полный пакет документов не собран в течение 180 календарных дней, то нулевая ставка НДС не применяется, а операции по реализации товаров подлежат обложению НДС по ставкам 10% или 18% (смотрите, например, письмо Минфина России от 17.01.2011 N 03-07-13/1-02). Налоговая база в таком случае определяется на день отгрузки (передачи) товаров (п. 3 ст. 1 Протокола, п. 9 ст. 165 НК РФ).

Пункт 1 ст. 1 Протокола также определяет, что налогоплательщик имеет право на налоговые вычеты в порядке, аналогичном предусмотренному законодательством государства - члена таможенного союза, применяемому в отношении товаров, экспортированных с территории этого государства за пределы таможенного союза.

Иными словами, организация-экспортер вправе принять к вычету НДС, предъявленный ей при приобретении товаров, экспортируемых в Республику Казахстан в порядке, установленном главой 21 НК РФ.

Пункт 3 ст. 172 НК РФ устанавливает, что вычеты сумм налога, предусмотренных п.п. 1-8 ст. 171 НК РФ, в отношении операций по реализации товаров (работ, услуг), указанных в п. 1 ст. 164 НК РФ (в том числе товаров, вывезенных в таможенной процедуре экспорта), производятся в порядке, установленном ст. 172 НК РФ, на момент определения налоговой базы, установленный ст. 167 НК РФ.

В свою очередь п. 9 ст. 167 НК РФ предусматривает, что при реализации товаров (работ, услуг), предусмотренных пп.пп. 1, 2.1-2.8, 3, 3.1, 8, 9, 9.1 и 12 п. 1 ст. 164 НК РФ, моментом определения налоговой базы по указанным товарам (работам, услугам) является последнее число квартала, в котором собран полный пакет документов, подтверждающих право на применение нулевой налоговой ставки НДС. То есть вычеты НДС, предъявленного при приобретении товаров, реализованных на экспорт в Республику Казахстан, производятся на последнее число квартала, в котором собран полный пакет документов, подтверждающих ставку в размере 0%.

В то же время в силу пп. 5 п. 3 ст. 170 НК РФ суммы НДС, принятые к вычету по товарам (работам, услугам), подлежат восстановлению в случае их дальнейшего использования для осуществления операций по реализации товаров (работ, услуг), предусмотренных п. 1 ст. 164 НК РФ.

Восстановлению подлежат суммы налога в размере, ранее принятом к вычету.

Восстановление сумм налога производится в налоговом периоде, в котором осуществляется отгрузка товаров на экспорт.

Восстановленные суммы налога подлежат вычету в соответствующем налоговом периоде, на который приходится момент определения налоговой базы по операциям по реализации товаров (работ, услуг), предусмотренных п. 1 ст. 164 НК РФ, с учетом особенностей, установленных ст. 167 НК РФ.

Данная норма означает, что если НДС, предъявленный поставщиком товара, был уже принят к вычету (например, если организацией-экспортером планировалась его реализация в РФ), то налог следует восстановить в том налоговом периоде, в котором товар был отгружен на экспорт. Затем НДС повторно подлежит вычету на последнее число квартала, в котором собран полный пакет документов, подтверждающих ставку 0 процентов.

Если же организации при приобретении товара было заранее известно, что этот товар будет подлежать экспорту, то вычет по НДС следует применить в соответствии с п. 3 ст. 172 НК РФ, то есть на последнее число квартала, в котором собран полный пакет документов, подтверждающих право на применение нулевой ставки НДС. В этом случае для применения положений пп. 5 п. 3 ст. 170 НК РФ оснований не имеется.

В случае, когда необходимый пакет документов не был собран организацией в течение 180 календарных дней, то право на вычет НДС она не теряет. В этой ситуации НДС, уплаченный поставщику товаров, принимается к вычету в общеустановленном порядке.

Кроме того, организация-экспортер не лишается права подтвердить факт экспорта и принять к вычету уплаченный НДС после того, как истек 180-дневный срок для подтверждения факта экспорта (абзац 6 п. 3 ст. 1 Протокола). Для этого организация может воспользоваться нормой п. 10 ст. 171 НК РФ.

Так, п. 10 ст. 171 НК РФ предусматривает, что вычетам подлежат суммы налога, исчисленные налогоплательщиком в случае отсутствия документов, предусмотренных ст. 165 НК РФ, по операциям реализации товаров (работ, услуг), указанных в п. 1 ст. 164 НК РФ.

Вычеты сумм налога, указанных в п. 10 ст. 171 НК РФ, производятся на дату, соответствующую моменту последующего исчисления налога по налоговой ставке 0% в отношении операций по реализации товаров (работ, услуг), предусмотренных п. 1 ст. 164 НК РФ, при наличии на этот момент документов, подтверждающих право на применение налоговой ставки по НДС 0% (абзац 2 п. 3 ст. 172 НК РФ).

Бухгалтерский учет

Прежде всего отметим, что каких-либо особенностей для отражения на счетах бухгалтерского учета операций, связанных с реализацией товаров на экспорт, действующим законодательством не предусмотрено.

Пункт 5 ПБУ 9/99 "Доходы организации" (далее - ПБУ 9/99) определяет, что доходами от обычных видов деятельности является в том числе выручка от продажи товаров. Следовательно, выручка от реализации товаров на экспорт на общих основаниях учитывается организацией-экспортером в составе доходов по обычным видам деятельности (на счете 90 "Продажи").

Соответственно, расходы, связанные с такой реализацией, в частности стоимость приобретения товаров, признаются расходами по обычным видам деятельности (п. 5 ПБУ 10/99 "Расходы организации").

Подпунктом "г" п. 12 ПБУ 9/99 установлено, что выручка в бухгалтерском учете у продавца признается при условии перехода права собственности на продукцию (товар) к покупателю.

Инструкцией по применению Плана счетов финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н, для обобщения информации о наличии и движении отгруженных товаров, выручка от продажи которых определенное время не может быть признана, предусмотрен счет 45 "Товары отгруженные".

Поэтому если на момент отгрузки товара на экспорт право собственности к покупателю еще не перешло, то отгруженные товары списываются со счета 41 "Товары" в дебет счета 45.

Принимая во внимание изложенное, полагаем, что в учете организации-экспортера могут быть сделаны следующие бухгалтерские записи (с использованием счета 45):

Если организация при приобретении товара уже приняла к вычету НДС, то при его отгрузке на экспорт в учете следует сделать проводку по восстановлению налога:

На последнее число квартала, в котором собран полный пакет документов, подтверждающих ставку в размере 0%, в учете делается запись:

Следует обратить внимание, что в случае, если договор на поставку товаров будет заключен в иностранной валюте, при отражении операций по реализации товаров на счетах бухгалтерского учета следует учитывать и нормы ПБУ 3/2006 "Учет активов и обязательств, стоимость которых выражена в иностранной валюте".

Особенности учета импортных операций

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Во-первых, импортные операции совершаются в иностранной валюте. Для бухучета важно правильно конвертировать ее в рубли. Конвертация происходит по курсу ЦБ РФ, который ежедневно меняется, поэтому возникают курсовые разницы.

Разница может быть положительная или отрицательная. Положительная формируется, если от изменения курса вы получили доход, отрицательная — наоборот.

Во-вторых, налогообложение и таможенные пошлины. Помимо налогов в бухучете проводите операции по оплате таможенных пошлин и сборов, которые включайте в стоимость приобретаемого товара (п.6 ПБУ 5/01).

В-третьих, формирование стоимости товара. В соответствии с п.6 ПБУ 5/01, помимо таможенных пошлин, сборов и налогов в стоимость импортного товара включайте:

- непосредственно сумму по контракту;

- суммы сторонним организациям за консультации и услуги (например, услуги таможенного брокера);

- затраты на доставку;

- вознаграждение посредникам;

- и иные затраты.

С остальными операциями вы сталкиваетесь и на внутреннем рынке — провести расчет с контрагентом, уплатить налог на добавленную стоимость, оприходовать товар, возместить НДС.

Бухгалтерские проводки по импортным операциям

Рассмотрим основные бухгалтерские проводки, сопровождающие импорт товара на примере. ООО «Мистер» 22 февраля 2019 года закупило 10 холодильников-морозильников емкостью по 350 л. у иностранного партнера по цене 5 000 долл. Одновременно с покупкой ООО «Мистер» получил право собственности на товар. Курс ЦБ РФ на 22.02.2019 — 65,54 руб. Оплатили товар 07.03.2019 года по курсу 64,50 руб. Таможенный сбор 10 000 рублей.

Встает вопрос — как узнать ставку таможенной пошлины? Для этого находим код товарной номенклатуры внешнеэкономической деятельности (код ТН ВЭД), который подходит под наш груз. Это код — 8418102001. Для товаров, подпадающих под эту кодировку, импортная пошлина равна 12%. Про то, как определить код ТН ВЭД читайте в статьях «Справочник ТН ВЭД» и «Код ТН ВЭД».

Для усложнения добавим, что таможенным оформлением занимался таможенный брокер. Его услуги стоили 35 000 рублей.

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

В результате формируем следующие проводки. Все операции подтверждайте документально.

| Дт | Кт | Сумма | Описание |

|---|---|---|---|

| 08 | 60 | 5000*65,54 = 327 700 руб. | Оприходованы импортные холодильники |

| 19 | 68 | 5000*65,54*1,12*0,20 = 73 404,8 руб. (таможенная пошлина включается в стоимость при расчете НДС!) | Начислен импортный НДС по ставке 20% |

| 08 | 76 | 327 700*0,12 = 39 324 руб. | Начислена таможенная пошлина |

| 08 | 76 | 10 000 руб. | Начислен таможенный сбор |

| 08 | 60 | 35 000 руб. | Начислены затраты на оплату услуг таможенного брокера |

| 60 | 52 | 5 000*64,50 = 322 500 руб. | Перечислена оплата иностранному контрагенту за холодильники 07.03.2019 г. |

| 60 | 91 | 5 000*(65,54-64,50) = 5 200 руб. | Отражена положительная курсовая разница, т.к. в рублях оплатили сумму меньше, чем она была на момент заключения контракта |

| 76 | 51 | 10 000+39 324 = 49 324 руб. | Произведена оплата таможенной пошлины и сбора |

| 60 | 51 | 35 000 руб. | Оплачены услуги брокера |

| 68 | 51 | 73 404,8 руб. | Оплачен импортный НДС |

| 01 | 08 | 327 700+10 000 + 39 324 + 35 000 = 412 024 руб. | Холодильники приняты к учету в качестве основных средств |

| 68 | 19 | 73 404,8 руб. | Принят к вычету импортный НДС |

Подробно про возмещение НДС по импортным операциям читайте в нашей статье.

Распространенные ошибки

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Контроль за ВЭД со стороны государства сильнее, чем за внутренней деятельностью. Поэтому избегайте ошибок при ведении бухгалтерского учета импортных операций. Проконтролируйте следующие моменты:

- конвертация валюты — часто бухгалтеры используют курс валюты на некорректную дату;

- переводы документов — документы по импорту должны быть на двух языках: русском и языке партнера, иногда партнер присылает документы только на своем языке, тогда нужно подготовить перевод;

- корреспонденция счетов — ошибка типична для внутренней и внешней деятельности, искореняется с ростом опыта у бухгалтера.

Документальное оформление импорта

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Для формирования бухгалтерских проводок, успешного прохождения таможенных органов и получения возврата НДС подготовьте следующие документы:

- внешнеторговый контракт с иностранным контрагентом;

- счет от продавца — счет-фактура или инвойс;

- транспортные документы;

- документы, подтверждающие страхование груза;

- таможенную декларацию на товары — после прохождения таможни вам выдадут ее уже с печатью органа;

- квитанции и платежные поручения, подтверждающие факт оплаты пошлин, сборов и налогов;

- техническую документацию;

- акты приема-передачи;

- лицензии и сертификаты по необходимости.

С документами по внешнеэкономической деятельности можете ознакомиться в статье «Документы для ВЭД».

Налоговый учет

Затраты на оплату таможенных пошлин, сборов и услуг представителей можно включать в себестоимость импортируемых товаров или в состав прочих расходов. Упрощенцы включают расходы в себестоимость. Затраты на покупку товаров, их хранение, обслуживание и транспортировку учитывайте для снижения налогооблагаемой базы. Укажите их в составе прочих расходов при подаче декларации на товары.

При покупке импортного оборудования, основных средств или сырья сумма затрат всегда будет включаться в их себестоимость.

Подробно ознакомиться с бухгалтерским и налоговым учетом вы можете в статье «Бухгалтерский и налоговый учет ВЭД».

Автор статьи: Михаил Кобрин

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Читайте также: