Ндс в 2018 2019

Опубликовано: 02.05.2024

Общие правила «переходного периода»

Изменения в п.3 ст.164 НК РФ (увеличение НДС на 2%, т.е. c 18% до 20%) вступают в силу с 1 января 2019 г. (п.3 ст.5 Закона № ). При этом новая ставка НДС (20%) будет применяться в отношении товаров (работ, услуг), отгруженных с 01.01.2019 г. (п. 4 ст.5 Закона № ). Минфин РФ разъяснил, что для исчисления НДС по ставке 20% не имеет значения дата заключения договоров (Письмо Минфина России от 06.08.2018 N 03-07-05/55290).

Таким образом, даже если в 2018 году или ранее продавец получил аванс и исчислил с него НДС по ставке 18/118, при отгрузке товаров (работ, услуг) с 1 января 2019 года он обязан предъявить покупателю и исчислить НДС по ставке 20% (конечно, если этот товар не облагается НДС по ставке 10% или 0%). При этом НДС, исчисленный при получении предоплаты, полученной в 2018 году, принимается к вычету в размере налога, исчисленного со стоимости отгруженных товаров (выполненных работ, оказанных услуг), в оплату которых подлежат зачету суммы ранее полученной предоплаты согласно условиям договора (при наличии таких условий) (п.8 ст.172 НК РФ).

Пример 1. В 2018 году исполнитель получил аванс в счет оказания услуг — 118 руб., исчислил НДС — 18 руб. (118*18/118). В 2019 году будут оказаны услуги, стоимость услуг (по соглашению сторон) составила 120 руб. (в т.ч. НДС 20%). При оказании услуг в 2019 году исполнитель исчислит и предъявит заказчику НДС в сумме 20 руб. (120*20/120). При этом НДС, исчисленный при получении аванса в сумме 18 руб. он примет к вычету на дату оказания услуг в 2019 году (т.е. в соответствии с п.8 ст.172 НК РФ к вычету принимается НДС, исчисленный по ставке 18/118 с суммы аванса, засчитываемого в оплату оказанных услуг, в нашем примере со 118 руб.). 2 рубля за оказанные услуги заказчик оплатит дополнительно в 2019 году.

Новая ставка НДС в договорах

Многие налогоплательщики, заключающие сейчас долгосрочные договоры, хотят прописать в них условие, что по товарам (работам, услугам), отгруженным (выполненным, оказанным) с 1 января 2019 года применяется ставка НДС 20 %.

По мнению автора, при заключении договоров (дополнительных соглашений) в 2018 году лучше не указывать конкретную ставку НДС. Дело в том, что в соответствии с п. 1 ст. 422 ГК РФ договор должен соответствовать обязательным для сторон правилам, установленным законом и иными правовыми актами (императивным нормам), действующим в момент его заключения.

Закон № увеличивающий ставку НДС с 01.01.2019 г. в этой части вступает в силу с 01.01.2019 г. Поэтому формально у сторон нет оснований оговаривать ставку НДС 20% при заключении договора в 2018 году. В тоже время нормы ГК РФ не ограничивают стороны в установлении порядка формирования цены товаров (работ, услуг) с учетом налога.

Так, если поставка товаров будет осуществляться в 2019 году, в договоре можно указать, что «стоимость товаров составляет 120 руб. (в т.ч. НДС по ставке, установленной п. 3 ст. 164 НК РФ)». Формулировка условий может быть иной. Например, можно оговорить, что «стоимость товаров составляет 100 руб. без учета НДС. НДС предъявляется дополнительно к стоимости товаров по ставке, установленной п. 3 ст. 164 НК РФ» (до 31.12.2018 г. — по ставке 18%, с 01.01.2019 г — по ставке 20%), т.е. в договоре фиксируется окончательная цена (в т.ч. НДС) или порядок ее формирования (цена+НДС).

В тоже время, поскольку к налоговым правоотношениям нормы гражданского законодательства не применяются (п. 3 ст. 2 ГК РФ), по мнению автора, стороны договора, установив цену товаров (работ, услуг), вправе указать по какой ставке НДС этот налог будет предъявляться покупателю в соответствии с налоговым законодательством, действующим в момент исполнения договора. Но к сожалению, судебной практики по данному вопросу автору найти не удалось.

Чем рискуют стороны, если при заключении договора в 2018 году укажут ставку НДС 20%, включаемую в цену товаров (работ, услуг), отгружаемых с 1 января 2019 года?

По мнению автора, налоговых рисков при таких условия договора не возникает. В такой ситуации возможны только гражданско-правовые риски, т.е. риск признания сделки недействительной, но он практически равен нулю.

При несоответствии условий договора законодательству, действующему на момент заключения договора, сделка, является оспоримой (п. 1 ст. 168 ГК РФ), т.е. есть риск, что одна из сторон сделки в судебном порядке оспорит ее заключение, т.е. договор может быть признан недействительным (п. 1 и п. 2 ст. 166 ГК РФ). В тоже время, в соответствии с п. 2 ст. 166 ГК РФ оспоримая сделка может быть признана недействительной, если она нарушает права или охраняемые законом интересы лица, оспаривающего сделку, в том числе повлекла неблагоприятные для него последствия.

По мнению автора, указание в договоре, что «стоимость товаров, отгруженных с 01.01.2019 г. составляет 120 руб., в т.ч. НДС 20%» не нарушает права покупателя, поскольку на момент исполнения договора он будет соответствовать законодательству, а самое главное, что не зависимо от ставки НДС стоимость товаров согласована и в нашем примере составляет 120 руб. Т.е. риск признания сделки недействительной при указании ставки НДС 20% ничтожен. К тому же, как уже говорилось, к налоговым отношениям, гражданское законодательство не применяется (п. 3 ст. 2 ГК РФ).

Таким образом, из выше сказанного можно сделать вывод, что лучше не указывать в договоре конкретную ставку НДС. Но если стороны все же согласовали в 2018 году стоимость товаров (работ, услуг), отгружаемых с 1 января 2019 года с указанием на ставку НДС 20%, то, по мнению автора, риски признания таких договоров недействительными стремятся к нулю.

Если в заключенном договоре, который будут действовать в 2019 году оговорена ставка НДС 18%, то для исключения споров с контрагентами о стоимости товаров (работ, услуг), которые будут отгружены с 01.01.2019 г. необходимо составить дополнительное соглашение к договору, установив новую стоимость товаров (работ, услуг) с учетом ставки 20%. Причем не обязательно увеличивать стоимость товаров (работ, услуг) на «2% НДС».

Иными словами, не исключено, что стороны захотят оставить туже стоимость, но с учетом 20% НДС. Например, стоимость услуг составляет в настоящее время 118 руб., в т. ч. 18 % НДС. Стороны договора пришли к соглашению, что с 1 января 2019 года стоимость услуг составляет 118 руб., в т. ч. 20% НДС. А могли установить стоимость услуг и в размере 120 руб. (и больше или меньше), в т. ч. 20% НДС.

При заключении дополнительных соглашений в 2018 году, как уже говорилось, лучше устанавливать стоимость товаров (работ, услуг) без указания конкретной ставки НДС 20%, т.е. лучше сделать ссылку на ставку, установленную п. 3 ст. 164 НК РФ.

Обратите внимание! Даже если стоимость товаров (работ, услуг), которые будут поставлены в 2019 году в договоре (или счете) оговорена со ставкой НДС 20%, при получении предварительной оплаты в 2018 году оснований для применения ставки НДС 20/120 нет, поскольку изменения в п.3 ст. 164 НК РФ еще не вступили в силу. Поэтому при получении аванса в счет поставок товаров (работ, услуг) до 01.01.2019 г. НДС исчисляется по ставке 18/118, даже если при их отгрузке НДС будет предъявлен по ставке 20% и данная ставка предусмотрена договором.

Пример 2. Договор на оказание услуг в январе 2019 года заключен в 2018 году. Стоимость услуг составляет 120 руб., в т. ч. НДС по ставке, установленной п. 3 ст. 164 НК РФ. В декабре 2018 года перечислен 100% аванс в размере 120 руб. Исполнитель исчислит НДС по ставке 18/118, сумма НДС составит 18,31 руб. (120*18/118). При оказании услуг в 2019 году, стоимостью 120 руб. (в т. ч. НДС), исполнитель предъявит заказчику НДС по ставке 20%, т. е. 20 руб. При этом он примет к вычету НДС, исчисленный при получении аванса 2018 году, — 18,31 руб. (т. е. к вычету принимается НДС, исчисленный по ставке 18/118 с суммы аванса, засчитываемого в оплату оказанных услуг, т. е. со 120 руб.).

Исчисление НДС, если в договор не будут внесены изменения

Определение стоимости услуг (товаров, работ) со ставкой НДС 20%, зависит от условий договора.

Вариант 1: если стоимость товаров (работ, услуг) установлена в договоре с учетом НДС.

Например, указано, что стоимость услуг составляет 118 руб., в т.ч. НДС 18%, то в этой ситуации, по мнению автора, продавцу придется уплатить «лишние» 2% НДС за свой счет, т.е. вырастут расходы продавца. Если он готов вступить в споры с покупателем, то при определенных условиях договор может быть расторгнут или изменен судом (но это, по мнению автора, маловероятно).

Поясним нашу позицию. В соответствии с п. 1 ст. 422 ГК РФ договор должен соответствовать обязательным для сторон правилам, установленным законом и иными правовыми актами (императивным нормам), действующим в момент его заключения. Исполнение договора оплачивается по цене, установленной соглашением сторон (пп. 1, 2 ст. 424 ГК РФ).

Если после заключения договора принят закон, устанавливающий обязательные для сторон правила, иные, чем те, которые действовали при заключении договора, условия заключенного договора сохраняют силу, кроме случаев, когда в законе установлено, что его действие распространяется на отношения, возникшие из ранее заключенных договоров (п. 2 ст. 422 ГК РФ).

В Законе о повышении ставки НДС до 20%, прямо не установлено, что его действие распространяется на договоры, заключенные до 01.01.2019 г. И, по мнению автора, трактовать уточнение о том, что «новая ставка применяется в отношении товаров (работ, услуг), отгруженных с 01.01.2019 г» — как указание на то, что новые нормы применяются и к «старым» договорам, нельзя (п.4 ст.5 Закона № ). Иными словами, по мнению автора, в целях исчисления НДС продавец обязан рассчитать сумму налога по ставке 20%, но в соответствии с нормами ГК РФ у продавца нет оснований для автоматического увеличения стоимости товаров (работ, услуг), установленных договором, заключенным до 1 января 2019 года, на 2% НДС, т.е. общая стоимость, указанная в договоре с учетом НДС, должна остаться неизменной.

Кроме того, изменение ставки НДС можно квалифицировать как существенное изменение обстоятельств (ст. 451 ГК РФ), но, если говорить упрощенно, то расторгнуть или изменить договор можно при определенных обстоятельствах только в том случае, если увеличение ставки НДС, о котором стороны не предполагали при заключении договора приведет к значительному ущербу для продавца, если он исполнит договор на прежних условиях.

Дело в том, что существенное изменение обстоятельств, из которых стороны исходили при заключении договора, является основанием для его изменения или расторжения, если иное не предусмотрено договором или не вытекает из его существа. Но изменение обстоятельств признается существенным, когда они изменились настолько, что, если бы стороны могли это разумно предвидеть, договор вообще не был бы ими заключен или был бы заключен на значительно отличающихся условиях (п.1 ст.451 ГК РФ).

Причем, если стороны не достигли соглашения о приведении договора в соответствие с существенно изменившимися обстоятельствами или о его расторжении, договор может быть расторгнут, а по основаниям, предусмотренным п.4 ст.451 ГК РФ, изменен судом по требованию заинтересованной стороны при наличии одновременно следующих условий (п.2 ст.451 ГК РФ):

- в момент заключения договора стороны исходили из того, что такого изменения обстоятельств не произойдет (т.е. речь может идти только о договорах, заключенных до опубликования Закона № 303-ФЗ- до 03.08.2018 г.);

- изменение обстоятельств вызвано причинами, которые заинтересованная сторона не могла преодолеть после их возникновения при той степени заботливости и осмотрительности, какая от нее требовалась по характеру договора и условиям оборота;

- исполнение договора без изменения его условий настолько нарушило бы соответствующее договору соотношение имущественных интересов сторон и повлекло бы для заинтересованной стороны такой ущерб, что она в значительной степени лишилась бы того, на что была вправе рассчитывать при заключении договора;

- из обычаев или существа договора не вытекает, что риск изменения обстоятельств несет заинтересованная сторона.

Изменение договора в связи с существенным изменением обстоятельств допускается по решению суда в исключительных случаях, когда расторжение договора противоречит общественным интересам либо повлечет для сторон ущерб, значительно превышающий затраты, необходимые для исполнения договора на измененных судом условия (п.4 ст.451 ГК РФ).

По мнению автора, в большинстве случаев в суде будет непросто доказать, что увеличение НДС на 2 % может привести к значительному ущербу.

В аналогичной ситуации, когда с 2004 года ставка НДС менялась с 20% на 18% суды также указывали, что изменить стоимость товаров (работ, услуг) с учетом новой ставки налога можно только по соглашению сторон. Например: лизингополучатель требовал снижения цены на 2%, поскольку с 2004 произошло уменьшение ставки налога. Но ФАС Уральского округа в Постановлении от 08.07.2008 г. N Ф09-4928/08-С5 указал, что даже если стоимость услуг указана с учетом 20% НДС — «120, в т.ч. НДС 20%», то лизинговый платеж можно пересчитывать только по договоренности сторон.

Таким образом, еще раз приходим к выводу, что в одностороннем порядке изменить договорную стоимость товаров (работ, услуг), установленную с учетом НДС, продавец не может. Но с 1 января 2019 года продавец должен выполнить требования НК РФ о предъявлении покупателю НДС по ставке 20%, а не 18% (п.1 ст.168 НК РФ, и п.3 ст.164 НК РФ в ред. с 01.01.2019 г.), а значит ему придется сделать это за счет своей прибыли и данная позиция согласуется п.17 Постановления Пленума ВАС РФ от 30.05.2014 N 33.

Так, по общему правилу (п.1 ст.168 НК РФ) продавец должен предъявить НДС покупателю дополнительно к цене (тарифу) реализуемых товаров (работ, услуг) по прямой ставке. Но если в договоре нет прямого указания на то, что установленная в нем цена не включает в себя сумму налога и иное не следует из обстоятельств, предшествующих заключению договора, или прочих условий договора, судам надлежит исходить из того, что предъявляемая покупателю продавцом сумма налога выделяется последним из указанной в договоре цены, для чего определяется расчетным методом (п.4 ст.164 НК РФ) (п.17 Постановления Пленума ВАС РФ от 30.05.2014 N 33).

Поэтому в случае, когда по условиям договора НДС уже включен в стоимость товаров (работ, услуг) (т.е. указано «в т.ч. НДС» или «в т.ч. НДС 18%»), при их отгрузке с 01.01.2019 г. продавцу придется исчислить НДС по ставке 20/120 от общей стоимости с учетом НДС.

Пример 3. Стоимость услуг в соответствии с условиями договора составляет 118 руб., в т.ч. НДС 18%. Значит при оказании услуг в 2019 году продавец предъявит заказчику НДС по ставке 20%, рассчитав его так: 118 руб.*20/120=19, 67 руб. В счете-фактуре он укажет стоимость услуг без НДС-98,33 руб., НДС по ставке 20% −19.67 руб., стоимость с НДС-118 руб.

Таким образом, если стоимость товаров (работ, услуг) установлена договором с учетом НДС («в т. ч. НДС» или «в т. ч. НДС 18%»), во избежание разногласий сторон и споров о цене лучше заранее оговорить стоимость товаров (работ, услуг) с новой ставкой НДС в дополнительном соглашении к договору.

Вариант 2: стоимость товаров (работ, услуг) указана в договоре без учета НДС.

Пример 4. В договоре предусмотрено, что стоимость услуг составляет 100 руб. без учета НДС и НДС предъявляется дополнительно (в т. ч. по ставке 18%), то с 01.01.2019 г. продавец предъявит покупателю 20% НДС сверх цены без налога (п.1 ст.168 НК РФ, п.17 Постановления Пленума ВАС РФ от 30.05.2014 N 33). В нашем примере стоимость услуг составит 120 руб. (в т. ч. НДС 20%).

Иными словами, при таких условиях договора порядок определения стоимости товаров (работ, услуг) (условие о цене (цена + НДС)), не изменится, но стоимость товаров (работ, услуг) с учетом новой ставки НДС в 2019 году автоматически вырастет.

Официальных разъяснений Минфина РФ о порядке исчисления НДС в «переходный период» пока нет. Поэтому автор выражает лишь свое мнение по данному вопросу и вопросам заключения договоров.

|

| LDProd / Depositphotos.com |

С 1 января 2019 года основная ставка НДС повышена с 18% до 20%. В связи с этим налогоплательщики начали задаваться вопросом о том, как перейти на новую ставку, не нарушая ни условия договоров, ни налоговое законодательство.

На этот раз налоговая служба подготовила исчерпывающие рекомендации с примерами (письмо ФНС России от 23 октября 2018 г. № СД-4-3/20667@).

Наибольший интерес представляет ситуация, когда по условиям договора стоимость товара установлена в твердой сумме без учета НДС, а налог исчисляется по той ставке, которая действует в момент совершения операции. В таком случае при авансе и отгрузке в разных периодах возникает разница в 2%, которую доплачивает покупатель. ФНС России рекомендует учитывать такую доплату, полученную в 2019 году, именно как доплату суммы НДС. При этом предлагает составлять корректировочный счет-фактуру. В письме даны рекомендации по составлению налоговой декларации в рассматриваемой ситуации.

Облагается ли НДС передача имущества в качестве отступного в целях погашения обязательств по договору займа? Узнайте из материала "НДС при передаче отступного по кредитному договору" в "Энциклопедии решений. Налоги и взносы" интернет-версии системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

В случае доплаты НДС до 31 декабря 2018 года включительно, продавец данную оплату должен считать как дополнительную оплату стоимости. При этом с суммы доплаты НДС должен рассчитываться по ставке 18/118. В таком случае продавец может выставить на образовавшуюся разницу корректировочный счет-фактуру с применением ставки НДС 18/118.

Если же НДС доплачивается лицами, являющимися неплательщиками НДС и (или) освобожденными от уплаты налога, которым счета-фактуры не выставляются, то в книге продаж сумма доплаты НДС отражается на основании составления отдельного корректировочного документа. В нем должны быть указаны суммарные сводные данные обо всех случаях доплат налога продавцу в течение календарного месяца (квартала) независимо от показаний контрольно-кассовой техники.

Ведомство указало, что корректировочные счета-фактуры не составляются, если покупателем перечислена полная или частичная оплата до 1 января исходя из налоговой ставки 20%. При этом НДС с полученной суммы рассчитывается по ставке 18/118. А при отгрузке товаров, услуг, работ, имущественных прав с 1 января НДС будет исчисляться по ставке 20%.

Кроме того, приведены разъяснения о применении налоговой ставки НДС:

- при изменении с 1 января 2019 года стоимости товаров (работ, услуг), имущественных прав, отгруженных до 1 января 2019 года. Налоговики указали, что в таких ситуациях применяется та ставка НДС, которая действовала на день отгрузки товаров, работ, услуг, имущественных прав. Она же указывается и в корректировочном счете-фактуре. Ставка НДС не изменится и в случае внесения в счет-фактуру исправлений.

- при возврате всей партии товаров или ее части с 1 января 2019 года, ФНС рекомендует продавцам выставлять корректировочные счета-фактуры на стоимость возвращенных покупателем товаров независимо от периода их отгрузки. А в корректировочном счете-фактуре указывать ставку 18%, если отгрузка осуществлялась 2018 году. Что касается покупателя, то он восстанавливает НДС на основании корректировочного счета-фактуры независимо от периода отгрузки.

Также даны разъяснения для случаев, когда иностранный контрагент, который не состоит на учете в ФНС России, реализует товары, услуги, работы российским налогоплательщикам. В таких ситуациях юрлица и ИП, состоящие на учете в налоговых органах и являющиеся покупателями, признаются налоговыми агентами. Ведомство отметило, что они исчисляют налог либо в момент перечисления предварительной оплаты, либо в момент оплаты принятых на учет товаров (работ, услуг). Налоговые агенты исчисляют НДС с применением ставки 18/118, если оплата перечислена иностранному лицу до 1 января 2019 года. При отгрузке после этой даты в счет перечисленной ранее оплаты исчисление НДС налоговыми агентами не производится. Но если отгрузка была до вышеуказанной даты, а оплату покупатель перечислит в 2019 году, то исчисление НДС также производится по ставке НДС 18/118.

В то же время иностранные организации могут оказывать для российских юрлиц и ИП услуги в электронной форме (ст. 174.2 Налогового кодекса). Если же оплата, частичная оплата получена иностранным юрлицом до 1 января 2019 года в счет оказания вышеупомянутых услуг, то исчислить и уплатить НДС в бюджет должен налоговый агент, то есть покупатель – юрлицо или ИП. Но если эта оплата за указанные услуги перечислена в 2019 году, то иностранный контрагент должен будет уже самостоятельно исчислить и уплатить налог.

«Клерк» Рубрика НДС

В соответствии с п.3 ст.1 Федерального закона от 03.08.2018 № 303-ФЗ с 1 января 2019 года в отношении товаров (работ, услуг, имущественных прав), предусмотренных в п.3 ст.164 НК РФ, налоговая ставка по НДС увеличена до 20 %.

Налоговая ставка по НДС в размере 20 % применяется в отношении товаров (работ, услуг), отгруженных (выполненных, оказанных), начиная с 1 января 2019 года (п.4 ст.5 Закона № 303-ФЗ).

При этом каких-либо исключений в отношении товаров (работ, услуг) реализуемых по договорам, которые были заключены до повышения налоговой ставки НДС (то есть до 1 января 2019 года), не предусмотрено.

Таким образом, в отношении товаров (работ, услуг), имущественных прав, реализуемых (выполненных, оказанных) начиная с 1 января 2019 года, применяется налоговая ставка по НДС в размере 20 %, независимо от даты и условий заключения договоров на реализацию указанных товаров (работ, услуг), имущественных прав.

Рассмотрим несколько самых распространенных ситуаций, с которыми могут столкнуться налогоплательщики в переходный период.

Предоплата была получена в 2018 году, поставка в 2019 году

В 2019 году в момент отгрузки товара НДС необходимо будет начислить по ставке 20 %. Налог, ранее исчисленный с аванса, отражается в составе налоговых вычетов по НДС в той сумме, в которой был ранее уплачен в бюджет по ставке 18 / 118 % в порядке, предусмотренном п.6 ст.172 НК РФ.

Рассмотрим более подробно порядок исчисления НДС в различных ситуациях в зависимости от условий основного договора и дополнительных соглашений к нему.

Если в соответствии с условиями договора стоимость товаров (работ, услуг) указана с выделением суммы НДС по ставке 18 %, то порядок исчисления налога продавцом зависит от условий дополнительных соглашений, которые будет заключены между продавцом и покупателем.

Если общая стоимость договора осталась неизменной

При отгрузке товаров с 1 января 2019 года продавец обязан исчислить НДС по ставке 20%, даже если по условиям договора общая стоимость поставляемых товаров (работ, услуг) не изменяется (п.4 ст.5 Закона № 303-ФЗ).

Однако, в связи с увеличением ставки НДС, уменьшится стоимость товаров. Иными словами, в рассматриваемой ситуации разница в ставке НДС будет отнесена за счет уменьшения наценки.

Пример: в 2018 году получена 100% предоплата в сумме 118 000 руб., в том числе НДС (18/118%) 18 000 руб. В 2019 году отгрузка товара произведена на сумму 180 000 руб., в том числе НДС (20%) 19 666,67 руб.

Стороны согласовали увеличение общей стоимости договора в связи с изменением ставки НДС до 20 %

Порядок исчисления НДС в рассматриваемой ситуации прокомментирован специалистами ФНС России в письме от 23.10.2018 № СД-4-3/20667@.

Если сторонами будет подписано дополнительное соглашение к договору, в соответствии с которым увеличивается общая стоимость отгружаемых товаров (работ, услуг), то исчисление НДС будет осуществляться продавцом в следующем порядке:

- по ставке НДС 18 / 118 % при получении предоплаты в 2018 году (п.4 ст.164 НК РФ);

- по ставке НДС 20 % при отгрузке товаров в 2019 году. НДС, ранее исчисленный при получении аванса, принимается к вычету (п.6 ст.172 НК РФ);

- разница, подлежащая доплате покупателем (в размере 2 процентных пунктов в связи с изменением ставки НДС с 18% до 20%) — в зависимости от того, в какой момент указанная доплата будет произведена покупателем (письмо ФНС России от 23.10.2018 № СД-4-3/20667@):

- если доплата налога в размере 2 % осуществляется покупателем с 01.01.2019, то такую доплату следует рассматривать в качестве доплаты суммы налога.

Пример: в 2018 году покупатель перечислил аванс в сумме 118 000 руб., в том числе НДС 18 000 руб. При получении аванса НДС рассчитан продавцом по ставке НДС 18 / 118 %.

Стороны согласовали увеличение стоимости товаров. В 2019 году до отгрузки товара покупатель доплатил разницу.

Получив доплату, продавцу необходимо оформить корректировочный счет-фактуру на аванс, в котором будут указаны новые данные: ставка НДС — 20/120, сумма налога по этой ставке и новая стоимость с учетом НДС.

- если доплата налога в размере 2% осуществляется покупателем до 31.12.2018 включительно, то такая сумма рассматривается в качестве дополнительной оплаты стоимости товаров (работ, услуг). НДС с указанной суммы доплаты подлежит исчислению по ставке 18 / 118 %.

Пример: в 2018 году продавец получил аванс в сумме 118 000 рублей, в том числе НДС 18 000 руб. (по ставке 18 / 118 %). При получении аванса продавец выставил счет-фактуру на аванс с данными показателями.

Стороны договорились о том, что цена товара без учета НДС остается прежней, но в связи с изменением ставки НДС увеличивается общая стоимость договора до 120 000 руб. (в том числе НДС 20 %).

При получении в 2019 году доплаты до момента отгрузки продавец оформляет корректировочный счет-фактуру и указывает в нем увеличенную стоимость с учетом НДС, ставку НДС — 18 / 118 и новую сумму НДС.

Требование об оформлении корректировочных счетов-фактур при изменении стоимости товаров (работ, услуг) предусмотрено п.3 ст.168 НК РФ.

В переходном периоде ФНС разрешила выставлять корректировочные счета-фактуры, в том числе при авансах (п. 1.1 письма ФНС от 23.10.2018 № СД-4-3/20667).

Поставка товара в 2018 году, оплата будет осуществлена в 2019 году

Это связано с тем, что новая ставка НДС в размере 20% не применяется в отношении товаров (работ, услуг, имущественных прав), дата отгрузки которых пришлась на период до 1 января 2019 года (п.4 ст.5 Закона № 303-ФЗ, письмо Минфина России от 06.08.2018 № 03-07-05/55290).

Таким образом, изменение ставки НДС не оказывает влияние на отгрузки, произведенные в 2018 году, но оплаченные в 2019 году.

Отгрузка в 2018 году, исправленный (корректировочный) счет-фактура выставляется в 2019 году

Если же в 2019 г. надо внести исправления в счет-фактуру, выставленный в 2018 г. или ранее, в нем не нужно указывать новую ставку НДС 20%.

Следует ориентироваться на налоговую ставку 18%.

Аванс получен в 2018 году, возвращен в 2019 году

- продавец принимает к вычету авансовый НДС в ранее исчисленной сумме (п.5 ст.171 НК РФ);

- покупатель восстанавливает вычет НДС в той сумме, которая ранее была заявлена им к вычету. Если же покупатель не заявлял вычет авансового НДС, то и восстанавливать ему нечего (пп.3 п.3 ст.170 НК РФ).

Отгрузка в 2018 году, возврат в 2019 году

Специалисты ФНС полагают, что в такой ситуации поставщик должен выставить корректировочный счет-фактуру. Сделать это нужно независимо от того, был ли принят возвращенный товар на учет у покупателя или нет.

В графе 7 корректировочного счета-фактуры следует указать ставку, которая значилась в исходном счете-фактуре. Так, если товар был поставлен в 2018 году, и ставка НДС составляла для него 18%, то это же значение необходимо проставить и в корректировочном счете-фактуре, несмотря на то, что он оформлен в 2019 году.

На основании корректировочного счета-фактуры поставщик примет налог к вычету, а покупатель восстановит НДС по возвращенному товару. Если покупатель не является плательщиком НДС или освобожден от уплаты этого налога, вместо корректировочного счета-фактуры полагается оформить отдельный корректировочный документ. В него нужно включить суммарные (сводные) сведения обо всех случаях, когда такие покупатели возвращали товар в течение месяца или квартала.

Переходный период для налоговых агентов по НДС

Такие налоговые агенты определят налоговую базу по НДС в момент оплаты. Поэтому при перечислении денег в 2018 году они должны применять ставку 18/118 (даже если отгрузка ожидается только в 2019 году).

Никаких дополнительных расчетов в момент отгрузки делать уже не надо. Если же отгрузка состоялась в 2018 году, а оплата поступила в 2019 году, агенты также применяют ставку 18/118 (так как ставка НДС 20% действует, если отгрузка датирована 2019-м годом или более поздним периодом).

Лица, признанные налоговыми агентами по НДС по иным основаниям (например, покупатели металлолома или сырых шкур животных), определяют налоговую базу по наиболее ранней из двух дат: день отгрузки, либо день оплаты (п. 15 ст. 167 НК РФ).

Значит, в течение переходного периода такие налоговые агенты должны поступать так же, как и «обычные» поставщики.

А именно: при отгрузке товара в 2019 году применять ставку 20%; при получении от покупателя доплаты, вызванной повышением ставки НДС, выставить корректировочный счет-фактуру; при ретро-скидках, возврате и исправлениях оформлять корректировочные счета-фактуры с указанием той ставки НДС, которая была отражена в исходном счете-фактуре.

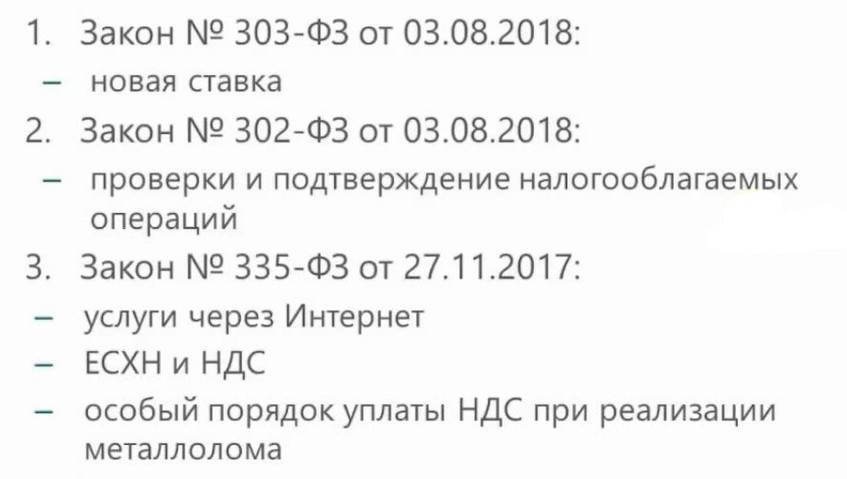

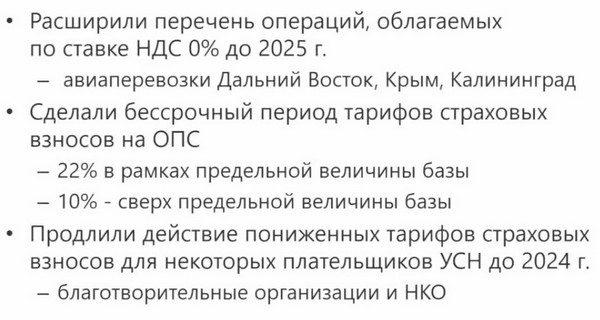

В 2017—2018 годах были приняты важные законы, которые существенно повлияли на плательщиков НДС. Некоторые незначительные изменения уже вступили в силу, но другие, более глобальные, заработают с 1 января 2019 года. Рассмотрим, что изменили эти законы, и как налогоплательщикам подготовиться к новшествам .

Повышение ставки налога

Закон № 303-ФЗ изменил ставки НДС. С 1 января 2019 года они будут таковы:

- основная ставка — 20% (старая ставка — 18%) ;

- ставка для льготных групп товаров — 10% (без изменений) ;

- расчетн ая ставк а 20/120 (старая ставка — 18/118) или 16,67%;

- расчетн ая ставка для льготных групп товаров — 10/100 или 9,09% (без изменений) .

Ставки НДС в 2018 году

Расчетная ставка применяется в таких случаях:

- при уплате НДС с аванса;

- при реализации предприятия как имущественного комплекса;

- при приобретении у иностранных организаций электронных услуг.

Изменение ставки НДС влияет на уже заключенные договоры, которые будут действовать в следующем году. Как именно — это зависит от конкретной формулиров ки в договоре. Обычно указывают один из пяти вариантов :

- Стоимость договора XX рублей, включая НДС.

- Стоимость договора XX рублей, включая все принимаемые налоги.

- Стоимость договора XX рублей, включая НДС NN рублей.

- Стоимость договора XX рублей, к роме того НДС по ставке 18%.

- Стоимость договора XX рублей, к роме того НДС по действующей ставке.

Иначе говоря, в договоре чаще всего фиксируется сумма или ставка налога, как в пунктах 1-4. И только лишь в пункте 5 ни ставка налога, н и его сумма не зафиксирован а.

Последний вариант в данной ситуации является предпочтительным для поставщика , поскольку позволяет ему не потерять 2% от суммы договора без согласования новых условий и подписания дополнительного соглашения. Если реализация по этому договору состоится в декабре, то НДС будет рассчитываться по ставке 18%. Е сли же сделка пройдет в январе, налог будет исчислен по ставке 20%. В любом случае требовани е закона будет соблюдено, а поставщик останется при своем.

В чем сложности

Работать с новой ставкой НДС нужно будет сразу же, то есть каких-либо переходных периодов не предусмотрено. Поэтому многим организации и ИП столкнутся с некоторыми трудностями . В частности, они возникнут при таких обстоятельствах:

- Когда сложно определить момент операции, то есть она имеет длящийся характер. Примером может служить выполнение работ по строительству.

- Когда операция проводится в нескольких периодах по одному договору.

- Когда оказание услуг или поставка товара приходится на один период, а выставление счета-фактуры — на другой.

Дабы снять некоторые вопросы, ФНС выпустила письмо от 23 октября 2018 года № СД-4-3/20667@, в котором пояснила, какую ставку НДС указывать:

- при возврате в 2019 году товара, который был реализован в 2018;

- при исправлении счета-фактуры по товарам, отгруженным до 1 января;

- при изменении стоимости таких товаров, например, при предоставлении ретроскидки .

Правил о такое: с тавка НДС указывается на дату реализации. То есть если при покупке товара действовал а ставка 18%, она и будет указываться при возврате в 2019 году. То же самое справедливо и при исправлении счета-фактуры и изменении стоимости товара после его реализации.

Законы, которые изменили правила по НДС

Кто будет оплачивать 2%

Итак, из 5 приведенных выше вариантов написания положений о цене и НДС в договорах только в одном поставщик защищен от повышения ставки. Формулировка составлена таким образом, что накладывает на покупателя обязанность уплатить НДС по ставке 20% в полном объеме. В остальных приведенных выше примерах сторонам придется обговаривать, за чей счет будет оплачиваться повышение ставки налога:

- л ибо покупатель доплачива е т 2% к цене;

- либо продавец платит эту разницу и з собственных средств.

Х отя НДС по факту удерживается с покупателей, не каждый из них согласится платить на 2% больше. Е сли покупатель откажется увеличива ть цену договора из-за роста ставки НДС в 2019 году, поставщику придется:

- либо отказываться от сделки;

- либо компенсировать эту разницу и собственных средств.

Причем списать эти затраты в расходы не получится — об этом говорится в письме ФНС от 31 октября 2018 года. Налоговики напоминают, что НДС, являясь косвенным налог о м, должен быть полностью предъявлен покупателю.

Что делать поставщику, ес ли покупатель не соглашается производить доплату? Эксперты рекомендуют — нужно произвести отгрузку и указать в документах НДС 20%. В итоге у поставщика образуется дебиторская задолженность, которую можно будет списать в установленном порядке. Сделать это можно будет спустя 3 года (истечение срок исковой давности) после проведения всех необходимых процедур — инвентаризаци и, издани я локального акта на списание дебиторской задолженности и так далее.

Еще один вариант поставщику не потерять 2% от стоимости — уменьшить количество поставляемого товара. В таком случае при реализации составляется счет-фактура, в котором указывается ставка НДС 20%. При этом счет-фактуру на аванс менять не нужно.

Еще одна рекомендации экспертов заключалась в том, чтобы разделить товары на составные части. Смысл в следующем: если не удается осуществить реализацию до конца года, можно оформить отгрузку отдельных составных частей продукции. Например, если это мебель, то сначала отгружается корпуса (это нужно сделать до конца года), затем — фурнитура, крепления и прочие составляющие. При это м будет считаться, что реализация состоялась в 2018 году.

Однако против последнего варианта выступило Министерство финансов — в своем письме от 29 октября специалисты ведомства заявили, что в таком случае реализация будет считаться произведенной на дату отгрузки последний партии составляющих частей товара.

Как действовать, если покупатель согласился доплатить разницу? Это будет зависеть от того, когда поступ и т доплата:

- Если они придетв 2018 году за товары, которые будут реализованы в 2019 году (то есть доплачивается аванс), то это расценивается как увеличение стоимости продукции. Соответственно, с поступившей суммы нужно будет начислить НДС по расчетной ставке 18/118.

- Если эта сумма поступ ит в 2019 году, то она считается уже непосредственно доплатой налога. В таком случае следует оформить корректировочный счет-фактуру.

Что еще изменили законом № 303-ФЗ

Прочие изменения, кроме ставки НДС, внесенные законом 303-ФЗ

Нюансы работы в переходны й период

Возврат товара после 1 января

П редположим, поставщик отгрузил покупателю товар в текущем году, но в январ е 2019 года покупатель решил часть товар вернуть. Посмотрим, какие последствия это повлечет с точки зрения изменения ставки НДС.

В первую очередь, нужно понимать, что возврат должен производиться на каком-то основании. Например, товар не соответствует условиям договора или поставлен с браком. В таком случае это будет расцениваться именно как возврат ранее полученного товара. Если же подобных основания не было, покупатель принял товары и поставил их на учет, и только после этого решил вернуть — это будет считаться обратной реализацией.

Итак, если после января 2019 года оформляется возврат, то это операция сопровождается составлением:

- к орректировочного счета-фактуры, если покупатель — плательщик НДС;

- корректировочного документа, если покупатель не уплачива е т НДС, то есть является организаци ей или ИП на спецрежиме либо физическим лицом.

Корректировочный документ должен отражаться в книге покупок с кодом 16. Д опустимо составить один корректировочный документ на все подобные возвраты.

П окупател ь — плательщик НДС, который возвращает товар, должен будет восстановить налог , если он был принят к вычету.

Агентский НДС

Изменение ставки налога коснется и налоговых агентов. Обязанност ь удержать и перечислить НДС за своих контрагентов у компаний и предпринимателей возника ет , в частности, в таких случаях:

- п ри приобретении товаров , работ или услуг у иностранных контрагентов;

- при аренде или реализации государственного имущества.

Агенты уплачивают НДС непосредственно при перечислении денежных средств за ТРУ, которые будут получены или уже поступили. Если это происходит в 2018 году, то НДС уплачивается по старой ставке, если в 2019 — по новой.

Такой же правило применяется и к полученным авансам, с которых следует уплатить НДС в качестве налогового агента.

На сумму НДС, уплаченную налоговым агентом, ему предоставляется налоговый вычет.

Госконтракты

О тдельно упомянем о государственных контрактах, которые заключен ы по закону 44- ФЗ . Дело в том, что стоимость таких соглашений остается неизменной на протяжении всего периода их исполнения. Поэтому, вероятнее всего, разницу в ставке НДС поставщикам придется компенсировать за счет собственных средств.

Новые задачи для бухгалтеров

Изменение ставки повлечет необходимость решени я новых учетных задач. Экономическим субъектам придется:

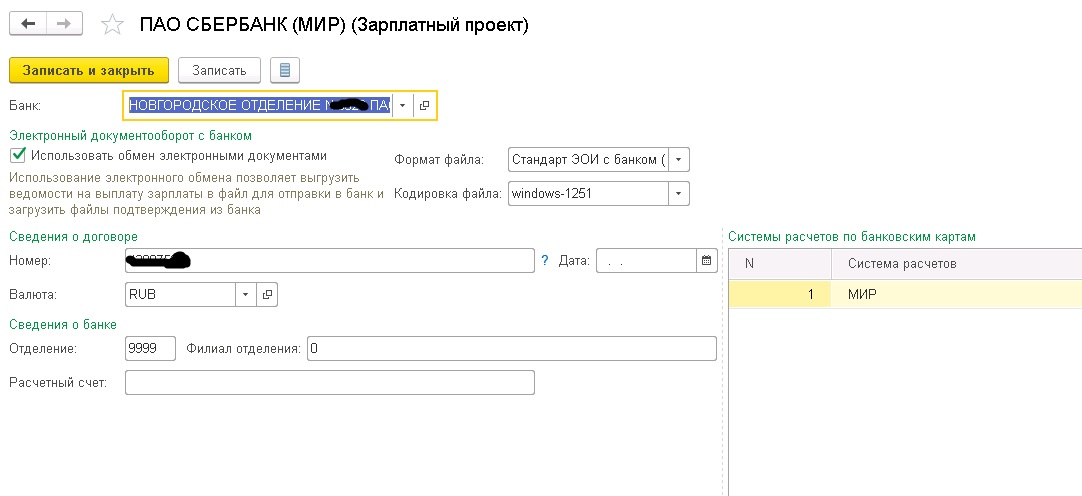

- В в ести всвой учетные системы новую ставку НДС. Большинство использует специальные бухгалтерские программы — их нужно не забыть обновить до конца года, чтобы с 1 января ставка изменилась на 20%.

- Обеспечить учет выручки с разными ставкам НДС. Э то также, скорее всего, потребует внесени я изменений в бухгалтерские программы.

- Провести инвентаризацию полученных авансов, поставка по которым будет осуществляться уже в 2019 году. Следует определиться, как именно буд е т учитываться изменение ставки НДС (доплата покупателем, корректировка и так далее).

Кроме этого, нужно продумать, как будет осуществляться контроль правильности проведения и оформления операций по разным ставкам:

- к акие будут применяться контрольные соотношения;

- к ак будет осуществляться раздельный учет.

Э то в большей степени актуально на период I квартала 2019 года, поскольку преимущественно именно в эти 3 месяца и будет возникать большинство вопросов, связанных с изменением ставки НДС.

Можно ли сэкономить?

В связи с п овышение м ставки актуальным становится вопрос экономии. Тем более многие поставщики оказыва ю тся в ситуации, когда теряют 2% по уже заключенным договорам. Эксперты советуют следующее:

- Обеспечить раздельный учет. В итоге будет видно, какие договоры требуют корректировки. Возможно, удастся договориться с покупателями об изменении стоимости или уменьшить объем а поставки.

- Структурировать свой бизнес. В ероятно, какие-то направления деятельности стоит выделить в отдельное юридическое лицо, котор ое применяет налоговый спецрежим. Это позволит не уплачивать НДС. Но здесь есть подводны й кам ень : нужно серьезно продумать деловую цель, иначе налоговый орган может заподозрить дробление бизнеса. То есть у разных юридических лиц или структурных подразделений должна быть своя реальная деятельность, а не просто формальный документооборот.

- Применять льготы всегда, когда это возможно. Есть список товаров, которые облага ю тся НДС по льготн ой ставк е . Есть возможност ь применять освобождение от уплаты НДС по статье 145 НК РФ. Есть деятельность, облагаемая НДС по нулевой ставке.

- Вовремя возвращать НДС из бюджета. По общему правилу налог может быть принят к вычету в течение 3 лет. С лета 2018 года этот срок действует и в части возврата переплаты НДС из бюджета. П о прошествии 3 лет право на возврат переплаченных сумм теряется. Поэтому нужно периодически проверять счет 19, чтобы своевременно ставить к вычету или возвращать скопивши йся налог .

Прочие законодательные изменения по НДС

Сокращение срока камеральной проверки

Теперь камеральная проверка деклараци й по НДС длится 2 месяца, а не 3, как было раньше. Налоговая служба давно говорила о том, что добросовестные налогоплательщики проверяются гораздо быстрее трехмесячного срока. Речь о тех, кто отнесен системой АСК НДС в группы с минимальным и низким риском налоговых нарушений. Теперь это нашло отражение в Н алоговом кодексе в виде официального сокращения срока проверки.

Если есть основания, срок может быть увеличен до 3 месяцев. Проверку могут продлить, например, если выяви лись разрыва цепочки НДС, если не будет соответствия между сведениями из счетов-фактур покупателя и продавца и при прочих нарушениях.

Чтобы продлить срок камеральной проверки, нужно решение руководителя ИФНС.

Подтверждение ставки 0%

Отдельные операции облагаются НДС по ставке 0%. Преимущественно это экспортные сделки . Приняты изменения, упрощающие порядок подтверждения льготной ставки. Они затрагивают:

Изменение порядка связано с тем, что органы ФТС и ФНС взаимодействуют между собой, поэтому декларации передаются из таможни в налоговую без участия налогоплательщика.

Данные из таможенной декларации или ее копии, переданн ой в налоговый орган, сравниваются с информацией из ФТС. Если выявляются какие-то расхождения, то нулевая ставка не подтверждается.

Упрощение заявительного порядка

Как известно, при определенных условиях налогоплательщики могут возмещать НДС в заявительном порядке, то есть до окончания проверки. В этой части также произошли изменения:

- Раньше преференция распространялась на налогоплательщиков, которые за предыдущие 3 года уплатили в бюджет не менее 7 млрд рублей налогов. Теперь эта сумма снижена до 2 млрд рублей.

- Аналогичные изменения произошли и для поручителей.

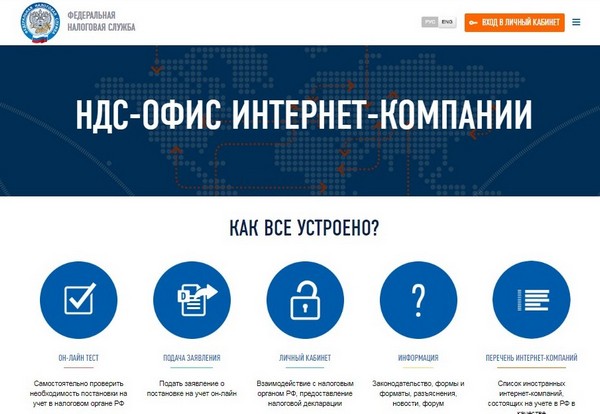

Услуги иностранных интернет-компаний

До конца 2018 года р оссийские компании и предпринимател и должны уплачивать НДС за своих иностранных контрагентов, у которых они приобретают интернет-услуги. Это, например, хостинг, консалтинг и прочие подобные услуги, которые осуществляются непосредственно через интернет. Продажа товаров онлайн сюда не относится.

Так вот, с начала 2019 года иностранные организации будут уплачивать российский НДС самостоятельно. Для этого они будут использовать электронны й сервис «НДС-офис интернет-компании». Все взаимодействи е будет производиться через личный кабинет.

НДС-офис интернет-компаний

Особенности налогообложения для иностранных интернет-компаний таковы:

- Они будут уплачивать НДС по расчетной ставке 16,67% (20/120).

- Они освобождаются от обязанности выставлять счета-фактуры, вести книги покупок и продаж, журнал выставленных и полученных счетов-фактур.

Чтобы российскому контрагенту таких компаний получить вычет НДС, понадобится:

- Договор с иностранной компанией на приобретение услуг, в котором выделен а сумма налога, указан ИНН и КПП продавца.

- Документ об оплате стоимости услуг, включая НДС.

Вычет можно будет получить только в том случае, если иностранная компания зарегистрировалась в качестве плательщика российского НДС в Налоговой службе. Эти сведения можно будет посмотреть на сайте ФНС. Если компания не имеет такой регистрации, то вычет не дадут. Соответственно, перед заключением договоров с иностранными контрагентами на приобретение IT- услуг стоит обговорить этот момент.

Плательщики ЕСХН будут уплачивать НДС

Законом № 335- ФЗ с 1 января 2019 года для плательщиков ЕСХН вводится обязанность уплачивать НДС. Это даст возможность множеств у компаний, которые работают с сельхозпроизводителями (например, переработчикам сельхозпродукции) получать выгоду за счет НДС-вычетов.

ЕСХН применяется теми субъектами, ч ья деятельность преимущественно связана с сельским хозяйством , то есть о ни получают от нее более 70% выручки.

Нюансы в связи с уплатой НДС на ЕСХН таковы:

Выводы

Итак, плательщиков НДС ждут серьезные изменения. В первую очередь, это рост ставки, в связи с чем необходимо:

- Провести инвентаризацию договоров и выявить те, которые требуют корректировки. По возможности заключить с покупателями дополнительные соглашения о доплате.

- Проанализировать сделки, которые будут заключаться до конца 2018 года и в течение первых нескольких месяцев 2019 года. По сделкам, которые будут разнесены по разным годам, продумать порядок действий.

- При возможности поменять очередность поставок таким образом, чтобы не возникало разброса операции на разные периоды. Возможно, акты приемки по некоторым сделкам удастся подписать уже в декабре — тогда НДС будет уплачиваться по ставке 18%.

- Внести изменения в учетные системы, а также перепрошить кассовую технику. С 1 января и ККТ, и программы учета должны отражать новые ставки НДС.

- Не забыть о внесени икорректировок в первичные документы в связи с изменением ставки НДС перед составлением отчетности за первый квартал 2019 года.

Кроме того, у каждого субъекта бизнеса могут быть дополнительные задачи с учетом специфики деятельности. Это относиться, в частности, к плательщикам ЕСХН, к тем, кто реализует товары на экспорт, приобретает услуги иностранных интернет-компаний или применяет упрощенный порядок возмещения НДС.

Заканчивается 2018 год, а значит, неумолимо приближается момент, когда всем нам придется перейти на новую ставку НДС 20%. Какие проблемы и трудности могут возникнуть на практике? Мы изучили последние разъяснения чиновников, получили рекомендации ведущих экспертов и составили для вас подробную инструкцию на переходный период.

Общий порядок перехода на НДС 20%

Новая ставка налога автоматически применяется с 01.01.2019 ко всем отгрузкам, облагавшимся НДС 18%, — без исключения. В том числе, к тем договорам, что заключены в 2018 году (и ранее) и перешли на 2019 год.

Это значит, что предпринимать какие-либо особые действия для того, чтобы «узаконить» переход на повышенную ставку НДС, не надо. Менять условия договоров тоже никто не обязывает. Но, если сочтете нужным, вы со своими контрагентами можете скорректировать порядок расчетов и договорную стоимость.

И все-таки автоматический переход на новую ставку НДС не означает того, что он будет легким. Все мы понимаем: на практике проблем возникнет много. Рассмотрим основные из них, основываясь на рекомендациях ФНС РФ, данных в Письме от 23.10.2018 N СД-4-3/20667@.

Аванс — в 2018, отгрузка — в 2019: по какой ставке брать НДС к вычету

Первое и самое главное, что нужно запомнить продавцам. Если в 2018 году вы получите аванс в счет будущих поставок, то НДС с аванса рассчитаете по ставке 18/118 (п. 3,4 ст. 164 НК РФ). Однако при отгрузке в 2019 году вы начислите НДС уже по ставке 20%. PDF Какой же НДС разрешается взять к вычету при зачете аванса в 2019 году? Только по старой ставке — 18/118.

В 2018 между сторонами заключен договор на оказание услуг. Цена включает НДС, поэтому общая сумма по договору в 2019 не поменяется в связи с изменением ставки НДС (20%).

24.10.2018 Организация-продавец получила 100% аванс по договору оказания услуг в сумме 118 000 руб. (в т. ч. НДС 18% — 18 000 руб.), выставила СФ на аванс.

15.01.2019 в счет полученного аванса Организация оказала услуги стоимостью 118 000 руб. (в т. ч. НДС 20% — 19 666,67 руб.), выставила СФ на реализацию.

К вычету она примет авансовый НДС только в сумме 18 000 руб. — такой, какой был исчислен в 2018 году.

В свою очередь, покупатель, взявший НДС к вычету с аванса, перечисленного в 2018 году, восстановит налог в 2019 году также по ставке 18/118 (пп. 3 п. 3 ст. 170 НК РФ).

Как учесть доплату покупателя по авансам

В связи с повышением ставки налога покупатель до даты отгрузки дополнительно к авансу, перечисленному в 2018 году в счет поставок 2019 года, может доплатить продавцу 2% НДС.

При этом возможны три ситуации:

Пример 1: Покупатель перечисляет 2% в 2019 году

Если покупатель перечисляет 2% в 2019 году, это будет доплата налога. Продавцу, получившему такую доплату, необходимо выставить корректировочный счет-фактуру на разницу между:

- НДС, взятого из первичного счета-фактуры, выставленного по ставке 18/118,

- НДС, рассчитанного по ставке 20/120 (включающего доплату налога). PDF

В 2018 между сторонами заключен договор на оказание услуг. Цена не включает НДС, поэтому общая сумма по договору в 2019 увеличится в связи с изменением ставки НДС (20%).

05.11.2018 Организация-продавец получила 100% аванс по договору оказания услуг в сумме 118 000 руб. (в т. ч. НДС 18%), выставила СФ на аванс. Покупатель – плательщик НДС.

21.01.2019 получена от покупателя доплата НДС в сумме 2 000 руб.

24.05.2019 в счет полученного аванса Организация оказала услуги стоимостью 120 000 руб. (в т. ч. НДС 20%), выставила СФ на реализацию.

Разницу между суммами НДС, обозначенную в корректировочном счете-фактуре, покажите в Разделе 3 стр. 070 гр. 5 декларации по НДС и учтите при расчете общей суммы НДС за налоговый период. По стр. 070 гр. 3 декларации проставьте «0». PDF

Если доплату 2% в 2019 году делает покупатель-неплательщик НДС, в адрес которого счет-фактура не выставляется, то продавец в книге продаж доплату отражает на основании отдельного корректирующего документа (бухсправки), включающего сводные данные о всех таких доплатах НДС за месяц (или квартал).

Пример 2: Покупатель перечисляет 2% в 2018 году

Если доплату 2% покупатель вносит в 2018 году, она считается дополнительной оплатой стоимости, с которой нужно начислить НДС по ставке 18/118. При этом продавец может:

- выставить корректировочный счет-фактуру на разницу стоимости по рекомендованному ФНС образцу. PDF

- выставить обычный авансовый счет-фактуру на НДС с доплаты по ставке 18/118. PDF

В 2018 между сторонами заключен договор на оказание услуг. Цена не включает НДС, поэтому общая сумма по договору в 2019 увеличится в связи с изменением ставки НДС (20%).

20.11.2018 Организация-продавец получила 100% аванс по договору оказания услуг в сумме 118 000 руб. (в т. ч. НДС 18%), выставила СФ на аванс. Покупатель – плательщик НДС.

25.12.2018 получена от покупателя доплата стоимости в сумме 2 000 руб.

Корректировочный счет-фактура

Счет-фактура на аванс полученный

27.05.2019 в счет полученного аванса Организация оказала услуги стоимостью 120 000 руб. (в т. ч. НДС 20%), выставила СФ на реализацию.

Полученную доплату покажите в Разделе 3 стр. 070 гр. 3 декларации по НДС. По стр. 070 гр. 5 декларации покажите авансовый налог, рассчитанный по ставке 18/118, учтите его при расчете общей суммы НДС за налоговый период. PDF

Пример 3: Покупатель перечисляет полную сумму аванса в 2018 г., определенную по ставке 20%

По договоренности с продавцом покупатель может на 2% увеличить аванс уже в 2018 году, фактически заплатив его по ставке 20 процентов. Однако НДС с такого аванса нужно исчислить исходя из актуальной для 2018 года ставки 18/118 (п. 4 ст. 164 НК РФ), а при отгрузке в 2019 году — применить ставку 20%. Корректировочный счет-фактура в данном случае не понадобится.

В 2018 между сторонами заключен договор на оказание услуг. Цена не включает НДС, поэтому общая сумма по договору в 2019 увеличится в связи с изменением ставки НДС (20%).

25.10.2018 Организация-продавец получила 100% аванс по договору оказания услуг в сумме 120 000 руб. (в т. ч. НДС 18%) в счет реализации 2019 с учетом повышения НДС на 2% (118 000 руб. + 2 000 руб.), выставила СФ на аванс. PDF

16.01.2019 в счет полученного аванса Организация оказала услуги стоимостью 120 000 руб. (в т. ч. НДС 20%), выставила СФ на реализацию. PDF

Как исправлять счета-фактуры по отгрузкам, осуществленным до 2019 года

Не забудьте, что в новом документе:

- в стр. 1 указываются не новые реквизиты, а номер и дата «забракованного» счета-фактуры;

- в стр. 1а приводится порядковый номер и дата исправления.

В 2019 году поменялась стоимость ранее отгруженных товаров: какую брать ставку НДС

Если меняется стоимость отпущенных покупателю товаров (работ, услуг), в т. ч. при изменении их цены или количества, продавец обязан составить корректировочный счет-фактуру (п. 3 ст. 168 НК РФ).

По отгрузкам, осуществленным в 2018 году, стоимость которых изменилась в 2019 году, применяйте ставку, действовавшую на дату отгрузки, а в гр. 7 корректировочного счета-фактуры укажите ставку НДС, взятую из первичного документа — 18%.

Как оформить возврат товаров в 2019 году

Это частный случай предыдущей ситуации. Рассмотрим, как действовать обеим сторонам договора.

Рекомендация для продавца

При возврате товара в 2019 году ФНС рекомендует оформлять корректировочный счет-фактуру на стоимость возвращенных товаров, независимо от того:

- в каком году они были отгружены,

- приняты ли на учет покупателем,

- возвращается весь товар или частично.

При этом, если в первичном счете-фактуре стоит ставка 18%, то в гр. 7 корректировочного документа укажите эту же ставку. Один экземпляр корректировочного счета-фактуры отдайте покупателю.

Если товар, отгружен в 2018 году, а возвращается в 2019 году неплательщиком НДС, в книге покупок зарегистрируйте корректировочный документ (бухсправку), включающий сводные данные по таким возвратам за месяц (или квартал).

Рекомендация для покупателя

При возврате товара в 2019 году восстановите НДС на основании корректировочного счета-фактуры продавца (пп. 4 п. 3 ст. 170 НК РФ), независимо от того, в каком периоде был приобретен товар.

Как перейти на новый НДС налоговым агентам

Это зависит от того, по какому основанию налоговый агент считается таковым.

Обратимся к п. 2 ст. 161 НК РФ: при реализации на территории РФ товаров (работ, услуг) инофирмами, не стоящими на налоговом учете в России, НДС исчисляют и платят в бюджет покупатели-налоговые агенты (п. 1, 2 ст. 161 НК РФ). Уплачивается налог одновременно с оплатой денежных средств иностранному продавцу (окончательной или аванса). При последующей отгрузке НДС не начисляется.

Это означает следующее:

- если аванс в счет поставки, осуществляемой в 2019 году, перечислен инофирме в 2018 году, то НДС налоговым агентом исчисляется исходя из ставки 18/118;

- если за товары (работы, услуги), приобретенные в 2018 году, покупатель-агент рассчитывается с иностранцем в 2019 году, НДС нужно также рассчитать по старой ставке 18/118: ведь ставка 20% применяется только к отгрузкам 2019 года;

- если в 2019 году инофирме налоговым агентом перечислен аванс (или оплата) за товары (работы, услуги), приобретенные в 2019 году, то НДС исчисляется исходя из новой ставки 20/120.

Аналогичный порядок предусмотрен для налоговых агентов, указанных в п. 3 ст. 161 НК РФ.

Нюансы применения ставок НДС в переходный период для налоговых агентов, перечисленных в п. 2, 3 ст. 161 НК РФ, приведены в таблице:

Оплата (аванс) — в 2018,

поступление — в 2019

Исчислите НДС на дату оплаты по ставке 18/118, выставьте счет-фактуру, зарегистрируйте его в книге продаж (код 06)

Поступление — в 2018,

При оплате исчислите НДС по ставке 18/118, составьте счет-фактуру, зарегистрируйте его в книге продаж (код 06) и книге покупок (код 06)

Поступление — в 2019,

Исчислите НДС на дату оплаты по ставке 20/120, выставьте счет-фактуру, зарегистрируйте его в книге продаж (код 06) и книге покупок (код 06)

Исчислите НДС на дату дополнительной оплаты по ставке 18/118, выставьте счет-фактуру на сумму увеличения стоимости, зарегистрируйте его в книге продаж (код 06) и книге покупок (код 06)

Иные налоговые агенты (п. 4, п. 5, п. 5.1, п. 8 ст. 161 НК РФ) — покупатели шкур животных, металлолома, вторалюминия и др. — должны следовать общим правилам расчета НДС, определяя налоговую базу и по авансу, и по отгрузке.

Как исчислить НДС с электронных услуг, оказываемых инофирмами

С 01.01.2019 при оказании инофирмами электронных услуг, перечисленных в п. 1 ст. 174.2 НК РФ, на территории РФ, они обязаны самостоятельно исчислить и уплатить НДС. И неважно, кто покупатель таких услуг — ИП, гражданин или организация. Момент определения налоговой базы — последний день налогового периода, в котором оплачены такие услуги (п. 4 ст. 174.2 НК РФ).

Представим, что оплата по данным услугам поступила иностранному продавцу в 2019 году, тогда:

- если услуги оказаны в 2018 году, то исчислить НДС он должен по расчетной ставке 2018 года — 15,25% (п. 5 ст. 174.2 НК РФ);

- если услуги оказаны в 2019 году, то НДС он исчислит по расчетной ставке 2019 года — 16,67%.

Если оплата в счет будущей поставки услуг получена иностранным поставщиком в 2018 году, то НДС заплатит не инофирма, а сам российский покупатель (организация или ИП) как налоговый агент (п. 2 ст. 174.2 НК РФ). Однако если покупатель — физлицо, то НДС должна заплатить сама инофирма, встав на налоговый учет в РФ.

Снижаем потери в переходный период: практические советы

Переход на увеличенную ставку НДС связан не только со сложными моментами в налоговом учете, но и со спорными ситуациями, возможными потерями. Вот несколько рекомендаций, которые помогут вашей компании пережить этот непростой период:

- Проведите ревизию своих поставщиков. В первую очередь, тех, кто работает на ОСНО. Просчитайте цены по новым ставкам, спланируйте будущие платежи. Проанализируйте, хватит ли компании оборотных средств, в том числе на выплату налога по новой ставке. В случае нехватки средств решением проблемы может быть:

- привлечение заемных средств;

- договоренность с поставщиками об отсрочке оплаты;

- привлечение поставщиков-упрощенцев.

- Усильте контроль за документооборотом:

- Закрепите сотрудников, ответственных за получение и проверку документов.

- Установите четкие сроки получения документов для всех работников организации.

- Депремируйте сотрудников, не выполняющих свои обязанности. Мера не из приятных, но ситуация с переходом сложная, а налоговые риски могут быть большими.

- Пропишите в допсоглашениях к договорам с поставщиками обязанность предоставления счетов-фактур строго в течение 5 дней.

- Проверьте, как прописано условие об НДС в договорах с поставщиками и покупателями.

Если НДС включен в стоимость товара или условие об НДС не прописано в договоре, продавец оплатит рост ставки за свой счет. Во избежание потерь рекомендуем таким продавцам подписать с покупателями допсоглашение, согласно которому цена без НДС останется прежней и не будет включать НДС.

Узнать подробнее как повлияет на сумму договора повышение ставки НДС 20% в 2019 году.

- Обезопасьте себя, оформив допсоглашения с поставщиками-упрощенцами: ведь они могут потерять право на спецрежим, а значит, изменить цены. Фраза, закрепленная в договоре «Цена товара включает все налоги и сборы», защитит вас от рисков, связанных с повышением цены в будущем.

- По возможности ускорьте январские отгрузки, по которым уже получен аванс: так вы заплатите НДС в меньшем размере. Или другой вариант — заранее продумайте размер аванса, который перекроет рост ставки НДС в 2019 году.

- Попробуйте договориться с поставщиками о переносе предоплат на январь: так вы сможете взять к вычету большую сумму налога.

Данный вариант будет невыгоден, если за IV квартал 2018 года у вас получится высокий НДС к уплате.

Переход на новую ставку НДС потребует внимания, сил и ответственности не только от бухгалтеров, но практически от всех работников организации. Мы будем держать вас в курсе новых событий, связанных с переходом на ставку НДС 20%, объяснять то, что непонятно, отвечать на ваши вопросы.

Уважаемые Коллеги!

БухЭксперт8 в ближайшее время проведет серию семинаров в рамках программы «Жесткий переход на НДС 20%» — с советами экспертов, разбором практических ситуаций, ответами на самые каверзные вопросы.

Если Вы хотите подробно разобраться со всеми нюансами законодательства и практических изменений в 1С, связанных с НДС 20%, приглашаем Вас и Вашу компанию принять участие в наших консультационных онлайн-семинарах, которые пройдут:

[30.11.2018 эфир] НДС 20%: жесткий переход на ставку 20% (подробный законодательный разбор)

[21.12.2018 эфир] Переход на НДС 20%. Практикум в 1С — Часть 1

[15.02.2019 эфир] Переход на НДС 20%. Практикум в 1С — Часть 2

[02.04.2019 эфир] Как подготовить идеальный ответ на Требования по НДС из ИФНС

Вы сможете принять участие в прямых эфирах или посмотреть полную запись семинара на следующий день.

Оформить заявку от имени юр.- или физ. лица на участие →

Продолжение смотрите в публикации:

- Повышение ставки НДС и ее влияние на сумму договора

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал про переход на новую ставку НДС в 2019 году:

- Учетная политика по НДС

- Обязанности налогового агента по НДС

- Что нового в декларации по НДС

- НДС в проездных документах: ставка 20% разрешается уже в 2018 году

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Читайте также: