Ндс кустовой площадки это

Опубликовано: 25.04.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Письмо Министерства природных ресурсов и экологии РФ от 29 января 2020 г. № 12-47/2081 “О разъяснении положений Методики разработки НДС веществ и микроорганизмов в водные объекты для водопользователей, утвержденную приказом Минприроды России от 17.12.2007 № 333”

Минприроды России в пределах компетенции рассмотрело письмо Национальной ассоциации природопользователей от 23.12.2019 N H19/00952-ГО о разъяснении положений Методики разработки нормативов допустимых сбросов веществ и микроорганизмов в водные объекты для водопользователей, утвержденную приказом Минприроды России от 17.12.2007 N 333 (далее - Методика), а также Порядка ведения собственниками водных объектов и водопользователями учета объема забора (изъятия) водных ресурсов из водных объектов и объема сброса сточных, в том числе дренажных, вод, их качества, утвержденного приказом Минприроды России от 08.07.2009 N 205, (далее - Порядок N 205) и сообщает следующее.

Согласно пункту 1 Методики величины НДС определяются исходя из нормативов качества воды водного объекта. Если нормативы качества воды в водных объектах не могут быть достигнуты из-за воздействия природных факторов, не поддающихся регулированию, то величины НДС определяются исходя из условий соблюдения в контрольном пункте (створе) сформировавшегося природного фонового качества воды.

Также согласно Методике НДС рассчитываются с учетом разбавления и ассимилирующей способности водного объекта, что определяет фоновое качество воды водного объекта, гидрологические и морфометрические особенности водного объекта (расход воды, скорость течения и т.д.).

Согласно пункту 5 Методики при сбросе сточных, в том числе дренажных вод в водные объекты рыбохозяйственного значения, нормативы качества вод или их природные состав и свойства должны соблюдаться в максимально загрязненной струе контрольного створа на расстоянии (на водотоках - ниже по течению; на водоемах и морях - на акватории в радиусе) не далее 500 метров от места сброса сточных, в том числе дренажных вод.

При этом согласно пункту 9 Методики если фоновая загрязненность водного объекта по каким-либо показателям не позволяет обеспечить нормативное качество воды в контрольном пункте (створе), то НДС по этим показателям разрабатываются исходя из отнесения нормативных требований к составу и свойствам воды водных объектов к самим сточным, в том числе дренажным водам. То есть если фоновая концентрация ( ) больше чем предельно допустимая концентрация вещества для водного объекта ( ), тогда принимается равной .

Расчет НДС для отдельных выпусков сточных, в том числе дренажных вод, в водотоки регламентирован Главой 3 Методики.

Учет гидрологических особенностей водотоков при расчете НДС определен в пункте 27 Методики при расчете кратности начального разбавления при выпуске сточных, в том числе дренажных вод, в водотоки.

Как определено пунктом 25 Методики фоновая концентрация химического вещества представляет собой расчетное значение концентрации химического вещества в конкретном створе водного объекта, расположенном выше одного или нескольких контролируемых источников этого вещества, при неблагоприятных условиях, обусловленных как естественными, так и антропогенными факторами воздействия.

Створ, задаваемый для определения фоновой концентрации веществ должен располагаться выше проектируемого или действующего выпуска сточных, в том числе дренажных вод на расстоянии, гарантирующем отсутствие влияния сточных, в том числе дренажных вод на качество вод водных объектов (для больших и средних рек это расстояние составляет 1 км, для малых рек 500 м, выбор иного расстояния должен быть обоснован водопользователем).

Для водотоков НДС (концентрации) в случае, если природная фоновая концентрация превышает норматив качества воды водного объекта (ПДК), створ для определения которой должен располагаться выше проектируемого или действующего выпуска сточных, в том числе дренажных вод на расстоянии, гарантирующем отсутствие влияния сточных, в том числе дренажных вод иных водопользователей на качество вод водных объектов, тогда НДС (концентрации) принимается равной ПДК. При этом влияние иных водопользователей, места сброса сточных вод которых, расположены выше по течению реки, а также сточные воды которых не позволяют обеспечивать ПДК в таком водном объекте, при расчете НДС исключается.

Таким образом, если фоновая загрязненность водного объекта, створ для определения которой в случае с водотоками определен в соответствии с пунктом 25 Методики, по каким-либо показателям не позволяет обеспечить нормативное качество воды в контрольном пункте (створе), в том числе и который расположен ниже по течению по сравнению с местом определения фоновой концентрации, то НДС (концентрация) для такого контрольного створа принимается равной ПДК. Превышение ПДК при этом будет являться нарушением природоохранного законодательства.

Также сообщаем, что согласно форме 3.3 "Сведения, полученные в результате учета качества сточных вод и (или) дренажных вод", которая является приложением к Порядку N 205, в качестве фактического сброса загрязняющих веществ, который служит основанием для формирования платежной базы для внесения платы за негативное воздействие на окружающую среду, указывается только то их количество, которое поступило в водный объект в результате использования воды (общее количество содержащихся в сбрасываемой воде загрязняющих веществ уменьшается на количество этих веществ, содержащихся в воде, забранной из того же водного объекта).

Аналогичное требование предъявляется и к заполнению форм 2.1 и 2.2 при учете качества сточных и (или) дренажных вод.

| Директор Департамента государственной политики и регулирования в сфере охраны окружающей среды и экологической безопасности | И.В. Ивачёв |

Обзор документа

Минприроды разъяснило особенности исчисления нормативов допустимых сбросов для отдельных выпусков сточных, в т. ч. дренажных, вод в водотоки. Указана используемая формула.

Дополнительно разъяснен порядок заполнения формы 3.3 "Сведения, полученные в результате учета качества сточных вод и (или) дренажных вод".

Что это такое

Проект НДС (нормативно допустимые сбросы) является важнейшей частью природоохранной документации, которая должна составляться предприятиями, осуществляющими сброс отходов в централизованную канализацию или природные водные объекты. Без него невозможно получить разрешение на осуществление сброса сточных вод предприятием и рассчитать плату за негативное воздействие на экосистему.

Зачем нужен проект НДС?

Проект НДС разрабатывается в целях нормирования объемов сбросов загрязняющих веществ в водные объекты, определения оптимального метода очистки сточных вод и снижения их количества.

Для кого нужен проект НДС

Проект НДС необходим тем предприятиям, которые осуществляют отвод ливневых, хозяйственно-бытовых и производственных вод путем сброса их в виде сточных вод в любой водный объект (озеро, реку, ручей, водохранилище, море). И это не только действующие предприятия, но и предприятия, находящиеся на стадии строительства.

А также, проект НДС следует разрабатывать в соответствии с Постановлением Правительства РФ от 18.03.2013 г. № 230 «О категориях абонентов, для объектов которых устанавливаются нормативы допустимых сбросов загрязняющих веществ, иных веществ и микроорганизмов» следующим компаниям:

Лицам заключившим или обязанным заключить договор водоотведения, единый договор холодного водоснабжения и водоотведения.

Осуществляющим деятельность, связанную с производством, переработкой продукции, и которым принадлежат на праве собственности или на ином законном основании канализационные выпуски в централизованную систему водоотведения.

Имеющим среднесуточный объем отводимых (принимаемых) сточных вод составляет более 200 куб. метров в сутки суммарно по всем выпускам в одну централизованную систему водоотведения.

Санкции за нарушение экологического законодательства относительно НДС

КоАП РФ, статья 8.14: несоблюдение правил водопользования влечет наложение штрафа на юридических лиц - до 100 000 рублей или административное приостановление деятельности на срок до 90 суток.

Плюс от необходимости разработать данный проект оплаченные штрафы не освобождают.

Этапы разработки и согласования проекта НДС

1. Инвентаризация источников образования и выпусков сточных вод

Определение способов отведения стоков, анализ характеристик ливневой канализации очистных сооружений

Получение Справки о гидрологической характеристике и фоновом загрязнении водного объекта в ФГБУ

2. Расчет годового объема сточных вод

Определение количества ЗВ и микроорганизмов, допустимых к сбросу

Отбор проб сточных вод и проведение анализа КХА

Расчёт нормативов допустимых сбросов

Разработка плана экоаналитического контроля

3. Согласование проекта в государственных органах

При необходимости доработка проекта

Получение Разрешения на сбросы ЗВ

Согласование проекта НДС в настоящее время осуществляется в 6 инстанциях и занимает в среднем 6 месяцев.

Все государственные органы, имеющие отношение к согласованию проекта НДС, представлены ниже:

Федеральное агентство водных ресурсов - 30 дней - Согласование проекта НДС.

Росгидромет - 30 дней - Заключение о соответствии требованиям.

ФБУЗ «Центр гигиены и эпидемиологии» - 30 дней - Санитарно-эпидемиологическое заключение.

Роспотребнадзор - 30 дней - Санитарно-эпидемиологическое заключение о соответствии проекта санитарно-эпидемиологическим нормам и требованиям.

Федеральное агентство по рыболовству - 30 дней - Заключение о соответствии расчетов нормативам.

Департамент Росприроднадзора по ЦФО - 30 дней - Разрешение на сброс.

Срок действия НДС

Срок действия проекта НДС и Разрешения на сбросы загрязняющих веществ и микроорганизмов — 5 лет.

Наши гарантии

В случае возникновения замечаний к отчетам у надзорных органов, мы устраняем их и всегда добиваемся главного результата – согласованного проекта.

Наши преимущества:

- Срок от 10 дней

- Собственная Аккредитованная Лаборатория. Одна из самых крупных коммерческих лабораторий в России

(Аттестат № RA.RU.21ЭМ03, дата внесения сведений в реестр аккредитованных лиц – 12.09.2016)

- Прозрачная и гибкая ценовая политика. Наши цены гораздо ниже, чем многочисленные штрафные санкции.

- Опыт работы более 10 лет

- Высококвалифицированный штат специалистов

- САНГИК - лидер на рынке услуг в сфере экологии, экспертной оценке и лабораторного исследования

- Мы работаем по всей России

- Бесплатная консультация от наших экспертов

Кустовое бурение

Куст – это группа скважин, пробуренных с одной площадки, устья которых максимально приближены друг к другу, а забои удалены. Количество скважин в кусте – 2-48 скважин.

Кустовое бурение используется при разбуривании месторождений в труднодоступных заболоченных местах, а также при морском бурении.

Преимущество кустового бурения:

- значительное сокращение земельных площадок;

- сокращение строительно-монтажных работ и уменьшение затрат на строительство площадок;

- сокращение объема строительства подъездных дорог, линий электропередач;

- сокращение объема строительства нефтепроводов.

До начала бурения первой скважины составляется план куста, в котором показывается расположение устьев скважин, очередность их бурения, направление перемещения буровой установки, проектные азимуты и отклонения забоев скважин. Причем, движение станка должно быть в сторону минимально возможного количества забоев.

Очередность бурения скважин с кустовой площадки зависит от величины угла, измеряемого от направления движения станка до проектного направления забоя скважины по часовой стрелке.

При расчете расстояний между устьями соседних скважин учитываются следующие критерии:

- Длина вертикального участка скважины.

- Траектория ствола предыдущей скважины.

- Установка агрегатов для освоения скважин.

Расстояние между устьями соседних скважин должно быть не менее 5 м. Если предыдущая скважина искривлена в направлении движения станка, то расстояние выбирается максимальным.

Очередность бурения скважин с кустовой площадки осуществляется по план-программам, разработанным технологической службой и определяется в зависимости от величины угла, измеряемого от направления движения стакана до проектного направления на забой скважины по ходу часовой стрелки.

При этом, в первую очередь, бурится скважины, для которых указанный угол расположен в секторе 120-140 о (1-ая скважина забуривается с минимальной глубины, глубина забуривания наклонного ствола каждой последующей скважины выбирается больше предыдущей). Затем бурятся скважины, горизонтальные проекции которых с направлением движения станка образуют угол, горизонтальные проекции которых с направлением движения стакана образуют угол, равный 60-120 о и 240-300 о , а так же вертикальные скважины (в данном секторе с большей глубины, глубина забуривания наклонного ствола каждой последующей скважины осуществляется с меньшей глубины). С одной кустовой площадки не допускается бурения более одной вертикальной скважины.

При бурении скважин с кустовых площадок в связи с тем, что устья скважин располагаются близко друг к другу, возможны тяжелые аварии, связанные с пересечением стволов двух скважин. Для предотвращения этого явления при проектировании необходимо учитывать ряд дополнительных факторов. Основной принцип проектирования состоит в том, что в процессе бурения стволы скважин должны отдаляться друг от друга. Это достигается:

1. оптимальным направлением движения станка (НДС) на кустовой площадке;

2. соответствующей очередностью разбуривания скважин;

3. безопасной глубиной зарезки наклонного ствола.

Наиболее оптимальным вариантом бурения с кустовой площадки является такой, при котором направления на проектные забои скважин близки к перпендикулярным по отношению к НДС, а совпадение НДС и направлений на проектные забои нежелательно и должно быть минимальным.

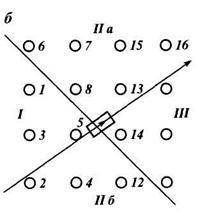

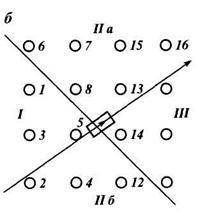

После определения НДС производится проектирование очередности бурения скважин (рисунок 54). Она зависит от величины угла, измеряемого от НДС до проектного направления на забой скважины по ходу часовой стрелки. В первую очередь бурятся скважины, для которых этот угол составляет 120-240 О (I сектор), причем сначала скважины с большими зенитными углами рисунок.

| Рисунок 54. Очередность разбуривания скважин с кустовых площадок |

Во вторую очередь - скважины, горизонтальные проекции которых образуют с НДС угол, равный 60-120 О и 240-300 О (II сектор), и вертикальные скважины. В последнюю очередь бурятся скважины, для которых указанный угол ограничен секторами 0-60 О и 300-360 О (III сектор), причем сначала скважины с меньшими зенитными углами.

Глубина зарезки наклонного ствола при бурении скважин I и II секторов для первой скважины принимается минимальной, а для последующих - увеличивается.

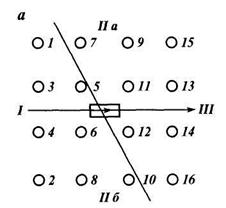

Рисунок 55. Схемы симметричного (а) и асимметричного (б) расположения

скважин в кусте

|

Расстояние по вертикали между точками забуривания наклонного ствола должно быть:

- не менее 30 м, если разность в азимутах забуривания менее 10 о ;

- не менее 20 м, если разность составляет 10-20 о ;

- не менее 10 м, если азимуты отличаются более чем на 20 о .

Запрещается бурение наклонного ствола скважины в интервале залегания многолетнемерзлых пород.

| | | следующая лекция ==> | |

| Расчет 3-х интервального профиля наклонно направленной скважины | | | Бурение многозабойных скважин |

Нам важно ваше мнение! Был ли полезен опубликованный материал? Да | Нет

При бурении скважин с кустовых площадок в связи с тем, что устья скважин располагаются близко друг к другу, возможны тяжелые аварии, связанные с пересечением стволов двух скважин. Для предотвращения этого явления при проектировании необходимо учитывать ряд дополнительных факторов. Основной принцип проектирования состоит в том, что в процессе бурения стволы скважин должны отдаляться друг от друга. Это достигается, во-первых, оптимальным направлением движения станка (НДС) на кустовой площадке, во-вторых, соответствующей очередностью разбуривания скважин и, в-третьих, безопасной глубиной зарезки наклонного ствола.

Наиболее оптимальным вариантом бурения с кустовой площадки является такой, при котором направления на проектные забои скважин близки к перпендикулярным по отношению к НДС, а совпадение НДС и направлений на проектные забои нежелательно и должно быть минимальным (рис. 24).

Рис. 25. Очередность разбуривания

скважин с кустовых площадок

После определения НДС производится проектирование очередности бурения скважин. Она зависит от величины угла, измеряемого от НДС до проектного направления на забой скважины по ходу часовой стрелки. В первую очередь бурятся скважины, для которых этот угол составляет 120-240 О (I сектор), причем сначала скважины с большими зенитными углами (рис. 25).

Во вторую очередь - скважины, горизонтальные проекции которых образуют с НДС угол, равный 60-120 О и 240-300 О (II сектор), и вертикальные скважины. В последнюю очередь бурятся скважины, для которых указанный угол ограничен секторами 0-60 О и 300-360 О (III сектор), причем сначала скважины с меньшими зенитными углами.

Глубина зарезки наклонного ствола при бурении скважин I и II секторов для первой скважины принимается минимальной, а для последующих - увеличивается. Во II секторе допускается для последующих скважин глубину зарезки наклонного ствола уменьшать только в том случае, если разность в азимутах забуривания соседних скважин составляет 90 О и более. Для скважин III сектора глубина зарезки наклонного ствола для очередной скважины принимается меньшей, чем для предыдущей.

Расстояние по вертикали между точками забуривания наклонного ствола для двух соседних скважин, согласно действующей инструкции [4], должно быть не менее 30 м, если разность в проектных азимутах стволов составляет менее 10 О ; не менее 20 м, если разность азимутов 10-20 О ; и не менее 10 м во всех остальных случаях.

Непосредственно в процессе бурения для предотвращения пересечения стволов необходимо обеспечить вертикальность верхней части ствола. Даже небольшое искривление в 1-2 О на этом участке, особенно в направлении движения станка, может привести к пересечению стволов. Для предотвращения искривления необходимо проверить центровку буровой вышки, горизонтальность стола ротора, прямолинейность всех элементов КНБК, соосность резьб.

В процессе бурения на план куста необходимо наносить горизонтальные проекции всех скважин. Однако истинное положение ствола может отличаться от расчетного. Это объясняется погрешностями при измерениях параметров искривления и ошибками графических построений. Поэтому зона вокруг ствола скважины с некоторым радиусом r, равным среднеквадратической ошибке в определении положения забоя, считается опасной с точки зрения пересечения стволов. Величина этого радиуса с достаточной степенью точности может быть принята равной 1,5 % текущей глубины скважины за вычетом вертикального участка, но не менее 1,5 м. Если в процессе бурения соприкасаются опасные зоны двух скважин, то необходимо замеры параметров искривления производить через 25 м проходки двумя инклинометрами и применять лопастные долота, что снижает вероятность повреждения обсадной колонны в ранее пробуренной скважине. Чаще же, как показывает практика, пересечение стволов возникает из-за неточностей в ориентировании и несвоевременных замерах параметров искривления.

Направленное бурение является одной из наиболее бурно развивающихся областей в бурении скважин на нефть и газ. Это связано с тем, что все большее число скважин бурится с горизонтальным участком ствола, доля бурения на море возрастает, восстановление бездействующих скважин наиболее эффективно путем зарезки дополнительно ствола. Все это требует разработки новых более надежных технических средств и технологий проводки таких скважин.

Разбираемся что такое НДС, откуда он взялся, почему важен и на примерах смотрим кто его платит и когда

НДС — три буквы, которые определённо слышал каждый из нас. Даже если вы никак не связаны с бизнесом. Аббревиатуру можно встретить в любом чеке при походе в магазин. Но что это такое, и почему оно есть везде, куда не посмотри, знают далеко не все. И даже если задаться таким вопросом, то простая расшифровка сокращения — «налог на добавленную стоимость» вообще может ни о чём не сказать, кроме разве того, что это опять какой-то налог. А меж тем, знать это нужно. Ведь касается НДС абсолютно каждого, даже если вы простой менеджер по продажам или труженик предприятия.

Самое простое, что нужно знать изначально — налог этот накладывается на любой товар и на любую услугу, которая продаётся фирмой по цене хоть чуть-чуть выше её себестоимости. В таком варианте, НДС будет вычисляться исходя из разницы между себестоимостью продукта и его ценой при продаже.

Откуда взялся НДС

Целых сто лет назад (двадцатые годы двадцатого века) налог на добавленную стоимость пришёл на смену бытующему тогда налогу с продаж. До этого налог брался со всей выручки. И предпринимателям было сложно, ведь приходилось совершать постоянные одинаковые платежи, которые совсем не учитывали возможный доход. Они базировались только на голой выручке, а не прибыли. Но на территории Российской Федерации НДС был введён только лишь в 1992 году.

До недавнего времени ставка НДС была равна 18%. К этой цифре многие успели привыкнуть. Так что, когда стало известно, что НДС планируют повышать, общественность начала сильно возмущаться. Многие политологи и экономисты выступали с критикой новых законов. Ведь повышение на 2%, которое могло показаться некритичным, на самом деле привело бы к повышению цен абсолютно на всё.

Тем не менее, с 1 января 2019 года, НДС в России стал официально равняться 20%.

Такая ставка распространяется за некоторым исключением на большинство товаров и услуг. Но существуют и другие её варианты. Так, ставкой в 10 процентов, например, облагаются медицинские препараты, детские товары и некоторые продукты сферы питания. А вот продукт на экспорт (вывоз) вообще этим налогом не облагается. Там ставка НДС равна нулю.

Кто платит НДС

В голове обывателя может родиться схема, предполагающая, что его этот налог совсем не касается. Ну, платит себе предприниматель, и пусть платит. Но это ошибочное мнение. Потому что в реальности всю сумму этого налога оплачивает в итоге сам покупатель. Чтобы понять, почему же так происходит, обратимся к простенькому примеру и посмотрим какие этапы проходит формирующийся налог на добавленную стоимость.

- Одна компания заказывает у другой фирмы материал, чтобы изготовить свой товара из него. Она этот материал оплачивает. На эту сумму стоимости материала, которую компания заплатила будет накладываться НДС.

- Далее эта компания из купленного материала производит свой товар, а потом решает, какую же стоимость готового изделия поставить? Да так, чтобы и самим в убытке не быть, и клиенты не разбежались от завышенных цен? Первым делом, берётся сумма денег, которую затратили на производство единицы нового товара. Размер налога при этом тоже рассчитывается, но записывается в «налоговый кредит».

- Дальше, компании нужно определиться, сколько будет стоить товар для конечного покупателя. Здесь складывается себестоимость товара, подсчитываются акцизы, вписывается та доля, которая после продажи пойдёт на прибыль и уже прибавляется НДС. То есть он уже будет входить в стоимость товара, которую заплатит при покупке потребитель.

- Когда товар в определённом количестве продан, компания сядет подсчитывать прибыль. Из полученных денег высчитывается 20 процентов налога, которые уже оплатил покупатель. И эти деньги уходят на налоговые обязательства по оплате НДС.

Вот такая простая схема, которая показывает, что цена товара в магазине уже включает в себя налог на добавленную стоимость. И если бы его не учитывалось, товар бы стоил меньше.

Расчёт НДС

Для понимания всего процесса, снова обратимся к примеру.

Открыли мы точку, где будут продаваться джинсы. Чтобы что-то продать, нужно сначала это произвести или купить. В нашем случае, мы находим фирму, которая продаёт джинсы оптом. И тратим 100 тысяч рублей на покупку партии товара, где одна пара джинсов обходится в 10 тысяч рублей (дорогие джинсы получаются, но для примера сойдёт). То есть мы приобрели 10 единиц товара.

В эти 100 тысяч рублей, которые были потрачены на товар, уже вошёл НДС 20 процентов. Так как джинсы нам продал их поставщик, который уже включил в стоимость этот налог, ведь он его должен будет оплатить государству за то, что продаёт товар выше себестоимости. То есть именно мы оплатили 20 процентов налога. Если бы его не было, партия стоила бы не 100 тысяч рублей, а 80 тысяч рублей.

Эту сумму мы рассчитываем как входящий взнос или вычет. И нам нужно будет иметь доказательства, что оплачивали мы джинсы с уже включённым НДС. Поэтому важно иметь один из подтверждающих документов — это либо счёт-фактура, либо чек, либо накладная, где отдельно сумма налога указывается. Вот почему на всех подобных документах мы можем встретить строчку с НДС.

Далее, когда мы сами формируем цену, по которой будем сбывать в розницу уже наши джинсы, эту сумму НДС мы убираем из цены за товар. И следующий НДС, которым будет облагаться уже наша продажа, будет рассчитываться из полученной суммы. То есть мы складываем наши затраты на товар (туда будет входить не только себестоимость, но и другие наши расходы, которые мы несём во время организации продажи) без НДС и уже к этой сумме прибавляем 20 процентов.

Формулы расчёта НДС

Предварительно отметим, что формулы для расчёта налогов не так просты, особенно для человека, не привыкшего иметь дело с математическими уравнениями. Поэтому существует не один калькулятор, который сам вам высчитает НДС или сумму без НДС. Найти их можно на просторах сети интернет, на специализированных сайтах. Учиться пользоваться им не нужно, там всё предельно просто — есть пара полей для ввода суммы и всё. Для тех же, кто хочет разобраться в алгоритме просчёта процента налога, разберём формулы подробнее.

Формула расчёта НДС

Возьмём известную нам сумму и обозначим её буквой «Х». Чтобы понять, сколько будет составлять налог НДС, воспользуемся простой формулой:

НДС=Х*20/100

То есть, если наша сумма товара равна 100 тысячам рублей, то НДС, на неё станет равен, исходя из формулы, 20 000 рублям. Столько мы заплатили, покупая товар у поставщика, чтобы обеспечить ему оплату его налога на добавленную стоимость.

Ещё раз, если мы хотим купить джинсы на сумму 100 000 рублей, то либо заплатим 120 000 рублей, потому что нужно будет включать туда ещё и НДС (это делает поставщик), либо заплатим 100 000 рублей с уже включённым НДС, и по факту купим меньшее количество товара.

Потому что на самом деле цена будет составлять 83 333 руб. 33 коп., а ещё 16 666 руб. 67 коп. — это цена НДС на эту сумму, которая уже включена в счёт для нас поставщиком. Можете открыть любой калькулятор НДС в интернете и проверить расчёт, а мы пока перейдём как раз к формуле, которая покажет нам почему получается 120 тысяч.

Формула расчёта суммы с НДС

Сумма — Х.

Сумма с налогом — Хн.

Хн = Х+Х*20/100

Либо

Хн=Х*(1+20/100)=Х*1,20

То есть от нашей суммы 100 000 рублей сумма с НДС будет равна 120 000 рублей. Это мы уже описали выше, то есть если хотим купить 10 пар джинсов, то придётся заплатить на самом деле 120 тысяч, а не 100, ведь поставщик включит в счёт НДС.

Формула расчёта суммы без НДС

Сумма с НДС = Хн. Требуется понять, чему будет равна сумма Х — сумма без НДС. Для понимания формулы, вспомним вторую формулу, которая рассчитывала сумму с налогом. И вводим обозначение самого налога — это будет Y. Y, если НДС равен 20 процентам = 20/100. Тогда формулы будут выглядеть так:

Хн = Х+Y*Х

Либо

Хн = Х*(1+Y)

Отсюда получаем, что Х = Хн/ (1+Y) = Хн / (1+0,20) = Хн / 1,20

Мы хотим купить товара на сумму 100 000 рублей, но так, чтобы в эту цифру уже входил НДС, и при этом понять, сколько составит истинная сумма, которую мы платим за товар, а не за налог. Пользуемся расчётом:

Сумма без НДС (Х в данном случае) = 100 000 рублей (Хн) / 1,20 = 83 333 рублей с копейками.

То есть, если действительно нам одна пара джинсов обходится без НДС в 10 тысяч рублей, то заплатив всего 100 000 рублей мы сможем приобрести у поставщика не более чем 8 пар (денег чуть-чуть останется). Либо же, если мы всё-таки потратили 100 000 рублей и купили именно 10 пар, а НДС был уже учтён в этой сумме, то значит, пара джинсов стоит 10 000 рублей с уже включённым в неё НДС. И мы его всё равно заплатили за поставщика (который в свою очередь также платил НДС за поставщика материалов, из которых эти джинсы сделаны).

Налоговый кредит и налоговое обязательство

Мы посмотрели на формулы, но, сколько же должно быть заплачено нами в бюджет этого налога, спросите вы. Давайте «добьём» тему с джинсами и решим этот вопрос, а заодно разберёмся с такими составляющими понятиями налога на добавленную стоимость, как кредит и обязательство.

Купили мы всё-таки джинсов на 120 000 рублей. Из которых 20 тысяч заплатили как НДС для поставщика. У нас есть от этого поставщика счёт-фактура на нашу партию джинсов, где чёрным по белому написано, что цена товара без НДС — 100 000 рублей, сумма НДС — 20 000 рублей, а общая стоимость — 120 000 рублей.

Далее, цифру НДС при расчётах мы отложили и запомнили как налоговый кредит.

Налоговый кредит — эта та сумма, на которую можно будет в конце отчётного периода сделать налоговый вычет из налогового обязательства — то есть уменьшить сумму налога, оплачиваемого нами в бюджет. А то, что мы должны будем оплатить в бюджет и есть — налоговое обязательство.

Смотрим дальше на джинсы.

В реальности мы будем из суммы в 120 000 рублей для формирования своей цены вычитать уплаченный нами уже НДС. То есть сумма составит те самые 100 тысяч рублей.

Допустим, включив все остальные факторы себестоимости и затрат, да прибавив процент желаемой прибыли, мы получили цену в 200 000 рублей. Именно за столько и будут проданы наши джинсы в нашем магазине конечному потребителю. И именно с этой суммы будет вычитываться наше налоговое обязательство — то есть налог, который мы должны заплатить в бюджет.

От 200 тысяч рублей, по формуле или калькулятору выходит, что НДС равен 33 333 рублей. Это наше налоговое обязательство. Но! У нас ведь есть ещё документы, которые подтверждают наш налоговый кредит в 20 000 рублей (то есть то, что мы уже заплатили 20 тысяч в виде налога на добавленную стоимость). А значит, мы из 33 тысяч можем вычесть 20 уже выплаченных. Итого получим 13 тысяч рублей, которые мы будем платить после продажи всех 10 пар джинсов (допустим, это произошло за один отчётный период).

В бюджет от нас с 200 тысяч рублей 13 000 пошли в виде налога. Но не нужно забывать, что наш поставщик также заплатил свои 13 тысяч в бюджет, которые получил от нас во время покупки джинсов изначально.

Виды НДС

- 0%

- 10%

- 20% (пришла на замену ставке в 18%)

Как уже было сказано выше, существует ряд товаров и услуг, на которые не накладывается данный налог. Поэтому можно говорить о существовании нулевой ставки. Это экспорт товара, продукты космической ниши, ниши перевозки газа и нефти и некоторые другие виды товаров. Регулирует список таких позиций 164-ая статья налогового кодекса РФ.

Также существует список товарных наименований, которые подлежат обложению налогом в десять процентов. Это в основном продукты сферы питания — мясо, овощи, молочные продукты. Также туда относят детскую одежду, детскую мебель и другое. Опять же, список немаленький, лучше с ним ознакомиться лично в налоговом кодексе, если этот вопрос вас заинтересовал.

Ну и ставка 20 процентов — самая популярная. Её вы можете повстречать почти везде.

Примечание: так как изменения в законодательстве произошли сравнительно недавно (01.01.2019), в интернете ещё можно встретить устаревшие данные, где описана ставка в 18%.

Операции подлежащие обложению НДС

- Импорт любого товара

- Любые работы по строительству зданий без заключения договора подряда

- Передача услуг и товаров для личного применения, затраты на что не учитываются при расчёте налога.

С каких процессов не взимается НДС

- Работа органов госвласти, которая относится к прямым её обязанностям.

- Процесс покупки и приватизации муниципальных и госпредприятий.

- Инвестирование.

- Реализация земельных участков.

- Передача денег предприятиям, работающим на некоммерческой основе.

Способы начисления НДС

- Вычитание. В этом варианте налог накладывается на полную сумму выручки, а уже из этой суммы высчитывается НДС, подлежащий уплате за покупку материалов для товара или услуги.

- Сложение. В этом случае НДС накладывается по фиксированной ставке по базе налогообложения. Её складывают из добавленной стоимости каждого вида продаваемого товара.

Так, как второй вариант сложен для реализации, потому что зачастую таких отдельных наименований чрезвычайно много, первый вариант применяется гораздо чаще.

Отчётность по НДС

Вроде бы стало немного понятнее, что же собой представляет налог на добавленную стоимость, откуда он берётся, как высчитывается и кто его платит. Однако за него ведь нужно ещё отчитываться в органы ФСН. Давайте разбираться, как это делается.

Первое, что нужно знать — отчитываться нужно ежеквартально. Причём по срокам — до 25 числа послеотчётного месяца. В ином случае ждут некрасивые штрафы.

Важно! Если вы отправляете отчёт по НДС почтой, то учитывайте обозначение даты подачи — это дата, которая будет стоять в штампе на письме.

Пример: От отделения почты, где вы отправляли заказное письмо с декларацией до самой налоговой посылка шла 10 дней. Отправили 18-ого, пришло 28-ого. Будет ли считаться, что вы подали отчёт не в установленный срок? Ответ — нет. Ведь 18-ое число будет значиться на штампе письма.

Налоговые вычеты

В случае налога на добавленную стоимость, вычетами считается та сумма налога, которая предъявляется к оплате поставщиком товара. На эту цифру и будет уменьшен налог, который пойдёт в бюджет от вас.

Но есть свои нюансы, которые нужно знать и понимать. Это касается условия принятия налоговой этих вычетов. Нужно, чтобы было соблюдено три правила:

- Сам товар, который был вами приобретен с целью последующей продажи, облагается НДС.

- У фирмы имеются все подтверждающие документы, в том числе и правильно оформленная счёт-фактура.

- Товар, который был приобретён, прошёл через процедуру бухучёта.

И только после выполнения этих условий, фирма сможет в конце налогового периода принять в качестве вычета целиком сумму платежей. Естественно, если все процедуры были налогооблагаемыми.

Счёт-фактура

В этом документе будет отражены несколько сумм. Во-первых, — стоимость товара без НДС. Во-вторых, конечная сумма с учётом НДС.

Счёт-фактура предоставляется на проданный товар клиенту. Сделать это нужно в течение 5 дней. Вся документация подшивается и отмечается в книге продаж.

Бывает так, что проверка выносит решение, вычеркнуть все высчитанные вычеты и начислить неуплаченный НДС. Такое может произойти, если в счёт-фактуре допущены ошибки. А допустить их не так и сложно, ведь счёт-фактуру оформляет контрагент, а не налогоплательщик.

Знать, что такое НДС — важно для любого. Уметь его рассчитывать — важно для тех, кто непосредственно занимается заполнением документов и сдачей отчётности в налоговое ведомство. С непривычки делать это по формулам сложно и муторно. Поэтому для проверки себя и своих контрагентов существует множество электронных ресурсов, где можно найти калькулятор НДС, который вычислит вам его за два клика. Главное, помните, что внимательность — важная составляющая в деле об НДС, а опаздывать со сдачей отчётности в налоговую никак нельзя.

Читайте также: