Фрахт облагается ли ндс

Опубликовано: 15.05.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Письмо Департамента налоговой и таможенной политики Минфина России от 26 декабря 2016 г. N 03-07-07/77952 О применении ставки НДС в размере 10 процентов при реализации услуг по фрахтованию воздушного судна для перевозки пассажиров и багажа и организации рейса

Вопрос: Руководство АО вынуждено к вам обратиться в связи с правовой неопределенностью, возникшей по вопросу обложения услуг по внутренним воздушным перевозкам пассажиров и багажа - по ставке НДС - 10% (пп. 6 п. 2 ст. 164 НК РФ). Так как НК РФ не содержит термина услуги по воздушной перевозке пассажира, то в силу статьи 11 НК РФ необходимо руководствоваться Воздушным кодексом РФ. Согласно статье под внутренней воздушной перевозкой понимается воздушная перевозка, при которой пункт отправления, пункт назначения и все пункты посадок расположены на территории Российской Федерации (ст. 101 Воздушного кодекса РФ). В силу статьи 104 ВК РФ по договору фрахтования воздушного судна (воздушному чартеру) одна сторона (фрахтовщик) обязуется предоставить другой стороне (фрахтователю) за плату для выполнения одного или нескольких рейсов одно или несколько воздушных судов либо часть воздушного судна для воздушной перевозки пассажиров, багажа, грузов или почты.

Таким образом, услуги по внутренним воздушным перевозкам пассажиров могут быть оказаны на основании договора перевозки посредством приобретения билета, так и на основании договора фрахтования воздушного судна, заключенному непосредственно с самим пассажиром (получателем услуги) или организацией, которая приобретает данную услугу для перепродажи или перевозки своих пассажиров.

Следовательно, по договору фрахтования воздушного судна оказываются услуги как непосредственно связанные с выполнением рейса (обеспечение обслуживания пассажиров в аэропорту), так и услуги по организации рейса (встреча пассажиров в аэропорту, услуги повышенной комфортности, услуга по заказу пропусков).

На основании вышеизложенного, просим разъяснить, вправе ли авиакомпания при осуществлении нерегулярных внутренних воздушных перевозок пассажиров по договору фрахтования воздушного судна облагать свои услуги связанные с выполнением рейса по ставке 10% и услуги по организации рейса по ставке 18%.

Ответ: В связи с письмом по вопросу применения подпункта 6 пункта 2 статьи 164 Налогового кодекса Российской Федерации при реализации услуг по фрахтованию воздушного судна для перевозки пассажиров и багажа и организации рейса Департамент налоговой и таможенной политики сообщает следующее.

В соответствии с подпунктом 6 пункта 2 статьи 164 Налогового кодекса Российской Федерации (далее - Кодекс) налогообложение налогом на добавленную стоимость производится по ставке в размере 10 процентов при реализации услуг по внутренним воздушным перевозкам пассажиров и багажа.

Согласно пункту 2 статьи 100 Воздушного кодекса Российской Федерации пассажиром воздушного судна является физическое лицо, заключившее договор воздушной перевозки пассажира, либо физическое лицо, в целях перевозки которого заключен договор фрахтования воздушного судна (воздушного чартера).

Таким образом, в отношении услуг по перевозке пассажиров (физических лиц), в целях перевозки которых заключен договор фрахтования воздушного судна (воздушного чартера), и багажа этих пассажиров применяется ставка налога на добавленную стоимость в размере 10 процентов.

Что касается услуг по организации рейса, оказываемых пассажирам, то в отношении них налогообложение налогом на добавленную стоимость производится в общеустановленном порядке по ставке этого налога в размере 18 процентов.

Одновременно сообщаем, что настоящее письмо не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, и не является нормативным правовым актом. В соответствии с письмом Минфина России от 7 августа 2007 г. N 03-02-07/2-138 направляемое письмо имеет информационно-разъяснительный характер по вопросам применения законодательства Российской Федерации о налогах и сборах и не препятствует руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместитель директора Департамента | О.Ф. Цибизова |

Обзор документа

Рассмотрен вопрос о ставке НДС при реализации услуг по фрахтованию воздушного судна для внутренней перевозки пассажиров и багажа и организации рейса.

Разъяснено, что в отношении услуг по перевозке пассажиров (физлиц) и их багажа по договору фрахтования воздушного судна (воздушному чартеру) применяется ставка 10%.

Реализация же услуг по организации рейса (встреча пассажиров в аэропорту, услуги повышенной комфортности, услуга по заказу пропусков) облагается НДС в общем порядке по ставке 18%.

Письмо Министерства финансов РФ №03-07-08/42845 от 22.06.2018

Услуги по международной перевозке товаров автомобильным, железнодорожным, воздушным и водным транспортом облагаются НДС по ставке 0% (подп. 2.1 п. 1 ст. 164 НК РФ). При этом пункт отправления или назначения должны находиться за пределами России. К этой группе относят также:

- предоставление российскими фирмами (предпринимателями) собственного или арендованного железнодорожного подвижного состава для международной перевозки товаров;

- транспортно-экспедиционные услуги, оказываемые на основании договора транспортной экспедиции при международной перевозке.

Указанные услуги облагают нулевой ставкой при осуществлении перевозок по территории России от места прибытия товаров до станции их назначения.

Условия применения нулевой ставки

Под международной перевозкой в данном случае понимается перевозка товаров воздушными, морскими, речными судами, судами смешанного плавания, железнодорожным и автотранспортом, при которых пункт отправления или пункт назначения товаров расположен за пределами России.

Если, например, российская фирма оказывает подобные услуги при автомобильной перевозке груза из российского порта до пункта назначения, также находящегося в нашей стране, то такая перевозка облагается НДС по общеустановленной ставке 18%.

При оказании услуг по международной перевозке нулевую ставку НДС вправе применить все участвующие в оказании этих услуг лица.

Обратите внимание: если транспортно-экспедиционные услуги оказываются не на основании договора транспортной экспедиции и не имеют отношения к международной перевозке товаров, то они облагаются по общеустановленной ставке НДС 18%, как предписано пунктом 3 статьи 164 Налогового кодекса. Об этом ФНС России отметила еще в письме от 14.06.2016 г. № СД-4-3/10498@.

Услуги, относящиеся к транспортно-экспедиционным

Нулевая ставка НДС применяется в отношении транспортно-экспедиционных услуг, оказываемых российскими организациями на основании договора транспортной экспедиции при международной перевозке товаров между пунктами отправления и назначения, один из которых расположен на территории Российской Федерации, а другой - за ее пределами.

По договору транспортной экспедиции одна сторона (экспедитор) обязуется за вознаграждение и за счет другой стороны (клиента - грузоотправителя или грузополучателя) выполнить или организовать выполнение услуг, связанных с перевозкой груза (п. 1 ст. 801 ГК РФ).

Согласно под. 2.1 п. 1 ст. 164 НК РФ к транспортно-экспедиционным услугам относятся:

- участие в переговорах по заключению контрактов купли-продажи товаров;

- оформление документов, прием и выдача грузов;

- завоз-вывоз грузов, погрузочно-разгрузочные и складские услуги;

- информационные услуги;

- подготовка и дополнительное оборудование транспортных средств;

- услуги по организации страхования грузов, платежно-финансовых услуг;

- услуги по таможенному оформлению грузов и транспортных средств;

- разработка и согласование технических условий погрузки и крепления грузов;

- розыск груза после истечения срока доставки;

- контроль за соблюдением комплектной отгрузки оборудования;

- перемаркировка грузов, обслуживание и ремонт универсальных контейнеров грузоотправителей;

- обслуживание рефрижераторных контейнеров и хранение грузов в складских помещениях и на открытых площадках экспедитора.

Как подтвердить нулевую ставку

При оказании услуг, облагаемых НДС по нулевой ставке, налогоплательщик обязан представить в налоговые органы документы, подтверждающие правомерность применения данной ставки. Перечень документов установлен п. 3.1 ст. 165 НК РФ. Так, в него входят:

- контракт (копия контракта) налогоплательщика с иностранным или российским лицом на оказание указанных услуг;

- копии транспортных, товаросопроводительных и (или) иных документов, подтверждающих вывоз товаров за пределы РФ (ввоз товаров в РФ).

Документы, подтверждающие ввоз/вывоз товаров за пределы РФ, имеют свои особенности в зависимости от того, каким именно транспортным средством осуществляется перевозка. Например, коносамент, грузовая накладная CMR, авиа- или комбинированные накладные.

Обратите внимание, на транспортных и товаросопроводительных документах должна стоять отметка пограничной таможни «Товар вывезен». Если товар вывозился через территории государств-участников ЕАЭС, где таможенный контроль отменен (Белоруссию, Армению, Киргизию или Казахстан), то на транспортных документах достаточно отметки "Выпуск разрешен" российской таможни, проводившей с товарами таможенные операции.

Напомним, срок представления документов составляет 180 календарных дней. Но момент, с которого этот срок исчисляется, установлен для каждого конкретного случая отдельно. Например, для международной перевозки товаров это дата проставления таможенниками отметки на транспортных документах.

Распечатать

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА

Электронная версия популярного журнала

Новые документы с комментариями экспертов. Журнал помогает бухгалтерам разбираться в значениях и смыслах новых документов по учету и налогам.

Одним из способов транспортировки груза является фрахт. О том, как рассчитывается его стоимость, и о других нюансах процедуры расскажут специалисты компании «Калипсо»

Подробнее о понятии

Фрахт – термин с солидной историей. Он пришел из сферы морских грузоперевозок, где под ним понимали процесс транспортировки, плату за него или сам груз. Современные процессы глобализации существенно расширили область применения понятия. Многие интересуются, что такое фрахт в грузоперевозках и для каких видов транспорта он актуален.

Главное отличие фрахта от стандартной грузоперевозки в том, что оплата производится не за перемещение товара, а за пользование транспортом. Такой формат оправдывает себя при перевозке больших партий воздушными и морскими судами, автомобилями.

Особенности и условия фрахта

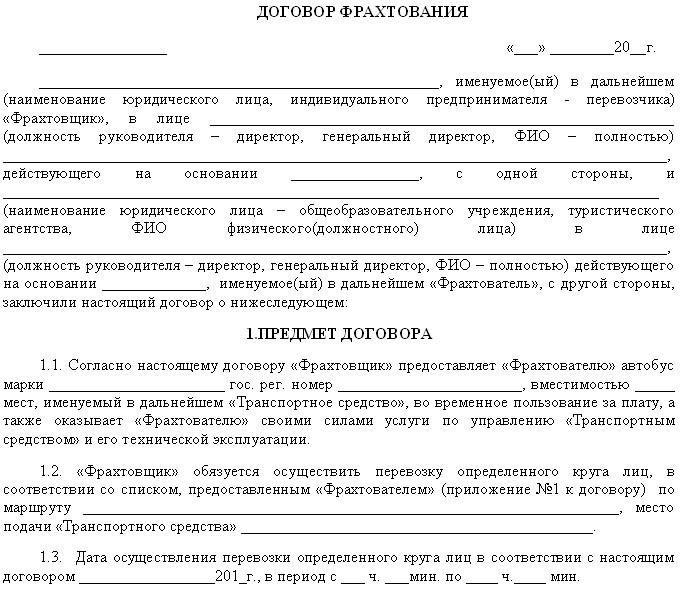

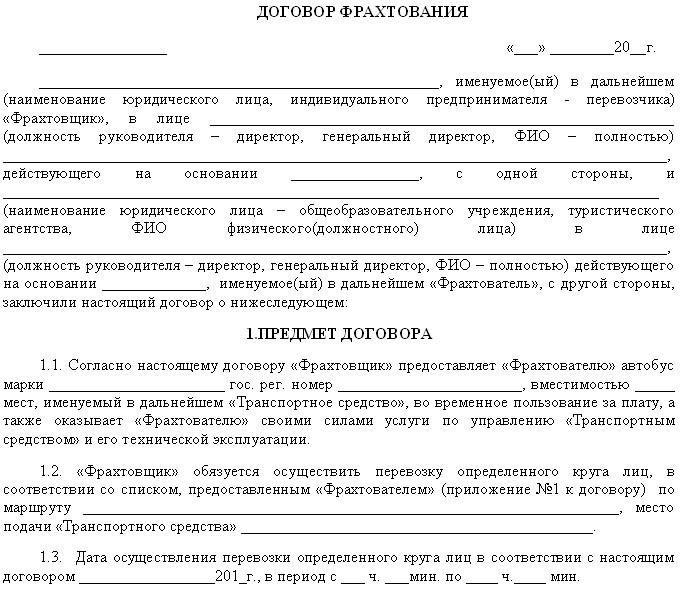

Чтобы доставить груз от поставщика к получателю, оформляется фрахтовый договор. Он заключается между фрахтовщиком и фрахтователем, оговаривает условия найма транспортного средства.

Условия процедуры устанавливаются договором и действующими положениями закона. Предметом договора выступает ТС, которое берет в аренду владелец груза.

Для морского фрахта важно соблюдать объем товара, указанный в договоре. Если фактический окажется больше указанного, возрастет и сумма к оплате. Если количество груза будет меньшим, судовладелец вправе рассчитывать на компенсацию упущенной выгоды.

| Важно знать! Основанием для расчета размера фрахта являются ставки в месте погрузки. Они определяют стоимость перевозки товара данного типа и определенного количества. |

Из чего складывается сумма фрахта?

Стоимость фрахта рассчитывается в каждом случае индивидуально. Параметры зависят от многих факторов.

Длина маршрута. Чем дальше друг от друга находятся пункт отгрузки и доставки, тем дороже услуга.

Вида транспортного средства и его грузоподъемности.

Безопасность маршрута. Если он пересекает зоны гражданской нестабильности или боевых действий, цена доставки возрастает.

Оплата погрузочно-разгрузочных работ.

Особенности самого груза (опасный, требующий специальных условий).

Проход через каналы (в случае морского фрахта), за которые взимается дополнительная пошлина.

Виды фрахта, виды надбавок

Фрахт классифицируют по географии перевозки и по видам транспорта. В первом случае выделяют внутренний, внешний и межрегиональный. А, исходя из количества используемых ТС, говорят о перевозке на одном виде транспорта либо о мультимодальном варианте.

Для доставки товара между получателем и поставщиком заключается договор. Величина фрахта представляет собой сумму базовой ставки и надбавок. Ставку рассчитывают, основываясь на габаритах и типе груза.

К надбавкам относятся:

топливные расходы (корректируются ежемесячно в зависимости от колебания цен на рынке);

портовые расходы (оплачиваются в терминалах за обработку и такелажные работы);

плата за оформление документов в местах прибытия и отправления.

Что такое мертвый фрахт?

В случае, если отправитель не обеспечит минимальное количество груза, которое указано в договоре фрахтования, судовладелец вправе заявить о мертвом фрахте и рассчитать компенсацию упущенной выгоды. Подобная практика актуальная для морского фрахта.

Важно знать! Люмсун – процедура, когда сумма фрахта, выплачиваемая судовладельцу, не зависит от количества груза. Ситуация оговаривается в договоре отдельно.

Морской фрахт

Для морского фрахта подписывают договор, определяющий порядок найма судна при международной транспортировке. Существуют разные практики распределения ответственности и расходов между получателем и грузоотправителем. По типу обслуживания договор фрахтования бывает:

бербоут-чартер, когда судно предоставляется без экипажа;

тайм-чартер, если судно передается вместе с экипажем на установленный период.

Несмотря на долгие сроки доставки, морская перевозка востребована благодаря множеству преимуществ. С ее помощью можно доставлять крупногабаритные товары на большие расстояния. При соблюдении правила транспортировки она очень безопасна: груз доставляется целыми и сохранным.

Для ускорения такелажных работ в морской практике используют контейнеры. Емкости универсальны и в дальнейшем могут быть легко погружены на автотранспорт, ж\д состав или другое судно.

Доставка морем имеет и свои недостатки. Высока вероятность срыва сроков из-за погодных условий, что делает обязательную и срочную услугу невозможной. Из-за особенностей маршрутов не предоставляется доставка от двери к двери. В большинстве случаев морской фрахт предполагает мультимодальную перевозку с дальнейшим подвозом товара по суше.

Морской фрахт сопровождается следующими документами.

Коносамент. Определяет право собственности на груз.

Морская накладная. Подтверждает наличие договора о доставке груза в порт получения.

Упаковочный лист. Список перевозимых товаров с указанием товарных мест.

Штурманская расписка. Бумага, подтверждающая передачу товара грузоперевозчику.

Доковая расписка. Бумага, подтверждающая прибытие груза в порт для дальнейшей перевозки по воде.

Авиафрахт

Авиафрахт востребован во всем мире благодаря высокой скорости доставки. С помощью самолетов можно в рамках одного дня перемещать скоропортящиеся грузы. К преимуществам относят безопасность и возможность доставки практически в любую местность, где есть взлетная полоса. К недостаткам можно отнести высокую стоимость и ограниченную грузоподъемность. Также самолетами не перевозят сыпучие, взрывоопасные или жидкие материалы.

Для авиафрахта характерно два вида надбавок: плата за безопасность и надбавка за топливо.

Процесс обязательно сопровождается пакетом документом. Стандартный комплект включает в себя следующие.

Авиагрузовая накладная – подтверждает факт заключения договора между перевозчиком и отправителем, содержит условия доставки.

Инвойс – список наименований товара с уточнением их количества и стоимости.

Упаковочный лист, – список товаров с детализацией по весу и габаритам.

Грузовой манифест – бумага, в которой задекларированы данные о грузе на конкретный рейс.

Советы и рекомендации специалиста

Оформление фрахта – процедура, в которой участвует несколько сторон. Правильно составить документацию, учесть все нюансы и форс-мажорные ситуации под силу только опытным юристам. Услуги таможенного брокера, который защитит ваши интересы в любой ситуации, предлагает компания «Калипсо».

Чтобы избежать потери времени, задержек на таможне, споров, придерживайтесь следующих правил:

четко прописывайте обязательства и ответственность сторон, а также условия их перехода;

указывайте достоверную информацию;

внимательно изучайте ответственность сторон в случае форс-мажора.

Вывод

Фрахт – стандартная практика при перевозке крупных партий товара. Оформить фрахтовый договор с учетом всех интересов грузодержателя поможет компания «Калипсо».

Вторник18 мая 2021 г.

| МРОТ: Учетная ставка ЦБ: | 12792 руб. 4,5% |

Типовые бланки

- Бухгалтерские

- Кадровые

- Юридические

- Статистические

- Экономические

- Должностные инструкции

Полезности

Бухгалтерский учет

- Основные средства

- Нематериальные активы

- Товарно-материальные ценности

- Затраты на производтво

- Денежные средства

- Расчеты с персоналом

- Расчеты с бюджетом

- Готовая продукция

- Финансовые результаты

- Капитал и резервы

- Учетная политика

- Учет и оплата труда

Налоговый учет

- НДС

- ЕСХН

- УСНО

- ЕНВД

- НДФЛ

- Страховые взносы

- Взносы в ФСС

- Налог на имущество

- Водный налог

- Земельный налог

- Транспортный налог

- Налог на прибыль

- Налог на игорный бизнес

- Акцизы

- Налог на пользование полезными ископаемыми

- Патентная система налогообложения

Управленческий учет

- Проблемы организации управленческого учета на предприятиях

- Сущность и назначение управленческого учета

- Затраты, формирующие себестоимость продукции, работ, услуг

- Системы учета затрат и калькулирования себестоимости

- Анализ и принятие краткосрочных управленческих решений

- Анализ и принятие долгосрочных инвестиционных решений

- Планирование и бюджетирование

Классификаторы

- ОКСМ

- ОКВЭД [1.1]

- ОКВЭД [2]

- ОКВ

- ОКДП

- ОКЕИ

- ОКФС

- ОКОПФ

- ОКУН

- ОКОФ

- ИНКОТЕРМС

- ОКИН

- ОКЭР

- КСД

- ОКСО

Разработка сайта:

Главный редактор:

| О налогообложении НДС услуг по международной перевозке товаров морским и автомобильным транспортом и связанных с ней транспортно-экспедиционных услуг, оказываемых несколькими лицами или с привлечением субисполнителей |

|

Вопрос: О налогообложении НДС услуг по международной перевозке товаров морским и автомобильным транспортом и связанных с ней транспортно-экспедиционных услуг, оказываемых несколькими лицами или с привлечением субисполнителей. МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ Департамент налоговой и таможенно-тарифной политики рассмотрел письмо о применении налога на добавленную стоимость в отношении услуг по перевозке товаров, ввозимых в Российскую Федерацию (вывозимых из Российской Федерации) с использованием морского и автомобильного транспорта, а также транспортно-экспедиционных услуг, связанных с организацией перевозки таких товаров, и сообщает. Заместитель директора Разбираемся что такое НДС, откуда он взялся, почему важен и на примерах смотрим кто его платит и когда НДС — три буквы, которые определённо слышал каждый из нас. Даже если вы никак не связаны с бизнесом. Аббревиатуру можно встретить в любом чеке при походе в магазин. Но что это такое, и почему оно есть везде, куда не посмотри, знают далеко не все. И даже если задаться таким вопросом, то простая расшифровка сокращения — «налог на добавленную стоимость» вообще может ни о чём не сказать, кроме разве того, что это опять какой-то налог. А меж тем, знать это нужно. Ведь касается НДС абсолютно каждого, даже если вы простой менеджер по продажам или труженик предприятия. Самое простое, что нужно знать изначально — налог этот накладывается на любой товар и на любую услугу, которая продаётся фирмой по цене хоть чуть-чуть выше её себестоимости. В таком варианте, НДС будет вычисляться исходя из разницы между себестоимостью продукта и его ценой при продаже. Откуда взялся НДСЦелых сто лет назад (двадцатые годы двадцатого века) налог на добавленную стоимость пришёл на смену бытующему тогда налогу с продаж. До этого налог брался со всей выручки. И предпринимателям было сложно, ведь приходилось совершать постоянные одинаковые платежи, которые совсем не учитывали возможный доход. Они базировались только на голой выручке, а не прибыли. Но на территории Российской Федерации НДС был введён только лишь в 1992 году. До недавнего времени ставка НДС была равна 18%. К этой цифре многие успели привыкнуть. Так что, когда стало известно, что НДС планируют повышать, общественность начала сильно возмущаться. Многие политологи и экономисты выступали с критикой новых законов. Ведь повышение на 2%, которое могло показаться некритичным, на самом деле привело бы к повышению цен абсолютно на всё. Тем не менее, с 1 января 2019 года, НДС в России стал официально равняться 20%. Такая ставка распространяется за некоторым исключением на большинство товаров и услуг. Но существуют и другие её варианты. Так, ставкой в 10 процентов, например, облагаются медицинские препараты, детские товары и некоторые продукты сферы питания. А вот продукт на экспорт (вывоз) вообще этим налогом не облагается. Там ставка НДС равна нулю. Кто платит НДСВ голове обывателя может родиться схема, предполагающая, что его этот налог совсем не касается. Ну, платит себе предприниматель, и пусть платит. Но это ошибочное мнение. Потому что в реальности всю сумму этого налога оплачивает в итоге сам покупатель. Чтобы понять, почему же так происходит, обратимся к простенькому примеру и посмотрим какие этапы проходит формирующийся налог на добавленную стоимость.

Вот такая простая схема, которая показывает, что цена товара в магазине уже включает в себя налог на добавленную стоимость. И если бы его не учитывалось, товар бы стоил меньше. Расчёт НДСДля понимания всего процесса, снова обратимся к примеру. Открыли мы точку, где будут продаваться джинсы. Чтобы что-то продать, нужно сначала это произвести или купить. В нашем случае, мы находим фирму, которая продаёт джинсы оптом. И тратим 100 тысяч рублей на покупку партии товара, где одна пара джинсов обходится в 10 тысяч рублей (дорогие джинсы получаются, но для примера сойдёт). То есть мы приобрели 10 единиц товара. В эти 100 тысяч рублей, которые были потрачены на товар, уже вошёл НДС 20 процентов. Так как джинсы нам продал их поставщик, который уже включил в стоимость этот налог, ведь он его должен будет оплатить государству за то, что продаёт товар выше себестоимости. То есть именно мы оплатили 20 процентов налога. Если бы его не было, партия стоила бы не 100 тысяч рублей, а 80 тысяч рублей. Эту сумму мы рассчитываем как входящий взнос или вычет. И нам нужно будет иметь доказательства, что оплачивали мы джинсы с уже включённым НДС. Поэтому важно иметь один из подтверждающих документов — это либо счёт-фактура, либо чек, либо накладная, где отдельно сумма налога указывается. Вот почему на всех подобных документах мы можем встретить строчку с НДС. Далее, когда мы сами формируем цену, по которой будем сбывать в розницу уже наши джинсы, эту сумму НДС мы убираем из цены за товар. И следующий НДС, которым будет облагаться уже наша продажа, будет рассчитываться из полученной суммы. То есть мы складываем наши затраты на товар (туда будет входить не только себестоимость, но и другие наши расходы, которые мы несём во время организации продажи) без НДС и уже к этой сумме прибавляем 20 процентов. Формулы расчёта НДСПредварительно отметим, что формулы для расчёта налогов не так просты, особенно для человека, не привыкшего иметь дело с математическими уравнениями. Поэтому существует не один калькулятор, который сам вам высчитает НДС или сумму без НДС. Найти их можно на просторах сети интернет, на специализированных сайтах. Учиться пользоваться им не нужно, там всё предельно просто — есть пара полей для ввода суммы и всё. Для тех же, кто хочет разобраться в алгоритме просчёта процента налога, разберём формулы подробнее. Формула расчёта НДСВозьмём известную нам сумму и обозначим её буквой «Х». Чтобы понять, сколько будет составлять налог НДС, воспользуемся простой формулой: НДС=Х*20/100 То есть, если наша сумма товара равна 100 тысячам рублей, то НДС, на неё станет равен, исходя из формулы, 20 000 рублям. Столько мы заплатили, покупая товар у поставщика, чтобы обеспечить ему оплату его налога на добавленную стоимость. Ещё раз, если мы хотим купить джинсы на сумму 100 000 рублей, то либо заплатим 120 000 рублей, потому что нужно будет включать туда ещё и НДС (это делает поставщик), либо заплатим 100 000 рублей с уже включённым НДС, и по факту купим меньшее количество товара. Потому что на самом деле цена будет составлять 83 333 руб. 33 коп., а ещё 16 666 руб. 67 коп. — это цена НДС на эту сумму, которая уже включена в счёт для нас поставщиком. Можете открыть любой калькулятор НДС в интернете и проверить расчёт, а мы пока перейдём как раз к формуле, которая покажет нам почему получается 120 тысяч. Формула расчёта суммы с НДССумма — Х. То есть от нашей суммы 100 000 рублей сумма с НДС будет равна 120 000 рублей. Это мы уже описали выше, то есть если хотим купить 10 пар джинсов, то придётся заплатить на самом деле 120 тысяч, а не 100, ведь поставщик включит в счёт НДС. Формула расчёта суммы без НДССумма с НДС = Хн. Требуется понять, чему будет равна сумма Х — сумма без НДС. Для понимания формулы, вспомним вторую формулу, которая рассчитывала сумму с налогом. И вводим обозначение самого налога — это будет Y. Y, если НДС равен 20 процентам = 20/100. Тогда формулы будут выглядеть так: Хн = Х+Y*Х Мы хотим купить товара на сумму 100 000 рублей, но так, чтобы в эту цифру уже входил НДС, и при этом понять, сколько составит истинная сумма, которую мы платим за товар, а не за налог. Пользуемся расчётом: Сумма без НДС (Х в данном случае) = 100 000 рублей (Хн) / 1,20 = 83 333 рублей с копейками. То есть, если действительно нам одна пара джинсов обходится без НДС в 10 тысяч рублей, то заплатив всего 100 000 рублей мы сможем приобрести у поставщика не более чем 8 пар (денег чуть-чуть останется). Либо же, если мы всё-таки потратили 100 000 рублей и купили именно 10 пар, а НДС был уже учтён в этой сумме, то значит, пара джинсов стоит 10 000 рублей с уже включённым в неё НДС. И мы его всё равно заплатили за поставщика (который в свою очередь также платил НДС за поставщика материалов, из которых эти джинсы сделаны). Налоговый кредит и налоговое обязательствоМы посмотрели на формулы, но, сколько же должно быть заплачено нами в бюджет этого налога, спросите вы. Давайте «добьём» тему с джинсами и решим этот вопрос, а заодно разберёмся с такими составляющими понятиями налога на добавленную стоимость, как кредит и обязательство. Купили мы всё-таки джинсов на 120 000 рублей. Из которых 20 тысяч заплатили как НДС для поставщика. У нас есть от этого поставщика счёт-фактура на нашу партию джинсов, где чёрным по белому написано, что цена товара без НДС — 100 000 рублей, сумма НДС — 20 000 рублей, а общая стоимость — 120 000 рублей. Далее, цифру НДС при расчётах мы отложили и запомнили как налоговый кредит. Налоговый кредит — эта та сумма, на которую можно будет в конце отчётного периода сделать налоговый вычет из налогового обязательства — то есть уменьшить сумму налога, оплачиваемого нами в бюджет. А то, что мы должны будем оплатить в бюджет и есть — налоговое обязательство. Смотрим дальше на джинсы. В реальности мы будем из суммы в 120 000 рублей для формирования своей цены вычитать уплаченный нами уже НДС. То есть сумма составит те самые 100 тысяч рублей. Допустим, включив все остальные факторы себестоимости и затрат, да прибавив процент желаемой прибыли, мы получили цену в 200 000 рублей. Именно за столько и будут проданы наши джинсы в нашем магазине конечному потребителю. И именно с этой суммы будет вычитываться наше налоговое обязательство — то есть налог, который мы должны заплатить в бюджет. От 200 тысяч рублей, по формуле или калькулятору выходит, что НДС равен 33 333 рублей. Это наше налоговое обязательство. Но! У нас ведь есть ещё документы, которые подтверждают наш налоговый кредит в 20 000 рублей (то есть то, что мы уже заплатили 20 тысяч в виде налога на добавленную стоимость). А значит, мы из 33 тысяч можем вычесть 20 уже выплаченных. Итого получим 13 тысяч рублей, которые мы будем платить после продажи всех 10 пар джинсов (допустим, это произошло за один отчётный период). В бюджет от нас с 200 тысяч рублей 13 000 пошли в виде налога. Но не нужно забывать, что наш поставщик также заплатил свои 13 тысяч в бюджет, которые получил от нас во время покупки джинсов изначально. Виды НДС

Как уже было сказано выше, существует ряд товаров и услуг, на которые не накладывается данный налог. Поэтому можно говорить о существовании нулевой ставки. Это экспорт товара, продукты космической ниши, ниши перевозки газа и нефти и некоторые другие виды товаров. Регулирует список таких позиций 164-ая статья налогового кодекса РФ. Также существует список товарных наименований, которые подлежат обложению налогом в десять процентов. Это в основном продукты сферы питания — мясо, овощи, молочные продукты. Также туда относят детскую одежду, детскую мебель и другое. Опять же, список немаленький, лучше с ним ознакомиться лично в налоговом кодексе, если этот вопрос вас заинтересовал. Ну и ставка 20 процентов — самая популярная. Её вы можете повстречать почти везде.

Операции подлежащие обложению НДС

С каких процессов не взимается НДС

Способы начисления НДС

Так, как второй вариант сложен для реализации, потому что зачастую таких отдельных наименований чрезвычайно много, первый вариант применяется гораздо чаще. Отчётность по НДСВроде бы стало немного понятнее, что же собой представляет налог на добавленную стоимость, откуда он берётся, как высчитывается и кто его платит. Однако за него ведь нужно ещё отчитываться в органы ФСН. Давайте разбираться, как это делается. Первое, что нужно знать — отчитываться нужно ежеквартально. Причём по срокам — до 25 числа послеотчётного месяца. В ином случае ждут некрасивые штрафы.

Пример: От отделения почты, где вы отправляли заказное письмо с декларацией до самой налоговой посылка шла 10 дней. Отправили 18-ого, пришло 28-ого. Будет ли считаться, что вы подали отчёт не в установленный срок? Ответ — нет. Ведь 18-ое число будет значиться на штампе письма. Налоговые вычетыВ случае налога на добавленную стоимость, вычетами считается та сумма налога, которая предъявляется к оплате поставщиком товара. На эту цифру и будет уменьшен налог, который пойдёт в бюджет от вас. Но есть свои нюансы, которые нужно знать и понимать. Это касается условия принятия налоговой этих вычетов. Нужно, чтобы было соблюдено три правила:

И только после выполнения этих условий, фирма сможет в конце налогового периода принять в качестве вычета целиком сумму платежей. Естественно, если все процедуры были налогооблагаемыми. Счёт-фактураВ этом документе будет отражены несколько сумм. Во-первых, — стоимость товара без НДС. Во-вторых, конечная сумма с учётом НДС. Счёт-фактура предоставляется на проданный товар клиенту. Сделать это нужно в течение 5 дней. Вся документация подшивается и отмечается в книге продаж. Бывает так, что проверка выносит решение, вычеркнуть все высчитанные вычеты и начислить неуплаченный НДС. Такое может произойти, если в счёт-фактуре допущены ошибки. А допустить их не так и сложно, ведь счёт-фактуру оформляет контрагент, а не налогоплательщик.

Знать, что такое НДС — важно для любого. Уметь его рассчитывать — важно для тех, кто непосредственно занимается заполнением документов и сдачей отчётности в налоговое ведомство. С непривычки делать это по формулам сложно и муторно. Поэтому для проверки себя и своих контрагентов существует множество электронных ресурсов, где можно найти калькулятор НДС, который вычислит вам его за два клика. Главное, помните, что внимательность — важная составляющая в деле об НДС, а опаздывать со сдачей отчётности в налоговую никак нельзя. Читайте также:

|