Этот режим предусматривает освобождение ип от ндфл налога на имущество и ндс

Опубликовано: 24.04.2024

![]()

«Клерк» Рубрика НДС

Фото Евгения Смирнова, ИА «Клерк.Ру»

Бывают ситуации, когда организациям или индивидуальным предпринимателям не нужен НДС, а перейти на УСН или другой специальный налоговый режим по каким-то причинам невозможно (или невыгодно). В таких ситуациях может помочь статья 145 Налогового кодекса, дающая право освободиться от обязанностей налогоплательщика НДС.

Кто может не платить НДС на основании ст. 145 НК РФ

Т.е. считается выручка не за квартал, а именно за 3 последовательных месяца. Например, чтобы получить освобождение с 1 апреля, берется выручка за январь-март, с 1 мая - февраль-апрель и т.д. Организации исчисляют размер выручки по данным бухгалтерского учета [1] (кроме организаций, перешедших с УСН на ОСНО, поскольку они представляют не выписку из бухгалтерского баланса, а выписку из книги доходов-расходов). У индивидуальных предпринимателей нет бухгалтерского учета, поэтому выручка всегда определяется по данным книги учета доходов и расходов.

При исчислении выручки, дающей право на освобождение, берется выручка только от операций, облагаемых НДС. Т.е. выручка от операций, указанных в статье 149 НК РФ, не учитывается. Такое мнение было высказано в Постановлении Президиума ВАС от 27.11.2012 N 10252/12. С этим мнением были вынуждены согласиться Минфин и ФНС [2] . Так же при исчислении выручки не включаются доходы от операций, облагаемых ЕНВД и/или ПСН. При исчислении выручки не учитываются и полученные авансы, потому что они не являются выручкой от реализации товаров (работ, услуг).

Если у организации или ИП нет выручки за три последних месяца, то, по мнению Минфина, они не могут получить освобождение от обязанностей налогоплательщика НДС.

Однако судебная практика на стороне налогоплательщиков уже много лет (Постановления ФАС Уральского округа от 02.05.2007 № Ф09-3020/07-С2, ФАС Северо-Западного округа от 15.09.2006 № А56-35928/2005, 17 арбитражного апелляционного суда от 22.05.2015 N 17АП-5352/2015-АК (оставлено без изменений АС Уральского округа 16.09.2015 №Ф09-6077/15). Если же организация еще не проработала три месяца, то права на освобождение она не имеет, потому что не выполнено условие по лимиту выручки за 3 последовательных месяца.

Если налогоплательщик реализует подакцизные товары, то выручка по реализации этих товаров не включается в расчет суммы выручки для получения освобождения. Но чтобы получить право воспользоваться статьей 145 НК РФ, он должен вести раздельный учет по торговле подакцизными товарами и другой своей деятельностью. Дело в том, что по операциям реализации подакцизных товаров налогоплательщик не вправе использовать освобождение от НДС [3] .

Какие документы необходимо предоставить

В Налоговом кодексе не конкретизировано, что же из себя представляет выписка из бухгалтерского баланса. Некоторые налоговые инспекторы требуют Отчет о финансовых результатах, однако этот отчет не дает представления о выручке за последние три месяца. Поэтому рекомендуется представлять выписку в свободной форме, где просто указывать размер выручки по данным бухгалтерского учета с такой-то по такой-то период. Подобную же выписку можно делать из книг доходов и расходов поскольку эти книги предусматривают ведение учета кассовым методом и в графах «доходы» указываются в том числе и полученные авансовые платежи.

Чтобы получить право на освобождение от обязанностей налогоплательщика НДС, документы и уведомление надо представить не позднее 20 числа месяца, начиная с которого будет применяться освобождение. Несмотря на установленный кодексом срок подачи документов, много лет велись споры о том, имеет ли право получить освобождение налогоплательщик, пропустивший срок подачи документов. Точку в спорах поставил Пленум ВАС РФ в Постановлении от 30.05.2014 N 33 "О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость". В этом Постановлении судьи указали, что «…лицам, фактически использовавшим в соответствующих налоговых периодах освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, не может быть отказано в праве на такое освобождение только лишь по мотиву непредставления в установленный срок уведомления и документов». С этим пришлось согласиться и Минфину [4] . Таким образом, организации и ИП получили возможность подавать уведомление и документы «задним» числом.

Как потерять право на освобождение от уплаты НДС

Если организация или ИП не подтвердит документами право использовать освобождение по ст.145 НК РФ, то это право теряется с даты начала применения такого освобождения. При этом придется восстановить сумму налога и уплатить в бюджет за все 12 месяцев применения освобождения. Однако при расчете НДС к уплате можно воспользоваться вычетами, при наличии правильно оформленных счетов-фактур (и других документов) от контрагентов. Хотя Минфин считает, что лица, потерявшие право на освобождение, права на вычеты не имеют [5] .

Что будет, если организация или ИП опоздает с подачей документов на подтверждения права на освобождение? Налоговые органы много лет считали, что такое опоздание лишает права применять статью 145 НК РФ, а судебная практика по этому поводу колебалась. Однако Постановление Пленума ВАС № 33 и в этом споре поставило точку, склонив чашу весов правосудия в пользу организаций и ИП.

Постановление Президиума ВАС РФ от 24.09.2013 N 3365/13 по делу N А52-1669/2012

[2] Письмо ФНС России от 12.05.2014 N ГД-4-3/8911@

[4] Письмо Минфина России от 16.06.2015 N 03-07-14/34600

[5] Письмо Минфина России от 23.07.2013 N 03-07-14/29077

Освобождение от НДФЛ

С 1 января 2019 года предприниматели, в т.ч. и бывшие, с продажи определенного имущества, которое использовали в бизнесе, могут воспользоваться освобождением и не платить НДФЛ с дохода от продажи при соблюдении определенных условий.

Изменения, имеющие налоговые последствия, внесены в п. 17.1 ст. 217 НК РФ и в другие законодательные акты о налогах и сборах Федеральными законами от 27.11.2018 года № 424-ФЗ и № 425-ФЗ.

К объектам имущества, о которых идет речь в новых законах, относятся:

- жилые дома, квартиры, комнаты, вкл. приватизированные жилые помещения, дачи, садовые домики или доли в них;

До 2019 года ИП могли воспользоваться льготой по НДФЛ при условии, если продали имущество, которое не использовали в предпринимательской деятельности

Кто вправе воспользоваться льготой по НДФЛ

Льготой по НДФЛ вправе воспользоваться ИП, которые продают:

– личное имущество, которое не использовали в бизнесе;

– имущество, которое использовали в общем налоговом режиме;

– имущество, которое использовали в деятельности на ЕНВД или патенте, если не переходили на УСН;

– имущество, которое в бизнесе использовало самозанятое лицо.

Учтите! Если ИП продает имущество, на которое не распространяется льгота, то с доходов придется рассчитать и заплатить налоги.

Условия для применения льготы по НДФЛ

Условие для применения льготы – период владения имуществом равен или превышает минимальный срок. Изменения внес Закон № 425-ФЗ.

Согласно п. 17.1 ст. 217 НК РФ от НДФЛ освобождаются от налогообложения доходы физлица от продажи жилой недвижимости, находящейся в собственности не менее 3–5 лет, в зависимости от того, когда приобретено жилое имущество и как получено на него право собственности. А транспортные средства (ТС) должны быть в собственности не менее 3-х лет.

ПАМЯТКА: Пункт 17.1 ст. 217 НК РФ применяется к недвижимости, приобретенной в собственность после 01.01.2016 (Закон от 29.11.2014 № 382-ФЗ).

Как было: До 01.01.2019 года льгота по освобождению от НДФЛ (п. 17.1 ст. 217 НК РФ) не применялась к доходам от продажи имущества, используемого физлицом в предпринимательской деятельности в качестве ИП. Например, использование квартиры, помещения или авто в бизнесе обязывало собственника платить НДФЛ при их продаже при любом сроке владения.

Кроме того, с 1 января 2019 года освобождением по п. 17.1 ст. 217 НК РФ вправе воспользоваться как резиденты, так и нерезиденты России.

Право получения имущественного вычета

С 1 января 2019 года плательщики НДФЛ также могут получить имущественный вычет также при продаже:

- жилых домов, квартир, комнат, дач, садовых домиков и долей в них;

Сумма вычета равна разнице между фактическими затратами и той суммой, которую предприниматель учел в составе:

- расходов при исчислении ЕСХН или налога по УСН с объектом «доходы, уменьшенные на расходы»;

- профессиональных налоговых вычетов.

Для этого в инспекцию нужно представить документы, подтверждающие расчет имущественного вычета. Данные изменения в пп. 2 п. 2 ст. 220 НК РФ внесены Законом № 424-ФЗ.

При продаже имущества, которое было в собственности менее установленного срока владения, необходимо исчислить и уплатить в бюджет НДФЛ. Однако с 1 января 2019 года эту сумму можно уменьшить, применив имущественный налоговый вычет. Бывшие предприниматели также могут использовать имущественный вычет в части затрат, если срок владения таким имуществом меньше минимально установленного срока

Официальных разъяснений пока нет. ФНС России разместила на своем сайте nalog.ru разъяснения о новом порядке налогообложения доходов при продаже имущества, ранее используемого ИП (информация от 17.12.2018). Исходя из этой информации, применить данную норму смогут все бывшие предприниматели.

Налоги с продажи имущества при различных системах налогообложения

– ИП на общей системе

При наличии льготы по НДФЛ и НДС по проданному имуществу никаких налогов ИП не платит. В отсутствии льготы нужно рассчитать налоговую базу по НДФЛ и сам налог, сдать по итогам года декларацию 3-НДФЛ (не позднее 30 апреля следующего года). Налог перечислить не позднее 15 июля. При этом доходы от продажи можно уменьшить на профессиональный или имущественный вычет. Продажа жилья не облагается НДС (пп. 22 п. 3 ст. 149 НК РФ). С продажи другого имущества, которое ИП использовал в бизнесе, надо уплатить НДС по ставке 20%, если ИП не получал освобождение по ст. 145 НК РФ.

– ИП на УСН

В случае продажи имущества, которое использовалось в предпринимательской деятельности, ИП включает такой доход в налогооблагаемую базу по УСН на дату получения средств от покупателя и уплачивает с него упрощенный налог по ставке 6% или 15%, в зависимости от выбранного объекта налогообложения. НДС выделять не нужно, так как упрощенцы его не платят (п. 3 ст. 346.11 НК РФ).

При применении объекта налогообложения «доходы минус расходы» затраты на покупку основного средства учитываются в течение одного года (пп. 1 п. 1, п. 3 ст. 346.16 НК РФ). При этом если срок владения имуществом меньше установленного, часть расходов придется восстановить.

Важно! Пересчитать расходы необходимо, если до реализации имущество использовалось менее трех лет. Исключение – имущество со сроком службы свыше 15 лет, в этом случае срок пересчета составит 10 лет. В расходах можно будет учесть только сумму амортизации ОС, рассчитанной по правилам главы НК РФ. Оставшуюся часть затрат следует включить в доходы по УСН.

Если деятельность ИП связана с приобретением и дальнейшей продажей недвижимости или автомобилей, то такое имущество с точки зрения НК РФ является товаром. В соответствии со ст. 346.17 НК РФ расходы по товарам, приобретенным для дальнейшей реализации, учитываются в момент их продажи. Амортизация имущества в данном случае не начисляется

Упрощенцы не вправе уменьшить доход по УСН на имущественный вычет, т.к. доход, который получают предприниматели при УСН, не облагается НДФЛ.

– ИП на ЕНВД

При наличии льготы по НДФЛ и НДС по проданному имуществу и если ИП не переходил на УСН, никаких налогов платить не нужно. В отсутствии льготы доходы от реализации будут облагаться по иной системе налогообложения: общей системе налогообложения (НДФЛ и НДС) или УСН (в случае, если ИП было подано соответствующее уведомление).

Основание: деятельность по продаже недвижимости или транспорта вмененкой не облагается.

– ИП на патенте

Для доходов от продажи, жилой и нежилой недвижимости, автотранспорта, используемых в предпринимательской деятельности, применяются такие же правила уплаты налога, как в ЕВНД: обложение дохода по ОСНО или по УСН, если предприниматель является ее плательщиком.

Таким образом, льготу по п. 17.1 ст. 217 НК РФ может применить только плательщик НДФЛ: предприниматель на ОСНО, бывший ИП независимо от того, какой режим налогообложения он применял. Такие лица при продаже имущества платят НДФЛ, а значит, вправе воспользоваться освобождением от уплаты данного налога. Предприниматели на УСН не могут использовать льготы по НДФЛ. Они платят единый налог в рамках упрощенки.

30 апреля 2019 г. – крайний срок сдачи декларации 3-НДФЛ и декларации по УСН для ИП за 2018 год

Очередная льгота по НДФЛ носит стимулирующий характер. Законодатель исключил несправедливость, которая существовала ранее и предоставил ИП освобождение от НДФЛ по сроку владения для жилого недвижимого имущества и автотранспорта, которые использовались в предпринимательской деятельности.

Изменения не коснулись нежилого имущества, которое специально предназначено для предпринимательской деятельности: магазины, павильоны, торговые помещения, киоски и другие. В случае их продажи физическое лицо или ИП будет исчислять НДФЛ независимо от срока владения. Льгота п. 17.1 ст. 217 НК РФ на доходы от продажи такого имущества распространяться не будет.

Обратите внимание: 2018 год был рекордным по числу принятых законов. Госдума за последние три года принимала больше 500 законов в год. Рекордным стал 2018 год, когда депутаты и сенаторы рассмотрели, а президент подписал 575 законов. Из них 107 прямо или косвенно связаны с налогами. В НК РФ внесли изменения 42 закона. Никогда еще депутаты не работали над законодательством так активно. Со всеми обновлениями необходимо разобраться и учесть их в работе.

Для сравнения: в 2017 году Госдума приняла 512 законов, из которых в 97 упоминаются налоги. В 2016 году из 524 законов 112 – искальных.

Отчетная пора у бизнеса продолжается: расслабляться рано

В марте продолжается сдача годовой отчетности за прошедший 2018 год. И это – настоящее испытание. Нужна колоссальная выдержка и внимательность, чтобы сделать все точно, без ошибок и в срок. И вопросов у бизнеса на практике меньше не становится. Экспресс-ответы на некоторые из них в нашей статье.

Какие законы для бизнеса

вступают в силу в мае

Застройщики, брокерские компании, бизнес с активами за рубежом с этого месяца попадают под действие новых норм законодательства.

ФНС запустила онлайн-калькулятор налоговой нагрузки

На сайте службы в тестовом режиме заработал сервис, который рассчитывает уровень фискальной нагрузки организаций, работающих на общем режиме налогообложения.

Согласно действующим законам РФ, некоторые начинающие бизнесмены, работающие по «упрощенке» или на патенте, имеют право не платить основной налог на старте своей карьеры. В нашем обзоре мы подробно рассмотрим, что это такое — налоговые каникулы для новых ИП на УСН и ПСН, кому они положены и на какие виды деятельности распространяются, а также подробно разберем, как их получить.

В чём заключаются льготы и где они действуют

Отпуск от налогообложения для предпринимателей – это один из видов государственной поддержки. На первых этапах ведения собственного малого бизнеса, когда еще не совсем понятно, пойдет ли все по плану и станет ли дело приносить прибыль, обязанность делать отчисления в госбюджет может оказаться губительной.

Чтобы помочь новоявленным бизнесменам, правительство разработало ряд законодательных актов, которые освобождают их от уплаты налогов на определенный промежуток времени. Однако, чтобы попасть под действие закона необходимо соблюсти ряд обязательных требований. Далее мы рассмотрим кому предоставляются налоговые каникулы, какие условия и льготный период налогообложения для вновь открывшихся ИП существует.

Отпуск перед ФНС – это не абсолютная отсрочка от всех платежных обязательств. Оплачивать не надо будет только основной налог по патенту или УСН. Другие расчеты предприниматель должен делать в штатном режиме. Сюда относят страховые взносы с заработной платы, НДФЛ, транспортную пошлину, сбор на имущество, согласно его кадастровой оценке и пр.

Подробный свод правил, относительно применения снижения финансовой нагрузки, расписан в соответствующих законодательных актах для «упрощенцев» — это 346.20 статья НК РФ, для ПНС – 346.50. Обратите внимание, чтобы бизнесмен мог воспользоваться положенными льготами, последние должны утвердиться еще и на региональном уровне.

Начинающий предприниматель имеет гарантированное право пользоваться 0 ставкой только в ограниченные сроки – два налоговых периода со дня оформления. Продолжительность последних зависит от того, какую систему налогообложения он выбрал. Для упрощенной – это один год, для патентной – от 1 месяца до года.

Чтобы максимально освободиться от обязательных выплат в казну, необходимо оформлять ИП в первые недели января. Обратите внимание, что согласно недавним поправкам в НК РФ, отпуск будет действовать до конца 2023 г. Следовательно, чтобы получить наибольшую для себя выгоду, бизнесмен должен зарегистрировать свой бизнес не позже начала 2021 г.

Кто и при каких условиях может «уйти» на налоговые каникулы

Сама государственная программа была разработана с целью стимулировать предпринимательскую деятельность в России. Рассчитана она на период с 2015 по 2023 год, однако конкретный субъект имеет право работать с нулевой ставкой не более 2-х лет. Чтобы основной закон вступил в силу, каждый регион обязан установить льготы своим местным нормативно-правовом актом.

Чтобы получить отпуск от налогообложения, предприниматель должен выполнить следующие требования:

- Быть впервые оформленным ИП. Инспекторы ФНС легко вычисляют тех, кто уже занимался индивидуальным бизнесом (так как присвоенный физлицу ИНН не меняется на протяжении жизни), поэтому вариант сняться с учета, а затем перерегистрироваться здесь не пройдет.

- Освобождение распространяется на 2 налоговых периода, но это не означает, что оно действует два полных года.

- Оформить предпринимательскую деятельность нужно только после вступления в силу постановления местного госоргана. На сегодняшний день практически во всех регионах такие документы уже приняты. Если в Вашем субъекте РФ таких решений не принималось, это автоматически означает, что область не хочет воспользоваться правом снижения финансовой нагрузки для своих жителей.

- Отпуск действует исключительно в двух системах – упрощенной и патентной. Поэтому на финальных этапах регистрации, бизнесмен обязан подать прошение в ФНС о переходе на один из этих режимов. В противном случае он будет работать на основном налогообложении и платить взносы на общих условиях.

- Право на отмену платежей имею только физические лица работа которых связана с научной сферой, производством, предоставлением бытовых услуг, социальными программами или гостиничным бизнесом. Для торговли льготы не предусмотрены.

- Часть выручки по данным видам деятельности обязана быть более 2/3 от совокупных доходов.

- Решением региональных властей могут регламентироваться дополнительные поправки к основному закону. Например, местное руководство имеет право снизить годовой лимит доходов по упрощенной системе в десять и более раз (со 150 млн руб. до 15) и ограничить количество наемных работников.

- Независимо от наличия освобождения, физлицо в полном объеме обязано перечислять страховые взносы.

Уточнить информацию о региональных нормативно-правовых актах можно на официальном сайте ФНС, в местном отделении инспекции или городской администрации.

Чтобы стартап стал успешным и в будущем приносил желаемую прибыль, мы рекомендуем все бизнес-процессы максимально автоматизировать. Компания «Клеверенс» — один из ведущих разработчиков программного обеспечения для решения различных задач в сфере торговли, на производственных предприятиях, а также в госучреждениях. У нас вы найдете простые, функциональные и надежные мобильные системы, которые позволяют намного эффективнее выполнять работу.

Человек оформился второй раз, может ли он рассчитывать на льготы

Иногда встречаются ситуации, когда бизнесмен прекратил работу и официально снялся с учета, а потом вновь зарегистрировался, но уже после того, как вступило в силу постановление региональной власти о введении снижения финансовой нагрузки. Действуют ли налоговые каникулы (освобождение от налогов) для предпринимателей (ИП) на патенте и УСН в таком случае?

В юридической сфере до недавнего времени по этому поводу велись активные споры. Так Министерство Финансов четко дало понять, что льготы полагаются исключительно тем гражданам, которые впервые в жизни решили зарегистрировать предпринимательскую деятельность. Это автоматически «отсеивало» снявшихся с учета и повторно оформившихся налогоплательщиков (после принятия закона о 0-й ставке).

Однако часть бизнесменов при помощи судебных инстанций попытались обыграть позицию Минфина. Финальную точку в разногласиях поставил Верховный Суд РФ. Суть закона о налоговых каникулах для ИП заключается в том, что все физлица, которые раньше находились в данном статусе и завершившие свой бизнес, а затем вновь возобновившие его, но уже после вступления в силу поправок в законодательную базу, устанавливающих отпуск от налогообложения, имеют право на беспроцентную ставку.

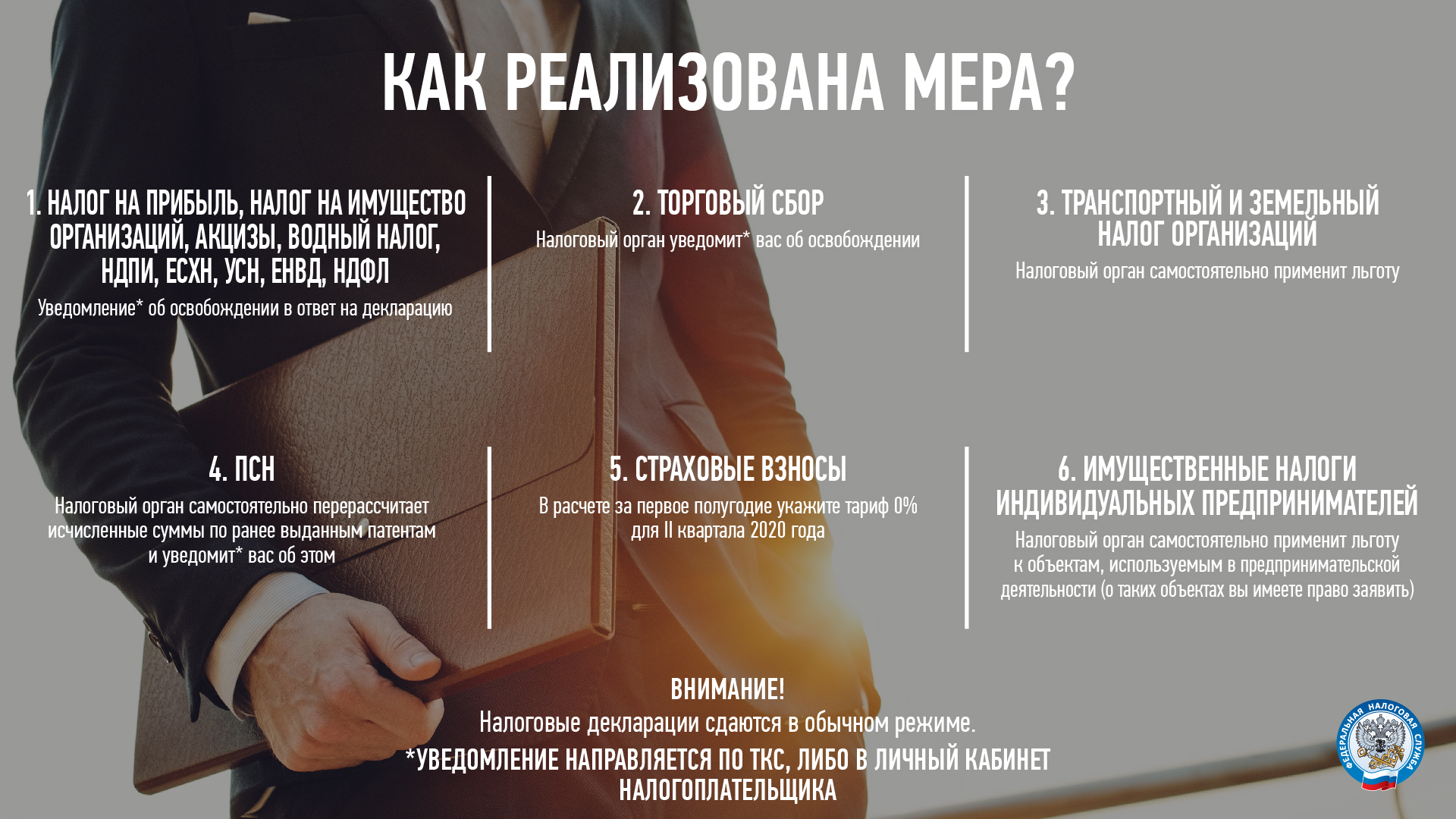

Освобождение от уплаты налогов и страховых взносов за II квартал 2020 года в связи с Covid-19

Кому положена мера?

Какие налоги спишут?

Налоги на доходы

Налог на прибыль организаций

Авансовый платёж за отчетное полугодие 2020 года*

*Авансовый платеж засчитывается в счет уплаты ЕСХН по итогам 2020 года

Налог, уплачиваемый при УСН

Авансовый платёж за полугодие 2020 года, уменьшенный на сумму авансового платежа за первый квартал

Налог за второй квартал 2020 года

НДФЛ за себя для ИП, нотариусов, адвокатов и других специалистов частной практики

Авансовый платёж за первое полугодие 2020 года, уменьшенный на сумму платежа за I квартал

Из срока, на который приобретён патент, исключаются все календарные дни, выпавшие на апрель, май и июнь 2020 года*

*если приобретенный патент включал месяцы, приходящиеся на этот период, то будет произведен пересчет и налоговый орган уведомит об этом налогоплательщика

Для всех налогов, кроме ЕНВД и патента, действует общее правило: авансовые платежи засчитываются при дальнейшем расчёте суммы платежа и уплаты налога. Например, при расчёте авансового платежа по УСН за 9 месяцев сумму авансового платежа за полугодие нужно считать уплаченной и уменьшить на неё платёж за 9 месяцев.

Имущественные налоги

Освобождение от уплаты предусмотрено по налогам и авансовым платежам за период владения объектами налогообложения с 1 апреля по 30 июня 2020 года:

Налог на имущество организаций

Для всех объектов

Транспортный и земельный налоги

Для транспортных средств и земельных участков, которые используются или предназначены для использования в предпринимательской или уставной деятельности

Налог на имущество физлиц

Для недвижимости, используемой или предназначенной для использования в предпринимательской деятельности

Страховые взносы

На выплаты работникам за апрель, май и июнь 2020 года будет действовать нулевой тариф по страховым взносам на обязательное пенсионное страхование, обязательное медицинское страхование и на страхование на случай временной нетрудоспособности в связи с материнством. Единый тариф 0 % распространяется как на выплаты в рамках предельной базы, так и сверх неё.

Плательщики, представившие расчеты без применения пониженных тарифов, могут предоставить уточненные расчеты в отношении выплат и иных вознаграждений в пользу работников за апрель, май и июнь 2020 года.

Пострадавшие ИП не освобождаются от страховых взносов за себя, но их сумма снижена. Фиксированный платёж на обязательное пенсионное страхование за 2020 год составит 20 318 рублей вместо 32 448 рублей. Разница — 12 130 рублей, в размере одного МРОТ.

Прочие налоги

за апрель, май, июнь 2020 года

за II квартал 2020 года

за апрель, май, июнь 2020 года

за II квартал 2020 года

Если льгота на вас распространяется, не забудьте про НДС, налог на игорный бизнес и НДФЛ за сотрудников: эти налоги нужно уплатить в общем порядке.

Как проверить, спишут ли вам налоги?

Проверить возможность получения меры поддержки в виде освобождения от исполнения обязанности по уплате налогов, авансовых платежей по налогам, сборам и страховым взносам поможет специальный сервис ФНС: https://service.nalog.ru/covid4/ - достаточно ввести ИНН организации или индивидуального предпринимателя

Как списать налоги?

Наиболее часто задаваемые вопросы

Вопрос: Имеет ли значение ОКВЭД, при ведении деятельности по одной из имеющихся систем налогообложения, для права по освобождению от исполнения обязанности по уплате налогов, авансовых платежей по налогам, сборам и страховым взносам за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года?

Ответ: Включение занятых в наиболее пострадавших отраслях экономической деятельности организаций – субъектов МСП и индивидуальных предпринимателей в перечень лиц, на которых распространяется мера поддержки в виде освобождения от исполнения обязанности по уплате налогов, авансовых платежей по налогам, сборам и страховым взносам за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года, осуществляется по коду основного вида деятельности (ОКВЭД), информация о котором содержится в ЕГРИП либо в ЕГРЮЛ по состоянию на 1 марта 2020 года.

В случае включения плательщика в данный перечень мера поддержки распространяется на все применяемые плательщиком системы налогообложения, вне зависимости от кода вида деятельности по каждой из них.

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности, возможно ли вернуть/зачесть уже уплаченные налоги (сборы), страховые взносы за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года?

Ответ: Налогоплательщик, включенный в перечень и осуществивший уплату налогов (сборов), страховых взносов за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года, имеет право на возврат/зачет денежных средств в порядке, установленном Налоговым кодексом Российской Федерации.

Кроме того, уплаченные суммы могут быть учтены налоговым органом самостоятельно (без дополнительных заявлений от налогоплательщика) в счёт погашения предстоящих начислений.

Вопрос: Необходимо представлять декларацию (расчёт) за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года, в случае включения лица в перечень лиц, освобожденных от исполнения обязанности уплатить налоги, сборы и страховые взносы?

Ответ: Налогоплательщик, включенный в перечень лиц, освобожденных от исполнения обязанности уплатить налоги (сборы), не освобожден от представления налоговых деклараций с исчисленными суммами налогов, за исключением случаев, когда на налогоплательщика в соответствии с НК РФ не возложена обязанность по представлению налоговых деклараций за указанный период (например, индивидуальные предприниматели при налогообложении у них имущества всех видов).

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности, как мне узнать сумму уменьшения ранее исчисленного патента?

Ответ: Для налогоплательщиков, применяющих патентную систему налогообложения предусмотрено, что налоговым органом самостоятельно при исчислении суммы налога, подлежащего уплате, из количества дней срока, на который выдается патент, исключаются календарные дни, приходящиеся на апрель, май и июнь 2020 года.

В случае если ранее выданный патент включал в себя календарные дни, приходящиеся на этот период, налоговый орган самостоятельно проводит перерасчет исчисленных сумм и направляет налогоплательщику информационное сообщение о пересчете налога, уплачиваемого в связи с применением патентной системы налогообложения.

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности уплатить налоги (сборы), необходимо ли мне уплачивать имущественные налоги?

Ответ: Освобождение от уплаты имущественных налогов предусмотрено по налогам и авансовым платежам за период владения объектами налогообложения с 1 апреля по 30 июня 2020 года по:

- налогу на имущество организаций – для всех объектов;

- транспортному и земельному налогам – для транспортных средств и земельных участков, которые используются или предназначены для использования в предпринимательской и (или) уставной деятельности;

- налогу на имущество физических лиц – для недвижимости, используемой или предназначенной для использования в предпринимательской деятельности.

Для освобождения налогоплательщиков-организаций в приказ ФНС России от 14.08.2019 № СА-7-21/405@ «Об утверждении формы и формата представления налоговой декларации по налогу на имущество организаций …» и в Классификатор категорий льготируемых налогоплательщиков, предусмотренный приказом ФНС России от 25.06.2019 № ММВ-7-21/324@, будут добавлены новые коды налоговых льгот. Данные коды налоговых льгот, самостоятельно будут применяться налоговым органом при исчислении сумм налога за 2020 год.

В части транспортного и земельного налога освобождение налогоплательщиков-организаций за период владения объектами налогообложения с 1 апреля по 30 июня 2020 года осуществляется налоговым органом самостоятельно.

Для налогоплательщиков-индивидуальных предпринимателей по транспортному налогу, земельному налогу и налогу на имущество физических лиц освобождение от уплаты осуществляется налоговым органом самостоятельно по средствам применения соответствующей льготы, информация о которой будет отражена в налоговых уведомлениях. При этом, в случае отсутствия у налогового органа информации об использовании налогооблагаемого земельного участка и(или) иного объекта недвижимости в предпринимательской деятельности (например, садовый или огородный земельный участок, жилое помещение, гараж и т.п.), налоговая льгота за II квартал 2020 г. будет предоставляться на основании заявления налогоплательщика, оформленного в соответствии с приказом ФНС России от 14.11.2017 № ММВ-7-21/897@ и представленного в любой налоговый орган, а также документов, подтверждающих использование таких объектов (предназначение для использования) в предпринимательской деятельности.

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности уплатить налоги (сборы), необходимо ли мне уплачивать страховые взносы?

Ответ: Для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, в отношении выплат и иных вознаграждений в пользу физических лиц, начисленных за апрель, май, июнь 2020 года, в пределах установленной предельной величины базы для исчисления страховых взносов по соответствующему виду страхования и свыше установленной предельной величины базы для исчисления страховых взносов по соответствующему виду страхования установлены следующие пониженные тарифы страховых взносов:

- на обязательное пенсионное страхование - в размере 0,0 процента;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством - в размере 0,0 процента;

- на обязательное медицинское страхование - в размере 0,0 процента.

Плательщики, представившие расчет по страховым взносам за отчетный период полугодие 2020 года без применения пониженных тарифов страховых взносов вправе представить уточненный расчет за указанный отчетный период, применив пониженный тариф в размере 0% в отношении сумм страховых взносов, исчисленных за последние три месяца отчетного периода.

При этом, при представлении расчетов по страховым взносам без применения пониженных тарифов, налоговый орган в адрес плательщиков страховых взносов направит по ТКС информационное сообщение о применении пониженных тарифов страховых взносов в размере 0% за апрель, май, июнь 2020 года.

Пострадавшим индивидуальным предпринимателям фиксированный платеж за 2020 год будет снижен на 12 130,00 руб. (размер одного МРОТ) и составит 20 318,00 рублей.

- только для ИП

- для юридических лиц

- для ИП

Налог на профессиональный доход (НПД, самозанятые) - это специальный налоговый режим для физических лиц, при котором для ведения предпринимательской деятельности не требуется регистрация в качестве ИП.

При этом, индивидуальные предприниматели также вправе перейти на этот режим.

Главные плюсы налогового режима НПД (самозанятые):

Физические лица и индивидуальные предприниматели, применяющие НПД:

- не платят фиксированные страховые взносы "за себя";

- не применяют онлайн-кассу;

- не сдают отчетность;

- самостоятельно регистрируются в качестве плательщиков НПД без посещения ИФНС;

- платят налог с доходов, рассчитанный кассовым методом: 6% с поступлений от юрлиц, 4% - от физлиц;

- Заказчик услуг самозанятого не платит за него страховые взносы и не удерживает НДФЛ в качестве налогового агента.

- только для физических лиц и ИП;

- выручка - до 2 400 000 рублей в год;

- без наемных работников;

- нельзя совмещать с другими режимами налогообложения (даже общим режимом для физлица, при котором платится НДФЛ);

- есть виды деятельности, при которых нельзя применять НПД (422-ФЗ, статья 4, пункт 2, 422-ФЗ, статья 6 пункт 2 - подробности далее).

Не вправе применять налоговый режим НПД:

422-ФЗ, статья 4, пункт 2

1) лица, осуществляющие реализацию подакцизных товаров и товаров, подлежащих обязательной маркировке средствами идентификации в соответствии с законодательством Российской Федерации;

2) лица, осуществляющие перепродажу товаров, имущественных прав, за исключением продажи имущества, использовавшегося ими для личных, домашних и (или) иных подобных нужд;

3) лица, занимающиеся добычей и (или) реализацией полезных ископаемых;

4) лица, имеющие работников, с которыми они состоят в трудовых отношениях;

5) лица, ведущие предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров, если иное не предусмотрено пунктом 6 настоящей части;

6) лица, оказывающие услуги по доставке товаров с приемом (передачей) платежей за указанные товары в интересах других лиц, за исключением оказания таких услуг при условии применения налогоплательщиком зарегистрированной продавцом товаров контрольно-кассовой техники при расчетах с покупателями (заказчиками) за указанные товары в соответствии с действующим законодательством о применении контрольно-кассовой техники;

7) лица, применяющие иные специальные налоговые режимы или ведущие предпринимательскую деятельность, доходы от которой облагаются налогом на доходы физических лиц, за исключением случаев, предусмотренных частью 4 статьи 15 настоящего Федерального закона;

8) налогоплательщики, у которых доходы, учитываемые при определении налоговой базы, превысили в текущем календарном году 2,4 миллиона рублей.

Не признаются объектом налогообложения доходы:

422-ФЗ, статья 6, пункт 2

1) получаемые в рамках трудовых отношений;

2) от продажи недвижимого имущества, транспортных средств;

3) от передачи имущественных прав на недвижимое имущество (за исключением аренды (найма) жилых помещений);

4) государственных и муниципальных служащих, за исключением доходов от сдачи в аренду (наем) жилых помещений;

5) от продажи имущества, использовавшегося налогоплательщиками для личных, домашних и (или) иных подобных нужд;

6) от реализации долей в уставном (складочном) капитале организаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и производных финансовых инструментов;

7) от ведения деятельности в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом;

8) от оказания (выполнения) физическими лицами услуг (работ) по гражданско-правовым договорам при условии, что заказчиками услуг (работ) выступают работодатели указанных физических лиц или лица, бывшие их работодателями менее двух лет назад;

10) от уступки (переуступки) прав требований;

11) в натуральной форме;

12) от арбитражного управления, от деятельности медиатора, оценочной деятельности, деятельности нотариуса, занимающегося частной практикой, адвокатской деятельности.

Читайте также: