Аск ндс 2 2021

Опубликовано: 04.05.2024

Подход к сбору налогов усовершенствовался, а программные комплексы ФНС стали мощнее. Иногда вопросы возникают даже к «белым» компаниям с «идеальным» досье на своих контрагентов. Почему так происходит и как бизнесу действовать в таких случаях?

Налоговые органы доработали регламент по проверке деклараций по НДС. Программный комплекс АСК НДС-2 заменен на «Контроль НДС». Это мера связана с желанием пресечь лазейки недобросовестных оптимизаторов, которые до сих пор ищут способы, как обойти систему.

Оптимизаторы привлекают красноречивыми лозунгами, предлагая якобы «самые надежные цепочки», «самых проверенных ”белых“ контрагентов» и др. Кто-то до сих пор продолжает пользоваться подобными незаконными предложениями. В ответ налоговые органы предпринимают контрмеры и пытаются прикрыть эту деятельность.

Но есть и такие налогоплательщики, которые никогда не использовали «серые» схемы и тоже получают требования от налоговиков. Почему к ним возникает подозрение?

Чтобы это понять, нужно для начала разобраться, как осуществляется налоговый контроль с помощью программного комплекса, как нужно действовать и формировать правовую позицию, отвечая на требования налоговиков.

На этот и другие вопросы на конференции «Снижение налоговых рисков: тренды 2020» ответила Кира Гин, управляющий партнер «Гин и партнеры».

Что изменилось в автоматизированной системе налогового контроля

Программные комплексы, которыми пользуются налоговые органы, были доработаны и усовершенствованы.

Так, например, появился отдельный модуль «Операции особого контроля». Конечно, в первую очередь он рассчитан на выявление тех, кто напрямую использует схемы по оптимизации, хотя может коснуться и бизнеса, не прибегающего к ухищрениям, но так или иначе работающего с контрагентами, которые используют эти схемы. Причем они могут использоваться контрагентами второго и даже третьего звена.

Налоговые органы ищут выгодоприобретателя, чтобы предъявить ему претензии в получении необоснованной налоговой выгоды. Поэтому в процессе анализа подозрение в выгодоприобретательстве может возникнуть и к «белой» компании, которая в принципе не использует никакие схемы.

Ранее в системе были возможны какие-то претензии только по разрывам (данные, отраженные в декларации по НДС у контрагента, не отражены в вашей декларации) и проверкам НДС (данные, отраженные в декларации у контрагента, не совпадают с вашими данными). Если налоговая выявляет разрыв или несоответствие, вы получаете требование о предоставлении документов. Налоговая начинает выяснять, кто является выгодоприобретателем в этой цепочке.

Сейчас под особый контроль налоговых органов попадают несколько операций:

- расхождения по журналам;

- нарушение контрольных соотношений;

- сомнительные начисления;

- несопоставляемые операции (дробления счетов-фактур на разные периоды, использование счетов-фактур до 2015 года и т.д.).

Сейчас, благодаря внедрению модуля «Операции особого контроля», те, кто еще три года назад воспользовался супернадежной оптимизацией, будут отмониторены. У налоговых органов появится повод разобраться в схемах и попытаться определить выгодоприобретателя, чтобы предъявить ему претензии.

Налоговый контроль стал многоступенчатым процессом. В нем задействованы все налоговые органы, начиная с МИФНС по камеральному контролю и заканчивая самой ФНС. В контроле участвуют и федеральные налоговые органы, и управления субъектов.

Как выявляются «технические» компании

Сейчас компании могут получать требования с приложением поручения из дальней региональной инспекции в связи с проверкой юрлица, о сотрудничестве с которым они плохо помнят.

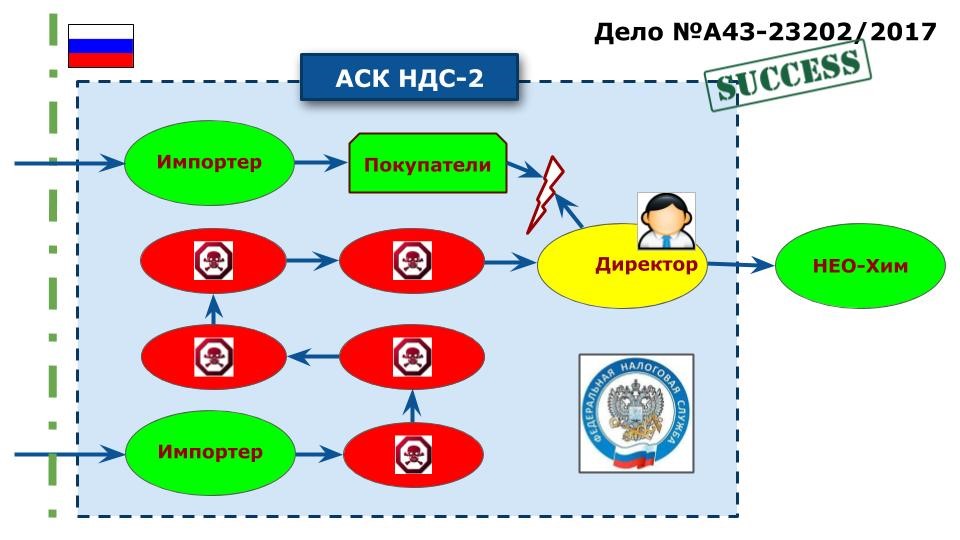

Это значит, что налоговая инспекция, где стоит на учете такой контрагент, выяснила, что на самом деле это «техническая» организация. Налоговики выявили разрыв, и им нужно отработать всю цепочку деловых контактов. Именно поэтому они отсылают поручения об истребовании документов по всем организациям, которые находятся в «дереве связей» с «технической» компанией. Такой подход позволяет выйти на выгодоприобретателя.

Вся работа по новому регламенту направлена на сбор информации и формирование доказательной базы. Это помогает прояснить факты и обстоятельства, на основании которых впоследствии предъявляются претензии по ст. 54.1 НК РФ (получение необоснованной налоговой выгоды).

Какая информация собирается по «техническим» компаниям

В системе отражаются результаты и протоколы допросов директоров, передача информации в правоохранительные органы, аннулирование электронной подписи, внесение в ЕГРЮЛ записей о недостоверности и пр. Цель заключается в том, чтобы предъявить налогоплательщику собранную информацию.

Бремя доказывания невиновности лежит на налогоплательщиках, поэтому им нужно позаботиться о том, чтобы включиться в работу с налоговыми органами как можно раньше, чтобы купировать претензии в самом начале.

«Сущностные» компании: кто к ним относится

В новом регламенте проверок появилось понятие «сущностных» компаний.

Еще недавно компании условно делились на «зеленые», «желтые» и «красные», и все стремились быть «зелеными». Именно эти «зеленые» компании будут считаться сущностными, и они будут первыми подозреваемыми в получении необоснованной выгоды.

В автоматизированную систему теперь попадет любая информация, которая помогает установить связи между контрагентами и их роли в цепочке.

Система баллов: как собирается информация по выгодоприобретателю

В системе есть огромный раздел для заполнения информации. Введена система баллов, которые присваиваются компании на основе анализа около 30 показателей. Эти показатели включают в себя информацию об имуществе, штате и др.

За каждый сущностный критерий присваиваются баллы. Чем больше баллов, тем «сущностнее» компания и тем больше рисков, что она является выгодоприобретателем.

Снижение рисков на каждом этапе работы с НДС: правильная подготовка декларации, исключение ошибок и расхождений в счетах-фактурах, быстрый ответ на требования ФНС.

Есть в регламенте такой критерий, как платежеспособность выгодоприобретателя. Платежеспособность выявляется через анализ соотношения суммы уплаченных налогов с суммой «схемных» вычетов, которые обнаружил налоговый орган. Когда возникает большой разрыв, но при этом выставлена мизерная сумма уплаченных налогов, появляются подозрения.

Быстрая смена контрагента становится невозможной

Некоторые оптимизаторы обещают быстро менять контрагентов в случае возникновения каких-либо разрывов в цепочках. Этот ход учтен в новом регламенте — появилось такое понятие, как условно устраненные расхождения.

Устранение возникших разрывов путем замены контрагента или счетов-фактур становится дополнительным триггером, который привлечет внимание налоговых органов и подтвердит наличие схемы.

Ликвидация как повод для проверки

Совершенствование контроля нацелено на то, чтобы отмечать потенциальных выгодоприобретателей, которые замечены в применении налоговых схем.

И если выгодоприобретатель уже определен и в отношении него вдруг инициирована процедура добровольной ликвидации или исключения из ЕГРЮЛ, то это становится поводом для принятия решения о проведении выездной налоговой проверки.

Если контрагент ликвидирован либо исключен из ЕГРЮЛ, то в ходе проверок вопросы могут возникнуть и к абсолютно «белым» компаниям, которые с ним сотрудничали.

Экономьте время на оценке надежности компании и снижайте коммерческие и налоговые риски по сделке.

Представьте ситуацию: три года назад ваш контрагент вел бизнес по букве закона, но сейчас он ликвидирован, и вы неожиданно получаете требования по этой компании — налоговые органы подозревают, что имели место какие-то схемы и путем ликвидации ваш контрагент замел следы.

Направление требований

На начальном этапе проверок налоговые органы направляют требования. Это первый шаг, который позволяет прощупать цепочку и «дерево связей». Налоговики пока только собирают информацию.

Игнорировать требования крайне нежелательно. Но при этом важно их анализировать, не забывая о своих интересах как налогоплательщика.

Вызов на комиссию

Эта мера необходима для того, чтобы лично убедиться, насколько верны подозрения, что вы являетесь выгодоприобретателем. В то же время Налоговый кодекс не предусматривает каких-либо комиссий. Но есть допросы, которые могут проводиться в рамках выездных или камеральных проверок.

Сейчас зачастую налогоплательщиков вызывают даже не в те отделения инспекций, где они стоят на учете. И связано это с тем, что отработкой разрывов могут заниматься любые инспекции, в том числе те, на учете в которых стоит «разрывник».

С одной стороны, такой подход выглядит странно, есть соблазн игнорировать такие требования налоговых органов. С другой стороны, чем раньше вы включитесь в процесс взаимодействия с налоговыми органами, предоставляя доказательства и защищая себя на стадии подозрений, тем меньше шансов, что к вам будут предъявлены претензии в рамках выездных проверок.

Направление информационных сообщений

Сообщения ставят в известность о выявлении схем, в них налогоплательщику предлагается подать уточненную декларацию и доплатить в бюджет.

В отдельных случаях налогоплательщику лучше письменно обозначить свою позицию и предоставить налоговой имеющиеся доказательства.

Как избежать проблем при налоговых проверках

Для начала нужно забыть об услугах оптимизаторов. Все обещания, которые они дают, не имеют никаких оснований и не работают в современных условиях. Скорее оптимизаторы становятся серьезным источником проблем.

Не игнорируйте требования налоговых органов. На них нужно отвечать в любом случае. Если вы считаете, что оно незаконны, то предоставьте мотивированный отказ или документы, обеспечивающие вам защиту.

Проявляйте проактивность. Получение требования — это сигнал о том, что вами уже заинтересовались как участником какой-то цепочки, поэтому у вас пытаются раздобыть информацию и доказательства для предъявления претензии по ст. 54.1 НК РФ. Поэтому не ждите выездных проверок, а начинайте действовать уже в момент получения требований.

Какие ошибки совершают налогоплательщики

1. Считают, что отвечать на требования — это забота главного бухгалтера.

Это не так. Главный бухгалтер не следит за налоговой практикой так тщательно, как налоговые юристы. Они не занимаются оценкой законности или незаконности требований и формированием доказательств, так как это не входит в их компетенции. Поэтому они не смогут понять, что может играть в вашу пользу, а что сыграет против вас.

2. Чтобы не ссориться с налоговой, вы готовы предоставить все документы по максимуму.

Сейчас всё предоставляется по электронным каналам связи и хранится в налоговых органах. Срок привлечения к уголовной ответственности по налоговым преступлениям — 10 лет. Вы должны понимать, что те документы, которые получит налоговая, получат и правоохранительные органы.

3. Идете на допрос или комиссию без юриста.

4. Надеетесь, что вас спасет «идеальный» пакет документов по контрагенту.

Все знают, что проверка контрагента начинается со сбора ключевой информации о нем. Это действительно важный этап, который нельзя игнорировать. Но в целом нужно понимать, что волшебного списка документов, которых будет достаточно налоговой, нет и не будет.

Но чем «сущностнее» выглядит контрагент, тем меньше риск возникновения претензий к вам.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

НДС является самым противоречивым налогом. По нему претензии налогового органа могут быть связаны и с фиктивным документооборотом, и с подписанием документов неуполномоченным лицом, и с дроблением бизнеса. При этом у налогового органа появляются все новые и новые средства для проверки «бумажного НДС», а также для доначисления налогов.

Чаще всего претензии налоговиков связаны с разрывами в НДС. Представим себе ситуацию: вы нашли контрагента, провели проверку, но система автоматического контроля выявляет разрыв в цепочке НДС, который произошел не у вас, а у вашего контрагента. Проверяют уплату НДС и разрывы в данном налоге автоматически. АСК НДС – это автоматическая система контроля, которая за короткое время отследит путь товара и расчетов – от производителя к конечному потребителю через цепочку продавцов-посредников. АСК НДС-3 сразу покажет порядок расчетов, выявит реальность хозяйственной деятельности участников сделки и установит признаки взаимозависимости контрагентов. Если присовокупить автоматическую выгрузку информации о сделках из книг покупок и продаж контрагентов, то становится очевидным отсутствие шансов на успех у компании, которая, не имея достаточных оснований, подала декларацию по НДС с заявленной к возмещению суммой налога.

С 2020 года применяется программный комплекс «Контроль НДС», который позволяет:

- используя более совершенные способы контроля, «отлавливать» налогоплательщиков, которым ранее удавалось проходить автоматизированный контроль без замечаний;

- отслеживать показатели в декларации НДС по налогоплательщикам, нарушающим законодательства;

- обмениваться между подразделениями ФНС информацией и отчетными формами.

На этом этапе к системе сбора и обработки информации присоединяются банки. Это значит, что, кроме книг покупок и продаж, в онлайн-режиме будут отображаться и движения денег по счету компании. При этом банки и налоговый орган контролируют все виды расчетов с: физлицами, юрлицами, предпринимателями, самозанятыми.

Выгрузка древа НДС 5–6-го колена с небольшим количеством контрагентов физически занимает 40–50 минут времени. Таким образом, сотрудник налогового органа может за небольшое время посмотреть цепочки связей нескольких компаний и найти ошибки и разрывы в НДС. Ведь на практике как бы идеально вы ни старались вести деятельность, как бы ни собирали документы, проверить всех контрагентов просто невозможно. Как технически, так и в связи с отсутствием необходимых ресурсов.

К техническим изменениям можно отнести следующие. Появился отдельный модуль «Операции особого контроля». В первую очередь он рассчитан на выявление тех, кто напрямую использует схемы оптимизации, хотя может коснуться и не прибегающих к ним, но так или иначе работающих с контрагентами, которые используют эти схемы.

Под особый контроль налоговых органов попадает несколько операций:

- расхождения по журналам;

- нарушение контрольных соотношений;

- сомнительные начисления;

- несопоставляемые операции (дробления счетов-фактур на разные периоды, использование счетов-фактур до 2015 года и т. д.).

Сейчас показатель налогового разрыва по НДС составляет всего 0,43%, хотя еще четыре года назад он держался на уровне 8%. И с новыми программными продуктами подразумевается, что проверка будет проходит более тщательно.

Проверка движения денежных средств

Проверка движения денежных средств осуществляется с помощью банков, которые подгружают информацию в отношении прохождения оплаты. Программный продукт не проводит сверку оплат и счетов-фактур. Кроме юрлиц, в автоматическом режиме проходит проверка физлиц. С 1 сентября 2016 года подп. 1.1 ст. 86 НК РФ обязал банки сообщать в налоговые органы об открытии (закрытии) счетов физлиц. С 1 июня 2018 года банки по запросам налоговых органов также обязаны предоставлять справки по счетам физлиц в драгметаллах.

В отношении непосредственно сделок и операций с НДС необходимо помнить, что в случае отсутствия оплаты или оплаты за товар в минимальном размере этот факт свидетельствует о необоснованной налоговой выгоде. Но часто отсутствие оплаты свидетельствует об отсутствии денег или нестандартных формах расчетов. Например, в виде векселя или отступного.

Проверка банковских гарантий

Проверка банковских гарантий используется при применении заявительного порядка возмещения НДС. При проверке поступающих в налоговые органы банковских гарантий, в том числе подписанных уполномоченным представителем банка, налоговыми органами может быть истребована доверенность, подтверждающая полномочия лица, подписавшего от имени банка банковскую гарантию. А также доверенности, связывающие доверителя с подписавшим данную банковскую гарантию уполномоченным лицом, и карточка образца подписи данного лица, если вышеуказанные документы не были запрошены и представлены ранее либо не содержатся в информационных ресурсах налоговых органов.

Также может быть запрошена генеральная лицензия банка на осуществление банковских операций, а в случае выдачи гарантии филиалом банка может быть направлено поручение о представлении копии положения филиала банка, предусматривающего возможность выдачи филиалом банковской гарантии, в целях установления факта реальности ее выдачи.

При этом к банковским гарантиям также будут применяться нормы гражданского и налогового законодательства, в связи с чем необходимо в случае подписания электронной банковской гарантии уполномоченным лицом одновременно с электронной банковской гарантией дополнительно представить доверенности в сканированном виде с УКЭП, связывающие доверителя с подписавшим данную электронную банковскую гарантию уполномоченным лицом (Письмо ФНС РФ от 06.11.2020 № ЕА-4-15/18187).

Проверка налоговых деклараций по НДС

Проверка налоговых деклараций по НДС является одним из видов налоговых проверок – видом камеральной проверки. Проверка декларации осуществляется в автоматическом режиме путем проверки контрольных соотношений. Вместе с тем целесообразно обратить внимание на Письмо ФНС РФ от 06.10.2020 № ЕД-20-15/129@.

Первое, на что обращают внимание контролирующие органы, – дата представления декларации. Днем представления налоговой декларации по НДС понимается 25-е число месяца, следующего за истекшим налоговым периодом (предельный срок, предусмотренный п. 5 ст. 174 НК РФ для представления налоговой декларации), либо день представления уточненной налоговой декларации по НДС. Соответственно, несвоевременная сдача декларации влечет налоговые штрафы.

Второе, на что проверяется налоговая декларация, – это применение заявительного порядка для НДС. Не позднее 10 календарных дней со дня представления налоговой декларации по НДС осуществляется оценка на соответствие условиям:

а) не представлено заявление о применении заявительного порядка возмещения НДС;

- налогоплательщик в соответствии с данными ПП «Контроль НДС» относится к низкому, среднему либо неопределенному (для ИП) уровню риска;

- возмещение НДС из бюджета РФ заявлялось в периоде, предшествующем налоговому периоду, за который представлена налоговая декларация по НДС и по решению о возмещении подтверждения суммы НДС к возмещению составило более 70% от суммы налога, заявлявшейся к возмещению;

- более 80% вычетов по НДС от общей суммы вычетов, заявленных налогоплательщиком в проверяемой налоговой декларации по НДС, приходится на контрагентов низкого, среднего либо неопределенного (ИП) уровней риска и не менее 50% суммы налоговых вычетов по НДС приходится на контрагентов, указанных в налоговой декларации за предшествующий налоговый период;

б) сумма уплаченных налогов за три года, предшествующих налоговому периоду, за который представлена налоговая декларация по НДС, превышает сумму налога заявленной к возмещению из бюджета по такой декларации.

Третье – налоговым органом оценивается соблюдение следующих условий:

- отсутствие ошибок в налоговой декларации и (или) противоречий между сведениями, содержащимися в представленных документах, либо несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, приводящих к изменению налоговых обязательств;

- отсутствие противоречий или несоответствий между сведениями об операциях, содержащихся в налоговой декларации по НДС, представленной налогоплательщиком, и сведениями об указанных операциях, содержащихся в налоговой декларации по НДС, представленной в налоговый орган другим налогоплательщиком (далее – расхождения), либо расхождения не свидетельствуют о занижении суммы налога, подлежащей уплате в бюджет РФ или о завышении суммы налога, заявленной к возмещению из бюджета РФ;

- отсутствие признаков нарушений законодательства РФ о налогах и сборах, приводящих к завышению суммы налога, заявленной к возмещению из бюджета либо к занижению суммы налога, подлежащей уплате в бюджет РФ.

Налоговики откажут в применении налогового вычета по НДС, в случае если после вынесения решения о возмещении суммы налога на добавленную стоимость, заявленной к возмещению из бюджета РФ, установлены обстоятельства, свидетельствующие о:

- наличии признаков уменьшения налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога в результате искажения сведений о фактах хозяйственной жизни;

- выявлении объектов налогообложения, подлежащих отражению в налоговом и (или) бухучете либо налоговой отчетности налогоплательщика (п. 1 ст. 54.1 НК РФ);

- несоблюдении хотя бы одного из двух условий, определенных в п. 2 ст. 54.1 НК РФ в рамках заключенных налогоплательщиком сделок;

- наличии иных признаков нарушения законодательства о налогах и сборах, указывающих на завышение суммы налога, заявленной к возмещению из бюджета РФ, налоговым органам в соответствии с положениями рекомендаций ФНС РФ по планированию и подготовке выездных налоговых проверок от 12.02.2018 № ЕД-5-2/307дсп@, незамедлительно организовывать мероприятия по проведению предпроверочного анализа с целью направления его результатов в управление для рассмотрения вопроса о включении налогоплательщика в План проведения выездных налоговых проверок.

Применение нового регламента проверок НДС

Проведение проверок налогов осуществляется в строгом соответствии с регламентными процедурами. Но регламенты также не стоят на месте. Исходя из регламента проверки НДС, необходимо обратить внимание на то, что в регламенте выделены следующие операции особого контроля:

- Расхождения по журналам. Теперь отслеживаются расхождения типа «разрыв» не только по разделу 3 декларации, но и по разделу 11 «Журнал учета полученных счетов-фактур».

- Контрольные соотношения. Отслеживаются попытки отразить налоговые вычеты без начисления соответствующих налоговых обязательств.

- Сомнительные начисления. Рассматриваются вычеты покупателя, сформированные при отсутствии оплаты обязательств продавцом. В этом случае в цепочке компаний разрывов нет, но нет и уплаты налога.

- Несопоставляемые операции. Операции в декларациях с признаками риска, цель которых – избежать автоматизированного контроля. Будут пристально отслеживаться случаи дробления счетов-фактур (частичный вычет в разных периодах).

По новому порядку уже в течение 15 дней после наступления срока представления декларации по НДС в базе ФНС формируются два перечня с:

- несоответствиями и противоречиями «технического характера»;

- признаками «схемных» нарушений.

Систему раскрашивания цветом в АСК НДС-2 налогоплательщиков заменит (дополнит) система баллов, назначаемых по более чем 30 критериям, содержащимся в новом регламенте. Критериями для присвоения баллов станут размер внеоборотных активов, среднесписочная численность сотрудников и размер оплаты труда, наличие в собственности объектов для осуществления деятельности, записи о недостоверности сведений, информация по расчетным счетам, доля вычетов по НДС в общей сумме налога.

Применение оперативного контроля

Кассы передают в налоговую следующую информацию о налогоплательщике: дату и время покупки, место сделки, наименование товара или услуги. А также многое другое. С помощью касс в режиме онлайн можно проанализировать выручку за любой период по конкретной компании, отрасли, городу и т. д. Соответственно, по кассе виден объем ваших продаж и НДС, который соответствует реализуемой продукции.

Оперативный контроль является видом контроля при применении контрольно-кассовой техники. Однако одновременно оперативный контроль позволяет выявить случаи неначисления НДС. НК РФ дополняется новым разделом – «Оперативный контроль». Оперативный контроль планируют осуществлять как в форме мониторинга, так и оперативных проверок:

Мониторинг расчетов будет осуществляться ФНС с использованием автоматизированной информационной системы.

В ходе оперативных проверок будут проводить мероприятия налогового контроля, в том числе наблюдение и контрольные закупки. При проведении оперативной проверки налоговые органы смогут привлекать органы ФСБ. Оперативная проверка может быть назначена независимо от времени проведения предыдущей оперативной проверки за тот же период в случае поступления в налоговый орган обращений от физических лиц и организаций.

То есть фактически ФСБ будет проводить дополнительную проверку НДС посредством проверки кассовой дисциплины. Также при проверке контрольно-кассовой техники и НДС налоговый орган получит дополнительный способ приостановления деятельности компании. Если организация за год неоднократно нарушит обязанности фиксации расчетов и сумма незафиксированных расчетов превысит 1 млн рублей, ее деятельность могут приостановить на срок до 90 суток, а также ограничить доступ к ее сайтам, мобильным приложениям, страницам в соцсетях, аккаунтам мессенджеров, которые используются для предоставления информации о товарах и услугах в сети, а также их приобретения.

Оперативный контроль станет быстрее других форм налогового контроля. Организации обязаны предоставлять истребованные документы в ходе оперативной проверки в течение трех дней со дня получения соответствующего требования. Предусмотрено всего пять дней для представления необходимых пояснений или десять дней для внесения соответствующих исправлений после сообщения, поступившего от налогового органа о том, что при проведении мониторинга выявлены противоречия или несоответствия при фиксации расчетов.

Проверка НДС в сделках со взаимозависимыми лицами

Взаимозависимые лица подвергаются особому контролю, что неудивительно, поскольку в этом случае рисков необоснованной налоговой выгоды больше. Однако в рамках семейного бизнеса, бизнеса, построенного на развитии предпринимательских инициатив у персонала, варианты взаимозависимости встречаются достаточно часто.

Проверка осуществляется на основании уведомления о контролируемых сделках или извещения территориального налогового органа, проводящего выездную либо камеральную налоговую проверку, налоговый мониторинг налогоплательщика, а также при выявлении контролируемой сделки в результате проведения ФНС повторной выездной налоговой проверки в порядке контроля за деятельностью налогового органа, проводившего налоговую проверку, налоговый мониторинг.

Согласно подп. 4 п. 4 ст. 105.3 НК РФ одним из налогов, по которому в данной ситуации проверяется полнота исчисления и уплаты, считается НДС при условии, что одной из сторон сделки признается организация (ИП), не являющаяся плательщиком НДС или освобожденная от исполнения обязанностей плательщика по данному налогу.

К претензиям налоговиков можно отнести необходимость корректировки налоговой базы, которая может быть выявлена налоговым органом и при проверке полноты исчисления и уплаты налога на прибыль или НДФЛ (для ИП). В этом случае не имеет значения, признается ли другая сторона сделки плательщиком НДС (Постановление Одиннадцатого арбитражного апелляционного суда от 16.06.2015 № 11АП-5243/2015 по делу № А72-1222/2014). Поэтому лучше не злоупотреблять сделками со взаимозависимостью, так как это будет автоматически критерием налогового риска.

Проведение осмотра помещений

Представим себе ситуацию: вы заявили НДС к вычету, но товар находится в пути или вы его не забрали со склада продавца, а может быть, ваш товар уникален и еще не произведен, но НДС вы уже заявили к вычету. Проведя осмотр, представители налогового органа не увидят товар, следовательно, могут сделать вывод о фиктивности сделки и, как результат, откажут в вычете в НДС.

Осмотр проводится только после уведомления налогоплательщика. Осматриваются только предметы и территории, которые принадлежат проверяемому, а не третьим лицам.

Осмотр может проводиться:

1) в рамках проверки:

а) выездной – во всяком случае;

б) камеральной – если проверяется декларация по НДС, в которой (либо-либо):

- заявлено право на возмещение налога;

- имеются несоответствия или сведения, которые противоречат сведениям декларации контрагента;

2) вне рамок проверки – могут быть осмотрены документы и предметы, если (либо-либо):

- они были получены инспекцией в результате ранее проведенных контрольных мероприятий;

- при согласии владельца этих предметов на их осмотр.

В статье 92 НК РФ не упомянуто только, что именно инспекторы могут осматривать. Этот пробел восполнен в подп. 6 п. 1 ст. 31 НК РФ, где сказано, что в порядке ст. 92 проверяющие могут осматривать любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории, а также проводить инвентаризацию принадлежащего налогоплательщику имущества.

Дополнительно налоговый орган может осуществлять выемку документов и предметов. Если представители компании или любые другие лица не пускают проверяющих в офис, то они могут быть наказаны по ч. 1 ст. 19.4.1 КоАП РФ штрафом в размере 10 тыс. рублей.

В заключение необходимо отметить, что налоговый орган имеет достаточно много оснований для проверки уплаты НДС. Нужно отметить, что налогоплательщики находятся в более невыгодном положении, поскольку налогоплательщик не может проверить всю цепочку контрагентов, гарантировать поставку товара на склад в срок, отсутствие задолженности. Но все нестандартные ситуации могут являться основанием для доначисления НДС и отказа в возмещении налога.

«Клерк» Рубрика НДС

Почему же АСК НДС-2 до сих пор так и не победила «бумажный» НДС и поможет ли ей в этом новый Регламент? Давайте разберемся.

Во-первых, надо понимать, что АСК НДС-2 это поисковая система. У нее нет задачи кого-то побеждать, исключать, доначислять, ликвидировать. Она просто показывает налоговикам разрывы! А уже задача налоговиков как-то пресекать эти схемы. При помощи инструментов, которые даны в Налоговом кодексе, кстати! Это важно. Это значит что они не могут просто доначислить налоги на основании того, что в АСК НДС-2 разрыв. Хотя попытки такие они делали.

Во-вторых, существует неверное представление о работе АСК НДС-2. Многие думают что продавцы бумажного НДС постоянно находят лазейки в ее работе, а налоговики ее дорабатывают чтобы все лучше и лучше выявлять новые схемы. На самом деле, все не так.

Разрывы все АСК НДС-2 видела сразу, еще с 2015 года. Проблема в том, что налоговики не всегда могут достоверно выявить налогоплательщика, который наварился на этих «потерях» НДС в разрыве. Ведь очевидно, если воздействовать на контору, на которой случился разрыв, толку для бюджета будет мало. То есть АСК НДС-2 свое отрабатывает, а вот налоговики со своей задачей найти и пресечь не совсем справляются. Что и понятно, рук не хватает.

То есть, вся эта недолгая шестилетняя история эволюции администрирования НДС — это просто попытки налоговиков «монетизировать» тот пласт информации, который им предоставляет система. По сети гуляет внутренняя статистика налоговиков, из которой видно, что разрывы они видели все (ну «почти» все), просто отрабатывали только не более 10%. А потом с 2016 года уровень отработки вырос до 70%-80%.

Кратко напомню основные вехи этой эволюции. Сначала, как я уже сказал, налоговые органы делали робкие попытки доначислить просто на основании разрывов в АСК НДС-2. При этом надо помнить, что без выездной проверки этого сделать все равно бы не получилось. Но суды не оценили порыв налоговиков. Неудивительно, ведь в Налоговом кодексе об АСК НДС-2 ни слова.

Следующим заходом было пытаться доначислять в камеральных проверках, но такой способ тоже оказался ресурсозатратным, потому что налогоплательщики оспаривали эти доначисления, а возможностей по сбору доказательств в камеральной проверке у налоговиков несоизмеримо меньше. Опять рук не хватило.

Потом, как многие помнят, была история с тематическими проверками. Когда ВНП назначается не за три года, а за один квартал и по одному налогу (НДС) или по двум (НДС и налог на прибыль), но проверяют только подозрительные сделки. И ничего более.

Ну и последней итерацией стали побуждения. По сути, коллекторский способ, когда не надо соблюдать все процессуальные нормы, а достаточно припугнуть налогоплательщика и он уточнится и заплатит налоги в бюджет добровольно. Этот метод стал самым эффективным. В 2017 году в бюджет в результате побуждения поступило 50 млрд. рублей, в 2018 году 80 млрд. рублей, а в 2019 уже 130 млрд. рублей.

Для сравнения: по результатам проведения проверок (камеральных и выездных) в 2019 году в бюджет поступило 190 млрд рублей. Если тенденция сохранится, то в 2020 году побуждения должны догнать контрольные мероприятия (а с учетом приостановки проверок в связи с пандемией рискуют и обогнать).

Для целей повышения эффективности побуждений ФНС России ввела новые регламенты в 2019 (для отработки сложных разрывов) и в июне 2020 (для отработки разрывов и побуждения Выгодоприобретателей).

Какие новые проблемы ожидать налогоплательщикам в связи с новыми Регламентами?

1. Самый неприятный сюрприз — это запрет «замены» плохих контрагентов. Как это работает? Все проблемные места по конкретной инспекции попадают в сводный ежеквартальный отчет 2-МЭ (накопительно за 12 предыдущих кварталов). Соответственно, инспекция отрабатывает их на предмет устранения (побуждает к добровольному уточнению, начисляет в рамках КНП, начисляет в рамках тематической ВНП). Теперь по новому регламенту замена контрагента в книге покупок без уплаты соответствующей суммы налога не улучшает показатели налоговой инспекции в ежеквартальном отчете 2-МЭ.

То есть, если вас побуждают убрать «проблемного» контрагента и доплатить налог в бюджет, замена этого «проблемного» контрагента на другого «приличного» не спасет. Вас продолжат побуждать заплатить эту сумму НДС еще в течении 12 кварталов.

2. Порешать со своими налоговиками вряд ли получится. Побуждения налогоплательщика, который по мнению инспекции получил налоговую выгоду (Выгодоприобретатель) от схемы ведет, естественно, та инспекция, в которой он состоит на учете. Налоговый кодекс иных вариантов не предусматривает.

Но согласно внутреннему регламенту налоговиков, ответственной за побуждение является совсем не эта инспекция, а та, в которой выявлен технический разрыв.

3. Налоговики знают про такой, пожалуй, последний инструмент защиты, как создание контролируемого первого звена. В новом регламенте предусмотрен не только поиск Выгодоприобретателей, но и фиксация и контроль устойчивых пар «Выгодоприобретатель — Первое звено». Это все делается с учетом применения ст. 54.1 НК РФ, которая запрещает налоговую выгоду если сделка не исполнена стороной договора (первое звено).

Однако тут стоит сказать, что это изменение не прямого действия, как два предыдущих. Это пока исключительно как накопление информации. То есть, завтра же все контролируемые первые звенья не накроют. Но точно будут искать способ «монетизации» этой информации и почти наверняка найдут.

4. Очень многих пугают расширением списка вариантов «разрыва» — созданием списка Операций Особого Контроля. Но это относится больше к противодействию площадкам по торговле «бумажным» НДС и направлено на более эффективное пресечение изощренных способов прятать «разрывы». Реального бизнеса это касается мало.

С точки зрения выявления разрывов это тоже не означает, что были какие-то разрывы, которые раньше были не видны, а теперь станут видны. Разрывы были видны все. Правильнее говорить о том, что эти разрывы будут выявлять гораздо быстрее, таким образом срок жизни «бумажной» отчетности еще сократится. Об этом надо задуматься, структурируя вход «бумаги» в бизнес тем, кто ее до сих пор использует. Но лучше вообще отказаться от такого способа оптимизации НДС.

5. Все разрывы, включая созданные операциями особого контроля, будут висеть в отчете об эффективности работы конкретной инспекции в течении 12 кварталов или пока сумма разрыва не поступит в бюджет. Поэтому если вам не повезло и ваш Поставщик просто кинул свою контору не сдав отчетность, терпеть побуждения вам придется три года.

Ваши пояснения ничего не изменят. Однако лучше все же их предоставить, причем как можно более развернуто, это может избавить вас от назначения тематической ВНП.

6. Также, важным является то, что оба регламента направлены на поиск Выгодоприобретателя среди Покупателей. То есть, если ваш Поставщик продает вам товар через свою прокладку, на которой оптимизирует НДС с наценки, вопросы налоговики будут задавать все равно вам.

Тут скорее даже не налоговики виноваты, а конструкция нашего законодательства (а именно ст. 54.1 НК РФ), в которой исключить вычеты проще, чем доначислить выручку (в первую очередь поэтому надо уходить от устоявшегося клише «Нам нужен Поставщик с НДС» — упрощенец, а если еще и на сумму НДС он скинул цену, гораздо менее рисковый партнер).

7. Поиск Выгодоприобретателей теперь осуществляется в соответствии с бальной системой, согласно которой не очень «жирные» (мало активов и мало сотрудников) компании не признаются Выгодоприобретателями.

Для примера (это реальный кейс), компания с 800 тыс. рублей внеоборотных активов, с 7 сотрудниками, имеющая вычеты по НДС 82% и среднюю официальную зарплату 30 тыс. рублей, наберет лишь 35 баллов, тогда как на Выгодоприобретателя надо 50 баллов. Поэтому если вы большая и дорогая компания, вопросы по НДС сначала зададут именно вам, даже если с «бумажным» НДС баловался Поставщик (с указанными параметрами).

8. Побуждения налогоплательщиков к самостоятельному уточнению налоговых обязательств теперь официально закреплены на уровне внутренних регламентов. То есть, это теперь не инициатива на местах, а целенаправленное воздействие на налогоплательщика, утвержденное ФНС России.

Что делать?

1. Тщательно проводить комплаенс поставщиков. Причем из особо рисковых сфер деятельности (клининг, транспорт) вообще желательно работать с упрощенцами. То, что вы надеетесь обхитрить бюджет, переложив риски за полученную вами экономию налога (а то, что клининг и транспорт закрывают этот НДС «бумагой» — 100%) выйдет вам боком. Если на вашем Поставщике не будет дорогостоящих активов, вопросы будут задавать вам. Побуждать уточниться тоже.

2. Многие налоговые юристы и консультанты рекомендуют не отвечать на запросы налоговиков и отказывать по любым формальным основаниям. На самом деле универсального рецепта тут нет. Безусловно, отвечать на все и в полном объеме не стоит, тем более налоговики обычно шлют требования, составленные по образцам, которые содержат все что надо и все что не надо. При этом, если вы сами не используете «бумажный» НДС, то с налоговым органом надо идти на контакт. Механизмы поиска не совсем справедливы (ищут Покупателя с активами, а не ту компанию, которая «бумажный» НДС покупала), но они такие какие есть.

Если по требованию запросили подтверждение реальности сделки с каким-то вашим Поставщиком, то скорей всего лучше предоставить, даже если запрос по каким-то параметрам не совсем правомочен. Наличие у вас реальных фактов, подтверждающих реальность сделки с вашим Поставщиком охладит пыл налогового органа в части желания назначить выездную налоговую проверку. Если у вашей инспекции появилась проблема (разрыв), то налоговый орган не успокоится пока деньги не поступят в бюджет, даже если все сроки по камеральному контролю периода вышли (по регламенту разрыв висит в отчетности 12 кварталов). Поэтому лучше показать, что у вас все нормально, чтобы они искали в другом месте, чем гордо отбивать все требования и получить выездную проверку.

3. Ну а тем, кто по-прежнему не может обходиться без «бумаги», станет еще сложнее. К сожалению, уже не подойдет продукт, у которого в качестве гарантийного сопровождения предлагается замена Поставщика. Это теперь не спасает. Поэтому надо искать таких, которые готовы держать отчетность в течении нужного вам срока без замен.

Да, кстати, надеяться что этот срок будет больше года, в нынешних условиях тоже не стоит. Поэтому даже если вы и найдете такого поставщика «бумаги» (на удивление, они по прежнему есть), нужно еще и правильно структурировать вход в свой бизнес.

4. Как я уже отмечал выше побуждения официально закреплены во внутренних регламентах налоговых органов, при этом эта процедура вообще никак не закреплена в Налоговом кодексе. В связи с этим создается ситуация, когда у налогоплательщика нет никакой определенности, какие действия и в каком объеме может совершать налоговый орган, почему он это делает, в чем заключается проблема у налогоплательщика, а также отсутствуют гарантии защиты его прав (как, например, при полностью регламентированной выездной налоговой проверке).

Поэтому рекомендуем вам в случае, если в отношении вас ведутся какие-либо побуждающие действия, обращаться к специалистам, не только знающим Налоговый кодекс (которые предлагают по формальным основаниям ни на что не отвечать), но и четко понимающим порядок администрирования и действия налоговых органов по побуждению налогоплательщика. Вопросы, своевременно снятые на этапе предварительных претензий, могут уберечь вас от выездной налоговой проверки.

Добрый день, коллеги!

Налоговики научились работать качественно. В период с 2007 по 2017 год эффективность инспекторов по сборам недоимок, пеней и штрафов выросла на 56%. Давайте посмотрим, что ждет бизнесменов в 2021 году, а также разберем, как защитить бизнес и законно снизить налоги.

Например, в 2018 году эффективность проверок выросла на 22% (в сравнении с 2017 годом), а в 2019 на 18% (в сравнении с 2018 годом). Также растет средний ценник взысканий при проверке:

- в 2018 году – 22,5 млн рублей;

- в 2019 году – 32,5 млн рублей;

- в 2020 году – 35 млн рублей.

На этот счет я могу привести много статистики, особенно основываясь на закрытом выступлении главы ФНС России.

Когда налоговики приглашают ОБЭП, эффективность проверок по их собственной статистике вырастает в 7 раз! Инспекторам этого показалось мало. И с 1 января 2021 года планируется привлекать ФСБ России для проведения контрольных мероприятий и оперативных проверок вместе с налоговиками. Вы думаете, это все? Нет.

Глава ФНС России заявил о создании 100% электронного документооборота для всех юрлиц, а затем и для физлиц. По крайней мере, на первом этапе все сделки В2В будут осуществляться в электронном виде. Это означает, что налоговики больше не будут запрашивать документы, потому что у них будет вся первичка. Это говорит о стыковке с новой версией АСК НДС-2, запущенной с 1 июня 2020 года. У налоговиков будут все цепочки сделок. Добавьте сюда, что с 1 июля 2021 года АСК НДС-2 «сплетется» с маркировкой и со счетами-фактурами, а также онлайн-кассами и многим другим.

Также господин Егоров говорил о введении новых налоговых режимов взамен существующих, по которым инспекторы будут видеть каждую транзакцию и взимать налоги в автоматическом режиме.

Я ничего не придумал и не преувеличил, надеюсь, нас за это никто не поругает. Можете закидать меня тухлыми помидорами и сказать: «Нет, ты опять рекламируешь свои семинары , чтобы мы тебе заплатили» . Нравится нам или нет, мы будем жить в этом новом мире, а налоги придется платить с каждой транзакции.

Недавно я встречался с людьми, которые знают про обналичку все. Когда я у них спросил, что будет с обналом с 2021 года, они сказали, что не знают. Благодаря новой нормативной базе, налоговики могут перекрыть все.

Что я предлагаю?

Мы запускаем новогоднюю игру. С 20 ноября по 20 декабря 2020 года вы можете выбрать бизнес-абонемент и самостоятельно снизить налоги. Также вы можете оптимизировать бизнес под контролем моих консультантов. Это не какая-то тупая распродажа.

Я объявляю такую игру в конце каждого года. Мы запускаем бизнес-абонементы со скидкой до 50%. Вы получите нормативную базу, содержащуюся в трехтомнике, а также комплекты внедрения, которые написаны понятным языком. Они содержат все шаги по оптимизации бизнеса, пояснения и нормативную базу. Вы сможете выбрать способ, который вам подходит, и самостоятельно его внедрить. А в самом крутом абонементе вы сможете снизить налоги при сопровождении моих специалистов.

В заключение скажу то, что я говорил парням, которые в курсе, как все делается в нашей стране. Я говорю: «Ребят, давайте так: я вам сейчас расскажу свою мечту, а вы мне скажете свою. Если наши мечты относительно России совпадут, то мы посмотрим, как можно посотрудничать».

Причина, по которой я почти 20 лет назад проникся идеей легальной работы с минимальными налогами, очень проста. Мне надоел бардак в нашей стране, когда одни ловят других, потом другие ловят третьих. Когда идет круговорот, кто кого больше обманет: государство налогоплательщиков или наоборот. По словам ребят, с которыми я встречался: «наверху» полнейшее замешательство. Там тоже не знают, что делать и что будет дальше.

Моя мечта: сделать так, чтобы бизнесмены платили все налоги законным путем, но при этом тратили минимум, который позволяет закон. Но еще люди должны знать, что их деньги не разворовываются. Чтобы предприниматели могли каждому чиновнику, налоговику или полицейскому сказать: «Ты наемный менеджер, ты кушаешь и пьешь только лишь потому, что я плачу налоги. Ты ходишь по этому асфальту и лечишься в поликлинике, потому что я плачу налоги. Я горжусь тем, что я плачу налоги. А ты, пожалуйста, наемный менеджер, гордись тем, что ты меня качественно обслуживаешь. Мы вас наняли, чтобы вы нас качественно обслуживали, а не создавали проблемы». Вот моя искренняя мечта.

В современных спецслужбах и в силовых органах тоже есть люди, которым этот бардак надоел. Они тоже хотят, чтобы в нашей стране был порядок. Когда власть уважала бы налогоплательщика, а налогоплательщик уважал власть. На этом мы с этими ребятами сошлись и договорились, что будем сотрудничать.

Благодаря нашим праздничным абонементам вы:

- сможете снизить налог на прибыль, страховые взносы, а в некоторых случаях даже НДС;

- защитите ваши активы и будете иметь законную наличность;

- построите такую структуру, при которой налоги будут минимальными, а бизнес в безопасности.

Мы запускаем 3 вида бизнес-абонементов: «Light» , «Standard» и «VIP» . В каждый из них входит консультация эксперта, который поможет составить программу для достижения максимальной выгоды и безопасности вашего бизнеса.

Что входит в абонемент «Light» :

- онлайн-интенсивы;

- 4 комплекта документов на выбор;

- часовая консультация с нашим экспертом;

- скидка 10% на любые продукты и услуги на 2021 год.

Что входит в абонемент «Standard» :

- онлайн-интенсивы;

- 6 комплектов документов на выбор;

- двухчасовая консультация с нашим экспертом;

- скидка 15% на любые продукты и услуги на 2021 год.

Что входит в абонемент «VIP» :

- Bootcamp;

- онлайн-интенсивы;

- внедрение любого способа оптимизации налогов или комплект документов «Производственный кооператив»;

- двухчасовая консультация с нашим экспертом;

- скидка 20% на любые продукты и услуги на 2021 год.

Мы поделили цены пополам. Также только в этих абонементах вы можете купить документы для самостоятельного внедрения. Если вы воспользуетесь нашим предложением, то сильно сэкономите и сделаете 2021 год спокойным, прибыльным и успешным.

В системе проверки НДС-деклараций произошли изменения. Всем знакомая АСК НДС-2 заменена на «Контроль НДС». Новая система позволяет «диагностировать» компании, которые участвуют во всей цепочке расчетов по НДС, и выяснять роль каждой. Так, теперь компании может присваиваться категория «технической» и «сущностной». Причем и то, и другое означает: у компании есть проблемы.

Новые операции в системе «Контроль НДС»

Программный комплекс АСК НДС-2 ушел в прошлое. Теперь ФНС проверяет НДС-декларации в системе «Контроль НДС». Он имеет гораздо больше возможностей для выявления нарушений и, что греха таить, сбора информации и доказательной базы для будущих споров с налогоплательщиками по статье 54.1 НК РФ «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов».

Статья 54.1 возлагает на налоговую инспекцию бремя доказывания в суде обстоятельств правонарушения, а именно получения необоснованной налоговой выгоды. А налогоплательщику – предоставляет шанс опровергнуть их.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Система «Контроль НДС» проверяет и собирает данные на всех: контрагентов второго, третьего звена, а также и тех, кто самостоятельно не применяет схемы, но работает с теми, кто применяет.

«Техническая» компания – начало

«Техническая» компания – это та, на которой налоговая инспекция обнаружила разрыв. И если раньше именно такая компания признавалась виновником, то теперь при обнаружении разрыва начинается отработка цепочки всех деловых контактов этой фирмы.

В новую систему заносится вся информация, характеризующая роль каждого звена, которая содержится:

- в протоколах допросов;

- в ЕГРЮЛ о недостоверности сведений;

- в материалах, передаваемых в правоохранительные органы;

- в документах на аннулирование электронной подписи;

- в ответах налогоплательщиков по встречным проверкам или вне проверок.

Всем контрагентам налоговая разошлет требования о даче пояснений. То есть теперь виновник разрыва станет началом для выхода на выгодоприобретателя.

Кого относят к «сущностным» компаниям

«Сущностная» компания – это главный подозреваемый в получении необоснованной выгоды. То есть это и есть выгодоприобретатель.

Для установления выгодоприобретателя введена система баллов. Эти баллы присваиваются компании на основе анализа множества ее показателей: об имуществе, штате, движении средств на расчетном счете, IP-адресах, с которых отправляется отчетность, доле вычетов по контрагенту и др.

Чем больше баллов набрала компания в системе «Контроль НДС», тем больше риска, что ее признают выгодоприобретателем.

Также сущностную компанию система «Контроль НДС» проверит по критерию платежеспособности. Это процентное соотношение уплаченного НДС и суммы заявленного вычета за период. Большие вычеты и низкая оплата могут вызвать подозрения о фиктивной деятельности фирмы.

Таким образом, в налоговой инспекции формируется база по выгодоприобретателям и доказательствам нарушений по статье 54.1 НК РФ.

Выгодоприобретателю теперь будет проблематично добровольно ликвидироваться. Если раньше выездная проверка при добровольной ликвидации была возможна, но не обязательна, то теперь в отношении выгодоприобретателя, если он «засветился» в таком качестве, она будет обязательна.

Новые обязанности инспекций

По новому регламенту контроля НДС территориальные инспекции должны ежемесячно проводить анализ уточненных НДС-деклараций на предмет выявления случаев замены контрагента.

Негативных последствий не будет, если:

- сумма налога к уплате увеличена;

- сумма НДС-вычета уменьшена;

- характер этих изменений по сравнению с данными исходной декларации пропорционален.

Если вас хотят признать выгодоприобретателем

К сожалению, риск попасть в зону внимания системы «Контроль НДС» есть у всех, включая тех, кто не использует никаких схем.

Если вы относитесь именно к ним, то вам самим и придется отстаивать свои интересы – шанс оспорить претензии налоговиков у вас есть по праву.

Обязательно отвечайте на все требования инспекции. Но знайте меру, старайтесь не давать излишней информации. Помните, она вся попадет в базу. Уделяйте особое внимание реальности ваших сделок.

Начинайте собирать доказательства реальности сделки и правомочности ваших действий не в момент назначения выездной проверки, а при получении от инспекции первого требования по НДС.

Как снизить риски на каждом этапе работы с НДС? Главное, правильно подготавливать декларацию. Не допускать ошибок и расхождений в счетах-фактурах. Быстро отвечать на требования инспекции.

Выбор читателей

Разъяснения ФСС: как получить Сведения о застрахованном лице

Бесплатная КЭП с 1 июля 2021 года: кому и как ее получить

С 1 июля новые правила блокировки расчетных счетов

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Читайте также: