Заявление на неудержание ндфл из зарплаты образец

Опубликовано: 29.04.2024

Удерживаться часть зарплаты или пенсии может по решению суда и судебных приставов, когда иными способами лицо не может погасить имеющуюся задолженность.

В этой ситуации должник имеет право на снижение процента по удержаниям из заработной платы, если возникают какие-либо трудности с реализацией исполнительного производства, для чего нужно написать судебным приставам заявление.

Когда можно просить снижения удержаний из заработной платы?

Снижения удержаний возможно добиться только в случае острой нехватки финансов у должника – если доказать, что последнему не хватает средств на существование. Учету подлежат и иждивенцы, имеющиеся у должника (дети, инвалиды, пожилые родители).

Снижение удерживаемой суммы из зарплаты можно добиться несколькими способами:

- изменить процент от выплат из заработной платы, уменьшив его;

- получить разрешение на оплату долга рассрочкой.

Чтобы реализовать право на снижение удержания, нужно обратиться в суд или в Федеральную службу судебных приставов. Для этого необходимо написать заявление или ходатайство и приложить к нему пакет документов.

ФССП дается 10 дней на рассмотрение прошения.

Если за это время приставы отклонят заявление и не согласятся снизить удержания, аналогичное заявление нужно передать в районный суд. Следует сформировать исковое заявление, указав о незаконности действий приставов. Здесь же необходимо указать просьбу к суду о воздействии на приставов: их нужно обязать снизить удержания, указав фиксированный процент от выплат.

Пока суд не вынесет решение, удержания будут автоматически приостановлены, что также является хорошим финансовым подспорьем для должника.

Среди других прав должника обозначена и возможность подать отводы, объяснения и жалобы ФССП, в том числе и в электронном формате.

Должник также может оспорить в суде любое постановление пристава-исполнителя, учитывая его любые его действия или бездействие. Окончание производства может сопровождаться принятием соглашения о перемирии.

Как написать судебным приставам заявление об уменьшении удерживаемого процента?

Из зарплаты, как правило, удерживают до 50 процентов. Более высокий процент характерен для задолженностей по алиментам и выплатам штрафов как наказание за административное правонарушение. В ситуациях, не связанных с правонарушениями, можно уменьшить объем удержаний до 20 процентов, написав заявление или ходатайство.

Заявление составляется по такому принципу:

- В «шапке» следует в родительном падеже указать наименование ФССП и Ф.И.О. пристава-исполнителя, кому направляется заявление. Здесь же нужно написать Ф.И.О. заявителя. В центе привести наименование документа: «заявление» или «ходатайство».

- В основной части привести номер, дату создания и составителей исполнительного производства, по которому приходится выплачивать средства. Здесь же указать по какому делу (номер, дата решения), какой суммой и в чью пользу производятся взыскания. После сослаться на правило, согласно которому удерживать из заработной платы имеют право не более 50% дохода. После этого написать, что после вычета таких процентов оставшаяся сума является недостаточной – ниже прожиточного минимума.

- На основе вышесказанного новым абзацем написать прошение об уменьшении размера удержаний до фиксированного процента, указав номер исполнительного производства. Дополнить прошение приложением с доказательствами тяжелого финансового положения.

- Указать дату и заверить заявление личной подписью с расшифровкой.

Заявление можно подавать на бумаге или в электронном варианте.

Какие документы нужно приложить?

Потребность в снижении удержаний необходимо подтвердить документально. Если половина заработной платы меньше прожиточного минимума, будет достаточно одной справки 2-НДФЛ. Другие «отягчающие обстоятельства» сложнее доказать.

Лучше подготовить весь пакет, чтобы наверняка получить одобрение ФССП:

- Родителям несовершеннолетних нужно приложить свидетельство о рождении ребенка. Сюда же можно отнести документацию других иждивенцев: справки об инвалидности или усыновлении/удочерении.

- Квитанциями и чеками за оплату коммунальных услуг подтвердить, что расходы велики, и оставшиеся средства не обеспечивают минимально приемлемого уровня жизни. Чем больше будет таких чеков, тем лучше.

- Справками подтвердить наличие алиментных обязательств или иных дополнительных задолженностей, которые нужно оперативно погашать.

Важно отметить, что удержания не могут быть произведены из ряда социальных пособий: выплат за работу во вредных/опасных условиях, пенсий по нетрудоспособности, старости, потере кормильца, материнского капитала и пособия на детей, гуманитарной помощи.

Выводы

Заявление или ходатайство на уменьшение удержаний нужно писать в случае, если на должника и находящихся у него на иждивении приходится менее прожиточного минимума на человека.

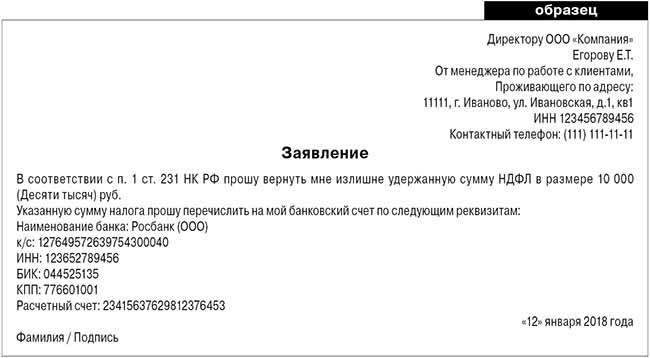

Если компания удержит НДФЛ в большем размере, чем это требуется по законодательству, возвращать налог сотруднику будет компания, а не налоговая инспекция. Чтобы оформить подобный возврат налога, в статье 231 НК РФ определены специальные нормы.

На эти нормы ссылается и Минфин РФ в своем письме от 27 сентября 2016 г. № 03-04-05/56176. Отсылку к статье 231 НК РФ вы найдете и в Определении КС РФ от 17 февраля 2015 года № 262-О КС РФ.

Специальные нормы имеют приоритет над общими. Поэтому переплата НДФЛ, возникшая у сотрудника из-за ошибочных действий бухгалтерии компании, подлежит возврату в особом порядке, который прописан в пункте 1 статьи 231 НК РФ.

В остальных случаях при возврате налога нужно руководствоваться общими нормами, которые установлены статьями 78 и 79 НК РФ. Такими «остальными» случаями может быть, например, переплата из-за ошибки в платежном поручении на уплату налога.

Если же бухгалтерия компании допустила ошибку при текущем исчислении и удержании НДФЛ, чтобы возвратить излишне удержанные суммы налога, нужно следовать указаниям из статьи 231 НК РФ.

Компания должна:

- Письменно сообщить работнику о том, что из его доходов излишне удержали налог. Это нужно сделать в течение 10 рабочих дней со дня, когда обнаружена ошибка.

- Получить от работника заявление о возврате излишне удержанной суммы НДФЛ, где указаны реквизиты банковского счета для перечисления денег. Вернуть налог наличными нельзя.

Работник может подать заявление в течение трех лет со дня перечисления в бюджет лишней суммы НДФЛ, удержанного с его дохода. Согласно письму Минфина России от 27 декабря 2012 г. № 03-04-06/4-370.

Пример заявления о возврате излишне уплаченного НДФЛ

Сроки возврата налога

Работнику не нужно обращаться в налоговую инспекцию, чтобы вернуть переплату по НДФЛ. Эта обязанность полностью возложена на компанию.

Компания обязана вернуть работнику переплату по НДФЛ в течение 3-х месяцев. Этот срок исчисляться со дня получения руководством компании заявления от работника.

Вернуть НДФЛ можно за счет предстоящих платежей налога. Причем неважно это сумма налога рассчитана по конкретному работнику, и по всем работникам, с доходов которых компания удерживает налог. При этом естественно, что сумма предстоящих платежей по НДФЛ должна быть больше, чем сумма, которую нужно вернуть работнику.

Документы в ИФНС для возврата переплаты по НДФЛ

В соответствии с письмом ФНС России от 20 сентября 2013 г. № БС-4-11/17025, кроме заявления, нужно представить в налоговую:

- Выписку из налогового регистра по НДФЛ за период, в котором были удержаны лишние суммы налога.

- Справку по форме 2-НДФЛ на работника за период, когда налог был удержан в большем размере, чем необходимо.

- Платежное поручение, по которому был перечислен излишне удержанный налог.

Кроме этого, чтобы провести возврат налога из бюджета налоговой инспекции могут понадобится бухгалтерские справки, расчетно-платежные ведомости с исправлениями ошибки. Все это написано в письме ФНС России от 13 августа 2014 г. № ПА-4-11/15988.

Налоговая инспекция должна вернуть переплату по НДФЛ на расчетный счет компании в течение месяца со дня подачи вышеперечисленных документов.

Справка 2-НФДЛ

При пересчете обязательств за прошлый год в налоговый орган вместе с заявлением на возврат налога из бюджета нужно подать корректирующую справку о доходах физлица по форме

№ 2-НДФЛ.

Номер корректирующей справки должен соответствовать номеру первоначальной, а дата проставляется на момент составления. В уточненной справке в полях о начисленной, удержанной и перечисленной суммах налога заполняются в соответствии с пересчитанными показателями по работнику. Поле «Сумма налога, излишне удержанная агентом» не заполняется.

Если у компании нет денег, чтобы вернуть работнику переплату по НДФЛ

Если у компании не хватает денег, чтобы вернуть работнику переплату по НДФЛ, нужно в течение 10 дней со дня получения заявления от работника на возврат переплаты подать в налоговую инспекцию свое заявление на возврат излишне перечисленного в бюджет налога. Компания вправе возвратить излишне удержанный с работника НДФЛ за счет собственных средств.

Деньги на расчетный счет компании от ИФНС поступят не быстро. И пока вы ждете, могут пройти сроки возврата, и вы должны будете начислить проценты.

Так, что затягивать возврат денег человеку не следует: за каждый календарный день просрочки придется начислять проценты в размере ставки рефинансирования Центробанка, действовавшей в дни нарушения срока возврата.

Как отразить в отчетности возврат НДФЛ

Общую сумму налога, которую компания в соответствии с НК РФ вернула физлицам, следует отразить в строке 090 формы 6-НДФЛ нарастающим итогом с начала налогового периода. Письмо ФНС России от 18 июля 2016 г. № БС-4-11/12881@.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

С зарплаты каждого сотрудника работодатель платит НДФЛ. По закону налог нужно перечислить в день зарплаты, поэтому случаются ошибки. Например, заплатили неправильную сумму или совсем забыли заплатить. Если не заметить ошибку, придется разбираться с заблокированным счетом и платить штраф. Бухгалтеры Модульбанка рассказывают, как действовать, если вовремя спохватились и нашли ошибку.

В чём проблема

Работодатели выступают налоговыми агентами по НДФЛ для сотрудников и платят этот налог за них. Они вычитают НДФЛ из суммы зарплаты и отправляют платеж в налоговую. По правилам это нужно сделать не позднее следующего рабочего дня после зарплаты.

Иногда зарплату выплачивают, а об НДФЛ забывают, неправильно рассчитывают или платят налог по неверным реквизитам. Тогда налоговая присылает штраф или блокирует счет.

Предприниматель из Тулы платил НДФЛ с каждой зарплаты сотрудников. Но реквизиты для оплаты изменились, а он не знал и оплатил по старым. Через год налоговая заблокировала ему счет и потребовала выплатить 200 000 рублей НДФЛ. Всё закончилось хорошо. НДФЛ нашли, счет разблокировали, но предприниматель потратил три дня, чтобы всё это разрешить.

Хорошая новость в том, что если найти ошибку самому и сообщить об этом в налоговую, платить штраф не придется. Как действовать, зависит от ситуации:

- компания нашла ошибку по НДФЛ в том же налоговом периоде, а сотрудник продолжает работать в компании;

- ошибку нашли после налогового периода, но сотрудник всё еще работает;

- сотрудник уволился.

Проще на примере.

Анатолий Калабушев — менеджер в ООО «Тульские жамки». В июле часть бухгалтеров была в отпуске, другие несколько раз выезжали на обучение. Поэтому зарплату ему заплатили, а удержать НДФЛ забыли.

- Первая ситуация: в сентябре бухгалтерия замечает ошибку, а Анатолий работает в компании.

- Вторая: ошибка всплывает в июле следующего года, но Анатолий всё еще работает в «Жамках».

- Третья: компания нашла недоплату НДФЛ, но Анатолий уволился.

Мы составили план на каждый случай.

Сотрудник продолжает работать

Зарплату выплатили, а об НДФЛ забыли. Но сотрудник продолжает работать в штате. В этом случае придется пересчитать НДФЛ и удержать его из будущих доходов сотрудника: зарплаты, больничных, отпускных. То есть он получит денег меньше, чем рассчитывал.

По закону удерживать НДФЛ можно только в текущем налоговом периоде. Например, за 2018 год — до 1 апреля 2019 года. После этой даты придется платить штраф.

Вот процедура по шагам:

В корректирующем отчете по форме 6-НДФЛ нужно указать номер корректировки и верные суммы:

- если исправляете ошибку первый раз, будет отметка «001»;

- второй — «002» и так далее.

Пишите вот так, если заметили ошибку в первый раз:

Отчитываться по форме 6-НДФЛ можно по-разному: за квартал, полугодие, девять месяцев или год. Если компания сдает форму 6-НДФЛ поквартально, а ошибку за первый квартал обнаружит в конце года, исправлять придется все формы.

Справка 2-НДФЛ — справка о доходах физлиц. В случае ошибки ее тоже придется исправлять и составлять корректирующую справку:

номер справки (поле «N___») -— номер справки с ошибкой;

дата справки (поле «от __.__.____») — дата корректирующей справки. Это дата, когда составляете новую справку;

номер корректировки — номер исправления. Если исправляете в первый раз, пишите 01.

Если недоплату нашли в следующем году

Компании не повезло, если она заметила недоплату в следующем году. Например, ошибка была в 2017 году, а нашли ее после 1 апреля 2018 года. В этом случае компании придется платить штраф — 20% от суммы недоплаты — а налог будет платить сам сотрудник.

В июне 2017 года бухгалтер уволился, и владелец компании сам платил зарплату. Он забыл удержать НДФЛ из зарплаты Анатолия.

Зарплата — 50 000 рублей, значит, в бюджет не доплатили 6500. Это 13% от пятидесяти тысяч рублей.

После 1 апреля 2018 года налоговая прислала штраф 1300 рублей. Но налог за себя будет платить сам Анатолий.

Порядок действий такой:

- убедиться, что штраф правильный;

- оплатить штрафы и пени;

- подать справку 2-НДФЛ.

Заплатить штрафы и пени. Если правда не оплатили НДФЛ и пришел штраф, его нужно оплатить.

Налоговая может попросить оплатить не только штраф, но и пени. Но тут всё неоднозначно. По письму налоговой пени по НДФЛ начисляют, если компания удержала, но не перечислила налог. То есть она вычла налог из зарплаты, но не отправила налоговой, а оставила себе. Арбитражный суд считает: пени нужно начислять в любом случае.

Если налоговая начислит пени, а компания не захочет их платить, придется идти в суд и доказывать правоту там. Но сложно предсказать точный исход дела.

Подать в налоговую справку 2-НДФЛ. В справке нужно указать признак «2» по сотрудникам, у которых была ошибка с налогом.

Если сотрудник уволился

Бывает, что компания находит ошибку по НДФЛ, когда сотрудник уволился. В это случае вычесть налог из зарплаты сотрудника не получится, и об этом надо уведомить налоговую до 1 марта следующего года.

В 2018 году компания неправильно заплатила НДФЛ Анатолию. Но ошибку обнаружили, когда Анатолий ушел работать в другое место. Значит, надо успеть сообщить налоговой об ошибке до 1 марта 2019 года.

Признак «1» указывают в справках сотрудников, за которых компания заплатила НДФЛ. Признак «2» — для сотрудников, с дохода которых удержать НДФЛ не удалось.

- По итогам года подать в налоговую справки 2-НДФЛ по всем работникам с признаком «1» и декларацию 6-НДФЛ за год до 2 апреля следующего года.

Налоговая уведомит сотрудника, что он должен заплатить НДФЛ сам. Ему придет письмо на почту, компании это контролировать не нужно.

Если компания исправит ошибку с НДФЛ до 1 марта следующего года и пришлет налоговой исправленные документы, штрафа и других наказаний не будет.

Короче

Если забыли заплатить НДФЛ за сотрудника

удержать налог из будущих зарплаты или отпускных;

подготовить и отдать в налоговую корректировочные формы 2-НДФЛ и 6-НДФЛ.

Если сотрудник уже не работает

подать 2-НДФЛ по всем сотрудникам, у которых неправильно вычли налог.

от суммы налога — штраф, если компания не оплатила НДФЛ в налоговом периоде, а налоговая это обнаружила

Образец заявления в налоговую чтобы работодатель не удерживал ндфл

Бесплатная консультация по телефону:+7(499)495-49-41 Содержание В статье представлена информация: как получить налоговый вычет у работодателя, образец, заявления, документы в налоговую, вычет у нескольких работодателей.Российские компании-работодатели в рамках предусмотренных законом механизмов могут оказывать содействие своим сотрудникам в получении налоговых вычетов. Каким конкретно образом? Что нужно сделать работнику, чтобы оформить вычет у работодателя?Налоговый вычет — это гарантированная законодательством РФ привилегия гражданина, которая может быть представлена:

- возможностью осуществить возврат из бюджета страны уплаченного подоходного налога или НДФЛ — в размере 13%;

- возможностью на законных основаниях не уплачивать соответствующий налог.

Частный случай второго варианта соответствующей привилегии — вычет, оформленный у работодателя.Гражданин, осуществляя трудовую деятельность по договору, каждый месяц уплачивает подоходный налог со своей зарплаты.

Налоговый вычет у работодателя или через налоговую.

»»» Последнее обновление 2021-01-08 в 10:50 Многим знакомо понятие имущественного вычета и как его вернуть через налоговую инспекцию. Но не все знают, что ту же самую процедуру можно сделать через работодателя.

Это право прописано в Налоговом кодексе РФ в . Конечно же, в данном варианте есть свои нюансы, плюсы и минусы.

Пример Дорохов О.А. работает менеджером в компании «Электрогосстрой», на руки он получал зарплату 31 668 рублей.

После покупки квартиры у него возникло право на возврат

Имущественный вычет у работодателя в 2016 году

Российское законодательство содержит такую замечательную возможность для гражданина страны как получение имущественного налогового вычета.

Что это значит? Вы купили квартиру, комнату в общежитии, землю для постройки дома или уже готовый особняк.

С понесенных расходов вы можете вернуть 13%. Почему 13% – потому что вычет является возвратом уплаченного ранее подоходного налога. Отсюда главное условие получение вычета – у гражданина должны быть доходы, облагаемые по ставке 13%.

Заявление на неудержание с вашей зарплаты ндфл

Бесплатная консультация по телефону:+7(499)495-49-41 Содержание

- Консультация юрста

- Статьи

Заявление на возврат является основным документом, который должен составить плательщик НДФЛ для получения вычета. Налоговая декларация и документы без заявления являются только юридическим основанием для перечисления плательщику части НДФЛ из казны РФ.

- 2 Каким бывает возврат?

- 3 Порядок обращения

- 7 Декларация

- 5 Возмещение налога с имущества

- 11 Формирование заявления на возмещение вычета

- 12 Срок оформления заявления

- 6 Заявление на возмещение налога по 3-НДФЛ

- 1 Основные нюансы

- 4 Социальный вычет

- 10 Отправка заявления на возмещение вычета через свой онлайн кабинет

- 8 Налог НДФЛ

- 9 Необходима ли оплата госпошлины?

Основные нюансы Налогоплательщик должен знать, как правильно оформить

А не получить ли вычет на работе: есть ли выгода в таком возврате

Российское законодательство дает возможность выбрать способ возврата подоходного налога: вернуть НДФЛ через налоговую службу или получить налоговый вычет через работодателя.

Давайте рассмотрим в этой статье подробнее, в чем особенности метода получения возврата на работе и, главное, имеет ли смысл им пользоваться. Оглавление статьи

- 3.2 Недостатки возврата НДФЛ на работе

- 3.1 На работе проще и быстрее!

- 5 На скольких работах можно получать вычет

- 1 За что можно получить налоговый вычет

- 2 Как получить налоговый вычет на работе

- 3 Преимущества и недостатки

- 3.1 На работе проще и быстрее!

- 3.2 Недостатки возврата НДФЛ на работе

- 4 В каких случаях за вычетом можно обратиться к работодателю

- 6 Подведем итоги

За что можно получить налоговый вычет Воспользоваться правом на возврат подоходного налога можно в разных ситуациях:

- при покупке или строительстве недвижимости;

Заявление на неудержание с вашей зарплаты ндфл

Содержание НК РФ), представить в налоговый орган по месту своего жительства соответствующую налоговую декларацию по форме 3-НДФЛ, утвержденной приказом ФНС России от 25.11.2010 № ММВ-7-3/[email protected] Уплатить сумму налога, исчисленную исходя из налоговой декларации, налогоплательщик должен в срок не позднее 15 июля года, следующего за истекшим налоговым периодом.

Последствия неисполнения обязанностей налогоплательщика. Если физическое лицо станет уклоняться от исполнения своих обязанностей, налоговая инспекция вправе в судебном порядке обратить взыскание недоимки на его имущество.

Кроме того, недобросовестный налогоплательщик может столкнуться с другими неприятными последствиями, такими как отказ в выдаче загранпаспорта или запрет выезда за пределы территории РФ уже непосредственно в ходе регистрации на рейс в аэропорту.ВажноТак, за неправомерное неудержание (неполное удержание)

Возврат подоходного налога через работодателя

Многим знакомо понятие имущественного вычета и как его вернуть через налоговую инспекцию.

После покупки квартиры у него возникло право на возврат НДФЛ в размере 183 500 руб., он обратился к работодателю

Заявление чтобы не удерживали подоходный налог на работе

/ / 27.04.2018 380 Views В конце года налогоплательщик обязан свериться с налоговой по остатку неиспользованного НВ, подав соответствующую декларацию.

- Вычет можно получить также в районной ИФНС — для этого следует подать соответствующую декларацию, заявление на выплату на указанный налогоплательщиком расчетный счет и необходимые документы для подтверждения права на НВ.

- Подать в местную ИФНС заявление о предоставлении подтверждения права на имущественный (социальный) НВ по подп. 3-4 п. 1 ст. 220 НК (п. 2 ст. Заявление лучше всего подавать на бланке, утвержденном письмом ФНС «О рекомендуемой форме заявления…» от 06.10.2016 № БС-4-11/

В каком порядке получать на работе вычеты за квартиру, лечение и обучение

ФНС опубликовала письмо по поводу вычетов у работодателя.

Объясняем, как это работает и как правильно сделать.

Екатерина Мирошкина экономистВычет — это сумма, с которой государство разрешает не платить НДФЛ или возвращает уже удержанный.Источник:Получить вычет можно в следующем году по декларации через налоговую, а можно у работодателя в текущем году без декларации.Чтобы получить вычет у работодателя, нужно взять уведомление в налоговой.

Заявление чтобы не удерживали подоходный налог на работе

Бесплатная консультация по телефону:+7(499)495-49-41 Содержание Заявление на возврат налога: возможности возврата НДФЛ + заполнение декларации о доходах + правила заполнения заявления на возврат налога + 5 видов налогового вычета.Большая часть граждан, проживающих в РФ, которые имеют официальный доход, должны заплатить государству определенные взносы.

Эти обязательства касаются даже граждан, которые не имеют паспорта Российской

Налоговый вычет через работодателя: документы, заявление, нюансы

В статье представлена информация: как получить налоговый вычет у работодателя, образец, заявления, документы в налоговую, вычет у нескольких работодателей.

Российские компании-работодатели в рамках предусмотренных законом механизмов могут оказывать содействие своим сотрудникам в получении налоговых вычетов. Каким конкретно образом? Что нужно сделать работнику, чтобы оформить вычет у работодателя? Налоговый вычет — это гарантированная законодательством РФ привилегия гражданина, которая может быть представлена:

- возможностью осуществить возврат из бюджета страны уплаченного подоходного налога или НДФЛ — в размере 13%;

- возможностью на законных основаниях не уплачивать соответствующий налог.

Частный случай второго варианта соответствующей привилегии — вычет, оформленный у работодателя.

Гражданин, осуществляя трудовую деятельность по договору, каждый месяц уплачивает подоходный налог со своей зарплаты.

dtpstory.ru

— — Заявление на неудержание с вашей зарплаты ндфл НК РФ), представить в налоговый орган по месту своего жительства соответствующую налоговую декларацию по форме 3-НДФЛ, утвержденной приказом ФНС России от 25.11.2010 № ММВ-7-3/ Уплатить сумму налога, исчисленную исходя из налоговой декларации, налогоплательщик должен в срок не позднее 15 июля года, следующего за истекшим налоговым периодом. Последствия неисполнения обязанностей налогоплательщика.

Если физическое лицо станет уклоняться от исполнения своих обязанностей, налоговая инспекция вправе в судебном порядке обратить взыскание недоимки на его имущество. Кроме того, недобросовестный налогоплательщик может столкнуться с другими неприятными последствиями, такими как отказ в выдаче загранпаспорта или запрет выезда за пределы территории РФ уже непосредственно в ходе регистрации на рейс в аэропорту.

Важно Так, за неправомерное неудержание

dtpstory.ru

— — Заявление чтобы не удерживали подоходный налог на работе ОБРАТИТЕ ВНИМАНИЕ! В отношении работников, которые получили право на НВ по НДФЛ в размере, превышающем зарплату, ежемесячно эта сумма переплаты налога, которая образовалась в результате получения права на НВ, будет уменьшаться в результате того, что налоговый агент не будет удерживать налог из их текущего заработка. Если в конце года сотруднику еще не был погашен весь НВ, то он сможет рассчитывать, что и в следующем году компания, где он трудоустроен, не будет удерживать НДФЛ из заработка до момента полного использования права на НВ.

Для этого надо лишь обратиться в налоговую и подать декларацию и документы, которые подтверждают это право. Территориальная ИФНС произведет пересчет налоговой базы с учетом стандартных НВ (п.

4 ст. 218 НК) или выдаст новое уведомление для компании — налогового агента (абз.

Заявление на удержание из заработной платы — это документ, на основании которого работодатель вправе отчислять часть зарплаты работника с его согласия в свою пользу или сторонним лицам.

- Как рассчитать человеко-часы

- Как проверить, есть ли задолженность по налогам

- Сокращение рабочего дня при высокой температуре воздуха

- Обзор законодательства за период с 11 по 16 мая

- Объявлен ли выходной 24 июня 2021 года

Нормативная база

Почему работник обязан написать заявление

Работодатель вправе удерживать из заработка работника определенные суммы. Все ситуации четко описаны в Трудовом кодексе РФ и федеральных законах (ч. 1 ст. 137 ТК РФ).

Списания денежных средств из зарплаты выполняются по инициативе руководителя организации или сотрудника. Некоторые из них требуют согласия работника, другие — нет.

Сотрудник добровольно оформляет документ, в котором просит удерживать часть заработанных средств по разным причинам, например:

- перечисление средств третьим лицам и организациям;

- уплата взносов в профсоюзную организацию;

- внесение кредитных платежей;

- оплата коммунальных расходов;

- платежи за мобильную связь;

- оплата страховых медицинских полисов.

Пример просьбы об удержании из зарплаты платежей по кредитному договору.

Генеральному директору ООО «Clubtk.ru»

Воронову Андрею Викторовичу

(должность руководителя, наименование работодателя)

Адрес: г. Санкт-Петербург, ул. Правды, д. 1

от Никифорова Антона Сергеевича,

инженера ПТО, отдел АС ООО «Clubtk.ru»

(Ф.И.О. работника, должность, структурное подразделение)

адрес: г. Санкт-Петербург, ул. Строителей, д. 25, кв. 98

тел/факс: 8(905)788 888 888

об удержании из заработной платы

В связи с заключением кредитного договора между мной и ПАО «РосБанк» от 25 ноября 2020 г. прошу осуществлять ежемесячное удержание из причитающейся мне заработной платы в размере 12 000 руб. и перечислять указанные денежные средства на мой кредитный счет 5 числа каждого месяца до полного погашения кредита по следующим реквизитам:

Банк получателя: ПАО «РосБанк»

Корреспондентский счет: 305631355616843237

Счет получателя: 8813546332345355783

Получатель: Никифоров Антон Сергеевич

Номер банковской карты: 58464658474132941

Никифоров / Никифоров А.С. / 27.11.2020

Эксперты КонсультантПлюс разобрал и, как по итогам инвентаризации удержать недостачу из заработной платы работника и отразить эту операцию в бухгалтерском учете. И спользуйте эти инструкции бесплатно. В подобных ситуациях трудовой кодекс не ограничивает размер ежемесячных отчислений, работник организации самостоятельно решает, в каком объеме производить требуемые платежи.

В каких случаях не требуется заявления от работника

В оформлении заявления нет необходимости, если работодатель списывает часть заработанных сотрудником средств, руководствуясь следующими требованиями законодательства:

- при вычете подоходного налога (гл. 23 НК РФ);

- по предписаниям судебных и налоговых органов в отношении сотрудника;

- если размер удерживаемой суммы составляет менее 20% заработка за месяц.

Также есть ряд законных оснований, когда работодатель требует от работника возврата денежных средств (ст. 137 ТК РФ и ст. 248 ТК РФ):

- не были израсходованы подотчетные суммы;

- неотработанный аванс;

- выданы лишние денежные средства, отпускные, премии, выплаты из-за счетных ошибок при начислении заработка;

- работодателю нанесен материальный ущерб.

В этих случаях сотрудник не оформляет никаких документов. Работодатель выпускает приказ и уведомление о правомерности взыскания денежных средств.

Но существуют ситуации, когда требуется получить письменное согласие работника, даже если это напрямую не указано в ТК РФ. Например, возврат части полученной оплаты за дни отпуска, которые не были отработаны, осуществляется без оформления документа, если сумма составляет менее 20% от месячного заработка. Если работодатель решит удержать более 20% от заработной платы без наличия соответствующего заявления, то нарушит требования законодательства относительно размеров удерживаемых сумм.

Так выглядит пример согласия на удержание из заработной платы для подобных случаев.

Работодатель вправе удерживать без согласия сотрудника из его зарплаты денежные средства в ежемесячном размере (ст. 138 ТК РФ):

- не более 20% — при взыскании ущерба (ст. 248 ТК РФ) и применении технических удержаний (ст. 137 ТК РФ);

- не более 50% — по исполнительным листам.

Размер списаний из заработной платы составляет не более 70% после вычета НДФЛ (ст. 138 ТК РФ) в следующих ситуациях:

- работник имеет задолженности по алиментам на несовершеннолетних детей;

- требуется возмещение нанесения вреда здоровью и ущерба в связи с потерей кормильца;

- сотрудник совершил преступление и обязан возместить ущерб.

В первую очередь работодатель обязан производить удержания по исполнительным листам, затем — обязательные платежи в бюджет.

И только после этого разрешено использовать остаток заработной платы сотрудника для выполнения добровольных удержаний по заявлению.

Если заработка на погашение всех обязательных задолженностей не хватает, то удерживают суммы пропорционально доле каждого требования в общем размере долговых обязательств.

Как написать заявление

В нем необходимо указать:

- личные данные заявителя (Ф.И.О., должность, контактные данные);

- руководителя организации;

- причины волеизъявления (кому и для чего переводить деньги);

- размер удерживаемой суммы;

- платежные реквизиты (если необходимо);

- дату начала и прекращения платежей;

- подпись заявителя и дату обращения.

Если руководство компании одобрит заявление, то выпускается приказ, согласно которому бухгалтерия удерживает определенные суммы из ежемесячного заработка по требованию работника.

Образец

Пример заявления на возврат излишне начисленных отпускных:

Иногда возникают ситуации, когда работнику приходит уведомление об удержании из заработной платы. К примеру, это касается возврата подотчетных средств, которые не были потрачены, или возникла ошибка в бухгалтерских расчетах выплат денежных средств. Такое уведомление составляется от имени руководителя предприятия или главного бухгалтера и подписывается сотрудником, если он соглашается с фактом возникновения ситуации и разрешает произвести возврат денег путем удержания из заработной платы.

Пример уведомления об удержании из заработной платы:

При возникновении трудовых отношений работодатель предоставляет новому сотруднику трудовую книжку, если раньше она не была заведена, а стоимость бланка оплачивает работник одним из способов:

- Внесение оплаты в кассу организации наличными.

- Удержание из зарплаты трудящегося по заявлению.

Во втором случае требуется письменное согласие работника, в котором указывается стоимость трудовой книжки и вкладыша в нее.

Пример заявления на удержание за трудовую книжку:

Читайте также: