Возврат ндфл код дохода в платежке

Опубликовано: 24.07.2024

Автор: Денис Высоцкий руководитель группы методологии и контроля 1С-WiseAdvice

Автор: Денис Высоцкий

руководитель группы методологии и контроля 1С-WiseAdvice

С 01 июня 2020 года вступают в силу поправки в закон «Об исполнительном производстве» , принятые в феврале 2019 года.

Теперь при перечислении зарплаты и иных видов выплат на банковский счет физического лица в платежном поручении необходимо указывать:

- код вида дохода

- сумму произведенных удержаний по исполнительным листам

Для чего это делается

Удержание по исполнительным листам может производиться только с некоторых видов доходов, причем по большинству из них - не более 50% (в отдельных случаях – не более 70%).

Коды в платежных документах помогут банкам и судебным приставам понять, как действовать в отношении той или иной суммы, поступившей на расчетный счет должника.

Ответственность за возможные ошибки теперь частично перекладывается на работодателя. В случае, если банк произведет на основании распоряжения судебного пристава:

- удержание из сумм, выплаченных компанией, на которые в соответствии с законодательством РФ не может быть обращено взыскание.

- повторное списание уже удержанных компанией сумм по исполнительным листам;

Как оформлять платежный документ по новым правилам

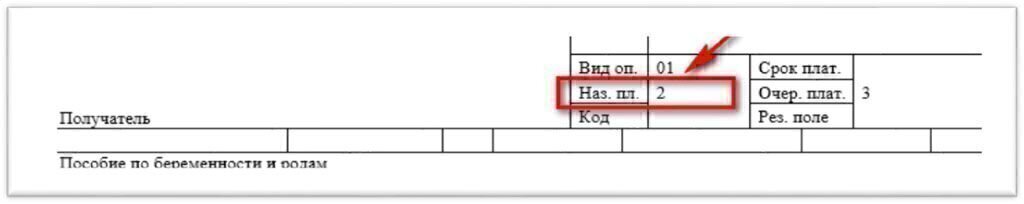

Код вида дохода указывается в платежном поручении в поле «Наз. пл.»

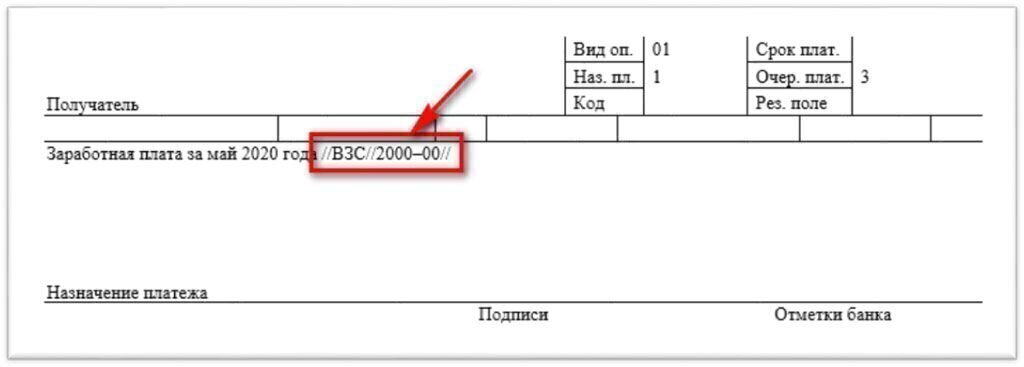

Сумма уже произведенного удержания указывается в поле "Назначение платежа" следующим образом:

// → ВЗС (взысканная сумма) → // → сумма цифрами → //

При указании суммы цифрами рубли отделяются от копеек знаком тире «‒». Если копеек нет, то после знака тире «‒» указывается «00».

Как определить код дохода

Код 1

Применим к доходам, с которых может производиться удержание не более 50% (в отдельных случаях – не более 70%)(ст. 99 № 229-ФЗ)

Дивиденды, выплаты по паям и т.п.

Заработная плата сотрудника, в том числе

- начисленная заработная плата по окладу, тарифной сетке, сдельным расценкам и т.п.

- премии и вознаграждения, предусмотренные системой оплаты труда

- районные надбавки и коэффициенты

- надбавки связанные с условиями труда

- надбавки/доплаты за профессиональное мастерство, классность, выслугу лет, за расширение зон обслуживания и т.п.

- гонорары, начисленные в редакциях СМИ и организациями искусства, своим штатным сотрудникам

- доплата до фактического заработка

Оплата по среднему заработку, в том числе

- оплата основных, дополнительных, учебных отпусков

- компенсация за неиспользованный отпуск при увольнении

- за время нахождения в командировке

- оплата времени прохождения обязательного медицинского осмотра и прохождения диспансеризации

- оплата дней сдачи крови и связанных с этим дополнительных дней отдыха

- оплата перерывов для кормления ребенка

- оплата прогула по вине работодателя ил по не зависящим от работодателя и работника причинам

- оплата вынужденного прогула

- выплата выходного пособия в связи с ликвидацией организации либо сокращением численности

- выплата выходного пособия

- за время приостановления работы организации в случае нарушения требований по охране труда не по вине работника

- в связи с переводом на другую работу

- оплата дополнительных выходных дней по уходу за детьми-инвалидами

Пособие по временной нетрудоспособности, в том числе

- в связи с заболеванием/травмой

- в связи с уходом за больным членом семьи

- в связи с карантином

- в связи с протезированием, долечивание

- в связи с несчастным случаем или травмой на производстве

Выплата по гражданско-правовым договорам и самозанятым

- по договорам на выполнение работ, оказание услуг

- по договорам авторского заказа

- по договорам на передачу имущества в аренду

- проценты по договорам займа

Компенсационные выплаты сотруднику, в том числе

- на питание (за исключением лечебно-профилактического питания)

- в соответствии с трудовым договором стоимости аренды жилья, за детский садик, взносов в негосударственные пенсионные фонды и т.п.

- за задержку выплаты заработной платы

- стоимости проезда и провоза багажа в пределах территории Российской Федерации к месту использования отпуска и обратно

Код 2

Применим к доходам, на которые не может быть обращено взыскание по исполнительным документам (ст. 101 № 229-ФЗ)

Командировочные

Компенсация за использование личного имущества в служебных целях

Материальная помощь

- в связи с рождением ребенка

- в связи со смертью родных

- в связи с регистрацией брака

Социальные пособия и выплаты на детей

- пособие по беременности и родам

- пособие при постановке на учет в ранние сроки беременности

- пособие при рождении ребенка

- пособие по уходу за ребенком до 1,5 лет

Компенсационная выплата по уходу за ребенком до 3 лет

Компенсации стоимости путевок, за исключением туристических, в находящиеся на территории Российской Федерации санаторно-курортные и оздоровительные учреждения (сотрудникам и членам их семей, в т.ч. детям, не достигшим 16 лет)

Код 3

Применим к денежным выплатам в связи с возмещением вреда, причиненного здоровью, и к государственным компенсационным выплатам гражданам, пострадавшим в результате радиационных или техногенных катастроф, на которые не может быть обращено взыскание по исполнительным документам (пп. 1 и 4 ч. 1 ст. 101 № 229-ФЗ)

Код не указывается

По видам перечислений, которые доходом не являются:

- Возврат суммы займа

- Перечисление личных средств предпринимателя

- Перечисление подотчет (кроме командировочных)

Напоминаем, что в рамках бухгалтерского обслуживания мы всегда рады взять на себя оформление платежных поручений, чтобы избавить вас от хлопот и возможных ошибок.

- Как принять на работу иностранца

- Удаленную работу узаконили

- Какие документы оформить при найме сотрудника

- Как принять сотрудников на удалённую работу

- Бумажная трудовая книжка: инструкция для работодателя

- Работники без трудового договора: рисковать или не стоит?

- Срочный трудовой договор: как заключить с пользой и избежать проблем

- Временный договор с сезонным работником: как заключить правильно

- Как правильно оформить испытательный срок работнику

- Договор аренды рабочего места с мастерами в парикмахерской

- Как уволить пенсионера

- Работники на неполной ставке: как оформить без проблем

- Как не получить штраф за вакансию

- Ученический договор: как подготовить людей к работе в компании

- Как ИП принять на работу сотрудника

- Как уволить сотрудника

- Как принять на работу сотрудника в организацию

- Сотрудники уволены. Как отчитаться.

Справочная / Сотрудники: наём, зарплата, документы

Новое в платёжках на зарплату

С 1 июня 2020 года в зарплатных платёжках нужно проставлять код дохода. Изменения коснутся всех работодателей.

Зачем нужны коды дохода

Дело в исполнительном производстве. Есть доходы, с которых удерживать долги нельзя. Это детские пособия, алименты и другие выплаты. Сейчас банки и приставы не умеют определять такие доходы, из-за этого часто списывают лишнее. Новые коды помогут им понять, с каких доходов можно удерживать долги, а с каких нельзя.

Какой код дохода указывать в платёжках

С 1 июня 2020 года в платёжках на перечисление зарплаты нужно указать один из трёх кодов — Указание ЦБ РФ от 14.10.2019.

Зарплата, вознаграждение по договору подряда, премии, отпускные, больничные и другие выплаты, по которым есть ограничения на удержания.

Детские пособия, пособие по беременности и родам, алименты, суточные и другие выплаты, из которых не разрешается удерживать долги.

Возмещение вреда здоровью и выплаты пострадавшим от радиационных и техногенных катастроф. Из них можно удержать только алименты и возмещение вреда в связи со смертью кормильца — ч. 2 ст. 101 Федерального закона № 229-ФЗ.

При остальных переводах код дохода не указывают.

Сдавайте отчётность в три клика

Эльба возьмёт бухгалтерию на себя. Сервис подготовит отчётность и отправит её через интернет. Загружать платежи поможет связь с банками и онлайн-кассами.

Образец заполнения платёжки с новым кодом

Код дохода проставляют в поле 20 «Назначение платежа».

Новые коды дохода в Эльбе

Эльба автоматически определяет, для каких доходов надо ставить код «1», а для каких — код «2». Если в зарплате у сотрудника получились выплаты и с кодом «1 » , и выплаты с кодом « 2 » , сервис сам разобьёт выплаты сотруднику на две платежки с нужными кодами. Только в редких ситуациях код надо будет поменять вручную.

Когда нужно менять код дохода в Эльбе

Вы удерживаете с сотрудника алименты или другие долги по исполнительным документам — отправьте платёжку в интернет-банк, отредактируйте сумму и поставьте код «1».

Важный момент: алименты удерживаются из зарплаты после НДФЛ.

В интернет-банке в конце поля «назначение платежа» пропишите сумму. Формат такой: //ВЗС//1000 — 00//, где 1000 — сумма удержания. Если не знаете, как это сделать, напишите в техподдержку банка.

💳 Чтобы перечислить алименты получателю физическому лицу, добавьте его в Эльбе как контрагента и создайте платежку в разделе «Платежки». Выберите код «2».

💳 Для перечисления алиментов в адрес судебных приставов платежку нужно создать в клиент-банке. В этом случае тоже нужно поставить код «2». Тогда банк поймёт, что алименты уже удержаны.

Переводите суммы, которые не являются доходом сотрудника, например: подотчёт, возврат кредита или займа. В таких платёжках выбирайте вид дохода: «Без кода».

Переводите деньги самозанятым. Лучше уточнить в банке, какой код нужен. Мы рекомендуем ставить «Без кода», потому что самозанятые не являются вашими сотрудниками.

Выплачиваете возмещение вреда здоровью или компенсацию пострадавшим от катастроф. Это очень редкие выплаты, для них требуется код «3». Такие платёжки нельзя сформировать из задачи, но можно создать в разделе «Платёжки».

Трудности применения и разъяснения Банка России

Лица, выплачивающие гражданину заработную плату и (или) иные доходы, в отношении которых:

обязаны указывать в расчетных документах соответствующий код вида дохода (ч. 5.1 ст. 70 Федерального закона от 02.10.2007 N 229-ФЗ).

Закон от 02.10.2007 N 229-ФЗ «Об исполнительном производстве» не регулирует и не обязывает устанавливать код в отношении выплат, не являющихся доходом.

Цель введения обязанности – защитить доходы физлиц от неправомерного взыскания. Характер правоотношений с физлицами (трудовые, гражданско-правовые) не важен (Письмо ЦБ от 08.06.2020 N 45-1-2-ОЭ/8224). Банк, зная код выплаты и сумму удержания, может рассчитать на какую сумму можно наложить взыскание / арест (Приказ Минюста от 27.12.2019 N 330).

С 01.06.2020 при перечислении физлицам в платежках нужно указывать код вида дохода для удержаний:

Если перечисляется доход, из которого уже удержана сумма в соответствии с Законом N 229-ФЗ, то в назначении платежа указывается (Информационное письмо Банка России от 27.02.2020 N ИН-05-45/10):

// ВЗС // сумма цифрами //

- ВЗС – взысканная сумма;

- сумма цифрами – удержанная сумма в рублях с копейками, отделенными знаком тире (если сумма круглая, указывается 00 копеек). Например, 50505-00.

Организация перечисляет на карту Михайлову П.А. заработную плату в сумме 27 285 руб.

- начислено – 50 000 руб.

- НДФЛ – 6 500 руб.

- удержано алиментов – 10 875 руб.

- выплачено за первую половину месяца – 5 340 руб.

- 27 285 (ЗП) + 10 875 (алименты) = всего 38 160 руб.

Процент произведенного удержания:

- 10 875 / 38 160 х 100% = 28,5%

Разрешенный процент удержаний по ИЛ в банке – 50% (70%)

Разрешенная сумма удержания с дохода:

- 38 160 х 50% — 10 875 = 8 205 руб.

Без указания произведенного удержания – 13 642,5 руб.

Неисполнение (игнорирование) закона об исполнительном производстве наказывается штрафом (п. 3 ст. 17.14 КоАП):

- для организации – 50 000-100 000 руб.

- для ИП и должностных лиц – 15 000-20 000 руб.

За неверное указание кода штраф НЕ предусмотрен, но это может привести к излишнему удержанию средств с работника и судебному разбирательству.

Кому задавать вопросы про коды?

Вопросы отнесения отдельных выплат к доходам, предусмотренных ст. 99 и 101 Федерального закона N 229-ФЗ отнесены к компетенции Минюста РФ (Письмо Банка России от 08.06.2020 N 45-1-2-ОЭ/8224).

Если зарплата выплачивается через кассу, то как быть с кодами?

Коды заполняются только при выплате зарплаты безналичным путем. Информация о кодах нужна банку, чтобы понимать какую сумму взыскания / ареста можно наложить на поступившую на счет физ. лица сумму. При выплате наличных из кассы банк контроль НЕ проводит.

Ведомость в банк при выплате зарплаты

Зарплата и кадры – Ведомости в банк

Зарплата и кадры – Зарплатные проекты

Проверить формат обмена с банком – версия 3.6

Если по одной ведомости есть выплаты с разными кодами доходов, ее следует разделить вручную на несколько ведомостей.

Выплата аванса = Заработная плата и иные доходы с ограничением взыскания, код 1:

Ведомость на выплату аванса содержит один доход – зарплату:

Ведомость НЕ копировать с прошлого месяца! Рекомендуем ВСЕГДА создавать новую Ведомость в банк , чтобы избежать ошибок в т.ч. с кодами вида доходов. Если ошибка уже произошла, то указать Вид выплаты – Зарплата, выбрать Вид дохода – 1, а затем перевыбрать Аванс.

Графа Взыскано в Ведомости в банк при выплате зарплаты

Взыскано – данные для передачи в банк по удержанным у сотрудников суммам с помощью документа Исполнительный лист (Письмо ЦБ РФ от 09.06.2020 N 45-1-2-ОЭ/8360).

Выгрузка в банк содержит данные об удержании:

Сотруднику предоставлен процентный заем. Ежемесячно из его зарплаты производится частичное удержание суммы основного долга и суммы начисленных процентов. Нужно ли эти удержания отражать в Ведомости в банк при выплате зарплаты в рамках зарплатного проекта с июня текущего года в графе Удержано? До 01.06.2020 этой графы в ведомости на выплату зарплаты просто не было.

Уплата процентов по договору займа НЕ является удержанием. Перечень удержаний поименован в ст. 137 ТК РФ и закрыт. Поэтому удержания принимаются во внимание – только по ТК и другим законам. Но НЕ проценты. Мы заполняем ПП с указанием суммы удержаний именно из этого перечня и по исполнительным листам, а также алиментам.

У нас есть ограничения 20%, 50% и 70%. Есть еще удержания, которые производят приставы, у них ограничения – 50% и 70%. Их задача – добрать до 50% и 70% то, что взыскано до 20% и не трогать деньги, если взыскано уже 50% и 70%.

Исправлено 3.0.78.64

Проблема устранена

Платежка Перечисление ЗП работнику , Получатель банк . Нет поля Удержание по исполнительному листу :

Платежка Перечисление дивидендов . Нет поля Удержание по исполнительному листу :

Как показать удержание алиментов с дохода, часть которого выплачивается авансом в 1С:Бухгалтерия?

Удержание покажите только при выплате зарплаты, когда проводится фактическое взыскание алиментов. При выплате аванса будет установлен код 1 и если в банке есть исполнительный лист (ИЛ), то с аванса будет удержана сумма с установленным ограничением для данного ИЛ.

К какому коду отнести компенсацию за использование личного автомобиля?

В ст. 101 Закона N 229-ФЗ указан закрытый перечень доходов, взыскание на которые обращаться не может. В частности, запрещено обращать взыскание на (пп. б п. 1 ст. 101 Закона N 229-ФЗ):

- компенсационные выплаты, установленные ТК РФ в связи с изнашиванием инструмента, принадлежащего работнику

Компенсация за использование личного транспорта установлена ст. 188 ТК РФ. При выплате данной компенсации укажите код – 1.

Прямая норма такой компенсации не предусматривает для кода 2, но есть Постановление Конституционного Суда РФ от 01.02.2019 N 7-П, которое говорит о том, что алименты не удерживаются с компенсации за использование личного транспорта. Этот документ позволит отстоять свою позицию, если по данной выплате примите решение указать код 2.

К какому коду отнести перечисления физическому лицу, которые не являются его доходами?

Например:

- подотчетные суммы;

- компенсация затрат, произведенных в служебных целях;

- зарплата на карту другого физического лица;

- предоставление / возврат займа.

Формально выплаты, которые не являются доходами физлица нужно оставлять без кода, т.к для них не подходит ни один, указанный в п. 1 Указания ЦБ N 5286-У (п. 2 Указания ЦБ N 5286-У). Из буквального прочтения п. 2 Указания ЦБ N 5286-У следует, что по данным суммам ограничения и запрет удержаний действовать не будет.

Например, суммы в части перерасхода по командировке – это код 2 (пп. а п. 8 ч. 1 ст. 101 Закона 229-ФЗ). Остальные подотчетные суммы не поименованы в ст. 101 Закона 229-ФЗ, поэтому формально по всем подобным выплатам код вида дохода не указывается.

Закон от 02.10.2007 N 229-ФЗ «Об исполнительном производстве» не регулирует и не обязывает устанавливать код в отношении выплат, не являющихся доходом (ч. 5.1 ст. 70 Закона от 02.10.2007 N 229-ФЗ). Наказание в отношении таких выплат за неисполнение закона об исполнительном производстве на основании п. 3 ст. 17.14 КоАП неправомерно.

Показывать ли в платежке или ведомости, как взысканные, удержания штрафа ГИБДД из зарплаты работников по их просьбе? В программе 1С БП удержание оформлено через Исполнительный лист .

Официальных разъяснений по данному вопросу пока нет. Наше мнение – указывать удержание нужно только в случае действий на основании закона об исполнительном производстве (Закон N 229-ФЗ). Если удержание – по просьбе работника, то это его распоряжение заработком, а не удержание. Поэтому указывать его не нужно.

В этом случае вручную подкорректируйте ведомость:

Работаем с самозанятыми, которые выполняют работы по ГПД. Какой код указывать в платежках при выплате им дохода?

Выплата дохода самозанятому в рамках договора ГПХ попадает под код 1 (Указание Банка России от 14.10.2019 N 5286-У). Налоговый режим, который применяет исполнитель, значения не имеет.

См. также:

- Коды выплат по заработной плате в платежных документах

- Автоматическая подстановка кода выплаты доходов в ведомости

- [23.06.2020 запись] Поддерживающий семинар 1С БП за июнь 2020

- Расчеты по договору ГПХ с авансом

- Расчеты по договору ГПХ

- Коды выплат по заработной плате в платежном поручении

- Памятка кодов для доходов, выплачиваемых физлицам

- Удержание алиментов

- Документ Исполнительный лист

- Если перечисляется удержанное возмещение вреда по соглашению сторон, какой код дохода в платежке физлицу ставить?

- Как отразить штраф ГИБДД, выписанный на организацию по вине работника, в программе 1С?

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Расчет удержаний по исполнительным листам с учетом кодов вида дохода.

- Коды видов дохода в платежных документахЗакон предписывает указывать код выплаты зарплаты и других доходов в.

- Подтверждение основного вида деятельности, если было изменение основного вида деятельности в октябре?Добрый день) Организация изменила в ЕГРЮЛ основной код деятельности. По.

- Код вида дохода при выдаче займа работникуДобрый день. Подскажите, пожалуйста. Почему в Бухгалтерии 3.0 при выборе.

Карточка публикации

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2021 году, о которых нужно знать бухгалтеру

[06.04.2021 запись] Учетная политика на 2021 в 1С

[27.04.2021 эфир] Уточненная декларация: основания и последствия ее представления

Рекомендации Минтруда по нерабочим дням мая 2021 года

Лариса! Благодарю Вас за продуктивный и содержательный семинар, тактично и лаконично продемонстрированный материал в 1С:Бухгалтерия, а также за ответы на интересующие вопросы. Успехов Вам!

НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 НК РФ:

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02010 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02010 01 2100 110 | Пени по платежу |

| 182 1 01 02010 01 2200 110 | Проценты по платежу |

| 182 1 01 02010 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, и других лиц, занимающихся частной практикой в соответствии со статьей 227 НК РФ:

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02020 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02020 01 2100 110 | Пени по платежу |

| 182 1 01 02020 01 2200 110 | Проценты по платежу |

| 182 1 01 02020 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ с доходов, полученных физическими лицами в соответствии со статьей 228 НК РФ:

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02030 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02030 01 2100 110 | Пени по платежу |

| 182 1 01 02030 01 2200 110 | Проценты по платежу |

| 182 1 01 02030 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 227.1 НК РФ:

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02040 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

НДФЛ с сумм прибыли контролируемой иностранной компании, полученной физическими лицами, признаваемыми контролирующими лицами этой компании, за исключением уплачиваемого в связи с переходом на особый порядок уплаты на основании подачи в налоговый орган соответствующего уведомления:

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02050 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02050 01 2100 110 | Пени по платежу |

| 182 1 01 02050 01 2200 110 | Проценты по платежу |

| 182 1 01 02050 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на доходы физических лиц в отношении доходов в виде процентов, полученных по вкладам (остаткам на счетах) в банках, находящихся на территории РФ):

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02060 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02060 01 2100 110 | Пени по платежу |

| 182 1 01 02060 01 2200 110 | Проценты по платежу |

| 182 1 01 02060 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на доходы физических лиц в отношении доходов в виде процента (купона, дисконта), получаемых по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года, а также доходов в виде суммы процентов по государственным казначейским обязательствам, облигациям и другим государственным ценным бумагам бывшего СССР, государств-участников Союзного государства

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02070 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02070 01 2100 110 | Пени по платежу |

| 182 1 01 02070 01 2200 110 | Проценты по платежу |

| 182 1 01 02070 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на доходы физических лиц части суммы налога, превышающей 650 000 рублей, относящейся к части налоговой базы, превышающей 5 000 000 рублей

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02080 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02080 01 2100 110 | Пени по платежу |

| 182 1 01 02080 70 01 2200 110 | Проценты по платежу |

| 182 1 01 02080 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на доходы физических лиц с сумм прибыли иностранной компании, полученной физическими лицами, признаваемыми контролирующими лицами этой компании, перешедшими на особый порядок уплаты на основании подачи в налоговую соответствующего уведомления

Понедельник17 мая 2021 г.

| МРОТ: Учетная ставка ЦБ: | 12792 руб. 4,5% |

Типовые бланки

- Бухгалтерские

- Кадровые

- Юридические

- Статистические

- Экономические

- Должностные инструкции

Полезности

Бухгалтерский учет

- Основные средства

- Нематериальные активы

- Товарно-материальные ценности

- Затраты на производтво

- Денежные средства

- Расчеты с персоналом

- Расчеты с бюджетом

- Готовая продукция

- Финансовые результаты

- Капитал и резервы

- Учетная политика

- Учет и оплата труда

Налоговый учет

- НДС

- ЕСХН

- УСНО

- ЕНВД

- НДФЛ

- Страховые взносы

- Взносы в ФСС

- Налог на имущество

- Водный налог

- Земельный налог

- Транспортный налог

- Налог на прибыль

- Налог на игорный бизнес

- Акцизы

- Налог на пользование полезными ископаемыми

- Патентная система налогообложения

Управленческий учет

- Проблемы организации управленческого учета на предприятиях

- Сущность и назначение управленческого учета

- Затраты, формирующие себестоимость продукции, работ, услуг

- Системы учета затрат и калькулирования себестоимости

- Анализ и принятие краткосрочных управленческих решений

- Анализ и принятие долгосрочных инвестиционных решений

- Планирование и бюджетирование

Классификаторы

- ОКСМ

- ОКВЭД [1.1]

- ОКВЭД [2]

- ОКВ

- ОКДП

- ОКЕИ

- ОКФС

- ОКОПФ

- ОКУН

- ОКОФ

- ИНКОТЕРМС

- ОКИН

- ОКЭР

- КСД

- ОКСО

Разработка сайта:

Главный редактор:

| Какой код дохода указывать при перечислении денежных средств на карту физическому лицу |

|

Код вида дохода В каких случаях указывать Примеры выплат физлицам При переводе доходов, которые по ст. 99 Закона № 229-ФЗ могут быть направлены на погашение долга в пределах 50% либо 70% (в зависимости от вида долга). Это зарплата и иные доходы, кроме тех, для которых установлены коды 2 и 3 - зарплата, премии; При переводе доходов, названных в пп. 2—3, 5—18 ч. 1 ст. 101 Закона № 129-ФЗ. Это все доходы, на которые запрещено обращать взыскание, за исключением тех, для которых предусмотрен код 3 -все пособия за счет ФСС, кроме пособий по болезни и по уходу за заболевшим ребенком или другим родственником; При переводе доходов, названных в пп. 1 и 4 ст. 101 Закона № 229-ФЗ. За счет этих доходов разрешено взыскивать только алименты на несовершеннолетних и возмещение вреда в связи со смертью кормильца Читайте также:

|